| Похожие рефераты | Скачать .docx |

Курсовая работа: Производные финансовые инструменты и особенности их использования в финансовом менеджменте

Министерство образования Российской Федерации

Московский Гуманитарно-Экономический Институт

Факультет экономики и управления

Кафедра финансов и бухгалтерского учёта

Курсовая работа

по Финансовому менеджменту

на тему:

“Производные финансовые инструменты и особенности их применения в финансовом менеджменте”

Выполнила:

студентка 4 курса

группы ФО-42

Научный руководитель:

Оценка “____5______” Дата проверки __.___________.”2010”

Москва

2010

Содержание

Введение

Глава I. Теоретические основы производных финансовых инструментов

1.1 Понятие, сущность и классификация производных финансовых инструментов

1.2 Общая характеристика производных финансовых инструментов

Глава II. Особенности применения производных финансовых инструментов в финансовом менеджменте

2.1 Особенности рынка производных финансовых инструментов в России

2.2 Применение производных финансовых инструментов в финансовом менеджменте организации

Заключение

Список использованной литературы

Введение

Актуальность данной темы состоит в том, что за два последних десятилетия индустрия производных финансовых инструментов из одноразовых сделок выросла в ежедневные потоки бизнеса, измеряемые в миллиардах долларов. Причиной такой популярности данных инструментов является их способность снижать зависимость широкого круга пользователей от рыночных колебаний, возросших на международных рынках в связи с новым этапом глобализации финансовых рынков. Вследствие высокой эффективности этой новой области, многие финансовые компании преобразовали стратегии развития и затратили сотни миллионов долларов на организацию специальных подразделений для этого бизнеса. В условиях мирового финансового кризиса, начавшегося в 2008 году, вопросы финансового менеджмента становятся наиболее актуальными, особенно в области управления рисками. Под влиянием меняющихся макроэкономических условий изменяется уровень рискованности различных рыночных операций компаний, что ведет к росту востребованности производных финансовых инструментов, позволяющих страховать (хеджировать) эти риски. Кроме того, одной из причин данного кризиса стал плохой контроль за использованием производных финансовых инструментов.

Целью является разработка рекомендаций по использованию производных финансовых инструментов в управлении компанией и выявление особенностей использования данных инструментов в России. Для достижения поставленной цели решаются задачи:

1. Исследование сущности и рассмотрение понятия и классификации производных финансовых инструментов

2. Изучение общей характеристики производных финансовых инструментов

3. Исследование особенности функционирования российского рынка производных инструментов

4. Изучение применения финансовых инструментов в управлении организацией и разработка рекомендаций по совершенствованию и расширению их использования

Объектом исследования выступает деятельность российских организаций на рынке производных финансовых инструментов.

Предметом исследования является использование компаниями производных финансовых инструментов рынка в целях эффективного управления компанией.

финансовый менеджмент инструмент производный

ГЛАВА I

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПРОИЗВОДНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ

1.1 Понятие, сущность и классификация производных финансовых инструментов

Согласно МСФО 32 под финансовым инструментом понимается любой договор, в результате которого одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой. [1, с. 57].

Под финансовым активом понимается любой актив, являющийся:

- денежными средствами (трактуются в широком смысле как средства в кассе, на расчётных, валютных и специальных счетах);

- долевым инструментом, выпущенным другой компанией (паи и акции, олицетворяющие собой подтверждённое право собственности на долю в чистых активах компании, т.е. активах, очищенных от задолженности кредиторам);

- договором, представляющим другой стороне право на:

а) получение денежных средств или финансовых инструментов от первой стороны (например, дебиторская задолженность, долго- и краткосрочные финансовые вложения) или б) обмен на другой финансовый инструмент с первой стороной на потенциально выгодных условиях (например, call-опцион у держателя опциона, т.е. лица, купившего опцион).

Под финансовым обязательством понимается любая обязанность по договору:

- предоставить денежные средства или иной финансовый актив другой компании (например, кредиторская задолженность);

- обменять финансовые инструменты с другой компанией на потенциально невыгодных условиях (например, call – опцион как обязательство подписчика, т.е. лица, выписавшего его) [1, с. 56].

Финансовые инструменты подразделяются на первичные и производные (вторичные, деривативы). К первичным относят финансовые инструменты, с определённостью предусматривающие покупку – продажу или поставку – получение некоторого финансового актива, в результате чего возникают взаимные финансовые требования. [1, с. 68]

Финансовые производные инструменты (деривативы) – это производные финансовые инструменты, в основе которых лежат другие, более простые, финансовые инструменты. Финансовые производные инструменты широко используют и как ценные бумаги, и как инструмент управления рисками. В качестве ценных бумаг их используют как инструменты спекулятивной игры [2, с. 116].

Производные финансовые инструменты имеют два основных признака «производности». Во-первых, в основе всегда лежит базовый актив, а, во-вторых, его цена чаще всего определяется на основе цены базисного актива. Инструментом, лежащим в основе какого-либо производного инструмента, могут являться денежные средства, товары, ценные бумаги, имущество, права, индексы, а также рыночные механизмы.

Перечень инструментов, относимых различными авторами к финансовым производным инструментам, очень широк. К ним, в частности, относят:

· опционные контракты (опционы);

· форвардные контракты (форварды);

· фьючерсные контракты (фьючерсы);

· своповые контракты (свопы);

· варранты;

· подписные права;

· депозитарные расписки;

· конвертируемые облигации и иные ценные бумаги;

· синтетические инструменты.

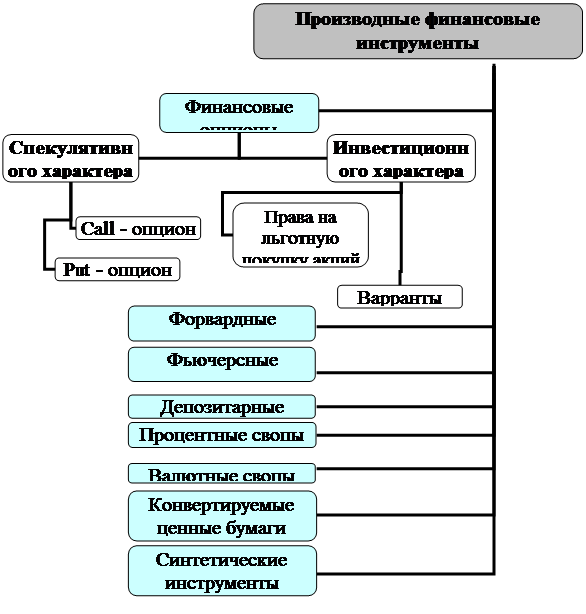

На рисунке 1 представлена классификация производных финансовых инструментов.

Рис.1 Классификация производных финансовых инструментов

В основе многих финансовых инструментов и операций лежат ценные бумаги. Ценные бумаги – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении [2, с. 114].

Производные ценные бумаги – ценные бумаги «второго порядка», которые не создают каких-либо имущественных претензий к эмитенту, а дают право на приобретение определённого количества выпускаемых ценных бумаг [3, с. 141].

Производные ценные бумаги как класс ценных бумаг включают несколько видов ценных бумаг, которые в финансовом менеджменте могут использоваться с целью снижения рисков деятельности и обеспечения её планирования:

· устанавливать отношения на период, предшествующий покупке ценных бумаг, и могут быть основой для синтеза деривативов (опционы, варранты);

· предусматривать обмены потоками валюты или ценных бумаг в будущем (свопы);

· обеспечивать поставки товаров и ценных бумаг в будущем (фьючерсы) [2, с. 115].

1.2 Общая характеристика производных финансовых инструментов

Для наиболее глубокого изучения и понимания вопросов, связанных с применением производных финансовых инструментов в управлении, необходимо дать общую характеристику и определить сущность данных инструментов.

Опцион даёт право его держателю купить или продать определённое количество акций по курсу, зафиксированному в контракте (цена исполнения), на определённую дату в будущем (европейский опцион) или в течение определённого периода (американский опцион) у лица, выписавшего опцион, но без обязательства осуществлять эту сделку.

Если в момент окончания срока европейского опциона или в течение срока американского опциона курс покупаемых (продаваемых) акций будет более выгодным, его держатель может отказаться от реализации опциона и купить (продать) акции по этому более выгодному курсу.

Продавец опциона обязан по условию контракта совершить сделку с владельцем опциона даже при неблагоприятном для себя положении на фондовом рынке. За это он получает от покупателя опциона соответствующую плату (премию). Call – опцион – это опцион на покупку определённого количества акций у лица, выписавшего опцион. Put – опцион – это опцион на продажу определённого количества акций лицу, выписавшему опцион [4, с. 158].

Подписные права – это call– опционы, выпущенные предприятием на свои акции. Они дают акционерам преимущественные права в отношении подписки на новую эмиссию обыкновенных акций до их публичного размещения. Каждая акция, находящаяся в обращении, получает одно право. Одна акция приобретается за определённое количество прав и плюсуется денежная сумма, равная цене подписки. Подписная цена на новые акции обычно устанавливается ниже рыночного курса акций на момент выпуска.

Права обычно имеют короткий период действия (от двух до десяти недель с момента эмиссии) и свободно обращаются до момента их исполнения. Вплоть до определённой даты старые акции продаются вместе с правами, то есть покупатель акции получит и права, когда они будут выпущены. После этой даты акции продаются без прав по более низкой цене. При выпуске прав на льготную покупку акций компания устанавливает дату регистрации — все зарегистрированные на эту дату владельцы акций получают документ «право на покупку», который они по своему усмотрению могут исполнить, т. е. купить дополнительные акции, продать или попросту проигнорировать. Финансовые инструменты «право на покупку» обращаются на рынке самостоятельно, при этом их рыночная цена может значительно отличаться от теоретической стоимости. Это связано прежде всего с ожиданиями инвесторов относительно акций данной компании. Если ожидается, что акции будут расти в цене, повышается и рыночная цена права на покупку. Иногда права на популярные выпуски акций продаются на бирже, в других случаях – на внебиржевом рынке. Права не защищены от дробления акций и выплаты дивидентов акциями [4, с.164].

Варрант – это call – опцион, выписанный фирмой на свои акции. Варранты обычно эмитируют на более длительный срок (например, пять или более лет), чем типичные call – опционы. Выпускаются также бессрочные варранты. Обычно варранты могут исполняться до даты истечения, как американские опционы, но по некоторым из них до возможного момента погашения должен пройти определённый начальный период. Цена исполнения варранта может быть фиксированной или изменяться в течение действия варранта, обычно в сторону увеличения. Цена исполнения в момент выпуска варранта, как правило, устанавливается значительно выше рыночной цены базового актива.

В момент выпуска варрант обычно даёт право держателю купить одну акцию по соответствующей цене исполнения. Большинство варрантов защищены от дробления акций и выплаты дивидентов акциями, то есть при дроблении акций или выплате дивидентов акциями варрант позволит инвестору купить больше или меньше чем одну акцию по изменившейся цене исполнения.

Одно из отличий варранта от call – опциона – это ограниченное количество варрантов. Всегда выпускается только ограниченное количество варрантов, которое сокращается по мере исполнения варрантов. А call – опцион возникает, как только два лица пожелают его создать. Исполнение call – опциона влияет на фирму не больше, чем сделка с её акциями на вторичном рынке. Исполнение варранта оказывает определённый эффект на положение предприятия: оно получает больше средств, увеличивается количество выпущенных акций и сокращается количество варрантов. [4, с.163]

Форвардный контракт представляет собой соглашение о покупке или продаже того или иного актива в определённый момент времени в будущем по определённойцене. Антиподом форвардного контракта является договор на реальный товар, представляющий собой соглашение о немедленной покупке или продаже актива. Форвардный контракт является предметом торговли на внебиржевом рынке[1] . Как правило, он заключается между двумя финансовыми организациями или финансовой организацией и одним из её клиентов. Говорят, что одна из сторон занимает длинную позицию и согласна купить актив в заранее оговоренный день по заранее установленной цене. Противоположная сторона занимает короткую позицию и согласна продать актив в тот же день и по той же цене.

В настоящее время очень популярны форвардные контракты на иностранную валюту. Большинство крупных банков держит на службе как спот - трейдеров[2] , так и форвардных трейдеров. Спот - трейдеры заключают сделки с иностранной валютой при условии её немедленной поставки. Форвардные трейдеры заключают контракты на поставки валюты в будущем. [6, с.40]

Фьючерсный контракт – это контракт на покупку определённой партии товара по цене, устраивающей обе стороны в момент заключения сделки, а сам товар поставляется продавцом спустя довольно продолжительное время. Фьючерс- это ценная бумага второго порядка, которая является объектом сделок на фондовом рынке.

Лиц, покупающих и продающих фьючерсные контракты, можно определить как хеджеров или спекулянтов. Хеджеры участвуют во фьючерсных сделках в основном для уменьшения риска, так как данные лица или производят, или используют актив в рамках своего бизнеса. Спекулянты заключают фьючерсные контракты в целях получения прибыли в короткие сроки.

Основными товарами, по которым заключаются фьючерсные контракты, являются зерно, драгоценные и цветные металлы, нефть и нефтепродукты.

С 1970-х годов на основных биржах были внедрены финансовые фьючерсные контракты на иностранную валюту, ценные бумаги с фиксированным доходом и рыночные индексы. По объёму торговли они сейчас имеют гораздо более важное значение, чем базисные активы и традиционные фьючерсные контракты.

Фьючерсный контракт на рынке финансовых активов – это договор между двумя инвесторами, согласно которому один из них берёт на себя обязательство по окончании срока договора продать другому инвестору (или купить у него) определённое количество ценных бумаг по заранее оговоренной цене.

Основное отличие фьючерса от опциона состоит в том, что во фьючерсном контракте реализуется не право, а безоговорочное обязательство лица, заключившего договор, в любом случае исполнить контракт в указанный в нём срок. Поэтому и финансовый риск, связанный с фьючерсом, гораздо выше, чем при операции с опционом.

Целью фьючерсных сделок является страхование (хеджирование) от финансовых потерь в связи с неблагоприятной конъюнктурой на рынке, а также увеличение прибыли в результате спекулятивных операций на бирже. [4, с.164]

Экономическое содержание хеджирования сводится к перенесению частично или полностью риска от данного участника рынка (хеджера) теми или иными способами на другого участника рынка, вступающего в договорные отношения с хеджером[3] . В стандарте IAS (МСФО 39) отмечается, что хедж – это актив, обязательство, твёрдое обязательство или ожидаемая будущая сделка, которые подвержены риску изменения стоимости или риску изменения будущего протока денежных средств.

[5, с.734]

Финансовые фьючерсные контракты и способы их осуществления имеют несколько отличительных особенностей. Первое отличие заключается в том, что финансовые фьючерсы – это высоколиквидные стандартизированные контракты, которые предполагают торговлю по открытому выкрику или введению определённой информации в компьютер (торговый терминал) на централизованных и регулируемых биржах. Второе важное отличие фьючерсов от других форвардных контрактов касается метода расчёта и поставки. Как правило, каждый фьючерсный обмен поддерживается централизованной клиринговой палатой, которая эффективно выполняет роль контрагента в каждой сделке и таким образом гарантирует выполнение каждого контракта.

[5, с.736]

Депозитарная расписка – это производная ценная бумага, удостоверяющие владение акциями компании иностранного государства.

Потребность в депозитарных расписках появляется, когда резидент заинтересован в управлении акциями (облигациями) иностранного эмитента и получении от этого имущественных выгод. Разумеется, можно напрямую приобрести за рубежом соответствующие ценные бумаги. Однако следует учесть, что неотъемлемым свойством возникающего корпоративного (или обязательственного) правоотношения станет его осложненность иностранным элементом. Регулирование такого рода отношений осуществляется на основе международного частного права.

При использовании механизма депозитарных расписок сам инвестор не приобретает иностранных ценных бумаг, а за него это делает депозитарий (соотечественник инвестора), который обязуется:

- управлять этими бумагами (голосовать акциями и т.п.) в соответствии с указаниями инвестора;

- доставлять инвестору денежные результаты владения иностранными ценными бумагами (дивиденды и др.);

- при необходимости доставить инвестору сами эти ценные бумаги (уступить права).

В удостоверение этих своих обязанностей и корреспондирующих им прав инвестора депозитарий выпускает депозитарные расписки, которые могут обращаться на фондовом рынке в качестве ценных бумаг. [7, c.29]

Своп – это соглашение между двумя компаниями об обмене в будущем платежами в соответствии с определенными в контракте условиями. В нём указываются даты выплат и способ определения их объёмов. Как правило, при вычислении размеров будущих выплат используются прогнозируемые показатели одного или нескольких рыночных показателей. В то время как форвардный контракт предусматривает простой обмен денежными потоками в определённый момент времени, своп обычно означает многократный обмен денежными потоками в разные моменты времени.

Простой процентный своп является наиболее распространённой разновидностью свопов. Он представляет собой соглашение, согласно которому компания согласна в течение нескольких лет выплачивать денежные суммы, равные процентному доходу, полученному в результате применения к номинальной сумме фиксированной процентной ставки. Взамен компания получает процентный доход, вычисленный путём применения к той же самой номинальной сумме плавающей ставки за тот же период времени. [6, с.227] Таким образом, процентный своп состоит в обмене долгового обязательства с фиксированной процентной ставкой на обязательство с плавающей ставкой. Участвующие в свопе лица обмениваются только процентными платежами, но не номиналами. Платежи осуществляются в единой валюте, причем стороны, по условиям свопа, обязуются обмениваться платежами в течение нескольких лет (от двух до пятнадцати).

Валютные свопы сводятся к обмену основными суммами и процентными доходами, выраженными в разных валютах. Обычно основные суммы выбираются приблизительно одинаковыми в соответствии с валютным курсом, установленным на момент заключения свопа. [6, c.248] Таким образом, валютный своп представляет собой обмен номинала и фиксированных процентов в одной валюте на номинал и фиксированный процент в другой валюте. Иногда реального обмена номинала может не происходить. Осуществление валютного свопа может быть обусловлено различными причинами, например, валютными ограничениями по конвертации валют, желанием устранить валютные риски или стремлением выпустить облигации в валюте другой страны в условиях, когда иностранный эмитент слабо известен в данной стране, и поэтому рынок данной валюты напрямую для него недоступен.

Конвертируемые ценные бумаги – это ценные бумаги с фиксированным доходом, которые можно обменять на определённое количество акций компании – эмитента. Их выпускают в виде привилегированных акций и облигаций. [3, с.138]

В самом общем определении конвертируемую облигацию можно классифицировать как "гибридную" форму ценной бумаги, поскольку она представляет собой облигацию с правом на конверсию в базовый актив. Иными словами, конвертируемая облигация — это облигация плюс производная ценная бумага. Инвестор приобретает конвертируемую облигацию тогда, когда он не желает подвергать себя более высокому риску, связанному с владением базового актива (как правило, это обыкновенные акции), но в то же время стремится получить потенциальную выгоду, возникающую в результате успешной работы компании или инфляционных процессов. Однако, приобретаемое инвестором право, повышающее рейтинг этой ценной бумаги, компенсируется эмитентом облигации в форме более низкого процента (или купонной ставки) по данному инструменту. Для обмена (конверсии) облигации на акции используется коэффициент конверсии (или ставка конверсии), который определяется заранее до эмиссии облигации в качестве фиксированной величины. Коэффициент конверсии – это количество обыкновенных акций, на которое обменивается одна ценная бумага. Решение о конверсии принимает держатель этой ценной бумаги, когда доход по акции превышает доходность конвертируемой облигации, а цена конверсии равна или выше спотовой цены акции.

При условии снижения доходности базового актива инвестор довольствуется уровнем доходности самой облигации, то есть конвертируемые облигации приобретаются в качестве альтернативы приобретения акций. Таким образом, конвертируемая облигация — э то облигация, которая дает инвестору право выбора: рассматривать данную ценную бумагу как чистую облигацию с заложенной в ее условиях доходностью или, по достижении оговоренного срока, конвертировать ее в определенное число базовых ценных бумаг.

Конвертируемая привилегированная акция - привилегированная акция, которая может быть обменена на определенное количество простых акций.

К производным также относятся синтетические инструменты. Это такие инструменты, которые создаются путём комбинирования других инструментов так, чтобы воспроизвести совокупность денежных потоков, создаваемую реальными инструментами. Наиболее очевидная причина создания синтетических инструментов состоит в том, что они более эффективны по затратам, нежели реальные инструменты.

ГЛАВА II

ОСОБЕННОСТИ ПРИМЕНЕНИЯ ПРОИЗВОДНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ

2.1 Особенности рынка производных финансовых инструментов в России

За последнее время существенно изменилась ситуация на финансовых рынках России. Это связано с продолжающимся падением производства и сокращением инвестиций в реальный сектор экономики.

В современных условиях рынок производных финансовых инструментов играет все более существенную роль в процессах развития и трансформации мировой финансовой системы и мирового фондового рынка .

В мире объемы торгов биржевыми производными инструментами неуклонно растут.

Рис.2

Открытая позиция - соответствие покупок и продаж фондовых и валютных ценностей или биржевых товаров одного вида

Объем операций с производными инструментами многократно превышает объем операций с базовыми активами, лежащими в их основе. По оценке Банка международных расчетов, объемы торгов только финансовыми фьючерсами в мире в 2008 году составили 1566,66 трлн. долларов США, биржевыми опционами – 677,76 трлн. долларов США (за исключением контрактов на отдельные акции). В течение 2009г. на российском срочном рынке произошли большие изменения. Наблюдавшееся в начале года катастрофическое падение ликвидности в условиях хронической остановки торгов на рынке "спот" сменилось ралли вверх цен срочных контрактов. Заметно выросли и объемы. Если в январе 2009г. среднедневной объем торгов фьючерсными контрактами немного превышал 20 млрд руб., то уже в мае показатель перевалил за 50 млрд руб., а к декабрю составлял уже минимум 90 млрд руб. в день.

На фоне кризисных явлений, охвативших мировой финансовый рынок, можно наблюдать сохранение высоких показателей активности на рынках фондовых деривативов. Такая ситуация объясняется существенным увеличением спроса на инструменты управления риском в условиях повышенной неопределенности. По сути, наличие эффективно функционирующих структур рынка стандартных контрактов [4] на фондовые активы приобретает особый статус среди прочих факторов конкурентоспособности национальных фондовых рынков. Заявленная в качестве одного из основных проектов экономического развития задача создания в нашей стране полноценного мирового финансового центра, способного конкурировать с крупнейшими развитыми центрами Европы, Америки и Азии, не может быть решена без формирования эффективной биржевой инфраструктуры торговли фондовыми производными. Необходимо подчеркнуть, что фактор усиления кризисных явлений только повышает приоритетность указанной задачи.

Так в Стратегии развития финансового рынка Российской Федерации на период до 2020 года отмечается: «В 2008 году условия развития мирового финансового рынка осложняются <...> обострением кризисных процессов. На этом фоне отчетливо проявляются тенденции экспансии действующих в рамках крупнейших финансовых центров финансовых институтов в страны с развивающимися экономиками. <...> В результате этого растет вероятность того, что число стран, где могут сохраниться и продолжать функционировать независимые и полноценные финансовые рынки, будет постепенно сокращаться. В ближайшее десятилетие немногочисленные национальные финансовые рынки будут либо приобретать форму мировых финансовых центров, либо входить в зону влияния уже существующих глобальных центров. Поэтому наличие самостоятельного финансового центра в той или иной стране станет одним из важнейших признаков конкурентоспособности экономик таких стран, <...> обязательным условием их экономического, а значит, и политического суверенитета». Таким образом, создание высоколиквидного и устойчивого рынка стандартных контрактов в России должно стать одним из приоритетов государственной политики в области содействия развитию финансового сектора экономики.

Важной особенностью структуры участия на развивающихся рынках является крайне высокая доля спекулятивных операций и слабо выраженное присутствие хеджеров.

Облик мирового биржевого пространства, представляющего собой совокупность национальных площадок, на которых идут торги фьючерсами и опционами на фондовые активы, сегодня претерпевает серьезные изменения. Анализ статистических данных, проведенный в ходе исследования, позволил выявить следующие ключевые тенденции будущего развития отрасли в мире:

– продолжение процессов интеграции и консолидации рынка;

– существенный рост значения развивающихся биржевых центров;

– трансформацию структуры представленных на рынке контрактов;

– сохранение в качестве основного фактора роста объемов торговли широкого участия частных инвесторов.

Формирование российского рынка деривативов на фондовые активы началось в 1996 году и было прервано кризисом 1998. Несмотря на практически полный демонтаж структур рынка, успевших сложиться за два первые года его функционирования, именно в первоначальный период оформились некоторые особенности, характерные для российского рынка. Важнейшими из них являются:

– высокая доля сегмента фьючерсов на отдельные акции в общей структуре объемов торговли;

– сравнительно слабое развитие опционного сегмента;

– высокая степень концентрации торговой активности в небольшом количестве наиболее востребованных контрактов;

– спекулятивный характер рынка и недостаточно выраженная активность хеджеров;

– абсолютное преобладание электронного способа ведения торгов.

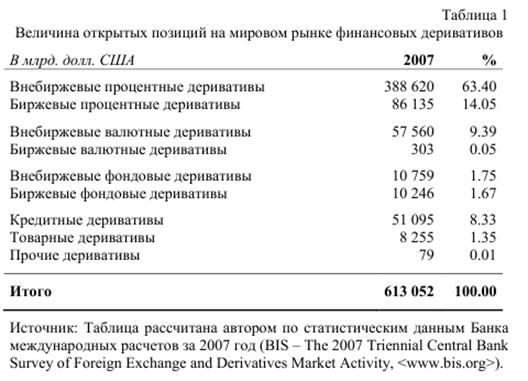

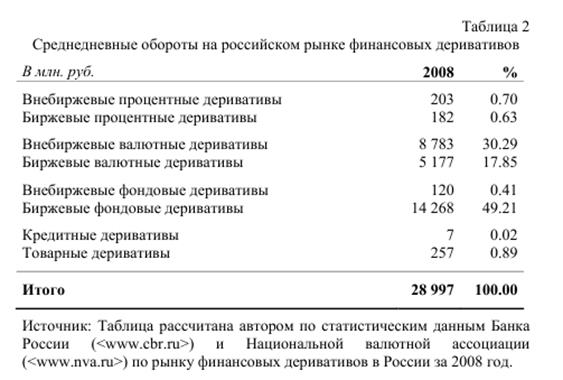

Рынок производных ценных бумаг в России имеет короткую историю и, по сравнению с западным, развит недостаточно, о чём можно судить по Таблице 1 и Таблице 2.

К основным проблемам применения производных финансовых инструментов в России относят:

· правовые и налоговые проблемы, проблемы бухгалтерского учета;

· проблемы регулирования профессиональной деятельности на рынке;

· несовершенство инфраструктуры рынка;

· состояние рынка и спектр торгуемых инструментов.

На уровне конкретных компаний появляются и частные причины, такие, как слабое представление о свойствах и механизме различных производных инструментов, основах организации ведения и сопровождения сделок, трудности в оценке результата хеджирования, начального и остаточного риска и, наконец, отсутствие понимания и одобрения руководства.

Основными тенденциями рынка производных финансовых инструментов являются:

· глобализация и связанное с ней резкое обострение конкуренции;

· существенный рост рынка и либерализация его регулирования;

· расширение спектра торгуемых инструментов и изменение их относительной роли, а также существенное расширение состава участников;

· применение новых технологий и переход к системам электронной торговли;

· преобладание в целом внебиржевого рынка над биржевым;

· доминирование процентных контрактов на биржевом рынке (основной тип контрактов – фьючерсы и опционы на государственные облигации и депозитные ставки).

Производные инструменты в настоящее время используются широким кругом участников рынка, а именно :

· индивидуальными инвесторами, для которых инструменты рынка деривативов, в частности, опционы, привлекательны из-за малого объема требуемых инвестиций;

· институциональными инвесторами для хеджирования портфелей и альтернативных денежному рынку вложений капитала;

· государственными финансовыми учреждениями и частными предприятиями с целью хеджирования вложений;

· банками и другими финансовыми посредниками, а также частными предприятиями для стратегического риск - менеджмента и спекуляций;

· инвестиционными фондами для увеличения эффективности вложений;

· хедж-фондами[5] для увеличения дохода;

· трейдерами[6] по ценным бумагам для получения дополнительной информации о рынках базовых активов.

Основа для существования производных инструментов – будущая неопределенность.

Заключая сделки с деривативами, стороны могут преследовать различные цели, и по этому признаку операции с производными ценными бумагами можно разделить на следующие группы:

Спекулятивные операции. Спекулятивные операции совершаются с целью получения прибыли от купли-продажи срочных контрактов в результате разницы между ценой контракта в день заключения и ценой в день его исполнения при благоприятном для одной из сторон (продавца и покупателя) изменении цен. В зависимости от характера сделок спекуляцию подразделяют на следующие виды:

· спекуляция на повышение цен – скупка контрактов для последующей перепродажи;

· спекуляция на понижение цен – продажа контрактов с целью их последующего откупа;

· спекуляция на соотношении цен на рынках одного и того же или взаимозаменяемых товаров или цен на товары с различными сроками поставки.

Спекулятивные сделки составляют важную часть рынка производных ценных бумаг. Спекулянт (игрок) торгует срочными контрактами только ради прибыли, т.е. никогда не покупает и не продает собственно товары. Спекулянтов привлекает «эффект рычага» и краткосрочность (от одного до нескольких дней) срочных операций. Спекулянту нужен шанс заработать на изменении цен на базисный товар, не участвуя в производственном бизнесе, и он готов взять на себя риск. Спекулянты необходимы для успешного функционирования срочного рынка, поскольку они обеспечивают взаимодействие субъектов рынка, желающих освободиться от риска или взять его на себя. Собирая и анализируя информацию, открывая на её основе позиции, спекулянты информируют рынок и помогают рынку правильно её оценить. Спекулянты создают ликвидность на рынке, однако экономической основой срочного рынка являются операции по хеджированию рисков.

Операции хеджирования (страхования от возможного изменения цен). Деривативы обычно используются для страхования – хеджирования от возможных потерь в случае изменения рыночных цен при заключении сделок на реальный товар. Принцип страхования здесь построен на том, что если в сделке хеджер теряет как продавец реального товара, то он выигрывает как покупатель фьючерсов на то же количество товара, и наоборот. Позицию хеджера, сфера деятельности которого лежит в области материального производства на рынке наличного товара, можно сформулировать так: «Все, что я хочу – это получить сегодняшнюю цену по данному контракту. Я согласен отказаться от того, чтобы заработать больше, ради того, чтобы оградить себя от потерь».

Арбитражные операции – операции, которые совершаются с целью получения безрискового дохода, используя рассогласования в ценах на различные финансовые инструменты на различных рынках.

Таким образом, в целом все участники срочного рынка выступают либо хеджерами, снижающими рыночный риск своих вложений за счет других участников, либо спекулянтами или арбитражерами, а сами деривативы могут быть использованы и для спекулятивных операций и для хеджирования. То есть один и тот же контракт будет инструментом хеджирования для покупателя – компании, занимающейся производством, и инструментом спекуляции для продавца – финансовой компании.

Особенность Российского рынка производных финансовых инструментов состоит в том, что на современном этапе развития финансовых рынков наблюдается резкое увеличение и безусловное доминирование на них спекулятивных операций, на долю которых приходится более 95% всех финансовых сделок. А спекуляция представляет собой игру на производных финансовых инструментах. Игра на них является пари об исходах пари, заключаемых кем-то другим. Таким образом, успех на рынке производных зависит от чужого успеха или чужого провала.

Главной проблемой и опасностью сегодня представляется тот факт, что в погоне за прибылью финансовые воротили раздули фондовый рынок до невероятных размеров. На рынке появились вторичные бумаги - акции фондов, акции страховых компаний, которые страхуют риски этих фондов. Таким образом, один и тот же капитал отражается в огромном количестве разных бумаг. Все это кредитуется банками и раздувается номинальное богатство и номинальная масса денег.

2.2 Применение производных финансовых инструментов в финансовом менеджменте организации

Предприятие в своей деятельности может привлекать денежные ресурсы за счет выпуска ценных бумаг или вложения средств в другие ценные бумаги, стремясь извлечь из этого дополнительную прибыль.

Прежде чем осуществлять покупку ценных бумаг, ставят определенную цель:

· получение постоянного дохода (для этого привлекаются надежные ценные бумаги);

· приращение капитала (привлекаются ценные бумаги молодых компаний, которые не всегда надежны, но обещают (и выплачивают, по крайней мере, сначала) высокие проценты по облигациям);

· снижение риска от вложения средств (привлекается много различных ценных бумаг). [8]

Производные ценные бумаги (опционы, варранты, форвардные контракты и фьючерсы) используют в финансовом менеджменте для управления рисками [2, с.114]. Их основное предназначение - страховать держателя документа от возможных убытков в биржевой игре, а также обеспечить его защиту в условиях инфляции и экономической нестабильности [4, с. 158].

Рассмотрим некоторые из способов использования вышеперечисленных производных финансовых инструментов в финансовом менеджменте и принимаемые решения на рынке производных инструментов финансовыми менеджерами компаний.

Использование опционов на покупку и продажу.

Одно из преимуществ опционов – то, что их можно использовать для очень широкого диапазона стратегий, которые обладают различным профилем риска/награды. Некоторые нацелены на получение дохода от спекуляций, как покупка опционов Call или Put; другие построены так, чтобы получить прибыль, если определенные надежды в будущем будут оправданы.

Наиболее простой способ использования опционов – это покупка их с целью извлечения прибыли. Вместо покупки акций или долговых бумаг инвестор может использовать опционы. [ 3, с.150]

Обычно опционы считаются рисковым видом инвестиций, но также встречаются случаи, когда опционы могут быть менее рисковыми, чем сам актив. При покупке опциона покупатель уплачивает продавцу премию. Если покупатель опциона отказывается от покупки оговоренных ценных бумаг, то премия ему не возвращается. [2, c.115] Максимальный риск для держателей (покупателей) опционов – премия. Максимальный риск для продавцов опционов – неограничен, а их максимальный доход – премия. Покупка опциона колл.

Эта стратегия приемлема, если ожидается рост цен на определенный товар.

Риск – риск инвестора ограничивается премией, которую он платит за опцион. Например, если он приобретает 80 опционов колл с премией 5, то 5 – это все чем он рискует. Премия – часть цены определенного товара, таким образом, покупка опциона является менее рисковой, чем приобретение самого товара. Тем не менее, риску подвергается вся премия, и Вы можете потерять 100% своих инвестиций, несмотря на небольшую сумму вложений.

Доход - доход от покупки опционов колл неограничен. Так как контракт дает право на покупку по фиксированной цене, то это право может принести выгоду, если цены на товар превысят цену исполнения контракта.

Пример 1.

Инвестор покупает один опцион колл компании XYZ, который дает право (но не обязанность) на покупку активов компании по фиксированной цене 80 с настоящего момента времени до момента истечения срока опциона в январе. Цена этого опциона – 5.

Если цена актива поднимется до 120, то право на покупку по цене 80 (т.е. премия 80 опционов колл) составит 40. Размер чистого дохода составит 35 (40-5) – изначальная цена опциона. Если цены на акции упадут ниже 80, то 80 опционов колл обесценятся и 100%, из которых 5 было инвестировано изначально, будут потеряны.

Отсюда видно, что убыток инвестора составляет 5 до тех пор, пока цена не превысит отметку 80, и что доходы и расходы совпадают на отметке 85 (равняются 0). 85 является переломной точкой (80+5).

Продажа опциона колл.

Риск – продавец опциона колл на актив, которым он не располагает, берет на себя большую долю риска, так как продажа опциона колл означает обязанность совершить поставку товара по фиксированной цене. Такая стратегия называется непокрытой.

Доход – максимальный доход, который продавец может получить, - премия. В нашем примере с опционом колл на сумму 80, продавец получает премию 5 до тех пор, пока цена актива ниже отметки 80, так как никто не захочет воспользоваться правом на покупку по более высокой цене.

Из этого следует, продавец считает, что цены на его товар останутся на прежнем уровне или упадут. Если его предположения оправдаются, то его прибыль составит размер премии, т.к. запроса на поставку актива не поступит.

Покупка опциона пут.

Риск – риск ограничен размером премии. Опцион пут приобретается с целью получения дохода от падения цен на определенный актив. Держатель приобретает право, но не обязанность, продать актив по фиксированной цене. Это право принесет прибыль в случае, если цены на актив упадут.

Доход – инвестор получит наибольший доход от покупки опциона пут, если цены на товар упадут до нуля.

Продажа опциона пут.

Риск – продажа опциона пут может быть рисковой, т.к. продавец берет на себя обязанность поставить определенный товар по фиксированной цене. Если рыночная цена актива падает, продавец вынужден выплатить большую сумму денег за обесценившийся товар. В худшем случае цена актива может упасть до нуля. В таком случае потери инвестора составят – цена исполнения контракта минус премия.

Доход – продажа опциона пут производится с расчетом, что запроса на его реализацию не поступит. Это возможно в случае, если цена актива выше цены исполнения контракта по истечении срока.

Пример 2.

Приобретён опцион на продажу через 90 дней акций по цене 570 руб. за акцию. Уплаченная премия равна 5 руб. за акцию.

Если через 90 дней курс акций составит 550 руб., то цена исполнения будет выше сложившегося рыночного курса акций. Поэтому опцион реализуется при курсе продажи акций равно 570 – 5 = 565 руб. за акцию. Прибыль покупателя опциона равна 550 руб (покупка акций по рыночному курсу) + 565 (исполнение опциона) = 15 руб. на акцию.

Если через 90 дней курс акций составит 580 руб., то будет выполнено условие отказа от реализации опциона (570<580). Поэтому опцион не реализуется. Убыток покупателя опциона равен размеру уплаченной премии, т.е. 5 руб. на акцию.

Таким образом, отличительная особенность торговли опционами заключается в том, что стороны не находятся в одинаковом положении с точки зрения контрактных обязательств. Опцион предлагает ряд возможностей, которыми не располагают другие продукты. Они могут быть использованы и для увеличения, и для уменьшения рисков (Таблица 3).

Таб.3 Риск и доходы при приобретении различных инструментов срочного рынка

| Финансовый инструмент | Риск | Доход |

| Покупка фьючерса | Практически неограничен* | Неограничен |

| Продажа фьючерса | Неограничен | Практически неограничен* |

| Покупка колл - опциона | Ограничен размером премии | Неограничен |

| Продажа колл - опциона | Неограничен | Ограничен размером премии |

| Покупка пут-опциона | Ограничен размером премии | Практически неограничен** |

| Продажа пут-опциона | Практически неограничен** | Ограничен размером премии |

* цена на фьючерс не может упасть ниже нуля

** цена на базисный актив не может упасть ниже нуля

Опционы call и put предоставляют большие возможности для проведения спекулятивных операций. Комбинации покупки и (или) продажи колл и пут опционов в сочетании с покупкой и(или) продажей реального актива позволяют найти приносящие прибыль стратегии практически для любой рыночной ситуации. Более того, существуют опционные стратегии, не требующие даже прогнозирования рыночного курса базисного актива для получения прибыли. Однако необходимо помнить, что в торговле опционами комиссионные расходы могут достигать значительного размера – иногда на покрытие операционных расходов уходит до половины прибыли. Теоретически возможны ситуации, когда потенциальная прибыль от сделки выглядит весьма привлекательно в сравнении с предполагаемым риском. Однако с учетом комиссии результатом подобных операций могут оказаться чистые убытки.

Преимущества использования опционов :

· Инвестор может сделать прибыль на акциях без их физической покупки.

· Стоимость опционов намного ниже, чем стоимость самих акций.

· Риск ограничивается ценой опциона.

· Опционы позволяют инвесторам защищать их позиции от колебания цен

Недостатки использования опционов :

· Стоимость сделки с опционами (включая их комиссионные и разницу спрос/предложение) в процентном соотношении намного выше, чем стоимость сделки с акциями. Эта разница в стоимости сильно «поедает» любую прибыль.

· Опционы очень сложны в обращении и требуют от инвестора глубоких знаний, немалого опыта и терпения.

В целом опцион обеспечивает нефондовое страхование от отсутствия спроса на товары, ценные бумаги и неблагоприятного изменения цен. [2, c.115]

Опцион обеспечивает наличие у финансового менеджера организации выбора. Большинство решений в сфере бизнеса подразумевают отказ от одних возможностей ради получения других. Руководители стремятся создать капитальные проекты и финансовые инструменты, использование которых сопряжено с потенциальными ценными опционами. Например, инвестиционное предложение окажется более ценным, если оно будет предусматривать возможность отказа с относительно невысокими потерями от начатого неудачного проекта. Этот результат обеспечивается за счет минимизации риска выхода из проекта. Нередко создание таких вариантов оказывается слишком дорогостоящим или попросту нереальным. Однако финансовый менеджер может добиться во многом того же самого результата за счет опционов финансового рынка.

Использование прав на льготную покупку акций .

Необходимость введения данного финансового инструмента была вызвана естественным желанием акционеров избежать возможной потери степени контроля и снижения доли доходов ввиду появления новых акционеров при дополнительной эмиссии. Подобная операция имеет особое значение, в частности, при преобразовании закрытого акционерного общества в открытое. Значение этого финансового инструмента для эмитента состоит в том, что компания активизирует покупку своих акций. Что касается потенциальных инвесторов, то они могут получить определенный доход в случае, если цена акций данной компании будет повышаться.

Использование варрантов.

В финансовом менеджменте варрант даёт право купить или продать фиксированную сумму финансовых инструментов в течение определенного периода. Покупка варранта — проявление осторожности в том случае, если инвестор не вполне уверен в качестве ценных бумаг и не желает рисковать деньгами. Варрант не дает право на проценты или дивиденды и не обладает правом голоса, датой и стоимостью погашения. Варрант может выпускаться одновременно с финансовыми инструментами, привлекательность которых тем самым хотят повысить, или отдельно от них. В любом случае по прошествии некоторого времени он начинает обращаться как самостоятельная ценная бумага. Как правило, варранты выпускаются сравнительно редко и только крупными фирмами. Кроме того, фиксированная цена, или цена исполнения, указанная в праве на покупку, которая устанавливается в момент эмиссии этого финансового инструмента, обычно ниже текущей курсовой цены акции, в то время как цена исполнения в варранте обычно на 10—20% выше курсовой.

Обычно варранты выпускаются вместе с облигационным займом данной компании. Этим достигается:

(а) привлекательность облигационного займа, а значит, успешность его размещения;

(б) возможность увеличить уставный капитал в случае исполнения варрантов.

Но финансовому менеджеру компании необходимо учитывать что, если варрант начинает обращаться на рынке ценных бумаг самостоятельно, то возможные с ним операции могут принести как доход, так и убыток.

Использование форвардных и фьючерсных контрактов.

Форвардный контракт заключается, как правило, в целях осуществления реальной продажи или покупки соответствующего актива и страхования поставщика или покупателя от возможного неблагоприятного изменения цены. Правда, контрагенты не смогут также воспользоваться возможной благоприятной конъюнктурой. Форвардный контракт предполагает обязательность исполнения, но стороны не застрахованы от его неисполнения в случае банкротства или недобросовестности одного из участников сделки. Поэтому до заключения контракта партнерам следует выяснить платежеспособность и репутацию друг друга. Форвардный контракт может заключаться с целью игры на разнице курсовой стоимости активов. Лицо, открывающее длинную позицию, рассчитывает на рост цены базисного актива, а лицо, открывающее короткую позицию, - на понижении его цены. Так, получив акции по форвардному контракту по одной цене, инвестор продает их на спотовом рынке по более высокой цене спот (в случае, конечно, если его расчеты были сделаны правильно и курс актива повысился).

Торговля фьючерсами позволяет снизить риск финансовых потерь в cлучае резких колебаний цен, уменьшить размер резервного фонда, необходимого для покрытия убытков, ускорить возврат в налично-денежной форме авансированного капитала, снизить издержки обращения.

Наиболее очевидная функция товарных фьючерсных рынков состоит в перераспределении ценовых рисков, которым подвергаются участники рынка. Однако товарные фьючерсные цены также имеют большое информационное значение для производителей, посредников и потребителей товаров, которые должны решать, сколько, например, следует продать или израсходовать пшеницы сейчас, а сколько сохранить на будущее. Давая владельцу товара возможность хеджировать ценовые риски, фьючерсные контракты позволяют ему принимать решения о том, стоит ли хранить товар на складе или же лучше совершить фьючерсную сделку.

Предположим, например, что до следующего урожая остается один месяц и оптовый торговец пшеницей хранит у себя тонну зерна прошлого урожая. Цена спот на пшеницу составляет 2 долл. за бушель, а фьючерсная цена при поставке через месяц (после сбора нового урожая) равна F. Указанный посредник имеет возможность застраховать себя от возможных потерь в связи с изменениями цен, продав зерно на спот-рынке[7] (1-й вариант), либо заняв короткую позицию [8] по фьючерсному контракту по цене F и осуществив поставку пшеницы через месяц (2-й вариант). В любом случае он твердо знает, по какой именно цене он продаст свое зерно.

Предположим, что издержки для посредника по физическому хранению пшеницы, в которые включаются проценты на вложенный капитал, оплата за складирование и потери за счет порчи товара, — составляют 10 центов за бушель в месяц. Этот посредник выберет второй вариант и будет хранить тонну пшеницы в течение следующего месяца, дожидаясь нового урожая, только в том случае, если F превышает 2,10 долл. Например, если фьючерсная цена составляет 2,12 долл. за бушель, он предпочтет держать зерно на хранении в течение следующего месяца.

Теперь давайте предположим, что на этом же рынке действует другой посредник, торгующий пшеницей, и для которого издержки по хранению составляют 15 центов на один бушель в месяц. При фьючерсной цене 2,12 долл. этот посредник выберет первый вариант и немедленно продаст свою пшеницу на спот-рынке вместо того, чтобы хранить ее, хеджируя ценовые риски путем открытия короткой позиции. Таким образом, посредник предпочтет хранить зерно в течение месяца, предшествующего урожаю, только в том случае, если издержки по хранению будут для него меньше, чем разница между фьючерсными ценами на пшеницу и ценами спот.

Мы можем сформулировать следующий вывод: фьючерсные и форвардные рынки повышают эффективность экономики за счет того, что хранение товаров осуществляется оптовыми торговцами с минимальными затратами на хранение.

Предположим, что следующий урожай пшеницы ожидается очень обильным и, следовательно, с точки зрения реализации общественных интересов желательно потребить все находящееся в настоящее время на хранении зерно. Рынок форвардных сделок дает возможность хеджировать ценовые риски без того, чтобы физически хранить пшеницу. Форвардные цены соответствующим образом отражают сложившуюся ситуацию, и поэтому они ниже спот-цен. Тем самым подаются сигналы для участника рынка (оптовых торговцев пшеницей и производителей) распродавать свои запасы, не дожидаясь нового урожая. В результате никому не выгодно хранить зерно с того времени, когда стали известны благоприятные прогнозы на урожай и до его получения, даже в том случае, если затраты на хранение равны нулю.

Использование депозитарных расписок.

Российские корпорации в настоящее время как никогда нуждаются в финансировании. Растущая экономика и все возрастающие рыночные возможности требуют значительных инвестиций как в капитальные вложения, так и в оборотный капитал. Более того, конкуренция на мировых рынках, да и на внутреннем рынке, подразумевает не только высокое качество производимой продукции, но и ускоренный цикл внедрения нововведений и конкурентную себестоимость. Все это означает неминуемо крупные инвестиционные вложения и ускоренный рост производительности. Депозитарные расписки обеспечивают привлечение значительного количества потенциальных инвесторов, новые инвестиционные возможности и привлечение капитала на различных рынках. Объемы локального рынка далеко не всегда позволяют компаниям извлекать полную выгоду от размещения и торговли акциями. Российские инвесторы, к примеру, все еще ограничены средствами для широкомасштабного инвестирования в корпоративные ценные бумаги, что придает многим акциям отечественных компаний определенный уровень неликвидности. За счет же перевода торгов на рынки Европы и США компании могут частично решить данную проблему, так как капитал на данных рынках находится в менее ограниченном количестве и является более мобильным.

Выделим основные преимущества применения практики депозитарных расписок для компании-инвестора:

· удобство расчетов, поскольку они производятся, как правило, в валюте страны инвестора. Можно сказать, что и расходы по приобретению актива также минимизируются;

· отсутствие ограничений на инвестирование, поскольку можно приобрести любое количество расписок, выпущенных по программе ДР;

· улучшение имиджа компании – владельца иностранных ценных бумаг, повышение уровня информированности о ней как у себя в стране, так и за рубежом.

Если определить цену базовой акции на спотовом рынке и цену акции по расписке, то можно найти между ними разницу. Если цена акции по расписке больше, чем цена акции на рынке, то существует потенциал для арбитража путем продажи депозитарной расписки и покупки базовых акций. Однако следует отметить, что при наличии ограничений в отношении покупки акций нерезидентами на внутреннем рынке потенциал для арбитража для данной группы инвесторов становится недопустимым.

Одним из основных направлений использования депозитарных расписок помимо арбитража является содействие зарубежным инвесторам в купле-продаже ценных бумаг, к которым, в ином случае, последние не имели бы доступа из-за нормативных, инвестиционных и кредитных ограничений. Применение этих инструментов позволяет также зарубежным инвесторам избежать сложностей налогообложения, которые характерны для некоторых стран, а также ограничений в отношении зарубежных инвесторов. Кроме того, депозитарные расписки во многом соответствуют страхованию риска, связанному с изменением валютного курса исходного эмитента базовых ценных бумаг.

Использование процентныхи валютных свопов.

Предприятие, привлекая заемные средства, вынуждено платить за них проценты. Кредитование может выполняться по различным схемам. Так, кредиты могут выдаваться либо по фиксированной ставке, либо по плавающей ставке. Кроме того, условия кредитных договоров могут быть различными, в частности, в силу различной платежеспособности клиентов. В этих условиях существует возможность объединения усилий двух клиентов по обслуживанию полученных кредитов, с тем чтобы уменьшить расходы каждого из них. Рынок свопов начал развиваться в начале 1980-х гг. Этому времени предшествовал период использования параллельных кредитов, когда две стороны договаривались об обмене основными суммами и процентными платежами по ним. С целью упрощения механизма расчета между сторонами была изобретена операция, названная процентным свопом. Использование валютного свопа имеет особую значимость, когда компания осваивает новые зарубежные рынки и стеснена в возможности получения кредитов за рубежом ввиду своей малоизвестности. В этом случае она пытается найти зарубежного партнера, возможно с аналогичными же проблемами, с которым и заключает договор о валютном свопе.

Использование конвертируемых ценных бумаг.

Предназначение их в том, что выпуск конвертируемых ценных бумаг - способ понижения риска инвестора, не уверенного, что простые акции данной компании будут иметь устойчивую или повышающуюся курсовую стоимость и приносить достаточные дивиденды. В этом случае он может приобрести конвертируемые облигации данного эмитента или его конвертируемые привилегированные акции, по которым последний будет выплачивать фиксированный доход в определенном порядке.

Современный набор производных финансовых инструментов хеджирования включает разные виды срочных контрактов и их многочисленные комбинации. Из доступных для российских компаний финансовых деривативов для хеджирования рисков наиболее целесообразным представляется использовать биржевые фьючерсные контракты и биржевые опционы, которые отличаются от внебиржевых деривативов и инструментов торгов других бирж высокой ликвидностью и системой гарантийного обеспечения. Обращение данных инструментов на организованном рынке упрощает проведение их оценки и обоснование как инструмента хеджирования для целей налогообложения. Для хеджирования риска изменения процентной ставки подходящими финансовыми деривативами являются свопы с российскими банками и инвестиционными компаниями и международными контрагентами. Наилучшим вариантом использования финансовых деривативов для хеджирования риска изменения цен на товары является заключение биржевых фьючерсных контрактов и опционов на мировых биржах, специализирующихся на соответствующих базисных активах (например, Лондонской бирже металлов и Чикагской товарной бирже), но по отдельным видам базисных активов возможно использование и биржевых срочных контрактов на российских биржах (например, фьючерсные контракты на нефть и золото на ФОРТС). Для хеджирования кредитного риска целесообразно заключать специальные кредитные деривативы с российскими и международными инвестиционными компаниями, у которых накоплен опыт по структурированию подобных сделок в России.

Заключение

Огромные потери, понесённые на рынке производных финансовых инструментов, насторожили бы многих финансовых директоров. Учитывая половодье банкротств, произошедших в 1994 и 1995 годах, некоторые нефинансовые корпорации объявили о планах сократить и даже вообще отказаться от использования производных финансовых инструментов. Это было неверным решением, поскольку производные финансовые инструменты представляют собой эффективный инструмент управления рисками. Истории банкротств подтвердили хорошо известную истину, что производные финансовые инструменты можно использовать как для хеджирования, так и для спекуляций. Иначе говоря, с их помощью можно как понижать, так и повышать риск. Большинство банкротств связаны с неправильным использованием производных финансовых инструментов. На сегодняшний день спекулятивные операции составляют 9/10 от общего объёма операций на рынке ценных бумаг, что значительно повышает уровень рисков для организации. В связи с таким положением, одной из главных задач финансового менеджмента организации, связанной с данной особенностью рынка производных финансовых инструментов России, является необходимость однозначного определения пределов допустимых финансовых рисков и выработка процедуры, обеспечивающей строгое отслеживание этих пределов. Особенно важно, чтобы компании тщательно отслеживали риски, связанные с использованием производных финансовых инструментов. Это объясняется тем, что сотрудники, имеющие явное или неявное право хеджировать риски компании, вместо этого часто занимаются спекуляциями. Без постоянного мониторинга невозможно определить, не превратился ли трейдер из хеджера или арбитражера в спекулянта. Как мы определили в Главе II, использование производных финансовых инструментов не ставит перед собой задачу получения дополнительной прибыли, наоборот, за эти операции предприятию предстоит заплатить. Проведя анализ использования различных их видов, можно утверждать, что хеджирование трансформирует риск из неприемлемой формы в приемлемую и позволяет достичь оптимальной структуры риска, т.е. соотношения между преимуществами хеджирования и его стоимостью. Так же использование производных ценных бумаг позволяет снизить затраты. Менеджмент может сосредоточится на аспектах бизнеса, в которых предприятие имеет конкурентные преимущества. Хеджирование позволяет обеспечить постоянную защиту от рыночного риска без необходимости менять политику запасов.

Таким образом, производные финансовые инструменты являются дешевым и эффективным инструментом управления рисками, которым производители и потребители подвергаются из-за изменения процентных ставок, цен на товарных рынках, курсов валют и других факторов. С точки зрения управления риском, они позволяют финансовым институтам и другим участникам идентифицировать, изолировать и отдельно управлять рыночными рисками финансовых инструментов и товаров. Недаром в любой развитой стране рынок производных инструментов является крупнейшим сегментом всей финансовой системы. Включение в инвестиционный портфель фьючерсов и опционов позволяет ограничить потери при неблагоприятном развитии ситуации. А разобравшись в них, грамотный инвестор сможет реализовывать различные стратегии, выигрывая даже в периоды падения рынка.

Список использованной литературы:

1. Ковалёв В.В. Курс финансового менеджмента: учеб. - М.: ТК Велби, Изд-во Проспект, 2008. – 448 с.

2. Глущенко В.В. Организация деятельности коммерческого банка/ Учеб. Пособие. – г.Железнодорожный, Моск. обл.:ООО НЦП «Крылья», 2007. – 208 с.

3. Лялин В.А., Воробьёв П.В. Рынок ценных бумаг: учеб. – М.: Проспект, 2009. - 384 с.

4. Просветов Г.И. Бизнес-планирование: Задачи и решения: Учебно – практическое пособие. 2-е изд., доп. – М.: Издательство «Альфа-Пресс», 2008. – 256 с.

5. Банковское дело: учебник / О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева [и др.]; под ред. засл. деят. науки РФ, д-ра экон. наук, проф. О.И. Лаврушина. – 5-е изд., стер. – М: КНОРУС, 2007. – 768 с.

6. Халл Дж.К. Опционы, фьючерсы и другие производные финансовые инструменты (пер. с англ., под ред. Клюшина Д.А.) Изд. 6-е, 2008г. - М: ИД Вильямс, 1056c.

7. Огородов Д. Российские депозитарные расписки: проблемы или перспективы // Коллегия. Российский правовой журнал. - М., 2006, № 6. - c. 29

8. Интернет источник: Бизнес. Инвестиции. Ценные бумаги. Право http://www.bibliotekar.ru/finance-2/index.htm

[1] Внебиржевой рынок – неорганизованный рынок ценных бумаг, рыночная сеть дилеров, продающих и покупающих ценные бумаги, предоставляющая возможность с помощью электронных средств связи заключать сделки с ценными бумагами.

[2] Трейдер – биржевой торговец, осуществляющий анализ текущей ситуации на рынке и заключение торговых сделок.

[3] Хеджер – предприниматель (фирма, банк или др. хозяйственный субъект), осуществляющий операции хеджирования на фьючерсной бирже. Хеджирование - страхование от потерь путем сведения до минимума риска уменьшения прибыли из-за неблагоприятного изменения цен путем заключения контрактов на равную сумму на противоположных позициях в операциях за наличный расчет и срочных операциях.

[4] Стандартный биржевой контракт — это производный финансовый инструмент, спецификация которого установлена биржей.

[5] Хедж-фонды - спекулятивные фонды, управляющие инвестициями частных лиц инвесторов

[6] Трейдер - 1) работник брокерской фирмы, непосредственно участвующий в биржевой торговле, исполняющий заказы на куплю-продажу ценных бумаг; 2) любое юридическое или физическое лицо, обладающее правом заключать сделки на бирже; 3) торговец.

[7] Спот - рынок — рынок, на котором ведётся торговля реальным товаром с немедленной поставкой и сделки осуществляются в течение нескольких деловых дней со дня заключения

[8] Короткая позиция по фьючерсу – продажа фьючерсного контракта

Похожие рефераты:

Ценные бумаги и фондовый рынок Я.М.Миркин

Валютные операции банка (на примере АО "Казкоммерцбанк")

Фьючерсные контракты и их классификация

Управление рисками инвестиционных проектов в пищевой промышленности

Управление инвестиционными рисками

Финансовые инструменты срочного рынка

Производные инструменты фондового рынка: особенности обращения в России

Эмиссионная деятельность банков

Роль золота в современной мировой валютной системе

Финансовые инструменты и их развитие в Украине

Роль рынка региональных облигаций и их воздействие на экономику

Гражданско-правове положение биржи

Финансовый рынок и его функционирование (мировой и российский опыт)