| Похожие рефераты | Скачать .docx |

Дипломная работа: Развитие операций коммерческих банков с производными ценными бумагами на фондовом и финансовом рынках Украины

Министерство образования и науки Украины

Министерство промышленной политики

Учебно-научный комплекс

«Национальная металлургическая академия Украины(НМетАУ) -

Государственный институт последипломного образования руководителей и специалистов металлургического комплекса Украины(ГИПОмет)»

49005, г.Днепропетровск, пр.Гагарина, 4, тел.(0562) 41 08 12

Факультет – экономический

Кафедра – «Финансы»

ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

к дипломной работе на тему :

«Развитие операций коммерческих банков с

производными ценными бумагами на

фондовом и финансовом рынках Украины»

РЕФЕРАТ

Дипломная работа посвящена теме “Развитие операций коммерческих банков с производными ценными бумагами на фондовом и финансовом рынках Украины» и содержит : 115 листов, 25 таблиц, 17 рисунков, 47 ссылок на литературу, 1 приложение .

Объект разработки дипломного проекта : Теоретическая сущность и практическое применение операций с производными ценными бумагами на примере операций коммерческого банка АКБ «Приватбанк»(г.Днепропетровск) в 1999 -–2003 годах, оценка перспективности развития операций с производными ценными бумагами в банковской системе Украины.

Целями настоящего дипломного проекта являлось : исследование сущности и области применения класса производных ценных бумаг на фондовом и финансовом(валютном) рынках, особенности функционирования производных ценных бумаг в коммерческих банках Украины, эфективность и перспективность расширения операций с производными ценными бумагами в коммерческих банках.

Актуальность проведенных исследований состоит в получении выводов о возможности использования производных ценных бумаг для эффективного управления нормативами валютной позиции банка хеджированием как «длинной» (контракты на приобретение валютных активов), так и «короткой» (контракты на продажу валютных активов) валютных позиций , целесообразности использования опционных контрактов для ускорения привлечения инвестиционных средств при выпуске в оборот ценных бумаг собственной эмиссии банка, эффективности операций использования репо-контрактов при работе с государственными облигациями НДС –2004 года.

КЛЮЧЕВЫЕ СЛОВА : ФОРВАРДНЫЙ КОНТРАКТ, ФЬЮЧЕРСНЫЙ КОНТРАКТ, ОПЦИОННЫЙ КОНТРАКТ, ВАЛЮТНЫЙ СВОП, КОНТРАКТ РЕПО, ВАРРАНТ, ДЕПОЗИТНАЯ РАСПИСКА НЕРЕЗИДЕНТА, КОНВЕРТИРУЕМЫЕ ОБЛИГАЦИИ, ХЕДЖИРОВАНИЕ, СПЕКУЛЯЦИЯ, АРБИТРАЖ, ВАЛЮТНАЯ ПОЗИЦИЯ БАНКА

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ОБЗОРНО-ТЕОРЕТИЧЕСКАЯ ЧАСТЬ. ПРОИЗВОДНЫЕ ЦЕННЫЕ

БУМАГИ – ФИНАНСОВЫЙ ИНСТРУМЕНТ СОВРЕМЕННЫХ

ФОНДОВЫХ И ФИНАНСОВЫХ РЫНКОВ

1.1 Общая характеристика рынка производных финансовых инструментов

1.2 Сущность финансовых инструментов производных ценных бумаг

1.3 Общие сведения об объекте исследования – акционерном коммерческом

банке АКБ “Приватбанк

2 АНАЛИТИЧЕСКАЯ ЧАСТЬ. АНАЛИЗ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕС-

КОГО БАНКА АКБ «ПРИВАТБАНК» В 2001 – 2002 ГОДАХ

2.1 Анализ эффективности деятельности АКБ “Приватбанк” в 2001 – 2002

годах и роль операций с ценными бумагами в его деятельности

2.2 Анализ экономических нормативов деятельности АКБ «Приватбанк»

3 СПЕЦИАЛЬНАЯ ЧАСТЬ. АНАЛИЗ СОСТОЯНИЯ И ОГРАНИЧЕНИЙ

ИСПОЛЬЗОВАНИЯ ПРОИЗВОДНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ

В БАНКОВСКОЙ СИСТЕМЕ УКРАИНЫ

3.1 Основы функционирования рынка ценных бумаг в Украине

3.2 Законодательное поле функционирования производных ценных бумаг в

Укрине

3.3 Операций коммерческих банков Украины с инструментами производных

ценных бумаг

3.3.1 Операции коммерческих банков Украины с валютными инструментами

производных ценных бумаг

3.3.2 РЕПО - операции коммерческих банков Украины с инструментами

производных ценных бумаг

3.4 Стратегия и технология операций хеджирования с использованием

производных финансовых инструментов

3.4.1 Фьючерсные стратегии и хеджирование с помощью фьючерсных

контрактов

3.4.2 Опционные стратегии и хеджирование с помощью опционных

контрактов

3.4.3 Использование финансовых инструментов производных ценных бумаг в деятельности АКБ «Приватбанк» в 2001 –2002 годах при регулировании

валютной позиции забалансовыми операциями хеджирования

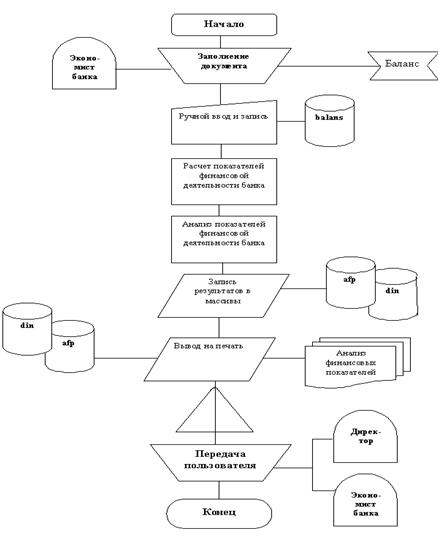

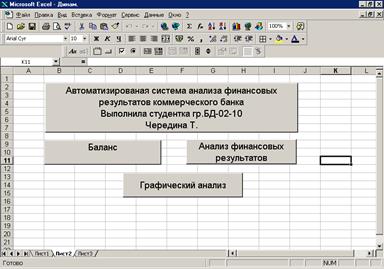

4. ПРОГРАММНО-ИНФОРМАЦИОННАЯ ЧАСТЬ

4.1 Постановка задачи

4.2 Информационное обеспечение

4.3 Программное обеспечение

5 ПРОЕКТНАЯ ЧАСТЬ. ПРОГНОЗ ЭФФЕКТИВНОСТИ РАСШИРЕНИЯ

ОПЕРАЦИЙ С ФИНАНСОВЫМИ ИНСТРУМЕНТАМИ ПРОИЗВОДНЫХ

ЦЕННЫХ БУМАГ

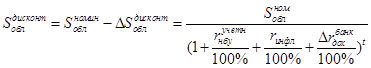

5.1 Эффективность расширения РЕПО-операций с облигациями НДС

2004 - 2009 годов

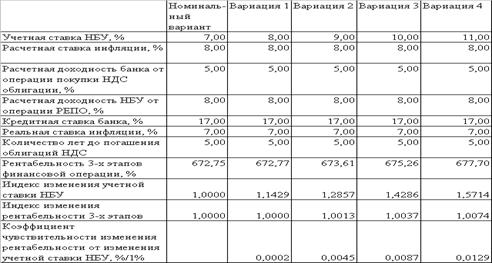

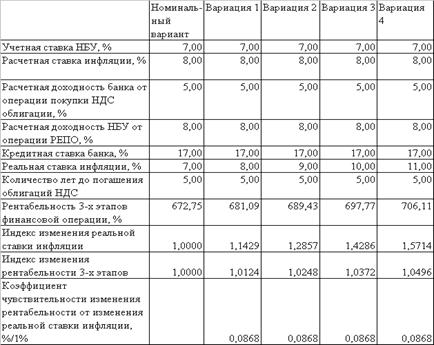

5.2 Оценка риска РЕПО-операций с облигациями НДС 2004 – 2009 при

вероятном изменении рыночных условий модели операций

ВЫВОДЫ

ПЕРЕЧЕНЬ ССЫЛОК

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

С появлением ценных бумаг , или фондовых активов , возникает будто раздвоение капитала. С одной стороны, существует реальный капитал, представленный производственными фондами, с другой – его отражение в ценных бумагах.

Ценные бумаги – это денежные документы, которые удостоверяют право владения или отношения займа, определяют взаимоотношения между лицом, которое их выпустила, и их собственником и предусматривают, как правило, выплату дохода в виде дивидендов или процентов, а также возможность передачи денежных и других прав, которые вытекают из этих документов, другим лицам .

Обеспечение оборота финансовых ресурсов государства на рынке ценных бумаг (фондовом рынке) осуществляется через следующие ценные бумаги :

- паевые ценные бумаги , по которым эмитент не несет обязательств возвратить средства, инвестированные в его деятельность, но которые удостоверяют участие в уставном фонде, предоставляют их собственникам право на участие в управлении делами эмитента и получение части прибыли в виде дивидендов и части имущества при ликвидации эмитента;

- долговые ценные бумаги , по которым эмитент несет обязательство возвратить в определенный срок средства, инвестированные в его деятельность, но которые не предоставляют их собственникам права на участие в управлении делами эмитента;

- производные ценные бумаги , механизм оборота которых связан с паевыми, долговыми ценными бумагами, другими финансовыми инструментами или правами относительно них (форвардные и фьючерсные контракты,опционы,варранты,депозитные расписки нерезидентов и другие);

Объект разработки дипломного проекта : Теоретическая сущность и практическое применение операций с производными ценными бумагами на примере операций коммерческого банка АКБ «Приватбанк»(г.Днепропетровск) в 1999 -–2003 годах, оценка перспективности развития операций с производными ценными бумагами в банковской системе Украины.

Целями настоящего дипломного проекта являлось : исследование сущности и области применения класса производных ценных бумаг на фондовом и финансовом(валютном) рынках, особенности функционирования производных ценных бумаг в коммерческих банках Украины, эфективность и перспективность расширения операций с производными ценными бумагами в коммерческих банках.

Актуальность проведенных исследований состоит в получении выводов о возможности использования производных ценных бумаг для эффективного управления нормативами валютной позиции банка хеджированием как «длинной» (контракты на приобретение валютных активов), так и «короткой» (контракты на продажу валютных активов) валютных позиций , целесообразности использования опционных контрактов для ускорения привлечения инвестиционных средств при выпуске в оборот ценных бумаг собственной эмиссии банка, эффективности операций использования репо-контрактов при работе с государственными облигациями НДС –2004 года.

Информационное обеспечение исследований – статистическая отчетность АКБ «Приватбанк»(г.Днепропетровск) за 1999 – 2003 года, детальная бухгалтерская отчетность движения средств на внебалансовых счетах учета операций с производными ценными бумагами, сводные статистические таблицы торгов на фондовом рынке ценных бумаг Украины, сводные статистические таблицы балансов 157 банков банковской системы Украины.

Методологическое обеспечение : ретроспективный анализ финансовой отчетности банка, аналитическая обработка и группирование показателей в динамике, использование АРМ НБУ «Статотчетность банка» для программного формирования аналитических разрезов и агрегатирования счетов балансовых и внебалансовых операций коммерческого банка.

РАЗДЕЛ 1 ОБЗОРНО -ТЕОРЕТИЧЕСКАЯ ЧАСТЬ.ПРОИЗВОДНЫЕ ЦЕННЫЕ БУМАГИ – ФИНАНСОВЫЙ ИНСТРУМЕНТ СОВРЕМЕННЫХ ФОНДОВЫХ И ФИНАНСОВЫХ РЫНКОВ

1.1 Общая характеристика рынка производных финансовых инструментов

Одним из рынков, совокупность которых и образует рыночную экономику, является финансовый рынок, опосредующий распределение денежных средств между участниками экономических отношений. С его помощью мобилизуются свободные финансовые ресурсы и аккумулируются в руках тех, которые могут ими наиболее эффективно распорядиться. Собственно, именно на финансовом рынке изыскиваются средства для развития сферы производства и услуг. Поэтому, в определенном смысле, финансовый рынок можно назвать начальным звеном процесса воспроизводства[25].

Финансовый рынок, как и вообще рыночную экономику можно разделить на два сегмента во временном отношении: спотовый и срочный рынок. Спотовый (кассовый) рынок – это рынок наличных сделок. На спотовом рынке происходит одновременная оплата и поставка активов.

Срочный рынок - это рынок, на котором заключаются срочные сделки, представляющие собой договор между контрагентами о будущей поставке предмета контракта на условиях, которые оговариваются в момент заключения такой сделки. Срочный рынок также называют рынком производных финансовых инструментов. На срочном рынке обращаются срочные контракты. Срочный рынок является сложным и развитым организмом, на котором обращается широкий набор различных контрактов. В основе контракта могут лежать различные активы, например, помимо ценных бумаг, фондовые индексы, банковские депозиты, валюта, товары (в основном сырьевые, с трудом поддающиеся диверсификации). Актив, лежащий в основе срочного контракта, называют базисным или базовым активом . Срочный контракт возникает на основе базисного актива. Поэтому его также называют производным активом, т.е. инструментом, производным от базисного актива. Функциональный спектр срочных контрактов в настоящее время уже не сводится только к осуществлению реальной поставки базисного актива, но они всё в большей степени начинают выступать в качестве финансовых инструментов. Еще одно название срочных контрактов - деривативы (derivative – производная).

К двум важнейшим функциям срочного рынка относится то, что он позволяет согласовывать планы предпринимателей на будущее и страховать ценовые риски в условиях неопределенности экономической конъюнктуры . С помощью срочных контрактов можно застраховаться от изменения цен финансовых активов, валютных курсов, процентных ставок, товарных цен. Инструменты срочного рынка являются высокодоходными, хотя и высокорискованными объектами инвестирования финансовых средств.

Рынок производных финансовых инструментов можно подразделить на сегменты: первичный и вторичный , биржевой и внебиржевой . В отличие от рынка ценных бумаг срочный биржевой рынок является для производных активов одновременно и первичным и вторичным, в то время как для ценных бумаг биржевой рынок выступает преимущественно как вторичный. По виду торгуемых на срочном рынке инструментов его можно подразделить на форвардный, фьючерсный, опционный рынки и рынок свопов[26] .

В свою очередь, форвардный рынок можно подразделить на рынок классических форвардных контрактов, главная цель которых состоит в поставке базисных активов и хеджировании позиций участников, а также рынок репо и рынок при выпуске (when-issued market). Рынок репо призван обеспечивать потребности в краткосрочном кредите, а рынок при выпуске – в первую очередь выполнять функцию определения цены будущих выпусков ценных бумаг.

Опционный рынок можно разделить на рынок классических опционных контрактов и инструментов с встроенными опционами.

Рынок производных финансовых инструментов можно также разделить и по сроку заключения контрактов: на кратко-, средне- и долгосрочный . По своей временной структуре данный рынок является преимущественно кратко- и среднесрочным, а биржевой рынок - практически только краткосрочным рынком: контракты, заключаемые на срок более года, являются скорее исключением, чем правилом.

Подавляющая часть срочных контрактов заключается в главных мировых финансовых центрах (Чикагская Биржа и т.п.), а также осуществляется с помощью международных телекоммуникационных систем. Клиринг по срочным операциям происходит в объединенных клиринговых центрах. Инфраструктура срочного рынка представлена не только биржами и внебиржевыми электронными системам (NASDAQ), но и широким спектром организаций, выполняющих как брокерские, так и дилерские функции. Непосредственными участниками данного рынка кроме коммерческих и инвестиционных банков выступают также различные фонды (инвестиционные, пенсионные, фьючерсные, хеджирования), производственные и сельскохозяйственные предприятия. Деятельность профессиональных участников срочного рынка подлежит лицензированию. Любые юридические и физические лица, решающие задачи согласования хозяйственных планов и страхования ценовых рисков, могут стать участниками срочного рынка, став клиентами какой-либо брокерской или инвестиционной компании.

Всех участников можно разделить на три группы: хеджиров, спекулянтов и арбитражеров. Хеджер – это лицо, страхующее ценовые риски. Операция по страхованию ценового риска называется хеджированием. Говоря проще, хеджирование – это действие, предпринимаемое покупателем или продавцом для защиты своего дохода от роста цен в будущем. Механизм хеджирования сводится к заключению срочного контракта, в котором устанавливается цена поставки базисного актива. Спекулянт – это лицо, стремящееся получить прибыль за счет разницы в курсовой стоимости базисных активов, которая может возникнуть во времени . Арбитражер – это лицо, извлекающее прибыль за счет одновременной купли-продажи одного и того же актива на разных рынках, если на него наблюдаются разные цены. Арбитражер продает актив на той бирже, где он дороже, и покупает там, где дешевле. Разница в ценах составляет его прибыль.

Срочный рынок является молодым и динамично развивающимся сегментом рыночной экономики. Если быть более точным, его истоки уходят в историческое прошлое предпринимательской деятельности человека. Зарождение организованной срочной торговли можно отнести к появлению в 1752 г. Нью-Йоркской Продовольственной Биржи[27]. Первая срочная биржа — Чикагская Торговая Палата (СВТ) — образована в 1848 г. для торговли фьючерсными контрактами на сельскохозяйственную продукцию. Однако действительно бурное развитие срочный рынок получил только в 70-90-е гг. нашего столетия. Одна из главных причин этого — усиление нестабильности ры-

ночной экономики в краткосрочном периоде. Именно в 70-е гг. западные страны перешли к плавающим валютным курсам. Если до конца 1960-х гг. процентные ставки были относительно низкими и стабильными, то с начала 1970-х гг. они обнаружили как тенденцию к росту, так и возрастающей неустойчивости. Только в одной Великобритании в период между 1979 и 1989 гг. процентные ставки изменялись более 80 раз. Поскольку в современном мире развитие бизнеса во многом основано на привлечении заемного капитала и расширении внешнеэкономических связей, то отмеченные процессы не могли не сказаться на росте неустойчивости цен и на других рынках. Именно в 70-80-е гг. стали активно формироваться срочные биржи. Так, в 1972 г. образован Международный Валютный Рынок (IMM), являющийся подразделением Чикагской Товарной Биржи (СМЕ). В 1973 г. открылась торговля опционами на Чикагской Бирже Опционов(СВОЕ). Лондонский Рынок Торгуемых Опционов (LТOM) образован в 1978 г. в рамках Лондонской Международной Фондовой Биржи. В 1979 г. возникла Нью-Йоркская Фьючерсная Биржа (NYFE). В 1982 г. образована Лондонская Международная Биржа Финансовых Фьючерсов (LIFFE). В этом же году открылась торговля срочными контрактами на Филадельфийской Фондовой Бирже (FHLX). Во Франции в 1985 г. образована Биржа Финансовых Фьючерсных Контрактов (MATIF). В Японии первые срочные сделки стали заключаться в 1985 г. В 80-е гг. возник новый сегмент срочного рынка — рынок свопов.

Современный срочный рынок — это масштабный рынок и по объемам осуществляемым на нем операций. В начале 1995 г. общая стоимость, считая по номиналу, обращающих на нем производных финансовых инструментов достигла 56, 4 трлн. долл. Срочный рынок имеет отлаженную организационную инфраструктуру. Подавляющая часть срочной торговли сконцентрирована в главных мировых финансовых центрах, в частности, на ведущих мировых биржах, а также осуществляется с помощью международных телекоммуникационных систем. Клиринг по срочным операциям происходит в объединенных клиринговых центрах.

Инфраструктура срочного рынка представлена не только биржами и внебиржевыми электронными системами, но и широким спектром организаций, выполняющих как брокерские, так и дилерские функции. Деятельность профессиональных участников срочного рынка подлежит лицензированию.

Участниками срочного рынка являются не только профессиональные организации, формирующие его инфраструктуру, но и любые юридические и физические лица, решающие задачи согласования хозяйственных планов и страхования ценовых рисков.

На срочном рынке пользуются следующей терминологией. Если лицо по срочному контракту обязуется купить базисный актив, то говорят, что оно покупает контракт или открывает длинную позицию. Если лицо обязуется по контракту продать базисный актив, то говорят, что оно продает контракт или открывает короткую позицию. Соответственно встречаются такие понятия как «длинный контракт» и «короткий контракт». В первом случае это означает, что инвестор купил контракт, во втором — продал.

Срочные контракты именуют производными активами. В некоторых публикациях их также называют производными ценными бумагами. Если посмотреть на сущностную характеристику ценных бумаг и срочных контрактов, а также функции, которые выполняют фондовый и срочный рынки, то с таким определением трудно согласиться. Во-первых, ценная бумага — это титул собственности на определенное имущество или отданный взаймы капитал. Срочный контракт — это только право или обязательство поставить или купить в будущем базисный актив. Он выступает как организационный инструмент поставки. Во-вторых, основополагающая функция рынка ценных бумаг сводится к мобилизации денежных средств. Функция срочного рынка состоит в хеджировании ценовых рисков и согласовании будущих хозяйственных планов. В-третьих, ценные бумаги приносят, как правило, доход в виде дивидендов или процентов; по срочным контрактам не существует такого вида дохода.

1.2 Сущность финансовых инструментов производных ценных бумаг

Производные ценные бумаги (деривативы), т.е. ценные бумаги, создаваемые самим рынком для упрощения осуществления сделок, включают в себя фьючерсы, форварды, опционы, депозитарные расписки, конвертируемые облигации, варранты, депозитарные расписки, различные виды прав и проч.[29]

Производные ценные бумаги относят к вторичным ценным бумагам, т.е. ценным бумагам на сами ценные бумаги. Стоимость производных ценных бумаг зависит от стоимости базисных финансовых инструментов. Различают финансовые деривативы первого уровня и последующих уровней. К финансовым деривативом первого уровня относятся сами производные ценные бумаги, т.е. опционы, фьючерсы и проч. Финансовые деривативы второго уровня представляют собой производную ценную бумагу на производную ценную бумагу: опцион на фьючерс и др.

Производные ценные бумаги представляют собой бездокументарную форму выражения имущественных прав или обязательств, возникающих при изменении цены базового актива.

Производные ценные бумаги предназначены для страхования риска, а также для получения прибыли путем купли-продажи.

А)Фьючерсы

Фьючерс – это обязательство поставить какой-нибудь актив к установленному сроку в будущем по оговоренной цене, при этом держатель контракта ежедневно оплачивает или получает разницу (маржу) между будущими ценами, установленными на бирже вчера и сегодня. Различают товарные и финансовые фьючерсы. Исходным активом товарного фьючерса являются материальные товары, такие как зерно, металлы, древесина и др. Основой финансового фьючерса служит определенное количество финансовых активов, таких как долговые ценные бумаги, иностранная валюта или акции компаний. На развитых рынках существуют также фьючерсы на индексы – контракты, привязанные к изменениям на фондовом рынке, которые измеряются такими индексами, как Standard & Poor’s 500. То, что фьючерсы представляют собой стандартизованные контракты, позволяет организовать торговлю ими на бирже.

Фьючерс - это срочный контракт, позволяющий купить или продать ценную бумагу по установленной цене в определенный срок. Контракт становится ценной бумагой, причем очень ликвидной, им всегда можно торговать. Ответственность за исполнения фьючерсного контракта несет расчетная палата биржи. Причем, в течение определенного срока можно заменить свою позицию с покупателя на продавца и наоборот.

Исполнение фьючерса возможно в виде:

· исполнения, т.е. физической поставки ценных бумаг;

· проведения обратной сделки.

Заключение фьючерсных контрактов в основном заключается не для поставки активов (считается, что поставкой актива завершается только 10% всех фьючерсных контрактов), а для страхования участников сделки.

Выделяют фьючерсные контракты на:

· краткосрочные процентные инструменты;

· долгосрочные ценные бумаги;

· биржевые индексы.

Доходность краткосрочного процентного фьючерса зависит от доходности ценной бумаги. При этом, чем выше доходность ценной бумаги, тем ниже цена фьючерса. Фьючерсным контрактам свойственен симметричный риск, т.е. в данном случае одновременно рискуют и покупатель и продавец.

В отличие от фьючерсов, форвардные контракты нестандартизованы. Они заключаются непосредственно между двумя сторонами, и их условия могут предусматривать сделку с любым количеством базового актива и любой срок исполнения контракта. Цена также устанавливается посредством переговоров между сторонами. Для некоторых участников рынка использование форвардных контрактов является предпочтительным, в первую очередь, потому, что при этом не требуется внесение вариационной маржи. Для форвардных контрактов, в отличие от фьючерсов, не существует вторичного рынка, то есть их нельзя перепродать. Так как форварды обычно заключаются без посредников, гарантирующих выполнение сторонами своих обязательств, для них характерен существенный кредитный риск.

Опцион - ценная бумага, дающая ее владельцу право на приобретение в течение определенного срока какого-либо финансового актива по фиксированной цене. Различают опцион на покупку (колл опцион), опцион на продажу(пут опцион) и двойной опцион (стеллаж).

При колл опционе владелец опциона имеет право (но не обязан) купить ценную бумагу по установленному курсу.

При пут опционе - соответственно продать ее. Покупка или продажа опциона осуществляется за денежную премию. От опциона можно отказаться, уплатив премию.

Двойной опцион предоставляет владельцу право либо купить, либо продать акции по установленной цене (но не купить и продать одновременно).

В зависимости от срока исполнения различают американский и европейский варианты опционов. При американском варианте опциона он может быть реализован в любой день в течение срока опциона, европейском - в фиксированный день в течение срока опциона.

Наиболее распространены в настоящее время опционы на акции. Сделка купли-продажи опциона называется контрактом. Единичный контракт заключается на полный лот - партию одинаковых ценных бумаг, предлагаемых к покупке или продаже.

При осуществлении сделок с опционом рискует либо покупатель, либо продавец опциона, величина риска ограничена ценой опциона.

Фьючерсы, форварды и опционы, часто также называемые срочными контрактами, используются участниками рынка как для спекулятивных операций, так и для построения сложных стратегий, направленных на снижение риска. В Украине рынок срочных контрактов является одним из наиболее неразвитых сегментов финансового рынка. Наиболее развитым и ликвидным в настоящее время является межбанковский рынок валютных свопов. Достаточно распространены форвардные репо - сделки с государственными ценными бумагами и наиболее ликвидными акциями. Опционы пока не получили значительного распространения на украинском рынке.

Г)Варранты и конвертируемые облигации

Варрант - долгосрочный опцион, дающий право ее владельцу приобрести акции данного эмитента в течение определенного времени по заранее установленному курсу. Как правило, варранты размещаются совместно с облигациями. Различают именные варранты и варранты на предъявителя.

Конвертируемые облигации могут быть по желанию владельца обращены (конвертированы) в определенное число акций того же эмитента. Фактически, конвертируемая облигация содержит в себе опцион, использовать который, то есть конвертировать облигацию в акции компании, становится выгодно при превышении рыночной цены акций цены конвертации. Данное свойство конвертируемых облигаций является причиной того, что их цена в значительной степени зависит от цены соответствующих акций и изменяется вместе с ней. Гарантированная доходность к погашению конвертируемых облигаций ниже, чем у близких к ним по основным параметрам обычных облигаций. В то же время, доходность конвертируемых облигаций может значительно вырасти при существенном росте цены акций компании. Конвертируемые облигации представляют собой надежный объект инвестирования: им не свойственны резкие колебания цен, присущие акциям.

Конвертируемые облигации могут быть обеспечены как пакетом уже выпущенных акций, так и акциями новой эмиссии. Во втором случае, наряду с преимуществами, предоставляемыми возможным появлением новых крупных покупателей, владельцы акций испытывают и неудобства, связанные с размыванием их доли в капитале компании.

Д)Американские депозитарные расписки (АДР)

Депозитарные расписки - ценные бумаги, представляющие определенное количество акций, и регистрируемые на фондовых биржах за пределами страны-эмитента. Депозитарные расписки впервые были выпущены в США в 1928 г.

Выделяют депозитарные расписки трех уровней. Депозитарные расписки первого уровня (“торговая” форма) обращаются на внебиржевом рынке, и при этом эмитент не обязан предоставлять финансовую отчетность. Депозитарные расписки второго уровня (“листинговая” форма) используется эмитентом для регистрации на зарубежных биржах. Депозитарные расписки третьего уровня (форма “предложения”) применяется для аккумуляции капитала за рубежом, что особенно важно в случаях, когда на рынке ценных бумаг существуют ограничения для нерезидентов. При этом риск депозитарных расписок минимален, поскольку их эмиссия осуществляется в свободно конвертируемых валютах.

Срочные контракты на акции выпускаются без участия эмитентов самих акций профессиональными участниками рынка ценных бумаг и служат их интересам. В то же время, выпуск таких производных ценных бумаг, как депозитарные расписки и конвертируемые облигации, позволяет компаниям расширить круг покупателей своих акций за счет американских взаимных фондов и других инвесторов, для которых покупка акций непосредственно на украинском рынке связана с определенными неудобствами. Американские депозитарные расписки (American Depository Receipts, ADR) представляют собой переуступаемые расписки, подтверждающие владение акциями иностранной компании. АДР обращаются на рынках США и стран Западной Европы. Обычно акции хранятся в банке-депозитарии, который и выпускает расписки, представляющие акции на рынке.

Программы депозитарных расписок достаточно дороги и сложны, требуют большой организаторской работы и привлечения высококвалифицированных финансовых и юридических консультантов. Учитывается не только размер уставного капитала, но и факт регистрации (листинга), уровень котировок акций этих компаний на национальных биржах, а также наличие деловых связей компаний с известными финансовыми и юридическими фирмами. Затем компания проходит через процедуру рассмотрения и регистрации в американской Комиссии по ценным бумагам и фондовым биржам (Securities and Exchange Commission, SEC). Программы депозитарных расписок могут быть инициированы как американской, так и украинской стороной. При осуществлении программ депозитарных расписок украинских эмитентов, банком-депозитарием становится The Bank of New York, который регистрируется в качестве номинального держателя. Кроме того, привлекается банк-кастодиан, выступающий посредником между The Bank of New York и фондовым рынком, а также реестродержатель.

е) РЕПО-контракты

Существует несколько разновидностей краткосрочного форвардного контракта, среди них - операции репо и обратного репо. Репо – это соглашение между контрагентами, в соответствии с которым одна сторона продает другой ценные бумаги с обязательством выкупить их у нее через некоторое время по более высокой цене. В результате операции первая сторона фактически получает кредит под обеспечение ценных бумаг. Процентом за кредит служит разница в ценах, по которой она продает и выкупает бумаги. Доход второй стороны формируется за счет разницы между ценами, по которым она вначале покупает, а потом продает бумаги. Репо представляет собой краткосрочные операции, от однодневных (overnight) до нескольких недель. С помощью репо дилер может финансировать свою позицию для приобретения ценных бумаг. Обратное репо – это соглашение о покупке бумаг с обязательством продажи их в последующем по более низкой цене. В данной сделке лицо, покупающее бумаги по более высокой цене, фактически получает их в ссуду под обеспечение денег. Второе лицо, предоставляющее кредит в форме ценных бумаг, получает доход (процент за кредит) в сумме разницы цен продажи и выкупа бумаг.

ж) Свопы

Своп – это соглашение между двумя контрагентами об обмене в будущем платежами в соответствии с определенными в контракте условиями. Существует несколько видов свопов[28].

Процентный своп – состоит в обмене долгового обязательства с фиксированной процентной ставкой на обязательство с плавающей ставкой. Участвующие в свопе лица обмениваются только процентными платежами, но не номиналами. Платежи осуществляются в единой валюте, причем стороны, по условиям свопа, обязуются обмениваться платежами в течение нескольких лет (от двух до пятнадцати). Одна сторона уплачивает суммы, которые рассчитываются на базе твердой процентной ставки от номинала, зафиксированного в контракте, а другая сторона – суммы согласно плавающему проценту от данного номинала. В качестве плавающей ставки в свопах часто используют ставку LIBOR (London Interbank Offer Rate). Лицо, которое осуществляет фиксированные выплаты по свопу, обычно называют покупателем свопа. Лицо, осуществляющее плавающие платежи, - продавцом свопа. С помощью свопа участвующие стороны получают возможность обменять свои твердо процентные обязательства на обязательства с плавающей процентной ставкой и наоборот. Необходимость такого обмена может возникнуть, например, если сторона, выпустившая твердопроцентное обязательство, ожидает падения в будущем процентных ставок. Тогда с помощью обмена фиксированного процента на плавающий она может снять с себя часть финансового бремени по обслуживанию долга. Компания же, выпустившая обязательства под плавающий процент и ожидающая в будущем роста процентных ставок, сможет избежать увеличения своих выплат по обслуживанию долга за счет обмена плавающего процента на фиксированный.

Валютный своп – представляет собой обмен номинала и фиксированных процентов в одной валюте на номинал и фиксированный процент в другой валюте.

Своп активов – состоит в обмене активами с целью создания синтетического актива, который бы принес более высокую доходность.

1.3 Общие сведения об объекте исследования – акционерном коммерческом банке АКБ “Приватбанк”

Закрытое акционерное общество Коммерческий банк “Приват Банк” (ЗАО КБ “Приват Банк”), зарегистрировано в Национальном банке Украины 19 марта 1992 года, регистрационный номер – 92[47].

Форма собственности – коллективная.

Идентификационный код за ЄДРПОУ– 14360570.

Местонахождение предприятия соответственно учредительным документам _49094, г. Днепропетровск, ул. Набережная Победы, 50, № тел. 39-06-04.

Состоянием на 31.12.2002 года в банке работало 15 826 сотрудников по сравнению с 10 342 сотрудниками состоянием на 31.12.2001 года.

Уставный фонд на момент создания предприятия соответственно учредительным документам составил - 21 000,00 руб.

На 1.01.2004 уставный фонд Банка сформирован и составил - 700 ,0 млн.грн.

В табл.1.1 представлен консолидированный баланс АКБ «Приватбанк» на 01.01.2004 года. В табл.1.2 представлены данные Национального банка Украины по уровню валюты баланса коммерческих банков Украины по состоянию на 01.11.2003 года, фиксирующие лидирующее место АКБ «Приватбанк» в системе коммерческих банков Украины [44].

Рассмотренный в дипломной работе наибольший в Украине коммерческий банк АКБ “Приватбанк”(г.Днепропетровск) на рынке ценных бумаг проводит следующие операции [47] :

- эмиссию депозитных сертификатов;

- предоставление вексельных услуг

- операции с корпоративными ценными бумагами

- операции с государственными ценными бумагами

- депозитарные услуги

- услуги регистратора

Таблица 1.1 Консолидированный баланс АКБ «Приватбанк» на 01.01.2004[47]

| Наименование статьи | Сумма, тыс.грн. | |||

| Активы | ||||

| Наличные средства в кассе | 686 071 927.52 | |||

| Средства на корсчетах "Ностро" | 544 179 121.24 | |||

| Межбанковские кредиты | 156 649 006.69 | |||

| Кредиты юридическим лицам | 6 000 746 276.52 | |||

| Кредиты физическим лицам | 2 113 861 047.49 | |||

| Начисленные доходы | 377 998 518.72 | |||

| Ценные бумаги | 198 325 691.13 | |||

| Основные средства банка | 456 680 051.98 | |||

| Расчеты по хоздеятельности | 24 689 746.31 | |||

| Дебиторская задолженность | 67 271 211.00 | |||

| Резервы под кредиты | - 836 712 308.57 | |||

| Итого Активы: | 9 789 760 290.03 | |||

| Обязательства | |

| Средства на корсчетах "Лоро" | 68 720 696.21 |

| Межбанковские депозиты | 185 149 824.34 |

| Кредиты Национального Банка | 108 609 706.00 |

| Кредиты междунар. финанс.орг. | 605 822 644.15 |

| Текущие счета юр. лиц | 1 837 516 174.53 |

| Бюджетные средства | 2 494 971.17 |

| Депозиты юридических лиц | 769 405 800.40 |

| Текущие счета физических лиц | 972 999 415.74 |

| Депозиты физических лиц | 3 316 102 330.75 |

| Расчеты по ценным бумагам | 504 620 746.00 |

| Начисленные расходы | 56 824 158.55 |

| Кредиторская задолженность | 349 587 455.95 |

| Итого Обязательства: | 8 777 853 923.79 |

| Капитал | ||

| Уставной капитал банка | 700 000 000.00 | |

| Резервы банка | 187 052 948.96 | |

| Результат предыдущих лет | 8 304 119.25 | |

| Результат текущего года | 60 549 298.02 | |

| Итого Капитал : | 955 906 366.23 | |

| Суборднированный долг | 56 000 000.00 | |

| Итого Капитал с учетом субординированного долга: | 1 011 906 366.23 | |

Таблица 1.2 Распределение банков Украины по средним активам (тыс.грн)[44]

| N з/п | NKB | Назва банку | Активи за станом на 01.01.2003 | Активи за станом на 01.11.2003 | Середнє значення активів за 10 місяців 2003 року |

| Група 1. (Активи більше 1300 млн. грн.) | |||||

| 1 | 46 | ПРИВАТБАНК | 6196359 | 9623213 | 7653329 |

| 2 | 36 | "АВАЛЬ" | 5978275 | 8449032 | 7157685 |

| 3 | 3 | ПРОМІНВЕСТБАНК | 5121598 | 7142698 | 6236052 |

| 4 | 6 | ОЩАДБАНК | 4392628 | 5478934 | 4673624 |

| 5 | 5 | УКРСОЦБАНК | 3087226 | 4984605 | 3754053 |

| 6 | 2 | УКРЕКСІМБАНК | 3134827 | 3610245 | 3605193 |

| 7 | 136 | УКРСИББАНК | 1898358 | 3559435 | 2635758 |

| 8 | 225 | "НАДРА" | 1547770 | 2434075 | 1835797 |

| 9 | 37 | БРОКБІЗНЕСБАНК* | 1143020 | 1913164 | 1503014 |

| 10 | 296 | РАЙФФАЙЗЕНБАНК УКРАЇНА | 1463322 | 2224242 | 1501820 |

| 11 | 115 | ПЕРШИЙ УКР. МІЖНАРОДНИЙ БАНК | 1360334 | 1545324 | 1365897 |

| Група 2. (Активи більше 500 млн. грн.) | |||||

| 12 | 106 | "ПІВДЕННИЙ" | 887166 | 1280218 | 1149852 |

| 13 | 153 | ПРАВЕКС-БАНК | 965496 | 1413120 | 1143027 |

| 14 | 17 | "ФІНАНСИ ТА КРЕДИТ" | 951857 | 1346428 | 1059354 |

| 15 | 88 | КРЕДИТ БАНК (УКРАЇНА) | 860085 | 1112794 | 983876 |

| 16 | 289 | КРЕДИТПРОМБАНК | 809359 | 1178355 | 956688 |

| 17 | 295 | ІНГ БАНК УКРАЇНА | 716911 | 1020233 | 825798 |

| 18 | 101 | ІНДУСТРІАЛБАНК* | 369190 | 998010 | 818276 |

| 19 | 297 | СІТІБАНК (УКРАЇНА) | 872737 | 909453 | 781860 |

| 20 | 270 | "КРЕДИТ-ДНІПРО" | 595866 | 909868 | 711834 |

| 21 | 248 | "ФОРУМ" | 626059 | 941454 | 687486 |

| 22 | 76 | ВАБАНК | 610533 | 787715 | 608508 |

| ….. | …… | ……………………………… | |||

| 30 | 171 | ІНДУСТРІАЛЬНО-ЕКСПОРТНИЙ БАНК* | 375423 | 647639 | 504474 |

| Група 3. (Активи більше 200 млн. грн.) | |||||

| 31 | 165 | МТ-БАНК | 474065 | 522022 | 472082 |

| ….. | …… | ……………………………… | |||

| 59 | 113 | ПОЛТАВА БАНК | 203793 | 289055 | 226606 |

| Група 4. (Активи менше 200 млн. грн.) | |||||

| 60 | 277 | "НАЦІОНАЛЬНИЙ КРЕДИТ" | 175408 | 216259 | 197198 |

| ….. | …… | ……………………………… | |||

| 154 | 167 | "ФЕБ" | 14415 | 20342 | 17778 |

Таблица 1.3 – Собственный капитал наибольших коммерческих банков Украины в 1997 году[44]

| п/п | Назва комерційного банку | Власний капітал 1997 в млн.гривень |

| Системні банки “Першої хвилі” | ||

| 1. | АПБ “Україна” | 244,237 |

| 2. | Укрсоцбанк | 135,31 |

| 3. | Промінвестбанк | 97,3 |

| 4. | Ощадбанк | 55,642 |

| Нові комерційні банки “Другої хвилі”(великі – більше 3 млн.) | ||

| 5. | Градобанк | 81,175 |

| 6. | Перший міжнародний банк | 53,839 |

| 7. | Приватбанк | 31,540 |

| 8. | Укринбанк | 24,754 |

| 9. | Укркредитбанк | 19,986 |

| 10. | Укрнефтегазбанк | 12,802 |

Как видно из данных табл.1.1 – 1.3 с 1997 по 2003 год АКБ «Приватбанк» увеличил собственный капитал с 31,5 млн.грн. до 1 млрд.грн., т.е. более чем в 30 раз, заняв в 2003 году 1 место в Украине по валюте баланса - 9,8 млрд.грн., что составляет 15 % от общей валюты балансов всех 154 коммерческих банков Украины.

2 АНАЛИТИЧЕСКАЯ ЧАСТЬ. АНАЛИЗ ДЕЯТЕЛЬНОСТИ КОММЕРЧЕСКОГО БАНКА АКБ «ПРИВАТБАНК» В 2001 – 2002 ГОДАХ

2.1 Анализ эффективности деятельности АКБ “Приватбанк” в 2001 – 2002 годах и роль операций с ценными бумагами в его деятельности

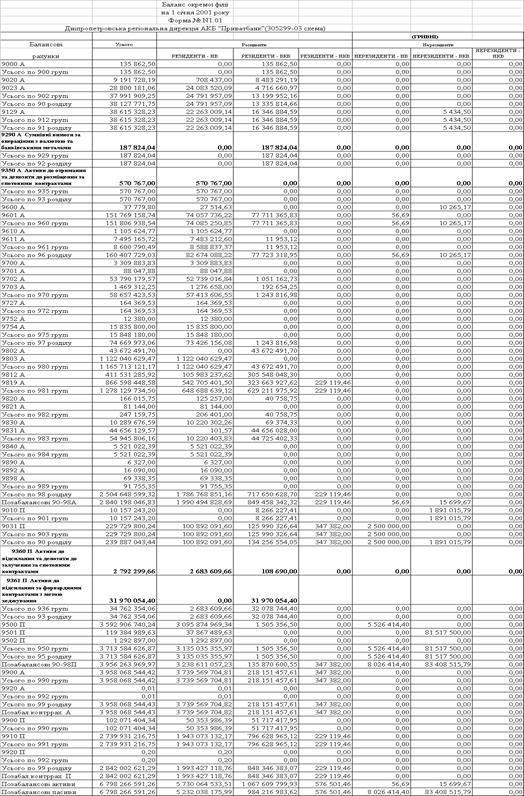

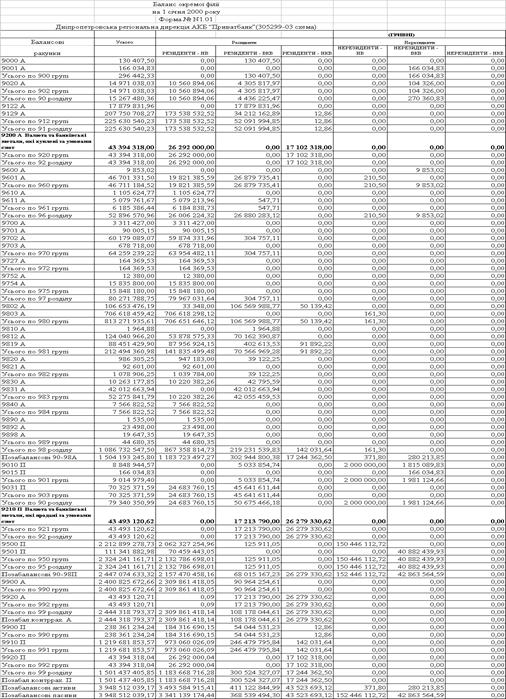

Основой для управления оборотными активами банка , анализа деятельности банка и расчета нормативов платежеспособности и достаточности капитала является балансовый отчет, в котором активы отображаются по левую сторону, а обязательство и капитал (пассивы) - по правую сторону. Активы и пассивы подаются в балансовом отчете в порядке уменьшения их ликвидности [ 14 ] .

Основными видами анализа балансового отчета банка является анализ структуры(табл.2.1), что дает возможность оценивать изменения структуры активов и пассивов на протяжении определенного времени, и коэффициентный анализ балансового отчета [38]. В табл.2.2, 2.3 приведены исходные агрегированные балансы АКБ «Приватбанк» за 2001-2002 г.[47], использованные для проведения операций анализа в соответствии с методикой табл.2.1

Таблиця 2.1 - Операции анализа баланса банка[2].

| Виды операций | Содержание операций | Методы анализа, которые используются |

Структурирование Контроль Калькуляция Анализ Экспертная оценка |

І. Предварительный этап 1. Группирование статей актива и пассива 2. Проверка соответствия отдельных групп статей актива и пассива за разными критериями 3. Расчет оценочных и нормативных абсолютных и относительных показателей ІІ. Аналитический этап. Описание полученных показателей. ІІІ. Заключительный этап . Изложение результатов аналитического этапа, предоставление рекомендаций. |

Метод группирования Метод сравнения Метод коэффициентов, экономико-математические и статистические метод |

Таблица 2.2 – Консолидированный баланс АКБ «Приватбанк» на 01.01.2003[ 47]

| Наименование статьи | Вместе, грн | Нац.валюта, грн | Инвалюта,грн | |||||||||||

| Активы | ||||||||||||||

| Имеющиеся средства в кассе | 377 995 097.73 | 198 721 762.28 | 179 273 335.45 | |||||||||||

| Средство в НБУ | 100 065 367.52 | 100 064 878.02 | 489.50 | |||||||||||

| Средства на корсчетах "Ностро" | 240 883 548.82 | 177.25 | 240 883 371.57 | |||||||||||

| Межбанковские кредиты | 303 567 830.78 | 188 642 871.70 | 114 924 959.08 | |||||||||||

| Кредиты юридическим лицам | 3 905 908 275.26 | 1 866 716 062.53 | 2 039 192 212.73 | |||||||||||

| Кредиты физическим лицам | 877 588 461.19 | 321 410 821.46 | 556 177 639.73 | |||||||||||

| Начисленные доходы | 220 819 991.19 | 92 625 088.70 | 128 194 902.49 | |||||||||||

| Ценные бумаги | 152 281 545.17 | 152 281 545.17 | 0.00 | |||||||||||

| Основные средства банка | 324 738 905.34 | 324 738 905.34 | 0.00 | |||||||||||

| Расчеты по хоздеятельности | 49 026 499.51 | 48 902 523.49 | 123 976.02 | |||||||||||

| Дебиторская задолженность | 155 678 360.52 | 64 314 130.68 | 91 364 229.84 | |||||||||||

| Валютные операции | 175 139 093.24 | 175 139 093.24 | 0.00 | |||||||||||

| Резервы под кредиты | - 562 062 786.01 | - 222 636 564.21 | - 339 426 221.80 | |||||||||||

| Вместе Активы: | 6 321 630 190.26 | 3 310 921 295.65 | 3 010 708 894.61 | |||||||||||

| Средства на корсчетах "Лоро" | 66 648 468.65 | 42 809 611.13 | 23 838 857.52 | |||||||||||

| Межбанковские депозиты | 274 941 273.53 | 5 136 494.27 | 269 804 779.26 | |||||||||||

| Кредиты междунар. финанс.орг. | 72 595 478.12 | 0.00 | 72 595 478.12 | |||||||||||

| Текущие счета юр. лицо | 1 360 014 002.12 | 805 150 225.95 | 554 863 776.17 | |||||||||||

| Бюджетные средства | 35 134 035.62 | 35 133 982.30 | 53.32 | |||||||||||

| Депозиты юридических лиц | 689 254 029.95 | 290 574 632.95 | 398 679 397.00 | |||||||||||

| Средства физических лиц | 2 606 133 379.15 | 1 288 254 179.83 | 1 317 879 199.32 | |||||||||||

| Расчеты по ценным бумагам | 229 969 470.12 | 171 489 375.92 | 58 480 094.20 | |||||||||||

| Невыплаченные проценты | 33 221 711.95 | 15 895 279.29 | 17 326 432.66 | |||||||||||

| Кредиторская задолженность | 229 133 150.59 | 107 031 418.01 | 122 101 732.58 | |||||||||||

| Валютные операции | 175 139 093.24 | 0.00 | 175 139 093.24 | |||||||||||

| Вместе Обязательство: | 5 772 184 093.04 | 2 761 475 199.65 | 3 010 708 893.39 | |||||||||||

| Уставной капитал банка | 260 000 000.00 | 260 000 000.00 | 0.00 | |||||||||||

| Резервы банка | 135 574 211.57 | 135 574 211.57 | 0.00 | |||||||||||

| Результат предшествующих лет | 3 083 082.73 | 3 083 082.73 | 0.00 | |||||||||||

| Переоценка ценных бумаг | 97 598 146.87 | 97 598 146.87 | 0.00 | |||||||||||

| Результат текущего года | 53 190 656.05 | 53 190 656.05 | 0.00 | |||||||||||

| Вместе Капитал: | 549 446 097.22 | 549 446 097.22 | 0.00 | |||||||||||

Таблица 2.3 – Консолидированный баланс АКБ «Приватбанк» за 01.01.2002[47]

| Наименование статьи | Вместе , грн | Нац.валюта, грн | Инвалюта, грн | |||||||||||

| Активы | ||||||||||||||

| Имеющиеся средства в кассе | 183 657 653.72 | 82 542 551.80 | 101 115 101.92 | |||||||||||

| Средство в НБУ | 550 875 778.13 | 550 875 749.46 | 28.67 | |||||||||||

| Средства на корсчетах "Ностро" | 112 133 387.11 | 24 624 444.22 | 87 508 942.89 | |||||||||||

| Межбанковские кредиты | 301 820 565.28 | 67 147 621.89 | 234 672 943.39 | |||||||||||

| Кредиты юридическим лицам | 3 045 658 592.70 | 1 466 643 920.65 | 1 579 014 672.05 | |||||||||||

| Кредиты физическим лицам | 238 463 086.39 | 53 032 364.68 | 185 430 721.71 | |||||||||||

| Начисленные доходы | 132 432 059.37 | 78 491 768.80 | 53 940 290.57 | |||||||||||

| Ценные бумаги | 102 969 963.92 | 102 969 963.92 | 0.00 | |||||||||||

| Основные средства банка | 213 287 776.56 | 213 287 776.56 | 0.00 | |||||||||||

| Расчеты по хоздеятельности | 32 807 046.26 | 32 667 505.28 | 139 540.98 | |||||||||||

| Дебиторская задолженность | 372 443 660.27 | 60 456 339.79 | 311 987 320.48 | |||||||||||

| Валютные операции | 108 935 198.59 | 0.00 | 108 935 198.59 | |||||||||||

| Резервы под кредиты | - 487 436 564.38 | - 166 902 065.45 | - 320 534 498.93 | |||||||||||

| Вместе Активы: | 4 908 048 203.92 | 2 565 837 941.60 | 2 342 210 262.32 | |||||||||||

| Обязательство | ||||||||||||||

| Средства на корсчетах "Лоро" | 249 619 197.62 | 206 695 211.47 | 42 923 986.15 | |||||||||||

| Межбанковские депозиты | 206 705 078.13 | 52 390 000.00 | 154 315 078.13 | |||||||||||

| Кредиты Национального Банка | 11 796 063.00 | 11 796 063.00 | 0.00 | |||||||||||

| Кредиты междунар. Финанс.орг. | 53 585 708.39 | 0.00 | 53 585 708.39 | |||||||||||

| Текущие счета юр. лицо | 1 203 199 684.79 | 576 132 254.14 | 627 067 430.65 | |||||||||||

| Бюджетные средства | 148 418 894.95 | 39 967 618.45 | 108 451 276.50 | |||||||||||

| Депозиты юридических лиц | 645 567 204.36 | 202 261 024.94 | 443 306 179.42 | |||||||||||

| Средства физических лиц | 1 391 318 840.48 | 656 673 365.61 | 734 645 474.87 | |||||||||||

| Расчеты по ценным бумагам | 24 536 407.42 | 24 536 407.42 | 0.00 | |||||||||||

| Сберегательные сертификаты | 20 600 913.50 | 6 634 131.07 | 13 966 782.43 | |||||||||||

| Невыплаченные проценты | 21 782 708.56 | 11 167 836.95 | 10 614 871.61 | |||||||||||

| Кредиторская задолженность | 451 247 400.44 | 297 913 929.38 | 153 333 471.06 | |||||||||||

| Валютные операции | 108 935 198.59 | 108 935 198.59 | 0.00 | |||||||||||

| Вместе Обязательство: | 4 537 313 300.23 | 2 195 103 041.02 | 2 342 210 259.21 | |||||||||||

| Капитал | ||||||||||||||

| Уставной капитал банка | 186 000 000.00 | 186 000 000.00 | 0.00 | |||||||||||

| Резервы банка | 80 159 567.66 | 80 159 567.66 | 0.00 | |||||||||||

| Результат предшествующих лет | 67 879 966.58 | 67 879 966.58 | 0.00 | |||||||||||

| Результат текущего года | 36 695 369.45 | 36 695 369.45 | 0.00 | |||||||||||

| Вместе Капитал: | 370 734 903.69 | 370 734 903.69 | 0.00 | |||||||||||

В табл.2.4, 2.5 представлены результаты анализа доходности деятельности АКБ «Приватбанк» на рынке ценных бумаг в 2000 – 2001 годах[47]. Анализировалась доходность операций по классам ценных бумаг :

- ценные бумаги с нефиксированным доходом – акции;

- дисконтные ценные бумаги с высоким риском неполучения дохода – векселя;

- ценные бумаги с заранее оговоренной доходностью – облигации;

Таблица 2.4 – Финансовые результаты по операциям купли-продажи ценных бумаг в 2000 году

| 4 квартал 2000 года | |||

| Вид ценных бумаг | Доход от продажи ценных бумаг | Затраты по приобретению ценных бумаг | Финансовый результат |

| АКЦИЯ | 24 815 932, 90 | 25 369 548, 62 | - 553 615, 72 |

| ВЕКСЕЛЯ | 192 210 650, 57 | 266 579 846, 18 | - 74 369 195, 61 |

| ОБЛИГАЦИИ | - | - | - |

| Всего: | 217 026 583, 47 | 291 949 394, 80 | - 74 922 811,33 |

Финансовый результат операций с ценными бумагами за 4 квартал 2000 года составил - 74 922 811, 33 грн. Общий финансовый результат по операциям с ценными бумагами(убытки) за 2000 год составил - 122 849 497,24 грн.[47]

Общий финансовый результат (убытки) по операциям с ценными бумагами за 2000 год с учетом убытков 1999 года (нарастающим итогом) составил - 172 808 501,70 грн.

Как показывают результаты табл.2.4 – наиболее убыточными оказались операции с высокорискованными ценными бумагами – векселями, поскольку низкая платежеспособность эмитентов векселей привела к массовому их опротестованию и реализации по дисконтным ценам.

В табл.2.5 представлены результаты доходности операций АКБ «Приватбанк» на рынке ценных бумаг в 2001 году.

Как показывают результаты анализа в табл.2.5 – операционная деятельность на рынке ценных бумаг в 2001 году – также убыточна. Таким образом, в 1999 – 2001 г.г. операции на рынке ценных бумаг не принесли прибыли банку, что определило его стратегическую переориентацию на этом рынке.

Таблица 2.5 – Финансовые результаты по операциям купли-продажи ценных бу маг в 2001 году

| 1 квартал 2001 года | |||

| Вид ценных бумаг | Доход от продажи ценных бумаг | Затраты по приобретению ценных бумаг | Финансовый результат |

| АКЦИИ | 42 443 878,34 | 9 933 756,74 | 32 510 121,60 |

| ВЕКСЕЛЯ | 472 544 965,71 | 484 953 204,74 | -12 408 239,03 |

| ОБЛИГАЦИИ | - | - | - |

| Всего: | 514 988 844,05 | 494 886 961,48 | 20 101 882,57 |

| 2 квартал 2001 года | |||

| Вид ценных бумаг | Доход от продажи ценных бумаг | Затраты по приобретению ценных бумаг | Финансовый результат |

| АКЦИИ | 43 874 758,19 | 33 009 340,83 | 10 865 417,36 |

| ВЕКСЕЛЯ | 984 787 692,24 | 1 028 473 884,17 | -43 686 191,93 |

| ОБЛИГАЦИИ | - | - | - |

| Всего: | 1 028 662 450, 43 | 1 061 483 225,00 | - 32 820 774,57 |

| 3 квартал 2001 года | |||

| Вид ценных бумаг | Доход от продажи ценных бумаг | Затраты по приобретению ценных бумаг | Финансовый результат |

| АКЦИИ | 44 996 219,73 | 33 156 330,19 | 11 839 889,54 |

| ВЕКСЕЛЯ | 1 255 181 731,98 | 1 242 105 254,71 | 13 076 477,27 |

| ОБЛИГАЦИИ | 627 480 121,75 | 776 154 121,10 | - 148 673 999,35 |

| Всего: | 1 927 658 073,46 | 2 051 415 706,00 | -123 757 632,54 |

| 4 квартал 2001 года | |||

| Вид ценных бумаг | Доход от продажи ценных бумаг | Затраты по приобретению ценных бумаг | Финансовый результат |

| АКЦИИ | 140 230 382,39 | 39 049 145,03 | 101 181 237,36 |

| ВЕКСЕЛЯ | 1 387 178 402,22 | 1 427 494 729,37 | - 40 316 327,15 |

| ОБЛИГАЦИИ | 1 348 055 442,68 | 1 343 204 930,07 | 4 850 512,61 |

| Всего: | 2 875 464 227,29 | 2 809 748 804,47 | 65 715 422,82 |

| Сумма 1-4 кварталов 2001 года | |||

| Всего: | 6 346 773 595,23 | 6 417 534 696,95 | - 70 761 101,72 |

В табл.2.6 –2.7 представлены результаты статистической обработки динамики агрегатов балансов и статей доходов и затрат АКБ «Приватбанк» за 2001 и 2002 года.

При расчете показателей использовались следующие формулы расчета показателей индексного анализа рядов динамики[37]:

1) Абсолютный прирост (базисный) ![]() ,

где

,

где ![]() – любой уровень,

– любой уровень, ![]() – первый уровень ряда (за базу взят первый уровень ряда, то есть данные за 1996 г.).

– первый уровень ряда (за базу взят первый уровень ряда, то есть данные за 1996 г.).

1) Абсолютный прирост (цепной)

![]() , где

, где ![]() – любой уровень,

– любой уровень, ![]() – предшествующий уровень ряда.

– предшествующий уровень ряда.

2)Средний абсолютный прирост

, где

, где

![]() – первый уровень ряда,

– первый уровень ряда, ![]() – последний уровень ряда, n – количество уровней.

– последний уровень ряда, n – количество уровней.

3) Индекс роста (базисный) ![]() ,

где

,

где ![]() – любой уровень,

– любой уровень, ![]() – первый уровень ряда (за базу взят первый уровень ряда, то есть данные за

– первый уровень ряда (за базу взят первый уровень ряда, то есть данные за

2001 г.).

4) Индекс роста (цепной) ![]() ,

где

,

где ![]() – любой уровень,

– любой уровень, ![]() – предшествующий уровень ряда.

– предшествующий уровень ряда.

5) Темп роста

![]() % (по этой формуле рассчитываются цепные, базисные и средний показатель).

% (по этой формуле рассчитываются цепные, базисные и средний показатель).

6) Темп прироста ![]() %

(по этой формуле рассчитываются цепные, базисные и средний показатель).

%

(по этой формуле рассчитываются цепные, базисные и средний показатель).

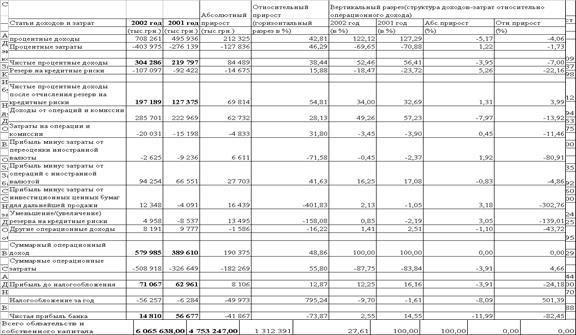

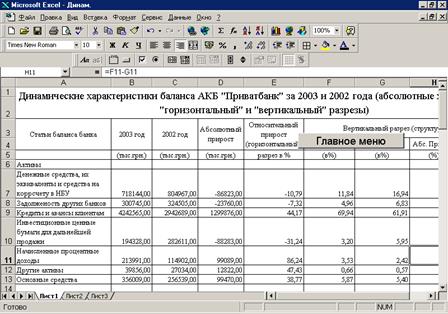

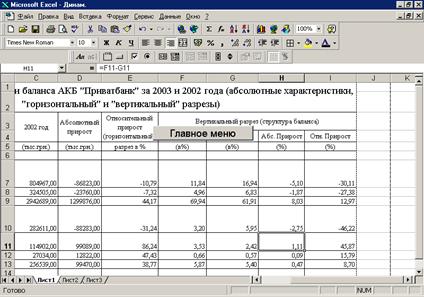

Как показали “горизонтальный” и “вертикальный” анализ[33] динамики статей баланса и отчета о финансовых результатах АКБ “Приватбанк” за 2001 и 2002 года (табл.2.6-2.7):

- в 2002 году банк получил прибыль + 12,35 млн.грн. от перепроджи инвестиционных ценных бумаг в сравнении с убытком – 4,1 млн.грн. в 2001 году, при этом доля прибыли оп ЦБ в 2002 году составляет 2,13 % от общей суммы полученного операционного дохода;

- в 2002 году банк на 31% снизил вложения в инвестиционные ценные бумаги на перепродажу с 282, 61 млн.грн. до 194,33 млн.грн., что соответствует снижению доли вложения в ценные бумаги в активах банка с 5,95% до 3,2%;

- общий результат операций с ценными бумагами в предыдущих 2000 и 2001 годах – убыток в значительных размерах (от – 41 млн.грн до – 107 млн.грн.), что соответственно привело к перемещению активов банка в другие сферы;

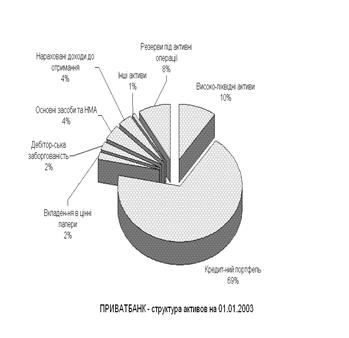

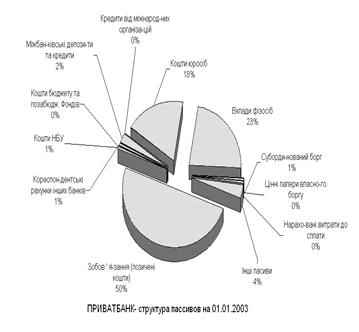

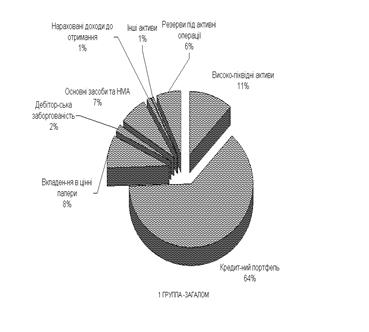

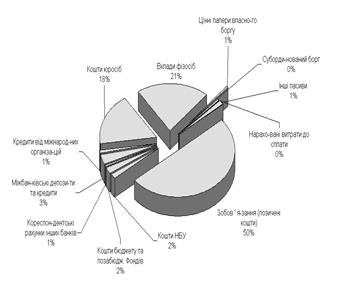

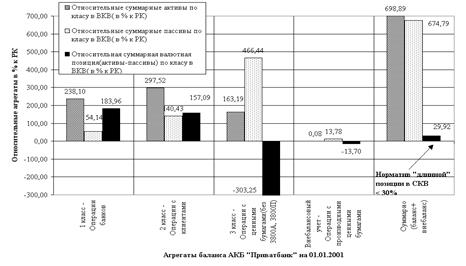

На рис.2.1 – 2.2 представлены структуры активов и пассивов АКБ «Приватбанк» и отдельных групп банков банковской системы Украины[44]. Структурная доля каждой группы агрегатов активов и пассивов представлена в виде процентной доли агрегата баланса к общей валюте баланса банка.

Сравнительный анализ структур активов и пассивов АКБ “Приватбанк” и общей банковской системы Украины (157 банков) на рис.2.1 - 2.2 показал, что в 2002 году операции с ценными бумагами в АКБ”Приватбанк” занимали в деятельности банка более низкую структурную долю, чем в других банках :

- собственные ценные бумаги в обязательствах занимают в 2002 году долю в 0,3% (депозитные сертификаты и собственные облигации) по сравнении с долей 1,38% в среднем по банковской системе Украины;

- вложения в ценные бумаги в активах банка занимают в 2002 году долю в 2,28% ( при этом практически банк вышел из рынка государственных ценных бумаг) по сравнению с 6,49% долей в среднем по банковской системе Украины;

19 декабря 2003 года ПриватБанк успешно разместил на европейском рынке трехлетние облигации участия в кредите ПриватБанка (еврооблигаций) на сумму 100 млн. долл. США. Как видно из данных последнего годового баланса банка (табл.1.1) по состоянию на 01.01.2004 доля эмитированных собственных ценных бумаг составила 5,3% в валюте баланса банка, что характеризует новую стратегию работы банка на рынке ценных бумаг . Покупателями еврооблигаций ПриватБанка на первичном рынке стали крупнейшие банки и частные инвесторы из Великобритании, Дании, Греции и других стран мира. Привлеченные банком средства предназначены для увеличения объемов кредитования реального сектора экономики, юридических и физических лиц. С помощью выпуска "евробондов" ПриватБанк получил значительный объем длинных долларовых ресурсов, создал кредитную историю на открытых рынках капиталов, повысил свой имидж как надежной и прозрачной структуры, стал первой финансовой структурой и второй компанией Украины, выпустившей "евробонды" на открытых рынках капиталов

Размещение облигаций участия в кредите ПриватБанка (Loan Participation Notes) прошло на стандартных международных условиях для такого типа выпуска. Лид-менеджер выпуска - крупнейший инвестиционный банк CSFB после проведения презентаций ПриватБанка в Москве, Гонконге, Сингапуре, Лондоне, Женеве, Цюрихе и Афинах установил данному выпуску процентную ставку в 10,875%.

Банк получил высокие рейтинги и показал, как необходимо работать на рынках, чтобы обеспечить себе и стране доверие инвесторов. При этом, ПриватБанк стал первым банком в Украине, получившим рейтинг Standard & Poor`s и имеющим рейтинги нескольких крупнейших международных агентств. В частности, международное рейтинговое агентство Standard & Poor`s присвоило облигациям участия в кредите ПриватБанка рейтинг "В-

|

Таблица 2.6 - Динамические характеристики баланса АКБ “Приватбанк” за 2002 и 2001 года (абсолютные характеристики, “горизонтальный” и “вертикальный” разрезы)

Рис.2.1 Структура активов и пассивов АКБ «Приватбанк» в 2002 году

Рис.2.2 Структура активов и пассивов групп банков банковской системы Украины по состоянию на 01.01.2003

Активы 1 групи (10 первых банков) Пассивы 1 группы (10 первых банков)

Анализ экономических нормативов деятельности АКБ «Приватбанк»

Соответственно «Инструкции о порядке регулирования деятельности банков в Украине» от 28.08.2001 N 368[3] (далее - Инструкция), установлены экономические нормативы регулирования деятельности банков, порядок их расчета и нормативные значения, которые являются обязательными для выполнения всеми банками.

1). Норматив регулятивного капитала банка (Н1)

Регулятивный капитал банка исчисляется по следующей формуле:

РК = ОК + ДК - В , (2.1)

где РК - регулятивный капитал банка;

ОК - основной капитал (капитал 1-го уровня);

ДК - дополнительный капитал (капитал 2-го уровня);

В – отвлечение капитала

Размер регулятивного капитала банка (РК) не должен быть меньше установленного Национальным банком значения норматива минимального размера регулятивного капитала банка (Н1) в соответствии с главой 1 раздела II Инструкции.

2). Норматив адекватности регулятивного капитала (Н2)

Норматив адекватности регулятивного капитала рассчитывается как:

где Ар - активы, взвешенные на соответствующий коэффициент риска в зависимости от группы риска, к которой отнесен актив.

Значение норматива Н2 действующих банков должно быть не меньше, чем 8 процентов, начиная с 01.03.2004 - должно быть не меньше, чем 10 процентов. Для расчета адекватности регулятивного капитала банка его активы делятся на пять групп по степени риска и подытоживаются с учетом соответствующих коэффициентов взвешивания:

а) I группа активов со степенью риска 0 процентов:

- наличные средства;

- банковские металлы;

- средства в Национальном банке;

- долговые ценные бумаги центральных органов исполнительной власти, которые рефинансируются и эмитированы Национальным банком;

- начисленные доходы по долговым ценным бумагам, которые рефинансируются и эмитированы Национальным банком;

- долговые ценные бумаги центральных органов исполнительной власти в портфеле банка на продажу и на инвестиции;

б) II группа активов со степенью риска 10 процентов:

- краткосрочные и долгосрочные кредиты, которые предоставлены центральным органам исполнительной власти;

- начисленные доходы по кредитам, которые предоставлены центральным органам исполнительной власти;

в) III группа активов со степенью риска 20 процентов:

- долговые ценные бумаги местных органов исполнительной власти, которые рефинансируются и эмитированы Национальным банком;

- долговые ценные бумаги местных органов исполнительной власти в портфеле банка на продажу и на инвестиции;

- средства до востребования, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- начисленные доходы по средствам до востребования, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- депозиты овернайт, размещенные в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- другие краткосрочные депозиты, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- начисленные доходы по депозитам овернайт, другим краткосрочным депозитам, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- кредиты овердрафт, овернайт и прочие краткосрочные кредиты, которые размещены в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

- начисленные доходы по кредитам овердрафт, овернайт и другим краткосрочным кредитам, размещенные в банке, который имеет официальный кредитный рейтинг не ниже, чем инвестиционный класс;

г) IV группа активов с степенью риска 50 процентов:

- средства до востребования в других банках, которые не принадлежат к инвестиционному классу;

- начисленные доходы по средствам до востребования в других банках, которые не принадлежат к инвестиционному классу;

- депозиты овернайт, которые размещены в других банках, которые не принадлежат к инвестиционному классу;

- краткосрочные и долгосрочные кредиты, которые предоставлены местным органам исполнительной власти;

- начисленные доходы по кредитам, которые предоставлены местным органам исполнительной власти;

- гарантийные депозиты в других банках (покрытые);

- обязательство по кредитованию, которые предоставлены банкам;

- валюта и банковские металлы, которые куплены, но не получены;

- активы к получению;

ґ) V группа активов с степенью риска 100 процентов:

- просроченные начисленные доходы по средствам до востребования в других банках;

- просроченные начисленные доходы по кредитам, которые предоставлены центральным и местным органам исполнительной власти;

- краткосрочные депозиты, которые размещены в других банках, которые не принадлежат к инвестиционному классу;

- начисленные доходы по срочными депозитами, которые размещены в других банках, которые не належат к инвестиционному классу;

- долгосрочные депозиты, которые размещенные в других банках;

гарантийные депозиты в других банках (непокрытые);

- просроченная задолженность и просроченные начисленные доходы за срочными депозитами, которые размещенные в других банках;

- кредиты овердрафт, овернайт, средства за операциями репо и прочие краткосрочные кредиты, которые предоставленные другим банкам, которые не принадлежат к инвестиционному классу;

- долгосрочные кредиты, которые предоставлены другим банкам;

- начисленные доходы по кредитам, которые предоставлены другим банкам, которые не принадлежат к инвестиционному классу;

- финансовый лизинг (аренда), который предоставлен другим банкам;

- пролонгированная задолженность по кредитам, предоставленным другим банкам;

- просроченная задолженность и просроченные начисленные доходы по кредитам, которые предоставлены другим банкам;

- кредиты, которые предоставлены субъектам хозяйственной деятельности;

- начисленные доходы по кредитам, которые предоставлены субъектам хозяйственной деятельности;

- просроченная задолженность и просроченные начисленные доходы по кредитам, которые предоставлены субъектам хозяйственной деятельности;

- пролонгированная задолженность по кредитам, которые предоставлены субъектам хозяйственной деятельности;

- сомнительная задолженность других банков и по кредитами, которые предоставлены субъектам хозяйственной деятельности;

- сомнительная задолженность по начисленным доходам по межбанковским операциям;

- дебиторская задолженность по операциям с банками и по операциям с клиентами банков;

- сомнительная дебиторская задолженность по операциям с банками и по операциям с клиентами банков;

- транзитный счет по операциям, осуществленным платежными карточками через банкомат;

- пролонгированная, просроченная и сомнительная задолженность по кредитам, которые предоставлены центральным и местным органам исполнительной власти;

- кредиты, которые предоставлены физическим лицам;

- пролонгированная задолженность по кредитам, которые предоставлены физическим лицам;

- начисленные доходы по кредитам, которые предоставлены физическим лицам;

- просроченная задолженность и просроченные начисленные доходы по кредитам, которые предоставленные физическим лицам;

- сомнительная задолженность по кредитам, которые предоставлены физическим лицам;

- сомнительная задолженность по начисленным доходам по операциям с клиентами;

- акции и ценные бумаги с нефиксированной прибылью в портфеле банка на продажу и инвестиции;

- долговые ценные бумаги, выпущенные банками, финансовыми (небанковскими) учреждениями и нефинансовыми предприятиями, в портфеле банка на продажу и на инвестиции;

- начисленные доходы по акциям и долговыми ценными бумагами в портфеле банка на продажу и инвестиции;

- просроченные начисленные доходы по долговым ценным бумагам в портфеле банка на продажу и инвестиции;

- товарно-материальные ценности;

- основные средства;

- другие активы банка;

- обязательство по всем видам гарантий (акцептам, авалям);

- непокрытые аккредитивы;

- сомнительные требования по операциям с валютой и банковскими металлами;

- ценные бумаги к получению по операциям андеррайтинга;

- сомнительные требования по операциям с финансовыми инструментами, кроме инструментов валютного обмена;

- другие обязательства, которые предоставлены клиентам.

3). Норматив адекватности основного капитала (Н3)

Норматив адекватности основного капитала рассчитывается по формуле:

| Н3 = | ОК -------- ЗА | х 100 % , ( 2.3) |

где ЗА – суммарные невзвешенные активы:

Значение норматива Н3 может быть не меньше, чем 4 процента.

4). Норматив мгновенной ликвидности (Н4)

Норматив мгновенной ликвидности рассчитывается по такой формуле:

| Н4 = | Ккр + Ка -------------- Рп | х 100 % ,(2.4) |

где Ккр - средства на корреспондентском счете:

Ка - средства в кассе:

Рп - текущие счета для расчета норматива мгновенной ликвидности:

Значение норматива Н4 может быть не меньше, чем 20 процентов.

5). Норматив текущей ликвидности (Н5)

(с конечным сроком погашения до 31 дня)

Норматив текущей ликвидности рассчитывается по такой формуле:

| Н5 = | Апв ---------- Рп + З | х 100 % , ( 2.5) |

где Апв - активы первичной и вторичной ликвидности:

Рп - текущие счета для расчета норматива текущей ликвидности:

З - обязательства банка:

Значение норматива Н5 может быть не меньше, чем 40 процентов.

6). Норматив краткосрочной ликвидности (Н6)

(с начальным сроком погашения до 1 года)

Норматив краткосрочной ликвидности рассчитывается по такой формуле:

| Н6 = | Ал ---------- Рп + Зк | х 100 % , (2.6) |

где Ал - ликвидные активы:

Рп - текущие счета для расчета норматива краткосрочной ликвидности:

Зк - краткосрочные обязательства:

Значение норматива Н6 может быть не меньше, чем 20 процентов.

7) Норматив общей суммы инвестирования (Н12)

1. С целью обеспечения контроля за инвестиционной деятельностью банков, а именно за прямыми инвестициями, Национальный банк устанавливает нормативы инвестирования.

Прямые инвестиции банков - это внесения банками собственных средств или имущества в уставный фонд юридического лица в обмен на корпоративные права (акции, паевые свидетельства), эмитированные таким юридическим лицом.

2. Норматив общей суммы инвестирования устанавливается для ограничения риска, связанного с операциями вкладывания (прямого или опосредствованного) средств банка в уставные фонды любых юридических лиц, что может привести к потере капитала банка.

Этот норматив характеризует использование капитала банка для приобретения акций (паев/частей) любого юридического лица.

3. Норматив общей суммы инвестирования определяется как соотношение суммы средства, которые инвестируются на приобретение акций (паев/ частей) любого юридического лица, к регулятивному капиталу банка.

4. В средства, которые инвестируются, включаются:

- акции и прочие ценные бумаги с нефиксированной прибылью в портфеле банка на продажу и инвестиции, которые выпущены банками и финансовыми учреждениями и другими эмитентами;

- вложение в ассоциированные и дочерние компании.

5.Нормативное значение норматива Н12 не может превышать 60 процентов. Норматив общей суммы инвестирования рассчитывается по такой формуле:

| Н12 = | Кон ---------------------- РК + ЦП + Вак | х 100 % ,(2.7) |

где Кон - средства банка, которые инвестируются на приобретение акций (частей/паев) любых юридических лиц:

ЦП - ценные бумаги в портфеле банка на продажу и на инвестиции:

Вак - вложение в капитал (что не консолидируются) других банков и учреждений в размере 10 и больше процентов их уставного капитала и в дочерние учреждения:

В табл.2. 9 приведены результаты расчетов нормативных показателей Н2 - Н6, Н12 , рассчитанные по балансам АКБ «Приватбанк» по состоянию на 2001 год, 2002 год.

Как показывает сравнительный анализ нормативных и фактических значений экономических нормативов по АКБ «Приватбанк» :

- норматив Н1 по фактическому размеру регулятивного капитала превышает нормативное значение в 8 – 10 раз, что свидетельствует о высоком страховом уровне запаса собственного капитала банка на покрытие рисков в банковской деятельности;

- фактическое значение норматива адекватности регулятивного капитала Н2 превышает нормативное значение на 8-10% от его величины, что свидетельствует о высокой степени риска активной работы банка с объемом заемных ресурсов и необходимости четкой организации своевременности возврата активов из операций;

- фактическое значение норматива адекватности собственного капитала

Н3 на 40 –50% превышает нормативное занчение, что свидетельствует

о достаточности собственного капитала банка;

- фактическое значение норматива мгновенной ликвидности Н4 на 4-5%

превышает его нормативное значение, что свидетельствует о политике

минимизации банком недоходных активов с учетом необходимости

создания нормативного запаса «платежного окна» по коррсчетам и за

паса наличных средств в кассе для обслуживания клиентов;

- фактическое значения нормативов срочной ликвидности Н5 превыша

ет нормативное значение, что свидетельствует о расчетной платеже

способности банка и гарантиях возврата заемных средств;

- фактическое значение норматива инвестирования Н12 банком средств в ценные бумаги с негарантированной доходностью показывает, что его значение в 6 раз меньше нормативного требования, что свидетельствует о разумном регулировании банком суммы отвлечения средств на высокорискованные операции с инвестициями в ценные бумаги, что подтверждается вышеоговоренной политикой банка по выпуску собственных ценных бумаг, что является более доходным бизнесом по сравнению с ожиданием дивидендов или спекулятивной маржи от операций перепродажи ценных бумаг других эмитентов.

Таблица 2.9 - Расчет оценок выполнения экономических нормативов

| АКБ «Приватбанк» | 2001 год | 2002 год |

| НОРМАТИВ Н1 | ||

| Основной капитал – ОК , грн | 334 721 265,00 | 410 577 002,11 |

| Дополнительный капитал - ДК , грн | 29 524 689,00 | 53 144 440,20 |

| Дополнительный капитал, (% от ОК) | 8,82 | 12,94 |

| Отвлечение капитала, грн. | 107 770 246,00 | 140 101 319,80 |

| Расчетный регулятивный капитал - РК , грн. | 256 475 708,00 | 323 620 122,51 |

| Курс евро, грн/1 евро | 5,056802 | 5,34 |

| Расчетный регулятивный капитал - РК , евро. | 50 718 954,00 | 60 573 526,47 |

| Норматив РК (Н1), евро | 5 000 000,00 | 8 000 000,00 |

| НОРМАТИВ Н2 | ||

| Расчетный фактический регулятивный капитал - РК , грн. | 256 475 708,00 | 323 620 122,51 |

| Активы, взвешенные на соответствующий коэффициент риска в зависимости от группы риска – Ар, грн | 2 851 948 343,52 | 3 760 695 668,62 |

| Фактическое значение норматива Н2, % | 8,99 | 8,61 |

| Норматив Н2, % | > 8,0% | > 8,0% |

| НОРМАТИВ Н3 | ||

| Основной капитал – ОК , грн | 334 721 265,00 | 410 577 002,11 |

| Общие активы ЗА, грн. | 4 753 247 239,20 | 6 065 638 175,20 |

| Фактическое значение норматива Н3, % | 7,04 | 6,77 |

| Норматив Н3, % | > 4,0% | > 4,0% |

| НОРМАТИВ Н4 | ||

| Средства на корреспондентском счете - Кр, грн | 602 567 000,12 | 542 310 300,11 |

| Средства в кассе – Кк , грн | 202 400 112,54 | 182 160 101,29 |

| Текущие счета для расчета норматива мгновенной ликвидности - Рп, грн. | 3 759 102 113,20 | 3 270 265 899,20 |

| Фактическое значение норматива Н4, % | 21,41381342 | 22,15325676 |

| Норматив Н4, % | > 20,0% | > 20,0% |

| НОРМАТИВ Н5 | ||

| Апв – активы первичной и вторичной ликвидности , грн | 3 327 273 067,44 | 4 245 946 722,64 |

| З – обязательство банка, грн: | 4 240 126 300,00 | 4 240 126 300,00 |

| Рп – текущие счета для расчета норматива текущей ликвидности, грн | 3 195 236 796,22 | 2 779 726 014,32 |

| Фактическое значение норматива Н5, % | 44,74930174 | 60,48484402 |

| Норматив Н5, % | > 40,0% | > 40,0% |

| НОРМАТИВ Н12 | ||

| Расчетный регулятивный капитал - РК , грн. | 256 475 708,00 | 323 620 122,51 |

| Кон – средства банка, которые инвестируются на приобретение акций (частиц/паев) любых юридических лиц,грн | 44 542 715,80 | 51 224 123,17 |

| ЦП, грн | 950 379,54 | 1 520 607,26 |

| Вак, грн. | 186 820 334,90 | 224 184 401,88 |

| Фактическое значение норматива Н12, % | 10,03 | 9,32 |

| Норматив Н12, % | < 60,0% | < 60,0% |

3 СПЕЦИАЛЬНАЯ ЧАСТЬ. АНАЛИЗ СОСТОЯНИЯ И ОГРАНИЧЕНИЙ ИСПОЛЬЗОВАНИЯ ПРОИЗВОДНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ В БАНКОВСКОЙ СИСТЕМЕ УКРАИНЫ

3.1 Основы функционирования рынка ценных бумаг в Украине

Рынок ценных бумаг Украины характеризуется следующей терминологией сущности деятельности участников и операций этого рынка [ 8 ]:

1. Деятельностью по выпуску ценных бумаг признается выполнение торговцем ценными бумагами по доверенности, от лица и за счет эмитента обязанностей по организации подписки на ценные бумаги или их реализации другим способом. При этом торговец ценными бумагами по договоренности с эмитентом может брать на себя обязательства в случае неполного размещения ценных бумаг выкупить у эмитента нереализованные ценные бумаги.

2. Комиссионной деятельностью по ценным бумагам признается купля-продажа ценных бумаг, которая осуществляется торговцем ценными бумагами от своего имени, по доверенности и за счет другого лица.

3. Коммерческой деятельностью по ценным бумагам признается купля-продажа ценных бумаг, которая осуществляется торговцем ценными бумагами от своего имени и за свой счет.

4. Профессиональная деятельность на рынке ценных бумаг - предпринимательская деятельность по перераспределению финансовых ресурсов с помощью ценных бумаг и организационному, информационному, техническому, консультационному и другому обслуживанию выпуска и оборота ценных бумаг, которая является, как правило, исключительным или преобладающим видом деятельности.На рынке ценных бумаг могут осуществляться такие виды профессиональной деятельности:

- торговля ценными бумагами - осуществление гражданско-правовых соглашений с ценными бумагами, которые предусматривают оплату ценных бумаг против их поставки новому собственнику на основании договоров поручение или комиссии за счет своих клиентов (брокерская деятельность) или от своего имени и за свой счет с целью перепродажи третьим лицам (дилерская деятельность), кроме случаев, предусмотренных законодательством [ 7 ];

- депозитарная деятельность - деятельность по предоставлению услуг относительно сохранения ценных бумаг и/или учета прав собственности на ценные бумаги, а также обслуживание соглашений с ценными бумагами [ 8 ];

- расчетно-клиринговая деятельность - деятельность по определению взаимных обязательств относительно соглашений с ценными бумагами и расчетов по ним;

деятельность по управлению ценными бумагами - деятельность, которая осуществляется от своего имени за вознаграждение на протяжении определенного срока на основании соответствующего договора относительно управления переданными во владение ценными бумагами, которые принадлежат на правах собственности другому лицу, в интересах этого лица или определенных этим лицом третьих лиц;

- деятельность по управлению активами - деятельность, которая осуществляется за вознаграждение компанией по управлению активами на основании соответствующего договора об управлении активами, которые принадлежат инвесторам на правах собственности;

- деятельность по ведению реестра собственников именных ценных бумаг - сбор, фиксация, обработка, сохранение и предоставление данных, которые составляют систему реестра собственников именных ценных бумаг, относительно именных ценных бумаг, их эмитентов и собственников;

- деятельность по организации торговли на рынке ценных бумаг - предоставление услуг, которые непосредственно оказывают содействие заключению гражданско-правовых соглашений относительно ценных бумаг на биржевом и организационно оформленном внебиржевом рынке ценных бумаг.

5. Биржевая торговля на рынке ценных бумаг - организованное заключение гражданско-правовых соглашений, которые ведут к изменению права собственности на ценные бумаги с обязательным наличием у организатора торговли единого торгового зала и правил торговли для лиц, которые имеют исключительное право на заключение настоящих соглашений за свой счет для другого лица;

6. Внебиржевая торговля на рынке ценных бумаг - все операции по купле-продаже ценных бумаг, осуществленные через торговцев ценными бумагами не на фондовой бирже [ 8 ];

7. Фондовая биржа - биржа, которая созданная и функционирует соответственно Закону Украины "О ценных бумагах и фондовой бирже" [ 3 ].

Фондовая биржа - организационно оформленный, постоянно действующий рынок, на котором осуществляется торговля ценными бумагами. Фондовая биржа - акционерное общество, которое сосредоточивает спрос и предложение ценных бумаг, оказывает содействие формированию их биржевого курса и осуществляет свою деятельность соответственно Закону[3], другим актам законодательства Украины, уставу и правилам фондовой биржи.

Фондовую биржу может быть создана не менее чем 20 организаторами - торговцами ценными бумагами, которые имеют разрешение на осуществление коммерческой и комиссионной деятельности по ценным бумагам при условии внесения ними в уставный фонд не менее чем 10000 необлагаемых налогами минимумов доходов граждан.

Фондовая биржа приобретает права юридического лица со дня ее регистрации Государственной комиссией по ценным бумагам и фондовому рынку.

Фондовая биржа - организация, которая создается без цели получения прибыли и занимается исключительно организацией заключения соглашений купли и продажи ценных бумаг и их производных. Она не может осуществлять операции с ценными бумагами от собственного имени и по доверенности клиентов, а также выполнять функции депозитария.

Правила фондовой биржи должны предусматривать:

а) виды соглашений, которые заключаются на фондовой бирже;

б) порядок торговли на фондовой бирже;

в) условия допуска ценных бумаг на фондовую биржу;

г) условия и порядок подписки на ценные бумаги, которые котируются на фондовой бирже;

д) порядок формирования цен, биржевого курса и их публикации;

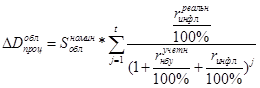

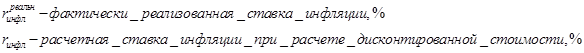

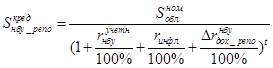

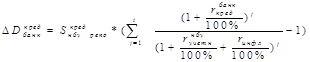

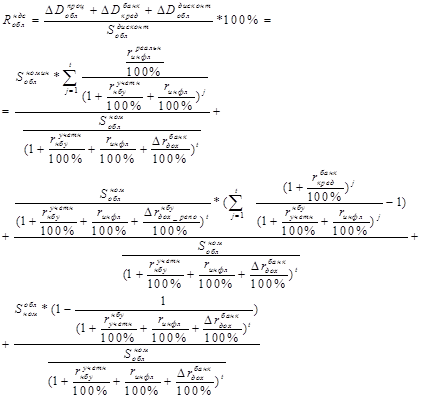

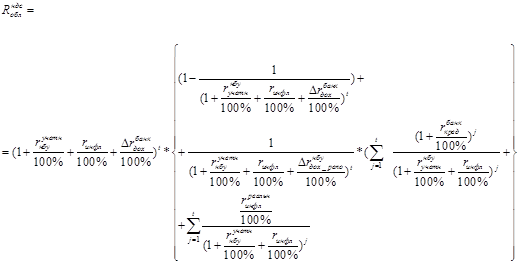

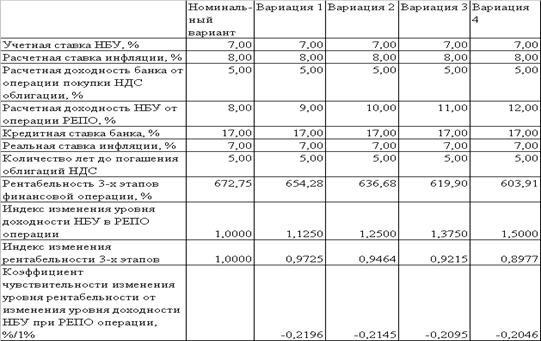

е) перечень ценных бумаг, которые котируются на фондовой бирже;