| Похожие рефераты | Скачать .docx |

Реферат: Анализ экономической деятельности ООО "ТехЛайн"

Ярославский филиал

Аккредитованного негосударственного образовательного учреждения

высшего профессионального образования

«МОСКОВСКАЯ ФИНАНСОВО-ЮРИДИЧЕСКАЯ АКАДЕМИЯ»

Кафедра экономических дисциплин

Отчет

о производственной практике

по специальности 080105 «Финансы и кредит»

Ярославль 2010

В ведение

Целью практики явилось формирование профессиональных знаний, умений и навыков в области финансов, бухгалтерского учета, менеджмента.

Объектом прохождения практики стал ООО «ТехЛайн».

Актуальность выбора объекта прохождения практики обусловлена тем, что на сегодняшний день ООО «ТехЛайн» - это мощное современное предприятие, оснащенное по последнему слову техники, на котором постоянно ведется работа в области технического перевооружения и новых разработок.

Предприятие характеризуется динамичным ростом технологических и производственных возможностей, повышением компетентности всего персонала, созданием необходимых условий труда для работающих, постоянным повышением качества и безопасности продукции.

При прохождении практики были поставлены следующие задачи:

- Охарактеризовать объект исследования,

- Рассмотреть особенности управления и систему менеджмента на предприятии,

- Провести анализ финансовой деятельности организации.

В ходе работы использовались учебные пособия и монографии по теме исследования, источники периодической печати.

В качестве информационной базы для аналитических расчетов использованы бухгалтерские регистры изучаемого предприятия, внутренние документы, данные годовой отчетности и другие практические материалы предприятия.

1. Характеристика предприятия и его технико-экономическая характеристика

ООО «ТехЛайн» является производственным предприятием пищевой промышленности. ООО «ТехЛайн» расположен по адресу: г. Архангельск, ул. Полярная, д. 29.

ООО «ТехЛайн» является производственным предприятием пищевой промышленности. Основными видами деятельности предприятия являются:

- производство и реализация хлебобулочных, кондитерских и бараночных изделий;

- розничная торговля хлебобулочными, кондитерскими и бараночными изделиями;

-розничная торговля пищевыми продуктами, включая пиво, алкогольной и табачной продукцией, непродовольственными потребительскими товарами и др.

ООО «ТехЛайн» имеет устойчивую и бесспорную репутацию в Архангельске и за его пределами. Каждый горожанин знает - то, что сделано на ООО «ТехЛайн» - вкусно, питательно, безопасно для здоровья.

На предприятии вырабатываются два основных продукта - хлеб и кондитерские изделия. Хлебопекарный цех, в соответствии с запросами покупателей, отдает предпочтение пшеничному хлебу первого сорта и "Дарницкому". Кроме того, цех "выдает" так называемые мелкие хлеба на разный вкус – заварные «Бородинский новый», «Пражский», «Женевский новый» с ароматом кориандра, хлеб «Петровский» с изюмом с ароматом тмина; зерновые хлеба – зерновой «Курганский», «7-ми зерновой», «7-ми зерновой Уплетайка», «7-ми зерновой ароматный»; лечебный вид хлеба «Целебный» с йодказеином; квас сухой домашний, панировочные сухари.

Также вырабатывается огромный ассортимент мелкоштучных изделий: батоны, булочки, рулеты, калачи, сухари сдобные пшеничные в\с.

Ассортимент кондитерского цеха составляет более 90 наименований продукции – это торты и пирожные, бисквитно-кремовые, песочно-бисквитные, на воздушных растительных сливках, с фруктами, торты на основе суфле, в виде рулетов, вафельные торты с разными отделками и начинками, пирожные штучные и в наборах. Торты предлагаются на заказ индивидуально – с детской тематикой, с юбилеем, просто с датой, любого размера и оформления по предложению покупателя.

Современное производственное оборудование, новейшие технологические разработки, многоступенчатая система контроля качества, постоянное обновление и расширение ассортимента, а также грамотная организация сервиса и обслуживания, бесперебойность поставок, четкое соблюдение договорных обязательств – это те факторы, которые делают наше сотрудничество эффективным и взаимовыгодным.

Руководство и работники предприятия – это коллектив единомышленников, для которых в работе важна каждая деталь.

Высокое качество изделий хлебозавода неоднократно отмечалось медалями и дипломами на региональных и областных выставках.

ООО «ТехЛайн» постоянно оказывает благотворительную помощь различным общественным и детским организациям. За предприятием закрепилась добрая слава благотворителя и мецената. Он помогает и материально и своей продукцией. Уже более пяти лет хлебокомбинат проводит благотворительную акцию «Подарок первокласснику», в ходе которой первоклассникам г. Архангельске и области вручается «сладкий подарок» к 1 сентября. Спонсирует хлебокомбинат и конкурсы детского рисунка, вечера в литературной гостиной, оказывает материальную помощь школам, больницам, детским садам, библиотекам, другим учреждениям культуры. Не забывают на предприятии и о своих сотрудниках, оказывая им помощь в трудную минуту. А ветераны и пенсионеры, отработавшие на предприятии свыше 10 лет, получают прибавку к пенсии.

2. Экономические службы предприятия

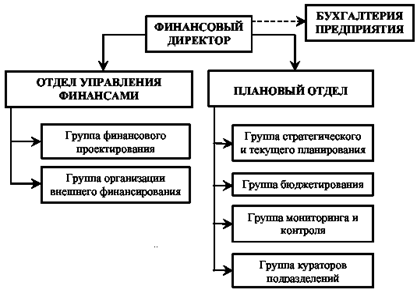

Организационная структура финансовой службы ООО «ТехЛайн» отражает состав многочисленных функциональных подразделений предприятия и определяет координацию их совместной деятельности на пути достижения поставленных перед предприятием целей. Именно эта координация выступает основой организационной структуры, которая обычно определяется как совокупность устойчивых связей в организации. Через структурные связи реализуются отношения координации между подразделениями предприятия, осуществляется взаимодействие функциональных служб, в котором различают две важные составляющие: права структурной единицы и ее информационное обеспечение.

Финансово-экономическое управление является частью процесса общего управления предприятием, поэтому менеджмент в этой сфере может строиться по управленческим схемам, традиционно относимым к предприятию в целом. Это могут быть линейно-функциональные схемы управления, хорошо себя зарекомендовавшие в условиях стабильности, либо гибкие и адаптивные схемы, ориентированные на меняющиеся рыночные условия, либо матричные, продуктовые схемы управления. Главное условие выбора схемы управления — она должна отвечать условиям производства и типу организации.

Общее правило формирования коллектива сотрудников финансовой службы предприятия – высокая квалификация и экономически обоснованная минимизация штата. Поэтому структура финансовой службы предприятия обычно формируется постепенно, по мере развития предприятия, освоения современных технологий и внедрения современных инструментов финансового менеджмента, централизации финансово – экономического управления предприятием и формирования на предприятии высокой корпоративной культуры.

Структура финансовой службы ООО «ТехЛайн» на продвинутой стадии ее деятельности приведена на рис. 1. В ее составе выделяют два основных подразделения (управления финансами и планирования), которые в целях удобства рассмотрения названы отделами. Подразделения финансовой службы состоят из профильных групп. Группа может состоять из одного или более человек. Для небольших предприятий один человек может представлять несколько групп.

Рис. 1. Организационная структура финансово-экономической службы ООО «ТехЛайн»

Бухгалтерия ООО «ТехЛайн» в рамках финансового менеджмента специализируется на финансовом бухгалтерском учете и является одним из источников информации для деятельности финансовой службы. Ее целесообразно выделить из финансовой службы предприятия, что позволит обеспечить независимый от финансовой службы контроль над финансами предприятия (т.н. контроль в «две» руки).

Финансовая служба также привлекает специалистов юридического и других подразделений предприятия в качестве экспертов при выполнении отдельных работ по финансовому менеджменту и при подготовке нормативно-методической, договорной и другой документации.

Отдел управления финансами предприятия специализируется на управлении собственными финансовыми ресурсами предприятия и привлекаемыми сторонними финансовыми ресурсами.

Отдел включает следующие группы:

Группа финансового проектирования. Ее основные функции и задачи:

– разработка нормативно-методических документов по управлению финансами предприятия;

– разработка финансовой стратегии и подготовка проектов управленческих решений по стратегическим финансовым ресурсам предприятия;

– разработка предложений и подготовка проектов решений по текущему и оперативному управлению финансами предприятия;

– мониторинг состояния, контроль исполнения и корректировка принятых управленческих решений по финансам предприятия;

– подготовка проектов решений по совершенствованию организации управления финансами в предприятия.

Группа организации внешнего финансирования. Ее основные функции и задачи:

– разработка нормативно-методических документов по организации внешнего финансирования;

– организация привлечения стратегического заемного капитала из финансового рынка;

– организация привлечения реальных инвестиций;

– организация среднесрочного финансирования хозяйственной деятельности предприятия из финансового рынка;

– организация краткосрочного финансирования операционной деятельности предприятия;

– размещение свободного капитала предприятия на финансовом рынке.

Плановый отдел специализируется на финансово-экономическом управлении хозяйственной деятельностью предприятия. Отдел включает следующие группы:

Группа стратегического и текущего планирования. Ее основные функции и задачи:

– разработка нормативно-методических документов по стратегическому и текущему финансово-экономическому планированию на предприятии и функционированию системы плановой финансово-экономической документации предприятия;

– разработка финансовой стратегии деятельности предприятия;

– разработка финансовых разделов годового бизнес-плана деятельности предприятия, и определение годовых плановых финансово-экономических показателей;

– разработка финансовых разделов бизнес-планов проектов предприятия;

– корректировка финансовой стратегии, бизнес-планов и плановых финансово-экономических показателей.

Группа бюджетирования. Ее основные функции и задачи:

– разработка нормативно-методических документов по бюджетному планированию на предприятии и функционированию системы плановой финансово-экономической документации предприятия;

– разработка и корректировка сводного бюджета операционной деятельности предприятия;

– разработка и корректировка бюджетов операционной деятельности подразделений предприятия.

Группа мониторинга и контроля. Ее основные функции и задачи:

- разработка нормативно-методических документов по мониторингу, учету, контролю и анализу выполнения финансово-экономических планов хозяйственной деятельности предприятия и функционированию системы финансово-экономической учетной и отчетной документации предприятия;

- мониторинг, учет, контроль и анализ выполнения: общекорпоративной финансовой стратегии; годовых плановых финансово-экономических показателей деятельности предприятия; сводного бюджета операционной деятельности предприятия;

- контроль и анализ выполнения: плановых финансово-экономических показателей деятельности подразделений предприятия; бюджетов операционной деятельности подразделений предприятия; подготовка финансово-экономической отчетной документации для руководства предприятия.

Группа кураторов подразделений предприятия. Ее основные функции и задачи:

- участие в разработке финансовых разделов годовых бизнес-планов деятельности подразделений и определении годовых плановых финансово-экономических показателей;

- доведение до подразделений предприятия плановой документации (плановых годовых финансово-экономических показателей и бюджетов операционной деятельности);

- мониторинг и учет выполнения плановых годовых финансово-экономических показателей и бюджетов операционной деятельности подразделений предприятия, подготовка отчетной документации для руководства предприятия;

- разработка совместно с подразделениями предприятия предложений по корректировке плановых годовых финансово-экономических показателей и бюджетов операционной деятельности и доведение их до руководства предприятия;

- организация внедрения нормативно-методических документов, регламентирующих финансовый менеджмент в подразделениях предприятия.

Порядок формирования финансово-экономической службы:

- Численный состав определяется в соответствии с задачами и функциями службы и устанавливается штатным расписанием, утверждаемым генеральным директором организации.

- Работой финансово-экономической службы руководит руководитель службы, назначаемый на должность и освобождаемый от должности генеральным директором.

- В период отсутствия руководителя службы (на время отпуска, болезни, командировки, иных случаев) его права и обязанности в соответствии с указанием финансового директора возлагаются на другого работника службы.

- Работники финансово-экономической службы назначаются на должность и освобождаются от должности генеральным директором по представлению руководителя службы.

- Обязанности каждого работника закрепляются должностными инструкциями, утверждаемыми генеральным директором.

- Распределение обязанностей между работниками, установление сроков выполнения работ осуществляется руководителем службы в соответствии с должностными инструкциями.

Права и обязанности финансово-экономической службы.

Служба имеет право в установленном порядке:

- Организовывать исполнение решений органов управления по вопросам, относящимся к компетенции службы, в том числе давать поручения другим структурным подразделениям, организовывать проведение совещаний с участием руководителей и специалистов структурных подразделений по вопросам, связанным с выполнением указанных решений.

- Запрашивать у структурных подразделений и управляемых компаний документы, материалы, справки и иные сведения (информацию), необходимые для выполнения возложенных на финансово-экономическую службу задач и функций.

- Направлять структурным подразделениям запросы о предоставлении заключений, необходимых для осуществления задач и функций финансово-экономической службы.

- Участвовать в согласовании проектов документов (решений), подготавливаемых другими структурными подразделениями, в части вопросов, отнесенных к компетенции финансово-экономической службы.

Финансово-экономической служба обязана:

- Осуществлять возложенные функции в соответствии с требованиями законодательства РФ, устава и внутренних документов организации.

- Исполнять решения органов управления по вопросам, относящимся к компетенции финансово-экономической службы, в порядке и в сроки, установленные внутренними документами.

- Своевременно предоставлять информацию, документы, заключения по запросам структурных подразделений по вопросам, отнесенным к компетенции службы.

В рамках организации работы финансово-экономической службы руководитель имеет право:

- На основании доверенности действовать от имени организации в отношениях с государственными органами, с другими организациями.

- В порядке и пределах, установленных генеральным директором, подписывать документы, связанные с осуществлением возложенных на службу задач и функций;

- Давать письменные и устные указания работникам службы по вопросам организации работы отдела и осуществления функций отдела;

- Вносить предложения генеральному директору и финансовому директору о привлечении консультантов и экспертов, необходимых для решения вопросов, относящихся к компетенции финансово-экономической службы.

- Вносить в установленном порядке предложения генеральному директору и финансовому директору о приеме и увольнении работников службы, установлении им должностных окладов и надбавок.

- Предупреждать от имени организации работников финансово-экономической службы на основании приказов/распоряжений Генерального директора о существенных изменениях условий труда и/или сокращении численности (штата) работников службы.

- Вносить предложения генеральному директору о поощрении работников или привлечении их к дисциплинарной/материальной ответственности в порядке, установленном трудовым законодательством РФ.

- Осуществлять иные права, вытекающие из компетенции финансово-экономической службы.

Руководитель финансово-экономической службы обязан:

- Организовывать работу и обеспечивать качественное и своевременное выполнение работниками возложенных задач и функций.

- Обеспечивать не разглашение работниками информации об организации, составляющей коммерческую и/или служебную тайну.

- Организовывать ведение делопроизводства в финансово-экономической службе.

- Обеспечивать соблюдение работниками трудовой дисциплины.

3. Финансовый менеджмент на предприятии

Главная цель финансовой службы ООО «ТехЛайн» - наиболее полная реализация функций финансов путем укрепления финансового положения предприятия за счет повышения его рентабельности, прибыли, роста производительности труда, снижения затрат, повышения качества продукции и внедрения новых передовых технологий и достижений науки

Функции и задачи финансово-экономической службы ООО «ТехЛайн» состоят в следующем:

- Ведение управленческого учета деятельности компании, формирование регулярной управленческой отчетности.

- Разработка и внедрение корпоративных стандартов, норм, регламентов и положений по управленческому учету.

- Формирование учетной политики в соответствии с потребностями Компании.

- Управление денежными потоками, регламентация процедур осуществления платежей, контроль платежей в наличной и безналичной форме в порядке, определяемом внутренними документами, управление кредитным портфелем компании;

- Оперативный контроль финансовых ресурсов с целью их эффективного использования;

- Организация и регламентация бюджетного управления в Компании. Обеспечение процесса бюджетирования и контроля выполнения бюджета. Сведение бюджетов и отчетов об их выполнении. Доведение утвержденных показателей бюджетов и ключевых показателей деятельности до подразделений и обеспечение оперативного контроля над их выполнением;

- Контроль над соблюдением финансовой дисциплины, своевременным и полным выполнением договорных обязательств, расходами и поступлением доходов;

- Контроль над реализацией программы капитальных вложений и инвестиций;

- Предоставление оперативной, регулярной и аналитической финансовой информации внутренним и внешним пользователям;

- Комплексный экономический и финансовый анализ деятельности Компании, разработка мероприятий по повышению эффективности управления финансами, снижению финансовых рисков и увеличению прибыльности Компании;

- Разработка предложений по ценообразованию;

- Внедрение передовых информационных систем по управлению финансами в соответствии с требованиями бухгалтерского, налогового, статистического и управленческого учета, контроль над достоверностью информации;

Основные функции бухгалтерии:

- Формирование учетной и налоговой политики в соответствии с действующим законодательством и потребностями Компании;

- Подготовка и принятие плана счетов, форм первичных учетных документов, применяемых для оформления хозяйственных операций, разработка форм документов внутренней бухгалтерской отчетности;

- Своевременное предоставление полной и достоверной бухгалтерской и управленческой информации о деятельности организации, ее имущественном положении, доходах и расходах;

- Осуществление мероприятий, направленных на укрепление финансовой дисциплины;

- Учет всех хозяйственных операций;

- Учет исполнения бюджетов;

- Налоговый учет, составление и своевременная сдача налоговой и иной требуемой законодательством отчетности;

- Составление бухгалтерского баланса, другой бухгалтерской, налоговой, управленческой и статистической отчетности;

- Своевременное представление бухгалтерской отчетности в налоговые органы, органы статистики, внебюджетные фонды и иные инстанции;

- Правильное начисление и своевременное перечисление налогов и сборов в федеральный, региональный и местный бюджеты, страховых взносов в государственные внебюджетные социальные фонды, а также иных платежей в соответствии с законодательством;

- Налоговое планирование. Мониторинг актуальных законодательных и нормативных документов.

- Осуществление платежей в наличной и безналичной форме в порядке, определяемом внутренними документами ООО «ТехЛайн» ;

- Расчеты по заработной плате и иным выплатам с сотрудниками. Выдача справок сотрудникам ООО «ТехЛайн» по вопросам начисления заработной платы и других выплат, а также удержаний из них;

- Проведение инвентаризации основных средств, товарно-материальных ценностей, денежных средств, расчетов с контрагентами;

- Участие в проведении экономического анализа финансово-хозяйственной деятельности по данным бухгалтерского и управленческого учета и отчетности в целях выявления внутрихозяйственных резервов, устранения потерь и непроизводственных затрат;

- Участие во внедрении передовых информационных систем по управлению финансами в соответствии с требованиями бухгалтерского, налогового статистического и управленческого учета, контроль над достоверностью информации;

- Принятие мер по предупреждению недостач, незаконного расходования денежных средств и товарно-материальных ценностей, нарушений законодательства и внутренних регламентов ООО «ТехЛайн» ;

- Участие в подписании договоров с контрагентами организации;

- Участие в претензионно-исковой работе;

- Взаимодействие с внутренними и внешними аудиторами организации.

Составим матрицу распределения функций финансовой службы в ООО «ТехЛайн» в таблице 1. Для наглядного представления распределения функций финансовой службы в таблице использованы следующие условные обозначения:

1.Я – единоличное решение и персональная ответственность;

Л – персональная ответственность для решения задач при коллегиальной форме принятия решения;

Р – участие в коллегиальном решении задач.

2. П – планирование – проектирование оптимального результата в условиях действия заданных ограничений по времени и ресурсам;

О – организация – определение путей, методов, средств достижения планируемого результата;

К – контроль - система прогнозирования отклонений для их своевременного предупреждения;

Х – координация совместных усилий участников процесса управления.

3. С – согласование – получение единого мнения при обсуждении какого-либо вопроса на основе общих требований;

Т – исполнительство – процесс практической реализации решений;

М– подготовка предложений, детальная разработка предварительных намерений.

Таблица 1

Матрица распределения функций финансовой службы ООО «ТехЛайн»

| Функции и органы управления | Финансовый директор | Главный бухгалтер | Финансовый менеджер | Руководитель ПЭО | Руководитель группы ФП | Руководитель группы ОВФ | Руководитель группы СТП | Руководитель группы бюджетирования | Руководитель группы МК | Руководитель группы КП | Экономист | Бухгалтер | Финансист | ||||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | ||||||||||

| 1. Планирование | Л, Х | С | С | Р, О,С | Р, С | О | О | К | Т | Т | |||||||||||||

| 2. Прогнозирование | Л,Х | С | С | Р, С | Р, О,С | О | О | К | Т | Т | |||||||||||||

| 3. Организация денежных потоков и фондов | Л, Х | С | Р ,С | С | С | Р | К | Т | |||||||||||||||

| 4. Разработка новых решений | Л, Х | С | Р, С | Р ,С | С | К | М | ||||||||||||||||

| 5. Регулирование денежных потоков | Я, Х | С | С | С | С | Р | О | К | |||||||||||||||

| 6. Стимулирование работников | Л | О | О | О | О | К | |||||||||||||||||

| 7. Бухгалтерский учет и отчетность | Л, О,К | Т | |||||||||||||||||||||

| 8. АФХД | Л, Х | С | С | С | С | К | Т | ||||||||||||||||

| 9. Правовая деятельность | Х | С | Т | ||||||||||||||||||||

| 10. Совершенствование организации управления финансами | Л, Х | С | С | С | С | К | |||||||||||||||||

| 11. Экономическая деятельность | Л, Х | С | С | Р, С | С | К | Т | ||||||||||||||||

| 12. Контроль | Л, Х | М | |||||||||||||||||||||

Структура управления финансами ООО «ТехЛайн» закреплена документально и обязывает работников выполнять эффективно свои функции. В противном случае могут применяться меры воздействия, как административного и экономического характера, так и социально-психологическое воздействие. Должностные обязанности каждого из руководителей и сотрудников финансовой службы закреплены в соответствующей Должностной инструкции.

Распределение функций финансового управления между сотрудниками финансовой службы ООО «ТехЛайн» показывает, что в структуре подразделения присутствует четкое разделение полномочий и функций.

Объектами управления в сфере финансов ООО «ТехЛайн» являются:

- финансовые отношения, которые возникают между предприятиями и их основателями, государством, коммерческими структурами, другими предприятиями и физическими лицами;

- доходы и накопления (прибыль), их формирование, распределение и использования;

- финансовые ресурсы, источники их формирования, состав и структура;

- денежные фонды, их формирование и использование.

Система управления финансами предприятия обеспечивает для руководства оперативный учет фактической информации, контроль отклонения от плана. На предприятии организована единая политика бухгалтерского и управленческого учета, и экономисты ООО «ТехЛайн» согласованно работает с отделом бухгалтерии.

Система финансового планирования на предприятии включает: план производства; планы продаж и закупок; планы движения товарно-материальных ресурсов; планы по расчету с поставщиками и покупателями (дебиторская/кредиторская задолженность); планы движения платежных средств; планы по прибылям/убыткам; агрегированный баланс. Все виды планов составляются на каждый квартал в разрезе месяцев, комплексного годового планирования не производится.

Рассмотрим источники информации для управления финансами в ООО «ТехЛайн»:

- Правовое обеспечение системы управления финансами включает законодательные акты, постановления, приказы и другие правовые документы.

- Нормативное обеспечение – это инструкции, нормативы, нормы, тарифные ставки, методические указания, разъяснения и др.

- Информационное обеспечение – это различная экономическая, коммерческая, финансовая и другая информация. К финансовой информации относятся сведения о финансовой устойчивости и платежеспособности партнеров и конкурентов, ценах, курсах, дивидендах, сведения о финансовой и коммерческой деятельности хозяйствующих субъектов и др.

Рассмотрим финансовые ресурсы ООО «ТехЛайн». Финансовые ресурсы – это денежные средства, имеющиеся в распоряжении предприятия и предназначенные для осуществления текущих затрат и затрат по расширенному воспроизводству, выполнения финансовых обязательств и экономического стимулирования работающих. Финансовые ресурсы направляются также на содержание и развитие объектов непроизводственной сферы, потребление, накопление, в специальные резервные фонды и др.

В финансовом менеджменте выделяются три вида финансового контроля, каждый из которых необходимо осуществлять. В ООО «ТехЛайн» система финансового контроля состоит из:

1. предварительного контроля, осуществляемого на стадии составления финансовых планов, сметных доходов и расходов. Предварительный контроль должен предотвращать нерациональное расходование средств, не допускать снижения всех видов расходов, не позволять нарушать законодательные акты.

2. текущего контроля, проводимого в процессе исправления финансовых планов. По существу, он должен проводиться повседневно: при организации расчетов, при открытии счетов, проверке начисления заработной платы, при проверке налоговых платежей.

3. последующий контроль, проводимый после завершения отчетного года. При его осуществлении еще раз, но более тщательно проверяется выполнение плановых расчетов.

Предварительный контроль осуществляет каждое из подразделений финансовой службы, которые контролируют и сопоставляют фактические расходы по статьям с плановыми, и вносят по итогам контроля предложения и рекомендации.

Текущий контроль осуществляется группой мониторинга и контроля. Наряду с этим текущий контроль на основе предварительного контроля проводится другими службами управления финансами.

По завершении отчетного года в предприятии своими силами проводится ревизия ревизионной комиссии из состава финансово-экономической службы.

Инвестиционной деятельностью ООО «ТехЛайн» не занимается, поскольку ценные бумаги общества не обращаются на открытом фондовом рынке, доходы от участия в других организациях в предприятии отсутствуют.

4. Финансовый менеджмент на предприятии

Бухгалтерская (финансовая) отчётность - совокупность итоговых данных бухгалтерского учёта, выраженная в определённой системе показателей, используется для анализа имущественного состояния хозяйственных процессов, обязательств и финансовых результатов.

ООО «ТехЛайн» составляет отчеты по форме и инструкциям, утвержденным Минфином и Госкомстатом РФ. В настоящее время организация представляет в обязательном порядке промежуточную и годовую бухгалтерскую отчетность.

Промежуточная бухгалтерская отчетность включает:

- форму № 1 «Бухгалтерский баланс»;

- форму № 2 «Отчет о прибылях и убытках»[1] .

Кроме указанных форм в составе промежуточной бухгалтерской отчетности организация может представлять иные отчетные формы (Отчет о движении денежных средств и др.), а также пояснительную записку, входящие в состав годовой отчетности.

Годовая бухгалтерская отчетность ООО «ТехЛайн» включает:

- бухгалтерский баланс — форма № 1;

- отчет о прибылях и убытках - форма № 2;

- отчет об изменениях капитала — форма № 3;

- отчет о движении денежных средств — форма № 4;

- приложение к бухгалтерскому балансу — форма № 5[2] .

Составлению отчетности в ООО «ТехЛайн» предшествует значительная подготовительная работа, осуществляемая по заранее составленному специальному графику. Важным этапом подготовительной работы составления отчетности является закрытие в конце отчетного периода всех операционных счетов: калькуляционных, собирательно-распределительных, сопоставляющих, финансово-результативных. До начала этой работы осуществляются все бухгалтерские записи на синтетических и аналитических счетах (включая результаты инвентаризации), проверяется правильность этих записей.

ООО «ТехЛайн» является коммерческой организацией, поэтому вправе самостоятельно строить свою финансовую политику и распоряжаться всеми имеющимися ресурсами, основным из которых является прибыль. Прибыль ООО «ТехЛайн» формируется следующим образом: из выручки от продажи продукции отнимается себестоимость турпродукта. Затем прибыль от продаж корректируется на сумму прочих доходов и расходов, формируя при этом показатель прибыли до налогообложения, затем из полученной суммы прибыли производится начисление и уплата налога на прибыль согласно положениям Налогового кодекса РФ, что, в конечном счете, формирует чистую прибыль предприятия.

Основной целью распределения прибыли в компании служит выплата акционерам дивидендов из чистой прибыли, а, по решению акционеров, может быть предусмотрено расходование части прибыли на развитие предприятия.

Общий уровень эффективности финансовой деятельности предприятия характеризует система основных технико-экономических показателей сгруппированных в таблице 2.

финансовый экономический ликвидность

Таблица 2

Технико-экономические показатели ООО «ТехЛайн» в 2009-2010гг.

| № | Показатели | 2009 г. | 2010 г. | Отклонения «+», «-» | 2010г. к 2009г. в % |

||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1 | Производственная мощность, тонн. | 400 | 400 | 0 | 100,00 | ||

| 2 | Коэффициент использования производственной мощности | 0,76 | 0,81 | 0,05 | 106,5 | ||

| 3 | Реализованная продукция, тыс.руб. | 321309 | 347441 | 26132 | 108,1 | ||

| 4 | Стоимость основных производственных фондов, тыс.руб. | 42102 | 40975 | -1127 | 97,3 | ||

| 5 | Реализованная продукция на рубль стоимости основных производственных фондов, тыс.руб. | 7,63 | 8,48 | 0,85 | 111,1 | ||

| 6 | Численность работающих, чел | 445 | 450 | 5 | 101,1 | ||

| 7 | Реализованная продукция на одного работающего, тыс.руб. | 722,04 | 772,09 | 50,05 | 106,9 | ||

| 8 | Полная себестоимость реализованной продукции, тыс.руб. | 299824 | 325829 | 26005 | 108,6 | ||

| 9 | Затраты на рубль реализованной продукции, руб. | 0,933 | 0,938 | 0,005 | 100,5 | ||

| 10 | Прибыль (убыток) от реализации продукции, тыс. руб. | 21605 | 21485 | -120 | 99,4 | ||

| 11 | Рентабельность продаж, % | 6,72 | 6,18 | -0,54 | 91,9 | ||

Проведем анализ показателей, представленных в таблице 2.

Как видно из таблицы, производственная мощность ООО «ТехЛайн» является неизменной и составляет 400т. в сутки. Коэффициент использования производственной мощности предприятия в 2008г. составляет 0,76 и к 2010г. возрастает до 0,81.

Реализованная продукция в стоимостном выражении в 2009г. составляла 321309 тыс. руб. и увеличилась к 2010г. на 8,13%. Стоимость основных производственных фондов ООО «ТехЛайн» в 2010г. сокращается на 2,68% к уровню 2009г. Рост выручки от реализации продукции предприятия на фоне сокращения стоимости основных средств привел к росту реализованной продукции на 1 руб. стоимости основных производственных фондов с 7,63 тыс. руб. до 8,48 тыс. руб.

Среднесписочная численность сотрудников ООО «ТехЛайн» возросла на 1,1% за рассматриваемый период и составила в 2010г. 450 чел. Превышение темпов роста выручки над темпами роста среднесписочной численности привело к тому, что реализованная продукция на одного работающего в предприятии увеличилась на 7,7%.

Полная себестоимость продукции также имеет тенденцию к росту, но меньшими, чем выручка, темпами роста: 7,8% в 2010г. Расчет показателя затрат на 1 руб. выручки свидетельствует о невысокой эффективности производственной деятельности предприятия, поскольку на 1 руб. выручки приходится 0,9 руб. полной себестоимости.

Прибыль от продаж в 2009г. составила 21605 тыс. руб. и сократилась к 2010г. на 120 тыс. руб. Вследствие этого произошло сокращение рентабельности продаж на 0,54 процентных пункта.

Таким образом, можно сделать вывод о том, что ООО «ТехЛайн» является крупным производственным предприятием, активно развивается на рынке, наращивая объемы продаж. Однако технико-экономические показатели предприятия указывают на снижение эффективности управления коммерческими и управленческими расходами, а также финансовыми результатами от прочей деятельности.

Для оценки финансовой устойчивости ООО «ТехЛайн» рассчитаем основные показатели финансовой устойчивости и сделаем выводы относительно их изменения. См. табл.3.

Таблица 3

Анализ финансовой устойчивости ООО «ТехЛайн» в 2009-2010гг.

| Показатель | Норматив | На начало года | На конец года | Отклонение | |||

| Тыс. руб. | В % | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1.Собственный капитал, тыс. руб. | Х | 73963 | 79711 | 5748 | 107,77 | ||

| 2.Долгосрочные кредиты и займы, тыс. руб. | Х | 177 | 176 | -1 | 99,44 | ||

| 3.Краткосрочные кредиты и займы, тыс. руб. | Х | 0 | 0 | 0 | Х | ||

| 4.Кредиторская задолженность, тыс. руб. | Х | 15288 | 17224 | 1936 | 112,66 | ||

| 5.Внеоборотные активы, тыс. руб. | Х | 49369 | 45809 | -3560 | 92,79 | ||

| 6.Оборотные активы, тыс. руб. | Х | 47375 | 60017 | 12642 | 126,68 | ||

| 7.Запасы, тыс. руб. | Х | 30445 | 26869 | -3576 | 88,25 | ||

| 8.Собственные оборотные средства, тыс. руб. (стр.1+стр.2-стр.5) | >0 | 24771 | 34078 | 9307 | 137,57 | ||

| 9.Коэффициент обеспеченности собственными оборотными средствами (стр.8/стр.6) | 0,1-0,5 | 0,5229 | 0,5678 | 0,0449 | 108,59 | ||

| 10.Коэффициент обеспеченности запасов собственными средствами (стр.8/стр.7) | 0,5-0,7 | 0,8136 | 1,2683 | 0,4547 | 155,88 | ||

| 11.Коэффициент маневренности собственного капитала (стр.8/стр.1) | 0,2-0,5 | 0,3349 | 0,4275 | 0,0926 | 127,65 | ||

| 12. Коэффициент автономии (стр.1/(стр.5+стр.6) | 0,5-0,7 | 0,7645 | 0,7532 | -0,0113 | 98,52 | ||

| 13.Нормальные источники формирования запасов, тыс. руб. (стр.3+стр.4+стр.8) | > стр.7 | 40059 | 51302 | 11243 | 128,07 | ||

| 14. Излишек (недостаток) собственных средств, тыс. руб. | Х | -5674 | 7209 | 12883 | -127,05 | ||

| 15. Излишек (недостаток) собственных и долгосрочных источников финансирования запасов, тыс. руб. | Х | -5497 | 7385 | 12882 | -134,35 | ||

| 16. Излишек (недостаток) общей величины основных источников покрытия запасов, тыс. руб. | Х | 9614 | 24433 | 14819 | 254,14 | ||

| Трехкомпонентный показатель финансовой устойчивости | Х | (0;0;1) | (1;1;1) | - | - | ||

Расчеты, произведенные в таблице 3, показали, что ООО «ТехЛайн» в динамике улучшает свою финансовую устойчивость.

Во-первых, об этом свидетельствует рост относительных показателей финансовой устойчивости, т.е. основных коэффициентов.

Во-вторых, трехфакторная модель финансовой устойчивости ООО «ТехЛайн» показала, что в начале 2009г. финансовое состояние предприятия характеризовалось как неустойчивое, сопряженное с нарушением платежеспособности предприятия. Но в конце года финансовая устойчивость ООО «ТехЛайн» существенно улучшилась до уровня абсолютно финансово устойчивой.

5. Правовое и информационное обеспечение деятельности предприятия

Успешность работы линейных и функциональных руководителей и специалистов ООО «ТехЛайн» зависит от различных видов обеспечения их деятельности: правового, информационного, нормативного, технического, кадрового и т. п.

К числу ключевых элементов этой системы, без сомнения, относится информационное обеспечениесистемы управления предприятием, под которым в ООО «ТехЛайн» следует понимать совокупность информационных ресурсов (информационную базу) и способов их организации, необходимых и пригодных для реализации аналитических и управленческих процедур, обеспечивающих финансово-хозяйственную деятельность данного предприятия.

Ключевой элемент информационного обеспечения ООО «ТехЛайн» — это информационная база.

Все информационные ресурсы можно сгруппировать в пять крупных блоков:

- сведения регулятивно-правового характера,

- сведения нормативно-справочного характера,

- данные системы бухгалтерского учета,

- статистические данные,

- несистемные данные.

Информация из первых двух блоков влияет на аналитические процедуры; в трех других блоках накапливаются данные, непосредственно подвергаемые аналитической обработке.

Первый блок включает в себя законы, постановления, указы, т. е. документы, определяющие прежде всего правовую основу деятельности предприятия. На первый взгляд подобные сведения не имеют непосредственного отношения к анализу. Однако значимость этого блока с позиции аналитика определяется несколькими обстоятельствами. Во-первых, документы регулятивно-правового характера нередко определяют состав других информационных источников: например, требования к методологии бухгалтерского учета, требования к составу обязательной отчетности и отдельных показателей, рекомендации по публикации отчетных данных и т. и. Во-вторых, некоторые из регулятивов содержат данные нормативно-рекомендательного характера, существенные для проведения аналитических расчетов: например, ограничения на выплату дивидендов, критерии признания предприятия банкротом и др. Все документы блока можно условно разбить на три группы: регулятивы общеправового характера, бухгалтерское законодательство, прочие регулятивы (например, требования налогового законодательства, законодательство в отношении финансовых институтов, рынка ценных бумаг и др.)- Информацию этого блока необходимо принимать в расчет прежде всего потому, что представленные в нем документы носят обязательный для исполнения характер. Кроме того, никакие хозяйственные операции, равно как и никакая система учета или анализа, не могут надлежащим образом реализовываться без адекватного понимания условий и требований действующего правового пространства.

Во второй блок входят нормативные документы государственных органов (Министерства финансов, Банка России, Федеральной комиссии по рынку ценных бумаг и др.), международных организаций и различных институтов, в том числе финансовых, содержащие требования, рекомендации и количественные нормативы в области финансов к участникам рынка. В качестве примера можно привести Положение о выплате дивидендов по акциям и процентов но облигациям, сообщения Минфина РФ о различных процентных ставках, о составе отчетности и принципах ее представления, регулятивы, содержащие пороговые значения показателей для признания структуры баланса неудовлетворительной, и т. п. Что касается регулятивов в международном контексте, то, например, можно упомянуть о системе международных стандартов бухгалтерского учета. Однако фактически требованиям международных стандартов бухгалтерского учета вынуждены следовать все компании, ведущие спои операции на международных рынках капитала, товаров и услуг. Не все документы этого блока являются обязательными для исполнения. В частности, нормативы в отношении признания структуры баланса удовлетворительной носят скорее информационно-справочный характер, однако в аналитическом смысле эти нормативы играют достаточно важную роль при оценке финансового состояния возможного контрагента.

В третьем блоке обособлены данные системы бухгалтерского учета как единственного систематизированного информационного ресурса. Значимость отдельных элементов этого блока для анализа различна. Например, первичные учетные документы (приходный кассовый ордер, товарно-транспортная накладная и др.), а также регистры бухгалтерского учета (различные таблицы, журналы, ведомости, предусмотренные системой бухгалтерского учета для переноса в них сведений из первичных документов с целью их последующего обобщения) не входят в число общедоступных документов; более того, согласно ст. 10 Федерального закона «О бухгалтерском учете» содержание регистров бухгалтерского учета и внутренней бухгалтерской отчетности является коммерческой тайной. Поэтому перечисленные документы могут использоваться лишь во внутреннем финансовом анализе. На бухгалтерскую отчетность понятие коммерческой тайны не распространяется, а коммерческие организации некоторых форм собственности и видов бизнеса даже обязаны публиковать свою отчетность. Именно этим обстоятельством определяется значимость бухгалтерской отчетности для анализа.

Четвертый блок включает статистические данные, которые условно можно подразделить на два массива: централизованно формируемые статистические данные (на рис.- 13.2 они представлены в виде общеэкономической и финансовой статистики) и внутреннюю статистику. В первый массив входит регулярно публикуемая официальная статистика, имеющая общеэкономическую направленность (индексы цен, динамика общеэкономических показателей в различных разрезах и др.) и финансовая статистика (динамика процентных ставок, данные о рыночных индексах, курсах валют и т. п.). Во втором массиве накапливаются статистические данные по предприятию по основным показателям (выручка от реализации, себестоимость, прибыль, финансовые вложения и т. п.).

В пятом блоке представлены информационные ресурсы, условно названные несистемными. Смысл названия состоит в том, что эти данные, во-первых, жестко не систематизированы по составу, структуре, обновляемости и т. п. и, во-вторых, не являются обязательными, т. е. формирование этого ресурса и его использование является исключительной компетенцией самого предприятия. Основные элементы этого блока — внутренние оперативные данные и прочие сведения из внешних источников. Внутренние оперативные данные представляют собой сведения, циркулирующие между линейными и (или) функциональными подразделениями. К прочим сведениям из внешних источников относятся публикации в различных средствах массовой информации, неофициальные данные, информация, почерпнутая в ходе личных контактов, и т. п.

Представление информационной базы естественно, не является единственно возможным или полностью исчерпывающим для ООО «ТехЛайн». Тем не менее даже такое представление позволяет судить о том, что информационные ресурсы на предприятии достаточно обширны. От тщательности их организации в значительной степени зависит успешность работы предприятия, а также и возможности аналитического обоснования управленческих решений. Каждый из приведенных блоков по-своему важен. Тем не менее с позиции финансовых аналитиков именно бухгалтерская отчетность ввиду своей формализованности по обязательности ведения, содержанию, форме и срокам представления имеет безусловный приоритет.

З аключение

За время прохождения практики можно подвести следующие итоги работы.

Анализ экономической характеристики ООО «ТехЛайн» показал, что динамика выручки от реализации продукции, товаров, работ, услуг ООО «ТехЛайн» является положительной, поскольку происходит ежегодный рост объема продаж. При этом чистая прибыль ООО «ТехЛайн» имеет тенденцию к сокращению. Причиной данного явления может являться сокращение прибыли до налогообложения с одновременным ростом налоговой нагрузки на предприятие. Кроме того, технико-экономические показатели предприятия указывают на снижение эффективности управления коммерческими и управленческими расходами, а также финансовыми результатами от прочей деятельности.

Экспресс-анализ кредитной истории ООО «ТехЛайн» на основе бухгалтерской отчетности предприятия за 2009-2010гг. показал, что кредитная история предприятия в последние три года была удовлетворительной. В 2009-2010гг. предприятие прибегало к относительно крупным заимствованиям кредитных ресурсов, но своевременно их погашало, не допуская просрочки платежей. При этом в полном объеме были погашены и суммы процентов за пользование кредитами.

При этом поведение ООО «ТехЛайн» в его отношениях с дебиторами и кредиторами отличается от дисциплины в расчетах с банками, особенно по коммерческим операциям (т.е. по расчетам с покупателями и поставщиками). Если кредиторская задолженность ООО «ТехЛайн» имеет тенденцию к снижению, то дебиторская задолженность покупателей имеет тенденцию к росту, что свидетельствует о том, что руководство предприятия строго ведет учет движения счетов кредиторов и принимают эффективные меры для успешного управления ими. Однако в управлении дебиторской задолженности предприятия присутствуют некоторые проблемы.

Для исключение эффекта «кассового разрыва» был проведен анализ оборачиваемости дебиторской и кредиторской задолженности ООО «ТехЛайн», который показал, что дебиторская задолженность ООО «ТехЛайн» оборачивается быстрее, чем кредиторская задолженность, поэтому эффект «кассового разрыва» был исключен.

При этом, вызывает сомнение достоверность показателей по НДС. В 2010 г. его величина значительно выше (почти вдвое), чем в 2008 и 2009 гг., хотя задолженность предприятия перед поставщиками (в которую входит и НДС по приобретенным ценностям) существенно сократилась в данном периоде. Указанные сомнения должны подтолкнуть кредитного инспектора к более детальному ознакомлению со всеми разделами бухгалтерского баланса ООО «ТехЛайн».

Анализ показателей кредитоспособности ООО «ТехЛайн» показал, что все коэф., характеризующие кредитоспособность, платежеспособность и финансовую независимость ООО «ТехЛайн», намного лучше рекомендуемых (нормативных) величин.

Рейтинговая оценка кредитоспособности ООО «ТехЛайн» на протяжении всего периода исследования позволяет отнести предприятие к высшему классу кредитоспособности, при котором оно может рассчитывать на получение кредитов в разовом порядке ссуды без обеспечения, при более низкой процентной ставке.

Анализ общерыночных тенденций в хлебобулочной отрасли показал, что общие тенденции развития отрасли в 2010-2011 гг. экспертами оцениваются как умеренно пессимистичные.

Индивидуальное задание

Необходимым предварительным этапом, предшествующим общей оценке финансового состояния и его динамики, является преобразование отчетного бухгалтерского баланса, т.е. представление его в такой форме, которая, с одной стороны, обеспечивает объективный анализ и, с другой - удобна для проведения аналитических расчетов. С учетом этого представим баланс в агрегированном виде в форме счета в таблице 4.

Таблица 4

Анализ имущественного положения ООО «ТехЛайн» в 2010гг., тыс. руб.

| Агрегированные величины | Абсолютные величины, тыс. руб. | Удельные веса, % к итогу | Изменения | |||||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах, тыс. руб. | В удельных весах, % | В % к величинам на начало года | В % к изменению итога баланса | |

| Актив | ||||||||

| 1. Иммобилизованные средства (F) | 49369 | 45809 | 51,0 | 43,5 | -3560 | -7,5 | 92,8 | -39,2 |

| 2. Мобильные средства (М) | 47375 | 60017 | 49,0 | 57,0 | 12642 | 8,0 | 126,7 | 139,2 |

| 2.1. Материальные оборотные средства (Z) | 31399 | 27363 | 32,5 | 26,0 | -4036 | -6,5 | 87,1 | -44,4 |

| 2.2. Денежные средства и прочие оборотные активы (Ra) | 15976 | 32654 | 16,5 | 31,0 | 16678 | 14,5 | 204,4 | 183,6 |

| Баланс (В) | 96744 | 105826 | 100,0 | 100,5 | 9082 | 0,5 | 109,4 | 100,0 |

| Пассив | ||||||||

| 1. Собственные средства (Q) | 73963 | 79711 | 76,5 | 75,7 | 5748 | -0,7 | 107,8 | 63,3 |

| 2. Заемные средства | 22781 | 26115 | 23,5 | 24,8 | 3334 | 1,3 | 114,6 | 36,7 |

| 2.1. Долгосрочные кредиты и заемные средства (Кт) | 177 | 176 | 0,2 | 0,2 | -1 | 0,0 | 99,4 | 0,0 |

| 2.2. Краткосрочные кредиты и заемные средства (Кt) | 0 | 0 | 0,0 | 0,0 | 0 | 0,0 | Х | 0,0 |

| 2.3. Кредиторская задолженность, расчеты и прочие краткосрочные обязательства (Rp) | 22604 | 25939 | 23,4 | 24,6 | 3335 | 1,3 | 114,8 | 36,7 |

| Баланс (В) | 96744 | 105826 | 100,0 | 100,5 | 9082 | 0,5 | 109,4 | 100,0 |

Анализ показывает, что в отчетном периоде на хлебозаводе в структуре используемых активов наблюдалось преобладание мобильных над иммобилизованными средствами. Удельный вес материальных оборотных средств практически сократился на 6,5%. Доля денежных и близких к ним по ликвидности активов возросла почти вдвое.

Характеризуя сложившуюся структуру источников (пассивов), следует отметить, что в 2010 году в составе пассивов хлебозавода собственные средства (капитал и резервы) составляли около 76 процентов. Предприятие, как следует из приводимых данных, лишь ограниченно использует долгосрочные заемные средства (0,2 процента пассивов), а краткосрочные займы в отчетном периоде не привлекались. Кредиторская задолженность, составлявшая к началу 2010 года 23,4 процентов к концу года составляла уже 24,6%.

Значительные структурные преобразования, прослеживающиеся в составе активов хлебозавода, были обусловлены в отчетном периоде различием в динамике их основных элементов При общем росте стоимости активов предприятия на 9082 тыс. руб. (9,4 процента), размеры иммобилизованных средств хлебозавода сократились на 3560 тыс. руб. (7,2 процента), а величина мобильных средств возросла всего только на 12642 тыс.руб., или 26,7 процента.

Рост собственных средств хлебозавода (капитала и резервов), за анализируемый период, составивший 5748 тыс. руб. (7,8 процента), наблюдался также рост использования предприятием источников заемных средств, достигнувший за двенадцать отчетных месяцев 3335 тыс. руб. (14,8 процента). Этим объясняется, собственно, увеличение итога баланса за 2010 год на 9082 тыс. руб. (9,4 процента).

Изменения в структуре актива баланса в сторону увеличения доли мобильных средств сопровождались в анализируемом периоде снижением удельного веса других агрегированных величин.

Изменения в структуре пассива баланса шли в 2010 году по пути приращения доли заемных средств предприятия при одновременном, естественно, снижении удельного веса собственных средств.

Подводя итог оценки балансовых данных, можно заключить, что в 2010 году прирост активов предприятия был связан со значительным абсолютным и относительным увеличением мобильных средств и абсолютным увеличением денежных средств и прочих аналогичных активов. Весь прирост активов был достигнут за счет прироста заемных средств хлебозавода.

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Все активы фирмы в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно разделить на несколько групп.

1. Наиболее ликвидные активы (А1 ) - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

2. Быстро реализуемые активы (А2 ) - активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), прочие оборотные активы.

3. Медленно реализуемые активы (А3 )- наименее ликвидные активы - это запасы, дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), налог на добавленную стоимость по приобретенным ценностям, при этом статья «Расходы будущих периодов» не включается в эту группу.

4. Труднореализуемые активы (А4 ) - активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы».

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия, при этом текущие активы более ликвидны, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П1 ) - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2 ) - краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты. При определении первой и второй групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные пассивы (П3 ) - долгосрочные заемные кредиты и прочие долгосрочные пассивы - статьи раздела IV баланса «Долгосрочные пассивы».

4. Постоянные пассивы (П4 ) - статьи раздела III баланса «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов» и «Убытки».

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 >> П1 А2 >> П2 А3 >> П3 А4 << П4

Если выполняются первые три неравенства, т. е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости. Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Анализ ликвидности баланса представляем в виде табл. 6.

Таблица 6

Показатели, характеризующие ликвидность баланса

| Актив | Пассив | Платежный излишек (+) или недостаток (-) | % к величине итога группы пассива на начало года | ||||||

| Группы актива | На начало года | На конец года | Группы пассива | На начало года | На конец года | На начало года | На конец года | На начало года | На конец года |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Наиболее ликвидные активы (А1) | 5400 | 16405 | Наиболее срочнее обязательства (П1) | 22604 | 25939 | -17204 | -9534 | -17,9 | -9,0 |

| Быстро реализуемые активы (А2) | 10576 | 16249 | Краткосрочные обязательства (П2) | 0 | 0 | 10576 | 16249 | 11,0 | 15,4 |

| Медленно реализуемые активы (А3) | 30793 | 26962 | Долгосрочные обязательства (П3) | 177 | 176 | 30616 | 26786 | 31,9 | 25,4 |

| Трудно реализуемые активы (А4) | 49319 | 45759 | Постоянные пассивы (П4) | 73307 | 79260 | -23988 | -33501 | -25,0 | -31,8 |

| Баланс | 96088 | 105375 | Баланс | 96088 | 105375 | х | х | х | х |

Из таблицы видно, для предприятия неравенства, свидетельствующие о ликвидности баланса являются таковыми: на начало года наблюдается платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств (А1<П1), кроме того А2>П2, А3>П3, А4<П4. Таким образом, на начало года баланс предприятия не является ликвидным.

На конец года платежный недостаток наиболее ликвидных активов для покрытия наиболее срочных обязательств (А1<П1) сохраняется, но уменьшается в абсолютном выражении почти вдвое. Остальные неравенства выполняются: А2>П2, А3>П3, А4<П4. Таким образом, на конец года баланс также не является ликвидным.

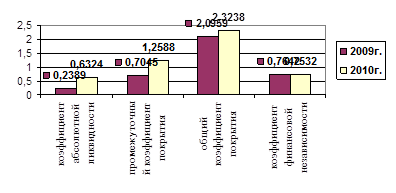

Рассчитаем коэффициенты ликвидности для ООО «ТехЛайн» в таблице 7.

Таблица 7

Финансовые коэффициенты оценки кредитоспособности

ООО «ТехЛайн» в 2009-2010гг.

| Наименование коэффициентов | Алгоритм и формула расчета |

Рекомендуемое значение | 2009г. | 2010г. |

| Коэффициент абсолютной ликвидности | (Денежные средства + Краткосрочные финансовые вложения) : Краткосрочная кредиторская задолженность | 0,2…0,3 | 0,2389 | 0,6324 |

| Промежуточный коэффициент покрытия | (Денежные средства + Кратковременные финансовые вложения + Дебиторская задолженность) : : Краткосрочная кредиторская задолженность | 0,7…0,8 | 0,7045 | 1,2588 |

| Общий коэффициент покрытия | Оборотные активы : Краткосрочная кредиторская задолженность | ³ 2 | 2,0959 | 2,3138 |

| Коэффициент финансовой независимости | Собственный капитал : Активы | ³ 0,5 | 0,7642 | 0,7532 |

| Общий показатель ликвидности | Пл = А/1+0,5А/2+ 0,3 А/3 П/1 + 0,5 П/2 + 0,3 П/3 | 0,8795 | 1,2549 |

Из значений, полученных в результате расчета приведенных четырех показателей, можно сделать вывод о том, что все коэффициенты, характеризующие кредитоспособность, платежеспособность и финансовую независимость ООО «ТехЛайн», намного лучше рекомендуемых (нормативных) величин, так как в 2010г.: Кал = 0,63 > 0,2…0,3; Кпл = 1,26 > 0,7…0,8; Кп = 2,31 > 2; Кн = 0,75 > 0,5.

Подобные ситуации наблюдаются и в 2010г., при этом заметна тенденция роста показателей кредитоспособности ООО «ТехЛайн» в динамике. См. рис.2.

Рис. 2. Динамика коэффициентов кредитоспособности предприятия

Решая вопрос о кредитоспособности предприятия, т.е. о целесообразности предоставления ему денежного кредита, кредитный инспектор банка, прежде всего, должен выяснить, какова кредитная история предполагаемого заемщика. Для этого необходимо выяснить, как часто и в каких объемах данное предприятие уже получало кредиты и насколько своевременно и полно оно их погашало, включая плату за пользование кредитными ресурсами, т.е. уплату ссудных процентов.

Проведем экспресс-анализ кредитной истории ООО «ТехЛайн» , составив таблицы 8 и 9 путем извлечения соответствующих показателей из бухгалтерских балансов предприятия за последние три года.

Таблица 8

Данные поступлений и погашения кредитов и займов ООО «ТехЛайн» в 2009-2010гг. (тыс. руб.)

| Показатели | Годы | |

| 2009 | 2010 | |

| Поступления от займов и кредитов | 22952 | 38 |

| Погашения займов и кредитов (без процентов) | 27952 | 38 |

| Остаток непогашенных кредитов и займов (с процентами) | 0 | 0 |

| в т.ч. просроченных | - | - |

| Обслуживание кредитов (проценты уплаченные) | 173 | 0 |

Источник: ф. № 4 баланса, ф. № 5 Приложения к балансу, табл.1, ф.№2 «Отчет о прибылях и убытках».

В 2009гг. предприятие прибегало к относительно крупным заимствованиям кредитных ресурсов, но своевременно их погашало, не допуская просрочки платежей. При этом в полном объеме были погашены и суммы процентов за пользование кредитами. Это свидетельствовало о том, что предприятие нуждалось в больших суммах кредитования и не боялось рисковать, прибегая к их большим размерам кредитных средств.

На основе данной информации кредитная история предприятия могла бы быть воспринята обслуживающим банком как положительная. Она свидетельствовала о том, что изучаемое предприятие относится к получению кредитов с большой ответственностью, не допуская их несвоевременного или неполного погашения, включая платежи по процентам.

Таблица 9

Движение дебиторской и кредиторской задолженности ООО «ТехЛайн» в 2009-2010гг., тыс. руб.

| Показатели | На конец года | |

| 2009 | 2010 | |

| Остаток дебиторской задолженности | 10525 | 16246 |

| в том числе расчеты с покупателями и заказчиками | 6018 | 7272 |

| Остаток кредиторской задолженности | 15288 | 17224 |

| в том числе расчеты с поставщиками и заказчиками | 7049 | 5454 |

| НДС по приобретенным ценностям | 954 | 494 |

Источник: форма № 5 за 2009 и 2010 гг. Форма № 1, строка 220

Из таблицы 9 видно, поведение ООО «ТехЛайн» в его отношениях с дебиторами и кредиторами отличается от дисциплины в расчетах с банками, особенно по коммерческим операциям (т.е. по расчетам с покупателями и поставщиками).

Если кредиторская задолженность ООО «ТехЛайн» имеет тенденцию к росту, то дебиторская задолженность покупателей имеет также тенденцию к росту, превышая уровень 2009г. в 2010г. на 1254 тыс. руб. Однако в управлении дебиторской задолженности предприятия присутствуют некоторые проблемы.

Рассчитаем в таблице 10 показатели оборачиваемости кредиторской и дебиторской задолженности ООО «ТехЛайн».

Таблица 10

Анализ оборачиваемости дебиторской и кредиторской задолженности ООО «ТехЛайн» в 2009-2010гг.

| Показатель | 2009г. | 2010г. |

| Выручка от реализации продукции, товаров, работ, услуг, тыс. руб. | 321309 | 347441 |

| Себестоимость реализованной продукции, товаров, работ, услуг, тыс. руб. | 299824 | 325829 |

| Дебиторская задолженность, тыс. руб. | 10525 | 16246 |

| Кредиторская задолженность, тыс. руб. | 15288 | 17224 |

| Оборачиваемость дебиторской задолженности, оборотов (выручка/ДЗ) | 30,53 | 21,39 |

| Период оборачиваемости дебиторской задолженности, дней (ДЗ/выручка*365дней) | 11,96 | 17,07 |

| Оборачиваемость кредиторской задолженности, оборотов (себестоимость/КЗ) | 19,61 | 18,92 |

| Период оборачиваемости кредиторской задолженности, дней (КЗ/себестоимость *365) | 18,61 | 19,29 |

Из таблицы видно, что в 2009г. дебиторская задолженность совершила 30,53 оборотов в выручке предприятия за год. При этом период одного оборота дебиторской задолженности в 2009 составлял 11,96 дней, а в 2010г. 17,07 дней.

Следовательно, замедление оборачиваемости в 2010г. после роста показателя в 2009г. может указывать на ряд проблем в области управления дебиторской задолженности предприятия. Это может свидетельствовать о неэффективности политики расчетов с покупателями, либо о влиянии мирового финансового кризиса 2009-2010гг. на платежеспособность контрагентов ООО «ТехЛайн».

Кредиторская задолженность оборачивалась в 2009г. 19,61 раз за год, и к 2009г. показатель уменьшился до 18,92 оборотов за год. Период одного оборота соответственно в динамике увеличился с 18,61 дней в 2009г., 19,29 дней в 2010г. Это указывает на то, что хлебокомбинат стал рассчитываться со своими поставщиками медленнее, что является негативной тенденцией и может быть следствием снижения эффективности работы с дебиторской задолженностью.

Таким образом, в связи с тем, что дебиторская задолженность ООО «ТехЛайн» оборачивается быстрее, чем кредиторская задолженность, эффект «кассового разрыва», при котором в предприятии может возникнуть дефицит средств в расчетах, можно исключить.

Вызывает сомнение достоверность показателей по НДС. В 2009 г. его величина значительно выше (почти вдвое), чем в 2010г., хотя задолженность предприятия перед поставщиками (в которую входит и НДС по приобретенным ценностям) существенно сократилась в данном периоде.

В связи с тем, что экспресс-анализ кредитной истории ООО «ТехЛайн» показал некоторые проблемы в функционировании предприятия, проведем комплексный анализ платежеспособности предприятия на основе финансовых коэффициентов. Применяемые банками методы оценки кредитоспособности заемщиков различны. Но все они содержат определенную систему коэффициентов. В нее входят:

- коэффициент абсолютной ликвидности;

- промежуточный коэффициент покрытия;

- общий коэффициент покрытия;

- коэффициент финансовой независимости.

В зависимости от величины указанных четырех коэффициентов банки распределяют заемщиков между тремя основными классами кредитоспособности. Полного единства между банками в таких классификациях нет. Но чаще всего такая разбивка выполняется в соответствии с таблицей 11.

Таблица 11

Распределение заемщиков по классности кредитоспособности

| Коэффициенты | 1-й класс | 2-й класс | 3-й класс |

| Кал | > 0,2 | 0,15-0,2 | < 0,15 |

| Кпл | > 0,8 | 0,5-0,8 | < 0,5 |

| Кп | > 2,0 | 1,0-2,0 | < 1,0 |

| Кн | > 0,6 | 0,4-0,6 | < 0,4 |

Оценку кредитоспособности заемщика часто сводят к единому показателю - рейтингу заемщика. Рейтинг определяется в баллах. Сумма баллов рассчитывается путем умножения классности (1, 2, 3) коэффициентов Кал , Кпл , Кп , Кн и его доли в общей совокупности (100%). Так, к первому классу могут быть отнесены заемщики с суммой баллов от 100 до 150, ко второму - от 151 до 250, к третьему - от 251 до 300.

В таблице 10 проведем оценку класса кредитоспособности ООО «ТехЛайн» согласно описанной методике.

Таблица 12

Определение класса кредитоспособности ООО «ТехЛайн»

| Коэффициенты | Годы | |||||||

| 2009г. | 2010г. | |||||||

| Значение | Класс | Доля, % |

Балл | Значение | Класс | Доля, % |

Балл | |

| абсолютной ликвидности | 0,2389 | 1 | 6,28 | 6,28 | 0,6324 | 1 | 12,75 | 12,75 |

| промежуточного покрытия краткосрочных долгов | 0,7045 | 2 | 18,52 | 37,04 | 1,2588 | 1 | 25,39 | 25,39 |

| текущей ликвидности | 2,0959 | 1 | 55,10 | 55,10 | 2,3138 | 1 | 46,67 | 46,67 |

| финансовой независимости | 0,7642 | 1 | 20,09 | 20,09 | 0,7532 | 1 | 15,19 | 15,19 |

| Итого | Х | Х | 100 | 118,51 | Х | Х | 100 | 100 |

В соответствии с таблицей 12 можно сделать вывод, что ООО «ТехЛайн» на протяжении всего периода исследования относится к высшему классу кредитоспособности. Рейтинг кредитоспособности предприятия в 2009г. 118,51 балла ,в 2010г. 100 баллов.

С предприятиями каждого класса кредитоспособности банки строят свои кредитные отношения по-разному. Первоклассным по кредитоспособности заемщикам банки могут открывать кредитную линию, выдавать в разовом порядке ссуды без обеспечения, при более низкой процентной ставке.

Кредитование второклассных ссудозаемщиков осуществляется банками лишь при наличии гарантий, залога, поручительств, страхового полиса. При этом процентная ставка будет зависеть от вида обеспечения.

Предоставление кредитов клиентам третьего класса связано для банка с серьезным риском. Часто банки вообще не решаются выдавать им кредитов. Если же и выдают, то не более суммы уставного капитала, причем по высокой процентной ставке. Выдав кредит таким клиентам, банк должен постоянно отслеживать динамику их финансового состояния с тем, чтобы при необходимости принять соответствующие меры по возврату выданных кредитов или их прекращению.

Двухфакторная модель Альтмана - это одна из самых простых и наглядных методик прогнозирования вероятности банкротства, при использовании которой необходимо рассчитать влияние только двух показателей это: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. Формула модели Альтмана принимает вид:

Z = -0,3877 – 1,0736 * Ктл + 0,579 * (ЗК/П)

где Ктл - коэффициент текущей ликвидности;

ЗК - заемный капитал;

П - пассивы.

При значении Z > 0 ситуация в анализируемой компании критична, вероятность наступления банкротства высока.

Рассчитаем коэффициент Альтмана для ОАО «Хлебокомбинат 2»:

Z = -0,3877 – 1,0736 * 2,3138 + 0,579 * 0,248 = -2,728.

Поскольку Z<0, то вероятность наступления банкротства минимальна.

Подводя итоги анализа кредитоспособности ООО «ТехЛайн» можно сделать вывод о том, что предприятие относится к высшему классу кредитоспособности и может рассчитывать на получение кредитов в разовом порядке ссуды без обеспечения, при более низкой процентной ставке.

[1] Руденко В.И. Бухгалтерский учет. – М.: Дашков и Ко, 2006. – С. 43 (47с.)

[2] Приказ Минфина РФ от 06.07.1999 N 43н (ред. от 18.09.2006) "Об утверждении Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/99)"// Финансовая газета, N 34, 1999

Похожие рефераты:

Организация анализа кредиторской и дебиторской задолженности

Теоретические основы понятий кредиторской и дебиторской задолженности

Бухгалтерский учет, анализ и аудит дебиторской и кредиторской задолженности

Дебиторская и кредиторская задолженности предприятия: анализ и пути снижения (на примере ЗАО "БЕСТ")

Оценки эффективности управления дебиторской и кредиторской задолженностью организации

Управление дебиторской и кредиторской задолженностью организации (на примере ООО "Рос-Таргет")

Анализ дебиторской задолженности предприятия на примере ООО "Ромашка"

Анализ бухгалтерской отчетности ООО "Бозал"

Анализ дебиторской и кредиторской задолженности

Учет и аудит дебиторской задолженности

Факторинг как инструмент управления дебиторской задолженностью

Совершенствование управления дебиторской задолженностью предприятия (на примере ТОО "МЕРЕЙ")

Годовая бухгалтерская отчетность: порядок составления и анализ ее основных показателей

Совершенствование управления дебиторской задолженностью на предприятии

Анализ кредиторской задолжности и её влияние на финансовое состояние организации