| Похожие рефераты | Скачать .docx |

Дипломная работа: Анализ финансово-экономического состояния предприятия

Содержание

Введение

1. Теоретические основы анализа финансово-хозяйственной деятельности предприятия

1.1 Понятие и сущность анализа финансово-хозяйственной

деятельности

1.2 Источники информации для анализа финансово-хозяйственной деятельности предприятия

1.3 Показатели, характеризующие финансово-хозяйственную деятельность предприятия

2. Анализ финансово-хозяйственной деятельности

МУ БГПАТП

2.1 Общая организационно-экономическая характеристика

предприятия

2.2 Анализ хозяйственной деятельности предприятия

2.3 Анализ финансового состояния предприятия

3. Основные направления повышения уровня финансово – хозяйственной деятельности МУ БГПАТП

3.1 Мероприятия, направленные на повышение уровня финансово–хозяйственной деятельности предприятия

3.2 Оценка эффективности предложенных мероприятий

Заключение

Список литературы

Приложения

Введение

Финансово-хозяйственная деятельность предприятия является объектом исследования многих наук: экономической теории, микро- и макроэкономики, управления, организации и планирования производственно-финансовой деятельности, статистики, бухгалтерского учета, экономического анализа и т. д.

Анализ финансово-хозяйственной деятельности предприятия является основой для принятия решений на уровне субъекта хозяйствования, с помощью которого выделяют наиболее значимые характеристики и показатели деятельности предприятия и составляются прогнозы его дальнейшего развития.

Результаты экономических процессов планируются и прогнозируются на будущее в соответствующих показателях, учитываются по мере фактического формирования и затем анализируются. Анализ финансово-хозяйственной деятельности позволяет дать формализованную характеристику, факторное объяснение и обоснование фактов хозяйственной жизни предприятия, как имевших место в прошлом, так и планируемых к осуществлению в будущем.

Все вышесказанное обусловливает актуальность данной темы на сегодняшний день.

Объект дипломной работы - Муниципальное Унитарное «Брянское городское пассажирское автотранспортное предприятия».

Предметом исследования является – финансово-хозяйственная деятельность МУ БГПАТП. Период исследования 2008 – 2010 гг.

Цель дипломной работы – провести анализ финансово-хозяйственной деятельности МУ БГПАТП и определить основные направления улучшения финансово-хозяйственной деятельности предприятия.

Для реализации поставленных целей необходимо решить следующие задачи:

- рассмотреть теоретические основы анализа финансово-хозяйственной деятельности предприятия;

- проанализировать хозяйственную деятельность и финансовое состояние предприятия;

- разработать мероприятия по улучшению уровня финансово-хозяйственной деятельности и оценить их эффективность.

В процессе исследования использовались следующие научные методы познания: горизонтальный анализ, вертикальный анализ, трендовый анализ, коэффициентный метод, балансовый метод.

Для написания дипломной работы использовалась бухгалтерская отчетность МУ БГПАТП за 2008 – 2010гг, а также внутренняя и статистическая отчетность.

Данная работа включает в себя введение, три раздела, заключение и приложения. При написании работы были использованы труды Гиляровской Л.В., Ионовой А.Ф., Ковалёва В.В., Савицкой Г.В. и других, а также методические указания.

Работа изложена на 87 листах, включает в себя 21 таблицу и 3 рисунка.

1. Теоретические основы анализа финансово-хозяйственной деятельности предприятия

1.1 Понятие и сущность анализа финансово-хозяйственной деятельности

Каждая наука имеет свой предмет исследования, который она изучает с соответствующей целью присущими ей методами. Под предметом любой науки понимается какая-либо часть или сторона объективной действительности, которая изучается только данной наукой. Один и тот же объект может рассматриваться различными науками. Каждая из них находит в нем специфические стороны или отношения.

Хозяйственная деятельность является объектом исследования многих наук: экономической теории, микро- и макроэкономики, управления, организации и планирования производственно-финансовой деятельности, статистики, бухгалтерского учета, экономического анализа и т. д.

Анализ финансово-хозяйственной деятельности представляет собой целенаправленную деятельность аналитика, состоящую в идентификации показателей, факторов и алгоритмов, позволяющую дать формализованную характеристику, факторное объяснение и обоснование фактов хозяйственной жизни предприятия, как имевших место в прошлом, так и планируемых к осуществлению в будущем.

Важной характеристикой анализа является возможность мысленного разложения целого на составляющие его части. Смысл этой характеристики состоит в выяснении причин, приведших объект исследования (предприятие) к сложившейся хозяйственной ситуации или, что более важно, к той хозяйственной ситуации, что может сложиться в перспективе [10, С.27].

Анализ финансово-хозяйственной деятельности предприятия является основой для принятия решений на уровне субъекта хозяйствования, с помощью которого выделяют наиболее значимые характеристики и показатели деятельности предприятия и составляются прогнозы его дальнейшего развития.

Предметом анализа финансово-хозяйственной деятельности предприятия являются причинно-следственные связи экономических явлений и процессов, возникающих в производственной и финансово-экономической сфере деятельности предприятия.

Объектом анализа финансово-хозяйственной деятельности предприятия являются результаты хозяйственной деятельности предприятия или отдельные стороны его финансово-хозяйственной деятельности [8, С.7].

Результаты экономических процессов планируются и прогнозируются на будущее в соответствующих показателях, учитываются по мере фактического формирования и затем анализируются. Но результаты как следствия процессов являются не предметом анализа финансово-хозяйственной деятельности, а объектами. Предметом же анализа являются причины образования и изменения результатов хозяйственной деятельности.

Познание причинно-следственных связей в хозяйственной деятельности предприятий позволяет раскрыть сущность экономических явлений и на этой основе дать правильную оценку достигнутым результатам, выявить резервы повышения эффективности производства, обосновать планы и управленческие решения.

В экономической литературе выделяют четыре базовых элемента анализа финансово-хозяйственной деятельности: финансовые отношения, ресурсы, источники финансирования и результаты использования экономического потенциала (результаты хозяйственной деятельности).

Под финансовыми отношениями понимаются отношения между различными субъектами, которые влекут за собой изменения в составе активов или обязательств этих субъектов.

Вторым элементом анализа финансово-хозяйственной деятельности являются ресурсы предприятия. Речь идет в первую очередь об анализе состава и структуры актива баланса, то есть об экономической целесообразности и оправданности именно тех активов, которыми управляет предприятие.

Не менее важным элементом анализа являются источники средств предприятия, рассматриваемые в отрыве от активов. Необходимость в аналитических решениях, относящихся только к источникам, возникает каждый раз, когда речь идет о мобилизации финансовых ресурсов.

Четвертым элементом анализа финансово-хозяйственной деятельности являются результаты использования экономического потенциала предприятия. Этот элемент является наиболее важным, так как именно он является определяющим в оценке эффективности деятельности предприятия и перспектив его развития.

|

Выделение отдельных элементов анализа финансово-хозяйственной деятельности является достаточно условным, так как все элементы тесно взаимосвязаны и при проведении анализа их не разделяют [8, С. 61]. На предприятиях формируется как публичная финансовая (бухгалтерская) отчетность, адресованная внешним пользователям, так управленческая отчетность, используемая менеджерами предприятия для принятия решений по управлению бизнесом. Анализ хозяйственной деятельности предприятия является составной частью бухгалтерского учета в широком смысле. В зависимости от того, какой вид отчетности служит источником для аналитических процедур и оценок, выделяют финансовый и управленческий анализ.

Рис.1 Виды анализа финансово-хозяйственной деятельности предприятия

Финансовый анализ проводится по данным финансовой (бухгалтерской) отчетности и регистров бухгалтерского учета, на основе которых готовится отчетность. Финансовый анализ, использующий в качестве информационного источника только финансовую отчетность, принято называть внешним финансовым анализом.Этот вид анализа, как правило, применяется внешними пользователями информации о деятельности предприятия (собственниками, кредиторами, поставщиками и т.п.).

При проведении внутреннего финансового анализанаряду с данными финансовой (бухгалтерской) отчетности используется также информация, содержащаяся в регистрах бухгалтерского учета предприятия.

Внутренний управленческий анализпроводится на основе как бухгалтерского учета и финансовой отчетности, так и управленческого учета и управленческой отчетности. Поэтому управленческий анализ является наиболее глубоким и полным видом исследования и оценки финансово-хозяйственной деятельности предприятия.

Финансовый анализ по данным бухгалтерской отчетности называют также классическим способом анализа.Организация и методы такого анализа рекомендованы в Международном стандарте аудиторской деятельности, посвященном анализу (обзору) финансовой отчетности.

В рамках управленческого анализа происходит углубление выводов и оценок финансового анализа за счет использования аналитических (детализированных) данных управленческого учета. Развернутый управленческий анализ называют также комплексным экономическим анализом,в рамках которого производится управленческая оценка эффективности хозяйственной деятельности предприятия [34, С. 4]

Помимо разделения на внешний и внутренний анализ финансово-хозяйственной деятельности, в экономической литературе предлагается несколько вариантов его классификации:

1. В зависимости от направления деятельности предприятия:

- анализ операционной (основной) деятельности

- анализ инвестиционной деятельности

- анализ финансовой деятельности

2. По горизонту проведения анализа:

- ретроспективный – предполагает исследование явлений и фактов в прошлом,

- текущий – основан на использовании информации о текущем состоянии предприятия,

- перспективный (прогнозный) – ориентирован на изучение возможных вариантов развития событий и явлений. Обычно разделяется на оперативный, тактический и долгосрочный.

3. По методу изучения объектов анализа:

- качественный анализ

- количественный (факторный) анализ

- экспресс-анализ

- трендовый анализ

- экономико-математический анализ и др.

4. По степени охвата изучаемых объектов:

- сплошной (комплексный) анализ

- выборочный анализ [8, С. 11]

Содержание анализа финансово-хозяйственной деятельности как научной дисциплины вытекает из тех функций, которые он выполняет в системе других прикладных экономических наук.

Одной из таких функций является изучение характера действия экономических законов, установление закономерностей и тенденций экономических явлений и процессов в конкретных условиях предприятия.

Важной функцией анализа хозяйственной деятельности является научное обоснование текущих и перспективных планов. Без глубокого экономического анализа результатов деятельности предприятия за прошлые годы и без обоснованных прогнозов на перспективу, без изучения закономерностей развития экономики предприятия, без выявления имевших место недостатков и ошибок нельзя разработать научно обоснованный план, выбрать оптимальный вариант управленческого решения

К функциям анализа относится также контроль за выполнением планов и управленческих решений, за экономным использованием ресурсов. Анализ проводится не только с целью констатации фактов и оценки достигнутых результатов, но и с целью выявления недостатков, ошибок и оперативного воздействия на процесс производства.

Основная функция анализа финансово-хозяйственной деятельности, которую он выполняет на предприятии, - поиск резервов повышения эффективности производства на основе изучения передового опыта и достижений науки и практики.

Следующая функция анализа — оценка результатов деятельности предприятия по выполнению планов, достигнутому уровню развития экономики, использованию имеющихся возможностей.

Разработка мероприятий по использованию выявленных резервов в процессе хозяйственной деятельности - также одна из функций анализа финансово-хозяйственной деятельности. [15, С.12]

Аналитическое исследование, его результаты и их использование в управлении производством должны соответствовать определенным требованиям. Остановимся на важнейших принципах анализа финансово-хозяйственной деятельности предприятия:

- Анализ должен носить научный характер, то есть основываться на положениях диалектической теории познания, учитывать требования экономических законов развития производства, использовать достижения научно-технического прогресса и передового опыта, новейшие методы экономических исследований.

- Анализ должен быть комплексным. Комплексность исследования требует охвата всех звеньев и всех сторон деятельности и всестороннего изучения причинных зависимостей в экономике предприятия.

- Одним из требований к анализу является обеспечение системного подхода, когда каждый изучаемый объект рассматривается как сложная динамическая система, состоящая из ряда элементов, определенным способом связанных между собой и внешней средой.

- Анализ должен быть объективным, конкретным, точным. Он должен основываться на достоверной, проверенной информации, реально отражающей объективную действительность, а выводы его должны обосновываться точными аналитическими расчетами. Из этого требования вытекает необходимость постоянного совершенствования организации учета, а также методики анализа с целью повышения точности и достоверности его расчетов.

- Анализ призван быть действенным, активно воздействовать на ход производства и его результаты, своевременно выявляя недостатки, просчеты, упущения в работе и информируя об этом руководство предприятия. Из этого принципа вытекает необходимость практического использования материалов анализа для управления предприятием, для разработки конкретных мероприятий, для обоснования, корректировки и уточнения плановых данных.

- Анализ должен проводиться по плану, систематически, а не от случая к случаю. Из этого требования вытекает необходимость планирования аналитической работы на предприятиях, распределения обязанностей по ее выполнению между исполнителями и контроля над ее проведением.

- Анализ должен быть оперативным. Оперативность означает умение быстро и четко проводить анализ, принимать управленческие решения и претворять их в жизнь.

- Анализ должен быть эффективным, то есть затраты наего проведение должны давать многократный эффект.

Этими принципами следует руководствоваться, проводя финансовый анализ на любом уровне.

Общей целью анализа финансово-хозяйственной деятельности является оценка финансовых результатов и финансового состояния прошлой деятельности, отраженной в отчетности, и на момент анализа, а также оценка будущего потенциала предприятия, т.е. экономическая диагностика хозяйственной деятельности.

Выделяют три основных этапа финансового анализа:

1) определение конкретной цели анализа и подхода к ее реализации;

2) оценка качества информации, представленной для анализа;

3) определение методов анализа, проведение самого анализа и обобщение полученных результатов.

На первом этапеопределяется подход к анализу, связанный с его целью.

Возможны следующие основные подходы:

- сравнение показателей предприятия со средними показателями мировой рыночной экономики, страны или отрасли (такие показатели называют «идеальными», или «нормативными»);

- сравнение показателей данного отчетного периода с показателями предшествующих периодов, а также с плановыми показателями отчетного периода;

- сравнение показателей предприятия с показателями аналогичных фирм-конкурентов (межхозяйственный сравнительный анализ).

Каждый из перечисленных подходов имеет свои особенности и подчиняется определенным требованиям. Показатели конкретного предприятия при сравнении их со средними по стране или отрасли зависят от особенностей организации производства, технологии, применяемой техники, организационно-правовой формы собственности, географического расположения предприятия и других факторов.

На втором этапеанализа проводится оценка именно качества информации, заключающаяся не только в счетной проверке данных учета, но и в определении влияния способов учета (учетной политики) на формирование показателей отчетности.

Третий этап— собственно анализ как совокупность методов и рабочих приемов [34, С.10]

Экономисты расходятся в классификации методов анализа финансово-хозяйственной деятельности. Рассмотрим две предложенные в экономической литературе классификации.

Существуют две группы методов оценки эффективности хозяйственной деятельности: 1) без расчета единого интегрального показателя (эвристические методы); 2) с расчетом единого интегрального показателя.

Эвристические методы основывается на профессиональном опыте аналитика и включает в себя: динамическое сравнение показателей (горизонтальный анализ), сравнения (вертикальный анализ), группировки показателей по разным признакам, пространственные сравнения и др.

Методы расчета единого интегрального показателя эффективности хозяйственной деятельности весьма разнообразны. Например, одним из важнейших показателей деятельности предприятия является рентабельность его активов,но поскольку на этот показатель воздействует множество факторов, необходимо проводить его глубокий факторный анализ.

Для анализа финансово-хозяйственной деятельности также применяются различные статистические и экономико-математические методы, среди них:

- метод сумм, при котором, например, суммируются темпы прироста отобранных показателей;

- средняя арифметическая взвешенная, например, исходя из тех же темпов прироста, но с учетом веса каждого показателя по какому-либо принципу;

- метод суммы мест, при котором суммируются места, достигнутые предприятиями по различным отобранным показателям: наименьшая сумма мест означает первое место в рейтинге предприятий;

- метод балльной оценки, при котором каждый показатель имеет свой весовой балл, и в баллах же оцениваются приращения показателей по определенной шкале;

- «метод расстояний» для рейтинговой оценки объектов анализа и другие методы рейтинговой оценки [34].

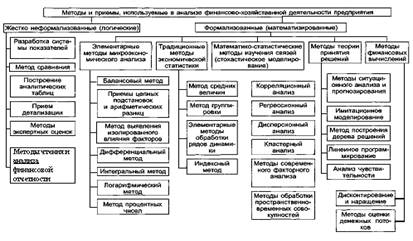

В.В. Ковалев предлагает несколько иную классификацию методов анализа финансово-хозяйственной деятельности (рис.2)

|

Рис. 2 Классификация методов и приемов анализа финансово-хозяйственной деятельности предприятия

Первый уровень данной классификации выделяет формализованные и неформализованные методы анализа. Первая группа основана на описании аналитических процедур на логическом уровне, а не с помощью строгих аналитических процедур. Для неформализованных методов анализа элемент субъективизма (профессиональных качеств аналитика) более существенен.

Ко второй группе методов относятся строго формализованные аналитические зависимости. Известны десятки таких методов и все они сгруппированы по подгруппам на рисунке 2 [10, С.30]

Рассмотрев понятие и сущность анализа финансово-хозяйственной деятельности, следует изучить информационную базу для проведения данного анализа.

1.2 Источники информации для анализа финансово-хозяйственной деятельности предприятия

Состав, содержание и качество информации, которая привлекается к анализу, имеют определяющую роль в обеспечении действенности анализа финансового состояния предприятия. Анализ не ограничивается только экономическими данными, а широко использует техническую, технологическую и другую информацию. Все источники данных для финансового анализа делятся на внутренние и внешние.

Ведущая роль в информационном обеспечении анализа принадлежит бухгалтерскому учёту и отчётности, где наиболее полно отражаются хозяйственные явления, процессы, их результаты. Своевременный и полный анализ данных, которые имеются в учётных документах (первичных и сводных) и отчётности, обеспечивает принятие необходимых мер, направленных на улучшение выполнения планов, достижение лучших результатов хозяйствования.

Бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период.

С 1 января 2007 г. организации формируют годовую бухгалтерскую отчетность в соответствии с вновь утвержденным приказом Министерства финансов РФ «О формах бухгалтерской отчетности организаций». Этим приказом были утверждены новые формы годовой бухгалтерской отчетности:

- бухгалтерский баланс (форма № 1);

- отчет о прибылях и убытках (форма № 2);

- отчет об изменениях капитала (форма № 3);

- отчет о движении денежных средств (форма № 4);

- приложение к бухгалтерскому балансу (форма № 5);

- отчет о целевом использовании полученных средств (форма № 6);

Новые формы вводятся, начиная с бухгалтерской отчетности за 2003 г.

Некоммерческие организации могут не представлять в составе бухгалтерской отчетности отчет об изменениях капитала (форму № 3), отчет о движении денежных средств (форму № 4), приложение к бухгалтерскому балансу (форму № 5) при отсутствии соответствующих данных.

В соответствии с указанным приказом несколько изменились состав и структура отчетных форм, входящих в бухгалтерскую отчетность.

В бухгалтерскую отчетность должны включаться показатели, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

Бухгалтерский баланс — способ обобщенного отражения в стоимостной оценке состояния активов предприятия и источников их образования на определенную дату. По своей форме он представляет собой таблицу, в которой, с одной стороны (в активе), отражаются средства предприятия, а с другой (в пассиве) - источники их образования. [15, С.122]

В РФ актив баланса состоит в порядке возрастающей ликвидности средств, то есть в прямой зависимости от скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. В пассиве баланса группировка статей дана по юридическому признаку, то есть вся совокупность обязательств предприятия за полученные ценности и ресурсы разделяется по субъектам: перед собственниками и перед третьими лицами (кредиторами, банками и др.).

Баланс позволяет оценить эффективность размещения капитала предприятия, его достаточность для текущей и предстоящей хозяйственной деятельности, оценить размер и структуру заемных источников, а также эффективность их привлечения.

Данные, представленные в балансе предприятия, дополняются сведениями, содержащимися в «Отчете и прибылях и убытках» (форма №2), в «Отчете о движении капитала» (форма №3), в «Отчете о движении денежных средств» (форма №4), в «Приложении к балансу» (форма №5).

Форма № 2 «Отчет о прибылях и убытках» содержит сведения о текущих финансовых результатах деятельности предприятия за отчетный период. Здесь показаны величина балансовой прибыли или убытка и слагаемые этого показателя. Отчет о финансовых результатах является важнейшим источником информации для анализа показателей рентабельности предприятия, определения величины чистой прибыли, остающейся в распоряжении предприятия и других показателей.

Также к внутренним источникам информации для проведения анализа финансово-хозяйственной деятельности предприятия относят данные управленческого учета, внутрифирменные планы и отчеты. Для диагностики финансового положения организации рекомендуется привлекать и другую информацию, содержащуюся в:

- учредительных документах организации;

- контрактах и договорах о поставке продукции и приобретении основных средств и иного имущества;

- кредитных договорах;

- документах, касающихся учетной политики организации;

- Главной книге и регистра бухгалтерского учета;

- налоговых декларациях и справках о порядке определения данных, отражаемых по строке 1 «Расчета налога от фактической прибыли».

Кроме того, используются данные:

- статистической отчетности;

- материалов арбитражных судов и исков;

- актов проверки ФНС;

- аудиторского заключения прошлого года;

- бухгалтерской отчетности за предыдущий год.

Другими источниками информации о фирмах, особенно крупных, служат коммерческие журналы, газеты, справочники, государственная отчетность и т.д. Роль внешних источников в анализе финансово-хозяйственной деятельности незначительна.

1.3 Показатели, характеризующие финансово-хозяйственную деятельность предприятия

Анализ финансово-хозяйственной деятельности складывается из анализа финансового состояния предприятия и анализа его хозяйственной деятельности.

Анализ хозяйственной деятельности включает в себя анализ основных средств, оборотных средств и анализ трудовых ресурсов предприятия.

Анализ основных средств характеризует эффективность использования предприятием имеющихся в его наличии средств производства. Традиционно принято считать, что анализ основных средств проводят в следующих направлениях:

- анализ обеспеченности организации основными средствами;

- анализ состава и структуры основных средств организации;

- анализ технического состояния основных средств организации;

- анализ эффективности использования основных средств организации;

- анализ использования отдельных видов оборудования по числу единиц, по времени, по мощности и анализ интегральной загрузки работы оборудования;

- сводный подсчет резервов роста выпуска продукции за счет факторов, связанных с использованием основных средств.

Эффективность использования основных фондов характеризует показатель фондоотдачи, рассчитываемый как отношение объема выпуска продукции за год к среднегодовой полной стоимости основных фондов:

Фот = Выручка от реализации/Среднегодовая стоимость ОС (1)

Для анализа обеспеченности организации основными средствами сопоставляют показатели основных средств с показателями численности работников (фондовооруженность):

Фв = Среднегодовая стоимость ОС/Среднесписочная численность работников (2)

Фондоемкость является обратной величиной от фондоотдачи. Она характеризует сколько основных производственных фондов приходится на 1 рубль произведенной продукции:

Фе = 1/Фот (3)

Величина фондоемкости показывает, сколько средств нужно затратить на основные фонды, чтобы получить необходимый объем продукции.

Фондовооруженность и фондоотдача связаны между собой через показатель производительности труда:

ПТ = Выпуск продукции /Среднесписочная численность работников (4)

Таким образом,

Фот = производительность труда/ фондовооруженность (5)

В состав коэффициентов, характеризующих техническое состояние основных средств организации, входят:

1.коэффициент износа,

Ки = Сумма начисленной амортизации/первоначальная ст-ть ОПФ (6)

2. коэффициент годности,

Кг = 1 – Коэффициент износа (7)

Оценка движения основных средств проводится на основе коэффициентов, которые анализируются в динамике за ряд лет.

Коэффициент ввода (обновления) представляет собой отношение суммы введенных в эксплуатацию к стоимости основных средств на конец года.

Квв = ст-ть поступивших ОС/ст-ть ОС на конец года (8)

Вместе с коэффициентом ввода применяется и коэффициент выбытия основных средств. Он отражает отношение суммы выбывших основных средств предприятия к их значению на начало года.

Квыб = ст-ть выбывших ОС/ст-ть ОС на начало года (9)

Анализ оборотных средств характеризует эффективность использования оборотных средств. Прежде всего, проводится анализ оборачиваемости оборотных средств:

Коб = Выручка/Среднегодовая стоимость оборотных средств (10)

Коэффициент оборачиваемости показывает, сколько раз в течение года оборотные активы совершают полный оборот, ускорение оборачиваемости является положительным фактором в развитии предприятия. Также следует рассмотреть длительность оборота оборотных активов, этот показатель связан с коэффициентом оборачиваемости и рассчитывается следующим образом:

ДО = 365/Коб (11)

Показатели оборачиваемости также используются для оценки деловой активности компании.

Помимо коэффициента оборачиваемости для анализа оборотных активов компании применяется показатель закрепления (загрузки) оборотных активов. Коэффициент закрепления(Кзакр)показывает величину оборотных средств, приходящуюся на один рубль реализованной продукции:

Кзакр = Среднегодовая ст-ть оборотных средств/Выручка (12)

Заключительным этапом анализа хозяйственного состояния является оценка трудового потенциала компании.

Достаточная обеспеченность предприятий нужными трудовыми ресурсами, их рациональное использование, высокий уровень производительности труда имеют большое значение для увеличения объемов продукции и повышения эффективности производства.

Для характеристики движения рабочей силы рассчитывают и анализируют динамику следующих показателей:

- коэффициент оборота по приему рабочих (Кпр):

![]() (13)

(13)

- коэффициент оборота по выбытию (Кв):

![]() (14)

(14)

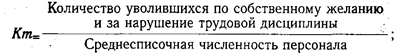

- коэффициент текучести кадров (Km):

(15)

(15)

- коэффициент постоянства состава персонала предприятия (Кп.с):

![]() (16)

(16)

Обобщающим показателем при оценке эффективности использования трудовых ресурсов является Производительность труда (ПТ), рассмотренная среди показателей, характеризующих эффективность использования основных средств.

При проведении анализа финансового состояния применяют следующую последовательность работ:

- горизонтальный анализ

- вертикальный анализ

- анализ финансовых коэффициентов

- факторный анализ

- трендовый анализ [8, С.26]

Горизонтальный анализ отчетности представляет собой изучение динамики изменения показателей, дополненное их темпом роста или снижения. В ходе горизонтального анализа определяются абсолютные и относительные изменения различных показателей за определенный период.

Вертикальный анализ (проводится для актива и пассива баланса) показывает структуру средств предприятия и их источников, когда суммы по отдельным статьям или разделам берутся в процентах к разделу и валюте баланса. Таким образом, вычисляют удельный вес каждого элемента и оценивают его влияние.

Анализ финансовых коэффициентов позволяет дополнить и расширить представление о финансово-хозяйственной деятельности предприятия, конкретизировать наиболее важные элементы:

- имущественное положение

- платежеспособность и ликвидность

- рентабельность

- деловая активность

- финансовая устойчивость

Проведение факторного анализа позволяет зависимости и взаимное влияние различных факторов на результирующий показатель, а трендовый анализ предоставляет возможность спрогнозировать модель поведения предприятия в будущем на основе данных текущего и ретроспективного анализа.

На практике обычно совмещаются несколько форм анализа в одной таблице, например, проводится оценка состава, структуры и динамики имущества компании за период исследования. Также успешно сочетается горизонтальный анализ с анализом финансовых коэффициентов, что позволяет отследить изменения того или иного показателя за период исследования.

Кроме информации об общей структуре имущества предприятия и источниках его формирования анализ баланса дает информацию о качестве финансовых ресурсах, используемых на предприятии, и об эффективности управления ими. О качестве финансовых ресурсов предприятия можно судить по результатам следующих этапов анализа баланса: анализа ликвидности баланса, платежеспособности предприятия, вероятности банкротства и финансовой устойчивости.

Анализ имущественного положения предприятия осуществляют с помощью построения аналитического (агрегированного) баланса.

Аналитический баланс полезен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет аналитик при ознакомлении с балансом. Непосредственно из аналитического баланса можно получить ряд важнейших характеристик финансового состояния предприятия, к которым относят следующие показатели:

1. Общая стоимость активов предприятия – сумма разделов Iи IIбаланса.

2. Стоимость иммобилизованных (т.е. внеоборотных) средств (активов) или недвижимых активов, равную итогу раздела Iбаланса.

3. Стоимость мобильных (оборотных) средств, равную итогу раздела IIбаланса.

4. Стоимость материальных оборотных средств.

5. Величину собственного капитала предприятия, равную итогу раздела IIIбаланса.

6. Величину заемного капитала, равную сумме итогов разделов IVи Vбаланса.

7. Величину собственных средств в обороте, равную разнице итогов разделов IIIи Iбаланса.

После анализа имущественного состояния предприятия происходит оценка его платежеспособности.

Анализ платежеспособности строится на показателях ликвидности и платежеспособности предприятия. При этом, как правило, проводится анализ ликвидности баланса и коэффициентный анализ. Для расчета относительных коэффициентов платежеспособности используются данные бухгалтерского баланса.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированными по срокам погашения и расположенными в порядке их возрастания .

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы организации разделяются на следующие группы

- А1 - наиболее ликвидные активы — денежные средства предприятия и краткосрочные финансовые вложения без займов, предоставленных организациям (сумма строк 252; 253 и 260 раздела II актива баланса);

- А2 - быстрореализуемые активы — краткосрочная дебиторская задолженность, товары отгруженные, займы, предоставленные на срок менее 12 месяцев и прочие активы (стр. 240; 215; 251 и стр. 270 раздела II актива баланса).

- А3 медленно реализуемые активы включают запасы минус товары отгруженные, минус расходы будущих периодов, плюс долгосрочная дебиторская задолженность, плюс долгосрочные финансовые вложения из раздела 1 актива баланса, уменьшенные на величину вложений в уставные фонды других организаций;

- А4 труднореализуемые активы — статьи раздела I актива баланса за исключением долгосрочных финансовых вложений, включенных в предыдущую группу. Сюда включаются и вложения в уставные фонды других предприятий, исключенных из предыдущей группы.

Пассивы баланса группируются по степени срочности их оплаты:

- П1 наиболее срочные обязательства — к ним относятся кредиторская задолженность (стр. 620 раздела V пассива баланса) и прочие краткосрочные обязательства (стр. 660), в т. ч. обязательства, не погашенные в срок, отраженные обособленно в разделах 1; 2 и в справке к разделу 2 формы № 5.

- П2 краткосрочные пассивы — краткосрочные кредиты и заемные средства (стр. 610 раздела V пассива баланса);

- П3 долгосрочные пассивы — долгосрочные кредиты и заемные средства (итог раздела IV пассива баланса);

- П4 постоянные пассивы — статьи раздела III пассива баланса.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения:

А1> П1, А2> П2, А3> П3, А4< П4

В зависимости от скорости обращения активов в наличные деньги текущие активы могут быть разделены на три группы. К первой группе относятся денежные средства в кассе и на расчётном счёте, а также денежные эквиваленты (высоколиквидные рыночные ценные бумаги), то есть наиболее мобильные средства, которые немедленно могут быть использованы для выполнения текущих расчётов. Во вторую группу входят активы, для обращения которых в денежную наличность необходимо определённое время. Сюда относятся, прежде всего, дебиторская задолженность, а также отдельные виды краткосрочных финансовых вложений. Третью группу составляют наименее ликвидные активы – материально-производственные запасы, затраты в незавершённом производстве, готовая продукция и др.

Приведённое подразделение оборотных активов на три группы и позволяет построить три основных аналитических коэффициента, которые можно использовать для обобщённой оценки ликвидности и платёжеспособности предприятия.

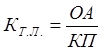

Коэффициент текущей ликвидности - финансовый показатель, характеризующий степень общего покрытия всеми оборотными средствами предприятия срочных обязательств (краткосрочных кредитов и займов, а также кредиторской задолженности). Этот коэффициент отражает общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

, (17)

, (17)

где ОА – оборотные активы предприятия (итог IIглавы баланса);

КП – краткосрочные пассивы (итог Vглавы пассива баланса).

Данный показатель принадлежит к классу нормируемых показателей, и на практике нормальным считается значение свыше 2.

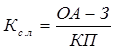

Коэффициент срочной (быстрой) ликвидности – промежуточный финансовый показатель, при определении которого из расчёта исключается наименее мобильная часть оборотных средств – материально-производственные запасы. Этот коэффициент определяется по формуле:

, (18)

, (18)

где ОА – оборотные активы предприятия;

З – производственные запасы;

КП – краткосрочные пассивы.

Данный показатель принадлежит к классу нормируемых показателей и считается достаточным, если коэффициент срочной ликвидности находится в пределах 0,8-1,2

Коэффициент абсолютной ликвидности – наиболее жёсткий критерий ликвидности предприятия, показывающий, какая часть краткосрочных обязательств может быть погашена немедленно, исходя из того, что денежные средства являются абсолютно-ликвидными по определению. Формула для расчёта коэффициента имеет вид:

![]() , (19)

, (19)

где Д – денежные средства и краткосрочные финансовые вложения;

КП – краткосрочные пассивы.

Данные показатель принадлежит к классу нормируемых показателей, и эксперты считают, что теоретически нормальное значение коэффициента составляет 0,2 – 0,3.

Рассматривать коэффициенты ликвидности следует в динамике за ряд лет, что позволяет оценить тенденцию их изменения. В случае если коэффициент текущей ликвидности не достигает рекомендуемого значения, но демонстрирует тенденцию к росту на протяжении периода исследования, следует рассчитать показатель восстановления платежеспособности:

Квп = [Кт.л1 + 0,5(Кт.л1 – Кт.л0)]/ Кт.л(норм) , где (20)

Квп – коэффициент восстановления платежеспособности,

Кт.л1, Кт.л0, Кт.л(норм) – значения коэффициента текущей ликвидности (отчетный, базисный период и норматив соответственно).

Значение данного коэффициента тем выше, чем выше возможность восстановления предприятием своей платежеспособности.

Возможна также и обратная ситуация – значение коэффициента текущей ликвидности соответствует нормативу, но происходит его снижение за время исследования, то следует спрогнозировать вероятность потери, предприятием платежеспособности, рассчитав коэффициент утраты платежеспособности (Куп):

Куп = [Кт.л1 + 0,25(Кт.л1 – Кт.л0)]/ Кт.л(норм) (21)

При значении данного показателя больше единицы, предприятие, скорее всего, утратит платежеспособность в краткосрочной перспективе.

После оценки платежеспособности предприятия следует проанализировать его финансовую устойчивость, для чего используются данные бухгалтерского баланса и рассчитываются следующие коэффициенты:

1.Коэффициент финансовой независимости (автономии) – показывает долю собственных средств в стоимости имущества предприятия. Он рассчитывается как отношение суммы собственных средств ко всей их сумме, то есть определяется удельным весом собственных источников средств в общей их величине по данным баланса, то есть:

![]() , (22)

, (22)

Коэффициент независимости отражает независимость предприятия от заёмных источников; повышение его значения должно осуществлять преимущественно за счёт прибыли, остающейся в распоряжении предприятия (чистой прибыли).

На практике оптимальным считается коэффициент независимости, равный 0,5 и выше, так как в этом случае риск кредиторов сведён к минимуму: продав половину имущества, сформированную за счёт собственных средств, предприятие может погасить свои долговые обязательства.

2. Коэффициент заемного финансирования – показывает долю заёмных средств в общей стоимости имущества предприятия. Он рассчитывается по следующей формуле:

![]() , (23)

, (23)

Рост этого показателя в динамике означает увеличение доли заёмных средств в финансирование предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют своё предприятие. Этот показатель очень широко используется на практике; одна из причин его появления – удобство использования в детерминированном факторном анализе. Логично, что в сумме коэффициент независимости коэффициент заемного финансирования составляют 1.

3. Зависимость предприятия от внешних займов характеризует соотношение заёмных и собственных средств и рассчитывается по формуле:

![]() , (24)

, (24)

Чем выше значение этого показателя, тем выше степень риска акционеров, так как в случае повышения обязательств по платежам возрастает возможность банкротства. Допустимое значение находится между 0,5–0,9. За критическое принимают равное единице. Значение более 1,0 сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнения.

4. Коэффициент покрытия долгов собственным капиталом – это обратный коэффициенту финансового риска показатель:

![]() , (25)

, (25)

5. Коэффициент финансовой устойчивости предприятия (удельный вес собственных и долгосрочных заёмных средств в стоимости имущества):

![]() , (26)

, (26)

6. Коэффициент маневренности капитала показывает – какая часть собственного капитала находится в обороте, товаров в той форме, которая позволяет свободно маневрировать этими средствами. Он рассчитывается по формуле:

![]() , (27)

, (27)

Данный коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании. Нормальное ограничение больше либо равно 0,5. Если у предприятия величина расчётных коэффициентов ниже, чем предельное ограничение указанных выше коэффициентов, то это свидетельствует о его неустойчивом финансовом состоянии.

После оценки финансовой устойчивости компании следует провести анализ ее деловой активности. Информационной базой для расчета показателей деловой активности послужат бухгалтерский баланс и «отчет о прибылях и убытках».К этой группе относятся различные показатели оборачиваемости:

1. Коэффициент оборачиваемости активов – отношение выручки от реализации продукции ко всему итогу актива баланса, характеризует эффективность использования фирмой всех имеющихся ресурсов, независимо от источников их привлечения, т.е. показывает, сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения или сколько денежных единиц реализованной продукции принесла каждая единица активов. Этот коэффициент варьирует в зависимости от отрасли, отражая особенности производственного процесса.

2. Коэффициент оборачиваемости дебиторской задолженности – по нему судят, сколько раз в среднем дебиторская задолженность превращалась в денежные средства в течение отчетного периода. Коэффициент рассчитывается посредством деления выручки от реализации продукции на среднегодовую стоимость чистой дебиторской задолженности.

3. Коэффициент оборачиваемости кредиторской задолженности – рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость кредиторской задолженности, и показывает, сколько организации требуется оборотов для оплаты выставленных ей счетов.

Для дебиторской и кредиторской задолженности можно также рассчитывать продолжителность оборота в днях. Для этого необходимо количество дней в году (360 или 365) разделить на коэффициент оборачиваемости. Тогда мы узнаем, сколько в среднем дней требуется для оплаты соответственно дебиторской или кредиторской задолженности.

4. Коэффициент оборачиваемости запасов отражает скорость реализации этих запасов. Он рассчитывается как частное от деления выручки от продаж на среднегодовую стоимость материально-производственных запасов. Для расчета продолжительности оборота в днях необходимо 360 или 365 дней разделить на коэффициент оборачиваемости запасов. Тогда можно узнать, сколько дней требуется для продажи (без оплаты) материально-производственных запасов.

5. Коэффициент оборачиваемости основных средств (фондоотдача). Он характеризует эффективность использования организацией имеющихся в распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно организация использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений. Помимо показателей оборачиваемости в анализе деловой активности применяются продолжительность операционного и финансового цикла. Формула, по которой рассчитывается продолжительность операционного цикла предприятия, имеет вид:

ПОЦ=ПОМЗ+ПОГП+ПОДЗ (28)

где ПОЦ - продолжительность операционного цикла предприятия, в днях;

ПОМЗ - продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях;

ПОГП - продолжительность оборота запасов готовой продукции, в днях;

ПОдз - продолжительность оборота текущей дебиторской задолженности, в днях.

Финансовый цикл (цикл денежного оборота) предприятия представляет собой период времени между началом оплаты поставщикам полученных от них сырья и материалов (погашением кредиторской задолженности) и началом поступления денежных средств от покупателей за поставленную им продукцию (погашением дебиторской задолженности).

Продолжительность финансового цикла (или цикла денежного оборота) предприятия определяется по следующей формуле:

ПФЦ = ПОЦ - ПОКЗ, (29)

где ПФЦ - продолжительность финансового цикла (цикла денежного оборота) предприятия, в днях; ПОЦ - продолжительность операционного цикла предприятия, в днях;

ПОКЗ - средний период оборота текущей кредиторской задолженности, в днях.

Обобщающими показателями эффективности финансово-хозяйственной деятельности предприятия являются показатели рентабельности. Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании. Рост величины данных коэффициентов является положительной тенденцией в финансово-хозяйственной деятельности организации.

Значение коэффициентов рентабельности не имеет норм. Чем выше их величина, тем лучше работает предприятие. Значение коэффициентов рентабельности может быть и отрицательным, в таком случае они демонстрируют убыточность деятельности компании.

Коэффициент рентабельности продаж или общая рентабельность является основным показателем эффективности реализации продукции предприятия.

Показатель характеризует, какую часть от выручки от реализации составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя. Формула для расчета:

Rпрод = Пдн / Вреал, (30)

где Пдн - прибыль до налогообложения

Вреал - выручка от реализации

Показатель рентабельности оборотных активов. Определяется как отношение чистой прибыли (прибыли до налогообложения) к оборотным активам предприятия. Этот показатель отражает возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам организации. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Rоа = ЧП / ОА, (31)

где ЧП - чистая прибыль,

ОА - среднегодовая стоимость оборотных активов.

Показатель рентабельности основных производственных фондов (фондорентабельность). Определяется как отношение балансовой прибыли к среднему значению суммы стоимости основных производственных фондов, нематериальных активов и оборотных средств в товарно-материальных ценностях.

Rопф = П / ОПФ, (32)

где П - прибыль до налогообложения,

ОПФ - среднегодовая стоимость производственных фондов.

Рентабельность активов предприятия. Определяется как отношение чистой прибыли ко всем активам предприятия:

Rакт = ЧП/ВБ, (33)

где ЧП - чистая прибыль,

ВБ - валюта баланса.

Уровень рентабельность издержек (производства) определяется как отношение величины валовой прибыли к себестоимости продукции:

Rизд = ВП / СС, (34)

где ВП - валовая прибыль,

СС - себестоимость продукции.

Рассмотрев теоретические основы анализа финансово-хозяйственной деятельности предприятия, во второй главе данной работы проведем анализ финансово-хозяйственной деятельности Муниципального Унитарного Брянского Городского Пассажирского Автотранспортного Предприятия (МУ БГПАТП).

2. Анализ финансово-хозяйственной деятельности МУ БГПАТП

2.1 Общая организационно-экономическая характеристика предприятия

Муниципальное унитарное Брянское городское пассажирскоеавтотранспортное предприятие (в дальнейшем именуемое Предприятие) основано на праве хозяйственного ведения, создано в соответствии с постановлением администрации г. Брянска от 04.03.1998 г. №. 247 «О создании унитарных пассажирских автотранспортных предприятий».

В соответствии с Постановлением администрации города Брянска от 30.12.1998 года № 1476 «О6 изменении существующей структуры и управления городским пассажирским транспортом», предприятие реорганизовано путём присоединения к нему муниципального унитарного предприятия «Фокинское пассажирское автотранспортное предприятие» в соответствии со сводным балансом и передаточным актом на 01.06.1998 год является его универсальным правопреемником.

08.10.1999 года Предприятие переименовано в муниципальное унитарное Брянское городское пассажирское автотранспортное предприятие Основание: распоряжение комитета по управлению муниципальным имуществом города Брянска от 29.09.1999 года №261 - р «О внесении изменении и устав муниципального унитарного Бежицкого пассажирского автотранспортного предприятия».

Предприятие в соответствии с постановлением Брянской городской администрации от 21.04.2004. № 1481-П «О реорганизации муниципального унитарного «Брянского городского пассажирского автотранспортного предприятия» путем присоединения к нему муниципального унитарного предприятия «Центральная диспетчерская служба» г.Брянска и передаточным актом от 30.07.2004г. является универсальным правопреемником муниципального унитарного предприятия "Центральная диспетчерская служба» г.Брянска по всем правам и обязательствам последнего.

Предприятие действует на основании Гражданского кодекса Российской Федерации. Федерального закона «О государственных и муниципальных унитарных предприятиях», иных нормативных правовых актов Российской Федерации и органов местного самоуправления, настоящего устава.

Полное наименование Предприятия: муниципальное унитарное « Брянское городское пассажирское автотранспортное предприятие».

Официальное сокращенное наименование Предприятия МУ БГПАТП.

Место нахождения предприятия; г. Брянск, уд Литейная, д. 86 А. Почтовый адрес Предприятия: 241035, Брянск, ул. Литейная, д. 86 А.

Собственником имущества Предприятия является муниципальноеобразование - город Брянск.

От имени муниципального образования города Брянска права собственника имущества Предприятия осуществляет Брянская городская администрация и комитет по управлению собственностью города Брянска в пределах своей компетенции.

Учредителем Предприятия является Брянская городская администрация.

Организация транспортного обслуживания. контроль и координацию деятельности Предприятия осуществляет Комитет по промышленности, транспорту и связи Брянской городской администрации.

Предприятие является - коммерческой организацией, не наделеннойправом собственности на имущество, закрепленное за ним, и несет ответственность, установленную законодательством Российской Федерации, на результаты своей финансово-хозяйственной деятельности и выполнение обязательств перед собственником имущества, уполномоченными им должностными липами иди структурными подразделениями Брянской юродской администрации, и иными юридическими ифизическими лицами в пределах их компетенции.

Целями деятельности Предприятия являются оказания услуг, удовлетворение общественных потребностей населения и организаций в автомобильных перевозках, выполнение городских социально-экономических заказов и получение прибыли.

Для достижения указанных целей Предприятие осуществляет следующие виды деятельности:

-организация перевозок пассажиром и багажа на городских маршрутах; -оказания автоуслуг юридическим и физическим лицам,

-оказание услуг юридическим и физическим лицам по ремонту транспорта и техническому обслуживанию (ТО-1 и ТО-2);

-реализация билетной продукции;

-оказания услуг юридическим и физическим липам по проведению предрейсового и послерейсового медицинского осмотра;

-оказание платных услуг предприятиям, организациям и населению в обеспечении нормативной документации при организации транспортных перевозок,

-закупка, хранение и реализация запасных частей к автомобильному транспорту;

-открытие и эксплуатация платных стоянок для автомобильного транспорта;

МУ БГПАТП обслуживает 33 автобусных маршрута, ежедневно на линию выходят 125 автобусов, которые перевозят в день в среднем 88 тысяч пассажиров.

Производственно-финансовая деятельность городского пассажирского предприятия осуществляется за счет собираемых доходов от перевозки платных пассажиров по тарифам, утвержденным городской администрацией, дотационных выплат из бюджетов всех уровней на покрытие убытков от перевозки пассажиров по регулируемым тарифам и для осуществления перевозки льготных категорий граждан.

Рассмотрим основные экономические показатели деятельности МУ БГПАТП в следующей таблице.

Таблица 1 – Основные экономические показатели деятельности МУ БГПАТП за 2008-2010 гг.

| Показатели | 2008 г | 2009 г | 2010 г | Изменение +/- | Темп роста 2010 к 2008 гг | |

| 2009 к 2008 гг | 2010 к 2009 гг | |||||

| Среднегодовая стоимость имущества тыс. руб, в т.ч | 147682 | 190926 | 183251 | 43244 | -7675 | 124,09 |

| Основных фондов, тыс.руб | 107076 | 148888 | 161052 | 41812 | 12164 | 150,41 |

| Оборотных фондов, тыс.руб. | 40477 | 41630 | 16125 | 1153 | -25505 | 39,84 |

| Выручка от продажи товаров работ услуг тыс. руб. | 170803 | 179729 | 211396 | 8926 | 31667 | 123,77 |

| Себестоимость реализованной продукции товаров работ услуг, тыс.руб. | 303124 | 280924 | 331933 | -22200 | 51009 | 109,5 |

| Прибыль от продаж, тыс.руб | -132321 | -101195 | -120537 | 31126 | -19342 | 91,09 |

| Чистая прибыль, тыс.руб | 39060 | -2209 | 3968 | -41269 | 6177 | 10,16 |

| Численность работников, человек | 958 | 979 | 958 | 21 | -21 | 100 |

| Фонд заработной платы тыс. руб. | 119518 | 127360 | 150175 | 7842 | 22815 | 125,65 |

| Среднемесячная заработная плата, рублей | 10396 | 10841 | 13063 | 445 | 2222 | 125,65 |

| Производительность труда тыс. руб. | 178,29 | 183,58 | 220,66 | 5,29 | 37,08 | 123,77 |

| Фондоотдача, руб/руб | 1,60 | 1,21 | 1,31 | -0,39 | 0,11 | 82,29 |

| Фондоемкость, руб/руб | 0,63 | 0,83 | 0,76 | 0,20 | -0,07 | 121,53 |

| Фондовооруженность, тыс.руб/чел. | 154,16 | 195,02 | 191,28 | 40,87 | -3,74 | 124,09 |

| Рентабельность продаж, % | 22,87 | -1,23 | 1,88 | -24,10 | 3,11 | - |

Проанализировав основные экономические показатели МУ БГПАТП за 2008-2010 гг., можно сделать следующие выводы.

Среднегодовая стоимость имущества в динамике за три года увеличилась на 24,09%, причем наибольшее увеличение стоимости имущества компании произошло в 2009 году - на 43244 тыс.руб, а в 2010 году стоимость имущества незначительно снизилась по сравнению с 2009 годом – на 7675 тыс.руб. Среди имущества компании следует отметить непрерывное увеличение стоимости основных средств в течение всего периода исследования – на 41812 тыс.руб. в 2009 году и на 12164 тыс.руб. в 2010 году.

Фонд заработной платы планомерно увеличивался в течение всего периода исследования и составил в отчетном году 150175, в динамике за три года произошло увеличение фонда заработной платы на 25,65%. С учетом незначительных изменений в численности персонала, наблюдается рост средней заработной платы на предприятии. Средняя заработная плата в 2010 году составила 13063 рубля.

Фондовооруженность работников предприятия в динамике за три года увеличилась на 24,09%. Значение данного показателя в отчетном году составило 191,28 тыс.руб. на человека, однако наибольшего значения данный показатель достиг в 2009 году – 195,02 тыс.руб. на человека. Рост является положительным фактом, а в данном случае можно говорить о незначительном увеличении оснащенности работников предприятия основными производственными фондами.

Фондоотдача изменялась неоднозначно на протяжении всего периода исследования, что, несомненно, является не очень положительным моментом для предприятия, то есть нельзя говорить о четкой интенсивности роста или спада объема реализации услуг. В 2009 году по сравнению с 2008 годом снижение составило 0,39 тыс.руб., а в 2010 произошло увеличение на 0,11 тыс.руб. по сравнению с 2009 годом.

Производительность труда поступательно увеличивалась на протяжении всего периода исследования. Темп роста данного показателя составил 123,77%. Рост производительности труда свидетельствует о повышении эффективности труда работников предприятия.

Величина рентабельности продаж была рассчитана с использованием чистой прибыли. Значение данного показателя в отчетном году составило 1,88%, что на 3,11% больше чем в 2009 году, однако наибольшего значения рентабельность продаж достигала в 2008 году – 22,87%.

Проанализировав основные экономические показатели можно сделать вывод об относительно стабильном положении предприятия. Но данных расчетов не достаточно, необходимо провести более подробный анализ экономической деятельности предприятия.

2.2 Анализ хозяйственной деятельности предприятия

Анализ финансово-хозяйственной деятельности предприятия начинается с изучения состава и структуры имущества предприятия по данным актива баланса. Необходимо провести анализ имущественного положения организации с целью выявления состава, структуры, динамики, основных тенденций и закономерностей развития отдельных элементов имущества хозяйствующего субъекта.

Источником данных для анализа является баланс предприятия. Баланс позволяет дать общую оценку изменения имущества предприятия, выделить в его составе оборотные и внеоборотные активы, изучить динамику его структуры.

Анализ динамики состава и структуры имущества дает возможность установить размер абсолютного и относительного прироста или уменьшения всего имущества предприятия и отдельных его видов. Рассмотрим состав и структуру имущества МУ БГПАТП в следующей таблице.

Таблица

| Показатели | 2008 год | 2009 год | 2010 год | Отклонение 2009 к 2008 гг | Отклонение 2010 к 2009 гг | Темп роста 2010 к 2008 г % | |||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | ||

| I Внеоборотные активы | |||||||||||

| Нематериальные активы | 44 | 0,02 | - | - | - | - | -44 | -0,02 | - | - | - |

| Отложенные налоговые активы | 35 | 0,02 | 1 | 0,001 | 1 | 0,001 | -34 | -0,02 | - | - | 2,86 |

| Основные средства | 125154 | 65,09 | 172621 | 91,06 | 149843 | 84,69 | 47467 | 25,97 | -22778 | -6,37 | 119,73 |

| Незавершённое строительство | 82 | 0,04 | 3934 | 2,08 | 11131 | 6,29 | 3852 | 2,03 | 7197 | 0,15 | В 136 раз |

| Итого по разделу I | 125315 | 65,17 | 173278 | 91,40 | 160975 | 90,98 | 47963 | 26,23 | -12303 | -0,42 | 128,46 |

| II Оборотные активы | |||||||||||

| Запасы в т.ч.: | 8921 | 4,64 | 9350 | 4,93 | 9863 | 5,57 | 429 | 0,29 | 513 | 0,64 | 110,56 |

| сырьё, материалы | 8710 | 4,53 | 8805 | 4,64 | 9382 | 5,30 | 95 | 0,11 | 577 | 0,66 | 107,72 |

| расходы будущих периодов | 211 | 0,11 | 545 | 0,29 | 481 | 0,27 | 334 | 0,18 | -64 | -0,02 | В 2,3раза |

| НДС по приобретенным ценностям | 463 | 0,24 | 589 | 0,31 | 2279 | 1,29 | 126 | 0,07 | 1690 | 0,98 | В 4,9 раз |

| Дебиторская задолженность в т.ч.: | 1545 | 0,80 | 2426 | 1,28 | 2574 | 1,45 | 881 | 0,48 | 148 | 0,18 | 166,60 |

| покупатели и заказчики | 1384 | 0,72 | 2270 | 1,20 | 2449 | 1,38 | 886 | 0,48 | 179 | 0,19 | В 1,8 раз |

| Денежные средства | 55875 | 29,06 | 3770 | 1,99 | 1238 | 0,70 | -52105 | -27,07 | -2532 | -1,29 | 2,22 |

| Итого по разделу II | 66964 | 34,83 | 16295 | 8,60 | 15954 | 9,02 | -50669 | -26,23 | -341 | 0,42 | 23,82 |

| Баланс | 192279 | 100,0 | 189573 | 100,0 | 176929 | 100,0 | -2706 | - | -12644 | - | 92,02 |

Рассмотрев и проанализировав структуру актива баланса МУ БГПАТП можно сделать следующие выводы.

В течение всего периода исследования на предприятии отмечается постепенное уменьшение стоимости имущества. Темп роста имущества в 2010 году по отношению к 2008 году составил 92,02%, что, несомненно, характеризует деятельность предприятия с отрицательной стороны.

Наибольший удельный вес в структуре имущества имеют внеоборотные активы – 90,98%. Однако, в динамике этот показатель значительно менялся. В 2008 году удельный вес Iраздела актива составил 65,17% , а в 2009 году доля внеоборотных активов увеличилась на 26,23%, а в 2010 году снизилась на 0,42%.

Такое изменение структуры актива связано с уменьшением суммы денежных средств (оборотные активы) на 50669 тысяч рублей в 2009 году. Соответственно в 2009 году стоимость внеоборотных активов увеличилась на 47467 тысяч рублей (по сравнению с 2008 годом) и составила 173278 тысяч рублей.

Наибольший удельный вес в имуществе предприятия имеют основные средства – 84,69%, Темп их роста составил 119,73% (2010 в отношении к 2008). Увеличение стоимости основных средств организации в большей степени связано с обновлением автобусного парка. Однако, следует отметить, что наибольшей величины основные средства компании достигли в 2009 году (172621 тыс.руб.).

Следует отметить значительное увеличение по статье незавершенное строительство, в 2009 году по сравнению с 2008 годом на 3852 тыс.руб. Значение данного показателя увеличилось более чем в 136 раз в 2010 году, по сравнению с 2008 годом.

Доля оборотных активов на предприятии составляет 9,02%, что больше аналогичного показателя 2009 года. А в 2008 году доля оборотных активов компании составляла 34,83%, в основном за счет существенной суммы денежных средств – 55875 тыс.руб.

Среди оборотных активов наибольший структурный вес имеют запасы – 5,57%. Происходит постепенный рост стоимости запасов предприятия в течение всего периода исследования. Темп роста данного показателя составляет 110,56% (2010 год по отношению к 2008 году).

В связи со спецификой деятельности организации, в составе имущества отсутствует готовая продукция. В основном в составе запасов компании находятся запасные части для техники и горюче-смазочные материалы.

Наибольший удельный вес среди запасов занимает сырьё и материалы, их стоимость в 2009 году возросла по сравнению с 2008 годом на429 тысяч рублей, но в то же время темп прироста 2010 года к 2008 году составил 107,72%, то есть произошло их дальнейшее увеличение.

Доля дебиторской задолженности в структуре активов незначительна, но постоянно увеличивается в течение периода наблюдения. Темп роста дебиторской задолженности покупателей 176,95% в 2010 году по отношению к 2008 году. На величину дебиторской задолженности компании влияет специфика его работы (пассажирские перевозки), не позволяющая формировать значительную величину дебиторской задолженности.

Значительно изменилась величина денежных средств за период исследования. В 2008 году доля денежных средств в структуре активов составляла 29,06%, а в 2010 году 0,70%. В абсолютном выражении происходило снижение данного показателя на 52105 тыс.руб. в 2009 году и на 2532 тыс.руб в 2010году.

Рассмотрев состав, структуру и динамику имущества предприятия необходимо провести подобную оценку источников его формирования, таким образом, в дальнейшем отталкиваясь от полученных данных, мы сможем производить расчёт относительных коэффициентов, характеризующих деятельность предприятия.

Для оценки состава и структуры источников формирования имущества используем годовую финансовую отчетность за 2008-2010 годы.

Таблица 3 - Состав, структура и динамика источников формирования имущества МУ БГПАТП за 2008-2010 гг.

| Показатели | 2008 год | 2009 год | 2010 год | Отклонение 2009 к 2008 гг | Отклонение 2010 к 2009 гг | Темп роста 2010 к 2008 гг % | |||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | ||

| III Капитал и резервы | |||||||||||

| Уставный капитал | 28534 | 14,84 | 28534 | 15,05 | 28534 | 16,13 | - | 0,21 | - | 1,08 | 100,00 |

| Резервный капитал | - | - | - | - | 32987 | 18,64 | - | - | 32987 | 18,64 | - |

| Добавочный капитал | 24238 | 12,61 | 22728 | 11,99 | 22728 | 12,85 | -1510 | -0,62 | - | 0,86 | 93,77 |

| Нераспределённая прибыль | 39051 | 20,31 | 38457 | 20,29 | 3968 | 2,24 | -594 | - | -34489 | -18,04 | 10,16 |

| Итого по разделу III | 91823 | 47,76 | 89719 | 47,33 | 88217 | 49,86 | -2104 | -0,43 | -1502 | 2,53 | 96,07 |

| IV Долгосрочные обязательства | |||||||||||

| Отложенные налоговые обязательства | 1146 | 0,60 | 1092 | 0,58 | 1608 | 0,91 | -54 | -0,02 | 516 | 0,33 | 140,31 |

| Итого по разделу IV | 1146 | 0,60 | 1092 | 0,58 | 1608 | 0,91 | -54 | -0,02 | 516 | 0,33 | 140,31 |

| V Краткосрочные обязательства | |||||||||||

| Займы и кредиты | 53105 | 27,62 | 30205 | 15,93 | 14936 | 8,44 | -22900 | -11,69 | -15269 | -7,49 | 28,13 |

| Кредиторская задолженность в т.ч | 20334 | 10,58 | 12440 | 6,56 | 27758 | 15,69 | -7894 | -4,01 | 15318 | 9,13 | 136,51 |

| перед поставщиками и подрядчиками | 950 | 0,49 | 1857 | 0,98 | 10804 | 6,11 | 907 | 0,49 | 8947 | 5,13 | В11,4раз |

| пред гос.внебюдж. Фондами | 1852 | 0,96 | 358 | 0,19 | 2396 | 1,35 | -1494 | -0,77 | 2038 | 1,17 | 129,37 |

| перед персоналом | 13529 | 7,04 | 9050 | 4,77 | 12331 | 6,97 | -4479 | -2,26 | 3281 | 2,20 | 91,14 |

| прочие кредиторы | 113 | 0,06 | 234 | 0,12 | 239 | 0,14 | 121 | 0,06 | 5 | 0,02 | 211,50 |

| по налогам и сборам | 3890 | 2,02 | 932 | 0,49 | 1988 | 1,12 | -2958 | -1,53 | 1056 | 0,63 | 51,11 |

| Доходы будущих периодов | 25817 | 26,0 | 56117 | 29,60 | 44410 | 25,10 | 30300 | 3,60 | -11707 | -4,50 | 172,02 |

| Итого по разделу V | 99310 | 51,65 | 98762 | 52,10 | 87104 | 49,23 | -548 | 0,45 | -11658 | -2,87 | 87,71 |

| Баланс | 192279 | 100 | 189573 | 100,0 | 176929 | 100,0 | -2706 | 0 | -12644 | - | 92,02 |

Проанализировав таблицу 3, были сделаны следующие выводы

Суммарный объем пассива уменьшается на протяжении всего периода исследования с 192279 тыс. руб. в 2008 году до 176929 тыс. руб. в 2010 году. Снижение суммы источников финансирования деятельности предприятия соответствует уменьшению суммы его активов.

Пассив баланса данного предприятия состоит из трех разделов. Собственный капитал предприятия и краткосрочные обязательства имеют примерно равные доли в структуре пассивов в отчетном году (49,86% и 49,23% соответственно). Доля долгосрочных обязательств в составе пассивов незначительна – 0,91%.

Наибольший удельный вес среди пассивов компании занимают доходы будущих периодов - 25,10%. Темп роста данного показателя в 2010 году по отношению к 2008 году составил – 172,02%, однако, наибольшего своего значения он достигал в 2009 году – 56117 тыс.руб.

Значительный удельный вес среди собственных источников формирования имущества занимает резервный капитал – 18,64%. Примечательно, что в 2008 и 2009 году предприятие не создавало резервов, а в отчетном году был сформирован резервный фонд в размере 32987 тыс.руб. Уставный капитал компании составляет 28534 тыс.руб. и остается неизменным на протяжении всего периода исследования.

МУ БГПАТП не использует долгосрочные кредиты в качестве источника финансирования своей хозяйственной деятельности, в составе долгосрочных обязательств компании присутствуют лишь отложенные налоговые обязательства на сумму 1608 тыс.руб. – 2010 год. Темп роста данного показателя составил 140,31% в2010 году по отношению к 2008 году.

Объем краткосрочных обязательств предприятия постепенно снижается в течение трех исследуемых лет: с 99310 тыс.руб. в 2008 году до 87104 тыс.руб. в 2010 году. Однако, их доля в структуре пассивов остается существенной – 49,23%, то есть почти половина источников финансирования деятельности предприятия.

Среди краткосрочных пассивов следует выделить существенное снижение привлеченных займов и кредитов на 22900 тыс.руб. в 2009 году и на 15269 тыс.руб в 2010 году. Доля же краткосрочных займов в структуре пассивов снизилась с 27,62% в 2008 году, до 8,44% в 2010 году.

Кредиторская задолженность предприятия выросла в отчетном году более чем в два раза по сравнению с 2009 годом и составила 27258 тыс.руб в отчетном году. В первую очередь это связано с существенным увеличением суммы задолженности предприятия перед поставщиками и подрядчиками – на 8947 тыс.руб в 2010 году. Произошло более чем одиннадцатикратное увеличение данного показателя в 2010 году по отношению к 2008 году.

Оценив состав, структуру и динамику имущества предприятия и источников его формирования, рассмотрим состояние основных средств на предприятии.

Таблица 4 - Состав и структура основных средств МУ БГПАТП за 2008-2010 гг.

| Виды основных средств | 2008 год | 2009 год | 2010 год | изменение 2010 к 2008 гг | ||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | темп роста % | |

| Здания | 21433 | 8,59 | 21521 | 6,88 | 21018 | 6,82 | -415 | 98,06 |

| Сооружения и передаточные устройства | 15483 | 6,20 | 535 | 0,17 | 16219 | 5,26 | 736 | 104,75 |

| Машины и оборудование | 4497 | 1,80 | 12628 | 4,04 | 5601 | 1,82 | 1104 | 124,55 |

| Транспортные средства | 206001 | 82,53 | 268568 | 85,84 | 263784 | 85,55 | 57783 | 128,05 |

| Производственный и хоз. инвентарь | 1089 | 0,44 | 1124 | 0,36 | 1124 | 0,36 | 35 | 103,21 |

| Другие виды основных средств | 1094 | 0,44 | 578 | 0,18 | 578 | 0,19 | -516 | 52,83 |

| Итого | 249597 | 100 | 312875 | 100 | 308324 | 100 | 58727 | 123,49 |

Основные средства МУ БГПАТП являются основным активом компании. В динамике за три гола исследования произошло увеличение стоимости основных средств на 23,49%. В 2010 году стоимость основных средств составила 308324 тыс.руб, что на 4551 тыс.руб. меньше чем в 2009 году. Следует отметить, что в 2009 году произошло существенное увеличение стоимости основных средств компании (на 63278 тыс.руб. по сравнению с 2008 годом).

Наибольшим удельным весом в составе основных средств предприятия обладают транспортные средства – 85,55% в 2010 году. Большую часть транспортных средств предприятия составляют рейсовые автобусы, поэтому обновление автобусного парка компании в 2009 году существенно отразилось на росте стоимости транспортных средств (на 62567 тыс.руб.). В динамике за три года произошло увеличение стоимости транспортных средств на 28,05%.

Стоимость зданий и сооружений оставалась практически неизменной за весь период исследования, однако, их структурный вес снижался от года к году, составив в отчетном периоде 6,82%.

Существенные изменения происходили со стоимостью передаточных устройств и оборудования. Их стоимость в 2009 году снизилась на 14498 тыс.руб (составив 535 тыс.руб.), а уже в 2010 году увеличилась на15684 тыс.руб. то есть более чем в 30 раз.

В целом структура основных фондов в течение всего периода исследования оставалась практически неизменной.

Рассмотрев состав и структуру основных средств предприятия, оценим эффективность их использования, для этого рассчитаем показатели движения и технического состояния основных средств, используя данные формы №5 «Приложение к бухгалтерскому балансу».

Таблица 5 - Оценка показателей движения и технического состояния основных средств МУ БГПАТП за 2008-2010 гг.

| Показатели | 2008 год | 2009 год | 2010 год | отклонение 2009 к 2008 гг | отклонение 2010 к 2009 гг |

| Коэффициент ввода | 0,253 | 0,218 | 0,004 | -0,035 | -0,213 |

| Коэффициент выбытия | 0,015 | 0,019 | 0,019 | 0,005 | - |

| Амортизация основных средств, тыс.руб. | 124443 | 140254 | 158481 | 15811 | 18227 |

| Коэффициент износа | 0,499 | 0,448 | 0,514 | -0,050 | 0,066 |

| Коэффициент годности | 0,501 | 0,552 | 0,486 | 0,050 | -0,066 |

Данные таблицы 5 позволяют сделать следующие выводы:

- на предприятии вводится в эксплуатацию все меньше основных средств, значение коэффициента ввода снижается год от года и составляет в 2010 году 0,004,

- значение коэффициента выбытия остается незначительным на протяжении периода исследования, но в 2010 году превышает значение коэффициента ввода основных средств (0,019 против 0,005),

- коэффициент износа основных средств постепенно увеличивается и составляет в 2010 году 0,514, это говорит о существенной изношенности основных средств компании, в первую очередь её автобусного парка,

- коэффициент годности снижается (так как растет коэффициент износа) и достигает своего минимального значения в 2010 году – 0,486.

В целом следует отметить, что на предприятии наметилась негативная тенденция в эффективности использования основных средств.

В 2009 году значение коэффициент ввода было наибольшим за весь период исследования - 0,214, и в этом же году значение коэффициента износа достигло своего минимального значения – 0,448, то есть техническое состояние основных средств предприятия улучшилось благодаря активному вводу в эксплуатацию новых ОПФ. В следствие этого при снижении коэффициента ввода в отчетном году, произошло ухудшение технического состояния основных средств компании, выраженное ростом коэффициента износа на 0, 066.

Оценим состояние оборотных фондов компании. Рассмотрим структуру оборотных активов, составленную в зависимости от степени их участия в процессе производства.

Таблица 6 - Группировка оборотных активов МУ БГПАТП в зависимости от степени участия в производстве за 2008 – 2010 гг.

| Показатели | 2008 год | 2009 год | 2010 год | отклонение 2010 к 2008 гг. | ||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | темп роста | |

| Фонды обращения | 57883 | 86,44 | 6785 | 41,64 | 6091 | 38,18 | -51792 | 10,52 |

| дебиторская задолженность (до 12 мес.) | 1545 | 2,31 | 2426 | 14,89 | 2574 | 16,13 | 1029 | 166,60 |

| Налог на добавленную стоимость | 463 | 0,69 | 589 | 3,61 | 2279 | 14,28 | 1816 | В 4,9раз |

| денежные средства | 55875 | 83,44 | 3770 | 23,14 | 1238 | 7,76 | -54637 | 2,22 |

| Оборотно-производственные фонды | 9081 | 13,56 | 9510 | 58,36 | 9863 | 61,82 | 782 | 108,61 |

| запасы | 8921 | 13,32 | 9350 | 57,38 | 9863 | 61,82 | 942 | 110,56 |

| прочие оборотные активы | 160 | 0,24 | 160 | 0,98 | - | - | -160 | - |

| Итого | 66964 | 100,00 | 16295 | 100,00 | 15954 | 100,00 | -51010 | 23,82 |

Наибольший удельный вес в составе оборотных активов предприятия занимают оборотно-производственные фонды – 61,82%. Однако, следует отметить, что их доля была незначительна в 2008 году – 13,56%, но постоянно увеличивалась в течение всего периода исследования. Фонды обращения составляли значительную долю оборотных активов предприятия в 2008 году – 86,44%, но из-за уменьшения величины денежных средств – на 54637 тыс.руб., в отчетном году доля фондов обращения снизилась до 38,18%. Следует отметить тенденцию к снижению величины оборотных активов предприятия, наметившуюся за период исследования. Группировка оборотных активов таким способом позволяет оценить какая часть из них вовлечена в реальное производство, а какая находится в сфере обращения. Немаловажно, также оценить степень риска оборотных активов предприятия.

Таблица 7 - Анализ оборотных активов МУ БГПАТП в зависимости от степени риска за 2008 – 2010 гг.

| Показатели | 2008 год | 2009 год | 2010 год | отклонение 2010 к 2008 гг | ||||

| тыс.руб | % | тыс.руб | % | тыс.руб | % | тыс.руб | % | |

| Низкая степень риска | 55875 | 83,44 | 3770 | 23,14 | 1238 | 7,76 | -54637 | -75,68 |

| Малая степень риска | 1545 | 2,31 | 2426 | 14,89 | 2574 | 16,13 | 1029 | 13,83 |

| Средняя степень риска | 371 | 0,55 | 705 | 4,33 | 481 | 3,01 | 110 | 2,46 |

| Высокая степень риска | 9173 | 13,70 | 9394 | 57,65 | 11661 | 73,09 | 2488 | 59,39 |

| Итого | 66964 | 100,00 | 16295 | 100,00 | 15954 | 100,00 | -51010 | 0,00 |

Наибольшую долю среди оборотных активов компании занимают активы с высокой степенью риска – 73,09%, доля оборотных активов с высокой степенью риска постоянно росла в течение периода исследования.

Структурный вес низко-рискованных активов значительно снизился с 83,44% в 2008 году до 7,76% в 2010 году, что в купе со значительным ростом высокорискованных активов является тревожным сигналом для предприятия.

Оборотные активы с малой степенью риска увеличились за период исследования на 1029 тыс.руб. и их доля составила 16,13% в 2010 году. Наименьший же удельный вес среди всех оборотных активов компании имеют активы со средней степенью риска – 3,01%, их сумма увеличилась на 110 тыс.руб. в 2010 году по сравнению с 2008 годом.

При формировании оборотных активов предприятие подвергает свой бизнес высокому риску, но в тоже время старается сохранить оптимальную для своей деятельности структуру оборотных активов.

Проанализируем эффективность использования трудовых ресурсов на предприятии, для этого воспользуемся данными внутреннего учета.

Таблица 8 - Численность и структура работников МУ БГПАТП за 2008 - 2010гг.

| Категории работников | численность сотрудников | Темп роста, % | ||||||

| 2008 год | 2009 год | 2010 год | 2009 к 2008 гг | 2010 к 2009 гг | ||||

| чел. | % | чел. | % | чел. | % | |||

| Водители хоз. авт. | 20 | 2,09 | 20 | 2,04 | 20 | 2,09 | 100 | 100 |

| Линейные водители | 269 | 28,08 | 291 | 29,72 | 292 | 30,48 | 108,18 | 100,34 |

| Ремонтно-вспомогательные рабочие, в т.ч. | 211 | 22,03 | 213 | 21,76 | 207 | 21,61 | 100,95 | 97,18 |

| основные | 143 | 14,93 | 144 | 14,71 | 141 | 14,72 | 100,70 | 97,92 |