| Похожие рефераты | Скачать .docx |

Дипломная работа: Оборотные средства предприятия и эффективность их использования в конкурентной среде (на примере ООО РМЗ "Верхнекамскнефтехим")

Содержание

Введение

1 Экономическое содержание оборотных средств предприятия

1.1 Сущность оборотных средств предприятия, состав, структура и показатели использования

1.2 Нормирование, виды запасов и показатели эффективного использования оборотных средств предприятия

1.3 Определение потребности в оборотных средствах и управление оборотными средствами

2 Анализ практики эффективного использования оборотных средств ООО «РМЗ-Верхнекамскнефтехим»

2.1 Краткая характеристика предприятия ООО «РМЗ-Верхнекамскнефтехим»

2.2 Анализ оборотных средств ООО «РМЗ-Верхнекамскнефтехим» и управление ими

2.3 Анализ оборачиваемости оборотных средств ООО «РМЗ- Верхнекамскнефтехим» и влияния их на рентабельность

3 Повышение эффективности использования оборотных средств в ООО «РМЗ-Верхнекамскнефтехим»

3.1 Резервы повышения эффективности использования оборотных средств

3.2 Способы повышения эффективности использования оборотных средств

3.3 Совершенствование политики управления оборотными на предприятии

Заключение

Список использованных источников и литературы

Введение

Оборотные активы обеспечивают бесперебойный кругооборот средств предприятия. Структура оборотных средств имеет значительные колебания в отдельных отраслях промышленности. Она зависит от состава затрат на производство, типа производства (единичное, серийное, массовое), длительности производственного цикла, периодичности и регулярности поставок материальных ценностей, условий реализации продукции.

Эффективное использование оборотных средств зависит от правильного определения потребности в оборотных средствах. Занижение величины оборотных средств влечет за собой неустойчивость финансового положения, перебои в производственном процессе и снижение объемов производства и прибыли. Завышение размера оборотных средств снижает возможности предприятия производить капитальные затраты для расширения производства.

Таким образом, от использования оборотных активов зависят эффективность функционирования предприятия и его финансовая устойчивость. К сожалению, менеджеры многих российских предприятий не уделяют должного внимания анализу состояния оборотных средств, обеспечению повышения их рентабельности и грамотному управлению ими в самом начале функционирования предприятия. Однако через некоторое время становится очевидным, что выходом из сложившейся ситуации является разработка политики управления оборотными активами.

Вопросу исследования оборотных активов посвящено большое количество литературы. Каждый автор предлагает свою методику: начиная от простого расчета основных показателей эффективности использования оборотных средств и заканчивая разработкой целой политики управления ими в разрезе основных их видов. Надо отметить, что разработка политики управления оборотными средствами в разрезе основных их видов необходима для крупных предприятий, имеющих широкую номенклатуру выпускаемой продукции, а, следовательно, большое количество запасов товарно-материальных ценностей и большое количество контрагентов. Однако некоторые элементы такой политики можно и нужно использовать и на средних и малых предприятиях.

Внедрение политики управления оборотными средствами позволяет повышать рентабельность оборотных активов, определять потребность в источниках их финансирования, улучшать показатели их оборачиваемости, а также показатели финансово-хозяйственной деятельности предприятия, снижать затраты, возникающие при обслуживании оборотных активов, увеличивать получаемую прибыль. Именно это и обуславливает высокую актуальность выбранной для исследования темы.

Целью дипломного проекта является изучение оборотных средств предприятия и их совершенствование.

Для достижения этой цели были поставлены следующие задачи:

1) рассмотреть особенности, состав и классификацию оборотных

средств, показатели эффективности их использования;

2) изучить и проанализировать этапы построения политики

управления оборотными средствами в целом и в разрезе их основных видов;

3) проанализировать преимущества и недостатки различных

источников финансирования оборотных средств, а также механизмов их привлечения;

4) разработать политику управления оборотными средствами

предприятия ООО «РМЗ-Верхнекамскнефтехим» с учетом особенностей его функционирования.

Информационными источниками при выполнении данной работы явились В.П. Волков «Экономика предприятия», В.И. Титов «Экономика предприятия», Н.А. Сафонов «Экономика организации (предприятия)», В.К. Скляренко «Экономика предприятия: курс лекций», В.Я. Горфинкель, Е.М. Купряков «Экономика предприятия», В.П. Грузинов, В.Д. Грибов «Экономика предприятия», а также отчетные данные об использовании оборотных средств выпущенной продукции по ООО «РМЗ-Верхнекамскнефтехим».

Объектом исследования является производственно-хозяйственная деятельность предприятия ООО «РМЗ-Верхнекамскнефтехим», где автор работы проходила преддипломную практику.

Предметом исследования являются показатели использования оборотных средств предприятия ООО «РМЗ-Верхнекамскнефтехим».

Дипломная работа состоит из введения, трех глав, заключения, списка использованных источников и приложений.

В первой главе была кратко изложена экономическая сущность оборотных средств предприятия: было раскрыто понятие «оборотные средства», представлены классификация по различным признакам, состав, структура, определена суть нормирования как основы рационального использования оборотных средств, представлены показатели, характеризующие эффективность использования оборотных средств предприятия.

Во второй главе на примере конкретного предприятия была проведена сравнительная оценка состава, структуры, источников формирования оборотных средств при сравнении результатов хозяйственной деятельности предприятия за 2008-2009 года, определены влияние различных факторов на эффективность использования оборотных средств.

В третьей главе были определены резервы повышения эффективности использования оборотных средств, совершенствование политики управления оборотными средствами.

1 Экономическое содержание оборотных средств предприятия

1.1 Сущность оборотных средств предприятия, состав, структура и показатели использования

Непременным условием для осуществления предприятием хозяйственной деятельности является наличие оборотных средств (оборотного капитала, оборотных активов) [1]. Если сравнивать по величине оборотный капитал с основным, то на многих предприятиях первый намного меньше второго. Тем не менее, оборотный капитал в соответствии со своим названием оборачивается гораздо быстрее основного. В результате его вклад в себестоимость продукции обычно намного выше, чем вклад основного. [2, с.341]

Оборотные активы - совокупность имущественных ценностей предприятия, необходимых для формирования и обеспечения кругооборота производственных оборотных фондов и фондов обращения и обслуживающих текущую производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла [1, с. 134].

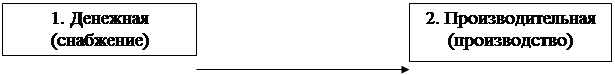

Находясь в постоянном движении, оборотный капитал обеспечивает бесперебойный кругооборот средств предприятия. В своем движении оборотные средства проходят три стадии: денежную, производственную и товарную по следующей схеме:

|

||

|

||

Рисунок 1.1 – Кругооборот оборотного капитала

Кругооборот фондов предприятий начинается с авансирования стоимости в денежной форме на приобретение сырья, материалов, топлива и других средств производства - первая стадия кругооборота. В результате денежные средства принимают форму производственных запасов, выражая переход из сферы обращения в сферу производства. Стоимость при этом не расходуется, а авансируется, так как после завершения кругооборота она возвращается. Завершением первой стадии прерывается товарное обращение, но не кругооборот.

Вторая стадия кругооборота совершается в процессе производства, где рабочая сила осуществляет производительное потребление средств производства, создавая новый продукт, несущий в себе перенесенную и вновь созданную стоимость. Авансированная стоимость снова меняет свою форму - из производительной она переходит в товарную.

Третья стадия кругооборота заключается в реализации произведенной готовой продукции (работ, услуг) и получении денежных средств. На этой стадии оборотные средства вновь переходят из сферы производства в сферу обращения. Прерванное товарообращение возобновляется, и стоимость из товарной формы переходит в денежную. Разница между суммой денежных средств, затраченных на изготовление и реализацию произведенной продукции (работ, услуг), составляет денежные накопления предприятия [9, с. 214].

Закончив один кругооборот, оборотные средства вступают в новый, тем самым осуществляется их непрерывный оборот. Именно постоянное движение оборотных средств является основой бесперебойного процесса производства и обращения [4,с. 101].

Время полного кругооборота оборотных средств называется временем (периодом) оборота оборотных средств, который представляет собой один из показателей оборачиваемости. Другим показателем оборачиваемости служит коэффициент оборачиваемости.

Коэффициент оборачиваемости - это количество оборотов, которое совершают оборотные средства за определенный период; его рассчитывают по формуле (1.1):

![]() =

= ![]() , (1.1)

, (1.1)

где Q- объем реализованной продукции за рассматриваемый период;

ОСо - средняя сумма оборотных средств за тот же период.

Время (длительность) оборота принято называть оборачиваемостью в днях. Этот показатель определяют по формуле (1.2):

где Д- число дней в данном периоде (360, 90, 30);

Ко6 - коэффициент оборачиваемости.

Ускорение оборачиваемости сопровождается дополнительным вовлечением средств в оборот. Замедление оборачиваемости сопровождается отвлечением средств из хозяйственного оборота, их относительно более длительным омертвлением в производственных запасах, в незавершенном производстве, готовой продукции. Показатели оборачиваемости можно рассчитывать как по всей совокупности оборотных средств, так и по отдельным элементам.

На каждой стадии кругооборота оборотных средств можно определять частную оборачиваемость каждого элемента оборотных средств по формуле (1.3):

![]() (1.3)

(1.3)

Частные показатели оборачиваемости можно рассчитать по особому обороту. Особым оборотом для материальных запасов является их расход на производство, для незавершенного производства - поступление товаров на склад, для готовой продукции - отгрузка, для отгруженной продукции - ее реализация.

Среднегодовую сумму (среднегодовые остатки оборотных средств) находят как среднеарифметическую четырех квартальных сумм по формуле (1.4):

![]() (1.4)

(1.4)

Сумма оборотных средств, находящаяся в распоряжении предприятия должна быть достаточно большой, чтобы процесс кругооборота не прерывался. В то же время, наличие излишков оборотных средств негативно сказывается на результатах его деятельности. [7, с. 145]

Кроме оборачиваемости рассчитывают и другие коэффициенты:

− коэффициент обеспеченности оборотными средствами, который определяется отношением собственного капитала в обороте на текущие активы. Рост этого показателя является положительным фактором при условии увеличения скорости оборота активов и оптимальности величины пополнения запасов;коэффициент загрузки, который определяется отношением среднегодовой стоимости оборотных средств к объему реализованной продукции;

− рентабельность оборотных средств - исчисляется как отношение прибыли предприятия к среднегодовой стоимости оборотных средств;

− абсолютное высвобождение отражает прямое уменьшение потребности в оборотных средствах;

− относительное высвобождение отражает как изменение величины оборотных средств, так и изменение объема реализованной продукции. Чтобы определить его, нужно исчислить потребность в оборотных средствах за отчетный год, исходя из фактического оборота по реализации продукции за этот период и оборачиваемости в днях за предыдущий год. Разность даст сумму высвобождения средств. [3, с. 14]

Таким образом, оборотные средства предприятия совершают непрерывный кругооборот, от длительности которого зависит эффективность использования оборотных средств. Среди путей повышения этой эффективности выделяют оптимизацию запасов ресурсов и незавершенного производства; сокращение длительности производственного цикла; улучшение организации материально-технического обеспечения; ускорение реализации товарной продукции. [1, с. 12]

Под составом оборотных средств следует понимать элементы оборотных производственных фондов и фондов обращения. Состав оборотных средств в разных отраслях промышленности, как правило, одинаков, т.е. имеются одни и те же статьи оборотных средств: производственные запасы, незавершенное производство, расходы будущих периодов, готовая продукция на складах, продукция отгруженная, дебиторская задолженность, денежные средства в кассе предприятия и на счетах в банке. [9, с. 144].

На основе элементного состава оборотных средств можно рассчитать их структуру, которая представляет собой удельный вес стоимости отдельных элементов оборотных средств в общей их стоимости. Структура оборотных средств имеет значительные колебания в отдельных отраслях промышленности. Она зависит от: состава затрат на производство, типа производства (единичное, серийное, массовое), длительности производственного цикла, периодичности и регулярности поставок материальных ценностей, условий реализации продукции.

Таблица 1.1 - Состав оборотных средств предприятия

| Производственные оборотные фонды |

Фонды обращения |

||

| Производственные запасы |

Средства в затратах на производство |

Готовая продукция |

Денежные средства и расчеты |

| 1. Сырье |

10. Незавершенное |

13. Готовая |

15. Расчеты с |

| 2. Основные материалы |

производство |

продукция на |

дебиторами |

| 3. Покупные |

11. Полуфабрикаты |

складе |

16. Доходные |

| полуфабрикаты |

собственного |

предприятия |

активы |

| 4. Комплектующие |

изготовления |

14.Отгруженная |

(вложения в |

| изделия |

12. Расходы |

(но неоплаченная) |

ценные бумаги) |

| 5. Вспомогательные |

будущих |

продукция |

17. Денежные |

| материалы |

периодов |

средства: |

|

| 6. Топливо |

- на расчетных |

||

| 7. Тара |

счетах |

||

| 8. Запчасти |

- в кассе |

||

| 9. Малоценные и |

|||

| быстроизнашивающиеся |

|||

| предметы |

|||

Незавершенное производство - это продукция (работы), не прошедшая всех стадий, предусмотренных технологическим процессом, а также изделия, неукомплектованные или не прошедшие испытания и технической приемки.

Расходы, будущих периодов - это расходы, произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам.

Готовая продукция - это законченная и изготовленная продукция, прошедшая испытания и приемку, полностью укомплектованная согласно договорам с заказчиками и соответствующая техническим условиям и требованиям. [3, с. 153]

Производственные запасы, дебиторская задолженность, денежные средства будут подробно рассмотрены в следующих разделах.

Целенаправленное управление оборотными средствами предприятия определяет необходимость предварительной их классификации.

Чем больше оборотных средств размещено в сфере производства, тем эффективнее они используются. Производственные оборотные фонды - это предметы труда, которые потребляются в течение одного производственного цикла и полностью переносят свою стоимость на готовую продукцию. Их сумма за год может в десятки раз превышать сумму оборотных средств, обеспечивающих при совершении каждого кругооборота переработку либо потребление новой партии предметов труда и остающихся в хозяйстве, совершая замкнутый кругооборот. К ним относятся: сырье, материалы и полуфабрикаты, малоценные и быстроизнашивающиеся предметы, незавершенное производство, расходы будущих периодов и др. [1, с. 216].

Фонды обращения связаны с обслуживанием процесса обращения товаров, они не участвуют в образовании стоимости, а являются ее носителями. Фонды обращения представляют собой ту часть оборотных средств, которая состоит из остатков готовой продукции на складе предприятий, товаров отгруженных, но не оплаченных покупателями, остатков денежных средств предприятий на расчетном счете в банке, кассе, в расчетах и дебиторской задолженности, а также вложенные в краткосрочные ценные бумаги. [3, с. 246]

1.2 Нормирование, виды запасов и показатели эффективного использования оборотных средств предприятия

Нормируемые оборотные средства - оборотные средства, которые обеспечивают непрерывность производства и способствуют эффективному использованию ресурсов. Это производственные запасы, расходы будущих периодов, незавершенное производство, готовая продукция на складе. Денежные средства, отгруженная продукция, дебиторская задолженность относятся к ненормируемым оборотным средствам. Отсутствие норм не означает, что размеры этих средств могут изменяться произвольно. Действующий порядок расчетов между предприятиями предусматривает систему санкций против роста неплатежей. Нормируемые оборотные средства планируются предприятием, тогда как ненормируемые оборотные средства объектом планирования не являются.

Нормирование оборотных средств предполагает учет множества факторов, которые влияют на хозяйственную деятельность предприятий: условия снабжения предприятий товарно-материальными ценностями; организация процесса производства, длительность производственного цикла, характер распределения затрат в течение производственного цикла, номенклатура выпускаемой продукции; условия реализации продукции. [9, с. 164]

Нормирование должно обеспечить оптимальную потребность в оборотных средствах, т.к. занижение ее величины приводит к финансовым затруднениям (образование просроченных платежей, задолженность по ссудам и др.), а избыток средств ослабляет режим экономии и позволяет предприятиям использовать средства не по назначению, сопровождается созданием излишних запасов сырья материалов. [5, с. 12]

Значение нормирования оборотных средств заключается в следующем:

− правильное определение норматива оборотных средств обеспечивает непрерывность и бесперебойность процесса производства и реализации продукции;

− нормирование оборотных средств позволяет эффективно использовать оборотные средства на каждом предприятии;

− обоснованные нормативы оборотных средств способствуют укреплению режима экономии, выявлению и использованию внутрихозяйственных резервов. [1,с. 182]

В теории финансового менеджмента существуют две основные трактовки понятия «постоянный оборотный капитал». Согласно первой трактовке постоянный оборотный капитал представляет собой ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла.

Категория переменного оборотного капитала отражает дополнительные текущие активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных производственно-материальных запасах может быть связана с поддержкой высокого уровня продаж во время сезонной реализации.

Состав и структура оборотных активов на предприятии зависят от множества факторов, например, таких как: отраслевые особенности производства и характер деятельности; сложность производственного цикла; условия поставки и ее ритмичность; порядок расчетов. Эти факторы необходимо учитывать при определении и поддержании оптимального уровня объема и структуры оборотных средств. [4, с. 632]

1.3 Определение потребности в оборотных средствах и управление оборотными средствами

Эффективное использование оборотных средств во многом зависит от правильного определения потребности в оборотных средствах. Занижение величины оборотных средств влечет за собой неустойчивость финансового положения, перебои в производственном процессе и снижение объемов производства и прибыли. Завышение размера оборотных средств снижает возможности предприятия производить капитальные затраты для расширения производства.

Потребность в оборотных средствах зависит от множества факторов: объемов производства и реализации; характера деятельности предприятия; длительности производственного цикла; видов и структуры потребляемого сырья; темпов роста объемов производства и т.п.

Точный расчет потребности предприятия в оборотных средствах следует вести из расчета времени пребывания оборотных средств в сфере производства и сфере обращения. Чем выше скорость оборота (суммарное время пребывания в сфере производства и обращения), тем меньше потребность в оборотных средствах. [3, с. 142]

Предприятие заинтересовано в сокращении размеров своего оборотного капитала. Но это сокращение должно иметь разумные пределы, так как оборотные средства должны обеспечивать нормальный режим его работы [17].

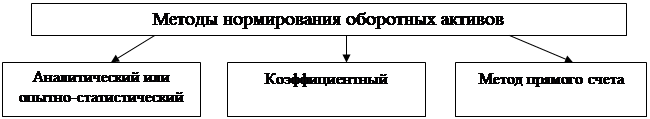

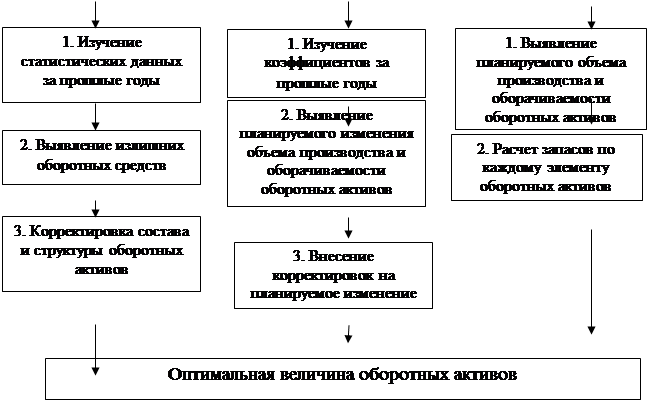

При определении оптимальной потребности в оборотных средствах рассчитывается сумма денежных средств, которая будет авансирована для создания производственных запасов, заделов незавершенного производства и накопления готовой продукции на складе. Для этого используется три метода: аналитический, коэффициентный и метод прямого счета.

Сущность аналитического, или опытно-статистического метода состоит в том, что при анализе имеющихся товарно-материальных ценностей корректируются их фактические запасы и исключаются излишние и ненужные ценности.

При коэффициентном методе в норматив предшествующего периода вносятся поправки на планируемое изменение объемов производства и на ускорение оборачиваемости.

Нормирование оборотных средств предполагает учет множества факторов, которые влияют на хозяйственную деятельность предприятий: условия снабжения предприятий товарно-материальными ценностями; организация процесса производства, длительность производственного цикла, характер распределения затрат в течение производственного цикла, номенклатура выпускаемой продукции; условия реализации продукции.

|

|

Аналитический или

Рисунок 1.2 – Методика выбора метода нормирования оборотных средств

Метод прямого счета предусматривает расчет запасов по каждому элементу оборотных средств. Этот метод используется при организации нового предприятия и периодическом уточнении потребности в оборотных средствах действующего предприятия. [7, с. 212]

При определении оптимальной потребности в оборотных средствах рассчитывается сумма денежных средств, которая будет авансирована для создания производственных запасов, заделов незавершенного производства и накопления готовой продукции на складе. Для этого используется три метода: аналитический, коэффициентный и метод прямого счета.

Метод нормирования оборотных средств заключается в том, что он подразделяется на три типа: аналитический, коэффициентный, метод прямого счета. В свою очередь каждый из методов: аналитический, коэффициентный, метод прямого счета – разделяется на подразделы согласно рисунку 1.3:

|

|

Рисунок 1.3 - Методы нормирования оборотных активов

Общие нормативы собственных оборотных средств определяются в размере их минимальной потребности для образования запасов сырья, материалов, топлива, незавершенного производства, расходов будущих периодов, готовых изделий. Общий норматив оборотных средств состоит из суммы частных нормативов, формула (1.5):

Нобщ = Нпз + Ннп + Нгп+Нбр, (1.5)

где Нпз - норматив производственных запасов;

Ннп - норматив незавершенного производства;

Нгп - норматив готовой продукции;

Нбр - норматив будущих периодов.

Норматив производственных запасов зависит от среднесуточного потребления сырья, материалов топлива и нормы запаса в днях, формула (1.6):

![]() (1.6)

(1.6)

где Рс - среднесуточное потребление данного вида сырья или материалов (в рублях);

Тдн - норма запаса в днях.

Средняя норма запаса в днях исчисляется в целом как средневзвешенная от норм запаса оборотных средств по отдельным видам.

Норма запаса в днях по отдельному виду, складывается из следующих составляющих, формула (1.7):

Тдн =Ттр + Ттек +Тстр +Тсезон, (1.7)

где Ттр - транспортный запас;

Тшк - текущий складской запас;

Тстр - страховой (гарантийный запас);

Тсезо„ - сезонный запас.

Транспортный запас устанавливается по продолжительности времени пробега груза от поставщика до потребителя с учетом времени документооборота. Если имеется несколько поставщиков, то транспортный запас определяется как средневзвешенная величина с учетом длительности пробега и размера поставки.

Текущим складским запасом материальных ценностей называют запас, обеспечивающий потребности производства на период между двумя очередными поступлениями их поставщиков. В состав оборотных средств включается средний текущий запас, принимаемый в размере 50 % от продолжительности интервала между двумя смежными поставками, формула (1.8):

(1.8)

(1.8)

где И - длительность в днях интервала между поставками.

Гарантийным (страховым) запасом материальных ценностей называется запас, предназначенный для обеспечения потребностей производства на случай задержки поступления материальных ценностей. Величину страхового запаса устанавливают, как правило, в пределах 50 % от величины текущего запаса. Этот предел повышается в случае, если предприятие расположено вдали от поставщиков, потребляемые материалы являются уникальными, выпускаемая продукция требует много компонентов или комплектующих от разных поставщиков.

Сезонный запас рассчитывается на предприятиях с сезонным характером поставок сырья.

Размер оборотных средств для незавершенного производства определяется с учетом длительности производственного цикла и величины коэффициента нарастания затрат по формуле (1.9):

Ннп = В х Тц х Кнз, (1.9)

где В - объем среднедневного выпуска продукции по производственной себестоимости;

Тц - длительность производственного цикла;

Кнз - коэффициент нарастания затрат в незавершенном производстве.

Коэффициент нарастания затрат характеризует степень готовности продукции и определяется отношением себестоимости незавершенного производства к себестоимости готовой продукции. Нарастание затрат может быть равномерным и неравномерным (замедленным и ускоренным).

При равномерном нарастании затрат коэффициент нарастания затрат находят по формуле (1.10):

![]() , (1.10)

, (1.10)

где Сн - стоимость сырья и материалов, поступающих в процесс производства;

Ск - стоимость готовой продукции.

При неравномерном нарастании затрат коэффициенты нарастания затрат вначале определяются в нескольких точках производственного процесса по формуле (1.11):

![]() , (1.11)

, (1.11)

где Кi - коэффициент нарастания затрат в i-той точке;

Ci - стоимость незавершенного производства в i-той точке;

Ск ~ себестоимость готового продукта.

Общий для процесса коэффициент нарастания затрат рассчитывается как средняя величина по формуле (1.12):

![]() , (1.12)

, (1.12)

где Кнз - общий для процесса коэффициент нарастания затрат;

i - количество точек расчета частных коэффициентов.

Величина оборотных средств, вложенных в запасы готовой продукции на складе, зависит от среднесуточного выпуска продукции и длительности хранения продукции на складе формула (1.13):

Нгп = ВхТхр, (1.13)

где В - среднесуточный выпуск продукции по производственной себестоимости;

Тхр - средняя длительность хранения готовой продукции на складе. Длительность хранения продукции на складе, в свою очередь, рассчитывается как сумма времени на формирования партии продукции для отгрузки и оформления документов на эту партию по формуле (1.14):

Тхр = Тфп + Тод, (1.14)

где Тфп- время, необходимое для формирования партии для отгрузки готовой продукции потребителю, дн.;

Тод- время, необходимое для оформления документов для отправки груза потребителю, дн. [12].

Необходимая для нормальной работы величина оборотных средств, рассчитанная по одному из методов нормирования, повышает эффективность использования этого ресурса.

Политика управления оборотными активами представляет собой часть финансовой стратегии предприятия, заключающейся в формировании необходимого объема и состава оборотных средств, рационализации и оптимизации структуры источников их финансирования [5, с. 309]. Оборотные средства и политика управления ими важны, прежде всего, с позиции обеспечения непрерывности и эффективности текущей деятельности предприятия. С позиции повседневной деятельности важнейшей финансово-хозяйственной характеристикой предприятия являются его ликвидность и платежеспособность, т.е. способность вовремя гасить свою краткосрочную кредиторскую задолженность. Для любого предприятия достаточный уровень ликвидности - одна из важнейших характеристик стабильности хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производства.

![]() степень риска

степень риска

|

||

уровень оборотного капитала

низкий средний высокий

Рисунок 1.4 - Риск и уровень оборотного капитала

На графике видно, что с увеличением величины оборотного капитала риск ликвидности уменьшается. Конечно, не все оборотные активы обладают высокой ликвидностью, но, тем не менее, можно сформулировать простейший вариант управления ими, сводящий к минимуму риск потери ликвидности: чем больше превышение оборотных активов над краткосрочными пассивами, тем меньше степень риска.

прибыль

прибыль

![]() уровень оборотного капитала

уровень оборотного капитала

низкий средний высокий

Рис. 1.5 - Взаимосвязь прибыли и уровня оборотного капитала

Совершенно иной вид имеет зависимость между прибылью и уровнем оборотного капитала (рисунок 1.5). При низком его значении производственная деятельность не поддерживается должным образом, отсюда - возможная потеря ликвидности, периодические сбои в работе и низкая прибыль.

При некотором оптимальном уровне чистого оборотного капитала и его компонентов прибыль становится максимальной, а любое отклонение от него нежелательно. Неоправданное повышение величины оборотных активов приведет к излишним издержкам их финансирования, отсюда и снижение прибыли.

Следовательно, политика управления оборотными средствами должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы.

Это сводится к решению двух важнейших задач:

− обеспечение платежеспособности: предприятие должно иметь достаточный уровень оборотных средств;

− обеспечение приемлемого объема, структуры и рентабельности активов. Различные оборотные средства по-разному влияют на прибыль: высокий уровень производственно-материальных запасов требует значительных текущих расходов, а запасы готовой продукции в дальнейшем могут способствовать повышению объемов реализации и увеличению прибыли. Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и запасов, надо рассматривать и с позиции оптимальной величины данного вида активов, и с позиции оптимальной структуры оборотных средств в целом.

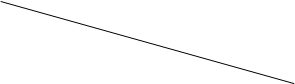

Поиск путей достижения компромисса между прибылью, риском потери ликвидности, состоянием оборотных средств и источников их покрытия предполагает рассмотрение различных видов риска. Риск потери ликвидности или снижения эффективности, обусловленный изменениями в оборотных активах, принято называть левосторонним, т.к. эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним [4, с. 510-518].

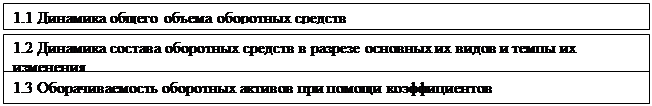

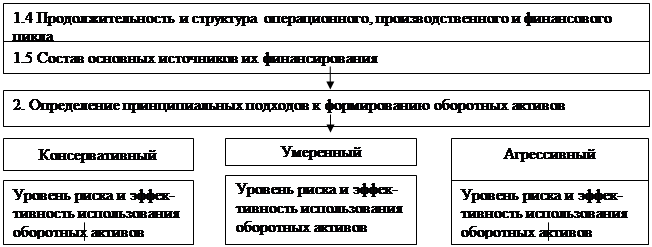

Таким образом, важно правильно разработать политику управления оборотными, средствами. Она разрабатывается по следующим основным этапам, рассмотренным на рисунке 1.7.

Рисунок 1.7 наглядно демонстрирует этапы формирования политики управления оборотными средствами, но все же необходимо подробнее рассмотреть некоторые из этапов в целях лучшего понимания данной политики.

Целью первого этапа формирования политики является определение общего уровня эффективности управления оборотными активами на предприятии и выявление основных направлений его повышения в предстоящем периоде.

|

|||

|

|

||

Рисунок 1.6 - Явления, потенциально несущие в себе лево- и правосторонние риски

Принципы второго этапа отражают общую идеологию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности. Применительно к оборотным активам они определяют выбор определенного типа политики их формирования.

Консервативный подход к формированию оборотных средств предусматривает полное удовлетворение текущей потребности во всех их видах, обеспечивающий нормальный ход операционной деятельности, создание высоких размеров их резервов на случай, непредвиденных сложностей в обеспечении предприятия сырьем и материалами, ухудшения внутренних условий производства продукции, задержки инкассации дебиторской задолженности, активизации спроса покупателей и т.д. Этот подход минимизирует риски, но отрицательно сказывается на эффективности использования оборотных средств.

Умеренный подход направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов и создание нормальных страховых их размеров на случай наиболее типичных сбоев в ходе производства. Агрессивный подход заключается в минимизации всех форм страховых резервов по отдельным видам этих активов. При отсутствии сбоев в ходе операционной деятельности этот подход обеспечивает наиболее высокий уровень эффективности их использования, но любые сбои приводят к существенным финансовым, потерям из-за сокращения объемов производства и реализации продукции.

|

||||

|

||||

|

||||

|

||||

|

||||

|

||||

|

||||

|

||||

|

||||

Рисунок 1.7 - Этапы формирования политики управления оборотными средствами

Р

Рисунок 1.8 - Зависимость суммы и уровня оборотных активов предприятия от альтернативных подходов к их формированию

Из графика видно, что сумма и уровень оборотных активов по отношению к объему операционной деятельности варьируют в довольно широком диапазоне.

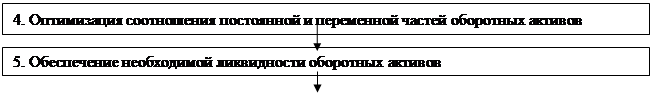

Третий этап - оптимизация объема оборотных активов - должен исходить из избранного типа политики формирования оборотных средств, обеспечивая заданный уровень соотношения эффективности их использования и риска. Сначала с учетом результатов анализа оборотных средств в предшествующем периоде определяется система мероприятий по реализации резервов, направленных на сокращение продолжительности операционного, а в его рамках производственного и финансового циклов. Но сокращение циклов не должно приводить к снижению объемов производства и реализации продукции. Затем оптимизируется объем и уровень отдельных видов активов путем нормирования периода их оборота и суммы. Наконец, определяется общий объем оборотных активов предприятия на предстоящий период.

Потребность в отдельных видах активов и их сумма в целом, существенно колеблется в зависимости от сезонных особенностей осуществления операционной деятельности, от сезонных особенностей спроса на готовую продукцию. Поэтому на четвертом этапе необходимо оптимизировать соотношение постоянной и переменной частей оборотных активов. При этом сначала по результатам анализа помесячной динамики уровня оборотных активов в днях оборота или в сумме за ряд предшествующих лет строится график их средней «сезонной волны».

Впоследствии по результатам графика рассчитываются коэффициенты

неравномерности (минимального и максимального уровней) оборотных активов по отношению к среднему их уровню и определяется сумма постоянной части оборотных средств по формуле (1.15):

ОАпост = ![]() * Кмин , (1.15)

* Кмин , (1.15)

где ОАпост - сумма постоянной части оборотных средств в предстоящем периоде;

![]() - средняя их сумма в рассматриваемом предстоящем периоде;

- средняя их сумма в рассматриваемом предстоящем периоде;

Кмин - коэффициент минимального уровня оборотных активов.

Затем определяется максимальная и средняя сумма переменной части оборотных активов в предстоящем периоде по формулам (1.16, 1.17):

OA п макс = ![]() п * (Кмакс-Кмин), (1.16)

п * (Кмакс-Кмин), (1.16)

OA п сред = ![]() п * (Кмакс-Кмин)/2 = ОАп макс - ОАпост/2, (1.17)

п * (Кмакс-Кмин)/2 = ОАп макс - ОАпост/2, (1.17)

где OA п макс и OA п сред - максимальная и средняя сумма переменной части оборотных активов в предстоящем периоде соответственно;

![]() п - сумма постоянной части оборотных активов в предстоящем периоде;

п - сумма постоянной части оборотных активов в предстоящем периоде;

Кмакс - коэффициент максимального;

Кмин - минимального уровней оборотных активов.

Соотношение постоянной и переменной частей оборотных активов является основой управления оборачиваемостью и выбора источников их финансирования.

На пятом этапе в целях обеспечения необходимого уровня платежеспособности по текущим финансовым обязательствам с учетом объема и графика предстоящего платежного оборота надо определить долю оборотных активов в форме денежных средств, высоко- и среднеликвидных активов.

Шестой этап - обеспечение повышения рентабельности оборотных активов. Как и другие активы, они должны генерировать прибыль, кроме того, краткосрочные финансовые вложения приносят и конкретный доход в виде процентов, дивидендов. Значит, надо формировать эффективный портфель краткосрочных финансовых вложений.

Необходимость седьмого этапа - обеспечение минимизации потерь оборотных активов в процессе их использования - очевидна, т.к. они подвержены риску потерь: инфляционных, риску не возврата, потерям от естественной убыли.

На восьмом этапе - формирование принципов финансирования отдельных видов оборотных активов - должны быть конкретизированы принципы финансирования отдельных видов и составных частей оборотных активов. Сформированные принципы могут определять широкий диапазон подходов к их финансированию - от крайне консервативного до крайне агрессивного.

В соответствии с этими ранее определенными принципами финансирования в процессе разработки политики управления оборотными активами на девятом этапе формируются подходы к выбору конкретной структуры источников финансирования их прироста с учетом продолжительности отдельных стадий финансового цикла и оценки стоимости привлечения отдельных видов капитала.

Политика управления оборотными активами получает свое отражение в системе разработанных на предприятии финансовых нормативов: норматив собственных оборотных средств, система нормативов оборачиваемости основных видов оборотных средств и продолжительности операционного цикла в целом, система коэффициентов ликвидности оборотных средств, нормативное соотношение отдельных источников финансирования оборотных активов и др.

Цели и характер использования отдельных видов оборотных активов имеют существенные отличительные особенности. Поэтому на предприятиях с большим объемом используемых оборотных активов разрабатывается самостоятельная политика управления отдельными их видами: запасами товарно-материальных ценностей, дебиторской задолженностью, денежными активами. В разрезе этих групп оборотных активов конкретизируется политика управления ими, которая подчинена общей политике управления оборотными активами предприятия[5, с. 309-318].

Таким образом, оборотные средства - это совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла. Его вклад в себестоимость продукции обычно намного выше, чем вклад основного. Нормирование оборотных средств должно обеспечить оптимальную потребность в них (занижение ее величины приводит к финансовым затруднениям, избыток - позволяет использовать средства не по назначению и не экономно). Политика управления оборотными средствами должна обеспечить компромисс между риском потери ликвидности и эффективностью работы предприятия.

2 Анализ практики эффективного использования оборотных средств ООО «РМЗ-Верхнекамскнефтехим»

2.1 Краткая характеристика предприятия ООО «РМЗ-Верхнекамскнефтехим»

Наименование предприятия: ООО «РМЗ-Верхнекамскнефтехим».

Юридический адрес: 423574, Россия, Республика Татарстан, г.Верхнекамск, ОАО «Верхнекамскнефтехим»

В постановлении ЦК КПСС и совета министров СССР от 23 июля 1958 г. № 795 и от 26 октября 1962 г. № 994-426 решено построить Верхнекамский Химический комбинат, крупнейший в Европе.

Закладка фундамента первого корпуса здания РМЗ производилась в 1963 году, строительство в 1964 г.

В сентябре 1964 года ремонтно-механическая мастерская с промбазы временно была переведена в бывшее здание депо (титул Р-4), где сразу же стали устанавливать металлорежущее оборудование. Через месяц – 27-го октября была выдана первая продукция для контактной линии трамвайного пути.

Первыми рабочими РМЦ были Черняев А.А., Батенев С.Г., Шарафеев К.К., один из первых начальников цеха Шувалова Ю.В. Первый секретарь партийного бюро Мясников А. Я., первый председатель цехового комитета Козеев А.И.

В декабре 1964 г. в РМЦ подано первое рационализаторское предложение. Автором был Запускалов П.А. – слесарь-инструментальщик. Внедрение дало экономию времени 150 часов только на одном заказе.

На основании распоряжения средневолжского совнархоза от 23 апреля 1965 г. На базе ремонтно-механической службы в мае месяце был создан участок нестандартного оборудования.

29 октября 1965 г. приказом директора НКНХ – участок был преобразован в ремонтно-механический цех № 28. План производства на 1965 г. был определён в 194 тонн на сумму 222 тыс. рублей в год. Фантастическое выполнение плана составило 331 т на сумму 230 тыс. рублей. Численность цеха по штатному расписанию была 70 человек. Из них рабочих – 62, ИТР – 8 с фондом заработной платы 73 тыс. рублей. В состав цеха входил столярный участок (выросший в цех 1105). Фантастическая численность цеха в 1965 г.: рабочих – 54, ИТР – 6 человек.

В 1966 году станочный парк цеха насчитывал более 40 металлорежущих станков. В этом же году был создан кузнечный участок.

В 1967 г. началось освоение гальванических покрытий, были установлены первые ванны для хромирования, оцинкования, омеднения. Создание многочисленных сложных гидротехнических сооружений-градирен было невозможно без применения оцинкованных гвоздей и крепежа. Первым гальваником стала Галина Емельяновна Каримова, ей пришлось осваивать процессы омеднения, оцинкования, хромирования и учить этому вновь поступивших работников.

Параллельно с гальваническим отделением создавалась лаборатория химического анализа, основателем которой стала инженер-химик Маргарита Викторовна Булычева.

В 1969 году по приказу Миннефтехимпрома цех изготовил пять опытных многопозиционных вулканизаторов автокамер для шинной промышленности.

В самом начале становления и развития будущего завода выдаваемая продукция была в виде нестандартного оборудования и несложных запасных частей. С расширением производства и освоением нового оборудования постепенно изменялась и выдаваемая продукция.

Качественный скачок выдаваемой продукции произошёл при ликвидации последствий аварии в цехе И-7 весной 1971 года. Благодаря смелым и решительным действиям начальника цеха Бориса Алексеевича Лукьянченко, цех всего за 2 месяца сумел мобилизоваться и полностью изготовить две газофракционирующих колонны диаметром 5200 мм и высотой 52 метра с клапанными тарелками. Специализированные заводы тогда изготавливали одну калонну за полгода. После этого случая цех начал регулярно выпускать различное химическое оборудование – ёмкости, теплообменники, колонны, не только для своих нужд, но и для других химических производств страны.

В период руководства цехом Б.А. Лукьянченко было освоено много высокопроизводительных новшеств. Пущены в эксплуатацию стенды для испытания тросов, арматуры, полуавтоматическая сварка сталей. Освоено литьё чугуна, алюминия, цветных метало, нержавеющей стали. Освоен автоматизированный контроль при помощи рентгенотелевизионной установки. Кузнечный участок освоил ковку валов для машин выделения каучуков «Андерсон».

С 1 августа 1974 года – цех № 28 стал цехом № 1103.

В 1974 году был образован цех № 703 РМЦ строящегося завода «Этилен». Первым начальником цеха был назначен Максимов Николай Александрович. В 1977 году цех № 703 был переименован в цех № 1153.

В соответствии с утверждённой Миннефтепромом СССР структурой управления п/о НКНХ (приказ № 1004 от 13 декабря 1976 г.) и на основании письма начальника ВПО «Союзкаучук» от 12 декабря 1977 г. № 10-6/12-4205 приказом генерального директора п/о НКНХ № 58 от 12 января 1978 г. на базе цехов 1103 и 1153 был создан Ремонтно-Механический Завод в составе:

− котельно-механический цех № 3103;

− ремонтно-механический цех № 3101 по ремонту технологического оборудования первой зоны;

− ремонтно-механический цех № 3102 по ремонту технологического оборудования второй зоны;

− управление цех № 3141.

Только за 5 лет с 1978 по 1983 г. фактическое выполнение плана возросло с 5791 тыс. рублей до 6230,4 тыс. рублей. Численность завода составляла 960 человек.

В 1985 году в состав РМЗ включены два цеха: Ремонтно-строительный цех № 3105 и цех по изготовлению Релина – цех №3104. Ежегодно завод выполняет годовой план. Вырос парк уникальных станков.

В 1986 году в составе завода было 9 цехов с общей численностью 1377 человек. За 1986 г. план завода составил 10776 тыс. рублей, фактический выполнен на 11425 тыс. рублей. План 1987 г. – 11808 тыс. рублей.

В период с 1994 по 1997 год завод был выделен из состава ОАО «НКНХ» в виде дочернего предприятия.

Развитие основных производств завода в период с 1978 по 1997 год – шло под руководством директора Белоусова В. В.

В 1997 году РМЗ вошёл в основной состав подразделений ОАО. В составе завода шесть цехов:

− № 3101 по ремонту технологического оборудования (по 1 промзоне);

− № 3102 по ремонту технологического оборудования (по 2 промзоне);

− № 3103 котельно-механический;

− № 3106 антикоррозийных покрытий и составов;

− № 3110 кузнечно-заготовительный;

− № 3141 административно-хозяйственный.

В 1998-1999 г. освоено изготовление 7-ми типоразмеров жаропрочных труб для печей пиролиза завода «Этилен».

2001 год:

− внедрена система менеджмента качества на основе международных стандартов серии ИСО 9000:94;

− освоено художественное литьё, изготовлен бюст бывшему генеральному директору п/о «Верхнекамскнефтехим», Герою труда Н.В. Лемаеву. Работы были выполнены при активном участии ст. мастера литейного участка Заякина А.А. и модельщика Расковалкина Н.А.

В 2002 году, изготовлен бюст первому начальнику стройки г. Верхнекамска и Верхнекамского промышленного комплекса, Герою труда Е.Н. Королёву.

2003 год:

− на основании Приказа № 830 от 01 декабря 2003 г. по ОАО «НКНХ» принята к руководству Экологическая политика;

− введены в эксплуатацию АРМ на базе программного продукта «Компас-конструктор»;

− получена лицензия на эксплуатацию взрывоопасного производственного объекта (литейного участка № 3110, на котором получаются расплавы чёрных и цветных металлов).

2004 год:

− на основании Приказа № 74 от 09 февраля 2004 г. по ОАО принята к руководству новая редакция Политики в области качества от 03.02.2004 г.;

− введён в эксплуатацию стенд для автоматической сварки жаропрочных труб в плети длиной до 11 метров для печей пиролиза завода «Этилен». От разработки проекта до внедрения в производство.

2005 год:

− освоен метод заливки стеллита по выплавляемой модели и введена в действие установка для изготовления и ремонта червячных втулок из биметалла, для машин выделения каучука , заводов СКИ, СК, БК;

− введена в действие установка для центробежной заливки подшипников скольжения.

2006 год:

− на основании требований по обязательной сертификации технических устройств для опасных производственных объектов ОАО, получены сертификаты на технические устройства по кодам: ОКП 361211 – Аппараты теплообменные; ОКП 361679, 361600 – Фильтры жидкостные; ОКП 361590 – Сосуды и аппараты ёмкостные; ОКП 361510 – Сосуды и аппараты ёмкостные цилиндрические без внутренних устройств; ОКП 361520 – Ёмкости цилиндрические с неподвижными внутренними устройствами;

− в соответствии с Положением РД 03-10-2004 от 04.10.04 г. «по получению разрешения на применение технических устройств используемых на опасных производственных объектах», согласно производственного плана на 2006 год – получены разрешения на применение 29 технических устройства (35 ед. оборудования);

− на основании Приказа № 668 от 21.11.06 г. по ОАО «НКНХ», принята к руководству Политика в области охраны труда и промышленной безопасности.

В 2007 году аттестовано более тридцати технологий сварки для взрывопожароопасных объектов ОАО «НКНХ», используемых при изготовлении продукции РМЗ.

В настоящее время в составе ремонтно-механического завода шесть цехов. Штатная численность равна 673 человека, в том числе рабочих – 512 человек.

2.2 Анализ оборотных средств ООО «РМЗ-Верхнекамскнефтехим» и управление ими

Перед тем, как начать анализировать эффективность использования оборотных средств в ООО «РМЗ-Верхнекамскнефтехим» следует отметить, что анализ будет проводиться по аналитически смоделированному балансу. Были поправлены некоторые показатели в балансе предприятия, которые наиболее существенно искажали реальную картину.

Потребность в оборотном капитале для сферы производства и для сферы обращения неодинакова для разных видов хозяйственной деятельности и даже для отдельных предприятий одной отрасли. Эта потребность определяется вещественным содержанием и скоростью оборота оборотных средств, объемом производства, технологией и организацией производства, порядком реализации продукции, закупок материалов и другими факторами. В нефтяной промышленности около 85% нормируемых оборотных средств находится в сфере производства. Рассмотрим состав и структуру оборотных средств ООО РМЗ-НКНХ».

Таблица 2.1 – Состав и структура оборотных средств ООО «РМЗ-НКНХ»

| Показатели |

2008 год |

2009 год |

Отклонение |

|||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

| 1. Оборотные производственные фонды 1.1 Производственные запасы, в т.ч.: сырье, материалы и др. аналогичные ценности 1.2 МБП 1.3 Животные на выращивании и откорме 1.4 НДС и спец. налог по приобретенным ценностям 2. Средства в процессе производства 2.1. НЗП 2.2. Расходы будущих периодов 3. Фонды обращения 3.1. Нереализованная продукция 3.1.1. Готовая продукция и товары для перепродажи 3.1.2. Товары отгруженные 4. Денежные средства 4.1. Касса 4.2. Р/с 4.3. Прочие денежные средства 5. Дебиторская задолженность 6. Краткосрочные финансовые вложения |

218 185 127 928 18 666 - 45 050 26 541 66 84 19 857 474 252 26 593 16 218 10 375 22 761 6 12 817 9 938 424 898 - |

31,5 18,5 2,7 - 6,5 3,8 0,9 2,9 68,5 3,8 2,3 1,5 3,3 0,001 1,9 1,4 61,4 - |

338 153 275 273 - - 46784 16 096 14 738 1 358 440 919 19 009 15 184 3 825 5 251 5 5 109 137 416 659 - |

43,4 35,3 - - 6,0 2,1 1,9 0,2 56,6 2,4 1,9 0,5 0,7 0,001 0,7 0,02 53,5 - |

119 968 147 345 -18 666 - 1 734 -10 445 8 054 -18 499 -33 333 -7 584 -1 034 -6 550 -17 510 -1 -7 708 -9 801 -8 239 - |

11,9 16,8 -2,7 - -0,5 -1,7 -1,0 -2,7 -11,9 -1,4 -0,4 -1,0 -2,6 0 -1,2 -1,38 -7,9 - |

| Общая сумма оборотных средств |

692 437 |

100 |

779 072 |

100 |

88 635 |

- |

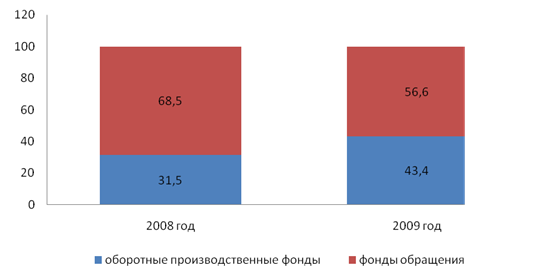

Анализируя состав и структуру оборотных средств ООО «РМЗ-НКНХ», по их функциональной роли в процессе производства, можно сказать, что оборотные производственные фонды, к которым относится часть средств производства (производственных фондов), вещественные элементы которых в процессе труда в отличие от основных производственных фондов расходуются в каждом производственном цикле, и их стоимость переносится на продукт труда целиком и сразу, в данной структуре занимает в 2008 году 31,5%, а в 2009 году эта цифра возрастает до 43,4%. Данное повышение - следствие роста удельного веса производственных запасов предприятия с 18,5 % в 2008 г. до 35,3% в 2009 г. Данное увеличение производственных запасов следствие того, что затраты на вспомогательные материалы по сравнению с 2008 г. в 2009 г. выросли в 2,55 раза, т.е. на 1.54 936 руб.; по расходу вспомогательных материалов произошел рост в 2,82 раза в основном за счет роста цен, а также в связи с коренной реконструкцией системы ППД и планомерной замены устаревшего оборудования на объектах ППД - в 6,64 раза. Также в 2009 г. наблюдается характерный рост затрат в незавершенном производстве до 1,9%.

Фонды обращения, которые обслуживают сферу обращения, включают в себя нереализованную продукцию, денежные средства, средства в расчетах с потребителями, в частности, дебиторскую задолженность и краткосрочные финансовые вложения.

Структура фондов обращения выглядит следующим образом. Всего фонды обращения в 2008 году составляли 68,5 % всех оборотных средств предприятия, в 2009 году этот показатель снизился на 11,9 % и составил 56,6 %. Это снижение следует из изменений таких показателей как нереализованная продукция, денежные средства и дебиторская задолженность.

Доля нереализованной продукции снизилась в 2009 году до 2,4 % по сравнению с 2008 годом - 3,8%, удельный вес денежных средств снизился на 2,6% и в отчетном году составляет 0,7%. Дебиторская задолженность уменьшилась на 8 239 тыс. руб. и в процентном отношении в 2009 году составила 53,5%.

Низкий показатель денежных средств в кассе и на расчетном счете предприятия объясняется тем, что ООО «РМЗ-НКНХ» является структурным подразделением ОАО «Верхнекамскнефтехим» и вся реализация нефти идет через недавно созданное управление по реализации нефти, поэтому выручка от реализации продукции очень мала, а следовательно, объясняет столь малую сумму денежных средств в кассе. Соотношение оборотных производственных фондов и фондов обращения в ООО «РМЗ-НКНХ» в 2008-2009 гг. можно наблюдать на рисунке 2.1.

Рисунок 2.1 – Соотношение оборотных производственных фондов и фондов обращения, %

Перед группировкой оборотных средств по материально-вещественному содержанию (на производственные запасы, незаконченную продукцию, готовую продукцию и товары, денежные средства, расчеты и прочие активы) целесообразно провести анализ наличия состава и структуры активов предприятия.

По таблице 2.2. нашли удельный вес оборотных средств, изменение по годам.

Таблица 2.2 – Наличие и состав активов предприятия

| Активы |

2008 год |

2009 год |

Отклонение |

|||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

| 1. Всего активов (итог баланса) |

5 044 885 |

100 |

7 338 445 |

100 |

2 293 560 |

- |

| 1.1. Внеоборотные активы (итог 1 -го раздела актива) |

4 352 448 |

86,3 |

6 559 373 |

89,4 |

2 206 925 |

3,1 |

| 1.2. Оборотные активы (итог 2-го раздела актива) |

692 437 |

13,7 |

779 072 |

10,6 |

86 635 |

-3,1 |

По данным таблицы 2.2 видно, что общая сумма средств предприятия увеличилась на 2 293 560 тыс. руб. и составила 7 338 445 тыс. руб. Удельный вес внеоборотных активов предприятия увеличился в 2009 году на 3,1% и составил 89,4 %. Доля оборотных же активов немного уменьшилась и составила в 2009 г. 10,6 % против 2008 г., когда доля оборотных активов составляла 13,7%. Данный анализ показывает общие изменения в активах предприятия. Для объяснения снижения и увеличения величины оборотных средств даем общую оценку изменений в наличии и структуре оборотных средств по важнейшим группам на основе оценки отклонений абсолютных и относительных показателей (таблица 2.3).

Таблица 2.3 – Анализ и состав структуры оборотных средств

| Оборотные средства |

2008 г. |

2009 г. |

Отклонение |

||||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

||

| 1 .Материальные оборотные средства |

|||||||

| 1.1. Производственные запасы |

127 928 |

18,5 |

275 273 |

35,3 |

147 345 |

16,8 |

|

| 1.2. МБП |

18 666 |

2,7 |

- |

- |

-18 666 |

-2,7 |

|

| 1.3. Затраты в незавершенном производстве |

|||||||

| 6 684 |

1,0 |

14 738 |

1,9 |

8 054 |

0,9 |

||

| 1.4. Готовая продукция и |

|||||||

| товары для перепродажи |

16218 |

2,3 |

15 184 |

1,9 |

-1 034 |

-0,4 |

|

| 1.5. Товары отгруженные |

10 375 |

1,5 |

3 825 |

0,5 |

-6 550 |

-1,0 |

|

| 1.6. Расходы будущих |

|||||||

| периодов |

19 857 |

2,9 |

1 358 |

0,2 |

-18 472 |

-2,7 |

|

| 1.7. НДС по приобретенным |

|||||||

| ценностям |

45 050 |

6,5 |

46 784 |

6,0 |

1 734 |

-0,5 |

|

| ИТОГО |

244 778 |

35,3 |

357 162 |

45,8 |

112 384 |

10,5 |

|

| 2. Дебиторская задолженность |

424 898 |

61,4 |

416 659 |

53,5 |

-8 239 |

-7,9 |

|

| 2 Л. Расчеты с дебиторами за |

|||||||

| товары и услуги |

330 550 |

47,7 |

333 051 |

42,7 |

2 501 |

-5 |

|

| 2.2. Расчеты с прочими |

|||||||

| дебиторами |

26 455 |

3,8 |

28 223 |

3,6 |

1 768 |

-0,2 |

|

| 2.3. Авансы выданные |

67 893 |

9,9 |

55 385 |

7,2 |

55 385 |

-2,7 |

|

| 3. Денежные средства 3.1. Краткосрочные финансовые вложения 3.2. Денежные средства в кассе 3.3. Денежные средства на р/с 3.4. Прочие денежные средства |

22 761 - 6 12 817 9 938 |

3,301 - 0,001 1,9 1,4 |

5 251 - 5 5 109 779 072 |

0,721 - 0,001 0,7 0,02 |

-17 510 - -1 -7 708 -9 801 |

-2,58 - 0 -1,2 -1,38 |

|

| Оборотные средства |

692 437 |

100 |

779 072 |

100 |

86 635 |

- |

|

В таблице 2.3. приведена структура оборотных средств. Ее изучение говорит о том, что материальные оборотные средства составляли в 2008 году 35,3 %, дебиторская задолженность - 61,4 % денежные - 3,3 %. Следует обратить внимание на низкий удельный вес денежных средств в составе оборотных и на большое отвлечение средств в дебиторскую задолженность покупателей. Большую долю в материальных средствах занимают производственные запасы - они составляют 18,5 % в 2008 году и 35,3% в 2009 году. В 2009 г. снизился удельный вес по статье «Расходы будущих периодов» на 2,7% и составляет 0,2% оборотных средств. Более высокий уровень данной статьи в 2008 году объясняется расширением производства. В 2009 году произошли некоторые изменения: доля материальных оборотных средств увеличилась на 10,5% и составила 45,8%, удельный вес дебиторской задолженности уменьшился на 7,9% и составил 53,5%, и снизилась доля денежных средств до 0,7%.

Далее проведем анализ дебиторской и кредиторской задолженности.

Управляя дебиторской задолженностью, наибольшее внимание нужно уделить наиболее старым долгам и крупным суммам. Рассмотрим структуру дебиторской задолженности в ООО «РМЗ-НКНХ».

Большое влияние на оборачиваемость капитала, вложенного в текущие активы, а, следовательно, и на финансовое состояние предприятия оказывает увеличение или уменьшение дебиторской задолженности. Для анализа структуры дебиторской задолженности составим аналитическую таблицу 2.4.

Таблица 2.4 - Анализ структуры дебиторской задолженности

| Расчеты с дебиторами |

2008 год |

2009 год |

Отклонение |

|||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

| Дебиторская задолженность, ВСЕГО |

424 898 |

100 |

416 695 |

100 |

-8 203 |

- |

| 1. С покупателями и заказчиками |

330 550 |

77,8 |

333 051 |

79,9 |

2 501 |

2,1 |

| 2. По векселям полученным |

- |

- |

- |

- |

- |

- |

| 3. По задолженности дочерних и независимых обществ |

- |

- |

- |

- |

- |

- |

| 4. По авансам выданным |

67 893 |

16 |

55 385 |

13,3 |

-12 508 |

-2,7 |

| 5. По задолженности учредителей по взносам в уставной капитал |

- |

- |

- |

- |

- |

- |

| 6. С прочими дебиторами |

26 455 |

6,2 |

28 233 |

6,8 |

1 778 |

0,6 |

В отчетном 2009 году сумма дебиторской задолженности уменьшилась на 8203 тыс. руб. и составила 416 695 тыс. руб. Это уменьшение является следствием снижения суммы дебиторской задолженности по статье «Авансы выданные» в 2009 г. по сравнению с 2008 г. на 12 508 тыс. руб. Наибольший удельный вес в структуре дебиторской задолженности занимает статья «С покупателями и заказчиками» и составляет в 2008 г. - 77,8%, в 2009 г. - небольшое увеличение по данной статье на 2,1 % и составляет 79,9%. В статью «Прочие дебиторы» входят такие расчеты как расчеты с персоналом, расчеты по ссуде, за коммерческие услуги, расчеты с совхозами и колхозами, расчеты с внебюджетным фондом, с пенсионным фондом и др. Этот раздел занимает в структуре дебиторской задолженности в 2008 г. – 6,2%, а в 2009 г. – 6,8%.

Рисунок 2.2 – Структура дебиторской задолженности в 2008 году

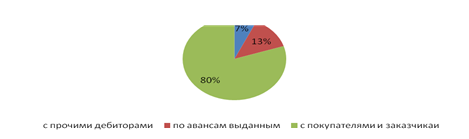

На рисунке 2.3 отражена структура дебиторской задолженности в 2009 году.

Рисунок 2.3 – Структура дебиторской задолженности в 2009 году

Далее необходимо проанализировать дебиторскую задолженность по срокам возникновения. Необходимо различать нормальную и просроченную задолженность. Просроченная дебиторская задолженность означает также рост риска непогашения долгов и уменьшения прибыли. Поэтому каждое предприятие заинтересовано в сокращении сроков погашения причитающихся ему платежей. Для анализа дебиторской задолженности по срокам возникновения составим аналитическую таблицу 2.5.

Таблица 2.5 - Дебиторская задолженность по срокам возникновения

| Наименование показателя |

Код стр. |

Остаток на конец 2008 г. |

Остаток на конец 2009 г. |

Отклонение |

|||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

||

| 1.Дебиторская задолженность, ВСЕГО |

424898 |

100 |

416659 |

100 |

-8239 |

- |

|

| Краткосрочная |

210 |

355634 |

83,7 |

390426 |

93,7 |

34792 |

10 |

| в том числе просроченная |

211 |

222021 |

52,3 |

255546 |

61,3 |

33525 |

9 |

| Из нее длительностью свыше 3 месяцев |

212 |

222021 |

52,3 |

255546 |

61,3 |

33525 |

9 |

| Долгосрочная |

220 |

14093 |

3,3 |

26233 |

6,3 |

12140 |

3 |

| Из стр. 220 задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты |

223 |

14093 |

3,3 |

26233 |

6,3 |

12140 |

3 |

По данным таблицы 2.5. видно, что больший удельный вес занимает краткосрочная дебиторская задолженность (в 2008 г. - 83,7%, в 2009 г. - 93,7%). В 2009 г. она увеличилась на 34 792 тыс.руб. и составила 390 426 тыс.руб. Доля просроченной дебиторской задолженности также велик, и также в отчетном году наблюдается ее рост: если в 2008 г. ее удельный вес составлял 52,3%, то в 2009 г. уже 61,3%. Доля сомнительной дебиторской задолженности увеличилась почти в два .раза и составила в отчетном году 26 233 тыс.руб. Рост уровня этого показателя говорит об ухудшении качества дебиторской задолженности. Состав дебиторской задолженности по «возрастным группам» показан на рисунке 2.4.(2008 г - слева, 2009 г. - справа).

Наибольшую задолженность ООО «РМЗ-НКНХ» имеют следующие организации: Мактаминское тепличное хозяйство - 7 073 тыс.руб., С/Х ООО «Нефтяник» - 11 090 тыс. руб., Су-45 ОАО «Строймеханизация» - 1 035 тыс. руб., ООО «Хлебопродукт»-1 508 тыс. руб., совхоз им. Токарликова - 1 064 тыс. руб., УС «Жилстрой» - 3 593 тыс. руб., ТОО МСП - 613 тыс. руб., МГПЗ - 2 893 тыс.руб.

Следующий этап анализа - провести оценку ликвидности, под которой понимается возвратность долгов предприятию. Для этого рассчитаем следующие показатели:

− среднюю величину дебиторской задолженности по формуле (1.1):

Ср. Д.З.2008 = (518 860+424 898) /2=471 79 тыс.руб.

Ср. Д.З.2009 = (369 727 + 416 659)/2 = 393 193 тыс.руб.

− коэффициент оборачиваемость дебиторской задолженности по

формуле (1.2):

К Д.З.2008 = 2 804 331/471 879 = 5,94

К Д.З.2009 = 8 139 887/393 193 = 20, 7

− период погашения дебиторской задолженности по формуле (1.3):

П Д.З.2008 = 360/5,94 = 60,6 дней

П Д.З.2009 = 360/20,7 = 17,4 дней

− доля дебиторской задолженности в общей сумме оборотных средств по формуле (1.4):

У Д.З.2008 = 424 898/692 437 * 100% = 61%

УД.З.2009 =416 659/779 072 * 100% = 54%

− доля сомнительной дебиторской задолженности в общей ее сумме (по формуле 1.5):

У С.Д.З.2008 = 14 093 / 424 898*100% = 3,3%

УС.Д.З. 2009 = 26 233/424 898*100% = 6,2%

Анализируя полученные данные на предприятии, можно сказать, что показатель ликвидности дебиторской задолженности, то есть коэффициент оборачиваемости увеличился в отчетном периоде почти в 3,5 раза и составил 20,7 оборотов. Соответственно, период возврата дебиторской задолженности уменьшился на 43 дня и в 2009 г. этот показатель равен 17,4 дней. Произошло также некоторое снижение доли дебиторской задолженности в текущих активах: в 2009 г. - 54% против 2008 г., когда этот показатель составлял 61%. Данное снижение несет положительные тенденции и говорит о хорошей кредитной политике по отношению к покупателям.

Наряду с анализом дебиторской задолженности можно провести анализ и кредиторской задолженности. Рассмотрим структуру кредиторской задолженности в ООО «РМЗ-НКНХ» (Таблица 2.6).

Таблица 2.6 - Анализ структуры кредиторской задолженности

| Расчеты с кредиторами |

2008 год |

2009 год |

Отклонение |

|||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

| Кредиторская задолженность, всего |

261 525 |

100 |

430 587 |

100 |

169 062 |

- |

| в том числе: |

||||||

| 1. Поставщики и подрядчики |

188 646 |

72,1 |

357 224 |

83,0 |

168 578 |

10,9 |

| 4. Задолженность перед |

21 665 |

8,3 |

24 660 |

5,7 |

2 995 |

-2,6 |

| персоналом организации |

||||||

| 5. Задолженность перед |

921 |

0,4 |

2 044 |

0,5 |

1 123 |

0,1 |

| государственными внебюджетными фондами |

||||||

| 6. Задолженность перед бюджетом |

13 858 |

5,3 |

8481 |

1.9 |

-5 377 |

-3,4 |

| 7. Авансы полученные |

469 |

0,2 |

3 501 |

0,8 |

3 032 |

0,6 |

| 8. Прочие кредиторы |

35 966 |

13,7 |

34 677 |

8,1 |

-1 289 |

-5,6 |

Значительный вес в составе источников средств предприятия занимают заемные, в том числе кредиторская задолженность. По анализируемому предприятию по данным таблицы 2.6 можно сказать, что в структуре кредиторской задолженности произошли некоторые изменения. Так, если в 2008 г. задолженность поставщикам и подрядчикам составляла 72,1%, то в 2009 г. она увеличилась и составила 83,0%. В связи с этим уменьшился удельный вес других видов кредиторской задолженности: произошло снижение по статьям «Задолженность перед персоналом организации» на 2,6%, «Задолженность перед бюджетом» на 2,4% и «Прочие кредиторы» (расчеты с профкомом, налоги за отгруженную продукцию, плата за. наем, расчеты за транспортные услуги и др.) на 5,6% и удельный вес по данным статьям составил в 2008 г. соответственно 5,7%, 1,9% и 8,1%.

Особое значение в анализе оборачиваемости средств организации имеет продолжительность периода погашения кредиторской задолженности.

Анализ оборачиваемости кредиторской задолженности проводится по следующим формулам:

Коб. к.з. = С/сРП / СК.З., (2.1)

где Коб. к.з. – коэффициент оборачиваемости кредиторской задолженности;

С/сРП – себестоимость реализованной продукции, тыс. руб.;

СК.З. – средняя величина кредиторской задолженности, тыс.руб.

ПК.З. = 360/Коб.к.з, (2.2)

где П кз. – период погашения кредиторской задолженности, дни.

На основании формул (2.1) и (2.2) рассчитаем следующие показатели:

− средняя величина кредиторской задолженности:

С К.З.2008 = (321 800 + 261 525)/2 = 291 663 тыс.руб.

С К.З.2009 = (260 923 + 430 587)/2 = 345 755 тыс.руб.

− коэффициент оборачиваемости кредиторской задолженности:

К ОБ.к.з.2008= 1 789 300 / 291 663 = 6,14 оборотов

К ОБ.к.з.2009 = 3 846 755 / 345 755 = 11,13 оборотов

− период погашения кредиторской задолженности:

П К.З.2008 = 360 / 6,14 = 59 дней

П К.З.2009 =360/ 11,13 = 32 дня

Из проведенных расчетов видно, что оборачиваемость кредиторской задолженности возросла с 6, 14 оборотов в 2008 году до 11,13 оборотов в 2009 году, следовательно, снизился период погашения кредиторской задолженности с 59 до 32 дней. Период погашения кредиторской задолженности не превышает период оборота средств в организации (период оборота средств в ООО «РМЗ- НКНХ» 562 дня в 2008 году и 272 дня в 2009 году).

Далее необходимо провести сравнительный анализ дебиторской и кредиторской задолженности. Для этого составим таблицу 2.7.

Таблица 2.7 - Сравнительный анализ дебиторской и кредиторской задолженности за 2008-2009 гг.

| Расчеты |

Дебиторская задолженность, тыс.руб. |

Кредиторская задолженность, тыс.руб. |

Превышение задолженности. тыс.руб. |

|||||

| дебиторской |

кредиторской |

|||||||

| 2008г. |

2009 г. |

2008 г. |

2009 г. |

2008 г. |

2009 г. |

2008 г. |

2009г. |

|

| 1. С покупателями и заказчиками за |

330 550 |

333 051 |

188 646 |

357 224 |

141 904 |

- |

- |

24173 |

| товары (работы, услуги) |

||||||||

| 2. По векселям |

67 893 |

55 385 |

469 |

3 501 |

67 424 |

51 884 |

- |

- |

| 3. По авансам |

- |

- |

921 |

2 044 |

_ |

_ |

921 |

2 044 |

| 4. По внебюджетным платежам |

13 858 |

8 481 |

_ |

13 858 |

8 481 |

|||

| 5. Перед персоналом организации |

- |

- |

21 665 |

24 660 |

- |

- |

21665 |

24 660 |

| 6. Прочие |

26 455 |

28 223 |

35 966 |

34 677 |

- |

9 511 |

6 454 |

|

| ИТОГО |

424 898 |

416 659 |

26! 525 |

430 587 |

209 328 |

51 884 |

45 955 |

65 812 |

В 2008 году кредиторская задолженность составляла 261 5254 тыс.руб., дебиторская задолженность 424 898 тыс. руб., то есть превышение кредиторской задолженности дебиторской составило 163 373 тыс.руб. (209328 - 45955). В 2009 году ситуация изменилась: дебиторская задолженность в данный период составляла 416 659 тыс. руб., кредиторская 430 587 тыс. руб., следовательно, превышение ее кредиторской задолженностью - 13 928 тыс.руб. (65 812 - 51 884). Налицо взаимные неплатежи, однако это происходит не в ущерб предприятию, так как общее превышение кредиторской задолженности в 2009 году составляет 65 812 тыс.руб. Такая ситуация не влечет за собой ухудшение финансового положения, так как данное предприятие использует эту задолженность как привлеченные источники. Привлечение заемных средств может способствовать временному улучшению финансового состояния предприятия, но при условии, что они не замораживаются и своевременно возвращаются.

Следующим этапом анализа состава и структуры оборотных средств является анализ состава и структуры запасов предприятия. Важным является оценить оптимальный размер производственных запасов, так как отвлечение средств на излишние запасы может служить первой из причин неустойчивого финансового положения. На сколько эффективно использует предприятие свои запасы можно рассчитать с помощью следующих показателей:

− средняя величина запасов:

С З.2008 = (90 736 + 199 728)/2 = 145 232 тыс. руб.;

С З.2009 = (199 728 + 310 378)/2 = 255 053 тыс. руб.;

− коэффициент оборачиваемости запасов:

К ОБ.з.2008 = 1 789 300/145 232 = 12,3;

К ОБ.з.2009 = 3 846 755/255 053 = 15,1;

− срок хранения запасов:

С ХР.з.2008 = 360/12,3 = 29 дней;

С ХР.з.2009 = 360/1.5,1= 24 дня;

Приведенные данные свидетельствуют об ускорении оборачиваемости запасов, а, следовательно, о повышении деловой активности предприятия. Коэффициент оборачиваемости запасов в 2009 году увеличился до 15,1, а в 2008 году он составлял 12,3. В связи с этим в отчетном году уменьшился срок хранения запасов с 29 дней в 2008 г. до 24 дней. Это хороший показатель, так как говорит о том, что на предприятии не накапливаются излишние, неходовые, залежалые материальные ценности, вследствие чего замедляется их оборачиваемость

Для оперативного управления запасами делается более детальный анализ их оборачиваемости по каждому виду.

Наименьший удельный вес в структуре оборотных средств имеют денежные средства, но их состояние для ООО «РМЗ-НКНХ» является очень важным, поэтому целесообразно провести анализ движения денежных средств.

Таблица 2.8 - Анализ движения денежных средств за 2008-2009 гг.

| Показатели |

2008 год |

2009 год |

Отклонение, |

|||

| тыс.руб. |

% |

тыс.руб. |

% |

тыс.руб. |

% |

|

| 1. Текущая деятельность |

||||||

| 1.1. Приток денежных средств |

441 435 |

100 |

1 119 380 |

100 |

677 945 |

- |

| выручка от реализации продукции |

2 185 |

0,5 |

4 894 |

0,4 |

2 709 |

-0,1 |

| выручка от реализации средств и |

||||||

| иного имущества |

38 |

0,01 |

- |

- |

-38 |

-0,01 |

| бюджетные ассигнования и иное |

||||||

| целевое финансирование |

- |

- |

- |

- |

- |

- |

| кредиты и займы |

- |

- |

72 392 |

6,5 |

72 392 |

6,5 |

| прочие поступления |

439 212 |

99,49 |

1 042 094 |

93,1 |

602 882 |

-6,39 |

| 1.2. Отток денежных средств |

165 448 |

100 |

545 313 |

100 |

379 865 |

|

| оплата приобретенных товаров, |

||||||

| работ, услуг |

106 990 |

64,7 |

407 142 |

74,7 |

300 152 |

10,0 |

| оплата труда |

- |

- |

- |

- |

- |

- |

| отчисления на социальные нужды |

- |

- |

- |

- |

- |

- |

| выдача подотчетных сумм |

3 192 |

1,9 |

7 699 |

1,4 |

4 507 |

-0,5 |

| выдача авансов |

- |

- |

33 301 |

6,1 |

33 301 |

6,1 |

| оплата машин, оборудования и ТС |

- |

- |

- |

- |

- |

- |

| расчеты с бюджетом |

33 370 |

20,2 |

50 088 |

9,2 |

16 738 |

-11 |

| прочие выплаты, перечисления |

21 896 |

13,2 |

47 083 |

8,6 |

25 187 |

-4,6 |

| ИТОГ (п.1.1.-п.1.2.) |

275 987 |

574 067 |

298 080 |

|||

| 2. Инвестиционная деятельность |

||||||

| 2.1. Приток денежных средств |

124 613 |

100 |

387911 |

100 |

263 298 |

|

| целевое финансирование |

124 613 |

100 |

387 856 |

99,99 |

263 243 |

-0,01 |

| выручка от реализации средств и |

||||||

| иного имущества |

- |

- |

55 |

0,01 |

55 |

0,01 |

| прочие поступления |

- |

- |

- |

- |

- |

- |

| 2.2. Отток денежных средств |

85915 |

100 |

572 648 |

100 |

486 733 |

|

| на оплату приобретенных товаров, |

||||||

| работ, услуг |

- |

- |

191 861 |

33,5 |

191 861 |

33,5 |

| выдача авансов |

- |

- |

10 687 |

1,9 |

10 687 |

i,9 |

| оплата машин, оборудования и |

||||||

| транспортных средств |

85 915 |

100 |

370 100 |

64,6 |

284 185 |

-35,4 |

| ИТОГ (п.2.1.~п.2,2.) |

38 698 |

-187 737 |

-226 435 |

|||

| 3. Финансовая деятельность |

||||||

| 3.1. Приток денежных средств |

2 003 |

100 |

2 642 |

100 |

639 |

|

| дивиденды и проценты по |

||||||

| финансовым вложениям |

_ |

- |

- |

- |

_ |

|

| прочие поступления |

2 003 |

100 |

2 642 |

100 |

639 |

0 |

| 3.2. Отток денежных средств |

2 003 |

100 |

2642 |

100 |

639 |

|

| На выплату дивидендов |

- |

- |

- |

- |

- |

- |

| Прочие выплаты и перечисления |

2 003 |

100 |

2 642 |

100 |

639 |

|

| ИТОГ (п.3.1.-п.3.2.) |

0 |

0 |

0 |

|||

| Всего изменений денежных средств |

314 685 |

386 330 |

71 645 |

|||

| (сумма итогов) |

||||||