| Похожие рефераты | Скачать .docx |

Дипломная работа: Система формирования показателей рентабельности: анализ и оценка факторов их роста на предприятии (на примере ОАО "Дорстройматериалы")

Министерство образования и науки Российской Федерации

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

ЦЕНТР ДОПОЛНИТЕЛЬНОГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

Выпуская аттестационная работа по программе профессиональной переподготовки «Финансы»

на тему: «Система формирования показателей рентабельности: анализ и оценка факторов их роста на предприятии» (на примере ОАО «Дорстройматериалы»)

Тула 2009

Содержание

ВВЕДЕНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1 Понятие рентабельности

1.2 Система показателей рентабельности

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ПОКАЗАТЕЛЕЙ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА НА ПРЕДПРИЯТИИ ОАО «ДОРСТРОЙМАТЕРИАЛЫ»

2.1 Краткая организационно-экономическая характеристика предприятия ОАО «Дорстройматериалы»

2.2 Анализ и оценка факторов роста показателей рентабельности производства в ОАО «Дорстройматериалы»

ГЛАВА 3. РАЗРАБОТКА КОМПЛЕКСА МЕРОПРИЯТИЙ ДЛЯ ПОВЫШЕНИЯ ПОКАЗАТЕЛЕЙ ЭФФЕКТИВНОСТИ НА ПРЕДПРИЯТИИ ОАО «ДОРСТРОЙМАТЕРИАЛЫ»

3.1 Комплекс мероприятий по улучшению показателей рентабельности предприятия ОАО «Дорстройматериалы»

3.2 Оценка эффективности предлагаемых мероприятий

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

Введение

В сложившейся ситуации на мировом рынке и на нестабильном этапе развития экономики в целом, руководители и собственники компаний уделяют все больше и больше времени анализу деятельности своих компаний. Так как основополагающей целью предприятия является его эффективность, т.е. отношение между получаемым результатом и затратами, или превышение доходов над расходами, прежде всего нужно обеспечить эффективную работу вложенных денежных средств. А для того, чтобы оценить, движется ли бизнес в нужном направлении или нуждается в корректировке, выполняется анализ ряда оценочных показателей.

При помощи финансового анализа можно объективно оценить внутренние и внешние отношения анализируемого объекта: охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а затем по его результатам принять обоснованные решения.

В настоящее время в мировой учетно-аналитической практике известны десятки показателей, используемых для оценки состояния компании: рентабельность продаж, рентабельность активов и собственного капитала, оборачиваемость активов, стоимость компании и т.д.

Для управления компанией и сокращения издержек наиболее эффективны традиционные показатели рентабельности, многообразие которых определяет альтернативность путей ее повышения.

Таким образом, данная тема заслуживает подробного рассмотрения.

Цель работы: разработать комплекс мероприятий по улучшению эффективности деятельности предприятия.

Для достижения цели были поставлены следующие задачи:

1. Изучить теоретические основы о рентабельности и системе ее показателей;

2. Выполнить анализ и оценку факторов роста показателей рентабельности на примере предприятия ОАО «Дорстройматериалы»;

3. Разработать комплекс мероприятий, улучшающих показатели рентабельности предприятия и оценить их экономический эффект.

Предметом исследования явились показатели рентабельности предприятия.

Объект исследования - предприятие ОАО «Дорстройматериалы».

Практическая значимость работы состоит в том, что:

1. Разработан комплекс мероприятий по улучшению показателей рентабельности предприятия.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ АНАЛИЗА ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1 Понятие рентабельности

Общеизвестно, что результаты деятельности предприятий могут быть оценены различными показателями, такими, как объем выпуска продукции, объем продаж, прибыль. Характеризуя финансовый или производственный результат, перечисленные показатели не способны оценить эффективность деятельности предприятий. Это связано с тем, что данные показатели являются абсолютными характеристиками деятельности предприятия, и их правильная интерпретация по оценке результативности может быть осуществлена во взаимосвязи с другими показателями, характеризующими вложенные в предприятие средства.

Показателями, характеризующими эффективность деятельности предприятий, являются показатели рентабельности (или доходности).

В экономической литературе дается несколько понятий рентабельности. Так, одно из его определений звучит следующим образом: рентабельность (от нем. rentabel – доходный, прибыльный) представляет собой показатель экономической эффективности производства на предприятиях, который комплексно отражает использование материальных, трудовых и денежных ресурсов.

По мнению других авторов, рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы используемого для организации своей деятельности [7].

Так или иначе, рентабельность представляет собой соотношение дохода и капитала, вложенного в создание этого дохода. Увязывая прибыль с вложенным капиталом, рентабельность позволяет сравнить уровень доходности предприятия с альтернативным использованием капитала или доходностью, полученной предприятием при сходных условиях риска. Более рискованные инвестиции требуют более высокой прибыли, чтобы они стали выгодными. Так как капитал всегда приносит прибыль, для измерения уровня доходности прибыль, как вознаграждение за риск, сопоставляется с размером капитала, который был необходим для образования этой прибыли. Рентабельность является показателем, комплексно характеризующим эффективность деятельности предприятия.

Основными функциями рентабельности являются: учетная, оценочная, стимулирующая.

Как результативный показатель она характеризует эффективность использования имеющихся ресурсов, успех (неуспех) в бизнесе, рост (снижение) объемов деятельности.

Как количественный показатель рентабельность представляет собой разницу между ценой и стоимостью товаров, между объемом продаж и себестоимостью (в сфере обращения между валовыми доходами и издержками обращения). Рентабельность, являясь конечным результатом деятельности предприятия, создает условия для его расширения, развития, самофинансирования и повышения конкурентоспособности [16].

При помощи показателей рентабельности можно оценить эффективность управления предприятием, так как получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности и рациональности принимаемых управленческих решений. Поэтому рентабельность можно рассматривать как один из критериев качества управления [9].

Понятие «рентабельность» имеет разные значения с позиции предприятия, потребителя, государства. Но во всех случаях оно означает выгоду. Если предприятие (промышленное предприятие) работает рентабельно (в нормальных условиях хозяйствования), то это свидетельствует о том, что покупатель, приобретая товар именно в этом магазине (или этого производителя), получает удовлетворение от покупки (когда у него есть выбор), а государство (общество) может за счет налогов на рентабельность поддерживать убыточные объекты, решать приоритетные социальные задачи.

Предприятие считается рентабельным, если в результате реализации продукции, работ, услуг оно покрывает все свои издержки и получает прибыль. Поэтому в широком смысле слова понятие рентабельность означает прибыльность, доходность. Но определение рентабельности как прибыльности не достаточно точно раскрывает её экономическое содержание из-за отсутствия тождества между ними, т.к. сумма прибыли и уровень рентабельности, как правило изменяются не в равной пропорции, а зачастую и в разном направлении.

Наличие рентабельности позволяет удовлетворять экономические интересы государства, предприятия, работников и собственников. Объектом экономических интересов государства является та часть «рентабельности», которую уплачивает предприятие в виде налога на рентабельность и которую общество использует для решения социальных задач. Экономические интересы предприятия заключаются в увеличении доли рентабельности, остающейся в его распоряжении. За счет этой рентабельности предприятие решает производственные и социальные задачи своего развития. Интересы работников в увеличении рентабельности связаны с созданием возможностей для улучшения материального стимулирования и повышения уровня их социального развития. Собственники также заинтересованы в росте рентабельности предприятия, ибо тем самым увеличатся дивиденды, обеспечится увеличение их капитала.

В гармонично развивающемся обществе ни один из вышеперечисленных интересов не обладает преимуществами перед другими. Если же такая взаимосвязь нарушится в пользу чьих-либо интересов, то тем самым это приведет к ущемлению интересов других сторон. Так, снижение заинтересованности предприятия в наращивании рентабельности (например, из-за необоснованности налогов и отчислений) приведет к уменьшению платежей в бюджет, к замораживанию заработной платы, к нерациональному использованию капитала [16].

По значению уровня рентабельности можно также оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции. Для долгосрочных кредиторов инвесторов, вкладывающих деньги в собственный капитал предприятия, данный показатель является более надежным индикатором, чем показатели финансовой устойчивости и ликвидности, определяющиеся на основе соотношения отдельных статей баланса.

Устанавливая связь между суммой прибыли и величиной вложенного капитала, показатель рентабельности можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования с фактическими и ожидаемыми инвестициями сопоставляется прибыль, которую предполагается получить на эти инвестиции. Оценка предполагаемой прибыли базируется на уровне доходности за предшествующие периоды с учетом прогнозируемых изменений.

Кроме того, большое значение рентабельность имеет для принятия решений в области инвестирования, планирования, при составлении смет, координировании, оценке и контроле деятельности предприятия и ее результатов.

В отечественной экономической теории долгое время считалось, что единственным источником рентабельности является труд. Это встречается очень редко, например, когда торговец покупает товар с целью его немедленной перепродажи по более высокой цене. Только в этом случае труд торговца выступает источником получения рентабельности. Как свидетельствует опыт стран с развитой экономикой, возможны и другие варианты происхождения рентабельности. В большинстве случаев получение рентабельности является результатом реализации (производства) товара (услуги), основанной на привлечении нескольких факторов и прежде всего труда и капитала. При этом понятие рентабельности связывается не только со стоимостью используемого капитала, но и с его обесцениванием, и с периодом, в течение которого происходит это обесценивание [16].

Рентабельность сложная и неоднозначная категория. Известный американский ученый экономист Самуэльсон рентабельность определял как безусловный доход от факторов производства, как вознаграждение за предпринимательскую деятельность, технические нововведения и усовершенствования, за умение рисковать в условиях неопределенности, как монопольный доход, как этическую категорию.

С развитием рыночных отношений все чаще стали говорить и о других ситуациях ее происхождения: рентабельность, заработанная благодаря инициативе предпринимателя, рентабельность, полученная при благоприятных обстоятельствах, неожиданная допускаемая и признанная органами государственной власти (соответствующим законодательством) [18].

Все вышеназванные источники связаны между собой, и чистое их содержание выделить часто невозможно. Важнейшими факторами, определяющими рентабельность, являются: внедрение нововведений, отсутствие страха перед рисками (риск как источник рентабельности), рациональное использование средств, достижение оптимальных объемов деятельности (т.е. выбор такого масштаба предприятия, который позволяет обеспечить оптимальную рентабельность). Доказано, что в плане рентабельности крупные предприятия не всегда самые лучшие. Рентабельность растет до тех пор, пока процентная ставка по банковским кредитам будет ниже нормы рентабельности на вложенный капитал; наличие задолженности, таким образом, допустимо, даже во многих случаях ока способствует получению рентабельности (так называемый эффект рычага). Многие мелкие и средние предприятия боятся задолженности, что не всегда оправдано. Однако, используя стратегию добровольной задолженности, надо опасаться низкой рентабельности, ибо она заставит предприятие прибегать к дополнительным займам с целью обновления оборудования (ассортимента). А это может привести к состоянию пониженной платежеспособности и даже к банкротству.

Внедрение инноваций как источник рентабельности предполагает производство (реализацию) нового товара (услуги) более высокого качества, освоение нового рынка, организационно-управленческие новшества, освоение новых источников поступления товаров [18].

Продолжительность притока рентабельности от внедрения инноваций определяется следующими факторами: важностью изобретения, значимостью и постоянством потребностей, удовлетворяемых данным товаром (услугой), характером деятельности, патентно-лицензионным законодательством в стране, внедрением инноваций; общей стратегией, проводимой промышленным предприятием на рынке, состоянием конкурентной среды в данной отрасли.

Бывают ситуации, когда роль предпринимателя в возникновении рентабельности или убытка пассивна. Такие ситуации порождены: [7].

· характером деятельности,

· существующей структурой рынка,

· общехозяйственной конъюнктурой,

· наличием инфляции (весьма выгодна для предприятий, имеющих задолженность и получивших неиндексированные ссуды и кредиты)

Рентабельность, учитывая различия между ее ожидаемым и полученным уровнем, выполняет следующие четыре функции:

1)ожидаемая рентабельность является основой принятия инвестиционных решений;

2)полученная рентабельность выступает измерителем результатов деятельности предприятия;

3)часть полученной рентабельности является источником самофинансирования предприятия;

4)часть рентабельности поступает в качестве вознаграждения владельцам капитала (в условиях акционерной формы собственности).

Целью деятельности любой коммерческой структуры в условиях рыночной экономики, в конечном счете, является получение рентабельности, способной обеспечить ее дальнейшее развитие. Рентабельность рассматривается не только как основная цель, но и как главное условие деловой активности предприятия, как результат его деятельности, эффективного осуществления своих функций по обеспечению потребителей необходимыми товарами в соответствии с имеющимся спросом на них.

В зависимости от положения предприятия на рынке, наличия ресурсов, длительности периода основная цель может быть конкретизирована. В долгосрочном периоде это будет достижение максимальной рентабельности, в краткосрочном - необходимой рентабельности при определенных объемах деятельности, и во все периоды - обеспечение конкурентоспособности предприятия. При этом максимизация рентабельности в долгосрочном периоде возможна лишь при поэтапном достижении определенных необходимых размеров рентабельности. Обеспечение необходимого объема рентабельности в долгосрочном и краткосрочном периодах обусловлено жизненно важными потребностями в развитии предприятия (промышленного предприятия), удовлетворении экономических интересов собственников, обеспечении интересов общества и коллектива.

Основная цель деятельности предприятия (промышленного предприятия) находится в тесной связи с жизненным циклом предприятия. На стадии его «рождения» главной целью выступает борьба за выживание, а основной задачей выход на рынок (заявление о себе). На стадии «детства», соответственно, кратковременная рентабельность при укреплении положения на рынке. В «юности» - ускоренный рост прибылей на основе роста реализации и завоевания своей части рынка; на стадии «ранней зрелости» постоянный рост объемов и освоение новых направлений деятельности (диверсификация деятельности). На стадии «зрелости» предприятие заботится о своем имидже (когда возможны скидки с цены и другие меры, привлекающие покупателей к данному предприятию (промышленному предприятию) и сбалансированном росте всех показателей, на стадии «старения» обеспечение сохранения завоеванных позиций и стабильности работы. На стадии «выживания» поиск новых идей, способствующих омолаживанию предприятия. Оценка жизненных циклов предприятия (промышленного предприятия) с позиции рентабельности показывает, что оно должно за период с рождения до зрелости обеспечить достижение максимальной рентабельности, а это в свою очередь создаст предпосылки для его возрождения на новом витке развития [24].

С точки зрения бухгалтерского учета, рентабельность состоит из двух составляющих. Первый компонент доход от обычной (повседневной) хозяйственной деятельности предприятия (определяется как разность между валовыми доходами от реализации и издержками обращения). При этом на величину рентабельности от хозяйственной деятельности оказывает влияние соответствующая методика исчисления издержек, затрат на содержание персонала, оценки стоимости основных фондов, запасов и других составляющих.

Второй компонент потенциальная рентабельность (доход от владения ценными бумагами, долговыми обязательствами и материальными ценностями). Разновидностью потенциального дохода выступает чрезвычайный доход, который складывается из дохода от реализации активов, безнадежных финансовых обязательств, использования сумм от ускоренной амортизации, резервов.

В систему прибылей и доходов отечественного коммерческого предприятия в соответствии с принятой методикой их исчисления входят, кроме рентабельности от реализации, рентабельность от прочей деятельности, доходы (за минусом расходов) от внереализационных операций [31].

Методика исчисления рентабельности за рубежом несколько отличается от применяемой в отечественной практике, что обусловлено различиями в собственности, учете, отчетности. Зарубежные промышленного предприятия рентабельность за отчетный период определяют как разность стоимости чистых активов на начало и конец периода. Чистые активы подсчитываются путем вычитания из общей стоимости активов промышленного предприятия (стоимости недвижимости, машин и оборудования, запасов, долговых требований, ценных бумаг в портфеле) стоимости долгов третьим лицам (т. е. тем, кто не входит в число владельцев компании), суммы среднесрочной, долгосрочной и краткосрочной задолженности поставщикам и прочим кредиторам. Из полученной разности вычитают дополнительные взносы владельцев компании или прибавляют к ней сумму выплаченных возмещений им [16].

Рентабельность бывает следующих видов:

а) Народнохозяйственная рентабельность определяется как отношение всей суммы денежных накоплений (прибыли и налога с оборота) к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств или к полной себестоимости продукции. В 1984 г, рентабельность промышленности, исчисленная как отношение всей суммы денежных накоплений к производственным фондам, составляла (в ценах соответствующих лет) 20,5%.

б) Хозрасчетная рентабельность, используемая при планировании, оценке хозяйственной деятельности и экономическом стимулировании объединений, предприятий, определяется как отношение суммы прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств. В 1984 г. она составляла по промышленности 12,1%, в том числе: в машиностроении и металлообработке-12,2%, в черной металлургии- 10,7%, в нефтедобывающей- 19,2, в легкой-23,2, в пищевой промышленности-18,5%. Рентабельность промышленности, рассчитанная как отношение прибыли к полной себестоимости продукции, в 1984 г. составляла 16,2%, в том числе: пищевой-11,8, легкой промышленности- 12,3%.

Уровень рентабельности отраслей промышленности находится в прямой зависимости от рентабельности объединений, предприятий. Чем выше рентабельность объединений, предприятий, тем выше уровень рентабельности промышленности и всего народного хозяйства в целом [18].

в) общая рентабельность объединений, предприятий определяется отношением балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств и рассчитывается по формуле:

![]() , (1)

, (1)

где R – уровень рентабельности , %;

П – прибыль;

Оф – среднегодовая стоимость основных производственных фондов;

Об - среднегодовая стоимость нормируемых оборотных средств.

г) фактическая общая рентабельность определяется отношением балансовой прибыли к фактической среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств, непрокредитованных банком. Фактические остатки нормируемых оборотных средств устанавливаются исходя из их остатка по балансу за вычетом задолженности поставщикам по акцептованным платежным требованиям, срок оплаты которых не наступил, и поставщикам по неотфактурованным поставкам, а также износа малоценных и быстроизнашивающихся предметов и резерва на возмещение плановых потерь и предстоящих расходов.

Уровень рентабельности зависит не только от суммы прибыли, но и от фондоемкости производства. На предприятиях, объединения тяжелой промышленности с высокой фондоемкостью производства уровень рентабельности по отношению к производственным фондам ниже, чем в объединениях, на предприятиях легкой и особенно пищевой промышленности. С увеличением суммы прибыли и уменьшением стоимости основных производственных фондов и нормируемых оборотных средств рентабельность повышается, и наоборот.

д) расчетная рентабельность представляет собой отношение балансовой прибыли за вычетом платы за производственные фонды, фиксированных платежей, процентов за банковский кредит, прибыли целевого назначения (прибыль от реализации товаров широкого потребления, новых товаров бытовой химии и т. п.), а также прибыли, полученной по причинам, не зависящим от деятельности объединения, предприятия, к среднегодовой стоимости основных производственных фондов (за вычетом основных фондов, по которым предоставлены льготы по плате) и нормируемых оборотных средств [24].

При анализе работы объединений, предприятий, особенно при планировании к оценке рентабельности изделиям, важное значение имеет рентабельности определяемая как отношение суммы прибыли к полной себестоимости реализованной продукции. Расчет рентабельности отдельных видов продукции производится по формуле:

![]() (2)

(2)

где R – уровень рентабельности , %;

О – оптовая цена предприятия на изделия;

С – полная себестоимость изделия.

Показатель рентабельности по изделиям отражает эффективность затрат живого и овеществленного труда на производство продукции.

В течение производственного цикла на уровень рентабельности влияет ряд факторов, которые можно разделить на внешние – связаны с воздействием на деятельность предприятия рынка, государства, географического положения и внутренние - производственные и внепроизводственные. Выявление в процессе анализа внутренних и внешних факторов, влияющих на рентабельность, дает возможность “очистить” показатели эффективности от внешнего воздействия.

Рассмотрим сначала факторы, непосредственно связанные с деятельностью предприятия, которые оно может изменять и регулировать в зависимости от поставленных перед предприятием целей и задач, т.е. внутренние факторы. Внутренние факторы можно разделить на производственные, непосредственно связанные с основной деятельностью предприятия, и внепроизводственные факторы, которые непосредственно не связаны с производством продукции и с основной деятельностью предприятия.

Внепроизводственные факторы включают в себя снабженческо-сбытовую деятельность, т.е. своевременность и полноту выполнения поставщиками и покупателями обязательств перед предприятием, их удаленность от предприятия, стоимость транспортировки до места назначения и т.д.. Природоохранные мероприятия, которые необходимы для предприятий ряда отраслей, например, химической, машиностроительной и т.д. отраслей, и влекут за собой значительные издержки. Штрафы и санкции за несвоевременность или не точность выполнения каких-либо обязательств фирмы, например, штрафы в налоговые органы за несвоевременность расчетов с бюджетом. На финансовые результаты деятельности фирмы, а следовательно и на рентабельность косвенно влияют и социальные условия труда и быта работников. Финансовая деятельность предприятия, т.е. управление собственным и заемным капиталом на предприятие, деятельность на рынке ценных бумаг, участие в других предприятиях и т.д [24].

Известно, что процесс производства состоит из трех элементов: средства труда, предметы труда и трудовые ресурсы. В связи с этим, выделяют такие производственные факторы, как наличие и использование средств труда, предметов труда и трудовых ресурсов. Названные факторы являются основными факторами роста прибыли и рентабельности предприятия, именно с повышением эффективности их использования связываются процессы интенсификации производства.

Влияние производственных факторов на результат деятельности можно оценить с двух позиций: как экстенсивное и как интенсивное. Экстенсивные факторы связаны с изменением количественных параметров элементов процесса производства, к ним относятся:

· изменение объема и времени работы средств труда, т.е., например, покупка дополнительных станков, машин и т.д., строительство новых цехов и помещений или увеличение времени работы оборудования для увеличения объема производимой продукции;

· изменение количества предметов труда, непроизводительное использование средств труда, т.е. увеличение запасов, большой удельный вес брака и отходов в объеме выпускаемой продукции;

· изменение численности рабочих, фонда рабочего времени, непроизводительные затраты живого труда (простои).

Количественное изменение производственных факторов всегда должно быть оправдано изменением объема выпускаемой продукции, т.е. предприятие должно следить за тем, чтобы не снижались темпы прироста прибыли относительно темпов прироста затрат.

Интенсивные производственные факторы связаны с повышением качества использования производственных факторов, к ним относятся:

· повышение качественных характеристик и производительности оборудования, т.е. своевременная замена оборудования на более современное с большей производительностью;

· использование прогрессивных материалов, совершенствование технологии обработки, ускорение оборачиваемости материалов;

· повышение квалификации рабочих, снижение трудоемкости продукции, совершенствование организации труда [18].

Кроме внутренних факторов на рентабельность предприятия оказывают косвенное воздействие и внешние факторы, которые не зависят от деятельности предприятия, но зачастую достаточно сильно влияют на результат его деятельности. К данной группе факторов относятся географическое положение предприятия, т.е. регион в котором оно располагается, удаленность предприятия от сырьевых источников, от районных, республиканских центров, природные условия и т.д. Конкуренция и спрос на продукцию предприятия, т.е. наличие на рынке платежеспособного спроса на продукцию фирмы, присутствие на рынке фирм - конкурентов, производящих аналогичный по потребительским свойствам товар. Ситуация на смежных рынках, например, на финансовом, кредитном, рынке ценных бумаг, сырьевых ранках и т.д., т.к. изменение доходности на одном ранке, влечет за собой снижение доходности на другом, например, повышение доходности государственных ценных бумаг ведет к сокращению инвестиций в реальный сектор экономики. Государственное вмешательства в экономику, которое проявляется в изменение законодательных основ деятельности рынка, изменение налогового бремени на предприятия, изменение ставок рефинансирования и т.д [24].

Источниками для расчета коэффициентов рентабельности служат данные бухгалтерской и финансовой отчетности, внутренних регистров бухгалтерского учета на предприятии, а именно бухгалтерский баланс (форма №1), отчет о финансовых результатах (форма № 2), приложение к балансу (форма №5) [29].

Основные пути роста рентабельности производства - развитие наиболее прогрессивных отраслей, рациональное размещение объединений, предприятий, повышение удельного веса специализированного производства, применение современные методов организации производства и труда в соответствии с требованиями научно-технического прогресса, ускорение внедрения и освоения новой, более прогрессивной техники, повышение производительности труда, снижение себестоимости продукции, улучшение ее качества, усиление режима экономии в расходовании материальных, трудовых и финансовых ресурсов и повышение материальной заинтересованности работников в результатах своего труда [24].

Но стоит помнить, что для оценки эффективности работы коммерческого предприятия недостаточно использования показателя рентабельности, поскольку наличие рентабельности еще не означает, что предприятие работает хорошо. Абсолютная сумма рентабельности не позволяет судить о степени доходности того или иного предприятия, сделки, идеи. Многие коммерческие предприятия, получившие одинаковую сумму рентабельности, имеют различные объемы продаж, разные затраты. Поэтому для определения эффективности произведенных затрат необходимо использовать относительный показатель уровень рентабельности. Рентабельность целесообразно рассматривать с двух позиций как объективную экономическую категорию и как количественный и качественный показатель.

Как объективная экономическая категория рентабельность характеризует доходность, финансовый результат хозяйственной деятельности предприятия (промышленного предприятия, компании).

Рентабельность синтетический показатель, отражающий многие стороны деятельности торговых предприятий за определенный период.

В экономической теории применяется несколько определений категорий рентабельности:

1) отношение полезного результата торговой деятельности в виде рентабельности к стоимости совокупных затрат на ее получение;

2) сопоставление результатов хозяйственной деятельности с затратами или ресурсами, исчисленными в стоимостной форме;

3) интегральный показатель, обобщающий другие показатели эффективности.

Значимость коэффициента рентабельности в условиях ориентации на рыночные отношения определяется интересом к нему не только работников данного предприятия, но и интересом государства, контрагентов, собственников, кредиторов и заемщиков. Повышение уровня рентабельности для коллектива предприятия означает укрепление финансового положения, а, следовательно, увеличение средств, направляемых на материальное стимулирование их труда, для управленцев это информация о результатах применяемой тактики и стратегии и о целесообразности ее корректировки.

Собственников (акционеров и учредителей) показатель рентабельности интересует с точки зрения прибыльности их паевых и учредительских взносов в составе общих вложений. Если уровень рентабельности возрастает, то возрастает интерес к данному предприятию других потенциальных акционеров, цена акций в этом случае тоже возрастает. У предприятия появляется возможность не только дальнейшего развития данного вида деятельности, но и возможность получения более высоких дивидендов. И наоборот, при падении уровня рентабельности интерес к вложениям в данное предприятие падает.

Кредиторов и заемщиков денежных средств уровень рентабельности и его изменение интересует с точки зрения реальности получения процентов по обязательствам, снижения риска невозврата заемных средств, платежеспособности клиента и возможностей для дальнейшего его развития.

Динамика рентабельности коммерческого предприятия изучается также налоговыми службами, фондовыми биржами, профессиональными ассоциациями [25].

В мировой практике достаточно широко используется система показателей рентабельности для оценки эффективности работы промышленного предприятия (компании), ее текущего положения, для сравнительного анализа привлекательности различных сфер бизнеса.

1.2 Система показателей рентабельности

Результативность и экономическая целесообразность функционирования предприятия оценивается не только абсолютными, но и относительными показателями. Относительными показателями являются система показателей рентабельности.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий смысл – определение суммы прибыли с одного рубля вложенного капитала. И поскольку это относительные показатели – они практически не подвержены влиянию инфляции.

Показатели рентабельности позволяют оценить, какую прибыль имеет фирма с каждого рубля средств, вложенных в активы [18].

Показатели рентабельности являются основными характеристиками эффективности хозяйственной деятельности предприятия. Они рассчитываются как относительные показатели финансовых результатов, полученных предприятием за отчетный период. Экономическое содержание показателей рентабельности сводится к прибыльности деятельности предприятия. В процессе анализа рентабельности исследуются уровень показателей, их динамика, определяется система факторов, влияющих на их изменение, количественно оцениваются факторные влияния.

Система показателей включает показатели, рассчитываемые по данным бухгалтерской отчетности. Проиллюстрируем порядок расчета основных показателей рентабельности по данным отчетности. Заметим, что показатели рентабельности можно выразить в коэффициентах или в процентах.

Показатели рентабельности (доходности) предприятия позволяют дать оценку его финансовых результатов и, в конечном счете, эффективности. К этим показателям обычно относят уровень рентабельности, который выражается как отношение того или иного вида прибыли к какой-либо базе. Разные показатели отражают разные стороны деятельности предприятия. Вполне естественно, что в целом эффективность работы предприятия может определяться лишь системой показателей рентабельности. Она, включает в себя пять групппоказателей: рентабельность продукции, продаж, активов, собственного капитала и прочие показатели [16].

Эффективность основной деятельности предприятия по производству и реализации товаров, работ и услуг характеризуется показателем рентабельности продукции. Он определяется отношением прибыли к полной себестоимости продукции. Этот показатель может быть широко использован в аналитических целях, так как позволяет производить расчеты, соотнося различные показатели прибыли с различными показателями затрат на продукцию. Пример показан на рисунке 1.

Рисунок 1 - Пример формирования показателей рентабельности первой группы

Кроме того, на основе показателей рентабельности продукции можно проводить внутризаводские и межзаводские сравнения, как по общему объему продукции, так и по отдельным их видам.

Рентабельность реализованной продукции насчитывается по формуле:

![]() (3)

(3)

где RРП - рентабельности реализованной продукции;

ПРП - прибыль от реализации;

СРП - полная себестоимость реализованной продукции.

Данный показатель характеризует реальный размер прибыли, которую приносит предприятию каждый рубль произведенных затрат по ее выпуску и реализации. Иногда при расчетах данного показателя в числителе используют чистую прибыль предприятия. Но на показатель рентабельности продукции, рассчитанный на основе чистой прибыли, оказывают влияние факторы, связанные со снабженческо-сбытовой и другими видами деятельности предприятия. Кроме этого, на показатель оказывает влияние и налогообложение.

Для осуществления контроля не только за себестоимостью реализованной продукции, но и за изменениями в политике ценообразования рассчитывают показатель рентабельности продаж по следующей формуле:

![]() (4)

(4)

где RРП – рентабельность продаж;

ЧП – чистая прибыль;

ПРП – прибыль от реализации;

ВРП – выручка от реализации.

По динамике данного показателя предприятие может принимать решение по изменению ценовой политики или усилению контроля за себестоимостью продукции. Показатель можно определять в целом по продукции или по отдельным ее видам.

Исходя из приведенной формулы расчета рентабельности продукции, можно определить влияние на ее изменение по сравнению с базисным периодом изменения цен на продукцию и изменения уровня себестоимости. Если представить прибыль от реализации так, как показано на формуле:

![]() (5)

(5)

Изменение рентабельности продаж за счет изменения отпускных цен на реализованную продукцию определяется по формуле:

(6)

(6)

Влияние фактора изменения себестоимости на рентабельность продаж выражается по формуле:

(7)

(7)

Общее изменение рентабельности продаж по сравнению с базисным периодом должно быть равно сумме влияния перечисленных двух факторов, и представлено на формуле [24]:

![]() (8)

(8)

Вторая группа показателей рентабельности – это рентабельность продаж, которая рассчитывается по формуле:

![]() , (9)

, (9)

где RПР – рентабельность продаж;

Прп – прибыль от реализации;

В – выручка от реализации.

Рост этого показателя может отражать рост цен на продукцию при постоянных затратах или увеличение спроса и соответственно снижении затрат на единицу продукции. Уменьшение этого показателя отражает обратные тенденции. Кроме того, этот показатель показывает долю прибыли в выручке от реализации, следовательно, соотношения в ней прибыли и полной себестоимости реализуемой продукции. Именно с помощью этого показателя предприятия может принять решение по поводу выбора пути увеличения прибыли: или снижать себестоимость, или увеличивать объем производства. Данный показатель, рассчитанный на основе чистой прибыли, называют коэффициентом чистой прибыли [].

Третья группа показателей рентабельности – рентабельность активов (или инвестиций) рассчитывается по формуле:

![]() , (10)

, (10)

где RA – рентабельность активов;

П – прибыль предприятия (может использоваться прибыль от реализации, валовая или чистая);

Аср – средняя величина активов (имущества) предприятия за определенный период.

Этот показатель может встречаться под названием рентабельность инвестиций. Он отражает эффективность вложенных в предприятия денежных средств. В зависимости от ситуации может использоваться тот или иной вид прибыли, но в большинстве случаев оценка ведется по прибыли до налогообложения, т.е. по валовой, и по прибыли после налогообложения, т.е. по чистой прибыли.

Рентабельность активов можно представить себе в виде формулы:

![]() , (11)

, (11)

где Оакт – оборачиваемость активов.

Таким образом, на рентабельность активов прежде всего оказывают влияние две группы факторов, связанных с рентабельностью продаж и оборачиваемостью активов.

Обычно при анализе рентабельности активов проводится анализ оборотных активов, т.е. его оборотных средств, так как их влияние на этот показатель значительно зависит от состояния и организации оборотных средств. Расчет ведется по формуле:

![]() , (12)

, (12)

где RA – рентабельность текущих активов;

ЧП – чистая прибыль предприятия;

АII – средняя величина второго раздела актива баланса предприятия – оборотные активы.

Предприятия может аналогичным путем рассчитывать рентабельность и необоротных активов (основных средств и нематериальных активов), т.е. первого раздела актива баланса.

Наряду с рентабельностью необоротных активов следует рассчитывать их фондоотдачу по формуле:

![]() , (13)

, (13)

где ФОА1 – фондоотдача внеоборотных активов;

А1ср – средняя величина внеоборотных активов [].

Четвертая группа показателей рентабельности – рентабельность акционерного или собственного капитала, которая вычисляется по формуле:

![]() , (14)

, (14)

где RАК – рентабельность акционерного капитала;

ПIII – средняя величина собственного капитала предприятия за определенный период.

Этот показатель занимает особое место, так как отражает отдачу или доходность главного вида средств, используемых предпринимателем, - собственных средств.

Особенность этого показателя в том, что он, во-первых, показывает эффективность собственных средств, т.е. чистую прибыль, полученную на вложенный рубль, и, во-вторых, степень риска предприятия, отражающую рост RАК .

На основе RАК предприятие может прогнозировать темпы роста своей прибыли. Прирост прибыли в планируемом периоде рассчитывается по формуле:

![]() , (15)

, (15)

где П – прирост прибыли в планируемом году;

Крн – коэффициент средств, направляемых на развитие производства из чистой прибыли; отражает долю чистой прибыли, направляемой на развитие производства.

Во взаимосвязи с RАК может быть использована знаменитая формула Дюпона:

![]() . (16)

. (16)

Данная формула значительно расширяет аналитические возможности предприятия, в результате чего оно имеет возможность определить:

- динамику чистой прибыли в выручке от реализации продукции (рентабельность продаж);

- эффективность использования активов на основе выручки от реализации и существующие тенденции (оборачиваемость активов);

- структуру капитала предприятия на основе той доли, которую составляют в активах собственные средства;

- влияние вышеперечисленных факторов на RАК .

Вместе с расчетом RАК предприятиям следует рассчитывать рентабельность так называемого перманентного капитала и рентабельность заемного капитала.

Рентабельность перманентного капитала рассчитывается с помощью формулы:

![]() , (17)

, (17)

где ПIV – средняя величина долгосрочных кредитов и займов, полученных предприятием за определенный период, т.е. четвертый раздел пассива баланса.

Долгосрочный кредит практически используется для формирования необоротных активов, способствует высвобождению собственных средств. Тем самым он как бы косвенно увеличивает собственные средства предприятия.

Поэтому показатель рентабельности перманентного капитала в более широком смысле отражает рентабельность собственных средств предприятия, или, другими словами, средств, вложенных в предприятие на длительный срок.

Аналогично определяется рентабельность заемных средств, как долгосрочных и краткосрочных в целом, так и отдельно краткосрочных пассивов [24].

К пятой группе показателей рентабельности относятся все прочие показатели.

Это, прежде всего показатели рентабельности акций. Прибыль на 1 акцию вычисляется по формуле:

![]() , (18)

, (18)

где ЧПА – чистая прибыль, предназначенная акционерам;

КА – среднее число обращающихся за год акций.

Отношение рыночной цены акции к доходу на нее выражается по формуле:

![]() , (19)

, (19)

где РЦА – рыночная цена акции.

Показатель выплаты дивидендов вычисляется с помощью формулы:

![]() , (20)

, (20)

где ДВ – сумма дивидендов, выплачиваемая из чистой прибыли.

Одним из существенных показателей является рентабельность инвестиций, которая рассчитывается по формуле:

![]() , (21)

, (21)

где Дфв – доходы от долгосрочных и краткосрочных финансовых вложений;

ФВ – сумма долгосрочных и краткосрочных финансовых вложений [18].

Таким образом, рентабельность – это относительный показатель интенсивности производства. Предприятие рентабельно, если суммы выручки от реализации продукции достаточно не только для покрытия затрат на производство и реализацию, но и для образования прибыли. Существует целая система показателей рентабельности предприятия, которые позволяют дать оценку его финансовых результатов и, в конечном счете, эффективности.

Рассчитаем показатели рентабельности предприятия на примере ОАО «Дорстройматериалы».

2. АНАЛИЗ И ОЦЕНКА ПОКАЗАТЕЛЕЙ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА НА ПРЕДПРИЯТИИ ОАО «ДОРСТРОЙМАТЕРИАЛЫ»

2.1 Краткая организационно-экономическая характеристика предприятия ОАО «Дорстройматериалы»

Предприятие «Дорстройматериалы» основано в 1995 году в Белгородской области, городе Губкине, поселке Заповедном. По форме собственности организация является открытым акционерным обществом. Предприятие малое, численность персонала – 22 человека.

ОАО «Дорстройматериалы» занимается добычей и обогащением сурьмяно-ртутных руд и руд прочих цветных металлов.

Выпускаемой продукцией предприятия являются:

· материалы строительные нерудные

· щебень и гравий из природного камня и песчано-гравийных материалов;

· щебень.

Выполним анализ финансового состояния предприятия ОАО «Дорстройматериалы» на 2007 и 2008 годы, который будет состоять из анализа ликвидности, платежеспособности и финансовой устойчивости.

1. Анализ ликвидности и платежеспособности.

Для оценки ликвидности предприятия на основании бухгалтерского баланса (Приложения А,В) сгруппируем активы по степени ликвидности, пассивы по срокам погашения и представим данные в виде таблицы 1.

Таблица 1 – Разделение активов и пассивов на группы

| На начало 2007г, тыс. р | На конец 2007г, тыс. р. | На начало 2008г, тыс. р. | На конец 2008г, тыс. р. | |

| А1 | 536 | 803 | 803 | 2946 |

| А2 | 6484 | 13695 | 13695 | 78103 |

| А3 | 10216 | 12520 | 12520 | 4803 |

| П1 | 2876 | 4330 | 4330 | 7960 |

| П2 | 13537 | 17083 | 17083 | 11252 |

Из таблицы видно, что условия абсолютной ликвидности предприятия не выполняются, т.е. условие A1 > П1 – ложно, т.к 536 < 2876, 803 < 4330, 2946 < 7960, A2 > П2 - ложно для первых трех периодов, т.к. 6484 <13537, 13695 < 17083. Выполняется только одно условие 78103 >11252 (на конец 2008 г.), которое обусловлено резким повышением суммы дебиторской задолженности за 2008 г, а именно возросла краткосрочная дебиторская задолженность покупателей и заказчиков. Возможно, это вызвано началом кризиса и, соответственно, неимением средств у покупателей и заказчиков для того, чтобы расплатиться за предоставленную предприятием продукцию.

Рассчитаем коэффициенты ликвидности для оценки платежеспособности:

K1 – коэффициент абсолютной ликвидности, который рассчитывается по формуле:

![]() , (22)

, (22)

где A1 – первая группа активов;

П1 – первая группа пассивов.

В норме K1 >=1, в данном случае K1 = 0,186 на начало 2007г; K1 =0,185 на конец 2007г и на начало 2008г; K1 = 0,37 на конец 2008г, что не соответствует норме.

Это означает, что за счет наиболее ликвидных активов может погасить лишь 18,6% и 18,5% срочных обязательств на начало и на конец 2007 года соответственно. На конец 2008 года организация способна погасить уже 37% срочных обязательств, что все еще не соответствует норме. Низкий уровень абсолютной ликвидности предприятия может быть объяснен тем, что предприятие старается избегать взятия кредитов. Также, нехватка денежных средств объясняется необоснованным вложением большой суммы в незавершенное строительство. Ситуация немного улучшается к концу 2008 года в связи с тем, предприятие пересмотрело свою политику и было принято решение взять долгосрочный кредит.

Коэффициент K2 – коэффициент быстрой ликвидности, выражается по формуле:

![]() (23)

(23)

где А2 – вторая группа активов;

П2 – вторая группа пассивов.

В норме K2 >=1,4. По данным рассматриваемого предприятия, K2 = 0,428 на начало 2007г; K2 = 0,677 на конец 2007г и на начало 2008; K2 = 4, 219 на конец 2008 года.

Поучается, что за счет активов выстрой и средней скорости реализации предприятие может погасить лишь 42,8% и 67,7% обязательств на начало и на конец 2007 года соответственно. На конец 2008 года, организация уже может погасить в 6 раз больше обязательств, чем могла в конце предыдущего года. Повышение уровня срочной ликвидности объясняется успешно проведенной рекламной компанией по привлечению покупателей и заказчиков, в связи с чем, увеличилось количество запасов, в частности готовой продукции и товаров для перепродажи, и, следовательно, из-за увеличения объема продаж возросла сумма дебиторской задолженности.

K3 – коэффициент общей ликвидности, находится по формуле:

![]() , (24)

, (24)

где А3 – третья группа активов.

В норме коэффициент K3 >=2. В данном случае, К3 = 1,05 на начало 2007г; К3 = 1,262 на конец 2007г и на начало 2008г; К3 = 4,469 на конец 2008г.

Выходит, что активы, которые могут быть обращены в денежную форму в течение года, превышают сумму краткосрочных обязательств лишь на 5% и 26,2% на начало и конец 2007 года соответственно, что ниже нормы. Такой низкий уровень ликвидности вызван трудностями в сбыте продукции, а также проблемами в управлении дебиторской задолженностью. Но на конец 2008 года, сумма возросла в 4 раза, что в 2 раза превышает норму. Резкий скачок в уровне общей ликвидности обусловлен увеличением дебиторской задолженности, вызванной кризисными явлениями и невозможностью оплатить полученную продукцию.

Таким образом, на начало и на конец 2007 года организация неплатежеспособна, хотя на конец 2008 года платежеспособность организации нормальная. Вызвано это тем, что в течение 2007 года организация выплатила краткосрочный займ, но в то же время кредиторская задолженность возросла почти 2,5 раза, что негативно сказалось на ее платежеспособности. В частности, предприятие стало брать авансы в суме в 3 раза превышающей, сумму авансов на начало года. Такая финансовая политика могла отрицательно повлиять на платежеспособность организации. Существенного изменения платежеспособности за 2007 год не произошло, а за год 2008 платежеспособность организации резко улучшилась до нормальных показателей. Вызвано такое улучшение положение тем, что сумма дебиторской задолженности возросла за год почти в 6 раз, и в частности дебиторская задолженность покупателей и заказчиков увеличилась в 25 раз по сравнению с началом 2008 года. Причиной такого резкого скачка может быть отсутствие у поставщиков и заказчиков средств для погашения задолженности, либо они просто недобросовестные.

2.2 Анализ финансовой устойчивости

Рассчитаем некоторые показатели, с помощью которых можно оценить достаточность различных источников формирования запасов для приобретения запасов.

Собственные оборотные средства рассчитываются по формуле:

![]() (25)

(25)

где СОС – собственные оборотные средства;

СК – собственный капитал;

ВОА – внеоборотные активы.

Собственные и долгосрочные источники формирования запасов находятся по формуле:

![]() (26)

(26)

где ДКЗ – долгосрочные кредиты и займы.

Общие источники формирования запасов представлены на формуле:

![]() (27)

(27)

где ККЗ – краткосрочные кредиты и займы.

Достаточность этих источников для приобретения запасов определяется по положительной разности с запасами вышеперечисленных показателей, т.е. нормой для следующих показателей является их положительное значение:

![]() (28)

(28)

где З – запасы.

![]() (29)

(29)

![]() (30)

(30)

Используя формулы (25)-(30), рассчитаем показатели финансовой устойчивости. Представим результаты вычислений в виде таблицы 2.

Таблица 2 – Показатели финансовой устойчивости предприятия

| На начало 2007 г, тыс. р. | На конец 2007г, тыс. р. | На начало 2008г, тыс. р. | На конец 2008г, тыс. р. | |

| СОС | 201 | 4924 | 4924 | 63697 |

| СД | 201 | 4924 | 4924 | 63697 |

| ОИ | 7814 | 4924 | 4924 | 63697 |

| ΔСОС | -11897 | -9428 | -9428 | 48580 |

| ΔСД | -11897 | -9428 | -9428 | |

| ΔОИ | -4284 | -9428 | -9428 |

рентабельность финансовый устойчивость актив

Таким образом, получается, что в 2007 году организация финансово неустойчива, и даже находится в кризисном положении, так как общих источников формирования запасов не достаточно для приобретения запасов. Отрицательно на финансовой устойчивости могло сказаться вложение больших средств в незавершенное строительство (22% от валюты баланса), т.к. это приводит к «замораживаю» части средств предприятия. Также на финансовой устойчивости негативно сказалось увеличение кредиторской задолженности (на конец года она составила 24% от валюты баланса). Такая же ситуация остается и на начало 2008 года, хотя на конец года организация уже является абсолютно финансово устойчивой, т.к. ей достаточно собственных оборотных активов для приобретения запасов. Такой резкий скачок обусловлен увеличением нераспределенной прибыли почти в 2,5 раза за 2008 год. Возможными причинами такого выравнивания финансового положения являются решение о невыдаче премий сотрудникам или уменьшение суммы дивидендов поступающих акционерам предприятия в связи с кризисным положением в стране.

Таким образом, на период 2007 года организация неплатежеспособна, но к концу 2008 года платежеспособность организации нормализуется. Объясняется это неправильным использованием оборотного капитала: отвлечением средств в дебиторскую задолженность, вложением в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования. Нормализация показателей к концу 2008 года обусловлена тем, что сумма дебиторской задолженности возросла за год почти в 6 раз. Причиной такого резкого скачка может быть отсутствие у поставщиков и заказчиков средств для погашения задолженности, либо они просто недобросовестные.

Говоря о финансовой устойчивости предприятия, можно отметить, что в 2007 году организация находится в кризисном положении. Возможной причиной этого является неоправданное вложение большой суммы средств в незавершенное строительство (22% от валюты баланса). Также на финансовой устойчивости негативно сказалось увеличение кредиторской задолженности (на конец года она составила 24% от валюты баланса). Такая же ситуация остается и на начало 2008 года, хотя на конец года организация уже является абсолютно финансово устойчивой. Улучшение положения предприятия обусловлено увеличением нераспределенной прибыли почти в 2,5 раза за 2008 год. Возможными причинами такого выравнивания финансового положения являются решение о невыдаче премий сотрудникам или уменьшение суммы дивидендов поступающих акционерам предприятия в связи с кризисным положением в стране.

В общем, финансовое положение организации за 2 года улучшилось: если в 2007 году предприятие было неплатежеспособным и финансово неустойчивым, то на конец 2008 года платежеспособность достигла нормы, а финансовая устойчивость возросла до абсолютной нормы.

2.3 Анализ и оценка факторов роста показателей рентабельности

Для отражения результатов деятельности предприятия используются показатели рентабельности, которые предполагают соотнесение прибыли с величиной затрат, активов, капитала, используемых для получения данной прибыли. Показателей рентабельности много, но мы рассчитаем только рентабельность реализованной продукции, рентабельность продаж, рентабельность активов и рентабельность собственного капитала, приведем факторный анализ рентабельности активов и рентабельности собственного капитала.

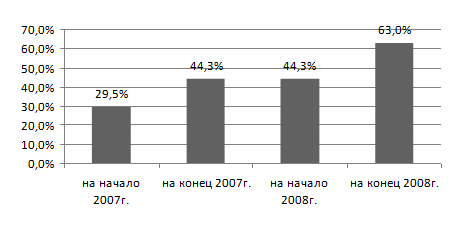

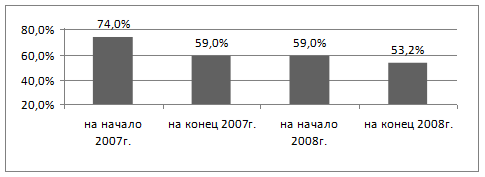

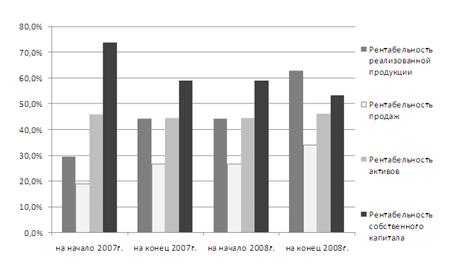

В соответствии с формулой (3) рассчитаем рентабельность реализованной продукции. На начало 2007 года она составила 29,5%, на конец 2007 года и на начало 2008г – 44,3% и на конец 2008г – 63%. Рентабельность реализованной продукции представлена в виде диаграммы на рисунке 2.

Рисунок 2 – Динамика рентабельности реализованной продукции

Общий уровень показателя достаточный и возрастает с течением времени. Рост данного показателя рентабельности можно обусловить повышением прибыли от продаж, которые, в свою очередь, могли резко возрасти в связи с грамотно организованной рекламной компанией и, соответственно, привлечением большого числа покупателей и заказчиков. В течение 2007 года прибыль от продаж возросла почти в 2 раза, а за 2008 год выросла еще вдвое.

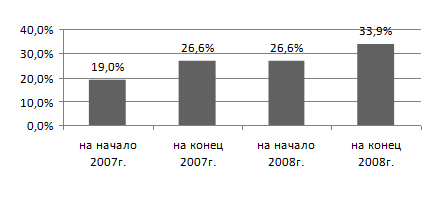

Рентабельность продаж рассчитаем по формуле (9). В итоге получается, что на начало 2007 года рентабельность продаж составляет 19%, на конец 2007 года и на начало 2008 – 26,6% и на конец 2008 года рентабельность продаж выросла до 33,9%. Рост рентабельности продаж отражен в виде диаграммы на рисунке 3.

В целом, уровень рентабельности продаж неплохой, прослеживается его постепенное увеличение. Рост данного показателя обусловлен ростом цен на продукцию, который вызван начавшимся кризисом.

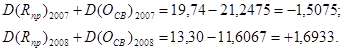

Рисунок 3 – Динамика рентабельности продаж

Показатель рентабельности активов вычислим по формуле (10). Итак, на начало 2007 года рентабельность активов составляет 46%, на конец 2007 года и на начало 2008 года – 44,5% и на конец 2008 года рентабельность активов осталась 46,2%. Прослеживается стабильность данного показателя и достаточно высокий общий уровень. Динамику изменений показателя рентабельности активов можно проследить по диаграмме на рисунке 4.

Приведем факторную модель анализа рентабельности активов, которую можно представить с помощью формулы Дюпона:

![]() (31)

(31)

где В – выручка;

КОА – коэффициент оборачиваемости активов.

Данные для анализа рентабельности активов предприятия представим в виде таблицы 3.

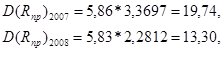

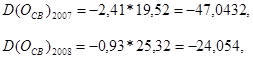

Влияние рентабельности продаж определяется по формулам:

(32)

(32)

где D(Rпр ) – влияние рентабельности продаж на рентабельность активов.

Таблица 3 – Исходные данные для факторного анализа рентабельности активов предприятия

| Показатели | На начало 2007г. | На конец 2007г. | Изменение за год | На начало 2008г. | На конец 2008г. | Изменение за год |

| 1 | 2 | 3=2-1 | 4 | 5 | 6=5-4 | |

| Чистая прибыль, тыс. руб. | 20638 | 40050 | +19412 | 40050 | 77258 | +37208 |

| Выручка от продажи товаров, работ, услуг, тыс. руб. | 151077 | 205176 | +54099 | 205176 | 304713 | +99537 |

| Стоимость активов, тыс. руб. | 44834 | 89943 | +45109 | 89943 | 167262 | +77319 |

| Рентабельность продаж по чистой прибыли, % | 13,66 | 19,52 | +5,86 | 19,52 | 25,35 | +5,83 |

| Коэффициент оборачиваемости активов | 3,3697 | 2,2812 | -1,0885 | 2,2812 | 1,8218 | -0,4594 |

| Рентабельность активов, % | 46,03 | 44,53 | -1,5 | 44,53 | 46,18 | +1,65 |

Влияние коэффициента оборачиваемости активов вычисляется по формулам:

(33)

(33)

где D(OСВ ) – влияние коэффициента оборачиваемости активов на рентабельность собственного капитала.

Общая сумма влияния двух факторов составляет:

. (34)

. (34)

Таким образом, увеличение прибыли в 2007 году на рубль продаж способствовало повышению уровня рентабельности активов на 19,74%. Тогда как, снижение коэффициента оборачиваемости активов привело к понижению уровня рентабельности активов на 21,25%.

Увеличение же прибыли в 2008 году на рубль продаж способствовало повышению уровня рентабельности активов на 13,30%. Тогда как, снижение коэффициента оборачиваемости активов привело к понижению уровня рентабельности активов на 11,61%.

Стабильность данного показателя обусловлена тем, что при росте чистой прибыли, с такой же скоростью возрастают активы предприятия. В частности, при увеличении объема продаж увеличивается дебиторская задолженность от покупателей и заказчиков, которые не могут выплатить средства за предоставленные услуги в связи с возникшим кризисом.

Рисунок 4 – Динамика рентабельности активов

Проведем факторный анализ рентабельности собственного капитала.

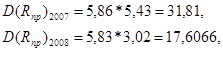

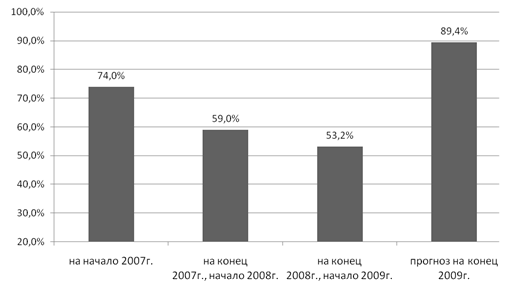

Рентабельность собственного капитала рассчитаем по формуле (14). На начало 2007 года рентабельность собственного капитала составила 74%, на конец 2007 года и на начало 2008 года – 59% и на конец 2008 года данный показатель упал до 53,2%. Динамику спада рентабельности собственного капитала можно увидеть по диаграмме на рисунке 5. Анализ рентабельности капитала можно провести по данным, приведенным в таблице 4.

Таблица 4 – Анализ рентабельности собственного капитала предприятия

| Показатели | На начало 2007г. | На конец 2007г. | Изменение за год | На начало 2008г. | На конец 2008г. | Изменение за год |

| 1 | 2 | 3=2-1 | 4 | 5 | 6=5-4 | |

| Чистая прибыль, тыс. руб. | 20638 | 40050 | +19412 | 40050 | 77258 | +37208 |

| Собственный капитал, тыс. руб | 27799 | 67849 | +40050 | 67849 | 145107 | +77258 |

| Рентабельность собственного капитала, % | 74,24 | 59,03 | -15,21 | 59,03 | 53,24 | -5,79 |

Данные таблицы 4 показывают, что рентабельность собственного капитала предприятия снизилась за 2007 год на 15,21%, а за 2008 год на 5,79%.

Для определения влияния факторов на динамику рентабельности собственного капитала элементы формулы (14) умножим и разделим на показатель выручки от продажи и получим факторную зависимость, представленную в формуле:

![]() (35)

(35)

где N – выручка от продаж;

OСВ – оборачиваемость собственных вложений.

Рисунок 5 – Динамика рентабельности собственного капитала

Получается, что рентабельность собственного капитала зависит от двух факторов: изменения рентабельности продаж и оборачиваемости собственных сложений.

Исходные данные для расчета факторов, воздействующих на уровень рентабельности собственного капитала, представлены в таблице 5.

Таблица 5 – Исходные данные для факторного анализа рентабельности собственного капитала предприятия

| Показатели | На начало 2007г. | На конец 2007г. | Изменение за год | На начало 2008г. | На конец 2008г. | Изменение за год |

| 1 | 2 | 3=2-1 | 4 | 5 | 6=5-4 | |

| Чистая прибыль, тыс. руб. | 20638 | 40050 | +19412 | 40050 | 77258 | +37208 |

| Выручка от продажи товаров, работ, услуг, тыс. руб. | 151077 | 205176 | +54099 | 205176 | 304713 | +99537 |

| Собственный капитал, тыс. руб. | 27799 | 67849 | +40050 | 67849 | 145107 | +77258 |

| Рентабельность продаж по чистой прибыли, % | 13,66 | 19,52 | +5,86 | 19,52 | 25,35 | +5,83 |

| Оборачиваемость собственных вложений | 5,43 | 3,02 | -2,41 | 3,02 | 2,09 | -0,93 |

| Рентабельность собственного капитала, % | 74,24 | 59,03 | -15,21 | 59,03 | 53,24 | -5,79 |

Из таблицы 5 видно, что из двух факторов (рентабельность продаж и оборачиваемости собственных сложений) на спад рентабельности собственного капитала повлияли оба эти показателя.

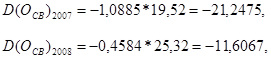

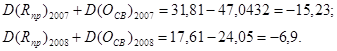

Влияние рентабельности продаж определяется по формулам:

(36)

(36)

где D(Rпр ) – влияние рентабельности продаж на рентабельность собственного капитала.

Влияние оборачиваемости собственных сложений вычислим по формуле:

(37)

(37)

где D(OСВ ) – влияние оборачиваемости собственных вложений на рентабельность собственного капитала.

Общая сумма влияния двух факторов составляет:

. (38)

. (38)

Таким образом, увеличение прибыли в 2007 году на рубль продаж способствовало повышению уровня рентабельности собственного капитала на 31,81%. Тогда как, снижение уровня оборачиваемости собственных вложений привело к понижению уровня рентабельности собственного капитала на 47,04%.

Увеличение же прибыли в 2008 году на рубль продаж способствовало повышению уровня рентабельности собственного капитала на 17,61%. Тогда как, снижение уровня оборачиваемости собственных вложений привело к понижению уровня рентабельности собственного капитала на 24,05%.

Стабильно увеличивающаяся рентабельность продаж, из-за успешно проведенной рекламной компании, привлекшей большое число покупателей и заказчиков, и постепенно понижающаяся оборачиваемость собственных вложений, вызванная решением не выдавать премий сотрудникам и уменьшить суммы дивидендов, поступающих акционерам предприятия, в связи с кризисным положением в стране, вместе негативно влияют на рентабельность собственного капитала.

Приведем трехфакторную модель анализа рентабельности собственного капитала, которую можно представить с помощью формулы Дюпона:

![]() (39)

(39)

где MСК – мультипликатор собственного капитала;

КОА – коэффициент оборачиваемости активов.

Данные для анализа рентабельности собственного капитала предприятия представим в виде таблицы 6.

Таблица 6 – Исходные данные для факторного анализа рентабельности собственного капитала предприятия

| Показатели | На начало 2007г. | На конец 2007г. | Изменение за год | На начало 2008г. | На конец 2008г. | Изменение за год |

| 1 | 2 | 3=2-1 | 4 | 5 | 6=5-4 | |

| Чистая прибыль, тыс. руб. | 20638 | 40050 | +19412 | 40050 | 77258 | +37208 |

| Выручка от продажи товаров, работ, услуг, тыс. руб. | 151077 | 205176 | +54099 | 205176 | 304713 | +99537 |

| Стоимость активов, тыс. руб. | 44834 | 89943 | +45109 | 89943 | 167262 | +77319 |

| Собственный капитал, тыс. руб. | 27799 | 67849 | +40050 | 67849 | 145107 | +77258 |

| Рентабельность продаж по чистой прибыли, % | 13,66 | 19,52 | +5,86 | 19,52 | 25,35 | +5,83 |

| Коэффициент оборачиваемости активов | 3,3697 | 2,2812 | -1,0885 | 2,2812 | 1,8218 | -0,4594 |

| Мультипликатор собственного капитала | 1,6128 | 1,3256 | -0,2872 | 1,3256 | 1,1527 | -0,1729 |

| Рентабельность собственного капитала, % | 74,24 | 59,03 | -15,21 | 59,03 | 53,24 | -5,79 |

Из таблицы 6 видно, что коэффициент оборачиваемости активов негативно влияет на рентабельность собственного капитала. Это вызвано тем, что предприятие имеет избыточные долгосрочные активы, а именно большая сумма вложена в незавершенное строительство.

Рентабельность продаж имеет тенденцию роста, что связано с постепенным ростом выручки, в результате увеличения объемов продаж после успешно проведенной рекламной компании.

Показатель «мультипликатор собственного капитала» указывает на неудовлетворительную заемную политику предприятия. Наблюдается постепенное снижение показателя, который прямо пропорционально влияет на рентабельность собственного капитала, также снижая ее. Вызвано это неэффективным управлением ресурсами и затратами предприятия, в частности, не привлечением внешних займов.

Итак, за 2007 год рентабельность собственного капитала упала на 15 процентных пунктов, за 2008 год – приблизительно на 6.

Общий уровень показателя достаточно высокий. В общей сложности за 2 года спад составляет приблизительно 20 процентных пунктов.

Также, снижение уровня показателя рентабельности собственного капитала может быть обусловлено оборонительной политикой менеджера фирмы, который старается свести привлечение внешних займов и кредитов до минимума (доля собственного капитала в итоге баланса составляет 62% на начало 2007 г., 75% - на конец 2007 г. и на начало 2008г., 87% - на конец 2008 года).

Приведем сводную диаграмму всех показателей рентабельности за 2 года (рисунок 6).

В целом, показатели рентабельности находятся на высоком уровне. Прослеживается положительная динамика в отношении рентабельности реализованной продукции (от 30% до 63% за 2 года) и рентабельности продаж (от 19% до 33,9% за 2 года). Рост показателя рентабельности реализованной продукции можно обусловить повышением прибыли от продаж, которые, в свою очередь, могли резко возрасти в связи с грамотно организованной рекламной компанией и, соответственно, привлечением большого числа покупателей и заказчиков.Повышение показателя рентабельности продаж обусловлено ростом цен на продукцию, который вызван начавшимся кризисом, а следовательно и увеличением выручки от продаж.

Рисунок 6 – Сводная диаграмма всех показателей рентабельности

Показатель рентабельности активов стабилен и находится на достаточно высоком уровне (около 45%). Стабильность данного показателя обусловлена тем, что при росте чистой прибыли, с такой же скоростью возрастают активы предприятия. В частности, при увеличении объема продаж увеличивается дебиторская задолженность от покупателей и заказчиков, которые не могут выплатить средства за предоставленные услуги в связи с возникшим кризисом.

Динамика изменений показателя рентабельности собственного капитала отрицательная, т.е. уровень показателя падает (с 74% до 53,2% за 2 года), но остается на высоком уровне. Это вызвано тем, что предприятие имеет избыточные долгосрочные активы, а именно большая сумма вложена в незавершенное строительство; также ситуация вызвана неэффективным управлением ресурсами и затратами предприятия, в частности, не привлечением внешних займов.

Таким образом, на период 2007 года организация неплатежеспособна, но к концу 2008 года платежеспособность организации нормализуется. Причиной этого является неправильное использование оборотного капитала: отвлечение средств в дебиторскую задолженность, вложение в сверхплановые запасы и на прочие цели, которые временно не имеют источников финансирования. Нормализация показателей к концу 2008 года обусловлена тем, что сумма дебиторской задолженности возросла за год почти в 6 раз. Обусловлено это отсутствием у поставщиков и заказчиков средств для погашения задолженности, либо их недобросовестность.

Говоря о финансовой устойчивости предприятия, можно отметить, что в 2007 году организация находится в кризисном положении. Возможной причиной этого является неоправданное вложение большой суммы средств в незавершенное строительство (22% от валюты баланса). Также на финансовой устойчивости негативно сказалось увеличение кредиторской задолженности (на конец года она составила 24% от валюты баланса). Такая же ситуация остается и на начало 2008 года, хотя на конец года организация уже является абсолютно финансово устойчивой. Улучшение положения предприятия обусловлено увеличением нераспределенной прибыли почти в 2,5 раза за 2008 год. Возможными причинами такого выравнивания финансового положения являются решение о невыдаче премий сотрудникам или уменьшение суммы дивидендов поступающих акционерам предприятия в связи с кризисным положением в стране.

В общем, финансовое положение организации за 2 года улучшилось: если в 2007 году предприятие было неплатежеспособным и финансово неустойчивым, то на конец 2008 года платежеспособность достигла нормы, а финансовая устойчивость возросла до абсолютной нормы.

Что касается показателей рентабельности, они находятся на высоком уровне. Прослеживается положительная динамика в отношении рентабельности реализованной продукции (от 30% до 63% за 2 года) и рентабельности продаж (от 19% до 33,9% за 2 года). Рост показателя рентабельности реализованной продукции можно обусловить повышением прибыли от продаж, которые, в свою очередь, могли резко возрасти в связи с грамотно организованной рекламной компанией и, соответственно, привлечением большого числа покупателей и заказчиков.Повышение показателя рентабельности продаж обусловлено ростом цен на продукцию, который вызван начавшимся кризисом, а следовательно и увеличением выручки от продаж.

Показатель рентабельности активов стабилен и находится на достаточно высоком уровне (около 45%). Стабильность данного показателя обусловлена тем, что при росте чистой прибыли, с такой же скоростью возрастают активы предприятия. В частности, при увеличении объема продаж увеличивается дебиторская задолженность от покупателей и заказчиков, которые не могут выплатить средства за предоставленные услуги в связи с возникшим кризисом.

Прослеживается отрицательная динамика изменений показателя рентабельности собственного капитала, т.е. уровень показателя падает (с 74% до 53,2% за 2 года), но остается на высоком уровне. Это вызвано тем, что предприятие имеет избыточные долгосрочные активы, а именно большая сумма вложена в незавершенное строительство; также ситуация вызвана неэффективным управлением ресурсами и затратами предприятия, в частности, не привлечением внешних займов.

Поэтому, главной целью мероприятий, направленных на повышение показателей эффективности на предприятии ОАО «Дорстройматериалы», будет остановка спада показателя рентабельности собственного капитала и его рост. Также, задачей разработки комплекса мероприятий по улучшению состояния предприятия поддержание и повышение уровня остальных показателей рентабельности, таких как рентабельность реализованной продукции, рентабельность продаж и рентабельность активов.

3. РАЗРАБОТКА КОМПЛЕКСА МЕРОПРИЯТИЙ ДЛЯ ПОВЫШЕНИЯ ПОКАЗАТЕЛЕЙ ЭФФЕКТИВНОСТИ НА ПРЕДПРИЯТИИ ОАО «ДОРСТРОЙМАТЕРИАЛЫ»

3.1 Комплекс мероприятий по улучшению показателей рентабельности предприятия ОАО «Дорстройматериалы»

Проведенный анализ рентабельности на предприятии ОАО «Дорстройматериалы» выявил, что в целом показатели рентабельности находятся на высоком уровне. Прослеживается возрастание рентабельности продаж, рентабельности реализованной продукции, а также повышение рентабельности активов. Динамика изменений показателя рентабельности собственного капитала отрицательная, хотя общий уровень показателя достаточно высокий. Таким образом, основной задачей комплекса мероприятий по улучшению показателей эффективности на предприятии станет стабилизация показателя рентабельности собственного капитала и его последующий рост.

Из формулы (39) и проведенного факторного анализа рентабельности собственного капитала видно, что наиболее негативно на показатель влияет коэффициент оборачиваемости активов, который вычисляется по формуле:

![]() (40)

(40)

На основании данных, приведенных в таблице 6, рассчитали темпы прироста выручки и стоимости активов. Результаты представлены в сводной таблице 7.

Таблица 7 – Темпы прироста выручки и стоимости активов

| Показатель | Темп прироста | |

| За 2007 г., % | За 2008 г., % | |

| Выручка от продажи товаров, работ, услуг | 36 | 49 |

| Стоимость активов | 101 | 86 |

Из таблицы 7 видно, что темп прироста стоимости активов значительно выше темпа прироста выручки, следовательно, в данном случае, стоимость активов влияет значительнее на величину коэффициента оборачиваемости активов, чем выручка от продажи товаров, работ, услуг. Так как значительный прирост стоимости активов обусловлен резким увеличением суммы дебиторской задолженности (за 2 года дебиторская задолженность увеличилась приблизительно в 15 раз), мероприятия по стабилизации показателя рентабельности собственного капитала будут направлены на борьбу с дебиторской задолженностью.

Для этого, в условиях финансового кризиса мы предлагаем заключение с банком или иной коммерческой организацией договора финансирования под уступку денежного требования, т.е. факторинг.

Схема проведения факторинговых операций включает следующие этапы:

1. Компания предоставляет фактор-банку реестр счетов-фактур.

2. Банк оценивает риск неплатежей, заключает договор факторинга, в соответствии с которым выдает средства в среднем от 70 до 90 % суммы счетов, что позволяет компании продолжить свою деятельность.

3. Банк уведомляет покупателей о том, что право требования перешло к нему.

4. По окончании сроков платежей банк производит окончательный расчет с контрагентом по договору факторинга. Оставшуюся часть суммы (за минусом комиссионного вознаграждения и процентов за кредит) банк оплачивает после поступления средств от плательщика.

Согласно выше описанной схеме, в течение нескольких месяцев сумма дебиторской задолженности перейдет на счет денежных средств за вычетом процентов, взимаемых факторинговой компанией за предоставляемые услуги (5%). Эти 5% - плата за услуги факторинговой компании, предприятие спишет со счета нераспределенной прибыли, и, таким образом, баланс актива и пассива сохранится.

В связи с тем, что операция факторинга единовременна, для последующего успешного управления дебиторской задолженностью следует разработать кредитную политику для дебиторов предприятия:

1) Срок погашения задолженности должен зависеть от объема закупки: чем больше объем закупки, тем длиннее срок погашения задолженности.

2) Ввести систему скидок:

А) за быстрое погашение задолженности, которая определяется из неравенства:

![]() (41)

(41)

где С% - процент скидки;

Iинф – годовой индекс инфляции;

n – отсрочка платежа в годах.

При индексе инфляции 11% предлагаем следующую систему скидок: клиентам, оплатившим в течение 30-ти дней, предоставляется 2% скидка, на 60-й день скидка 1%, к 90 дню - скидки нет.

Б) за объем закупки. По данным таблицы 7 видно, что объем продаж возрастает. Учитывая вычисленный темп прироста, предполагаемый объем реализации составит 500000 тыс. рублей. В связи с этим предлагаем следующее: предоставить клиенту скидку в размере 1% от объема закупки, если она более 10 000 тыс. рублей, 2% - если объем закупки более 50 000 тыс. рублей.

3) Ввести систему санкций за несвоевременное погашение задолженности. Величина пени вычисляется согласно неравенству:

![]() (42)

(42)

где П% - процент пени.

Исходя из неравенства 42, предлагаем следующую систему штрафов: взимание 1% от суммы объема закупки в качестве пени за задержку погашения задолженности на 30 дней, 2% - при опоздании на 60 дней и более.

Обобщая все выше сказанное, можно отметить, что для стабилизации уровня рентабельности собственного капитала предложено проведение операции факторинга. В результате будет возвращена сумма дебиторской задолженности на счет денежных средств, однако 5% от ее суммы будет потрачено на оплату услуг факторинговой компании. Данная сумма будет списана со счета нераспределенной прибыли. Для последующего роста рентабельности собственного капитала предложена система скидок. Рассмотрены 2 вида скидок: за быстрое погашение задолженности и за объем закупки. Процент скидки рассчитан с учетом годового индекса инфляции. Также для более эффективного управления предусмотрены санкции за несвоевременное погашение задолженности.

3.2 Оценка эффективности предлагаемых мероприятий

Для оценки эффективности предлагаемых выше мероприятий составим прогнозный баланс.

Баланс предприятия ОАО «Дорстройматериалы» на конец 2008 г. представлен в виде таблицы 8.

Таблица 8 – Балансовый отчет предприятия ОАО «Дорстройматериалы» на за 2008 г.

| Актив | Сумма, тыс. руб. | Пассив | Сумма, тыс. руб. |

| Денежные средства | 2946 | Кредиторская задолженность | 19212 |

| Дебиторская задолженность | 67644 | Нераспределенная прибыль | 135243 |

| Товарные запасы | 15057 | Уставный капитал | 6 |

| Долгосрочные активы | 81410 | Добавочный капитал | 9857 |

| НДС | 104 | Резервный капитал | 1 |

| Прочие оборотные активы | 101 | Долгосрочные обязательства | 2943 |

| Всего активы | 167262 | Всего пассивы | 167262 |

После проведения операции факторинга баланс предприятия примет вид таблицы 9.

Таблица 9 – Прогнозный баланс предприятия ОАО «Дорстройматериалы» после проведения факторинга

| Актив | Сумма, тыс. руб. | Пассив | Сумма, тыс. руб. |

| Денежные средства | 67208 | Кредиторская задолженность | 19212 |

| Дебиторская задолженность | 0 | Нераспределенная прибыль | 131861 |

| Товарные запасы | 15057 | Уставный капитал | 6 |

| Долгосрочные активы | 81410 | Добавочный капитал | 9857 |

| НДС | 104 | Резервный капитал | 1 |

| Прочие оборотные активы | 101 | Долгосрочные обязательства | 2943 |

| Всего активы | 163880 | Всего пассивы | 163880 |