| Похожие рефераты | Скачать .docx |

Дипломная работа: Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

Московский государственный университет

экономики, статистики и информатики

На правах рукописи

Мельников Роман Михайлович

Управление процентным риском портфеля гко–офз

в посткризисный период

Специальность: 08.00.10 – Финансы, денежное обращение и кредит

08.00.13 – Математические и инструментальные методы

в экономике

Диссертация на соискание ученой степени

кандидата экономических наук

Научный руководитель: д.э.н., профессор Алавердов А.Р.

Москва

Содержание.

Введение........................................................................................................................................3

Глава 1. Процентные риски в управлении портфелем государственных облигаций.........9

§1.1. Влияние колебаний процентных ставок на рыночную стоимость портфеля об-

лигаций......................................................................................................................9

§1.2. Классическая теория иммунизации процентного риска портфеля облигаций...27

§1.3. Современные подходы к управлению процентным риском портфеля облига-

ций.......................................................................................................................40

§1.4. Развитие рынка ГКО–ОФЗ в посткризисный период............................................52

Глава 2. Обоснование методов поддержки принятия решений по управлению процент-

ным риском портфеля ГКО–ОФЗ в посткризисный период.................................64

§2.1. Иммунизация процентного риска портфеля ГКО–ОФЗ от непараллельных пе-

ремещений временной структуры процентных ставок.........................................64

§2.2. Риск смещения временных премий на рынке ГКО–ОФЗ и модель его иммуниза-

ции................................................................................................................................73

§2.3. Сценарный анализ процентного риска портфеля ГКО–ОФЗ...............................84

§2.4. Краткосрочное прогнозирование конъюнктуры рынка ГКО–ОФЗ..................105

Выводы по результатам исследования..................................................................................119

Литература................................................................................................................................123

Введение.

Актуальность темы диссертационного исследования обусловлена необходимостью внедрения в практику работы профессиональных участников российского рынка ценных бумаг методов научного управления, основанных на строгой формализации процедур принятия инвестиционных решений.

После известных событий августа 1998 г. российский рынок государственных ценных бумаг перешел к новой фазе развития, утратив прежнюю ликвидность и спекулятивную привлекательность. В докризисный период у профессиональных участников российского рынка ценных бумаг практически не было мотивов, побуждающих их активизировать свои действия по разработке и внедрению новых методов научного управления фондовыми операциями. В новых условиях, когда внешняя среда стала менее благоприятной, а конкуренция – более жесткой, роль научного подхода в решении актуальных управленческих задач резко возрастает. При этом особенно важное значение приобретает использование математических методов и современных информационных технологий.

Проблема процентного риска портфеля государственных облигаций особенно актуально стоит перед отечественной финансовой наукой. Состояние высокой стабильности развитых финансовых рынков США и Западной Европы создает менее эффективные стимулы для развития теории управления процентным риском, нежели неравновесное состояние российского рынка государственных краткосрочных облигаций и облигаций федеральных займов (ГКО–ОФЗ), неравномерность процесса его развития, характеризующаяся чередой кризисов. Поэтому перед отечественной наукой встает задача критического пересмотра стандартных допущений, используемых в традиционных моделях зарубежной финансовой экономики, и выработки новых решений, адаптированных к специфическим условиям российского фондового рынка.

Неопределенность будущих изменений значений процентных ставок порождает необходимость решения двух важнейших проблем. Первая из них состоит в поиске такого варианта формирования структуры портфеля облигаций, который защищает инвестора от негативных последствий неблагоприятных перемещений временной структуры процентных ставок. Вторая заключается в разработке методов поддержки принятия решений, позволяющих обеспечить достижение целей инвестора, склонного к активным действиям на фондовом рынке и готового подвергать себя процентному риску. Решение этой проблемы предполагает определение возможных сценариев перемещения временной структуры процентных ставок, выбор из них наиболее вероятных, а также оптимизацию структуры портфеля облигаций исходя из прогнозируемых вариантов изменения конъюнктуры рынка, срока вложений инвестора и его отношения к риску.

Классическое решение первой проблемы дается в рамках теории иммунизации. Фундаментальные основы этой теории были заложены работами П.Самуэльсона[1] , Ф.Редингтона[2] , Л.Фишера и Р.Вейла[3] . Развитие теории иммунизации на современном этапе осуществляется группой зарубежных ученых, в частности, А.Бальбасом, Г.Бьервэгом, О.Васичеком, А.Ибанезом, Дж.Ингерсоллом, Г.Кауфманом, Дж.Коксом, С.Россом, А.Тоевсом, К.Хангом, Г.Фонгом и др.

Однако ни одна из моделей, выработанных в рамках теории иммунизации, не обеспечивает инвестору полной защиты от всех возможных вариантов сдвига процентных ставок. Поэтому их возможности в условиях конкретного рынка нуждаются в тщательном тестировании. Стремление минимизировать остаточный риск, защита от которого не обеспечивается традиционными методами, порождает необходимость разработки альтернативных моделей иммунизации, гибко настраиваемых на изменяющиеся условия российского рынка.

Проблема оптимизации рискового портфеля государственных облигаций, особенно актуальная для операторов нестабильных рынков, до настоящего времени вообще не получила удовлетворительного решения ни в России, ни за рубежом. Классическая теория формирования рискового портфеля, разработанная Г.Марковицем для случая рынка акций[4] , оказалась неприменимой на рынке облигаций из-за невозможности надежной оценки ковариаций доходностей облигаций различных выпусков.

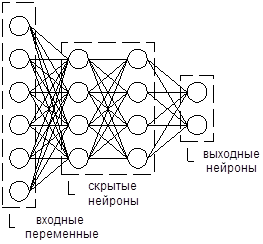

Несмотря на богатый опыт, накопленный многими зарубежными институциональными инвесторами в области управления рисковыми портфелями государственных облигаций, первые шаги на пути теоретического решения этой проблемы были сделаны лишь в 1990-е годы. При этом потребовалось обращение к нетрадиционному математическому аппарату – теории нечетких множеств и теории нейронных сетей. Исследования, предпринятые в этой области С.Рамасвами[5] , а также В.Ченгом, Л.Вагнером и Ч.Лином[6] , доказали перспективность такого направления научного поиска. Однако в этих работах не была сформулирована целостная теория управления рисковым портфелем государственных облигаций, а также не была рассмотрена возможность применения формализованных методов при управлении портфелем государственных облигаций на нестабильных развивающихся фондовых рынках.

Поскольку проблема процентного риска не являлась актуальной для советской экономики, отечественные ученые не внесли заметного вклада в теорию управления портфелем государственных облигаций. Формирование и развитие рынка государственных ценных бумаг в России вызвало появление соответствующих научных исследований. Среди них можно отметить работы Е.Бабенко, А.Благодатина, О.Буклемишева, И.Виниченко, В.Губерниева, Ю.Иванова, А.Михеева, Т.Стрункова и др. Однако авторы большинства публикаций, появившихся в отечественной печати в последние годы, либо игнорируют несомненные достижения зарубежной финансовой науки, либо некритично переносят основные результаты зарубежной теории и практики инвестиционного менеджмента на российскую почву.

Это определило потребность в теоретических разработках, опирающихся на модели зарубежной финансовой экономики и одновременно учитывающих особенности российских условий, а также в эмпирических исследованиях, посвященных вопросам тестирования сравнительной эффективности различных моделей поддержки принятия решений на отечественном рынке государственных ценных бумаг. Осуществление данных исследований является необходимым условием повсеместного внедрения методов научного управления в практику работы профессиональных участников российского рынка ценных бумаг.

Вышеизложенное позволяет заключить, что проблемы управления процентным риском портфеля государственных облигаций в России на современном этапе еще недостаточно решены и требуют активного внимания. Это определило выбор темы диссертационного исследования. Сложность, многоаспектность и недостаточная разработанность целого ряда теоретических и эмпирических вопросов управления процентным риском портфеля государственных облигаций, объективная необходимость их научного осмысления и комплексного анализа определили выбор целей, задач, структуры и содержания исследования.

Целями исследования являются

· оценка правомерности использования стандартных моделей зарубежной финансовой экономики в специфических условиях российского рынка ГКО–ОФЗ;

· разработка методов защиты инвестора от неблагоприятных перемещений временной структуры процентных ставок рынка ГКО–ОФЗ;

· разработка методов поддержки принятия решений по управлению рисковым портфелем государственных облигаций в условиях высокой нестабильности внешней среды.

Для достижения указанных целей были поставлены и решены следующие основные задачи :

· выявление основных факторов, определяющих динамику процентных ставок рынка ГКО–ОФЗ;

· изучение особенностей временных премий рынка ГКО–ОФЗ и их влияния на эффективность операций с государственными облигациями;

· разработка модели иммунизации процентного риска портфеля ГКО–ОФЗ от непараллельных сдвигов временной структуры процентных ставок;

· разработка модели иммунизации процентного риска портфеля ГКО–ОФЗ от смещения временных премий;

· проведение сравнительного анализа эффективности применения различных моделей иммунизации процентного риска на рынке ГКО–ОФЗ;

· разработка методики сценарного анализа процентного риска портфеля государственных облигаций и ее тестирование по данным рынка ГКО–ОФЗ;

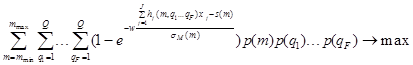

· разработка модели оптимизации рискового портфеля ГКО–ОФЗ;

· выявление основных факторов, определяющих структуру оптимального портфеля краткосрочных рисковых вложений в инструменты рынка ГКО–ОФЗ;

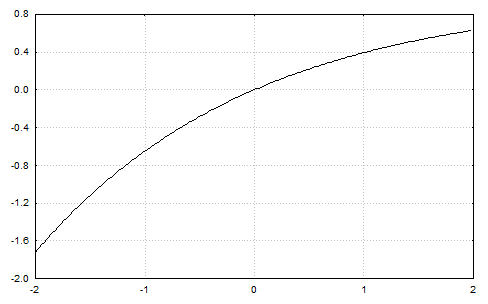

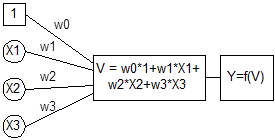

· построение модели краткосрочного прогнозирования конъюнктуры рынка ГКО–ОФЗ.

Объектом исследования является российский рынок государственных ценных бумаг.

Предмет исследования – процентные риски, вызывающие колебания доходности портфеля ГКО–ОФЗ.

Информационная база исследования включает данные Банка России, Международного валютного фонда, Московской межбанковской валютной биржи, Российской торговой системы.

Методологической и теоретической основой исследования послужило использование гипотетико-дедуктивного и индуктивного методов научного познания. Достоверность научных выводов и практических рекомендаций основывается на теоретических и методологических положениях, сформулированных в исследованиях зарубежных ученых, а также на результатах тестирования разработанных методов и моделей и их сравнительного анализа с существующими аналогами. При решении конкретных проблем управления процентным риском портфеля государственных облигаций использовались методы математического анализа, прикладной статистики, эконометрики, теории игр, теории нейронных сетей.

Наиболее существенные результаты и научная новизна диссертационной работы состоят в разработке новых методов регулирования процентного риска портфеля государственных облигаций и определении границ их возможностей в условиях российского рынка ГКО–ОФЗ.

Исследование теоретических вопросов управления процентным риском портфеля государственных облигаций и эмпирическое тестирование эффективности применения различных моделей поддержки принятия решений в условиях российского рынка ГКО–ОФЗ привели к следующим результатам, содержащим, по мнению автора, элементы научной новизны :

1. Разработана модель иммунизации процентного риска портфеля государственных облигаций от непараллельных перемещений временной структуры процентных ставок. Данная модель учитывает многомерность источников процентного риска, различие степени изменчивости краткосрочных, среднесрочных и долгосрочных процентных ставок и степени их подверженности воздействию общих факторов риска. Эмпирически доказано превосходство предложенной модели в условиях рынка ГКО–ОФЗ над моделью иммунизации от параллельных перемещений временной структуры процентных ставок Л.Фишера и Р.Вейла.

2. Научно обоснована неправомерность применения теории чистых ожиданий при выводе условий иммунизации портфеля ГКО–ОФЗ. Раскрыто противоречие между предпосылками теории чистых ожиданий и концепцией иммунизации. Эмпирически доказано, что использование предположения об отсутствии временных премий на рынке ГКО–ОФЗ приводит к смещению доходности иммунизированного портфеля относительно спот-ставки для срока вложений инвестора.

3. Разработана модель иммунизации портфеля государственных облигаций от смещения временных премий, которая, в отличие от имеющихся аналогов, использует в качестве предпосылки теорию временных предпочтений. Эмпирически подтверждена эффективность ее применения на рынке ГКО–ОФЗ. Продемонстрировано, что за счет использования дополнительной информации о функции временных премий предложенная модель точнее по сравнению с имеющимися аналогами идентифицирует уровень гарантируемой доходности вложений и лучше обеспечивает его достижение.

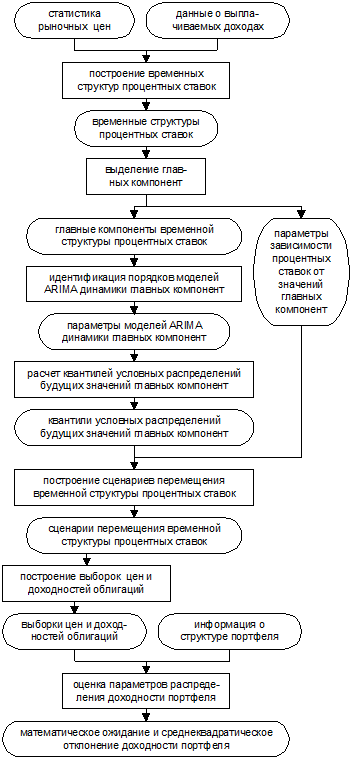

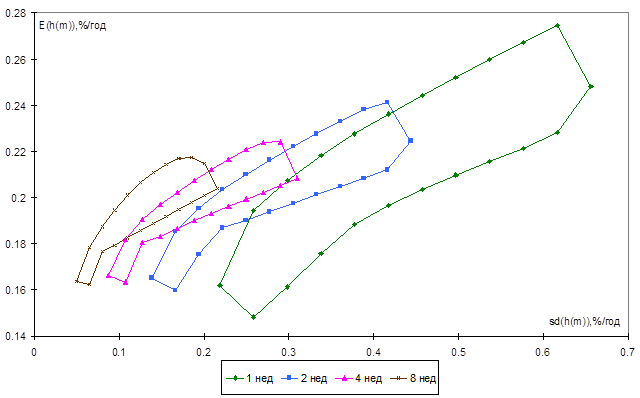

4. Разработана методика сценарного анализа, позволяющая оценивать параметры распределения доходности портфеля ГКО–ОФЗ за период вложений инвестора на основе сценариев будущих перемещений временной структуры процентных ставок. Задача построения сценариев перемещения временной структуры процентных ставок сведена к задаче построения сценариев изменения значений ее главных компонент и решена с использованием модели авторегрессии–проинтегрированного скользящего среднего. Раскрыт характер зависимости ожидаемой доходности вложений и степени риска от срока вложений инвестора и структуры портфеля ГКО–ОФЗ.

5. Разработана модель поддержки принятия решений, позволяющая определять структуру оптимального портфеля ГКО–ОФЗ на основе информации о характере прогнозов инвестора, его отношении к риску и предполагаемых сроках вложений. Проблема выбора структуры портфеля облигаций представлена в форме игры с природой, в которой стратегии инвестора определяются как возможные варианты формирования портфеля, а состояния природы – как возможные комбинации периодов времени, через которые инвестору могут потребоваться денежные средства, с рассматриваемыми сценариями перемещения временной структуры процентных ставок. Предложена функция полезности выигрыша инвестора при реализации различных сценариев изменения конъюнктуры, позволяющая учитывать отношение к риску при выработке инвестиционного решения.

Теоретическая значимость исследования состоит в том, что оно показало необходимость пересмотра некоторых допущений, используемых в стандартных моделях зарубежной финансовой экономики, при разработке моделей поддержки принятия решений по управлению процентным риском портфеля государственных облигаций на нестабильных развивающихся финансовых рынках. Основные положения и выводы, содержащиеся в диссертации, могут быть использованы при дальнейшем развитии теории управления процентным риском в условиях резких изменений основных параметров внешней среды.

Практическая значимость исследования состоит в том, что полученные результаты могут быть применены в процессе управления фондовыми портфелями операторов российского рынка ГКО–ОФЗ. Целесообразность практического использования полученных решений проблем управления процентным риском портфеля государственных облигаций подтверждена при помощи тестов, доказавших их эффективность, а в ряде случаев – превосходство над имеющимися аналогами. Кроме того, результаты исследования могут быть использованы в преподавании курсов «Портфельные инвестиции», «Финансовая экономика», «Финансовый инжиниринг» и повышении квалификации специалистов фондового рынка.

Апробация результатов исследования . Некоторые разработки обсуждались на 38-м международном конгрессе Европейской ассоциации региональных наук (Вена, Австрия, 28 августа – 1 сентября 1998 г.), 5-й Северо-Балтийской международной конференции (Пярну, Эстония, 1-4 октября 1998 г.), 3-й российской научно-практической конференции «Реинжиниринг бизнес-процессов на основе современных информационных технологий» (Москва, 6-7 апреля 1999 г.). Ряд положений диссертации был использован при подготовке учебного курса «Финансовый инжиниринг» и нашел применение в учебном процессе МЭСИ. По теме диссертации опубликованы 12 печатных работ общим объемом более 7 п.л.

Глава 1. Процентные риски в управлении портфелем государственных облигаций.

§ 1.1. Влияние колебаний процентных ставок на рыночную стоимость портфеля облигаций.

В экономически развитых странах рынок государственных облигаций играет значительную роль в финансировании государственных расходов, поддержании ликвидности банковской системы, развитии экономики в целом. С помощью рынка государственных облигаций решаются следующие основные задачи:

1) финансирование текущего дефицита государственного бюджета;

2) рефинансирование ранее размещенных государственных займов;

3) устранение кассовой несбалансированности государственного бюджета;

4) регулирование объема денежной массы в обращении;

5) обеспечение коммерческих банков и других финансовых институтов высоколиквидными и надежными резервными активами.

В роли эмитента государственных облигаций обычно выступает орган исполнительной власти, осуществляющий исполнение государственного бюджета (министерство финансов или казначейство), который принимает решения о выпуске новых облигаций и обеспечивает аккумуляцию денежных средств для их обслуживания и погашения. Высший орган законодательной власти устанавливает ограничения на объем эмиссии и уровень процентных ставок по вновь размещаемым выпускам. Первичное размещение государственных облигаций осуществляется с помощью посредников. Среди них ведущую роль играют центральные банки, которые не только организуют работу по размещению новых займов, но и в ряде случаев приобретают крупные пакеты государственных облигаций для своего портфеля.

По форме выплаты процентных доходов государственные облигации можно классифицировать на облигации с постоянной купонной ставкой, облигации со ступенчатой купонной ставкой, облигации с плавающей купонной ставкой и бескупонные облигации. Размеры купонов по облигациям с постоянной и ступенчатой купонными ставками определяются условиями выпуска. В случае использования схемы ступенчатых купонов их размеры дифференцированы по годам обращения облигации, а в случае использования схемы фиксированных купонов их размер не меняется в течение всего срока обращения облигации. Облигации с плавающей купонной ставкой применяются в условиях инфляции. Размер каждой купонной выплаты по ним определяется перед началом очередного купонного периода на основе темпа прироста индекса цен, темпа обесценения национальной валюты или процентных ставок по краткосрочным облигациям. Процентный доход по бескупонным облигациям выплачивается один раз – в момент погашения облигации. Прибыль инвестора от вложений в бескупонную облигацию формируется за счет разницы между ценой приобретения и ценой погашения.

По сроку обращения государственные облигации можно классифицировать на краткосрочные, среднесрочные и долгосрочные. Согласно п.2 ст.98 Бюджетного кодекса Российской Федерации краткосрочные облигации выпускаются на срок до 1 года, среднесрочные – на срок от 1 года до 5 лет, долгосрочные – на срок от 5 до 30 лет. Как правило, краткосрочные облигации выпускаются в бескупонной форме, а среднесрочные и долгосрочные облигации – в купонной форме.

Для большинства стран с рыночной экономикой характерна аукционная форма размещения государственных облигаций. Потенциальные покупатели подают организаторам аукциона заявки с указанием объема ценных бумаг, которые они хотели бы приобрести по цене, указанной в заявке. В неконкурентных заявках указывается сумма, на которую инвестор готов приобрести облигации по средневзвешенной цене аукциона.

Активную роль в процессе вторичного обращения государственных облигаций играют центральные банки. Приобретая государственные облигации у коммерческих банков, центральный банк обеспечивает увеличение денежной базы и мультипликативное расширение денежной массы. Продавая государственные облигации коммерческим банкам, центральный банк обеспечивает сокращение денежной базы и мультипликативное сжатие денежной массы. Таким образом, вторичный рынок государственных облигаций является важнейшим каналом, используемым в ходе реализации денежно-кредитной политики.

Основными источниками погашения государственных облигаций являются профицит государственного бюджета, текущие доходы государственного бюджета, а также средства, полученные от размещения новых займов. Если объем новых заимствований существенно превышает объем выплат по погашаемым облигациям, происходит пирамидальное расширение государственного долга. В этом случае возникает реальная угроза неисполнения обязательств государства по выпущенным облигациям. Вывод средств с рынка крупными инвесторами способен создать критическую ситуацию, в которой органы государственной власти могут быть вынуждены пойти на частичный или полный отказ от своих обязательств. Однако в большинстве стран государство осуществляет достаточно осторожную эмиссионную политику, не допуская быстрого роста объема долга, что определяет высокий уровень надежности государственных облигаций и низкий размер доходов по ним.

Портфель государственных облигаций представляет собой совокупность долговых ценных бумаг, эмитированных государством и управляемых инвестором как единое целое. Специфика данного портфеля обусловлена характером инвестиционных рисков, реализующихся на рынках государственных облигаций.

В устойчивых экономических системах государство является исключительно надежным эмитентом, характеризующимся наивысшим уровнем кредитоспособности. Поэтому будущие выплаты владельцам государственных облигаций можно считать жестко детерминированными. В этом проявляется основное отличие портфеля государственных облигаций от других видов инвестиционных портфелей, для которых сроки и размеры выплаты доходов носят вероятностный характер.

В то же время портфель государственных облигаций нельзя рассматривать в качестве безрискового. Текущая стоимость портфеля, а также возможности по реинвестированию денежных платежей, поступающих инвестору при погашении облигаций и выплате купонных доходов, полностью определяются рыночными процентными ставками. Поэтому колебания процентных ставок вызывают колебания рыночной стоимости портфеля государственных облигаций и его доходности за период вложений инвестора.

Процентный риск владельца портфеля государственных облигаций представляет собой риск падения рыночной стоимости портфеля на конец периода вложений ниже ожидаемого уровня вследствие неблагоприятного изменения процентных ставок в течение периода вложений. Двумя основными формами проявления процентного риска являются ценовой риск и риск реинвестирования. Реализация ценового риска выражается в падении цен облигаций, входящих в состав портфеля, вследствие роста процентных ставок. Реализация риска реинвестирования выражается в падении доходов от операций по реинвестированию денежных поступлений от портфеля вследствие понижения процентных ставок. Ценовой риск вызван зависимостью текущей стоимости портфеля от текущих значений процентных ставок, а риск реинвестирования – зависимостью будущей стоимости портфеля от ставок реинвестирования денежных поступлений.

Принципиально важным является то обстоятельство, что ценовой риск и риск реинвестирования обычно проявляются при различных изменениях рыночной конъюнктуры. Поэтому ценовой риск и риск реинвестирования диверсифицированного портфеля государственных облигаций частично компенсируют друг друга. Корректируя структуру портфеля, можно добиться появления чрезвычайно важного для инвестора качества объекта вложений – заметного снижения размера процентного риска по сравнению с процентным риском отдельных облигаций, обращающихся на рынке.

Колебания процентных ставок обусловлены влиянием множества факторов, каждый из которых способен оказать решающее воздействие на конечный результат управления портфелем государственных облигаций. Идентификация факторов, оказывающих наибольшее влияние на формирование и изменение уровня процентных ставок, осуществляется в рамках экономической теории процента.

В экономической теории сформировались два различных концептуальных подхода к анализу механизма, определяющего размер процентной ставки – реальный и денежный. Согласно реальным теориям, процент есть продукт капитала и представляет собой награду за воздержание от текущего потребления. Согласно денежным теориям, процент – это цена денег и компенсация за отказ от ликвидности. По мнению автора, наибольший вклад в формирование реальной теории процента внес И.Фишер[7] , а денежной теории процента – Дж.М.Кейнс[8] .

Фишер различает номинальную (moneyrate) и реальную (realrate) процентные ставки. Номинальная процентная ставка используется при заключении сделок на рынке ссудных капиталов и определении цен облигаций. Реальная процентная ставка измеряет доходность ссудной операции с поправкой на изменение покупательной способности денежной единицы с течением времени. На совершенном рынке, участники которого обладают способностью к точной оценке будущего изменения уровня цен, номинальная процентная ставка устанавливается как сумма реальной процентной ставки и ожидаемого темпа инфляции[9] .

Основные причины, определяющие размер реальной процентной ставки, Фишер видит во временных предпочтениях (timepreferenceordegreeofimpatience) рыночных агентов и инвестиционных возможностях общества. В теории Фишера равновесная реальная процентная ставка устанавливается как результат действий рыночных агентов, которые стремятся максимизировать уровень полезности путем перераспределения доходов между текущим и будущими периодами. Регулирование потока доходов осуществляется в результате использования собственных инвестиционных возможностей, а также при помощи заемных и ссудных операций на рынке капитала.

Согласно Фишеру, реальная процентная ставка тем выше, чем ниже текущий уровень национального дохода и чем более высокими темпами происходит его увеличение. Более высокому уровню благосостояния соответствует меньшая склонность к потреблению, а значит, большее предложение ссуд и меньший спрос на займы при любой заданной процентной ставке. Поэтому при увеличении размера национального дохода рыночное равновесие достигается при более низком уровне реальной процентной ставки.

Распределение потока доходов между различными периодами времени также оказывает существенное влияние на временные предпочтения. Если рыночные агенты исходят из предположения об увеличении размера доходов в будущем, они в большей степени склонны прибегать к заимствованиям, которые позволяют обеспечить более равномерное распределение потребления между различными периодами времени. Поэтому реальная процентная ставка возрастает при увеличении темпов роста национального дохода.

Появление новых изобретений расширяет инвестиционные возможности экономики и увеличивает ожидаемые размеры национального дохода после их внедрения. Поэтому в условиях ускоряющегося научно-технического прогресса формируется долгосрочный тренд, обеспечивающий повышение уровня реальной процентной ставки.

Временные предпочтения рыночных агентов обусловлены экономическим базисом общества и могут претерпевать существенные изменения в ходе осуществления экономических реформ. Формирование эффективной экономической системы, основанной на конкуренции и частной собственности на средства производства, сопровождается уменьшением склонности к текущему потреблению и понижением реальной процентной ставки.

Технологические инновации и экономические реформы определяют долгосрочные тенденции изменения реальной процентной ставки. Однако при определении размера номинальной процентной ставки в краткосрочном периоде ведущую роль играют не эти факторы, а динамика денежной массы в обращении, которая задает направление и скорость изменения уровня цен.

Поскольку временные предпочтения рыночных агентов и инвестиционные возможности общества не могут существенно изменяться в краткосрочном периоде (исключение представляют фазы резких структурных изменений экономической системы), реальная процентная ставка достаточно устойчива. Поэтому на совершенном рынке краткосрочные колебания процентных ставок определяются исключительно динамикой уровня цен, причем разность между номинальной процентной ставкой и ставкой обесценения денежной единицы за период начисления процентов (реальная процентная ставка expost) остается постоянной.

Однако эмпирические исследования Фишера показали, что реальная процентная ставка expost совершает существенные колебания. Падение уровня цен сопровождается понижением номинальной процентной ставки и повышением реальной процентной ставки, а рост уровня цен сопровождается повышением номинальной процентной ставки и понижением реальной процентной ставки, которая в таких случаях часто принимает отрицательные значения. При этом процесс корректировки номинальных процентных ставок запаздывает относительно процесса изменения уровня цен.

Фишер приходит к выводу, что существующий механизм корректировки номинальных процентных ставок на размер ожидаемой инфляции весьма несовершенен. Поэтому изменение уровня цен сказывается на процентных ставках косвенным образом – в результате изменения объема спроса на кредитные ресурсы. Рост цен увеличивает размер текущих и перспективных прибылей, что вызывает расширение объема производства, усиление предпочтения текущего потребления по отношению к будущему, появление потребности в привлечении новых займов и как следствие – нарушение равновесия на рынке ссудных капиталов, которое восстанавливается лишь после увеличения размера номинальных процентных ставок.

Мы считаем, что заключение Фишера о несовершенстве механизма корректировки номинальных процентных ставок на размер ожидаемой инфляции отражает практику начала XX века и поэтому носит исторически ограниченный характер. Интенсивное развитие информационных технологий и систем управления на протяжении второй половины XX века привело к повышению эффективности финансовых рынков. В новых условиях корректировка номинальных процентных ставок на размер ожидаемой инфляции стала более полной и более оперативной, а роль динамики инфляционных ожиданий как фактора изменения рыночных процентных ставок существенно возросла.

И.Фишер выявил основные факторы, определяющие уровень реальной процентной ставки в условиях долгосрочного равновесия, и показал зависимость номинальной процентной ставки от динамики инфляционных процессов. Дж.М.Кейнс сделал акцент на денежной природе процентных ставок и их зависимости от субъективных оценок процентного риска активными операторами финансового рынка.

Кейнс решительно отвергает концепцию реальной процентной ставки, определяющейся независимо от состояния денежного рынка. Он считает, что процентная ставка – «это не «цена», уравновешивающая спрос на ресурсы для инвестиций и готовность воздержаться от текущего потребления. Это «цена», которая уравновешивает настойчивое желание удерживать богатство в форме наличных денег с находящимся в обращении количеством денег»[10] .

В теории Кейнса процентная ставка устанавливается в результате взаимодействия предложения денег и функции предпочтения ликвидности, отражающей размер спроса на деньги. Функция предпочтения ликвидности L(Y,r) расщепляется на две независимые компоненты L1 (Y) и L2 (r), первая из которых представляет собой трансакционный спрос и спрос на денежные остатки из соображений предосторожности, а вторая отражает спрос на денежные остатки в спекулятивных целях.

Спрос на денежные остатки, необходимые для финансирования заранее предусмотренных сделок и для создания резерва в целях предосторожности на случай непредвиденных расхождений между доходами и расходами, зависит от уровня денежного дохода Y и не зависит от текущего уровня процентной ставки r. Спекулятивный спрос на денежные остатки, предъявляемый активными операторами финансового рынка, представляет собой убывающую функцию текущей процентной ставки.

Принимая решение об инвестировании денежных средств в государственные облигации, оператор финансового рынка подвергает себя риску отказа от ликвидности: «Если предполагается, что нужда в наличности может возникнуть до истечения n лет, есть риск, что покупка долгосрочного долгового обязательства и последующее его превращение в наличные деньги обернутся убытком по сравнению с простым хранением наличных денег»[11] . Это произойдет в случае повышения процентных ставок. Если предположения большинства активных операторов финансового рынка об уровне процентной ставки, который установится в будущем, остаются неизменными, при снижении текущей процентной ставки r ослабляются стимулы к инвестированию денежных средств в облигации и возрастает спекулятивный спрос на денежные остатки. Аргументация Кейнса строится следующим образом: «Во-первых, ... каждое падение r понижает рыночную ставку по отношению к «надежной» ставке и тем самым увеличивает риск отказа от ликвидности. Во-вторых, каждое падение r понижает текущие доходы, полученные в результате отказа от ликвидности и выступающие как своего рода страховая премия, компенсирующая риск убытка по счету капитала»[12] .

Спекулятивный спрос на деньги зависит не только от текущего уровня процентной ставки, но и от ожиданий большинства операторов финансового рынка на ближайшую перспективу. Поскольку ожидания могут пересматриваться, спрос на деньги нестабилен, а рыночная процентная ставка резко реагирует на информационные сообщения, поступающие спекулянтам: «Изменения в самой функции ликвидности, вызванные появлением новостей, которые побуждают к пересмотру предположений, зачастую носят скачкообразный характер и поэтому дают импульсы к столь же скачкообразным изменениям ставки процента»[13] .

В отличие от Кейнса основоположник монетаризма М.Фридман считает, что спрос на деньги является устойчивой функцией нескольких переменных: «постоянного дохода» (ожидаемого среднего дохода за длительный промежуток времени), ожидаемых ставок доходности активов различных видов, фактического уровня цен и ожидаемого темпа обесценения покупательной способности денежных остатков. При этом роль важнейшего фактора, определяющего колебания процентных ставок, отводится динамике денежной массы. Как утверждает Фридман, «изменение темпа роста денежной массы влияет на процентные ставки первоначально в одном направлении, а затем – в противоположном. Ускорение темпов роста денежной массы сопровождается понижением процентных ставок. Но затем результирующее расширение расходов, а немного позднее – и увеличение темпа инфляции вызывают рост спроса на ссуды, который влечет повышение процентных ставок. Кроме того, более высокая инфляция расширяет разрыв между реальными и номинальными процентными ставками. Поскольку и кредиторы, и заемщики прогнозируют дальнейшее развитие инфляционных процессов, кредиторы требуют, а заемщики соглашаются уплачивать более высокие номинальные процентные ставки, компенсирующие предполагаемое обесценение денежной единицы. Поэтому процентные ставки выше в тех странах, которые характеризуются более высокими темпами роста денежной массы и цен»[14] .

В целях сопоставления предсказаний экономической теории и практики наиболее развитых финансовых рынков диссертантом было оценено уравнение регрессионной зависимости процентных ставок по государственным облигациям от нескольких объясняющих переменных. В состав объясняющих переменных вошли текущие и лаговые значения темпов прироста денежной массы, индекса потребительских цен и реального валового внутреннего продукта, а также значения дефицита государственного бюджета и объема государственного долга в процентах от ВВП. При оценке параметров уравнения регрессии были использованы данные Международного валютного фонда[15] о значениях основных макроэкономических показателей 22 индустриально развитых стран[16] за период с 1980 по 1999 годы. В результате было получено следующее уравнение:

Rt =4.21+0.00Mt +0.01Mt-1 +0.51Pt +0.31Pt-1 +0.23Yt +0.09Yt-1 +11.28Dt –5.53Dt-1 +1.13Bt , R2 = 0.7743 (1.1.1)

(t) (12.58) (0.17) (0.92) (7.96) (5.27) (4.19) (1.63) (2.12) (-0.97) (2.14)

где Rt – процентная ставка по государственным облигациям на конец года t, Mt – темп прироста денежного агрегата M2 за год t, Pt – темп прироста индекса потребительских цен за год t, Yt – темп прироста валового внутреннего продукта в постоянных ценах за год t, Dt – отношение дефицита государственного бюджета к ВВП по итогам года t, Bt – отношение объема государственного долга к ВВП на конец года t.

Поскольку значение коэффициента детерминации составило 0.7743, можно предположить, что в составе объясняющих переменных уравнения регрессии представлены все основные факторы, определяющие среднесрочные колебания уровня процентных ставок. Судя по значениям t-статистик, наиболее существенное влияние на процентные ставки оказывает динамика уровня цен. Это наблюдение подтверждает положение теории Фишера, согласно которому в условиях переменной покупательной способности денежной единицы основная часть колебаний процентных ставок обусловлена изменениями уровня цен.

Положительные значения коэффициентов при переменных Yt и Yt -1 позволили автору сделать вывод о существовании прямой зависимости между темпами роста реального национального дохода и уровнем процентных ставок. Согласно теории Фишера, объяснение этого факта заключается в увеличении склонности к текущему потреблению, вызванном предвосхищением будущего роста благосостояния. Согласно теории Кейнса, объяснение заключается в увеличении трансакционного спроса на деньги, вызванном ростом масштабов обмена.

Оцененное нами уравнение регрессии демонстрирует, что существенное влияние на уровень процентных ставок оказывает и характер налогово-бюджетной политики. Чем выше размер бюджетного дефицита и государственного долга, тем более обременительно для правительства его обслуживание и тем выше уровень процентных ставок в стране.

Коэффициенты при темпах прироста денежной массы не являются статистически значимыми. Дело в том, что основные переменные, определяющие размер спроса на деньги, уже учтены в уравнении регрессии в явном виде. Поэтому, как считает диссертант, возникает эффект мультиколлинеарности между темпами прироста денежной массы, уровня цен и реального ВВП. Кроме того, краткосрочный (изменение состояния ликвидности денежного рынка) и среднесрочный (изменение номинального ВВП и трансакционного спроса на деньги) эффекты воздействия денежной массы на уровень процентной ставки частично нейтрализуют друг друга.

При помощи процедуры пошагового регрессионного анализа автор исключил из уравнения (1.1.1) незначимые переменные. В результате было получено уравнение

Rt = 4.35 + 0.51Pt + 0.31Pt-1 + 0.22Yt + 1.00Bt + 6.43Dt + 0.09Yt-1 , R2 = 0.7663. (1.1.2)

(t) (13.59) (8.09) (5.44) (4.22) (2.10) (1.93) (1.66)

Уменьшение числа объясняющих переменных позволило добиться некоторого улучшения уровней значимости оценок коэффициентов регрессии при незначительном снижении коэффициента детерминации. Знаки коэффициентов регрессии при переменных, сохранивших свое присутствие в уравнении, не изменились. Как показывает уравнение (1.1.2), процентные ставки по государственным облигациям связаны прямой зависимостью с темпами роста цен, динамикой реального ВВП, размером дефицита бюджета и объемом государственного долга. Таким образом, прибыльность вложений инвестора в портфель государственных облигаций зависит от характера проводимой макроэкономической политики, а также от общего состояния экономики страны.

Спектр инвестиционных возможностей оператора рынка государственных облигаций включает долговые обязательства с различными сроками до погашения. Поэтому рыночная стоимость портфеля государственных облигаций зависит не только от общего уровня процентных ставок, но и от формы их временной структуры. Временная структура процентных ставок (termstructureoftheinterestrates) представляет собой теоретическую абстракцию, отражающую зависимость спот-ставки[17] (spotrate) от срока вложений.

Научное объяснение формы временной структуры процентных ставок предлагается тремя альтернативными теориями: теорией чистых ожиданий (pureexpectationstheory), теорией сегментации рынка (marketsegmentationtheory) и теорией временных предпочтений (preferredhabitattheory). Согласно теории чистых ожиданий все различия в значениях спот-ставок для различных сроков вложений обусловлены рыночными ожиданиями уровней краткосрочных процентных ставок, которые установятся в будущем. Она включает два основных положения[18] :

1. Для любого срока вложений m ожидаемые доходности вложений во все бескупонные облигации равны соответствующей спот-ставке s(m):

![]() , (1.1.3)

, (1.1.3)

где ![]() – цена бескупонной облигации со сроком до погашения n-m, которая, как ожидается рынком в начальный момент времени, установится через период времени m, P(n) – цена бескупонной облигации со сроком до погашения n в начальный момент времени.

– цена бескупонной облигации со сроком до погашения n-m, которая, как ожидается рынком в начальный момент времени, установится через период времени m, P(n) – цена бескупонной облигации со сроком до погашения n в начальный момент времени.

2. Для любого срока вложений m ожидаемые доходности всех возможных стратегий последовательного реинвестирования денежных средств в краткосрочные бескупонные облигации равны соответствующей спот-ставке s(m):

![]() , (1.1.4)

, (1.1.4)

где ![]() – спот-ставка для срока вложений m-t, которая, как ожидается рынком в начальный момент времени, установится через период времени t.

– спот-ставка для срока вложений m-t, которая, как ожидается рынком в начальный момент времени, установится через период времени t.

Выполнение равенств (1.1.3) и (1.1.4) обеспечивается в результате торговли между инвесторами, не учитывающими процентный риск при принятии решений. Как предполагается в рамках теории чистых ожиданий, участники рынка готовы к мгновенному перемещению денежных средств в финансовый инструмент с наибольшей ожидаемой доходностью для заданного срока вложений, вне зависимости от уровня процентного риска, связанного с этой операцией. В результате ожидаемые доходности всех возможных вариантов вложений на заданный срок уравниваются. При этом спот-ставки для различных сроков вложений могут принимать различные значения, но все расхождения между ними определяются исключительно рыночными ожиданиями будущих изменений краткосрочных процентных ставок.

Если операторы рынка придерживаются предположения, что текущий уровень краткосрочной процентной ставки сохранится и в будущем, временная структура имеет вид горизонтальной прямой. Если они полагают, что в дальнейшем краткосрочная ставка будет возрастать, временная структура приобретает положительный наклон. Предположение о формировании понижательного тренда краткосрочных процентных ставок, принятое большинством инвесторов, влечет превышение текущих краткосрочных процентных ставок над долгосрочными.

Теория чистых ожиданий позволяет объяснить сколь угодно сложную форму временной структуры. В частности, локальный максимум спот-ставок при сроке вложений m объясняется предположением инвесторов о росте краткосрочной ставки в течение периода m и последующем снижении ее уровня. Однако теория чистых ожиданий не может объяснить, почему большую часть времени долгосрочные процентные ставки выше краткосрочных, что,по мнению диссертанта, ставит под сомнение ее адекватность практике большинства финансовых рынков.

Если рынок корректно описывается теорией чистых ожиданий, то текущая временная структура процентных ставок позволяет определить рыночные ожидания уровней спот–ставок для различных будущих периодов времени. Оценки будущих спот-ставок, полученные в предположении выполнения условий теории чистых ожиданий, получили название форвардных процентных ставок (forwardrates). Форвардная ставка, соответствующая будущему периоду (t,t+t), определяется по формуле

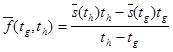

![]() . (1.1.5)

. (1.1.5)

Мгновенная форвардная ставка f(t) определяется в результате предельного перехода

![]() . (1.1.6)

. (1.1.6)

Радикальной альтернативой теории чистых ожиданий выступает теория сегментации[19] , согласно которой определяющую роль на рынке играют не спекулянты, испытывающие нейтральное отношение к процентному риску и стремящиеся максимизировать прибыль, используя собственные прогнозы динамики процентных ставок, а хеджеры, стремящиеся минимизировать уровень процентного риска при помощи точной балансировки портфелей своих активов и обязательств. Как утверждают сторонники теории сегментации, форму временной структуры процентных ставок можно объяснить исходя из интересов крупных институциональных инвесторов, выступающих владельцами большей части облигаций. Коммерческие банки, ведущие расчетные счета и привлекающие средства на короткие сроки, предъявляют спрос главным образом на краткосрочные инструменты. Компании по страхованию ответственности и имущественных рисков заинтересованы прежде всего в среднесрочных объектах вложений, а пенсионные фонды и компании по страхованию жизни формируют основной спрос на долгосрочные облигации. Переток средств между сегментами рынка ограничен и может произойти лишь в случае существенной деформации временной структуры процентных ставок.

Поскольку эмитент облигаций заинтересован в увеличении сроков заимствования, а спектр интересов институциональных инвесторов смещен в сторону краткосрочных инструментов, в большинстве случаев равновесие на рынке устанавливается при превышении долгосрочных процентных ставок над краткосрочными. Усиление позиций долгосрочных инвесторов – страховых компаний и пенсионных фондов – способно деформировать временную структуру процентных ставок, существенно уменьшив тангенс угла ее наклона.

Таким образом, теория сегментации рынка объясняет форму временной структуры процентных ставок не характером прогнозов большинства инвесторов, а соотношением спроса и предложения долговых инструментов различной срочности, рынки которых независимы друг от друга. Поэтому она не позволяет вывести оценки будущих изменений рыночной конъюнктуры из текущей временной структуры процентных ставок.

По мнению диссертанта, теория чистых ожиданий и теория сегментации рынка основаны на весьма жестких и нереалистичных предпосылках, несовместимых между собой. Компромисс между утверждениями, выступающими фундаментом этих концепций, достигается в рамках теории временных предпочтений. Согласно теории временных предпочтений, инвесторам присуще стремление к устранению процентного риска, которое у большинства из них, впрочем, не носит абсолютного характера[20] . Принятие определенного уровня риска считается допустимым, если оно компенсируется адекватным приращением ожидаемой доходности вложений.

В результате равновесная временная структура процентных ставок определяется как рыночными ожиданиями, так и временными предпочтениями инвесторов. Эффект временных предпочтений находит выражение в феномене временной премии (termorliquiditypremium), которая определяет расхождение между процентными ставками для различных сроков вложений, не обусловленное рыночными ожиданиями будущих изменений конъюнктуры, а также размер вознаграждения за риск, связанный с размещением средств в финансовые инструменты, сроки платежа по которым не совпадают со сроками вложений инвесторов.

Анализ реакции временной структуры процентных ставок на динамику экономической активности в рамках делового цикла, проведенный М.Ниемирой[21] , дает косвенное подтверждение адекватности теории временных предпочтений. В начале делового цикла временная структура характеризуется положительным наклоном. По мере того, как экономика отдаляется от нижней точки делового цикла, временная структура поднимается параллельно вверх, отражая рост спроса на кредитные ресурсы. Однако при переходе от фазы восстановления к фазе расширения форма временной структуры процентных ставок начинает изменяться.

Краткосрочные ставки продолжают расти, в то время как долгосрочные ставки несколько уменьшаются. Инвесторы понимают, что через какое-то время спрос на кредитные ресурсы перестанет расти, а пик краткосрочных ставок будет пройден. Это приводит к частичному инвертированию временной структуры, когда среднесрочные процентные ставки начинают превышать долгосрочные. Процесс продолжается вплоть до достижения пика делового цикла, когда вся временная структура процентных ставок на некоторое время приобретает отрицательный наклон. Здесь ожидания падения краткосрочных ставок чрезвычайно сильны, и они доминируют над временными предпочтениями инвесторов.

После прохождения пика долгосрочные процентные ставки поднимаются, а краткосрочные ставки практически не меняются, поэтому временная структура процентных ставок выравнивается. По мере распознавания симптомов спада происходит смягчение денежно-кредитной политики, и краткосрочные ставки резко падают. Долгосрочные ставки, в меньшей степени подверженные воздействию денежной политики, тоже снижаются, но на гораздо меньшую величину. Дело в том, что инвесторы предвосхищают наступление периода подъема следующего делового цикла, когда спрос на кредитные ресурсы и краткосрочные процентные ставки начнут подниматься. После прохождения нижней точки делового цикла процентные ставки достигают своего минимума, а временная структура вновь приобретает четко выраженный положительный наклон.

Поскольку большинство инвесторов осуществляют краткосрочные операции, их временные предпочтения смещены в сторону коротких инструментов. Поэтому на большинстве фаз делового цикла долгосрочные ставки превышают краткосрочные ставки.

По мнению диссертанта, теория временных предпочтений обладает двумя важными достоинствами, которые позволяют отдать ей предпочтение перед теориями чистых ожиданий и сегментации рынка. Во-первых, ее предсказания согласуются с практикой большинства финансовых рынков (что не выполняется для теории чистых ожиданий). Во-вторых, она позволяет получать оценки будущих изменений процентных ставок на основе информации о временной структуре (что не выполняется для теории сегментации рынка). Поэтому при решении теоретических и прикладных проблем управления процентным риском портфеля государственных облигаций целесообразно использовать теорию временных предпочтений, а не ее альтернативы.

Реакция цены[22] облигации на сдвиг временной структуры процентных ставок во многом определяется собственными параметрами облигации. Как показал Б.Малкиел, изменчивость цены облигации зависит от ее срока до погашения, купонной ставки и частоты выплаты купонов[23] . Согласно теореме Хопвелла–Кауфмана[24] , изменчивость цены облигации прямо пропорциональна ее дюрации Маколея.

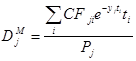

Показатель дюрации (duration) был предложен американским экономистом Ф.Маколеем[25] для измерения эффективной срочности финансовых инструментов с фиксированным доходом. Дюрация рассчитывается как средний срок до получения денежных выплат инвестору, взвешенный по их приведенной стоимости. В качестве ставки дисконтирования Маколей использовал внутреннюю норму доходности финансового инструмента, или его доходность к погашению.

При непрерывном начислении процентов доходность к погашению yj определяется как решение уравнения

![]() , (1.1.7)

, (1.1.7)

где Pj – текущая рыночная цена финансового инструмента j, CFji – денежный платеж по финансовому инструменту j через период времени ti .

Тогда формула дюрации Маколея записывается как

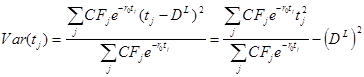

. (1.1.8)

. (1.1.8)

Как свидетельствует уравнение (1.1.8), дюрация бескупонной облигации совпадает с ее сроком до погашения. Дюрация купонной облигации меньше ее срока до погашения, причем это расхождение возрастает по мере увеличения срочности облигации, а также размера выплачиваемых купонов.

Существенной особенностью дюрации Маколея является ее жесткая привязка к внутреннему параметру финансового инструмента – доходности к погашению – и относительная независимость от сложившейся рыночной конъюнктуры. Какой бы ни была форма временной структуры процентных ставок, все денежные поступления от одного финансового инструмента дисконтируются по одной и той же ставке, равной его доходности к погашению. В то же время одновременные денежные платежи по финансовым инструментам с одинаковым уровнем кредитного риска, но с различной доходностью к погашению, дисконтируются по различным ставкам. Сам Маколей осознавал этот недостаток предложенного показателя, но полагал, что практическое осуществление корректной процедуры дисконтирования невозможно в связи с непреодолимостью трудностей, связанных с построением временной структуры процентных ставок.

Продифференцировав цену облигации по ее доходности к погашению, М.Хопвелл и Г.Кауфман показали, что для заданного изменения доходности к погашению процентное изменение цены облигации прямо пропорционально ее дюрации:

![]() . (1.1.9)

. (1.1.9)

Дюрация позволяет приближенно оценивать реакцию цены облигации на изменение доходности к погашению, используя простое линейное уравнение. Чем больше значение показателя дюрации, тем выше чувствительность цены облигации к изменению доходности к погашению и тем существеннее потери инвестора в случае неблагоприятного сдвига временной структуры процентных ставок.

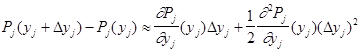

Однако функциональная зависимость между ценой облигации и ее доходностью к погашению не является линейной: цена облигации более чувствительна к снижению доходности к погашению, нежели к ее увеличению, а облигации с одинаковой дюрацией по-разному реагируют на большие изменения доходности к погашению. C.Диллер и Р.Даттатрейа проиллюстрировали эти эффекты при помощи разложения в ряд Тейлора функции зависимости цены облигации от ее доходности к погашению[26] :

. (1.1.10)

. (1.1.10)

Отсюда

![]() , (1.1.11)

, (1.1.11)

где выпуклость (convexity) облигации Сj определяется из условия

. (1.1.12)

. (1.1.12)

Чем больше выпуклость облигации, тем меньше потери инвестора в случае роста процентных ставок и тем больше его выигрыш в случае падения процентных ставок. Облигации с большой выпуклостью обладают чертами опциона: они позволяют ограничить размер потерь при неблагоприятном изменении рыночной конъюнктуры, сохраняя при этом возможность получения прибыли при благоприятном сдвиге временной структуры.

Анализ зависимости цены облигации от ее доходности к погашению позволяет получить простые показатели, отражающие чувствительность ценных бумаг с фиксированным доходом к колебаниям процентных ставок – дюрацию Маколея и выпуклость. Однако, по мнению диссертанта, такой подход обладает двумя существенными недостатками. Во-первых, использование в формулах такого параметра облигации, как доходность к погашению, исключает возможность точного выражения характеристик портфеля через характеристики отдельных финансовых инструментов, входящих в его состав. Во-вторых, он не позволяет исследовать реакцию цен облигаций и рыночной стоимости портфеля на изменение формы временной структуры процентных ставок.

Возможный способ устранения этих недостатков, предлагаемый автором, заключается в использовании параметрической модели временной структуры процентных ставок, отражающей наиболее существенные особенности сложившейся зависимости между спот-ставкой и сроком вложений. В частности, временную структуру процентных ставок можно аппроксимировать уравнением вида

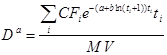

![]() , (1.1.13)

, (1.1.13)

где параметр a описывает уровень краткосрочной процентной ставки, а параметр b – наклон временной структуры процентных ставок.

Тогда рыночную стоимость портфеля облигаций можно представить как

![]() , (1.1.14)

, (1.1.14)

где CFi – денежное поступление от портфеля через период времени ti .

Дифференцируя функцию MV(a,b) по параметрам временной структуры процентных ставок a и b, можно получить показатели чувствительности рыночной стоимости портфеля к параллельному сдвигу временной структуры процентных ставок, а также к изменению ее наклона:

![]() , (1.1.15)

, (1.1.15)

![]() . (1.1.16)

. (1.1.16)

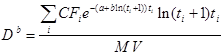

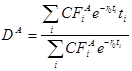

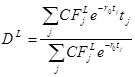

По аналогии с дюрацией Маколея можно определить

, (1.1.17)

, (1.1.17)

, (1.1.18)

, (1.1.18)

где Da – дюрация по параметру уровня процентных ставок, Db – дюрация по параметру наклона временной структуры процентных ставок. Тогда

![]() . (1.1.19)

. (1.1.19)

Сравнение (1.1.17) и (1.1.18) показывает, что краткосрочные облигации более чувствительны к изменению уровня процентных ставок, а долгосрочные – к изменению наклона временной структуры процентных ставок. Поскольку факторы дисконтирования в формулах (1.1.17) и (1.1.18) используют характеристики временной структуры процентных ставок, а не доходности к погашению отдельных облигаций, дюрацию портфеля можно точно выразить через дюрации инструментов, входящих в его состав:

![]() , (1.1.20)

, (1.1.20)

где Da

(

b

)

– дюрация портфеля по параметру временной структуры процентных ставок a(b), ![]() – дюрация облигации выпуска j по параметру a(b), xj

– доля вложений в облигации выпуска j в рыночной стоимости портфеля.

– дюрация облигации выпуска j по параметру a(b), xj

– доля вложений в облигации выпуска j в рыночной стоимости портфеля.

Использование логарифмической модели временной структуры процентных ставок, предложенной автором, позволяет получить показатели чувствительности, выражающие зависимость рыночной стоимости портфеля облигаций от общих факторов процентного риска, а также увеличить число анализируемых источников риска, включив в рассмотрение наклон временной структуры. Однако и этот подход не лишен недостатков. Дело в том, что правомерность его применения существенно зависит от соответствия параметрической формы (1.1.13) реальной временной структуре процентных ставок, сложившейся в данный момент на рынке.

Другое решение проблемы анализа чувствительности цен облигаций к сдвигам временной структуры процентных ставок было предложено Э.Элтоном, М.Грубером и Р.Микаэли[27] . Они предложили модифицировать уравнение Хопвелла–Кауфмана, включив в рассмотрение один или несколько общих факторов риска вместо доходности облигации к погашению:

![]() , (1.1.21)

, (1.1.21)

где Fk – общие факторы процентного риска, некоррелированные между собой.

В качестве первого фактора Элтон, Грубер и Микаэли предложили использовать спот–ставку заданной срочности, отражающую общий уровень процентных ставок, а в качестве второго фактора – спред между долгосрочной и краткосрочной спот–ставками, отражающий наклон временной структуры.

Уравнение Элтона–Грубера–Микаэли выражает зависимость цены облигации от общих факторов, определяющих изменение временной структуры процентных ставок, и позволяет давать приближенные оценки выигрыша или потерь инвестора при изменении одного из параметров временной структуры. Однако, как считает диссертант, существенным недостатком такого подхода является невозможность точной оценки производных доходности к погашению по общим факторам процентного риска.

Метод, предложенный Элтоном, Грубером и Микаэли, состоит в расчете коэффициентов регрессии спот-ставки для срока вложений, равного дюрации облигации, по общим факторам процентного риска. Но спот–ставка для срока вложений, равного дюрации облигации, не является точным аналогом ее доходности к погашению. В самом деле, любое смещение временной структуры процентных ставок влечет изменения спот–ставки заданной срочности и доходности облигации к погашению, которые обычно не совпадают по абсолютной величине, а также изменение дюрации облигации. Поэтому мы считаем, что корректное решение проблемы анализа чувствительности рыночной стоимости портфеля облигаций к сдвигам временной структуры процентных ставок может быть получено только в случае отказа от использования доходности к погашению при дисконтировании денежных выплат по облигациям.

Колебания процентных ставок подвергают владельца портфеля государственных облигаций процентному риску. Основными факторами, определяющими изменения уровня процентных ставок, являются расширение денежной массы, динамика уровня цен, темп роста национального дохода, состояние государственного бюджета. Форма временной структуры процентных ставок реагирует на изменения ожиданий и временных предпочтений инвесторов. Амплитуда колебаний рыночной стоимости портфеля облигаций определяется дюрациями долговых обязательств, входящих в его состав, и степенью изменчивости общих факторов процентного риска.

§ 1.2. Классическая теория иммунизации процентного риска портфеля облигаций.

Классическая теория управления процентным риском вырабатывает конкретные рекомендации по формированию структуры портфеля для инвестора, характеризующегося абсолютным неприятием процентного риска и стремлением к полному его устранению. Такая постановка проблемы восходит к пионерным исследованиям середины XX века, в которых предлагалась и обосновывалась стратегия защиты рыночной стоимости капитала финансового института от колебаний общего уровня процентных ставок. Наиболее значимыми среди них были исследования лауреата Нобелевской премии по экономике П.Самуэльсона в области оценки и регулирования процентного риска коммерческого банка[28] и английского актуария Ф.Редингтона в области иммунизации процентного риска страховой компании[29] . В 1971 г. Л.Фишер и Р.Вейл модифицировали эту методологию и адаптировали ее к проблеме управления процентным риском портфеля облигаций[30] .

Термин «иммунизация» (immunization), впервые введенный Редингтоном, используется для обозначения метода устранения процентного риска, основанного на точной балансировке ценового риска и риска реинвестирования. Модель иммунизации Самуэльсона–Редингтона позволяет обеспечить защиту от риска, которому параллельные сдвиги горизонтальной временной структуры процентных ставок подвергают рыночную стоимость капитала финансового института.

Пусть финансовый институт располагает набором требований на получение денежных платежей в размере ![]() через периоды времени

через периоды времени ![]() и набором обязательств по выплате денежных средств в размере

и набором обязательств по выплате денежных средств в размере ![]() через периоды времени

через периоды времени ![]() . Пусть временная структура процентных ставок горизонтальна, то есть процентная ставка постоянна для всех сроков размещения денежных средств. Тогда рыночная стоимость капитала финансового института определяется как

. Пусть временная структура процентных ставок горизонтальна, то есть процентная ставка постоянна для всех сроков размещения денежных средств. Тогда рыночная стоимость капитала финансового института определяется как

![]() , (1.2.1)

, (1.2.1)

где r – непрерывно начисляемая процентная ставка.

Финансовый институт иммунизирован от неблагоприятных изменений значения процентной ставки, если рыночная стоимость его капитала не может упасть ниже уровня, соответствующего начальной процентной ставке r0 . Это означает, что глобальный минимум функции E(r) должен достигаться при r=r0 . Для этого достаточно выполнения двух условий, которые получили название условий иммунизации первого и второго порядка:

1) ![]() , (1.2.2)

, (1.2.2)

2) ![]() . (1.2.3)

. (1.2.3)

Первое условие иммунизации, предложенное Самуэльсоном, обеспечивает равенство средних сроков размещения активов и привлечения заемных средств, взвешенных по приведенной стоимости каждого актива и обязательства. Если это условие не выполняется, финансовый институт испытывает подверженность процентному риску. Как показал Самуэльсон, повышение процентных ставок увеличивает прибыль финансового института, средний срок привлечения заемных средств у которого больше среднего срока размещения ресурсов в активные операции, и влечет убытки у финансового института, средний срок привлечения заемных средств у которого меньше среднего срока размещения ресурсов в активные операции. Понижение процентных ставок увеличивает прибыль финансового института, средний срок привлечения заемных средств у которого меньше среднего срока размещения ресурсов в активные операции, и влечет убытки у финансового института, средний срок привлечения заемных средств у которого больше среднего срока размещения ресурсов в активные операции.

Второе условие иммунизации, введенное Редингтоном, обеспечивает превышение дисперсии активов над дисперсией обязательств финансового института. Если это условие выполнено, финансовый институт полностью защищен от возможных убытков, но сохраняет шансы на получение дополнительной прибыли при существенном изменении уровня процентных ставок. Для иммунизированного финансового института наименее благоприятный сценарий развития событий заключается в сохранении значения процентной ставки на прежнем уровне – в этом случае рыночная стоимость капитала останется неизменной. Любое изменение процентной ставки принесет дополнительную прибыль, размер которой будет тем больше, чем шире распределены денежные поступления от портфеля активов, чем больше сконцентрированы денежные платежи по портфелю обязательств и чем существеннее изменится значение процентной ставки.

В 1957 г. Д.Дюранд показал[31] , что если рыночная стоимость капитала равна нулю, то есть если активы финансируются исключительно путем использования заемных средств, условия иммунизации можно записать как

1) ![]() , (1.2.4)

, (1.2.4)

2) ![]() , (1.2.5)

, (1.2.5)

где  – дюрация портфеля активов финансового института,

– дюрация портфеля активов финансового института,

– дюрация портфеля обязательств финансового института,

– дюрация портфеля обязательств финансового института,

– дисперсия сроков поступлений по портфелю активов,

– дисперсия сроков поступлений по портфелю активов,

– дисперсия сроков платежей по портфелю обязательств.

– дисперсия сроков платежей по портфелю обязательств.

Таким образом, первое условие иммунизации рыночной стоимости капитала финансового института требует согласования дюрации активов и дюрации обязательств. Условие иммунизации второго порядка требует превышения дисперсии сроков поступлений от портфеля активов над дисперсией сроков платежей по портфелю обязательств.

Концептуальный подход, разработанный П.Самуэльсоном и Ф.Редингтоном при решении задачи иммунизации рыночной стоимости капитала финансового института, оказался применимым и при решении задачи иммунизации портфеля облигаций, которое впервые было предложено Л.Фишером и Р.Вейлом. Однако специфика рынка облигаций потребовала переформулировки проблемы, а также использования новых допущений.

Фишер и Вейл предположили, что проблема инвестора состоит в поиске структуры портфеля, доходность которого за заданный период времени не может упасть ниже соответствующей спот-ставки. При этом они отказались от допущения, что временная структура процентных ставок горизонтальна.

Когда временная структура процентных ставок горизонтальна, все ставки реинвестирования и дисконтирования равны единой рыночной процентной ставке. Отказ от предположения о горизонтальной форме временной структуры процентных ставок порождает необходимость введения допущений о том, какие ставки будут использоваться при реинвестировании поступлений от портфеля, полученных в течение периода вложений, и о том, какие ставки будут использоваться на дату окончания периода вложений при дисконтировании неполученных денежных платежей. Для того, чтобы получить возможность оперировать с будущими ставками реинвестирования и дисконтирования, Фишер и Вейл предположили, что рынок адекватно описывается теорией чистых ожиданий.

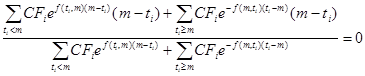

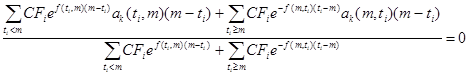

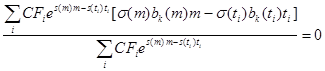

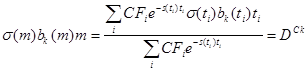

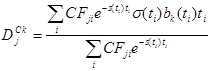

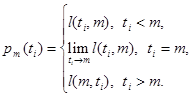

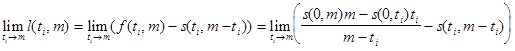

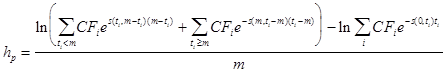

На рынке, удовлетворяющем условиям теории чистых ожиданий, ожидаемая доходность любого сформированного портфеля за период m равна текущей спот-ставке s(m). Стоимость портфеля через период m можно выразить через текущую временную структуру форвардных ставок при помощи формулы

![]() , (1.2.6)

, (1.2.6)

где ![]() – наращенная стоимость полученных и реинвестированных денежных платежей через период m,

– наращенная стоимость полученных и реинвестированных денежных платежей через период m, ![]() – дисконтированная стоимость неполученных денежных платежей через период m.

– дисконтированная стоимость неполученных денежных платежей через период m.

Стоимость портфеля на конец периода вложений, а значит, и его доходность, могут изменяться в результате сдвига форвардных ставок. В случае падения форвардных ставок происходит сокращение доходов инвестора по операциям реинвестирования денежных платежей, полученных в течение периода вложений, но возрастает дисконтированная стоимость неполученных платежей. В случае роста форвардных ставок возрастают доходы инвестора по реинвестиционным операциям, но падает дисконтированная стоимость неполученных платежей. Процентный риск можно устранить точной балансировкой ценового риска и риска реинвестирования.

Модель иммунизации Фишера–Вейла, отказываясь от допущения о горизонтальной форме временной структуры процентных ставок, сохраняет ограничение класса ее допустимых перемещений параллельными сдвигами. Как следует из определения форвардной ставки, параллельный сдвиг временной структуры спот-ставок вызывает параллельный сдвиг временной структуры форвардных ставок. Действительно, пусть сдвиг временной структуры спот-ставок описывается уравнением

![]() . (1.2.7)

. (1.2.7)

Тогда сдвиг временной структуры форвардных ставок можно представить в виде

. (1.2.8)

. (1.2.8)

Портфель считается иммунизированным для срока вложений m, если его доходность за этот период не может понизиться в результате сдвига временной структуры процентных ставок в начальный момент времени. Поэтому стоимость иммунизированного портфеля через период m не может упасть ниже уровня FV(0), который будет достигнут при сохранении начальных значений форвардных ставок на неизменном уровне. Отсюда для любого иммунизированного портфеля должно выполняться неравенство

. (1.2.9)

. (1.2.9)

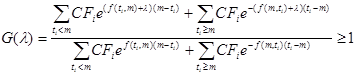

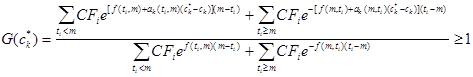

При l=0 это неравенство выполняется для любого сформированного портфеля, т.к. G(0)=1. Поэтому оно выполняется и на всей области определения функции G(l), если в точке l=0 достигается глобальный минимум данной функции. Для этого достаточно выполнения условий иммунизации первого и второго порядка

1) ![]() , (1.2.10)

, (1.2.10)

2) ![]() . (1.2.11)

. (1.2.11)

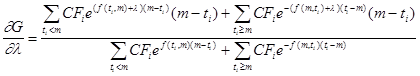

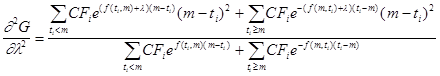

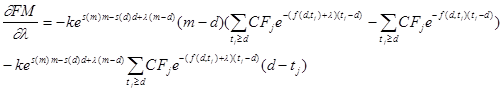

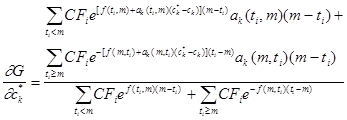

Дифференцируя функцию G(l), имеем

, (1.2.12)

, (1.2.12)

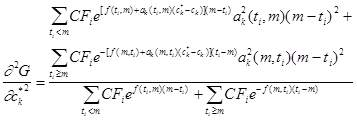

. (1.2.13)

. (1.2.13)

Поскольку и числитель, и знаменатель формулы (1.2.13) не содержат отрицательных членов, условие иммунизации второго порядка выполняется для любого портфеля. Условие иммунизации первого порядка выполняется лишь для подмножества портфелей, структура которых удовлетворяет ограничению вида

. (1.2.14)

. (1.2.14)

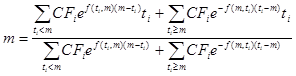

Отсюда

. (1.2.15)

. (1.2.15)

Поскольку

![]() , (1.2.16)

, (1.2.16)

![]() , (1.2.17)

, (1.2.17)

, (1.2.18)

, (1.2.18)

, (1.2.19)

, (1.2.19)

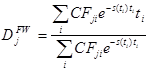

где ![]() – дюрация Фишера-Вейла, которая, в отличие от дюрации Маколея, использует различные ставки для дисконтирования денежных платежей с различными сроками выплаты. В рамках теории иммунизации дюрация рассматривается как такой период вложений, для которого доходность портфеля облигаций не может упасть вследствие неблагоприятного сдвига временной структуры процентных ставок в начальный момент времени.

– дюрация Фишера-Вейла, которая, в отличие от дюрации Маколея, использует различные ставки для дисконтирования денежных платежей с различными сроками выплаты. В рамках теории иммунизации дюрация рассматривается как такой период вложений, для которого доходность портфеля облигаций не может упасть вследствие неблагоприятного сдвига временной структуры процентных ставок в начальный момент времени.

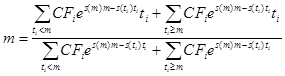

Условие иммунизации первого порядка, обеспечивающее равенство дюрации портфеля и срока вложений инвестора, является лишь одним из двух уравнений, задающих множество допустимых иммунизированных портфелей. Второе уравнение носит характер бюджетного ограничения. Оно определяет невозможность открытия позиций, выходящих за рамки финансовых ресурсов инвестора, выделенных на формирование портфеля. Поэтому система уравнений, задающих множество решений задачи иммунизации, имеет вид

![]() , (1.2.20)

, (1.2.20)

![]() , (1.2.21)

, (1.2.21)

![]() , (1.2.22)

, (1.2.22)

, (1.2.23)

, (1.2.23)

где J – число выпусков облигаций, обращающихся на рынке, j – порядковый номер выпуска, xj

– доля вложений в облигации выпуска j в рыночной стоимости портфеля, CFji

– размер денежных поступлений по облигации выпуска j в момент времени ti

, ![]() – дюрация Фишера–Вейла облигации выпуска j.

– дюрация Фишера–Вейла облигации выпуска j.

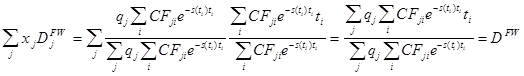

Дюрация портфеля равна скалярному произведению векторов долей вложений в облигации различных выпусков xj

и их дюраций ![]() , поскольку

, поскольку

, (1.2.24)

, (1.2.24)

где qj – число облигаций выпуска j, включенных в состав портфеля.

Так как структура допустимых решений задачи иммунизации определяется двумя уравнениями, в невырожденном случае, когда на рынке не обращается бескупонная облигация со сроком до погашения, совпадающим с периодом вложений инвестора, осуществление иммунизации предполагает включение в портфель как минимум двух различных выпусков. При этом дюрация одного из выпусков должна быть меньше, а другого – больше срока вложений инвестора.

Если дюрации всех облигаций, обращающихся на рынке, превышают срок вложений инвестора, то условие иммунизации первого порядка не может быть выполнено. В самом деле, тогда при любой структуре портфеля выполняется неравенство

![]() , (1.2.25)

, (1.2.25)

что исключает возможность выполнения равенства (1.2.20). Условие иммунизации первого порядка не может быть выполнено и тогда, когда дюрации всех финансовых инструментов меньше срока вложений инвестора. Таким образом, возможность осуществления иммунизации определяется спектром финансовых инструментов, из которых может формироваться портфель инвестора.

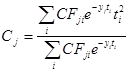

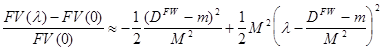

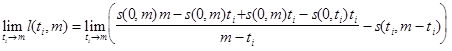

В модели Фишера–Вейла зависимость доходности вложений от сдвига временной структуры процентных ставок определяется дюрацией портфеля, сроком вложений и характером распределения денежных поступлений от портфеля вокруг даты окончания периода вложений.Для исследования этих эффектовавтор предлагаетвоспользоваться разложениембудущей стоимости портфеля FV(l) в ряд Маклорена:

![]() . (1.2.26)

. (1.2.26)

Поскольку

![]() , (1.2.27)

, (1.2.27)

![]() , (1.2.28)

, (1.2.28)

![]() . (1.2.29)

. (1.2.29)

Подставляя (1.2.16), (1.2.17) и l=0 в (1.2.27), (1.2.28) и (1.2.29), имеем

![]() , (1.2.30)

, (1.2.30)

![]() , (1.2.31)

, (1.2.31)

![]() . (1.2.32)

. (1.2.32)

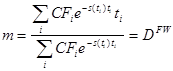

Отсюда деление членов уравнения (1.2.26) на FV(0) дает

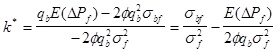

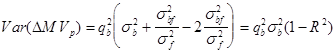

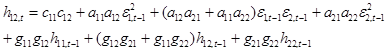

![]() , (1.2.33)

, (1.2.33)

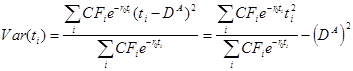

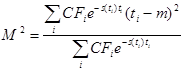

где  . (1.2.34)

. (1.2.34)

Регулируя структуру портфеля, инвестор не может изменить ожидаемую доходность вложений s(m) и ожидаемую стоимость портфеля через период mFV(0). Но, как показывает уравнение (1.2.33), полученное автором, инвестор может изменить зависимость доходности вложений от размера сдвига форвардных ставок l, или скорректировать профиль риска портфеля, управляя значениями показателей DFW и М2 .

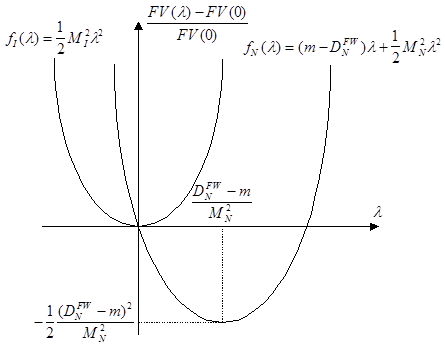

Рис.1.2.1. Профили риска иммунизированного и неиммунизированного портфелей.

Рис.1.2.1 демонстрирует различие профилей риска иммунизированного и неиммунизированного портфелей. Иммунизированный портфель полностью защищен от процентного риска: его доходность не может опуститься ниже уровня s(m). Любой допустимый сдвиг временной структуры форвардных ставок вызывает рост доходности вложений, причем этот эффект проявляется тем сильнее, чем больше значение параметра портфеля М2 . Поэтому среди всех иммунизированных портфелей наиболее эффективным является портфель с наибольшим значением показателя М2 .

Неиммунизированный портфель характеризуется процентным риском, однако величина возможных потерь по нему ограничена. Чтобы дать ее количественную оценку, представим выражение (1.2.33) в виде

. (1.2.35)

. (1.2.35)

Поэтому

![]() . (1.2.36)

. (1.2.36)

Неравенство (1.2.36), выведенное диссертантом, свидетельствует, что размер максимальных потерь по неиммунизированному портфелю тем больше, чем больше расхождение между дюрацией портфеля и сроком вложений инвестора и чем меньше рассеяние денежных поступлений по портфелю вокруг даты окончания периода вложений.

Хотя неиммунизированный портфель не обеспечивает защиты от процентного риска, он может выглядеть привлекательным в глазах такого инвестора, чья оценка будущих изменений конъюнктуры существенно отлична от среднерыночной. Дело в том, что при l<0 неиммунизированные портфели с DFW >m обеспечивают большую доходность вложений по сравнению с иммунизированными, а при l>0 наиболее эффективными оказываются неиммунизированные портфели с DFW <m.

Несмотря на свое весомое теоретическое значение, модель иммунизации Фишера–Вейла крайне редко используется на практике и описывается в учебной литературе. Гораздо более широкое признание завоевала эвристическая модель иммунизации, совершенно неудовлетворительная с точки зрения своей теоретической обоснованности. Данная модель исходит из предположения, что правило согласования срока вложений с дюрацией Маколея формируемого портфеля обеспечивает иммунизацию доходности вложений в самых различных рыночных условиях, то есть при различных начальных состояниях временной структуры процентных ставок и при различных формах и траекториях ее последующих сдвигов.

Согласно концепции Маколея, расчет дюрации портфеля должен основываться на предварительном расчете его внутренней ставки доходности и последующем дисконтировании по этой ставке всех денежных требований, обеспечиваемых портфелем. Поскольку дюрации Маколея различных финансовых инструментов используют различные ставки дисконтирования, дюрация портфеля не может быть выражена аналитически через дюрации облигаций, входящих в его состав. Однако по общепринятому соглашению принимается иное определение дюрации портфеля, неадекватное концепции Маколея, но удобное с точки зрения простоты осуществляемых расчетов:

![]() . (1.2.37)

. (1.2.37)

Тогда система уравнений, определяющих множество допустимых иммунизированных портфелей, приобретает следующий вид:

![]() , (1.2.38)

, (1.2.38)

![]() , (1.2.39)

, (1.2.39)