| Похожие рефераты | Скачать .docx |

Дипломная работа: Рынок банковских услуг и его развитие в Казахстане

КАРАГАНДИНСКИЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

КАЗПОТРЕБСОЮЗА

КАФЕДРА ФИНАНСЫ, НАЛОГООБЛОЖЕНИЕ И СТРАХОВАНИЕ

Допускается к защите

ДИПЛОМНАЯ РАБОТА

на тему "Рынок банковских услуг и его развитие в Казахстане"

Специальность 050506 "Банковское дело"

КАРАГАНДА 2010

Содержание

Введение

Введение

1. Теоретические аспекты формирования и развития рынка банковских услуг

1.1 Понятие и сущность банковских услуг современного банка

1.2 Классификация банковских услуг

1.3 Принципы формирования портфеля банковских услуг

2. Развитие рынка банковских услуг в республике Казахстан на примере АО "Евразийский банк"

2.1 Анализ банковских услуг по кредитованию населения

2.2 Развитие банковских услуг по привлечению средств населения в депозиты

2.3 Оценка эффективности инновационных банковских услуг

3. Проблемы и пути совершенствования банковских услуг в коммерческих банках республики Казахстан

3.1 Современное состояние и проблемы рынка банковских услуг

3.2 Мероприятия государственного регулирования и совершенствования рынка банковских услуг

3.3 Методы внутрибанковского совершенствования банковских услуг

Заключение

Список использованной литературы

В Послании Президента народу Казахстана "Через кризис к обновлению и развитию" отмечается, что в течение почти двух десятилетий казахстанцы строят новую страну. В трудных условиях влияния на экономику последствий самого серьезного за последние несколько десятилетий мирового кризиса государство приняло и осуществляет решительные меры.

Казахстан стал одним из первых государств в мире, оперативно отреагировавших на нарастающую турбулентность мировой экономики и приступивших к реализации опережающих мер.

Чтобы сохранить стабильность финансовой системы предоставлена банкам дополнительная ликвидность. Это было сделано для обеспечения экономической активности малого и среднего бизнеса, крупных предприятий.

Увеличена сумма гарантированного возмещения по вкладам физических лиц с 700 тысяч до 5 миллионов тенге. Государство помогло снизить риски банковского сектора, связанные с внешним заимствованием и достаточностью собственного капитала.

Банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков, товарного производства и обращения шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда.

Высокий уровень роста кредитования в Казахстане, характерный для предыдущих периодов, сменился более умеренными темпами, что в свою очередь не могло не повлиять на уровень развития финансовых отношений в стране. Ужесточившиеся условия по фондированию на внешних рынках привели в свою очередь к ответным мерам и в отношении внутренних потребителей услуг финансового сектора в виде ужесточения условий кредитования со стороны банков и повышения ими процентных ставок. Изменение стандартов кредитования в сторону ужесточения привело к снижению кредитной активности финансового сектора.

Сложившиеся сложные условия для казахстанской банковской системы создают новые возможности и вызовы по определению их основных факторов роста в перспективе. Это в первую очередь должно коснуться таких направлений развития, как дальнейшая диверсификация ресурсной базы, совершенствование систем управления риск-менеджмента и повышения качества управления на основе международных принципов корпоративного управления.

Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и т.д.).

В целом на сегодняшний день коммерческие банки являются наиболее интенсивно развивающимся звеном банковской системы, они быстро наращивают темпы активных и пассивных операций, постоянно проводят политику кредитной экспансии, способствуют развитию прогрессивных структур в экономике. Немаловажную роль играют коммерческие банки и в обслуживании иностранных инвестиций, включая кредитно-финансовое обслуживание совместных предприятий.

На практике коммерческие банки играют пока заметную роль только на рынке краткосрочных кредитных операций. Предоставление долгосрочных кредитов и обслуживание инвестиционной деятельности клиентов практически большинством банков либо не осуществляются, либо осуществляются в незначительных масштабах.

Банки второго уровня предоставляют населению различные услуги. Услуга - это вид деятельности, работ, в процессе выполнения которых не создается новый, ранее не существовавший материально-вещественный продукт, но изменяется качество уже имеющегося, созданного продукта. К числу услуг относятся привлечение средств во вклады и депозиты и кредитование населения.

Предоставление услуг населению и их совершенствование является актуальной проблемой не только для казахстанских банков, но и для многих зарубежных банков. Исходя из чего тема дипломной работы является актуальной.

Целью дипломной работы является изучение рынка банковских услуг и его развития в Казахстане.

Для достижения данной цели были поставлены следующие задачи:

раскрыть теоретические аспекты (основы) банковских услуг;

изучить сущность, дать классификацию услуг банков населению;

проанализировать современное состояние банковских услуг населению на примере АО "Евразийский банк";

выявить перспективы развития банковских услуг населению в Республике Казахстан.

Методологической и теоретической основой выполнения данной работы послужили законодательные и нормативные акты Республики Казахстан, научные труды отечественных и зарубежных ученых, а также нормативно-правовые акты Национального банка Республики Казахстан.

Практическая часть выполнена по данным финансовой отчетности АО "Евразийский банк" за период с 2007 по 2009гг.

Объектом исследования является банковская деятельность АО "Евразийский банк".

1. Теоретические аспекты формирования и развития рынка банковских услуг

1.1 Понятие и сущность банковских услуг современного банка

В Послании Президента народу Казахстана "Через кризис к обновлению и развитию" отмечается, что Казахстан стал одним из первых государств в мире, оперативно отреагировавших на нарастающую турбулентность мировой экономики и приступивших к реализации опережающих мер. Чтобы сохранить стабильность финансовой системы предоставлена банкам дополнительная ликвидность. Это было сделано для обеспечения экономической активности малого и среднего бизнеса, крупных предприятий [1, с.1].

Банки являются одним из центральных звеньев современной экономики. Развитие их деятельности - необходимое условие создания рыночного механизма. Деятельность банков очень многообразна. В современном обществе они выполняют самые разнообразные операции. Выполняя свои функции, банк производит различные операции, связанные с привлечением и размещением денежных средств, осуществляет платежи между предприятиями, хранение ценных бумаг.

Банк оказывает различные услуги населению, сущность которых раскрывается при рассмотрении понятия банка.

Понятие "банк" имеет экономическое и юридическое значение. В экономической литературе приводятся различные определения понятия и сущности банков. Банк представляет собой особый вид предпринимательской деятельности, связанной с движением ссудных капиталов, их мобилизацией и распределением [2, с.6].

Другим определением является то, что банк - это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности [3, с.18].

Банк - это такая кредитная организация, которая выполняет депозитные, расчетные и кредитные операции.

Банки создают новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, коммерческий банк создает новое обязательство - депозит, а выдавая ссуду - новое требование к заемщику. Этот процесс создания новых обязательств составляет сущность финансового посредничества. Эта трансформация позволяет преодолеть сложности прямого контакта ссудодателей и заемщиков, возникающие из-за несовпадения предлагаемых и требуемых сумм, их сроков, доходности, и т.д.

Банки не просто хранилища денег и кассы для их выдачи и предоставления в кредит. Они представляют мощный инструмент структурной политики и регулирования экономики, осуществляемой путем перераспределения финансов, капитала в форме банковского кредитования инвестиций, необходимых для предпринимательской деятельности, создания и развития производственных и социальных объектов. Банки могут направлять денежные средства, финансовые ресурсы в виде кредитов в те отрасли, сферы, регионы, где капитал найдет лучшее, эффективное применение.

С экономической точки зрения коммерческие банки относятся к особой категории деловых предприятий, получивших название финансовых посредников. Они привлекают капиталы, сбережения населения и другие денежные средства, высвобождающиеся в процессе хозяйственной деятельности, и предоставляют их во временное пользование другим экономическим агентам, которые нуждаются в дополнительном капитале.

Юридическое толкование сущности банка производно. Оно должно опираться на экономическую основу деятельности банка. В строгом юридическом смысле в Законе "О банках и банковской деятельности в Республике Казахстан" банк определен как юридическое лицо, являющееся коммерческой организацией, которое в соответствии с законодательством правомочно осуществлять банковскую деятельность [4, с.1].

С юридической точки зрения банк определен как юридическое лицо, являющееся коммерческой организацией, которое в соответствии с законодательством правомочно осуществлять банковскую деятельность.

|

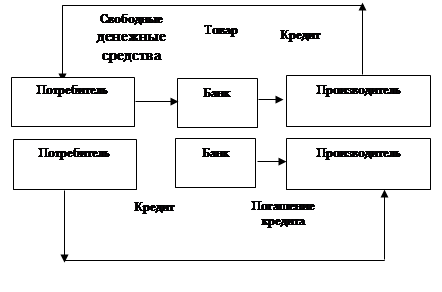

Можно сказать, что сущность банков в аккумуляции капитала, не участвующего в производственном процессе и приложение данного капитала к труду, делу с целью создания новых благ и услуг. Это означает, что банки являются посредниками между производителем и потребителем, при этом они участвуют в двухстороннем обмене. Наглядно это можно продемонстрировать в виде рисунка 1 [3, с.24].

Рисунок 1. Взаимодействие банка с посредниками и производителями

Приведенная на рисунке 1 схема отражает основной вид банковской деятельности, связанный с привлечением денежных средств и размещением их на условиях платности, срочности и возвратности. Но банк является универсальным предприятием и оказывает широкий спектр финансовых услуг, схема взаимодействия банка и клиентов представлена в виде рисунка 2.

|

Рисунок 2. Схема взаимодействия банка и клиентов

Определение сущности понятия "банк" и построение схемы "клиент - банк - клиент" необходимо для выявления итогового результата деятельности такого предприятия как банк. Если в сфере материального производства итогом деятельности является готовый продукт, то в банковской сфере итогом деятельности является банковская услуга.

Под услугами понимается своеобразный полезный эффект труда, не создающего материальных благ, но полезный именно как процесс. Услуга - это вид деятельности, работ, в процессе выполнения которых не создается новый, ранее не существовавший материально-вещественный продукт, но изменяется качество уже имеющегося, созданного продукта.

Услуга - это нематериальные блага как особый вид результатов или продуктов труда. Это означает, что операции банков в их собственном качестве с точки зрения результата эффекта такой деятельности - это оказание услуг клиентам. Наличие клиента и предопределяет трансформацию операции банка в его услугу. Можно проследить направления банковской деятельности, где происходит такая трансформация.

Каждая из операций, осуществляемых банком, предполагает определенную степень вовлечения в них клиента, а, следовательно, и определенную долю предлагаемых банком услуг. Значительная часть привлеченных средств банка формируется при непосредственном участии клиента, вносящего сумму денег в банк в виде депозита до востребования, а также срочного, сберегательного или же другого вклада.

В зависимости от намерений клиента банк предоставляет ему ту или иную услугу, проводя при этом собственную операцию в пользу клиента. В результате реализации отношения "клиент - банк", начинается процесс предоставления услуг. В зависимости от намерений клиента банк предоставляет ему ту или иную услугу, проводя при этом собственную операцию в пользу клиента.

Степень участия самого клиента в пассивных операциях не велика, хотя роль его денежных средств, размещенных в банке, естественно, значительна для банка. Важную роль отводят банки предоставлению услуг клиентам при проведении активных операций, среди которых помимо кредитных выделяются операции с ценными бумагами (фондовые операции), проводимые банками, как в рамках самостоятельной политики, так и по поручению и за счет клиента.

Практически, полное участие клиента предполагает следующая группа банковских услуг: доверительных и комиссионно-посреднических, проводимых по поручению клиентов и на комиссионных началах.

Целью привлечения банком средств клиента является не только прямое извлечение прибыли, но и возможность аккумуляции данных средств с целью последующего их использования, выполняя общественно необходимую функцию платежей. При этом за услуги, предлагаемые своим клиентам, банк обычно взимает комиссию.

Все услуги коммерческих банков можно подразделить на три группы:

привлечение средств - депозитные услуги;

размещение средств - кредитные услуги;

комиссионно-посреднические и доверительные (трастовые) услуги [5, с.143].

Депозитные услуги - операции по привлечению средств в банки, формированию их ресурсов. С их помощью банки формируют свои ресурсы. Суть банковских услуг по привлечению средств в депозиты состоит в привлечении различных видов вкладов, получении кредитов от других банков, эмиссии собственных ценных бумаг, а также проведении иных операций, в результате которых увеличиваются банковские ресурсы.

Значение банковских услуг по привлечению средств в депозиты для банка велико. В условиях рыночной экономики важность приобретает процесс формирования банковских пассивов, оптимизация их структуры и в связи с этим качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческого банка. Очевидно, что устойчивая ресурсная база банка позволяет ему успешно проводить услуги по кредитованию.

Размещение мобилизованных ресурсов банка с целью получения дохода и обеспечения ликвидности определяет содержание его кредитных услуг.

К услугам банка относятся: краткосрочное и долгосрочное кредитование производственной, социальной, инвестиционной и научной деятельности предприятий и организаций; предоставление потребительских ссуд населению; приобретение ценных бумаг; лизинг; факторинг; инновационное финансирование и кредитование; долевое участие средствами банка в хозяйственной деятельности предприятий; ссуды, предоставляемые другим банкам. К основным традиционным услугам в настоящее время относятся привлечение вкладов и предоставление ссуд. От разницы в процентах по этим услугам банки и получают наибольшую массу прибыли. Однако даже только в рамках этих двух услуг может быть выработано множество самых разнообразных форм банковских продуктов

В настоящее время многие банки предлагают широкий ряд продуктов, охватывающий практически все аспекты банковской деятельности при предоставлении финансовых услуг населению. В то же время другие банки в целях завоевания и прочного удержания конкурентного преимущества стремятся специализироваться на оказании строго определенных видов услуг.

Сеть банков второго уровня способствует становлению денежного рынка. экономической основой которого является наличие временно свободных средств у юридического и физического лица, а также государства и использование их на удовлетворение потребностей экономики.

рынок банковская услуга казахстан

Таким образом, под услугами понимается своеобразный полезный эффект труда, не создающего материальных благ, но полезный именно как процесс. Услуга - это вид деятельности, работ, в процессе выполнения которых не создается новый, ранее не существовавший материально-вещественный продукт, но изменяется качество уже имеющегося, созданного продукта.

1.2 Классификация банковских услуг

Банковские услуги разнообразны и реализуются при проведении банковских операций. Законом Республики Казахстан "О банках и банковской деятельности в Республике Казахстан" определен перечень банковских операций, выполняемых банками второго уровня.

К банковским услугам, предоставляемых населению относятся:

прием депозитов, открытие и ведение банковских счетов физических лиц;

открытие и ведение металлических счетов физических лиц, на которых отражается физическое количество аффинированных драгоценных металлов, принадлежащих данному лицу;

кассовые операции: прием, выдача, пересчет, размен, обмен, сортировка, упаковка и хранение банкнот и монет;

переводные операции: выполнение поручений физических лиц по переводу денег;

учетные операции: учет (дисконт) векселей и иных долговых обязательств физических лиц;

заемные операции: предоставление кредитов в денежной форме на условиях платности, срочности и возвратности;

осуществление расчетов по поручению физических лиц, в том числе банков-корреспондентов, по их банковским счетам;

доверительные (трастовые) операции: управление деньгами аффинированными драгоценными металлами и ценными бумагами в интересах и по поручению доверителя;

сейфовые операции: услуги по хранению ценных бумаг, выпущенных а документарной форме, документов и ценностей клиентов, включая сдачу в аренду сейфовых ящиков, шкафов и помещений;

ломбардные операции: предоставление краткосрочных кредитов под залог депонируемых легкореализуемых ценных бумаг и движимого имущества;

выпуск платежных карточек;

организация обменных операций с иностранной валютой;

прием на инкассо платежных документов (за исключением векселей);

выпуск чековых книжек;

клиринговая деятельность на рынке ценных бумаг;

открытие (выставление) и подтверждение аккредитива и исполнение обязательств по нему;

выдача банковских гарантий, предусматривающих исполнение в денежной форме;

выдача банковских поручительств и иных обязательств за третьих лиц, предусматривающих исполнение в денежной форме [4, с.3].

Банки второго уровня практически занимаются всеми видами кредитных, расчетных и финансовых операций, связанных с обслуживанием населения.

Группируя услуги, выполняемые банками второго уровня, можно сформулировать выполняемые ими основные функции:

- аккумулирование временно свободных денежных средств, сбережений и накоплений (депозитные операции);

- кредитование населения (активные операции);

- организация и проведение безналичных расчетов;

- прочие финансовые услуги населению.

Услуги банка по экономическому содержанию делят на:

ссудные (учетно-ссудные);

расчетные;

кассовые;

инвестиционные и фондовые;

гарантийные [6, с.144].

Виды банковских услуг коммерческих банков Республики Казахстан представлены в Приложении А.

Одной из важнейших услуг банка является предоставление услуг населению по привлечению средств в депозиты. Значимость данной банковской услуги заключается в формировании ресурсов банка. Ресурсы банка формируются за счет собственных, привлеченных и эмитированных средств. Собственные средства составляют незначительную часть ресурсов банка, основная часть ресурсов привлекается в виде вкладов (депозитов), а также корреспондентских счетов.

Главными видами привлеченных средств являются средства, привлеченные банками в процессе работы с клиентами (депозиты) и средства, позаимствованные у других кредитных учреждений и предприятий Основную часть привлеченных средств коммерческого банка составляют депозиты, то есть денежные средства, которые клиенты вносят в банк или которые в процессе осуществления банковских операций находятся определенное время на счетах в банке.

Депозит - это деньги, передаваемые одним лицом (депозитором) другому лицу - банку на условиях их возврата в номинальном выражении, независимо от того, должны ли они быть возвращены по первому требованию или через какой-либо срок, полностью или по частям, с заранее оговоренной надбавкой или без таковой, непосредственно депозитору либо переданы по его поручению третьим лицам. Преимущество депозита состоит в том, что в отличие от наличных денег, он приносит доход. В то же время этот доход ниже, по сравнению с тем доходом, который приносит капитал. Этот пониженный процент отражает существенный момент деятельности банка. Вся суть функционирования банка заключается в том, что процент, выплачиваемый по депозитам, ниже того процента, который банки получают за помещаемый ими в различных предприятиях капитал.

Разница в процентах по депозитам и процентах, получаемых от заемщиков капитала, есть вознаграждение банку за проведенную им работу по привлечению свободных средств и размещению ссудного капитала. Банк стремится увеличить размер этого вознаграждения и расширяет свою депозитную деятельность. Для этого банк открывает физическим и юридическим лицам депозитные счета.

В основе классификации депозитных счетов лежат такие критерии, как источник вкладов, их целевое назначение, степень доходности, категория вкладчиков, формы изъятия вкладов.

Коммерческий банк, заимствуя свободные денежные средства населения и хозяйствующих субъектов, принимает на себя обязательство по обеспечению своевременного возврата этих средств. Необходимыми условиями существования коммерческого банка являются принципы надежности и ликвидности. Поэтому любой коммерческий банк должен создавать для себя резерв ликвидности и надежности от каждой единицы привлеченных средств.

Кредитные (ссудные) услуги - услуги по предоставлению (выдаче) средств заемщику на началах срочности, возвратности и платности. Ссудные операции, связанные с покупкой (учетом) векселей либо принятием векселей в залог, представляют собой учетные (учетно-ссудные) операции. Расчетные операции - банковские услуги по зачислению и списанию средств со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами.

Кредитные услуги можно классифицировать по ряду признаков. По срокам, на которые предоставляется кредит, он подразделяется на краткосрочные и долгосрочные. В зависимости от обеспеченности ссуды бывают бланковые (без обеспечения) и обеспеченные [6, с.145].

По характеру погашения ссуды делятся на погашаемые в рассрочку и погашаемые единовременно. Кредит классифицируется также по методу взимания процента, который может удерживаться в момент предоставления ссуды или в момент погашения кредита. В зависимости от размера кредит подразделяется на мелкий, средний и крупный.

Кассовые услуги - банковские услуги по приему и выдаче наличных денежных средств. Более широко эти услуги можно определить как операции, связанные с движением наличных денежных средств, а также формированием, размещением и использованием денежных средств на различных активных счетах банка и счетах клиентов коммерческого банка.

К кассовым услугам относятся прием, пересчет, размен, обмен, упаковка и хранение банкнот и монет, а также инкассация и пересылка банкнот и монет, ценностей. Кассовые операции осуществляются в наличной форме. Налично-денежное обращение - это движение наличных денег. Оно обслуживается банкнотами, разменной монетой и бумажными деньгами (казначейскими билетами).

Осуществляя кассовые операции, коммерческие банки обслуживают как юридических, так и физических лиц. Многие операции свойственны для всех клиентов банка, а другие проводятся в отношении только юридических или только физических лиц. Необходимость в проведении кассовых операций появляется ежедневно как у физических, так и у юридических лиц.

Инвестиционные услуги - банковские услуги по инвестированию банком своих средств в ценные бумаги и паи небанковских структур в целях совместной хозяйственно-финансовой и коммерческой деятельности, а также размешенные в виде срочных вкладов в других кредитных организациях.

Фондовые услуги - банковские услуги по операциям с ценными бумагами (помимо инвестиционных). Гарантийные операции - банковские услуги по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий; приносят банкам доход также в виде комиссионных.

Комиссионные, посреднические услуги - операции, выполняемые банками по поручению клиентов за определенную плату - комиссию. Именно эту группу банковских операций обычно называют услугами.

Различают расчетные услуги, связанные с осуществлением внутренних и международных расчетов, трастовые услуги по купле-продаже банком по поручению клиентов ценных бумаг, инвалюты, драгоценных металлов, посредничество в размещении акций и облигаций, бухгалтерское и консультационное обслуживание клиентов и прочие.

Вся коммерческая деятельность банков нацелена на максимальную близость с клиентом. Поэтому предлагаемые ими услуги в области инкассации рассматриваются прежде всего как хорошая возможность для формирования и развития более тесного типа взаимоотношений с клиентом с целью наиболее полного и качественного удовлетворения его потребностей по доступным ценам и повышения эффективности банковских услуг.

В условиях жесткой конкуренции на рынке услуг по инкассации требовательность клиентов к банкам значительно возросла. Одним из основных критериев выбора для клиента является надежность банка.

Кроме того, выбирая обслуживающий банк, клиентом учитываются не только уровни действующих ставок и тарифов, имидж, но и территориальная удаленность от предприятия, что немаловажно при слабости существующей инфраструктуры дорожного движения и связи.

Инкассация, как один из видов банковских услуг, представляет собой сбор в кассах предприятий, организаций и учреждений наличных денег и ценностей и доставку их в финансово - кредитные учреждения.

Данная услуга предусматривает выезд инкассаторского автомобиля к клиенту, прием и доставку денежных средств в банк, пересчет купюр с последующим их зачислением на расчетный счет клиента.

Банки полагают, что высокий сервис услуг по инкассации может дать им существенные преимущества в конкурентной борьбе, так как она рассматривается не просто как разновидность банковских услуг, но и активно внедряется в качестве канала сбыта в рамках общих банковских стратегий.

Кроме того, полное использование всех возможностей сервиса по инкассации клиентов, позволяет существенно активизировать работу с клиентурой и разнообразить пути получения доходов.

Важной услугой коммерческих банков является их инвестиционная деятельность, в процессе которой банки выступают в качестве инвестора, вкладывая ресурсы в ценные бумаги или приобретая права по совместной хозяйственной деятельности. Такими ценными бумагами могут служить привилегированные акции, облигации, государственные долговые обязательства, финансовые инструменты (векселя и др.).

Так, например, операции банка с векселями включают: учетные (дисконтные) и переучетные операции, кредитные операции по акцепту, инкассированию, выдаче вексельного поручительства и т.д. Операции с фондовыми бумагами включают операции с ценными бумагами, которые котируются на бирже.

Совершая инвестиции в ценные бумаги, банки руководствуются целью получения дохода и обеспечения ликвидности определенной группы своих активов. Основное содержание активной инвестиционной политики банка составляют определение круга ценных бумаг, наиболее выгодных для вложения средств, оптимизация структуры инвестиционного портфеля на каждый конкретный период.

Порядок проведения операций с ценными бумагами банками второго уровня регулируется законодательством Республики Казахстан. Операция с ценными бумагами представляет собой законченное действие или ряд действий с ценными бумагами или денежными средствами на фондовом рынке для достижения поставленных целей:

обеспечение финансовыми ресурсами деятельности банка - формирование и увеличение собственного капитала, привлечение заемного капитала или ресурсов в оборот (эмиссионные операции);

вложение собственных и привлеченных ресурсов в фондовые активы от своего клиента (инвестиционные операции) [6, с.148].

Ценные бумаги, удерживаемые в портфеле банка, делят на следующие категории:

казначейские обязательства и прочие высоколиквидные ценные бумаги, приемлемые для рефинансирования Национальным банком, и Министерством финансов Республики Казахстан ценных бумаг, обычно годные в обеспечение под ломбардные кредиты;

ценные бумаги, предназначенные для продажи - ценные бумаги, выпущенные другими учреждениями и приобретенные банком в целях перепродажи с получением прибыли;

ценные бумаги, годные для продажи, - ценные бумаги, выпущенные другими учреждениями и приобретенные банком без целей перепродажи с получением прибыли, однако возможные к продаже при изменении процентных ставок по ценной бумаге, рыночных процентных ставок, при необходимости поддержания банком своей ликвидности и в других подобных ситуациях;

ценные бумаги с фиксированным доходом, удерживаемые до погашения, - облигации, депозитные сертификаты и другие ценные бумаги, выпущенные другими учреждениями и приобретенные банком с целью удерживания их до погашения и получения прибыли за счет процентных доходов;

инвестиции в капитал - акции других компаний, приобретенные банком с целью управления или воздействия на компанию;

учет операций "репо";

учет выпуска банком депозитных сертификатов в обращение;

учет операций с ценными бумагами ведется отделом дилинга и сектором бэк-офис управления активных операций и управлением активных и пассивных операций (служба бухгалтерского учета), уполномоченными осуществлять операции с ценными бумагами.

В последние годы стали распространенными такие банковские услуги, как лизинг и факторинг. Лизинг - это сдача в аренду предметов длительного пользования. Практикуются: оперативный лизинг, при котором договор аренды заключается на короткий срок (3 - 5 лет) и может быть расторгнут арендатором в любое время; лизинг недвижимости, финансирующий лизинг.

Лизинг дает арендатору ряд преимуществ, так как способствует сбережению его собственных средств, предоставляет возможность осуществления лизинговых платежей из доходов от эксплуатации арендуемого объекта, освобождения лизинговых платежей от налогообложения.

Лизинг представляет собой инвестирование временно свободных или привлеченных финансовых средств, при котором лизингодатель обязуется приобрести в собственность обусловленное договором имущество у определенного продавца и предоставить это имущество лизингополучателю за плату во временное пользование с правом последующего выкупа.

Лизинг представляет собой трёхсторонний комплекс отношений, в состав которого входят два договора: купли-продажи - на приобретение оборудования лизинговой фирмой и лизинга - между лизинговой компанией и пользователем.

Лизинговая сделка представляет собой совокупность договоров, необходимых для реализации договора лизинга между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга.

В соответствии со ст.565 Гражданского кодекса Республики Казахстан по договору лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у продавца и предоставить лизингополучателю это имущество во временное владение и пользование для предпринимательских целей за плату [7, с.565].

Законодательство определяет предметы лизинга. Так, в соответствии со статьей 566 Гражданского кодекса Республики Казахстан предметом лизинга могут быть здания, сооружения, машины, оборудование, инвентарь, транспортные средства, земельные участки и любые другие непотребляемые вещи. Предметом лизинга не могут быть ценные бумаги и природные ресурсы [7, с.566].

Законодательными актами могут быть установлены иные ограничения на использование в качестве предмета лизинга отдельных категорий вещей и земельных участков.

Разнообразие предметов, объектов, субъектов, сроков и других условий лизинговых сделок позволяет составить их обширную классификацию. В Республике Казахстан закон "О финансовом лизинге" регулирует три основных вида лизинга: оперативный, финансовый и возвратный (по сути, является разновидностью финансового лизинга).

Оперативный (сервисный) лизинг - это соглашение о текущей аренде. Как правило, срок такого соглашения меньше периода полной амортизации арендуемого актива. Таким образом, предусмотренная контрактом арендная плата не покрывает полной стоимости актива, что вызывает необходимость сдавать его в лизинг несколько раз.

Под финансовым лизингом понимается такой вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определённого продавца и передать лизингополучателю данное имущество в качестве предмета лизинга за определённую плату, на определённый срок и на определённых условиях во временное владение и пользование.

Финансовый лизинг служит базой для образования двух других форм долгосрочной аренды - возвратной и долевой (с участием третьей стороны).

Разновидностью финансового лизинга является возвратный лизинг. Возвратный лизинг заключается в том, что предприятие, испытывающее затруднения с оборотными средствами, продаёт своё имущество лизинговой компании.

Лизинговая компания, в свою очередь, на основе заключённого с бывшим собственником имущества договора лизинга передаёт предприятию его же бывшую собственность в лизинг.

В результате операции купли-продажи имущества предприятие получает необходимые для работы оборотные средства, а в результате лизинговой операции у него появляется возможность работать на необходимом оборудовании, а в конце срока лизингового договора вернуть себе право собственности на своё бывшее имущество.

Долевой лизинг (с участием третьей стороны) - еще одна разновидность финансового лизинга, предусматривающая участие в сделке третьей стороны - инвестора, в качестве которого обычно выступает банк, страховая или инвестиционная компания.

В этом случае лизинговая фирма, предварительно заключив контракт на долгосрочную аренду некоторого оборудования, приобретает его в собственность, оплатив часть стоимости за счет заемных средств. В качестве обеспечения полученного займа используются приобретенное имущество (как правило, на него оформляется закладная) и будущие арендные платежи, соответствующая часть которых может выплачиваться арендатором непосредственно инвестору.

При этом лизинговая фирма пользуется преимуществами налогового щита, возникающего в процессе амортизации оборудования и погашения долговых обязательств. Основные объекты этой формы лизинга - дорогостоящие активы, такие, как месторождения полезных ископаемых, оборудование для добывающих отраслей и т.д.

В операции факторинг участвуют: первоначальный кредитор и должник, получающий от клиента товары с отсрочкой платежа. Факторинговая компания покупает требования у первоначального кредитора и в последующем сама получает платежи по ним.

Банки могут принимать от населения ценные бумаги в качестве залога по выданным ссудам. Порядок получения дохода по ценным бумагам в период действия залога определяется в кредитном договоре, заключаемом между ссудозаемщиком и банком.

Трастовые услуги - операции по управлению собственностью, другими активами, принадлежащими клиенту. Трастовые услуги частным лицам бывают завещательные и прижизненные.

Завещательные трасты вступают в силу только после смерти собственника; прижизненные действуют при жизни его владельца. Завещательные трасты обычно создаются учредителем тогда, когда он хочет распределить активы бенефициарам в форме траста. Прижизненные трасты создаются для передачи права собственности на активы, чтобы владелец мог избежать налогов или принимать ежедневные решения по инвестициям, связанным с управлением имуществом.

Банки могут оказывать клиентам информационные и консультационные услуги. Многие банки уже сейчас создали мощные и хорошо оснащенные аналитические отделы. Эти отделы обслуживают в основном собственные нужды банка, так как при управлении денежными средствами необходим анализ рисков, доходности финансовых инструментов, финансовой устойчивости получателей кредитов.

Таким образом, современные банки оказывают населению различные виды услуг. Законом Республики Казахстан "О банках и банковской деятельности в Республике Казахстан" определен перечень банковских услуг, выполняемых банками второго уровня. Банковские услуги разнообразны и реализуются при проведении банковских операций. Банковские услуги способствуют формированию ресурсной базы банка и проведению ими операций по размещению собственных и привлеченных средств с целью получения прибыли.

1.3 Принципы формирования портфеля банковских услуг

Принципы формирования портфеля банковских услуг основаны на управлении активными и пассивными операциями банка.

Сегодня в мировой практике банки рассматривают свои портфели банковских услуг как единое целое, которое определяет роль совокупного портфеля банка в достижении общих целей - высокой прибыли и приемлемого уровня ликвидности. Совместное управление активами и пассивами дает банку инструмент защиты депозитов и займов от воздействия колебаний циклов деловой активности и сезонных колебаний, а также средства для формирования портфелей активов, которые способствуют реализации целей банка.

Суть управления портфелем банковских услуг заключается в формировании стратегии и осуществлении мероприятий, которые приводят структуру баланса банка в соответствие с его стратегическими программами. Обычно основной целью управления активами и пассивами также является максимизация или по меньшей мере стабилизация величины прибыли при приемлемом уровне ликвидности (риска). Главной задачей интегрированного, или сбалансированного, перехода в управлении банковскими услугами является координирование решений в отношении активов и пассивов применительно к конкретному банку для достижения основных целей его деятельности.

Активные услуги банка составляют существенную и определяющую часть его операций. Актив баланса характеризует состав, размещение и целевое использование средств банка. Он показывает, во что вложены финансовые ресурсы, каково назначение имеющихся в наличии хозяйственных средств. Возможна иная, более глубокая интерпретация сущности актива баланса: актив указывает на величину затрат, сложившихся в результате предшествующих финансовых операций и необходимых для получения доходов в будущем.

Пассивные операции банка направлены на формирование капитала. Значительная доля активов банка финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственного капитала означает возможность выплаты компенсации вкладчикам в случае ликвидации банка. Собственный капитал позволяет сохранять платежеспособность банка путем создания резерва активов, позволяющих банку функционировать, несмотря на угрозу появления убытков.

Важно иметь в виду, что большая часть убытков банка покрывается не за счет капитала, а текущих активов. В отличие от большинства фирм сохранение платежеспособности банка обеспечивается частью собственного капитала. Банк считается платежеспособным пока остается нетронутым акционерный капитал, т.е. пока стоимость активов равна сумме обязательств, за вычетом необеспеченных обязательств плюс его акционерный капитал.

Оперативная функция собственного капитала проявляется в том, что для начала успешной работы банку необходим стартовый капитал, который используется на приобретение земли, зданий, оборудования, а также создание финансовых резервов на случай непредвиденных убытков. На эти цели используется также собственный капитал.

Помимо обеспечения финансовой основы для операций и защиты интересов вкладчиков, собственные средства банков выполняют также регулирующую функцию, которая связана с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими государственным органам контролировать проводимые операции.

Собственный капитал, имея четко выраженную правовую основу и функциональную определенность, является финансовой базой развития банка. Он позволяет осуществлять компенсационные выплаты вкладчикам и кредиторам в случае возникновения убытков и банкротства банков, поддерживать объем и виды операций в соответствии с задачами банка.

Собственный капитал банка - это совокупность фондов и нераспределенной прибыли [5, с.281]. Другим определением собственного капитала является то, что собственные средства - это выражение всего имеющегося имущества, принадлежащего банку [8, с.146]. Собственный капитал - это средства, принадлежащие непосредственно банку, в отличие от заемных, которые банк привлек на время [9, с.407].

Законом Республики Казахстан "О банках и банковской деятельности в Республике Казахстан" определено, что собственный капитал банка - это стоимость активов банка за вычетом суммы его обязательств, где стоимость активов рассчитывается путем вычета из первоначальной стоимости активов банка суммы необходимых резервов (провизий) по выданным ссудам и другим активам [4, с.16]. Собственный капитал определяется расчетным путем и включает специально создаваемые фонды и резервы для обеспечения стабильной деятельности и ликвидности баланса, которые находятся в его распоряжении весь период функционирования [10, с.506].

В составе собственных средств банка выделяют: уставный, резервный и другие специальные фонды, а также нераспределенную в течение года прибыль.

Основной элемент собственного капитала банка - уставный капитал. Уставный капитал банка оплачивается за счет продажи акций либо взносов учредителей. Резервный фонд предназначен для покрытия возможных убытков банка по производимым им операциям. Величина его устанавливается в процентах к уставному фонду. Источником формирования резервного фонда являются отчисления от прибыли.

Постановлением правления АФН от 25 февраля 2006 года №54 "О минимальных размерах уставного капитала организаций, осуществляющих отдельные виды банковских операций на основании лицензии уполномоченного государственного органа Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций" устанавливается минимальный размер уставного капитала [11, с.1].

Актив и пассив баланса коммерческого банка тесно связаны друг с другом. Выходя на рынки кредита, покупая и продавая ценные бумаги, предоставляя клиентам разнообразные услуги, банки постоянно контролируют состояние своих пассивов, следят за наличием свободных ресурсов, сроками востребования депозитов, стоимостью привлекаемых капиталов.

Если приток ресурсов замедляется, банк вынужден пересмотреть свою политику в области активных операций, отказаться от выгодных предложений, погасить часть выданных кредитов, продать ценные бумаги. Связь между активными и пассивными операциями коммерческого банка чрезвычайно сложна.

При увеличении стоимости ресурсов банковская маржа сократится, прибыль снизится и в результате банку будет необходим поиск более выгодных сфер вложения капитала для того, чтобы поправить дела банка. Необходима четкая координация всех сфер банковской деятельности. Таким образом, если анализ пассива есть анализ ресурсов банка, то анализ актива есть анализ направлений использования этих ресурсов: на какие цели в каком объеме, на какой срок и кому они предоставляются [10, с.506].

Ликвидность для коммерческого банка выступает как способность банка обеспечить своевременное выполнение в денежной форме своих обязательств по пассиву. Ликвидность банка определяется сбалансированностью активов и пассивов баланса банка, степенью соответствия сроков размещенных активов и привлеченных банком пассивов.

Банк считается ликвидным, если средства актива позволяют быстрой их реализацией погасить срочные долговые обязательства по пассиву. Процесс управления ликвидностью банка включает в себя совокупность действий и методов по управлению активами и пассивами. В процессе управления ликвидностью коммерческий банк должен так размещать средства в активы, чтобы они с одной стороны, приносили соответствующий доход, а с другой - не увеличивали бы риск банка потерять эти средства, т.е. всегда должно поддерживаться объективно необходимое равновесие между стремлением банка к максимальному доходу и минимальному риску.

Банковские услуги коммерческого банка можно разделить на четыре категории:

кассовая наличность и приравненные к ней средства, т.е. денежные средства, которые имеются в банке (на корреспондентском счете, фонде обязательных резервов Центрального банка), а также средства, вложенные в активы, которые легко можно обратить в денежные средства в течение самого незначительного времени (государственные ценные бумаги, краткосрочные ссуды, гарантированные государством) или так называемые вторичные резервы;

ссуды, выдаваемые предприятия, организациям. Уровень ликвидности этих активов зависит как от сроков и целей, на которые представлены ссуды, так и от заемщиков. Наиболее ликвидными являются ссуды, выданные другим банкам и краткосрочные ссуды первоклассным заемщикам;

инвестиции в ценные бумаги других предприятий, организаций или паевое участие в их деятельности;

основные фонды банка: здания, сооружения, вычислительная техника, оборудование, транспортные средства [10, с.508].

У каждого банка возникает проблема при установлении и соблюдении рациональной структуры активов, которая во многом определяется особенностями банковского законодательства и учета, а также влиянием внешней среды. Однако если воспользоваться более крупной группировкой состава активов по основным видам банковской деятельности, то можно сделать следующие выводы:

- основное место в активных операциях банка занимают кредитные;

- второе место среди банковских активов занимают инвестиции в ценные бумаги;

- на третьем месте - кассовые активы;

- доля прочих активов обусловлена особенностями учета и включает широкий спектр операций от вложений в основные фонды (здания и сооружения) до различных расчетных операций банка.

Тем не менее, несмотря на общие тенденции в составе и структуре активов, каждый банк должен стремиться к созданию рациональной структуры активов, которая зависит прежде всего от качества активов. Банки сегодня в большей степени, чем другие коммерческие организации подвержены взлетам и спадам а своей повседневной деятельности. Это обусловлено многими факторами, основным из которых является качество активов банка, показывающее стратегическую направленность и эффективность работы банка.

Под управлением банковскими услугами понимают пути и порядок размещения собственных и привлеченных средств. Применительно к коммерческим банкам - это распределение на наличные деньги, инвестиции, ссуды и другие активы. Особое внимание при размещении средств уделяется инвестициям в ценные бумаги и ссудным операциям, в частности составу портфелей ценных бумаг и непогашенных ссуд.

Очевидным решением проблемы размещения средств является "покупка" таких активов (предоставление ссуд и инвестиций), которые могут принести наивысший доход при том уровне риска, на который готово пойти руководство банка. Однако управление фондами в коммерческих банках осложняется целым рядом факторов.

Во-первых, поскольку банки являются наиболее регулируемой отраслью предпринимательства, постольку они должны осуществлять размещение средств в строгом соответствии с законами и предписаниями органов контроля.

Во-вторых, отношения между банками и его клиентами по ссудам и вкладам строятся на основе доверия и помощи. И, наконец, держатели акций коммерческого банка, подобно всем прочим инвесторам, рассчитывают на норму доходности, соответствующую инвестированному риску и сравнимую по величине с прибылью от аналогичных инвестиций [10, с.510].

Подавляющая часть привлеченных банком средств подлежит оплате по первому требованию клиентов или с очень коротким сроком уведомления. Вот почему первоочередным условием разумного управления банком является обеспечение способности удовлетворять требования вкладчиков. Второе условие - наличие средств, достаточных для удовлетворения обоснованных потребностей в кредите банковских процентов. Предоставление такого кредита - главный вид коммерческой деятельности банка. Неспособность банка удовлетворить обоснованные потребности клиентов в кредитах приведет к немедленной потере банком выгодных операций и в конечном итоге - к возможному краху банка как жизнеспособного коммерческого предприятия.

Коммерческие банки должны распределять привлеченные средства в различные виды операций не снижая прибыльность и ликвидность. - ссуды. В мировой банковской практике управление ликвидностью осуществляется посредством ряда методов, которым, в частности, относятся метод общего фонда средств и метод распределения активов.

Метод общего фонда средств заключается в том, что средства, за размещение которых отвечает управляющий коммерческого банка, поступают из различных источников, включая вклады до востребования, сберегательные, срочные вклады, а также собственный капитал банка. В основе данного метода лежит идея объединения всех ресурсов. Затем совокупные средства распределяются между теми видами банковских услуг (ссуды, правительственные ценные бумаги, кассовая наличность и т.д.), которые считаются подходящими.

Данный метод требует от руководства банка равного соблюдения принципов ликвидности и прибыльности. Поэтому средства помещаются в такие виды активных операций, которые наиболее полно соответствуют этим принципам. Размещение средств осуществляется в соответствии с определенными приоритетами, назначение которых - помочь руководству оперативных отделов решить проблему сочетания ликвидности и прибыльности.

Следующей задачей при размещении средств будет создание "некассовых" банковских услуг, которые к тому же приносят определенный доход. Эти резервы включают высоколиквидные доходные активы, которые с минимальной задержкой и незначительным риском потерь можно превратить в наличные средства. Основное назначение резервов второй очереди - служить источником пополнения первичных резервов. Во вторичные резервы входят активы, которые обычно составляют портфель ценных бумаг, и - в некоторых случаях - средства на ссудных счетах.

Как и для резервов первой очереди, для вторичных резервов также устанавливают определенный процент от общего объема средств.

Третий этап размещения средств по методу общего фонда средств - формирование портфеля кредитов. После того как банк определил размеры первичных и вторичных резервов, он может предоставлять ссуды своим клиентам. Это важнейший вид банковской деятельности, приносящий доход. Ссуды - самая важная часть банковских активов, а доходы по ссудам - самая крупная составляющая банковской прибыли. Ссудные операции являются одновременно и самым рискованным видом банковской деятельности.

В последнюю очередь при размещении средств определяется состав портфеля ценных бумаг. Средства, остающиеся после удовлетворения обоснованных потребностей клиентов в кредитах, могут быть помещены в сравнительно долгосрочные первоклассные ценные бумаги. Назначение портфеля инвестиций - приносить банку доход и быть дополнением резерва второй очереди по мере приближения срока погашения долгосрочных ценных бумаг.

Использование метода общего фонда средств в управлении банковскими услугами дает банку широкие возможности выбора категорий активных операций. Этот метод устанавливает приоритеты, которые формулируются в обобщенном виде. В то же время указанный метод не содержит четких критериев для распределения средств по категориям активов и не дает решения дилеммы "ликвидность - прибыльность".

При использовании метода распределения активов, или метода конверсии средств, учитывается зависимость ликвидных средств от источников привлеченных банком средств и устанавливается определенное соотношение между соответствующими видами активов и пассивов.

Модель распределения активов устанавливает, что размер необходимых банку ликвидных средств зависит от источников привлечения фондов. Этим методом делается попытка разграничить источники средств в соответствии с нормами обязательных резервов и скоростью их обращения или оборачиваемостью.

Например, вклады до востребования требуют более высокой нормы обязательных резервов по сравнению со сберегательными и срочными вкладами и скорость их оборота, как правило, также выше, чем у других видов вкладов. Поэтому большая доля каждого вклада до востребования должна помещаться в первичные и вторичные резервы и меньшая часть - в такие инвестиции, как ссуды под закладные на жилые дома или долгосрочные облигации муниципальных органов.

Данная модель предполагает создание нескольких "прибыльных центров" (или "центров ликвидности") внутри самого банка, используемых для размещения средств, привлеченных банком из разных источников. Эти структурные подразделения часто называют "банками внутри банка", поскольку размещение средств каждым из этих центров осуществляется независимо от размещения средств других центров.

Установив принадлежность средств к различным центрам с точки зрения их ликвидности и прибыльности, руководство банка определяет порядок их размещения каждым центром. Вклады до востребования требуют самого высокого покрытия обязательными резервами и имеют наивысшую скорость обращения, достигающую иногда 30 и даже 50 оборотов в год. Следовательно, значительная часть средств из центра вкладов до востребования будет направлена в резервы первой очереди, оставшаяся часть вкладов до востребования будет размещена преимущественно во вторичные резервы посредством инвестирования их в краткосрочные государственные ценные бумаги, и только сравнительно небольшие суммы будут предназначены для предоставления ссуд, главным образом в форме краткосрочных коммерческих кредитов.

Главным преимуществом рассматриваемого метода является уменьшение доли ликвидных активов и вложений дополнительных средств в ссуды и инвестиции, что ведет к увеличению нормы прибыли. Сторонники метода распределения активов утверждают, что повышение нормы прибыли достигается устранением избытка ликвидных активов, противостоящих сберегательным и срочным вкладам и основному капиталу.

Основным достоинством метода распределения активов по сравнению с методом общего фонда средств считается то, что на основе расчета он позволяет более точно установить долю высоколиквидных активов и за счет ее уменьшения вложить дополнительные ресурсы в высокодоходные активы - ссуды предприятиям и организациям. Управление активами с помощью научных методов и исследования операций предполагает использование более сложных моделей и современного математического аппарата для анализа сложных взаимосвязей между различными статьями банковского баланса и отчета о прибылях и убытках. Этот подход может оказать большую помощь руководству банка в принятии решений.

Одним из условий стабильной работы банка является соотношение собственного и заемного капитала. Нормативы "достаточного" по объему капитала для банков исторически устанавливались в каждой стране в законодательном порядке. При этом каждая страна решала эту проблему самостоятельно, хотя и делались слабые попытки согласования их подходов. Однако в последние годы под давлением все более возрастающих объемов международных операций работа по сближению требований в отношении достаточности собственного капитала банков значительно активизировалась в рамках Базельского комитета.

Базель II (“The International Convergence of Capital Measurement and Capital Standards: a Revised Framework”, or Basel II Framework) предлагает новые стандарты определения минимальных требований к достаточности капитала для банковских организаций.

Основная цель Базеля II - способствовать адекватной капитализации банков и совершенствованию систем управления рисками, укрепляя таким образом стабильность финансовой системы в целом. Эта цель будет достигнута посредством использования трех компонентов Базеля II, которые укрепляют и усиливают друг друга, а также стимулируют банки к повышению качества внутренних процессов управления рисками и контроля [12, с. 20].

Национальный банк Республики Казахстан устанавливает пруденциальные нормативы, обязательные для соблюдения банками. К числу нормативов относятся:

минимальный размер уставного капитала банка;

коэффициент достаточности собственного капитала;

максимальный размер риска на одного заемщика;

коэффициент ликвидности;

лимиты открытой валютной позиции [13, с.8].

Соотношение собственных и привлеченных средств коммерческие банки должны поддерживать в соответствии с установленным нормативом. Этот норматив обеспечивает минимально необходимый уровень ликвидности банка. В то же время этот структурный показатель характеризует степень зависимости банка от привлеченных средств, а также показывает результативность работы банка по мобилизации с финансового рынка временно свободных ресурсов.

Таким образом, управление портфелем банковских услуг означает пути и порядок размещения собственных и привлеченных средств. Применительно к коммерческим банкам - это распределение на наличные деньги, инвестиции, ссуды и другие активы. Каждый банк проводит определенную политику по формированию портфеля банковских услуг, поэтому целесообразно проанализировать предоставление услуг на примере конкретного банка.

Итак, на основе изучения теоретических вопросов можно сделать следующие выводы. Под услугами понимается своеобразный полезный эффект труда, не создающего материальных благ, но полезный именно как процесс. Услуга - это вид деятельности, работ, в процессе выполнения которых не создается новый, ранее не существовавший материально-вещественный продукт, но изменяется качество уже имеющегося, созданного продукта.

Таким образом, современные банки оказывают населению различные виды услуг. Законом Республики Казахстан "О банках и банковской деятельности в Республике Казахстан" определен перечень банковских услуг, выполняемых банками второго уровня. Банковские услуги разнообразны и реализуются при проведении банковских операций. Банковские услуги способствуют формированию ресурсной базы банка и проведению ими операций по размещению собственных и привлеченных средств с целью получения прибыли. Управление портфелем банковских услуг означает пути и порядок размещения собственных и привлеченных средств.

2. Развитие рынка банковских услуг в республике Казахстан на примере АО "Евразийский банк"

2.1 Анализ банковских услуг по кредитованию населения

Принципы предоставления банковских услуг рассмотрим на примере деятельности банка второго уровня АО "Евразийский банк", который предоставляет финансовые, страховые, лизинговые и прочие услуги организациям и населению.

Акционерное общество "Евразийский банк" зарегистрировано в Национальном Банке Республики Казахстан 26 декабря 1994 года. Генеральная лицензия на проведение банковских операций получена 2 февраля 1995 года. Государственную перерегистрацию в органах Министерства юстиции Республики Казахстан Банк произвел в связи с изменением наименования Банка 02 сентября 2003 года - свидетельство № 841 - 1900-АО.

В настоящее время Банк осуществляет деятельность в соответствии с лицензией № 237 от 24 января 2006 года, выданной Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций на проведение операций, предусмотренных банковским законодательством в национальной и иностранной валюте.

Целью данной деятельности является получение прибыли и упрочение позиций банка в банковской системе Республики Казахстан: по объему активов, собственного капитала, объему и качеству предоставляемых услуг.

По состоянию на 1 января 2009 года банк имеет 44 филиала, расположенных в различных населенных пунктах Республики Казахстан:

Свою деятельность филиалы осуществляют на основании Положения о филиале. В июле 2007 года международное рейтинговое агентство Moody’s Investors Service присвоило первые кредитные рейтинги Банку:

долгосрочный рейтинг по главному необеспеченному долгу в иностранной валюте со стабильным прогнозом В1;

рейтинг финансовой силы (FSR)"E+";

способность Банка отвечать по краткосрочным банковским депозитам в иностранной валюте NP (Not Prime).

Уставный капитал банка формируется посредством оплаты простых акций по цене размещения. Увеличение уставного капитала осуществляется посредством размещения простых объявленных акций, при этом акционеры (инвесторы) обязаны оплачивать приобретение акций исключительно деньгами в национальной валюте.

В соответствии с Законом "О банках и банковской деятельности в Республике Казахстан" АО "Евразийский банк" проводит заемные операции: предоставление кредитов в денежной форме на условиях платности, срочности и возвратности. Операции по кредитованию организаций и населения относятся к активным операциям банка. В таблице 1 приведены данные, характеризующие динамику активных операций банка.

Таблица 1. Динамика активных операций АО "Евразийский банк" за 2006-2008 годы млн. тенге

| Статьи баланса |

2007г. |

2008г. |

2009г. |

Изменения в 2009 в % к уровням |

|

| 2007 |

2008 |

||||

| Активы, всего |

183 074 |

249 003 |

324 318 |

+77,2 |

+30,2 |

| В том числе |

|||||

| Касса |

13 722 |

7 844 |

13 821 |

+0,7 |

+76,2 |

| Аффинированные драгоценные металлы |

20 |

53 |

404 |

+1920,0 |

+662,3 |

| Ценные бумаги |

22 028 |

20 647 |

21 241 |

-3,6 |

+2,9 |

| Финансовые инструменты |

- |

20 120 |

128 |

- |

-36,1 |

| Корреспондентские счета |

19 143 |

38 616 |

27 409 |

+43,2 |

-29,0 |

| Займы и финансовая аренда другим банкам |

98 |

253 |

237 |

+141,8 |

-6,3 |

| Займы клиентам |

115 659 |

123 623 |

148 959 |

+28,8 |

+20,5 |

| Инвестиции в капитал |

1 157 |

2 015 |

- |

-100,0 |

|

| Отсроченное налоговое требование |

162 |

566 |

3 |

+101,9 |

-42,2 |

| Основные средства |

10 076 |

9 877 |

11 049 |

+9,7 |

+11,9 |

| Нематериальные активы |

500 |

586 |

747 |

+49,4 |

+27,5 |

| Прочие активы |

509 |

7 113 |

9 236 |

+1714,5 |

+29,8 |

| Примечание - Данные из Консолидированного бухгалтерского баланса АО "Евразийский банк" за 2007-2009 годы |

|||||

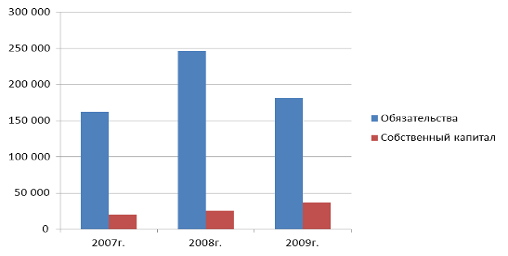

Приведенные в таблице 1 данные показывают, что по сумме активные операции банка увеличились на 77,2% и 30,2% к уровням 2007 и 2008 годов соответственно. В число активных операций входят услуги по кредитованию населения и предприятий, операции с ценными бумагами.

Займы клиентам означают ссуды и кредиты, выданные юридическим и физическим лицам. Сумма займов составила в 2009 году 148959 млн. тенге, что выше уровней 2007 и 2008 годов на 141,8% и уменьшилась на 6,3%. Кредиты выдаются частным компаниям, физическим лицам, государственным предприятиям, местным органам власти.

Сумма вложений в основные средства в 2009 году увеличилась к уровню 2007 на 9,7% и увеличилась по сравнению с 2008 годом на 11,9%.

В нематериальные активы направляется значительная сумма средств банка. Рост вложений в нематериальные активы составил 49,4% и 27,5% к уровням 2007 и 2008 годов соответственно.

Рассчитаем структуру активов банка и результаты сведем в таблицу.

В таблице 2 приведены данные, характеризующие структуру активных операций банка.

Таблица 2. Структура активных операций АО "Евразийский банк" за 2007-2009 годы %

| Статьи баланса |

2007 |

2008 |

2009 |

Изменения в 2009 в % к уровням |

|

| 2007 |

2008 |

||||

| Активы, всего |

100 |

100 |

100 |

- |

- |

| В том числе |

|||||

| Касса |

7,5 |

3,2 |

4,3 |

-43,1 |

+35,3 |

| Аффинированные драгоценные металлы |

- |

- |

0,1 |

+100 |

+100 |

| Ценные бумаги |

12,0 |

0,0 |

6,5 |

-45,6 |

+100 |

| Финансовые инструменты |

8,1 |

4,0 |

- |

-50,9 |

|

| Корреспондентские счета |

10,5 |

15,5 |

8,5 |

-19,2 |

-45,5 |

| Займы и финансовая аренда другим банкам |

0,1 |

0,1 |

0,1 |

0 |

0 |

| Займы клиентам |

63,2 |

49,6 |

45,9 |

-27,3 |

-7,5 |

| Инвестиции в капитал |

0,6 |

0,8 |

- |

- |

- |

| Отсроченное налоговое требование |

0,1 |

,2 |

0,1 |

+13,9 |

-55,6 |

| Основные средства |

5,5 |

4,0 |

3,4 |

-38,1 |

-14,1 |

| Нематериальные активы |

0,3 |

0,2 |

0,2 |

-15,7 |

-2,1 |

| Прочие активы |

0,3 |

2,9 |

2,8 |

+924,3 |

-0,3 |

| Примечание - Рассчитано автором по данным таблицы 1 |

|||||

Приведенные в таблице 2 данные показывают, что в структуре активов банка наибольший удельный вес занимают услуги по предоставлению займов клиентам. Их доля составила в 2009 году 45,9%, что ниже уровня 2007 года на 27,3% и уровня 2008 года на 7,5%.

В динамике наблюдается уменьшение доли денег в кассе на 75,9% и увеличилось на 26,1%, прочих активов увеличилось на 43,1% и увеличилась на 35,3% к уровням 2007 и 2008 годов соответственно.

Удельный вес займов другим банкам не показал динамики роста или падения в период с 2007 по 2009 года. Доля корреспондентских счетов в 2008 году составила 8,5%, что ниже уровня 2007 года на 19,2% и ниже уровня 2008 года на 45,5%.

На рост займов клиентам по сумме оказали влияние следующие факторы:

индивидуальный подход к кредитованию;

широкая филиальная сеть с лимитами по финансированию среднего и малого бизнеса;

торговое финансирование, в том числе экспортно-импортных контрактов;

финансирование оборотного капитала;

гибкие процентные ставки;

возможность досрочного погашения без штрафных санкций;

короткие сроки рассмотрения проектов;

бесплатная экспертиза проектов, включая оценку залогового имущества;

длительные сроки кредитования.

В таблице 3 приведены данные, характеризующие динамику услуг, предоставленных АО "Евразийский банк" по кредитованию.

Таблица 3. Динамика услуг, предоставленных АО "Евразийский банк" по кредитованию за 2007-2009 годы млн. тенге

| Услуги по кредитованию |

2007г. |

2008г. |

2009г. |

Изменения в 2009 в % к уровням |

|

| 2007г. |

2008г. |

||||

| Кредитование, всего |

115 659 |

123 623 |

148 959 |

+28,79 |

+20,49 |

| В том числе |

|||||

| Другие банки |

1 192 |

604 |

2 025 |

+69,88 |

+235,26 |

| Юридические лица |

65 424 |

100 861 |

125 521 |

+91,86 |

+24,45 |

| Физические лица |

49 043 |

22 158 |

21 413 |

-56,34 |

-3,36 |

| Примечание - Данные из Консолидированного бухгалтерского баланса АО "Евразийский банк" за 2007-2009 годы |

|||||

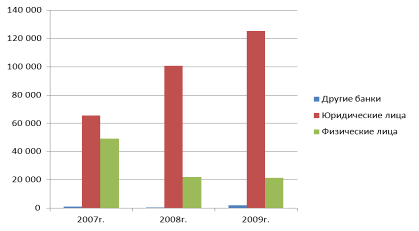

Приведенные в таблице 3 данные показывают, что услуги по кредитованию других банков увеличились в 2009 году и составили 28,79% и 20,49% от суммы услуг, оказанных в 2007 и 2008 годах соответственно. Также в 2009 году снизились услуги по кредитованию физических лиц, которые составили 56,34% и 3,36% от уровня 2007 и 2008 годов. Услуги по кредитованию юридических лиц увеличились в 2009 году на 91,86% и 24,45 по сравнению с 2007 и 2008 годом соответственно. Динамика услуг, предоставленных АО "Евразийский банк" по кредитованию за 2007-2009 годы графически показана на рисунке 3.

Рисунок 3. Динамика услуг, предоставленных АО "Евразийский банк" по кредитованию за 2007-2008 годы

Рассчитаем структуру услуг, предоставленных АО "Евразийский банк" по кредитованию и результаты сведем в таблицу.

В таблице 4 приведены данные, характеризующие структуру активных операций банка.

Таблица 4. Структура услуг, предоставленных АО "Евразийский банк" по кредитованию за 2007-2008 годы %

| Услуги по кредитованию |

2007г. |

2008г. |

2009г. |

Изменение в % |

|

| 2007г. |

2008г. |

||||

| Кредитование, всего |

100 |

100 |

100 |

+28,8 |

+20,5 |

| В том числе |

|||||

| Другие банки |

1,0 |

0,5 |

1,4 |

+31,9 |

+178,2 |

| Юридические лица |

56,6 |

81,6 |

84,3 |

+49,0 |

+3,3 |

| Физические лица |

42,4 |

17,9 |

14,4 |

-66,1 |

-19,8 |

| Примечание - Рассчитано автором по данным таблицы 3 |

|||||

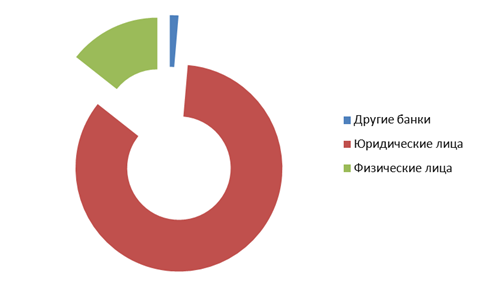

Приведенные в таблице 4 данные показывают, что доля услуг по кредитованию других банков увеличилась в 2009 году на 28,2% и 20,5 в сравнении с 2007 и 2008 годами. В 2009 году снизился удельный вес услуг по кредитованию физических лиц на 66,1% и 19,8% к уровню 2007 и 2008 годов. Доля услуг по кредитованию юридических лиц увеличились в 2009 году на 49,0% и 3,3% по сравнению с 2007 и с 2008 годами.

Структура услуг, предоставленных АО "Евразийский банк" по кредитованию за 2009 год графически показана на рисунке 4.

Рисунок 4. Структура услуг, предоставленных АО "Евразийский банк" по кредитованию за 2008 год

В таблице 5 приведены данные, характеризующие качество кредитного портфеля банка.

Таблица 5. Качество кредитного портфеля АО "Евразийский банк" за 2007-2008 годы млн. тенге

| Тип кредита |

на 01.01.09 г. |

на 01.01.10 г. |

|||||||

| кредит |

% |

Прови-зии |

% |

кредит |

% |

Прови-зии |

% |

||

| Стандартные |

98 742 |

77,2 |

0 |

0 |

127 589 |

67,7 |

0 |

0 |

|

| Сомнительные, всего |

27 785 |

21,7 |

3 977 |

73,1 |

45 595 |

24,2 |

8 802 |

37,1 |

|

| Безнадежные |

1 465 |

1,1 |

1 465 |

26,1 |

15 372 |

8,2 |

14 948 |

62,9 |

|

| Всего |

127 993 |

100,0 |

5 442 |

100,0 |

188 556 |

100,0 |

23 750 |

100,0 |

|

| Примечание - Данные из Консолидированного бухгалтерского баланса АО "Евразийский банк" за 2007-2008 годы |

|||||||||

Приведенные в таблице 5 данные показывают, что качество кредитного портфеля банка в 2009 году улучшилось. Удельный вес стандартных кредитов увеличился на 67,7%, при этом доля сомнительных и безнадежных кредитов имеет тенденцию к снижению.

Банк осуществляет кредитование населения и предприятий. Структура выданных кредитов по отраслям экономики представлена в приложении Б.

На основе данных Приложения Б можно сделать вывод о том, что в структуре кредитов наибольший удельный вес в 2009 году занимали кредиты, выданные юридическим лицам.

В таблице 6 приведены ставки вознаграждения АО "Евразийский банк" по выданным кредитам в 2009 году.

Таблица 6. Процентная ставка вознаграждения АО "Евразийский банк" по выданным кредитам в 2009 году %

| Валюта кредита |

Ставка, % |

| Тенге |

12,38 |

| Доллар США |

14,18 |

| Евро |

16,81 |

| Прочие валюты |

15,39 |

| Примечание - Данные из Консолидированного бухгалтерского баланса АО "Евразийский банк" за 2009 год |

|

Приведенные в таблице 6 данные показывают, что ставка вознаграждения по выданным кредитам варьируется в зависимости от вида валюты. Наибольшая ставка установлена для кредита в тенге.

Главным внешним фактором, влияющим на уровень процентных ставок коммерческого банка, является денежно-кредитная политика Национального банка Республики Казахстан, одним из инструментов которой являются официальные ставки вознаграждения. Вторым внешним фактором формирования уровня процентных ставок является конкуренция на рынке кредитных услуг. Более низкие процентные савки по кредитам позволяют рассчитывать на привлечение большего количества клиентов и на преимущество перед клиентами.

Значительное влияние на изменение процентных ставок оказывает инфляция. Процентные ставки, устанавливаемые коммерческими банками, должны быть обязательно установлены ими на уровне, достаточном для покрытия ожидаемых темпов инфляции в течение всего периода вложения средств, и обеспечивать реальную отдачу.

Установление лимитов кредитования по определенным позициям и критериям риска, по структуре портфеля кредитных инструментов банка являются основными методами контроля и управления портфелем кредитных инструментов, используемыми для уменьшения рисков.

Выдача кредитов осуществляется банком при наличии свободных кредитных ресурсов и при условии обеспеченности кредита возвратностью, которая обеспечивается залогом, гарантией, поручительством и другими способами, предусмотренными законодательством или договором.

По срокам кредитования банком может производиться выдача краткосрочных (до одного года), среднесрочных (от года до трех лет) и долгосрочных (свыше трех лет) кредитов.

АО "Евразийский банк" выдает кредиты на основе базовых условий проектного финансирования, которые ограничивают срок кредитования, устанавливают максимальный размер риска на одного заемщика, размер залогового обеспечения. В зависимости от характера ссуды банк устанавливает предельные сроки кредитования.

АО "Евразийский банк" проводит политику, направленную на привлечение и качественное обслуживание клиентов, содействует их развитию, стараясь использовать индивидуальный подход в обеспечении их нужд в различных видах банковских операций.

Важным моментом в организации кредитования граждан является определение их кредитоспособности. При всех равных условиях предпочтение оказывается клиенту, имеющему более достаточные для погашения кредита стабильные доходы, а также длительный стаж работы на предприятии, в организации и более длительное время проживающему по последнему адресу.

Для получения кредита заемщик представляет следующие документы, подтверждающие его платежеспособность:

справку с места работы, где указывается его заработная плата по месту основной работы с указанием размера и видов удержаний, а также стажа работы на предприятии (в организации);

книжка по расчетам за коммунальные услуги, квартплату;

документы, подтверждающие доход по вкладам в банках;

другие документы, подтверждающие доходы клиентов.

На основании указанных документов банк проводит анализ платежеспособности заемщика. Цель анализа платежеспособности клиентов состоит в совместном с ним определении наиболее рациональных условий предоставления кредита в части его размера, сроков, организации погашения ссуды. Аналогичным порядком проводится анализ платежеспособности поручителя заемщика. Таким образом, при кредитовании физического лица банк оценивает финансовые возможности, как его, так и поручителя.

Для получения кредита в банке в первую очередь предприятию необходимо оформить заявку на получение кредита.

Заявка на получение кредита состоит из нескольких разделов, содержащих информацию о предприятии, его финансовом положении, об испрашиваемом кредите и из заключения работника кредитного отдела коммерческого банка. Также к заявке прилагаются несколько отчетов и планов, уточняющих и расширяющих информацию из самой заявки.

После одобрения заявки на кредит и принятия коммерческим банком решения о выдаче кредита, оформляется и подписывается обеими сторонами кредитный договор. В дальнейшем кредитные взаимоотношения предприятия с банком строятся на основе заключенного кредитного договора.

В кредитном договоре определяется сумма кредита; условия кредитования (срок, кредитный процент, способ обеспечения кредита); обязанности банка (срок и способ, выдачи кредита); обязанности заемщика (способ и своевременность выплаты процентов по кредиту, предоставление отчетности по использованию кредита и т.д.); права банка (права по изменению процентной ставки, право контроля использования кредита, право штрафных санкций и их описание и т.д.); права заемщика (право досрочного погашения кредита, право на получение неустойки за неисполнение банком своих обязательств); ответственность сторон.

Кредитный договор оформляется в двух равноценных экземплярах - по одному для каждой из сторон и является основным документом при решении всех спорных вопросов между банком и предприятием.

Начисление вознаграждения по выданным кредитам осуществляется ежемесячно. Принимая во внимание специфику деятельности заемщика, в отдельных случаях возможны варианты установления банком сроков выплаты вознаграждения ежеквартально, в конце срока кредитования, либо в соответствии с установленным графиком.

Сроки рассмотрения проекта и принятия решения о кредитовании составляют от 7 до 10 банковских дней, включая рассмотрение на Кредитном Комитете (Правлении Банка). Экспертиза проекта проводится в соответствии со следующими критериями:

соответствие контрактов, договоров действующему законодательству Республики Казахстан и нормам международного права;

финансовое состояние заемщика;

соответствие критерию максимального риска на одного заемщика;

рентабельность проекта;

оценка рисков по проекту;

возможности осуществления контроля над кредитуемым проектом.

В заключении сотрудником банка описывается кредитная история предприятия, его деловая репутация, анализ финансового состояния, характеристика достоверности расчетов и возможности выполнения запланированных показателей, перечень основных рисков, делаются выводы о целесообразности выдачи кредита и предлагаются условия кредитования.

В целях снижения риска невозврата кредита, АО "Евразийский банк" выдает кредит под различные формы обеспечения, среди которые можно выделить залог, гарантии, поручительства, страхование риска.

Принцип целевого использования кредитных ресурсов распространяется на большинство видов кредитных операций. Нарушение данного обязательства может быть основанием для досрочного отзыва кредита или введения штрафных санкций.

В современных условиях каждый коммерческий банк разрабатывает свою систему управления кредитными рисками. АО "Евразийский банк" ограничивают кредитный риск на одного заемщика.