| Похожие рефераты | Скачать .docx |

Курсовая работа: Экономический анализ Сбербанка

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. Развитие российской банковской системы в 2009 году

2. ОАО «Сбербанк»

2.1 История банка

2.2 Сбербанк сегодня

2.3 Корпоративное управление

2.4 Филиальная сеть

2.5 Экономическая среда, в которой Сбербанк осуществляет свою деятельность

2.6 Стратегия развития до 2014

3. Анализ рентабельности деятельности ОАО «Сбербанк»

3.1 Основные показатели работы Сбербанка за 5 лет

3.2 Анализ структуры отчета о финансовом положении Сбербанка по МСФО

3.3 Консолидированный отчет о совокупных доходах Сбербанка по МСФО

3.4 Сегментный анализ

3.5 Итоги Сбербанка в 2009 г.

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Банки являются центром финансовой системы. Устойчивость финансовой системы это важнейшее условие развития экономики. Для России достижение современного мирового уровня организации банковского дела имеет первостепенное значение. Процесс рыночных преобразований начался именно с реформирования банковской системы и к настоящему времени в этом направлении достигнуты определенные положительные результаты.

Однако противоречия макроэкономического характера и недостаток опыта работы в новых условиях создали банкам серьезные проблемы, ставящие их периодически на грань системного кризиса. Настоящий момент характеризуется резким сокращением общего количества коммерческих банков, ростом концентрации банковского капитала и ожесточением конкурентной борьбы в банковском секторе экономики.

Одним из факторов преодоления существующих трудностей является наличие достаточного количества высококвалифицированных специалистов банковского дела и современного уровня общей финансовой культуры всех экономических субъектов.

В этой курсовой работе проведем анализ рентабельности деятельности Сбербанка России, как одной из ведущих организаций в банковском секторе России и ближнего зарубежья.

1. Развитие российской банковской системы в 2009 году

На начало 2009 года пришелся пик мирового экономического кризиса. В I квартале в большинстве стран мира произошло резкое и глубокое, в отдельных случаях превышавшее 20%, падение промышленного производства и ВВП. Положительные темпы роста сохранили лишь единичные страны. В России в I квартале 2009 года падение ВВП составило 9% квартал к кварталу, однако уже во II квартале ситуация начала стабилизироваться, а в III и IV кварталах был зафиксирован небольшой рост. В целом по итогам года падение ВВП составило 7,9%. На фоне столь глубокого экономического спада российская банковская система столкнулась с двумя основными проблемами:

- падением спроса на банковские услуги со стороны платежеспособных заемщиков. На фоне восстановления ликвидности банковской системы это привело к тому, что впервые за последние годы клиентские депозиты банковской системы росли быстрее кредитов;

- существенным ростом кредитных рисков.

В отчетном году в российской экономике наблюдалось снижение объемов промышленного производства и ухудшение качества заемщиков. Произошел резкий спад платежеспособного спроса на банковские кредиты. По итогам года кредиты предприятиям возросли всего на 0, 3%, при этом Сбербанк оказался в числе тех банков, кто заметно увеличил кредитный портфель. В результате доля Сбербанка на рынке кредитов корпоративным клиентам увеличилась на 1, 3 п.п. — до 31, 8%.

Экономический спад, рост безработицы и финансовой неопределенности обусловили возврат населения к сберегательной модели поведения после нескольких лет опережающего роста потребления и роста кредитной активности. В результате объем рынка кредитов физическим лицам сократился.

Розничный кредитный портфель Сбербанка также сократился, но в меньшей степени, что позволило Сбербанку увеличить долю на рынке кредитования населения на 1, 4 п.п. — до 32, 7%.

Ситуация с ликвидностью российского банковского сектора на протяжении года, наоборот, была стабильной — депозиты клиентов большую часть года увеличивались, причем темп их роста опережал темп роста кредитов. Постепенно у банков, включая Сбербанк, появилась возможность снизить объемы финансирования в Банке России и больше использовать рыночные источники фондирования. Обладая достаточным объемом ликвидных средств, Сбербанк имел возможность не включаться в ценовую конкуренцию за привлечение средств клиентов, что положительно сказалось на расходах Банка, но привело к сокращению доли на рынках привлечения.

Наличие значительного объема накопленной ликвидности при отсутствии надежных заемщиков на российском рынке определили рост вложений банков, включая Сбербанк, в ценные бумаги. Портфель ценных бумаг Группы Сбербанка за год вырос более чем в 2 раза и превысил 1 трлн. руб. Доля Сбербанка в совокупном объеме вложений в государственные ценные бумаги российских банков возросла за год с 7,6 до 25,2%.

Совокупный объем активов банковской системы за год вырос на 5%, при этом рост на 90% был обеспечен тремя государственными банками: Сбербанком, ВТБ и Россельхозбанком. В результате доля Сбербанка в активах банковского сектора по итогам года возросла с 24,7 до 26,2%.

Кризисные явления в российской и мировой экономике сопровождались существенным ростом кредитных рисков. Доля просроченной задолженности в кредитном портфеле юридических лиц по банковской системе за 2009 год возросла с 2,1 до 5,9%, в портфеле физических лиц — с 3,7 до 6,8%. Отношение объема созданных резервов к кредитному портфелю возросло в 2 раза — с 5,1 до 10,3%.

Увеличение расходов на формирование резервов стало главным фактором существенного снижения прибыльности банковской системы по итогам 2009 года. Прибыль до уплаты налогов из прибыли банковского сектора уменьшилась в 2 раза по сравнению с 2008 годом, при этом из тридцати крупнейших российских и иностранных банков восемь зафиксировали убыток. В результате проведения достаточно консервативной политики по обеспечению покрытия кредитных рисков прибыль Сбербанка составила только около 20% суммарной прибыли банковского сектора.

2. ОАО «Сбербанк»

2.1 История банка

Годом основания старейшего банка страны считается 1841 год, когда император Николай Iодобрил устав сберегательных касс и повелел учредить сберегательные кассы при Петербургской и Московской сохранных казнах. Кассы эти создавались «для приема небольших сумм на сохранение с приращением процентов, для доставления чрез то недостаточным всякого звания людям средств к сбережению, верным и выгодным образом, малых остатков от расходов, в запас на будущие надобности». Уставом был установлен размер вкладов, принимаемых за один раз (от 50 копеек до 10 рублей), процентная ставка по вкладу — 4% годовых, а также единственный день, когда совершались операции по вкладам, — как ни странно, таким днем оказалось воскресенье. На внесенные деньги вкладчику выдавалась сберегательная книжка — «удостоверение из нескольких листов особо приготовленной бумаги, с внутренними знаками, печатным нумером и штемпелем Сберегательной кассы».

Первая сберегательная касса в Петербурге открылась 1 марта 1842 года, а первым вкладчиком стал надворный советник, помощник директора экспедиции Санкт-Петербургской ссудной казны Николай Антонович Кристофари. На свой счет он внес 10 рублей и получил сберегательную книжку под № 1.

Правительственные учреждения проводили масштабную разъяснительную работу о пользе сберегательных касс, выпускали агитационные (практически рекламные) брошюры о преимуществах хранения средств на сберегательном счете. И постепенно количество российских вкладчиков начало увеличиваться: если в 1842 году московская касса ежедневно обслуживала в среднем 70 вкладчиков, то к 1860 году — уже более 500 человек в день. Среди вкладчиков Банка были представители всех сословий России — военные и гражданские чиновники, купцы и мещане, крестьяне и дворовые.

После отмены крепостного права в 1861 году и проведения ряда либеральных реформ развитие сберегательного дела в России стало набирать обороты. За 30 лет — с 1865-го по 1895 годы — число касс увеличилось с 47 до 3875, а количество сберегательных книжек — с 70 000 штук до 2 миллионов.

1 июня 1895 года был принят новый устав сберегательных касс, который гарантировал тайну вкладов — теперь кассы могли сообщать о состоянии счета только самому вкладчику, его наследникам, а также чиновникам «по требованию подлежащей правительственной или судебной власти». Появились новые виды вкладов: на детей до их совершеннолетия, на погребение и другие.

Новый устав упростил правила учреждения сберегательных касс, что привело к резкому увеличению их числа. Появились фабрично-заводские кассы, кассы при станциях казенных и частных железных дорог, кассы на судах военного флота, при казенных и винных складах.

2.2 Сбербанк сегодня

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%. По данным журнала The Banker (1 июля 2009 г.), Сбербанк занимал 38 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира.

Основанный в 1841 г. Сбербанк России сегодня - современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 июня 2009 г., доля Сбербанка России на рынке частных вкладов составляла 50,5%, а его кредитный портфель соответствовал более 30% всех выданных в стране займов.

Сбербанк России обладает уникальной филиальной сетью и в настоящее время в нее входят 18 территориальных банков и более 19 050 подразделений по всей стране. Дочерние банки Сбербанка России работают в Казахстане, на Украине и в Белоруссии. Сбербанк нацелен занять 5% долю на рынке банковских услуг этих стран. В соответствии с новой стратегией, Сбербанк России планирует расширить свое международное присутствие, выйдя на рынки Китая и Индии. В целом планируется увеличить долю чистой прибыли, полученной за пределами России, до 5% к 2014 г.

Рассматривая международный вектор как важнейшую составляющую стратегии своего развития, Сбербанк России осуществляет казначейские операции на международном рынке и операции торгового финансирования, поддерживает корреспондентские отношения с более чем 220 ведущими банками мира и участвует в деятельности ряда авторитетных международных организаций, представляющих интересы мирового банковского сообщества. Активная позиция и международный авторитет позволяют Сбербанку России наиболее полно удовлетворять внешнеэкономические запросы своих клиентов, привлекать на выгодных условиях ресурсы с мировых финансовых рынков и соответствовать лучшей практике, принятой в международном банковском сообществе.

Акции Сбербанка России котируются на российских биржевых площадках ММВБ и РТС с 1996 г. В марте 2007 г. Банк разместил дополнительный выпуск обыкновенных акций, в результате чего, уставный капитал увеличился на 12%, и было привлечено 230,2 млрд. рублей. Средний дневной объем торгов акциями Сбербанка составляет 40% объема торгов на ММВБ.

Учредитель и основной акционер Банка — Центральный банк Российской Федерации (Банк России). По состоянию на 8 мая 2009 г., ему принадлежит 60,25 % голосующих акций и 57,58% в уставном капитале Банка. Остальными акционерами Сбербанка России являются более 273 тысяч юридических и физических лиц. Высокая доля иностранных инвесторов в структуре капитала Сбербанка России (более 24%) свидетельствует о его инвестиционной привлекательности.

Надежность и безупречная репутация Сбербанка России подтверждаются высокими рейтингами ведущих рейтинговых агентств. Агентством FitchRatings Сбербанку России присвоен долгосрочный рейтинг дефолта в иностранной валюте “BBB”, агентством Moody’sInvestorsService - долгосрочный рейтинг депозитов в иностранной валюте “Baa1”. Кроме того, агентство Moody’s присвоило Банку наивысший рейтинг по национальной шкале.

В октябре 2008 г. Сбербанком была принята новая стратегия развития на период до 2014 г., в рамках которой Банк нацелен на дальнейшее развитие своих конкурентных преимуществ и создание новых областей роста. Совершенствование системы управления рисками, оптимизация расходов и реализация инициатив, направленных на повышение эффективности деятельности, позволят Сбербанку России доказать свою устойчивость в текущих условиях нестабильности на глобальных финансовых рынках, сохранить лидерство в российской финансовой системе и стать одной из лучших мировых кредитных организаций.

2.3 Корпоративное управление

В своей деятельности Сбербанк России (далее Группа) следует принципам и правилам, изложенным в Кодексе корпоративного управления, который утвержден собранием акционеров Банка.

Кодекс декларирует безусловное соблюдение требований законодательства и применение этических норм делового поведения, общих для всех участников делового сообщества. Приоритетом корпоративного поведения Банка является уважение прав и законных интересов акционеров и клиентов, открытость информации, обеспечение эффективной деятельности, поддержание финансовой стабильности и прибыльности.

В 2009 году Банк продолжил деятельность, направленную на улучшение практики корпоративного управления. Акционерами были приняты предложенные Банком инициативы по внесению изменений в Устав, позволившие устанавливать более ранние сроки проведения собраний акционеров за счет снижения сроков внесения предложений в повестку дня годового собрания и кандидатур для избрания в действующие органы Банка, а также расширить возможности для формирования Наблюдательного совета Банка за счет отмены ограничений по количеству его членов, представляющих в данном органе одного акционера.

Также с учетом возможной потребности Банка в поддержании достаточности капитала при негативном сценарии развития событий в условиях мирового финансового кризиса акционерами было принято решение о размещении 15 млрд. дополнительных обыкновенных акций. Однако предпринятые Банком действия позволили обеспечить к концу 2009 года достаточность текущей и прогнозной величины собственного капитала для покрытия основных видов банковских рисков, в том числе кредитного риска, в среднесрочной перспективе. В таких условиях Наблюдательный совет на своем заседании 27.11.2009 счел эмиссию дополнительных акций нецелесообразной.

Деятельность Банка по совершенствованию своего корпоративного управления по итогам 2009 года была отмечена членами Ассоциации по защите прав инвесторов, а также крупнейшими институциональными инвесторами на ежегодно проводимом мероприятии «Российские лидеры в сфере корпоративного управления». Банк был признан победителем в следующих номинациях: компания с наибольшим прогрессом в развитии корпоративного управления, компания с лучшей системой взаимоотношений с инвесторами, компания с лучшим годовым отчетом.

Схема 1. Организационная структура

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Общее собрание акционеров

Общее собрание акционеров является высшим органом управления Банка. На Общем собрании акционеров принимаются решения по основным вопросам деятельности Банка. Пе- речень вопросов, относящихся к компетенции Общего собрания акционеров, определены федеральным законом «Об акционерных обществах» и Уставом Банка.

26 июня 2009 года состоялось годовое Общее собрание акционеров, на котором были утверждены годовой отчет Сбербанка России ОАО за 2008 год, составленный в соответствии с требованиями ФКЦБ России, и годовой отчет Сбербанка России ОАО за 2008 год, составленный в соответствии с требованиями Банка России. Также было принято решение о распределении прибыли и выплате дивидендов за 2008 год, утвержден аудитор на 2009 год, избраны члены Наблюдательного совета и Ревизионной комиссии, внесены изменения в Устав, приняты решения об увеличении уставного капитала, о выплате вознаграждения членам Наблюдательного совета и Ревизионной комиссии, о вступлении Банка в члены саморегулируемой организации «Национальная ассоциация участников фондового рынка» (НАУФОР).

Наблюдательный совет

В соответствии с Уставом общее руководство деятельностью Банка осуществляет Наблюдательный совет.

В 2009 году проведено 6 заседаний Наблюдательного совета. Среди вопросов, которые рассматривались на заседаниях: годовой отчет и годовой бухгалтерский отчет Банка за 2008 год, выплата дивидендов за 2008 год, реализация Стратегии развития Сбербанка России на период до 2014 года, общие ориентиры Бизнес-плана Банка на 2009 год и на период до 2011 года, результаты проверок Службы внутреннего контроля, деятельность Комитета по взаимодействию с миноритарными акционерами, мероприятия по оптимизации расходов, реализация программы антикризисных мер и особенности кредитной политики Банка, создание представительств Банка в Германии и Китае, открытие Чеченского отделения, создание Московского банка, одобрение сделок, в совершении которых имеется заинтересованность, и др.

Таблица 1. Состав Наблюдательного совета на 31 декабря 2009 года

| Игнатьев Сергей Михайлович – председатель | Председатель Центрального Банка Российской Федерации | |

| Лунтовский Георгий Иванович - заместитель председателя | Первый заместитель Председателя Центрального Банка Российской Федерации | |

| Улюкаев Алексей Валентинович - заместитель председателя | Первый заместитель Председателя Центрального банка Российской Федерации | |

| Белоусов Андрей Рэмович | Директор Департамента экономики и финансов Правительства Российской Федерации |

|

| Дворкович Аркадий Владимирович | Помощник Президента Российской Федерации | |

| Иванова Надежда Юрьевна | Директор Сводного экономического департамента Центрального банка Российской Федерации | |

| Кудрин Алексей Леонидович | Заместитель Председателя Правительства Российской Федерации — Министр финансов Российской Федерации | |

| Набиуллина Эльвира Сахипзадовна | Министр экономического развития Российской Федерации |

|

| Саватюгин Алексей Львович | Директор Департамента финансовой политики Министерства финансов Российской Федерации (в 2010 году назначен Заместителем министра финансов Российской Федерации) |

|

| Ткаченко Валерий Викторович | Главный аудитор Центрального банка Российской Федерации | |

| Шор Константин Борисович | Начальник Московского главного территориального управления Центрального банка Российской Федерации | |

| Менеджеры Сбербанка России | ||

| Греф Герман Оскарович | Президент, Председатель Правления Сбербанка России | |

| Златкис Белла Ильинична | Заместитель Председателя Правления Сбербанка России | |

| Независимые директора | ||

| Гупта Раджат Кумар | Управляющийдиректорпомиру (Worldwide Managing Director) McKinsey & Company | |

| Гуриев Сергей Маратович | Ректор Негосударственного образовательного учреждения «Российская экономическая школа» |

|

| Келимбетов Кайрат Нематович | Председатель Правления АО «Фонд национального благосостояния Самрук-Казына» (Республика Казахстан) | |

| Мау Владимир Александрович | Ректор ГОУ «Академия народного хозяйства при Правительстве Российской Федерации» |

|

Как и ранее, в состав Наблюдательного совета Банка входят 2 менеджера Сбербанка России и 4 независимых директора. Независимые директора, избранные в Наблюдательный совет банка, полностью удовлетворяют требованиям, предъявляемым к независимым директорам российским законодательством.

Комитеты Наблюдательного совета

В целях обеспечения эффективной деятельности Наблюдательного совета, а именно для предварительного рассмотрения наиболее важных вопросов и подготовки рекомендаций по ним, при Наблюдательном совете созданы и несколько лет действуют профильные комитеты. Формирование комитетов из числа членов Наблюдательного совета Банка осуществляется ежегодно, при этом в состав каждого комитета включаются независимые директора.

Комитет по аудиту осуществляет отбор аудитора и призван принимать обоснованные и эффективные решения по вопросам контроля за финансово-хозяйственной деятельностью Банка. Состав комитета на 31 декабря 2009 года: председатель — В.А. Мау, Н.Ю. Иванова, В.В. Ткаченко.

Комитет по кадрам и вознаграждениям призван способствовать привлечению к управлению Банком высококвалифицированных специалистов и созданию необходимых стимулов для их успешной работы. Состав комитета на 31 декабря 2009 года: председатель - Г.И. Лунтовский, В.А. Мау, К.Б. Шор.

Комитет по стратегическому планированию призван способствовать повышению эффективности деятельности Банка в долгосрочной перспективе. Состав комитета на 31 декабря 2009 года: председатель — А.В. Улюкаев, Г.О. Греф, Р.К. Гупта, С.М. Гуриев, А.В. Дворкович, К.Н. Келимбетов, А.Л. Саватюгин.

Правление

Руководство текущей деятельностью Банка осуществляется Президентом, Председателем Правления банка и Правлением Банка.

Правление является коллегиальным исполнительным органом управления. По состоянию на 31 декабря 2009 года Правление состояло из 13 менеджеров. В 2009 году на заседаниях Правления рассматривались следующие вопросы: утверждение бизнес-плана, система управления рисками при работе с малым бизнесом, концепция работы с просроченной задолженностью физических лиц на ранних и поздних сроках, установление процентных ставок по вкладам и векселям физических лиц, организационная структура центрального аппарата, программа развертывания Производственной Системы Сбербанка в филиальной сети, представительство Банка в советах директоров других организаций, оказание благотворительной помощи и спонсорской поддержки, классификация ссудной задолженности заемщиков и др.

Таблица 2. Состав правления по состоянию на 31 декабря 2009 года

| Греф Герман Оскарович | Президент, Председатель Правления |

| Говорунов Александр Николаевич | Заместитель Председателя Правления |

| Давыдов Дмитрий Юрьевич | Заместитель Председателя Правления |

| Златкис Белла Ильинична | Заместитель Председателя Правления |

| Карамзин Антон Александрович | Заместитель Председателя Правления |

| Королев Евгений Арефьевич | Заместитель Председателя Правления |

| Бугров Денис Андреевич | Старший вице-президент |

| Канович Ольга Николаевна | Старший вице-президент |

| Кузнецов Станислав Константинович | Старший вице-президент |

| Орловский Виктор Михайлович | Старший вице-президент |

| Базаров Александр Владимирович | Вице-президент, Директор Департамента по работе с крупнейшими клиентами |

| Голиков Андрей Федорович | Вице-президент, Директор Департамента казначейских операций и финансовых рынков |

| Морозов Александр Владимирович | Вице-президент, Директор Департамента финансов |

Комитеты при Правлении

В целях повышения эффективности работы и развития бизнеса в Банке функционирует ряд коллегиальных органов (комитетов), подотчетных Правлению, основными задачами которых является решение вопросов и проведение единой, согласованной политики по различным направлениям операционной деятельности Банка.

Таблица 3. Комитеты при Правлении

| Комитет по вопросам управления персоналом | Принимает решения по вопросам организации работы с персоналом, рассматривает организационные структуры и штатные расписания центрального аппарата |

| Комитет по корпоративному бизнесу | Принимает решения по ключевым вопросам корпоративного бизнеса |

| Комитет по предоставлению кредитов и инвестиций | Принимает решения по наиболее крупным кредитам и связанным с этим вопросами |

| Комитет по проблемным активам | Принимает решения по ключевым вопросам организации работы по возврату кредитных средств, принимает решения о списании безнадежной зодолженности |

| Комитет по процессам и технологиям | Принимает решения по вопросам развития технологий в банке, управляет портфелем ИТ-проектов, утверждает модели банковских процессов |

| Комитет по реализации Стратегии развития Сбербанка России | Принимает решения по ключевым вопросам, касающимся реализации Стратегии Банка |

| Комитет по розничному бизнесу | Принимает решения по ключевым вопросам розничного бизнеса |

| Комитет по розничному кредитованию | Принимает решения по вопросам кредитвания физических лиц |

| Комитет по управлению активами и пассивами | Принимает решения по вопросам управления активами и пассивами Банка, управления риском ликвидности и рыночными рисками |

| Малый кредитный комитет | Принимает решения по кредитам для корпоративных клиентов за исключением наиболее крупных кредитов |

Коллегия банка

В Сбербанке России около двух лет функционирует новый коллегиальный орган — Коллегия Банка, куда входят члены Правления Банка, руководители территориальных и дочерних банков, руководители ключевых подразделений Центрального аппарата. Этот коллегиальный орган является площадкой для активного обсуждения стратегических вопросов развития Банка и выработки оптимальных решений, адекватно учитывающих региональные особенности деятельности Банка. Заседания Коллегии проводятся регулярно на базе одного из территориальных банков, что дает возможность изучать лучшую практику работы на местах, посещать региональные банковские подразделения.

В течение 2009 года проведено 5 заседаний Коллегии, на которых были рассмотрены важные для развития Банка вопросы и принят целый ряд принципиальных решений.

Ревизионная комиссия

Для осуществления контроля за финансово-хозяйственной деятельностью Банка годовым Общим собранием акционеров избирается Ревизионная комиссия в количестве 7 членов. Ревизионная комиссия избирается на срок до следующего годового Общего собрания акционеров. Ревизионная комиссия проверяет соблюдение Банком законодательных и других актов, регулирующих его деятельность, постановку внутреннего контроля, законность совершаемых операций. Ревизионная комиссия дает оценку достоверности данных, включаемых в годовой отчет и содержащихся в годовой бухгалтерской отчетности Банка.

Таблица 4. Состав Ревизионной комиссии

| Волков Владимир Михайлович | Заместитель директора — начальник управления Департамента бухгалтерского учета и отчетности Центрального банка Российской Федерации |

| Зинина Людмила Анатольевна | Заместитель начальника Ревизионного управления Московского главного территориального управления Центрального банка Российской Федерации |

| Майорова Ирина Васильевна | Заведующий сектором Департамента внутреннего аудита и ревизий Центрального банка Российской Федерации |

| Должников Максим Леонидович | Заместитель директора Управления внутреннего контроля, ревизий и аудита Сбербанка России |

| Ткаченко Валентина Ивановна | Заместитель главного бухгалтера — заместитель директора Управления бухгалтерского учета и отчетности Сбербанка России |

| Полонская Наталия Ивановна | Заместитель директора Центра сопровождения клиентских операций Сбербанка России |

| Исаханова Юлия Юрьевна | Начальник Управления финансового контроля Департамента финансов Сбербанка России |

Комитет по взаимодействию с миноритарными акционерами

Особое внимание Сбербанк уделяет построению открытого диалога с миноритарными акционерами. В течение года в Банке активно функционировал Комитет по взаимодействию с миноритарными акционерами (далее — Комитет), председателем которого является А.В. Данилов-Данильян. В 2009 году комитет провел 5 заседаний в Москве и 3 выездных заседания (Самара, Н. Новгород и Иркутск). В каждом из них участвовали 150–200 акционеров с учетом подключения в режиме телеконференции региональных подразделений банка.

Результаты деятельности Комитета и план работы на 2010 год были рассмотрены и одобрены Наблюдательным советом Сбербанка. На 2010 год намечено дальнейшее развитие коммуникаций с миноритарными акционерами:

- проведение заседаний Комитета в Москве (минимум 6);

- продолжение работы с акционерами в регионах (минимум 6 выездных заседаний);

- создание центров телефонного обслуживания для акционеров Сбербанка в Москве и Омске;

- создание интернет-сайта Комитета, что позволит не только упростить процесс взаимодействия, но и организовать дискуссионную площадку для акционеров. Благодаря использованию интернет - технологий акционеры, даже из самых удаленных регионов России, смогут подключиться к активной работе, направленной на построение акционерного общества, соответствующего самым высоким требованиям к корпоративному управлению.

Таблица 5. Состав Комитета по взаимодействию с миноритарными акционерами

| Председатель Комитета: | |

| А. В. Данилов-Данильян | миноритарный акционер |

| Члены Комитета: | |

| М.Г. Любомудров | миноритарный акционер |

| А. А. Навальный | миноритарный акционер |

| М. Н. Недельский | миноритарный акционер, генеральный директор ЗАО «Статус» |

| В.А. Статьин | миноритарный акционер |

| Д. А. Удалов | миноритарный акционер, секретарь Комитета |

| Секретарь Комитета: | |

| Д. В. Жданович | миноритарный акционер, начальник Отдела по работе с инвесторами Сбербанка |

2.4 Филиальная сеть

Обширная филиальная сеть — одно из основных конкурентных преимуществ Банка. Региональная банковская структура представлена на всей территории страны, во всех субъектах Российской Федерации и насчитывает немногим менее 20 тыс. подразделений.

Банк проводит планомерную политику оптимизации структуры управления филиальной сетью на уровне субъектов Российской Федерации. Для этого некоторые отделения объединяются, и на их базе формируются крупные банковские центры с высоким потенциалом развития. В 2009 году подобным образом было реорганизовано 127 отделений.

Для повышения управляемости региональной сетью на отдельных территориях создаются новые филиалы. Так, для управления филиальной сетью на территории г. Москвы организован Московский банк. Ведутся подготовительные работы по открытию Чеченского отделения на территории одноименной Республики.

Банк стремится обеспечить клиентам максимальное удобство и организовывает новые точки обслуживания в местах наибольшего текущего и потенциального спроса. В 2009 году начали работать 101 банковское подразделение, из которых 91 находится в городах, включая административные центры. Банк продолжает работать над улучшением расположения уже имеющихся подразделений — в отчетном году было перемещено 225 точек обслуживания. Около 600 подразделений были переведены на обслуживание без обеденного перерыва.

В рамках оптимизации филиальной сети было прекращено функционирование 823 подразделений Банка в связи с их низкой эффективностью, отсутствием условий для проведения банковских операций и невостребованностью банковских услуг на обслуживаемых территориях. В некоторых случаях взамен закрытых стационарных банковских подразделений организовывалась работа мобильных подразделений — передвижных пунктов кассовых операций.

Таблица 6. Территориальные банки

| Наименование | Обслуживаемые территории | Отделения | Офисы банковского обслуживания | |||

| Алтайский банк | Алтайский край, Республика Алтай | 16 | 673 | |||

| Байкальский банк | Забайкальский край, Иркутская область, Республика Бурятия |

18 | 552 | |||

| Волго-Вятский банк | Нижегородская, Владимирская, Кировская области, Республика Мордовия, Республика Марий Эл, Чувашская Республика — Чувашия, Республика Татарстан |

66 | 2361 | |||

| Восточно-Сибирский банк | Красноярский край, Республика Тыва, Республика Хакасия | 16 | 453 | |||

| Дальневосточный банк | Хабаровский край, Приморский края, Амурская, Сахалинская области, Еврейская АО | 8 | 449 | |||

| Западно-Сибирский банк | Тюменская, Омская области, Ханты-Мансийский АО – Югра, Ямало-Ненецкий АО | 28 | 879 | |||

| Западно-Уральский банк | Пермский край, Республика Коми, Удмуртская Республика | 33 | 814 | |||

| Московский банк | г. Москва | 12 | 745 | |||

| Поволжский банк | Самарская, Ульяновская, Оренбургская, Саратовская, Волгоградская, Астраханская, Пензенская области | 72 | 2842 | |||

| Северный банк | Ярославская, Костромская, Ивановская, Вологодская, Архангельская области, Ненецкий АО |

17 | 756 | |||

| Северо-Восточный банк | Магаданская область, Камчатский край, Чукотский АО, Республика Саха (Якутия) | 19 | 251 | |||

| Северо-Западный банк | г. Санкт-Петербург, Ленинградская, Мурманская, Калининградская, Псковская, Новгородская области, Республика Карелия | 38 | 1026 | |||

| Северо-Кавказский банк | Ставропольский край, Республика Ингушетия, Республика Северная Осетия – Алания, Кабардино-Балкарская Республика, Республика Дагестан, Карачаево – Черкесская Республика, Республика Калмыкия, Чеченская Республика | 26 | 512 | |||

| Сибирский банк | Новосибирская, Томская, Кемеровская области | 22 | 711 | |||

| Среднерусский банк | Московская, Тверская, Калужская, Брянская, Смоленская, Тульская, Рязанская области |

63 | 1646 | |||

| Уральский банк | Свердловская, Челябинская, Курганская области, Республика Башкортостан | 58 | 1601 | |||

| Центрально - Черноземный банк | Воронежская, Орловская, Липецкая, Курская, Белгородская, Тамбовская области | 40 | 1416 | |||

| Юго-Западный банк | Ростовская область, Краснодарский край, Республика Адыгея |

50 | 1416 | |||

Филиальная сеть за рубежом

По состоянию на 31 декабря 2009 года деятельность Группы Сбербанка за пределами Российской Федерации осуществляется через 3 дочерних банка, расположенных в Украине, Республике Беларусь и Казахстане, а также через представительство в Германии.

В июне 2009 года Сбербанк получил разрешение Федерального ведомства по надзору за банковской деятельностью Федеративной Республики Германия на открытие Представительства в г. Франкфурт-на-Майне, которое в IV квартале 2009 года начало функционировать и оказывать поддержку как самому Банку, так и его партнерам и клиентам во взаимодействии с местными государственными, общественными и коммерческими структурами.

В сентябре 2009 года было получено предварительное разрешение Резервного Банка Индии на открытие филиала Сбербанка в г. Нью-Дели. Начало функционирования филиала запланировано на I полугодие 2010 года.

В ноябре 2009 года Сбербанк направил в Китайскую Банковскую Регуляторную Комиссию заявку на открытие представительства. Во II полугодии 2010 года Банк планирует получить разрешение национального регулятора КНР и в кратчайшие сроки организовать работу подразделения в г. Пекине.

В 2010 году Сбербанк будет продолжать изучение рынков Центральной и Восточной Европы, Юго-Восточной Азии и Ближнего Востока на предмет возможных приобретений или выхода на рынки вышеуказанных регионов в форме представительств.

2.5 Экономическая среда, в которой Сбербанк осуществляет свою деятельность

Сбербанк осуществляет свою деятельность преимущественно на территории Российской Федерации.

Правительство Российской Федерации продолжает осуществление экономических реформ и совершенствование юридического, налогового и нормативного законодательства. Стабильность российской экономики в будущем в значительной степени зависит от этих реформ и эффективности экономических, финансовых и денежно-кредитных мер, предпринятых Правительством.

Экономика Российской Федерации чувствительна к негативным тенденциям на финансовых рынках, а также к замедлению темпа экономического роста в других странах. Глобальный финансовый кризис 2008–2009 годов привел к возникновению неустойчивости на рынках капитала, значительному сокращению ликвидности в банковском секторе, а также к более жестким кредитным требованиям к заемщикам на территории Российской Федерации. Несмотря на ряд мер, принятых российским Правительством по поддержанию экономической стабильности, направленных на увеличение уровня ликвидности в экономике и оказание поддержки российским банкам и компаниям по рефинансированию иностранных долгов, сохраняется неопределенность в отношении возможности Группы и ее контрагентов привлекать новые заемные средства на приемлемых ценовых условиях, что в свою очередь может повлиять на финансовое положение, результаты операций и перспективы развития Группы. В настоящее время наблюдается повышение интереса со стороны инвесторов к развивающимся рынкам, что позволяет Группе привлекать средства на более выгодных условиях.

Увеличение безработицы, уменьшение общей ликвидности и доходности, снижение платежеспособности юридических и физических лиц в Российской Федерации повлияли на способность заемщиков погашать ссудную задолженность перед Группой. Кроме того, изменения экономических условий привели к снижению стоимости имущественного залога по кредитам и другим обязательствам. В пределах всей имеющейся информации, Группа отразила изменения в оценках при определении ожидаемых денежных потоков для целей тестирования своих активов на обесценение.

Руководство Группы уверено, что в текущей ситуации предпринимает все необходимые меры для поддержания устойчивости и роста бизнеса Группы.

2.6 Стратегия развития до 2014

21 октября 2008 года Наблюдательный совет Сбербанка России единогласно одобрил Стратегию развития Сбербанка до 2014 года.

Основные направления преобразований

- Максимальная ориентация на клиента и превращение Сбербанка в «сервисную» компанию по обслуживанию индивидуальных и корпоративных клиентов

- Технологическое обновление Банка и "индустриализация" систем и процессов

- Существенное повышение операционной эффективности Банка на основе самых современных технологий, методов управления, оптимизации и рационализации деятельности по всем направлениям за счет внедрения Производственной Системы Сбербанка, разработанной на базе технологий Lean

- Развитие операций на международных рынках, прежде всего в странах СНГ

Результатом комплексного внедрения предложенных инициатив станут достижение стратегических целей по всем финансовым показателям и формирование устойчивой диверсифицированной структуры баланса как с позиций соблюдения требований ликвидности, так и с точки зрения управления процентным спредом.

Привлечение ресурсов

Вклады населения останутся базовым источником ресурсной базы Банка, формирующим основу для развития операций долгосрочного кредитования. Привлеченные средства будут сбалансированы по источникам привлечения (средства населения, корпоративных клиентов и средства, привлеченные с российского и международных рынков).

С целью снижения зависимости корпоративного блока от привлечения вкладов населения Банк ставит перед собой задачу постепенного наращивания доли средств юридических лиц, удельный вес которых должен вырасти до уровня не ниже 32% всех пассивов Банка.

Особое внимание Банк будет уделять формированию целевого распределения ресурсной базы по срокам до погашения. Банк будет использовать возможность привлечения средств с международных рынков в соответствии со своими потребностями в формировании долгосрочной ресурсной базы, с учетом рыночной конъюнктуры и стоимостных характеристик заимствований. Выполнение задач по привлечению средств населения и корпоративных клиентов позволит Банку поддерживать целевой объем бизнеса при сохранении доли внешних займов на уровне не выше 5—10% пассивов.

Сохранение сбалансированной структуры привлеченных средств позволит Сбербанку эффективно удовлетворять повышенный спрос клиентов на долгосрочные кредиты, избегать неоправданных потерь, связанных с процентным риском и риском ликвидности.

Размещение ресурсов

В целях обеспечения необходимого запаса ликвидности доля ссудной задолженности в активах к началу 2014 года не будет превышать 70%. В условиях ограничения доли кредитования Банк увеличит удельный вес вложений в государственные ценные бумаги и обязательства других высокорейтинговых российских и иностранных эмитентов, которые будут использоваться как инструмент поддержания ликвидности и диверсификации активных операций.

Банк также будет использовать новые подходы к управлению портфелями, включая возможность секьюритизации активов и увеличение в портфеле доли инструментов, котируемых на рынке.

Кредитные операции останутся одним из главных источников процентных доходов Банка. Рост доли высокодоходных кредитов населению в ссудном портфеле на пять процентных пунктов позволит компенсировать снижение доходности производительных активов, обусловленное снижением удельного веса кредитования в структуре активных операций Банка.

Процентные доходы и расходы

Применение гибкой продуктовой, процентной и тарифной политики позволит Банку избежать существенного сужения спредов по активно - пассивным операциям, связанного как с макроэкономическими тенденциями, так и с процессами удлинения сроков привлечения средств.

Кредитный риск и резервы

Банк принимает во внимание возможность увеличения расходов на формирование резерва на возможные потери по ссудам, связанного как с быстрым ростом кредитного портфеля, так и с возможным повышением уровня кредитного риска (до уровня порядка 4—5%) вследствие сокращения темпов экономического роста мировой и российской экономики. По оценкам Банка в ближайшие 2 - 3 года влияние динамики расходов по формированию резерва по ссудам на финансовый результат будет частично компенсировано соответствующим увеличением доходности активных операций и ростом спреда.

Непроцентные расходы

Оптимизация бизнес-процессов, штатной численности и структуры затрат позволят снизить удельный вес непроцентных расходов в совокупных расходах Банка до уровня ниже 50% даже с учетом возможного роста отчислений в резерв по ссудной задолженности.

Расходование ресурсов на внутренние нужды Банк будет производить в соответствии с намеченными целевыми программами с учетом своих текущих финансовых возможностей и при условии выполнения контрольных показателей эффективности деятельности в каждом отчетном периоде. Банк будет контролировать объем и удельный вес операционных расходов с целью обеспечения снижения показателя отношения затрат к чистому операционному доходу до уровня не выше 40% по РСБУ.

Реализация программы развития

Реализация намеченной программы потребует дополнительного объема административно-хозяйственных и капитальных затрат, которые учтены в финансовой модели Банка. Оценка совокупного объема дополнительных расходов и объемов затрат на поддержание основного бизнеса показала, что затраты на реализацию инициатив не превысят 10% совокупных административно-хозяйственных расходов и не окажут существенного влияния на позитивную динамику финансовых показателей Банка.

Дополнительный объем капитальных затрат на обеспечение модернизации филиальной сети, развитие систем автоматизации, создание сервисных центров предполагают рост нагрузки на капитал в 2010 - 2011 годы, когда доля капитальных вложений на реализацию программы достигает 25 - 26% всех капитальных затрат Банка. Тем не менее, Банк обладает достаточным запасом источников финансирования для успешной реализации всех намеченных проектов.

В результате внедрения инициатив в Банке на всех направлениях деятельности существенно повысится производительность труда сотрудников, что позволит оптимизировать штатную численность и повлечет за собой изменения в структуре операционных затрат. В частности, Банк ожидает снижения доли расходов на оплату труда в операционных расходах к 2014 году на 5—7 процентных пунктов.

Общие финансовые результаты

Банк будет поддерживать рентабельность капитала на уровне не ниже 20%, что соответствует росту прибыли к 2014 году в 2,5 — 3 раза. Опережающий рост розничных рынков и реализация новых конкурентных преимуществ в области обслуживания населения создадут предпосылки для дальнейшего роста доли розничного бизнеса в активно-пассивных операциях Банка и сближения этого показателя с долей операций с корпоративными клиентами. Стабильно высокая эффективность банковской деятельности, оптимизация структуры и поступательный рост абсолютной величины финансового результата, эффективное управление административно-хозяйственными издержками, высокая лояльность клиентов окажут позитивное влияние на рыночную капитализацию и инвестиционную привлекательность Банка, позволят ему уверенно занять достойное место среди ведущих финансовых институтов мира.

Стратегия Сбербанка направлена на развитие его огромного потенциала и реализацию уникальных возможностей, которые предоставляют российский рынок и международная финансовая система. Реализация стратегии — это исторический шанс создать великую компанию, которой могли бы гордиться не только её сотрудники и клиенты, но и вся страна. Оставаясь лидером российской финансовой системы, её надежным фундаментом, Сбербанк должен сделать следующий шаг в направлении своего развития и стать одной из лучших международных финансовых компаний, чтобы внести свой вклад в формирование глобальной финансовой системы XXI века.

Реализация Стратегии развития позволит Банку укрепить позиции на российском рынке банковских услуг и достичь финансовых и операционных показателей, соответствующих уровню высококлассных универсальных мировых финансовых институтов.

3. Анализ рентабельности деятельности ОАО «Сбербанк»

3.1 Основные показатели работы Сбербанка за 5 лет

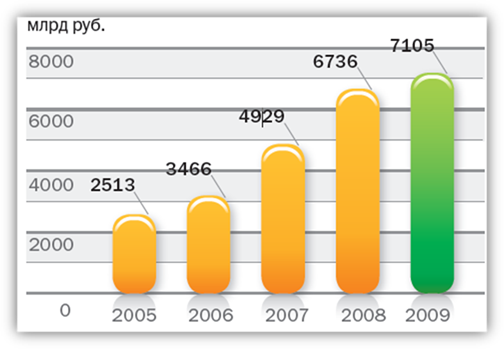

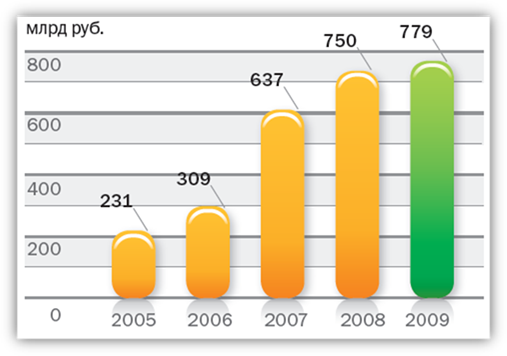

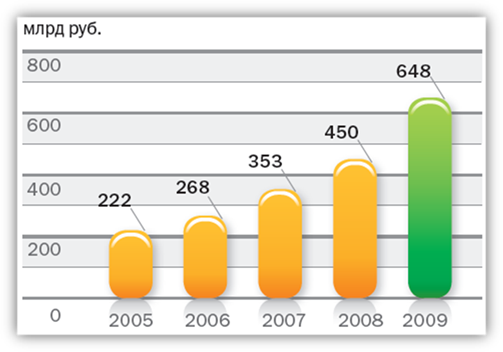

График 3. Активы

График 4. Собственные средства акционеров

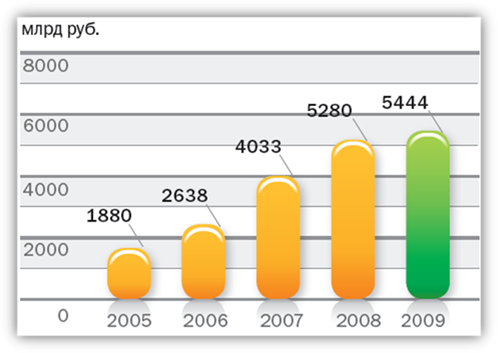

График 5. Кредиты клиентам, нетто

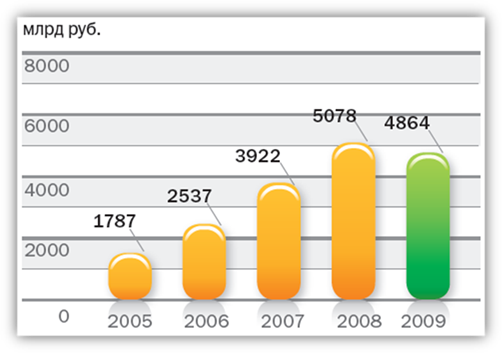

График 6. Кредиты клиентам до резервов

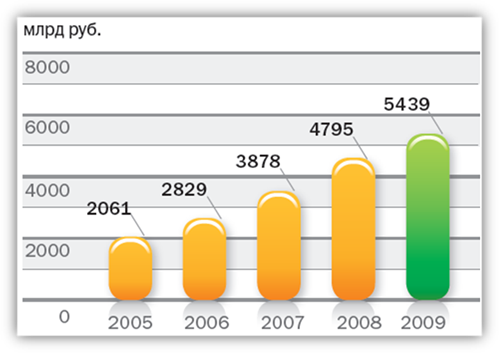

График 7. Средства клиентов

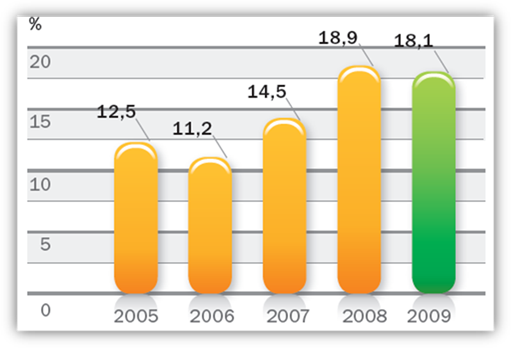

График 8. Достаточность общего капитала

График 9. Операционный доход до резервов

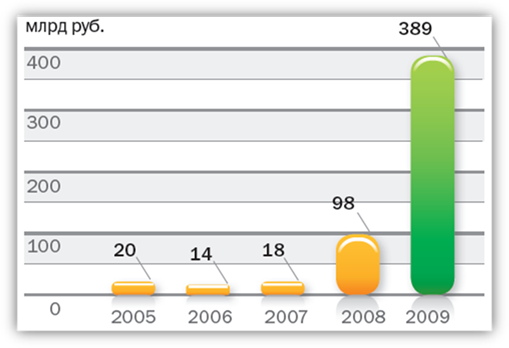

График 10. Расходы по резервам под обесценение кредитного портфеля

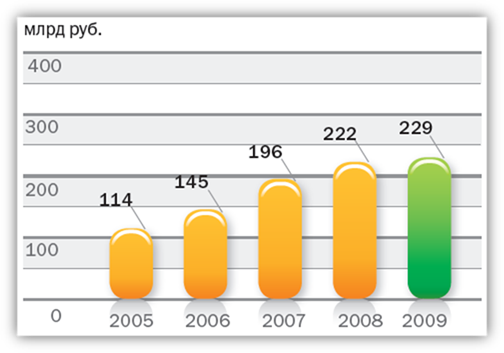

График 11. Операционные расходы

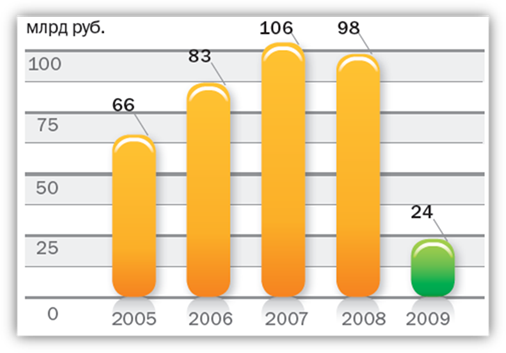

График 12. Чистая прибыль

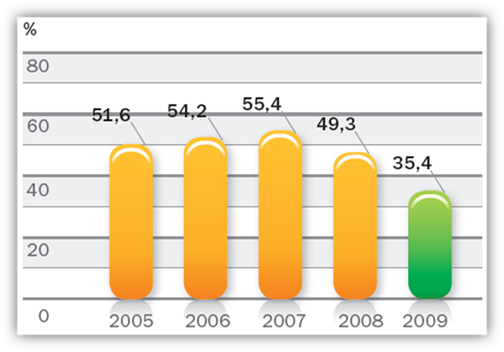

График 13. Операционные расходы к операционному доходу до резервов

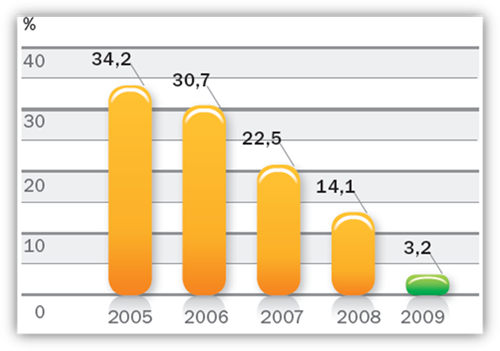

График 14. Рентабельность собственных средств

3.2 Анализ структуры отчета о финансовом положении Сбербанка по МСФО

АКТИВЫ

Активы Группы

Активы Группы по МСФО увеличились в 2009 году на 5,5% и составили 7105,1 млрд. руб. Основной источник роста активов — увеличение портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи. Данный портфель вырос в 3 раза — до 848,7 млрд. руб. (включая ценные бумаги, заложенные по договорам РЕПО), (см. Приложение 4,5).

Основная статья отчета о финансовом положении - кредиты и авансы клиентам нетто - снизились на 4,2%. Снижение произошло за счет значительного роста резервов под обесценение кредитного портфеля в 2,9 раза — до 579,8 млрд. руб., в то время как кредитный портфель до вычета резервов вырос в 2009 году на 3,1%.

Увеличение обязательных резервов в Банке России более чем в 5 раз связано с изменением ставок обязательных резервов, устанавливаемых Банком России.

В 2009 году Группа провела переоценку зданий: чистая отрицательная переоценка составила 36,2 млрд. руб. и в совокупности с новыми приобретениями привела к снижению данной статьи отчета о финансовом положении на 0,6% — до 249,9 млрд. руб.

Прочие активы Группы в 2009 году выросли до 150,7 млрд. руб. (на 51,8% по сравнению с 2008 годом). Большую часть данной статьи отчета о финансовом положении составляют незавершенные расчеты по пластиковым картам (52,3 млрд. руб.), которые являются ликвидным безрисковым активом.

Таблица 7. Активы

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

||

| Кредиты и авансы клиентам | 5443845 | 5280167 | 3,1 | ||

| Резервы под обесценение кредитного портфеля | (579814) | (202285) | 186,6 | ||

| Кредиты и авансы клиентам после вычета резерва под обесценение | 4864031 | 68,5 | 5077882 | 75,4 | (4,2) |

| Ценные бумаги | 1064135 | 15,0 | 493678 | 7,3 | 115,6 |

| Денежные средства и их экквиваленты | 725521 | 10,2 | 803749 | 11,9 | (9,7) |

| Основные средства | 249881 | 3,5 | 251478 | 3,7 | (0,6) |

| Обязательные резервы на счетах в Банке России | 40572 | 0,5 | 7643 | 0,1 | 430,8 |

| Средства в других банках | 10219 | 0,1 | 2756 | 0,1 | 270,8 |

| Прочие активы | 150707 | 2,1 | 99296 | 1,5 | 51,8 |

| Итого активов | 7105066 | 100,0 | 6736482 | 100,0 | 5,5 |

Кредиты клиентам

Совокупный кредитный портфель Группы увеличился на 3,1% и составил 5443,8 млрд. руб.

Портфель кредитов корпоративным клиентам вырос на 6,1% и достиг 4266,3 млрд. руб. Рост портфеля произошел в основном за счет увеличения доли специализированных кредитов в портфеле Группы, основная часть которых представлена крупнейшими российскими компаниями телекоммуникационной, металлургической отраслей, пищевой промышленности и сельского хозяйства на долгосрочные инвестиционные цели.

Портфель кредитов физическим лицам снизился в 2009 году на 6,6% — до 1177,5 млрд. руб. Падение портфеля произошло вследствие снижения спроса на потребительские ссуды со стороны физических лиц, портфель которых в 2009 году уменьшился на 14,5% — до 564,4 млрд. руб. В портфеле кредитов фзическим лицам рост наблюдался только по портфелю жилищного кредитования: он составил 3,0% за год.

Таблица 8. Кредиты клиентам

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

||

| Коммерческое кредитование юридических лиц | 2206322 | 40,5 | 2135374 | 40,4 | 3,3 |

| Специализированное кредитование юридических лиц | 2059984 | 37,8 | 1883931 | 35,7 | 9,3 |

| Корпоративное кредитование | 4266306 | 78,3 | 4019305 | 76,1 | 6,1 |

| Потребительские и прочие ссуды физическим лицам | 564364 | 10,4 | 659750 | 12,5 | (14,5) |

| Жилищное кредитование физических лиц | 512787 | 9,4 | 497875 | 9,4 | 3,0 |

| Автокредитование физических лиц | 100388 | 1,9 | 103237 | 2,0 | (2,8) |

| Кредитование физических лиц | 1177539 | 21,7 | 1260862 | 23,9 | (6,6) |

| Итого | 5443845 | 100,0 | 5280167 | 100,0 | 3,1 |

Инвестиции в ценные бумаги

Портфель ценных бумаг Группы на 31 декабря 2009 года составил 1064,1 млрд. руб. (включая ценные бумаги, заложенные по договорам РЕПО), что на 570,5 млрд. руб. больше, чем годом ранее. На 96,2% портфель представлен долговыми инструментами.

Таблица 9. Портфель ценных бумаг

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

|

| Долговые ценные бумаги | 1 023 183 | 96,2 | 480 690 | 97,4 |

| Долевые ценные бумаги | 40 952 | 3,8 | 12 988 | 2,6 |

| Итого ценных бумаг | 1 064 135 | 100,0 | 493 678 | 100,0 |

Доля государственных ценных бумаг (еврооблигации РФ и ОВГВЗ, облигации федерального займа, облигации Банка России) на отчетную дату сократилась с 65,8 до 62,5% от портфеля долговых ценных бумаг, несмотря на приобретение облигаций Банка России в IV квартале 2009 года на сумму 221,1 млрд. руб. Снижение доли государственных ценных бумаг связано с ростом доли корпоративных долговых бумаг с 18,1% в 2008 году до 26,4% в 2009 году.

С началом финансового кризиса и последовавшим за ним ухудшением экономической ситуации в России Группа внесла изменения в политику управления портфелями ценных бумаг. Группа сократила доли портфелей торговых ценных бумаг и ценных бумаг, изменение справедливой стоимости которых отражается через счета прибылей и убытков. Одновременно Группа активно наращивала портфель инвестиционных ценных бумаг, имеющихся в наличии для продажи, как за счет высоконадежных долговых инструментов, позволяющих Группе иметь долгосрочный запас ликвидности (облигации федерального займа, облигации Банка России), так и за счет вложений в облигации корпоративных эмитентов.

Таблица 10. Структура портфеля торговых ценных бумаг

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

|

| Инвестиционные ценные бумаги, имеющиеся в наличии для продажи | 848 674 | 79,8 | 284 572 | 57,7 |

| Ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков | 124 439 | 11,7 | 130 503 | 26,4 |

| Торговые ценные бумаги | 91 022 | 8,6 | 78 603 | 15,9 |

| Итого | 1 064 135 | 100,0 | 493 678 | 100,0 |

Большая часть портфеля представлена корпоративными облигациями — 28,8% портфеля, из которых 62,0% имеют рейтинги инвестиционного уровня. Значительную часть портфеля составляют облигации федерального займа — 25,2% портфеля, и облигации Банка России — 26,1%.

Более половины (58,4%) портфеля торговых ценных бумаг и портфеля ценных бумаг, справедливая стоимость которых отражается через счета прибылей и убытков, составляют облигации федерального займа. По сравнению с 2008 годом их доля снизилась на 13,8 п.п., в основном за счет увеличения на 8,7 п.п. доли акций корпоративных эмитентов (до 9,7%). Акции главным образом представлены долевыми бумагами первоклассных эмитентов.

Таблица 11. Валютная структура вложений в долговые ценные бумаги

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

|

| Долговые инструменты в национальной валюте | 825 203 | 80,7 | 424 447 | 88,3 |

| Долговые инструменты в иностранной валюте | 197 980 | 19,3 | 56 243 | 11,7 |

| Итого | 1 023 183 | 100,0 | 480 690 | 100,0 |

Традиционно значительную долю портфеля ценных бумаг Группы составляют рублевые инструменты. Доля инвестиций в инструменты в иностранной валюте (в основном в долларах США и евро) увеличилась с 11,7 до 19,3%. Основную часть этих вложений составляют еврооблигации корпоративных клиентов — 55,9% от общего объема валютных инвестиций.

Все ценные бумаги Группы оцениваются по справедливой (рыночной) стоимости. В большинстве случаев справедливая стоимость определена на основе рыночных котировок, действовавших на отчетную дату. Когда котировки ценных бумаг не были доступны, Группа применяла соответствующие модели оценки, используя как данные, наблюдаемые на открытом рынке, так и параметры, определенные на основании суждений.

В портфеле Группы на 31 декабря 2009 года для 3% портфеля ценных бумаг (34,2 млрд. руб.) справедливая стоимость ценных бумаг определена на основании моделей и профессиональных суждений. В состав таких ценных бумаг включены некотируемые долевые инструменты компаний нефтегазовой, транспортной, телекоммуникационной и строительной отраслей.

Основные средства

На приобретение оборудования и техники, а также проведение модернизации действующих технических средств в отчетном году было направлено 29,3 млрд. руб., что превысило аналогичные расходы 2008 года на 30%.

Основными направлениями использования данных средств являлись развитие и техническое обеспечение основного бизнеса Группы: организация новых рабочих мест, закупка, внедрение и сопровождение программного обеспечения, модернизация оборудования, организация и модернизация каналов связи, совершенствование средств доступа к услугам Группы через удаленные каналы связи, приобретение банкоматов и платежных терминалов.

Расходы по строительству, реконструкции и приобретению недвижимости по сравнению с 2008 годом снизились на 39%, составив 23,2 млрд. руб. Данное снижение связано с приостановкой покупки зданий из-за нестабильной ситуации на рынке недвижимости в период финансового кризиса. Кроме того, до утверждения новых типовых форматов офисов был замедлен темп работ по строительству и реконструкции объектов недвижимости.

В 2009 году завершились строительство и реконструкция 18 офисных зданий, помещений для размещения Центра сопровождения клиентских операций Северо-Западного банка в г. Санкт-Петербурге, также было приобретено несколько крупных объектов.

В связи со значительным изменением цен на недвижимость в 2009 году Группа провела переоценку зданий банковского назначения. Совокупная отрицательная переоценка составила 36,2 млрд. руб. Сумма отрицательной переоценки, превышающая накопленный резерв переоценки прошлых лет, в размере 15 млрд. руб. была отражена в Отчете о прибылях и убытках.

ОБЯЗАТЕЛЬСТВА

Обязательства Группы

Обязательства Группы увеличились в 2009 году на 5,7% и составили 6326,1 млрд. руб. Рост обязательств связан с ростом привлеченных средств физических лиц на 21,7% — до 3787,3 млрд. руб. Одновременно средства корпоративных клиентов снизились на 1,9%. Снижение по статье «Средства других банков» связано с отсутствием по состоянию на 31 декабря 2009 года операций краткосрочного РЕПО с Банком России, которые в 2008 году составили 233,3 млрд. руб. Прочие заемные средства снизились на 27,6% — до 115,2 млрд. руб. — за счет погашения синдицированного кредита, полученного Группой в октябре 2006 года в сумме 1,5 млрд. долл. США, а также за счет досрочного выкупа Группой своих обязательств, амортизированная стоимость которых составила 25,1 млрд. руб (см. Приложение 4,5).

Номинальная сумма средств, привлеченных Сбербанком на международных рынках, на конец отчетного года с учетом досрочного выкупа собственных обязательств составила 3,9 млрд. долл. США, из которых 1,5 млрд. долл. США привлечены в рамках MTN-программы. Доля иностранных заимствований в привлеченных средствах Группы по-прежнему остается незначительной — на уровне 2,1%.

Таблица 12. Обязательсва

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

||

| Средства физических лиц | 3 787 312 | 59,8 | 3 112 102 | 51,9 | 21,7 |

| Средства корпоративных клиентов | 1 651 559 | 26,1 | 1 683 130 | 28,1 | (1,9) |

| Субординированный долг | 519 061 | 8,2 | 536 221 | 9,0 | (3,2) |

| Собственные долговые ценные бумаги | 124 599 | 2,0 | 138 902 | 2,3 | (10,3) |

| Прочие заемные средства | 115 213 | 1,8 | 159 080 | 2,7 | (27,6) |

| Средства других банков | 53 947 | 0,9 | 302 539 | 5,1 | (82,2) |

| Прочие обязательства | 74 439 | 1,2 | 54 346 | 0,9 | 37,0 |

| Итого обязательств | 6 326 130 | 100,0 | 5 986 320 | 100,0 | 5,7 |

Таблица 13. Основные параметры международных займов Группы по состоянию на 31 декабря 2009

| Форма займа | Валюта | Первоначаль-ная сумма займа | Дата займа | Срок | Ставка |

| Субординированные облигации участия в кредите | USD | 1,0 млрд. | 02/2005 | 10 лет | 6,23% |

| Облигации участия в кредите (в рамках MTN-программы) | USD | 0,5 млрд. | 05/2006 | 7 лет | 6,48% |

| Облигации участия в кредите (в рамках MTN-программы) | USD | 0,75 млрд. | 11/2006 | 5 лет | 5,93% |

| Синдицированный кредит | USD | 0,75 млрд. | 12/2007 | 3 года | 3m LIBOR + 0,45% |

| Облигации участия в кредите (в рамках MTN-программы) | USD | 0,5 млрд. | 07/2008 | 5 лет | 6,468% |

| Синдицированный кредит | USD | 1,2 млрд. | 10/2008 | 3 года | 3m LIBOR + 0,85% |

В феврале 2010 года Банком был полностью погашен субординированный кредит, что было обусловлено значительным объемом накопившейся ликвидности в иностранной валюте, высоким уровнем достаточности капитала и существенным падением цен на данные инструменты.

Средства клиентов

Таблица 14. Структура средств клиентов

| Показатели | На 31 декабря 2009 | На 31 декабря 2008 | Темп прироста, % | ||

| Сумма, млн. руб | % от суммы |

Сумма, млн. руб | % от суммы |

||

| Средства физических лиц | 3 787 312 | 69,6 | 3 112 102 | 64,9 | 21,7 |

| Текущие счета | 540 455 | 9,9 | 395 090 | 8,2 | 36,8 |

| Срочные депозиты | 3 246 857 | 59,7 | 2 717 012 | 56,7 | 19,5 |

| Средства корпоративных клиентов | 1 651 559 | 30,4 | 1 683 130 | 35,1 | (1,9) |

| Текущие счета | 965 032 | 17,8 | 1 011 161 | 21,1 | (4,6) |

| Срочные депозиты | 686 527 | 12,6 | 671 969 | 14,0 | 2,2 |

| Итого средства клиентов | 5 438 871 | 100,0 | 4 795 232 | 100,0 | 13,4 |

По состоянию на 31 декабря 2009 года средства физических лиц и корпоративных клиентов составили 5438,9 млрд. руб., увеличившись за год на 13,4%. Средства физических лиц увеличились за год на 21,7%, в то время как средства корпоративных клиентов снизились на 1,9%. Таким образом, доля средств физических лиц в совокупных средствах клиентов увеличилась на 4,7 п.п. - до 69,6%, в то время как доля средств корпоративных клиентов в совокупных средствах клиентов снизилась до 30,4%.

Структура средств физических лиц и корпоративных клиентов в 2009 году по сравнению с 2008 годом изменилась несущественно. Срочные депозиты традиционно составляют более 70% привлеченных средств клиентов. Доля текущих счетов сократилась на 1,6 п.п. — до 27,7%.

Основной валютой фондирования Группы является российский рубль, в котором номинировано 78,9% привлеченных средств физических лиц и корпоративных клиентов. По итогам года доля рублевых средств выросла на 1,3 п.п. в результате стабилизации курса рубля и постепенного возвращения доверия населения к национальной валюте.

Достаточность капитала

Таблица 15. Достаточность капитала в соответствии с Базельским соглашением

| Показатели | На 31 декабря 2009 года, млн. руб |

На 31 декабря 2008 года, млн. руб |

| Коэффициент достаточности основного капитала | 11,5% | 12,1% |

| Коэффициент достаточности общего капитала | 18,1% | 18,9% |

| Состав компонентов капитала | ||

| Основной капитал | ||

| Уставный капитал | 87 742 | 87 742 |

| Эмиссионный доход | 232 553 | 232 493 |

| Нераспределенная прибыль | 403 934 | 388 030 |

| Дополнительный капитал | ||

| Фонд переоценки зданий | 55 540 | 74 981 |

Фонд переоценки инвестиционных ценных бумаг, имеющихся в наличии для продажи |

(329) | (33 185) |

| Фонд переоценки иностранной валюты | (1 009) | 101 |

| Субординированный займ | 362 115 | 354 133 |

| Общий капитал | 1 140 546 | 1 104 295 |

| Активы, взвешенные с учетом риска | 6 303 813 | 5 842 454 |

За 2009 год коэффициент достаточности основного капитала снизился на 0,6 п.п. и составил 11,5%. Это обусловлено значительным ростом активов, взвешенных с учетом риска (в основном за счет портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи), при меньшем относительном росте капитала первого уровня.

Падение коэффициента достаточности общего капитала в 2009 году на 0,8 п.п. — до 18,1% — также связано с ростом портфеля инвестиционных ценных бумаг, имеющихся в наличии для продажи. Тем не менее, данный показатель значительно превышает минимальное значение, установленное Базельским комитетом на уровне 8%.

3.3 Консолидированный отчет о совокупных доходах Сбербанка по МСФО

Отчет о прибылях и убытках Группы Сбербанка по МСФО

Чистая прибыль Группы Сбербанка России в 2009 году составила 24,4 млрд. руб., что в 4 раза меньше чистой прибыли 2008 года (97,7 млрд. руб.). Аналогичная динамика характерна и для прибыли до налогообложения: 29,9 млрд. руб. в 2009 году и 129,9 млрд. руб. в 2008 году (см. Приложение 3,6).

Рост чистого процентного дохода составил 32,9% (до 502,7 млрд. руб.), а чистый комиссионный доход Группы вырос на 17,3% (до 101,1 млрд. руб.).

Снижение прибыли Группы в 2009 году происходило на фоне значительных темпов роста резервов под обесценение кредитного портфеля: расходы на создание резервов выросли в 4 раза — с 97,9 млрд. руб. за 2008 год до 388,9 млрд. руб. за 2009 год.

Доход Группы от операций с ценными бумагами, включенный в Отчет о прибылях и убытках, составил 36,5 млрд. руб., в то время как в прошлом году Группа получила убыток от данных операций в размере 37,3 млрд. руб.

Чистые доходы Группы от операций с иностранной валютой составили 16,2 млрд. руб., что ниже на 35,7% показателя 2008 года.

В 2009 году Группа провела переоценку зданий банковского назначения, в результате которой в Отчете о прибылях и убытках был зафиксирован убыток в размере 15,0 млрд. руб.

Операционные расходы увеличились на 3,4% - до 229, 3 млрд. руб.

Отчет о совокупных доходах

Совокупный доход Группы в 2009 году составил 38,9 млрд. руб. и сократился на 68,8% по сравнению с 2008 годом.

Отрицательная переоценка зданий, отраженная в составе прочих компонентов совокупного дохода, составила 21,2 млрд. руб.

Положительная переоценка ценных бумаг, имеющихся в наличии для продажи, отраженная в составе прочих компонентов совокупного дохода, составила 40,7 млрд. руб. до вычета налога на прибыль. Таким образом, совокупный доход Группы от операций с ценными бумагами, отраженный через счета прибылей и убытков и в составе прочих компонентов совокупного дохода, в 2009 году составил 77,2 млрд. руб. до вычета налога на прибыль.

Процентные доходы и расходы

Процентные доходы

Процентные доходы Группы в 2009 году выросли на 31,5%. Этому способствовали рост доходности активов, генерирующих процентные доходы, по всем основным статьям в 2009 году, а также выросшие среднегодовые значения активов, генерирующих процентные доходы, анализ изменения которых представлен в следующем разделе. Основной вклад в прирост процентного дохода внес рост процентных доходов по кредитному портфелю — он объясняет 87,4% прироста процентного дохода за 2009 год. В таблице ниже приведены среднегодовые значения активов Группы в разрезе статей отчета о финансовом положении, а также генерируемые каждой статьей отчета о финансовом положении процентные доходы и среднегодовые доходности статей отчета о финансовом положении.

Таблица 16. Доходность активов

| Показатели | 2009 | 2008 | |||||||||

| Среднее значение за год, млн. руб | Процентные доходы, млн. руб | Средняя доходность, % | Среднее значение за год, млн. руб | Процентные доходы, млн. руб | Средняя доходность, % | ||||||

| Активы | |||||||||||

| Кредиты и авансы клиентам | 5 466 553 | 752 647 | 13,8 | 4 687 053 | 582 207 | 12,4 | |||||

| Долговые ценные бумаги, имеющиеся в наличии для продажи | 422 443 | 40 190 | 9,5 | 132 464 | 8 863 | 6,7 | |||||

| Кредиты банкам, корреспондентские счета и депозиты овернайт в банках | 370 279 | 8 141 | 2,2 | 146 719 | 5 531 | 3,8 | |||||

| Долговые ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков | 107 631 | 7 330 | 6,8 | 181 599 | 13 248 | 7,3 | |||||

| Долговые торговые ценные бумаги | 83 252 | 6 654 | 8,0 | 142 121 | 10 103 | 7,1 | |||||

| Итого активов, генерирующих процентные доходы | 6450157 | 814962 | 12,6 | 5289956 | 619952 | 11,7 | |||||

| Резервы под обесценение кредитного портфеля | (390959) | (136269) | |||||||||

| Активы, не генерирующие процентные доходы | 685176 | 467076 | |||||||||

| Итого активов | 6744374 | 5620763 | |||||||||

Процентные доходы по кредитному портфелю

Процентные доходы по кредитам клиентам увеличились на 29,3% — до 752,6 млрд. руб. Рост процентных доходов от кредитования связан в первую очередь с ростом процентных ставок по кредитам корпоративным клиентам, а также с увеличением портфеля кредитов корпоративным клиентам.

Процентные доходы по ценным бумагам

Процентные доходы Группы от операций с ценными бумагами за 2009 год составили 54,2 млрд. руб., что превышает результат 2008 года на 22,0 млрд. руб. (рост на 68%). В 2009 году Группа активно наращивала портфель долговых ценных бумаг, имеющихся в наличии для продажи, что на фоне повышения доходности долговых ценных бумаг привело к значительному росту процентного дохода.

Процентные доходы по средствам, размещенным в банках

Процентные доходы по средствам, размещенным в банках (включая межбанковские кредиты, счета ностро и кредиты овернайт), составили 8,1 млрд. руб., или 1,0% от совокупного процентного дохода, что на 47,3% больше процентных доходов за 2008 год. Рост процентных доходов по данной статье отчета о финансовом положении связан с увеличением среднегодовых объемов размещенных средств в 2,5 раза в 2009 году (до 370,3 млрд. руб.) при одновременном снижении средней доходности до 2,2%.

Процентные расходы

Процентные расходы Группы в 2009 году составили 312,2 млрд. руб., что на 29,1% выше, чем в предыдущем году. Рост процентных расходов вызван в основном значительным ростом обязательств Группы при относительно небольшом повышении стоимости заемных средств.

Среднегодовой объем обязательств, генерирующих процентные расходы, вырос на 21,4% в основном за счет роста объема привлеченных средств физических лиц, а также полученного в декабре 2008 года субординированного займа от Банка России. Основной вклад в рост процентных расходов внес рост расходов по субординированному долгу и средствам физических лиц — они объясняют соответственно 49,5% и 46,1% прироста процентных расходов. В таблице ниже приведены среднегодовые значения обязательств Группы в разрезе статей отчета о финансовом положении, а также генерируемые каждой статьей отчета о финансовом положении процентные расходы и их среднегодовая стоимость.

Таблица 17. Стоимость обязательств

| Показатели | 2009 | 2008 | ||||

| Среднее значение за год, млн. руб | Процентные расходы, млн. руб | Средняя стоимость, % | Среднее значение за год, млн. руб | Процентные расходы, млн. руб | Средняя стоимость, % | |

| Обязательства | ||||||

| Средства физических лиц | 3345167 | 187769 | 5,6 | 2907185 | 155271 | 5,3 |

| Средства корпоративных клиентов | 1586021 | 57638 | 3,6 | 1482807 | 59735 | 4,0 |

| Субординирован-ный долг | 545307 | 41289 | 7,6 | 88408 | 6403 | 7,2 |

| Прочие заемные средства | 159284 | 5408 | 3,4 | 111838 | 5551 | 5,0 |

| Средства банков | 156746 | 10957 | 7,0 | 115280 | 4875 | 4,2 |

| Собственные долговые ценные бумаги, выпущенные Группой | 121815 | 9184 | 7,5 | 166554 | 9960 | 6,0 |

| Итого обязательств, генерирующих процентные расходы | 5914340 | 312245 | 5,3 | 4872072 | 241795 | 5,0 |

| Обязательства, не генерирующие процентные расходы | 73492 | 59166 | ||||

| Итого обязательств | 5987832 | 4931238 | ||||

Процентные расходы по привлеченным средствам клиентов

Процентные расходы по средствам физических лиц и корпоративных клиентов возросли на 14,1% — до 245,4 млрд. руб. Рост расходов вызван главным образом увеличением средних балансовых остатков. В 2009 году произошло снижение стоимости привлечения средств на текущие счета клиентов, в то время как средняя ставка по срочным депозитам физических лиц увеличилась на 50 б.п. — до 6,4%.

Такая динамика объясняется тем, что частные клиенты продолжали увеличивать остатки на пополняемых депозитах, открытых во время периода высоких процентных ставок. Этот фактор оказывал более сильное влияние на среднюю процентную ставку, чем приток средств на вновь открываемые в течение года вклады с более низкой процентной ставкой.

банковский доход сбербанк отчет

Таблица 18. Процентные расходы по привлеченным средствам клиентов

| Показатели | 2009 | 2008 | ||||

| Средняя сумма обяза-тельств, млн. руб | Процентные расходы, млн. руб | Средняя стоимость привлече-ния, % | Средняя сумма обяза-тельств, млн. руб | Процентные расходы, млн. руб | Средняя стоимость привлече-ния, % | |

| Средства корпоративных клиентов | 1586021 | 57638 | 3,6 | 1482807 | 59735 | 4,0 |

| Текущие счета | 944299 | 11439 | 1,2 | 839740 | 13175 | 1,6 |

| Срочные депозиты | 641722 | 46199 | 7,2 | 643067 | 46560 | 7,2 |

| Средства физических лиц | 3345167 | 187769 | 5,6 | 2907185 | 155271 | 5,3 |

| Текущие счета | 411482 | 1369 | 0,3 | 332377 | 2581 | 0,8 |

| Срочные депозиты | 2933685 | 186400 | 6,4 | 2574808 | 152690 | 5,9 |

| Итого средства клиентов | 4931188 | 245407 | 5,0 | 4389992 | 215006 | 4,9 |

Средняя ставка по срочным депозитам корпоративных клиентов сохранилась на уровне 2008 года. В итоге средняя стоимость привлечения средств в 2009 году увеличилась всего на 10 б.п. — до 5,0%.

Процентные расходы по субординированному долгу

Рост процентных расходов Группы и стоимости субординированных займов в 2009 году был обусловлен получением Сбербанком в конце 2008 года субординированного кредита от Банка России в размере 500 млрд. руб.

Процентные расходы по привлеченным средствам банков

Процентные расходы по привлеченным средствам банков выросли за счет увеличения средних остатков и значительного роста средней стоимости, данных средств Группы с 4,2 до 7,0%, вызванного привлечением больших объемов средств на межбанковском рынке в I квартале 2009 года под высокие процентные ставки в связи с необходимостью поддержания ликвидности Группы.

Чистый процентный доход

В 2009 году Группа заработала 502,7 млрд. руб. чистых процентных доходов, что выше аналогичного показателя 2008 года на 32,9%. В таблице ниже представлены значения доходности активов и стоимости обязательств, а также показатели процентного спреда и процентной маржи за 2008 и 2009 годы.

Таблица 19. Доходность активов и стоимость обязательств

| Показатели | 2009 | 2008 | ||||

| Среднее значение за год, млн. руб | Процент-ные доходы/расходы, млн. руб | Средняя доходность/стоимость, % | Среднее значение за год, млн. руб | Процент-ные доходы/расходы, млн. руб | Средняя доходность/стоимость, % | |

| Итого активов, генерирующих процентные доходы | 6450157 | 814962 | 12,6 | 5289956 | 619952 | 11,7 |

| Итого обязательств, генерирующих процентные расходы | 5914340 | 312245 | 5,3 | 4872072 | 241795 | 5,0 |

| Чистый процентный доход | 502717 | 378157 | ||||

| Чистый процентный спред | 7,3 | 6,7 | ||||

| Чистая процентная маржа | 7,8 | 7,1 | ||||

Рост средней доходности активов, генерирующих процентные доходы, превысил рост средней стоимости обязательств Группы в 2009 году, что отразилось на увеличении показателя чистого процентного спреда на 60 б.п. — до 7,3%. Темп прироста чистого процентного дохода в 2009 году превысил темп прироста активов, генерирующих процентные доходы, и чистая процентная маржа за соответствующий период возросла на 70 б.п. - до уровня 7,8%. В третьем и четвертом кварталах 2009 года наблюдалась тенденция по снижению процентного спреда вследствие опережающего снижения доходности активов, отражающего рыночные тенденции на финансовых рынках и борьбу за качественную клиентскую базу.

В таблице ниже представлен факторный анализ изменения процентных доходов и расходов в 2009 году по сравнению с 2008 годом, построенный на влиянии двух факторов:

- изменение среднегодовых остатков по статьям Отчета о финансовом положении;

- изменение средних процентных ставок.

Таблица 20. Анализ изменения процентных доходов и расходов

| Показатели | Фактор объема, млн. руб | Фактор процентной ставки, млн. руб | Изменение процентных доходов/расходов, млн. руб |

| Активы | |||

| Кредиты и авансы клиентам | 96826 | 73614 | 170440 |

| Долговые ценные бумаги, имеющиеся в наличии для продажи | 19007 | 12320 | 31327 |

| Кредиты банкам, корреспондентские счета и депозиты овернайт в банках | 8428 | (5818) | 2610 |

| Долговые торговые ценные бумаги | (4185) | 736 | (3449) |

| Долговые ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков | (5396) | (522) | (5918) |

| Изменение процентных доходов | 114680 | 80330 | 195010 |

| Обязятельства | |||

| Субординированный долг | 33091 | 1795 | 34886 |

| Средства физических лиц | 23392 | 9106 | 32498 |

| Средства банков | 1754 | 4328 | 6082 |

| Прочие заемные средства | 2355 | (2498) | (143) |

| Собственные ценные бумаги, выпущенные Группой | (2675) | 1899 | (776) |

| Средства корпоративных клиентов | 4158 | (6255) | (2097) |

| Изменение процентных расходов | 62075 | 8375 | 70450 |

| Изменение чистого процентного дохода | 52605 | 71955 | 124560 |

Рост чистого процентного дохода в 2009 году на 42,2% был вызван ростом объема операций Группы и на 57,8% — изменением процентных ставок. Рост процентных доходов был обусловлен фактором процентной ставки на 41,2%, в то время как вклад данного фактора в рост процентных расходов составил всего 11,9%.

Финансовый результат от операций с ценными бумагами

Улучшение ситуации на финансовых рынках в 2009 году позволило Группе получить доход от операций с ценными бумагами в размере 77,2 млрд. руб., 36,5 млрд. руб. из которых были отражены в Отчете о прибылях и убытках, а 40,7 млрд. руб. — в Отчете о совокупных доходах. В 2008 году совокупные убытки Группы от операций с ценными бумагами составили 79,8 млрд. руб., 37,3 млрд. руб. из которых были отнесены на счета прибылей и убытков.

Основная часть инвестиций Группы в ценные бумаги представлена портфелем инвестиционных ценных бумаг, имеющихся в наличии для продажи. Наиболее существенным фактором роста торговых доходов от операций с ценными бумагами в 2009 году является снижение рыночной доходности облигаций, связанное со стабилизаций экономической обстановки, что повышает стоимость портфеля долговых ценных бумаг, которые составляют 96,2% совокупных инвестиций Группы в ценные бумаги.

Таблица 21. Финансовый результат от операций с ценными бумагами

| Показатели | 2009 млн. руб |

2008 млн. руб |

| Результат, отраженный в Отчете о прибылях и убытках | ||

| Торговый портфель | 14078 | (16892) |

| Ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков | 7557 | (15195) |

| Инвестиционные ценные бумаги, имеющиеся в наличии для продажи | 17102 | 1032 |

| Обесценение инвестиционных ценных бумаг, имеющихся в наличии для продажи | (2274) | (6259) |

| Итого | 36463 | 37314 |

| Результат, отраженный в отчете о совокупных доходах | ||

| Инвестиционные ценные бумаги, имеющиеся в наличии для продажи | 40728 | (42455) |

| Итого | 77191 | (79759) |

Чистые комиссионные доходы

Комиссионные доходы Группы в 2009 году выросли на 17,2% и составили 105,7 млрд. руб. Основная сумма комиссионных доходов Группы традиционно приходится на расчетно-кассовое обслуживание юридических и физических лиц.

Таблица 22. Комиссионные доходы

| Показатели | 2009, млн. руб |

2008, млн. руб |

Изменение, % |

| Комиссионные доходы | 105723 | 90246 | 17,2 |

| Расчетно-кассовое обслуживание юридических лиц | 36922 | 33299 | 10,9 |

| Расчетно-кассовое обслуживание физических лиц | 34416 | 29471 | 16,8 |

| Операции с пластиковыми картами | 17684 | 14576 | 21,3 |

| Операции с иностранной валютой | 7889 | 5987 | 31,8 |

| Инкассация | 4145 | 3713 | 11,6 |

| Гарантии выданные | 1863 | 1175 | 58,6 |

| Операции с ценными бумагами | 1403 | 1152 | 21,8 |

| Прочее | 1401 | 873 | 60,5 |

| Комиссионные расходы | 4634 | 4052 | 14,4 |

| Чистые комиссионные доходы | 101089 | 86194 | 17,3 |

Наиболее крупная статья комиссионных доходов в части расчетно-кассового обслуживания юридических лиц — кассовое обслуживание счетов, физических лиц — денежные переводы. Одновременно Группа активно развивает прочие направления получения комиссионного вознаграждения (операции с пластиковыми картами, иностранной валютой, с ценными бумагами), что позволяет диверсифицировать структуру комиссионных доходов.

Доходы по операциям с иностранной валютой