| Похожие рефераты | Скачать .docx |

Курсовая работа: Фундаментальный и технический анализ на рынке ценных бумаг

Курсовая работа

Тема: «Фундаментальный и технический анализ на рынке ценных бумаг»

Содержание

Введение

Глава 1 Фундаментальный анализ

1.1 Предмет и методы фундаментального анализа

1.2 Анализ мировой экономики

1.3 Анализ макроэкономической ситуации в стране

1.4 Анализ отраслей

1.5 Анализ компании

Глава 2 Технический анализ

2.1 Постулаты и предпосылки технического анализа

2.2 Формы предоставления данных в техническом анализе

2.3 Конфигурационные методы технического анализа

2.4 Фильтрационные методы технического анализа

2.5 Циклические методы технического анализа

Заключение

Список литературы и источников

Приложение

Введение

С того момента как Россия вступила на рыночный путь развития – рынок ценных бумаг занял лидирующее место среди институтов новой экономики. В настоящее время на рынке ценных бумаг торгуются акции представляющие разные сектора экономики. Востребованность рынка ценных бумаг экономикой не вызывает сомнений. Пенсионные накопления, сбережения населения, страховые резервы попадают на рынок в виде портфельных инвестиций. За свою небольшую, но насыщенную историю российский рынок стал одним из лидеров по росту капитализации среди развивающихся рынков, при этом оставаясь самым волантильным. Продолжающийся рост рынка только увеличивает опасения инвесторов, не желающих покупать акции на пике роста. Многочисленные дискуссии поднимают вопросы о том, на сколько оправдан данный рост рынка, есть ли фундаментальные предпосылки роста рынка в будущем. Таким образом, рынок ставит перед инвесторами вопросы и возникает проблема анализа инвестиционной привлекательности, как всего рынка ценных бумаг, так и отдельных акций.

В распоряжении инвестора есть два инструмента прогнозирования рынка ценных бумаг: технический и фундаментальный анализ. Исторически так сложилось, что технический анализ зародился раньше фундаментального, в начале 20-х годов прошлого века. В то время информацию о деятельности компаний найти было почти невозможно, особенно для миноритарных акционеров. В дальнейшем, с ростом законодательной базы и усилением регулирования, компании обязали раскрывать данные о своей производственной и финансовой деятельности, и у инвесторов появилась возможность глубже ознакомиться с текущим состоянием компании. Это послужило толчком к зарождению фундаментального анализа.

В совокупности фундаментальный и технический анализ представляют мощный инструмент для принятия инвестиционного решения. Фундаментальный анализ может дать знать о том, когда рынок или отдельная акция переоценена или недооценена. А технический анализ, в свою очередь, позволяет предсказать рост или падение отдельной акции или всего индекса на основе исторических данных.

Цель курсовой работы – выявить фундаментальные факторы, влияющие на цену акций, а также выделить методы технического анализа, на которых основывается большинство других инструментов последнего.

Для достижения поставленной цели предполагается решить ряд задач:

- описать природу, различные стороны и аспекты технического и фундаментального анализа;

- изучить теоретические особенности фундаментального и технического анализа;

- проанализировать фундаментальные факторы, влияющие на цену акций;

- изучить разнообразие методов технического анализа;

Новизна курсовой работы состоит в том, что были выявлены и описаны основные фундаментальные факторы, влияющие на цену акций, а также были систематизированы методы технического анализа по критерию используемых индикаторов.

Практическая значимость курсовой работы заключается в возможности применения выявленных фундаментальных факторов и методов аналитиками непосредственно на российском рынке акций.

Глава 1 Фундаментальный анализ

1.1 Предмет и методы фундаментального анализа

Термин «анализ» широко используется практически во всех областях научного знания. Толковый словарь В.И.Даля определяет анализ – как «разбор, разработка, разрешение, разложение целого на составные части его; общий вывод из частных заключений»[1] . В экономической литературе слово «анализ» встречается в различного рода словосочетаниях – «экономический анализ», «финансовый анализ», «анализ финансово-хозяйственной деятельности предприятия», «технический анализ» и, наконец, «фундаментальный анализ».

Основоположниками западной теории фундаментального анализа принято считать Бенджамина Грэма и Дэвида Додда, которые в 1934 году в США опубликовали книгу «Анализ ценных бумаг». В этой книге впервые было введено понятие «фундаментальный анализ» и дано ему определение как инструменту для предсказания будущих биржевых цен на акции. При этом предметом исследования фундаментального анализа, по мнению авторов, являются «финансовые показатели, доходы и дивиденды компании, а также состояние окружающей экономики»[2] .

Более поздние научные издания дают определение фундаментальному анализу как процессу «исследования состояния экономики, отрасли и финансового положения компании с целью определения рыночной стоимости акций компании»[3] .

Таким образом, фундаментальный анализ – это оценка множества внешних и внутренних факторов, существенно влияющих на финансовую и хозяйственную деятельность компании, результаты которой находят отражение в рыночной стоимости ее ценных бумаг. Таких факторов великое множество. Это и деятельность конкурентов, и политическая ситуация в стране, и эффективность менеджмента, и неукоснительное соблюдение прав акционеров общества, и финансовое положение компании.

Как следует из приведенных выше определений, главной целью применения фундаментального анализа является определение текущей рыночной стоимости ценной бумаги и последующий ее мониторинг для принятия соответствующих инвестиционных решений.

Западные исследователи выделяют два основополагающих подхода в проведении фундаментального анализа[4] . Традиционный анализ обычно предусматривает подход «сверху-вниз», начинающийся с экономического анализа, затем переходящий к анализу состояния отрасли и, наконец, к фундаментальному анализу положения компании. Существует и другой подход, при котором инвестор проводит анализ «снизу-вверх», начиная с микроуровня, переходя к анализу отрасли и заканчивая экономической ситуацией. Оба подхода возможны и не являются взаимоисключающими.

По мнению автора для инвестора, применяющего фундаментальный анализ, наиболее рациональным является традиционный подход: начиная с общего и постепенно переходя к частному. Так как, если переходить от частного к общему, можно попасть в ситуацию, когда выбранная компания-эмитент с выгодными финансовыми показателями находится в неперспективной отрасли, которая через несколько лет может прийти в упадок.

Согласно традиционному подходу фундаментальный анализ проводится на нескольких этапах, спускаясь сверху вниз. Первый уровень – анализ мировой экономики, второй уровень – анализ экономики страны, третий уровень – анализ отраслей промышленности и секторов услуг, четвертый заключительный этап – это анализ инвестиционной привлекательности компании. Каждые этапы имеют свои определенные особенности.

1.2 Анализ мировой экономики

Как уже было отмечено первый этап фундаментального анализа – анализ мировой экономики. Задачами этого этапа являются определение политик мировых Центробанков и выявление преобладающих направлений спекулятивных и среднесрочных денежных потоков, как между различными классами мировых активов, так и между различными странами, анализ темпов роста мировой экономики и динамика мировых бизнес циклов.

Особую роль в анализе мировой экономики являются процентные ставки ведущих экономик мира: США, Евросоюза и Англии. Так повышение процентных ставок в США негативно влияет на рынки ценных бумаг развивающихся стран. Консервативные инвесторы предпочтут облигации федеральной резервной системы облигациям и акциям рискованных, но более доходных развивающихся рынков. Так при росте учетных ставок развивающие рынки будут демонстрировать отток денег. Однако при понижении учетных ставок, развивающие рынки становятся привлекательным инструментом для среднесрочных и долгосрочных вложений капитала.

Повышение процентных ставок приводит к ужесточению кредитно-денежной политики в США, целью которой является стимулирование инвестиций в США. Рост рынков развивающихся стран на фоне повышения учетных ставок главных экономик мира кажется все более неустойчивым.

Публикуемые МВФ отчеты о состоянии экономики является достоверным индикатором. Так главную роль играет темпы роста мирового ВВП. Рост мировой экономики является позитивным сигналом для инвесторов, а ее снижение негативным. Вместе с тем инвесторов интересует, в какой стадии бизнес цикла находится экономика, как долго продлится этот рост и что можно ожидать в будущем. Динамику мировых бизнес циклов отражает индекс JP Morgan Global PMI, рассчитываемый на основании национальных отчетов по промышленности.

Темпы роста мировой промышленности оказывают прямое влияние на сырьевые рынки стран, так как промышленный рост невозможен без сырья. В этом ключе будет интересна условная классификация стран (помимо развитых и развивающихся) по уровню зависимости от сырья, так называемые страны поставщики сырья и страны покупатели сырья. Так высокие цены на нефть благоприятно сказываются на странах поставщиках нефти, но замедляют темпы роста экономики стран покупателей сырья, так как приводят к увеличению транспортных издержек, росту инфляции и т.д.

1.3 Анализ макроэкономической ситуации в стране

Одним из главных факторов определяющих динамику доходов фирмы является макроэкономическая ситуация на рынке. Быстрорастущая экономика привлекательна для фирм, так как существуют возможности для увеличения доходов. Состояние экономики страны во многом определяет ее инвестиционную привлекательность на международном рынке. Состояние макроэкономики описывается рядом ключевых показателей, таких как ВВП, инфляция, ставка процента, безработица, бюджетный дефицит.

Ключевым показателем, безусловно, является ВВП, который показывает суммарное количество товаров и услуг произведенной экономикой страны за год. Другой популярный индикатор – индекс промышленного производства.

Внутренний валовый продукт рассчитывается ежеквартально, с текущими поправками. В простейшем случае при расчете ВВП учитываются 4 основные компоненты: объем потребления (С), объем инвестиций(I), правительственные расходы(G), и чистый экспорт, то есть полный экспорт(X) минус полный импорт(M). Формула ВВП выглядит следующим образом: GDP = C + I + G + (X – M). Чем больше рост ВВП, тем больше инвестиционная привлекательность фондового рынка, но только в том случае если рост ВВП не сопровождается значительным темпом инфляции.

Влияние быстрого роста ВВП на рынок акций зависит от того, в какой точке цикла деловой активности оно оказывается. В начале цикла, при выходе из рецессии, рост ВВП рынком акций приветствуется. В остальной части бизнес-цикла рост ВВП ассоциируется с ростом прибыли предприятий и также приводит к росту рынка акций, но только в том случае если этот рост не слишком существенен (не совершает больших скачков по отношению к значениям в предыдущих кварталах), если не ожидается проблем с поставками сырья, недостатка рабочих рук, витка инфляции или изменение учетных ставок. Слишком большой рост воспринимается с настороженностью, поскольку, как показывает история, часто предшествует рецессии. Индикатор ВВП может быть использован для изучения инвестиционной привлекательности экономики двумя путями. Первый путь – оценить соотношение капитализации фондового рынка и ВВП страны для определения степени оцененности экономики, второй – сравнение темпов роста экономики страны с другими странами.

В таблице 1 показаны отношения капитализации фондового рынка 12 стран, 6 стран относятся к развитым и 6 стран к развивающимся.

Таблица 1. Отношение капитализации фондового рынка к ВВП на 01.02.2006, %[5]

| Развитые страны |

Развивающиеся страны |

||

| США |

97 |

Бразилия |

98 |

| Канада |

137 |

Аргентина |

52 |

| Великобритания |

144 |

Египет |

90 |

| Франция |

94 |

Турция |

58 |

| Германия |

51 |

Польша |

42 |

| Швейцария |

226 |

Россия |

92 |

В наиболее низко оцененном рынке Германии данное соотношение составляет всего 51%, самый высокооцененный рынок среди развитых стран в Швейцарии. Среднее отношение капитализации к ВВП для развитых рынков составляет 125%. Среди развивающихся рынков самый низкооцененный рынок в Польше. Среднее по развивающимся странам 72%. Так опираясь на данный показатель можно сказать, что самые инвестиционно-привлекательные рынки в Германии и Польше, среди развитых и развивающихся стран соответственно.

Полезную роль в инвестиционном анализе является оценка динамики этого показателя. Преимущества этого метода следующие, так он позволяет оценить опережает ли фондовый рынок рост ВВП или наоборот отстает от него. Вообще исследователи спорят на счет справедливого отношения капитализации фондового рынка и ВВП. Большинство из них соглашается, что приемлемый уровень соотношения 70%[6] .

Следующий по важности экономический индикатор, определяющий оцененность фондового рынка – инфляция. Инфляция представляет собой общее повышение стоимости товаров или услуг с течением времени. С точки зрения экономической стабильности инфляция является неблагоприятным фактором. Наиболее общей мерой инфляции является индекс потребительских цен, который представляет собой увеличение стоимости «фиксированной корзины товаров». «Корзина» товаров включает в себя наименования, необходимые среднему потребителю, такие как продукты питания, бензин, жилье и медицинское обслуживание. Другой популярной мерой инфляции является индекс цен производителей. В отличие от индекса потребительских цен, отражающего увеличение стоимости товаров на розничном или потребительском уровне, показывает стоимость товаров и услуг на оптовом уровне. Как правило, за увеличением индекса цен производителей следует увеличение потребительских цен. Однако бывают ситуации, когда индекс цен производителей увеличивается, в то время как индекс потребительских цен остается неизменным. Это – пример ситуации, когда увеличение цен на оптовом уровне «абсорбируется» компаниями и не передается на уровень потребителей. Как инфляция воздействует на фондовый рынок? Времена инфляционного роста обычно трудны для компаний, и цены на акции падают по мере уменьшения прибыльности.

Инфляция находит отражение в ставке процента. Высокие процентные ставки снижают настоящую стоимость будущих потоков платежей, тем самым, снижая привлекательность инвестиций. Процентная ставка один из самых важных показателей характеризующих экономику. Непредвиденное повышение процентных ставок оказывает негативное влияние на рынок акций. К сожалению, прогноз процентных ставок представляет собой сложнейшую задачу. Но кроме инфляции на процентные ставки оказывают воздействие такие показатели как: предложение капитала от домашних хозяйств, спрос на капитал и монетарная политика.

1.4 Анализ отраслей

Третий этап фундаментального анализа – анализ отрасли. Когда уже готов макроэкономический анализ, необходимо его спроецировать на отдельные отрасли экономики. Не все отрасли одинаково чувствительны к текущему бизнес циклу. Так, например, акции компаний занимающихся добычей нефти зависят от цены на нефть, акции компаний цветной металлургии от цен на цветные металлы. Акции данных компаний чувствительны к текущему бизнес циклу, так как именно в периоды расцвета экономики наблюдается усиление конкуренции фирм за ресурсы. Но, к примеру, компании, работающие в сфере розничной торговли, производящие продукты питания, то есть продукты которых неэластичны по спросу менее подвержены колебаниям бизнес циклов. Вторым фактором, определяющим чувствительность компании к бизнес циклу, является операционный леверидж. Операционный леверидж – это соотношение постоянных и переменных затрат. Компании с большей долей переменных затрат менее чувствительны к бизнес циклам, так как они могут безболезненно урезать производство тем самым сократив затраты. Компании с большей долей постоянных затрат, не смогут также оперативно сократить затраты вместе с падением продаж и будут вынуждены терпеть убытки, то есть фирмы с высокой долей переменных затрат имеют больший финансовый леверидж, так как малое изменение условий, в которых работает бизнес, оказывает существенное влияние на прибыльность компании.

Другим важным аспектом фундаментального анализа отрасли является определение стадии ее развития или другими словами жизненный цикл отрасли. Типичный жизненный цикл рынка может быть описан пятью стадиями. Первая стадия так называемый стартап. На этой стадии происходит зарождение новой индустрии, стадия с высоким ростом выручки, рынок не насыщен новым продуктом, прибыль компании отрицательная. Оценка компании базируется целиком на будущем росте. Вторая стадия – бурная экспансия, на этой стадии рынок растет очень быстрыми темпами, выручка компании растет такими же стремительными темпами, компания начинает приносить прибыль, которая полностью реинвестируется. Третья стадия сильный рост – и выручка и прибыль растут, компания уже может выплачивать некую сумму в дивидендах. Но при этом у компании уже появляются конкуренты, входящие в отрасль; фирма обладает какой-то операционной историей, которую можно использовать для оценки бизнеса. Четвертая стадия – зрелость. На зрелом рынке темп роста выручки замедляется, при этом прибыль все еще растет быстрее выручки, так как компания повышает эффективность. На этой стадии фирмы платят наибольшие дивиденды. Оценка такой компании будет уже базироваться на текущих активах, чем на ожидаемом росте. И последняя стадия – снижение, выручка компании падает, прибыль снижается, компании постепенно выходят с рынка. Оценка производится в основном в соответствии с текущими активами.

Данная классификация отраслей и фирм заметно упрощена по сравнению с настоящей жизнью, но дает общее представление о том чего можно и нужно ожидать от деятельности компании работающей в определенной отрасли.

На какой стадии жизненного цикла выгодно осуществлять портфельные инвестиции в отрасль? Наиболее распространенное мнение на рынке, что для инвестиций больше подходят быстрорастущие компании. Однако повышенное внимание аналитиков к таким отраслям создает все предпосылки того, что все перспективы роста уже будут учтены в цене акции. И более того высокие темпы роста привлекают конкурентов, что пагубно сказывается на динамике продаж и марже прибыли. Оценить долгосрочную доходность отраслей экономики можно на примере рынка США[7] . В таблице приведены средние доходности некоторых отраслей экономики США за период с 1950 по 2000 год.

| Лекарства |

15,5 |

| Чипы |

14,6 |

| Нефть |

13,7 |

| Розничная торговля |

13,4 |

| Банки |

12,9 |

| Автомобили |

12,9 |

| Бумага |

12,6 |

| Страхование |

11,2 |

| Транспорт |

10,9 |

| Электроэнергия |

10,9 |

| Сталь |

9,8 |

| Индекс S&P |

12,23 |

| Безрисковая ставка |

3,08 |

Так мы видим, что наибольшую доходность показал сектор разработки и производства лекарственных продуктов и производство компьютерных составляющих. Наименьшую же доходность показала стальная промышленность. Из таблицы можно сделать вывод, что наиболее высокую доходность показывают высокотехнологические отрасли, с большими затратами на так называемый НИОКР.

1.5 Анализ компании

Следующий этап фундаментального анализа – оценка ценных бумаг и, как частное, поиск недооцененных ценных бумаг.

Одним из самых популярных показателей оценки акций является собственный капитал компании или чистые активы. Собственный капитал компании можно найти в бухгалтерском балансе. Собственный капитал компании – это чистые активы, которые могут быть получены путем вычитания из активов всех обязательств. Если капитализация компании опускается ниже значения собственного капитала компании, то ее можно считать недооцененной. Однако следует обратить внимание на качество активов компании, если денежные средства обладают абсолютной ликвидностью, то такая статья как нематериальные ценности и гудвил не может нам дать полной уверенности, что при продаже мы получим то количество денег, которое указано в балансе компании. При этом особое внимание следует обратить на рентабельность компании. Так если компания торгуется с коэффициентом отношения капитализации к собственному капиталу меньше нуля и имеет хорошую рентабельность, то она является хорошим объектом для портфельных инвестиций.

Другим показателем оценки компании является ликвидационная стоимость на акцию. Этот показатель представляет собой сумму денег, которая может быть получена, если распродать все активы, выплатить весь долг и выплатить оставшиеся деньги акционерам. Ликвидационная стоимость может служить тем показателем, ниже которого акция упасть не может, так как, если бы подобное произошло, фирма стала бы идеальным кандидатом для атаки корпоративными рейдерами. Рейдеры при возможности приобрели бы контроль над фирмой, распродали бы активы, выплатили долги и получили бы прибыль, так как цена, заплаченная за фирму, меньше чем ликвидационная стоимость.

Другим показателем является восстановительная стоимость активов фирмы за минусом обязательств. Некоторые аналитики считают, что стоимость фирмы не может уйти слишком далеко от восстановительной стоимости, так как в этом случае конкуренты воспроизвели бы фирму. Давление со стороны конкурентов входящих в ту же отрасль будет понижать стоимость компании пока она не придет в соответствие с восстановительной стоимостью. Эта идея популярна среди экономистов, отношение капитализации компании к восстановительной стоимости известно как Tobin’s q. В долгосрочной перспективе, отношение капитализации к восстановительной стоимости будет стремиться к 1. однако наблюдения показывают, что соотношение так же может долгое время значительно отличаться от 1.

Показатели, рассчитываемые из баланса, могут быть очень полезными, но на бычьих рынках бывает невозможно найти фирмы, торгующиеся ниже восстановительной или ликвидационной стоимости. Поэтому аналитики вынуждены обращать внимание на ожидаемые денежные потоки, так как именно они определяют цену акции.

С другой стороны, очевидно, что применение метода чистых активов к стабильно работающему предприятию, руководство которого не планирует его ликвидацию или продажу по частям, нельзя назвать абсолютно корректным. Компания как система обладает свойствами, которых нет у отдельных составляющих ее элементов – активов, следовательно, ее стоимость может быть выше, чем сумма стоимостей этих активов.

Другим самым распространенным и самым противоречивым мультипликатором для оценки ценных бумаг является Р/Е. Распространен этот показатель по причине его простоты и легкости вычисления. Для вычисления мультипликатора необходимо поделить цену акции на доход на акцию. Данный мультипликатор показывает за сколько лет окупятся вложения в акцию при текущем уровне прибыльности. Мультипликатор можно посчитать двумя способами: первый способ – цену акции разделить на текущий доход на акцию, а второй способ – цену акции разделить на доход на акцию следующего года. Разные способы дают разные результаты.

Еще одним методом позволяющим определить стоимость акции является метод дисконтирования дивидендов. Стоимость акции определяется как настоящая стоимость денежного потока, и простейшая оценка акций очень похожа на оценку облигаций. Если представить гипотетическую ситуацию, в которой инвестор покупает акцию с намерением держать ее вечно, то есть после своей смерти завещать детям, внукам и т.д. В этом случае, инвестор и его наследники получат поток дивидендов, и стоимость акции может быть рассчитана как настоящая стоимость бесконечного потока дивидендов.

![]() ,

где P0

– внутренняя стоимость акций на сегодняшний день, по мнению аналитика проводящего анализ, которая базируется на его собственных предположениях об ожидаемых потоках дивидендов и рискованности акций. Таким образом, мы приходим к выводу, что внутренняя стоимость акции может быть различна для инвесторов в зависимости от их оптимизма на счет компании. Поскольку на рынке множество инвесторов, то и значения внутренней стоимости могут быть различны. Однако мы думаем о некой средней группе инвесторов, действия которых в данный момент определяют курс акции. Для этих инвесторов внутренняя стоимость должна быть равной рыночной цене акции. Если бы это было не так, то имело бы место нарушение равновесия, и продажи или покупки акций выровняли бы внутреннюю и рыночную цены. Dt

– дивиденд, который держатель акции ожидает получить в конце года t. Все это прогнозируемые дивиденды, ожидания о величине которых могут варьироваться среди инвесторов. ks

– минимально приемлемый доход или требуемая ставка дохода на акцию, принимая во внимание рискованность акции и доход на другие инвестиции. Этот параметр опять имеет отношения к средним инвесторам. Основные детерминанты ks

включают в себя норму доходности, ожидаемую инфляцию и риск.

,

где P0

– внутренняя стоимость акций на сегодняшний день, по мнению аналитика проводящего анализ, которая базируется на его собственных предположениях об ожидаемых потоках дивидендов и рискованности акций. Таким образом, мы приходим к выводу, что внутренняя стоимость акции может быть различна для инвесторов в зависимости от их оптимизма на счет компании. Поскольку на рынке множество инвесторов, то и значения внутренней стоимости могут быть различны. Однако мы думаем о некой средней группе инвесторов, действия которых в данный момент определяют курс акции. Для этих инвесторов внутренняя стоимость должна быть равной рыночной цене акции. Если бы это было не так, то имело бы место нарушение равновесия, и продажи или покупки акций выровняли бы внутреннюю и рыночную цены. Dt

– дивиденд, который держатель акции ожидает получить в конце года t. Все это прогнозируемые дивиденды, ожидания о величине которых могут варьироваться среди инвесторов. ks

– минимально приемлемый доход или требуемая ставка дохода на акцию, принимая во внимание рискованность акции и доход на другие инвестиции. Этот параметр опять имеет отношения к средним инвесторам. Основные детерминанты ks

включают в себя норму доходности, ожидаемую инфляцию и риск.

Если брать более обыденную ситуацию, при которой инвестор не собирается держать акцию вечно, а продаст ее в будущем, то стоимость акции для этого инвестора будет равна ожидаемому потоку дивидендов и той сумме, которую инвестор получит при продаже акции на рынке. Но и та цена, которую инвестор получит при продаже, будет зависеть от ожидаемого потока дивидендов, который от этой акции будет ожидать будущий инвестор. Таким образом, для всех инвесторов ожидаемый поток наличности должен базироваться на ожидаемых будущих дивидендах.

Формула обобщила модель оценки акции при этом, осознавая, что временной характер поведения дивидендов может быть разным: они могут расти, падать, вести себя непредсказуемо и даже быть нулевыми некоторое время. При использовании компьютера инвесторы могут в любое время найти внутреннюю стоимость акции для любого поведения дивидендов. В реальности же самое сложное сделать прогноз будущих дивидендов. Однако во многих случаях ожидаемый рост потоков дивидендов будет расти постоянным темпом:

![]() ,

,

где D0 – самые последние выплаченные дивиденды, g – ожидаемый темп роста дивидендов, по мнению среднего инвестора. Разные инвесторы могут использовать различные g для оценки акций, но курс акции на рынке установлен по g для среднего инвестора. Последнее равенство называется моделью Гордона. Для этой формулы ks >g. Так если бы было верно обратное, то цена акции была бы равна бесконечности. В реальном мире ни одна акция не могла бы приносить доходность, растущую с постоянным темпом, превышающим требуемую ставку доходности. Инвесторы просто-напросто бы повысили требуемую доходность для данной акции.

Модель постоянного роста преимущественно применяется для компаний находящихся в зрелой фазе жизненного цикла, стабильно платящих дивиденды. Предполагаемые темпы роста компании варьируются, однако, можно предположить, что доходы зрелых компаний будут расти примерно с такой же скоростью, как и номинальный ВВП.

Таким образом, инвестор, используя фундаментальный анализ, поэтапно оценивает ситуацию в мировой экономике. Если она, по его мнению, благоприятна, то можно переходить к следующему этапу. На следующем этапе посредством анализа макроэкономических показателей выбирается страна с наиболее благоприятным инвестиционным климатом. Определив страну, в которую наиболее выгодно вкладывать портфельные инвестиции, аналитик переходит к анализу отраслей. И уже в наиболее благоприятной отрасли происходит поиск недооцененных акций, которые и будут объектом наиболее выгодного инвестирования.

Глава 2 Технический анализ

2.1 Постулаты и предпосылки технического анализа

Как уже отмечалось выше, для анализа на рынке акций можно использовать не только фундаментальный анализ, но и технический.

Прежде всего, приведем определение технического анализа. Отметим, что хотя и существует множество формулировок данного понятия, но все они в той или иной степени отражают его главную суть. И поэтому определение не представляет особой сложности. Приняв за основу формулировку, изложенную ведущим специалистом в данной области с мировым именем Дж. Мэрфи, можно сказать, что технический анализ – это исследование динамики рынка с целью прогнозирования будущего направления движения цен, ориентированное на принятие инвестиционных решений. Применимо для рынка акций термин «динамика рынка» включает в себя два источника информации, находящихся в распоряжении технического аналитика, а именно – цену и объем сделки[8] . Исследуя динамику цен и объем торгов, технический анализ в значительной степени абстрагируется как от самого эмитента, так и от среды, в которой он действует, т.е. знание причин, вызывающих изменение цен, в техническом анализе в принципе не обязательно.

В классической теории технического анализа, базовые принципы которого были заложены еще Чарльзом Доу в конце XIX века, существуют три постулата – подмеченные тонкости, на которых основывается технический анализ, логика его методов. Различные авторы публикаций, специалисты технического анализа, его критики и противники по-своему формулируют данные постулаты, но, в общем, все они одинаково излагают их суть. Сформулируем данные постулаты и приведем также для сравнения предпосылки, изложенные Чарльзом Доу в его теории.

Первый постулат: Рынок учитывает все (или курс учитывает все; цена учитывает все). На базе данного постулата сформирована теория эффективности рынка, согласно которой ничто не может действовать более эффективно, чем рынок, поскольку в каждый момент времени цена отражает всю имеющуюся информацию[9] .

Второй постулат: Движение цен подчинено тенденциям (или цена движется в одном направлении; рынок движется трендами).

Третий постулат: История повторяется .

Рынок учитывает все .

Данное утверждение, по сути дела, является краеугольным камнем всего технического анализа. Аналитики технической школы полагают, что причины, которые хоть как-то могут повлиять на рыночную стоимость актива (а причины эти могут быть самого разнообразного свойства: экономические, политические, психологические - любые), непременно найдут свое отражение в цене на этот товар. Иными словами, любые изменения в динамике спроса и предложения отражаются на движении цен. Если спрос превышает предложение, цены возрастают. Если предложение превышает спрос, цены идут вниз. Это, собственно, лежит в основе любого экономического прогнозирования. В техническом же анализе подходят к проблеме с другой стороны и рассуждают следующим образом: если по каким бы то ни было причинам цены на рынке пошли вверх, значит спрос превышает предложение. Следовательно, по макроэкономическим показателям рынок выгоден для «быков». Если цены падают, рынок выгоден для «медведей». Говоря о «макроэкономике», многие специалисты по техническому анализу согласятся, что именно глубинные механизмы спроса и предложения, экономическая природа того или иного рынка и определяют динамику на повышение или на понижение цен. Сами по себе графики цен не оказывают на рынок ни малейшего влияния. Они лишь отражают, если угодно, психологическую тенденцию на повышение или на понижение, которая в данный момент овладевает рынком.

Как уже было отмечено, многие сторонники технического анализа предпочитают не вдаваться в глубинные причины, которые обусловливают рост или падение цен. Очень часто на ранних стадиях, когда тенденция к изменению цен только-только наметилась, или, напротив, в какие-то переломные моменты, причины таких перемен могут быть никому не известны. Может показаться, что технический подход излишне упрощает и огрубляет задачу, но логика, которая стоит за первым исходным постулатом - «рынок учитывает все», - становится тем очевиднее, чем больше опыта реальной работы на рынке приобретает технический аналитик.

Из этого следует, что все то, что каким-либо образом влияет на рыночную цену, непременно на этой самой цене отразится. Следовательно, необходимо лишь внимательнейшим образом отслеживать и изучать динамику цен. Анализируя ценовые графики и множество дополнительных индикаторов, можно добиться того, что рынок сам укажет наиболее вероятное направление своего развития.

У Ч.Доу рассматриваемый постулат звучит следующим образом: индексы учитывают все. Данная предпосылка соответствует современной формулировке. Только в нашем случае, говорится о рынках, а здесь - об индексах. Согласно теории Доу, любой фактор, способный так или иначе повлиять на спрос или предложение, неизменно найдет свое отражение в динамике индекса. Причем, «любой» означает именно - любой, пусть это будет даже землетрясение, катастрофа или какой-нибудь другой «акт божьей воли». Разумеется, эти события непредсказуемы, тем не менее, они мгновенно учитываются рынком и отражаются на динамике цен.

Движение цен подчинено тенденциям

Понятие тенденции или тренда (от англ. trend - общее направление тенденции) - одно из основополагающих в техническом анализе. По сути дела, все, что происходит на рынке, подчинено тем или иным тенденциям. Основная цель составления графиков динамики цен на фондовых рынках и заключается в том, чтобы выявлять эти тенденции на ранних стадиях их развития и торговать в соответствии с их направлением. Большинство методов технического анализа являются по своей природе следующими за тенденцией (trend-following), то есть их функция состоит в том, чтобы помочь аналитику распознать тенденцию и следовать ей на протяжении всего периода ее существования.

Ч.Доу так сформулировал данный постулат: на рынке существуют три типа тенденций. Определение тенденции, которое дает Доу, выглядит следующим образом: при восходящей тенденции каждый последующий пик и каждый последующий спад выше предыдущего. Другими словами, у «бычьей» тенденции должен быть абрис кривой с последовательно возрастающими пиками и спадами. Соответственно, при нисходящей тенденции каждый последующий пик и спад будет ниже, чем предыдущий. Доу выделял три категории тенденций: первичную, вторичную и малую. Он сравнивал движение рынка с морским приливом. Основная тенденция подобна приливу; вторичная, или промежуточная тенденция, напоминает волны, которые и образуют прилив. А малые тенденции похожи на рябь на волнах. Если во время прилива, когда волны выхлестывают на берег, с помощью колышков отмечать самую дальнюю точку, до которой достает каждая последующая приливная волна, то можно определить силу прилива. Если каждая последующая волна выхлестывает на берег дальше, чем предыдущая, значит прилив нарастает. Если же волны отступают, значит начался отлив.

Перейдем к последнему постулату - история повторяется .

Технический анализ и исследования динамики рынка теснейшим образом связаны с изучением человеческой психологии. Например, графические ценовые модели, которые были выделены и классифицированы в течение последних ста лет, отражают важные особенности психологического состояния рынка. Прежде всего, они указывают, какие настроения - «бычьи» или «медвежьи» - господствуют в данный момент на рынке. И если в прошлом эти модели работали, есть все основания предполагать, что и в будущем они будут работать, ибо основываются они на человеческой психологии, которая с годами не изменяется. Можно сформулировать последний постулат - «история повторяется» - несколько иными словами: ключ к пониманию будущего кроется в изучении прошлого. А можно и совсем иначе: будущее - это всего лишь повторение прошлого[10] .

Повторяемость – объективное свойство конъюнктуры. События закономерно повторяются. Тем не менее, как говорил Гераклит: в одну и ту же реку нельзя войти дважды, поэтому никакое событие не воспроизводится в точности. Вновь проявляются лишь основные черты, отражающие закономерности. Детали же всегда своеобразны, так как обусловлены случайными факторами.

Инвестор может запоминать как те или иные обстоятельства (факторы) влияли на конъюнктуру (в частности, на динамику цен) в прошлом. Закономерная повторяемость ситуаций позволяет участнику рынка экстраполировать прошлый опыт на будущее и благодаря этому прогнозировать грядущие изменения.

Например, известно, что во время президентских выборов из-за возможных неблагоприятных изменений конъюнктуры цены на фондовом рынке упали. Это позволяет участникам рынка прогнозировать падение цен во время будущих президентских выборов задолго до них. Подобные ожидания в силу обратной связи способны вызвать реальное падение цен: инвесторы начнут играть на понижение, т.е. продавать свои активы (например, акции), что приведет к превышению предложений над спросом и к действительному понижению цен. Этот процесс при известных условиях сам себя подпитывает и порой приводит к обвалу цен, иногда даже без видимых закономерных причин.

Хотелось бы остановиться еще на двух важных принципах, сформулированных Ч.Доу и используемых в настоящее время непосредственно в процессе анализа и принятия инвестиционных решений.

Индексы должны подтверждать друг друга . Ч.Доу имел в виду промышленный и железнодорожный индексы. Он полагал, что любой важный сигнал к повышению или понижению курса на рынке должен пройти в значениях обоих индексов. Т.е., принятие решений следует на основе подтверждения первичного сигнала сигналами от дополнительных инструментов анализа.

Объем торговли должен подтверждать характер тенденции . Доу считал объем торговли пусть не первостепенным, но, тем не менее, чрезвычайно важным фактором для подтверждения сигналов, полученных на ценовых графиках. Если сформулировать постулат совсем просто и доступно, то объем должен повышаться в направлении основной тенденции.

Необходимо отметить, что данные постулаты и предпосылки лежат в основе всего технического анализа.

2.2 Формы предоставления данных в техническом анализе

Прежде чем приступить к рассмотрению методов технического анализа, немного остановимся на форме представления данных. Наиболее распространенными формами представления данных являются: табличная, аналитическая и графическая.

Табличная форма - заключается в представлении информации в виде таблицы (от лат. tabula - список), перечня сведений, сгруппированных в виде нескольких столбцов (граф), которые имеют самостоятельные заголовки.

Достоинством табличной формы представления данных являются универсальная возможность манипуляции с данными. Она заключается в том, что табличная форма не налагает никаких ограничений ни на качество, ни на количество данных. Несовершенством - является недостаточная наглядность. Как правило, в табличной форме обрабатывают исходные данные торгов, а затем переносят их на графики, преобразую табличную форму в графическую.

Аналитическая форма представления информации является записью в виде формул (функций), употребляемых в математическом анализе. Его достоинством является высокая прогнозируемость результатов. Если известна аналитическая зависимость цены акции от времени, то не только можно прогнозировать тренд, но и определить совершенно точно, сколько будут стоить эти акции в любой день в будущем. Но подчас трудно, а в большинстве случаев – невозможно выразить в аналитической форме зависимость. Это очень трудная задача, не имеющая, как правило, точного решения. Практически она сводится к подбору некоторой функции, наиболее близкой к реальной.

Графическая форма (от греч. grapho - пишу) наиболее используемая в техническом анализе. Главное ее преимущество – это наглядность. График позволяет одновременно наблюдать происходящие изменения и отслеживать динамику. На графической основе стоится почти вся методология технического анализа.

В техническом анализе существует множество инструментов анализа, для подробного описания которых не хватило бы и многостраничной книги. Поэтому ограничимся лишь рассмотрением базовых инструментов из каждой группы методов технического анализа, на которых во многих случаях основывается большинство других инструментов.

2.3 Конфигурационные методы технического анализа

Конфигурационные методы технического анализа являются самыми распространенными и часто используемыми методами.

Главная суть методов конфигурационных методов заключается в использовании предпосылки о повторяемости рыночных ситуаций, т.е. эти методы основываются на прецедентах.

Приверженцы конфигурационных методов, анализируя прошлые ситуации, отыскивают среди них типичные, повторяющиеся, которые графически выражаются сходными геометрическими контурами - фигурами. Этим фигурам (или конфигурациям, комбинациям фигур, моделям) дают специальные названия, чтобы их было проще отличать.

Применение конфигурационных методов заключается в следующем. Необходимо взять динамическую курсовую кривую за более или менее длительный временной период и в небольшом масштабе проанализировать ее динамику. Следует найти все тренды и исследовать очертания фигуры, непосредственно предшествующей тому или иному тренду. Если данная фигура похожа на запомнившуюся ранее фигуру, образовавшуюся в аналогичной ситуации, то с этой фигурой связывается последующий тренд.

Достоинством данной группы методов является прогностичность. Аналитик, нанося на график ежедневные цены, замечает очертания известной фигуры и сразу предсказывает, что будет с ценами в ближайшие дни.

Недостатков у конфигурационных методов два. Первый состоит в том, что критерии определения конфигурации довольно субъективны (один аналитик разглядит одну фигуру, а другой - другую, третий - вообще ничего не увидит). Второй недостаток, общий для всех технических методов предопределен уникальностью любой рыночной ситуации.

Таким образом, конфигурационные методы, с одной стороны весьма простые и прогностичны, с другой - субъективны и в целом обеспечивают недостаточную высокую вероятность предсказаний. Данные методы следует использовать в комбинации с другими методами анализа.

Рассмотрим наиболее популярные конфигурационные методы:

уровни (линии) сопротивления и поддержки;

анализ криволинейных фигур;

анализ фигур на графиках японских свечей.

Уровни (линии) сопротивления и поддержки

Прежде чем приступить к описанию конфигураций (криволинейных и «свечных») определим такие понятия как уровни поддержки и сопротивления, которые широко применяются при интерпретации фигур всех видов.

Линии сопротивления и поддержки являются фундаментом классического трендового анализа, более того они применяются для анализа схождений и расхождений некоторых индикаторов. Возникновение данных линий имеет следующее логическое объяснение.

Линия сопротивления соединяет важные максимумы или гребни рынка (рис. 2.1). Она возникает в момент, когда покупатели больше либо не могут, либо не хотят покупать данную ценную бумагу по более высоким ценам. Одновременно с каждым движением цены вверх нарастает сопротивление продавцов и увеличиваются продажи, что также оказывает понижательное давление на цену. Тренд направленный вверх стопорится и как бы упирается в невидимый потолок, пробить который в настоящий момент не может. Если «быки» соберутся с силами, а «медведи» ослабят хватку, то цена, скорее всего, пробьет установленный ранее уровень сопротивления. В противном случае неизбежно обратное движение цены.

Линия поддержки соединяет важные минимумы рынка. Возникновение и существование линий поддержки прямо противоположно линиям сопротивления. Здесь «быки» меняются местами с «медведями». Продавцы являются активными игроками на рынке, которые выталкивают цену вниз, а покупатели при этом обороняющаяся сторона. Чем активнее будут продавцы, и чем пассивнее покупатели, тем выше вероятность того, что уровень линии поддержки будет пробит и цена пойдет дальше вниз.

На рис.2.1 данные торгов акциями компании «Сургутнефтегаз». Синим цветом показаны линии поддержки, красным – линии сопротивления. В результате роста цены образовались новые уровни поддержки и сопротивления. Первоначальное сопротивление стало поддержкой в изменившейся ситуации.

Если линия сопротивления и линия поддержки сильные и достаточно долго удерживаются, то в зависимости от их сочетания возникают различные образы и ассоциации, которые дают название трендовым моделям и фигурам.

Линии сопротивления и поддержки лучше проводить не через максимальные выбросы цен на вершинах и низах, а через зоны скопления цен. Массовое скопление цен показывает, что здесь поведение определяющего количества трейдеров меняло свое направление, а максимальные выбросы цен в таких местах свидетельствуют о паническом поведении самых слабых участников рынка, спешно закрывающих свои убыточные позиции. Метод анализа линий сопротивления и поддержки помогает трейдерам следить за изменением тенденции - ее разворотом или ускорением.

Поддержка и сопротивление обязаны своим существованием прошлому опыту участников рынка, запечатленному в их памяти. Память о прошлых разворотах на данном уровне побуждает участников торгов совершать куплю или продажу. Их массовые действия и создают поддержку и сопротивление. Помня о том, что цены, достигнув определенного уровня, перестали снижаться и пошли вверх, игроки, вероятно, займутся куплей, когда цены вновь понизятся до этого уровня. Помня о том, что рынок, поднявшись на определенный гребень, развернулся, все будут склонны продавать и играть на понижение, когда цены вновь приблизятся к такому гребню. В этом прослеживается и выполняется постулат технического анализа «история повторяется».

Чем больше высота зоны поддержки и сопротивления, тем она сильнее. Высокая зона сопротивления говорит о сильном нежелании и сопротивлении «медведей» недавнему повышению цен и ослаблении «быков». Высота зоны поддержки и сопротивления для каждого рынка ценной бумаги разная: высота здесь может меняться от 1% до 7% и более от уровня цены. Чем большую высоту имеет зона поддержки и сопротивления, тем больший по натиску напор «медведей» и «быков» соответственно она может остановить.

Чем больше объем сделок в зоне поддержки и сопротивления, тем она сильнее. Обилие сделок в данной области свидетельствует об активности игроков, а это признак их сильной эмоциональной вовлеченности в данный уровень цен. Низкий уровень сделок свидетельствует о неохотном участии при данном уровне цен - это признак слабой поддержки или сопротивления.

Криволинейные фигуры

Данный метод основан на определении повторяющихся фигур на криволинейном графике, которые, как уже говорилось, отражают выявленные ранее закономерности поведения на рынке.

Различают два вида фигур как криволинейных, так и при анализе японских «свечей»: фигуры разворота (слома тренда) и фигуры продолжения (развития тренда).

Фигуры разворота тренда очень важны для аналитика, т.к. несут в себе наиболее значимую информацию - об ожидающемся изменении ценовой тенденции, а момент такого разворота является наилучшим для проведения сделки купли-продажи.

Фигуры развития также имеют для инвестора немалое значение, только они подают сигнал не к купле-продаже, а к выжиданию. Если, к примеру, ценовая тенденция устраивает инвестора, то, получив сигнал в виде фигуры продолжения, ему есть смысл подождать с совершением сделки, до более выгодного момента.

Фигуры на криволинейных графиках получаются путем проведения линий поддержки (по минимальным значениям) и сопротивления (по максимальным). Момент пробития одной из линий считается одним из ключевых в графическом анализе, поэтому уделяется большое внимание при рассмотрении таких ситуаций.

Приведем наиболее популярные классические фигуры, подтверждающие разворот тренда:

Модель «голова-плечи» и перевернутая «голова-плечи» (рис.2.2).

Если на медвежьем тренде появляется фигура «перевернутая голова-плечи», то более высокое, нежели первое, второе плечо усиливает общий, подаваемый фигурой, сигнал. Если же на бычьем тренде у фигуры «голова-плечи» второе плечо ниже первого, то это также говорит о большей вероятности разворота тренда на медвежий. Часто бывает, что курс при выходе из фигуры «голова-плечи» не возвращается назад, к линии шеи. Но это не означает, что данная конструкция не является фигурой «голова-плечи».

Для данной фигуры существует опасность желания увидеть ее гораздо чаще, нежели она на самом деле существует. Чтобы этого не случилось, следует обязательно проверять выводы по фигуре через показатели объема.

Также следует отметить, что, к сожалению, пока, наконец, можно утвердиться в своем мнении, что увиденное движение цены все-таки укладывается в классическую фигуру «голова-плечи», значительное движение этой цены уже завершилось. Однако при этом можно получить очень ценный вывод по направлению движения нового тренда. Пусть теперь динамика цены будет гораздо спокойнее, но зато известно направление тренда и можно быть более-менее уверенным в своей позиции.

Тройная и двойная вершины (рис. 2.3).

Среди тройных и особенно двойных вершин-донышек попадается много ложных сигналов. Большинство ложных сигналов проверяется через призму показателя объема, где на первом движении курса к линии сопротивления или поддержки объемы растут, а на последнем падают. Таким образом, в начале этой разворотной фигуры объем растет на старом трендовом движении цены. В завершение же фигуры он начинает расти на противоположном старому тренду движении цены. Этим рынок дает понять, что он не заинтересован в продолжении старого тренда. Схематично это выглядит следующим образом (рис. 2.4)[11] .

Теперь рассмотрим модели продолжения (развития) тренда. «Флаг» (рис. 2.5). Представляет прямоугольник с параллельными границами, слегка наклоненный вверх или вниз. Прорывы обычно происходят в направлении, противоположном наклону флага. Если флаг уходит вверх, то более вероятен прорыв вниз. Если флаг идет вниз, то более вероятен прорыв вверх.

Если во время восходящего тренда обнаруживается нисходящий флаг, следует выставлять заказ на покупку выше последнего максимума пика, чтобы поймать восходящий прорыв. Восходящий флаг при восходящем тренде служит признаком происходящего перераспределения сил и более вероятен нисходящий прорыв. Следует размещать заказ на продажу ниже последнего минимума во флаге. При нисходящем тренде нужно действовать наоборот.

«Вымпел» (рис. 2.6). Это маленький треугольник, стороны которого наклонены в одну сторону. Вымпелы с наклоном, противоположным тренду, также служат фигурами продолжения. Вымпел, наклоненный вдоль тренда, указывает на то, что тренд готов развернуться вспять.

Как уже было сказано, подход к определению фигур на графиках является весьма субъективным, и нет стопроцентной гарантии, что фигура разворота не поведет себя как фигура продолжения. Опишем еще одну часто встречающуюся модель, рассмотрению которой уделяется особое внимание.

«Треугольник». Рассмотрим модель «треугольник» на примере графика динамики индекса Nikkei (рис. 2.7). Область «треугольника» - это область консолидации цен, границы которой пересекаются справа. Он может служить признаком разворота или, более часто, продолжения тренда. Рынок стягивается, и энергия игроков сжимается, чтобы потом выплеснуться из треугольника.

Небольшой треугольник высотой от 10 до 15 процентов предыдущего тренда обычно бывает фигурой продолжения. Многие восходящие и нисходящие тренды разбиты на части такими треугольниками. Большие треугольники, чья высота составляет треть и более от предыдущего тренда, обычно оказываются реверсивными изменениями. И, наконец, некоторые треугольники переходят в обычный коридор цен.

Треугольники можно разделить, согласно их углу, на три большие группы. Верхняя и нижняя линия симметричного треугольника идут с одинаковым наклоном. Если верхняя линия наклонена под 30 градусов к горизонтали, то и нижняя тоже наклонена под 30 градусов. Симметричный треугольник отражает равенство сил «быков» и «медведей» и более вероятно, что он отмечает продолжение.

Восходящий треугольник имеет относительно ровную верхнюю границу и поднимающуюся нижнюю границу. Ровная верхняя граница показывает, что «быки» сохраняют свою силу и могут поднимать цены до тех же высот, в то время, как «медведи» слабеют и не могут опускать цены так же низко, как и раньше. Восходящий треугольник с большей вероятностью завершится прорывом вверх.

Каждый треугольник образован двумя сближающимися линиями. Верхняя линия соединяет два или более максимумов, а нижняя два или более минимумов.

Треугольник с растущей нижней границей называется восходящим. Он говорит о том, что следует ожидать прорыв вверх. У нисходящего треугольника падающая верхняя граница. Он говорит о том, что цены, вероятно, пойдут вниз. Симметричный треугольник говорит о том, что силы «быков» и «медведей» уравновешиваются, и тренд, вероятно, продолжится.

Истинные прорывы обычно случаются в пределах первых двух третей длины треугольника. Иногда после прорыва цены вновь возвращаются к треугольнику. Эти откаты создают отличные точки начала игры в направлении прорыва.

Нисходящий треугольник имеет относительно ровную нижнюю границу, а его верхняя граница идет вниз. Ровная нижняя граница показывает, что «медведи» сохраняют свою силу и опускают цены до прежнего уровня, а «быки» слабеют и не могут поднимать цены так же высоко, как раньше. Нисходящий треугольник с большей вероятностью завершается нисходящим прорывом.

Объем тяготеет падать по мере старения треугольника. Если он возрастает при движении цен вверх, то более вероятен прорыв вверх. Если объем увеличивается, когда цены подходят к минимумам, то более вероятен прорыв вниз. Истинный прорыв подтверждается всплеском объема.

Истинные прорывы обычно происходят в пределах первых двух третей треугольника. На прорывах из последней трети треугольника лучше не играть. Если цены стагнируют весь путь до точки пересечения, то они, вероятно, так и останутся постоянными. Треугольник напоминает бой двух уставших боксеров, начинающих опираться друг на друга. Ранний прорыв показывает, что один из бойцов сильнее. Если цены остаются в пределах треугольника до конца, значит оба бойца измотаны и мало вероятно образование нового тренда.

В процессе торговли «треугольников» лучше не играть на незначительных колебаниях цен внутри треугольника, если только этот треугольник не очень велик. По мере старения треугольника колебания цен становятся меньше.

При намерении покупать при прорыве вверх, следует поместить заказ выше верхней границы треугольника и понижать его по мере того, как треугольник становится уже. При продаже при прорыве вниз, следует поместить заказ на продажу ниже нижней границы треугольника. По мере того, как треугольник становится уже, следует повышать его. В процессе игры, желательно поместить предохранительную остановку немного внутри треугольника. Цены могут вернуться к границе, но, при истинном прорыве, они не проникнут глубоко внутрь.

Когда после прорыва из треугольника происходит откат, следует обращать внимание на объем. Откат при высоком объеме угрожает наметившемуся тренду, а откат при низком объеме дает хорошую возможность удвоить позицию.

Если цены подойдут к последней трети треугольника необходимо аннулировать заказ на покупку или продажу. Прорывы из последней трети треугольника очень ненадежны.

Анализ фигур на графиках японских свечей

Анализ моделей на графиках японских свечей исторически зародился в Японии и является одним из первых методов анализа рынка.

«Свеча» состоит из тела и двух «теней»: верхней и нижней, и отражает четыре цены. Тело свечи - прямоугольник, полученный разницей между открытием и закрытием. Реальное тело будет белым в период, когда цена закрытия выше, чем открытия, и черным, - когда цена закрытия ниже, чем цена открытия. Верхняя и нижняя тени соответственно означают максимальную и минимальную цену в данном периоде времени.

Анализ «свечей» менее субъективен, чем исследование криволинейных комбинаций. Не каждый инвестор однозначно идентифицирует фигуры «голову-плечи», но каждый безошибочно определит цвет и размер свечи.

Развитость и однозначность интерпретации - положительные качества «свечного» анализа. Отрицательными чертами являются его относительная сложность (вместо одной цены приходится анализировать четыре и направление цен в течение торгового дня, т.е. вместо одной переменной надо рассмотреть пять).

Также как и в анализе криволинейных фигур, в «свечном» анализе различают фигуры разворота (слома) тренда и продолжения (развития) тренда.

Т.к. существует большое множество видов «свечей», рассмотрим их наиболее часто встречающиеся модели. Различают «бычьи» и «медвежьи» модели японских свечей.

«Бычьи» модели.

«Утренняя звезда» (рис. 2.8). Фигура разворота. В нисходящем тренде рынок поддерживает медвежий тренд длинной черной свечой и разрывами открытия во второй день. Однако второй день торгуется в пределах маленького диапазона и закрывается около своего открытия. Этот сценарий в целом показывает потенциал подъема. Подтверждение разворота тренда дается белой третьей свечой.

«Харами» (рис. 2.9). Фигура разворота. После длинного «черного» дня в конце нисходящего тренда, белая свеча открывается выше закрытия предыдущего дня. Цена идет вверх, по мере того, как закрываются короткие позиции, поощряет, дальнейшие покупки. «Харами» должна подтверждаться следующей свечой.

«Поглощение» (рис. 2.10). Фигура разворота. Появляясь в нисходящем тренде, «поглощение» отображается открытием на новом минимуме, но массовые покупки приводят к закрытию около или выше предыдущего открытия. Это показывает, что нисходящий тренд потерял импульс, и «быки» могут накопить силу.

«Разрыв тасуки вверх» (рис. 2.11). Фигура продолжения. В восходящем тренде две белых свечи следуют с разрывом. Затем идет черная свеча, вероятно, в результате промежуточного взятия прибыли. Тренд должен продолжиться в направлении восходящего разрыва.

«Медвежьи» модели.

«Вечерняя звезда» (рис. 2.12). Фигура разворота. В восходящем тренде рынок усиливается длинной белой свечой и разрывом открытия во второй день. Однако, второй день торгуется в пределах маленького диапазона и закрывается около своего открытия. Этот сценарий показывает кризис доверия текущему тренду. Подтверждение разворота тренда - черный третий день.

«Три черных вороны» (рис. 2.13). Фигура продолжения. В восходящем тренде появляются три длинных черных свечи с последовательно снижающимися ценами закрытия. Эта модель предполагает, что рынок был перекуплен слишком долго, и наступает реванш.

«Размышление» (рис. 2.14). Фигура продолжения. В восходящем тренде три белых свечи с последовательно более высокими ценами закрытия. Даже при том, что восходящий тренд продолжается, маленькое третье тело предполагает, что предыдущий подъем теряет силу и готовится к развороту.

«Толчок» (рис. 2.15). Фигура разворота. Во второй день происходит подъем с закрытием в теле предыдущего черного дня. Однако так как закрытие второго дня не достигает даже середины тела первого дня, «быков» ждут препятствия, и нисходящий тренд продолжится.

2.4 Фильтрационные методы технического анализа

Уильям Ганн, в первой половине XX века активно разрабатывал сложные комбинации геометрических и алгебраических принципов, которые с успехом использовал при торговле на только зарождающихся фьючерсных рынках. У. Ганна можно считать основоположником индикаторного направления технического анализа.

Фильтр - это инструмент, позволяющий отделять (фильтровать) нечто полезное, необходимое от неизбежных и ненужных примесей. В данном случае полезным является тренд, а примесями - шумы (хаотические колебания) и случайные направленные колебания.

Фильтрационные методы основаны на выделении из реальной кривой актива тренда. Фильтровать шумы можно различными способами. Фильтрация подобна аппроксимации (от лат. approximo - приближаюсь, приближение) реальной кривой некоторого известного вида. Закон, по которому производится аппроксимация (вид аппроксимирующей кривой), определяет характер фильтра и тренда.

Шумы - помеха для всякого анализа, поэтому от них и стараются избавиться путем фильтрации. Однако следует иметь в виду, что фильтрация шумов часто сопровождается потерей значимой информации, так как заранее по одному виду отделить шум от закономерного колебания непросто.

Поскольку в фильтрационных методах инструментом исследования служит сам фильтр, или тренд, их иногда называют трендследующими. Иными словами метод заключается в нахождении самого тренда (а не фигур) и «следования» за ним.

Очищенную от шумов кривую можно называть фильтром. При этом в наименовании фильтра указывают функцию, с помощью которой была произведена фильтрация (аппроксимация). Самыми простыми фильтрами являются линейный, степенной, экспоненциальный, логарифмический, полиномиальный скользящий средний.

Рассмотрим наиболее популярный метод фильтрации: скользящие средние фильтры.

Скользящие средние

Скользящее среднее значение относится к категории аналитических инструментов, которые следуют за тенденцией. Его цель состоит в том, чтобы определить время начала новой тенденции, а также предупредить о ее завершении или повороте. Скользящие средние предназначены для отслеживания тенденций в процессе их развития, их можно рассматривать как искривленные линии тренда. Однако скользящее среднее не предназначено для прогнозирования движений на рынке в том смысле, в котором это делает графический анализ, поскольку оно всегда следует за динамикой рынка, а не опережает ее. Этот показатель не прогнозирует динамику цен, а только реагирует на нее. Он всегда следует за движениями цен на рынке и сигнализирует о начале новой тенденции, но только после того, как она появилась.

Построение скользящих средних представляет собой специальный метод сглаживания ценовых показателей. При усреднении ценовых показателей их кривая заметно сглаживается, и наблюдать тенденцию развития рынка становится намного проще. Однако уже по своей природе скользящее среднее как бы отстает от динамики рынка. Краткосрочное скользящее среднее точнее передает движение цен, чем более продолжительное длинное скользящее среднее. Применение коротких скользящих средних позволяет сократить отставание по времени, однако полностью устранить его с помощью скользящих средних невозможно. На боковых рынках целесообразнее использовать короткие скользящие средние, а на трендовых эффективнее длинные, как менее чувствительные.

Существует несколько типов скользящих средних: простые, взвешенные и экспоненциальные.

Простое среднее скользящее или среднее арифметическое значение вычисляется по следующей формуле:

где Pi - цена i-го дня, n-порядок скользящей средней.

Этот тип скользящих средних широко используется большинством технических аналитиков. Однако некоторые оспаривают его достоинства, выдвигая при этом два основных довода. Первый заключается в том, что при анализе учитывается только тот промежуток времени, который охватывается этим скользящим средним. Второй довод состоит в том, что простое скользящее среднее фактически уравнивает по значимости цены каждого дня. Например, при использовании десятидневного среднего скользящего, последнему и первому дням придается одинаковый вес - 10%, как и всем остальным дням периода. Пятидневное скользящее среднее, в свою очередь, подразумевает, что средний вес цены дня равен 20%. В то же время некоторые аналитики полагают, что более позднему ценовому показателю следует придавать несколько большее значение. Этот аргумент вполне логичен, т.к. при новой тенденции простому скользящему понадобится больше времени для разворота и подачи сигнала, чем для взвешенного скользящему среднему, который будет рассмотрен ниже.

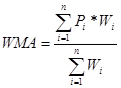

Взвешенное скользящее среднее . Для того чтобы как-то решить проблему «удельного веса» средних значений цен, некоторые аналитики применяют взвешенные скользящие средние. Они рассчитываются по следующей формуле:

, где Wi

- вес i-го компонента (цены).

, где Wi

- вес i-го компонента (цены).

Веса, присваемые ценам в вышеприведенной формуле, могут выбираться произвольно. Вообще, выбор весов цен зависит от характера динамики исследуемой ценной бумаги. Веса могут возрастать линейно, экспоненциально или каким-либо другим образом. В случае линейно взвешенной скользящей средней Wi =i.

Экспоненциальное скользящее среднее имеет более сложное построение, чем взвешенное или простое скользящее среднее, которое позволяет ему устранить два недостатка, присущие простому скользящему среднему. Во-первых, экспоненциальное скользящее среднее придает гораздо большее значение показателям последних дней. Поэтому он является взвешенным. Но, хотя предшествующей динамике цен придается меньший вес, при вычислении используются все данные по ценам - за весь период действия рынка ценной бумаги. Формула вычисления этого вида скользящего среднего более сложна и выглядит следующим образом:

![]() ,

,

где t-сегодняшний, t-1 – вчерашний день, k=2/(n+1), где n - порядок скользящей средней.

Не смотря на то, что экспоненциальное скользящее среднее не имеет недостатков, присущих простой скользящей средней, как заявляют некоторые специалисты, она не является наилучшей из трех скользящих средних.

Общие правила анализа скользящих средних сводятся к следующему:

1. Самым важным сигналом, показывающим направление тренда, является общее направление движения скользящего среднего. При восходящей скользящей средней следует придерживаться «бычьего» рынка и играть на повышение. Следует покупать, когда цены упадут до скользящей средней, устанавливая защитную приостановку ниже недавнего минимума, и подтягивать ее, как только цены закроются выше предыдущего уровня. При нисходящей скользящей средней следует играть на понижение, открывая короткие позиции, когда цены поднимутся до уровня скользящей средней или чуть выше. В этом случае защитную приостановку следует размещать чуть выше предыдущего гребня и динамично подтягивать ее в случае продолжения «медвежьего» тренда.

2. Вторым сигналом служит пересечение скользящей средней и графика цены. Сигнал является сильным для наметившегося «бычьего» рынка, если скользящее среднее пересекает график цены сверху, имея при этом положительный наклон, и сам график цены имеет также большой положительный наклон. В случае пресечения скользящей средней и графика цены при отрицательном наклоне первого и слабом положительном или отрицательном наклоне второго, подается более слабый сигнал на наметившийся «бычий» тренд, и здесь следует получить подтверждение будущей динамики от дополнительного сигнала. Для наметившегося «медвежьего» рынка поступают аналогичные сигналы, только с обратным расположением и наклоном скользящей средней и графика цены.

3. Третьим сигналом служит разворот скользящей средней на минимальном или максимальном значении. Если скользящая средняя расположена под графиком цены и имеет локальный минимум, а график цены имеет положительный наклон, то поступает сигнал средней силы о «бычьем» направлении рынка и об открытии позиции вверх; если же график не имеет положительного наклона, то поступает очень слабый сигнал, для подтверждения которого нужно использовать три дополнительных сигнала.

Этими правилами можно руководствоваться, на трендовых рынках. На рынке без проявленного тренда соответствующие графики будут иметь извилины. Попытка чисто механически отфильтровать эти извилины приводит, как правило, к потере и полезного сигнала.

2.5 Циклические методы технического анализа

Теория волн Эллиотта (волновой анализ Эллиотта)

В годы Великой депрессии Ральф Нельсон Эллиотт вывел теорию определения базисных форм ценовых движений. Данная теория обрела новый смысл благодаря усилиям Роберта Прехтера в начале 80-х годов.

Закон, выведенный Эллиоттом о том, что поведение общества или толпы развивается и изменяется в виде распознаваемых моделей. Используя данные фондового рынка в качестве своего главного инструмента, Эллиотт открыл, что постоянно меняющаяся траектория цен фондового рынка выписывает некоторый структурированный рисунок, который в свою очередь отражает основную гармонию, найденную в природе. На основе этого открытия он разработал рациональную систему рыночного анализа.

Эллиотт выделил тринадцать моделей движения или «волн», которые снова и снова возникают в потоке рыночных цен и повторяются по форме, но не обязательно по времени или амплитуде. Он дал названия, определения и проиллюстрировал эти модели. Далее он описал, как эти структуры соединяются вместе, чтобы образовать укрупненную версию этих же самых моделей, как они в свою очередь соединяются для образования идентичных моделей следующего большего размера и т.д.

Если говорить кратко, то закон волн - это каталог моделей изменения цен и объяснений того, где подобные фигуры вероятнее всего должны проявиться на пути развития рынка. Описания Эллиотта представляют собой набор эмпирически выведенных правил и указаний для объяснения поведения рынка. Эллиотт заявил о прогностическом значении данного закона волн, который сейчас носит его имя, «Закон волн Эллиотта».

Базой в теории волн Эллиотта являются три понятия: модель, соотношение и время (приведены в порядке важности). Моделью волн называют конфигурацию, которую принимает сочетание волн. Подчеркнем, что это - важнейшее понятие, краеугольный камень теории волн Эллиотта.

Анализ соотношений позволяет определять возможные уровни коррекции и ценовые ориентиры путем измерения соотношений между различными волнами.

И, наконец, между волнами существуют определенные временные связи, которые также являются предметом волнового анализа. Они служат для подтверждения волновых моделей и соотношений волн. Однако некоторые последователи Эллиотта считают, что временной аспект волнового анализа – менее надежная величина для прогнозирования движения рынка.

Теория волн Эллиотта первоначально применялась для анализа фондовых индексов - в частности промышленного индекса Доу-Джонса. В несколько упрощенном виде основной постулат теории гласит: фондовый рынок подчиняется повторяющемуся ритму - пять волн роста, три волны падения. На рис. 2.16 пример одного полного цикла. Посчитав волны, которые составляют цикл, и можно увидеть, что один полный цикл состоит из восьми волн - пяти волн роста и трех волн падения. Пять волн, составляющих фазу роста, на рисунке пронумерованы. Восходящие волны (1, 3, 5) называют импульсными волнами. Нисходящие волны 2 и 4 развиваются в противоположном тенденции направлении. Их называют корректирующими волнами, так как они вносят поправки в движение волн 1 и 3. После того как рост, состоящий из пяти волн, завершается, начинается трехволновая корректировка. Три корректирующие волны помечены на рисунке буквами «a», «b» и «c».

Почти такой же важной характеристикой волн, как устойчивая модель их сочетания, является степень соответствующей тенденции. Существуют многочисленные степени тенденции. Сам Эллиотт, например, выделял девять различных уровней развития тенденции (или протяженности тенденции), начиная с «Великого сверхцикла», охватывающего целых двести лет, и кончая сверхкороткой степенью, существующей всего несколько часов. Важнейшее правило теории волн гласит: независимо от степени тенденция всегда будет развиваться по основному восьмиволновому циклу.

Каждая волна подразделяется на меньшие волны, которые в свою очередь также разбиваются на волны - еще меньшей степени. Естественно, отсюда следует, что каждая из волн фактически является частью большей, следующей в волновой иерархии. Пример такой иерархии представлен на рис. 2.17. Две самые крупные волны - (1) и (2) подразделяются на восемь меньших, которые в свою очередь могут быть далее разбиты на тридцать четыре еще меньшие волны. Эти две большие волны - представляют собой лишь первые две волны, входящие в состав еще более значительной пятиволновой восходящей тенденции. За ними должна последовать волна (3), относящаяся к тому же иерархическому уровню. Тридцать четыре волны, изображенные на рис. 2.17, при переходе на одну степень вниз подразделяются уже на сто сорок четыре (рис. 2.18).

Числа 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 не случайны. Они входят в так называемую числовую последовательность Фибоначчи (каждое последующее число равно сумме двух предыдущих), которая служит математической основой теории волн Эллиотта. Рассмотрим примеры (рис. 2.16-2.18), демонстрирующие весьма важную особенность волн. На сколько меньших волн может быть разбита данная волна (три или пять), зависит от направления большей волны, частью которой она является. Так, волны (1), (3) и (5) (рис.2.17) подразделяются на пять волн каждая, поскольку волна большей степени, волна (1) - восходящая. Поскольку волны (2) и (4) идут в противоположном тенденции направлении, они разбиваются только на три волны меньшей степени. Посмотрев внимательнее на корректирующие волны (a), (b), (c), можно увидеть, что они составляют корректирующую волну (2) (большей степени). Две опускающиеся волны - (а) и (с) - подразделяются на пять меньших волн каждая, поскольку идут в том же направлении, что и большая по степени волна (2). Волна (с), наоборот, состоит всего из трех волн, поскольку идет в направлении, противоположном следующей более крупной волне (2).

Умение различать трехволновые и пятиволновые модели - основа практического применения теории волн. От него зависят все дальнейшие действия трейдера. Количество волн подсказывает, чего следует ожидать на рынке. Оформившаяся пятиволновая конфигурация, например, показывает, что завершилась только часть движения большей волны, что оно продолжится (если это только не пятая волна в структуре более высокой по иерархии пятой волны).

Важнейшее правило интерпретации волновых структур гласит: коррекция не может состоять из пяти волн. Так, если при общей тенденции роста наблюдается пятиволновое падение, можно с высокой долей уверенности констатировать, что фактически имеем дело с первой волной трехволнового (a-b-c) падения, то есть падение продолжится. На «медвежьем» рынке после трехволнового повышения должна возобновиться тенденция падения. А оживление, состоящее из пяти волн, – предупреждение, что следует ожидать более значительного движения цен вверх. Более того, оно вполне может оказаться первой волной новой «бычьей» тенденции[12] .

Еще раз заметим, что в некоторых случаях волной анализ Эллиотта позволяет получать детальные прогнозы высокой вероятности. Однако в других ситуациях, когда, по-видимому, волновая теория используется за рамками своей области применимости, она закономерно приводит к ложным результатам. И поскольку сложный характер теории Эллиотта мешает добиться желаемых результатов чаще, чем хотелось, ее применение частными инвесторами не оправдывает себя.

Метод естественных циклов

Естественные и биологические ритмы (циклы), присущие природе и человеку, как ее части, оказывают очевидные влияния на его профессиональную деятельность людей. И фондовый рынок не является исключением, т.к. психологические предпосылки к движению рынков никто не отрицает.

Годовые собрания акционеров обычно проводят весной. Перед ними соотношение спрос-предложение изменяется в сторону спроса, т.к. у многих акционеров есть необходимость увеличить количество голосующих акций необходимых для принятия нужных им решений.

Увеличение спроса (при прочих равных условиях) приводят к увеличению цен. Давно подмечено, что «бычьи» настроения на фондовом рынке - одно из проявлений вращения Земли вокруг Солнца.

Вращение Земли вокруг своей оси и связанное с этим наступление светового дня, притом различное по времени в разных часовых поясах, способно оказывать мощное воздействие на дневную ценовую динамику. Заказы из мировых инвестиционных центров (Нью-Йорка, Лондона и пр.) на покупку-продажу российских акций поступают обычно в одно и то же время. Поэтому с периодичностью в один день в соответствующие часы наблюдается пик торговли (вложения нерезидентов на слабом российском фондовом рынке играют не последнюю роль). При этом на «бычьем» рынке дневные цены достигают максимума, а на «медвежьем» - минимума.

Свою периодичность имеют также отпуска, отчеты по эмитентов и профессиональных участников фондового рынка, периодические выплаты в бюджет, конец рабочей недели перед выходными, что находит свое отражение в колебаниях (с годовой, квартальной, недельной частотой) цен на фондовом рынке.

Таким образом, были рассмотрены основные методы технического анализа. Все они в той или иной мере имеют практическую важность. Перед аналитиком остается открытым вопрос какой из методов выбрать. В идеале нужно использовать как можно больше методов, чтобы снизить риск ошибки в интерпретации того или иного сигнала, так как каждый из методов имеет свои недостатки. По мнению автора, самым универсальным методом анализа является анализ фигур на графиках японских свечей, так как он характеризуется однозначностью интерпретации, вследствие того, что анализируется полный объем информации относительно цен в течение торгов.

Заключение

Центральное положение фундаментального анализа основывается на том, что внутренняя стоимость фирмы может быть соотнесена с ее финансовыми характеристиками: перспективами роста, характером роста и денежными потоками, которые она будет генерировать в будущем Отклонение от рыночной стоимости становиться сигналом, что акции фирмы недооценены или переоценены рынком. В этом состоит долгосрочная стратегия инвестирования, и предположения, лежащие в ее основе, заключаются в следующем: связь между стоимостью и основными финансовыми показателями может иметь количественное значение, эта связь устойчива во времени, отклонения от этой взаимосвязи корректируются за некоторый период времени.

Применение фундаментального анализа должно себя оправдывать, то есть в долгосрочном плане квалифицированный инвестор, принимающий решения на основе фундаментального анализа должен получить доходность большую, чем рынок, за одинаковый промежуток времени при равных рисках. В то же время некоторые экономисты уверены, что рынок эффективен, и никакие методы анализа не позволят в долгосрочном периоде получить большую доходность, чем покажет сам рынок.