| Похожие рефераты | Скачать .docx |

Реферат: Эмиссия и обращение ценных бумаг ОАО Нижнекамскнефтехим

Министерство образования Российской Федерации

Архангельский государственный технический университет

Институт экономики, финансов и бизнеса

Кафедра финансов и кредита

Курсовая работа по дисциплине:

«Рынок Ценных Бумаг и Биржевое Дело»

на тему:

«Эмиссия и обращение ценных бумаг

ОАО «Нижнекамскнефтехим»

Выполнил: студент III курса

5-й группы, Спиридонов Д. Л

Проверила: Петрик Н. И.

Архангельск

2001

Содержание

Содержание 2

ВВЕДЕНИЕ_ 3

1 ПЕРВИЧНЫЙ РЫНОК ЦЕННЫХ БУМАГ_ 4

1.1 Процедура эмиссии и её этапы_ 4

1.1.1 Регистрация выпуска 9

1.1.2 Размещение ценных бумаг 11

1.1.3 Отчёт об итогах выпуска 13

1.2 Акции и их виды_ 14

1.3 Дивиденд_ 16

1.4 Доходность акций_ 18

1.5 Облигации_ 21

2 ВТОРИЧНЫЙ РЫНОК ЦЕННЫХ БУМАГ_ 26

2.1 Биржевой_ 27

2.1.1 Участники биржи_ 33

2.1.2 Виды сделок 34

2.2 Внебиржевой_ 36

2.2.1 Внебиржевой организованный рынок ценных бумаг 36

2.2.2 Внебиржевой неорганизованный рынок ценных бумаг 39

2.3 Стоимостная оценка акций_ 40

2.4 Реестр_ 42

2.5 Депозитарий_ 43

2.6 Клиринг 43

3 ТЕХНИЧЕСКИЙ И ФИНАНСОВЫЙ АНАЛИЗ_ 45

3.1 Технический анализ 45

3.2 Финансовый анализ 52

ЗАКЛЮЧЕНИЕ_ 54

Приложение А_ 56

Список литературы_ 57

ВВЕДЕНИЕ

Социально – экономические преобразования, осуществляемые в России с начала 90-ых годов и направленные в сторону формирования рыночной экономики, обусловили институциональное становление и развитие такой важной сферы экономики, как рынок ценных бумаг.

В условиях рыночной экономики важнейшее значение для повышения эффективности производства предприятия имеет способность управлять процессом финансирования. Иначе говоря, руководство предприятий должно стремиться к наиболее оптимальному использованию свободных финансовых ресурсов, которое позволило бы предприятию получить максимальную прибыль. Одним из наиболее гибких финансовых инструментов является использование ценных бумаг.

Цель данной курсовой работы заключается в том, чтобы на примере акционерного общества и его ценных бумаг показать механизм функционирования рынка ценных бумаг и его институтов, особенности и проблемы российского рынка, проследить, как работают на рынке ценных бумаг инвесторы, эмитенты и другие участники рынка. Целью работы также является овладение навыками исследовательской работы и подготовка к дипломной работе.

Впервой главе работы я рассмотрю первичный рынок ценных бумаг, а именно: технология эмиссии, первичного размещения, вторичного размещения, дам понятие и приведу пример расчёта дивиденда, понятие аффилированных лиц и другое.

Во второй главе я попытаюсь раскрыть механизм функционирования вторичного рынка. В этой главе я покажу отличие биржевого рынка от внебиржевого. Покажу работу эмитента и индивидуального инвестора, а также других участников на обоих видах рынка. Опишу реестр акционеров, депозитарий и клиринг. Рассмотрю виды внебиржевого рынка, уделив особое внимание российскому внебиржевому рынку, и приведу пример расчёта курсовой стоимости акции.

В третей главе я рассмотрю методы технического анализа которые будут сопровождаться примерами и различными рисунками для лучшего восприятия информации. Будут рассмотрены также особенности финансового анализа и его суть.

В конце я подведу итог выполненной работы.

1 ПЕРВИЧНЫЙ РЫНОК ЦЕННЫХ БУМАГ

Открытое акционерное общество "Нижнекамскнефтехим" в 1993 г. было преобразовано в акционерное общество из одноименного государственного производственного объединения.

План приватизации ПО "Нижнекамскнефтехим" был утвержден Решением Коллегии Госкомимущества РТ № 25 от 20.07.93 г.

Место нахождения и почтовый адрес: 423570, Республика Татарстан, г.Нижнекамск, ОАО "Нижнекамскнефтехим"

Дата государственной регистрации Общества и регистрационный номер: 18 августа 1993г., зарегистрировано Министерством финансов Республики Татарстан и внесено в реестр акционерных Обществ, создаваемых на территории Республики Татарстан, за номером 388.

Среднесписочная численность работников эмитента, включая работников его филиалов и представительств: 20 131 человек.

ОАО "Нижнекамскнефтехим" имеет 22 зависимых и дочерних хозяйственных общества, которые осуществляют все необходимые работы по транспортировке, подготовке сырья, доставке готовой продукции и другие вспомогательные работы.

Уставный капитал компании (см. таблицу 1.1) в настоящий момент составляет 1 830 239 750 рублей и состоит из 1 830 239 750 акций номинальной стоимостью 1 рубль, из которых обыкновенные акции составляют 1 611 256 000 штук, а привилегированные - 218 983 750 шт.

Таблица 1.1 Распределение уставного капитала

| Вид акций |

Номинал, руб. |

Количество, шт. |

Сумма, руб. |

| АОИ |

1 |

1 611 256 000 |

1 611 256 000 |

| АПИ |

1 |

218 983 750 |

218 983 750 |

| ИТОГО |

1 830 239 750 |

Все акции размещены; уставный капитал оплачен полностью.

Идентификационный номер налогоплательщика: 1651000010.

Количество акционеров , зарегистрированных в реестре акционеров ОАО "Нижнекамскнефтехим" на 07.11.2001 г. - 34 827 человек.

Уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами. Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Уставный капитал общества определяет минимальный размер имущества общества, гарантирующего интересы его кредиторов.[2]

Минимальный уставный капитал открытого общества должен составлять не менее тысячекратной суммы минимального размера оплаты труда, установленного федеральным законом на дату регистрации общества, а закрытого общества - не менее стократной суммы минимального размера оплаты труда, установленного федеральным законом на дату государственной регистрации общества.[2]

1.1 Процедура эмиссии и её этапы

В соответствии с Гражданским Кодексом РФ ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.[1]

Первичный рынок — рынок, на котором осуществляется размещение впервые выпщенных ценных бумаг. Основными его участниками являются эмитенты ценных бумаг и инвесторы. Эмитенты, нуждающиеся в финансовых ресурсах для инвестиций в основной и оборотный капитал, определяют предложение ценных бумаг на фондовом рынке. Инвесторы, ищущие выгодную сферу для применения своего капитала, формируют спрос на ценные бумаги. Именно на первичном рынке осуществляется мобилизация временно свободных денежных средств и инвестирование их в экономику. Но первичный рынок не только обеспечивает расширение накопления в масштабе национальной экономики. На первичном рынке происходит распределение свободных денежных средств по отраслям и сферам национальной экономики. Критерием этого размещения в условиях рыночной экономики служит доход, приносимый ценными бумагами. Это означает, что свободные денежные средства направляются в предприятия, отрасли и сферы хозяйства, обеспечивающие максимизацию дохода. Первичный рынок выступает средством создания эффективной с точки зрения рыночных критериев структуры национальной экономики, поддерживает пропорциональность хозяйства при сложившемся в данный момент уровне прибыли по отдельным предприятиям и отраслям.

Все это означает, что первичный рынок ценных бумаг является фактическим регулятором рыночной экономики. Он в значительной степени определяет размеры накопления и инвестиций в стране, служит стихийным средством поддержания пропорциональности в хозяйстве, отвечающей критерию максимизации прибыли, и таким образом определяет темпы, масштабы и эффективность национальной экономики. Первичный рынок предполагает размещение новых выпусков ценных бумаг эмитентами. При этом в качестве эмитентов могут выступать корпорации, федеральное правительство, муниципалитеты. Значение этих групп эмитентов на рынке определяется состоянием экономики в стране и общим уровнем ее развития. Хронические дефициты государственных бюджетов большинства стран обусловливают преобладающую роль государства на рынке ценных бумаг. Так, в США в 1989 г. на долю государства приходилось до 75% всех заимствований, в России в 1995 г. около 70%.[11]

Рассмотрю процедуру эмиссии корпоративных ценных бумаг, т.е. их первоначального размещения на рынке ценных бумаг или поступления в обращение. Эмиссия ценных бумаг - выпуск в обращение акций, облигаций и других финансовых инструментов, осуществляемый акционерными обществами в процессе их учреждения, а также при увеличении их уставного капитала или привлечении дополнительных финансовых ресурсов. Первичная эмиссия ценных бумаг, это - продажа ценных бумаг эмитентами их первым владельцам - инвесторам. Процедура эмиссии ценных бумаг акционерными обществами регламентируется: Федеральным законом Российской Федерации "Об акционерных обществах", принятым Государственной Думой 24 ноября 1995 г.; Федеральным законом Российской Федерации "О рынке ценных бумаг”, принятым Государственной Думой 20 марта 1996 г.; Инструкцией Министерства финансов РФ от 3 марта 1992 г. № 2 "О правилах выпуска и регистрации ценных бумаг на территории РФ" и др.

Первичная эмиссия ценных бумаг осуществляется при учреждении акционерного общества и при увеличении размеров его уставного капитала. При финансировании заемного капитала она происходит путем выпуска долговых ценных бумаг (облигаций). Первичная эмиссия ценных бумаг осуществляется в форме:

· открытого (публичного) размещения ценных бумаг среди потенциально неограниченного круга инвесторов с публичным объявлением о выпуске ценных бумаг, проведением рекламной кампании и регистрацией проспекта эмиссии;

· закрытого (частного) размещения - без публичного объявления, без проведения рекламной кампании, публикации и регистрации проспекта эмиссии среди заранее известного ограниченного круга инвесторов (до 500 включительно), или на сумму не более 50 тыс. минимальных размеров оплаты труда (МРОТ).[2]

Можно выделить два основных вида эмиссии акций:

1. эмиссия акций в процессе учреждения акционерного общества (учредительная эмиссия);

2. эмиссия ценных бумаг для осуществления финансирования инвестиционной и расширения производственно-хозяйственной деятельности акционерного общества .

В момент учреждения акционерного общества первичная эмиссия осуществляется только в форме закрытого (частного) размещения.[9]

В таблице 1.1.1 указаны выпуски акций и их основные характеристики. При преобразовании предприятия в акционерное общество (в 1993 г.) были выпущены акции обыкновенные именные бездокументарные и привилегированные именные бездокументарные номинальной стоимостью 10 рублей. На данный момент все ценные бумаги выпуска погашены (аннулированы). Привилегированные акции разделены на две группы: кумулятивного типа – 20% (175187 шт.) и классические – 80% (700748 шт.).

28.12.98 был зарегистрирован выпуск обыкновенных и привилегированных акций именных бездокументарных. Способ размещения – конвертация при уменьшении номинала. Ограничений при обращении на вторичном рынке нет. Таким образом уставный капитал стал разделён на 73 209 590 акций по1 рублю каждая, из них 1 751 870 шт. – привилегированные кумулятивные, и 7 007 480 шт. – привилегированные классические.

19.09.01 был зарегистрирован выпуск акций. Способ размещения: распределение среди акционеров. Размещение дополнительных акций среди акционеров ОАО "Нижнекамскнефтехим" производится на 10-й день с момента регистрации выпуска ценных бумаг. Дополнительные акции распределяются среди акционеров пропорционально количеству привилегированных акций, принадлежащих им на дату размещения. Каждый акционер при этом получает дополнительно к каждой имеющейся у него привилегированной акции 24 акции соответствующей категории. Решение о выпуске утверждено Советом директоров ОАО "Нижнекамскнефтехим" от 19.06.2001, протокол № 2 на основании решения годового общего собрания акционеров об увеличении уставного капитала ОАО "Нижнекамскнефтехим" путем размещения дополнительных акций. от 20.04.2001. Проспект эмиссии утвержден Советом директоров ОАО "Нижнекамскнефтехим" 19.06.2001. Таким образом количество привилегированных кумулятивных акций – 42 044 880 шт., привилегированных классических – 168 179 520 шт., всего – 218 983 750 шт.

Таблица 1.1.1 Сведения об акциях ОАО «Нижнекамскнефтехим»

| Условный номер выпуска |

1 |

2 |

3 |

4 |

5 |

6 |

| Номер гос. регистрации |

11-1п-423 |

11-1п-423 |

1-02-00096-А |

2-02-00096-А |

1-03-00096-А |

2-03-00096-А |

| Дата гос. регистрации |

18.08.93 |

18.08.93 |

28.12.98 |

28.12.98 |

19.09.01 |

19.09.01 |

| Вид акций |

АОИ |

АПИ |

АОИ |

АПИ |

АОИ |

АПИ |

| Номинал, руб. |

10 |

10 |

1 |

1 |

1 |

1 |

| Объявленное количество, шт. |

6 445 024 |

875 935 |

64 450 240 |

8 759 350 |

1 546 805 760 |

210 224 400 |

| Размещённое количество, шт. |

6 445 024 |

875 935 |

64 450 240 |

8 759 350 |

1 546 805 760 |

210 224 400 |

| Объявленный объём, руб. |

64 450 240 |

8 759 350 |

64 450 240 |

8 759 350 |

1 546 805 760 |

210 224 400 |

| Размещённый объём, руб. |

64 450 240 |

8 759 350 |

64 450 240 |

8 759 350 |

1 546 805 760 |

210 224 400 |

| Способ размещения |

Приобретение акций при приватизации |

Приобретение акций при приватизации |

Конвертация при уменьшении номинала |

Конвертация при уменьшении номинала |

Распределение среди акционеров |

Распределение среди акционеров |

| Дата начала размещения |

20.09.93 |

20.09.93 |

06.01.99 |

06.01.99 |

01.10.01 |

01.10.01 |

| Дата окончания размещения |

31.12.94 |

31.12.94 |

06.01.99 |

06.01.99 |

01.10.01 |

01.10.01 |

| Дата регистрации отчета об итогах выпуска |

19.09.97 |

19.07.97 |

19.04.99 |

19.04.99 |

06.11.01 |

06.11.01 |

| Состояние |

Аннулирован при конвертации |

Аннулирован при конвертации |

Размещен |

Размещен |

Размещен |

Размещен |

| Регистрирующий орган |

N/A |

N/A |

ФКЦБ России |

ФКЦБ России |

ФКЦБ России |

ФКЦБ России |

Процедура эмиссии эмиссионных ценных бумаг, если иное не предусмотрено законодательством Российской Федерации, включает следующие этапы:

· принятие эмитентом решения о выпуске эмиссионных ценных бумаг;

· регистрацию выпуска эмиссионных ценных бумаг;

· для документарной формы выпуска - изготовление сертификатов ценных бумаг;

· размещение эмиссионных ценных бумаг;

· регистрацию отчета об итогах выпуска эмиссионных ценных бумаг.

При регистрации проспекта эмиссии ценных бумаг процедура эмиссии дополняется следующими этапами:

· подготовкой проспекта эмиссии эмиссионных ценных бумаг;

· регистрацией проспекта эмиссии эмиссионных ценных бумаг;

· раскрытием всей информации, содержащейся в проспекте эмиссии;

· раскрытием всей информации, содержащейся в отчете об итогах выпуска.[3]

Таким образом, процесс эмиссионной деятельности складывается из нескольких ключевых этапов, и первым из них можно считать подготовительный этап, который связан с проведением обширного круга достаточно разнообразных работ и мероприятий. Успех предстоящей эмиссии ценных бумаг во многом зависит от того, как она подготовлена. Осуществление миссии должно основываться на четком понимании целей и детальной проработке финансируемых с помощью эмиссии проектов.

В процессе учреждения АО и подготовки учредительной эмиссии должен быть прежде всего решен вопрос о целесообразности создания новой хозяйственной структуры. Необходимо произвести расчеты и анализ, убедительно доказывающие, что создание нового АО позволит более эффективно организовать производственные и хозяйственные процессы и что вновь создаваемое АО будет конкурентоспособно на рынке выпускаемой им продукции (производимых работ и услуг).

При повторном выпуске ценных бумаг, средства от которого используются для финансирования инвестиционной деятельности (новых производственных программ), необходимо решить вопрос о выборе наиболее эффективных источников и механизмов финансирования и кредитования инвестиционной и производственно-хозяйственной деятельности; решить, что выгоднее осуществить: эмиссию акций, выпуск облигаций, получить ссуду в банке или же привлечь денежные средства под векселя АО.

Предприятия, планирующие проведение новых эмиссий, должны определить:

1. объем эмиссии;

2. условия размещения ценных бумаг;

3. эмиссионную цену размещаемых на рынке бумаг.

Подготовка к решению вопроса о выпуске ценных бумаг предполагает проведение аналитической работы по следующим направлениям:

· анализ отрасли, в которой действует компания (или собирается действовать вновь учреждаемая корпорация);

· изучение положения компании в отрасли (ее конкурентоспособность);

· анализ финансового состояния АО (изучение финансовой отчетности компании).

В результате такой подготовки решается вопрос о том, предпринимать или не предпринимать выпуск ценных бумаг.

В случае осуществления первого публичного размещения акций (облигаций) или повторного их выпуска при условии, что данные ценные бумаги не обращаются на вторичном рынке, т.е. отсутствует рыночная цена данного финансового инструмента, необходимо произвести оценку стоимости.

Решение о выпуске ценных бумаг принимается органом управления эмитента, который имеет на то полномочия согласно действующему законодательству и уставу. Этим же решением должен быть утверждены и определены порядок осуществления мероприятий, связанных с выпуском.

В процессе подготовительной работы должны быть составлены 2 очень важных документа: бизнес-план и проспект эмиссии ценных.

1.1.1 Регистрация выпуска

Следующим этапом эмиссии ценных бумаг является регистрация выпуска.

Для регистрации выпуска эмиссионных ценных бумаг эмитент обязан представить в регистрирующий орган следующие документы:

· заявление на регистрацию;

· решение о выпуске эмиссионных ценных бумаг;

· проспект эмиссии (если регистрация выпуска ценных бумаг сопровождается регистрацией проспекта эмиссии);

· копии учредительных документов (при эмиссии акций для создания акционерного общества);

· документы, подтверждающие разрешение уполномоченного органа исполнительной власти на осуществление выпуска эмиссионных ценных бумаг (в случаях, когда необходимость такого разрешения установлена законодательством Российской Федерации).

Регистрирующий орган обязан зарегистрировать выпуск эмиссионных ценных бумаг или принять мотивированное решение об отказе в регистрации не позднее чем через 30 дней с даты получения документов, указанных в настоящей статье.

Перечень регистрирующих органов на территории Российской Федерации устанавливается Федеральной комиссией по рынку ценных бумаг.[3]

Проспект эмиссии должен содержать:

· данные об эмитенте;

· данные о финансовом положении эмитента. Эти сведения не указываются в проспекте эмиссии при создании акционерного общества, за исключением случаев преобразования в него юридических лиц иной организационно - правовой формы;

· сведения о предстоящем выпуске эмиссионных ценных бумаг.

Данные о финансовом положении эмитента включают:

- бухгалтерские балансы и отчеты о финансовых результатах деятельности эмитента, включая отчет об использовании прибыли, по установленным формам за последние три завершенных финансовых года либо за каждый завершенный финансовый год с момента образования, если этот срок менее трех лет;

- бухгалтерский баланс эмитента (а для эмитентов, являющихся банками, бухгалтерский баланс по счетам второго порядка) по состоянию на конец последнего квартала перед принятием решения о выпуске эмиссионных ценных бумаг;

- отчет о формировании и об использовании средств резервного фонда за последние три года;

- размер просроченной задолженности эмитента кредиторам и по платежам в соответствующий бюджет на дату принятия решения о выпуске эмиссионных ценных бумаг;

- данные об уставном капитале эмитента (величина уставного капитала, количество ценных бумаг и их номинальная стоимость, владельцы ценных бумаг, доля которых в уставном капитале превышает установленные антимонопольным законодательством Российской Федерации нормативы);

- отчет о предыдущих выпусках эмиссионных ценных бумаг эмитента, включающий в себя виды выпущенных эмиссионных ценных бумаг, номер и дату государственной регистрации, название регистрирующего органа, объем выпуска, количество выпущенных эмиссионных ценных бумаг, условия выплаты доходов, другие права владельцев.[3]

В случае открытой (публичной) эмиссии, требующей регистрации проспекта эмиссии, эмитент обязан обеспечить доступ к информации, содержащейся в проспекте эмиссии, и опубликовать уведомление о порядке раскрытия информации в периодическом печатном издании с тиражом не менее 50 тысяч экземпляров.

Эмитент, а также профессиональные участники рынка ценных бумаг, осуществляющие размещение эмиссионных ценных бумаг, обязаны обеспечить любым потенциальным владельцам возможность доступа к раскрываемой информации до приобретения ценных бумаг.[3]

Не позднее 30 дней после завершения размещения эмиссионных ценных бумаг эмитент обязан представить отчет об итогах выпуска эмиссионных ценных бумаг в регистрирующий орган.

Отчет об итогах выпуска эмиссионных ценных бумаг должен содержать следующую информацию:

1) даты начала и окончания размещения ценных бумаг;

2) фактическую цену размещения ценных бумаг (по видам ценных бумаг в рамках данного выпуска);

3) количество размещенных ценных бумаг;

4) общий объем поступлений за размещенные ценные бумаги, в том числе:

а) объем денежных средств в рублях, внесенных в оплату размещенных ценных бумаг;

б) объем иностранной валюты, внесенной в оплату размещенных ценных бумаг, выраженной в валюте Российской Федерации по курсу Центрального банка Российской Федерации на момент внесения;

в) объем материальных и нематериальных активов, внесенных в качестве платы за размещенные ценные бумаги, выраженных в валюте Российской Федерации.

Для акций в отчете об итогах выпуска эмиссионных ценных бумаг дополнительно указывается список владельцев, владеющих пакетом эмиссионных ценных бумаг, размер которого определяется Федеральной комиссией по рынку ценных бумаг.

Регистрирующий орган рассматривает отчет об итогах выпуска эмиссионных ценных бумаг в двухнедельный срок и при отсутствии связанных с выпуском ценных бумаг нарушений регистрирует его. Регистрирующий орган отвечает за полноту зарегистрированного им отчета.[3]

Для регистрации повторного выпуска ценных бумаг необходимы:

· заявление на проведение регистрации;

· решение о выпуске ценных бумаг;

· нотариально заверенные копии учредительных документов;

· проспект эмиссии (2 экз.);

· копия платежного поручения об оплате налога на операции с ценными бумагами (0,8% суммы эмиссии).

Регистрирующий орган при отсутствии претензий к представленным документам выдает эмитенту:

· экземпляр зарегистрированного заявления о регистрации;

· письмо, подтверждающее акт государственной регистрации ценных бумаг.

В письме должны быть указаны:

· объем зарегистрированного выпуска акций, их количество и характеристика (обыкновенные, именные);

· дата и код государственной регистрации.

Код государственной регистрации строится следующим образом: NN - N - NNN..., где первая позиция указывает на номер кода территории по административно-территориальному делению Российской Федерации; вторая - на вид ценных бумаг; где 1 означает - акции акционерных обществ;

2 - облигации (долговые ценные бумаги); третья позиция указывает на номер регистрации по порядку для данного вида ценных бумаг.

Эмитент получает на руки один экземпляр проспекта эмиссии, скрепленного печатью регистрирующего органа со штампом “ЗАРЕГИСТРИРОВАНО".[9]

Следующий этап заключается в том, что эмитент публикует проспекты в количестве, достаточном для информирования всех потенциальных покупателей ценных бумаг данного выпуска.

В случае публичного размещения ценных бумаг эмитент одновременно публикует сообщение о выпуске в средствах массовой информации с обязательным указанием:

· статуса, полного наименования и юридического адреса эмитента;

· вида выпускаемых бумаг и объема выпуска;

· круга потенциальных инвесторов;

· сроков начала распространения ценных бумаг;

· места или мест, где потенциальные инвесторы могут приобрести ценные бумаги данного выпуска и ознакомиться с содержанием проспекта эмиссии.

Эмитент должен обеспечивать полную и равную информированность всех потенциальных покупателей ценных бумаг данного выпуска.

1.1.2 Размещение ценных бумаг

Следующий этап - это реализация ценных бумаг, т.е. продажа первым покупателям. Ее может проводить либо сам эмитент, либо привлеченный профессиональный участник рынка ценных бумаг - андеррайтер. Обычно при осуществлении этой операции несколько фирм или инвестиционных банков образуют синдикат и делят между собой риск, и всю прибыль от торговли акциями получают продавцы, а не корпорации, выпустившие ценные бумаги.

Вопрос оценки акций тесно связан с ее жизненным циклом, который охватывает выпуск, первичное размещение и обращение акций.

Поэтому первая оценка акций по российскому законодательству в период ее выпуска -номинальная. Номинал акции - это то, что указано на ее лицевой стороне, поэтому иногда ее называют лицевой, или нарицательной, стоимостью. Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой и обеспечивать всем держателям акций этого общества равный объем прав.

По Федеральному закону РФ "Об акционерных обществах" уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами, иначе говоря, равен сумме номиналов акций в обращении.[2]

Такой порядок стоимостной оценки акций принят не во всех странах.

В некоторых странах, например в США, номинальная стоимость не указывается, а в акции оговаривается, что капитал компании разбит на столько-то частей-акций.

Предприятие, выпустившее акцию с указанием ее номинальной, т. е. нарицательной, цены, еще не гарантирует ее реальную ценность. Такую ценность определяет рынок. Однако номинальная стоимость выступает как некоторый ориентир ценности акции особенно на неразвитом, малоликвидном фондовом рынке. В этом случае номинальная стоимость длительное время является базой для определения последующих стоимостных оценок акции.

Затем стоимостная оценка акций происходит при их первичном размещении, когда необходимо установить эмиссионную цену. Это цена акции, по которой ее приобретает первый держатель. По существующему законодательству эмиссионная цена акции - едина для всех первых покупателей, она превышает номинальную стоимость или равна ей. Оплата акций общества при его учреждении производится его учредителями по их номинальной стоимости.[2] При всех последующих выпусках реализация акций осуществляется по рыночной цене. Это обусловливается тем, что собственный капитал акционерного общества выше уставного, так как в процессе существования акционерного общества происходит увеличение стоимости его активов из-за инфляционных процессов, присоединения нераспределенной прибыли (реинвестирования прибыли) и т. д.

Превышение эмиссионной цены над номинальной стоимостью называется эмиссионной выручкой, или эмиссионным доходом . Он не может быть использован на цели потребления и должен быть присоединен к собственному капиталу акционерного общества.

Во-вторых, в случае размещения дополнительных акций при участии посредника по цене, которая не может быть ниже их рыночной стоимости более чем на размер вознаграждения посредника, установленный в процентном отношении к цене размещения таких акций. Таким образом, эмиссионная цена равна рыночной цене минус вознаграждение посредника.

Эмиссионная цена может быть ниже рыночной. Это возможно, во-первых, в том случае, если акционер использует имеющееся у него преимущественное право приобретения акций со скидкой в 10% от рыночной цены. Таким образом, эмиссионная цена составляет 90% рыночной. Во-вторых, в случае размещения дополнительных акций при участии посредника по цене, которая не может быть ниже их рыночной стоимости более чем на размер вознаграждения посредника, установленный в процентном отношении к цене размещения таких акций. Таким образом, эмиссионная цена равна рыночной цене минус вознаграждение посредника.

Следовательно, уже на стадии эмиссии акций, определяя перспективы продажи новых обыкновенных акций и время их выпуска, возникает потребность в рыночной оценке. Потребность в оценке акции особенно необходима при:

· поглощении и слиянии общества;

· покупке голосующего пакета акций;

· выдаче кредита под обеспечение акций;

· преобразовании открытого акционерного общества в закрытое;

· определении целесообразности покупки ранее реализованных собственных акций;

· разделении и выделении общества;

ликвидации общества.

Цена, существующая на акцию, определена спросом и предложением. При этом номинальная стоимость акций очень незначительно связана с их рыночной стоимостью - по номинальной цене продаются, как правило, акции создающихся фирм, а биржевые курсы акций преуспевающих фирм иногда в десятки раз превышают их номинальную стоимость. Подробнее стоимостная оценка акций будет рассмотрена ниже.

Физические и юридические лица, способные оказывать влияние на деятельность акционерного общества, осуществляющие предпринимательскую деятельность называются аффилированные лица .[5]

Аффилированными лицами акционерного общества являются:

· члены его Совета директоров (наблюдательного совета) или иного коллегиального органа управления, члены его коллегиального исполнительного органа, а также лицо, осуществляющее полномочия его единоличного исполнительного органа; лица, принадлежащие к той группе лиц, к которой принадлежит данное юридическое лицо; лица, которые имеют право распоряжаться более чем 20 процентами общего количества голосов, приходящихся на акции (вклады, доли), составляющие уставный (складочный) капитал данного юридического лица;

· юридическое лицо, в котором данное юридическое лицо имеет право распоряжаться более чем 20 процентами общего количества голосов, приходящихся на акции (вклады, доли), составляющие уставный (складочный) капитал данного юридического лица;

· если юридическое лицо является участником финансово - промышленной группы, к его аффилированным лицам также относятся члены Советов директоров (наблюдательных советов) или иных коллегиальных органов управления, коллегиальных исполнительных органов участников финансово - промышленной группы, а также лица, осуществляющие полномочия единоличных исполнительных органов участников финансово - промышленной группы; [5]

Аффилированными лицами ОАО "Нижнекамскнефтехим" являются:

· Яруллин Рафинат Саматович, Акчурин Марат Мустафиевич, Васильев Валерий Павлович, Дьяконов Сергей Германович, Метшин Ильсур Раисович, Туктаров Фарид Хайдарович, Бусыгин Владимир Михайлович, Гильманов Хамит Хамисович, Мустафин Харис Вагизович.

· Коммандитное товарищество "Нижнекамскнефтехим и компания"; Открытое акционерное общество "Татаро-американские инвестиции и финансы"; Общество с ограниченной ответственностью "Нефтехимагропром"; Общество с ограниченной ответственностью "Полимер-НКНХ"; Общество с ограниченной ответственностью "Управление общественного питания "Нефтехим"; Общество с ограниченной ответственностью Производственно-торговая фирма "Элион" и другие.

При выпуске эмиссионных ценных бумаг в документарной форме их владельцам может выдаваться один сертификат на все приобретаемые ими ценные бумаги, содержащий указания на их общее количество, категорию и номинальную стоимость.

Одна эмиссионная ценная бумага может быть удостоверена только одним сертификатом. Один сертификат может удостоверять право на одну, несколько или все эмиссионные ценные бумаги с одним государственным регистрационным номером. Общее количество эмиссионных ценных бумаг, зафиксированных во всех выпущенных эмитентом сертификатах, не должно превышать количества ценных бумаг, зафиксированного в решении о выпуске эмиссионных ценных бумаг.

1.1.3 Отчёт об итогах выпуска

Заключительным этапом эмиссии ценных бумаг является отчетность об итогах выпуска. При этом следует иметь в виду, что эмитент должен составить два вида отчета: один для акционеров, а другой для государственных органов, на которые возложена проверка отдельных сторон его деятельности. Перед акционерами эмитент отчитывается на ежегодном собрании, а перед государственными органами - в течение срока размещения ценных бумаг, а также после его окончания. В отчет, представляемый эмитентом, включаются данные:

· о цене реализации ценных бумаг, количестве размещенных ценных бумаг, в том числе по их видам и формам оплаты (денежными средствами, иностранной валютой, материальными и нематериальными активами, ценными бумагами и пр.);

· об участниках размещения (банках и инвестиционных институтах);

· держателях крупных пакетов акций данного эмитента;

· долях в уставном капитале членов совета директоров и правления (сведения приводятся на дату окончания размещения выпуска) и другие сведения о размещении ценных бумаг.

Для выпуска ценных бумаг, общая номинальная стоимость которых превышает 5 млрд. руб., необходимо ежеквартальное представление отчетов об эмиссии; для выпуска ценных бумаг номинальной стоимостью от 1 до 5 млрд. руб. отчеты представляются раз в полгода (не позднее соответственно 1 августа отчетного года - за первое полугодие отчетного года и 1 апреля года, следующего за отчетным, - за второе полугодие отчетного года); для выпусков ценных бумаг номинальной стоимостью менее 1 млрд. руб. отчет представляется по окончании размещения выпуска ценных бумаг.

Для отчета перед акционерами составляется в установленном порядке годовой отчет, который должен быть утвержден общим собранием акционеров. После утверждения он представляется в финансовый орган, осуществляющий государственную регистрацию ценных бумаг, по месту нахождения эмитента. Кроме того, в случае, если объявленный уставный капитал АО на дату проведения общего годового собрания акционеров равен или превышает 50 млрд. руб., утвержденный годовой отчет представляется также в Министерстве финансов РФ.

В течение двух месяцев после проведения общего годового собрания акционеров эмитент обязан опубликовать годовой отчет в печатном издании с указанием данных, которые эмитент считает целесообразным довести до сведения общественности, а также способа и места, где желающие могут ознакомиться с полным текстом годового отчета по ценным бумагам.

Согласно Закону «О рынке ценных бумаг», акция представляет собой эмиссионную ценную бумагу, закрепляющую права ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция свидетельствует о вкладе акционеров в уставный капитал акционерного общества. Акционер, являясь владельцем приобретенных акций, участвует не только в получении прибыли общества, он также несет риск в случае хозяйственных неудач акционерного общества в пределах стоимости принадлежащих ему акций.

Рынок акций в России — развивающийся: его доля по сравнению со стоимостью валового внутреннего продукта в стране составляет 2,3% (25,6% в Германии). Акции существуют все время, пока существует общество, их выпустившее. Однако за это время может смениться несколько владельцев одной и той же акции.

Денежная сумма, обозначенная на акции, называется номинальной стоимостью акции. Общество, выпустившее акцию с указанием номинала, т. е. ее цены, отражающей величину уставного капитала, приходящуюся на одну акцию, еще не гарантирует ее реальную ценность. Такую ценность определяет только рынок. Цена, по которой акция продается (покупается) на рынке, именуется курсом акции .

Число акционеров открытого общества не ограничено; минимальный уставный капитал такого общества должен составлять не менее тысячекратной суммы минимального размера оплаты труда, установленного федеральным законом на дату регистрации общества.

Акции закрытого общества распределяются только среди его учредителей (число акционеров не должно превышать пятидесяти) или среди заранее определенного круга лиц. Если число акционеров ЗАО превысит 50 человек, общество в течение года должно преобразоваться в ОАО. В противном случае общество подлежит ликвидации в судебном порядке.

Акционерные общества могут выпускать акции обыкновенные и привилегированные.

Основные отличия между акциями обыкновенными и привилегированными заключаются в характере получения дохода (владельцы обыкновенных акций получают дивиденды в той части чистой прибыли, которая остается после ее распределения между владельцами корпоративных облигаций и привилегированных акций) и участия в управлении акционерным обществом.

В соответствии с Федеральным законом «Об акционерных обществах», принятым в 1995 г., все акции общества являются именными. При этом держатели акций регистрируются в специальном реестре акционеров, где указываются сведения о каждом зарегистрированном лице, количестве и категориях (типах) акций, записанных на имя каждого зарегистрированного лица, а также дата приобретения акций.

Запись в реестр акционеров общества вносится по требованию акционера не позднее трех дней с момента представления документов. Не допускается отказ от внесения записи в реестр акционеров общества, за исключением ситуаций, предусмотренных правовыми актами Российской Федерации.

Обыкновенная акция представляет собой ценную бумагу, предоставляющую ее владельцу право на участие в общем собрании акционеров правом голоса по всем вопросам его компетенции, на получение дивидендов, а также части имущества акционерного общества в случае его ликвидации. Владельцы обыкновенных акций являются единственными владельцами ценных бумаг, имеющими право избирательного голоса, хотя в Федеральном законе «Об акционерных обществах» в некоторых случаях делаются исключения для владельцев отдельных типов привилегированных акций.

Наряду с выпуском обыкновенных акций акционерное общество имеет право, как было отмечено ранее, размещать также привилегированные акции, причем доля привилегированных акций не должна превышать 25% общего объема уставного капитала общества. Акции называются привилегированными, так как владельцы этих акций имеют привилегии по сравнению с держателями обыкновенных акций. Общество может выпускать несколько типов привилегированных акций, каждый из которых содержит свой объем привилегий. Описание привилегий по каждому типу акций производится в уставе общества. Предоставление привилегий можно рассматривать как своеобразную компенсацию по этим акциям за то, что их владельцы не имеют, как правило, права голоса. Акционеры — владельцы привилегированных акций участвуют в общем собрании акционеров с правом голоса лишь при решении вопросов о реорганизации- ликвидации общества.

По привилегированным акциям в уставе общества должны быть определены размер дивиденда и ликвидационная стоимость, которые указываются в денежной сумме или в процентах от номинальной стоимости акций. При этом уставом общества должна быть установлена очередность выплаты дивидендов и ликвидационной стоимости по каждому типу привилегированных акций. Дивиденды выплачиваются из чистой прибыли общества за текущий год, а по привилегированным акциям определенных типов и за счет специальных фондов общества. Эго позволяет защитить владельцев рассматриваемых акций от непредвиденных потерь, но в то же время не предоставляет им возможность (как владельцам обыкновенных акций) получать дополнительные доходы.

Привилегированные акции могут быть: кумулятивными и некумулятивными; конвертируемыми и неконвертируемыми (прибыльными, еще их называют акциями с правом участия) и не участвующими в получении прибыли общества сверх фиксированных дивидендов; с отсроченным дивидендом; возвратными и невозвратными; с плавающим курсом и др.

Кумулятивные привилегированные акции наиболее распространены среди привилегированных акций. При их выпуске предусматривается, что невыплаченный или не полностью выплаченный дивиденд по ним, размер которого определен в уставе, накапливается и выплачивается впоследствии. Неуплата очередных дивидендов по таким акциям не является нарушением обязательств со стороны эмитента.

Владельцы кумулятивных привилегированных акций определенного типа имеют право участвовать в общем собрании с правом голоса по всем вопросам его компетенции. Однако такое право акционеры могут реализовать, начиная с собрания, следующего за годовым общим собранием, на котором должно было быть принято решение о выплате накопленных дивидендов по указанным акциям в полной сумме, но решение принято не было или же было принято решение о неполной выплате дивидендов. Право владельцев кумулятивных привилегированных акций участвовать в общем собрании акционеров прекращается, как только будут выплачены по этим акциям в полной сумме все накопленные дивиденды.

Некумулятивные привилегированные акции не позволяют накапливать невыплаченные дивиденды. Владельцы этих акций теряют дивиденды, если акционерное общество не объявляло их выплату.

Конвертируемые привилегированные акции могут обмениваться на обыкновенные акции данного общества или привилегированные акции иных типов на условиях, определенных в уставе общества. Условия конверсии разрабатываются при подготовке выпуска указанных акций.

Неконвертируемые привилегированные акции не могут обмениваться на обыкновенные акции или привилегированные акции иных типов.

Привилегированные акции с правом участия дают владельцу такой акции право участвовать не только в получении дополнительных дивидендов (сверх установленных заранее), но и в управлении обществом, если уставом общества предусмотрено право голоса по этим привилегированным акциям.

По свойству возвратности (хотя акции являются ценной бумагой, не имеющей конечного срока погашения) привилегированные акции подразделяются на возвратные (отзывные) и невозвратные. Возвратные привилегированные акции могут быть выкуплены эмитентом либо на открытом рынке, либо непосредственно у держателей этих акций, причем последним выплачивается дополнительная сумма-премия, рассчитанная в процентах к номинальной стоимости этих акций.

Для погашения возвратных акций в акционерном обществе за счет отчислений от прибыли создаются специальные фонды — отложенный и выкупной. Если привилегированные акции выкупаются на вторичном рынке по заранее установленной цене, то используются средства выкупного фонда. Отложенный фонд предназначен для досрочного погашения привилегированных акций, приобретенных как на вторичном рынке, так и с помощью обращения непосредственно к держателям этих акций. Невозвратные привилегированные акции погашению обществом не подлежат.

Информация об акциях ОАО «Нижнекамскнефтехим» указана выше.

Дивиденд представляет собой доход, который может получить акционер за счет части чистой прибыли текущего года акционерного общества, которая распределяется между держателями акций в виде определенной доли от их номинальной стоимости, т.е. через дивиденд реализуется право акционера на участие в прибыли, получаемой акционерным обществом. Право на дивиденд имеют как акционеры, так и номинальные держатели акций, внесенные в реестр акционеров общества в установленном порядке. Следует подчеркнуть, что акционерное общество вправе по своему усмотрению решать вопрос о выплате дивидендов, т.е. закон не обязывает его в обязательном порядке их выплачивать. Кроме того, законом устанавливаются определенные ограничения на выплату дивидендов. Так, например, дивиденды не могут выплачиваться до тех пор, пока не оплачен весь уставный капитал, они не могут быть выплачены тогда, когда предприятие отвечает установленным законом признакам банкротства (несостоятельности) или если в результате выплаты дивидендов такие признаки появятся. Однако если о выплате дивидендов объявлено, то общество обязано их выплатить по каждому типу (категории) акций.

На выплату дивидендов может быть израсходована только часть чистой прибыли, которая устанавливается советом директоров, т.е. той прибыли, которая останется после отчислений в резервный фонд (пока он не достигнет 10% уставного капитала), фонд накопления, потребления и т.д.

Дивиденд может выплачиваться деньгами или по усмотрению общества иным имуществом (как правило, акциями дочерних предприятий или собственными акциями).

Если дивиденды выплачиваются собственными акциями, то такая практика носит название "капитализация доходов", или реинвестирование . С точки зрения теории выплата дохода собственными акциями не может считаться дивидендом, так как они не представляют часть чистого дохода. Однако в мировой и российской практике выплата дивидендов собственными акциями довольно распространена. При этом дивиденд устанавливается либо в процентах к одной акции, либо в определенной пропорции к определенному числу акций с учетом даты их приобретения.

Сроки выплаты дивидендов устанавливаются акционерным обществом. Они могут быть годовыми и промежуточными (ежеквартальными или полугодовыми). Решение о выплате годовых дивидендов (размере и форме выплаты) по каждой категории дивидендов принимает общее собрание акционеров по рекомендации совета директоров (наблюдательного совета) общества, а решение о выплате промежуточных дивидендов принимается советом директоров (наблюдательным советом) общества самостоятельно.

При выплате дивидендов соблюдается определенная приоритетность их выплаты. В первую очередь устанавливаются дивиденды по привилегированным акциям, при этом из них на первом месте стоят привилегированные акции, имеющие преимущество в очередности получения дивиденда, затем выплачиваются дивиденды по прямым привилегированным акциям, а в последнюю очередь дивиденды по привилегированным акциям, размер дивиденда по которым не определен.

После того как принято решение о выплате дивидендов по привилегированным акциям, принимается решение о выплате (объявлении) дивидендов по обыкновенным акциям.

Дивиденд рассчитывается только на те акции, которые находятся на руках у держателей. Акции, которые выкуплены у держателей или не размещены и находятся на балансе акционерного общества, в расчет при установлении дивидендов не принимаются.

Размер годового дивиденда не может быть больше того, который рекомендован советом директоров (наблюдательным советом), однако он не может быть и меньше выплаченных промежуточных дивидендов. Общее собрание вправе принять решение о частичной выплате дивидендов (о выплате дивидендов в неполном размере), а также о невыплате дивидендов.(г)

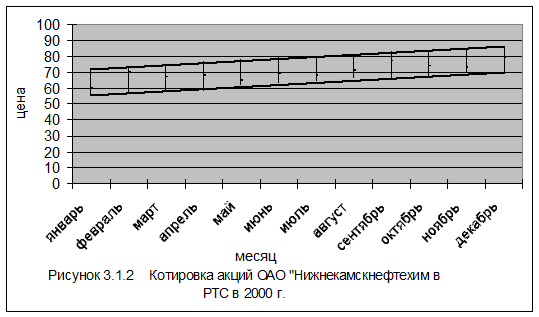

В таблице 1.3.1 показана динамика выплат дивидендов. По указанным данным хорошо видно, что с 1996 года Выплаты дивидендов значительно увеличились. Это связано с тем, что в 1996-1997 гг. ОАО «Нижнекамскнефтехим» предприняло ряд мер по повышению ликвидности своих акций. Работа по повышению ликвидности акций ОАО "Нижнекамскнефтехим" активизировалась после заключения договора с компаниями ИФК "Солид" и ООО ИК "АйБиЭйч" в марте 1997 г. В результате совместной работы был обеспечен листинг акций Общества в Российской торговой системе и с 14 апреля 1997 г. они котируются в РТС.

Таблица 1.3.1 Динамика дивидендных выплат по акциям ОАО «Нижнекамскнефтехим», в процентах к номинальной стоимости акций

|

|

1994 г. |

1995 г. |

1996г. |

1997 г. |

1998 г. |

1999 г. |

2000г. |

| Обыкновенные именные акции |

55 |

60 |

- |

40 |

40 |

50 |

150 |

| Привилегированные кумулятивные акции |

55 |

60 |

150 |

150 |

180 |

120 |

240 |

| Привилегированные классические акции |

55 |

60 |

150 |

150 |

150 |

150 |

150 |

Рассчитаю дивиденд, выплаченный по акциям ОАО в 2000 году. (данные о количестве акций и уставном капитале смотреть выше в таблице 1.1.1)

Проспект эмиссии (см. Приложение А) устанавливает следующие правила выплаты дивидендов.

Каждый акционер - владелец привилегированных кумулятивных акций Общества имеет право получать ежегодный фиксированный дивиденд в размере 3 153 366 рублей, разделенный на число размещенных привилегированных кумулятивных акций. Не выплаченный или не полностью выплаченный дивиденд по привилегированным кумулятивным акциям накапливается и выплачивается впоследствии, при получении Обществом достаточной для этого прибыли, но не более чем за три года подряд.

Акционер – владелец привилегированных классических акций общества имеет право получать ежегодный дивиденд в размере 10 511 220 рублей, разделённый на число размещённых привилегированных обыкновенных акций.

Обыкновенные именные акции предоставляют право держателю получать дивиденды в случае их объявления и выплаты в порядке и способами, предусмотренными Уставом ОАО “Нижнекамскнефтехим”.

Советом директоров было решено направить на выплату дивидендов по обыкновенным именным акциям за 2000 г. 96 675 360 рублей.

![]()

![]()

![]()

Доход – разность между выручкой и затратами. Другими словами – прибыль, а значит, измеряется в денежных единицах.

Доходность – отношения дохода к затратам, оценивается в процентах.

Инвестиции в акции являются разновидностью финансовых инвестиций, т. е. вложением денег в финансовые активы с целью получения дохода - дополнительных денег. Доходными считаются такие вложения в акции, которые способны обеспечить доход выше среднерыночного.

Получение именно такого дохода и есть цель, которую преследует инвестор, осуществляя инвестиции на фондовом рынке. При этом доход может принести акция, которая, обращаясь на фондовом рынке, интересует в основном портфельного инвестора. Составляющими этого дохода будут дивиденды и рост курсовой стоимости.

Являясь держателем (владельцем) ценной бумаги, инвестор может рассчитывать только на получение дивиденда по акциям, т.е. текущие выплаты по ценной бумаге (В). Факторами, определяющими размер дивиденда, являются условия его выплаты, масса чистой прибыли и пропорции её распределения, что зависит от решения совета директоров и общего собрания акционеров. Допустим, что я купил акции ОАО «Нижнекамскнефтехим» по цене 70 рублей за акцию. В текущем году я получил дивиденд по акциям в размере 1,5 рублей на 1 акцию. На рынке в данный момент акция стоит 85 рублей.

После реализации акции её держатель может получить вторую составляющую совокупного дохода – прирост курсовой стоимости. Количественно это обозначается как доход, равный разнице между ценой покупки и ценой продажи . Естественно, при превышении цены продажи над ценой покупки инвестор получает доход, а при снижении цен на фондовом рынке и соответственно снижении цены продажи по сравнению с ценой покупки инвестор имеет потерю капитала. Допустим, я продал акции по цене 80 рублей за акцию.

Кроме того, следует иметь в виду, что расчёт дохода по акциям зависит от инвестиционного периода.

Если инвестор А осуществляет долгосрочные инвестиции и в инвестиционный период, по которому происходит оценка доходности акции, не входит её продажа, то текущий доход определяется величиной выплачиваемых дивидендов. При такой ситуации рассматривают текущую доходность , т.е. без учёта реализации акции, которую рассчитывают как отношение полученного дивиденда к цене приобретения акции (1.5.1).

![]() (1.5.1)

(1.5.1)

В – текущие выплаты по ценной бумаге;

Ц – цена приобретения акции;

Дх – доходность.

![]()

Кроме того, можно рассчитывать рыночную текущую доходность, которая будет зависеть от уровня цены, существующей на рынке в каждый данный момент времени(1.5.2):

![]() (1.5.2)

(1.5.2)

Цр – цена, существующая на рынке на данный момент;

Дхр – текущая рыночная доходность.

![]()

Если инвестиционный период, по которому оцениваются акции, включает выплату дивидендов и заканчивается их реализацией, то доход определяется как совокупные дивиденды с учётом изменения курсовой стоимости, т.е. Д = Σ В+ (Ц1 – Ц), где; Ц1 – цена продажи; Д – доход. Допустим, что через 2 года после покупки, я продал акции.

Д=1,5*2+(80 - 70) = 13 (руб.)

Если инвестор реализовал свою ценную бумагу, то доходность за инвестиционный период рассчитывается по формуле (1.5.3),

![]() (1.5.3)

(1.5.3)

![]()

а в случае, если инвестиционный период будет превышать год, то формула конечной доходности в расчёте на год имеется следующий вид:

![]() (1.5.4)

(1.5.4)

Дхк – конечная доходность;

Т1 – время нахождения акции у инвестора;

![]()

Если инвестиционный период не включает выплаты дивидендов, то доход образуется как разница между ценой покупки и продажи. Таким образом, Д = Ц1 – Ц и может быть любой величиной:

положительной, отрицательной, нулевой.

Доходность акции в этом случае рассчитывается как отношение разницы в цене продажи и покупки к цене покупки:

![]() (1.5.5)

(1.5.5)

К основным факторам, влияющим на доходность акций, можно отнести:

· размер дивидендных выплат (производная величина от чистой прибыли и пропорции её распределения);

· колебания рыночных цен;

· уровень инфляции;

· налоговый климат.

Сбережения некоторых инвесторов направляются в те фондовые ценности, где обеспечиваются максимальные колебания курсовой разницы, определяемые спросом и предложением, но отнюдь не эффективностью производства. Рост или падение прибыльности производства практически не отражается на доходности акции через изменение их курсовой цены. Таким образом, на отечественном рынке достаточно трудно определить доходность по факторам производства, а затем курсовую цену исходя их полученной прибыли и выплаченного дивиденда.

Оценивая влияние инфляции на доходность акций, следует иметь в виду, что прежде всего уровень инфляции влияет на страновую миграцию капитала. Допустим, инвестор согласен получить 15%-ную норму дохода на свои инвестиции. Даже предполагая, что доход им будет использован на цели потребления, приходится констатировать, что при условии, если инфляция в стране составляет, скажем, 5%, рентабельность вложений должна быть не ниже 20%, а при инфляции 100% необходима рентабельность 115%. Кроме того, если речь идёт о реинвестировании прибыли, необходимо вспомнить об инфляции издержек данного производства, которая очень отличается не только по отраслям и регионам, но и по отдельным производствам.

Оценивая акции с точки зрения их доходности, оператор, действующий на западном фондовом рынке, разделяет их на ряд категорий:

· акции, обладающие высокой ликвидностью, по которым проходят активные сделки, позволяющие получить доход даже от небольшого колебания цен (эти акции носят название "гвоздь программы");

· акции, являющиеся лидерами по росту курсовой стоимости, имеющие максимальную величину (Ц1 – Ц), называются "премиальными".

Близки к ним по формированию дохода и "обаятельные" акции – акции молодых компаний, активно повышающихся в цене. Для получения максимального дохода по таким акциям предпочтительны хорошие инвестиции и активный мониторинг.

Следующую группу составляют акции, не имеющие колебания рыночных цен и, следовательно, (Ц1 – Ц) у таких акций меньше, чем по первой группе, однако их характеризует стабильный дивиденд.

К таким операциям, в частности, относятся:

· "центровые" – лидеры группы акций, оказывающие влияние на всю группу;

· "синие фишки" – акции кредитных, мощных компаний, имеющих стабильное положение на рынке;

· "акции второго эшелона" принадлежат крупным, но достаточно молодым компаниям, они обладают свойствами "синих фишек", но пользуются меньшим доверием у инвесторов,

· "оборонительные" акции – акции крупных компаний с высокими инвестиционными качествами, которые позволяют не допустить падения курса акций даже при падающем рынке, и высокие стабильные дивиденды . Для акций этой группы возможны среднесрочные и краткосрочные инвестиции, и мониторинг может носить пассивный характер.

Есть группа акций, доходность по которым меняется синхронно деловой активности. Такие акции носят название "цикличных". К ним, например, относятся акции тяжёлой промышленности.

Приобретая акцию, инвестор рассчитывает не только на сегодняшний доход, но и на прирост курсовой стоимости и высокие дивиденды в будущем. Оправдать эти надежды позволяют "спящие акции" – неактивные, не имеющие своей доли рынка, но обладающие большим потенциалом роста.

Еще одним важным объектом торговли на рынке ценных бумаг являются облигации. Облигация — ценная бумага, удостоверяющая отношения займа между ее владельцем (кредитором) и лицом, выпустившим ее (заемщиком).

Действующее российское законодательство определяет облигацию как «эмиссионную ценную бумагу, закрепляющую право ее держателя на получение от эмитента облигации в предусмотренный ею срок ее номинальной стоимости и зафиксированного в ней процента от этой стоимости или иного имущественного эквивалента».(з-н о РЦБ)

Таким образом, облигация — это долговое свидетельство, которое непременно включает два главных элемента:

• обязательство эмитента вернуть держателю облигации по истечении оговоренного срока сумму, указанную на титуле (лицевой стороне) облигации;

• обязательство эмитента выплачивать держателю облигации фиксированный доход в виде процента от номинальной стоимости или иного имущественного эквивалента.

Порядок выпуска облигаций акционерными обществами регламентируется Федеральным законом «Об акционерных обществах». В соответствии с названным Законом при выпуске облигаций акционерными обществами должны быть соблюдены следующие дополнительные условия :

• номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо величину обеспечения, предоставленного обществу третьими лицами для целей выпуска;

• выпуск облигаций допускается после полной оплаты уставного капитала;

• выпуск облигаций без обеспечения допускается на третьем году существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества;

• общество не вправе размещать облигации, конвертируемые в акции общества, если количество объявленных акций общества меньше количества акций, право на приобретение которых предоставляют облигации.

Общество вправе выпускать облигации. Облигация удостоверяет право ее владельца требовать погашения облигации (выплату номинальной стоимости или номинальной стоимости и процентов) в установленные сроки.

В решении о выпуске облигаций должны быть определены форма, сроки и иные условия погашения облигаций.

Общество может выпускать облигации с единовременным сроком погашения или облигации со сроком погашения по сериям в определенные сроки. Погашение облигаций может осуществляться в денежной форме или иным имуществом в соответствии с решением об их выпуске.

Общество вправе выпускать облигации, обеспеченные залогом определенного имущества общества, либо облигации под обеспечение, предоставленное обществу для целей выпуска облигаций третьими лицами, и облигации без обеспечения.

Облигации могут быть именными или на предъявителя. При выпуске именных облигаций общество обязано вести реестр их владельцев. Утерянная именная облигация возобновляется обществом за разумную плату. Права владельца утерянной облигации на предъявителя восстанавливаются судом в порядке, установленном процессуальным законодательством Российской Федерации.

Общество вправе обусловить возможность досрочного погашения облигаций по желанию их владельцев. При этом в решении о выпуске облигаций должны быть определены стоимость погашения и срок, не ранее которого они могут быть предъявлены к досрочному погашению.

Поскольку существует большое разнообразие облигаций, для описания их различных видов классифицируем облигации по ряду признаков. Чтобы дать развернутую классификацию облигаций, используем не только пока еще небольшой опыт функционирования российского облигационного рынка, но и богатый зарубежный опыт организации облигационных займов.

Можно предложить следующую классификацию:

1. В зависимости от эмитента различают облигации: государственные; муниципальные;

корпораций; иностранные.

2. В зависимости от сроков, на которые выпускается займ, все многообразие облигаций условно можно разделить на две большие группы: облигации с некоторой оговоренной датой погашения; облигации без фиксированного срока погашения включают в себя:

3. В зависимости от порядка владения облигации могут быть: именные, права владения которыми подтверждаются внесением имени владельца в текст облигации и в книгу регистрации, которую ведет эмитент; на предъявителя, права владения которыми подтверждаются простым предъявлением облигации.

4. По целям облигационного займа облигации подразделяются на: обычные, выпускаемые для рефинансирования имеющейся у эмитента задолженности или для привлечения дополнительных финансовых ресурсов, которые будут использованы на различные многочисленные мероприятия; целевые, средства от продажи которых направляются на финансирование конкретных инвестиционных проектов или конкретных мероприятий (например, строительство моста, проведение телефонной сети и т. и.).

5. По способу размещения различают: свободно размещаемые облигационные займы; займы, предполагающие принудительный порядок размещения. Принудительно размещаемыми чаще всего являются государственные облигации (например, Государственные облигационные займы СССР 40—50-х годов).

6. В зависимости от формы, в которой возмещается позаимствованная сумма, облигации делятся на: с возмещением в денежной форме; натуральные, погашаемые в натуре. Примером натуральных облигаций являются облигации хлебных займов СССР 20-х годов, облигации АвтоВАЗа, выпущенные в 1993 г.

7. По методу погашения номинала могут быть: облигации, погашение номинала которых производится разовым платежом; облигации с распределенным по времени погашением, когда за определенный отрезок времени погашается некоторая доля номинала; облигации с последовательным погашением фиксированной доли общего количества облигаций (лотерейные или тиражные займы).

8. В зависимости от того, какие выплаты производятся эмитентом по облигационному займу, различают: облигации, по которым производится только выплата процентов, а капитал не возвращается, точнее, эмитент указывает на возможность их выкупа, не связывая себя конкретным Сроком. К этой группе облигаций бессрочного займа относятся, например, английские консоли, выпущенные еще в середине XVIII в. и обращающиеся до настоящего времени; облигации, по которым лишь возвращается капитал по номинальной стоимости, но не выплачиваются проценты. Это так называемые облигации с нулевым купоном; облигации, по которым проценты не выплачиваются до момента погашения облигации, а при погашении инвестор получает номинальную стоимость облигации и совокупный процентный доход. К таким облигациям можно отнести сберегательные сертификаты серии Е, выпускаемые в США; облигации, по которым возвращается капитал по номинальной стоимости, а выплата процентов не гарантируется и находится в прямой зависимости от результатов деятельности компании — эмитента, т.е. от того, получает компания прибыль или нет. Такие облигации называют доходными или реорганизационными, т. е. выпускаются, как правило, компаниями, которым грозит банкротство; облигации, дающие право их владельцам на получение периодически выплачиваемого фиксированного дохода и номинальной стоимости облигации — в будущем, при ее погашении. Этот вид облигаций наиболее распространен в современной практике во всех странах.

9. Периодическая выплата доходов по облигациям в виде процентов производится по купонам.

Купон представляет собой вырезной талон с указанной на нем цифрой купонной (процентной) ставки. По способам выплаты купонного дохода облигации подразделяются на: облигации с фиксированной купонной ставкой; облигации с плавающей купонной ставкой, когда купонная ставка зависит от уровня ссудного процента; облигации с равномерно возрастающей купонной ставкой по годам займа. Такие облигации еще называют индексируемыми, обычно эмитируются в условиях инфляции; облигации с минимальным или нулевым купоном (мелкопроцентные или беспроцентные облигации). Рыночная цена по таким облигациям устанавливается ниже номинальной, т. е. предполагает скидку. Доход по этим облигациям выплачивается в момент ее погашения по номинальной стоимости и представляет разницу между номинальной и рыночной стоимостью; облигации с оплатой по выбору. Владелец этой облигации может доход получить как в виде купонного дохода, так и облигациями нового выпуска; облигации смешанного типа. Часть срока облигационного займа владелец облигации получает доход по фиксированной купонной ставке, а часть срока — по плавающей ставке.

10. По характеру обращения облигации бывают: неконвертируемые; конвертируемые, предоставляющие их владельцу право обменивать их на акции того же эмитента (как на обыкновенные, так и на привилегированные). Важное значение для держателей конвертируемых облигаций имеют конверсионный коэффициент и конверсионная цена. Конверсионный коэффициент показывает, какое количество акций можно получить в обмен на такую облигацию. Конверсионный коэффициент 10:1 означает, что при конверсии одной облигации можно получить 10 акций. Конверсионная цена представляет собой отношение номинальной цены облигации (например, 100000 руб.) к конверсионному коэффициенту (10) и в данном случае равняется 10000 руб.

11. В зависимости от обеспечения облигации делятся на два класса: обеспеченные залогом; необеспеченные залогом.

12. В зависимости от степени защищенности вложений инвесторов различают: облигации, достойные инвестиций, — надежные облигации, выпускаемые компаниями с твердой репутацией; хорошее обеспечение; макулатурные облигации, носящие спекулятивный характер. Вложения в такие облигации всегда сопряжены с высоким риском.

ОАО «Нижнекамскнефтехим» выпустило облигации документарные на предъявителя, процентные.

Номинальная стоимость одной ценной бумаги выпуска: 5 000 руб.

Держателям облигаций предоставляются следующие права:

(а) право на получение номинальной стоимости принадлежащих им облигаций при погашении;

(б) право на получение процента от номинальной стоимости принадлежащих им облигаций.

Дата государственной регистрации: 17.09.1999

Регистрационный номер: 4-01-00077-А

Орган, осуществивший государственную регистрацию: ФКЦБ России

Способ размещения: открытая подписка

Период размещения: c 10.10.1999 по 13.12.1999

Было выпущено 30 000 ценных бумаг на сумму 150 000 000 рублей. Облигации включены в листинг Московской Межбанковской Валютной Биржи.

Период обращения облигаций выпуска: c 20.12.1999 по 22.07.2003

В проспекте эмиссии (Приложение А) установлен следующий порядок выплаты процентов.

Процент выплачивается в валюте Российской Федерации. Процент по Облигациям выплачивается за каждые 6 (шесть) месяцев, если иное не установлено в Решении о выпуске, ("Процентный период") с даты окончания размещения Облигаций до Даты погашения Облигаций. Процент выплачивается в течение 10 (десяти) рабочих дней с даты окончания каждого соответствующего Процентного периода ("Срок выплаты Процента"). При этом, для целей расчета суммы Процента принимается расчетный месяц продолжительностью 30 (тридцать) дней и расчетный год продолжительностью 360 (триста шестьдесят) дней.

Ставка Процента рассчитывается по следующей формуле: У=(B/A)*6%*(t/360), где

У - ставка Процента;

A - курс рубля РФ к доллару США, установленный Центральным банком РФ на Дату окончания размещения Облигаций;

В - курс рубля РФ к доллару США, который определяется как среднее арифметическое значение официального курса Центрального банка РФ за последние 5 (пять) рабочих дней соответствующего Процентного периода; t - продолжительность Процентного периода.

Рассчитаю доход по облигациям выпуска, выплаченный в последнем квартале.

А=23,6

В=![]()

![]()

Доход по 1 облигации = 0,375*5000=1875 рублей

Сумма выплаченного дохода = 1875*30000=56250000 рублей

Иной имущественный эквивалент на одну облигацию не предусмотрен.

Иной доход и права по облигациям выпуска не предусмотрены.

Период погашения: c 22.07.2003 по погашаются в течение 10 рабочих дней с даты начала погашения.

Условия и порядок погашения: Облигации погашаются в течение 10 (десяти) рабочих дней с даты, наступающей через 4 (четыре) года с Даты окончания размещения Облигаций.

Порядок погашения Облигаций:

1.Выплата Процента и погашение Облигаций осуществляется в денежной форме в безналичном порядке в валюте Российской Федерации. Выплата Процента и погашение Облигаций производятся по поручению Эмитента «Интехбанком» или иной организацией, назначенной для соответствующих целей Эмитентом ("Платежный Агент"). Функциями Платежного Агента являются своевременное оказание комплекса услуг по расчету налогов и осуществлению выплат Держателям Облигаций Процента и сумм при погашении Облигаций.

2.В 18:15 последней даты срока обращения Облигаций ("Дата погашения") Уполномоченный Депозитарий останавливает по счетам депо Держателей Облигаций все операции, связанные с обращением Облигаций. Не позднее 19:00 рабочего дня, следующего за Датой погашения Уполномоченный Депозитарий определяет список Держателей Облигаций, который фиксируется по состоянию счетов депо на 18:15 Даты погашения ("Список при погашении"). Уполномоченный Депозитарий одновременно с подготовкой Списка при погашении запрашивает у Держателей Облигаций информацию о собственниках Облигаций, если Держатели Облигаций не являются такими собственниками. По получении Списка при погашении Платежный Агент совместно с Эмитентом должны произвести расчет сумм налогов, которые должны быть удержаны при перечислении сумм при погашении Облигаций. В течение 8 рабочих дней после получения от Уполномоченного Депозитария Списка при погашении Платежный Агент в безналичном порядке перечисляет сумму, предназначенную для погашения Облигаций, со специального счета Эмитента, открытого у Платежного Агента, в соответствии с реквизитами Держателей Облигаций, полученных от Уполномоченного Депозитария.

2 ВТОРИЧНЫЙ РЫНОК ЦЕННЫХ БУМАГ

Первичный рынок ценных бумаг предполагает обязательное существование вторичного рынка. Более того, существование первичного рынка в условиях отсутствия вторичного рынка практически невозможно.

Вторичный рынок — рынок, на котором осуществляется обращение ценных бумаг в форме перепродажи ранее выпущенных и в других формах. Основными участниками рынка являются не эмитенты и инвесторы. а спекулянты, преследующие цель получения прибыли в виде курсовой разницы. Содержание их деятельности сводится к постоянной купле-продаже ценных бумаг. Купить подешевле и продать подороже — основной мотив их деятельности.

Вторичный рынок обязательно несет элемент спекуляции. Поскольку цель деятельности на нем — доход в виде курсовой разницы, а курсовая стоимость формируется под воздействием спроса и предложения, постольку существует множество способов воздействия на курс ценных бумаг в желаемом направлении. В результате на вторичном рынке происходит постоянное перераспределение собственности, которое всегда имеет одно направление — от мелких собственников к крупным.

Миграция капитала осуществляется в виде перелива его к местам необходимого приложения и оттока капитала из тех отраслей, предприятий, где имеется его излишек. Механизм такого движения сводится к следующему: растет спрос на определенные товары, услуги, возрастают их цены, растут прибыли от их производства и в эти отрасли устремляются капиталы, высвобождающиеся из тех отраслей производства, на продукцию которых спрос сокращается и которые становятся менее прибыльными.

Таким образом, вторичный рынок в отличие от первичного не влияет на размеры инвестиций и накоплений в стране. Он обеспечивает лишь постоянное перераспределение уже аккумулированных через первичный сынок денежных средств между различными субъектами хозяйственной жизни. Поскольку целью биржевых спекулянтов является получение максимального дохода в виде курсовой разницы, то они продают ценные бумаги предприятий, исчерпавших свои возможности роста прибыли, покупают ценные бумаги перспективных предприятий и отраслей хозяйства.

В итоге функционирование вторичного рынка обеспечивает постоянную структурную перестройку экономики в целях повышения ее рыночной эффективности и выступает столь же необходимым для существования рынка ценных бумаг, как и первичный рынок.

Однако роль вторичного рынка этим не ограничивается. Вторичный рынок обеспечивает ликвидность ценных бумаг, возможность их реализации по приемлемому курсу и тем самым создает благоприятные условия для их первичного размещения. Возможность в любой момент превратить ценные бумаги в форму наличных денег представляет собой обязательное условие инвестирования средств в ценные бумаги, ибо источник инвестируемого ссудного капитала — временно свободные денежные капиталы и средства, которые могут быть использованы только в соответствии с основными принципами кредита.

Вторичный рынок ценных бумаг, концентрируя спрос и предложение обращающихся ценных бумаг, формирует тот равновесный курс, по которому продавцы согласны продать, а покупатели — купить ценные бумаги, что необходимо при перераспределении ссудного капитала между отраслями и сферами экономики, между хозяйствующими субъектами.

Возможность перепродажи — важный фактор, учитываемый инвестором при покупке ценных бумаг на первичном рынке. Функцией вторичного рынка становится сбалансированность рынка ценных бумаг и обеспечение ликвидности. Ликвидный рынок характеризуется незначительным разрывом между ценой продавца и ценой покупателя; небольшими колебаниями цен от сделки к сделке. Более того, ликвидность рынка тем выше, чем больше число участников продажи и возможность оперативной перепродажи ценных бумаг, а также чем выше процент новизны предложенных для продажи ценных бумаг.

Вторичный рынок служит неотъемлемой составной частью всякого сколько-нибудь развитого рынка ценных бумаг. Следует, однако, учитывать, что сберегательные облигации, именные акции, проданные работникам данного предприятия, не обращаются на вторичном рынке. Они реализуются через механизм перерегистрации прав их владельцев в депозитариях, коммерческих банках либо самих акционерных обществах.

По уровню ликвидности рынок России далеко уступает рынкам развитых стран. В России ликвидными являются рынок государственных ценных бумаг, имеющий соответствующую инфраструктуру, и рынок акций не более 200 акционерных обществ (нефть, газ, телефонная сеть, электричество и т. п.). Вторичный рынок акций производственных компаний находится в зачаточном состоянии.

Существуют две основные организационные разновидности вторичных рынков ценных бумаг: организованный биржевой и неорганизованный — внебиржевой. В свою очередь и тот и другой принимают разнообразные формы организации.

Организованный или биржевой рынок исчерпывается понятием фондовой биржи, как особого, институционально организованного рынка, на котором обращаются ценные бумаги наиболее высокого качества и операции на котором совершают профессиональные участники рынка ценных бумаг. Фондовая биржа - это организованный рынок для торговли стандартными финансовыми инструментами, создаваемая профессиональными участниками фондового рынка для взаимных оптовых операций.

Признаки классической фондовой биржи:

1) это централизованный рынок, с фиксированным местом торговли, т.е. наличием торговой площадки;

2) на данном рынке существует процедура отбора наилучших товаров (ценных бумаг), отвечающих определенным требованиям (финансовая устойчивость и крупные размеры эмитента, массовость ценной бумаги,как однородного и стандартного товара, массовость спроса, четко выраженная колеблемость цен и т.д.);

3) существование процедуры отбора лучших операторов рынка в качестве членов биржи;

4) наличие временного регламента торговли ценными бумагами и стандартных торговых процедур;

5) централизация регистрации сделок и расчетов по ним;

6) установление официальных (биржевых) котировок;

7) надзор за членами биржи (с позиций их финансовой устойчивости, безопасного ведения бизнеса и соблюдения этики фондового рынка).

Функции фондовой биржи:

а) создание постоянно действуещего рынка;

б) определение цен;

в) распространение информации о товарах и финансовых инструментах, их цена и условия обращения;

г) поддержание профессионализма торговых и финансовых посредников;

д) выработка правил;

е) индикация состояния экономики, её товарных сегментов и фондового рынка.

Всего в мире коло 150 фондовых бирж, крупнейшими являются следующие: Нью-Йоркская, Лондонская, Токийская, Франкфуртская, Тайваньская, Сеульская, Цюрихская, Парижская, Гонконгская биржа.

Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу, т. е. «непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами».(з-н о РЦБ) По закону фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на рынке ценных бумаг.

Организация биржевой торговли в ходе биржевой сессии оказывает значительное влияние на стабильность и ликвидность биржевого рынка. Формы организации биржевой торговли зависят в основном от состояния фондового рынка, а именно от его глубины, ширины и уровня сопротивляемости. Чем больше объем спроса и предложения на ценные бумаги, тем рынок шире, чем крупнее объемы заявок инвесторов и концентрированнее спрос и предложение, тем глубже вторичный рынок. Сопротивляемость связана с диапазоном цен, в котором участники рынка готовы покупать или продавать ценные бумаги. Если условия функционирования рынка изменяются, существует разрыв между спросом и предложением и цена подвержена влиянию многих факторов, то биржевая торговля организуется в форме аукциона.

При небольшом объеме спроса или предложения торговля организуется в форме простого аукциона. Такой аукцион может быть организован либо продавцом, который получает предложение покупателей (аукцион продавца), либо покупателем, который ищет выгоднейшее предложение от ряда потенциальных продавцов (аукцион покупателя).