| Похожие рефераты | Скачать .docx |

Реферат: Финансы и кредит

1. Производство и его основные факторы. Производственная функция

Производство – это процесс превращения ресурсов в готовую продукцию. В процессе производства используются средства производства. Факторы производства – это ресурсы, необходимые для производства народнохозяйственных товаров.

К ним относят:

1) труд – это умственные и физические усилия людей, направленные на создания благ.

2) земля – это природные ресурсы, вовлекаемые в хозяйственную деятельность.

3) капитал – это капитальные блага (средства производства).

4)предпринимательская способность – это умение эффективно использовать все остальные факторы и находить их лучшие комбинации.

Каждый из этих факторов имеет цену, а именно: арендная плата за землю, заработная плата за труд, процент за капитал, прибыль за предпринимательство.

Благо и ресурсы могут обладать 2 свойствами:

1.взаимозаменяемость – способность одного блага или ресурса заменить другого. Блага (ресурсы) – субституты. Для субститутов действует правило: с ростом цены одного из них, увеличивается потребление другого.

2.взаимодополняемость – невозможность использования одного блага без другого. Такие блага (ресурсы) называются комплементами. Для них действует правило: с ростом цены одного из них уменьшаетмя потребление обоих.

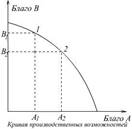

2. Кривая производственных возможностей (КПВ). Альтернативная стоимость, сравнительное преимущество

Кривая производственных возможностей – это кривая, показывающая различные комбинации двух товаров или услуг, которые могут быть произведены в условиях полной занятости и полного объема производства в экономике с постоянными запасами ресурсов и неизменной технологией. Проблему выбора в условиях ограничения ресурсов иллюстрирует модель кривой производственных возможностей (КПВ). Кривая, или граница, производственных возможностей показывает максимально возможный объем производства благ при условии полного и наилучшего использования фиксированного количества ресурсов при неизменной технологии. Кривая производственных возможностей показывает ряд альтернативных возможностей, имеющихся в распоряжении общества.

При переходе к выпуску большего количества данного блага альтернативными затратами каждого дополнительного количества этого блага является дополнительное не производство другого блага. При дополнительном выпуске количества А2-А1 альтернативными затратами будет количество В2-В1. При последующем переходе ко все большему выпуску данного блага альтернативные затраты возрастут.

3. Система показателей эластичности и их практическое применение

Спрос и предложение зависят от многих факторов. Их изменение влечет соответствующее изменение спроса и предложения. С этим и связано понятие эластичности. Эластичность - мера реакции одной экономической переменной на изменение другой. В экономической теории рассматривают эластичность спроса и предложения.

Эластичность спроса на товар- это процентное соотношение между изменением в цене или доходе и изменением спроса. Коэффициент «эластичность» показывает, насколько % меняется спрос при изменении цены на 1 %.

Эластичность спроса по цене - Она показывает, в какой мере потребитель реагирует на изменение цен.

Eр = ∆Q(%) / ∆P(%)., где:

E(p)- эластичность спроса по цене;

Qd (%)- процентное изменение спроса;

P(%) - процентное изменение цены.

Выделяют несколько видов эластичности спроса по цене в зависимости от величины коэффициента эластичности.

E > 1 - эластичный спрос (на товары роскоши);

E < 1 - неэластичный спрос (на предметы первой необходимости);

E = 1- спрос с единичной эластичностью (зависит от индивидуального выбора);

E = 0 - совершенно неэластичный спрос (соль, медикаменты);

E - совершенно эластичный спрос (в условиях совершенного рынка).

Спрос эластичен, если определенное процентное изменение цены ведет к большему процентному изменению спроса на данную продукцию. Если же процентное изменение цены на какой-нибудь товар не сопровождается изменением его спрашиваемого количества или это изменение меньше изменения цены, то спрос считается неэластичным. Очевидно, что при неэластичном спросе величина коэффициента эластичности будет меньше единицы.

Если коэффициент эластичности равен нулю, то спрос абсолютно неэластичен, т.е. никакое изменение цены не влечет за собой изменение спрашиваемой продукции. Это возможно, например, при реализации жизненно важных лекарств для определённой группы больных.

Напротив, когда при неизменной цене или её крайне незначительных колебаниях спрос на продукцию увеличивается до предела покупательских возможностей, его называют абсолютно эластичным. Такое возможно на чисто конкурентном рынке или в условиях инфляции: при ничтожном снижении цен или в преддверии их повышения потребитель старается отоварить свои денежные средства, чтобы уберечь их от обесценения, вложив в материальные ценности.

Может возникнуть ситуация, когда процентное изменение цены приведет к равному по величине процентному изменению количества спрашиваемой продукции. При этом коэффициент эластичности окажется равным единице, а такой случай называется единичной эластичностью. Эластичность спроса является важным фактором, влияющим на ценовую политику фирмы..

Эластичность спроса по доходу.

Это числовой параметр, который показывает, какова реакция потребителя на изменения в его доходах при неизменности цен.

![]() , где

, где

d Y (%) - процентное изменение дохода

Значение эластичности по доходам тесно связано с понятием нормальных товаров и товаров низшего качества. Для нормальных товаров повышение дохода вызывает повышение спроса. Поскольку в этом случае доход и спрос меняются в одном направлении, то эластичность спроса по доходу является положительной. Наоборот, для товаров низшего качества увеличение дохода вызывает уменьшение спроса. Доход и спрос меняются в противоположных направлениях, поэтому в этом случае эластичность спроса по доходу является отрицательной. На отдельные группы товаров (соль, спички) спрос не увеличивается при увеличении дохода, эластичность является нулевой.

Перекрестная эластичность.

Она характеризует чувствительность спроса на один товар при изменении цен на другой.

![]() , где

, где

E (k) - перекрестная эластичность;

d Q1 (%) - процентное изменение спроса на один товар;

d P2 (%) - процентное изменение цены на другой товар.

С помощью коэффициента эластичности можно определить следующие виды перекрестной эластичности:

а) E (k) > 0 для товаров-субститутов;

б) E (k) < 0 для товаров- комплементов;

в) E (k) = 0 для индифферентных (независимых) товаров.

Эластичность предложения товара (по цене) - это процентное соотношение между изменением в цене и изменением предложения.

![]()

Одним из определяющих элементов эластичности предложения какого-либо товара или услуги является мобильность факторов его производства и выпуска, т.е. легкость, с которой необходимые факторы производства могут быть привлечены из других отраслей. Второй важный фактор - это время. Как и в случае спроса, эластичность предложения по цене имеет тенденцию увеличиваться на долгосрочных временных интервалах.

Теория эластичности спроса и предложения имеет важное практическое значение.

4. Понятие и виды издержек. Графическая интерпретация издержек производства

Издержки со стороны фирмы - выплаты, которые фирма обязана сделать, или доходы, которые фирма должна обеспечить поставщику ресурсов для того, чтобы отвлечь эти ресурсы от использования в альтернативных производствах.

Издержки предприятия:

1. производственные

1.1.прямые материалы

1.2. прямой труд

1.3.производственные накладные

2. непроизводственные

2.1.издержки, связанные с продажей продукции (хранение, доставка, реклама)

2.2.административные издержки (зарплата управляющего персонала, содержание офисных помещений).

Классификация издержек по характеру поведения. Все издержки относительно базового показателя (БП) делятся:

FC(сумма постоянных), АFC (удельных постоянных), TC(совокупные), ATC(удельные совокупные), VC(сумма переменных), AVC(удельные переменные издержки).

Традиционно в качестве базового показателя выбирают объём производства или объём продаж.

TC = ATC * Q, где Q – объем производства или продаж.

FC = АFC * Q, VC = AVC* Q

Постоянные издержки производства - такие издержки, величина которых не меняется в зависимости от изменения объема производства. К постоянным издержкам относится оплата обязательств по облигационным займам, рентные платежи, отчисления на амортизацию, страховые взносы, зарплату.

Переменные издержки - такие издержки, величина которых меняется в зависимости от изменения объема производства. К ним относятся затраты на сырье, топливо, энергию, транспорт, трудовые ресурсы

Средние издержки - издержки в расчете на единицу продукции. Они используются для формирования цены. Средние постоянные издержки определяются путем деления суммарных постоянных издержек на количество произведенной продукции. Средние переменные издержки определяются путем деления суммарных переменных издержек на кол-во произведенной продукции. Средние общие издержки можно рассчитать путем деления суммы общих издержек на кол-во продукции.

Предельные издержки - дополнительные или добавочные издержки, связанные с производством еще одной единицы продукции. Предельные издержки помогают определить предельную загруженность, выше которой производство не эффективно.

Классификация издержек на прямые и косвенные.

Издержки предприятия:

1.прямые-они связаны с производством и продажей только одного вида продукции и поэтому полностью относятся на с/с.

2. косвенные-связаны с производством и продажей одновременно нескольких видов продукции, поэтому невозможно выделить ту часть, которая относится на затраты одного вида.

5. Теория потребительского поведения. Понятие полезности. Выбор потребителя

Полезность – это то удовлетворение, которое приносит благо потребителю. Полезность – понятие чисто субъективное, для одного того же предмета, но для разных людей определяется по-разному. Однако интенсивность потребности снижается по мере того, как растет объем потребления данного блага, соответственно уменьшается его полезность. Полезность, которую потребитель извлек из каждой последующей единицы блага – предельная полезность. Так как полезность, которую приносит каждая следующая единица потребляемого блага меньше предыдущей, можно говорить о законе убывающей предельной полезности (первом законе Госсена). Количественная теория предполагает, что полезность можно измерить в условных единицах – ютилах (от англ. utility). Учитывая, что доход потребителя ограничен, будем считать, что покупатель ведет себя на рынке разумно, пытается использовать свой доход с наибольшей пользой для себя. Так как он может приобрести только ограниченный набор товаров, он будет стремиться приобрести такой набор, который принесет ему наибольшую полезность. Для этого он интуитивно сравнивает для себя предельную полезность благ, продаваемых по различным ценам. Достичь максимальной общей полезности он сможет, если распределит свой доход таким образом, чтобы последняя денежная единица, затраченная на приобретение каждого вида товара, приносила одинаковую предельную полезность. Данное утверждение получило название второго закона Госсена. Суть правила можно представить в виде уравнения: MU1 /P1 = MU2 /P2 , ., MUn /Pn Потребительское равновесие достижимо в случае, если общая полезность, получаемая при данном денежном доходе, не может быть увеличена путем повышения затрат на один товар за счет снижения затрат на другой товар. Порядковая теория потребления. Вторая порядковая теория является более современной. От потребителя не требуется измерять полезность, достаточно лишь способности упорядочить все возможные товарные наборы по их предпочтительности. Порядковый подход базируется на аксиомах: 1. Аксиома полной (совершенной) упорядочности. Потребитель способен упорядочить все возможные наборы товаров с помощью предпочтения и безразличия. Удовлетворение потребителя зависит только от количества потребляемых им благ и не зависит от количества благ, потребляемых другими. Это означает, что потребителю не знакомы чувство зависти и сострадания, что на практике трудно достижимо. Понятие «полезность» не более чем порядок предпочтения. Таким образом, задача максимализации потребности сводится к задаче выбора потребителем наиболее предпочтительных товарных наборов из всех доступных для него. Основным инструментом данной теории являются кривые безразличия и линии бюджетного ограничения. Законы, объясняющие поведение потребителя. Для анализа поведения потребителя используются кривые доход-потребление и доход-расходы. При каждом уровне дохода потребитель будет выбирать оптимальный набор благ. При соединении точек касания бюджетных линий с кривыми безразличия получим кривую доход-потребление. Чаще всего эта кривая имеет положительный наклон. Такие товары называются нормальными. Однако она может иметь и отрицательный наклон. Это характерно, когда с увеличением дохода потребитель начинает больше покупать один товар Y (качественный) за счет снижения объема потребления другого товара X

(некачественного). На поведение потребителя влияют также эффект субституции и эффект дохода. Эффект замещения измеряется той частью прироста величины спроса на подешевевший товар, которая образовалась вследствие замены этим товаром других благ. Эффект дохода – результат воздействия изменения цены на реальный доход потребителя и соответственно на количество покупаемого блага. Эффект дохода определяется той частью прироста величины спроса, которая возникла в результате увеличения реального дохода потребителя при снижении цены на благо. Эффект замены при снижении цены всегда будет выражаться в росте объема спроса на этот товар. Также с ростом дохода увеличивается объем потребительского спроса. Таким образом, величина спроса находится в обратной зависимости от цены. Однако при повышении цены на низкокачественные товары при условии невозможности найти товар-заменитель с таким же полезным эффектом на одну денежную единицу, затрачиваемую на его покупку, имеет место обратный эффект. Потребитель с низким уровнем дохода будет вынужден увеличить его потребление. Такие товары получили название «товары Гиффена». Это можно объяснить тем, что цена данного товара, несмотря на повышении, все же остается ниже цен на другие товары, и потребитель вынужден увеличить его покупку за счет снижения потребления других товаров. Здесь имеет место эффект замены, если он превысит отрицательный эффект дохода, то спрос индивида не сократится, а возрастет.

6. Общая характеристика типов рыночных структур (совершенная конкуренция, монополистическая конкуренция, олигополия, монополия)

Конкуренция - общественная форма столкновения субъектов рыночного хозяйства в процессе реализации их индивидуальных экономических интересов.

Конкуренция в экономике выполняет ряд функций:

- выявляет и устанавливает рыночную стоимость товара;

- сводит конкретный труд к общественно необходимому;

- содействует выравниванию индивидуальных стоимостей и прибыли в зависимости от производительности труда и эффективности управления производством.

Конкуренция очень сильно зависит от количества производителей-продавцов и покупателей. В экономической теории различают совершенную и несовершенную конкуренцию .

Совершенная конкуренция означает такое состояние экономической системы, когда влияние каждого участника экономического процесса на общую ситуацию настолько мало (менее 1 %), что им можно пренебречь.

Несовершенная конкуренция существует тогда, когда возможен контроль над определенной долей рынка. Несовершенная конкуренция включает следующие виды:

- монополия - власть одного продавца (монопсония - власть одного покупателя);

- олигополия - власть нескольких крупных фирм (олигопсония - власть нескольких крупных покупателей);

- монополистическая конкуренция - соревнования между разными по силе и влиянию продавцами.

Монополия - крупный собственник, который захватывает подавляющую часть рыночного пространства в целях своего обогащения.

- чистая монополия - действует один продавец, доступ на рынок для возможных конкурентов закрыт, продавец имеет полный контроль над количеством товаров, предназначенных для продажи, и их ценой.

- абсолютная монополия - она находится в руках государства или его хозяйственных органов (например, государственная монополия внешней торговли и т.п.).

Монопсония (чистая и абсолютная) - один покупатель ресурсов, товаров.

Естественная монополия - ею обладают собственники и хозяйственные организации, имеющие в своем распоряжении редкие и свободно не воспроизводимые элементы производства (например, редкие металлы, особые земельные участки под виноградники).

Легальные монополии образуются на законном основании (такие формы монополистических организаций: а) патентная система; б) авторские права; в) торговые знаки

Искусственные монополии . - объединения предприятий, создаваемые ради получения монополистических выгод. Преднамеренно меняют структуру рынка:

- создают барьеры для вхождения на отраслевой рынок новых фирм;

- ограничивают (предприятиям, которые не вошли в монопол. объединение) доступ к источникам сырья и энергоносителям;

объединений ярко проявляются в целях и характере их поведения.

Олигополия - господство небольшого числа крупнейших фирм в производстве и на рынке. Олигополии нередко различными путями обходят антимонопольные законы и добиваются повышения рыночных цен или, по крайней мере, поддерживают выгодные им цены.

7. Показатели национального производства. Валовой внутренний продукт, валовой национальный доход и чистый национальный доход. Номинальный и реальный ВВП

Валовой внутренний продукт –это совокупная рыночная стоимость конечной продукции, произведённой на территории страны за определённое время (обычно год).Он широко используется для международных сопоставлений относительных уровней экономического развития различных стран, групп стран, регионов мира.

Валовый национальный продукт – это совокупная рыночная стоимость конечной продукции, произведённой национальными факторами производства (независимо от их территориального расположения) за определённое время (обычно год).

ВВП может быть исчислен следующими тремя методами :

1. как сумма валовой добавленной стоимости (производственный метод);

2. как сумма компонентов конечного использования (метод конечного использования);

3. как сумма первичных доходов (распределительный метод).

Производственным методом ВВП исчисляется путем суммирования валовой добавленной стоимости всех производственных единиц резидентов, сгруппированных по отраслям или секторам.

Конечного использования ВВП определяется как сумма следующих компонентов: расходы на конечное потребление товаров и услуг, валовое накопление, сальдо экспорта и импорта товаров и услуг.

Распределительным методом он включает следующие виды первичных доходов, выплаченных производственными единицами - резидентами: оплата труда наемных работников, чистые налоги на производство и импорт (налоги на производство и импорт минус субсидии на производство и импорт), валовая прибыль и валовые смешанные доходы.

Добавленная стоимость (ДС) - это стоимость, созданная в процессе производства на данном предприятии и охватывающая реальный вклад предприятия в создание стоимости конкретного продукта, т.е. заработную плату, прибыль и амортизацию конкретного предприятия. Поэтому стоимость потребленных сырья и материалов, которые приобретались у поставщиков, и в создании которых предприятие не принимало участия, в добавленную стоимость произведенного данным предприятием продукта не включается.

Данные о ВВП более доступны и сравнимы между странами, и поэтому показатель ВВП получил более широкое распространение. Показатель добавленной стоимости оценивается в так называемых основных ценах, включающих субсидии на продукты, но за вычетом налогов на продукты (например, налог на продажи, НДС и т.п.). Такой подход позволяет более точно измерить вклад каждой отрасли в создание ВВП. Надо отметить, что взаимосвязь между валовой добавленной стоимостью и ВВП принимает следующий вид: GDP = D + N – U,

где D – добавленная стоимость всех отраслей экономики в основных ценах; N – налоги на продукты; U – субсидии на продукты.

ВВП бывает номинальный и реальный.

Номинальный ВВп – это ВВП, измеряемый в ценах текущего периода.

Реальный ВВП – это ВВП, измеряемый в ценах базового периода.

Отношение номинального ВВП к реальному ВВп носит название Дефлятор ВВП (def).

def = Номинальный ВВП/Реальный ВВП * 100%. Дефлятор ВВП показывает сколько процентов составляет общий уровень цен текущего периода по отношению к уровню цен базового периода.

8. Показатели общего уровня цен (индексы цен)

Поскольку цены непрерывно меняются под воздействием многих факторов, необходимо отражать подобное изменение. Уровень изменения цен определяется с помощью индекса цен.

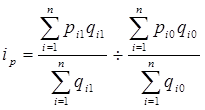

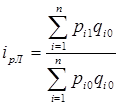

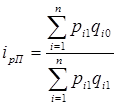

Применяются два вида индексов: индекс Пааше и индекс Ласпейреса.

Индекс Пааше оценивает изменение общего уровня цен в составе национального продукта по уровню весов текущего периода времени.

М е т о д ы р а с ч е т а и а н а л и з а и н д е к с о в ц е н

Ведущая роль в статистическом изучении динамики цен принадлежит индексному методу. Сравнение цен одного товара осуществляется с помощью индивидуального (однотоварного) индекса цен:

![]()

![]() (1)

(1)

где pi0 , pi1 – цены на товар в базисном и текущем периоде.

Индекс средних цен применяется при изучении изменения цен товарных групп, цен одного товара по различным территориям и субрынкам:

(2)

(2)

где pi1, qi1 - цена и количество проданного i - го вида товара (товара на i - й территории или i - м субрынке) в отчетном году, i=l,…, n;

pi1, qi1 - цена и количество проданного i - го вида товара (товара на i - й территории или i - м субрынке) в базисном году, i=l,…, n.

Товары должны быть достаточно однородными, чтобы их количество поддавалось суммированию.

Сумма произведений цен товаров на их количество составляет товарооборот совокупности товаров. Чтобы выявить непосредственно изменение цен, необходимо зафиксировать показатели количества на одном из уровней:

– базисного периода времени (формула Ласпейреса);

(3)

(3)

текущего периода времени (формула Пааше)

(4)

(4)

Четкость интерпретации, экономический смысл и удобство практического расчета формулы Ласпейреса сделали ее самой популярной в мире для расчета индекса потребительских цен, который показывает, во сколько раз изменились бы потребительские расходы в текущем периоде по сравнению с базисным, если бы при изменении цен уровень потребления оставался прежним. Такой расчет корректен при отсутствии значительных количественных и качественных изменений в структуре потребления (во времени и по территории, если индекс рассчитывается для нескольких регионов).

Результат расчета по формуле Пааше показывает, во сколько раз сумма фактических затрат населения на покупку товаров больше (меньше) суммы денег, которую население должно было бы заплатить за эти же товары, если бы цены оставались на уровне базисного периода.

Доказано, что наилучший линейный индекс лежит между индексами, вычисленными по формулам Ласпейреса и Пааше.

Разновидностью розничных цен являются цены на продукты массового (общественного) питания. Они образуются на базе розничных или оптовых цен на продукты, покупаемые предприятиями массового питания с добавлением наценки, возмещающей издержки на переработку продуктов и дающей прибыль.

Формула индекса цен массового питания имеет вид:

Индексы при систематическом расчете из года в год образуют индексные ряды. Различают базисные ряды (цены каждого года сравниваются с ценами года, принятого за базу) и цепные (характеризующие изменение цен по сравнению с предыдущим годом). Веса индексов ряда могут быть постоянными (на уровне одного года), и тогда произведение цепных индексов даст базисный индекс.

Применение системы переменных весов (по количеству товаров отчетного года) в индексном ряду цен порождает ошибку при переходе от цепных индексов к базисным и обратно, так как позитивна корреляция между текущим изменением цен и прошлым изменением количества проданных товаров.

9. Совокупный спрос и совокупное предложение. Макроэкономическое равновесие

Спрос - желание и способность людей приобретать товары на рынке при некоторых ценах. Между ценой и количеством покупок существует обратная или отрицательная зависимость, т.е. чем ниже цена товара, тем большее его количество может быть куплено при прочих равных условиях. Эта зависимость, впервые математически сформулированная А. Курно, получила название закона спроса. Закон спроса: при прочих равных условиях как правило чем меньше цена товара, тем больше потребитель готов его купить, и наоборот, чем больше цена товара, тем меньше потребитель готов его купить.

![]()

Величина спроса - это то количество товара, которые потребители готовы купить на рынке при данных ценах при прочих равных условиях. Изменение в величине спроса - это движение вдоль кривой спроса. Происходит при изменении цены товара или услуги при прочих равных условиях.

Факторы, оказывающие влияние на спрос:

- доходы потребителей;

- вкусы и предпочтения потребителей;

- цены на взаимозаменяемые и взаимодополняемые товары;

- запасы товаров у потребителей (ожидание потребителей);

- информация о товаре;

- время, затраченное на потребление.

Сдвиг кривой спроса вправо означает увеличение спроса, сдвиг кривой влево - уменьшение спроса

Предложение - это желание и способность продавцов реализовать товар на рынке.

Чем выше цена товара, тем большее его количество (при прочих равных условиях) будет произведено и предложено к реализации, и наоборот. В этом заключается закон предложения.

Объем предложения - то количество товара или услуги, которое готовы продать продавцы по определенной цене в течение определенного периода времени.

Закон предложения: при прочих равных условиях объем предложения товара увеличивается, если цена на товар возрастает и наоборот.

![]()

Если изменяется цена, то происходит движение вдоль линии предложения.

Факторы, оказывающие влияние на предложения:

-изменение цен на факторы производства;

-технический прогресс;

-сезонные изменения;

-налоги и субсидии;

-ожидания производителей;

-изменение цен на сопутствующие товары.

Величина предложения - это такое количество товара, которое продавцы могут и хотят реализовать на рынке при данных ценах. Сдвиг кривой S1 вправо или влево означает, что изменилось предложение (соответственно увеличилось или уменьшилось) под действием неценовых факторов.

10. Инфляция, ее определение, виды. Механизмы, причины и последствия инфляции. Антиинфляционная политика государства

Инфляция представляет собой обесценение денег, падение их покупательной способности, вызываемое повышением цен, товарным дефицитом и снижением качества товаров и услуг.

. Существуют следующие формы инфляции:

1. С точки зрения проявления:

а) Открытая. Цены регулируются спросом и предложением.

б) Скрытая (подавленная). Цены регулируются государством.

2. По степени сбалансированности:

а) Сбалансированная. Цены различных товаров относительно друг друга остаются неизменными.

б) Несбалансированная. Цены различных товаров постоянно меняются относительно друг друга.

3.По степени прогнозируемости:

а) Неожидаемая;

б) Ожидаемая (прогнозируемая).

4.По темпу роста цен:

а) умеренная (ползучая). До 10% в год.

б) галопирующая. От 10 до 40% в год.

в) гиперинфляция. Более 50% в месяц.

Выделяют следующие причины инфляции:

Внешние:

- неблагоприятная конъюнктура на мировом рынке (снижение цен на экспорт и увеличение отрицательное сальдо внешнеторгового и платежного баланса; цен на импорт).

Внутренние:

- деформация народнохозяйственной структуры;

- наращивание и одновременное падение эффективности капиталовложений;

- отставание отраслей потребительского сектора;

- недостатки в механизме денежного обращения;

- отсутствие антиинфляционного регулирования.

![]() ,

,

где Р2 – средний уровень цен в текущем году, а Р1 - средний уровень цен в прошлом году.

Инфляция отрицательно влияет на экономический рост страны и рациональность использования ею своих ресурсов, т. к. сокращаются инвестиции (вложения капитала) в производство, а население вкладывает деньги в недвижимость или иностранную валюту.

К социально-экономическим последствиям инфляции относятся:

- Снижение реальных доходов населения и как следствие отсюда снижение мотивов к трудовой деятельности.

- Усиление дифференциации населения по уровню дохода.

- Ухудшение условий жизни социальных групп с твердыми доходами.

- Возникновение опасности социальных потрясений.

- Ослабление позиции власти, снижение доверия населения правительственным программам.

- Возникновение трудностей с долгосрочным планированием. Повышение риска инвестирования.

Антиинфляционная политика может проводится как методами «шоковой терапии» (когда жесткая денежная политика помогает сбить инфляцию, но сопровождается значительным спадом производства), так и постепенно, путем многократного, но каждый раз небольшого снижения темпов роста денежной массы, что позволяет избежать глубокого спада, однако не дает снизить инфляцию. В целом в современной экономической теории выделяют два основных виды антиинфляционной политики.

Активная антиинфляционная политика направлена на ликвидацию причин, вызвавших инфляцию (например, контроль за денежной эмиссией).

Адаптивная антиинфляционная политика представляет собой комплекс мер, направленных на создание условий для приспособления экономики к инфляции, смягчение ее отрицательных последствий (например, индексация, соглашения с предпринимателями о темпах роста цен и зарплаты).

Методы регулирования инфляции:

1. политика доходов – предполагает замораживание доходов или определение пределов их роста; 2. политика дорогих денег (дефляц политика) – предполагает ограничение спроса на деньги через денежно-кредит и налог механизмы; 3. политика налогового стимулирования производства – включает меры как по прямому стимулированию развития бизнеса путем снижения налогов, так и по косв стимулированию путем снижения налогов с населения; 4. политика снижения скорости обращения денег.

11. Характеристика рынка труда. Понятия и виды безработицы. Кривая Филипса и ее экономический смысл

Рынок труда (рабочей силы) – система экономических отношений по поводу купли-продажи такого специфического товара, как рабочая сила, важная сфера экономической и социально-политической жизни общества. На рынке труда фиксируются ставки заработной платы и условия занятости.

Рынок труда основан на спросе и предложении. Спрос в данном случае - потребности на занятие свободных рабочих мест и выполнения работ, а предложение – в наличии незанятой рабочей силы или желания изменить место работы. Спрос и предложение реализуются в конкурентной борьбе между работниками на занятие того или иного рабочего места или выполнение работы и между работодателями за привлечение нужной рабочей силы, как по своему количественному, так и качественному составу. Со стороны спроса главным фактором, влияющим на динамику занятости, является состояние экономической конъюнктуры, фаза экономического цикла. Помимо этого серьезное влияние на потребность в рабочей силе оказывает научно-технический прогресс. На спрос и предложение рабочей силы влияет ряд факторов: демографические, миграционные, характеризующие экономическую активность разных групп населения, – на предложение рабочей силы, а состояние экономики – на спрос.

К безработным относятся трудоспособные граждане, которые не имеют работы и заработка, зарегистрированы в органах по вопросам занятости, ищут работу и готовы приступить к ней.

Безработица – это социально-экономическое явление. Она характеризуется следующими показателями: а) уровень безработицы определяется как удельный вес численности безработных в численности экономически активного населения. б) продолжительность безработицы (продолжительность поиска работы) – это промежуток времени, в течение которого лицо ищет работу, с момента начала поиска работы и до рассматриваемого периода, используя при этом любые способы. азличается безработица естественная и вынужденная. К естественной безработице относятся те формы, которые неустранимы и соответствуют долговременному равновесию рынка рабочей силы, а к вынужденной – формы безработицы, существующие помимо естественной и повышающие общий уровень безработицы.

Естественная безработица включает такие виды, как фрикционная, институциональная и добровольная.

Фрикционная, или текущая, вызвана текучестью кадров, в большинстве случаев по собственному желанию и носит естественный характер.

Институциональная безработица порождена правовыми нормами, особенностями устройства рынка рабочей силы, факторами, влияющими на спрос и предложение на нее.

Добровольная безработица - люди по каким-то причинам не желают работать.

Вынужденная безработица включает технологическую, структурную, региональную и скрытую формы безработицы.

Технологическая - в странах, где научно-технический прогресс сочетается с высоким уровнем доходов. Такая комбинация делает сокращение рабочих мест экономически эффективным, превращает его в постоянное явление.

Структурная безработица –старые производства сокращаются, новые получают развитие.

Региональная безработица возникает в условиях избытка рабочей силы в районах, которые в силу географических или природных факторов оказываются относительно неблагоприятными для экономической деятельности.

Скрытая безработица - люди, которые трудятся неполный рабочий день или неделю, а также те, кто отчаялся найти рабочие места и, утратив права на получение пособий, отказался регистрироваться на биржах труда.

12. Экономический рост. Основные типы и факторы экономического роста

Под экономическим ростом принято понимать увеличение объемов товаров и услуг, созданных за определенный период.

Экономический рост — центральная экономическая проблема, стоящая перед всеми странами. По его динамике (изменению) судят о развитии национальных экономик, о жизненном уровне населения, о том, как решаются проблемы ограниченности ре¬сурсов. Экономический рост можно исчислить двумя способами:

1) либо подсчитав общий рост ВНП;

2) либо определив рост ВНП на душу населения.

Экономический рост определяется множеством факторов, важ¬нейшими из которых являются факторы спроса, предложения и распределения.

К факторам спроса относятся такие, которые повышают сово¬купный спрос общества на производимую продукцию (заработ¬ная плата, налоговая политика государства, склонность населе¬ния к сбережению) и этим стимулируют ее рост.

К факторам предложения относятся количество и качество при¬родных ресурсов (земля, полезные ископаемые, климат и др.), трудоспособного населения, наличие капитала, уровень техноло¬гии и т. д. Зависимость экономического роста от этих факторов прямая.

К факторам распределения относят именно распределение при¬родных, трудовых и финансовых ресурсов страны, которое долж¬но быть организовано таким образом, чтобы в большей степени способствовать экономическому росту (приросту продукции, улуч¬шению ее качества и совершенствованию производства).

Типы и факторы экономического роста

Различают экстенсивный и интенсивный факторы экономического роста.

Экстенсивный рост осуществляется за счёт привлечения дополнительных ресурсов и не меняет среднюю производительность труда в обществе. Интенсивный рост связан с применением более совершенных факторов производства и технологий, т.е. осуществляется не за счёт роста объёмов затрат ресурсов, а за счёт роста их отдачи.

Факторы экономического роста группируются в соответствии с типами экономического роста:

1) экстенсивные факторы - увеличение затрат капитала и труда;

2) интенсивные - технологический прогресс, экономия на масштабах;

3) рост образовательного и профессионального уровня работников, совершенствование управления производством.

Факторы экономического роста можно разделить на три группы:

- факторы предложения (природные ресурсы, трудовые ресурсы, объём основного капитала, технологии);

- факторы спроса (уровень совокупных расходов);

- факторы распределения (эффективное использование ресурсов).

13. Цикличность как закономерность экономического развития. Виды циклов

Цикличность - это форма развития национальной экономики и мирового хозяйства как единого целого, это движение от одного макроэкономического равновесия в масштабе экономики в целом к другому.Поэтому цикличность можно рассматривать как один из способов саморегулирования рыночной экономики. Так как характерная черта цикличности - движение не по кругу, а по спирали, то она является формой прогрессивного развития.Циклы (волны) - это периодические колебания экономической или деловой активности.Цикл представляет собой интервал времени в развитии экономик, в течение которого происходит увеличение объема производства товаров и услуг, а затем сокращение, спад, депрессия, оживление и, наконец, снова его рост.К. Маркс выделял 4 фазы цикла, последовательно сменяющие друг друга: кризис, депрессия, оживление, подъем. В современной экономической литературе широко используют терминологию, выработанную Национальным бюро экономических исследований США, согласно которой цикл включает следующие 4 фазы: вершина (пик, бум), сжатие (рецессия, спад), дно (депрессия), оживление (расширение).

Типы экономических циклов

Все циклы в реальной действительности не похожи друг на друга, каждый имеет свои специфические особенности, переплетения. При этом каждый кризис возникает как бы неожиданно и вызывается какими-либо совершенно исключительными обстоятельствами. В периоде между кризисами, как и в море в ясную погоду, возможны волнения, «барашки» в виде частичных, малых и промежуточных спадов, что дало основание говорить о разных типах экономических кризисов.

Экономическая наука на основе анализа хозяйственной практики за всю историю ее развития выделяет несколько типов экономических циклов, которые называются волнами. Им обычно дают имена ученых, посвятивших этой проблеме специальные исследования. Наиболее известны циклы Н.Д. Кондратьева (50— 60 лет), получившие название «длинных волн», циклы С. Кузнеца (18—25 лет), т.е. «средние волны», циклы К. Жугляра (10 лет) и короткие циклы Дж. Китчена (2 года и 4 месяца).

Разработка теории длинных волн была начата в 1847 г., когда английский ученый X. Кларк, Нельзя не сказать и о вкладе К. Маркса в разработку теории экономических кризисов. Он исследовал короткие циклы, получившие название периодических циклов, или кризисов перепроизводства.

14. Понятие «Финансы». Социально-экономическая сущность и функции финансов

Финансы – это экономические отношения по поводу формирования, распределения, перераспределения и использования централизованных и децентрализованных фондов, денежных средств, обеспечивающих выполнение процесса расширенного воспроизводства и функций государства.

Финансы по своему материальному содержанию – это совокупность денежных фондов, представляющие собой финансовые ресурсы государства.

Социально-экономическая сущность финансов реализуется через исследования засчёт кого государство формирует финансовые ресурсы и в чьих интересах их используют.

Функции финансов:

1. распределительная – распределяется ВВП и валовая добавленная стоимость и формируются основные или первичные доходы участников сферы материального производства.

2. перераспределительная. Основные направления:

- перераспределение в непроизводственную сферу (образование, здравоохранение)

- межотраслевое перераспределение,

- перераспределение средств между различными социальными группами (пенсии, пособия).

Перераспределительная функция формирует производные или вторичные доходы, формируя окончательные пропорции нераспределения национального дохода.

3. регулирующая

а)стимулирующая функция

б) сдерживающая функция – она реализуется через ограничение пределов роста финансовых и экономических показателей.

4. Контрольная функция представляет собой индикаторную функцию, свидетельствующую об отклонениях между плановыми и фактическими исполненными показателями.

15. Содержание и принципы финансовой политики государства

Финансовая политика - это совокупность государственных мероприятий, направленных на мобилизацию финансовых ресурсов, их распределение и использование для выполнения государством их функций.

Составные части финансовой политики.

1. бюджетная П. 2. налоговая П. 3. денежная П. 4. кредитная П. 5. ценовая П. 6. таможенная П.

Основные задачи финансовой политики.

1. обеспечение условий для формирования максимально возможных финансовых ресурсов;

2. установление рационального с точки зрения государства распределения и использования финансовых ресурсов;

3. организация регулирования и стимулирования экономических и социальных процессов финансовыми методами;

4. выработка финансового механизма и его развитие в соответствии с изменяющимися целями и задачами стратегии;

5. создание эффективной и максимально деловой системы управления финансами.

Главная задача финансовой политики – наряду с обеспечением соответствующими финансовыми ресурсами, реализацией той или иной государственной программы экономического и социального развития предотвращать социальную напряженность в обществе.

16. Финансовая система государства

Финансовая система – это совокупность сфер и звеньев, характеризующих различные финансовые отношения и выполняющие различную роль в воспроизводственном процессе.

См. Кузнечиха

17. Государственный бюджет российской федерации и его функции

См. Кузнечиха

18. Доходы бюджета, и их характеристика

Доходы бюджета – это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством в распоряжение органов государственной власти и органов местного самоуправления.

Основным источником формирования является национальный доход, а именно та его часть, которая составляет доходы хозяйствующих субъектов, полученные при первичном распределении.

К ним относятся:

1. предпринимательская прибыль; 2. заработная плата работников; 3. доходы лиц работающих по найму; 4. рента собственников земли; 5. ссудный процент.

Доходы бюджета состоят из:

1. К налоговым доходам, предусмотренным законодательством, относятся:

- федеральные налоги и сборы (НДС, акцизы, таможенные пошлины, налог на прибыль предприятий, налог на доходы физических лиц, налог на операции с ц.б., платежи за пользование природными ресурсами);

- региональные налоги и сборы;

- местные налоги и сборы;

- пени, штрафы.

2. К неналоговым относятся:

- доходы от использования имущества, которое находится в государственной и муниципальной собственности после уплаты налогов и сборов с действующем законодательством.

- доходы от продажи государственного и муниципального имущества;

- доходы от платных услуг, оказываемых бюджетными учреждениями;

- средства, полученные в результате применения мер гражданско-правовой, уголовной и административной ответственности.

3. Безвоздмездные и безвозвратные перечисления:

- финансовая помощь из бюджетов других уровней в форме дотаций и субсидий. Дотации – это бюджетные средства, представленные бюджету другого уровня бюджетной системы на безвоздмездной и безвозвратной основе.

- субвенции из федерального и регионального фондов компенсаций. Субвенция – это бюджетные средства, представленные бюджету другого уровня, или юридическому лицу на безвоздмездной и безвозвратной основах на осуществление определённых целевых расходов. Субсидия – это бюджетные средства, представляемые бюджету другого уровня бюджетной системы физическому или юридическому лицу на условиях долевого финансирования целевых расходов.

19. Бюджетный дефицит и методы его покрытия

См. кузнечиха

20. Федеральные налоги. См кузнечиха

К таким налогам относятся:

- акцизы;

- налог на добавленную стоимость (НДС);

- налог на прибыль организаций;

- налог на доходы физических лиц;

- единый социальный налог;

- налог на добычу полезных ископаемых;

- водный налог;

- гос.пошлина;

- сбор за пользование объектами животного мира и объектами водных биологических ресурсов.

Федеральные налоги устанавливаются федеральными нормативно-правовыми актами РФ и обязательны к уплате на всей территории РФ.

21 . Региональные налоги. См кузнечиха

К ним относятся:

- транспортный налог;

- налог на игорный бизнес;

- налог на имущество организаций.

Данные налоги устанавливаются федеральными нормативно-правовыми актами и вводятся в действие законами представительных органов субъектов РФ.

Представительные органы субъектов имеют право устанавливать следующие элементы региональных налогов:

1) ставки региональных налогов в пределах норм, определённых федеральными нормативно-правовыми актами.

2) Налоговые льготы по региональным налогам.

3) Порядок начисления и сроки уплаты региональных налогов.

22. Местные налоги. См кузнечиха

К ним относятся:

- Земельный налог;

- Налог на имущество физических лиц.

Местные налоги установлены федеральными нормативно-правовыми актами и вводятся в действие нормативными актами представительных органов местного самоуправления.

23. Сущность и функции государственного кредита. Классификация государственных займов

ГК представляет собой совокупность экономических отношений в лице его органов власти и управления с одной стороны и юридическими и физическими лицами с другой стороны, при которых государство выступает в качестве заемщика, кредитора и гаранта.

Как экономическая категория государственный кредит находится на стыке отношений финансы и кредит, по этому, поэтому ему присущи особенности обеих этих категорий.

Как одно из звеньев финансовой системы кредит обслуживает формирование и использование централизованных денежных средств. Как один из видов кредита государственный кредит предоставляется на условиях срочности, платности и возвратности.

Функции

Через распределительную функцию осуществляется формирование и использование централизованных денежных фондов на условиях возвратности, срочности и платности. Как заемщик государство обеспечивает с помощью кредита поступление дополнительных денежных доходов.

Государство регулирует денежные отношения в стране, размещая займы среди различных групп инвесторов, привлекая в займы средства физических лиц государство, уменьшает их платежеспособный спрос. Если с помощью этих займов государство профинансирует какие-то производственные объекты, тогда произойдет уменьшение в обращении наличных денег, а если государстве за счет этих денег профинансирует оплату труда бюджетникам, количество их в обращении не изменится.

Контрольная функция действует аналогично контрольной функции финансов (важная задача финансового контроля – это проверка точного соблюдения законодательства по финансовым вопросам, своевременности и полноты выполнения финансовых обязательств перед налоговой службой, банками, а также выполнением взаимных обязательств платежам и расчетам и т.д.

Классификация государственных займов.

1. по эмитентам (те, кто выпускают ц.б.) займы бывают размещаемые центральными и территориальными органами управления.

2. в зависимости от места размещения: - внутренние,- внешние.

3. в зависимости от обращения на рынке ц.б.: - рыночные - не рыночные.(рыноч займы свободно продаются и покупаются и являются основными для финансирования дефицита бюджета, нерыноч не могут свободно продаваться, т.е. они не могут менять своих владельцев, т.к. они не обращаются на рцб)

4. в зависимости от срока привлечения средств:- краткосрочные,- среднесрочные,- долгосрочные.

5. в зависимости от обеспечения долгового обязательства: - закладные, - беззакладные (закладные обеспечиваются определенным конкрет имуществом, беззакладные не имеют конкрет обеспечения, их залогом служит все имущ-во гос-ва)

6. по характеру выплачиваемого дохода:

- выигрышные (доход получают от лотереи)

- процентные (главный вид облигаций) – дивиденды выплач регулярно на основе кпонов

- с нулевым купоном.(краткосроч облигации, продаются со скидкой в цене от номинала

7. в зависимости от метода определения дохода:

- облигации с твердым доходом, - облигации с плавающим доходом.

8. в зависимости от обязанности заемщика строго соблюдать сроки гашения займа, установленные при выпуске, долговые обязательства делятся на:

- с правом долгосрочного погашения, - без права долгосрочного погашения.

Под управлением ГК понимается формирование государственной политики, связанной с деятельностью государства в качестве заемщика, кредитора и гаранта.

Управление ГК – это совокупность действий, связанных с подготовкой к выпуску и к размещению долговых обязательств, с регулированием рынка государственных ц.б., с обслуживанием и погашением государственного долга, с кредитованием ссуд и гарантий.

24. Государственный долг. Внутренние и внешние займы

См.

25. Классификация бюджетных расходов РФ

См.

26. Бюджетное устройство РФ

Бюджетное устройство– это организация взаимосвязи между звеньями бюджетной системы, основанные на правовых нормах.

Бюджетное устройство включает:

1) структуру бюджетной системы – состоит из бюджетов следующих уровней:федеральный бюджет, бюджеты субъектов РФ, местные бюджеты.

2) бюджетную классификацию – является группировкой доходов и расходов бюджетов всех уровней бюджетной системы, а также источников финансирования дефицитов этих бюджетов.

3) принципы бюджетной системы.

Принципы бюджетной системы включают:

1. Единство бюджетной системы

2. Принцип разграничения доходов и расходов по уровням БС

3. Принцип самостоятельности бюджетов

4. Принцип полноты учета бюджетных доходов и расходов Б, бюджетов государственных внебюджетных фондов

5. Принцип сбалансированности Б

6. Принцип эффективности и экономности использования Б средств

7. Принцип общего (совокупного) покрытия доходов

8. .Принцип гласности

9. Принцип достоверности Б

10. Принцип адресности и целевого характера Б средств

11. Принципы межБ отношений.

27. Бюджетный процесс в РФ

Бюджетный процесс – это регулируемое нормами право, деятельность органов власти и управления по составлению проектовбюджета, их рассотрению и утверждению, исполнению и осуществлению контроля за их исполнением.

Стадии бюджетного процесса:

1)составление проекта бюджета

2)рассмотрение и утверждение проекта бюджета

3)исполнение закона о бюджете

4)составление и утверждение отчёта об исполнении закона о бюджете.

Стадии Б. процесса следуют одна за другой строго последовательно. Сам Б. действует 1 год с 1 января до 31 декабря.

Участниками Б. процесса являются

Президент РФ, Органы законодательной власти, Органы Исполнительной власти, Органы денежно- кредитного, Органы гос. и мун., Главный распорядитель Б., Получатель Б. средств.

28. Внебюджетные социальные фонды государства

В настоящее время основными финансовыми источниками государственной системы обязательного социального страхования являются денежные средства, аккумулируемые в государственных внебюджетных социальных фондах.

Внебюджетные фонды представляют собой одно из звеньев финансовой системы, и с их помощью осуществляется перераспределение национального дохода по инициативе и в интересах органов государственной власти.

Внебюджетные фонды – это форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов РФ и предназначенная для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь.

Государственными внебюджетными фондами РФ являются:

- Пенсионный фонд Российской Федерации;

- Фонд социального страхования Российской Федерации;

- Федеральный фонд обязательного медицинского страхования.

Задачи внебюджетных фондов:

1) финансовое обеспечение государственных гарантий и прав граждан на получение пенсий, пособий, бесплатной медицинской помощи;

2) управление финансовыми средствами и поддержание стабильности финансовой системы государственного социального страхования;

3) финансирование государственных целевых программ в социальной сфере и др.

Средства государственных внебюджетных фондов находятся в федеральной собственности.

Средства государственных внебюджетных фондов не входят в состав бюджетов всех уровней бюджетной системы Российской Федерации и изъятию не подлежат.

Доходы государственных внебюджетных фондов формируются за счет:

- обязательных платежей, установленных законодательством Российской Федерации;

- добровольных взносов физических и юридических лиц;

- других доходов, предусмотренных законодательством Российской Федерации.

Подлежат зачислению следующих налогов:

- единого налога, взимаемого в связи с применением упрощенной системы налогообложения;

- минимального налога в связи с применением упрощенной системы налогообложения;

- единого налога на вмененный доход для отдельных видов деятельности;

- единого сельскохозяйственного налога.

В РФ возрастает роль внебюджетных государственных фондов социального страхования.

Деятельность внебюджетных фондов строится по-разному. Пенсионный фонд большую часть средств собирает на единый счет, чтобы иметь возможность перераспределять средства от регионов-доноров к дотируемым субъектам. Фонд социального страхования на федеральном уровне централизует только 26% общих поступлений. Фонд обязательного медицинского страхования - территориальный, на федеральном уровне сосредоточивается всего 0,2% при общем взносе 3,6% . Фонд занятости также формируется в основном на территориях, в федеральную службу поступает только 20%.

29. Финансовый контроль

Финансовый контроль - это контроль за законностью действий в области образования и использования денежных средств государства и субъектов местного самоуправления в целях эффективного социально-экономического развития страны и отдельных регионов.

Финансовый контроль осуществляется в установленном правовыми нормами порядке всей системой органов государственной власти и органов местного самоуправления, в том числе специальными контрольными органами при участии общественных организаций, трудовых коллективов и граждан.

Значение финансового контроля выражается в том, что при его проведении проверяются, во-первых, соблюдение установленного правопорядка в процессе финансовой деятельности государственными и общественными органами, предприятиями, учреждениями, во-вторых, экономическая обоснованность и эффективность осуществляемых действий, соответствие их задачам государства.

Финансовый контроль включает в себя: контроль за исполнением федерального бюджета; бюджетов субъектов Российской Федерации; бюджетов внебюджетных фондов; контроль за состоянием внешнего и внутреннего долга; государственных резервов.

Объект финансового контроля не ограничивается проверкой только денежных средств. В конечном итоге он означает контроль за использованием материальных, трудовых, природных и других ресурсов страны, поскольку в современных условиях процесс производства и распределения опосредствуется денежными отношениями.

Государственный финансовый контроль предназначен для реализации финансовой политики государства, создания условий для финансовой стабилизации. Это, прежде всего разработка, утверждение и исполнение бюджетов всех уровней и внебюджетных фондов, а также контроль за финансовой деятельностью государственных предприятий и учреждений, государственных банков и корпораций.

Финансовый контроль за деятельностью предприятий включает также контроль со стороны кредитных учреждений, акционеров и внутренний контроль.

Основное содержание финансового контроля в отношениях, регулируемых финансовым правом, заключается в:

а) проверке выполнения финансовых обязательств перед государством и органами местного самоуправления, организациями и гражданами;

б) проверке правильности использования государственными и муниципальными предприятиями, учреждениями, организациями, находящихся в их хозяйственном ведении или оперативном управлении денежных ресурсов (банковских ссуд, внебюджетных средств и других средств);

в) проверке соблюдения правил совершения финансовых операций, расчетов и хранения денежных средств предприятиями, организациями, учреждениями;

г) выявлении внутренних резервов производства;

д) устранении и предупреждении нарушений финансовой дисциплины.

В случае их выявления в установленном порядке принимаются меры воздействия к организациям, должностным лицам и гражданам, обеспечивается возмещение материального ущерба государству, организациям, гражданам. Среди форм финансового контроля выделяют предварительный, текущий и последующий контроль.

Предварительный финансовый контроль проводиться до совершения операций по образованию, распределению и использованию денежных фондов. Поэтому он имеет важное значение для предупреждения нарушений финансовой дисциплины. В этом случае проверяются подлежащие утверждению и исполнению документы, которые служат основанием для осуществления финансовой деятельности, - проекты бюджетов, финансовых планов и смет, кредитные и кассовые заявки и.т.п.

Текущий финансовый контроль - это контроль в процессе совершения денежных операций ( в ходе выполнения финансовых обязательств перед государством, получения и использования денежных средств для административно - хозяйственных расходов, капитального строительства и.т.д.)

Последующий финансовый контроль - это контроль, осуществляемый после совершения финансовых операций ( после исполнения доходной и расходной части бюджета; использования предприятием или учреждением денежных средств, уплаты налогов и.т.п.) В этом случае определяется состояние финансовой дисциплины, выявляются её нарушения, пути предупреждения и меры по их устранению.

Финансовый контроль проводится разнообразными методами, под которыми понимают приемы и способы его осуществления:

Ревизия — наиболее глубокий и всеобъемлющий метод финансового контроля. Это полное обследование финансово-хозяйственной деятельности экономического субъекта с целью проверки ее законности, правильности, целесообразности, эффективности.

Ревизии могут быть полные и частичные; комплексные и тематические; плановые и внеплановые; документальные и фактические (т.е. проверка не только документов, но и наличия денег и товарно-материальных ценностей). Ревизии проводятся органами управления в отношении подведомственных предприятий и учреждений, а также различными государственными и негосударственными органами контроля (КРУ Минфина РФ Казначейство, Центробанк, аудиторские службы) и основываются на проверке первичных документов, учетных регистров, бухгалтерской и статистической отчетности, фактического наличия денежных средств и товарно-материальных ценностей. Результаты ревизии оформляются актом, на основании которого принимаются меры по устранению нарушений, возмещению материального ущерба и привлечению виновных к ответственности.

Обследование охватывает более широкий спектр финансово-экономических показателей обследуемого экономического субъекта для определения его финансового состояния и возможных перспектив развития.

Надзор производится контролирующими органами за экономическими субъектами, получившими лицензию на тот или иной вид финансовой деятельности, и предполагает соблюдение ими установленных правил и нормативов.

Анализ финансовой деятельности как разновидность финансового контроля предполагает детальное изучение периодической или годовой финансово-бухгалтерской отчетности с целью общей оценки результатов финансовой деятельности, оценки финансового состояния и обеспеченности собственным капиталом и эффективности его использования.

Наблюдение (мониторинг ) — постоянный контроль со стороны кредитных организаций за использованием выданной ссуды и финансовым состоянием предприятия-клиента; неэффективное использование полученной ссуды и снижение платежеспособности может привести к ужесточению условий кредитования, требованию долгосрочного возврата ссуды.

Немаловажное место среди методов финансового контроля занимает счетная проверка отчетности, которая представляет собой совокупность специальных приемов контроля достоверности бухгалтерских отчетов и балансов.

Выделяют три основных этапа счетной проверки:

1.проверка согласованности показателей различных форм отчетности;

2.сличение отдельных отчетных показателей с записями в регистрах

бухгалтерского учета;

3.проверка обоснованности учетных записей по данным первичных

документов.

Результаты счетно-аналитических проверок оформляются соответствующим актом. Акт проверки имеет целью указать, прежде всего, на неэффективное, нерациональное использование государственного имущества.

Существует также классификация финансового контроля в зависимости от органов осуществляющих его.

а) президентский;

б) представительных органов государственной власти и местного самоуправления;

в) исполнительных органов власти;

г) финансово-кредитных органов;

е) ведомственный и внутрихозяйственный;

д) общественный;

ж) аудиторский.

30. Затраты предприятия на производство продукции и выручка

Затраты – это расход материальных, трудовых, финансовых, природных, информационных и других видов ресурсов в стоимостном выражении для обеспечения процесса расширенного воспроизводства.

Для целей учета затраты классифицируются по различным признакам.

По экономической роли в процессе производства затраты можно разделить на основные и накладные.

К основным относятся затраты, связанные непосредственно с технологическим процессом, а также с содержанием и эксплуатацией орудий труда.

Накладные – расходы на обслуживание и управление производственным процессом, реализацию готовой продукции.

По методу отнесения затрат на производство конкретного продукта выделяют прямые и косвенные затраты.

Прямые – это затраты, связанные с изготовлением только данного вида продукции и относимые непосредственно на себестоимость данного вида продукции. Косвенные затраты при наличии нескольких видов продукции не могут быть отнесены непосредственно ни на один из них и подлежат распределению косвенным путем.

По отношению к объему производства продукции затраты подразделяются на переменные и постоянные .

Переменные затраты это затраты, общая величина которых на данный период времени находится в непосредственной зависимости от объема производства и реализации. Под постоянными затратами понимают такие затраты, сумма которых в данный период времени не зависит непосредственно от объема и структуры производства и реализации.

К переменным обычно относят затраты на сырье и материалы, топливо, энергию, транспортные услуги, часть трудовых ресурсов, т.е. те издержки, уровень которых изменяется с изменением объема производства .

К постоянным издержкам относятся отчисления на амортизацию, арендная плата, заработная плата управленческого персонала и прочие затраты, которые имеют место, даже если предприятие не производит продукцию.

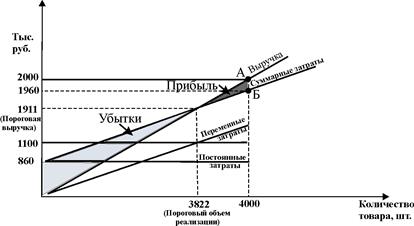

Выручка – это общая сумма денежных средств, полученных предприятием от продажи товаров, выполнения работ и оказанных услуг.

Выручка от реализации (продажи) = Переменные расходы + Постоянные расходы + Прибыль (убыток)

31. Прибыль предприятия. Планирование и направления использования прибыли

Прибыль предприятия отражает чистый доход созданный в сфере материального производства.

Прибыль характеризует экономический эффект, полученный в результате деятельности предприятия. Наличие прибыли на предприятии означает, что его доходы превышают все расходы, связанные с его деятельностью.

Прибыль является одним из источников формирования бюджетов разных уровней.

Различают прибыль бухгалтерскую и чистую экономическую прибыль. Экономическая прибыль – это разность между общей выручкой и внешними и внутренними издержками.

Бухгалтерская прибыль – это разницу между доходами от различных видов деятельности и внешними издержками.

На изменение прибыли влияют две группы факторов : внешние и внутренние.

К внешним факторам относятся природные условия; транспортные условия; социально-экономические условия; уровень развития внешнеэкономических связей; цены на производственные ресурсы….

Внутренними факторами изменения прибыли могут быть основные факторы (объем продаж, себестоимость продукции, структура продукции и затрат, цена продукции); неосновные факторы, связанные с нарушением хозяйственной дисциплины (неправильное установление цен, нарушения условий труда и качества продукции, ведущие к штрафам и экономическим санкциям и др.).

При увеличения прибыли ориентируются на внутренние факторы, влияющие на величину прибыли. Увеличение прибыли предприятия может быть достигнуто путём увеличения выпуска продукции; улучшения качества продукции; продажи излишнего оборудования и другого имущества или сдачи его в аренду; снижения себестоимости продукции за счет более рационального использования материальных ресурсов…

32. Основные фонды и другие внеоборотные активы. Источники их формирования и финансирования воспроизводства

Внеоборотные активы используются более 12 месяцев, в нескольких производственных циклах и переносят свою стоимость на готовый продукт частями. К внеоборотным активам относят нематериальные активы и основные средства.

Основные средства. Чтобы отнести объект к ОС по приказу Минфина, он должен отвечать следующим условиям:

- использоваться более 12 месяцев;

- иметь материально-вещественную форму;

- принадлежать фирме по праву собственности;

- использоваться для собственных нужд, а не для продажи;

- приносить доход.

Пример: здания, сооружения, оборудование, транспортные средства, земельные участки, вычислительная техника, водные угодия, животные, многолетние насаждения и т.д.

По Приказу Минфина «Учёт НМА», чтобы отнести объект к НМА, он должен одновременно соответствовать условиям:

- не иметь материально-вещественной формы;

- использоваться более 12 месяцев;

- у фирмы должны быть документы, подтверждающие существование объекта;

- объект должен использоваться для собственных нужд, а не для продажи;

- объект должен приносить доход.

Пример: исключительные авторские права на произведения науки, литературы, искусства (патенты), торговые марки, знаки обслуживания, селекционные достижения и т.д.

33. Оборотные средства предприятия, их назначение и источники формирования

Оборотные средства – это активы, которые переносят свою стоимость полностью в течение одного цикла.

Оборотные средства подразделяются:

- оборотные производственные фонды (материалы, запасы, полуфабрикаты, незавершённое производство)

- фонды обращения (готовая продукция, денежные средства, ДЗ).

На основе элементного состава оборотных средств можно рассчитать их структуру , которая представляет собой удельный вес стоимости отдельных элементов оборотных средств в общей их стоимости.

По источникам образования оборотные средства делятся на собственные и привлеченные (заемные).

Собственные оборотные средства формируются за счет собственного капитала предприятия (уставный капитал, резервный капитал, накопленная прибыль и др.).

В состав заемных входят банковские кредиты, а также кредиторская задолженность.

По степени управляемости подразделяются на нормируемые и ненормируемые.

К нормируемым относятся те оборотные средства, которые обеспечивают непрерывность производства и способствуют эффективному использованию ресурсов. Это производственные запасы, расходы будущих периодов, незавершенное производство, готовая продукция на складе.

Денежные средства, отгруженная продукция, дебиторская задолженность относятся к ненормируемым оборотным средствам. Нормируемые оборотные средства планируются предприятием, тогда как ненормируемые оборотные средства объектом планирования не являются.

Задачи управления ОК:

- ускорение оборач-ти обор ср-в

- выбор типа политики управления ОС

- превращение потр-ти в ОС в отрицательную величину

Период обор-ти ОС – период обор-ти запасов + период обор-ти ДЗ – период обор-ти КЗ, дней

Факторы, влияющие на потр-ть в ОС:

- длит-ть произ и сбытового цикла

- типы роста пр-ва. Чем больше объем пр-ва, тем больше ОС требуется предприятию

- сезонность пр-ва (с\х), сезонность сбыта, закупки сырья

- состояние конъюнктуры, связанной с конкуренцией

- величина и норма доб ст-ти. Чем больше норма доб ст-ти, тем в большей степени комм кредит поставщикам способом компенсировать клиентскую зад-ть.

34. Организация финансовой работы на предприятии

Финансовая служба предприятия – это самостоятельное структурное подразделение, которое обеспечивает контроль за финансовыми операциями и возглавляет её финансовый директор или главный бухгалтер.

Структура финансовой службы различается по отраслям, но основа всеё работы заключается в 3 позициях:

1. обработка первичной документации,

2. формирование показателей отчётности,

3. оформление финансовой отчётности и сверка фактических платежей с фактическим объёмом отгрузки.

В зависимости от размеров предприятия, его организационно-правовой формы, спектра его финансовых отношений, объемов финансовых потоков, вида деятельности и стоящих перед ним задач финансовая служба может быть представлена различными формированиями.

На малых предприятиях, с незначительными денежными оборотами и небольшой численностью работающих, в условиях отсутствия разделения управленческих функций, обязанности финансовой службы выполняются, как правило, бухгалтером.

На средних по размеру предприятиях финансовая служба представлена специальной финансовой группой, входящей в состав бухгалтерии или планово-экономического отдела. За каждым работником, входящим в финансовую группу, закреплен отдельный участок финансовой работы.

На крупных предприятиях финансовая служба включает 2 уровня:

1.финансовая дирекция – решает стратегические задачи по управлению денежными потоками, к которым относятся:

-разработка бизнес-планов,

-расчёт инвестиционных проектов,

-анализ финансовых показателей платёжеспособности,

-оценка вероятности банкротства,

-финансовая экспертиза заключаемых контрактов

-анализ сальдо-денежных потоков с филиалами

-оценка источников финансирования

-анализ расчётов по кредиторской задолжности,

-оценка эффективности вложения средств

-оптимизация расходов по структурным подразделениям.

2.Финансовые отделы, которые выполняют текущую работу, согласно должностным инструкциям. Количество отделов различается по отраслям, но выделяют 5 основных отделов:

1)отдел расчётов с поставщивами и покупателями

2)отдел кассово-банковских операций

3)отдел налогового планирования

4)бухгалтерия

5)отдел расчётов по внешне-экономической деятельности.

Функции отделов включают в себя:

-учёт поступающих запасов

-учёт незавершённого производства

-расчёт зарплаты и её выдача

-расчёт штрафных санкций и пени

-расчёт налогов и их уплата

-учёт расчётов с филиалами

-расчёт амортизации и налога на имущество

-калькулирование себестоимости

-оформление баланса и приложений.

Финансовые отделы обеспечивают контроль за документацией всех подразделений организации, так как на каждый финансовый платёж должен быть документ, оформленный финансовой службой.

35. Основные элементы налога на доходы физических лиц, налог на прибыль, добавленную стоимость и единого социального налога

Налог на прибыль организаций относится к федеральным налогам и обязателен к уплате на всей территории РФ.

Налог на прибыль представляет собой прямой налог, который взимается государством с доходов налогоплательщика. Объектом налогообложения по налогу на прибыль является прибыль производственной организации, а стоимостная характеристика (денежное выражение) этой прибыли представляет собой налоговую базу по данному налогу.

Под прибылью в налоговом законодательстве понимается разница между полученными доходами и величиной произведенных расходов.

Налоговым законодательством предусмотрено два метода учета доходов и расходов для целей налогообложения: метод начисления и кассовый метод.

По общему правилу все налогоплательщики при исчислении налога на прибыль применяют при учете доходов и расходов метод начисления . Доходы признаются в учете независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав, и соответственно, расходы признаются в учете также независимо от факта их оплаты.

Кассовый метод применяется налогоплательщиками намного реже, так как его применение находится в прямой зависимости от объемов выручки налогоплательщика. Для организаций добывающей промышленности его применения вряд ли возможно, поэтому, на наш взгляд, рассматривать его не имеет смысла.

Те хозяйствующие субъекты, которые намерены заключить договора доверительного управления имуществом или договора простого товарищества не имеют возможности его использовать.

Налоговая ставка по налогу на прибыль, установленная налоговым законодательством, составляет в размере 24%

Бюджетное распределение ставки по налогу на прибыль: 6,5 % - в федеральный бюджет; 17,5% - в бюджеты субъектов Федерации.

Налоговым периодом признается календарный год, отчетными периодами - первый квартал, полугодие, девять месяцев.

Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы: НП = НБ х24%

Налогоплательщики в обязательном порядке предоставляют в налоговый орган декларацию по прибыли за отчетный период не позднее 28 дней со дня окончания соответствующего отчетного периода (по итогам налогового периода такая декларация подается в налоговый орган не позднее 28 марта года, следующего за истекшим налоговым периодом).

Единый социальный налог. Плательщики ЕСН подразделяются:

1)Лица, производящие выплаты физическим лицам, к ним относятся организации, индивидуальные предприниматели и физические лица, не признаваемые индивидуальными предпринимателями.

2) индивидуальные предприниматели и адвокаты (для себя).

Если налогоплательщик одновременно относится к нескольким категориям, то он признаётся отдельнм плательщиком по каждому основанию.

Налог на добавленную стоимость

Объектом налогообложения по НДС является реализация товаров (работ, услуг) именно на территории Российской Федерации.

Место реализации товаров:

- товар находится на территории РФ и не отгружается и не транспортируется (такая ситуация возникает при реализации объектов недвижимости);

- товар в момент начала отгрузки или транспортировки находится на территории РФ.

Налоговая база по НДС в производственных организациях представляет собой стоимость реализованной готовой продукции, по которой она реализуются покупателям за минусом НДС.

С 1 января 2006 года все налогоплательщики НДС в России используют только один метод: «по мере отгрузки».

Налоговое законодательство по НДС предусматривает несколько ставок налога, а именно: 0%,10%,18%.

Нулевая ставка налога используется при экспортных операциях, причем налогоплательщик, осуществляющий реализацию товаров в таможенном режиме экспорта, имеет определенную льготу: при использовании 0% ставки он имеет право на вычет «входного» НДС. Порядок возмещения «входного» налога определен статьей 165 НК РФ.

Для организаций, занятых в добывающей промышленности применение ставки налога 0 процентов возможно при реализации: «драгоценных металлов налогоплательщиками, осуществляющими их добычу или производство из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней РФ, фондам драгоценных металлов и драгоценных камней субъектов РФ, Центральному банку РФ, банкам».

Сумма налога исчисляется:

- как соответствующая налоговой ставке процентная доля налоговой базы;

- при раздельном учете - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

Налоги на доходы физических лиц

Плательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица - налоговые резиденты РФ, а также не являющиеся налоговыми резидентами РФ, но получающие доходы от источников в Российской Федерации.

Удержания из заработной платы работников организации подразделяются на осуществляемые по инициативе работодателя либо самого работника и обязательные. Рассчитывается и уплачивается этот налог налоговыми агентами - организациями и индивидуальными предпринимателями, которые выплачивают доходы физическим лицам.

Объектом обложения НДФЛ признаются доходы, определенные ст. 208 НК РФ. Основными видами налогооблагаемых доходов, помимо вознаграждений за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, являются доходы, полученные от сдачи имущества в аренду, доходы от реализации недвижимости, пенсии (за исключением трудовых пенсий и пенсий по государственному пенсионному обеспечению) и стипендии, полученные в соответствии с действующим законодательством. Кроме того, на основании ст. 217 НК РФ налогом облагаются :

- суммы компенсаций (например, командировочных расходов, за использование личного автотранспорта в служебных целях), выплачиваемые сверх установленных законодательством норм при условии, что коллективным договором не установлено иное;

- стоимость полученных за налоговый период подарков, превышающая 4000 руб.

Ставка НДФЛ зависит от вида получаемого физическим лицом дохода

- стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг в сумме, превышающей 4000 руб., облагается по ставке 35%;

- доходы физических лиц, не являющихся налоговыми резидентами, - 30%;

- доходы от долевого участия в деятельности организаций, полученные в виде дивидендов, - 9%;