| Похожие рефераты | Скачать .docx |

Реферат: Управление затратами

ВВЕДЕНИЕ

На этапе перехода к рыночным отношениям многие предприятия, утратив государственную поддержку, стали самостоятельными субъектами экономической жизни. Вопросы выбора вида деятельности, организации производственного процесса, выпуска и сбыта готовой продукции стали прерогативой самих предприятий. В условиях самофинансирования основной задачей для предприятий стала задача получения прибыли в размере, достаточном для воспроизводственного процесса. Основным условием увеличения прибыли предприятия является снижение издержек производства и сбыта продукции, в частности себестоимости выпускаемой продукции. Поэтому вопросы управления затратами являются весьма актуальными для предприятий.

Целью данной курсовой работы является разработка мероприятий, повышающих эффективность управления затратами на предприятии.

Достижение поставленной цели обеспечивается решением следующих задач:

- определить затраты как управляемую экономическую категорию;

- рассмотреть концептуальные основы управления затратами;

- изучить основные приемы и методы управления затратами предприятия;

- применить изученные методы и приемы в усовершенствовании управления затратами предприятия ОАО «Электроагрегат».

Объектом данного исследования являются затраты предприятия на производство продукции.

Предметом исследования является процесс управления затратами.

На предприятии ОАО «Электроагрегат» осуществляется только планирование затрат и общий их учет через распределение по элементам затрат. Поэтому новизна рассматриваемой работы заключается в попытке практического применения таких важных элементов системы управления затратами, как анализ затрат, их учет по методу Директ-Костинг и контроль за их уровнем.

Работа состоит из введения, трех основных разделов, заключения, списка использованной литературы и приложений.

При написании работы использовались как методические пособия, так и публикации отечественных и зарубежных авторов, посвященные дисциплинам «Финансовый менеджмент» Е. Стояновой рассматриваются основные принципы операционного анализа. В книге Карповой Т.П. «Управленческий учет» характеризуются особенности учета затрат по системе Директ-Костинг. Раицкий К.А. в своем издании «Экономика предприятия» показывает управление затратами как многоступенчатый процесс. Быков С.В. в статье «Операционный финансовый менеджмент» демонстрирует различные методы оптимизации ассортимента продукции предприятия.

В данной курсовой работе сделана попытка систематизации и комплексного представления изученного материала по рассматриваемой теме.

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ЗАТРАТАМИ

1.1. Затраты как управляемая экономическая категория

В экономической литературе издержки производства и обращения промышленного предприятия рассматривают как денежное выражение затрат производственных факторов, необходимых для осуществления предприятием своей производственной и коммерческой деятельности. Эту же категорию характеризуют как затраты живого и овеществленного труда предприятия на изготовление продукции, выполнения работ и оказания услуг и их реализацию (сбыт). На практике при характеристике всех издержек производства и обращения используют термин «затраты на производство».

Понятие «затраты» более емкое, чем понятие «издержки производства и обращения». При характеристике последних в их состав не включают затраты, связанные с упущениями в хозяйственной деятельности, и расходы будущих периодов [16, с.77].

Затраты, относящиеся к выпущенной продукции, характеризуют ее себестоимость. Их еще называют текущими издержками производства Ии обращения.

Себестоимость продукции (работ, услуг) представляет собой стоимостную оценку используемых в процессе производства продукции (работ, услуг) природных ресурсов, сырья, материалов, топлива, энергии, основных фондов, рабочей силы, а также затраты на производство и реализацию. Этот показатель характеризует во что обходится каждому предприятию производство и сбыт продукции (работ, услуг).

Затраты представляют собой средства, израсходованные в целях обеспечения реализации продукции, получения доходов и прибыли. В себестоимости продукции, как синтетическом показателе, находят отражение различные стороны производственно-хозяйственной деятельности предприятия. Поэтому экономное использование материальных, трудовых, финансовых ресурсов при изготовлении изделий, выполнении работ и оказании услуг является условием повышения эффективности производственных процессов и улучшения прибыли [14, с.602].

Различные экономические дисциплины рассматривают понятие «затраты» отлично друг от друга. Так, с точки зрения дисциплины «Экономика промышленного предприятия» все затраты предприятия приравниваются к его издержкам, последние из которых делятся на две группы: издержки обращения и издержки производства.

Издержки обращения - суммарные затраты живого и прошлого труда, выраженные в денежной форме, возникающие в процессе обращения материальных ценностей, включая транспортировку, хранение и т.п.

Издержки производства – совокупные затраты живого труда и труда, осуществленного в средствах производства, используемые при изготовлении товаров. Под управлением затратами, в данном случае, понимают их планирование, учет и анализ [3, с.54].

Дисциплина «Финансы предприятий» раскрывает понятие «затрат» следующим образом: в процессе предпринимательской деятельности предприятие несет так называемые денежные затраты. Исходя из экономического содержания все денежные затраты делятся на три группы: затраты, связанные с извлечением прибыли; затраты, не связанные с извлечением прибыли, и принудительные затраты.

К первым относятся затраты на обслуживание производственного процесса, затраты на реализацию продукции. Ко вторым относятся расходы потребительского характера, а также на благотворительные и гуманитарные цели. К третьему типу затрат относятся налоги и налоговые платежи, различные отчисления, расходы по обязательному страхованию и др.

С точки зрения дисциплины «Управленческий учет» управление затратами рассматривается как управление снабженческо-заготовительной деятельностью. Управление снабженческо-заготовительной деятельностью - это регулирование ежегодной общей суммы затрат на содержание материальных запасов, обеспечивающих бесперебойную работу предприятия, суммы материальных затрат на производство. Цель обобщения затрат – наблюдение за процессом их формирования по двум направлениям: продукту – для оценки запаса; центрам ответственности – в целях контроля за уровнем материальных затрат [4, с.89].

Авторы, изучающие дисциплину «Бухгалтерский учет», под управлением затратами понимают комплексный процесс, охватывающий операции нормирования и планирования, учета и анализа производственных расходов, контроль за процессом их формирования [9, с.73].

Взгляды некоторых авторов, работающих в направлении «Финансовый менеджмент», на изучаемую проблему не совпадают. Так, с точки зрения Крейниной М.Н. затратами надо управлять с учетом изменения именно спроса на продукцию предприятия. В случае прогнозируемого снижения спроса единственным способом сохранения необходимых размеров прибыли является целенаправленное уменьшение затрат. При повышении спроса, которое не сопровождается ростом затрат, правильная финансовая оценка последствий этого повышения может обеспечить значительное увеличение прибыли [8, с.162].

Стоянова Е.С., Поляк Г.Б., Быков Е.В. предлагают управлять затратами предприятия, используя инструменты операционного анализа.

Таким образом, выше были рассмотрены различные взгляды на понятие «затраты» и «управление затратами».

Предприятия в процессе хозяйственной деятельности осуществляют довольно сложный комплекс денежных затрат. Исходя из экономического содержания и целевого назначения их можно объединить в несколько самостоятельных групп:

- затраты на воспроизводство производственных фондов;

- расходы на социально-культурные мероприятия;

- операционные расходы;

- затраты на производство и реализацию продукции (работ, услуг) [12, с.44].

Затраты на производство и реализацию продукции (работ, услуг) занимают наибольший удельный вес во всех расходах предприятия. Эти затраты группируют по следующим элементам затрат: сырье и основные материалы, топливо, энергия, заработная плата основная и дополнительная, различные отчисления, амортизация основных фондов, прочие расходы др. Подробный перечень затрат на производство и реализацию продукции установлен Положением о составе затрат по производству и реализации продукции, включенных в себестоимость продукции, и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли. Этот документ был утвержден постановление Правительства Российской Федерации от 5 августа 1992г. с последующими изменениями и дополнениями.

1.2. Концептуальные основы управления затратами предприятия

Процесс управления затратами предприятия носит комплексный характер и предусматривает решение следующих вопросов:

- значение того, где, когда и в каких объемах расходуются ресурсы предприятия;

- прогноз того, где, для чего и в каких объемах необходимы дополнительные финансовые ресурсы;

- умение обеспечить максимально высокий уровень отдачи от использования ресурсов.

Управление затратами – это умение экономить ресурсы и максимизировать отдачу от них.

Одним из самых эффективных методов решения задач финансового анализа с целью оперативного и стратегического планирования служит операционный анализ, называемы также анализом «Издержки – Объем -Прибыль», отслеживающий зависимость финансовых результатов бизнеса от издержек и объемов производства (сбыта).

Операционный анализ является составной частью управленческого учета. Его ключевыми элементами является: операционный рычаг, порог рентабельности и запас финансовой прочности. Названные элементы можно дополнить маржинальным доходом. Промежуточный маржинальный доход – это результат от реализации товаров после возмещения той части переменных и постоянных затрат, величина которой потребуется при производстве рассматриваемого изделия либо изменяется с изменением объема выпуска.

Если анализ безубыточности позволяет определять и изучать точку безубыточности (порог рентабельности, критический объем производства и продаж), запас финансовой прочности (индекс безопасности), то более широкое использование маржинального дохода в анализе позволяет также определить цену, объем производства и продаж для получения планируемой прибыли, обосновывать выбор оборудования, технологий производства и т.п.

Обобщая вышеизложенное, следует сказать, что помимо оценки операционного рычага, анализа безубыточности к операционному анализу можно также отнести различные методы маржинально анализа; метод предельных затрат, изучающий изменение общей суммы затрат, полученное в результате увеличения выпуска продукции на одно изделие при неизменных общих факторах [19, с.101].

Важнейшей составляющей операционного анализа является разделение затрат на переменные и постоянные.

Переменные затраты меняются в целом прямо пропорционально изменениям объема производства товаров (работ, услуг). К ним относятся затраты на сырье и основные материалы, технологическое топливо и энергию, основную заработную плату производственных рабочих и т.п.

К постоянным относятся затраты, общая величина которых существенно не меняется при уменьшении или увеличении объема выпуска продукции, в результате чего изменяется их относительная величина на единицу продукции. Это затраты на отопление и освещение помещений, заработная плата управленческого персонала, амортизационные отчисления и др.

Рассматривая поведение переменных и постоянных издержек, необходимо очерчивать релевантный период: структура издержек неизменна лишь в определенном периоде и при определенном количестве продаж.

Однако, следует заметить, что такое деление издержек лишь на два вида иногда оказывается недостаточным для того, чтобы обеспечить обоснованность выработки ценовой и ассортиментной политики, а именно – определить наиболее выгодный ассортимент продукции и оптимальные цены. Неточность возникает из-за того, что в практике случают ситуации, когда с вводом в производство нового вида продукции или при увеличении объемов выпуска существующих изделий может потребоваться увеличение части постоянных затрат. Указанная погрешность сокращается при делении затрат на прямые и косвенные с последующим расчетом промежуточной маржи как результата от реализации, полученного после вычитания из выручки прямых переменных и прямых постоянных затрат.

При этом прямыми называют издержки, которые относятся непосредственно к данному изделию. Косвенные постоянные издержки – это постоянные затраты всего предприятия (кроме прямых), например управленческие расходы различных служб предприятия на аренду, содержание административных зданий, их амортизацию, расходы на научные исследования и др. Косвенные затраты трудно отнести к конкретным видам продукции, поэтому во многих случаях их относят на то или иное изделие пропорционально доле этого изделия в стоимости общего объема производства [10, с.182].

Следует отметить, что на выбор наилучшей структуры издержек влияют многие факторы, включая долговременную стратегию продаж, ежегодные колебания выручки, отношение менеджмента к риску.

Критерием выбора наиболее прибыльной и рентабельной продукции могут служить следующие показатели:

- валовая маржа на единицу продукции;

- доля валовой маржи в цене единицы продукции;

- валовая маржа на единицу ограничивающего фактора.

Под ограничивающим фактором подразумевается производственный фактор (оборудование, трудовые ресурсы), который определяет технологические пределы изменения ассортимента выпускаемой продукции.

Расчет валовой маржи основан на использовании методов калькулирования по сокращенным затратам (в первую очередь – директ-костинг). Эти методы позволяют включать в себестоимость продукции только те затраты, которые непосредственно связаны с производством конкретных видов продукции (прямые или переменные в зависимости от выбранного метода калькулирования). Остальные же списываются на финансовые результаты без распределения по отдельным видам продукции.

Следует отметить, что выбор того или иного метода расчета финансового результата может привести к значительным изменениям в ассортименте производимой продукции и, как следствие, к снижению или повышению суммарной прибыли предприятия [2, с.12].

Анализ структуры стоимости позволяет принимать и более глобальные решения. Наиболее простым и широко используемым в мировой практике подходом к анализу структуры стоимости является так называемое «правило 50 процентов». Оно находит свое применение в управлении ассортиментом продукции предприятия. Более подробно это правило будет рассмотрено далее.

1.3. Управленческий учет как инструмент управления затратами

Управленческий учет – это вид учетной деятельности, который характеризуется сбором, анализом, подготовкой и предоставление информации, необходимой для принятия управленческих решений в области планирования, контроля, организации и регулирования деятельности предприятия в целом и его отдельных подразделений. Управленческий учет использует данные производственного учета, в котором аккумулируется информация о затратах себестоимости продукции [5, с.12].

В качестве информационной базы для финансового менеджмента наибольший интерес представляют данные об уровне, динамике и структуре себестоимости; классификации затрат; показателях рентабельности.

В зависимости от полноты включения различных групп затрат в себестоимость продукции выделяют два основных метода учета затрат: учет по полной себестоимости («абзорпшен-костинг»), называемый также учетом поглощенных издержек, и полной себестоимости («директ-костинг»).

При учете по полной себестоимости в себестоимость продукции включаются все издержки предприятия независимо от их деления на прямые и косвенные. Так как косвенные расходы распределяются по видам продукции согласно определенной базе, которая определена приказом об учетной политике, а абсолютно точное распределение невозможно, то существует искажение реальной себестоимости отдельных видов продукции. В результате, и цены на эту продукцию, как правило, получаются необоснованными, что обычно ведет к подрыву конкурентоспособности продукции.

Достоинства данного метода заключаются в следующем:

- соответствие сложившимся в России традициям и требованиям нормативных актов по финансовому учету и налогообложению;

корректная оценка стоимости запасов незавершенной и готовой продукции.

Учет по полной себестоимости широко распространен в нашей стране [1, с.35].

Наряду с учетом по полной себестоимости все чаще применяют учет по учетной себестоимости. В соответствии с этим методом на продукцию распределяют не все издержки предприятия, а только их часть – переменные затраты, т.е. изменяющиеся пропорционально изменению объема выпуска. А постоянные затраты в себестоимость продукции не включают, и относят их на финансовый результат того периода, когда они возникли [6, с.32].

Процесс учета затрат по методу директ-костинг включает в себя два этапа (рис. 1):

Первый этап

«Расчет себестоимости»: Виды продукции 1 2 3

Доходы от реализации х х х

Переменные затраты - х х х

Маржинальный доход = х х х

Второй этап

«Расчет результата»: Постоянные затраты х

Результат: Рентабельность производства = х

Рис. 1 Общая схема системы директ-костинг

На первом этапе устанавливается связь объема производства готовой продукции с прямыми (переменными) затратами, отражается рентабельность производства отдельных видов продукции. На втором этапе обобщенные на одном счете постоянные расходы сопоставляются с вкладом, полученным от реализации каждого вида продукции. Результат отражает рентабельность всего производства и реализации. Таким образом, эта система ориентирована на реализацию [15, с.138].

Преимущества учета по усеченной себестоимости заключается в следующем:

- финансовый результат по всему предприятия и по отдельным видам продукции не зависит от выбора метода распределения постоянных затрат, что особенно важно для предприятий с широким ассортиментом продукции;

- возможность сравнения себестоимости различных периодов только в части релевантных затрат; в результате – изменение структуры предприятия и связанные с этим нерелевантные, неподконтрольные затраты не влияют на результат сравнения;

- внимание к характеру поведения затрат в зависимости от объема.

Главное преимущество учета по системе «директ-костинг» заключается в разделении затрат на переменные и постоянные. Это позволит решать такие важнейшие задачи управления затратами, как:

- определение нижней границы цены продукции или заказа (соответствует переменным затратам);

- сравнительный анализ прибыльности различных видов продукции;

- определение оптимальной программы выпуска и реализации продукции;

- выбор между собственным производством продукции или услуг и их закупкой на стороне;

определение точки безубыточности и запаса финансовой прочности предприятия и др. [17, с.58].

Однако, учет по усеченной себестоимости характеризуется рядом недостатков:

- отсутствует расчет полной себестоимости продукции, необходимый согласно законодательству;

- себестоимость запасов незавершенной и готовой продукции оказывается заниженной;

- сложность разделения постоянных и переменных затрат.

Особенностью современной себестоимости системы директ-костинг является использование стандартов (норм) не только по переменным издержкам, но и по постоянным, в частности по переменной части постоянных накладных расходов [20, с.36].

Учет затрат по системе «директ-костинг» играет важнейшую роль в управлении затратами. В то же время полностью отказаться от учета по системе «абзорпшен-костинг» нельзя, поскольку он соответствует требованиям российского законодательства и дает важную информацию для принятия ряда управленческих решений.

2. МЕТОДИЧЕКИЙ ИНСТРУМЕНТАРИЙ УПРАВЛЕНИЯ ЗАТРАТАМИ НА ПРЕДПРИЯТИИ

2.1. Механизм реализации функций системы управленческого контроля затрат

Механизм реализации функций управленческого контроля можно представить в виде трех основных блоков:

- организационная структура осуществления управленческого контроля;

- мотивационные аспекты управленческого контроля;

- информационные потоки в системе управленческого контроля.

Система управленческого контроля функционирует в рамках существующей организационной структуры предприятия. Выделяют следующие основные типы организационных структур:

- линейно-функциональная;

- дивизиональная;

- матричная.

Чаще всего на практике встречается линейно-функциональная организационная структура. В рамках такой структуры линейные подразделения занимаются основной деятельностью по выпуску продукции, а специализированные функциональные подразделения оказывают услуги основным.

В линейно-функциональной структуре управленческий контроль осуществляется «по вертикали»: вышестоящий менеджер контролирует деятельность нижестоящего менеджера. Такая система характеризуется высокой степенью централизации управления и контроля всех сторон деятельности предприятия [1, с.58].

В рамках дивизиональной структуры менеджер дивизиона осуществляет контроль текущей деятельности своего дивизиона, и прежде всего – контроль выручки, затрат, прибыли. Центральный аппарат контролирует лишь основные показатели деятельности дивизиона, прежде всего – прибыль и рентабельность капиталовложений. Кроме того, централизованным остается контроль выполнения стратегических решений и проведения единой политики в рамках организации.

В рамках матричной структуры функциональные отделы – это центры затрат, а проекты – центры инвестиций. Соответственно, менеджеры функциональных отделов осуществляют контроль качества выполняемых работ, контроль эффективности использования ресурсов, а также контроль затрат своих отделов.

Менеджеры проектов координируют работу различных отделов, контролируют сроки их выполнения, а также выручку, затраты и прибыль по проекту. Руководство предприятия контролирует деятельность функциональных отделов путем анализа отчетов о проделанной работе и сравнения запланированных затрат с фактическими. Работу менеджеров проектов контролируют при помощи показателей прибыли и рентабельности капиталовложений.

Для создания эффективной системы управленческого контроля затрат помимо организационной структуры необходимо учитывать и психологические аспекты, прежде всего – мотивацию. Мотивация – это совокупность внутренних и внешних движущих сил, которые побуждают человека к деятельности, задают границы и формы деятельности и придают этой деятельности направленность на достижение определенных целей. Сформулируем ряд рекомендаций по построению системы эффективного управленческого контроля с учетом мотивационных факторов [1, с.59].

1. Цели сформулированные в рамках системы управленческого контроля затрат, должны быть достижимы, но не слишком легкими: слишком сложные цели дезориентируют исполнителя, слишком легкие – не стимулируют повышение эффективности работы.

2. Система управленческого контроля должна грамотно сочетаться с системой стимулирования работников, оплаты труда и продвижения по службе.

3. Необходимо как можно шире привлекать сотрудников и менеджеров низшего и среднего звена к постановке целей, разработке планов и анализу их исполнения: это позволяет сотруднику более полно реализовать свои возможности, быть более самостоятельными и одновременно почувствовать себя частью организации.

4. Цели, задачи, процедуры и результаты контроля должны быть гласными, чтобы каждый сотрудник и каждый менеджер знал, чего от него требуют и по каким принципам будет оцениваться его деятельность и др. [1, с.59].

Требование гласности управленческого контроля тесно связано с анализом существующей на предприятии системы информационных потоков.

Информационные потоки – это физическое перемещение информации от одного сотрудника предприятия к другому или от одного подразделения к другому. Любой информационный поток характеризуется:

- видом документа;

- проблематикой;

- исполнителем;

- получателем;

- периодичностью.

Система информационных потоков – совокупность физических перемещений информации, которая дает возможность осуществит какой-либо процесс. Наиболее общая система информационных потоков – это сумма информации, которая позволяет предприятию вести финансово-хозяйственную деятельность.

Информационные потоки обеспечивают нормальную работу предприятия в целом, включая нормальное функционирование системы управленческого контроля. Поэтому в целях оптимизации работы предприятия необходимо уделять внимание оптимизации системы информационных потоков, которую не следует смешивать с автоматизацией: действительно, использование компьютерной техники позволяет значительно ускорить подготовку и передачу документов, но действительно ощутимый эффект оно может принести только в сочетании с совершенствованием самих протекающих на предприятии процессов [1, с.59-60].

Информация, которая собирается в системе управленческого контроля затрат, должна отвечать следующим требованиям:

1. своевременностью, т.е. информация по затратам, выручке, прибыли должна поступать тогда, когда еще имеет смысл ее анализировать;

2. достоверностью;

3. релевантностью, т.е. информация должна помогать принимать решения;

4. полезностью (эффект от использования информации должен перекрывать затраты на ее получение);

5. полнотой;

6. понятностью;

7. регулярностью поступления.

По-настоящему эффективной можно считать только такую систему информационных потоков, которая обеспечивает желаемый результат, т.е. позволяет получить такую информацию. Следует отметить, что система информационных потоков управленческого контроля не может существовать сама по себе: это органичная часть всей системы информационных потоков предприятия в целом. Поэтому при построении системы информационных потоков предприятия в целом и управленческого контроля в частности следует ориентироваться не на выполняемые функции, а на бизнес-процессы.

Бизнес-процесс – это последовательность работ, направленных на решение одной из задач предприятия – например, таких, как материально-техническое снабжение, планирование, управленческий контроль. Информационные потоки в бизнес-процессах изображают в виде сетевых графиков, на которых представлена последовательность и взаимосвязи применяемых в рамках данного процесса документов.

Анализ сетевых графиков бизнес-процессов позволяет оптимизировать информационные потоки в системе управленческого контроля: ускорить прохождение информации, устранить дублирование информации, добиться получения необходимой информации «в нужное время в нужном месте», что в конечном счете позволит создать по-настоящему эффективную систему управленческого контроля затрат, которая является важнейшим элементом всего управления предприятием в целом [1, с.60-61].

2.2. Приемы и методы операционного менеджмента, используемые в управлении затратами

Ключевыми элементами операционного анализа являются: операционный рычаг, порог рентабельности и запас финансовой прочности предприятия.

Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Этот эффект обусловлен различной степенью влияния динамики постоянных и переменных затрат на формирование финансовых результатов деятельности предприятия при изменении объема производства.

Чем больше уровень постоянных издержек, тем больше сила воздействия операционного рычага [13, с.11].

В практических расчетах для определения силы воздействия операционного рычага используют следующую формулу:

Сила воздействия операционного рычага = Валовая маржа/Прибыль

Сила воздействия операционного рычага возрастает когда выручка от реализации снижается. Так проявляет себя грозная сила операционного рычага.

При возрастании же выручки от реализации, если порог рентабельности (точка самоокупаемости затрат) уже пройден, сила воздействия операционного рычага убывает: каждый процент прироста выручки дает все меньший и меньший процент прироста прибыли (при этом доля постоянных затрат в общей их сумме снижается). На небольшом удалении от порога рентабельности сила воздействия операционного рычага будет максимальной, а затем вновь начнет убывать и так вплоть до нового скачка постоянных затрат с преодолением нового порога рентабельности.

Сила воздействия операционного рычага показывает, сколько процентов изменения прибыли дает каждый процент изменения выручки, и тем самым указывает на степень предпринимательского риска: чем больше сила воздействия операционного рычага, тем больше предпринимательский риск [18, с.192].

Связанные с предприятием риски имеют два основных источника:

1. Неустойчивость спроса и цен на готовую продукцию, а также цен сырья и энергии, не всегда имеющаяся возможность уложиться себестоимостью в цену реализации и обеспечить нормальную массу, норму и динамику прибыли, само действие операционного рычага, сила которого зависит от удельного веса постоянных затрат в общей их сумме и предопределяет степень гибкости предприятия – все это вместе взятое генерирует предпринимательский риск. Это риск, связанный с конкретным бизнесом в его рыночной нише.

Если уровень постоянных затрат компании высок и не опускается в период падения спроса на продукцию, предпринимательский риск компании увеличивается. Для небольших фирм, особенно специализирующихся на одном виде продукции, характерна высокая степень предпринимательского риска.

2. Неустойчивость финансовых условий кредитования, неуверенность владельцев обыкновенных акций в получении достойного возмещения в случае ликвидации предприятия с высоким уровнем заемных средств, по существу, само действие финансового рычага генерирует финансовый риск.

Как предпринимательский и финансовый риски неразрывно связаны между собой, так и самым тесным образом сцеплены операционный и финансовый рычаги. Но который из двух рычагов играет ведущую роль?

Операционный рычаг воздействует своей силой на нетто-результат эксплуатации инвестиций, а финансовый рычаг – на сумму чистой прибыли предприятия, уровень чистой рентабельности его собственных средств и величину прибыли в расчете на каждую обыкновенную акцию. Возрастание процентов за кредит при наращивании эффекта финансового рычага утяжеляет постоянные затраты предприятия и оказывает повышательное воздействие на силу операционного рычага. При этом растет не только финансовый, но и предпринимательский риск, и, несмотря на обещания солидного дивиденда, может упасть курсовая стоимость акций предприятия. Первостепенная задача финансового менеджера в такой ситуации – снизить силу воздействия финансового рычага. Таким образом, финансовому рычагу здесь отводится роль жертвы, которую ведут на заклание ради достижения главного – снижения предпринимательского риска. Вот, собственно, и ответ на вопрос о главенстве операционного или финансового рычага в таком виде, в каком его обычно приводят в классических западных учебниках по финансовому менеджменту [15, с.209-210].

Итак, чем больше сила воздействия операционного рычага, тем более чувствителен результат эксплуатации инвестиций к изменениям объема продаж и выручки от реализации; чем выше уровень эффекта финансового рычага, те более чувствительна чистая прибыль на акцию к изменениям нетто-результата эксплуатации инвестиций.

Поэтому по мере одновременного увеличения силы воздействия операционного и финансового рычагов все менее и менее значительные изменения физического объема реализации и выручки приводят ко всем более и более масштабным изменениям чистой прибыли на акцию. Этот тезис выражается в формуле сопряженного эффекта операционного и финансового рычагов:

Уровень сопряженного Сила воздействия Сила воздействия

эффекта операционного = операционного * финансового

и финансового рычагов рычага рычага

Результаты вычисления по этой формуле указывают на уровень совокупного риска, связанного с предприятием, и отвечают на вопрос, на сколько процентов изменяется чистая прибыль на акцию при изменении объема продаж на один процент.

Очень важно заметить, что сочетание мощного операционного рычага с мощным финансовым рычагом может оказаться губительным для предприятия, так как предпринимательский и финансовый риски взаимно умножаются, мультиплицируя неблагоприятные эффекты. Взаимодействие операционного и финансового рычагов усугубляет негативное воздействие сокращающейся выручки от реализации на величину нетто-результата эксплуатации инвестиций и чистой прибыли.

Таким образом, задача снижения совокупного риска, связанного с предприятием, сводится главным образом к выбору одного из трех вариантов:

1. Высокий уровень эффекта финансового рычага в сочетании со слабой силой воздействия операционного рычага.

2. Низкий уровень эффекта финансового рычага в сочетании с сильным операционным рычагом.

3. Умеренные уровни эффектов финансового и операционного рычагов – и этого варианта чаще всего бывает труднее всего добиться [15, с.210-211].

Далее рассмотрим понятие: порог рентабельности (критическая точка; точка перелома) и запас финансовой прочности.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибыли. Валовой маржи в точности хватает на покрытие постоянных затрат, и прибыль равна нулю.

Порог рентабельности можно найти двумя способами.

Первый способ основан на равенстве валовой маржи и постоянных затрат при достижении порогового значения выручки от реализации. Следовательно,

Прибыль = Валовая маржа – Постоянные затраты = 0,

или

Прибыль = Порог рентабельности * Валовая маржа в относительном выражении к выручке – Постоянные затраты = 0

Из последней формулы получаем значение порога рентабельности:

Порог рентабельности = Постоянные затраты / Валовая маржа в относительном выражении

По этой формуле значения порога рентабельности получаем в стоимостном выражении. Это значение порога рентабельности полезно для того, чтобы знать, какая сумма нам потребуется для покрытия затрат.

Второй способ расчета порога рентабельности основан на использовании формулы такого вида:

Порог рентабельности = Порог рентабельности в стоимостном выражении / Цена единицы продукции

По этой формуле получаем значение порога рентабельности в натуральных единицах. Т.е. так определяется критическое значение объема производства в единицах товара, при реализации которого окупятся постоянные и переменные затраты, после чего каждая последующая проданная единица товара будет приносить прибыль [11, с.124].

Разница между фактической выручкой от реализации и порогом рентабельности составляет запас финансовой прочности предприятия. Если выручка от реализации опускается ниже порога рентабельности, то финансовое состояние предприятия ухудшается, образуется дефицит ликвидных средств:

Запас финансовой прочности = Выручка от реализации – Порог рентабельности

На основе анализа порога рентабельности и запаса финансовой прочности можно принять следующие управленческие решения:

- расчет и анализ объемов реализации на основе запланированной величины прибыли;

- разработка наиболее прибыльного и рентабельного ассортимента выпускаемой продукции;

- выработка ценовой политики и т.д.

При разработке оптимально ассортимента выпускаемой продукции финансовые менеджеры часто используют так называемое «правило 50 процентов». Это правило сводится к следующему: все виды продукции подразделяются на две группы в зависимости от доли переменных затрат в выручке от реализации. Если доля переменных затрат больше 50 процентов, то по данным видам продукции выгоднее работать над снижением затрат. Если доля переменных затрат меньше 50 процентов, то предприятию лучше сосредоточить свое внимание на увеличении рыночного сегмента – это дает большее увеличение доли валовой маржи.

При использовании данного приема в расчет обычно не включают: эффект экономии на масштабах производства, который приводит к замедлению роста переменных затрат в случае увеличения доли на рынке, и изменение цен, связанное с изменением объема реализации. Но, как показывает применение «правила 50 процентов», эти факторы не приводят к кардинальным изменениям при выборе приоритетного варианта. Если же они значительные, их можно без труда включить в расчет [2, с.32].

Представленный выше инструментарий операционного финансового менеджмента, конечно, не является панацеей в борьбе с проблемой убыточности, однако он значительно расширяет возможности анализа и управления затратами и может существенно помочь в повышении показателей прибыли и рентабельности предприятия.

2.3. Методы оперативной диагностики как инструмент управления затратами

Важнейшим аспектом управления затратами является сопоставление фактических затрат с нормативами. Разность между фактическими и нормативными затратами называется отклонением. Отклонение рассчитывают отдельно по каждому объекту учета затрат: центру ответственности, виду продукции, заказу и др. Цель анализа отклонений – определение и детальная оценка каждой причины, каждого фактора, которые привели к возникновению отклонений, установление ответственности за произошедшее. Современное выявление и анализ причин отклонений позволяет своевременно принимать необходимые меры по устранению нежелательных и укреплению благоприятных тенденций.

Важнейшим инструментом здесь является факторный анализ, который позволяет определить, какая часть отклонения каким фактором вызвана. Из многочисленных существующих методов факторного анализа на практике чаще всего применяется метод цепных подстановок.

При использовании метода цепных подстановок в формулу затрат «по цепочке» вместо плановых подставляют фактические значения факторов. Разность между получившимся в результате такой подстановки значением затрат и первоначальным их значением и есть отклонение, вызванное данным фактором.

На следующем шаге проанализированный фактор «закрепляют» на фактическом уровне и в формулу затрат подставляют фактическое значение следующего фактора – и так до тех пор, пока в формулу затрат не подставлены фактические значения всех факторов [7, с.112].

Постановка начинается с количественных факторов (например, объем выпуска) и заканчивается качественными факторами (например, нормы и цены).

Например, затраты на материалы зависят от трех факторов: объема выпуска продукции, цен на материалы, нормы расхода материалов на единицу выпуска:

Змn = Qn * Нn * Цn ,

Змф = Qa * Нф * Цф ,

где

Зм – затраты на материалы;

Q – объем выпуска;

Н – норма расхода материалов на единицу продукции;

Ц – цена единицы материалов;

«ф» и «n» - индексы фактического и планового значений соответственно.

Метод цепных подстановок дает следующие формулы отклонений фактических переменных затрат от плановых:

О (объем) = Qф * Нп * Цп – Qп * Нп * Цп = (Qф – Qп ) * Нп * Цп ;

О (цена) = Qф * Нп * Цф – Qп * Нп * Цп = Qф * (Цф - Цп ) * Нп ;

О (норма) = Qa * Нф * Цф – Qп * Нп = Qф * Цф * (Нф - Нп ).

где

О – отклонение; в скобках указан фактор, вызвавший соответствующее отклонение.

Значение каждого отклонения зависит от порядка подстановки. Обычно подстановку начинают с количественных факторов и заканчивают качественными факторами: это увеличивает значимость качественных факторов, поскольку отклонения, вызванные совокупным влиянием факторов при этом относятся на их «долю» [7, с.112-114].

Распределение отклонений между факторами можно представить в графическом виде (рис. 2).

Объем

![]()

![]()

![]() Доля Q

Доля Q

![]()

![]() Qф

Отклонение, вызванное

Qф

Отклонение, вызванное

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() совокупным влиянием факторов

совокупным влиянием факторов

![]()

![]()

![]() Qп

Доля Р

Qп

Доля Р

![]() Расход материалов на единицу

Расход материалов на единицу

Продукции Р=Ц*Н, тыс. руб.

На основе расчета по методу цепных подстановок можно выявить виновников отклонений: например, начальник цеха фабрики отвечает за потери, вызванные отклонением фактического расхода ресурсов от нормы, но не несет ответственности за потери, вызванные удорожанием материалов.

Пример расчет отклонений фактических затрат на материалы от плана представлен в табл. 1 (а, б).

Таблица 1 (а)

Исходные данные

| План | Факт | ||||

| Объем выпуска, шт. | Расход на единицу, кг | Цена, руб. за кг |

Объем выпуска, шт. | Расход на единицу, кг |

Цена, руб. за кг |

| 1125 | 3,1 | 3500 | 1138 | 2,5 | 3675 |

Таблица 1 (б)

Пример расчета отклонений фактических затрат на материалы от плана

| Плановые затраты на материалы | Фактические затраты на материалы | Отклонение, всего |

В т.ч. по объему | По цене | По норме |

| 12206250 | 12128235 | 78015 | 0 | 155000 | -40000 |

Анализ примера в табл. 1 (а,б) показывает, что увеличение фактической цены на материалы по сравнению с планом привело к увеличению затрат на 155000 руб., но в то же время снижение расхода материалов на единицу продукции вызвало снижение затрат на 40000 руб. по сравнению с планом. В итоге суммарное отклонение фактических затрат от плановых составило 115000 руб [1, с.50-51].

Для постоянных затрат отклонение рассчитывают по общей сумме, причем каждый руководитель отвечает за ту часть постоянных расходов, на которую он реально может воздействовать:

Опз = Хф – Хп ,

где Хф , Хп – фактические и плановые постоянные затраты.

Отклонение по объему производства можно разбить на две большие группы: отклонения по мощности и по эффективности.

Отклонение по мощности:

Ом = (Сф - Сп ) * Фп ,

где Сф – стоимость основных фондов (количественный фактор);

Ф – фондоотдача (качественный фактор).

Отклонение по фондоотдаче:

О = Сф * (Фф - Фп ).

Расчет и анализ отклонений обычно оформляют в таблицах следующего вида (табл. 2):

Таблица 2

Таблица расчета и анализа отклонений

| Статья затрат | План | Факт | Отклонение | |||

| всего | в т.ч. по объему | по нормам | по ценам | |||

Для контроля и анализа отклонений на предприятии может быть разработан классификатор возможных причин и возможных виновников отклонений (табл. 3). Каждому отклонению присваивается пятизначный код: первые три цифры – код центра ответственности, где выявлены причины, последние две цифры – код виновника отклонений [1, с.51-53].

Таблица 3

Пример классификатора причин отклонений

| Величина отклонения | Выявленные причины отклонения | Центр ответствен-ности, определяющий причины отклонений | Код центра ответствен-ности | Центр ответствен-ности – виновник отклонений | Код центра ответст-венности – винов-ника |

На основании табл. 2 и 3 менеджер может принимать решения по устранению нежелательных отклонений и усилению благоприятных тенденций. Например, если затраты предприятия увеличились из-за роста цен на приобретаемые ресурсы, следует проанализировать возможности перехода на менее дорогостоящие материалы, уменьшения норм расхода дорогостоящих материалов, или, возможно, просто искать других поставщиков, предлагающих товар по более низким ценам.

Если же причиной роста суммарных затрат стал рост объема производства, вызванный высоким рыночным спросом на продукцию предприятия, скорее всего, следует постараться стимулировать дальнейший рост объемов, либо, если производственные мощности или опасность обострения конкуренции не позволяют этого сделать, повысить цены на продукцию, увеличив тем самым прибыль предприятия.

Для эффективного управления затратами на предприятии должен быть разработан механизм реализации функций управленческого контроля затрат [1, с.53-57].

3. СОВЕРШЕНСТВОВАНИЕ МЕХАНИЗМА УПРАВЛЕНИЯ ЗАТРАТАМИ ОАО «ЭЛЕКТРОАГРЕГАТ»

3.1. Анализ финансово-хозяйственной деятельности предприятия

ОАО “Электроагрегат” – это промышленное предприятие, которое специализируется на выпуске передвижных и стационарных источников энергоснабжения. Это производство является основным направлением деятельности предприятия, также предприятие выпускает товары народного потребления. В августе 1991 года НПО “Электроагрегат” учреждено в АО “Электроагрегат”, в которые вошли: КЗПА – головное предприятие, СЭМЗ, РСУ-2. Учредители акционерного общества члены трудового коллектива НПО “Электроагрегат” и Минэлектротехприбор. Акционерное Общество имеет самостоятельный баланс, расчетный, валютный счета. Высшим органом акционерного общества является общее собрание акционеров.

Система управления представлена следующим образом: на высшем уровне – генеральный директор, затем технический директор, затем технический директор (все технические отделы), директор по производству (производственные отделы), директор по экономическим вопросам (ООТиЗ, ФО, ПЭС, ПТЭА), главный бухгалтер (бухгалтерия), коммерческий директор (отделы маркетинга, сбыта, ОМТС), заместители генерального директора: начальник управления кадров и режима, начальник управления капитального строительства, помощник генерального директора по ГО, ОВС.

Бухгалтерия – ведет учет фактических затрат, связанных с работой предприятия, производит контроль материальных и финансовых операций, анализ фактических затрат ОАО.

Внешняя среда предприятия, как и у других предприятий, из-за экономического положения в стране можно считать нестабильной. Случается, что заключенные договора расторгаются по инициативе покупателя по каким-либо причинам; из-за неритмичности поставок предприятие не успевает выполнить план и выпускает продукцию позже положенного срока, а это влечет за собой позднюю продажу и распределение прибыли.

Внутренняя среда предприятия стабильна и не создает никаких барьеров в достижении целей предприятия: организационная структура включает в себя все необходимые отделы для успешной деятельности; на заводе освоены передовые технологии; высокая инженерно-техническая и организационная культура; наличие материального поощрения работников; квалифицированный управленческий персонал.

Исходя из анализа внутренней среды предприятия можно сформулировать стратегию ОАО “Электроагрегат” – упрочнение своих позиций как на отечественных, так и на зарубежных рынках сбыта путем выпуска конкурентоспособности продукции.

Цель ОАО “Электроагрегат”- выживание в долгосрочной перспективе.

Перед предприятием стоит ряд проблем, несмотря на то, что предприятие рентабельно. Прибыль по сравнению с предыдущим годом, увеличилась в два раза. Это произошло не за счет снижения себестоимости, а за счет увеличения объема реализации, что говорит об улучшении деятельности отдела маркетинга. Предприятие в состоянии само финансировать свою деятельность и развитие.

Основной проблемой предприятия является трудность, связанная с поддержанием качества выпускаемой продукции. Это связано со следующими причинами: если раньше на испытание новой продукции отводили несколько лет, то теперь – несколько месяцев; бракованные комплектующие, ошибки рабочих и др.

На рынке автономных источников энергоснабжения основными потребителями ОАО "Электроагрегат” являются предприятия, объекты которых расположены вне зоны централизованного электроснабжения. В первую очередь по отраслевому характеру к ним относятся организации нефте- и газодобычи, нефтепереработки, машиностроения, строительства, геологии, сельского хозяйства. Значительный интерес представляют изделия передвижной энергетики.

В настоящее время предприятие находится на стадии зрелости производства и занимает достаточно прочные позиции на рынках страны. Основные усилия предприятия направлены на разработку и внедрение новых, превосходящих по своим характеристикам продукцию конкурентов.

Для того чтобы оценить финансово-хозяйственную деятельность ОАО «Электроагрегат» нами был проведен анализ данных баланса по форме №1, которая представлена в прил. А. Исходя из этого мы составили агрегированный баланс предприятия (табл. 4).

Таблица 4

Агрегированный баланс ОАО «Электроагрегат»

| АКТИВ | ||||||||||

| Виды имущества | 1999 год | 2000 год | 2001год | Абсолютное отклонение, (+, -) |

Темп роста, % | |||||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | 1999- 2000 | 2000- 2001 | 1999-2000 | 2000- 2001 | |

| 1.Внеоборотные активы | 47950 |

46,0 |

47212 |

40,66 |

47731 |

33,78 |

-738 |

519 |

98,5 |

101,1 |

| 2.Оборотные активы | 56265 |

54,0 |

68909 |

59,34 |

93575 |

66,22 |

12644 |

24666 |

122,5 |

135,8 |

2.1.Медленно- реализуемые оборотные активы |

24907 |

23,9 |

34915 |

30,06 |

55150 |

39,03 |

10008 |

20325 |

140,2 |

157,9 |

2.2.Среднелик- видные оборотные активы |

30589 |

29,4 |

30930 |

26,64 |

32959 |

23,32 |

341 |

2029 |

101,1 |

106,6 |

2.3.Высоколик- видные оборотные активы |

769 |

0,70 |

3064 |

2,64 |

5466 |

3,87 |

2295 |

2402 |

298,4 |

178,4 |

Итого имущества |

104215 |

116121 |

141306 |

11906 |

25185 |

|||||

| Виды источников финансирования | ПАССИВ | |||||||||

| 3.Собственный капитал | 69033 |

66,24 |

75433 |

64,96 |

80136 |

60,25 |

6400 |

9703 |

109,3 |

112,9 |

| 4.Заёмный капитал | 35182 |

33,76 |

40688 |

35,04 |

56170 |

39,75 |

5506 |

15482 |

115,7 |

138,1 |

4.1.Долгосрочные пассивы |

565 |

0,54 |

- |

- |

- |

- |

-565 |

- |

- |

- |

4.2.Краткосрочные пассивы |

8721 |

8,37 |

15500 |

13,35 |

20022 |

14,17 |

6779 |

4522 |

177,7 |

129,2 |

4.3.Кредиторская задолженность |

25826 |

24,85 |

25188 |

21,69 |

36148 |

25,58 |

-708 |

10960 |

97,3 |

143,5 |

Итого источников финансирования |

104215 |

116121 |

141306 |

11906 |

25185 |

|||||

В результате анализа агрегированного баланса предприятия за 3 года были получены следующие данные: на 21,7% увеличилось имущество предприятия к концу 2001 года по сравнению с 2000 годом (25185 тыс. руб.). Это связано с ростом оборотных и внеоборотных активов на 24666 тыс. руб. и 519 тыс. руб. соответственно. То есть произошло увеличение источников финансирования в 2001 году на 21,7% (25185 тыс. руб.), что вызвано увеличением заемного капитала.

Рост оборотных активов произошел в результате увеличения стоимости всех его составляющих: с 54,0% в 1999 году, до 59,34% в 2000 году и 66,22% - 2001 году. Необходимо также отметит рост медленно реализуемых активов на 20235 тыс. руб., что связано с ростом цен на сырьё, материалы и комплектующие.

Дебиторская задолженность предприятия увеличилась на 2029 тыс. руб., что является хоть и не значительном, но все же негативным фактором в деятельности ОАО «Электроагрегат», так как это означает, что из оборота предприятия были отвлечены определенные средства. На 78,4% (2402 тыс. руб.) возросла доля высоколиквидных активов предприятия.

Также в результате анализа агрегированного баланса был отмечен рост собственного капитала предприятия в 2000 году на 9,3% (6400 тыс. руб.) и на 12,9% (9703 тыс. руб.) в 2001 году, однако доля собственных средств в источниках финансирования уменьшилась с 64,96% до 60,25%.

Собственный капитал предприятия составляет более 50%. На 15482 тыс. руб. вырос заемный капитал предприятия, что вызвано увеличением кредиторской задолженности, что в определенной мере является положительной тенденцией в деятельности ОАО «Электроагрегат».

Также было отмечено увеличение краткосрочных кредитов и займов на 4522 тыс. руб.

Отсутствие долгосрочных обязательств у предприятия уменьшает возможность капитальных вложений, однако огромным преимуществом является достаточное количество собственных источников финансирования у предприятия ОАО «Электроагрегат».

3.2. Управление затратами с помощью операционного анализа

Чтобы выработать рациональные решения, связанные с настоящей и будущей производственно-хозяйственной деятельностью рассматриваемого предприятия, нам необходимо изучить качественную информации. Об издержках предприятия. Данные о затратах на производство продукции ОАО «Электроагрегат» за период с января по декабрь 2001 года представлены в таблице 5:

Таблица 5

Затраты на производство продукции ОАО «Электроагрегат» за 2001г.

| Месяц | Объем производства (шт.) |

Материальные расходы (т.р.) |

Ценовые расходы (т.р.) |

Общепроиз-водственные расходы (т.р) | Себес-тоимость (т.р.) |

| Январь | 1356,3 | 8780,2 | 2218 | 1259,4 | 12157,6 |

| Февраль | 1192,2 | 7879,4 | 1976,5 | 2138,2 | 11994,1 |

| Март | 1418,5 | 8155,1 | 3247,8 | 940,6 | 12343,5 |

| Апрель | 1867,3 | 13219,1 | 279,9 | 1207,5 | 14706,6 |

| Май | 1589,6 | 9093,8 | 2327,1 | 1400 | 12820,9 |

| Июнь | 1149,38 | 6592,5 | 2452,7 | 688,4 | 9733,7 |

| Июль | 1460,8 | 8157,6 | 2290,5 | 1186,4 | 11634,2 |

| Август | 1552,65 | 8481,9 | 1510,7 | 1823,7 | 11876,4 |

| Сентябрь | 726,85 | 5066,9 | 1191,7 | 1623 | 7880,6 |

| Октябрь | 2250,36 | 19710,5 | 1747,9 | 2344,9 | 23803,4 |

| Ноябрь | 2158 | 24730,4 | 1956,6 | 2111 | 28898 |

| Декабрь | 2195 | 33508,5 | 2639,3 | 3139,1 | 39286,9 |

| Итого | 16582 | 153375,9 | 23798,7 | 19960,9 | 197135,9 |

При применении инструментов операционного анализа в управлении затратами предприятия, необходимо затраты разделить на постоянную и переменную части.

Материальные затраты, которые включают в себя затраты на сырье, вспомогательные материалы, тару, зарплату производственных рабочих и начисления на зарплату относим к переменным.

Так как цеховые и общезаводские расходы представляют собой смешанные затраты, то для управления ими необходимо разделить их на переменные и постоянные. Для этого воспользуемся методом наименьших квадратов.

Определение коэффициентов и результаты расчетов представлены в таблице 6 и в таблице 7 (прил. А, Б).

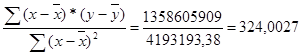

Используя данные таблицы 6, найдем ставку переменных издержек (для цеховых расходов):

Переменные издержки в расчете на среднесписочный объем производства составляют (1510,7 шт. * 324,0027 руб./шт.) = 489461,16 руб. Тогда постоянные издержки составляют (1843739,79 руб. – 489461,16 руб.) = 1354278,63 руб.

Таким образом, уравнение регрессии цеховых расходов будет иметь следующий вид:

у = 1354,3 тыс. руб. + 324 * Х

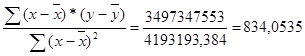

Используя данные таблицы 7, рассчитаем ставку переменных издержек (для общепроизводственных расходов):

Переменные издержки в расчете на среднемесячный объем производства составляют (1510,67 шт. * 834,0535 руб./шт.) = 1259979,6 руб. Тогда постоянные издержки составляют (1289106,24 руб. – 1259979,6 руб.) = 29126,64 руб.

Таким образом, искомое уравнение регрессии общепроизводственных расходов будет иметь вид:

У = 29,13 тыс.руб. + 834,05 * Х

Далее необходимо рассчитать ключевые показатели операционного анализа деятельности предприятия за 2000 год. Для этого воспользуемся общим уравнением регрессии цехов и общепроизводственных расходов:

У = 1383,43 тыс.руб. + (Х*1158,05 тыс.руб.),

где

1383,43 тыс. руб. – это постоянные расходы,

а (Х*1158,05 + Материальные затраты) – это переменные расходы,

Х – объем производства.

Расчетные данные представлены в табл. 8 (прил. В). Рассчитаем силу воздействия операционного рычага, порог рентабельности и запас финансовой прочности за 2001 год для предприятия ОАО «Электроагрегат». Данные для расчета кратко представим в таблице:

| Показатель | В тыс. руб. | В процентах и в относительном выражении (К ВРП) |

| 1. Выручка от реализации | 237252 | 100% или 1 |

| 2. Переменные затраты | 175303 | 73,9% или 0,739 |

| 3. Валовая маржа | 61949 | 26,1% или 0,261 |

| 4. Постоянные затраты | 16601 | 6,99% или 0,0699 |

| 5. Прибыль | 45348 | 19,1% или 0,191 |

Порог рентабельности = Постоянные затраты / Валовая маржа (в относительном выражении. к ВРП) = 16601 тыс. руб. / 0,261 = 63605 тыс. руб.

Запас финансовой прочности = 237252 – 63605 = 173647 тыс. руб.

Запас финансовой прочности в % = ![]()

Сила воздействия операционного рычага = ![]()

Таким образом, для предприятия ОАО «Электроагрегат» можно сделать следующие выводы:

1) порог рентабельности, равный 63605 тыс. руб., показывает, что при этом количестве выручки предприятия не имеет ни убытков, ни прибыли;

2) запас финансовой прочности составил 73,19%, т.е. выручка от реализации продукции может снизиться на 73,19%, но убытков пока это не принесет,

3) сила воздействия операционного рычага составила 1,36, а это означает, что если выручка увеличится, например, на 10%, то это должно принести рост прибыли на 10% * 1,36 = 13,6%

3.3. Анализ чувствительности прибыли предприятия к изменению элементов операционного рычага

Для предприятия ОАО «Электроагрегат» необходимо провести анализ чувствительности прибыли предприятия к 10-процентным изменениям основных элементов операционного рычага и определим:

1. Цена реализации изменится на 10%, как изменится прибыль? На сколько единиц продукции можно сократить объем реализации без потери прибыли?

2. Оценим влияние 10% изменения переменных расходов на прибыль.

3. Оценим влияние 10% изменения постоянных расходов на прибыль.

4. Оценим влияние 10% увеличения объема реализации.

Выбор именно 10-процентного изменения элементов операционного анализа обусловлен среднеотраслевым показателем темпов роста выручки.

Воспользуемся нижеприведенными формулами вычисления объема реализации (К0 ), обеспечивающего постоянный результат при изменении одного из элементов операционного рычага:

- если изменится цена реализации:

К0 = (Исходная сумма валовой маржи / Новый коэффициент валовой маржи): Новая цена реализации

- если изменяются постоянные издержки:

К0 = (Исходная сумма валовой маржи / исходный коэффициент валовой маржи): Цена реализации

- если изменяются переменные издержки:

К0 = (Исходная валовая маржа / Новый коэффициент валовой маржи).

Для выполнения анализа необходимо, прежде всего, определить по исходящим данным роль различных элементов операционного рычага в формировании финансовых результатов предприятия ОАО «Электроагрегат» за 2001 год для исходного положения:

| Показатели | Значения |

| Цена реализации | 12,53047 тыс. руб. / шт. |

| Выручка от реализации | 237252 тыс. руб. (100%) |

| Переменные издержки | 175303 тыс. руб. (73,9%) |

| Валовая маржа | 61949 тыс. руб. (26,1%) |

| Постоянные издержки | 16601 тыс. руб. (6,99%) |

| Прибыль | 45348 тыс. руб. (19,1%) |

| Средние переменные издержки | 9,2586 тыс. руб. / шт. |

1. Предположим, что цена реализации возрастает на 10%, тогда:

Новая цена реализации – 13,783515 т.р. / шт.

Переменные издержки – 175303 тыс. руб. (67,17%)

Валовая маржа – 85674 тыс. руб. (32,83%)

Постоянные расходы – 16601 тыс. руб. (6,36%)

Прибыль – 69073 тыс. руб. (26,47)

Определим, при каком объеме реализации можно получить прежний результат прибыли (45348 тыс. руб.):

![]()

| Показатели | Объем – 18934 шт; Цена – 13,783517 т.р./шт. |

Объем, обеспечивающий неизменный результат 13689,99шт.; цена=12,53 | ||

| тыс. руб. | % | тыс. руб. | % | |

| Выручка от реализации продукции | 260977 | 100 | 188699 | 100 |

| Переменные издержки | 175303 | 67,17 | 126750 | 67,17 |

| Валовая маржа | 85674 | 32,83 | 61949 | 32,83 |

| Постоянные издержки | 16601 | 6,36 | 16601 | 8,79 |

| Прибыль | 69073 | 26,47 | 45448 | 24,03 |

Переменные издержки (при V = 13689,99) = Ср. переменные издержки * V реализации = 9,2586 т.р. / шт. * 13689,99 шт. = 126750 т.р.

Таким образом, повышение цены на 10% компенсирует сокращение объема реализации (18934 шт. – 13689,99 шт. = 5244,01 шт. или на 27,69%) и увеличивает прибыль на 52,32%; если цена снизится на 10%, то предприятие должно увеличить объем реализации на 55,38%.

2. Проанализируем влияние изменения переменных издержек на прибыль предприятия. Предположим, что благодаря повышению производительности труда и более выгодным закупкам сырья и материалов предприятию ОАО «Электроагрегат» удалось снизить переменные издержки на 10%. Определим величину сокращения объема реализации, которую компенсирует данное снижение переменных затрат (без потери прибыли).

Выручка от реализации – 237252 тыс. руб. (100%)

Новые переменные расходы – 157772,7 тыс. руб. (66,5%)

Валовая маржа – 79479,3 тыс. руб. (33,49%)

Постоянные расходы – 16601 тыс. руб. (6,99%)

Прибыль – 62 878 тыс. руб. (26,5%)

Новый объем реализации:

![]()

| Показатели | Объем – 18934 шт | Объем, обеспечивающий неизменный результат 14762,2 шт. | ||

| тыс. руб. | % | тыс. руб. | % | |

| Выручка от реализации продукции | 237252 | 100 | 184958 | 100 |

| Переменные издержки | 157772,7 | 66,5 | 123009 | 66,5 |

| Валовая маржа | 79479,3 | 33,49 | 61949 | 33,49 |

| Постоянные издержки | 16601 | 6,99 | 16601 | 8,87 |

| Прибыль | 62878,3 | 26,5 | 45348 | 24,51 |

Следовательно, снижение переменных издержек на 10% компенсирует сокращение объема реализации на 4171,8 шт. (18934 – 14762,2) или на 22,033% и увеличивает прибыль на 38,6572%. Анализ показывает, что при повышении переменных издержек на 10% предприятие ОАО «Электроагрегат» должно добиться увеличения объема реализации на 32% (чтобы компенсировать потерянную часть дохода), или оно потеряет 38,65% своей прибыли.

3. Рассмотрим изменение постоянных издержек. Предположим, рассматриваемому предприятию, благодаря новой организации своей деятельности удалось снизить постоянные издержки на 10%. Тогда при первоначальном объеме реализации прибыль должна возрасти на 4534,8 т.р. или на 10%. Определим снижение объема реализации, на которое теперь может пойти предприятие для достижения первоначальной прибыли 45348 т.р. После снижения постоянных издержек требуется валовая маржа на уровне 60288,9 т.р. Тогда новый объем реализации составит:

![]()

Аналогично, рост постоянных издержек предприятия может компенсировать путем уменьшения объема реализации на 2,64%, так как в противном случае прибыль снизится на 10%.

4. Влияние изменения объема реализации на прибыль проанализируем с помощью эффекта операционного рычага. Сила воздействия рычага равна (61949 т.р.: 45348) = 1,36. Предположим, предприятие ОАО «Электроагрегат» увеличило объем реализации на 10%. Тогда выручка возрастет на 10% также, а прибыль с учетом действия операционного рычага должна увеличиться на (10% * 1,36) = 13,6

Проверка:

| Выручка от реализации | 2600977,2 |

| Переменные издержки | 192832,56 |

| Валовая маржа | 68144,64 |

| Постоянные издержки | 16601 |

| Прибыль | 51543,64 |

Прибыль действительно выросла на 13,6% или на 6195,64 тыс. руб.

Таким образом, для предприятия ОАО «Электроагрегат» можно сделать следующие выводы: на основе проведенного анализа можно распределить элементы рентабельности по степени их влияния на прибыль предприятия:

- повышение цены на 10% увеличивает прибыль на 52,32%, а соответствующее снижение цены ухудшает результат на 52,32%;

- изменение прибыли предприятия при изменении переменных издержек составляет 38,65%;

- увеличение объема реализации продукции на 10% приводит к росту прибыли предприятия на 13,66%;

- из числа рассмотренных факторов наименьшее влияние на результат оказывает изменение уровня постоянных издержек. 10% изменение этих расходов приводит к пропорциональному изменению результата (на те же 10%).

С помощью операционного анализа выявлена и взаимосвязь факторов цены и переменных издержек с изменениями объема реализации:

- при снижении цены на 10% предприятие ОАО «Электроагрегат» должно увеличить объем реализации на 55,38%, чтобы компенсировать потерю дохода, а при увеличении цены на 10% можно сократить объем реализации на 27,69% без негативных последствий для финансовых результатов предприятия;

- для компенсации роста переменных издержек на 10% предприятие должно добиться увеличения объема реализации на 32%, при снижении уровня переменных издержек можно сократить объем реализации на 22,033%.

ЗАКЛЮЧЕНИЕ

Под затратами предприятия понимается сумма средств, израсходованных в целях обеспечения реализации продукции и получения доходов.

Для эффективного управления затратами на предприятии/и ОАО «Электроагрегат» в ходе проведенного исследования удалось сделать следующие выводы и предложения.

1. При анализе структуры себестоимости продукции по элементам затрат в 2001 году было выявлено, что наибольший удельный вес в себестоимости занимают такие статьи, как «сырье и материалы» и «Прочие затраты». Для снижения затрат по первой статье руководству предприятия можно порекомендовать закупать сырье и материалы у иных поставщиков, то есть необходимо найти поставщиков, которые будут поставлять сырье и материалы по более низким ценам. А для снижения статьи «Прочие затраты» необходимо увеличить выпуск продукции.

2. При применении инструментов операционного анализа (порог рентабельности, запас финансовой прочности и сила воздействия операционного рычага) в управлении затратами предприятия было установлено, что в первую очередь необходимо разграничить затраты предприятия на постоянную и переменную часть. Для этого был использован метод наименьших квадратов, так как он является самым точным.

3. Далее были рассчитаны основные показатели операционного анализа деятельности предприятия.

4. Затем с помощью операционного анализа удалось выявить чувствительность прибыли предприятия к 10-процентным изменениям основных элементов операционного рычага и выяснить, что:

- повышение цены на 10% увеличивает прибыль на 52,32%, а соответствующее снижение цены ухудшает результат на 52,32%;

- изменение прибыли предприятия при изменении переменных издержек на 10% составляет 38,65%;

- изменение уровня постоянных издержек на 10% приводит к пропорциональному изменению результата (на те же 10%);

- увеличение объема реализации продукции на 10% приводит к росту прибыли предприятия на 13,66%.

5. С помощью операционного анализа выявлена и взаимосвязь факторов цены и переменных издержек с изменениями объема реализации:

- при снижении цены на 10% предприятие должно увеличить объем реализации на 55,38%, чтобы компенсировать потерю дохода, а при увеличении цены на 10% можно сократить объем реализации на 27,69: без негативных последствий для финансовых результатов предприятия;

- для компенсации роста переменных издержек ни 10% предприятие должно добиться увеличения объема реализации на 32%; при снижении уровня переменных издержек можно сократить объем реализации на 22,033%.

6. Для повышения эффективности деятельности рассматриваемого предприятия необходимо провести оптимизацию ассортимента выпускаемой продукции, так как на предприятии наблюдается снижение объемов реализованной продукции.

Для эффективного управления затратами руководства предприятия можно порекомендовать ввести на предприятии систему учета затрат по методу «Директ-костинг», так как это позволит точнее разграничить затраты на постоянные и переменные и даст возможность более точно устанавливать при изменении цены, переменных и постоянных издержек.

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

1. Ананькина Е.А., Данилочкина Н.Г.

Управление затратами. – М.: изд-во ПРИОР, 1998 –64с.

2. Быкова Е.В.

Операционный финансовый менеджмент // Финансы. – 1997. - №12.- с.10-13.

3. Зайцев Н.Л.

Экономика промышленного предприятия. – М.: Инфра-М. – 1998. – 335с.

4. Карпова Т.П.

Управленческий учет: Учебник для ВУЗов. – М.: ЮНИТИ, 2000. –350с.

5. Керимов В.Э,, Комарова Н.Н.

Организация управленческого учета по системе «Директ-Костинг» // Аудит и финансовый анализ, - 2001. - №2. – с.90-91.

6. Козлова Е.П.

Калькулирование себестоимости способом суммирования затрат // Главбух. – 1998. – с.11-24.

7. Кондратова И.Г.

Основы управленческого учета – М.: Финансы и статистика, 1998. – 144с.

8. Крейнина М.Н.

Финансовый менеджмент / Уч. Пособ. – М.: Издательство «Дело и Сервис», 1998. – 304с.

9. Ларионов А.Д.

Бухгалтерский учет: Учебник. – М.: «ПРОСПЕКТ», 1998. – 392 с.

10. Мюллендорф Р., Карренбауэр М.

Производственный учет. Снижение и контроль издержек. Обеспечение их рациональной структуры / пер. с нем. – М.: ФБК Пресс, 1996. – 260с.

11. Новиков В.Г.

Анализ соотношения «затраты – объем - прибыль» // Менеджмент в России и за рубежом. – 2000. - №4. – с.120-137.

12. Оганян К.И., Починок А.П.

Формирование себестоимости в 1999 году. – М.: Главбух, 1999. –144с.

13. Практикум по финансовому менеджменту учебно-деловые ситуации, задачи и решения. / Под ред. Академика АМИР Е.С. Стояновой. М.: Перспектива 1997г.

14. Раицкий К.А.

Экономика предприятия: Учебник для вузов. – 2-е изд. – М.: Информационно-внедренческий центр «Маркетинг», 2000. – 696с.

15. Савицкая Г.В.

Анализ хозяйственной деятельности предприятия: 3-Е изд. – Мн.: ИП «Экоперспектива», «Новое знание», 1999 – 498с.

16. Уткин Э.А.

Финансовый менеджмент. Учебник для вузов. – М.: Издательство «Зерцало», 1998. – 272с.

17. Финансовый менеджмент – руководство по технике эффективного менеджмента. – М.: «Трансполитиздат», 1993. –292с.

18. Финансовый менеджмент: теория и практика. Учебник / Под ред. Е.С. Стояновой. – 2-е изд., перераб. И доп. – М.: Изд-во «Перспектива», 1997. – 574с.

19. Чернов В.А.

Управленческий учет и анализ коммерческой деятельности / Под ред. М.И. Баканова. – М.: Финансы и статистика, 2001. – 320с.

20. Шевченко Н.С., Черных А.Ю., Тиньков С.А., Кузьбожев Э.Н.

Управление затратами, оборотными средствами и производственными запасами: Учебно-методическое пособие / Под ред. д-ра экономических наук, проф. Э.Н. Кузьбожева: Курск. гос. техн. ун-т, Курск, 2000. – 154с.

ПРИЛОЖЕНИЯ

Приложение А

Таблица 6

Определение коэффициентов и результаты расчетов (для цеховых расходов)

| Месяц | Объем произ-ва Х, (шт.) |

(шт.) |

Цехов. расходы У, (руб.) |

(руб.) |

( |

( ( |

| 2000г. | ||||||

| Январь | 1659,36 | 149 | 2014462 | 170723 | 22201 | 25384825 |

| Февраль | 1689.03 | 178 | 1917346 | 73606 | 31684 | 13128471 |

| Март | 1740,07 | 229 | 1881016 | 37276 | 52441 | 8551318 |

| Апрель | 1640,2 | 130 | 1759645 | -84093 | 16900 | -10892676 |

| Май | 1549,14 | -38 | 1688407 | 410667 | 1444 | 15798376 |

| Июнь | 1478 | -33 | 1688655 | -155084 | 1089 | 5066601 |

| Июль | 1729,4 | 219 | 1916406 | 72666 | 47961 | 15894354 |

| Август | 1528,7 | 18 | 1632755 | -210983 | 324 | -3804038 |

| Сентябрь | 1353,8 | -157 | 1755666 | -88073 | 24649 | 13816024 |

| Октябрь | 1830 | 319 | 1957939 | 114199 | 101761 | 36467335 |

| Ноябрь | 1620,9 | 110 | 1691742 | -151997 | 12100 | -16754645 |

| Декабрь | 1702,5 | 192 | 2472771 | 629031 | 36864 | 120667168 |

| 2001г. | ||||||

| Январь | 1271,7 | -239 | 2118000 | 274260 | 57121 | -65539962 |

| Февраль | 1192,2 | -219 | 1976500 | 132760 | 47961 | -29012088 |

| Март | 1418,5 | -92 | 3247800 | 140406 | 8464 | -129257782 |

| Апрель | 1867,3 | 357 | 2799700 | -1563839 | 127449 | -559057086 |

| Май | 1589,6 | 79 | 2327100 | 483360 | 6241 | 38161288 |

| Июнь | 1149,38 | -361 | 2452700 | 608960 | 130321 | -220011234 |

| Июль | 1460,8 | -50 | 2290500 | 446760 | 2500 | -22284399 |

| Месяц | Объем произ-ва Х, (шт.) |

(шт.) |

Цехов. расходы У, (руб.) |

(руб.) |

( |

( ( |

| Август | 1552.65 | 43 | 1570697 | -273042 | 1849 | -11795445 |

| Сентябрь | 726,85 | -784 | 1191731 | -652008 | 614656 | 511070193 |

| Октябрь | 2250,36 | 740 | 1747909 | -95830 | 547600 | -70884855 |

| Ноябрь | 2158 | 647 | 1956592 | 112852 | 418609 | 73052621 |

| Декабрь | 2195 | 684 | 2639258 | 795518 | 467856 | 544397072 |

| Итого | 54384 | 66374632 | 4193193 | 1358605909 | ||

| Среднее | 1511 | 1843740 |

Приложение Б

Таблица 7

Определение коэффициентов и результаты расчетов (для общефабричных расходов)

| Месяц | Объем произ-ва Х, (шт.) |

(шт.) |

Общез. расходыУ, (руб.) |

(руб.) |

( |

( ( |

| 2000г. | ||||||

| Январь | 1659,36 | 149 | 1076895 | -234321 | 22201 | 34841284 |

| Февраль | 1689,03 | 178 | 1062931 | -248285 | 31684 | 44284225 |

| Март | 1740,07 | 229 | 1426044 | 114827 | 52441 | 26341398 |

| Апрель | 1640,2 | 130 | 990129 | -321088 | 16900 | -41590549 |

| Май | 1549,14 | -38 | 886527 | -424689 | 1444 | -16337823 |

| Июнь | 1478 | -33 | 893597 | -417619 | 1089 | 13643629 |

| Июль | 1729,4 | 219 | 1077978 | -233238 | 47961 | -51016318 |

| Август | 1528,7 | 18 | 1290422 | -20794 | 324 | -374933 |

| Сентябрь | 1353,8 | -157 | 1204277 | -106940 | 24649 | 16775699 |

| Октябрь | 1830 | 319 | 1299846 | -11371 | 101761 | 3631133 |

| Ноябрь | 1620,9 | 110 | 1307872 | -3344 | 12100 | -368710 |

| Декабрь | 1702,5 | 192 | 2635777 | 1324559 | 36864 | 254090317 |

| 2001г. | ||||||

| Январь | 1271,7 | -239 | 1259422 | -51795 | 57121 | 12377535 |

| Февраль | 1192,2 | -219 | 2138193 | 826975 | 47961 | -180719038 |

| Март | 1418,5 | -92 | 940595 | -370622 | 8464 | 34119484 |

| Апрель | 1867,3 | 357 | 1207521 | -103696 | 127449 | -37070344 |

| Май | 1589,6 | 79 | 644035 | -667181 | 6241 | -52673992 |

| Июнь | 1149,38 | -361 | 688434 | -622782 | 130321 | 225005078 |

| Июль | 1460,8 | -50 | 1186128 | -125088 | 2500 | 6239422 |

| Месяц | Объем произ-ва Х, (шт.) |

(шт.) |

Цехов. расходы У, (руб.) |

(руб.) |

( |

( ( |

| Август | 1552.65 | 43 | 1823733 | 512515 | 1849 | 22140687 |

| Сентябрь | 726,85 | -784 | 1622023 | 310806 | 614656 | 243622511 |

| Октябрь | 2250,36 | 740 | 2344998 | 1033780 | 547600 | 764677215 |

| Ноябрь | 2158 | 647 | 2211016 | 899798 | 418609 | 582466737 |

| Декабрь | 2195 | 684 | 3139117 | 1827900 | 467856 | 125088692 |

| Итого | 54384 | 46407824 | 4193193 | 3497347553 | ||

| Среднее | 1511 | 1289106 |

Приложение В

Таблица 8

Ключевые показатели операционного анализа деятельности предприятия за 2001 год

| Месяц | Выручка от реал. прод-ии (т.р.) |

Объем произ-ва (шт.) |

Матери-альные затраты (т.р.) |

Перемен. расходы (т.р.) |

Постоян-ные расходы (т.р.) |

Валовая маржа (т.р.) |

При-быль (т.р.) |

| Я | 13192 | 1272 | 8780 | 10253 | 1383 | 2939 | 1555 |

| Ф | 12126 | 1292 | 7879 | 9376 | 1383 | 2750 | 1366 |

| М | 12636 | 1418 | 8155 | 9798 | 1383 | 2838 | 1454 |

| А | 17325 | 1868 | 13219 | 15383 | 1383 | 1942 | 558 |

| М | 14471 | 1589 | 9094 | 10935 | 1383 | 3536 | 2152 |

| И | 11617 | 1149 | 6592 | 7924 | 1383 | 3693 | 2309 |

| И | 13331 | 1461 | 8157 | 9849 | 1383 | 3482 | 2098 |

| А | 14303 | 1554 | 8482 | 10281 | 1383 | 4022 | 2638 |

| С | 10596 | 727 | 5067 | 5909 | 1383 | 4687 | 3303 |

| О | 33878 | 2250 | 19710 | 22317 | 1383 | 11561 | 10177 |

| Н | 34663 | 2158 | 24730 | 27229 | 1383 | 7434 | 6050 |

| Д | 49114 | 2195 | 33508 | 36050 | 1383 | 13063 | 11680 |

| Итого | 237252 | 18934 | 153376 | 175303 | 16601 | 61949 | 45348 |

Похожие рефераты:

Использование приемов операционного анализа в оптимизации величины себестоимости продукции

Повышение рентабельности на предприятии

Планирование безубыточной работы на базе принципов маржинального анализа

Анализ финансово-хозяйственной деятельности фирмы на примере ООО "Камэнергостройпром"

Финансовые методы управления затратами на предприятии

Оценка финансовой политики предприятия

Анализ хозяйственной деятельности (шпоры для госэкзамена)

Оценка финансового состояния предприятия

Анализ финансового состояния предприятия

Анализ и диагностика финансово-хозяйственной деятельности предприятия

Теоретические аспекты финансового менеджмента

Анализ финансового состояния предприятия на примере ТЭЦ-1 Генеральная Бурятия