| Скачать .docx |

Реферат: Теоретические аспекты финансового менеджмента

ВВЕДЕНИЕ

- Р. Энтони, Дж.Рис Учет: ситуации и примеры. М. Финансы и статистика 1993г.

- Фрэнк Вуд. Бухгалтерский учет для предпринимателей. «Аскери» в 2-х частях.

- Финансовый менеджмент(участники рынка, инструменты, решения) В.В. Глухов, Ю.М. Бахрамов Уч.пособие СПб, 1995г.

- Е. Стоянова Финансовый менеджмент Российская практика. М «Перспектива» 1995г.

- Принципы корпоративных финансов. Лондонская школа бизнеса. Ричард Брейли, Стюарт Майерс (Финансовая газета 1997год – русский перевод)

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ – УПРАВЛЕНИЕ АКТИВАМИ ФИРМЫ В ЦЕЛЯХ ПОДДЕРЖАНИЯ ПЛАТЕЖЕСПОСОБНОГО БАЛАНСА И ОБЕСПЕЧЕНИЯ НЕОБХОДИМОЙ ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ.

ЗАДАЧА ФИНАНСОВОГО МЕНЕДЖМЕНТА состоит в планировании процесса финансирования при оптимальной ориентации на цели предприятия.

Что значит принять финансовое решение?

1.Определить куда вкладывать средства (собственное производство или внешние объекты)

2. Определить источник финансирования (собственные или заемные средства).

При реализации своих функций, финансовая система решает задачи:

- привлечения внешнего капитала

- управление собственным капиталом

- использование капитала в процессе производства или возврата кредита

Проблемы в области управления финансами.

1. На основании данных бухгалтерской отчетности весьма сложно получить объективную оценку финансового состояния фирмы ( ТИПОВЫЕ ФОРМЫ ОТЧЕТНОСТИ НЕ ПРИСПОСОБЛЕНЫ ДЛЯ ИСПОЛЬЗОВАНИЯ ПРИ ПРИНЯТИИ ОПЕРАТИВНЫХ РЕШЕНИЙ Проблема с учетом обязательств: в отчетности отражается сумма задолженности перед банком, и чтобы выяснить, какую часть здесь составляет сумма кредита, а какую процент по нему, необходимо сделать дополнительный запрос в бухгалтерию, при этом срок возвращения кредита, который необходимо знать для планирования финансовых операций, можно выяснить, только подняв кредитный договор.

Не учитываются вообще такая вещь как вероятностные пассивы – это затраты предприятия, которые могут возникнуть в результате тех или иных обстоятельств. Например, когда на компанию подан иск в суд, есть вероятность этот процесс проиграть. Пока нет решения суда, нет выплат (нет необходимости платить), но она может возникнуть. Или: фирма А берет кредит в банке, фирма В, как более солидный заемщик выступает в качестве гаранта, а значит может столкнуться с необходимостью расплачиваться по гарантиям.

Следующая проблема «кадровой компетентности» Бухгалтерия может предоставить соответствующую форму (требуемую информацию), но не каждый руководитель, а особенно не знакомый с бухгалтерским учетом, догадается ее запросить.

(Терминология).

Проблема накладных расходов: учет и распределение. На любом предприятии есть подразделения, которые очень трудно оценить с точки зрения производственной эффективности. Затраты таких «непроизводственных» подразделений относят на себестоимость продукции, работ, услуг как накладные, хотя реально вклад этих подразделений в себестоимость может существенно варьироваться.

В системе учета должна содержаться информация, прежде всего об издержках, которые группируются и учитываются по видам, месту возникновения и носителям затрат, а также о денежных потоках, которые описывают производственный процесс.

Даже если фирма исправно платит налоги, не внедряя специальную систему управленческого учета, невозможно понять, что происходит с ее финансами.

Управление финансами начинается с учета информации.

Любая деятельность по производству продукции (выполнению работ, оказанию услуг) –- это сложный комплекс, для успешного функционирования которого требуется координация и согласованность действий, т.е. УПРАВЛЕНИЕ ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТЬЮ.

В системе управления важнейшее место занимает финансовый учет: он формирует и передает информацию о показателях, характеризующих фактическое состояние и результаты хозяйственной деятельности. Цель финансового учета – обеспечить процесс управления необходимой информацией для анализа, планирования, контроля.

Согласно зарубежной практике, бухгалтерский учет разделен на 2 части: финансовый и управленческий учет. Критерием такого разделения являются пользователи информации, предоставляемой бухгалтерским учетом. В первом случае ими являются государственные органы, партнеры.

Финансовый учет – комплексный синтетический учет всей деятельности фирмы. В него входит аналитический учет расчетов с поставщиками, покупателями, другими организациями и лицами; аналитический учет финансовых операций (учет ценных бумаг, кредиторов, процентов, дивидендов и пр.). По данным финансового учета выявляется прибыль или убыток фирмы, составляется финансовая отчетность.

Управленческий учет предназначен для удовлетворения информационных потребностей руководства фирмы. Главным, при этом, является своевременное получение достоверной информации о доходах и расходах предприятия в целом, так и на отдельных его участках для прогнозирования всех аспектов деятельности.

Финансовый учет – учет состояния и движения денежных потоков с целью оценки платежеспособности и рентабельности предприятия с учетом интересов внутренних и внешних агентов:

А) непосредственно заинтересованных в подобной информации

- налоговые органы (исполнение налоговых обязательств, соблюдение установленных правил учета затрат и результатов);

- собственники (эффективность использования собственного капитала);

- инвесторы и кредиторы (платежеспособность предприятия, т.е. гарантия получения процентов по обязательствам, снижение риска заемных средств, высокая остаточная стоимость активов);

- поставщики и потребители (финансовая стабильность и платежеспособность);

- конкуренты (состояние и направления использования финансовых средств).

Б) незаинтересованные агенты

- консультанты по финансовым вопросам (рекомендации клиентам);

- биржи ценных бумаг (регистрация и постановка деятельности);

- производственно-торговые ассоциации (сравнение результатов деятельности в отрасли).

Управленческий учет – контроль и анализ внутрихозяйственной деятельности фирмы для целей эффективного планирования и управления распределением ресурсов предприятия по подразделениям и видам продукции.

Финансовая отчетность, основная цель которой предоставление заинтересованным агентам информации о финансовых возможностях предприятия, прибыльности (убыточности) хозяйственной деятельности, перспектив развития, составляется с учетом национальных и международных стандартов.

Органы международной стандартизации

1.Комитет по международным стандартам учета. В настоящее время действуют 27 международных стандарта (описание методов учета, оценка и отражение материальных запасов, учет амортизации, консолидированная бух. отчетность и др.)

2.Международная федерация бухгалтеров.

3. Региональные комитеты.

4. Комитеты взаимодействия ЕЭС и др.

СИСТЕМЫ БУХГАЛТЕРСКОГО УЧЕТА

Тема 1 : ”Финансы, их роль и функции в системе воспроизводства ”

1.1. Финансовая система, ее элементы.

ФИНАНСЫ - это система отношений по поводу распределения и использования финансовых ресурсов.

Специфика финансов:

· всегда выступают в денежной форме;

· имеют распределительный характер;

· отражают формирование и использование различных видов доходов и накоплений участников финансовых отношений.

Область возникновения и функционирования финансов - стадия распределения (производство-распределение-потребление). Потенциально финансовые ресурсы образуются на стадии производства, создающей новую стоимость, однако, формирование финансовых ресурсов начинается тогда, когда стоимость реализована, т.е. на стадии распределения.

Финансовые отношения возникают:

· между государством, с одной стороны, и физическими и юридическими лицами, с другой;

· между физическими и/или юридическими лицами;

· между отдельными государствами.

Финансовая система государства состоит из основной и обеспечивающей подсистем (рис.1)

К основной подсистеме относят финансы:

· государства;

· хозяйствующих субъектов;

· населения.

Обеспечивающими подсистемами являются банки, биржи, внебиржевой рынок, страховые компании, технические коммуникации.

Государственные финансы - совокупность денежных фондов, управляемых государственными органами для обеспечения общегосударственных и социальных потребностей. Государственные фонды образуются в основном за счет изъятия через налогообложение части дохода из других звеньев финансовой системы.

Составляющими государственных финансов являются:

· система бюджетов (федеральный - план доходов и расходов государства; республиканский, местный);

· внебюджетные фонды; основное назначение - финансирование целевых мероприятий. Основными внебюджетными фондами являются

а) Пенсионный фонд, используемый на выплату пенсий и пособий.

б) Фонд социального страхования, используемый на выплату пособий по временной нетрудоспособности,

в) Государственный фонд занятости.

г) Федеральный фонд медицинского страхования.

· государственные кредиты.

Финансы населения - личные денежные средства граждан.

Финансы субъектов хозяйствования (финансы предприятий) - система денежных потоков в связи с осуществлением процесса производства, - объект изучения.

В зависимости от целей деятельности различают хозяйствующие субъекты:

· коммерческого характера;

· некоммерческого характера;

· общественные объединения и организации.

Финансы субъектов хозяйствования обеспечивают воспроизводство затрат посредством самофинансирования, кредитования, государственного финансирования.

Финансовые ресурсы хозяйствующего субъекта в условиях рыночной экономики приобретают первостепенное значение, поскольку это единственный вид ресурсов, с минимальным временным лагом превращающийся в любой другой вид ресурсов.

Основные финансовые подсистемы находятся в тесной взаимосвязи. Домохозяйства предоставляют предприятиям и государству рабочую силу, получая заработную плату и часть дохода. Эти денежные средства используются на покупку товаров. Государство, за счет изъятия части дохода у предприятий и населения , предоставляет “общественный товар” (оборона, безопасность, защита окружающей среды, образование, социальное обеспечение).

Взаимодействие предпринимателей и государства обеспечивается через:

· правовое обеспечение предпринимательства посредством разработки положений о допустимой деятельности в стране.

· полное или частичное поддержание некоторых обеспечивающих бизнес элементов ;

· распределение части дохода предпринимателей.

Обеспечивающая подсистема.

1) Банки .

Признаками классификации банков являются:

· сфера деятельности в экономике ( отрасль, регион, группа населения);

· вид операции (кредитование, сбережения, эмиссия).

К банковским операциям относятся:

· обмен денег;

· торговля драгоценностями;

· ведение счетов;

· прием вкладов;

· трансферт;

· учет векселей;

· выпуск ценных бумаг;

· выдача кредитов;

· консультирование клиентов;

· размещение капитала.

Принятая терминология предусматривает наличие следующих групп банков: Центральные, коммерческие, кооперативные.

Центральный Банк занимает особое место в экономике страны, как орган государственно-монопольного регулирования. Деятельность ЦБ регламентируется правительством ( выпуск банкнот, регулирование денежного обращения, хранение валютных резервов и т. д.). По отношению к другим банкам выполняет роль кредитора, регулятора учетной ставки, регламентирует нормы обязательных резервов, контролирует деятельность. Управляющие ЦБ назначаются правительством страны. ЦБ не занимается кредитованием населения, не конкурирует в сфере бизнеса.

Коммерческие банки - универсальные банки, составляющие основу кредитной системы, занимаются аккумуляцией денежных средств населения, предприятий, организаций, размещением кредитных ресурсов, оказанием банковских услуг. В России насчитывается около 2000 банков (1997 г.), 1/3 из них имеют лицензию на совершение операций в валюте. 30% банков сосредоточено в Москве.

Всю систему функций банка можно сгруппировать по четырем направлениям:

1. Информационное и консультационное обеспечение действующих и потенциальных клиентов банка, поддержание межбанковской сети, анализ и прогноз финансовой ситуации в стране и на отдельных предприятиях.

2. Пассивные действия по хранению денежных средств и обеспечению платежей между предприятиями и частными лицами.

3. Взаимодействие банков в банковской системе государства и межгосударственных банковских союзах.

4. Активные действия банка по размещению денежных средств через покупку ценных бумаг, кредитование, лизинг и т.д.

В деятельности банков имеется ряд специфических функций, среди которых:

Факторинг - разновидность торгово-комиссионной операции. Факторинг относится к кредиту, но отличается переходом дебиторской задолженности и риска по платежам от предприятия к другому лицу.

Лизинг - (долгосрочная аренда) - арендный договор, по которому владелец имущества передает право его использования кому-нибудь через лизинговую компанию. Может предусматриваться выкуп имущества по истечению срока договора. (В ряде стран лизинг обеспечивает сторонам налоговые льготы). Лизинг - форма аренды основного капитала. Арендатор не приобретает сразу же право собственности, но может распоряжаться арендованным имуществом. Основные средства, приобретенные по лизингу не находятся на балансе предприятия. Формы лизинга:

· оперативный

· полный

· финансовый

· с полным сервисом

· обращающийся

Суммарная оплата при лизинге выше, чем при других формах финансирования, кроме того, не возникает право собственности на объект, но лизинг не ухудшает ликвидность предприятия, высвобождает средства предприятия, которые можно использовать на другие цели, и, наконец,, лизинг позволяет оплачивать основные средства после продажи продукции. (платежи за оборудование, взятое по лизингу осуществляются за счет текущих расходов, следовательно , уменьшается доход при налогообложении).

2) Страховые компании.

Страхование - финансовое обеспечение от возможного ущерба путем периодических взносов специальному учреждению, по страховому договору, которое выплачивает денежное вознаграждение в случае ущерба (вследствие страхового случая). Различают страхование : социальное, предпринимательского риска, имущественное, личное, ответственности.

ОСОБЕННОСТЬ ФИНАНСОВОЙ СИСТЕМЫ проявляется в необходимости согласованности ее элементов. Например, введение свободных цен при дефиците товара без подкрепления соответствующей налоговой системой, сталкивает страну в инфляцию , а при их согласованности будет обеспечиваться рост производства и насыщение рынка товарами. В целом, финансовая система государства воспроизводит все процессы по распределению валового национального продукта, строится сегодня на ПРИНЦИПЕ ФИСКАЛЬНОГО ФЕДЕРАЛИЗМА.

Сущность его: четкое разграничение функций между отдельными звеньями финансовой системы. Так, правительство независимо в целях, касающихся в целом государства: расходы на оборону, космос, внешние связи. Местные органы власти финансируют муниципальные расходы.

ОСНОВНАЯ ПРОБЛЕМА использования принципа фискального федерализма при формировании финансовой системы государства - ОПРЕДЕЛЕНИЕ ОПТИМАЛЬНОГО РАЗМЕРА ФИНАНСОВЫХ РЕСУРСОВ, поступающих в федеральный, республиканский и местный бюджеты. В странах с развитой экономикой объем федерального бюджета составляет 40-60% размера консолидированного бюджета.

Мероприятия государства по мобилизации финансовых ресурсов, их распределению и использованию на основе финансового законодательства называют ФИНАНСОВОЙ ПОЛИТИКОЙ.

Финансовая политика складывается из двух взаимосвязанных направлений деятельности:

· фискальная политика (система налогообложения и регулирования структуры государственных расходов с целью воздействия на экономику);

· бюджетная политика (регулирование бюджета).

Финансовая политика государства - важнейший регулятор развития национальной экономики, она зависит от экономического состояния страны: переход экономики из одного состояния (кризис) в другое (подъем) меняет и направления финансовой политики.

Наиболее крупные статьи доходов и расходов бюджета.

1.2. Принципы организации финансов предприятия

Финансы предприятия, будучи частью общей системы финансовых отношений, отражают процесс образования, распределения и использования доходов на предприятиях различных отраслей н/х.

Предприятия, как правило, выступают как юридические лица, что определяется совокупностью признаков. Согласно ст. 48 Гражданского Кодекса: ”Юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении обособленное имущество и отвечает по своим обязательствам этим имуществом, может от своего имени приобретать имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Юридические лица должны иметь самостоятельный баланс или смету”.

Содержание хозяйственной деятельности предприятия состоит в организации производства, требующей соответствующего ФИНАНСОВОГО ОБЕСПЕЧЕНИЯ, и реализации конкретного товара (продукции, работы, услуги).

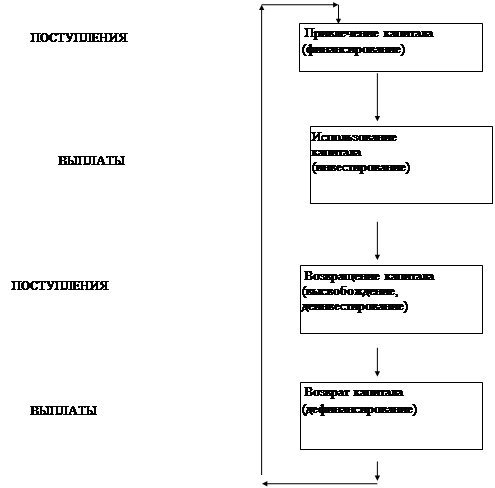

Каждое предприятие можно рассматривать как организацию, преобразующую поток поступающих ресурсов в продукцию, при этом, каждое предприятие стремится обеспечить результату своей деятельности максимальную потребительскую ценность. Главная же задача финансовой службы предприятия - поставить дело так, чтобы обеспечить ликвидность предприятия в каждый момент времени. ( Решается по известной схеме оборота капитала на предприятии, представленной как чередование денежных поступлений и выплат).

Первоначальный капитал, инвестируется в производство, в процессе которого создается стоимость, выражаемая ценой реализованной продукции. После реализации она принимает денежную форму - форму ВЫРУЧКИ от реализации, поступающую на расчетный счет предприятия. Выручка является источником возмещения затраченных средств, формирования денежных фондов и финансовых резервов предприятия.

Принципы организации финансов определяются основами хозяйственной деятельности предприятия:

· Самостоятельность в области хозяйственной деятельности : предприятие самостоятельно финансирует все направления своих расходов в соответствии с планами, распоряжается имеющимися финансовыми ресурсами, инвестируя их по различным направлениям.

· Самофинансирование - каждое предприятие покрывает свои текущие и капитальные затраты за счет собственных источников. При временной недостаточности в средствах, потребность в них может покрываться за счет краткосрочных ссуд банка и коммерческого кредита - в случае текущих затрат, и долгосрочных банковских кредитов - в случае капитальных вложений. Принцип самофинансирования не может быть обеспечен на предприятиях, выпускающих продукцию с высокими затратами и низкой рентабельностью по разным объективным причинам. Например, предприятия пассажирского транспорта, сельского хозяйства и другие, финансируемые из бюджета.

· Заинтересованность в итогах финансово-хозяйственной деятельности Реализация этого принципа зависит от доли прибыли, остающейся в распоряжении предприятия.

· Ответственность за результаты своей финансово-хозяйственной деятельности, реализуется в случае образования убытков, неспособности удовлетворить требования кредиторов по оплате товаров (работ, услуг), т.е. в случае банкротства. Постановлением Правительства РФ от 20.05.94 “О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий” утверждена система критериев для определения неудовлетворительной структуры предприятий. Работа по банкротству предприятий организуется территориальными агентствами Федерального управления по делам и несостоятельности предприятий (Госкомимущества РФ).

· Необходимость контроля над финансово-хозяйственной деятельностью предприятия. Вытекает из сущности финансов как денежных отношений. Контроль проявляется через анализ финансовых показателей и мер воздействия различного содержания (штрафные санкции, контроль за целевым расходованием финансовых ресурсов и т.д.). Контроль финансово-хозяйственной деятельности предприятий проводят различные организации:

-налоговая служба;

-контрольно-ревизионное управление Министерства финансов (госпредприятия);

-органы Федерального казначейства;

-аудиторский контроль.

1. 3. Система управления финансами на предприятии.

Финансовый менеджмент предполагает разработку определенной стратегии и тактики на основе анализа финансовой отчетности с помощью системы показателей, прогнозирования доходов фирмы.

Изменение задач и функций финансовых служб на предприятиях в рыночных условиях ( ранее финансовые службы на гос.предприятиях занимались в основном разработкой плановых финансовых показателей на год и пятилетку) привело к изменению структуры финансовых служб предприятий.

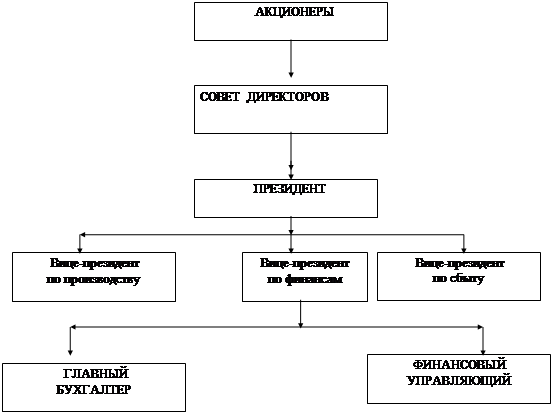

Пример организационной структуры управления финансовым персоналом (Схема носит общий характер. Смысл - разделение функций бухгалтера (казначея) и ревизора (контролера)).

-финансовый учет -финансовый анализ и планирование

-управленческий учет -финансовые инвестиции

-составление отчетности -управление денежной наличностью

-информационное обеспечение -кредитная политика

деятельности

-организация внутреннего аудита - управление налогами

Структура, функции и ответственность всех подразделений финансовой службы, их взаимодействия с другими звеньями управления, должны быть определены положением о финансовой дирекции.

Финансовая дирекция создается по решению правления АО или дирекции предприятия, во главе с вице-президентом по финансам или главным финансовым менеджером.

В функции финансовой дирекции входят:

· обеспечение финансирования хозяйственной деятельности;

· разработка финансовой программы развития предприятия;

· разработка инвестиционной политики;

· определение кредитной политики;

· установление смет расходов денежных средств для всех подразделений предприятия;

· обеспечение страхования от финансовых рисков;

· проведение залоговых, трастовых, лизинговых и других операций;

· анализ финансово-хозяйственной и внешнеэкономической деятельности

· контроль за текущей деятельностью: осуществление расчетов с поставщиками, покупателями, банками, бюджетом; ведение финансовой и бухгалтерских документов.

В осуществлении этих функций главная роль отводится финансовому менеджеру, как профессиональному специалисту в области финансов, кредита, законодательства в области налогов, банковской, внешнеэкономической деятельности, бухгалтерского учета.

Поскольку финансовый менеджер - одна из ключевых фигур на предприятии, он может входить в состав высшего управленческого персонала фирмы; в качестве вознаграждения за труд получать не только заработную плату, но и процент от прибыли.

Любой бизнес начинается с постановки и ответов на три вопроса:

1. Какова должна быть величина и оптимальный состав активов предприятия для достижения поставленной цели?

2. Где найти источник финансирования и каков должен быть их оптимальный состав?

3. Как организовать текущее и перспективное управление финансовой деятельностью, обеспечивающее платежеспособность и финансовую устойчивость предприятия?

Ответить на эти вопросы - значит принять управленческое решение, этот процесс в большей степени искусство, чем наука.

Возможность найти оптимальное решение позволяет ФИНАНСОВЫЙ МЕНЕДЖМЕНТ, являющийся одной из систем общей структуры управления предприятием.

Тема 2: “Сущность и инструменты финансового менеджмента ”

2.1. Сущность, функции, цели и концепции финансового менеджмента.

Для понимания сути финансового менеджмента предприятие представляется в балансовой форме, как совокупность активов и пассивов. То есть:

Активы - средства и направления их инвестирования. Статьи активов - инвестиционные решения. Пассивы - источники финансирования. Статьи пассивов - решения по выбору источника финансирования.

В отношении активов принципиально важна классификация активов:

а) по продолжительности (краткосрочные и долгосрочные). Как результат - соответствующее деление ФМ на краткосрочный и долгосрочный.

б) по объектам инвестирования

- реальные активы (долгосрочные активы, материальные и оборотные);

- финансовые активы;

- нематериальные активы.

В отношении пассивов - классификация структуры капитала:

- собственный;

- заемный.

(Наиболее сложная структура капитала в акционерных обществах)

Цель ФМ - повышение благосостояния владельцев предприятия или прирост вложенного капитала (это не всегда повышение прибыли).

Теория и практика ФМ предпочитает рост благосостояния вкладчиков росту прибыли т.к.:

· увеличивается значимость долгосрочных аспектов управления;

· учитывается фактор риска и неопределенности (при определении ожидаемой цены акций);

· учитывается временной фактор поступления отдачи на вложенный капитал;

· отражаются интересы акционеров.

Другие цели ФМ - максимизация прибыли, рост дохода управляющих и т.д. Таким образом, финансовые решения должны осуществляться в свете общей цели фирмы . Выдвигаемые участниками (менеджерами, директорами, руководителями подразделений, акционерами) цели, часто противоречивы. Существуют противоречия в целях между:

- управленческим персоналом (max прибыли) и акционерами (max дивидендов);

- персоналом и фирмой в целом (цель персонала предприятий - социальная справедливость, улучшение условий труда, экологии, что может привести к уменьшению прибыли и объема продаж фирмы).

Однако, из всех целей, одна является доминирующей в определенный момент времени, и эффективность принимаемых финансовых решений оценивается с точки зрения этой доминирующей цели.

При принятии финансовых решений на определенный момент времени, необходимо помнить о следующем:

1. Финансовые цели фирмы различны на отдельных стадиях жизненного цикла товара .

На этапе разработки нового товара фирма заботится о поддержании своей безубыточности в целом. Затраты на разработку покрываются за счет продаж более “зрелых” товаров.

На этапах выведения товара на рынок и роста объема продаж главная цель - увеличение прибыли (а это значит ,что увеличиваются и налоговые платежи).

На этапе зрелости достаточная масса прибыли поддерживается за счет сокращения затрат, в основном постоянных (цель - сокращение затрат).

На этапе насыщения рынка и падения спроса, для поддержания определенного размера прибыли требуется еще более значительное сокращение затрат, теперь переменных (под контролем над постоянными).

2. Динамика выручки зависит от уровня эластичности спроса , который определяет различные типы поведения покупателей при изменении цены на товар. Для уменьшения влияния капризов спроса на совокупный денежный поток доходов фирмы, следует принимать решения о диверсификации производства за счет товаров, работ, услуг, имеющих разнонаправленную динамику.

ФМ базируется на нескольких основных концепциях:

1. Временная ценность денежных ресурсов

Объективная характеристика денежных потоков, осуществляемых в разные периоды времени.

2. Денежные потоки

Любое инвестиционное решение основывается на

-оценке собственного финансового состояния и целесообразности участия в инвестиционной деятельности;

-оценке размера инвестиций и источников финансирования;

-оценке будущих поступлений от реализации проекта.

3. Предпринимательский и финансовый риск

Любое перспективное решение финансового характера субъективно. Степень его объективности зависит от многих факторов, включая точность прогнозов, составленных на основе статистических данных. В этих случаях оценки должны даваться в виде распределения, н-р, пессимистической, наиболее вероятной и оптимистической оценок. Снижение степени риска достигается диверсификацией видов деятельности, активов и т.д.

4.Цена капитала

При выборе источников финансирования необходим учет того, что каждый источник имеет свою цену, причем эта цена имеет вероятностный характер.

5. Объективность информационной базы

2.2. Информационное обеспечение финансового менеджмента.

Инструменты ФМ - это

· финансовая отчетность, которая является, в свою очередь, информационным обеспечением ФМ;

· финансовые показатели, рассчитываемые на основе финансовой отчетности;

· финансовое планирование (бюджетирование и налоговое планирование).

Отчетность - способ получения итоговой информации о результатах работы предприятия. Финансовая отчетность - совокупность форм, составленных на основе данных финансового учета.

Финансовая отчетность предоставляется в обязательном порядке, за определенный период (квартал, год)

- собственникам:

а) учредителям

б) участникам товарищества

в) органам, уполномоченным управлять государственным имуществом.

- органам государственной налоговой инспекции и государственной статистики;

- другим государственным органам, на которые в соответствии с действующим законодательством возложена проверка отдельных сторон деятельности предприятия и получение отчетности.

Типовые формы бухгалтерской отчетности и инструкции о порядке их заполнения разрабатываются и утверждаются Министерством финансов и Государственной налоговой службой.

Годовая бухгалтерская отчетность предприятий о результатах хозяйственной деятельности, имущественном и финансовом положении является открытой к публикации. Достоверность публикуемой информации (отчетности) подтверждается независимой аудиторской организацией. Ответственность за достоверность публикуемых сведений, в соответствии с действующим уголовно-процессуальным законодательством, несет предприятие, предоставившее отчетность.

Годовой бухгалтерский баланс содержит следующие типовые формы:

1. Баланс предприятия;

2. Отчет о финансовых результатах и их использовании (содержит разделы: финансовые результаты; использование прибыли; платежи в бюджет; затраты и расходы, учитываемые при исчислении льгот по налогу на прибыль);

3. Приложение к балансу (отчеты о движении капитала; движение заемных средств; динамика дебиторской и кредиторской задолженности; состав нематериальных активов и пр.);

4. Пояснительная записка с изложением факторов, повлиявших на результаты деятельности, решения по итогам рассмотрения на предприятии годового отчета и распределения прибыли.

5. Акт аудиторской проверки

Принципы формирования информационного обеспечения и его анализ

Составление и анализ финансовых отчетов имеет важное значение как для улучшения деятельности “своего” предприятия, так и для оценки финансового состояния предприятий-партнеров.

Конечно, имеются определенные различия в построении финансовых отчетов в различных странах. Однако в большинстве стран с рыночной экономикой существует общая концепция построения финансовых отчетов.

2.3. Основные направления ФМ

| 1.АНАЛИЗ ФИНАНСОВ. СОСТОЯНИЯ ФИРМЫ |

2.УПРАВЛЕНИЕ КРАТКОСРОЧН.ФИНАНСОВ. РЕСУРСАМИ |

3.ПЛАНИРО- ВАНИЕ ИСПОЛЬЗО-ВАНИЯ ДОЛГОСРОЧ. ФИНАНСОВ. РЕСУРСОВ |

4.ФОРМИРО- ВАНИЕ ФОНДОВ (обеспеч-е финансирова- ния) |

5.АНАЛИЗ ВОЗМОЖНЫХ РИСКОВ |

| Составление и анализ фин.отчетов за период |

Управление движением наличных денег для выполнения текущих обязательств: |

Сбор информации на проекты |

Определение необходимого капитала |

Оценка вероятности развития событий и степени риска при осуществлении проекта |

| Расчет и анализ фин.коэф-тов |

а)при недостатке средств-своевременное получение кредита |

Выполнение оценки, позволяющей сравнить разл. Инвестицион. Проекты |

Определение источника финансирова- ния(реинвести- рование прибыли, эмиссия ЦБ. Выбор формы ЦБ |

|

| Принятие решений на основе: -сопоставления показателей в динамике -сравнения с данными конкурентов |

б)при избытке- пуск в оборот для получения дополнительного дохода |

Выбор способа инвестиров-я и передача результатов ЛПР* |

Отбор наиболее предпочтительных проектов при недостатке фондов |

ЛПР- лицо принимающее решение

Тема 3: “Финансовое состояние предприятия”

3.1. Финансовые отчеты предприятий - основа для анализа финансового состояния. Российская и зарубежная практика.

Финансовые отчетность - совокупность форм отчетности, составленных на основе данных бухгалтерского учета с целью предоставления внешним и внутренним пользователям информации о финансовом положении предприятия.

В международной практике финансовый отчет предприятия (фирмы) включает:

· Балансовый отчет (РФ - ф №1)

· Отчет о прибылях и убытках ( отчет о доходах), (РФ - Отчет о финансовых результатах ф №2)

· Отчет о нераспределенной прибыли ( РФ - нет)

· Отчет об источниках фондов и их использовании ( РФ - приложение к балансу №5 отчет об источниках и использовании средств)

· Примечание (справки) к финансовым отчетам (РФ - справки к ф №2)

· Заключение аудитора (бухгалтера - ревизора).

По международной терминологии БАЛАНС - документ, отражающий активы и обязательства предприятия в денежном выражении, составленный на определенную дату.

БАЛАНСОВЫЙ ОТЧЕТ НЕ ОТРАЖАЕТ РЫНОЧНОЙ СТОИМОСТИ ПРЕДПРИЯТИЯ!

Отличие российской формы балансового отчета от западной связано, прежде всего, с порядком записи отдельных статей актива и пассива.

Отечественная практика: укрупненный бухгалтерский баланс - в пособии “Ситуации для анализа в прикладной экономике”

| АКТИВ |

Сумма, тыс.руб |

ПАССИВ |

Сумма , тыс.руб |

| I.ВНЕОБОРОТНЫЕ АКТИВЫ |

IV. КАПИТАЛ И РЕЗЕРВЫ |

||

| 1.1.Здания, сооружения, земля, оборудование |

300 |

4.1. Уставный капитал |

225 |

| 1.2.Долгосрочные финансовые вложения |

_ |

4.2.Резервный капитал |

- |

| 1.3. Нематериальные активы |

60 |

4.3.Нераспределенная прибыль прошлых лет |

95 |

| Итого по разделу 1 |

360 |

4.4.Нераспределенная прибыль отчетного года |

- |

| II.ОБОРОТНЫЕ АКТИВЫ |

Итого по разделу 1 |

320 |

|

| 2.1.Производственные запасы |

100 |

V.ДОЛГОСРОЧНЫЕ ПАССИВЫ |

|

| 2.2. МБП |

- |

5.1.Долгоср. кредиты банков |

- |

| 2.3.Незавершенное производство |

- |

5.2.Долгоср. займы |

200 |

| 2.4.Готовая продукция |

- |

Итого по разделу 5 |

200 |

| 2.5. Товары |

- |

||

| 2.6. Дебиторская задолженность |

80 |

VI.КРАТКОСРОЧНЫЕ ПАССИВЫ |

|

| 2.7. Авансы выданные |

6.1.Краткосрочные пассивы |

||

| 2.8. Краткосрочные финансовые вложения |

30 |

6.2.Расчеты с кредиторами: -по векселям -с прочими кредиторами |

20 100 |

| 2.9. Денежные средства: Касса р/с специальные счета |

70 |

6.3.Резервы по сомнительным долгам |

- |

| ИТОГО по разделу 2 |

280 |

Итого по разделу 6 |

120 |

| III.УБЫТКИ |

- |

||

| 3.1.Непокрытые убытки прошлых лет |

|||

| 3.2.Убыток отчетного года |

|||

| БАЛАНС |

640 |

БАЛАНС |

640 |

Зарубежная практика:

| АКТИВ |

ПАССИВ |

||

| I.ОБОРОТНЫЙ КАПИТАЛ (текущие активы) |

I.ТЕКУЩИЕ ОБЯЗАТЕЛЬСТВА |

||

| 1.1.Наличные деньги |

70 |

1.1.Кредиторская задолженность |

100 |

| 1.2.Рыночные ценные бумаги |

24 |

1.2.Векселя к оплате |

20 |

| 1.3. Дебиторская задолженность |

80 |

1.3. Прочие текущие обязательства |

|

| 1.4.Матер.-произв. запасы |

100 |

Итого текущие обязательства |

120 |

| 1.5. Прочие оборотные активы |

6 |

II.ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

| Итого оборотный капитал |

280 |

2.1.Облигации |

|

| II.ОСНОВНОЙ КАПИТАЛ |

2.2. Прочие долгоср.обязат. |

200 |

|

| 1.1. Земля, оборудование |

300 |

Итого |

200 |

| 1.2.Нематериальные активы |

60 |

ИТОГО обязательства |

320 |

| Итого основной капитал |

360 |

III.СОБСТВЕННЫЙ КАПИТАЛ |

|

| 3.1.Привилегированные акции |

- |

||

| 3.2.Обыкновенные акции |

225 |

||

| 3.3Нераспределенная прибыль |

95 |

||

| Итого собственный капитал |

320 |

||

| ИТОГО АКТИВОВ |

640 |

ИТОГО ПАССИВОВ |

640 |

При анализе фин.отчетов следует помнить о том, что

1. Показатели бух.учета имеют ценность только тогда, когда они сравниваются между собой, в противном случае - не имеют практического значения.

2. Ценность показателей бух.учета в значительной степени зависит от даты их составления и периода времени к которому они относятся.

3. Необходимо использовать сопоставимые цены во всех проводимых сравнениях и расчетах, либо текущие цены, либо цены базового периода.

Преобразование структуры баланса для целей анализа.

| АКТИВ |

ПАССИВ |

| Фиксированные активы (амортизируемое имущество и инвестиции) FA |

Собственный капитал ( источники собственных средств искл.амортизацию) Е |

| Текущие Активы - СА -Оборотные активы (готовая продукция, незав.пр-во, дебиторская задолж. материалы) - INV -Ликвидные активы(деньги и быстрореализуемые ценные бумаги) LA |

Долгосрочные обязательства (кредиты, заемные средства со сроками погашения свыше года) LL |

| Текущие обязательства (краткосрочные кредиты, займы и прочие пассивы со сроком погашения в текущем году) - CL |

|

FA + CA = E + LL + CL

FA + (CA - CL) = E + LL (CA - CL) = WC - рабочий капитал, характеризует способность предприятия оплачивать свои обязательства в текущем финансовом году.

FA + WC = NA = E + LL NA - чистые активы - капитал, которым фирма в состоянии распоряжаться в текущем финансовом году.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ ( отчет о доходах) - показывает эффект от деятельности предприятия (сколько денег заработано или потеряно) в течение определенного периода. Разность между доходами и расходами за этот период является чистой прибылью или убытком

| Отчет о прибылях и убытках |

Отчет о финансовых результатах и их использовании |

Прибыль |

Убытки Расход |

| ВЫРУЧКА от реализации продукции (объем продаж) S |

500 |

ВЫРУЧКА (валовый доход) |

500 |

| НДС |

- |

||

| Акциз |

- |

||

| Затраты на производство (себестоимость, включая расходы по сбыту, без учета амортизации) С |

200 |

Затраты на производство реализованной продукции( включая амортизацию и администр.расходы) |

290 |

| Прибыль от реализации (валовая прибыль GP ) |

300 |

Результат от реализации |

210 |

| Административные расходы Прочие внепроизводственные |

25 25 |

Результат от прочей реализации |

- |

| Амортизация ОК |

40 |

||

| Операционная прибыль (балансовая, до вычета налогов и процентов PBIT ) |

210 |

Доходы и расходы от внереализационных операций |

40 |

| Процентные платежи I |

40 |

ИТОГО прибылей и убытков |

170 |

| Балансовая прибыль или убыток |

170 |

||

| Налоги T |

68 |

||

| Чистая прибыль NP |

102 |

Использование прибыли :

-платежи в бюджет 68

-отчисления в фонды и резервы 0

-благотворительные цели и проч.0

Отчет о нераспределенной прибыли - показывает входной остаток нераспределенной прибыли + чистая прибыль - дивиденды

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ на 31.12.96 95

ЧИСТАЯ ПРИБЫЛЬ ЗА 1997 102

ДИВИДЕНДЫ 1997 49

НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ 1997 - RE 148

Отчет об источниках фондов и их использовании : Чистая прибыль + амортизация , новые ссуды, новый выпущенный капитал - ИСТОЧНИКИ. ИСПОЛЬЗОВАНИЕ - дивиденды, закупка недвижимого имущества, увеличение оборотного капитала.

Примечания к финансовым отчетам содержат :

- существенные корректировки фин. учета;

- информация требуемая законом, если она не раскрыта;

- изменения в принципах ведения учета;

- чрезвычайные обстоятельства и т.д.

3.2. Цели и средства анализа финансового состояния. Финансовые коэффициенты.

Анализ финансового состояния производится на основе анализа внешней отчетности. Основные приемы анализа:

-“Чтение” баланса и анализ абсолютных и относительных показателей, представленных в балансе. Дает возможность сделать выводы об источниках финансовых средств, направлениях их вложений.

- Составление сравнительных таблиц с выявлением абсолютных и относительных показателей в динамике за ряд лет (горизонтальный и вертикальный анализ):

а) изменения в структуре капитала предприятия

б) рост производственных мощностей и собственности предприятия и т.п.

- Использование системы взаимосвязанных показателей, каждый из которых несет определенную смысловую нагрузку и характеризует отдельные аспекты деятельности предприятия.

Направления анализа и система показателей

- Анализ платежеспособности предприятия (1-ый этап)

- Анализ рентабельности и деловой активности (2-ой этап)

- Оценка инвестиций ( 3-й этап)

ПЛАТЕЖЕСПОСОБНОСТЬ - способность фирмы в покрытии обязательств. Оценка платежеспособности предусматривает оценку ликвидности, т.е. способности фирмы в покрытии краткосрочных обязательств, а также анализ структуры капитала фирмы для целей защиты кредиторов и инвесторов, имеющих долгосрочные вложения в фирму.

Способы оценки ликвидности:

а) косвенно на основе внешней информации ( соблюдение финансовой дисциплины - число неплатежей в срок, задержки с оплатой). Информация: сведения банков, показатели баланса по просроченным ссудам и т.п.

б) на основе показателей ликвидности.

Показатели используют для того, чтобы судить о способности фирмы оплатить свои текущие обязательства из собственных оборотных средств.

Рассматривают несколько показателей ликвидности.

(Существует несколько схем)

Показатели различают по скорости погашения, поскольку различные статьи активов имеют различную степень близости к наличным деньгам. Считается, что наиболее ликвидные активы - наличные деньги и быстрореализуемые ценные бумаги; запасы - наименее ликвидны (если наступают трудности, их можно и не продать по обычным ценам).

Коэффициент общей ликвидности показывает достаточно ли у фирмы средств, которые могут быть использованы для погашения краткосрочных обязательств в течении предстоящего года.

CR = Текущие активы / Текущие обязательства = CA / CL.

Коэффициент срочной ( абсолютной) ликвидности -Ка - показывает какая часть текущих обязательств может быть погашена на дату составления баланса.

Ка = Ликвидные активы / Текущие обязательства = LA / CL.

Считается , что CR (Current Ratio) должен находиться в пределах от1 до 2-3.Нижняя граница обусловлена тем, что текущих активов должно быть достаточно для погашения текущих обязательств, иначе фирма может оказаться неплатежеспособной. Превышение активов над обязательствами зависит от отрасли, длительности производственного цикла, структуры оборотных активов и проч.

Учитывая , что CA= LA+INV

CR = CA / CL = LA / CL + INV / CL = Ka + Ki ,

где Ка - коэффициент абсолютной ликвидности,

Ki - коэффициент покрытия, показывающий в какой степени фирма зависит от возможности мобилизации материальных запасов для погашения краткосрочных обязательств.

Анализ показателя ликвидности (в динамике за ряд лет или по отношению к предыдущему периоду) : за счет чего обеспечен рост показателя?

-рост CR обеспечивается за счет роста Ка, следовательно, необходимо оценить эффективность использования денежных средств (запас наличности, остаток на расчетном счете и других счетах)

- высокий уровень CR возможно объясняется высоким уровнем дебиторской задолженности.

Косвенно оценить ликвидность и самофинансируемость предприятия можно через показатель рабочего капитала (WC) , считается, что чем больше величина РАБОЧЕГО КАПИТАЛА, тем более устойчиво финансовое положение фирмы.

Действительно, выразим показатель общей ликвидности через WC , для этого в делителе прибавим и отнимем постоянную величину CL:

CR = CA / CL = (CL + CA - CL) / CL = 1 + WC / CL

Скорость оборачиваемости дебиторской задолженности может оцениваться коэффициентом:

ACP (average collection period) =

Средняя дебиторская задолженность *Количество дней в периоде

Объем продаж в периоде

Например,

| Месяц |

Среднее |

||||

| 1 |

2 |

3 |

4 |

||

| Дебиторская задолженность |

20 |

40 |

15 |

30 |

26,5 |

| Объем продаж |

100 |

120 |

130 |

115 |

116,25 |

АСР = 26,5*30/116,25 = 6,8 дней (7 дней).

Или

Коэффициент оборота дебиторской задолженности (RTR)=

Годовой объем продаж в кредит

Дебиторская задолженнось

Например, Ожидаемый оборот: 365/60 = 6 оборотов в год (60дней – отсрочка платежа для покупателей), следовательно, коэффициент, превышающий 6 свидетельствует о высокой ликвидности дебиторской задолженности.

С другой стороны, слишком высокий коэффициент RTR может быть нежелателен, так как свидетельствует о небольшом периоде денежного сбора и слишком ограниченной кредитной политике. Такая политика может нанести ущерб получению прибыли, путем отказа в кредите (товарном) потенциально платежеспособным покупателям, которые будут покупать продукцию у других фирм, имеющих более мягкую кредитную политику.

Показатель оборота материальных запасов (ITR)

Себестоимость реализованной продукции

Средняя стоимость запасов

Рост показателя свидетельствует об увеличении ликвидности запасов, т.е. запасы в этом случае расходуются быстро. Однако, это может лишь показывать что фирма работает “с колес”, или о слишком большом количестве мелких заказов, или слишком высоких издержках по управлению запасами. Низкий уровень показателя показывает, что материально-производственные запасы являются неходовым товаром.

Тема 4. Агрегированный баланс предприятия

Оборотный капитал предприятия является мобильным элементом общего капитала предприятия, который постоянно трансформируется из денежной формы в товарную и наоборот. В связи с этим перед предприятием постоянно стоит довольно сложная задача комплексного оперативного управления им с целью наиболее рационального и эффективного использования всех элементов оборотного капитала для достижения наибольшей эффективности деятельности предприятия.

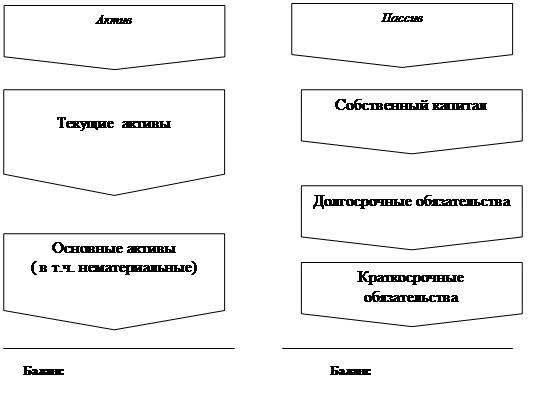

В качестве информационной основы при решении задач комплексного оперативного управления оборотным капиталом предприятия служит агрегированный, т.е. уплотненный баланс предприятия. Агрегированный баланс – рассчитывается путем соединения элементов отдельных статей отчетного или прогнозного баланса предприятия, объединенных по экономическому смыслу.

При агрегировании баланса необходимо учитывать специфику деления активов и пассивов предприятия. Так активы предприятия подразделяются на основные и оборотные, стабильные и нестабильные. Основные активы называют фиксированными, постоянными. Это земля, сооружения, оборудование, нематериальные активы, другие основные средства и вложения. Оборотные средства (активы) имеют денежную и товарную форму (запасы сырья, материалов, готовой продукции; денежные средства, дебиторская, кредиторская задолженность и т.д.). При этом все активы подразделяются на стабильные и нестабильные. К первым относятся основные активы и часть оборотных активов, которая на протяжении достаточно представительного периода (года) находится на неизменном уровне, не зависит от сезонных колебаний и аналогичных факторов.

Оборотные активы в свою очередь подразделяется на медленнореализуемые (запасы сырья, материалов и готовой продукции), быстрореализуемые (дебиторская задолженность, средства на депозитах) и наиболее ликвидные (денежные средства краткосрочные ценные бумаги).

Пассивы предприятия подразделяются на собственные и заемные, а также на постоянные и текущие. К постоянным пассивам относят собственные средства (собственный капитал) и долгосрочные кредиты и займы. Текущие, т.е. краткосрочные пассивы включают в себя следующие элементы:

1. краткосрочные кредиты и займы;

2. кредиторскую задолженность;

3. ту часть долгосрочных кредитов и займов, срок погашения которых наступает в данном периоде.

Любое предприятие решая задачу комплексного оперативного управления оборотным капиталом предприятия должно стремится к следующим целям:

1) превращению текущих финансовых потребностей (ФЭП) в отрицательную величину;

2) к ускорению оборачиваемости оборотных средств предприятия;

3) к выбору наиболее подходящего для предприятия типа политики комплексного оперативного управления текущими активами и текущими пассивами предприятия, т.е. управления чистым оборотным (работающим) капиталом предприятия.

И это должно учтено в процессе агрегирования баланса. Агрегирование баланса предприятия наиболее часто производят в двух формах: брутто и нетто. Такой процесс осуществляют соответственно на основе данных подетального брутто и нетто-баланса. последний отличается от брутто-баланса предприятия тем, что он «очищен» от кредиторской задолженности, долгов предприятия поставщикам, которые вычтены одновременно как из пассива, так и из актива баланса. Такая операция позволяет отразить в агрегированном балансе как самостоятельный элемент текущие финансовые потребности предприятия и учесть их взаимосвязь с другими элементами оборотного капитала при решении задачи комплексного оперативного управления им на предприятии.

Баланс

| Актив |

Пассив |

| Текущие активы |

Собственный капитал |

| Основные активы в т.ч. нематериальные активы |

Долгосрочные обязательства |

| Текущие пассивы (краткосрочные обязательства) |

Данный баланс с учетом «очищения» от долгов предприятия в виде кредиторской задолженности трансформируется следующий вид.

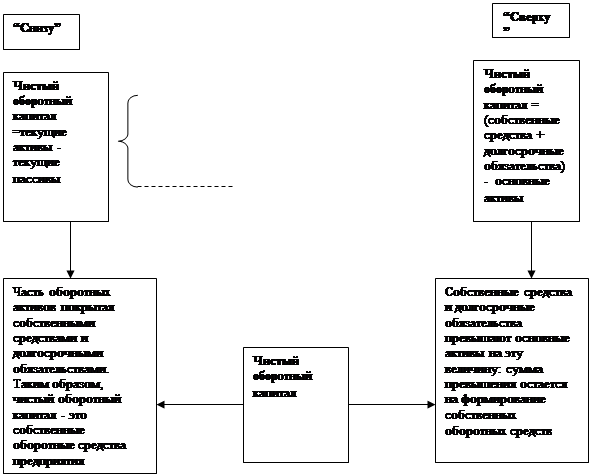

Экономическую сущность такого расчета демонстрирует рис.

БАЛАНС

БАЛАНС

| Фиксированные (основные активы) |

Собственные средства |

|

| Денежные средства |

Текущие активы |

Долгосрочные обязательства |

| ТФП |

Текущие пассивы |

|

В обоих вариантах расчета чистого оборотного капитала он характеризует не что иное, как собственные оборотные средства предприятия.

Оставшуюся часть оборотных активов, если она не покрыта денежными средствами, необходимо финансировать кредиторской задолженностью, а если ее не хватит, то приходится брать краткосрочный кредит.

Тема 5: “Планирование финансов”

5.1. Планирование текущей потребности в денежных средствах. Финансовый план. (Ситуация для анализа)

Одной из задач ФМ является ответ на вопрос “Как пойдут у данной фирмы дела в будущем”. Планирование финансов начинается с анализа финансового состояния предприятия. Финансовый анализ способствует пониманию механизма деятельности как такового, более полезен при разработке прогнозов. Для составления прогнозов используют различные методики, но все они основаны на показателях оценки деятельности компании в прошлые годы.

Прогнозирование начинают с анализа действительно достигнутых результатов: финансовых коэффициентов и отношений.

Учитывая изменения в будущем как в области финансовой политики самой фирмы, так и в экономической сфере (конкуренты, изменения законодательства и т.д.), основываясь при этом на определенных предположениях, можно оценить будущие величины показателей, характеризующих деятельность предприятия.

Процесс планирования финансов имеет основную задачу обеспечить платежеспособность предприятия и управлять процессами финансирования на предприятии. Различают:

· планирование финансов при создании предприятия (определение потребности в капитале и финансах при основании предприятия)

Планирование финансов при создании предприятия осуществляется в интервале от момента создания (регистрации) до момента, когда за товары и услуги предприятию начинают платить (когда вложенный капитал возвращается в виде поступлений).

- планирование потребности в капитале для специальных целей (инвестирование)

- планирование текущей потребности в финансах (определение текущей потребности в денежных средствах: предварительный учет денежных средств предприятия).

Укрупненный финансовый план – руководство к действию. На основе прогноза сбыта составляется бюджет затрат. Конечный результат составления бюджетов – определение суммы расходов, необходимых для получения запланированных доходов.

Следующий шаг, более сложный этап – планирование затрат в разных аспектах: по видам продукции, по подразделениям, и по статьям; распределение затрат на постоянные и переменные.

В финансовом плане любого предприятия значительное место будут занимать налоговые платежи, следовательно, следующая проблема – налоговое планирование.

5.2. Планирование текущей потребности в денежных средствах (Пример)

Осуществляется с помощью финансовых планов, которые являются краткосрочными, предварительными расчетами в денежных средствах. Составляются для нормального функционирования производственной единицы на месяц, квартал, год.

В финансовых планах предприятий противопоставляют ожидаемые поступления и выплаты (смета). Для контроля, в последствии, фактические поступления и платежи сопоставляют и их плановыми значениями, выявляя отклонения: «экономию» или «перерасход». Финансовый план состоит из:

Плана прихода

Плана расхода

Плана кредита

Составим финансовый план на будущий квартал используя следующую информацию.

При расчете с поставщиками и покупателями фирма использует товарный кредит (отсрочка платежа).

В январе 19ХХ года для пополнения оборотных средств был взят в банке кредит – 3000 на 1 год по 60% годовых с ежемесячной выплатой процентов за кредит.

ПО результатам работы в 1 квартале предприятие имеет кредиторскую задолженность перед партнерами – 1000; перед бюджетом 200.

Дебиторская задолженность на 30.03.ХХ за оказанные услуги в марте 84000; по векселям полученным 5000. Срок погашения дебиторской задолженности – до 10.04.ХХг.

Планируются следующие поступления денежных средств:

- за аренду а/транспортных средств в апреле 42 000; в мае 30 000.

- Из других источников (совместная деятельность) в мае и июне по 5000.

Предполагаемая стоимость услуг, оказываемых фирмой 160 000 в мае и 800 000 в июне. Ожидается, что 50% от суммы будет оплачиваться немедленно (в месяце, когда услуги фактически оказаны),оставшаяся часть в следующем месяце.

Ежемесячные расходы:

- на оплату труда персоналу фирмы (заработная плата с начислениями): 14 000 в апреле, 20 000 в мае и июне;

- на содержание а/транспортного парка 2000 в апреле и мае, в июне -3700;

- представительские расходы 500;

- прочие затраты, в т.ч. услуги банка – 8300.

Налоговые платежи - 7000 в месяц.

Авансовые платежи поставщикам работ и услуг в апреле – 80 000, в мае – 100 000, в июне 260 000.

| Апрель |

май |

Июнь |

|

| Банковская ссуда Наличие финансовых ресурсов |

3000 |

+17850 |

-5100 |

| ПЛАН ПРИХОДА 1.Счета к получению: - за аренду а/т средств - другие источники 2.Поступления: - за аренду - другие источники - за оказанные услуги ИТОГО |

84 000 5 000 42 000 - - 131 000 |

3 0000 5 000 80 000 115 000 |

- 5 000 480 000 485 000 |

| ПЛАН РАСХОДА 1. Выплата % по кредиту 2. Погашение кредиторской задолженности 3. Издержки производства и обращения, в том числе прямые затраты 4. Авансовые платежи поставщикам 5. Налоговые платежи ИТОГО |

150 1200 24800 16 000 80 000 7 000 113 150 |

150 30 800 22 000 100 000 7 000 137 950 |

405* 32 500 23 700 260 000 7 000 299 905 |

| Излишек средств Недостаток средств |

+17 850 |

-22 950 (-5100) |

+185 095 (+179 995) |

| Наличие фин. средств в конце квартала |

+179 995 |

||

| ПЛАН КРЕДИТА |

* (3000+5100)* 0,6/12 =405

Итак, основа финансового планирования – составление бюджетов. Бюджет может быть рассмотрен с нескольких позиций:

1.Бюджет может быть рассмотрен как экономический прогноз.

2.Бюджет как основа контроля (сопоставление расчетных показателей и отношений с фактическими).

3.Бюджет как средство координации т.е. выраженная в денежной форме программа действий.

4.Бюджет как основа постановки задачи. Определяется эта задача заблаговременно, заранее, чтобы хватило времени для выдвижения и анализа альтернатив.

5.Бюджет как средство делегирования полномочий (составляются бюджеты подразделений).

Возможно два варианта составления бюджета:

«Сверху» – руководство составляет план по прибыли фирмы и дает задания подразделениям.

«Снизу» – от сбыта: определенные показатели предоставляются подразделениями по сбыту, обобщаются, корректируются и составляется бюджет фирмы.

Пример: Составление бюджета

Разрабатывается бюджет в несколько этапов на основе ожидаемого баланса и отчета по прибыли.

1. Анализируется рыночная ситуация (внешние условия). Учитываются предполагаемые изменения внутри предприятия. Составляется отчет по прибыли на будущий год. Это пассивная стадия планирования.

2. Производится анализ результата, т.е. проводятся альтернативные расчеты на основе которых составляется скорректированный отчет по прибыли. (Что можно сделать для улучшения результата?)

3. Составляется финансовый план на будущий год.

4. Рассчитываются финансовые отношения и коэффициенты, составляется плановый баланс.

Бюджет на будущий год составляется заблаговременно – до завершения текущего года. Основа для прогноза – ожидаемый отчет по прибыли и баланс.

Предприятие работает на рынке туристических услуг. Реализует услуги 3-х видов (продает туры А,В и С).

Ожидаемый отчет по прибыли 1999г.

| Показатели |

А |

В |

С |

Итого |

| Выручка, без НДС |

80 000 |

68 000 |

170 000 |

318 000 |

| Прямые издержки (оплата пакета услуг, включаемых в тур) |

46 400 |

38 000 |

105 400 |

189 800 |

| Результат от реализации |

33 600 |

30 000 |

64 600 |

128 200 |

| Ежегодные FC |

40 000 |

|||

| Чистый результат |

88 200 |

|||

| Амортизация ОК |

12 000 |

|||

| Прибыль до выплаты %% и налогов |

76 200 |

|||

| Налоги, %% |

10 000 |

|||

| Чистая прибыль |

66 200 |

Ожидаемый баланс 1999 года

| АКТИВ |

ПАССИВ |

||

| 1. Фиксированные активы |

126 000 |

1. Собственный капитал |

200 000 |

| 1.1.Оборудование |

126 000 |

||

| 2.Текущие активы |

234 000 |

2.Обязательства |

160 000 |

| 2.1.Денежные средства |

90 000 |

2.1.Банковский кредит |

80 000 |

| 2.2.Счета к получению |

30 000 |

2.2.Счета к оплате |

40 000 |

| 2.3.Краткосрочн.фин.вложения |

114 000 |

2.3.Прочие пассивы |

40 000 |

| ИТОГО |

360 000 |

ИТОГО |

360 000 |

В результате анализа рыночной ситуации с учетом изменений внутренних условий прогнозируется:

1. Увеличение популярности тура А; но ввиду потери части рынка по этой позиции (переход клиента к конкуренту), объем продаж тура А уменьшится на 15 %.

Это значит, уменьшаются на 15 % как выручка от реализации тура (68 000), так и затраты на покупку услуг, входящих в тур А (39 440), т.е. результат от реализации уменьшится также на 15% (28 560).

2. Выручка от продажи тура В не изменится, так как определено количество продаваемых туров и его цена зафиксирована. Вместе с тем, в следующем году ( из-за увеличения входной платы в музей, например) фирма будет покупать услуги, входящие в тур В за более высокую цену. Общее увеличение цены покупки услуг по туру составит 10%.

Таким образом, издержки на тур В составят 41 800, против 38 000, результат от реализации уменьшится до 26 200 (68 000-41 800), в большей степени (на 12,6 %), чем увеличатся затраты.

3. За счет увеличения рынка объем продаж тура С увеличится на 20%, при постоянстве цен продажи тура и покупки формирующих его услуг.

Изменение в показателях: пропорциональное увеличение выручки, издержек и результата от реализации до 204 000, 126 480 и 77 520 соответственно.

4. Предполагается также рост до 51 000 косвенных расходов, в том числе за счет увеличения персонала фирмы.

Корректировка отчета по прибыли с учетом прогнозируемых изменений

| Показатели |

А |

В |

С |

Итого |

| Выручка, без НДС |

68 000 |

68 000 |

204 000 |

340 000 |

| Прямые издержки (оплата пакета услуг, включаемых в тур) |

39 440 |

41 800 |

126 480 |

207 720 |

| Результат от реализации |

28 560 |

26 200 |

77 520 |

132 280 |

| Ежегодные FC |

51 000 |

|||

| Чистый результат |

81 280 |

В цело по фирме выручка возросла на 7%, прямые издержки - на 9%, результат от реализации – на 3%.

После анализа полученного результата проводятся альтернативные расчеты, на основе которых и составляется бюджет по прибыли.

2 этап.

Например,

1. По туру А: без ущерба для себя фирма может снизить цену тура на 2%, за счет этого рассчитывают увеличить объем реализации на 10% (снивелировать появление конкурента).

Т.Е. ВЫРУЧКА возрастет до:

68 000-2%=66 640+10% =73 304, при этом затраты увеличатся также на 10% -43 484, результат от реализации 29 920, что выше, чем в предыдущем варианте.

Следовательно, предложение о снижении цены выгодно, следует его учесть при составлении планового отчета по прибыли, хотя полностью снивелировать последствия появления конкурента не удастся в следующем (плановом)году.

2. Тур В. В ответ на 10% увеличения цены пакета услуг, входящих в тур, фирма может увеличить цену реализации тура на 3%, при этом будет терять 1% в объеме реализации, потратив при этом 400 $ на рекламу тура.

S: (68 000*1,02)= 69 340

C: 41 800-1%= 41 382

GP: 27 958

(-400)

27 558 – выше, чем в предыдущем случае, следовательно, предложение принимаем.

Кроме этого, известно, что:

1. Во 2-ом квартале 2000г. предполагается закупка оборудования на сумму 36 000. 50% стоимости оплачивается по факту приобретения, 25% от стоимости в конце года, оставшаяся часть – в 1-ом квартале 2001 года. Амортизация ОК в 2000 году – 20 800.

2. Планируется увеличение собственного капитала за счет взносов владельца на 20 000 в 3-ем квартале.

3. Издержки по обслуживанию кредита – 1000 в квартал. В конце года истекает срок возврата кредита в сумме 10 000.

4. При расчете с поставщиками услуг и покупателями туров оговаривается рассрочка платежа – 90 дней.

5. Распределение результата (выручки) и затрат (прямые платежи) по кварталам предполагается:

| Квартал |

S |

C |

| I |

60 600 |

36 900 |

| II |

80 300 |

48 580 |

| III |

150 744 |

91 892 |

| IV |

55 000 |

33 874 |

| ИТОГО |

346 644 |

311 246 |

6. Покрытие постоянных расходов – равномерно, 25% от суммы ежеквартально.

Таким образом, плановый отчет по прибыли на 2000г.

| Показатели |

А |

В |

С |

Итого |

| Выручка, без НДС |

73 304 |

69 340 |

204 000 |

346 644 |

| Прямые издержки (оплата пакета услуг, включаемых в тур) |

43 384 |

41 382 |

126 480 |

211 246 |

| Результат от реализации |

29 920 |

27 958 |

77 520 |

135 398 |

| Ежегодные FC |

51 400 |

|||

| Чистый результат |

83 998 |

|||

| Амортизация ОК |

20 800 |

|||

| Прибыль до выплаты %% и налогов |

63 198 |

|||

| %% |

4 000 |

|||

| Чистая прибыль |

59 198 |

3 ЭТАП

Разрабатывается финансовый план на основе ожидаемых поступлений и платежей.

Финансовый план разрабатывается на год, с разбивкой по кварталам для того чтобы выявить «узкие места» финансирования, т.е. даже если у фирмы показатель ликвидности на должном уровне, разбивка по кварталам позволяет выявить недостаток ликвидных средств в отдельные периоды.

ФИНАНСОВЫЙ ПЛАН НА 2000 год

| I |

II |

III |

IV |

|

| ПОСТУПЛЕНИЯ: |

||||

| -Запас денежных средств на начало периода |

90 000 |

|||

| -Увеличение собственного капитала |

- |

- |

20 000 |

- |

| -Реализация услуг |

30 000 |

60 600 |

80 300 |

150 744 |

| ВСЕГО |

120 000 |

60 600 |

100 300 |

150 744 |

| ПЛАТЕЖИ: |

||||

| - Покупка товаров и услуг |

40 000 |

36 900 |

48 580 |

91 892 |

| -Покрытие Постоянных издержек |

12 850 |

12 850 |

12 850 |

12 850 |

| -Приобретение оборудования |

- |

18 000 |

- |

9 000 |

| -%% за пользование кредитом |

1000 |

1000 |

1000 |

1000 |

| -Возврат части кредита |

- |

- |

- |

10 000 |

| ВСЕГО |

53 850 |

68 750 |

62 430 |

124 742 |

| (+)Поступления, (-) Платежи |

+66 150 |

-8 150 |

+37 870 |

+26 002 |

| Нарастающим итогом (Запас денежных средств на конец периода) |

+66 150 |

+58 000 |

+95 870 |

+212 872 |

Комментарии к фин.плану

1.Запас денежных средств на начало периода – из ожидаемого баланса.

2.Поступления от реализации услуг (90дней- отсрочка платежей)- в 1кв.2000г. – дебиторская задолженность 4кв.1999г. – из баланса; Поступления во 2-ом кв. – оплата услуг, реализованных в первом и т.д.

Реализация в 4-ом кв. на сумму 55 000 – поступления в 1 кв.2001 года, поэтому сумма учитывается как дебиторская задолженность в плановом балансе.

3.Покупка услуг.(Оплата за покупаемые услуги – с отсрочкой платежа – 90 дней).1 кв. – платежи за 4кв.1999 – из баланса, и т.д. 4кв.2000 – как кредиторская задолженность на конец года, следовательно, - в плановый баланс.

4.Покупка оборудования: постепенная оплата,9000 – в баланс, как задолженность.

5. Амортизация – не учитывается, т.к. это не фактически оказанные услуги (произведенные затраты), то есть финансовые операции не совершаются. Амортизация начисляется по факту получения выручки (списание затрат). Но учитываем в отчете по прибыли как составляющую накладных расходов, при формировании прибыли.

Плановый баланс(2000г)

| АКТИВ |

ПАССИВ |

||

| 1. Фиксированные активы |

141 200 |

1. Собственный капитал |

279 198 |

| 1.1.Оборудование |

141 200 |

2.Обязательства |

152 874 |

| 2.Текущие активы |

290 872 |

2.1.Банковский кредит |

70 000 |

| 2.1.Денежные средства |

121 872 |

2.2.Счета к оплате(товар) |

33 874 |

| 2.2.Счета к получению |

55 000 |

(оборудование) |

9 000 |

| 2.3.Краткосрочн.фин.вложения |

114 000 |

2.3.Прочие пассивы |

40 000 |

| ИТОГО |

432 072 |

ИТОГО |

432 072 |

Тема 6. Финансовые решения по управлению оборотными средствами

6.1. Углубленный анализ собственных оборотных средств

По величине ЧОК (СОС) судят, достаточно ли у предприятия постоянных ресурсов (собственных средств и долгосрочных заимствований) для финансирования постоянных активов (основных средств).

ЧОК (СОС) может быть либо больше, либо меньше нуля и это свидетельствует о том, покрываются ли иммобилизованные активы такими стабильными источниками как собственные средства предприятия и полученные им долгосрочные кредиты.

Если ЧОК > 0 (I случай – нормальное состояние предприятия), то постоянные пассивы > постоянных активов; если ЧОК < 0, то постоянные пассивы < постоянных активов и предприятие испытывает недостаток собственных оборотных средств. При расчете ЧОК необходимо увязывать его значение с коэффициентом текущей ликвидности.

![]()

Минимальное значение этого коэффициента – 1, а желательное – примерно 2.

Если значение этого коэффициента не доходит до «1», то предприятие испытывает дефицит СОС и не в состоянии расплатиться из своих текущих активов по своим текущим обязательствам.

Если ЧОК (СОС) меньше нуля (II случай – весьма нежелательный), то это означает, что предприятию не хватает ресурсов для финансирования иммобилизованных активов.

В этом случае нужно учитывать следующие обстоятельства:

1) Если крупные инвестиции в основные средства еще не успели окупиться, то при хорошей перспективе проекта можно говорить о временном недостатке СОС. Этот недостаток СОС исчезнет в силу следующих причин:

Рост продаж (а это цель инвестиций) покроет убытки и дает прибыль, часть которой в виде нераспределенной прибыли прирастит капитал и таким образом постоянные ресурсы поглотят недостатки.

Таким образом в этом случае недостаток СОС обусловлен лишь определенным временным горизонтом;

2) Если недостаток СОС наблюдается из года в год, т.е. имеет более глубокие, структурные причины, то финансирование иммобилизованных активов становится проблематичной и подверженной воле случая.

6.2. Углубленный анализ ТФП основывается на следующих понятиях:

- ТФП

- ТФП операционного (реализационного) характера – операционные финансовые потребности

- ТФП внеоперационного (внереализационного) характера – внереализационные финансовые потребности.

При рассмотрении этого вопроса необходимо учитывать следующие взаимосвязи:

ТФП = ТА без денежных средств – ТП = Опер. ФП + Внереал. ФП = ФП

Операционные ФП – характеризуют величину финансовых потребностей, обусловленную непосредственно хозяйственной деятельностью.

Внереализованные ФП – характеризуют величину финансовых потребностей, обусловленную исключительно финансовыми операциями.

Существуют несколько важных правил управления ТФП и его составными элементами.

Правило 1. Если операционные финансовые потребности больше нуля, то текущие потребности в финансировании денежных оборотных активов превышают краткосрочные ресурсы.

правило 2. Если операционные финансовые потребности меньше нуля, то краткосрочные ресурсы СОС превышают текущие потребности в финансировании неденежных средств.

С использованием этих важных правил целесообразно вести анализ за структурой ТФП.

Так например:

если I ситуация – нормальная, то II – достаточно тревожная

1) Опер. ФП = 90 2) Опер. ФП = 250

Внереал. ФП = 10 Внереал. ФП = -150

Итого ТФП = 100 Итого ТФП = 100

Во втором случае предприятие имеет слишком большие операционные финансовые потребности, поскольку по самой своей природе внереализационные операции являются исключительными и ставка на них для любого предприятия рискованна. Если стремиться к равновесию ресурсов и потребностей только за счет внереализационных ФП, то оно будет носить весьма неустойчивый характер. Для второго случая целесообразно в первую очередь сократить операционные ФП, что одновременно устранит перекос в сторону внереализационных ФП.

![]()

![]() Пример:

Пример:

исходная ситуация I вариант II вариант

Опер. ФП = 250 100 250

Внереал. ФП = -150 -50 -50

![]()

Итого ТФП = 100 50 200

т.е. реализуя только внереализационные ФП, добиваемся увеличения ТФП.

правило 3. Управление денежной наличностью сводится в конечном итоге к регулированию величины СОС и ТФП, которые зависят не только от тактики, но и от стратегии управления финансами предприятия. Поэтому для принятия решений необходимо анализировать данные за достаточно длительный период и выявлять направленность главных структурных изменений.

Это правило базируется на следующих взаимосвязях:

ДС (денежные средства) = СОС – ТФП

ТФП = СОС – ДС (денежные средства)

СОС = ДС (денежные средства) + ТФП

При анализе этой взаимосвязи нужно помнить, что если СОС меньше ТФП, то имеет место дефицит денежных средств (ДС<0) и наоборот, если СОС больше ТФП – нет дефицита денежных средств (ДС>0). Из этой взаимосвязи вытекает

правило 4. Денежные средства являются регулятором равновесия между СОС и ТФП.

6.3. Регулирование ресурсов и потребности предприятия

При регулировании ресурсов (СОС) и потребностей (ТФП) возможны следующие ситуации:

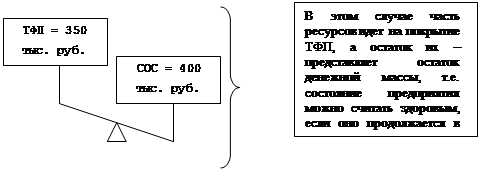

ситуация 1

потребности

СОС>ТФП

СОС>ТФП

Тогда через структуру этих элементов (в % к СОС) равновесие можно выразить следующей схемой:

потребности ресурсы

|

Однако, в этой ситуации предприятию нужно не забывать, что ДС представляют собой «спящие деньги», не приносящие доход. По экономической сути упущенная выгода – тот же убыток, поэтому предприятию нужно производить в этом случае краткосрочные финансовые вложения, если в ближайшее время не предстоят платежи, исключающие какие-либо отвлечения финансовых средств.

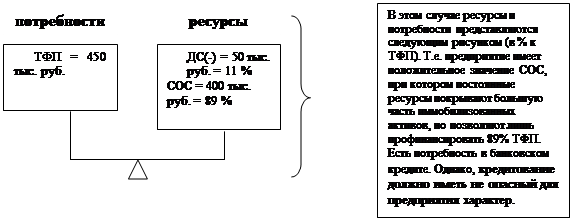

ситуация 2

СОС<ТФП

|

Это наиболее часто встречающийся тип равновесия для вполне удовлетворительно работающих предприятий.

В этой ситуации очень важно для ДС (-) в ТФП. Нужно всегда стремиться к тому, чтобы она снижалась, а доля СОС возрастала. Для этого есть два пути:

Ι путь – увеличивать СОС

ΙΙ путь – снижать ТФП

Увеличить СОС можно за счет

- наращивания собственного капитала (увеличением уставного капитала, снижением дивидендов, увеличением нераспределенной прибыли и резервов, подъемом рентабельности с помощью контроля затрат и агрессивной коммерческой политики);

- увеличением долгосрочных заимствований (если их в структуре пассива относительно немного – процесс их возврата растянут во времени)

Тема 7 : “ Операционный анализ”

7.1. Основы, техника и практическое использование в принятии финансовых решений.

Операционный анализ, называемый также “Издержки - Объем - Прибыль”(Costs - Volume - Profit - CVP), является одним из самых простых приемов финансового анализа с целью оперативного, а также стратегического планирования.

Ключевыми моментами операционного анализа служат финансовый и операционный рычаги, порог рентабельности и запас финансовой прочности предприятия. В отличие от внешнего финансового анализа, результаты операционного анализа могут составлять коммерческую тайну предприятия.

Операционный анализ служит поиску наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными издержками, ценой и объемом продаж. Поэтому этот анализ невозможен без разделения издержек на постоянные и переменные.

( на практике - неоднозначность деления, условно-постоянные, условно-переменные; смешанные издержки, содержащие элементы и переменных и постоянных расходов.

Н-р, затраты на электроэнергию)

При анализе необходимо разделить смешанные издержки на переменные и постоянные по данным бухгалтерского учета и отчетности.

Кроме того, необходимо помнить о характере изменения издержек (суммарных и на единицу продукции) в ответ на изменение объема производства (продаж).

Рассматривая поведение издержек, необходимо очерчивать релевантный период: структура издержек, суммарные постоянные и переменные на единицу товара неизменны лишь в определенном периоде и при определенном количестве продаж.

Существует три основных метода дифференциации издержек:

1. Метод максимальной и минимальной точек.

2. Графический метод

3. Метод наименьших квадратов.

Пример

Анализируя данные по издержкам производства, фирма столкнулась с проблемой их дифференциации. Особенно трудно оказалось выделить сумму постоянных расходов на электроэнергию:

| Месяц |

Объем производства,тыс.шт. |

Расходы на эл.энергию, тыс.руб. |

| 1 |

10 |

3750 |

| 2 |

8 |

3500 |

| 3 |

10 |

3700 |

| 4 |

11 |

3750 |

| 5 |

12 |

3800 |

| 6 |

9 |

3430 |

| 7 |

7 |

3350 |

| 8 |

7,5 |

3350 |

| 9 |

8 |

3420 |

| 10 |

10 |

3700 |

| 11 |

12 |

3800 |

| 12 |

13 |

3860 |

Метод максимальной и минимальной точек

Из всей совокупности данных выбираются два периода с наименьшим и наибольшим объемом производства. В нашем примере - это июль и январь. В январе сумма переменных издержек будет максимальной. А постоянных - минимальной. В июле - наоборот.

| Максимальный Q |

Минимальный Q |

|

| Уровень производства, тыс. шт. |

13 |

7 |

| В %% |

100 |

53,85 |

Ставка переменных расходов (средние переменные расходы в себестоимости единицы продукции) определяется:

Сvc = ((Мах сумма издержек - Мin Сумма издержек ) * 100 / (100- Мin Q в %)) / Мах Q

Сvc =( ( 3860-3350) * 100/ (100- 53,85) ) / 13 = 85 руб/шт

Общая сумма постоянных расходов определиться как:

3860 - 85 * 13 = 2755 тыс. руб.

Дифференциация издержек графическим методом.

Линия общих издержек:

Y= a + bX,

где a- уровень постоянных издержек,

b- ставка переменных издержек.

Y- общие издержки.

X- объем производства, физические единицы.

Метод основан на использовании корреляционного анализа, хотя сами коэффициенты корреляции не определяются. На график наносятся все данные об издержках, приблизительно проводится линия общих издержек и определяется точка пересечения с осью ординат - это точка показывает ориентировочно уровень постоянных расходов. Тогда ставка переменных издержек определится:

(Общие издержки - Постоянные издержки) / Объем производства.

Дифференциация затрат методом наименьших квадратов является наиболее точным методом, так как здесь используются все данные о совокупных издержках и определяются коэффициенты a и b.

| Месяц |

Объем производст ва Х |

Х-Х* |

Издержки Y |

Y-Y* |

(X-X*)2 |

(X-X*)(Y-Y*) |

| 01 |

10 |

0,2 |

3750 |

132,5 |

0,04 |

265 |

| ..... |

||||||

| ...... |

||||||

| 12 |

13 |

3,2 |

3860 |

242,5 |

10,24 |

776 |

| итого |

117,5 |

43410 |

41,73 |

3075,75 |

||

| среднее |

9,8 |

3617,5 |