| Похожие рефераты | Скачать .docx |

Реферат: Внебюджетные фонды Российской Федерации

Введение.

Внебюджетные фонды - один из методов перераспределения национального дохода государства в пользу определенных социальных групп населения. Государство мобилизует в фонды часть доходов населения для финансирования своих мероприятий. Средства, обобществленные внебюджетными фондами, используются для процесса воспроизводства. Внебюджетные фонды решают две важные задачи: обеспечение дополнительными средствами приоритетных сфер экономики и расширение социальных услуг населению.

Переход к рынку изменил содержание хозяйственного механизма в стране, организационные структуры отдельных его частей, в т.ч. модернизировал финансовую систему. Превращение экономики России из административно-командной системы в рыночную привело на практике к децентрализации и ослаблению роли государства, проявлением чего стало реформирование государственной системы финансирования. Один за другим возникли и выделились из бюджетной системы внебюджетные фонды, часть из которых затем опять была консолидирована в бюджеты в виде целевых фондов.

Прежняя хозяйственная система аккумулировала в Государственном бюджете практически все финансовые ресурсы государства. Высокая степень концентрации и централизации финансов имела свои преимущества, главные из которых заключались в возможности мобилизации значительных финансовых ресурсов для решения глобальных национальных задач в рамках отдельных территорий, сфер, отраслей или межотраслевых комплексов. Однако недостатком такой централизации финансовых средств было малоэффективное их использование в масштабе всей хозяйственной системы и отдельных объектов финансирования.

На историческом переходе от одной хозяйственной системы к другой Россию поразило множество кризисных явлений, взаимообуславливающих друг друга. Экономический и финансовый кризисы обусловили резкое снижение уровня жизни подавляющего числа населения, безработицу. В этих условиях, с одной стороны, возникает потребность в концентрации ограниченных финансовых ресурсов на государственном уровне с целью обеспечения наиболее насущных социальных и общеэкономических потребностей. С другой стороны, в условиях финансового кризиса, обусловившего дефицит финансовых ресурсов, у центральной власти возникает необходимость ранжировать общественные потребности по степени важности и для удовлетворения наиболее насущных из них образовать целевые денежные фонды, тем самым оградив эти потребности от значительного недофинансирования. Эта мера аналогична выделению в бюджете защищенных статей.

Постепенно из бюджета выделились внебюджетные фонды, среди которых основное место заняли социальные фонды. Создание внебюджетных фондов необходимо государству для более эффективного использования своих финансовых ресурсов. Специфика внебюджетных социальных фондов – четкое закрепление за ними доходных источников и, как правило, строго целевое использование их средств.

БК РФ включает в число государственных внебюджетных фондов РФ:

- Пенсионный фонд Российской Федерации (ПФР);

- Фонд социального страхования Российской Федерации (ФСС);

- Федеральный фонд обязательного медицинского страхования (ФОМС);

В настоящее время с принятием второй части Налогового кодекса координальным образом изменены основные функции всех страховых внебюджетных фондов.

Цель данной работы – отразить сущность государственных внебюджетных фондов России и определить их место в системе развития Российской Федерации.

Исходя из этого, основные задачи, которые я поставил перед собой является следующее:

Во-первых, проследить причины образования внебюджетных фондов;

Во-вторых, рассмотреть основные задачи, установленные теми нормативными актами, которыми эти фонды были утверждены;

В-третьих, проанализировать деятельность государственных внебюджетных фондов России и выяснить проблемы, с которыми они сталкиваются на современном этапе.

И, наконец, определить возможные пути решения проблем внебюджетных фондов, а также перспективы их дальнейшего решения.

Глава 1.Внебюджетные фонды как составная часть финансовой системы РФ.

1.1 Социально-экономическая сущность внебюджетных фондов, причины их возникновения.

История возникновения внебюджетных государственных фондов связана с развитием специальных видов правительственной деятельности, для которой была нежелательна огласка. Как правило, это были операции временного характера, которые покрывались за короткий срок специальными доходами. При этом специальные фонды или счета появились гораздо раньше возникновения единого государственного бюджета. Количество и перечень специальных фондов и счетов не были постоянными, тогда одни счета открывались, а другие закрывались. В целом наблюдалась тенденция к увеличению количества и объема таких фондов, вызванная новыми задачами и функциями, стоящими перед государством, особенно в результате появления, а затем и расширения его предпринимательской деятельности. Множественность фондов создавала определенные финансовые неудобства – в одних фондах нехватка средств, в других избыток, и требовала дополнительных расходов на управление ими. Поскольку такие счета и фонды не должны были утверждаться парламентом, то правительство могло использовать проходившие через них средства совершенно бесконтрольно.

Создание специальных фондов позволяло привлекать дополнительные средства для расширения сферы деятельности правительства в области всегда актуальных военных расходов, научных исследований, регулирования экономического развития страны, внешнеэкономической деятельности и социальных выплат населению. Правительство имело возможность за счет временно свободных средств, аккумулированных в специальных фондах, покрывать кассовые разрывы и дефицит бюджета, а также покрывать непредвиденные расходы. Расширение деятельности государства привело к созданию значительного количества специальных фондов, названия которых, как правило, объясняли и цель расходования средств. Такая множественность фондов усложняла деятельность государства, поэтому с укреплением централизованного государства начинается период унификации специальных фондов. На основе объединения различных фондов был создан государственный бюджет, который после рассмотрения и утверждения его парламентом превращается в закон, обязательный к исполнению. Однако многие внебюджетные фонды сохранили своё значение и самостоятельность и существовали наряду с государственным бюджетом. Специальные счета создавались для строительства, правительственной предпринимательской деятельности, управления денежной системой и государственным долгом, системой национального страхования.

В России в отличие от зарубежных государств, исторически сложилась совершенно иная система осуществления государственных расходов. Составлялось только два бюджета: обыкновенный и чрезвычайный. Обыкновенный бюджет формировался из традиционных, относительно постоянных расходов и направлялся на финансирование расходов, связанных с осуществлением основных функций государства. Чрезвычайный бюджет фактически выполнял функции специальных фондов, он не утверждался, не публиковался и содержался в тайне. За счет его средств погашался государственный долг, покрывались убытки вызванные войной, стихийными бедствиями и т.д. Кроме того, за счет средств чрезвычайного бюджета покрывался дефицит обыкновенного, так как бюджетная система СССР предусматривала существование одного государственного бюджета.

Впервые целевые бюджетные фонды стали создаваться в Российской Федерации в период перехода страны на новые экономические отношения на основе Закона РСФСР «Об основах бюджетного устройства и бюджетного процесса в РСФСР» от 10 октября 1991 года. Главная причина их создания – необходимость выделения чрезвычайно важных для общества расходов и обеспечение их самостоятельными источниками доходов. Среди них ведущую роль заняли социальные внебюджетные фонды[].

При создании социальных внебюджетных фондов ставилась задача «разгрузить» бюджет от существенной доли социальных расходов, которые в рамках бюджета финансировались с большими трудностями. Одновременно с социальными были созданы и другие внебюджетные фонды. Впоследствии, исчерпав положительный ресурс от функционирования целого ряда внебюджетных фондов, Правительство РФ приняло решение о консолидации их в бюджет, при этом сохранив определенную автономность таких фондов. Они включаются в бюджет отдельными статьями, то есть трансформировались в целевые бюджетные фонды. Социальные фонды сохранили статус внебюджетных и были официально утверждены законодательными актами правительства и президента РФ.

Пенсионный фонд РФ (ПФР) был создан в целях государственного управления финансами пенсионного обеспечения в РФ и является самостоятельным финансово-кредитными учреждением.

Фонд социального страхования (ФСС) был создан в целях обеспечения государственных гарантий в системе социального страхования и повышения контроля за правильным и эффективным расходованием средств социального страхования и является самостоятельным финансово-кредитным учреждением. Управление Фондом социального страхования РФ осуществляется Правительством РФ.

Фонд обязательного медицинского страхования (ФОМС) предназначен для аккумулирования финансовых средств и обеспечения стабильности государственной системы обязательного медицинского страхования. Для реализации государственной политики в области обязательного медицинского страхования созданы Федеральный и территориальный фонды обязательного медицинского страхования как самостоятельные некоммерческие финансово-кредитные учреждения.[1.c.165-166]

Важным звеном финансовой системы являются внебюджетные фонды государства - форма использования финансовых ресурсов, привлекаемых государством для финансирования не включаемых в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности строго в соответствии с целевыми назначениями фондов. Государственные внебюджетные фонды создаются на базе соответствующих актов высших органов власти, в которых регламентируется их деятельность, указываются источники формирования, определяются порядок и направленность использования денежных средств. Решение об образовании внебюджетных фондов принимает Федеральное собрание РФ, а также государственные представительные органы субъектов Федерации и местного самоуправления. Внебюджетные фонды находятся в собственности государства, но являются автономными. Они имеют, как правило, строго целевое назначение и решают две важные задачи: обеспечение дополнительными средствами приоритетных сфер экономики и расширение социальных услуг населения.

Пенсионный фонд, фонды обязательного медицинского страхования и социального страхования населения, с одной стороны, являются финансовыми сегментами, выделенными из бюджета для самостоятельного, более эффективного функционирования, с другой — приняли форму страховых фондов. Фонд социального страхования изначально был — и по форме, и по сути — страховым фондом под патронажем профсоюзов.

Область перераспределения бюджетных средств гораздо шире, чем внебюджетных фондов, рамки перераспределения которых ограничены целевым назначением фонда. Такая ограниченность в перераспределительной функции этого сегмента государственных финансов в отдельных случаях имеет ряд преимуществ перед бюджетной формой перераспределения финансовых ресурсов. При выделении во внебюджетный фонд части финансовых средств легче просматривается соразмерность централизуемых источников и потребностей, оперативнее решаются вопросы управления данной частью финансовых ресурсов, устраняется неизбежность дефицита по этим фондам, что невозможно достигнуть в бюджетах в условиях экономического кризиса.

Но условий для экономической самостоятельности они лишены. Поэтому государственные социальные внебюджетные фонды лишь по форме, а не по содержанию являются фондами взаимного страхования населения. И дело вовсе не в том, что плательщиками страховых взносов в подавляющей части являются работодатели, а не работники. Экономическая природа средств, зачисляемых в указанные внебюджетные фонды, есть не что иное, как часть стоимости воспроизводства рабочей силы. Порядок же уплаты взносов является формой проявления этой сущности. Ничто не мешает органам власти государства установить минимальный уровень оплаты труда (который является нижним уровнем для любого работодателя), включающий как прожиточный минимум, так и долю платежей во внебюджетные фонды, переложив обязанность вносить страховые платежи с работодателей на работников. Однако действующий порядок более прост и привычен для менталитета нашего государства и населения. В других странах страховые взносы распределены более равномерно между работниками и работодателями, а в отдельных государствах подавляющую часть взносов уплачивают работники.

Страховая природа средств внебюджетных социальных фондов является решающей причиной выделения их из бюджета и принципиальным отличием от целевых бюджетных фондов.

Внебюджетные фонды, являясь составной частью финансовой системы РФ, обладают рядом особенностей:

- запланированы органами власти и управления и имеют строгую целевую направленность;

- денежные средства фондов используются для финансирования государственных расходов, не включенных в бюджет;

- формируются в основном за счет обязательных отчислений юридических и физических лиц;

- страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

- на отношения, связанные с исчислением, уплатой и взысканием взносов в фонды, распространено большинство норм и положений Закона РФ "Об основах налоговой системы РФ";

- денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

- расходование средств из фондов осуществляется по распоряжению Правительства или специально уполномоченного на то органа (Правление фонда).[2.c.479.]

1.2 Виды внебюджетных фондов, их классификация, источники формирования и задачи.

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для определенных целей. Так, во многих странах был создан фонд социального страхования, предназначенный для социальной поддержки определенных групп населения. Другие фонды появляются в связи с возникновением новых ранее неизвестных расходов, которые заслуживают особого внимания со стороны общества. В этом случае по предложению правительства законодательный орган принимает специальное решение об образовании данного внебюджетного фонда.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального, региональных и местных бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов. Доходами внебюджетных фондов могут выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов.

Федеральные внебюджетные фонды формируются за счет следующих источников:

• специальные целевые налоги и сборы, установленные для соответствующего фонда;

• отчисления от прибыли предприятий, учреждений и организаций;

• средства бюджета;

• прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом;

• займы, полученные фондом у Центрального банка РФ или у коммерческих банков.[3.c.25.]

Пенсионный фонд Российской Федерации.

ПФ РФ является федеральным фондом, на его долю приходится почти ¾ средств внебюджетных социальных фондов.

ПФ РФ создан в целях государственного управления финансами пенсионного обеспечения в РФ и является самостоятельным финансово-кредитными учреждением.

Первоочередной задачей Пенсионного фонда является обеспечение финансовой стабильности пенсионной системы, создание условий для регулярной выплаты пенсий в установленные сроки и повышение их размеров с учетом изменения потребительских цен. Для этого он организует:

· целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФ РФ: выплаты различным категориям нетрудоспособного населения в виде трудовых, военных и социальных пенсий, а также пенсий по инвалидности, различных пособий и компенсационных выплат.

· капитализация средств ПФ РФ, а также привлечение в него добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

· контроль с участием налоговых органов за своевременным и полным поступлением в ПФР страховых взносов, а также за правильным и рациональным расходованием его средств;

· проводит индивидуальный (персонифицированный) учет работников, в счет которых осуществляют перечисления работодатели;

· межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФР, участие в разработке и реализации в установленном законом порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий.

Средства Пенсионного фонда Российской Федерации формируются в основном за счет страховых взносов работодателей; граждан, занимающихся индивидуальной трудовой деятельностью и иных категорий работающих граждан.

Также, немалую долю вносят и средства федерального бюджета, направленные через Пенсионный фонд РФ на целевое финансирование выплаты государственных пенсий, средства Фонда социального страхования, а также добровольные взносы физических и юридических лиц, доходы от капитализации средств ПФР и прочие поступления.

Пенсионный фонд РФ представляет собой централизованную систему аккумуляции и перераспределения денежных средств. В настоящее время система Пенсионного фонда России включает центральный аппарат, 88 региональных отделений с 2393 пунктами уполномоченных.

Руководство ПФР осуществляет Правление и его постоянно действующий орган - Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально-государственных и административно-территориальных образованиях. На местах (в городах, районах) имеются уполномоченные Фонда. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

Кроме ПФР вопросами пенсионного обеспечения занимаются Министерство труда и социального развития РФ (назначает и перераспределяет размеры пенсий), Министерство связи (доставляет пенсии), сберегательные банки (обеспечивают пенсионеров наличными деньгами).

Т.о., система пенсионного обеспечения представляет собой технологическую цепь, состоящую из целого ряда звеньев, — от назначения до выплаты пенсий: региональное отделение Пенсионного фонда РФ — банк — управление социальной защиты населения субъекта РФ — районный (городской) орган соцзащиты — почта (Сбербанк) — пенсионер. Разобщенность и многозвенность в управлении пенсионным страхованием приводят к серьезным потерям финансовых ресурсов, нарушениям в части правильности начисления пенсий, изъятию средств из Пенсионного фонда на мероприятия, которые должны финансироваться из других источников.

В связи с этим целесообразно соединение функций по сбору аккумуляции пенсионных средств и их расходованию в одном органе управления, что признается многими экономистами.

В настоящее время в семи регионах России (Москве, Санкт-Петербурге и др.) по договорам с соответствующими субъектами Федерации назначение и выплата пенсий проводятся Пенсионным фондом, т.е. в этих регионах работает (и достаточно эффективно) единая пенсионная служба. К примеру, в Московской области после передачи функций назначения и выплаты пенсий отделению ПФ РФ сократились сроки назначения пенсий, их перерасчет стал осуществляться за 2—3 дня, доставка пенсий на дом стала проводиться точно по графику. Развиваются новые технологии выплаты пенсий через банк. При создании объединенной службы дополнительные затраты на ее содержание примерно в 2 раза меньше получаемой экономии, которая достигается за счет:

1) повышения точности заявок на финансирование выплаты пенсий;

2) сокращения времени прохождения средств к пенсионерам после ликвидации промежуточных звеньев на их пути;

3) сокращения суммы оборотных средств;

4) контроля за достоверностью сведений, представляемых при назначении пенсий;

5) сокращения нецелевых расходов пенсионных средств.

Пенсионный фонд РФ и его региональные отделения на местах наделены очень широкими полномочиями в осуществлении контрольных функций. Процедура контроля за правильным расходованием средств включает в себя проверку правильности назначения (перерасчета), начисления пенсий, их выплату и доставку, проверку банковских операций по расходованию пенсионных средств, проверку состояния учетно-отчетной документации по пенсионным платежам. Кроме того, постоянное увеличение расходов Пенсионного фонда на выплату пенсий требует усиления контроля за их надлежащим распределением.

Фонд социального страхования РФ.

Фонд социального страхования РФ является вторым по объему аккумулируемых средств государственным внебюджетным фондом.

ФСС создан в целях обеспечения государственных гарантий в системе социального страхования и повышения контроля за правильным и эффективным расходованием средств социального страхования и является самостоятельным государственным финансово-кредитным учреждением.

Управление Фондом социального страхования РФ осуществляется Правительством РФ при участии общероссийских объединений профсоюзов. Председатель Фонда социального страхования и его заместители назначаются Правительством РФ. Денежные средства и иное имущество, находящееся в оперативном управлении Фонда, а также имущество, закрепленное за подведомственными Фонду санаторно-курортными учреждениями, являются федеральной собственностью. Они не входят в состав бюджетов соответствующих уровней, других фондов и изъятию не подлежат.

Основными задачами Фонда являются:

· обеспечение гарантированных государством пособий;

· участие в разработке и реализации государственных программ охраны здоровья работников, мер по совершенствованию социального страхования;

· осуществление мер для обеспечения финансовой устойчивости Фонда, в том числе создание резерва;

· частичное содержание санаториев-профилакториев, и различных санаторных и оздоровительных лагерей для детей;

· разработка совместно с Министерством труда и социального развития РФ предложений о размерах тарифа страховых взносов на государственное социальное страхование;

Средства ФСС образуется за счет страховых взносов работодателей и граждан, занимающихся индивидуальной трудовой деятельностью, а также осуществляющих трудовую деятельность на иных условиях и имеющих право на обеспечение по государственному социальному страхованию (примерно 92% от общей суммы доходов); доходов от инвестирования части временно свободных средств фонда в ликвидные государственные ценные бумаги и банковские вклады в пределах средств, предусмотренных бюджетом на соответствующий период, а также ассигнований из республиканского бюджета РФ и добровольных взносов физических и юридических лиц. Средства фонда используются только на целевое финансирование мероприятий. Не допускается зачисление средств социального страхования на личные счета застрахованных.

Для обеспечения деятельности ФСС создан центральный аппарат, а в региональных отраслевых отделениях - аппараты органов ФСС. При ФСС образуется Правление, при региональных отделениях - координационные советы. Руководство деятельностью ФСС осуществляется его Председателем, возглавляющим центральный аппарат Фонда. Отделением руководит управляющий. Фонд, его региональные отделения являются юридическими лицами.

Бюджет Фонда и отчет об его исполнении утверждаются Федеральным законом, а бюджеты региональных отделений Фонда и отчеты об их исполнении после рассмотрения правлением Фонда утверждаются председателем Фонда.

Филиал отделения Фонда является обособленным подразделением отделения Фонда. Положением о филиале предусматривается осуществление всех или части функций отделения Фонда, а также возможность иметь отдельный баланс либо смету, счета в банке, при этом он не является юридическим лицом. Филиал наделяется имуществом, создавшим его отделением Фонда на праве оперативного управления.

Средства для государственного социального страхования хранятся на текущих и транзитных счетах Фонда и его исполнительных органов, открываемых в учреждениях ЦБ РФ. Для хранения и учета средств для социального страхования Фонду, его отделениям открываются текущие счета, филиалам отделений Фонда — транзитные и текущие счета.

Отделения Фонда ежеквартально финансируют расходы своих филиалов по содержанию аппарата в пределах утвержденных смет и обеспечивают покрытие перерасхода по выплаченным пособиям страхователей. Другие операции по расходованию средств с транзитных счетов филиалами не производятся.

Финансовые отчеты об исполнении бюджета Фонда составляются ежеквартально. Контроль за полнотой и своевременностью начисления и уплаты страховых взносов и иных платежей осуществляется Фондом совместно с Государственной налоговой службой России, а за рациональным расходованием этих средств в организациях — Фондом с участием профессиональных союзов.

Фонд обязательного медицинского страхования.

ФОМС предназначен для аккумулирования финансовых средств и обеспечения стабильности государственной системы обязательного медицинского страхования.

Финансовые средства фонда формируются за счет отчислений страхователей на обязательное медицинское страхование.

Для реализации государственной политики в области обязательного медицинского страхования созданы Федеральный и территориальный фонды обязательного медицинского страхования как самостоятельные некоммерческие финансово-кредитные учреждения.

На территории России создаются страховые медицинские компании, учредителями которых выступает местная администрация. Эти страховые компании могут работать только при наличии соответствующих лицензий на обязательное медицинское страхование. Эти организации обязаны заключать договора с медицинскими учреждениями на оказание медицинской помощи застрахованным по обязательному медицинскому страхованию, создавать страховые резервы, защищать интересы застрахованных.

Обязательное медицинское страхование - составная часть государственного социального страхования и обеспечивает всем гражданам РФ равные возможности в получении медицинской и лекарственной помощи за счет средств обязательного медицинского страхования.

Основными задачами Федерального и территориальных фондов в системе обязательного медицинского страхования являются:

- обеспечение реализации Закона РФ "Об обязательном медицинском страховании граждан РФ";

- обеспечение предусмотренных законодательством РФ прав граждан;

- участие в разработке и осуществлении государственной финансовой политики;

- обеспечение ее финансовой устойчивости.

Для выполнения этих задач в области финансовой политики и финансирования Федеральный фонд обязательного медицинского страхования:

- осуществляет выравнивание условий деятельности территориальных фонда по обеспечению финансирования программ обязательного медицинского страхования;

- проводит финансирование целевых программ в рамках обязательного медицинского страхования;

- вносит в установленном порядке предложения о страховом тарифе на обязательное медицинское страхование;

- осуществляет набор и анализ информации о финансовых ресурсах системы обязательного медицинского страхования;

- участвует в создании территориальных фондов обязательного медицинского страхования;

- осуществляет контроль над использованием финансовых средств системы;

- аккумулирует финансовые средства Федерального фонда.

Территориальные фонды обязательного медицинского страхования в области финансово-кредитной деятельности и контроля над рациональным использованием финансовых средств в системе обязательного медицинского страхования осуществляют следующие основные функции:

- аккумулируют финансовые средства территориальных фондов;

- осуществляют финансирование обязательного медицинского обслуживания, проводимого страховыми медицинскими учреждениями;

- проводят финансово-кредитную деятельность по обеспечению системы обязательного медицинского страхования;

- выравнивают финансовые ресурсы городов и районов, направляемые на проведение обязательного медицинского страхования;

- совместно с органами государственной налоговой службы РФ осуществляют контроль за своевременным и полным поступление в территориальный фонд страховых взносов, а также за рациональным использованием поступивших финансовых средств;

- согласовывают совместно с органами исполнительной власти, профессиональными медицинскими ассоциациями тарификацию стоимости медицинской помощи, территориальную программу обязательного медицинского страхования населения, вносят предложения о финансовых ресурсах, необходимых для ее осуществления, о тарифах на медицинские и иные услуги по обязательному медицинскому страхованию. Финансовые средства Федерального и территориального фондов обязательного медицинского страхования образуются за счет:

- часть страховых взносов предприятий и иных хозяйствующих субъектов независимо от форм собственности на обязательное медицинское страхование в размерах, устанавливаемых законодательством РФ;

- взносы территориальных фондов на реализацию совместных программ;

- ассигнования из федерального бюджета на выполнение республиканских программ обязательного медицинского страхования;

- добровольные взносы;

- доходы от использования временно свободных финансовых средств;

- нормированные страховые запасы финансовых средств Федерального и территориальных фондов

- средства, предусматриваемые органами исполнительной власти в соответствующих бюджетах на обязательное медицинское страхование неработающего населения.[14.]

Глава 2. Анализ функционирования внебюджетных фондов РФ.

2.1. Сущность, проблемы и перспективы развития ЕСН.

Одной из важных проблем на протяжении ряда последних лет - особенно после введения в 1999 г. в действие части первой Налогового кодекса - была проблема правового статуса отчислений в государственные социальные внебюджетные фонды. Эта проблема неоднократно обсуждалась на самом высоком уровне и дважды Конституционный Суд РФ в своих постановлениях подчеркивал, что, несмотря на определенную специфику этих платежей, они имеют налоговую природу. Однако эти платежи не были поименованы в Законе РФ «Об основах налоговой системы в РФ» и, следовательно, не подпадали под категорию законно установленных налогов, что позволяло на основании положений Конституции РФ ставить под сомнение необходимость их уплаты.

Конечно, решение о признании платежей во внебюджетные фонды незаконными налогами было бы не только правовым решением, но и необычайно важным по своим политическим и экономическим последствиям событием, сравнимым с катастрофой, поскольку, будучи принятым, оно немедленно разрушило бы пенсионную систему и систему социального страхования, поставило бы под угрозу существование миллионов пенсионеров и государства. В этих условиях в связи с введением в действие части первой Налогового кодекса совместные пленумы Верховного Суда РФ и Высшего Арбитражного Суда РФ приняли специальное решение, определив при этом, что эти платежи не относятся к налогам на том основании, что обязанность по их уплате установлена не Законом РФ «Об основах налоговой системы в РФ», а специальными актами законодательства.

Другая группа проблем состояла в том, что существовавшие независимо друг от друга налоговая система и система платежей в государственные социальные внебюджетные фонды приводили к неэффективному расходованию государственных средств, дублированию функций разных органов и дополнительным сложностям в выполнении требований налогового законодательства. Эти проблемы являлись следствием того, что Пенсионный фонд РФ и другие социальные фонды объективно не могли создать столь же эффективную систему налогового администрирования и организовать такую же систему налогового контроля, какие были созданы МНС, хотя контролируемыми плательщиками взносов в государственные внебюджетные фонды имели тех же лиц, которые в качестве налогоплательщиков подлежали контролю со стороны налоговых органов. Неудивительно, что даже число организаций, состоящих на учете в налоговых органах, существенно отличалось от числа организаций, состоящих на учете в Пенсионном фонде РФ.

В то же время органы внебюджетных социальных фондов, в соответствии с частью первой Налогового кодекса, были признаны полноценными участниками налоговых правоотношений и были наделены практически всеми правами налоговых органов, включая право проводить налоговые проверки, предъявлять требования об уплате налогов (взносов), осуществлять списание средств с банковских счетов организаций и реализовывать другие полномочия налоговых органов. Из всех полномочий налоговых органов органы социальных внебюджетных фондов не были наделены только правами приостанавливать операции по банковским счетам налогоплательщиков и арестовывать имущество налогоплательщика.

Такое положение приводило к тому, что к одному и тому же налогоплательщику с проверками независимо друг от друга могли приходить представители налоговых органов, а также проверяющие от четырех социальных фондов. При этом каждая команда контролеров могла проверять налогоплательщика только в отношении правильности уплаты им тех налогов или взносов, которые относились непосредственно к их компетенции. Таким образом, контролируя при проведении налоговой проверки организации правильность уплаты подоходного налога (в отношении которого организация выступает в роли налогового агента), сотрудники налоговых органов не могли проверить начисление и уплату взносов в Пенсионный фонд РФ, имеющих сходную налоговую базу.

Для налогоплательщиков трудности соблюдения налогового законодательства и законодательства, связанного с социальным страхованием и уплатой платежей (взносов) в государственные социальные внебюджетные фонды, дополнительно усугублялись несовпадением правил определения налоговой базы по подоходному налогу и взносам в каждый из этих фондов, имеющих свои особенности. Соответственно, точное соблюдение законодательства требовало дополнительных административных и финансовых ресурсов. Не совпадали также порядок и сроки уплаты этих налогов и сборов.

Одно из направлений мобилизации средств, предназначенных для финансирования мероприятий по государственному социальному страхованию, связано с совершенствованием работы по учету и контролю за поступлением страховых взносов в государственные социальные внебюджетные фонды.

Идея введения единого социального налога, т.е. объединения всех страховых взносов, возникла еще в 1998 г., когда Госналогслужба России (ныне — Министерство по налогам и сборам РФ) предложила при сохранении механизма сбора страховых взносов в социальные внебюджетные фонды установить для них единую унифицированную налогооблагаемую базу и передать функции учета и контроля одному ведомству. Однако тогда эти предложения из-за их не совершенства оказались невостребованными, и вопрос остался открытым.

Теперь же после принятия части второй Налогового кодекса РФ и Федерального закона от 5 августа 2000 г. № 118-ФЗ “О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах” с 1 января 2001 года вступил в силу новый порядок исчисления и уплаты взносов в государственные социальные внебюджетные фонды. Главой 24 части второй Налогового кодекса РФ был введен единый социальный налог (ЕСН).[11.с.50-53]

В составе ЕСН консолидированы взносы в Пенсионный фонд, Фонд социального страхования и фонды обязательного медицинского страхования — с целью мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Сумма единого социального налога должна исчисляться налогоплательщиками отдельно по каждому социальному внебюджетному фонду (ПФР, ФСС, Федеральному и территориальным ФОМС) и, скорее всего, будет перечисляться на счета фондов отдельными платежными поручениями.

Ставки единого социального налога указаны в следующей таблице:

| Налог. База на кажд. Отд. |

Пенсионный |

Фонд |

Фонды обязательного |

Итого |

||

| Федеральный |

Территориальные фонды |

|||||

| 1 |

2 |

3 |

4 |

5 |

6 |

|

| До 100 000 руб. |

28,0% |

4,0% |

0,2% |

3,4% |

35,6% |

|

| От 100001 |

28000 р. + 100000 |

4000р.+2,2% |

200 руб. + |

3400руб.+1,9% |

35600 100000 |

|

| От 300001 |

59600 руб. + |

8400 руб. + |

400 руб. + |

7200 руб. + |

75600 |

|

| Свыше |

83300 руб. + |

11700 руб. |

700 руб. |

9900руб. |

105600 |

|

Величина единого социального налога в части, касающейся зачисления в Пенсионный фонд РФ, разделяется на единый социальный налог (взнос), который идет в федеральный бюджет фонда для финансирования страховой и накопительной пенсии, и страховые взносы (сборы), зачисляемые в бюджет фонда для финансирования страховой и накопительной пенсии. Все вместе составляет 28% от фонда оплаты труда.

Первая часть обезличена и составит 14% от фонда оплаты труда. Она отчисляется предприятием в бюджет, оттуда поступает в ПФР, который, в свою очередь, обязуется тут же выплачивать из этих денег базовую пенсию россиян (450 рублей). Другие 14% пойдут на выплату страховой и накопительной частей пенсий – 8-12% и 2-6% соответственно. Эти деньги за каждого работника предприятие будет перечислять непосредственно в ПФР, который и будет их инвестировать (до 2003 года, дальше право инвестирования перейдет к самим работникам).

Однако следует отметить, что начисленный ЕСН ежемесячно должен уменьшаться на сумму страховых взносов, уплаченных в Пенсионный фонд (половина пенсионной части ЕСН – 14%). Чтобы у фонда не возникло сомнений в том, что налогоплательщики, вычтя из ЕСН 14%, уплатили взнос в ПФР, было решено производить сверку начислений ЕСН и выплат пенсионных взносов ежемесячно, не позднее 15-го числа каждого месяца. То есть, если по итогам месяца сумма, на которую уменьшен ЕСН, окажется больше страхового взноса, уплаченного в ПФР, то с 15-го числа следующего месяца налогоплательщик будет облагаться штрафом – еще 14%. Однако из-за несоответствия момента начисления ЕСН (происходит одновременно с начислением зарплаты, а значит применяется и вычет по ЕСН) и страхового взноса в ПФР (уплата происходит позже 15-го числа каждого месяца) сумма вычета заведомо окажется больше уплаченного взноса, поэтому применять налоговый вычет будет нельзя, а в итоге налоговая нагрузка на фонд заработной платы вырастет на 14%; а если все-таки применять вычет, то это нарушение закона, и вместо 36,5% ЕСН будут платить по ставке 50%.

Еще одна «техническая недоработка» закона – невозможность вычета из ЕСН более половины суммы всех месячных пенсионных взносов (то есть более 14% от фонда оплаты труда). Например, если налогоплательщик в январе направил в Пенсионный фонд 10% от фонда оплаты труда и, соответственно, вычел из ЕСН столько же, то в следующем месяце, заплатив полностью 14% за февраль и оставшиеся 4% за январь, он не сможет вычесть из ЕСН 18% - только 14%. Таким образом, 4% будут просто-напросто «съедены» бюджетом.

Судя по этому, можно будет ожидать, что легализовывать зарплату теперь будет еще более невыгодно, чем раньше.

Воспользоваться правом на уменьшение налога, как и прежде, смогут только те организации, в которых заработная плата в расчете на одного работника составляет свыше 100тыс. рублей. При этом налоговая база организаций, имеющих право применять регрессивную шкалу налогообложения по ЕСН, в предыдущем налоговом периоде должна превышать 30тыс. рублей в расчете на одного человека. Исходя из официальных статистических данных об оплате труда, воспользоваться регрессивной шкалой по ЕСН в текущем году смогут только организации нефтедобывающей и газовой промышленности. На подходе организации нефтеперерабатывающей промышленности, а также банки и страховщики. Организациям остальных отраслей, – а их подавляющее большинство – льготная шкала недоступна: уровень оплаты труда наемных работников слишком низок, в среднем он составляет не более сорока тысяч рублей в год.

Более того, в 2002 году вводится пониженная ставка на прибыль(24%), поэтому становится экономически выгодно выплачивать зарплату из чистой прибыли предприятия в виде материальной помощи или дивидендов по акциям. В результате бюджет ПФР и вся пенсионная реформа окажутся без единого социального налога.[4.c52-53]

Положительным результатом стало выполнение ежемесячных заданий за январь-март 2001 г. по сбору ЕСН во все фонды. Поступления платежей в сравнении с тем же периодом прошлого года увеличились. Единого социального налога, зачисляемого в федеральный бюджет, поступило за январь-сентябрь т.г. 252,2 млрд. рублей. Задание по указанному налогу, установленное Министерству в размере 208,8 млрд. рублей, выполнено на 120,8%. Перевыполнение составило 43,4 млрд. рублей.

В 2001 году поступления единого социального налога и сумм в счет погашения задолженности предыдущих лет по взносам в государственные внебюджетные фонды (с учетом расходов, произведенных на цели государственного социального страхования) составили 603,2 млрд. рублей.

Из них поступило:

| в Пенсионный фонд РФ - |

470млрд. рублей, |

| в Фонд социального страхования РФ |

73,8 млрд. рублей, |

| в Федеральный фонд |

3,8 млрд. рублей, |

| в территориальные фонды |

55,6 млрд. рублей. |

При этом 566,9 млрд. рублей - единый социальный налог и 36,3 млрд. рублей - платежи в счет погашения задолженности предыдущих лет по взносам в государственные социальные внебюджетные фонды.

Задание в размере 515,0 млрд. рублей, установленное на 2001 год, выполнено на 117,1% (603,2 млрд. рублей).[12.]

Однако, несмотря на то, что в фондах была достигнута высокая собираемость платежей, все они накопили огромную недоимку. Обязанность по ее взысканию перешла к налоговым органам на местах. Однако проблему с задолженностью по ранее начисленным платежам в государственные внебюджетные фонды за короткий промежуток времени решить силами только налоговых органов невозможно.

ЕСН сегодня еще не является по-настоящему единым. Налоговая база фондов исчисляется раздельно в отношении каждого фонда, и налог уплачивается в каждый из них отдельными платежными поручениями. Осложняет расчеты по ЕСН право работодателей самостоятельно осуществлять расходы за счет средств ФСС РФ. Более правильно, было бы установить порядок, при котором все плательщики уплачивают полностью в ФСС РФ всю начисленную сумму взноса и потом уже в самом фонде получают возмещение своих расходов. Это будет способствовать своевременному и полному контролю за расходованием средств фонда.

Законодатели могли бы также объединить взносы в федеральный и территориальный фонды ОМС в один платеж, который начислялся бы по единой ставке и распределялся между ними органами федерального казначейства. Или установить единый платеж, который бы зачислялся в территориальный фонд, а затем по установленному нормативу отчислений от его доходов средства списывались бы на счет федерального фонда. Это упростит исчисление налога и отчетность, сократит количество платежных поручений, а заодно позволит сократить объем учетной работы и количество лицевых счетов в налоговых органах.

Существенные недостатки имеют регрессивная шкала налоговых ставок ЕСН и условия ее применения. Условия применения регрессивных ставок чересчур жесткие, и число организаций, которые могут их использовать, очень ограниченно. ЕСН - это налог с юридических лиц, однако налогоплательщик обязан по каждому физическому лицу вести лицевой счет всех выплат, да еще и сумму начисленного налога. Было бы проще применять регрессивную шкалу ставок не по отношению к начисленным доходам отдельных работников, а в целом по организации.

Также, к сожалению, ожидаемого снижения налоговой нагрузки на фонд оплаты труда налогоплательщиков не получилось. Совокупная ставка налога для налогоплательщиков - работодателей в размере 35,6% остается высокой, а регрессивную шкалу в ее нынешнем виде смогут применять очень немногие из них.

Сейчас налогоплательщики должны ежемесячно представлять расчеты авансовых платежей по ЕСН, что обременительно для них и создает излишнюю нагрузку на налоговые органы. Целесообразно было бы ввести ежеквартальное представление расчетов, а уплату ЕСН производить, как и ранее, ежемесячно.

Бесспорно, предусмотреть абсолютно все при введении столь сложного по своей сути налога чрезвычайно трудно. Особенно когда одновременно происходит реформирование систем пенсионного и социального обеспечения. Но уже сегодня, исходя из положительных результатов проделанной работы, можно смело сказать: введение единого социального налога - правильный и обоснованный шаг. При внесении взвешенных законодательных поправок единый социальный налог максимально способен показать свою эффективность и жизнеспособность, а это в интересах и государства, и налогоплательщика, и граждан.

2.2. Пенсионная реформа, её сущность, проблемы введения.

Принимаемые оперативные меры по стабилизации ситуации с пенсионным обеспечением в Российской Федерации не могут заменить необходимости глубинного реформирования пенсионной системы в целях ее адаптации к формирующимся рыночным отношениям. Поэтому необходим переход от действующей перераспределительной системы к накопительным принципам финансирования пенсий, дабы предотвратить углубление кризиса пенсионной системы страны и одновременно создать предпосылки для быстрого и устойчивого экономического роста. Первые законы из пакета федеральных правовых документов («О трудовых пенсиях в РФ», «О государственном пенсионном обеспечении в РФ» и др.) уже вступили в силу. В них в качестве страховщика наряду с Пенсионным фондом РФ обозначены и негосударственные пенсионные фонды. Но более четко статус, права и обязанности последних в процессе формирования накопительной составляющей трудовой пенсии должны быть регламентированы специальными законами, в первоначальной версии названными «Об инвестировании средств финансирования накопительной части трудовой пенсии в РФ», «Об обязательных профессиональных пенсионных системах» и др..

Общим источником пенсионных денег станет единый социальный налог. Ставка тарифа, предусмотренная в социальном налоге для Пенсионного фонда (28% от фонда оплаты труда), будет разделена на три равные части. Первая из них будет поступать в федеральный бюджет, и из них предполагается выплачивать так называемую базовую пенсию, одинаковую для всех граждан. Конкретный размер этой пенсии будет установлен на уровне прожиточного минимума пенсионера, который составляет 450рублей.

Вторая половина пенсионных отчислений пойдет в Пенсионный фонд, откуда будут выплачиваться страховая и накопленная части трудовой пенсии, размер которых зависит от трудового стажа человека и его заработков в течение жизни. Все эти деньги будут зачисляться на именные пенсионные счета граждан, но при этом делиться на две неравные части – накопительную и условно – накопительную. Накопительная часть счета будет инвестироваться, условно – накопительная часть инвестироваться не будет, а пойдет на текущие выплаты пенсий. При этом планируется вести раздельный учет взносов в накопительную и условно - накопительную системы. Размер взносов в накопительную часть будет установлен в размере 2% фонда оплаты труда для граждан, которым сейчас от 35 до 50 лет и 6% - для более молодых россиян. При этом для лиц, возраст которых превышает 50 лет, вообще признано нецелесообразно вводить накопительные счета. Для организации работы с именными пенсионными счетами граждан, контроля за перечислением и инвестированием пенсионных средств и решения других проблем, связанных с функционированием накопительных счетов, планируется в ближайшее время создать специальный федеральный орган исполнительной власти.

Пакет законопроектов по пенсионной реформе предполагает, что к моменту выхода человека на пенсию его пенсионные права, накопленные на именном пенсионном счете, будут конвертироваться в реальные деньги. Конкретные суммы ежемесячных выплат определят исходя из так называемого коэффициента дожития – средней продолжительности жизни человека после его выхода на пенсию, который по расчетам Пенсионного фонда, составляет сегодня 19 лет. То есть для установления размера ежемесячной пенсии накопленная на счете сумма будет делиться на 228 (19 лет, умноженные на 19 месяцев). Но пенсия, как и сейчас, будет выплачиваться из текущих налоговых поступлений.[5.c.32-33]

Прежде всего, необходимо обратить внимание на достаточно высокий единый социальный налог. Известно, что высокий уровень налогов провоцирует уклонение от них. В российских же условиях этот налог просто заставляет уводить зарплату «в тень», тем самым, разрушая собственную базу. Принимая во внимание, что и взносы на страховую часть трудовой пенсии (8-12%), и взнос в федеральный бюджет (14%) подлежат выплате непосредственно сразу сегодняшним пенсионерам, можно утверждать, что у нас преимущественно сохраняется распределительная система. Получается, что от нынешней распределительной системы мы переходим к ещё более запутанной и сложной, но по сути той же самой распределительной системе.

Обратим внимание и на расплывчатость норм относительно обязательств государства по выплате пенсий. Полномочия по установлению размера пенсии делегируются правительству, а потому рассчитать сегодня будущую пенсию невозможно.

Новое российское пенсионное законодательство представляет пенсию как результат пенсионного страхования. Между тем никаким страхованием эта система не является. Государство несет полную ответственность за выплату пенсий гражданам даже в том случае, если ПФР не сможет собрать ни копейки взносов. Страхование, даже если оно обязательно в силу закона, подразумевает договорные отношения. Между тем предоставление государством пенсии есть его конституционная обязанность во всем мире, в том числе в России. Более того, произошедшая в новых законах подмена понятий противоречит Конституции РФ (ст. 72, пункт 1-ж), согласно которой социальное обеспечение отнесено к совместному ведению Российской Федерации и ее субъектов, что новая пенсионная система полностью игнорирует. Все решения о размещении средств ПФР будут приниматься в Москве ограниченным кругом федеральных чиновников.

Условия для собственно накопительной части нашей пенсионной системы вроде бы должен создать проект закона «Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ». Согласно проекту, средства накопительной части трудовой пенсии объявляются собственностью государства и передаются в управление ПФР. Последний как представитель собственника получает право распоряжаться этими деньгами, передавая их избранным на конкурсной основе управляющим компаниям. Граждане имеют право выбрать «инвестиционный портфель», а в будущем – и инвестиционную компанию. Предлагаемый ПФР «портфель» имитирует свободу выбора, но возлагает на гражданина ответственность за этот выбор. Окончательное решение о переводе активов в инвестиционную компанию принимает ПФР.

ПФР также не отягощен никакими определенными обязательствами по выплате пенсий из накопительной части, сказано только, что право на выплаты из этих денег гражданин получает только по достижении пенсионного возраста. Небольшой нюанс заключается еще и в том, что размер выплат будет определяться делением накопленной суммы на число месяцев – так называемый срок дожития, который будет устанавливаться и изменяться отдельным законом .

В российских условиях передача государственному учреждению фактически прав собственника пенсионных накоплений может привести к самым печальным последствиям.

Во-первых, проект допускает продажу активов по цене ниже рыночной стоимости, а приобретение – выше. Расходы ПФР на собственную деятельность ничем неограниченны, а определить эффективность его затрат будет невозможно. Система и размер оплаты услуг управляющей компании и специализированного депозитария (0,9 и 0,1% средней стоимости чистых активов вне зависимости от их размеров соответственно) не создают стимулов для эффективного управления. А вводимая проектом система административного контроля кажется неэффективной, поскольку это попытка заставить одного чиновника следить за другим, имеющим доступ к миллиардам долларов.

Во-вторых, предлагаемая система дезорганизует фондовый рынок России, создавая на нем административную монополию. ПФР от лица собственника заключает договоры с ограниченным числом управляющих компаний (по словам замминистра Минэкономразвития Михаила Дмитриева, их будет всего пять-шесть). Эти компании будут полностью зависеть от ПФР, который обладает административно-монопольным положением – перезаключает договоры, манипулирует текущими обязательствами управляющих компаний и т.д. Пенсионный фонд, получающий право определять голосование по акциям, которые находятся в управлении этих компаний, имеет возможность манипулировать и политикой акционерных обществ, и их собственностью. Каждая из подчиненных ПФР управляющих компаний может иметь до 10% акций одного эмитента. Руководителю ПФР достаточно передать просьбу в шесть «своих» управляющих компаний, чтобы получить при голосовании в АО большинство. Принимая же во внимание огромные и постоянно растущие (согласно пояснительной записке к проекту – на 1,75% ВВП в год) активы пенсионных накоплений, ясно, что ПФР превратиться в монополиста на фондовом рынке России уже через несколько лет сможет контролировать львиную долю этого рынка. А это грозит разрушительным воздействием на весь фондовый рынок страны и новым переделом собственности.[4.c54-55]

Тем не менее, анализируя итоги расходов и доходов ПФ РФ нынешнего года по сравнению с предыдущим, можно сказать, что доходы ПФ РФ увеличились в 1,6 раза, причем поступление страховых взносов (а это основная составляющая часть доходов фонда) увеличилось на 51,5% при одновременном увеличении и финансирования из федерального бюджета (возросло также на 51,5% ).[11.]

2.3. Анализ функционирования ФОМС.

Цель медицинского страхования - гарантировать гражданам при возникновении страхового случая получения медицинской помощи за счет накопленных средств и финансировать профилактические мероприятия.Систему медицинского страхования целесообразно рассматривать в двух аспектах.

В наиболее широком смысле медицинское страхование представляет собой систему общественного здравоохранения, экономическую основу которой составляет финансирование из специальных страховых фондов. При этом охрана здоровья граждан финансируется «снизу». Страховые фонды образуются за счет различных источников финансирования: средств государственного бюджета, взносов предприятий, предпринимателей и работающих.

В узком смысле это процесс поступления финансовых ресурсов и их расходование на лечебно-профилактическую помощь, дающий гарантию получения этой помощи, причем ее объем и характер определяются условиями страхового договора.

Говоря о системе медицинского страхования, необходимо различать добровольное и обязательное медицинское страхование, так последнее является составной частью государственного социального страхования и обеспечивает всем гражданам Российской Федерации равные возможности в получении медицинской и лекарственной помощи, предоставляемой за счет средств обязательного медицинского страхования в объеме и на условиях, соответствующих программам обязательного медицинского страхования.

Обязательное медицинское страхование регулируется Законом РФ «О медицинском страховании граждан в Российской Федерации» является частью государственной политики и системы социального страхования. Основной программой ОМС является Базовая программа ОМС, которая разрабатывается Министерством здравоохранения РФ, согласовывается Министерством финансов РФ, Федеральным Фондом ОМС и утверждается Правительством. Базовая программа включает в себя первичную медико-санитарную помощь, стационарное и восстановительное лечение, осуществляется за счет средств ОМС и реализуется на основе договоров, заключаемых между субъектами обязательного медицинского страхования.

Медицинская помощь в рамках базовой программы предоставляется гражданам на всей территории Российской Федерации в соответствии с договорами обязательного медицинского страхования.

Обязательное медицинское страхование строится на системе договоров между субъектами страхования, отражающих права, обязанности и ответственность сторон. Пациент получает возможность выбора независимого защитника своих интересов при получении медицинской помощи.

Каждому застрахованному или страхователю в порядке, установленном договором ОМС, страховой медицинской организацией выдается страховой медицинский полис обязательного медицинского страхования. На территории РФ действует страховой полис обязательного медицинского страхования единого образца.[6.c.40-42]

Система ОМС очень многолика, многофакторна и сложна, так как ее инфраструктура вбирает огромный спектр политических, социальных и экономических проблем, и каждая их этих моделей может иметь несколько типов реализации, зависящих от вариантов финансового взаимодействия подсистем, входящих в систему ОМС, наличие связей различного характера между ними, влияние подсистем на обеспечение государственной политики в деле внедрения ОМС. Базисом каждой системы ОМС является порядок движения финансовых средств от страхователя в медицинские учреждения на возмещение затрат последних за оказанную медицинскую помощь при наступлении страхового события.

Законодательной базой предусмотрено 3 варианта движения финансовых средств:

1. движение финансового потока от территориального фонда ОМС через страховые медицинские организации в медицинские учреждения;

2. финансирование медицинских учреждений осуществляется через страховые медицинские организации и непосредственно территориальным фондом. Всеобщность страхования обеспечивается филиалами территориальных фондов;

3. финансирование медицинских учреждений осуществляется только территориальным фондом. Функции страховщика выполняют филиалы территориальных фондов ОМС.

Существование различных схем финансовых потоков обусловлено рядом факторов, в том числе:

· различной степенью готовности территорий к внедрению системы обязательного медицинского страхования;

· финансовыми возможностями регионов;

· национально-территориальными особенностями регионов;

· политическими аспектами регионов.

В настоящее время в России предпринимается попытка перехода от государственной (бюджетной) системы финансирования медицинской помощи к финансированию через систему обязательного медицинского страхования.

Немаловажным фактором является создание основы системы ОМС на уровне субъекта РФ, что позволит урегулировать взаимоотношения «центра» и « регионов» в отношении разделения полномочий в системе здравоохранения, а не территориальном уровне осуществлять выравнивание финансовых средств территорий, необходимых для реализации программ ОМС.

Основной смысл проводимых в здравоохранении преобразований заключается в создании медицинских услуг при соблюдении принципа общественной солидарности и удовлетворения потребности граждан в медицинской помощи.

В нашей стране в течение многих десятилетий господствовал принцип остаточного финансирования здравоохранения, да и качество оказываемых услуг часто не зависело от финансирования. Принятие Закона РФ « О медицинском страховании граждан РФ» означало отказ от остаточного принципа финансирования здравоохранения и формирования финансовых ресурсов для развития этой отрасли на стадии распределения стоимости продукта и включения затрат на здравоохранение в себестоимость продукции.

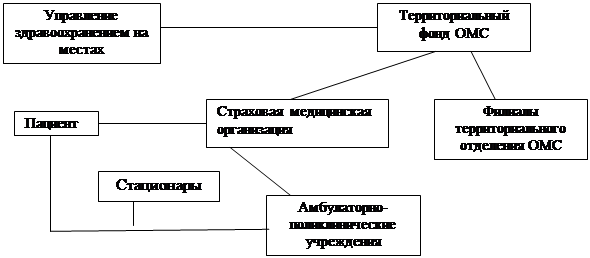

Внедрение системы ОМС расширяет права граждан на выбор лечебных учреждений и врача, позволяет более эффективно использовать средства здравоохранения. Законом определено, что обязательное медицинское страхование является формой социальной защиты интересов населения, обеспечивающей всем гражданам России равные возможности в получении медицинской и лекарственной помощи, предоставляемой за счет средств, в объемах и на условиях соответствующих программ ОМС. Каждый регион осуществляет переход к обязательному медицинскому страхованию в силу своего понимания проблемы и самостоятельно выбирает конкретную схему такого перехода.[7.c.39] Наиболее распространенной является следующая схема:

В связи с введением обязательного медицинского страхования встала проблема определения размера страховых тарифов и объема страховых фондов по ОМС. Правильно рассчитанная тарифная ставка обеспечивает финансовую устойчивость страховых операций. На сегодняшний день наиболее разработан лишь механизм формирования фонда обязательного медицинского страхования. Определены плательщики взносов – работодатели, предприниматели без образования юридического лица, граждане, занимающиеся частной практикой, и граждане, использующие труд наемных рабочих. Облагаемой базой является начисленная оплата труда по всем основаниям, включая сверхурочную работу, работу в выходные и праздничные дни, оплату за совместительство. Ставка страховых взносов составляет 3,6 % , в том числе 0,2 % поступает в федеральный фонд и 3,4% остается на местах. Взносы на неработающее население должны делать местные власти.

Тарифная ставка, лежащая в основе страхового взноса, называется брутто-ставкой. Она состоит из совокупности нетто ставки и нагрузки. В основу расчета рисковой нетто-ставки заложена стоимость курса лечения и вероятность наступления страхового случая. Вероятность обращения в лечебные учреждения и вызова скорой помощи была изучена на основе пятилетней статистики и экспертной оценки.

Рисковая нетто-ставка выражает часть страхового взноса в денежной форме, предназначенную на покрытие риска

Вторая часть страхового тарифа, нагрузка, составляет 30% брутто-ставки и включает расходы на превентивные мероприятия – 5%, расходы на ведение дел страховой компании – 10%. Прибыль в структуру тарифной ставки ОМС не закладывается.

Превентивные расходы предназначаются для проведения оздоровительных, физкультурных мероприятий, направленных на укрепление здоровья, оздоровление производственной и бытовой сферы среди застрахованных по ОМС.

Каждый регион самостоятельно разрабатывает и утверждает тарифы на медицинские услуги. При этом заработная плата в тарифе на конкретную услугу при одинаковой сложности не зависит от категории стационара. Тарифы на услуги, не вошедшие в клинико-статистические группы, рассчитываются дополнительно. Тарифы даже не предусматривают затрат на ремонт оборудования, не говоря уже о финансировании развития материально-технической базы здравоохранения. Лишь небольшая часть больниц и поликлиник оборудованы современной аппаратурой, 38 % амбулаторно-поликлинических учреждений находятся в неприспособленных помещениях, не имеют современных диагностических центров, кабинетов физиотерапии и т.д. и еще очень много нерешенных вопросов.

Если проанализировать функционирование фонда медицинского страхования в целом, то можно сказать, что по сравнению с предыдущим годом поступления в фонд увеличились на 45,5%, впрочем, увеличились и расходы – на 45,9% больше, чем в предыдущем году. Что касается структуры расходов ФОМСа, то здесь основное направление – это субвенции территориальным фондам (81,8% от общего числа расходов), на втором месте – финансирование целевых программ ОМС и отдельных мероприятий по здравоохранению (14,6% от всех расходов), остальные расходы идут на финансирование исполнительной дирекции фонда (1,2%) и финансирование по созданию и совершенствованию информационной системы фонда (1,3%). Причем, необходимо отметить, что увеличение расходной части бюджета пошло в основном на увеличение субвенций территориальным фондам и финансирования целевых программ (по сравнению с предыдущим годом увеличились в 1,4 и 2,5 раза соответственно).[13.]

Глава 3. Характеристика проблем функционирования внебюджетных фондов РФ и перспективы их решения.

3.1. Пенсионный фонд Российской Федерации.

Одной из самых серьезных проблем в деятельности ПФ РФ остается проблема инвестирования пенсионных денег. Члены совета по пенсионной реформе не пришли к единому мнению в отношении законопроектов о профессиональных пенсиях и об инвестировании средств для накопительных пенсий.

Основная претензия к законопроекту об инвестировании пенсионных средств – недостаточная прозрачность прописанных в нем механизмов. Законопроект в нынешнем виде не может обеспечить прозрачность инвестиций, абсолютные государственные гарантии и эффективные механизмы инвестирования в наиболее доходные и прибыльные сферы. Тем более, что даже среди разработчиков закона нет согласия по поводу того, в какие именно финансовые инструменты должны инвестироваться средства Пенсионного фонда, какие финансовые институты, государственные или частные, будут при этом задействованы, где эти средства должны работать – в России или за рубежом, каков должен быть государственный контроль, как следует гарантировать их сохранность и прочее. Эти недоработки очевидны, однако на сегодняшний день не предложено никаких реальных альтернатив проекту закона. Согласно этому проекту, накопительная часть пенсионных сбережений должна инвестироваться по трем направлениям – в государственные ценные бумаги РФ, в акции предприятий с высоким рейтингом корпоративного управления в России и за границей.

Идея инвестировать часть пенсионных средств за границей представляется очень удачной, поскольку российский инвестиционный рынок слишком мал для тех средств, которые могут появиться в результате перехода на накопительную систему. Может это и покажется странным при той нехватке инвестиций, которая сегодня существует во всех областях нашей экономики, однако у нас практически нет адекватных по объемам инвестиционных проектов и инструментов. Поэтому, когда в ходе пенсионной реформы появиться миллиард долларов, вложить их на территории нашей страны будет просто некуда. Выдвинутые зам. министром экономического развития Михаилом Дмитриевым предложения о выводе большей части денег на международный фондовый рынок не вызвали одобрения в Пенсионном фонде.[5.c.33-34]

К моменту введения в действие пенсионной реформы сумма резервов для инвестирования составит около 32 млрд. рублей, то есть более 1млрд. долларов. Сумма немалая, поэтому распорядиться её нужно максимально эффективно и желательно без рисков. В результате было решено в начале проведения реформы размещать деньги исключительно внутри страны. В 2002 году все пенсионные деньги будут находиться в распоряжении государства, а государство, в свою очередь, будет инвестировать их в государственные ценные бумаги.

Конечно, предполагать, что государственные ценные бумаги преумножат вложенные в них пенсионные средства, ведь на сегодняшний день многие из этих ценных бумаг имеют отрицательную реальную (с поправкой на инфляцию) доходность. А ведь в системе накопительных пенсионных фондов доходность крайне важна, так как те деньги, которые откладывают сейчас молодые, будут использоваться как нынешними пенсионерами, так и самими вкладчиками в будущем.

Доходность вкладов в государственные фонды едва ли сможет превысить 15%, инфляция же в стране гораздо выше. Получается, что никакой прибыли от размещения пенсионных денег не получится. Пенсионные деньги реально работать не будут и просто съедятся инфляцией.

Например, первые 3 млрд. долларов уже инвестированы в гос.облигации ОФЗ 14-ой и 15-ой серии, средняя доходность которых составляет17,28% годовых. Так как ПФР должен будет выплатить с инвестиционного дохода налог на прибыль, то доходность составит около 15%. А ведь смысл инвестирования как раз в том, чтобы капитал, сформированный из части пенсионных взносов, прирастал и каждый потенциальный пенсионер видел бы, как это происходит конкретно с его счетом.

К тому же непонятно, какие гос.бумаги будут в этом задействованы и есть ли вероятность того, что Минфин направит пенсионные деньги на погашение внешних долгов.

Одним из путей решения проблемы инвестирования пенсионных накоплений можно представить вложения в недвижимость. В России имеется сектор, требующий долгосрочных инвестиций и обещающий высокую отдачу вложенных средств. Это ипотека, о необходимости которой разговоры идут уже много лет. Сегодня уже сформирован потенциал спроса на эти услуги, отработаны практические механизмы ипотечных операций, сформирована законодательная база этой деятельности. Проблема лишь в отсутствии длинных денег, каковыми и являются пенсионные накопления.

Существует информация, что негосударственные пенсионные фонды планируют вкладывать средства пенсионных накоплений в недвижимость (не в прямую, а в виде ипотеки), в виде предоставления жилищных кредитов. Существует мнение, что в этом случае можно уменьшить размер платежа по ипотечному кредиту с 15 до 8-10%. Однако позволит ли это негосударственным пенсионным фондам государство это ещё большой вопрос.

Беспокоит и то, что на именные пенсионные карточки реальные накопленные деньги поступят лишь в 2003 году, до этого граждане РФ не будут иметь никакой информации о своих счетах. По словам Михаила Дмитриева, средства, которые будут собраны в течение 2002 года, в силу технических причин могут быть закреплены за конкретными плательщиками пенсионных взносов только к середине 2003 года. Это связано с довольно-таки сложной процедурой их регистрации. До этого времени ни сами граждане, ни Пенсионный фонд РФ не будут обладать информацией о том, сколько взносов на накопления имеется у каждого отдельного гражданина.

Только с середины 2003 года каждый пенсионер сможет самостоятельно выбирать инвестиционный портфель, в который будут направляться средства, накопленные им за предыдущий год. При этом с 2004 года каждый человек сможет направлять свои средства в негосударственные пенсионные фонды. Таким образом, если пенсионер хочет получать более высокий доход при более высоких рисках, он сможет вкладывать средства в негосударственные управляющие компании. Если же он выберет более консервативный вариант в лице государственного ПФР, то его риски будут минимизированы при одновременном снижении доходности бумаг.

Предприниматели полагают, что государству дано слишком много полномочий по введению на инвестирование пенсионных средств. С одной стороны, пенсионеру вроде бы разрешается самостоятельно выбирать объект инвестирования своих сбережений, а с другой стороны, строго оговаривается перечень разрешенных для этого активов.

Государство формирует некоторое количество практически безрисковых инвестиционных портфелей, куда гражданин посредством специального уполномоченного органа может направлять свои сбережения. Существует закрытый список разрешенных к инвестированию активов, который включает федеральные ценные бумаги, акции и облигации российских предприятий, ипотечные ценные бумаги, ценные бумаги иностранных компаний и государств. Также в законе прописан перечень активов, в которые запрещено размещать средства пенсионных накоплений. Это, прежде всего, векселя и производные ценные бумаги. Здесь также необходимо отметить, что государственные ценные бумаги будут являться приоритетным элементом любого инвестиционного портфеля. А в ценные бумаги иностранных эмитентов можно будет разместить лишь не более 20% всех пенсионных накоплений.[9.c.55]

Другая важная тема - выбор негосударственных структур – страховщиков по обязательному накопительному страхованию. В первую очередь это, как отмечено выше, негосударственные пенсионные фонды – специализированные финансовые институты социальной защиты, исключительным видом деятельности, которых является организация негосударственного пенсионного обеспечения. Исходя из социального характера деятельности данных институтов, к ним предъявляют повышенные требования со стороны государства, детально разрабатываемая нормативно-правовая база обеспечивает гарантии, которых нет ни у одного финансового института. Кроме того, система формирования негосударственных пенсий в рамках негосударственных пенсионных фондов сочетается с идеологией осуществления обязательного накопительного пенсионного страхования. Это, прежде всего, участие в инвестиционном процессе таких субъектов, как управляющие компании и специализированные депозитарии, наличие контролирующего общественного органа – попечительского совета, обязательная аудиторская проверка и актуарное оценивание обязательств фонда перед участниками. Но вместе с тем, одной из основных проблем развития негосударственных пенсионных фондов в РФ в силу объективных причин, сложившихся в отечественной экономике, является некоторая их «закрытость», т.е. в основной массе фонды не ориентированы на человека «с улицы», является корпоративными и развиваются самодостаточно в рамках предприятий, объединений и даже отраслей. Отсюда вытекает и противоречие развития – активы в основном направляются на финансирование корпоративных проектов. Для повышения надежности вложений , основываясь на мировом опыте, необходимо предотвращать возникновение конфликта интересов.

Безусловно, что для обеспечения более широкого выбора схем необходимо привлечение и иных финансовых структур, как страховые организации и т.д., но необходима детальная доработка существующего законодательства, регулирующего деятельность данных институтов.

Осуществление мер по минимизации рисков привлечения негосударственных структур в систему обязательного пенсионного страхования и одновременно жесткий государственный контроль за целостной системой пенсионного обеспечения в Российской Федерации позволяет существенно улучшить её состояние, дав её гражданам возможность реально влиять на размер своей будущей пенсии. Новая система предоставляет возможность выбора модели формирования накопительных активов при участии самих застрахованных, оптимальные размеры пенсии при более высокой степени надежности и качества.

Однако готовы ли граждане к выбору, смогут ли они воспользоваться им? И здесь утвердительный ответ получить сложно. Большинство населения все-таки привыкло доверять государственным институтам, хотя нередко и они кидали своих граждан на произвол судьбы.[10.c.9]

3.2. Фонд обязательного медицинского страхования.

В настоящее время государственные обязательства по предоставлению бесплатной медицинской помощи не обеспечиваются финансовыми ресурсами, территориальные программы ОМС финансируются лишь на 40-60%.

В сложившейся экономической ситуации сохранение государственных обязательств по предоставлению бесплатной медицинской помощи на универсальной основе практически нереально. При самых благоприятных условиях (Выполнение обязательств государственного бюджета по взносам на ОМС, привлечение дополнительных источников финансирования) финансовых ресурсов для обеспечения бесплатности всех видов медицинской помощи будет недостаточно. При этом важно учитывать, что чрезмерные обязательства государства ведут к деформации экономических отношений в отрасли, поскольку в условиях несбалансированности программ ОМС ограничиваются возможности полноценных договорных отношений между финансирующей стороной и ЛПУ, а значит, и повышения эффективности и качества оказания медицинской помощи. Тем самым нарушается важнейшее условие осуществления реформы здравоохранения - предсказуемость поступлений финансовых ресурсов.

Не менее очевиден и отрицательный социальный и политический эффект чрезмерной декларативности государственных обязательств: бесплатность медицинской помощи становится все более иллюзорной, растет недовольство населения состоянием служб здравоохранения. Объявив медицинскую помощь полностью бесплатной, государство все более утрачивает возможности предоставить такую помощь, тем, кто в ней более всего нуждается. Одновременно активизируется теневой рынок медицинских услуг с далеко идущими социальными и экономическими последствиями. С одной стороны, медики сильней реагируют на стимулы, возникающие в сфере теневой экономики, чем на попытки страховщиков построить разумную систему оплаты по результатам труда в общественном секторе здравоохранения. С другой - пациенты иногда вынуждены платить из собственного кармана суммы, не соответствующие реальному вкладу медиков.

Чтобы избежать чрезмерной декларативности обязательств по базовой программе ОМС, она должна рассчитываться как минимальный социальный стандарт в виде минимального норматива финансирования на одного жителя. Этот норматив должен быть ориентиром для расчета территориальной программы ОМС на уровне субъекта федерации. Иначе говоря, каждая территория должна иметь свою базовую программу в размере минимальных государственных обязательств. После оценки своих возможностей субъект федерации принимает дополнительные обязательства, которые финансируются в территориальной программе ОМС.[8.c.13-15]

Одной из наиболее острых проблем обязательного медицинского страхования является то, что при поступлении средств ОМС в систему здравоохранения происходит сокращение бюджетного финансирования отрасли, что затрудняет реализацию Закона ОМС. Сегодня тариф страхового взноса 3.6% от фонда оплаты труда – не обеспечивает финансового покрытия медицинской помощи даже работающему населению страны, а большая часть – это неработающее население, в основном старики, дети, инвалиды, безработные, которые к тому же более всего нуждающиеся в медицинской помощи. Поэтому проблема платежей на неработающее население особо остро встает именно в связи с сокращением бюджетного финансирования здравоохранения. При таком сокращении в первую очередь страдают скорая и неотложная медицинская помощь и социально-значимые виды медицинской помощи.

Сегодня становится реальной угроза разрыва связи между лечебной и профилактической медициной. В России возникает такая ситуация, когда система становится заинтересованной в постоянном росте числа больных, а не здорового населения, а качество медицинской помощи определяется не результатами, а более дорогими технологиями.

Внедрение системы ОМС практически на всех территориях отмечается неоправданно большим разнообразием моделей страхования. Это объясняется главным образом недостаточностью нормативно-правовой базы и нежеланием руководителей органов здравоохранения что-либо менять.