| Похожие рефераты | Скачать .docx |

Реферат: Наращение денег по простым процентам

Задачи на простые проценты

Банк концерна "А" с целью сказания финансовой помощи выдал ссуду 10 млн. руб. дочернему предприятию под 20% годовых сроком на 3 года. Проценты простые. Определить сумму возврата ссуды и доход банка.

Решение:

Сумма наращения денег по простым процентам

S = P (1 + ni),

где P- сумма кредита;

n- срок кредита, лет;

i- процентная ставка.

Таким образом, сумма возврата ссуды составит:

S = 10 (1 + 3*0,2) = 16 млн. руб.

Доход банка - разность между суммой выдачи и суммой возврата (т.е. величина процентов по ссуде):

16 - 10 = 6 млн. руб.

Определить проценты и сумму накопленного долга, если ссуда равна 7 млн. руб., срок долга - 4 года по ставке простого процента, равной 10% годовых.

Решение:

Сумма наращения денег по простым процентам

S = P (1 + ni),

где P- сумма кредита;

n- срок кредита, лет;

i- процентная ставка.

Таким образом, сумма накопленного долга составит

S = 7 (1 + 0,1*4) = 9,8 млн. руб.

Сумма процентов

J = S- P = 9,8 - 7 = 2,8 млн. руб.

Ссуда в размере 100 тыс. руб. выдана 20 января до 5 октября включительно под 8% годовых, год невисокосный. Необходимо найти размер погасительного платежа, применяя три метода нахождения продолжительности ссуды (см. приложение). Решение:

Точное число дней ссуды получим по Приложению:

278 - 19 = 259 дней

Приближенное число дней ссуды (продолжительность каждого месяца 30 дней):

11 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 5 = 256 дней

Возможные варианты расчета наращенной суммы:

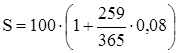

а) по точным процентам с точным числом дней ссуды:

= 105,67 тыс. руб.

= 105,67 тыс. руб.

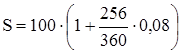

б) по обыкновенным процентам с точным числом дней ссуды:

= 105,75 тыс. руб.

= 105,75 тыс. руб.

в) по обыкновенным процентам с приближенным числом дней ссуды:

= 105,69 тыс. руб.

= 105,69 тыс. руб.

Контракт предусматривает следующий порядок начисления процентов: первый год-25%, в каждом последующем полугодии ставка повышается на 11%. Необходимо определить множитель наращения за 2.5 года.

Решение:

При установлении переменной процентной ставки наращенная сумма определяется по формуле:

![]()

Выражение в скобках и представляет собой множитель наращения. Рассчитаем его:

1 + 1*0,25 + 0,5*0,36 + 0,5*0,47 + 0,5*0,58 = 1,955

Таким образом, по данному контракту наращенная сумма будет в 1,955 раза больше первоначальной.

На сумму 10 млн. руб. начисляется 10% годовых. Проценты простые, точные. Какова наращенная сумма, если операция реинвестирования проводится ежемесячно в течение первого квартала, и какова наращенная сумма, если операция реинвестирования не проводится?

Решение:

Иногда прибегают к начислению процентов на уже наращенные в предыдущем периоде суммы, т.е. происходит многоразовое наращение, именуемое реинвестированием, или капитализацией процентного дохода. В этом случае итоговая наращенная сумма определится по формуле:

![]()

В нашем случае наращенная сумма за квартал составит:

S = 10* (1 + (30/365) *0,1) * (1 + (30/365) *0,1) * (1 + (30/365) *0,1) = 10,249 млн. руб.

Если операция реинвестирования не производится, то наращенная сумма составит:

S = 10* (1 + (90/365) *0,1) = 10,246 млн. руб.

Задачи на сложные проценты.

Вкладчик внес 2 млн. руб. в банк под 50% годовых на 5 лет. Проценты сложные. Какая сумма средств вкладчика по окончании срока? Чему равен доход вкладчика за 5 лет?

Решение:

Наращенная сумма денег по формуле сложных процентов имеет вид

S = P (1 + i) n ,

где P- сумма кредита;

n- срок кредита, лет;

i- процентная ставка.

Таким образом, сумма средств вкладчика по окончании срока

S = 2 (1 + 0,5) 5 = 15,1875 млн. руб.

Доход вкладчика

J = S- P = 15,1875 - 2 = 13,1875 млн. руб.

Банк взимает за ссуду 40% годовых. За второй год установления банком маржа составляет 2%, за каждый последующий год 3%. Срок ссуды-5 лет. Размер ссуды-5 млн. руб. Найти сумму возврата долга через 5 лет.

Решение:

Нестабильность экономической ситуации вынуждает банки использовать в кредитных сделках изменяющиеся во времени, но заранее фиксированные для каждого периода ставки сложных процентов. В этом случае наращенная сумма может быть определена по формуле:

![]()

Таким образом, сумма возврата через 5 лет составит:

S = 5* (1 + 0,4) * (1 + 0,42) * (1 + 0,43) 3 = 29 млн. руб.

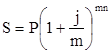

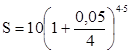

Первоначальная сумма ссуды-10 тыс. руб., срок-5 лет, проценты начисляются в конце каждого квартала, номинальная годовая ставка-5%. Требуется определить наращенную сумму. Решение:

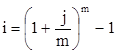

Так как проценты начисляются поквартально, используем формулу сложных процентов с разовым начислением по номинальной ставке

,

,

где j- номинальная ставка;

m- число периодов начисления в году;

n- число лет финансовых вложений.

Тогда наращенная сумма составит

= 12,820372 тыс. руб.

= 12,820372 тыс. руб.

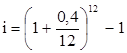

Банк начисляет проценты по номинальной ставке 40% годовых. Найти, чему равна эффективная годовая ставка при ежемесячном начислении процентов.

Решение:

Зависимость эффективной и номинальной процентных ставок выглядит следующим образом:

Тогда эффективная ставка составит

= 0,482 = 48,2%

= 0,482 = 48,2%

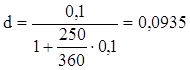

Простая процентная ставка по векселю равна 10%. Определить значение эквивалентной учетной ставки, если вексель выдан: а) на 2 года; б) на 250 дней. При сроке долгового обязательства 250 дней временную базу ставок примем равной 360 дням.

Решение:

Эквивалентная учетная ставка связана с простой учетной ставкой следующей зависимостью:

![]() ,

,

где i- простая учетная ставка;

n- срок ссуды в годах.

В случае, когда срок ссуды меньше года:

n = t/K,

где t- число дней ссуды;

К = 360 дней.

Определим эквивалентную учетную ставку, если вексель выдан на 2 года:

![]() = 8,33%

= 8,33%

Как видно, при наращении по учетной ставке 8,33% владелец векселя получит такой же доход, что и по простой ставке 10%.

Определим эквивалентную учетную ставку для векселя, выданного на 250 дней:

= 9,35%

= 9,35%

Определить процентную ставку, эквивалентную учетной, равной 30%, если наращение определяется: а) по простым процентам; б) по сложным процентам. Срок погашения-2 года.

Решение:

В случае простых процентов простая ставка, эквивалентная учетной, определяется по следующей формуле:

![]()

Соответственно, простая ставка, эквивалентная учетной ставке в 30%, будет:

![]() = 75%

= 75%

В случае сложных процентов ставка, эквивалентная учетной, определяется по формуле:

Соответственно, при сложной учетной ставке в 30% эквивалентная ей сложная ставка составит

![]() = 42,85%

= 42,85%

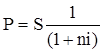

Задачи по дисконтированию.

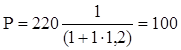

Через год владелец векселя, выданного коммерческим банком, должен получить по нему 220 тыс. руб. Какая сумма была внесена в банк в момент приобретения векселя, если годовая ставка составляет 120%?

Решение:

Используем формулу математического дисконтирования

Таким образом, первоначальная сумма составит

тыс. руб.

тыс. руб.

Фирма планирует кредит в сумме 10 млн. руб. при ставке 200% годовых. Каким должен быть срок ссуды, чтобы сумма возврата долга составила не более 20 млн. руб?

Решение:

Очевидно, что срок ссуды будет менее года, поэтому для определения срока ссуды в днях воспользуемся формулой:

![]() ,

,

где К = 360 дней.

![]() дней

дней

Если фирма хочет выплатить не более 20 млн. руб., она должна взять ссуду на 180 дней, т.е. на полгода.

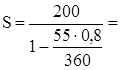

Предприниматель обратился в банк за ссудой в размере 200 тыс. руб. на срок 55 дней. Банк согласился выдать указанную сумму при условии начисления процентов по простой учетной ставке, равной 80%. Чему равна сумма долга, указанная в векселе?

Решение:

Если срок ссуды определяется в днях для простой учетной ставки, наращенная сумма будет равна:

,

,

где t- срок ссуды в днях;

d- простая учетная ставка;

К = 360 дней.

Тогда сумма долга, указанная в векселе, составит:

228 тыс. руб.

228 тыс. руб.

Фирме необходим кредит в 500 тыс. руб. Банк согласен на выдачу кредита при условии, что он будет возмещен в размере 600 тыс. руб. Учетная ставка-210% годовых. На какой срок банк предоставит кредит фирме (К=365 дней)?

Решение:

Для определения срока кредита в днях воспользуемся формулой

![]()

Срок кредита составит

![]() дня

дня

Контракт на получение ссуды на 500 млн. руб. предусматривает возврат долга через 30 дней в сумме 600 тыс. руб. Определить примененную банком учетную ставку (К=365 дней).

Решение:

Учетная ставка определяется по формуле:

![]()

![]()

Похожие рефераты:

Ценные бумаги и фондовый рынок Я.М.Миркин

Ивасенко А.Г. и др. Финансовый менеджмент

Доходность банковских операций

БАНКОВСКИЕ ОПЕРАЦИИ С ИСПОЛЬЗОВАНИЕМ ВЕКСЕЛЕЙ

Операции банка с собственными векселями

Учет расчетов с использованием векселей

Анализ операций коммерческих банков с векселями

Управление процентным риском портфеля ГКО-ОФЗ в посткризисный период

Управление процентным риском в коммерческом банке

Операции коммерческого банка с векселями

Вексель как форма денежного обращения