| Скачать .docx |

Реферат: Организация деятельности ЦБ РФ

Федеральное агентство по образованию

Беловский институт (филиал)

ГОУ ВПО «Кемеровский государственный университет»

Кафедра финансы и кредит

Контрольная работа

по дисциплине

«Организация деятельности Центрального банка»

студентки гр. ФК-071 Маркушиной Ю.А.

Работа сдана:

Работа проверена:

Рецензент: к.э.н., доцент

Калачева Е. А

Белово 2010

Фонд обязательных резервов и его значение для стабильности банковской системы.

В соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» Банк России во взаимодействии с Правительством Российской Федерации разрабатывает и проводит денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля, применяя методы и инструменты, установленные законом.

«Обязательные резервы (резервные требования) – представляют собой механизм регулирования общей ликвидности банковской системы, используемый для контроля денежных агрегатов посредством снижения денежного мультипликатора. Резервные требования устанавливаются в целях ограничения кредитных возможностей кредитных организаций и поддержания на определенном уровне денежной массы в обращении».

В соответствии со статьей 25 Федерального закона «О банках и банковской деятельности» кредитная организация обязана выполнять нормативы обязательных резервов, депонируемых в Банке России.

Обязанность выполнения резервных требований возникает с момента получения лицензии Банка России на право совершения соответствующих банковских операций и является необходимым условием их осуществления. Кредитная организация несет ответственность за соблюдение порядка депонирования обязательных резервов в Банке России. Обязательства кредитной организации перед третьими лицами не являются основанием освобождения от обязанностей по депонированию обязательных резервов в Банке России.

Порядок депонирования обязательных резервов осуществляется исключительно на основании Положения Банка России «Об обязательных резервах кредитных организаций, депонируемых в Центральном банке Российской Федерации» от 30 марта 1996 года №37 (далее по тексту Положение Банка России № 37) . При осуществлении депонирования правила расчетов и других банковских операций применяются в случаях, прямо указанных Положением Банка России № 37.

В соответствии со статьей 38 Федерального закона «О Центральном банке Российской Федерации ( Банке России)» размер обязательных резервов в процентном отношении к обязательствам кредитной организации, а также порядок их депонирования в Банке России устанавливаются Советом директоров Банка России. Нормативы обязательных резервов не могут превышать 20 процентов обязательств кредитной организации.

Порядок депонирования части привлеченных денежных средств, установленный Положением Банка России № 37, распространяется на все кредитные организации, действующие на территории Российской Федерации на основании лицензии (разрешения) Банка России с правом совершения соответствующих банковских операций.

Небанковские кредитные организации (НКО) осуществляют депонирование части привлеченных денежных средств в порядке, установленном Положением Банка России № 37, при наличии в лицензии на осуществление банковских операций записи, предусматривающей право размещения привлеченных НКО средств (остатков на открытых банковских счетах) в кредиты участникам расчетов, и наличии в балансе НКО остатков на счетах, входящих в перечень обязательств кредитной организации, подлежащих депонированию в Банке России в соответствии с п.2.1 Положения Банка России № 37.

Регулирование размера обязательных резервов, подлежащих депонированию кредитными организациями, производится территориальным учреждением (расчетно-кассовым центром) Банка России по местонахождению головной кредитной организации в целом по кредитной организации, включая филиалы, находящиеся на территории России.

Если кредитные организации, расположенные на территории Российской Федерации, имеют свои филиалы, открытые в установленном порядке за границей (в странах ближнего зарубежья либо на территориях государств дальнего зарубежья), то указанные филиалы самостоятельно депонируют часть привлеченных ими средств в национальном банке того государства, на территории которого открыт филиал, в порядке и по нормативам обязательных резервов, установленным национальным банком соответствующего государства. При этом кредитная организация представляет в территориальное учреждение (расчетно-кассовый центр) Банка России документ, подтверждающий факт депонирования филиалом кредитной организации обязательных резервов со стороны национального банка этого государства, если такое подтверждение предоставляется национальным банком страны местонахождения филиала.

В этом случае кредитная организация, расположенная на территории Российской Федерации, представляет в соответствующее территориальное учреждение (расчетно-кассовый центр) Банка России, кроме сводного баланса в целом по кредитной организации, включая все ее филиалы, также баланс без включения в него филиалов, расположенных на территории зарубежных государств.

Если зарубежный филиал кредитной организации Российской Федерации в соответствии с законодательством государства местонахождения филиала не депонирует обязательные резервы в национальном банке этого государства, кредитная организация представляет Расчет регулирования размера обязательных резервов, депонируемых в Банке России (далее по тексту -Расчет), по данным сводного баланса в целом по кредитной организации, включая все ее филиалы (в т.ч. расположенные на территории зарубежных государств).

Регулирование размера обязательных резервов, подлежащих депонированию кредитной организацией, производится территориальным учреждением (расчетно-кассовым центром) Банка России ежемесячно (по состоянию на 1 число месяца, следующего за отчетным) путем сверки сумм фактически внесенных кредитной организацией средств и подлежащих внесению из остатков на счетах по учету обязательств кредитной организации, установленных п. 2.1 Положения Банка России № 37 , и действующих нормативов обязательных резервов.

Кредитная организация, не имеющая в своем составе филиалов, представляет Расчет на 1 число месяца, следующего за отчетным, и другие документы, установленные Положением Банка России № 37, соответствующему территориальному учреждению (расчетно-кассовому центру) Банка России в третий рабочий день месяца, следующего за отчетным, кредитная организация, имеющая филиалы, - в четвертый рабочий день месяца, следующего за отчетным.

Регулирование размера обязательных резервов, подлежащих депонированию кредитной организацией за декабрь отчетного года (по состоянию на 1 января года. Следующего за отчетным), производится территориальным учреждением ( расчетно-кассовым центром) Банка России дважды. При этом кредитная организация представляет Расчет и другие необходимые документы в выше указанный срок, и повторно в срок, установленный Банком России кредитным организациям для предоставления годового бухгалтерского отчета.

На основании представленного в составе годового бухгалтерского отчета бухгалтерского баланса и Расчета территориального учреждения (расчетно-кассовый центр) Банка России производит перерасчет обязательных резервов кредитной организации в порядке, установленном Положением Банка России №37.

Исходя из целей денежно-кредитной политики на основании решения Совета директоров Банка России, Банк России вправе проводить регулирование размера обязательных резервов, подлежащих депонированию кредитными организациями, на внутримесячные даты (внеочередное регулирование размера обязательных резервов).

Покрытие обязательных резервов различными видами приносящих доход активами не допускается.

На обязательные резервы, депонированные кредитными организациями в Банке России, проценты не начисляются.

Нормы обязательных резервов определяются в процентном отношении к соответствующим статьям пассивов и активов банка.

Существует дифференциация норм в зависимости от:

- срока деятельности;

- величины пассивов и активов банка;

- видов и размеров привлекаемых депозитов;

- гражданства вкладчика;

- региона деятельности банка.

Избирательный подход к нормам обязательного резервирования - попытка Центрального банка стимулировать или ограничить резервы тех или иных видов депозитных операций коммерческих банков.

Влияние обязательных резервов на экономику опосредовано.

Установление обязательных резервов по пассивным операциям коммерческих банков ведет к снижению размера выдаваемых ссуд. Ресурсы удорожаются, если банк не намерен сокращать суммарный объем активно кредитных операций и следствие чего - рост процентных ставок по активным операциям и сокращение объемов кредитов. Косвенный метод менее жесткий, так как создает прямую связь между динамикой потребности банка в деньгах Центрального банка (централизованные и иные виды кредитов) и созданием денежной массы, что позволяет сглаживать колебания процентных ставок по ежедневным ссудам при обязательстве банков держать определенный среднемесячный остаток кассовых резервов в Центральном банке.

Установление обязательных резервов по активам - кредитам означает, что кредитные ограничения - самая жесткая форма воздействия на кредит (снижение деловой активности, ухудшение функционирования банковской системы, препятствующее развитию конкуренции в банковском деле), метод количественных ограничений, наиболее эффективное антиинфляционное средство.

По другим активам - создаются инвестиции в ценные бумаги, формируются инвестиционные требования и портфельные ограничения (обязательство держать часть суммы денежных активов, либо часть их прироста, за определенный период времени). Часто депозиты коммерческих банков в Центральном банке воспринимаются как их обязательные резервы.

Круг проводимых по резервным счетам операций широк и не однозначен:

- зачисление денег производится учреждениями Центрального банка по поручениям банков;

- списание средств в безакцептном порядке не разрешается;

- обращение взыскания на остаток в бесспорном порядке возможно лишь при наличии решения судебного органа;

- в дни регулирования должны иметься необходимые обязательные резервы для поддержания банками остатков средств;

- размер остатков постоянно колеблется в связи с осуществлением расчетов и переводом денег, особенно с развитием систем электронных переводов и электронного клиринга, так что трудно прогнозировать объем депозитов на конец операционного дня;

- необходимость системы корректировки абсолютных сумм обязательных резервов при непрерывном оттоке и притоке средств на депозитные счета в банке;

- стремление банков свести к минимуму свободные и добровольные резервы, бездоходные активы и прибыльно разместить высвободившиеся ресурсы (при наличии большой филиальной сети возникают дополнительные трудности в оперативной обработке информации и принятии решения для управления резервами).

Резервные требования выполняются банками на базе расчетного периода в прошлом - величина временного интервала между расчетным периодом и периодом хранения резервов.

Чем больше интервал, тем слабее связь реальной величины резервов с состоянием денежно-кредитной сферы в данный момент и тем меньше эффективность регулирующих мер Центрального банка, особенно в краткосрочном периоде.

Меры по снижению бремени банков по постоянному поддержанию необходимого уровня минимальных резервов, расширению монетарной базы предполагают: снижение норм, расширение полномочий Центрального банка в этой области регулирования, расширение базы резервных требований, категорий кредитных институтов, круга денежных активов (так как их использование в качестве ценных бумаг выгодно банкам).

Последствия снижения резервных требований:

- ослабление контроля Центрального банка за денежной массой, так как он не может эффективно влиять на источник данного вида резервов;

- ухудшение потенциала ликвидности банка, поскольку происходит замещение более ликвидных денежных резервов менее ликвидными, искусственное уменьшение денежной базы;

- усиление взаимосвязи резервной и процентной политики Центрального банка, введение штрафов за невыполнение норм обязательных резервов на базе учетной процентной ставки Центрального банка;

- использование депозитного процента в качестве определенного экономического стимулятора, побуждающего банки выполнять резервные требования.

Выплата процентов по обязательным резервам предполагает:

- уменьшение стремления банков уклоняться от выполнения резервных требований;

- улучшение возможности контроля Центрального банка за денежной массой;

- уменьшение искажения в размещении ресурсов;

- получение банками возможности выплатить своим клиентам высокие депозитные проценты;

- превращение резервных требований из метода краткосрочного воздействия в метод долгосрочный;

- создание благоприятных условий для эффективного использования более гибких инструментов;

- приобретение векселей Центрального банка банками с последующим зачетом суммы произведенных финансовых инвестиций в счет установленных минимальных резервов.

Частые применения обязательных резервов оказывают дестабилизирующее влияние и без предварительного предупреждения. У банков усиливаются стимулы к накоплению избыточных резервов и внедрению депозитов, не подпадающих под действие норм обязательных резервов. Денежная масса может стать менее чувствительной к изменениям резервных требований, а связь резервных требований с конечными целями денежно-кредитной политики ослабляется.

Используя резервные требования как экономический стимулятор процессов формирования денежных сбережений (накоплений), Центральный банк пытается заставить банки избирательно привлекать денежные вклады, по которым обязательные резервы ниже или отсутствуют.

Результатом уменьшения сумм депозитов банков на корреспондентских счетах в Центральном банке становится падение удельного веса депозитов в денежной массе. Ресурсы на корреспондентском счете в Центральном банке используются для ведения межбанковских клиринговых расчетов, происходит снижение значения средств (в качестве резервных требований) как источника рефинансирования банков.

Снижение эффективности обязательных резервов обусловлено следующими факторами: дерегулирование финансово-кредитной и валютной сфер, отмена или ослабление валютного контроля, отказ от использования методов прямого регулирования, кредитные и инвестиционные ограничения, селективный контроль над отдельными видами банковского кредита, потолков процентных ставок, снятие запрета на различные виды деятельности в сфере финансовых услуг, облегчение для иностранных кредитно-финансовых учреждений присутствия на внутреннем финансовом рынке, расширение арсенала официально разрешенных финансовых инструментов (см. табл. 1).

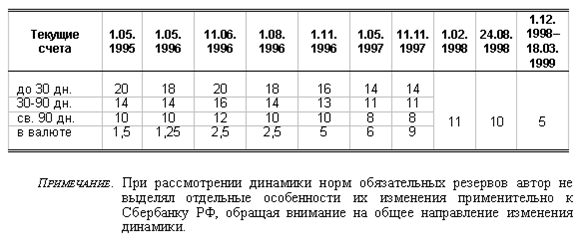

Таблица 1

Нормы обязательных резервов ЦБ РФ, %

Резервные требования - неотъемлемый элемент денежной базы денег Центрального банка, это фактор обеспечения стабильного спроса на кредитные ресурсы в рамках рыночного регулирования, составная часть кредитного контроля, собственно контроль над денежным спросом, регулирование депозитной эмиссии и совокупной денежной массы, своеобразный налог на банки, поскольку имеется неначисление процентов.

Уменьшение средней величины процента нарушает процесс аккумуляции средств, и ресурсы направляются мимо банков, что позволяет Центральному банку размещать обязательные резервы в приносящие проценты ценные бумаги, вследствие чего происходит:

- ограничение темпов роста денежной массы;

- изъятие избыточных свободных средств банков из денежной сферы;

- формирование основы прогнозирования и регулирования, отслеживания объема и динамики денежной массы и ее отдельных компонентов;

- формирование жесткой связи между денежной базой и денежной массой;

- создание инструмента регулирования кредитной деятельности, эмиссионной активности, постоянного уровня ликвидности банков (а не просто быть фондом ликвидности).

Считается, что резервные требования являются грубым инструментом, их механизм плохо приспособлен для краткосрочного регулирования ликвидности, осуществляется в одностороннем порядке Центральным банком.

По мнению Центрального банка, обязательные резервы по своей экономической сущности являются инструментом, призванным ограничить кредитные возможности банков. Такая позиция оправдана в странах, у которых имеется избыточная денежная масса и устойчивая платежеспособная банковская система. Часто территориальные управления ЦБ не принимают во внимание никаких объективных причин временного недовзноса и не имеют полномочий на предоставление кратковременных рассрочек по платежам в ФОР. Даже при резком отливе вкладов - до 15% валюты баланса Центральный банк не возвращает средства из ФОР, чтобы банки могли выдавать деньги вкладчикам, а разрешает производить лишь промежуточные расчеты ФОР, причем не за последний критический период отлива вкладов, а за целый месяц, включая время, когда не было массового изъятия средств. Одновременно требует, чтобы платежи производились со всех сумм, включая просроченные обязательства. При таком методе банк не может рассчитаться с вкладчиками, и у него появляется недовзнос.

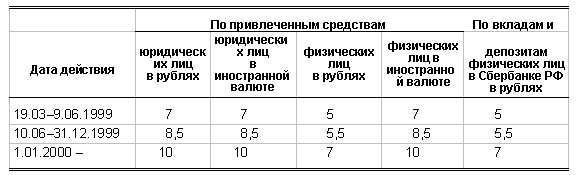

Несовершенство механизма депонирования средств проявилось 11.01.2000 г., когда Центральный банк принял внезапное, по мнению банковского сообщества, решение о значительном повышении взносов. Новый норматив вводился с 1 января и расчет производился за декабрь. Дополнительные платежи за декабрь 1999 г. составили 17-20 млрд. руб. За привлекаемые средства банки уплачивали значительные суммы кредиторам, а ЦБ изымал их бесплатно (см. табл. 2).

Таблица 2

Динамика изменения норм обязательных резервов ЦБ РФ, %

Главным показателем для повышения нормативов является увеличение остатков на счетах. Но этот показатель не выражает экономического существа вопроса - наличие избыточной денежной массы и ликвидности. В нем лишь проявляется действие ряда временных факторов, вследствие которых при общей недостаточности денежной массы у банков увеличиваются средства на их счетах в Центральном банке. Увеличение остатков средств на счетах произошло вследствие сокращения кредитных операций и ряда других обстоятельств. Остатки средств на корр. счетах составляют примерно однодневную сумму денежных расчетов в условиях, когда основные платежи - 75-80% осуществляются в неденежной форме. Средства бюджета и бюджетных организаций, которые раньше банками использовались как кредитные ресурсы, теперь находятся на счетах Центрального банка. Средства, зачисленные в ФОР, являются недоступными для банков даже для кратковременного использования на погашение просроченной задолженности по обязательствам перед клиентами, так как Центральный банк возвращает их только при отзыве лицензии.

Литература

1. Гавасиева, А.М. Банковское дело / А.М. Гавасиева. – М.: ЮНИТИ Дана, 2001. – 863 с.

2. Инструкция Банка России от 01.10.1997г. №1 «О порядке регулирования деятельности кредитных организаций» ( с изменениями и дополнениями).

3. Климович, В.П. Основы банковского аудита / В.П. Климович. – М.: ФОРУМ: ИНФРА-М, 2005. – 192 с.

4. Правила ведения бухгалтерского учета в Центральном банке Российской Федерации (Банке России) от 18.09.1997г. №66 (с изменениями и дополнениями).

5. Федеральный закон от 12.04.1995г. № 65-ФЗ « О Центральном банке Российской Федерации (Банке России)» (с изменениями и дополнениями).

6. Федеральный закон от 03.02.1996г. № 17-ФЗ « О банках и банковской деятельности» (с изменениями и дополнениями).

7. Указание о внесении изменений и дополнений в Положение Банка России «Об обязательных резервах кредитных организаций, депонируемых в Центральном банке Российской Федерации от 30.03.96 №37» от 29 апреля 2002г. №1143-У.