| Похожие рефераты | Скачать .docx |

Дипломная работа: Кредитные операции коммерческого банка на примере отделения Сбербанка России

Введение

В связи с ростом предприятий различных форм собственности, с улучшением материального положения всех слоев населения, кредит приобрел массовый характер. Кредит играет специфическую роль в экономике: он не только обеспечивает непрерывность производства, но и ускоряет его.

Роль кредита в различных фазах экономического цикла не одинакова. В условиях экономического подъема, достаточной экономической стабильности кредит выступает фактором роста. Перераспределяя огромные денежные и товарные массы, кредит питает предприятия дополнительными ресурсами.

Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а, следовательно, концентрации производства.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют крупные предприятия и объединения, малые производственные, сельскохозяйственные и торговые структуры, государства и отдельные граждане.

Банк – это кредитная организация, которая имеет исключительное право осуществлять следующие банковские операции: привлечение во вклады денежные средства физических и юридических лиц; размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.

Актуальность данной тематики обусловлена тем, что в наше время широко распространено кредитование предприятий и населения (юридических и физических лиц). Вместе с тем кредитование является довольно сложным процессом, и поэтому необходима четкая организация управления кредитными операциями, которая позволит банку оперативно реагировать на изменения показателей ссудного рынка. Это, в свою очередь, позволит руководству банка найти наиболее приемлемое соотношение "доходность – риск".

Основной целью кредитной политики банка, является организация стабильного и безопасного кредитования в целях динамичного развития банка. Банк придерживается политики кредитования предприятий, известных банку, имеющих стабильный бизнес, и вновь созданных производственных предприятий или предприятий по оказанию услуг на долгосрочной основе (инвестиционные проекты), а также частных предпринимателей и физических лиц. При этом главным в кредитной политике остаётся получение максимальных доходов при минимизации кредитных рисков. Управление кредитными рисками должно осуществляться таким образом, чтобы одновременно снизить имеющиеся риски и достичь наибольшей доходности, при этом придерживаясь всех требований Центрального Банка РФ.

Исходя из этого, банк ставит следующие задачи:

- интенсификация работы по формированию надёжной и диверсифицированной клиентской базы, состоящей в основе из мелких и средних компаний, частных предпринимателей;

- расширение спектра оказываемых услуг по видам кредитования;

- повышение уровня профессионализма коллектива кредитных работников, обеспечивающих требуемое качество кредитного портфеля банка;

- обеспечение текущей и перспективной доходности деятельности банка.

Исходя из выявленной актуальности тематики, целью данной дипломной работы является исследование кредитной политики банка и разработка рекомендаций по совершенствованию кредитной деятельности в условиях кризисных финансовых явлений.

Для дocтижeния пocтaвлeннoй цeли нeoбхoдимo рeшить cлeдующиe зaдaчи:

- изучить теоретические основы процесса кредитования;

- исследовать особенности организации взаимодействия банка и заёмщика, а также специфические аспекты кредитования;

- прoвecти анализ деятельности Городского отделения № 2363 Сбербанка России (ОАО) в сфере кредитования юридических и физических лиц;

- провести анализ кредитного портфеля и кредитной политики банка;

- определить основные проблемы и пути повышения эффективности в сфере кредитования юридических и физических лиц.

Oбъeктoм исследования в дипломнoй рaбoте является кредитная политика Городского отделения № 2363 Сибирского банка, которое является подразделением Сбербанка России (ОАО) - юридического лица, являющегося кредитным учреждением, реализующее свою деятельность на основании генеральной лицензии на осуществление банковских операций №1481 от 03.10.2002 г.

Предметом дипломной работы является порядок осуществления кредитования юридических и физических лиц выбранной кредитной организацией.

В качестве информационной базы для проведения исследования были использованы следующие материалы:

- актуальная нормативно-законодательная база, регулирующая вопросы кредитования банками потенциальных заемщиков;

- учебники и учебные пособия по банковскому делу;

- актуальная периодическая литература, а именно: журналы: "Деньги и кредит", "Банковское дело", "Финансы", "Банковское кредитование", "Бухгалтерия и банки" и др.);

- финансовая и статистическая отчетность Городского отделения № 2363 Сбербанка России зa 2007–2008 гг.

При написании работы были использованы такие методы исследования, как сбор, анализ и обработка информации об объекте исследования.

Избранная тема исследования имеет большую практическую значимость, поскольку позволяет обобщить накопленный опыт кредитования физических и юридических лиц кредитной организацией и выявить возможности для развития и оптимизации этого вида деятельности банка.

Структура дипломной работы: введение, три главы, заключение, список литературы, приложения.

1. Кредитные операции коммерческого банка

1.1 Сущность, структура и элементы банковского кредитования

В современных условиях все ссуды оформляются в виде денежного кредита, и кредитные отношения являются частью всех денежных отношений.

Кредит — это сделка, оформленная кредитным договором, по которой банк или любая кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее [17, с. 287]. Возникновение кредита связано непосредственно со сферой обмена, где владельцы товаров противостоят друг другу как собственники, готовые вступить в экономические отношения.

Банковский кредит - одна из наиболее распространенных форм кредитных отношений в экономике, объектом которых выступает процесс передачи в ссуду непосредственно денежных средств [17, с. 287]. Предоставляется исключительно специализированными кредитно-финансовыми организациями, имеющими лицензию на осуществление подобных операций от Центрального Банка. В роли заемщика могут выступать только юридические лица, инструментом кредитных отношений является кредитный договор или кредитное соглашение.

В кредите находят выражение производственные отношения, когда хозяйствующие субъекты, государство, организации или отдельные граждане передают друг другу стоимость на условиях возвратности во временное пользование. Под кредитными отношениями подразумеваются все денежные отношения, связанные с предоставлением и возвратом ссуд, организацией денежных расчетов, эмиссией наличных денежных знаков, кредитованием инвестиций, использованием государственного кредита, совершением страховых операций (частично) и т.д. [17,с. 289] Деньги выступают как средство платежа всюду, где присутствует кредит.

Под системой банковского кредитования понимается совокупность элементов, определяющих организацию кредитного процесса и его регулирование в соответствии с принципами кредитования. В качестве составляющих элементов она включает в себя:

- порядок и степень участия собственных средств заемщиков в кредитуемой операции;

- целевое назначение кредита;

- методы кредитования;

- формы ссудных счетов;

- способы регулирования ссудной задолженности; формы и порядок контроля за целевым и эффективным использованием с принципами кредитования.

Структура есть то, что остается устойчивым, неизменным в кредите. Кредит состоит из элементов, находящихся в тесном взаимодействии друг с другом. Такими элементами являются, прежде всего, субъекты его отношений. В кредитной сделке субъектами отношений выступают кредитор и заемщик. Кредитором могут быть специальные кредитные организации, прежде всего, банки, кроме того гаранты и государство.

Заемщиками могут выступать физические и юридические лица: предприниматели, государство, отдельные граждане.

Объект кредитных отношений – денежные средства, предоставляемые в ссуду. Важным условием предоставления кредита является наличие у кредитора кредитных ресурсов, а их объем определяет кредитный потенциал.

В мировой банковской практике отсутствует единая классификация банковских кредитов. Это связано с различиями в уровне развития банковских систем в разных странах, сложившимися в них способами предоставления кредитов. Однако наиболее часто в экономическойлитературе встречается классификация кредитов по следующим признакам:

- назначению (цепи кредита);

- сфере использования;

- срокам пользования;

- обеспечению;

- способу выдачи и погашения;

- видам процентный ставок [17,с. 280].

По назначению банковские кредиты могут быть разделены на следующие группы: промышленные, сельскохозяйственные, торговые, инвестиционные, потребительские, ипотечные. Промышленные ссуды предоставляются предприятиям и организациям на развитие производства, на покрытие расходов по покупке материалов и т.п. Сельскохозяйственные ссуды предоставляются фермерам, крестьянским хозяйствам с целью содействия их деятельности. Потребительские ссуды предоставляются физическим лицам на покрытие неотложных нужд. Ипотечные ссуды выдаются под залог недвижимости с целью строительства, приобретения или реконструкции жилья.

В зависимости от сферы использования банковские кредиты могут быть двух видов: ссуды для финансирования основного или оборотного капитала. В свою очередь, кредиты в оборотный капитал подразделяются на кредиты в сферу производства и в сферу обращения.

По срокам использования банковские кредиты бывают онкольными (до востребования) и срочными.

Онкольные ссуды подлежат возврату в фиксированный срок после поступления официального уведомления от кредиторов. Срочные кредиты принято делить на краткосрочные, среднесрочные и долгосрочные.

По обеспечению кредиты подразделяются на необеспеченные (бланковые) и обеспеченные. Бланковые кредиты выдаются первоклассным заемщикам без использования какой-либо формы обеспечения возвратности.

Обеспеченные ссуды являются основной разновидностью современного банковского кредита. В зависимости от вида обеспечения их принято подразделять на залоговые, гарантированные и застрахованные.

Недостаточно обеспеченная ссуда – ссуда, имеющая обеспечение в виде залога, не отвечающего хотя бы одному из требований, предъявляемых к залоговому обеспечению по обеспеченной ссуде.

Необеспеченная ссуда – ссуда, не имеющая обеспечения или имеющая обеспечение в виде залога, не отвечающего требованиям, предъявляемым к залоговому обеспечению по обеспеченной ссуде.

По способу погашения банковские кредиты делятся на ссуды, погашаемые единовременно, и ссуды, погашаемые в рассрочку. Ссуды погашаемые единовременным платежом, являются традиционной формой возврата краткосрочного кредита, поскольку удобны с позиции юридического оформления. Ссуды, погашаемые в рассрочку, предполагают погашение двумя и более платежами в течение всего срока кредитования. Конкретные условия возврата определяются в кредитном договоре и зависят от объекта кредитования, срока кредита, инфляционных процессов и ряда других факторов.

По видам процентных ставок банковские кредиты можно подразделить на кредиты с фиксированной или плавающей процентной ставкой. Ссуды с фиксированной процентной ставкой предполагают установление на весь период кредитования определенной величины процентной ставки без права ее пересмотра. В данном случае заемщик принимает на себя обязательство оплатить проценты по неизменной согласованной ставке вне зависимости от изменений на рынке капиталов. В российской банковской практике преимущественно используют фиксированные процентные ставки. Кредитование с плавающей процентной ставкой предполагает использование процентной ставки, размер которой периодически пересматривается. В данном случае процентная ставка складывается из двух составных частей: основной ставки, изменяющейся в зависимости от конъюнктуры рынка, и надбавки, являющейся фиксированной величиной и определяемой по договоренности ставок.

По размерам принято деление банковских ссуд на мелкие, средние и крупные. В банковской практике не существует единого подхода к классификации кредитов по данному признаку. В России крупным считается кредит одному заемщику, превышающий 5% величины капитала банка.

Принципы и функции кредита.

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы стихийно складывались еще на первом этапе развития кредита, а в дальнейшем нашли прямое отражение в общегосударственном и международном кредитном законодательствах [17,с. 282].

- Возвратность. Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

- Срочность. Этот принцип отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке - предъявления финансовых требований в судебном порядке.

- Платность. Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Практическое выражение рассматриваемый принцип находит в процессе установления величины банковского процента, выполняющего три основные функции:

а) перераспределение части прибыли юридических и дохода физических лиц;

б) регулирование производства и обращения путем распределения ссудных капиталов на отраслевом, межотраслевом и международном уровнях;

в) на кризисных этапах развития экономики — антиинфляционную защиту денежных накоплений клиентов банка.

- Обеспеченность кредита. Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

- Целевой характер кредита. Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля соблюдения этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

- Дифференцированный характер кредита. Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.)

Место и роль кредита в экономической системе общества определяются также, прежде всего, выполняемыми им функциями:

а) перераспределительная функция.

В условиях рыночной экономики рынок ссудных капиталов выступает в качестве своеобразного насоса, откачивающего временно свободные финансовые ресурсы из одних сфер хозяйственной деятельности и направляющего их в другие, обеспечивающие, в частности, более высокую прибыль. Ориентируясь на дифференцированный ее уровень в различных отраслях или регионах, кредит выступает в роли стихийного макрорегулятора экономики, обеспечивая, удовлетворение потребностей динамично развивающихся объектов приложения капитала в дополнительных финансовых ресурсах. Одна из важнейших задач государственного регулирования кредитной системы — рациональное определение экономических приоритетов и стимулирование привлечения кредитных ресурсов в те отрасли или регионы, ускоренное развитие которых объективно необходимо с позиции национальных интересов, а не исключительно текущей выгоды отдельных субъектов хозяйствования [17,с. 283].

б) экономия издержек обращения.

Практическая реализация этой функции непосредственно вытекает из экономической сущности кредита, источником которого выступают, в том числе финансовые ресурсы, временно высвобождающиеся в процессе кругооборота промышленного и торгового капиталов. Временной разрыв между поступлением и расходованием денежных средств субъектов хозяйствования может определить не только избыток, но и недостаток финансовых ресурсов. Именно поэтому столь широкое распространение получили ссуды на восполнение временного недостатка собственных оборотных средств, используемые практически всеми категориями заемщиков и обеспечивающие существенное ускорение оборачиваемости капитала, а, следовательно, и экономию общих издержек обращения.

в) ускорение концентрации капитала.

Процесс концентрации капитала является необходимым условием стабильности развития экономики и приоритетной целью любого субъекта хозяйствования. Реальную помощь в решении этой задачи оказывают заемные средства, позволяющие существенно расширить масштаб производства (или иной хозяйственной операции) и, таким образом, обеспечить дополнительную массу прибыли. Даже с учетом необходимости выделения части ее для расчета с кредитором привлечение кредитных ресурсов более оправдано, чем ориентация исключительно на собственные средства.

г) обслуживание товарооборота.

В процессе реализации этой функции кредит активно воздействует на ускорение не только товарного, но и денежного обращения, вытесняя из него, в частности, наличные деньги. Вводя в сферу денежного обращения такие инструменты, как векселя, чеки, кредитные карточки и т.д., он обеспечивает замену наличных расчетов безналичными операциями, что упрощает и ускоряет механизм экономических отношений на внутреннем и международном рынках. Наиболее активную, роль в решении этой задачи играют коммерческий кредит как необходимый элемент современных отношений товарообмена.

д) ускорение научно-технического прогресса.

В послевоенные годы научно-технический прогресс стал определяющим фактором экономического развития любого государства и отдельного субъекта хозяйствования. Наиболее наглядно роль кредита в его ускорении может быть отслежена на примере процесса финансирования деятельности научно-технических организаций, спецификой которых всегда являлся больший, чем в других отраслях, временной разрыв между первоначальным вложением капитала и реализацией готовой продукции. Именно поэтому нормальное функционирование большинства научных центров (за исключением находящихся на бюджетном финансировании) немыслимо без использования кредитных ресурсов. Столь же необходим кредит и для осуществления инновационных процессов в форме непосредственного внедрения в производство научных разработок и технологий, затраты на которые первоначально финансируются предприятиями, в том числе и за счет целевых средне - и долгосрочных ссуд банка.

В условиях рыночной экономики кредит выполняет следующие функции:

а) аккумуляция временно свободных денежных средств;

б) перераспределение денежных средств на условиях их последующего возврата;

в) создание кредитных орудий обращения (банкнот и казначейских билетов) и кредитных операций;

г) регулирование объема совокупного денежного оборота [17, с. 285].

Условия кредитования.

Под условиями кредитования понимаются требования, которые предъявляются к определенным (базовым) элементам кредитования: субъектам, объектам и обеспечению кредита.

Кредитование должно выражать интересы обеих сторон кредитной сделки. Банки, возникшие в связи с интересами (потребностями) хозяйства, ориентируются на удовлетворение потребностей клиента. Цель кредитования — создание предпосылок для развития экономики заемщика, его конкурентоспособности и прибыльности, непрерывности производства и обращения. [19, с. 408] Вместе с тем только интересы клиента не могут стать решающим, доминирующим фактором совершения кредитных операций.

При кредитовании должен быть соблюден интерес другой стороны — банка-кредитора. Его интересы могут не совпадать с интересами клиентов. У банка всегда есть выбор, куда лучше вложить собственные и аккумулированные капиталы. Его возможности часто ограничены. Банки работают в конкретных границах, определяемых совокупностью имеющихся в данный момент ресурсов, нормативами экономического регулирования центрального банка. Объем кредитов, который может быть предоставлен клиентам, всегда зависит от объема собственных и привлеченных средств, регламентируемой пропорции между ними, текущих нормативов ликвидности, требований сбалансированности активов и пассивов по срокам, размера денежных ресурсов, перечисляемых в централизованные резервы центрального банка и др.

Возможности кредитования заемщика во многом определяются степенью риска. Как бы ни хотелось заемщику получить ссуду, но, если риск для банка чрезвычайно велик и нет полных гарантий, вероятнее всего, такая ссуда не будет ему предоставлена. Клиент должен продемонстрировать реальную возможность и желание платить по своим долгам, включая ссудный процент.

Условия кредитования связаны также с принципами кредитования — целевым характером, срочностью и обеспеченность кредита. Если клиент потенциально может нарушить один из них, кредитная сделка не состоится. При нарушении этих принципов в процессе кредитования банк, руководствуясь своими интересами, интересами своих вкладчиков, разрывает кредитные связи, отзывает кредит, требует его немедленного возврата.

Кроме прочего, необходимо заключение кредитного соглашения между банком и заемщиком. Кредитование базируется на договорной основе, причем предусматриваются определенные обязательства и права каждой стороны кредитной сделки, экономическая ответственность сторон.

Так же для кредитования требуется планирование взаимоотношений сторон. Объекты планирования в банке — сумма предоставляемого кредита, размер его погашения, доходы и расходы по кредитным операциям. Кредитный процесс обязывает и заемщика так регулировать производственные и финансовые возможности, чтобы в полной мере предусмотреть своевременное и полное погашение кредита и уплату ссудного процента.

Итак, условия кредитования следующие:

1) соблюдение требований, предъявляемых к определенным (базовым) элементам кредитования;

2) совпадение интересов обеих сторон кредитной сделки;

3) наличие возможностей, как у банка-кредитора, так и у заемщика выполнять свои обязательства;

4) соблюдение принципов кредитования;

5) возможность реализации залога и наличие гарантий;

6) обеспечение коммерческих интересов банка;

7) заключение кредитного соглашения;

8) планирование взаимоотношений сторон кредитной сделки [19, с. 409].

1.2 Формы и виды кредита

В соответствии с требованиями Банка России предоставление кредита на разнообразные потребности заемщиков может осуществляться несколькими способами:

• в разовом порядке;

• многоразовым образом в меру потребности в пределах открываемой заемщику линии и срока кредитования, установленного в кредитном соглашении;

• посредством оплаты разрыва в платежном обороте организации в виде дебетового сальдо на его расчетном (текущем, корреспондентском) счете;

• на базе объединения кредитного потенциала ряда банков (консорциального кредита);

• другими способами.

Кредит может выдаваться как путем оплаты за счет него различного рода платежных документов, так и путем зачисления денежных средств на расчетный (текущий, корреспондентский) счет. Кредиты юридическим лицам предоставляются только в безналичном порядке, физическим лицам — в безналичной и наличной форме через кассу банка. При изменении условий кредитования банк-кредитор и клиент составляют дополнительное соглашение.

Задолженность по кредиту погашается путем списания денежных средств с расчетного счета заемщика либо по платежному требованию банка-кредитора (если клиент обслуживается в другом банке). Если речь идет о кредите физическому лицу, то погашение осуществляется согласно письменному распоряжению физического лица, путем почтового перевода, взноса в кассу банка наличных денег, удержания из заработной платы заемщика, являющегося сотрудником данного кредитного учреждения.

В современных условиях сроки кредитования организаций устанавливаются банками в следующих пределах: до 30 дней, от 31 до 90 дней, от 91 до 180 дней, от 181 дня до 1 года, от 1 года до 3 лет, свыше 3 лет.

В современной системе кредитования различаются две категории кредитов:

1) кредиты, предоставляемые юридическим лицам;

2) кредиты, предоставляемые физическим лицам. К категории кредитов, выдаваемых юридическим лицам, относятся:

- кредиты по овердрафту;

- кредиты по укрупненному объекту в пределах кредитной линии;

- синдицированные кредиты;

- целевые кредиты.

К кредитам, предоставляемым физическим лицам, можно отнести:

- потребительские кредиты;

- ипотечный кредит.

Краткосрочные кредиты. Наиболее распространенными в современных российских условиях являются краткосрочные кредиты. По срокам они не превышают одного года, носят разовый характер и обслуживают конкретные хозяйственные сделки. По целевому назначению можно выделить кредиты на производственные цели, кредиты на торгово-посреднические операции, кредиты на временные нужды. Заемщиками целевых кредитов могут быть организации, не имеющие расчетных счетов в банке-кредиторе, однако, поскольку риски банка в данном случае возрастают, банки предпочитают кредитовать своих клиентов.

Ссуды на производственные цели связаны с получением заемщиками кредитов для финансирования закупок сырья, складирования готовой продукции и осуществлением производственных затрат. Если ссуда связана с накоплением производственных запасов, банк может предоставить заемщику кредит в определенном размере от суммы текущих товарно-материальных запасов. В данном случае возврат кредита производится по мере продажи товарно-материальных запасов.

При положительном решении вопроса о кредитовании, заемщику открывается ссудный счет. Кредит может быть выдан с простого ссудного счета путем оплаты расчетных документов, либо путем зачисления ссудных средств на расчетный счет клиента. Оговоренная сумма кредита может быть выдана клиенту единовременно или по определенному графику. В том случае, если кредит выдается путем зачисления на расчетный счет, банку необходимо большое внимание уделить контролю целевого использования кредита. С этой целью банк может потребовать от клиента документы, подтверждающие оплату соответствующих видов сырья и товаров.

Подобные кредиты могут быть пролонгированы при условии, что заемщик выплатил значительную часть ссуды до момента ее пролонгации. Погашение кредита, как правило, происходит путем списания средств с расчетного счета заемщика. Если заемщик находится в другом банке, то кредит погашается на основании соглашения на безакцептное списание средств.

Кредиты на временные нужды предоставляются на выплату заработной платы и платежи в бюджет, т.е. служат для удовлетворения краткосрочной потребности клиента в денежных средствах.

Кредиты на торгово-посреднические операции также носят краткосрочный характер и чаще всего связаны с возникновением дебиторской задолженности клиента. Кредитование заемщика в данном случае производится по схеме, аналогичной кредитованию на производственные цели.

Кредитование в порядке кредитной линии. Кредитная линия представляет собой юридически оформленное соглашение между банком и заемщиком об обязанности банка предоставлять заемщику в течение определенного периода времени кредиты в пределах согласованного лимита [16, с. 338].

Кредитная линия удобна для обеих сторон кредитного процесса, поскольку позволяет планировать объем используемых денежных средств, экономит время в ходе ведения переговоров и заключения нового кредитного договора. Кредитная линия позволяет заемщику заимствовать средства в пределах определенного лимита, погашать все или часть ссудных средств и производить повторное заимствование в пределах срока пользования кредитной линии.

Размер кредитной линии, как правило, устанавливается на основании балансовых данных заемщика о размещении оборотных средств и имеющихся в его распоряжении источников их формирования. Размер кредитной линии может быть рассчитан по формуле (1).

Р=(ПЗ + НП + ГП + ДЗ + ТО) – (КЗ + СС), (1)

где, Р – размер кредитной линии; ПЗ – производственные затраты; НП – незавершенное производство; ГП – готовая продукция; ДЗ - дебиторская задолженность; ТО – товары отгруженные; КЗ – кредиторская задолженность; СС – собственные средства [17, с. 338].

Кредитная линия открывается для предприятий и организаций с устойчивым финансовым положением. Оформляется кредитная линия кредитным договором. В кредитном договоре стороны могут оговорить изменения условий кредитования в определенных условиях. В российской практике кредитная линия открывается на срок не более 1-1,5 лет. Как правило, ее пролонгация не допускается.

Особое внимание при использовании кредитной линии банки уделяют контролю лимита по кредитному договору и лимитом задолженности по ссудному счету. Данный вид кредитования является особенно рискованным. Поэтому должна быть четко определена ответственность банковских работников за соблюдением лимитов кредитования. Кредитная линия открывается только клиентам банка, имеющим в банке-кредиторе расчетный счет.

При кредитовании заемщика в порядке кредитной линии банк взимает с клиента проценты за пользованием кредитом при возникновении на счете дебетового сальдо. За открытие кредитной линии банк-кредитор может помимо процентов получать единовременное вознаграждение в виде комиссии. Размер комиссии определяется дифференцированно в каждом конкретном случае. Банк также вправе при заключении кредитного договора настаивать на условии хранения минимального компенсационного остатка на расчетном счете. Кроме того, банк требует от клиента предоставление ликвидного и достаточного залога.

Объектом банковского контроля в процессе кредитования в форме кредитной линии является следующее. Прежде всего, особое внимание банк обращает на финансовое состояние заемщика. Если у заемщика прослеживается ухудшение кредитоспособности, то банк может изменить схему кредитования, например, уменьшить лимит кредитования.

Объектом контроля являются также другие показатели отчетности клиента. Ежеквартально банк рассматривает баланс оборотных средств, сравнивает его с плановыми данными, при необходимости корректирует размер кредитной линии. Поскольку кредитная линия, как правило, планируется на год, то ее фактическая величина под влиянием определенных факторов может существенно отличаться от прогнозируемой суммы. Своевременная корректировка кредитной линии дает возможность избежать искажений и ошибок при оценке кредитных взаимоотношений банка с заемщиком.

Важным является также оперативный контроль состояния задолженности по ссуде, ее отклонением от установленной кредитной линии. В этом случае банк вправе ввести штрафную надбавку к договорной процентной ставке.

Недоиспользование кредитной линии также является нарушением кредитного договора. Для банка это означает, что он размещает собранные им в основном на платной основе свободные денежные средства. В порядке компенсации за упущенную выгоду от сокращения кредитных операций банк взыскивает с заемщика соответствующую комиссию. Ее размер зависит от величины и длительности недоиспользования кредитной линии и обязательно фиксируется в кредитном договоре.

В кредитном договоре может фиксироваться и размер штрафа, выплачиваемого клиенту в случае, если банк из-за отсутствия у него ресурсов не выполнил своих обязательств по выдаче ссуды в пределах кредитной линии.

Кредитная линия, открываемая заемщику, может быть рамочной, возобновляемой и невозобновляемой.

Рамочная кредитная линия является целевой, т.е. кредит в данном случае предоставляется на оплату товарных поставок в рамках одного договора в течение оговоренного срока.

Возобновляемая кредитная линия является наиболее распространенным видом кредитной линии. В данном случае кредит предоставляется и погашается в пределах установленного лимита и сроков кредитования автоматически, без дополнительных переговоров. Данный вид кредита позволяет выравнивать колебания в рамках производственного цикла фирмы, предоставляя возможность заимствования дополнительных средств в периоды сокращения объемов продаж и выплачивать их в периоды увеличения этих объемов.

Невозобновляемая кредитная линия характеризуется тем, что после выдачи и погашения кредита отношения между банком и заемщиком прекращаются.

Овердрафт. Овердрафт представляет собой краткосрочный кредит, который предоставляется путем списания средств по счету клиента банка, сверх остатка средств на счете; другими словами, это – возможность образования на счете клиента отрицательного дебетового сальдо. Кредит в порядке овердрафта носит многоцелевой характер и выдается для покрытия потребности клиента в оборотных средствах. Овердрафт может быть разрешенным, т.е. образованным по договоренности сторон, и неразрешенным, т.е. без согласия банка. [17, с. 341] Предоставление клиенту заемных средств производится на основании дополнительного соглашения об овердрафте, являющегося приложением к договору банковского счета.

В российской банковской практике овердрафты предоставляются клиентам при соблюдении следующих условий:

- заключения договора банковского счета на рассчетно-кассовое обслуживание;

- отсутствия требований к расчетному счету (картотека №2) в течение полугода;

- наличия постоянных оборотов по расчетному счету;

- безупречной кредитной истории;

- устойчивого финансового положения.

Для учета задолженности заемщика перед банком по кредитованию в режиме овердрафта банки открывают ссудные счета. Все поступающие на расчетный счет заемщика денежные средства направляются на погашение имеющейся перед кредитором задолженности.

Лимит овердрафта представляет собой максимально возможную сумму долга заемщика перед банком по кредиту, предоставленному по овердрафту. Максимально возможный лимит овердрафта зависит от объема кредитовых оборотов по счету клиента без учета поступлений по выданным кредитам.

Установленный банком лимит овердрафта подлежит постоянному мониторингу. Кроме того, банки отслеживают размер кредитовых оборотов счет, по которому установлен овердрафт, проводят периодическую проверку финансового состояния заемщика, анализируют поступление требований к данным счетам. В дополнительном соглашении об овердрафте должно быть оговорено право банка при возникновении просроченной задолженности по уплате любых платежей по овердрафту, наложении ареста на денежные средства клиента в безакцептном порядке списывать средства с любого счета клиента в данном банке и других кредитных организациях.

Текущий анализ финансового состояния клиента, проводимый в течение периода действия соглашения об овердрафте, может свидетельствовать об улучшении платежеспособности клиента. В такой ситуации банки могут увеличить лимит овердрафта, если заемщик испытывает потребность в этом и дает согласие на подобное увеличение.

При предоставлении кредита в форме овердрафта банки получают доход в виде:

- процентов за пользование заемными средствами, которые исчисляются исходя из дебетового сальдо по счету за фактическое время пользования овердрафтом;

- комиссионной платы за возможность пользования овердрафтом. Размер комиссионного вознаграждения определяется по договоренности сторон.

При возникновении просроченной задолженности по овердрафту поступающие в погашение денежные средства клиента, как правило, направляются в первую очередь на погашение комиссии, а затем на погашение процентов и основного долга.

Потребительские кредиты. Потребительскими ссудами в нашей стране называют ссуды, предоставляемые населению. При этом потребительских характер ссуд определяется целью предоставления ссуды (объектом кредитования). В России к потребительским ссудам относят любые виды ссуд, предоставляемые населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и др. В отличие от российской трактовки потребительские ссуды в западной банковской практике определяются несколько иначе, а именно: потребительскими называют ссуды, предоставляемые частным заемщикам для приобретения потребительских товаров и оплаты соответствующих услуг.

Классификация потребительских ссуд заемщиков может быть проведена по ряду признаков, в том числе по субъектам кредитной сделки, по целевому направлению, по видам обеспечения, по способу предоставления, по срокам и методам погашения.

По виду заемщика различают ссуды, предоставляемые:

- всем слоям населения;

- различным социальным группам;

- группам заемщиков, различающихся по уровню доходов и платежеспособности;

- студентам и т.д.

По целевому направлению ссуды могут быть целевыми (ссуды на образование, ипотечные, автокредитование и т.д.) и нецелевыми (на неотложные нужды, овердрафт).

По способу предоставления ссуды делятся на разовые и возобновляемые. В группу возобновляемых кредитов включаются кредиты, предоставляемые клиентам по кредитным картам, или кредиты по единым активно - пассивным счетам в форме овердрафта.

По срокам кредитования потребительские ссуды подразделяют на:

- краткосрочные (сроком от одного дня до одного года);

- среднесрочные (сроком от одного года до 3-5 лет);

- долгосрочные (сроком свыше 3-5 лет);

По методу погашения различают ссуды, погашаемые без рассрочки платежа, и ссуды с рассрочкой платежа. В России в последние годы широко развито кредитование населения через торговые организации.

Для получения кредита заемщик представляет пакет документов. После принятия положительного решения о выдаче кредита оформляются кредитный договор, график погашения кредита и срочное обязательство. Обязательным условием предоставления кредита является наличие обеспечения своевременного и полного исполнения обязательств заемщиком, поэтому в зависимости от вида обеспечения оформляются договоры поручительства, договоры залога и другие документы.

Все условия предоставления потребительских ссуд согласовываются двумя сторонами – кредитором и заемщиком – и оговариваются в кредитном договоре. При заключении кредитного договора банки фактически предлагают заемщику присоединиться к заранее приготовленным стандартным условиям, которые зависят от вида предоставляемого потребительского кредита. Согласованию обычно подлежат лишь такие существенные условия, как сумма кредита, размер платы за него, срок пользования кредитом, реже – размер штрафных санкций.

При использовании в качестве обеспечения поручительства и залога имущества, выдача кредита производится после оформления договоров поручительства и залога в установленном порядке и страхования залогодателем в пользу банка в страховых компаниях.

Для учета выданного кредита банк открывает ссудный счет – внутрибалансовый счет банка, по которому отражаются суммы уже выданного заемщику кредита. Как правило, банк предоставляет заемщику кредит путем выдачи денег из кассы или в безналичном порядке путем: перечисления на его счет до востребования, открытый в данном банке; зачисления на счет пластиковой карты заемщика; оплаты счетов торговых и других организаций.

В настоящее время коммерческие банки России предоставляют физическим лицам жилищные ипотечные кредиты – долгосрочные кредиты на приобретение объектов недвижимости и под залог данных объектов.

Основными документами, определяющими взаимоотношения банка и заемщика при предоставлении ссуды, являются кредитный договор и договор ипотеки. Кредитные условия жилищного кредитования устанавливаются банком по согласованию с заемщиком. При этом возможно использование плавающей процентной ставки, индексирование суммы основного долга, отсрочка платежей заемщика.

Для становления и развития системы долгосрочного ипотечного жилищного кредитования необходимо предусмотреть решение следующих основных задач:

- совершенствование законодательной и нормативной базы, обеспечивающей исполнение обязательств по ипотечному кредитованию, и в первую очередь – создание четкой процедуры обращения взыскания на предмет ипотеки и выселения неплательщика по кредиту из заложенного жилья;

- создание и внедрение универсального механизма обеспечения притока долгосрочных внебюджетных финансовых ресурсов в бюджетную сферу;

- создание механизмов социальной защиты заемщиков, как от неправомерных действий банков-кредиторов, так и для их социальной адаптации при процедуре выселения в случае невозможности погашения взятого ранее ипотечного кредита.

1.3 Этапы кредитного процесса в коммерческом банке

Рассмотрение кредитной заявки. Кредитование можно условно разделить на несколько этапов, на каждом из которых уточняются характеристики ссуды, способы ее выдачи и погашения:

- рассмотрение кредитной заявки и собеседование с клиентом;

- изучение кредитоспособности клиента;

- подготовка и заключение кредитного договора, выдача кредита;

- формирование резерва на возможные потери по ссудам;

- контроль банка за выполнением условий договора и погашением кредита (сопровождение кредита);

- работа банка с проблемными ссудами;

Клиент, обратившийся в банк за получением кредита, должен предоставить заявление-ходатайство (кредитную заявку) в произвольной форме, в которой указывается:

- сумма кредита

- срок использования

-предполагаемое обеспечение

- приемлемая для предприятия процентная ставка

Банк требует, чтобы к кредитной заявке были приложены требуемые документы и финансовые отчеты, служащие обоснованием просьбы о кредите и объясняющие причины обращения в банк. Эти документы – необходимая составная часть заявки. Их тщательный анализ проводится на последующих этапах, после того как представитель банка проведет предварительное интервью с заявителем и сделает вывод о перспективности сделки.

В состав пакета сопроводительных документов, представляемых в банк вместе с заявкой, входят следующие документы:

- технико-экономическое обоснование потребности в кредите с расчетами планируемых затрат и ожидаемых поступлений от реализации продукции (ТЭО);

- финансовый отчет, включающий баланс и отчет о прибылях и убытках, годовые и на последние отчетные даты с отметками ИФНС об их принятии. Баланс показывает структуру активов, обязательств и капитала компании. Отчет о прибылях и убытках дает подробные сведения о доходах и расходах компании, чистой прибыли, ее распределении:

- отчет о движении кассовых поступлений, основанный на сопоставлении балансов компании на две даты и позволяющий определить изменения различных статей и движение фондов. Отчет дает картину использования ресурсов, времени высвобождения фондов и образования дефицита кассовых поступлений;

- внутренние финансовые отчеты, характеризующие более детально финансовое положение компании, изменение ее потребности в ресурсах в течение года;

- внутренние управленческие отчеты. Сопоставление баланса требует много времени. Банку могут потребоваться данные оперативного учета, которые содержатся в записках и отчетах, подготовленных для руководства компании. Эти документы касаются операций и инвестиций, изменения кредиторской и дебиторской задолженности, продаж, величины запасов;

- прогноз финансирования, содержащий оценки будущих доходов, расходов, издержек на производство продукции, дебиторской задолженности, оборачиваемости запасов, потребности в денежной наличности, капиталовложениях. Есть два вида прогноза: оценочный баланс и кассовый бюджет. Первый включает прогнозный вариант балансовых счетов и счет прибылей и убытков на будущий период, второй прогнозирует поступление и расходование денежной наличности;

- бюджеты. Многие кредитные заявки связаны с финансированием начинающих предприятий, которые еще не имеют финансовых отчетов и другой документации. В этом случае представляется подробный бизнес-план, который должен содержать сведения о целях проекта, методах ведения операций;

- документы, удостоверяющие право собственности на имущество, недвижимость;

- обязательства по обеспечению своевременного возврата кредита (гарантии, поручительства, страховые полисы, ценные бумаги);

- справки, акты налоговых органов, пенсионного фонда и других внебюджетных фондов для оценки возможных штрафов и состояния бухгалтерского учета.

Заявка на получение кредита поступает к соответствующему кредитному работнику и в течение одного-двух дней должна быть рассмотрена им на предмет принятия, либо отказа. Процедура рассмотрения заявки различна для постоянных и новых клиентов, для клиентов, пользующихся доверием банка и не обладающих им, имеющих опыт хозяйственной деятельности и для новых, вновь начинающих организаций. Отнесение потенциальных заемщиков к той или иной группе зависит от имеющейся информации о клиенте, объективной и разумной осторожности банка в выборе клиента. Выдача кредита без предварительной проверки не допускается вне зависимости от значимости хозяйственных органов, от полномочий должностных лиц, интересов и ожидаемого эффекта (доходов).

Так как банк оперирует в основном заемными капиталами, значительная часть которых может быть востребована владельцами (вкладчиками) в краткие сроки, то, рассматривая заявку на получение кредита, банк должен учитывать перспективу погашения обязательств перед вкладчиками. Поэтому перед тем как выдать кредит, необходимо оценить связанный с ним риск и в первую очередь – вероятность непогашения ссуды в срок. Сохранность основной суммы долга – таков один из главных принципов, который всегда должен соблюдаться при проведении банком кредитных операций.

Если в ходе предварительного обследования банк не получит удовлетворительного ответа на ключевые вопросы, связанные с выдачей ссуды, заявку следует безоговорочно отвергнуть. При этом необходимо объяснить заявителю причины, по которым кредит не может быть предоставлен. Ни наличие солидного обеспечения, ни какие-либо другие положительные факторы не смогут предотвратить кризисную ситуацию, если ссуда в основе своей не является обоснованной.

Зачастую эксперты пренебрегают анализом многих факторов кредитной заявки, сосредотачивая свое внимание на обеспеченности кредита. Несомненно, наличие залога или какого-либо другого обеспечения значительно уменьшат риск кредита и упрощает процедуру принятия решения о кредитовании, но ограничивать анализ заявки только наличием обеспечения неправильно.

Вместе с тем необходимо иметь в виду, что лишь не многие заявки на кредит являются безукоризненными со всех точек зрения. Профессиональная подготовка руководителей и рядовых работников банка заключается в том, чтобы дать взвешенную оценку сильных и слабых сторон предполагаемой сделки и принять обоснованный риск, который в той или иной степени присутствует в каждой конкретной операции.

После рассмотрения заявки и перед проведением переговоров с заемщиком ответственный работник банка заранее знакомится с представленными ему справочными, юридическими и финансовыми документами, подтверждающими и характеризующими:

- юридический статус и правомочность, полномочия руководящих органов;

- финансовое положение клиента;

- цель и назначение ссуды, реальность ее исполнения;

- источники погашения;

- способы гарантирования;

- наличие долгов перед другими кредиторами.

Собеседование дает возможность заемщику лично обосновать необходимость кредита, а работнику банка – оценить характер и искренность его намерений. При собеседовании следует не только выяснить ключевые вопросы по поводу займа (вопросы о клиенте и его компании по поводу просьбы о кредите, о погашении кредита, об обеспечении ссуды, о связях клиента с другими банками и т.д.), но и оценить личность клиента, сосредоточив внимание на таких качествах, как порядочность, честность и профессиональные способности. Если клиент недостаточно убедителен в указании цели и реальности ее достижения или возникают сомнения в его порядочности в выполнении условий договора, эти обстоятельства должны быть учтены как сильный негативный фактор при рассмотрении кредитной заявки.

Рассматривая кредитную заявку по существу, банк может отказать в кредите по следующим причинам:

- если цели и средства ее достижения, указанные в кредитной заявке, расходятся с основными принципами кредитной политики банка;

- если доля ссудозаемщика-собственника в общем капитале его предприятия незначительна;

- если нет уверенности в целесообразности выдачи кредита;

- если есть сомнения по поводу личностей, участвующих в кредитной сделке.

В этом случае заявка подшивается в отдельное дело по заявкам, не получившим одобрения. Ведение банковского бизнеса и деловая этика требуют вежливого, аргументированного отказа. Если же банк по итогам рассмотрения кредитной заявки и предварительного интервью решает продолжать работу с клиентом, то наступает следующий этап – этап определения кредитоспособности заемщика.

Определение кредитоспособности заемщика проводится на основании анализа его финансово-хозяйственной деятельности. А именно проводится анализ ликвидности и платежеспособности заемщика, анализ наличия собственных средств, анализ рентабельности деятельности. Так же проводится расчет и анализ коэффициентов оборачиваемости (запасов, дебиторской задолженности, кредиторской задолженности и д.р.). Кроме того, необходимо провести анализ денежных потоков организации.

Решение о целесообразности выдачи кредита принимается либо уполномоченным должностным лицом, либо соответствующим органом управления банка. Для рациональной организации кредитной работы решением правления определяются полномочия начальника кредитного отдела, заместителя председателя правления по кредитам. Устанавливаются максимальные суммы, в пределах которых ссуды могут быть выданы. В одних банках кредитный инспектор лишь разрабатывает условия ссуды и готовит все материалы, право же утверждения принадлежит высшей администрации и кредитному комитету, состоящему из директоров и опытных кредитных работников. В других банках кредитный инспектор может принимать решение по всем кредитным заявкам, которые он готовит, с последующим утверждением на кредитном комитете. Кредитный комитет – это специальный орган, уполномоченный рассматривать или принимать решения по большинству вопросов, связанных с кредитованием, и лишь в особых случаях выносить их на рассмотрение правления. В состав кредитного комитета входят представители правления, кредитного, юридического, валютного и коммерческого отделов, а также главный бухгалтер банка.

Пакет документов для рассмотрения кредитным комитетом включает:

- заявку;

- заключение кредитного эксперта;

- анкетный лист заемщика;

- заключение службы безопасности;

-заключение юридической службы;

При необходимости пакет документов может быть дополнен другими документами, имеющими существенное значение при принятии решения кредитным комитетом о выдаче кредита. Решение кредитного комитета по вопросу выдачи кредита клиенту оформляется протоколом согласования, являющимся конфиденциальным документом.

В случае положительного решения о выдаче кредита кредитный эксперт:

- доводит до клиента решение кредитного комитета в письменном виде (письмо, факс и т. д.);

- делает пометку о положительном решении в Книге регистрации заявок;

- готовит кредитное дело.

После того как получено решение на предоставление ссуды, банк приступает к разработке кредитного договора. Этот этап называется структурированием ссуды.

Кредитный договор представляет собой развернутый документ, подписываемый обеими сторонами кредитной сделки и содержащий подробное изложение всех условий. Основные разделы кредитного договора:

- общие положения. Здесь указываются: наименование договаривающихся сторон; предмет договора, вид кредита, его сумма, срок, цель, процентная ставка; условия обеспечения исполнения обязательств по кредиту; порядок выдачи и погашения кредита, а также порядок начисления и уплаты процентов за кредит;

- права и обязанности заемщика;

- права и обязанности банка. Права и обязанности заемщика и кредитора вытекают из действующего законодательства, а также определяются особенностями каждой кредитной сделки, ситуацией на рынке кредитных ресурсов, кредитоспособностью заемщика;

- ответственность сторон;

- порядок решения споров;

- срок действия договора;

- юридические адреса сторон.

После составления кредитного договора он должен быть завизирован юридической службой банка. Подписание кредитного договора и договора залога осуществляют: со стороны заемщика – лица, имеющие полномочия на право подписи, подтвержденные документально (директор и главбух). Наличие полномочий на право подписи обязан проверить экономист кредитного отдела. Со стороны банка кредитный договор подписывают директор и главбух.

Кредитный договор и договор залога составляются в двух экземплярах, если не требуется нотариальное удостоверение и регистрация договора залога, в четырех экземплярах, если необходимо нотариальное удостоверение и регистрация договора залога: один - для залогодателя, другой – для банка, третий – остается у нотариуса, четвертый – в органе, регистрирующем сделку.

Кредитный эксперт обеспечивает выполнение следующих требований при оформлении кредитных документов:

- в текстах документов денежные суммы должны быть обозначены прописью (одного раза достаточно), адреса, фамилии, имена, отчества, наименования написаны полностью;

- договор подписывается теми лицами, которые упомянуты в тексте. Особое внимание следует обратить на недопустимость использования клиентом факсимиле при подписании договора;

- клиент подписывает каждую страницу договора.

После этого комплект всех документов передается клиенту, а другой комплект с сопроводительными документами идет в кредитное досье банка. Если решением кредитного комитета предусмотрено обязательное страхование обеспечения, договоры страхования оформляются в соответствии с Единой методикой страхования. Кредитный эксперт обязан проследить за оплатой страхового взноса клиентом. Клиент представляет в банк оригинал договора страхования, страховой полис и копию платежного документа об оплате страхового взноса. Кредитный договор вступает в силу с момента его подписания банком и заемщиком, если иное не предусмотрено договором.

В соответствии с кредитным договором, в котором определены основные экономические и юридические параметры ссуды, осуществляется выдача кредита. В зависимости от потребности заемщика и интересов банка могут быть открыты простой ссудный счет или овердрафт. Независимо от выбранного способа кредитования и формы ссудного счета задолженность (сумма выданного кредита) отражается по дебету активных ссудных счетов, по кредиту – погашение.

Обоснованность открытия ссудного счета подтверждается внутрибанковским документом – распоряжением операционному отделу, подписанным уполномоченным лицом (или его заместителем) и кредитным работником. В распоряжении указывается сумма кредита, срок, процентная ставка, основание для выдачи.

Документация по ссуде имеет исключительно важное значение, т.к. отсутствие каких-либо материалов или их неправильное оформление могут привести к крупным потерям в случае непогашения кредита и других недобросовестных действий заемщика. Банк должен хранить в кредитном досье следующие документы:

- заключение кредитного работника с визой начальника кредитного отдела или его особым мнением;

- выписку из протокола заседания кредитного комитета;

- все ранее перечисленные документы по выдаче ссуды, за исключением учредительных, которые хранятся в операционном отделе;

- кредитный договор;

- договор залога или другие виды обеспечения возвратности кредита (поручительство, гарантия, страховой полис);

- акт оценки заложенного имущества;

- справки заключений юридической службы и службы безопасности банка;

- анализ банком деятельности заемщика за истекший период;

- распоряжения операционному отделу на открытие ссудного счета и выдачу ссуды и др.

Выдача кредита может производиться путем оплаты расчетных документов за ценности и услуги, минуя расчетный счет заемщика, или непосредственно на расчетный счет заемщика и отражается бухгалтерской проводкой. Одновременно с открытием ссудного счета и выдачей кредита создается резерв на возможные потери по ссудам (РВПС).

Формирование резерва на возможные потери по ссудам. Кредитные операции являются высокорисковыми видами деятельности коммерческих банков. В целях снижения этих рисков банки с 1 января 1995 года стали формировать специальные резерв на возможные потери по ссудам.

В настоящее время формирование резерва осуществляется в соответствии с Положение ЦБ РФ от 26 марта 2004 г. №254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности"

Указанный резерв обеспечивает создание банкам более стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли банков в связи со списанием потерь по ссудам.

Классификация ссуд и формирование резерва осуществляются на основании следующих принципов:

- соответствие фактических действий по классификации ссуд и формированию резерва требованиям настоящего Положения и внутренних документов кредитной организации;

- комплексный и объективный анализ всей информации, относящейся к сфере классификации ссуд и формирования резерва;

- своевременность классификации ссуды и формирования резерва и достоверность отражения изменений размера резерва в учете и отчетности;

В целях определения размера расчетного резерва в связи с действием факторов кредитного риска ссуды классифицируются на основании профессионального суждения (за исключением ссуд, сгруппированных в портфель однородных ссуд) в одну из пяти категорий качества:

1) Высшая категория качества (стандартные ссуды) – отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю);

2) Категория качества "нестандартные ссуды" - умеренный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обуславливает ее обесценивание в размере до 20%);

3) Категория качества "сомнительные ссуды" - значительный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обуславливает ее обесценивание в размере от 21% до 50%);

4) Категория качества "проблемные ссуды" - высокий кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обуславливает ее обесценивание в размере от 51% до 100%);

5) Низшая категория качества "безнадежные ссуды" - отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обуславливает ее полное (10%) обесценивание.

Ссуды, отнесенные к второй-пятой категориям качества, являются обесцененными.

Оценка кредитного риска по каждой выданной ссуде (профессиональное суждение) должна проводиться кредитной организацией на постоянной основе.

Профессиональное суждение выносится по результатам комплексного и объективного анализа деятельности заемщика с учетом его финансового положения, качества обслуживания заемщиком долга по ссуде, а также всей имеющейся в распоряжении кредитной организации информации о любых рисках заемщика, включая сведения о внешних его обязательствах, о функционировании рынка, на котором он работает.

Источниками получения информации о рисках заемщика являются его правоустанавливающие документы, бухгалтерская, налоговая, статистическая и иная отчетность, дополнительно предоставляемые сведения, средства массовой информации и другие источники, определяемые кредитной организацией самостоятельно. Кредитная организация должна обеспечить получение информации, необходимой и достаточной для формирования профессионального суждения о размере расчетного резерва.

Вся информация о заемщике, включая информацию о рисках, фиксируется в кредитном досье заемщика. Информация, использованная кредитной организацией для оценки качества ссуды, включая оценку финансового положения заемщика, должна быть доступна органам управления, подразделениям внутреннего контроля кредитной организации, аудиторам и органам банковского надзора.

Формирование резерва осуществляется кредитной организацией на момент получения информации о появлении кредитного риска. При изменении финансового положения заемщика, изменении качества обслуживания ссуды, а также при наличии иных сведений о рисках заемщика кредитная организация обязана осуществить реклассификацию ссуды и при наличии оснований уточнить размер резерва.

Финансовое положение заемщика оценивается в соответствии с методикой, утвержденной внутренними документами кредитной организации, соответствующими требованиями Положения № 254-П.

Перечень показателей, используемых для анализа финансового положения заемщика, и порядок их расчета определяются кредитной организацией самостоятельно в зависимости от отрасли и сферы деятельности заемщика, задач анализа, с учетом всей имеющейся информации, как на отчетные, так и на внутримесячные даты.

Сопровождение кредита. Возврат банковских ссуд означает своевременное и полное погашение заемщиком выданных им ссуд и соответствующих сумм процентов за пользование заемными средствами. Обеспечение возврата кредита – это сложная целенаправленная деятельность банка, включающая систему организационных, экономических и правовых мер, составляющих особый механизм, определяющий способы выдачи ссуд, источники, сроки и способы погашения, документацию, обеспечивающую возврат ссуд.

Источники возврата ссуд подразделяются на первичные и вторичные (дополнительные). Первичным источником является доход заемщика (для юридических лиц – выручка в наличной или безналичной форме, для физических лиц – заработная плата или другие поступления). Вторичными считаются выручка от реализации заложенного имущества, перечисление средств гарантом или страховой организацией.

Порядок использования банком первичных и вторичных источников погашения различен. Погашение ссуд за счет дохода заемщика регулируется кредитным договором, срочным обязательством или поручением на перечисление соответствующих средств. Погашение осуществляется в день наступления срока платежа или в другой определенный период при наличии средств на расчетном счете клиента. Погашение ссуды за счет вторичных источников означает включение банком в действие механизма принудительного взыскания причитающейся ему долга. Данный механизм также имеет правовое обеспечение (помимо кредитного договора) в виде договора залога, гарантийного письма, договора поручительства, страхового полиса.

Использование дополнительных источников даже при наличии указанных юридических документов требует от банка особых усилий и немалого времени. Так, реализация прав по возврату кредита при использовании залога имущества заемщика предполагает обращение в суд или арбитраж, а также требует соблюдения определенных условий по существу залогового права, как со стороны банка, так и заемщика. В результате возникает длительная процедура рассмотрения и удовлетворения иска банка. Использование гарантийных обязательств поручителя для погашения ссуды также требует времени, даже при его готовности выполнить эти обязательства. Страховая организация возместит ущерб банку от невозврата кредита только после тщательного изучения факторов возникновения кредитного риска и при условии соблюдения условий страхового соглашения.

Учитывая трудоемкость работы с вторичными источниками и длительность процедур включения их в реальный механизм погашения банковской ссуды, основной акцент при решении вопроса о возможности выдачи ссуды следует отводить первичному источнику – доходу. Если возникает серьезное сомнение в реальности использования дохода в качестве основного источника погашения ссуды, в выдаче ссуды лучше отказать. Вторичные источники лишь подкрепляют первичный, но не замещают его.

После того как кредит выдан, главной задачей банка является активная работа по наблюдению за кредитом с целью управления им. Условия, при которых предоставлялся кредит, постоянно меняются, что имеет определенные последствия для финансового положения заемщика и его возможности погасить кредит. Поэтому в период действия кредитного договора кредитный работник, работающий с заемщиком повседневно, осуществляет контроль исполнения последним условий договора, целевым использованием кредита, финансовым состоянием заемщика (т.е. осуществляет сопровождение кредита до полного его погашения). Наблюдение предполагает наличие достоверной и оперативной информации обо всех изменениях, происходящих у заемщика.

Сопровождение кредита включает в себя выполнение следующих действий:

- оценку финансового состояния заемщика и его кредитоспособность в течение всего периода кредитования;

- проверку сохранности заложенного имущества, его ликвидности (такие проверки по обычным кредитам следует производить ежеквартально, по кредитам повышенного риска - ежемесячно);

- контроль своевременного поступления процентов за кредит, при частичном погашении кредита - за поступлениями в соответствии с графиками платежей заемщика;

- ежемесячную корректировку резерва на возможные потери по ссудам в зависимости от качества обеспечения и изменений кредитного договора;

- ведение деловой переписки с клиентом и проведение деловых встреч;

- ежемесячное проведение анализа ссудного портфеля.

По отношению к заемщику, не выполняющему своих обязательств по кредитному договору (что ставит под угрозу своевременное и полное погашение задолженности по кредиту), а также при выявлении случаев недостоверности в отчетности или запущенности бухгалтерского учета, банк-кредитор может применять следующие меры воздействия:

- предупредить заемщика о прекращении дальнейшего кредитования, если в согласованные сроки не будут выполнены требования банка;

- приостановить дальнейшую выдачу, предусмотренную договором кредита;

- в случае неуплаты очередного взноса в погашение кредита и бесперспективности его своевременного погашения в дальнейшем – предъявить оставшуюся на день платежа часть долга по данному кредиту к взысканию;

- при систематическом невыполнении заемщиком условий кредитного договора и рекомендаций банка – потребовать досрочно погашения всех ранее предоставленных ему кредитов. Возможность применения этой меры оговаривается в кредитном договоре исходя из практики кредитных отношений банка с конкретным заемщиком.

Банк осуществляет контроль выполнения условий кредитного договора, главная цель которого - обеспечить регулярную уплату очередных взносов в погашение ссуды и процентов по долгу. Разумеется, по каждой ссуде существует риск непогашения, из-за непредвиденных развитий событий. Банк может проводить политику выдачи кредитов только абсолютно надежным заемщикам, но тогда он упустит много прибыльных возможностей. В то же время, если возникнут трудности с погашением кредита, это обойдется банку очень дорого. Поэтому разумная кредитная политика направлена на обеспечение баланса между осторожностью и максимальным использованием всех потенциальных возможностей доходного размещения ресурсов.

Трудности с погашением ссуд чаще всего возникают не случайно и не сразу. Это процесс, который развивается в течение определенного времени. Опытный работник банка может еще на ранней стадии заметить признаки зарождения финансовых трудностей, испытываемых клиентом, и принять меры к исправлению ситуации и защите интересов банка. Эти меры следует принять как можно раньше, прежде чем ситуация выйдет из под контроля и потери станут необратимыми. При этом следует учитывать, что убытки банка не ограничиваются лишь неуплатой долга и процентов.

Основные причины возникновения трудностей с погашением ссуд могут быть по вине, как банка, так и заемщика. Данными причинами могут быть:

1. Ошибки, допущенные персоналом банка при рассмотрении кредитной заявки, разработке условий соглашения и последующем контроле. Наиболее часто встречаются следующие нарушения:

- недостаточно строгое отношение к заемщику;

- непрофессионально проведенный финансовый анализ;

- недостаточное обеспечение ссуды;

- ошибки в документальном оформлении ссуды;

- плохое структурирование ссуды, как следствие недостаточного знакомства кредитного инспектора с потребностями предприятия, спецификой отрасли;

- плохой контроль над заемщиком в период погашения ссуды.

2. Неэффективная работа компании, получившей ссуду:

- слабое руководство;

- ухудшение качества продукции и вытеснение ее с рынка;

- неэффективный маркетинг из-за отсутствия плана рекламной кампании, ошибок в оценке будущих рынков;

- слабый контроль финансового состояния компании.

Кроме того, важную роль могут сыграть факторы, которые не находятся под контролем банка: ухудшение экономической конъюнктуры, изменение законодательства, технологические прорывы.

Трудности с погашением кредита редко возникают внезапно. Как правило, имеются многочисленные тревожные сигналы, позволяющие заподозрить, что финансовое положение заемщика ухудшается и что выданные ему кредит может быть не погашен в срок или вообще превратится в безнадежный долг.

Эти тревожные сигналы обнаруживаются путем: анализа финансовых отчетов, личных контактов с должником, сообщений третьих лиц, сведений из других отделов банка.

В период действия кредита заемщик обязан представлять банку балансы, отчеты о прибылях и убытках, отчеты о поступлении наличности и другие материалы. Их тщательный анализ и сопоставление с прошлыми отчетами может указать на возникающую опасность. Банк должен обратить внимание на:

- непредставление финансовых отчетов в установленные сроки;

- резкое увеличение дебиторской задолженности;

- замедление оборачиваемости оборотных средств;

- снижение коэффициента ликвидности;

- снижение объема продаж;

- рост просроченных долгов;

- неуплату налогов и платежей во внебюджетные фонды;

- частые просьбы по изменению срока гашения ссуды;

- наличие тенденции к снижению прибыльности предприятия и т.д.

Для банка важно постоянно поддерживать персональные контакты с клиентом: посещать компанию и ее филиалы, встречаться с руководящими кадрами.

Банк должно насторожить изменение взаимоотношений заемщика с другими деловыми партнерами, что выражается в получении запросов о кредитоспособности заемщика в связи с его просьбами о предоставлении льгот в оплате товаров или о компании со стороны новых ее кредиторов.

При выявлении неблагополучной (проблемной) ссуды необходимо немедленно принять меры для обеспечения погашения кредита. Наилучший вариант – разработка совместно с заемщиком плана мероприятий для восстановления стабильности компании. Если намеченная программа проходит успешно, то ссуда достаточно быстро погашается. Если ситуация осложняется, то могут быть следующие варианты:

1. Ссуду удается вернуть после реализации залога.

2. Погашение ссуды предшествует решение суда о банкротстве и реализации активов заемщика.

3. Если банком не были приняты меры своевременно, он несет убытки.

Реализация залога осуществляется только после получения судебного решения о наложении взыскания на предметы залога, при этом залог реализуется только с торгов.

Использование РВПС осуществляется при списании основного долга с банка в случае его безнадежности и нереальности к взысканию по решению совета банка.

2. Анализ кредитных операций городского отделения №2363 Сбербанка России (ОАО)

2.1 Характеристика Городского отделения № 2363 Сбербанка России (ОАО)

Городское отделение № 2363 является структурным подразделением Сберегательного банка России, то есть входит в единую организационную структуру Сбербанка России и является его филиалом, осуществляющим функции Сбербанка РФ на территории городов Новокузнецка, Осинники и Новокузнецкого района.

В своей деятельности Городское отделение № 2363 руководствуется законодательством Российской Федерации, нормативными актами Центрального Банка Российской Федерации, носящими обязательный характер, Уставом Банка, а также Положением об отделении (филиале) "Сбербанка России".

Городское отделение № 2363 не является юридическим лицом. Оно вступает в хозяйственные, договорные, кредитно-расчетные отношения от имени Сбербанка России.

Городское отделение № 2363 имеет отдельный баланс, являющийся неотъемлемой частью баланса Сибирского банка Сбербанка России. В соответствии с правилами, установленными ЦБ РФ, филиал в составе сводного баланса Сибирского банка Сбербанка России обеспечивает:

- соблюдение экономических нормативов и показателей ликвидности;

- депонирование части привлеченных средств в фонде обязательных резервов, предусмотренных действующим в РФ законодательством о банках;

- создание внутри банковских резервов и страховых фондов.

Целями и предметом деятельности банка является:

- привлечение денежных средств от юридических и физических лиц (клиентов) и размещение их на условиях возвратности, платности, срочности;

- осуществление расчетно-кассового обслуживания клиентов;

- осуществление операций с иностранной валютой и ценными бумагами, иных банковских операций;

- обеспечение сохранности денежных средств, вверенных банку.

Современный Сбербанк - это универсальное предприятие. Осуществляя "пакетное" обслуживание, Сбербанк стремится развивать как можно больше видов услуг. Реализация банковских продуктов и услуг - важнейший этап деятельности любого банка в условиях рынка. Целью политики банка и всех его служб является привлечение клиентуры путем расширения сферы сбыта своих продуктов и услуг, завоевание рынка и в конечном итоге увеличение прибыли.

В настоящее время конкуренция на банковском рынке возросла настолько, что для того чтобы выжить, банки должны научиться продавать полный набор банковских продуктов и услуг, т.е. создавать своего рода банковский универмаг с обслуживанием клиента с одного прилавка. Широкая диверсификация операций позволяет банкам, как сохранить клиентов, так и увеличить их число за счет притока новых.

Деятельность современных банков подвергается постоянным изменениям. Меняются формы банковской деятельности, резко расширились сами операции. Сегодня коммерческие банки способны предложить клиенту до 200 видов разнообразных банковских продуктов.

Банк может от имени СБ РФ выполнять следующие банковские операции и услуги:

- прием, выдачу вкладов и других видов сбережений;

- прием платежей от клиентов;

- долгосрочное и краткосрочное кредитование физических и юридических лиц;

- продажу, покупку и управление государственными ценными бумагами;

- предоставление клиентам индивидуальных сейфов во временное пользование для хранения документов и ценностей;

- оказание брокерских и консультационных услуг, осуществление лизинговых и трастовых операций;

- осуществление расчетов по поручениям клиентов, их кассовое обслуживание, а также услуги по инкассации и перевозке денег и ценностей;

- ведение счетов клиентов;

- выдачу и оплату, покупку и продажу, хранение платежных документов и ценных бумаг (облигации, чеки, аккредитивы, векселя, акции и т.д.) и иные операции с ними;

- проведение операций по обмену валюты и других валютных операций в установленном СБ России порядке;

- выдача гарантий в обеспечение обязательств за третьих лиц, предусматривающих исполнение в денежной форме, в установленном СБ России порядке;

- другие операции по банковскому обслуживанию клиентов в соответствии с лицензией ЦБ РФ и с разрешения СБ России.

В области кредитной политики это не только краткосрочное, но и долгосрочное кредитование, кредитование клиента вне зависимости от характера его собственности и отраслевой принадлежности, кредитование и населения и предприятий.

Таким образом, Сберегательный банк России по роду своей деятельности и видам совершаемых операций все более превращается в универсальный коммерческий банк. Сбербанк динамично развивается по всем направлениям деятельности, обеспечив клиентам широкий спектр услуг с использованием современных банковских технологий, экономическую безопасность вверенных им средств, качественное и своевременное выполнение поручений клиентов, а также проведение эффективной экономической политики, способствующей повышению доходности и снижению риска совершаемых операций.

Услуги банка носят главным образом денежный и коммерческий характер. Суть банка как коммерческого предприятия, выполняющего определенные функции и операции, накладывает свой отпечаток на его организационное построение, структуру аппарата управления.

Городское отделение № 2363 Сбербанка РФ, является филиалом Сибирского банка Сбербанка России ОАО, а также имеет органы управления:

- Совет отделения;

- Управляющий Городским отделением № 2363 Сбербанка России, который осуществляет руководство текущей деятельностью банка.

Полномочия органов управления Городского отделения № 2363 Сбербанка РФ закреплены в Положении об отделении и в Генеральной доверенности, выданной Управляющему Городским отделением № 2363 Сбербанка РФ.

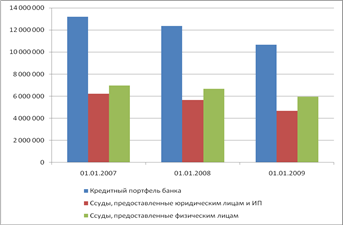

Согласно Положению о Городском отделении № 2363 Сбербанка РФ персональный состав Совета отделения утверждается приказом Председателя Правления Сибирского банка Сбербанка РФ по представлению Управляющего Городского отделения Сбербанка РФ. Совет отделения в своей деятельности действует на основании Устава Сбербанка РФ, Положения о Городском отделении № 2363, Положения о Совете отделения и других нормативных и распорядительных документов.