| Похожие рефераты | Скачать .docx |

Дипломная работа: Потребительское кредитование в России

Содержание

Введение

Глава 1. Потребительский кредит в экономике

1.1 Сущность потребительского кредита

1.2 Роль потребительского кредита в экономике

1.3 Факторы, определяющие процент кредита

1.4 Проблемы потребительского кредита в России

Глава 2. Экономическая сущность кредита и его функции

2.1 Принципы построения кредитных отношений

2.2 Основные формы потребительского кредита

2.3 Функции потребительского кредита и его влияние на экономику страны

2.4 Структура кредитной системы России

3.1 Особенности работы коммерческого банка с физическими лицами

3.2 Краткая характеристика банка

3.3 Потребительский кредит в торговой организации

3.5 Семинар "Эффективные продажи банковской услуги потребительского кредитования"

Список используемой литературы

Введение

Развитие кредитования физических лиц отражает положительные сдвиги, имеющие место в национальной экономике России. Россия с трудом, но постепенно преодолевает волну финансового кризиса 2008-2009 годов.

Кредитные операции составляют основу активной деятельности коммерческих банков, поскольку:

во-первых, их успешное осуществление ведет к получению основных доходов, способствует повышению надежности и устойчивости банков, а неудачам в кредитовании сопутствует их разорение и банкротство;

во-вторых, банки призваны аккумулировать собственные и привлеченные ресурсы для кредитования инвестиций в развитие экономики страны;

в-третьих, эта деятельность при ее успешном осуществлении приносит прибыль ее участникам: кредитным организациям, заемщикам и обществу в целом.

Поэтому развитие и совершенствование оптимальных форм кредитования физических лиц является условием диверсификации кредитного портфеля банков и появления собственников с увеличивающимся уровнем доходов. Такие формы стимулируют вовлечение в процесс кредитования все большее число потребителей, делают кредит доступным средством благосостояния каждой российской семьи. В отечественной и зарубежной литературе интерес к данной теме довольно большой. При написании использовались работы Лаврушина О.И., Костериной Т.М., Боровской М.А., Тагирбекова К.Р., Жукова Е.В. и др. Эти и другие авторы отмечают необходимость дальнейшего исследования и теоретической разработки в проблемах развития и научного обоснования оптимальных форм потребительского кредитования. Представленное исследование вносит посильный вклад в механизм совершенствования кредитования граждан. Целью настоящей работы является анализ условий и практики кредитования физических лиц в Сберегательном банке, разработка и обоснование основных направлений совершенствования кредитования физических лиц.

Объектом исследования - является деятельность банка "Хоум Кредит энд Финанс Банк", связанная с реализацией тех или иных форм потребительского кредита.

Предмет исследования - формы кредитования, реализуемые банком в процессе деятельности на рынке банковских услуг.

Теоретико-методологической базой исследования послужат работы российских и зарубежных ученых по теории банковского дела, организации кредитных отношений с населением, законодательные акты Российской Федерации, официальные документы Правительства РФ, ЦБ РФ. Для достижения поставленной цели в данной работе необходимо решить следующие задачи:

показать содержание и сущностные характеристики кредитования, обосновать подходы к классификации форм кредита;

провести анализ состояния системы кредита в банке, раскрыть условия и факторы, обеспечивающие её функционирование;

проанализировать методики оценки кредитоспособности физических лиц, показать их значение как важного фактора, способствующего развитию системы кредитования населения, предложить собственные методические принципы оценки кредитоспособности.

Глава 1. Потребительский кредит в экономике

Потребительское кредитование продолжает набирать обороты в России. Пожалуй, сегодня уже трудно найти человека, который никогда не слышал о возможности купить что угодно за чужой счет. Устоять перед этим практически невозможно, и банки выдумывают все новые и новые предложения, чтобы завлечь клиентов.

На первый взгляд на рынке потребительского кредитования все спокойно и ничего особенного от него ждать не приходится. "Трудно выделить появление каких-то инноваций на рынке потреб. кредитования. Можно лишь с уверенностью отметить, что все виды кредитования уже присутствуют на российском рынке в той или иной степени", - отмечает замдиректора департамента маркетинга БИНбанка Игорь Розанов. [1] Вместе с тем, как и любой другой рынок, потреб. кредитование не стоит на месте. По словам начальника отдела кредитных рисков банка "Возрождение" Сергея Капустина, "на рынке потребительского кредитования намечается тенденция к предоставлению кредитов без поручительств и залогов имущества на большие суммы". "Прежде всего, банки начинают выдавать такие кредиты клиентам, уже имеющим кредитную историю или зарплатную карту. А поскольку начинают работать кредитные бюро, можно предположить дальнейшее развитие рынка необеспеченного потребительского кредитования", - говорит он.

Такого же мнения придерживается и начальник отдела маркетинга Инвестсбербанка Ирина Линник: "В долгосрочной перспективе система кредитных бюро сделает банковский бизнес более устойчивым, и будет способствовать развитию доступности и удешевлению кредитов для населения, сохраняя уровень дефолтов на приемлемом уровне". Тем временем ставки по потреб. кредитам продолжают понемногу снижаться. "Одновременно со Сбербанком, который формально снизил процентные ставки, многие банки вынуждены были идти тем же путем", - считает Сергей Капустин.

Напомним, что с 1 августа 2010г. Сбербанк снизил ставки сразу по нескольким видам кредитования. В частности, по товарному кредиту была снижена ставка для краткосрочных кредитов с 18,5% до 16% в рублях (срок до полутора лет) и до 18% (срок от полутора до трех лет). Для кредитов сроком более трех лет ставка осталась на прежнем уровне - 18,5% годовых в рублях. Изменил Сбербанк и ставки по товарному кредиту, выдаваемому в валюте. Если раньше они составляли 11-12,5% годовых в зависимости от суммы кредита, то с 1 августа - 11,5% годовых независимо от размера займа. Кроме того, подешевел и пенсионный кредит сроком до полутора лет - с 18% до 16% годовых в рублях. Понизились ставки по кредитам под залог ценных бумаг и мерных слитков драгоценных металлов.

Среди коммерческих банков, снизивших проценты по кредитам, можно выделить "Внешторгбанк Розничные услуги" (бывший Гутабанк) - с 20% до 16-18% в рублях, с 14 до 11,5-12,5% - в валюте (в зависимости от срока), банк "УралСиб" и др. Ситибанк также существенно понизил ставки - с 18-25% до 15-23% в рублях по потреб. кредитам для своих зарплатных клиентов. Стоит отметить, что этим летом на рынок потребительского кредитования вышли сразу два новых игрока - Метробанк и образованный на базе Гутабанка "Внешторгбанк Розничные услуги". Оба пообещали проявлять активность на рынке ритейла и сразу предложили любопытные новинки. В частности, "Внешторгбанк Розничные услуги" не только установил привлекательные ставки по кредитам, но и начал выдавать кредиты без поручителей и залогов. Причем на кредит могут рассчитывать и лица без прописки, с временной регистрацией не менее шести месяцев. Срок рассмотрения заявки - два дня. Метробанк решил удивить клиентов кредитом с плавающей ставкой "Быстрые деньги". По его условиям клиент может снизить свою процентную ставку с 18% годовых до 11% годовых. Для этого ему или другому физическому лицу по его рекомендации необходимо совершить за месяц любые банковские операции. За каждый вид операции клиенту начисляют определенное количество баллов. Ставка по кредиту будет снижена, если заемщик наберет 175 бонусных METRO баллов (при сумме кредита до 50 тыс. рублей). Акция длится только один месяц, поэтому, чтобы снизить ставку еще раз, надо будет опять воспользоваться услугами банка.

Любопытно, что среди новых тенденций на рынке потребительского кредитования в России банкиры выделили рост грамотности заемщиков. По мнению зампреда правления банка "Стройкредит" Сергея Рыбина, сегодня на рынок оказывает влияние и "рост финансовой грамотности потенциальных заемщиков, которые предъявляют все большие требования к прозрачности кредитных схем и адекватно оценивают свои затраты, связанные с получением кредитов". Поэтому первый вопрос, который должен задать себе желающий взять кредит: какой кредит нужен - товарный или на неотложные нужды?

1.1 Сущность потребительского кредита

По сути, потребительский кредит - это продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера (плата за обучение, медицинское обслуживание и т.п.)".

Кредит на цели.

Главной особенностью товарного кредита является то, что он выдается на покупку определенного товара. При этом расчеты с магазином банк производит самостоятельно безналичным путем - клиент денег на руки не получает. По такой схеме активно работают "Русский стандарт", "Хоум Кредит энд Финанс Банк" (ХКФбанк), Росбанк, Инвестсбербанк, Финансбанк, "Ренессанс Капитал" и др. Оформление кредита, как правило, происходит непосредственно в магазинах-партнерах банка. Для получения кредита под выбранный товар клиенту необходимо заполнить заявку у находящегося в магазине администратора банка. Процедура прохождения скорингового тестирования в банке должна занимать 15-30 минут, как заявляют сами банки. Но обычно в магазинах собирается довольно длинная очередь желающих купить товар в кредит. В результате процесс оформления товара в кредит может затянуться на несколько часов. Получив одобрение из банка, клиент делает первый взнос в кассу магазина (если это необходимо) и забирает покупку. А затем ежемесячно выплачивает по кредиту. А Метробанк запустил программу кредитования под покупку товаров в интернет - магазинах - "Быстрые деньги через интернет". Для этого клиенту необходимо собрать "корзину" планируемых к приобретению товаров и заполнить интернет-анкету, размещенную на сайте интернет - магазина. Через 10-15 минут после отправления заказа сотрудник Метробанка связывается с покупателем по указанным в анкете контактным телефонам и сообщает решение банка о выдаче ему кредита. Затем покупателю необходимо будет приехать в Метробанк с документами для подписания кредитного договора. После этого банк уведомляет интернет-магазин о факте предоставления покупателю кредита и возможности доставки ему товара.

На вопрос, что следует учесть клиентам для успешного прохождения скоринг-тестирования, во всех банках ответили: быть честными. "При заполнении заявки на получение кредита необходимо указывать достоверную информацию", - заявили в ХКФ банке. "Банк обращает внимание на все поля анкеты, а также на достоверность предоставленных данных. Мы бы порекомендовали всем клиентам рассказывать о себе правду", - сообщила Ирина Линник. Кроме того, при оценке заемщика учитывается и мнение сотрудника, который занимается оформлением кредита. Если внешний вид или состояние заемщика (алкогольное или наркотическое опьянение) вызывает подозрение у сотрудника банка, то заемщику будет отказано в получении кредита, - отметили в ХКФ банке.

Нестандартный подход к этой форме кредита продемонстрировал Русский банк развития (РБР). Ставки по кредитам его "Телечека" составляют всего 9% годовых. "Телечек" представляет собой чековую книжку, которую можно реализовать лишь в точке, подписанной банком на эту программу. Сейчас у РБР около 450 точек партнеров, где клиент сможет воспользоваться "Телечеком". Обналичить его нельзя. Кроме того, стоит отметить, что владелец "Телечека" не платит первоначального взноса. В отличие от обычного товарного кредита, по чековой книжке можно приобрести несколько товаров в удобное для клиента время, выписав несколько "Телечеков".

В "Русском стандарте", например, только с этого года стало возможно приобрести товар в кредит при уже имеющемся кредите и то только в рамках установленного банком лимита. Однако для этого клиенту в любом случае придется заново общаться с кредитным инспектором. В ХКФ банке такая возможность предоставляется только постоянным клиентам банка, имеющим пластиковую карту банка.

Кредит на нужды.

Кредит на неотложные нужды замечателен в первую очередь тем, что клиент получает на руки наличные средства. Кроме того, как правило, максимальная сумма такого кредита больше, чем товарного кредита, да и проценты ниже. Однако оформление его занимает в среднем от двух до пяти дней. Проанализировав предложения банков, работающих на рынке потребительского кредитования, можно сделать следующие выводы. Самый дорогой кредит на неотложные нужды в рублях сегодня предлагает Альфа-банк - 34% годовых. А лидером по дороговизне валютных кредитов стал Дельтабанк. Кредит в этом банке вам могут предложить под 18% годовых. К тому же Дельтабанк потребует, чтобы заемщик застраховал свою жизнь и трудоспособность. Средняя по рынку ставка потребительского кредита на неотложные нужды составляет 16% в рублях и 12-14% в валюте. Но надо отметить, что процентная ставка - это не единственный показатель стоимости кредита. Выбирая, где занять денег, не забудьте обратить внимание на дополнительные комиссии, которые возьмет с вас банк. В некоторых банках они значительно увеличивают стоимость кредита. Например, в Росбанке за выдачу кредита с вас возьмут 3% от его суммы, но не более 3000 руб. Кроме того, есть еще и ежемесячная комиссия в размере 350 рублей. В "Русском стандарте" с заемщика помимо процентов по некоторым видам товарного кредита будет списываться комиссия в размере до 1,9% годовых ежемесячно. "По моему мнению, идеальных условий сейчас нет ни в одном банке, поскольку каждый банк имеет собственное представление о кредитных рисках и темпах развития бизнеса. В одних банках отсутствует требование о наличии поручителей. В других имеется минимальный срок рассмотрения заявки и минимальный набор документов. У кого-то, напротив, высокие требования к заемщику, но при этом процентная ставка ниже среднерыночной", - говорит директор департамента розничного кредитования Промсвязьбанка Галина Побединская. Вместе с тем, отмечает она, "стремительное развитие потребительского рынка привело к тому, что у людей появилась возможность выбора". [2] Так что, прежде чем выбрать кредит, внимательно изучите его условия, чтобы точно их выполнять. Ведь информация о том, как вы погашаете кредит, будет внесена в бюро кредитных историй для ее дальнейшего использования банками при предоставлении вам новых кредитов.

В отличие от других кредитов, объектом потребительского кредита могут быть и товары, и деньги. Товарами, продаваемыми в кредит, как и оплачиваемыми за счёт банковских ссуд, являются предметы потребления длительного пользования. Субъектами кредита, с одной стороны, выступают кредиторы, в данном случае - это коммерческие банки, специальные учреждения потребительского кредита, магазины, сберкассы и другие предприятия, а с другой стороны - заемщики - люди. Во Франции около 1/4 всего потребительского кредита предоставляется банками и 3/4 - специализированными кредитными учреждениями. Но поскольку последние получают необходимые им средства в большей мере за счёт банковских ссуд, то фактически 9/10 всей суммы потребительского кредита предоставляется банками. Погашается потребительский кредит в разовом порядке или с расчётного платежа.

Кредит с разовым погашением.

Сюда относятся текущие счета, открываемые покупателем на срок 11,5 месяца в универмагах и других предприятиях розничной торговли; в пределах предоставленных кредитов они покупают товары и, по истечении установленного срока, единовременно погашают свою задолженность. Потребительский кредит с разовым погашением включает также кредиты в виде отсрочки платежа (за услуги коммунальных предприятий, врачей и медицинских учреждений).

Кредит с рассрочкой платежа

Основная часть потребительского кредита (в США - 3/4 всей его суммы) составляют кредиты с рассрочкой платежа.

Через различные формы потребительского кредита обслуживается всё возрастающая доля розничного товарооборота.

Возможность возникновения и развития кредита связаны с кругооборотом и оборотом капитала. В процессе движения основного и оборотного капитала происходит высвобождение ресурсов. Средства труда используются в процессе производства длительное время, их стоимость переноситься на стоимость готовой продукции частями. Постепенные восстановление стоимости основного капитала в денежной форме приводит к тому, что высвобождающиеся денежные средства оседают на счетах предприятий. Вместе с тем на другом полюсе возникает потребность в замене изношенных средств труда и достаточно крупных единовременных затратах.

Аналогичные по своему характеру процессы происходят и в движении оборотного капитала. Более того, здесь колебания в кругообороте и обороте проявляют себя более разнообразно. Так, в силу сезонности производства, неравномерных поставок и другого происходит несовпадение времени создания и обращения продукции. У одних субъектов появляется временный избыток средств, у других их недостаток. Это создаёт возможность возникновения кредитных отношений, то есть кредит разрешает относительное противоречие между временным оседанием средств и необходимостью, их использования в хозяйстве.

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов.

1.2 Роль потребительского кредита в экономике

Особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2ой мировой войны 1939-1945гг.) в связи с резким усилением несоответствия между ростом производства и ограниченностью платёжеспособного спроса трудящихся.

Кредит в экономике страны, выполняет определённые функции:

обличает перераспределение капиталов между отраслями хозяйства и тем самым способствует образованию средней нормы прибыли;

стимулирует эффективность труда;

расширяет рынок сбыта товаров;

ускоряет процесс реализации товаров и получения прибыли;

является мощным орудием централизации капитала;

ускоряет процесс накопления и концентрации капитала;

обеспечивает сокращение издержек обращения:

связанных с обращением денег;

связанных с обращением товаров.

Кредит играет большую роль в обеспечении сокращения издержек обращения, связанных с обращением товаров и металлических денег. Благодаря тому, что потребительский кредит ускоряет реализацию товаров, сокращаются издержки, связанные с их упаковкой и хранением.

Экономия же на издержках обращения металлических денег достигается:

1) развитием системы безналичных расчётов. На основе развития кредитов и банков создаются возможности производства платежей без участия наличных денег путём перевода денежных средств со счёта должника на счёт кредитора;

2) увеличением скорости обращения денег. С помощью кредита свободные денежные капиталы и сбережения помещаются их владельцами в банки, а последние путём предоставления ссуд пускают их в оборот. Оборот денег ускоряется также тем, что покупка товаров в кредит исключает необходимость предварительного накопления денег, а долг может оплачиваться немедленно после получения дохода. Таким образом, кредит и кредитная система сводят до минимума резерв денег как покупательного и платёжного средств у каждого отдельного физического и юридического лица;

3) заменой металлических денег кредитными - банкнотами. По мере того, как с развитием капитализма развивается кредит и банки, металлические деньги всё больше замещаются кредитными деньгами, обеспечивая всему классу капиталистов огромную экономию на издержках обращения денег. Начиная с первой мировой войны, в большинстве капиталистических стран, а с периода мирового экономического кризиса 1929-1933гг. во всех странах металлические деньги перестали выполнять функции средств обращения и платежа. С этого времени металлические деньги внутри страны полностью заменены кредитными деньгами и кредитными операциями.

Кредит, преодолевая границы обращения полноценных наличных денег, расширяет тем самым границы развития производства.

Потребительский кредит очень хорошо стимулирует эффективность труда. Получая заработную плату, недостаточную для покупки за наличный расчёт ряда товаров, в частности предметов длительного пользования, люди имеют возможность покупать эти товары в кредит или брать кредит под их покупку. Впоследствии, деньги за эти товары должны быть выплачены, поэтому каждый, взявший в кредит, старается продержаться на своём рабочем месте, как можно дольше, т.е. на более долгий промежуток времени. Только так он может быть уверенным в своих силах выплатить кредит и зарекомендовать себя перед кредиторами, как честное и добросовестное лицо, для дальнейших связей.

Но, как говорится в одной пословице: “Тот, кто берёт взаймы, продаёт свою свободу”. И ведь действительно, потребительский кредит может оказаться “долговой ямой” так как, лишаясь заработка в результате безработицы или по ещё какой-либо причине, может возникнуть такая ситуация, что люди не смогут погашать свою задолженность. Важно так же заметить, что потребительский кредит уменьшает текучесть кадров посредством того, что вынуждает людей, как можно крепче держаться за своё рабочее место. Уменьшение текучести кадров благоприятно влияет на экономику страны. В итоге, нужно сказать, что потребительский кредит является очень сильным фактором подъёма народного благосостояния.

Но, как говорится, не бывает плохого без хорошего, а хорошего без плохого, так и здесь. Следует учесть, что “потребительский кредит, временно форсируя рост производства, и создавая видимость высокой коньюктуры, в конечном счёте, может способствовать выходу производства за рамки платёжеспособного спроса населения, нарастания перепроизводства и обострению экономических кризисов”.

потребительский кредит россия

1.3 Факторы, определяющие процент кредита

Некоторые люди считают, что покупка товаров в кредит - это вынужденная мера, но для торговых фирм и банков предоставление таких кредитов - весьма выгодная операция, так как она расширяет рынок сбыта товаров и повышает норму прибыли за счёт высоких процентов по ссудам.

“Многие экономисты и банкиры объясняют этот высокий уровень по потребительским ссудам большим моральным риском и высокими издержками, связанными с изучением платёжеспособности такого рода заёмщиков. Хотя оба эти фактора действительно влияют на уровень процента, главная причина высокого его уровня кроется в использование банками их монопольного положения в качестве кредиторов”. [5, с.158].

Действительно, высокие проценты: так в США при продаже в рассрочку автомобилей - от 61.2 % годовых, бытовых приборов - 71 %, в среднем получается 102 %. Ни в какое сравнение не идут с процентными ставками на потребительский кредит при социализме: 0.5 % годовых по срочной и 3 % по просроченной задолженности. Иногда по своему уровню процент, начисляемый банком, ничем не отличается от ростовщического процента. Например, в США банки так называемого личного кредита по своим ссудам взимают 36-42 %.

И хотя потребительский кредит всё ещё берут, но спрос на него из-за высоких процентов определённо уменьшился.

В Эстонии же процентные ставки ещё не достигли такого высокого уровня, например при продаже в рассрочку кухонной посуды, сделанной из специального сплава металла, - 5 % годовых (цена этой посуды - 10500 крон комплект, состоящий из 3х кастрюль), хотя и довольно быстро стремятся к нему.

Таблица 1

Активы банков на февраль 2011 года

1.4 Проблемы потребительского кредита в России

Кредитный рынок это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками и др.), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг.

Следовательно, кредитный рынок предоставляет средства для инвестиций в распоряжение предприятий и именно на нем происходит перемещение денег из тех секторов экономики, где имеется избыток, в те сектора, которые испытывают в них недостаток. На кредитном рынке предприятия берут деньги в долг для финансирования своих инвестиций; иногда предприятия дают деньги взаймы, но, как правило, производственный сектор больше берет, чем дает. Поэтому можно сказать, что одна из основных задач кредитного рынка направлять сбережения населения и свободные средства посредническим лицам на инвестиции.

Анализ кредитного рынка России позволяет сделать вывод, что первые годы после обретения независимости были самыми противоречивыми, в течение которых изменялись ранее устоявшиеся тенденции, намечались новые, которые, не успев окрепнуть, снова изменялись. Это относится, прежде всего, к выравниванию процентных ставок отраслевых и универсальных банков. Другая тенденция, достаточно ясно обозначившаяся в середине 1993 года, состоит в сближении ставок кредитования государственных и коммерческих организаций, но все же в 1994 году ставки не сравнялись. В связи с этим целесообразно сохранить градацию по разделению ставок при кредитовании государственных и коммерческих структур, тем более что в настоящее время и, видимо, в ближайшем будущем сохранится практика централизованного льготного финансирования государственных предприятий.

Как известно, одним из основных источников пополнения коммерческими банками своего оборотного капитала являются депозиты и межбанковский кредит. Банкам более удобно, в том числе и по чисто техническим причинам, привлекать деньги, используя межбанковский кредит, поэтому в первые годы становления коммерческих банков кредитные ставки по МБК почти в полтора раза превышали ставки по привлечению депозитов. Однако рынок межбанковского капитала ограничен и причем в значительной степени как раз объемом привлеченных депозитов. Вследствие этого новые и уже функционирующие банки все в большем объеме стремятся привлекать депозиты. По этой и ряду других причин в течение 1993-1994 гг. происходило сближение процентных ставок по привлекаемым депозитам и межбанковскому кредиту.

Переход от командно-административной экономики к рыночной обусловил необходимость создания в России рынка ссудных капиталов для обслуживания потребностей хозяйства. Однако подлинное развитие рынка ссудных капиталов возможно лишь при наличии рынков: средств производства; предметов потребления; рабочей силы; недвижимости; земли. Все эти рынки нуждаются в денежных средствах, которые должен предоставить им рынок ссудных капиталов. Это основной принцип формирования рынка ссудных капиталов.

Наблюдается постепенное развитие специализированных кредитных институтов и функционирование рынка ценных бумаг, но этого недостаточно, чтобы приблизить рынок России к рынкам западных стран. Отставание объясняется, прежде всего, отсутствием полнокровного рынка средств производства и рынка недвижимости, существование которых возможно только на базе широкой приватизации, акционирования большой части государственной собственности. Кроме того, необходимы рынок рабочей силы и ее мобильная миграция, а также рынок земли. Все это необходимые условия для расширения рынка ценных бумаг, а следовательно, дальнейшего развития новых кредитно-финансовых институтов, укрепления двух звеньев кредитного рынка, обеспечение спроса и предложения на денежный капитал.

Поэтому основными направлениями в формировании кредитного рынка должна стать высокая норма сбережений (как в производственном, так и личном секторе), широкая приватизация, связанная с организацией рынка ценных бумаг, и создание на ее базе разветвленной сети специализированных кредитно-финансовых институтов.

Также в настоящее время в деятельности коммерческих банков России существуют серьезные проблемы. Это связано с причинами финансового неблагополучия в банковской системе, которая зависит от общего состояния экономики государства, а также от недостатка необходимого опыта и подготовленных кадров для работы банков в условиях рыночных преобразований.

Серьезной проблемой является поддержание ликвидности банковской системы. Основные убытки коммерческим банкам приносит кредитная деятельность, привлечение слишком дорогих ресурсов и невозможность рентабельного их размещения. Отсутствие возможности получать прибыли инфляционного характера требует от банка серьезного подхода к качеству кредитного портфеля. В структуре активов коммерческих банков кредитные операции составляют приблизительно 15%. В общей сумме кредитной задолженности просроченные кредиты составляют: 17%, пролонгированные, 19%, кредиты без обеспечения, 8%, безнадежные к возврату 1%. Показатели структуры задолженности свидетельствуют о значительном росте просроченных и пролонгированных кредитов.

Увеличение уставного фонда коммерческих банков до требуемой Сбербанком России величины, также является серьезной проблемой, стоящей перед банковской системой, но такое увеличение уставного фонда банков будет способствовать росту надежности и стабильности банковской системы России в целом.

На современном этапе развития кредитной системы существуют определенные проблемы, которые мешают Российским банкам выделять отдельные виды кредитов, влияют росту части нежелательных кредитов (просроченных, безнадежных и т.д.), что, в свою очередь, ухудшает ликвидность и платежеспособность банков.

Основной проблемой Российского кредитования на современном этапе невозможность и нежелание банков проводить долгосрочное кредитование, что связано с отсутствием кредитных ресурсов, а также с риском невозвращения кредитов.

Правительство России и СБЕРБАНК РОССИИ создают условия для финансовой стабилизации, что влияет на постепенное улучшение деятельности банков в стране. Следует отметить существенное снижение процентных ставок по кредитам, а также постепенный рост спроса на долгосрочное кредитование.

На современном этапе в России особенное внимание следует уделять развитию потребительского кредита. Покупка в рассрочку не развита, хотя это достаточно удобная на практике форма оплаты товаров и услуг, такая форма оплаты позволяет осуществлять расходы в то время, когда доходы ещё не поступили.

Кредитные и расходные карточки только начинают появляться в нашей стране, и то оплатить покупку в магазине при помощи таких карточек возможно далеко не во всех магазинах. Использование таких карточек позволило бы отказаться от наличных денег, что для нашего населения еще неприемлемо.

В отличие от развитых стран, где существует автоматически возобновляемый кредит, как форма потребительского кредита, в России он находится на стадии зарождения.

Что касается влияния на ликвидность и платежеспособность банков, то важной проблемой является несвоевременное возвращение кредита, рост безнадежной кредитной задолженности. В таких условиях растет значение контроля со стороны банка по поводу кредитного договора. Первоочередное значение тут имеет своевременность уплаты процентов и долга. Поэтому очевидным есть регулирование кредитных рисков и реализация мероприятий, которые касаются уменьшению их влияния на деятельность банков.

Некоторые проблемы кредитования связаны с внутренними действиями работников. Например, недостаточный анализ финансового положения клиентов при выдаче кредита; нарушение принципов кредитования; неправильное оформление кредитных договоров; выдача кредитов без четких сроков возвращения; иногда отсутствие проверки использования целевых кредитов и т.д.

Глава 2. Экономическая сущность кредита и его функции

Кредит (от латинского слова creditum - ссуда, долг и в то же время от credo - доверяю, верю) является особой формой движения фонда денежных средств - ссудного капитала. Ссудный капитал - это денежные средства, отданные в ссуду под определённый процент при условии возвратности.

Под кредитными отношениями понимаются все виды денежных отношений, возникающих на основе срочности, платности и возвратности. Следовательно, стадиями движения кредита являются размещение кредита, получение кредита заёмщиками, его использование, высвобождение ресурсов, возврат позаимствованной стоимости, получение кредитором средств, размещённых в форме кредита.

В условиях рыночной экономики кредит выполняет следующие функции:

аккумуляция временно свободных денежных средств;

перераспределение денежных средств на условиях их последующего возврата;

создание кредитных орудий обращения (банкнот и казначейских билетов) и кредитных операций;

регулирование объёмов совокупного денежного оборота;

контроль за соблюдением принципов кредитования.

По сроку возврата кредит бывает долгосрочный и краткосрочный. Долгосрочный кредит предоставляется на срок более одного года и обслуживает движение основных фондов, главным образом их расширенное воспроизводство и капитальное строительство. Краткосрочный кредит предоставляется на срок менее одного года и обслуживает кругооборот оборотных средств.

На рынке кредит выступает в следующих формах:

коммерческий,

банковский,

потребительский,

ипотечный,

межбанковский,

межхозяйственный,

государственный,

международный.

Они отличаются друг от друга составом участников, объёмом ссуд, динамикой, величиной процента и сферой функционирования. Всем им свойственны специфические формы отношений и методы кредитования.

2.1 Принципы построения кредитных отношений

Возвратность кредита.

Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заёмщиком. Он находит свое практическое выражение в погашении конкретной ссуды путём перечисления соответствующей суммы денежных средств на счёт предоставившей её кредитной организации (или иного кредитора), что обеспечивает восстановление кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности.

Принцип срочности кредита

Отражает необходимость его возврата не в любое приемлемое для заёмщика время, а в точно определённый срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заёмщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке (в России - свыше трех месяцев) - предъявления финансовых требований в судебном порядке.

Платность кредита.

Ссудный процент. Этот принцип выражает необходимость не только прямого возврата заёмщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счёт его использования прибыли между заёмщиком и кредитором.

Ставка (или норма) ссудного процента, определяемая как отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита выступает в качестве цены кредитных ресурсов.

Подтверждая роль кредита как одного из предлагаемых на специализированном рынке товаров, платность кредита стимулирует заёмщика к его наиболее продуктивному использованию.

Обеспеченность кредита.

Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заёмщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии.

Целевой характер кредита.

Распространяется на большинство видов кредитных операций, выражая необходимость целевого использования средств, полученных от кредитора.

Дифференцированный характер кредита.

Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заёмщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.).

Характерные особенности потребительского кредита.

Потребительский кредит - это продажа торговыми предприятиями потребительских товаров с отсрочкой платежа или предоставление банками ссуд на покупку потребительских товаров, а также на оплату различного рода расходов личного характера (плата за обучение, медицинское обслуживание и т.п.).

В отличие от других кредитов, объектом потребительского кредита могут быть и товары, и деньги. Товарами, продаваемыми в кредит, как и оплачиваемыми за счёт банковских ссуд, являются предметы потребления длительного пользования. Срок кредита составляет до трёх лет, процент - от 10 до 25. В России этот вид кредитования только получает распространение, в зарубежной же практике потребительский кредит охватывает все слои трудоспособного населения, в основном через различные системы кредитных карточек.

Субъектами кредита, с одной стороны, выступают кредиторы, в данном случае - это коммерческие банки, специальные учреждения потребительского кредита, магазины, сберкассы и другие предприятия, а с другой стороны - заёмщики - люди. Погашается потребительский кредит в разовом порядке или с рассрочкой платежа.

1. Кредит с разовым погашением. Сюда относятся текущие счета, открываемые покупателем на срок 1-1,5 месяца в универмагах и других предприятиях розничной торговли; в пределах предоставленных кредитов они покупают товары и, по истечении установленного срока, единовременно погашают свою задолженность. Потребительский кредит с разовым погашением включает также кредиты в виде отсрочки платежа (за услуги коммунальных предприятий, врачей и медицинских учреждений).

2. Кредит с рассрочкой платежа - составляют основную часть потребительского кредита.

2.2 Основные формы потребительского кредита

Покупка в рассрочку - предоставляется преимущественно при продаже предметов длительного пользования - автомашин, холодильников, радиоприёмников, телевизоров, мебели.

Торговые компании (магазины, торговые представители и т.п.) предлагают клиентам от имени специализированных финансовых компаний кредитно-финансовые условия, которые легко принимаются ''на месте''.

Покупка в рассрочку, несмотря на удобство, отличается от других вариантов кредита более высокой процентной ставкой. Но потребители, как правило, основывают свои решения на размере месячных выплат и продолжительности срока кредита, а не на фактической стоимости кредита.

Существует ещё одна форма покупки в рассрочку - это соглашения банков с торговыми организациями, по которым последние продают товары в кредит клиентам банков, причём банки сразу выплачивают фирмам наличные деньги на сумму проданных товаров, а покупатели постепенно погашают кредит банкам.

Кредитная карточка - более простая форма предоставления потребительских кредитов. Сущность такого кредитования сводится к тому, что выданная банком кредитная карточка (именной платёжно-расчётный документ) даёт право её владельцу в пределах разрешённой суммы, т.е. персонального кредитного лимита, покупать товары в тех магазинах, с которыми банк имеет соглашения на их продажу в кредит на основе кредитных карточек. Сумма задолженности владельцев карточек магазину оплачивается банком периодически. Владельцы кредитных карточек в свою очередь в установленные сроки погашают долг перед банком, т.е. обязаны платить определённую минимальную сумму, но не должны полостью оплачивать долг. Если же минимальная сумма в установленный срок остаётся неоплаченной, то на неё начисляется процент и добавляется к долгу владельца карточки компании кредитных карточек.

Т.к. кредитный лимит является автоматически возобновляемым (револьверным), то владелец карточки, выплатив часть своего долга, может увеличить кредит до того размера, который он выплатил. Потому компанией кредитных карточек владельцу карточки выдаётся отчёт за месяц, показывающий, какой суммой на данный момент располагает владелец карточки.

Торговцы, которые предлагают товары или услуги клиентам по банковским кредитным карточкам, получают денежное вознаграждение от компании кредитных карточек, которая берёт комиссионные, т.е. именно банковские организации предоставляют кредит, а не торговцы.

Кредитные карточки получили свою популярность по многим причинам:

1. Оплата кредитной карточкой даёт независимость от наличных денег, даже в дальних поездках.

2. Потеря карточки не означает то же, что потеря наличных денег, поскольку при утере (краже) карточки и при своевременном извещении об этом, владелец кредитной карточки не несёт никакой ответственности.

3. Это выгодно, поскольку, при расчётах карточкой, клиентам предоставляется отсрочка до начисления процентной ставки.

4. Есть возможность снять с карточки некоторую сумму наличными, что отмечается в банковских конторах или круглосуточно в банкоматах, но это невыгодно, т.к. на авансы наличными введён налог.

Многие российские банки наладили выпуск и поддерживают обслуживание кредитных карт (не только своих, но и международных кредитно-финансовых групп), которые, как подтверждено мировой практикой вытесняют наличное обращение.

Автоматически возобновляемый кредит представляет собой потребительский кредит в виде сочетания текущих счетов с продажами в рассрочку. Сущность этого способа сводится к тому, что банки на основе изучения платёжеспособности заёмщика определяют максимальную сумму возможной задолженности.

Установленную сумму кредита заёмщик использует при помощи чеков, выданных ему банком. При внесении ежемесячных платежей (или отчислений с текущего счёта клиента) задолженность заёмщика банку уменьшается, а свободный остаток лимита кредитования увеличивается и может быть снова использован заёмщиком. Установленный банком лимит кредитования периодически пересматривается. Клиент также получает процент в то время, когда счёт не выходит за рамки кредита.

Автоматически возобновляемый кредит является альтернативой кредитным карточкам.

Персональная ссуда банка может быть более дешёвой по сравнению с кредитом финансового дома и процентными ставками кредитных карточек. По письменному заявлению клиента банк может кредитовать крупную сумму с выплатой в течение несколько лет.

Персональные ссуды обычно берутся с целью приобретения потребительских товаров длительного пользования (например, мебели, автомобиля и т.п.); празднования торжеств; проведения отделочных работ в доме; оплаты личного образования.

В случае обращения за персональной ссудой заёмщику обычно предлагается внести определённую долю стоимости приобретаемых благ. Источником оплаты служит регулярный доход клиента. Туда же включаются эксплуатационные и ремонтные расходы по тем покупкам, которые клиент собирается сделать. Клиент погашает кредит по частям; иногда обеспечением платежа служат купленные им в кредит товары. В случае непогашения в срок кредита соответствующие суммы взыскиваются банком с блокированного счёта.

Срок, на который предоставляется ссуда, обычно устанавливается исходя из цели получения ссуды, например, при покупке недвижимости - до 10 лет.

Овердрафт - форма предоставления краткосрочного кредита клиенту банка, когда величина платежа превышает остаток средств на счёте клиента. Т.е. банк списывает средства со счёта клиента в полном объёме, автоматически предоставляя кредит на сумму превышающую остаток средств, в результате чего образуется дебетовое сальдо. Право пользования овердрафтом предоставляется наиболее надёжным клиентам банка по договору, в котором устанавливается максимальная сумма, условия и порядок его погашения. Отличие овердрафта от обычных ссуд состоит в том, что в погашение задолженности направляются все сумму поступающие на текущий счёт клиента.

Для людей овердрафты очень удобны, так как позволяют ощутить уверенность в том, что их расходы финансируются, даже если они превышают имеющиеся у них на данный момент средства. Банк выигрывает от предоставления высокой процентной ставки, но страдает оттого, что из-за существенных колебаний овердрафтов по сумме, он вынужден иметь в наличии достаточные средства для обеспечения согласованного лимита кредитования.

''Скоринг - кредитование'' является обезличенной, но более простой и быстрой формой кредитования, чем персональная ссуда или овердрафт. Из-за высокого объёма персонального кредитования и сравнительно небольшой суммы каждой ссуды, большинство банков не могут себе позволить провести оценку заявлений на предоставление ссуды, рассматривая каждый запрос в индивидуальном порядке. Поэтому вместо долгой процедуры рассмотрения заявлений было введено ''скоринг - кредитование''. Потенциальный клиент заполняет специальную анкету по установленной форме, где выясняется информация о возрасте, семейном положении и стаже, цели кредита и т.п.

Каждый вопрос имеет максимально возможный балл, который будет выше для таких важных вопросов, как профессия, и ниже для таких вопросов, как возраст.

После окончательного подсчёта очков вручную или с помощью компьютера банк определяет, какую услугу разумнее предоставить клиенту: ссуду или овердрафт.

Некоторые банки в установленном порядке запрашивают информацию о заявителе в кредитных справочных агентствах, другие делают это только в крайних случаях.

Следует уточнить, что не каждый может получить потребительский кредит. Для финансового учреждения, предоставляющего кредит, важно знать, что его деньги будут возвращены вместе с процентами и остальными выплатами. Уменьшить кредитный риск позволяет ''кредитная история'' - это накопленные в течение длительного времени сведения о получении и возвращении заёмщиком банковских кредитов. Такие сведения позволяют судить о надёжности исполнения заёмщиком принятых на себя обязательств о возврате полученных средств.

2.3 Функции потребительского кредита и его влияние на экономику страны

Через различные формы потребительского кредита обслуживается всё возрастающая доля розничного товарооборота.

Потребительский кредит очень хорошо стимулирует эффективность труда. Получая заработную плату, недостаточную для покупки за наличный расчёт ряда товаров, в частности предметов длительного пользования, люди имеют возможность покупать эти товары в кредит или брать кредит под их покупку. Впоследствии, деньги за эти товары должны быть выплачены, поэтому каждый, взявший в кредит, старается продержаться на своём рабочем месте, как можно дольше. Только так он может быть уверенным в своих силах выплатить кредит и зарекомендовать себя перед кредиторами, как честное и добросовестное лицо, для дальнейших связей.

Но следует отметить, что потребительский кредит может оказаться ''долговой ямой'' так как, лишаясь заработка в результате безработицы или по другой причине, люди не смогут погашать свою задолженность. Поэтому, вынуждая людей как можно крепче держаться за своё рабочее место, потребительский кредит уменьшает текучесть кадров. Уменьшение текучести кадров благоприятно влияет на экономику страны. Таким образом, потребительский кредит является очень сильным фактором подъёма народного благосостояния.

К отрицательным сторонам потребительского кредита относится то, что он, временно форсируя рост производства и, создавая видимость высокой конъюнктуры, в конечном счёте, может способствовать выходу производства за рамки платёжеспособного спроса населения, что приведёт к нарастанию процесса перепроизводства и обострению экономических кризисов.

К основным достоинствам потребительского кредита относится следующее:

1. Это очень удобная на практике форма оплаты товаров и услуг.

2. Такая форма оплаты позволяет осуществлять расходы в то время, когда доходы ещё не поступили.

3. Это позволяет покупать товары и оплачивать услуги в течение более продолжительного периода, чем нормальный интервал между денежными поступлениями.

4. Это позволяет человеку приобретать материальные финансовые активы, со стоимостью, превышающей сумму, которую он мог бы заплатить, исходя только из его собственных сбережений.

5. Индивидуальный подход - каждый может выбрать наиболее подходящий его целям способ получения кредита.

Недостаток один, но существенный: товар купленный в кредит обходится дороже, т.к. нельзя забывать о проценте за пользование кредитом.

Функции потребительского кредита

Сущность кредита как экономической категории проявляется в его функциях (функции кредита), раскрытие которых позволяет установить связь данной категории с системой экономических отношений. Потеря кредитом своих функций фактически означать исчезновение самой этой экономической категории.

В развитом рыночном хозяйстве кредит выполняет следующие основные функции:

1) распределительную

2) замещения денег в обращении;

3) стимулирующую

4) контрольную.

Эти функции кредита тесно связаны между собой, определяя в своей совокупности определенную экономическую роль кредитных отношений.

Экономическая роль кредита заключается в перераспределении стоимости на основе платности, строковости, обеспечения и возврата.

Особенностью кредитного перераспределения является его временный характер. Перераспределение стоимости осуществляется здесь в пределах разрыва времени между выдачей товаров (денег) в ссуду и обратным их поступлением в кредитора. За счет временно свободных денежных средств одних хозяйственных субъектов удовлетворяются временные потребности в средствах других субъектов.

Функции кредита развиваются в связи с расширением масштабов рыночной экономики и ужесточением кредитной природы денег.

Перераспределительная функция кредита вытекает из самой сущности и роли кредитных отношений. Вследствие кредитного перераспределения ускоряется привлечение новых денежных средств в сферу хозяйствования. При реализации этой функции кредита перераспределяются как денежные средства, так и товарные ресурсы.

Скорость и интенсивность перераспределения стоимости посредством кредита во многом определяются его доступностью и, прежде всего, уровнем ссудного процента. Высокие процентные ставки по кредитам тормозят перераспределительные процессы. В целом, масштабы расширения кредита и соответственно процессов кредитного перераспределения ограничены угрозой усиления инфляционных процессов.

Функция замещения денег кредитными инструментами связана с антиципацийным свойством кредита, т.е. его способностью опережать во времени процесс накопления в товарной и денежной формах. Кредитные ресурсы формируются до наступления срока их фактического использования в процессе воспроизводства. По сути, кредит создает деньги для безналичного денежного обращения. Средства кредита - переводные векселя, чеки, кредитные карты и т.д. - начинают заменять реальные деньги в сфере обращения.

Кредит содействует экономии издержек обращения путем замещения части денежного оборота кредитными средствами обращения. Изменяя объемы кредитных операций, банки (банковская система) могут влиять на динамику общей массы денег в обращении. При этом используются два возможных метода:

кредитная экспансия (расширение кредита)

кредитная рестрикция (сужения кредита).

Антиципацийное свойство кредита не следует рассматривать как автоматически действующий инфляционный фактор. Если на основе кредитования достигается реальный вклад в развитие производства, эффективно осуществляются инвестиции, рационально используются созданные производственные мощности, уровень инфляции не увеличивается.

Важное значение в условиях рыночной экономики имеет стимулирующая функция кредита. По своей экономической сущности процесс кредитования не может не стимулировать эффективное использование займа со стороны заемщика. Сам смысл кредитования, которая выражается в формуле: "Покупай сейчас (товар, деньги), платы потом" побуждает к эффективному использованию полученной ссуды, чтобы на заработанные средства не просто вернуть кредит, но и получить прибыль.

Заемщики используют кредит настолько полно, насколько это им действительно необходимо для реализации собственных экономических интересов.

Кредитные отношения - это прежде всего имущественные отношения; за использования и возврата кредита заемщик отвечает имуществом и ценностями, что есть у него. Несомненно, что имущественные отношения создают достаточно мощные стимулы к рациональному использованию одолженных средств.

Со стороны кредитора стимулирующим фактором является Кредитный процент. Каждый кредитор пытается постоянно обеспечивать рост своих кредитных ресурсов.

Контрольная функция кредита заключается в том, что в процессе кредитования осуществляется взаимный контроль (как кредитора, так и заемщика) за использованием и возвратом займа. В экономической литературе контрольная функция кредита часто рассматривается лишь как контрольная деятельность кредитора (банка), что, на наш взгляд, не совсем правильно.

Контроль является частью общего механизма управления процессом кредитования. Сегодня любой хозяйственный субъект не может позволить себе пренебрегать контролем за кредитом. Успешное управление кредитом требует объединения усилий кредитного контроля с направленностью субъектов хозяйствования на получение прибыли от предоставления (получения) займа.

Существует существенное отличие в выполнении контрольной функции кредита со стороны кредитора и со стороны заемщика. Кредитор имеет возможность осуществлять контроль как за объектом кредита (одолженные стоимости), так и за деятельностью заемщика. Заемщик не имеет возможности контролировать деятельность кредитора, он осуществляет контроль лишь за движением одолженной стоимости (т.е. контролирует лишь объект кредитных отношений).

Благодаря реализации своих функций, кредитные отношения активно влияют на процессы воспроизводства и накопления капитала как на макро-, так и на микроэкономическом уровнях.

Проблема функций кредита является одной из самых сложных в теории кредитных отношений. Дискуссии ведутся, прежде всего, по вопросам относительно количества и содержания функций, вытекающим из различных подходов к сущности кредита.

Все функции кредита взаимосвязаны, их взаимодействие обеспечивает качественную устойчивость кредитных отношений. Конечно, при желании можно выделить и более широкий набор функций кредита: аккумулирования временно свободных средств; регулирования денежного оборота; экономии издержек обращения; опосредование кругооборота капитала и т.д. Но именно четыре выделенные выше функции являются главными; они образуют конститутивного признаки кредита.

2.4 Структура кредитной системы России

Кредитная система.

Кредитная система - в широком смысле: совокупность кредитных отношений, форм и методов кредита, существующих в рамках той или иной социально-экономической формации; в узком смысле: совокупность банков и других кредитно-финансовых учреждений, осуществляющих мобилизацию свободных денежных капиталов и доходов и предоставление их в ссуду.

Кредитная система и её важнейшая составляющая - коммерческие банки играют исключительно важную роль в рыночной экономике. Через неё проходит огромный объём денежных расчётов и платежей предприятий, организаций и населения; она мобилизует, и превращает в активно действующий капитал временно свободные денежные средства, выполняет различные кредитные, расчётные, гарантийные, инвестиционные и иные операции.

В середине 1990 г. в связи с объявлением правительством программы перехода к рынку возникла острая необходимость создания новой, более эффективной структуры кредитной системы. В настоящее время, после проведения ряда реформ и преобразований, кредитная система РФ представляет собой многоуровневый механизм аккумулирования и перераспределения финансовых активов. Она состоит из следующих основных звеньев:

1. Центральный банк РФ.

2. Банковский сектор: коммерческие банки, сберегательные банки, ипотечные банки.

3. Специализированные небанковские кредитно-финансовые учреждения: страховые компании, пенсионные фонды, инвестиционные компании, финансовые компании, благотворительные фонды, финансово-строительные компании, прочие.

Роль Центрального банка РФ в кредитной системе и экономике страны.

Центральный банк Российской Федерации (Банк России) создан в 1990 г. Его деятельность регулируется Федеральным законом ''О Центральном банке Российской Федерации (Банке России) ''. Зафиксированные в законе цели, функции, права и обязанности, а также механизм деятельности ЦБ РФ в полной мере отвечают мировому опыту и практике.

В законе зафиксировано, что имущество Банка находится в собственности государства, и в своей деятельности он подотчётен законодательным и исполнительным органам государственной власти.

Наряду с этим ЦБ РФ представляет собой юридическое лицо, самостоятельно выполняет свои функции и в текущей деятельности не зависим от органов государственного управления экономикой.

В качестве банкира правительства центральный банк выступает его кассиром и кредитором, в нем открыты счета правительства и правительственных ведомств. Центральный банк, как правило, осуществляет кассовое исполнение государственного бюджета. Доходы правительства, поступившие от налогов и займов, зачисляются на беспроцентный счёт казначейства (министерства финансов) в центральном банке, с которого покрываются правительственные расходы.

Банк России образует единую централизованную систему с вертикальной структурой управления.

В систему Банка России входят центральный аппарат, территориальные учреждения, расчётно-кассовые центры, вычислительные центры, полевые учреждения, учебные заведения и другие предприятия, учреждения и организации, в том числе подразделения безопасности и Российское объединение инкассации, необходимые для осуществления деятельности банка.

Высшим органом Банка России является Совет директоров - коллегиальный орган, определяющий основные направления деятельности Банка России и осуществляющий руководство и управление Банком России.

Основными целями деятельности Банка России являются:

защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

развитие и укрепление банковской системы РФ;

обеспечение эффективного и бесперебойного функционирования системы расчётов.

Основными задачами ЦБ РФ являются регулирование денежного обращения, проведение единой денежно - кредитной политики, защита интересов вкладчиков, банков, надзор за деятельностью коммерческих банков и других кредитных учреждений, осуществление операций по внешнеэкономической деятельности.

Получение прибыли не является целью деятельности Банка России.

Банк России выполняет следующие функции (ст.4 Федерального закона):

1. Во взаимодействии с Правительством РФ разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля.

2. Монопольно осуществляет эмиссию наличных денег и организует их обращение.

3. Является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования.

4. Устанавливает правила осуществления расчётов в РФ.

5. Устанавливает правила проведения банковских операций, бухгалтерского учета и отчётности для банковской системы.

6. Осуществляет государственную регистрацию кредитных организаций; выдаёт и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом.

7. Осуществляет надзор за деятельностью кредитных организаций.

8. Регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами.

9. Осуществляет самостоятельно или по поручению Правительства РФ все виды банковских операций, необходимых для выполнения основных задач Банка России.

10. Осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты; определяет порядок осуществления расчётов с иностранными государствами.

11. Организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки в соответствии с законодательством РФ.

12. Принимает участие в разработке прогноза платежного баланса РФ и организует составление платежного баланса РФ.

13. В целях осуществления указанных функций проводит анализ и прогнозирование состояния экономики РФ в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений; публикует соответствующие материалы и статистические данные.

Для реализации возложенных на него функций ЦБ РФ участвует в разработке экономической политики Правительства РФ.

Банк России консультирует Министерство финансов РФ по вопросам графика выпуска государственных ценных бумаг и погашения государственного долга с учетом их воздействия на состояние банковской системы и приоритетов единой государственной денежно-кредитной политики.

Коммерческие банки.

Коммерческие банки представляют собой банки, совершающие кредитование промышленных, торговых и других предприятий главным образом за счёт тех денежных капиталов, которые они получают в виде вкладов.

Федеральный закон РФ ''О банках и банковской деятельности'' определяет банк, как кредитную организацию, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

привлечение во вклады денежных средств физических и юридических лиц,

размещение указанных средств от своего имени и за свой счёт на условиях возвратности, платности, срочности,

открытие и ведение банковских счетов физических и юридических лиц.

По способу формирования уставного капитала банки подразделяются на акционерные, государственные, частные, кооперативные, смешанные. Во всех странах преобладают акционерные банки.

По специализации банки бывают:

сберегательные - занимаются привлечением средств населения во вклады;

инвестиционные банки - специальные кредитные институты, осуществляющие финансирование и кредитование инвестиций;

ипотечные банки - банки, специализирующиеся на предоставлении долгосрочных ссуд под залог недвижимости - земли и строений.

Проблемы потребительского кредитования до и после кризиса

Актуальность данной темы не вызывает сомнений, т.к. направление потребительского кредитования уже довольно давно является весьма популярным как среди самих коммерческих банков, так и среди их клиентов-потребителей-граждан. Обе стороны находятся в выигрыше. Во-первых, покупатель доволен возможностью купить именно то, что он хочет в данный момент, справедливо полагая, что "завтрашние деньги - дешевле" (единственное, не принимая порой во внимание размер этих самых "завтрашних денег"). Во-вторых, для банков же потребительское кредитование является важным источником получения немалых достаточно стабильных процентных доходов.

В отечественной литературе можно встретить следующую трактовку потребительского кредита. Потребительский кредит - это кредит, предоставляемый населению для покупки потребительских товаров и оплаты бытовых услуг в форме коммерческого кредита (продажа товаров с отсрочкой платежа через розничную торговлю) и банковского (ссуды на потребительские цели). При этом в отличие от других форм кредитов, объектом потребительского кредита могут быть и товары, и деньги. Поэтому потребительский кредит - это ещё и кредит с целью использования денежных средств в потребительских целях, который служит средством удовлетворения потребительских нужд населения.

Таким образом, потребительское кредитование (или розничное кредитование) стало одним из приоритетных направлений розничного банковского бизнеса, поскольку его основой являются короткие деньги и диверсификация рисков невозвратов за счет распределения маленьких кредитов на большое количество заемщиков.

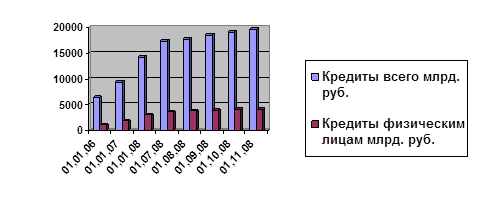

В таблице 1 и на рисунках 1-2 представлена динамика показателей банковского сектора в целом по кредитованию в России за 2006-2008 гг. По данным таблицы 1 можно сделать вывод, что все показатели кредитования в России с 2006 г. по конец 2008 г. имеют положительную динамику. Так возросла сумма выданных кредитов в целом с 6 368,4 млрд. руб. до 19 561,0 млрд. руб. на 13 192,6 млрд. руб. или на 207,2 %. Возросла сумма выданных потребительских кредитов физическим лицам с 1 055,8 млрд. руб. до 4 083,0 млрд. руб. на 3 027,2 млрд. руб. или на 286,7 %.

Таблица 2

Динамика потребительских кредитов банковского сектора в целом по России за 2006-2008 гг.

| показатель | 01.01.06 | 01.01.07 | 01.01.08 | 01.07.08 | 01.08.08 | 01.09.08 | 01.10.08 | 01.11.08 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

Кредиты Всего млрд. руб. |

6 368,4 | 9 438,0 | 14 258,2 | 17 320,0 | 17 727,0 | 18 445,0 | 19 029,0 | 19 531,0 |

| Просроченная задолженность всего млрд. руб. | 76,4 | 121,1 | 184,1 | 231,8 | 237,3 | 245,7 | 276,2 | 330,9 |

| Кредиты физическим лицам млрд. руб. | 1 055,8 | 1 882,7 | 2 971,1 | 3 590,0 | 3 739,0 | 3 890,0 | 4 018,0 | 4 083,0 |

| Просроченная задолженность физич. Лиц млрд. руб. | 19,9 | 50,6 | 96,5 | 119,3 | 122,4 | 123,5 | 131,4 | 133,9 |

Рис.1 Динамика выданных кредитов в целом и потребительских кредитов физическим лицам в Росси за 2006-2008 гг.

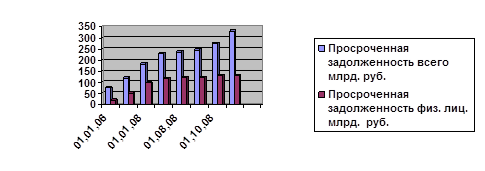

Рис.2 Динамика просроченной задолженности по кредитам в целом и по потребительским кредитам физическим лицам в Росси за 2006-2008 гг.

Однако прошедший 2008 год был очень сложным для банковского сектора нашей страны, и особенно для кредитных рынков, в виду сложившейся кризисной финансовой ситуации.

Во-первых, одной из проблем потребительского кредитования явилась проблема просроченной ссудной задолженности. Так по данным таблицы 1 видно, что её величина за период 2006-2008 гг. увеличилась с 19,9 млрд. руб. до 133,9 млрд. руб. на 114 млрд. руб. или 572,9 % или в 6,7 раза. В первые два квартала 2008 года у банков не было тревоги по поводу возможного увеличения числа просроченных кредитов, что нельзя сказать на конец 2008 г.

Следствием значительной просроченной задолженности осенью 2008 г. явилось ужесточение условий предоставления заемных средств клиентам банков. Так, к примеру, с момента начала кризиса ликвидности произошло ужесточение требований к заемщикам по некоторым экспресс - кредитам и кредитным картам. Сократилось количество кредитных предложений на рынке. Появился список "не кредитуемых сфер деятельности". Недавно работники финансовой сферы могли взять потребительский кредит без всяких проблем, а сегодня картина изменилась и данная область относится к категории повышенного риска.

Во-вторых, другая проблема потребительского кредитования заключается в том, что на доступность кредитов для населения в смысле готовности банков выдавать такие кредиты сильно повлияло наличие у коммерческих банков "длинных" денег. Попросту говоря у банков их имеется немного. Речь идет о тех деньгах населения, которые могли бы путем их внесения в банки в виде вкладов перераспределиться в выданные кредиты. Деньги населения - это, скорее всего, ресурсы, которые уже выбраны. К сожалению, большая часть населения уже "сидит" в кредитах, а не в депозитах, т.к. проводимая процентная политика - при высокой инфляции поддерживались низкие процентные ставки - отбила всякую охоту к сбережениям. В стране ещё достаточно много людей, которым просто нечего сберегать, они могут обслуживать только свои текущие потребности. Так, в первые два квартала этого 2008 года у банков было достаточно ликвидных средств, и депозитная база продолжала наращиваться, что нельзя сказать на конец 2008 г.

В-третьих, следует отметить, что поскольку рынок потребительских кредитов контролировался в основном тремя банками - "Русским Стандартом", Хоум Кредитом и Урса Банком, которые направляли в рынок деньги, привлеченные с мирового рынка, - то полная заморозка международного кредитования не может не сказаться на темпах роста рынка в ближайшие месяцы и даже год. Динамика рынка потребительского кредитования прямо коррелирует с тенденциями финансового рынка в целом. И в настоящий момент, так же как и все остальные сегменты сферы кредитования, рынок потреб. кредитов сократился под воздействием кризиса ликвидности.

В-четвертных, во втором полугодии 2008 г. в виду повышения ставки рефинансирования с 10% в июне 2008 г. до 13% в декабре 2008 г. были резко повышены процентные ставки по кредитам. Ставки по потребительским кредитам выросли на 5-10 пунктов к значениям летних месяцев. Этот шаг сильнее всего ударил по карманам заемщиков. Особенно пострадали клиенты банков, заключившие кредитные договора с плавающей процентной ставкой.

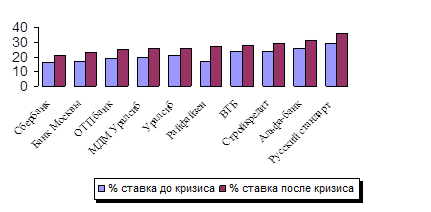

В таблице 2 и на рисунке3 представлена информация по процентным ставкам потребительского кредитования ряда коммерческих банков до и после удорожания кредитных ресурсов.

Таблица 3

Информация по процентным ставкам потребительского кредитования ряда российских коммерческих банков до и после удорожания кредитных ресурсов, %

| Название банка | Название кредита | Процентная ставка до начала кризиса | Процентная ставка после кризиса |

| Сбербанк | Кредит на неотложные нужны | 16,6 | 21,0 |

| Банк Москвы | Кредит на неотложные нужны | 17,0 | 23,0 |

| ОТП Банк | Кредит наличный | 19,0 | 25,0 |

| МДМ-Банк | Потребительский кредит | 20,0 | 26,0 |

| Уралсиб | Кредит без обеспечения | 20,9 | 26,0 |

| Райфайзенбанк | Персональный кредит | 17,0 | 27,0 |

| ВТБ 24 | Кредит наличными | 24,0 | 28,0 |

| Стройкредит | Потребительский кредит | 23,5 | 29,0 |

| Альфа-банк | Потребительский кредит | 26,0 | 31,0 |

| Русский стандарт | Кредит наличными | 29,0 | 36,0 |

Рис 3. Динамика процентных ставок потребительского кредитования ряда российских коммерческих банков до и после удорожания кредитных ресурсов.

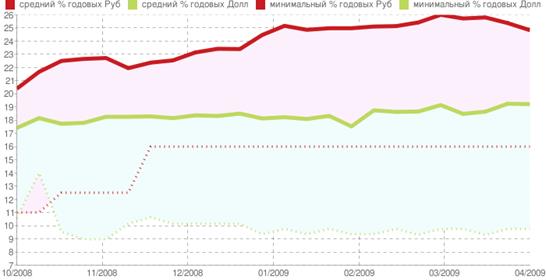

На рисунке 4 представлена динамика изменения процентных ставок по потребительским кредитам с учетом их минимального и среднего уровня, как в рублях, так и долларах США, в период с начала октября 2008 года по апрель 2009 года.

Рис 4. Динамика изменения средних %ставок по потребительским кредитам.

Продолжая рассматривать проблемы потребительского кредитования в России до и после кризиса, можно добавить следующее.

В-пятых, изменилась мотивация клиентов, оформляющих потребительский кредит. Раньше одолженные средства использовались исключительно напрямую, то есть на неотложные нужды. Теперь заемщиками гораздо чаще стала рассматриваться возможность перекредитования. Это особенно актуально для тех, кто оформлял кредиты в валюте, в том числе на покупку, например, автомобиля. Психология клиентов в отношении к потребительскому кредитованию также претерпела изменения - нередки случаи, когда заемщики прибегают к данному продукту, рефинансируя свои долларовые займы в рубли. Таким образом, потребительский кредит приобретает все большее значение для населения как реальный инструмент получения доступа к крупным нецелевым займам.

В-шестых, с рынка потребительского кредитования ушли "непрофильные" банки и малые игроки. Из-за высокого роста просроченной задолженности выдачу кредитов приостановили и некоторые основные банки. Таким образом, выбор у потенциального клиента сегодня тоже несколько сократился, что добавило негативного влияния на результаты потреб. кредитования в 2008 году. Успешное развитие российского банковского сектора во многом было обусловлено дешевыми западными ресурсами, а также притоком ликвидности от экспорта сырья. Сейчас основная тенденция на рынке банковской розницы - сокращение объемов кредитования. Главной причиной этому стал рост стоимости фондирования.

Таким образом, основным итогом 2008 года явилось замедление развития потребительского кредитования, что обусловлено неблагоприятной экономической ситуацией и снижением доходов населения. Эта тенденция сохраняется и в текущем году.

До тех пор пока макроэкономическая обстановка не стабилизируется, о возобновлении темпов роста рынка потреб. кредитования можно забыть. Прогнозы аналитиков носят позитивный характер только в рассуждениях о долгосрочной перспективе - населению деньги на неотложные нужды требуются постоянно. Однако утверждать, что рынок "потребов" в ближайшем будущем сумеет достичь, а уж тем более превзойти свои показатели, например, 2007 или начала 2008 года, сегодня просто невозможно.

Ситуация с банками в условиях экономического кризиса. Декабрь 2009. Банки медленно, но верно начинают реанимировать потребительское кредитование. И это неудивительно, если учесть, что острота кризиса постепенно ослабевает, и банки хотят вернуться к своему классическому бизнесу - кредитованию клиентов. Однако работа с юридическими лицами, выступающими в качестве заемщиков, по объективным причинам затруднена. Потребительское же кредитование представляется делом более простым и менее рискованным. Но не "подкосит" ли его 2010 год, на который, по мнению многих экспертов, может прийтись пик невозврата как раз по займам, предоставленным частным лицам?

Тон, как обычно, задает лидер национального рынка - Сбербанк. Не только размещая все новые "продуктовые" предложения на рекламных стойках и баннерах, но и анонсируя весьма интересные программы кредитования. Например, территориальные подразделения Сбербанка анонсировали акцию "Доброе имя". Ею могут воспользоваться нынешние или бывшие заемщики госбанка, которые допускали просрочки или реструктурировали кредит, а затем просили новый и получали отказ. Их Сбербанк приглашает вновь подать документы на любой кредит, обеспеченный поручительством или залогом имущества.

За "законодателем мод" тянутся и другие финансово-кредитные структуры: прежде всего, потому, что никому не хочется терять долю на рынке, и потому, что, как признаются сами банкиры, пришло время зарабатывать. Потребительское кредитование предоставляет в этом смысле неплохие возможности. Во-первых, потому, что ставки по таким займам традиционно (и кризис в этом отношении корректив не внес) выше, чем по автокредитам и уж тем более по ипотечным кредитам. Потребительский займ по ставке 22-25% и даже 27% годовых заемщик считает вполне приемлемым. Ипотечный же кредит, выданный по ставке 20% годовых, становится неподъемным даже для людей с доходами выше среднего уровня. Что касается автокредитов, то покупка машины в не слишком стабильных (и главное - не слишком предсказуемых) финансовых условиях представляется людям излишней роскошью. Это обстоятельство объективно склоняет чашу весов в сторону потребительских кредитов.

Еще один фактор, о котором не стоит забывать: в отличие от ипотечных кредитов и даже автокредитов, потребительские кредиты в большинстве своем предоставляются на гораздо меньшие сроки. Это означает, что банки минимизируют риск столкновения с так называемой "долговой усталостью" - ситуацией, когда заемщик перестает платить просто потому, что "устает" и начинает считать, что банк и так ничего ему не сделает за оставшийся небольшой "хвостик" по займу.

Но иметь желание кредитовать - это еще не все, надо также иметь возможность. А с этим, как признаются банкиры, дела сейчас обстоят не слишком хорошо. Кризис заставил многих россиян пересмотреть свою "потребительскую модель". До краха Lehman Brothers частные лица, как и национальные компании, всегда имели возможность "перекредитоваться" в одном банке, чтобы за счет полученных денег погасить кредит в другом. Кризис эту возможность на время аннулировал. И в результате люди теперь все чаще предпочитают не приобретать на заемные средства товары долгосрочного пользования, а откладывать деньги либо на "черный день", либо до тех пор, пока они самостоятельно не наберут нужную им сумму для покупки.

Итак, первый момент, который может воспрепятствовать развитию потребительского кредитования в 2011 году - это изменившаяся "потребительская модель" в российском обществе.

Второй - предсказания экспертов, преимущественно западных, о том, что как раз на следующий год может прийтись пик невозврата по потребительским кредитам в России. Логика здесь простая: кризис корпоративных долгов, с которого все начиналось, неизбежно повлек за собой "замораживание" деятельности предприятий, сокращение их инвестиционных программ. Это, в свою очередь, привело к росту безработицы и "урезанию" зарплат оставшихся сотрудников. Наиболее "короткие" и "подъемные" кредиты, взятые в докризисный период, людям удалось погасить в этом году. На следующий год перейдут "длинные" потребительские кредиты и кредиты, взятые в прошлом году в самый разгар кризиса. Таких займов банки выдали довольно много, так как далеко не все финансово-кредитные структуры сразу осознали, что нынешний кризис будет носить затяжной характер. Кое-кто из участников рынка решил подзаработать, немного подняв процентные ставки по потребительским кредитам. Наиболее же легкомысленный или попавшие в сложное положение заемщики "клюнули" на это, стремясь использовать полученные средства либо для срочной покупки дорогостоящих товаров, либо для привычного перекредитования.

На фоне этого прогнозы западных экспертов - сформулированные, в том числе, и с учетом опыта стран с развитой экономикой - представляются вполне состоятельными. Доля невозвратов по потребительским кредитам действительно может начать расти. Однако в то, что это приведет к массовым невозвратам и к наступлению новой волны кризиса, банкиры не верят.

Проблемы, по мнению специалистов, могут возникнуть у банков, проводивших как до кризиса, так и в разгар его наиболее агрессивную политику на рынке потреб. кредитования. Но их число невелико, они известны, и даже, если они "зашатаются", к драматичным последствиям для банковского сектора это не приведет, уверен зам. главы АСВ Андрей Мельников. Дело в том, что эти банки, в большинстве своем, являются "монолайнерами", они редко дифференцируют свою деятельность, достаточно пассивно ведут себя (во всяком случае - вели до кризиса) на рынке вкладов физических лиц. Таким образом, новой паники вкладчиков из-за их проблем не возникнет. Да и проблемы у них, как считают эксперты, вряд ли примут настолько глобальный характер, что речь зайдет о необходимости принятия "спасательных" мер.

Глава 3. Потребительское кредитование: проблемы и методы развития (на примере ООО "Хоум Кредит энд Финанс Банк")

На сегодняшний день потребительский кредит является одним из популярных видов кредитования.

Потребительский кредит - это кредит, благодаря которому можно приобрести товар или услугу и оплачивать за нее в течение определенного периода времени, в зависимости, выбранной Вами программы. Этот вид кредитования рассчитан на любые цели: на ремонт, путешествие, покупку бытовой техники, мебели и многое другое.

Одна из особенностей этого кредита в том, что его могут получить только физические лица.

Для получения потребительского кредита необходимо, чтобы физическое лицо был потребителем. Другими словами, заемщик может приобрести товар или услугу в целях только личного использования.

Потребительским кредитованием не является приобретенный товар для оборудования гостиницы, ресторана или кафе, так как лицо не считается физическим лицом и поэтому он не может быть потребителем.

Банк "Хоум Кредит энд Финанс Банк" появился на российском рынке в 2004 году. Это был первый банк, предоставляющий кредиты непосредственно в торговых организациях. Банк развил широкую сеть в магазинах, торговых центрах и салонах связи. Мало кто не являлся клиентом этого банка в те года.

3.1 Особенности работы коммерческого банка с физическими лицами