| Похожие рефераты | Скачать .docx |

Реферат: Основы финансового менеджмента

1. Содержание финансового менеджмента и его место в системе управления организацией

Формирование рыночной экономики России вызвало потребность в специалистах по финансовому менеджменту. Финансовый менеджмент – наука управления финансами предприятия, направленная на достижение его стратегических и тактических целей. И здесь главное – выбрать методы, соответствующие каждой цели, т.е. не противоречащие ей, и суметь их применить.

Финансовый менеджмент в нашей стране воспринимается с позиции критериев принятия финансовых решений. Поэтому главные принципы и методы финансового менеджмента носят универсальный характер.

Однако могут возникать определенные противоречия между типичными целями, которые выдвигают менеджеры, директора, руководители подразделений фирмы, что прямым образом влияет на принятие финансовых решений.

Задание 1. В связи со сказанным выше заполните прилагаемую табл. 1. В графе «Показатели» постарайтесь сформулировать наиболее точное определение соответствующего показателя; в графе «Недостатки» назовите их в полном объеме.

Таблица 1

| № п/п | Типичные цели фирмы | Показатели | Недостатки |

| 1 | Максимизация прибыли | Большое количество прибыли в денежном выражении | 1. Пренебрежение риском 2. Ориентация на короткий период 3. Можно не считаться с менеджментом 4. Потребность в срочных ресурсах |

| 2 | Максимизация акционерного капитала | Наивысший курс обыкновенных акций | 1. Можно вызвать расстройство управления. 2. Не предполагает какой-либо устойчивой связи между курсом акций и эффективностью управления |

| 3 | Поддержание существующего положения | Удовлетворение каждого и поддержание существующего положения | 1. Предполагает только частичные решения 2. Уязвимо к конкуренции 3. Ведет к неопределенным целям |

| 4 | Максимизация управленческого вознаграждения | Наибольшее жалованье | 1. Уменьшение прибыли |

| 5 | Социальная ответственность | Достижение социальной справедливости | 1. Снижение эффективности и рост цен. 2. Уязвимость к конкуренции |

Задание 2. Принципы выработки управленческих решений останутся теоретическими построениями, если не будет возможной их реализация.

Каковы, на Ваш взгляд, условия работы предприятия, способные ускорить:

· время принятия решений;

· оперативность реагирования системы;

· продолжительность выполнения решений

Все названные аспекты свяжите с финансовой работой на предприятии.

Для выработки управленческого решения необходимо следующее:

1. Выявление проблем в деятельности объекта, следовательно выявление и анализ проблемной ситуации, выявление главных, определяющих проблем;

2. Формирование целей принятия решения. Цели должны иметь конкретные формулировки и количественные характеристики.

3. Выявление полного перечня возможных альтернатив или вариантов решения.

4. Выбор допустимых альтернатив и критериев их оценки.

5. Предварительный выбор лучший альтернативы (предпочтительный вариант).

Руководитель предприятия должен управлять процессом выработки управленческого решения, поставить задачу перед исполнителями по выработке управленческого решения, правильно принять управленческое решение, организовать реализацию управленческого решения.

Управленческое решение должно ориентироваться на конечные результаты деятельности объекта, на маркетинговое управление.

При выработке управленческого решения необходим анализ нескольких вариантов. При этом должны использоваться как количественные, так и качественные методы выработки и обоснования управленческого решения.

Необходимо учитывать социальный характер последствий принятых решений.

Необходима комплексная оценка эффективности управленческого решения по многим критериям.

При выработке комплексных решений должны использоваться современные вычислительные средства.

Необходимо рациональное разделение труда между руководителем и разработчиком, рациональное распределение ответственности.

Система управления выступает в качестве механизма выработки, принятия управленческого решения. Следовательно, система управления должна быть адаптирована к выработке управленческих решений, это повысит оперативность реагирования системы.

План реализации решения должен содержать перечень работ, сроки их выполнения, состав исполнителей, требуемые ресурсы. Принятое решение и план его реализации должны быть доведены до сведения исполнителей, а также тех, кого они затрагивают. Даже явно хорошее решение не всегда, однако, находит автоматическое признание у всех, причастных к нему, поэтому может потребоваться проведение разъяснительной работы. В процессе реализации решения необходимо осуществлять контроль выполнения работ и полученных результатов.

Продолжительность выполнения решений способны ускорить: исполнительская дисциплина, включение рядовых сотрудников в разработку решения, мотивация такой деятельности, воспитание «фирменного патриотизма», стимулирование самоуправления.

Задание 3. Одним из принципов современной рыночной экономики является следующий тезис: «От конкуренции товара к конкуренции предложения».

Выскажите свое мнение о том, как названный принцип должен менять содержание работы финансового менеджера. Актуальна ли эта проблема для российских предприятий?

В мировой практике продаж определяющим стал уровень сервиса, предоставляемого клиентам. Скоро будут процветать продавцы, которые научатся профессионально работать с покупателями.

Как в любой другой стране, у России есть и специфика, и такие проблемы, которые можно отнести к международным, если говорить о продажах в целом. Например, мотивация. Бывает очень сложно заинтересовать человека в покупке того или иного товара. Это характерно для любой страны мира. Разница лишь в том, что в одних странах проблема мотивации клиента существует в меньшей степени, в других – в большей. Все зависит от грамотности работающего персонала, развития экономики, уровня доходов населения.

Другая трудность – умение понять клиента. Продавцу необходимо чувствовать эмоциональное состояние покупателя. Человек может оказаться просто не готовым к покупке вообще или к приобретению конкретной вещи. Кроме того, он может быть по какой-то причине агрессивно настроенным. Продавцы не всегда способны понимать людей – это международная проблема.

Знание технологии продаж – еще один общий для всего мира вопрос. На интуитивном уровне каждый из нас понимает, что существуют определенные шаги, которые необходимо делать для того, чтобы продать свой товар. Но профессионально подготовленный человек знает, как правильно начать разговор с клиентом, как перейти к теме продажи товара, как выяснить, что человеку нужно, как двигаться дальше, наконец, как попросить у людей деньги за свой товар. Знание технологии – серьезная проблема для продавцов любой страны, потому что многие считают, что достаточно просто встать у прилавка и отвечать на вопросы. На самом деле малейшая ошибка в поведении или диалоге – и сделка не состоялась, клиент ушел к другому продавцу, обратился в другую компанию. Так что я как теоретик и практик продаж имею смелость утверждать: если человек не получил профессиональных знаний, он не справится с работой в этой системе. Ему будет очень трудно. Необходимо учиться продавать точно так же, как, например, управлять машиной. Если вы не освоили искусство продаж, вы будете говорить и делать не то и не так.

Задание 4. Если финансовый менеджер решает вопрос о содержании дивидендной политики фирмы в текущем периоде, то в какой сегмент финансового рынка он вторгается: валютный, фондовый, кредитный, страховой? Почему каждый раз необходимо принимать подобные решения?

Дивидендная политика акционерного общества – это активный способ воздействия на курсовую стоимость акций. Поэтому модель дивидендной политики необходимо строить с привязкой к курсу акций, стоимости предприятий.

Нахождение оптимальной дивидендной политики – исключительно трудная задача: необходимо найти баланс между текущими дивидендами и будущим ростом, который максимизировал бы цену акций предприятия. Сложность заключается еще в том, что оптимальная дивидендная политика – это субъективная политика каждого отдельного предприятия, выбираемая исходя из особенностей предприятия, его владельцев, инвестиционных возможностей и других факторов, влияющих на дивидендную политику. В числе таких факторов в научной литературе называются: темп роста компании, ее рентабельность, стабильность доходов, удержание контроля над деятельностью компании, степень финансирования за счет заемного капитала, возможность финансирования из внешних источников, стадия жизненного цикла и масштабы компании, налоговые ставки на дивиденды и доходы с прироста капитала, предпочтения акционеров, ограничения правового характера и др.

2. Информационное обеспечение финансового менеджмента

В рыночной экономике для принятия обоснованных управленческих решений очень большое значение имеет составление и анализ финансовых (бухгалтерских) отчетов. Это важно как для улучшения деятельность данного предприятия, так и для оценки финансового состояния его партнеров при заключении различного рода сделок.

Задание 1. Можно выделить четыре группы пользователей финансовой информацией:

· менеджеры;

· акционеры;

· кредиторы;

· прочие (налоговые службы, биржи, профсоюзы и т.д.).

Каждая из групп пользователей изучает финансовую отчетность под определенным углом зрения.

Войдите в роль названных выше участников финансовых отношений, ответьте на вопрос: что именно интересует их в финансовой отчетности предприятия? Назовите соответствующие формы отчетности и отдельные разделы и показатели.

Потребности в информации представителей различных групп пользователей неодинаковы. Вкладчиков капитала в первую очередь интересует доходность вложенных средств. Например, акционеры хотели бы знать, какой уровень дивидендов может обеспечить организация. По этому показателю они сравнивают одну компанию с другими и принимают решение о покупке или продаже акций. Кредиторы хотят знать, способна ли организация своевременно возвратить займы и ссуды и выплатить соответствующий процент. Партнерам по бизнесу – поставщикам и покупателям – необходимо определить, смогут ли они осуществлять сделки купли-продажи с данной организацией и каковы условия расчетов по этим сделкам. Государственные органы нуждаются в финансовой информации, поступающей с микроуровня, т.е. непосредственно от хозяйствующих субъектов, для статистических обобщений, которые являются основой для макроэкономического регулирования. Общественность – профсоюзные организации, общества потребителей, экологические организации, научные работники – также заинтересованы в получении сведений бухгалтерских отчетов предприятий и фирм. Наконец, финансовая отчетность важна и для персонала самой организации, т.е. для внутренних пользователей информации. На ее основании работники могут судить о перспективах стабильной занятости и заработной платы, а менеджеры разного уровня используют отчетные сведения для контроля и управления.

Поскольку финансовая отчетность должна удовлетворять информационные запросы не только внутренних, но и внешних пользователей информации, она является объектом государственного регулирования и к ее составу и порядку представления предъявляются определенные требования.

Решения, принятые пользователями финансовой отчетности, требуют того, чтобы пользователи оценили степень способности предприятия генерировать средства. Это имеет первостепенное значение при определении возможности предприятия добиваться успеха в ежедневной деятельности. Анализируя финансовое положение, производительность и движение денежных средств предприятия, пользователи могут оценить способность предприятия генерировать средства.

Финансовое положение предприятия изменяется в зависимости от средств, которыми оно располагает, показателя соотношения краткосрочных и долгосрочных активов и пассивов, а также от способности перестраивать деятельность применительно к конъюнктуре рынка. Информация о финансовом положении прежде всего отражается в балансе.

Рентабельность предприятия используется для оценки потенциальных поступлений средств в будущем. Оценка текущего положения дел на предприятии может быть основана на текущем и предшествующем финансовом положении. Информация о результатах деятельности содержится в отчете о прибылях и убытках.

Отчет о движении денежных средств предприятия имеет значение для оценки его инвестиционной, финансовой и основной деятельности за отчетный период. При подготовке отчета о движении денежных средств изменения в остатках денежных средств могут быть определены в соответствии с их влиянием на деятельность предприятия. Отчет о движении денежных средств может быть использован для оценки расходования поступлений денежных средств за последние несколько лет. Информация о движении денежных средств представлена в финансовой отчетности отдельно.

Пояснительная записка, сопровождающая финансовую отчетность, помогает пользователю понять сферу деятельности и операции, включенные в отчетность.

Задание 2. Составьте балансовый отчет компании «А» на 31 декабря 2003 г., Отчет о прибылях и убытках и Отчет о нераспределенной прибыли за 2003 г., если известна следующая информация (млн. руб.) – см. табл. 2.

Таблица 2

| № п/п | Показатели | Сумма |

| 1 | Себестоимость продукции | 320 |

| 2 | Денежные средства | 5 |

| 3 | Запасы | 80 |

| 4 | Кредиторская задолженность | 70 |

| 5 | Кредиты банка | 30 |

| 6 | Краткосрочные финансовые вложения (рыночные ценные бумаги) | 5 |

| 7 | Дебиторская задолженность | 60 |

| 8 | Выручка от реализации продукции за 2003 г. | 400 |

| 9 | Стоимость зданий и оборудования | 250 |

| 10 | Нераспределенная прибыль на 31.12.2002 г. | 20 |

| 11 | Прочий основной капитал (средства) | 50 |

| 12 | Валовая прибыль за 2003 г. | 80 |

| 13 | Прочие текущие обязательства | 20 |

| 14 | Коммерческие и управленческие расходы за 2003 г. | 20 |

| 15 | Нераспределенная прибыль за 2003 г. | 10 |

| 16 | Обыкновенные акции (100 тыс. шт. по 2,5 тыс. руб. каждая) | 250 |

| 17 | Проценты к уплате за 2003 г. | 10 |

| 18 | Долгосрочные обязательства | 50 |

| 19 | Налог на прибыль | 20% |

| 20 | Прибыль от продаж за 2003 г. | 60 |

| 21 | Дивиденды за 2003 г. | 30 |

| 22 | Всего пассивы | 450 |

| 23 | Собственный капитал (капитал и резервы) | 280 |

Баланс компании «А»:

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода | |||||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||||||

| Нематериальные активы | 110 | |||||||||||

| Основные средства | 120 | 250 | ||||||||||

| Незавершенное строительство | 130 | |||||||||||

| Доходные вложения в материальные ценности | 135 | |||||||||||

| Долгосрочные финансовые вложения | 140 | |||||||||||

| Отложенные налоговые активы | 145 | |||||||||||

| Прочие внеоборотные активы | 150 | 50 | ||||||||||

| ИТОГО по разделу I | 190 | 300 | ||||||||||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||||||

| Запасы | 210 | 80 | ||||||||||

| в том числе: | ||||||||||||

| сырье, материалы и другие аналогичные ценности | 211 | |||||||||||

| животные на выращивании и откорме | 212 | |||||||||||

| затраты в незавершенном производстве | 213 | |||||||||||

| готовая продукция и товары для перепродажи | 214 | |||||||||||

| товары отгруженные | 215 | |||||||||||

| расходы будущих периодов | 216 | |||||||||||

| прочие запасы и затраты | 217 | |||||||||||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | |||||||||||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 60 | ||||||||||

| в том числе покупатели и заказчики | 231 | |||||||||||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | |||||||||||

| в том числе покупатели и заказчики | 241 | |||||||||||

| Краткосрочные финансовые вложения | 250 | 5 | ||||||||||

| Денежные средства | 260 | 5 | ||||||||||

| Прочие оборотные активы | 270 | |||||||||||

| ИТОГО по разделу II | 290 | 150 | ||||||||||

| БАЛАНС | 300 | 450 | ||||||||||

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода | |||||||||

| 1 | 2 | 3 | 4 | |||||||||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||||||||

| Уставный капитал | 410 | 280 | ||||||||||

| Собственные акции, выкупленные у акционеров | 411 | ( | ) | ( | ) | |||||||

| Добавочный капитал | 420 | |||||||||||

| Резервный капитал | 430 | |||||||||||

| в том числе: | ||||||||||||

| резервы, образованные в соответствии с законодательством | 431 | |||||||||||

| резервы, образованные в соответствии с учредительными документами | 432 | |||||||||||

| Нераспределенная прибыль (непокрытый убыток) | 470 | |||||||||||

| ИТОГО по разделу III | 490 | 280 | ||||||||||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||||||

| Займы и кредиты | 510 | 50 | ||||||||||

| Отложенные налоговые обязательства | 515 | |||||||||||

| Прочие долгосрочные обязательства | 520 | |||||||||||

| ИТОГО по разделу IV | 590 | 50 | ||||||||||

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||||||||||||

| Займы и кредиты | 610 | 30 | ||||||||||

| Кредиторская задолженность | 620 | 70 | ||||||||||

| в том числе: | ||||||||||||

| поставщики и подрядчики | 621 | |||||||||||

| задолженность перед персоналом организации | 622 | |||||||||||

| задолженность перед государственными внебюджетными фондами | 623 | |||||||||||

| задолженность по налогам и сборам | 624 | |||||||||||

| прочие кредиторы | 625 | |||||||||||

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | |||||||||||

| Доходы будущих периодов | 640 | |||||||||||

| Резервы предстоящих расходов | 650 | |||||||||||

| Прочие краткосрочные обязательства | 660 | 20 | ||||||||||

| ИТОГО по разделу V | 690 | 120 | ||||||||||

| БАЛАНС | 700 | 450 | ||||||||||

Отчет о прибылях и убытках компании А

| Показатель | За отчетный период | За аналогичный период предыдущего года | |||||||

| наименование | код | ||||||||

| 1 | 2 | 3 | 4 | ||||||

| Доходы и расходы по обычным видам деятельности | |||||||||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 400 | |||||||

| Себестоимость проданных товаров, продукции, работ, услуг | 020 | ( | ) | ( | 320 | ) | |||

| Валовая прибыль | 029 | 80 | |||||||

| Коммерческие расходы | 030 | ( | ) | ( | 10 | ) | |||

| Управленческие расходы | 040 | ( | ) | ( | 10 | ) | |||

| Прибыль (убыток) от продаж | 050 | 60 | |||||||

| Прочие доходы и расходы | |||||||||

| Проценты к получению | 060 | ||||||||

| Проценты к уплате | 070 | ( | ) | ( | 10 | ) | |||

| Доходы от участия в других организациях | 080 | ||||||||

| Прочие операционные доходы | 090 | ||||||||

| Прочие операционные расходы | 100 | ( | ) | ( | ) | ||||

| Внереализационные доходы | 120 | ||||||||

| Внереализационные расходы | 130 | ( | ) | ( | ) | ||||

| Прибыль (убыток) до налогообложения | 140 | ||||||||

| Отложенные налоговые активы | 141 | ||||||||

| Отложенные налоговые обязательства | 142 | ||||||||

| Текущий налог на прибыль | 150 | ( | ) | ( | ) | ||||

| Чистая прибыль (убыток) отчетного периода | 190 | 10 | |||||||

| СПРАВОЧНО | |||||||||

| Постоянные налоговые обязательства (активы) | 200 | ||||||||

| Базовая прибыль (убыток) на акцию | |||||||||

| Разводненная прибыль (убыток) на акцию | |||||||||

Отчет о нераспределенной прибыли компании А

| Название статьи | |

| Нераспределенная прибыль на начало года | 20 |

| Чистая «бухгалтерская» прибыль | 10 |

| Дивиденды по привилегированным акциям | |

| Дивиденды по обыкновенным акциям | (30) |

| Нераспределенная прибыль на конец года | 0 |

финансовый менеджмент капитал банкротство

Удельный вес собственного капитала в пассиве: 280/450 = 0,6

Удельный вес заемного капитала в пассиве: 170/450 = 0,4

Соотношение заемного и собственного капитала: 170/280 = 0,6

Соотношение дивидендов и чистой прибыли: 30/10 = 3

Соотношение дивидендов и процентных платежей: 30/10 = 3

Задание 3. В табл. 3 представлены показатели отчетности по финансовым результатам деятельности предприятия.

Поставьте в графах «Прибыль» и «Убытки (расходы)» ответы:

Да – если данный показатель используется для расчетов;

Нет – если не используется.

Таблица 3

| № п/п | Показатель | Прибыль | Убытки (расходы) |

| 1 | Выручка (валовой доход) от реализации продукции (работ, услуг) | да | нет |

| 2 | Налог на добавленную стоимость | нет | нет |

| 3 | Акцизы | нет | нет |

| 4 | Затраты на производство реализованной продукции (работ, услуг) | нет | да |

| 5 | Результат от реализации | да | да |

| 6 | Результат от прочей реализации | да | да |

| 7 | Доходы и расходы от внереализационных операций, в том числе: | да | да |

| 8 | по ценным бумагам и от долевого участия в совместных предприятиях | да | да |

| 9 | Курсовые разницы по операциям с инвалютой | да | да |

| 10 | Итого прибылей и убытков | да | да |

| 11 | Балансовая прибыль или убыток | да | да |

3. Структура и цена капитала фирмы

Разумная финансовая политика фирмы предполагает привлечение различных источников финансирования в том или ином сочетании. Поскольку каждый источник имеет свою цену, то по отношению к предприятию в целом принято говорить о взвешенной цене капитала.

Взвешенная цена капитала (weightedaveragecostofcapital, WACC) – усредненная величина показателей цены капитала отдельных источников средств: она находится по формуле средней арифметической взвешенной.

WACC считается наиболее приемлемым ориентиром при расчете маржинальных затрат по привлечению новых источников финансирования при условии, что новые проекты имеют тот же уровень производственного и финансового риска. Предельная цена капитала – цена капитала, предназначенного для финансирования новой единицы продукции.

Основным понятием в теории структуры капитала является поэтому его стоимость, под которой понимается сумма рыночных оценок акционерного и заемного капиталов.

С другой стороны существует понятие рыночной стоимости самой фирмы, включая оценку ее имиджа

Задание 1. В связи с приведенными выше тезисами ответьте на вопросы: в чем состоит разница между стоимостью капитала фирмы и стоимостью самой фирмы? Почему в условиях рынка важны эти оценки? Что представляет собой специфическая прибыль гудвилл, как влияет на нее показатель стоимости капитала фирмы?

Стоимость капитала фирмы – характеристика источника средств, величина количественно выраженная в сложившихся в фирме относительных годовых расходах по обслуживанию своей задолженности перед собственниками и инвесторами, измеряемая в процентах.

Стоимость фирмы возникает, когда ее хотят продать или купить. Дело в том, что и продавец, и покупатель, оценивая фирму, исходят не из ее имущества – актива, хотя формально речь идет именно о нем, а из ее предполагаемой будущей рентабельности. И, следовательно, покупатель приобретает не столько фирму, сколько ее будущий доход. С бухгалтерской точки зрения парадокс выражается в разности между ценой, уплаченной за фирму, и стоимостью ее активов. Эта разность носит название гудвил.

В соответствии с пунктом 27 ПБУ 14/2000, для целей данного ПБУ, «деловая репутация организации может определяться в виде разницы между покупной ценой организации (как приобретенного имущественного комплекса в целом) и стоимостью по бухгалтерскому балансу всех ее активов и обязательств».

Прежде всего, следует отметить, что не должно смущать определение гудвила как «деловой репутации организации». Речь, конечно, идет о гудвиле предприятия как имущественного комплекса.

По данным передаточного акта, который составляется при продаже предприятия, мы всегда можем исчислить величину его (предприятия) чистых активов. Для этого из стоимости имущества приобретаемого предприятия следует вычесть сумму переводимых на покупателя обязательств перед кредиторами. Полученная сумма показывает, сколько должно бы было стоить предприятие, если бы на формирование его цены влияла бы только балансовая стоимость его активов. Однако помимо этого на формирование цены предприятия оказывает влияние еще целый ряд факторов.

Во-первых, предприятие как целостный имущественный комплекс – это не то же самое, что его отдельные элементы. Уже поэтому цена предприятия в целом необходимо должна отличаться от суммы бухгалтерской оценки его компонентов.

Во-вторых, цену предприятия в целом формирует и целый ряд факторов, не находящих отражения в бухгалтерском учете: устойчивость клиентуры, отношения с контрагентами, конкурентные преимущества, будущие прибыли и так далее. Этот комплекс факторов и складывается в то, что на западе называют гудвилом, а у нас деловой репутацией.

Гудвил или деловая репутация имеет определенную стоимость. Стоимость эта может иметь положительное значение – в том случае, если перечисленные факторы увеличивают цену предприятия, а может иметь и отрицательное значение. В последнем случае предприятие за счет неконкурентноспособности, испорченных отношений с контрагентами и т.п. стоит дешевле, чем стоят его чистые активы. Следовательно, цена предприятия формируется так, что покупатель, как правило, либо «переплачивает», либо «недоплачивает» относительно стоимости его (предприятия) чистых активов.

Таким образом, сумму гудвила или деловой репутации предприятия можно исчислить по следующей формуле:

G = S – (A – L), где

G – сумма гудвила;

S – цена, уплачиваемая за приобретаемое предприятие;

A – совокупная стоимость активов предприятия;

L – сумма кредиторской задолженности, переводимой продавцом на покупателя предприятия.

Если G получается со знаком (+), то имеет место положительная деловая репутация, если со знаком (–) – отрицательная деловая репутация.

Согласно пункту 27 ПБУ 14/2000 «положительную деловую репутацию организации следует рассматривать как надбавку к цене, уплачиваемую покупателем в ожидании будущих экономических выгод, и учитывать в качестве отдельного инвентарного объекта» нематериальных активов. «Отрицательную деловую репутацию организации следует рассматривать как скидку с цены, предоставляемую покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т.п., и учитывать как доходы будущих периодов».

Следует отметить, что в соответствии с пунктом 29 ПБУ 14/2000 «приобретенная деловая репутация организации амортизируется в течение двадцати лет (но не более срока деятельности организации). Амортизационные отчисления по положительной деловой репутации организации отражаются в бухгалтерском учете путем равномерного уменьшения ее первоначальной стоимости. Отрицательная деловая репутация равномерно относится на финансовые результаты организации как операционный доход».

Задание 2. Необходимо определить стоимость продаваемой действующей фирмы по следующим данным:

· собственные средства фирмы – 10 млн. руб.;

· стоимость основных фондов по балансовой оценке – 1,2 млн. руб.;

· после переоценки по рыночной стоимости – 2 млн. руб.;

· стоимость имиджа фирмы и другого неосязаемого капитала – 2,2 млн. руб.

S = 2,2 + 10 + 2 = 14,2 млн. руб.

Задание 3. Определите цену финансового источника «заемный капитал» по следующим данным: фирма выпустила облигации с купонной ставкой 20% годовых; ставка налогообложения прибыли для фирмы 24%.

Чему равна цена этого облигационного займа для фирмы после уплаты ею налога?

Воспользуйтесь формулой:

Kd = i * (1 – t ),

Где Kd – цена займа

i – процент по облигациям;

t – ставка налога.

Kd = 0,2 * (1 – 0,24) = 0,152

Задание 4. Рассчитайте средневзвешенную стоимость капитала (CCK или WACC ) по нижеследующим данным (см. табл. 4):

Таблица 4

| Наименование источника средств | Средняя стоимость данного источника средств | Удельный вес данного источника средств в активе |

| Привилегированные акции | 16,0% | 0,1 |

| Обыкновенные акции и нераспределенная прибыль | 18,0% | 0,5 |

| Заемные средства, включая кредиторскую задолженность | 15,0% | 0,4 |

WACC = 16,0% * 0,1 + 18,0 * 0,5 + 15,0% * 0,4 = 16,6%

Задание 5. Компания Х имеет следующую структуру и стоимость капитала (см. табл. 5).

| Источник | Балансовая стоимость (млн. долл.) | Доля (%) | Стоимость (%) | Взвешенная стоимость (%) |

| 1. Облигации (10% годовых, 1 000 шт., номинал 1 000 долл.) | 1,0 | 10 | 5,4 | 54 |

| 2. Привилегированные акции (12% годовых, 10 000 шт., номинал 100 долл.) | 1,0 | 10 | 13,3 | 133 |

| 3. Обыкновенные акции (150 000 шт., номинал 40 долл.) | 6,0 | 60 | 16,0 | 960 |

| 4. Нераспределенная прибыль | 2,0 | 20 | 15,0 | 300 |

| Итого | 10,0 | 100 | 14,47 |

Заполните пустую графу и определите WACC 1 . Далее, фирма Х решила запустить в производство новый проект при сохранении прежней структуры капитала:

· 10% нового капитала она получает от выпуска облигаций;

· 10% – за счет выпуска привилегированных акций;

· 80% – за счет увеличения нераспределенной прибыли или нового выпуска обыкновенных акций.

Какова будет средневзвешенная стоимость капитала фирмы, соответственно WACC 2 и WACC 3 , если она:

· сформирует 80% нового капитала за счет нераспределенной прибыли;

· сформирует 80% нового капитала за счет нового выпуска обыкновенных акций.

Какой вариант более выгоден для фирмы?

WACC2 = ((10*5,4) + (10*13,3) + (80*16,0)) / 100% = 14,67% – новый капитал сформирован за счет нового выпуска обыкновенных акций

WACC3 = ((10*5,4) + (10*13,3) + (80*15,0)) / 100% = 13,87 – новый капитал сформирован за счет нераспределенной прибыли

Фирме Х более выгоден первый вариант, т.е. формирование нового капитала за счет нового выпуска обыкновенных акций.

4. Управление собственным и заемным капиталом фирмы. Леверидж в финансовом менеджменте

Собственный капитал фирмы формируется за счет выпуска простых и привилегированных акций, прибыли, получаемой в процессе деятельности фирмы и других элементов. Акции требуют выплаты дивидендов за счет части чистой прибыли. Следовательно, каждая акционерная фирма постоянно должна решать проблему, какие акции выгоднее (дешевле) выпускать? Какую часть прибыли направить на выплату дивидендов? Не будет ли выгоднее привлечь заемный капитал?

Задание 1. В связи со сказанным выше раскройте содержание широко используемых на Западе теорий распределения чистой прибыли на дивиденды и остаток в распоряжении АО. Каким образом можно оптимизировать дивидендную политику фирмы? Как по этому поводу высказываются сторонники теории иррелевантности, теории существенности дивидендов и теории налоговой дифференциации? Что в соответствии с трактовками этих теорий следует понимать под термином «совокупное богатство акционеров»?

Оптимизация дивидендной политики – наряду с улучшением финансового состояния – является одним из ключевых элементов общей финансовой стратегии развития предприятия, инструментом повышения инвестиционной привлекательности и индикатором состояния компании для инвесторов. Грамотная дивидендная политика и максимальная информированность инвесторов являются ключевым фактором долгосрочного развития компании. Раз принятая дивидендная политика должна в дальнейшем неуклонно исполняться, а дивидендные выплаты должны быть адекватны ожиданиям инвесторов – ожиданиям, базирующимся на результатах деятельности компании. В нынешнем российском законодательстве этот момент проработан плохо, так что компании вольны манипулировать своими расчётами чистой прибыли, часто вычитая из неё разные позиции (например, текущие и даже будущие капитальные затраты).

Ну и, кроме того, нет единого документа, способного осветить все вопросы, связанные с дивидендами – информация по этой теме «размазана» по всему законодательству. Впрочем, сейчас предпринимаются попытки хотя бы точно определить понятие чистой прибыли – а именно назвать таковой прибыль после уплаты налогов, но до осуществления капвложений. Последнее обстоятельство весьма существенно, ибо ещё совсем недавно некоторые компании (например, Сургутнефтегаз) при выплате дивидендов следовали остаточному принципу, то есть максимально отвлекали прибыль на внутренние инвестиции ради минимизации дивидендных выплат.

Стоит отметить, что сейчас ведущие российские компании (например, Газпром, ЛУКойл, ЮКОС, Норильский никель и ряд других) признали важность соблюдения цивилизованной дивидендной политики, поэтому стараются выплачивать стабильные дивиденды – и даже стремятся повысить выплаты для доведения их до уровня международных компаний. Так, ЛУКойл планирует увеличить уровень выплат до 35–40% от чистой прибыли после 2010 г., а ЮКОС обещает 40–45% уже к 2008 г.

Дивиденды являются неотъемлемой частью существования и развития компаний-эмитентов. Динамично развивающиеся компании требуют постоянного притока инвестиций, необходимых для дальнейшего развития, расширения и модернизации производства, освоения новых технологий и продукции. Привлечение инвестиций обязывает компании постоянно работать над повышением их инвестиционной привлекательности. Оптимизация дивидендной политики играет одну из главных ролей в достижении этой цели. То есть, без дивидендной политики не может существовать разумная инвестиционная политика, потому как при прочих равных условиях инвестор выбирает компанию, где помимо дохода от прироста капитала за счёт курсовой разницы акций он получит стабильный дополнительный доход в виде дивидендов.

Сформулированные принципы в целом начинают постепенно соблюдаться и в России, но для достижения полной ясности и исключения возможности для махинаций потребно законодательное закрепление понятия чистой прибыли, от которой зависит размер дивидендов. Иначе практика манипулирования расчётами чистой прибыли продолжится.

В любой стране имеются определенные нормативные документы, в той или иной степени, регулирующие различные сторона хозяйственной деятельности, в том числе и порядок выплаты дивидендов.

1. Ограничения правового характера. Собственный капитал компании состоит из трех крупных элементов: акционерный капитал, эмиссионный доход, нераспределенная прибыль. В большинстве стран законом разрешена одна из двух схем – на выплату дивидендов может расходоваться либо только прибыль (прибыль отчетного периода и нераспределенная прибыль прошлых периодов), либо прибыль и эмиссионный доход.

В России дивидендная политика акционерными обществами должна строиться в соответствии с законодательством, в частности основным регулятивом является закон «Об акционерных обществах».

2. Ограничения контрактного характера. Во многих странах величина выплачиваемых дивидендов регулируется специальными контрактами в том случае, когда коммерческая организация хочет получить долгосрочную ссуду. Для того чтобы обеспечить обслуживание такого долга, в контракте, как правило, оговаривается либо предел, ниже которого не может опускаться величина нераспределенной прибыли, либо минимальный процент реинвестируемой прибыли. В России подобной практики нет; некоторыми аналогами ее являются обязательность формирования резервного капитала в размере не менее 15% уставного капитала общества и закрепленное за советом директоров право ограничения сверху размера выплачиваемых дивидендов, которым администрация и может воспользоваться при необходимости, в частности, при получении долгосрочной ссуды.

3. Ограничения в связи с недостаточной ликвидностью. Дивиденды в денежной форме могут быть выплачены лишь в том случае, если у компании есть деньги на расчетном счете или денежные эквиваленты, конвертируемые в деньги, достаточны для выплаты. Теоретически коммерческая организация может взять кредит для выплаты дивидендов, однако это не всегда возможно и, кроме того, связано с дополнительными расходами. Таким образом, коммерческая организация может быть прибыльной, но не готовой к выплате дивидендов по причине отсутствия реальных денежных средств. В России в условиях исключительно высокой взаимной неплатежеспособности такая ситуация вполне реальна.

4. Ограничения в связи с расширением производства. Многие компании, особенно на стадии становления, сталкиваются с проблемой поиска финансовых источников для целесообразного расширения производственных мощностей. Дополнительные источники финансовых ресурсов нужны как компаниям, наращивающим объемы производства высокими темпами, – для приобретения дополнительных производственных мощностей, так и компаниям с относительно невысокими темпами роста – для обновления материально-технической базы. В этих случаях нередко прибегают к практике ограничения дивидендных выплат. Известна практика, когда в учредительных документах оговаривается минимальная доля текущей прибыли, обязательная к реинвестированию, что как раз и делается исходя из предположения о предпочтительности развития производства.

5. Ограничения в связи с интересами акционеров. Как было отмечено выше, в основе дивидендной политики лежит общеизвестный ключевой принцип финансового управления – принцип максимизации совокупного дохода акционеров. Величина его за истекший период складывается из суммы полученного дивиденда и прироста курсовой стоимости акций. Поэтому, определяя оптимальный размер дивидендов, директорат компании и акционеры должны оценивать, как величина дивиденда может повлиять на стоимость компании в целом.

6. Ограничения рекламно-информационного характера. В условиях рынка информация о дивидендной политике компаний тщательно отслеживается аналитиками, менеджерами, брокерами и др. Сбои в выплате дивидендов, любые нежелательные отклонения от сложившейся в данной компании практики могут привести к понижению рыночной цены акций. Поэтому нередко коммерческая организация вынуждена поддерживать дивидендную политику на достаточно стабильном уровне, несмотря на возможные колебания конъюнктуры. Степень стабильности дивидендной политики для многих неискушенных акционеров служит своеобразным индикатором успешности деятельности данной компании.

7. Дивидендная политика и регулирование курса акций. Курсовая цена акций и дивидендная политика взаимосвязаны, хотя какой-то предопределенной формализованной зависимости не существует. Выше отмечалось, что разумная дивидендная политика может способствовать снижению флуктуации курсовой цены. Курсовая цена складывается под воздействием различных случайных факторов. В финансовом менеджменте разработаны некоторые приемы искусственного регулирования курсовой цены, которые при определенных условиях могут оказать влияние и на размер выплачиваемых дивидендов. К ним относятся дробление, консолидация и выкуп акций.

8. Методика дробления акций. Операция дробления акций, называемая также их расщеплением или сплитом, не относится непосредственно к форме выплаты дивидендов, однако она может влиять как на размер дивидендов, так и на курсовую стоимость акций. В литературе описаны ситуации, когда дробление акций приводило к росту капитализированной стоимости компании ввиду повышения ликвидности акций и, следовательно, роста числа потенциальных акционеров. Так, в феврале 1989 г. компания «General Motors» впервые с момента своего образования в 1955 г. объявила о дроблении акций в отношении 2: 1; в результате цена акций резко возросла, что привело к увеличению капитализированной стоимости компании на 1,3 млрд. долл.

Следует отметить, что и эта, и предыдущая методика имеют одну общую негативную черту – они сопровождаются дополнительными расходами по выпуску новых ценных бумаг.

9. Методика выкупа акций. Выкуп собственных акций разрешен не во всех странах, в частности в Германии он запрещен. Основная причина – желание избежать преувеличения общей величины активов компании за счет отражения в балансе активов, ценность которых не вполне очевидна.

Причины, которые заставляют компанию выкупать свои акции, в случае, если это не запрещено законом, могут быть различными. В частности, акции в портфеле нужны для предоставления своим работникам возможности стать акционерами своей компании, для уменьшения числа владельцев компании, для повышения курсовой цены и др. В определенной степени эта операция оказывает влияние на совокупный доход акционеров.

Т.о. компания должна выбрать такую дивидендную политику, которая бы удовлетворяла и саму компанию и её акционеров.

Для большинства компаний выплата дивидендов остается головной болью и предметом судебных разбирательств с миноритарными акционерами, претензии которых могут выглядеть в равной степени как возмущением по поводу незаконного ущемления их интересов, так и попытками корпоративного шантажа. Многие российские компании (как правило, отличающиеся неблагополучным или неустойчивым положением) формулируют дивидендную политику достаточно лапидарно: «дивиденды не выплачивать» или «дивиденды выплатить выпущенными дополнительно акциями».

Если первый вариант «упрощенной» дивидендной политики характерен при регулярном занижении прибыли, то второй вариант получил достаточно широкое распространение, поскольку закон предоставляет возможность выплаты дивидендов иным имуществом. Однако такой способ является правомочным только в том случае, если общее собрание акционеров при обсуждении вопроса о выплате дивидендов приняло решение об увеличении уставного капитала в соответствии с требованиями законодательства (т.е. без нарушения прав всех акционеров).

Между тем в зарубежной практике дивидендная политика представляет важную составную часть корпоративной системы управления, поскольку от исполнения ожиданий акционеров зависит рыночная стоимость компании. Более того, проблеме формирования дивидендной политики посвящены фундаментальные теоретические разработки, начиная от признания малой значимости дивидендной политики и заканчивая доказательствами влияния дивидендов на совокупное богатство акционеров.

В этой связи целесообразно подчеркнуть, что оптимальное распределение чистой прибыли для сочетания разнонаправленных интересов акционеров и интересов развития компании является ключевым вопросом эффективной технологии разработки дивидендной политики акционерного общества. Однако проблематично разработать единую для всех компаний технологию формирования дивидендной политики («готовый рецепт»), поскольку приходится учитывать всю совокупность сложившихся конкретных условий и ограничений.

Тем не менее возможно предложить общий алгоритм действий по разработке дивидендной политики, который должен запускаться как минимум за два месяца до общего собрания акционеров.

Первый шаг – оценка финансового состояния, достигнутого уровня развития и факторов, определяющих дивидендную политику. К последним могут относиться правовые, финансовые, инвестиционные факторы, позиции компании на рынке ценных бумаг и пр.

Второй шаг – выбор методики дивидендных выплат на основе оценки ее сильных и слабых сторон с точки зрения влияния на развитие компании. Наиболее распространенными являются методики:

· постоянного процентного распределения прибыли;

· фиксированных дивидендных выплат;

· выплаты гарантированного минимума и экстрадивидендов.

Российские компании в большей степени склонны использовать прежде всего методику фиксированных выплат, хотя, на наш взгляд, в последние годы складываются условия для перехода к методике выплаты гарантированного минимума и экстрадивидендов. Именно последняя методика примечательна тем, что позволяет поддерживать рост курсовой стоимости акций при условии сравнительно длительного периода выплаты экстрадивидендов (в противном случае у акционеров возникает эффект «привыкания» к экстрадивидендам).

Третий шаг – проведение вариантных расчетов для определения нормы распределения чистой прибыли. В расчетах рекомендуется учитывать то обстоятельство, что возрастание нормы распределения прибыли вызывает снижение темпов прироста собственных средств и, как следствие, уменьшает темпы роста выручки и возможности привлечения заемных средств. Техника расчетов предусматривает стандартные процедуры операционного анализа, достаточно полно описанные в современной экономической литературе.

Четвертый шаг – экспертиза возможных правовых рисков, т.е. предупреждение возможных притязаний миноритарных акционеров, которые зачастую способны оказать весомое воздействие на компанию. Для этого проект решения о дивидендных выплатах подвергается тщательному анализу на предмет непротиворечия учредительным документам и действующему законодательству РФ.

Пятый шаг – аккуратное проведение решения о дивидендных выплатах, рекомендованного советом директоров (наблюдательным советом) через общее собрание акционеров.

Такой подход в целом обеспечивает необходимое сочетание интересов акционеров и интересов развития компании, хотя и не может полностью исключить непредсказуемые запросы миноритарных акционеров, решивших вдруг по причине весенних обострений зарезать курицу, несущую золотые яйца. Поэтому разработчики дивидендной политики должны заранее смоделировать возможные отклонения от принятого сценария и варианты своих превентивных действий.

Дивидендная политика, как и управление, структурой оказывает существенное влияние на положение компании на рынке капитала, в частности на динамику цены его акций. Дивиденды представляют собой денежный доход акционеров и в определенной степени сигнализируют им о том, что коммерческая организация, в акции которой они вложили свои деньги, работает успешно.

С теоретической позиции выбор дивидендной политики предполагает решение двух ключевых вопросов:

· влияет ли величина дивидендов на изменение совокупного богатства акционеров?

· если да, то какова должна быть оптимальная их величина?

В теории финансов получили известность три подхода к обоснованию оптимальной дивидендной политики: теория иррелевантности дивидендов, теория существенности дивидендной политики, теория налоговой дифференциации.

Теория иррелевантности дивидендов разработана Ф. Модильяни и М. Миллером. В своей статье, опубликованной в 1961 г., они доказывают, что величина дивидендов не влияет на изменение совокупного богатства акционеров, которое определяется способностью фирмы генерировать прибыль, и в большей степени зависит от правильности инвестиционной политики, нежели от того, в какой пропорции прибыль подразделяется на выплаченную в виде дивидендов и реинвестированную. Иными словами, оптимальной дивидендной политики как фактора повышения стоимости фирмы не существует в принципе

В развитие своей теории Модильяни и Миллер предложили начислять дивиденды по остаточному принципу. Обосновывая эту идею, они вновь указывают на приоритетность правильной инвестиционной политики, которая, в конце концов, и определяет достижение основной цели, стоящей перед компанией. Именно поэтому последовательность действий должна быть такой:

а) составляется оптимальный бюджет капиталовложений и рассчитывается требуемая сумма инвестиций;

б) определяется схема финансирования инвестиционного портфеля при условии максимально возможного финансирования за счет реинвестирования прибыли и поддержания целевой структуры источников;

в) дивиденды выплачиваются в том случае, если не вся прибыль использована в целях инвестирования.

Таким образом, оптимальность дивидендной политики может пониматься лишь в том, чтобы начислять дивиденды после того, как проанализированы все возможности для эффективного реинвестирования прибыли и за счет этого источника профинансированы все приемлемые инвестиционные проекты. Если всю прибыль целесообразно использовать для реинвестирования, дивиденды не выплачиваются совсем, напротив, если у компании нет приемлемых инвестиционных проектов, прибыль в полном объеме направляется на выплату дивидендов.

По мнению Модильяни и Миллера, дисконтированная цена обыкновенных акций после финансирования за счет прибыли всех приемлемых проектов плюс, полученные по остаточному принципу дивиденды в сумме эквивалентны цене акций до распределения прибыли. Иными словами, сумма выплаченных дивидендов примерно равна расходам, которые в этом случае необходимо понести для мобилизации дополнительных источников финансирования. В этом и проявляется иррелевантность дивидендной политики по отношению к рыночной стоимости фирмы.

Представители второго подхода, являющиеся оппонентами теории Модильяни-Миллера, считают, что дивидендная политика существенна, она влияет на величину совокупного богатства акционеров. Основными идеологами этого направления в решении проблемы выбора дивидендной политики считаются М. Гордон и Дж. Линтнер. Первые статьи по этому поводу были опубликованы ими во второй половине 50-х годов. Основной их аргумент выражается крылатой фразой: «Лучше синица в руках, чем журавль в небе» – не случайно теория Гордона и Линтера носит еще название теории «синицы в руках» и состоит в том, что инвесторы, исходя из принципа минимизации риска, всегда предпочитают текущие дивиденды доходам, лишь потенциально возможным в будущем, в том числе и возможному приросту акционерного капитала. Кроме того, текущие дивидендные выплаты уменьшают уровень неопределенности инвесторов относительно целесообразности и выгодности инвестирования в данную компанию; тем самым их удовлетворяет меньшая норма прибыли на инвестированный капитал, используемая в качестве коэффициента дисконтирования, что приводит к возрастанию рыночной оценки акционерного капитала. Напротив, если дивиденды не выплачиваются, неопределенность увеличивается, возрастает и приемлемая для акционеров норма дохода, что приводит к снижению рыночной оценки акционерного капитала, т.е. к уменьшению благосостояния акционеров.

Таким образом, основной вывод из рассуждений Гордона и Линтнера таков: в формуле общей доходности дивидендная доходность имеет приоритетное значение: увеличивая долю прибыли, направляемую на выплату дивидендов, можно способствовать повышению рыночной стоимости фирмы, т.е. увеличению благосостояния ее акционеров.

В конце 70-х – начале 80-х годов были опубликованы результаты исследований Н Литценбергера и К. Рамасвами, получавшие, а дальнейшем название теории налоговой дифференциации, согласно которой с позиции акционеров приоритетное значение имеет не дивидендная, а капитализированная доходность. Объяснение этому достаточно очевидно – доход от капитализации облагался налогом по меньшей ставке, чем полученные дивиденды. Ставки налогообложения периодически менялись, однако в любом случае различие между ними сохранялось. Так, по налоговому законодательству США 1992 года доход по дивидендам облагался по ставке до 31%, а доход от прироста капитала – 28%. Кроме того, уплата налога на доход от капитализации осуществляется лишь при его реализации.

В соответствии с этой теорией если две компании различаются лишь в способах распределения прибыли, то акционеры фирмы, имеющей относительно высокий уровень дивидендов, должны требовать повышенный доход на акцию, чтобы компенсировать потери в связи с повышенным налогообложением. Таким образом, компании невыгодно платить высокие дивиденды, а ее рыночная стоимость максимизируется при относительно низкой доле дивидендов в прибыли.

Обыкновенные акции, которыми владеет акционер, являются наглядным свидетельством его права собственности на соответствующую долю капитала корпорации. Богатство акционеров определяется рыночной ценой обыкновенных акций корпорации, которая, в свою очередь, отражает качество всего спектра финансовых решений, касающихся инвестиций, финансирования и управления активами фирмы. Основная идея заключается в том, что об успехе любого решения руководства компании можно судить по тому, как оно, в конечном счете, сказывается на курсе акций.

Задание 2. АО выпустило 10%-ные облигации на сумму 20 млн. руб., привилегированные акции на сумму 5 млн. руб. с фиксированным дивидендом 20% и обыкновенные акции на сумму 60 млн. руб. Допустим, что прибыль АО к распределению 18 млн. руб.

Как она будет распределена:

а) на уплату процентов по облигациям;

б) на выплату дивидендов по привилегированным акциям;

в) на выплату дивидендов по обыкновенным акциям;

г) если сумма прибыли к распределению уменьшится в 3 раза, то какова судьба дивидендов на обыкновенные акции?

(20 000 000 * 10) / 100% = 2 000 000 – уплата процентов по облигациям;

(5 000 000 * 20) / 100% = 1 000 000 – выплата дивидендов по привилегированным акциям;

18 000 000 – (2 000 000 + 1 000 000) = 15 000 000 – выплата дивидендов по обыкновенным акциям;

15 000 000 / 60 000 000 = 0,25 – доход на одну обыкновенную акцию;

(18 000 000 / 3) – 3 000 000 = 3 000 000 – выплата дивидендов по обыкновенным акциям, если сумма прибыли уменьшена в 3 раза;

3 000 000 / 60 000 000 = 0,05 – доход на одну обыкновенную акцию, если сумма прибыли уменьшена в 3 раза.

Задание 3. Акционерные компании нередко прибегают к выкупу своих акций на рынке по многим причинам, в том числе для повышения их курсовой цены и уменьшения числа владельцев компании.

Например, некая компания планирует потратить 60% прибыли либо на выплату дивидендов, либо на покупку своих акций.

Какой из вариантов более выгоден акционерам? Заполните табл. 6 целиком и сделайте свой анализ.

Таблица 6. Матрица для расчетов:

| Прибыль к распределению среди владельцев обыкновенных акций, тыс. долл. | 2 200 |

| Количество обыкновенных акций | 50 000 |

| Доход на акцию | 0,044 |

| Рыночная цена акции, долл. | 60 |

| Ценность акции (рыночная цена / доход на акцию) | 1363,63 |

| Общая сумма прибыли, предназначенная на выплату акционерам, тыс. долл. | 3667 |

| Если компания выплатит эту сумму деньгами, то каждый акционер на одну акцию получит, долл. | 0,07 |

| Если компания выкупит на эти деньги свои акции, то она приобретет, шт. | 61 |

| Общее количество акций в обращении составит, шт. | 49 939 |

| После выкупа акций доход на акцию повысится и составит, долл. | 0,0441 |

| Повышение курсовой стоимости (новый доход на акцию * ценность акции) достигнет уровня, долл. | 60,1361 |

Выгода акционера состоит либо в получении дивиденда, либо в росте рыночной стоимости акции и возможности воспользоваться положительной курсовой разницей.

Сделайте свое заключение о выгодах одного и другого проекта.

Получая дивиденд выгода акционера составит 0,04 долл. на одну акцию. Воспользовавшись положительной курсовой разницей акционер получит выгоду 0,14 долл. на одну акцию. Более выгодно продать акции, воспользовавшись положительной курсовой разницей.

В рыночных условиях типичным считается широкое привлечение заемного капитала. Но и здесь необходимы строгие расчеты выгодности подобных операций. Для анализа в данной ситуации применяется теория финансового рычага (левериджа). Используйте ее в следующем задании:

Задание 4. На фирме в результате инвестирования средств в размере 1,5 млн. руб. предполагается получение прибыли в сумме 300 тыс. руб. Ставка налога на прибыль составляет 30% (вместе с другими налогами и платежами). Ставка по банковским кредитам – 15%.

Определите ожидаемую рентабельность собственных средств для следующих вариантов, предусматривающих использование:

а) только собственных средств;

б) кредитов в размере 500 тыс. руб.;

в) кредита в 1 млн. руб.

а) 300 000 – 300 000 * 0,7 = 90 000

(90 000 / 1 500 000) * 100% = 6%

б) (500 000 * 15) / 100% = 75 000 – процент за кредит

225 000 – 225 * 0,7 = 67 500

(67 500 / 1 000 000) * 100% = 6,75

в) (1 000 000 * 15) / 100% = 150 000 – процент за кредит

150 000 – 150 000 * 0,7 = 45 000

(45 000 / 500 000) * 100% = 9%

Максимальная рентабельность собственных средств составит 9% при условии, что фирма возьмет кредит на 1 млн. руб.

Задание 5. В процессе управления финансами фирмы необходимо также учитывать эффект производственного (операционного) рычага, который показывает процент получаемой прибыли в расчете на 1% роста реализации продукции фирмы.

Определите эффект производственного (операционного) рычага – ЭПР – для следующей ситуации: за первый квартал текущего года фирмой произведена 1 тыс. единиц товара, проданного по цене 3 тыс. руб. за единицу. Переменные затраты на производство единицы товара составили 2 тыс. руб., а постоянные – 800 тыс. руб. Допустим за второй квартал произведено 1 100 единиц товара, проданного по той же цене.

Определите: а) ЭПР; б) процент роста прибыли в связи с ростом реализации.

(1 000 * 3 000) – (2 000 + 800 000) = 2 198 000 – прибыль

800 000 + 2 198 000 = 2 998 000 руб. – сумма покрытия

2 998 000 / 3 000 000 = 0,99 раза – сила воздействия операционного рычага

(1 100 / 1 000) * 100% = 110% – рост объема реализации

10% * 0,99 = 9,9%

(3 000 000 * 110%) / 100 = 3 300 000 руб.

(2 000 * 110%) / 100 = 2 200 руб.

3 300 000 – 2 200 = 3 297 800 руб.

3 297 800 – 800 000 = 2 497 800 руб.

(800 000 + 2 497 800) / 2 497 800 = 1,32 раза – сила воздействия рычага

2 497 800 – 2 198 000 = 299 800

(299 800 * 100) / 2 198 000 = 13,6% – рост прибыли.

5. Управление инвестициями, оценка их эффективности на уровне предприятия

В основе процесса принятия управленческих решений инвестиционного характера лежит оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Общая логика анализа с использованием формализованных критериев направлена на сравнение величин требуемых инвестиций с прогнозируемыми доходами. Сравниваемые показатели относятся к различным моментам времени, ключевой проблемой здесь является проблема их сопоставимости.

С каждым инвестиционным проектом принято связывать денежный поток. Иногда в анализе используется не денежный поток, а последовательность прогнозных значений чистой годовой прибыли, генерируемой проектом. При проведении анализа необходимо помнить об увязке величин элементов денежного потока, процентной ставки и длины периода внедрения и реализации проекта. В частности, использовать метод дисконтирования будущих денежных потоков.

Задание 1. Введем обозначения: Kg – коэффициент дисконтирования;

r – средний процент по банковским кредитам;

t – номер года с начала инвестирования;

К – первоначальный капитал.

Какое из следующих уравнений отражает расчет дисконтированной стоимости:

| а) Kg = t (K-1)r | б) Kg = r (1+K)t |

| в) Kg = 1 (1+r)-t | г) Kg = t (K+1)r |

Следует ли дисконтировать только потоки будущих доходов, или инвестиции, осуществляемые на протяжении ряда лет в данный проект, – тоже?

Спрос на инвестиции определяется выигрышем от капиталовложений – дисконтированными будущими прибылями. Настоящая ценность будущего дохода, полученного через t лет равна

где, PV – текущая стоимость;

R – ожидаемый в будущем доход;

r – ставка дисконтирования (ставка ссудного процента);

t – период времени.

Для определения рентабельности инвестиционного проекта подсчитывается дисконтированная ценность будущих доходов, ожидаемых от инвестиций, которая затем сравнивается с размером инвестиций, т.е. определяется чистая дисконтированная стоимость (Net present value, NPV). NPV рассчитывается как разность между приведенными доходами и затратами

![]()

где I0 – первоначальные инвестиции;

PF – прибыль (доход R – расход C).

Задание 2. В инвестиционном конкурсе по продаже пакетов акций АО «Луч» приняли участие три юридических лица – А, Б, В. Они предложили следующие суммы инвестиций (см. табл. 7).

Таблица 7

| Период осуществления инвестиций | Сумма инвестиций участников (в тыс. руб.) | ||

| А | Б | В | |

| Базовый период | 2 800 | 1 800 | 6 200 |

| 1-й год | 9 000 | 6 000 | 8 500 |

| 2-й год | 12 500 | 9 600 | 12 400 |

| 3-й год | 14 630 | 13 200 | 13 250 |

Годовая ставка среднего банковского процента на дату подведения итогов конкурса составляла 20%.

Определите победителя инвестиционного конкурса: кто им будет?

а) максимум текущей стоимости инвестиций;

б) минимум текущей стоимости инвестиций.

| Период | Коэффициент дисконтирования | А | Б | В | |||

| База | 2 800 | 1 800 | 6 200 | ||||

| 1 | 1/(1+0,2)=0,8333 | 9 000 | 7499,7 | 6 000 | 4999,8 | 8 500 | 7083,05 |

| 2 | 1/(1+0,2)2 =0,6944 | 12 500 | 8680 | 9 600 | 6666,24 | 12 400 | 8610,56 |

| 3 | 1/(1+0,2)3 =0,5787 | 14 630 | 8466,38 | 13 200 | 7638,84 | 13 250 | 7667,78 |

| Итого | 27446,08 | 21104,88 | 29561,39 |

Победителем будет признан проект В-максимум текущей стоимости инвестиций.

Задание 3. Рассчитайте эффективность вложения инвестиций в предприятие, если их последовательность такова:

нулевой год – 500 тыс. руб.;

1-й год – 500 тыс. руб.;

2-й год – 1 млн руб.

При этом ожидается поступление дохода в течение пяти лет:

первые два года – по 300 тыс. руб.;

последующие три года – по 700 тыс. руб.

Примите реальную ставку ссудного процента за 8%, вероятность риска за 2%.

При расчете следует определить NPV – чистую текущую стоимость по формуле:

T

NPV = ∑ (1 / (1+i)t ) * (Xt – It ),

t = 0

где i – ставка приемлемого дохода;

t – число периодов оттоков и притоков денежных средств;

Т – период действия проекта;

I – величина инвестиций (оттока);

Х – величина притока наличности (дохода).

i = (1+i1 ) * (1 + i2 ) * (1 + i3 ) – 1,

где i1 – реальная ставка ссудного процента;

i2 – темп инфляции;

i3 – вероятность риска.

Для приемлемости проекта должно быть: (NPV >= 0).

i = (1+0,08) * (1+0,02) – 1 = 0,1016

I = 500 000 + 500 000 + 1 000 000 = 2 000 000

Х = (300 000 * 2) + (700 000 * 3) = 2 700 000

NPV = (1 / (1+0,1016)5 ) * (2 700 000 – 2 000 000) = 431 497,6

Задание 4. Используя данные задания 3, определите уровень рентабельности проекта ( Ipt ) и срок его окупаемости (Т 0 ):

Ipt = ((1/(1+0,1016)5 )*2 700 000) / ((1/(1+0,1016)*2 000 000) = 1 664 348/1 815 541 = 0,9

T0 = ((1/(1+0,1016)5 )*2 000 000)/((1/(1+0,1016)*2 700 000) = 1 232 850,3/2450980,4 = 0,5

Задание 5. Известно, что один из важнейших показателей оценки инвестиционного проекта – IRR (внутренняя норма прибыли инвестиций). IRR=i, при котором NPV – (чистая приведенная стоимость) равна нулю.

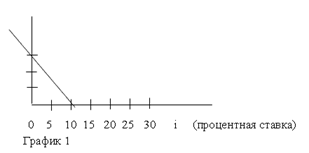

На приведенном ниже графике 1 обозначьте изображенную кривую:

Ответьте на следующие вопросы:

а) если стоимость привлекаемого капитала (проценты за кредит) больше значения 10 на графике, то будет ли взят такой кредит?

б) если проценты за кредит меньше 10, то будет ли он привлечен?

Если графически изобразить зависимость чистой текущей стоимости проекта (NPV) от коэффициента дисконтирования (RD), то будет видно, что кривая пересекает ось абсцисс в некоторой точке. Значение RD, при котором NPV обращается в ноль, и называется «внутренней нормой прибыли» проекта.

Форма кривой, подобная приведенной на графике, соответствует проектам с инвестициями, осуществляемыми в начале жизненного цикла. В принципе возможна ситуация, когда точек пересечения будет несколько – например, в случае проектов с двумя разнесенными во времени фазами инвестирования. В этом случае рекомендуется ориентироваться на наименьшее из имеющихся значений IRR.

Формальное определение внутренней нормы прибыли заключается в том, что это – та ставка сравнения, при которой сумма дисконтированных притоков денежных средств равна сумме дисконтированных оттоков. При расчете этого показателя предполагается полная капитализация получаемых чистых доходов, то есть, все образующиеся свободные денежные средства должны быть либо реинвестированы, либо направлены на погашение внешней задолженности.

Интерпретационный смысл показателя IRR состоит в определении максимальной ставки платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным. В случае оценки эффективности общих инвестиционных затрат, например, это может быть максимальная процентная ставка по кредитам, а при оценке эффективности использования собственного капитала – наибольший уровень дивидендных выплат.

С другой стороны, значение IRR может трактоваться как нижний гарантированный уровень прибыльности инвестиционных затрат. Если он превышает среднюю стоимость капитала в данном секторе инвестиционной активности и с учетом инвестиционного риска данного проекта, последний может быть рекомендован к осуществлению.

Наконец, третий вариант интерпретации состоит в трактовке внутренней нормы прибыли как предельного уровня окупаемости (доходности) инвестиций, что может быть критерием целесообразности дополнительных капиталовложений в проект.

Внутренняя норма прибыли находится обычно методом итерационного подбора значений ставки сравнения при вычислении чистой текущей стоимости проекта. Специальные микрокалькуляторы, а также все деловые пакеты программ для персональных компьютеров, включая табличные процессоры, содержат встроенную функцию для расчета IRR.

Объективность, отсутствие зависимости от абсолютных размеров инвестиций и богатый интерпретационный смысл делают показатель внутренней нормы прибыли исключительно удобным инструментом измерения эффективности капиталовложений.

6. Менеджмент роста предприятия

Рост предприятия предполагает увеличение следующих показателей его экономической деятельности – объема продаж, прибыли и авуаров. Различают внешний и внутренний рост предприятия. При внутреннем росте повышение продаж и прибыли осуществляется за счет более эффективного использования внутренних ресурсов предприятия (повышение производительности труда, квалификация персонала и т.д.), причем финансирование может быть осуществлено за счет внутренних или заемных средств.

Внешний рост происходит во взаимодействии с другими предприятиями за счет приобретения части их авуаров или акций путем слияния с ними.

При объединении двух или более предприятий происходит их слияние, в результате которого остается только одно предприятие, берущее на себя авуары и долги остальных предприятий. При этом возникает полностью новое предприятие.

Задание 1. Какие мотивы подталкивают предприятия к слиянию и какой вариант, с Вашей точки зрения, наиболее эффективен в условиях современного развития экономики России? Для каких предприятий, производственных или кредитных, наиболее приемлем, например, вариант холдинга? Обоснуйте свой ответ. На каких результирующих показателях финансовой деятельности фирмы отразится рост предприятия?

Основой слияний и поглощений всегда выступает конкурентная среда, а точнее, ее изменения. Они становятся все более существенными и стремительными по мере развития экономики. Глобализация, диверсификация, технологический прогресс, либерализация рынков – каждый из этих факторов постоянно воздействует на оценку активов компании и прогнозы ее функционирования.

Все четыре известных в мире волны слияний и поглощений начиная с 1890-х гг. связаны, так или иначе, с указанными факторами. Пики сделок слияния и поглощения приходятся на периоды структурных изменений, промышленных кризисов и подъемов, инфляции, технологических революций, когда происходит существенная организационная перестройка экономики и переоценка ее активов. Прибегая к слияниям и поглощениям в подобных условиях, компании могут преследовать всевозможные цели:

Защитные:

· приобретение дополняющих активов;

· усиление позиции на рынке;

· избавление от конкурентов путем покупки их активов и захвата соответствующей доли рынка;

Инвестиционные:

· размещение свободных средств (в этой связи часто упоминается так называемая «теория агентских издержек», или свободных денежных потоков, согласно которой менеджеры компаний, генерирующих значительные свободные денежные потоки, не имея привлекательных инвестиционных проектов, избегают выплачивать повышенные дивиденды акционерам и «уводят» деньги из компании, финансируя слияния, часто неэффективные;

· участие в прибыльном бизнесе;

· скупка недооцененных активов;

· использование управленческих навыков;

· инвестирование излишков наличности;

· приобретение антициклических или балансирующих активов для портфеля;

Информационные:

· получение информации о технологиях и затратах поставщиков (например, покупка IBM нескольких производителей микропроцессоров);

· получение информации о потребителях изготовляемой продукции (покупка оптовыми фармацевтическими компаниями нескольких аптек для изучения потребительского спроса и его динамики);

Протекционистское установление барьеров для входа на рынок потенциальных конкурентов с помощью:

· диверсификации деятельности, которая дает больший контроль рисков (ценовых, валютных и др.), стабильность и опыт из других производственных сфер, недоступный другим компаниям;

· сокращения времени выхода на данный рынок и получения преимущества первого хода;

· сохранения стабильности и емкости рынка. Приобретение существующей компании дает одновременно и нужные производственные мощности, и долю на рынке. Создание же дополнительных мощностей может привести к их избытку и снизить уровень цен, следовательно, обесценить инвестиции;

· выхода на рынки других стран (ЛУКОЙЛ, Газпром).

Другие:

· создание партнерства или привлечение стратегического инвестора в свою компанию;

· выделение части бизнеса в отдельную бизнес-единицу или компанию;

· продажа части акций;

· стремление получить налоговые льготы;

· повышение качества управления, снижение и/ или устранение неэффективности;

· реализация личных интересов менеджмента компании. Такого рода слияния и поглощения, как правило, наиболее подвержены неудачам. Личные интересы могут быть различны. Например, теория гордыни описывает ситуацию, когда менеджмент компании-покупателя считает, что он способен лучше выявить потенциал компании-цели, чем фондовый рынок. В результате цена, заплаченная за слияние, значительно превышает рыночную стоимость компании-цели, что наносит серьезный ущерб акционерам при отсутствии ожидаемого синергетического эффекта.

Наиболее часто слияния и поглощения проводятся ради достижения синергетического эффекта, в том числе на основе доступа к высоким технологиям и хорошо налаженным организационно управленческим навыкам, что проявляется в следующем:

· операционная экономия – повышение эффективности за счет устранения дублирующих функций в каждой из объединяющихся компаний, централизации маркетинга, снабжения, управления финансовыми потоками;

· вертикальная интеграция – снижение издержек благодаря: улучшению управления и координации всей технологической цепочки; уменьшению рыночной стоимости ресурсов в интегрируемых производствах; повышению контроля качества и защиты собственной технологии и на этой основе обеспечению выполнения обязательств;

· комбинирование взаимодополняющих ресурсов, когда мелкие компании поглощаются крупными, так как способны обеспечить конкурентное преимущество;

· повышение эффективности корпоративного управления на основе перераспределения собственности от неэффективного менеджмента в пользу более эффективного.

В современной России довольно долго превалировали враждебные слияния, как правило, с неэтичными действиями против партнеров. Однако в последнее время популярность таких методов уменьшается, что, по мнению специалистов, прежде всего связано с изменениями в законе о банкротстве. Кроме того, теперь крупные известные отечественные компании стараются сохранить репутацию. В настоящее время враждебные поглощения происходят в основном на уровне средних и небольших региональных компаний – там, где уровень правовой и деловой культуры достаточно низкий.

Поглощения в целом и в особенности враждебные поглощения фактически выполняют функции рынка корпоративного контроля. Рынок корпоративного контроля получил наибольшее развитие в России с конца 1990-х – в начале 2000-х годов. Его активизация была связана, прежде всего, с экспансией крупнейших корпораций страны.

К положительным последствиям враждебных поглощений можно отнести то обстоятельство, что фактически только враждебные поглощения через насильственную смену менеджеров гипотетически ведут к компенсации несовершенства корпоративного управления.

Рекордным для российского рынка слияний и поглощений был 2005 год. Общая сумма совершенных сделок по покупке компаний составила $58,9 млрд. При этом треть всего рынка слияний и поглощений ($17,4 млрд) в 2005 году приходилась на госкомпании.

Количество слияний и поглощений в России будет расти за счет консолидации компаний и их экспансии в регионы, а также за пределы страны. В основном консолидированы только сырьевые отрасли. Вступление России в ВТО также станет катализатором рынка. Страна встраивается в мировую экономику, что связано с неминуемым усилением конкуренции между отечественной продукцией и импортом. Ради собственного выживания компании вынуждены консолидироваться и формировать целостную производственную цепочку. Чем быстрее будет расти и консолидироваться отечественная экономика, тем больше сил международные альянсы станут прилагать для выхода на рынок.

Холдинг-компания – акционерное общество, владеющее контрольным пакетом акций юридически самостоятельных банков и небанковских фирм с целью осуществления контроля над их операциями.

В настоящее время не допускается создание холдингов в следующих сферах деятельности:

· торговля товарами производственно-технического назначения;

· сельскохозяйственное производство, обеспечение сельского хозяйства;

· общественное питание, бытовое обслуживание населения;

· транспорт (кроме железнодорожного, трубопроводного).

ХК могут быть созданы при:

· преобразовании крупных предприятий с выделением из их состава юридических лиц;

· объединении пакетов акций юридических лиц;

· учреждении новых АО.

Холдинги занимают большую долю в численности занятых и выпуске топливно-энергетического комплекса, черной и цветной металлургии, химической и нефтехимической промышленности и отрасли связи. В большинстве отраслей (исключение в данной выборке составляют предприятия легкой и пищевой промышленности) в холдинги входят более крупные предприятия.

Выигрыши предприятий от принадлежности к холдингам связаны преимущественно с лучшей адаптацией к рыночной среде, улучшением положения на рынках продукции, а также получением доступа к инвестициям в противоположностям выигрышам, возникающим благодаря специальным отношениям с органами исполнительной власти различного уровня. Улучшается маркетинг продукции, предприятие, входящее в холдинг, выигрывает от использования новых технологий. Немаловажен фактор защиты от недружественных поглощений.

Задание 2. В самофинансировании роста предприятия основную роль играют прибыль, а также дополнительный выпуска акций в качестве соответствующих источников финансовых средств.

Рассмотрите следующую ситуацию:

Два предприятия по реализации двигателей располагают одинаковыми активами – по 100 тыс. долл. каждое.

Предприятия приобретают двигатели у производителя по цене 500 долл. Первое предприятие продает 2000 двигателей в год по цене 550 долл., а второе предприятие – 1000 двигателей по цене 600 долл. каждый.

Прибыль за год:

I предприятие: II предприятие: |

Эффективность использования фондов (оборот фондов):

I предприятие: II предприятие: |

Норма прибыли (рентабельность):

I предприятие: II предприятие: |

Ответьте на вопросы:

а) каковы конечные результаты работы предприятий (I > II; II > I; I = II)?

б) какова эффективность использования фондов (где она выше)?

в) у какого предприятия выше рентабельность?

На чем должны сосредоточить свое внимание менеджеры I и II предприятия, чтобы улучшить конечный результат – прибыль? Как связаны между собой прибыль и оборот фондов? В какой зависимости находятся прибыль и рентабельность? Почему прибыль является ресурсом самофинансирования роста предприятия?

Прибыль за год:

1 предприятие: (2 000 * 550) – (2 000 * 500) = 100 000 долл.

2 предприятие: (1 000 * 600) – (1 000 * 500) = 100 000 долл.

1 предприятие = 2 предприятие

Для повышения прибыли менеджеру 1 предприятия необходимо повышать цены, менеджеру 2 предприятия – расширять рынок сбыта.

Эффективность использования фондов:

1 предприятие: 1 100 000 / 100 000 = 11 долл.

2 предприятие: 600 000 / 100 000 = 6 долл.

1 предприятие > 2 предприятие

Чем выше выручка (ниже затраты) а соответственно и прибыль, тем больше будет показатель фондоотдачи.

Норма прибыли:

1 предприятие: 100 000 / 100 000 = 1

2 предприятие: 100 000 / 100 000 = 1

1 предприятие = 2 предприятие

Прибыль и рентабельность находятся в прямой зависимости.

Прибыль, остающаяся в распоряжении предприятия, в первую очередь направляется на накопление, обеспечивающее его дальнейшее развитие, и только в остальной части – на потребление.

Распределение чистой прибыли отражает процесс формирования фондов и резервов предприятия для финансирования потребностей производства и развития социальной сферы. Так как прибыль – источник производственного, научно-технического и социального развития, ее отсутствие ставит предприятие в крайне сложное финансовое положение, не исключающее банкротство.

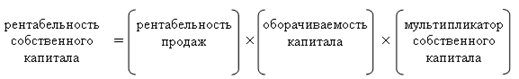

Задание 3. Сравните деятельность двух компаний – А и Б – на предмет инвестирования в них своего капитала. Согласно трехфакторной модели разложения их рентабельности (интерпретация модели Дюпона) этот показатель у каждой компании выглядит так:

(А) 26,9% = 5,6% ´ 1,2 ´ 4,0

(Б) 11,3% = 6,2% ´ 1,3 ´ 1,4

или:

Какая из компаний заслуживает внимания инвесторов? Можно ли судить о степени риска в каждой компании по приведенным данным? В какой компании они выше?

Раскройте содержание каждого компонента трехфакторной модели Дюпона и их роль в формировании показателя рентабельности капитала фирмы.

При возрастании рентабельности акционерного капитала по этой формуле можно определить за счет чего это произошло:

1. Благодаря увеличению чистой прибыли (ЧП) на каждый рубль оборота;

2. За счет более эффективного использования активов;

3. За счет изменения акционерного капитала (рационального использования);

4. За счет сопряженного воздействия факторов.

Анализ показателя чистой прибыли, приходящейся на собственный капитал, используется и при решении вопроса, насколько предприятие может повысить свои активы в будущем без прироста привлеченного капитала (кредитов и займов), т.е.:

а) при выборе рациональной структуры капитала;

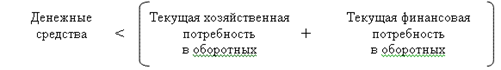

б) при решении вопроса об инвестициях во внеоборотные и оборотные активы.