| Похожие рефераты | Скачать .docx |

Курсовая работа: Совершенствование управления финансовыми ресурсами предприятия

Федеральное агентство по образованию Российской Федерации

Государственное Образовательное Учреждение

Высшего Профессионального Образования

УФИМСКИЙ ГОСУДАРСТВЕННЫЙ АВИАЦИОННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра экономики предпринимательства

КУРСОВАЯ РАБОТА

По дисциплине "Финансовый менеджмент"

На тему "Совершенствование управления финансовыми ресурсами предприятия"

Уфа 2010 г

Содержание

Введение

1. Анализ движения денежных средств и финансового состояния предприятия

2. Совершенствование управления дебиторской задолженностью

Список использованной литературы

Приложения

Введение

Финансовый менеджмент – это интегрированный процесс исследования, планирования, организации и контроля направленный на оптимизацию деятельности по формированию, распределению и использованию финансовых ресурсов.Финансовый менеджмент представляет собой процесс выработки цели управления финансами и осуществление воздействия на финансы с помощью методов и рычагов финансового механизма для достижения поставленной цели.

Основной целью финансового менеджмента является максимизация прибыли и улучшение благосостояния предприятия с помощью рациональной финансовой политики.

В данной курсовой работе проводится анализ финансовой деятельности предприятия ООО "Макспром".

Целью курсовой работы является проведение комплексного анализа финансового состояния предприятия, оценка его состояния и предложение мероприятий по увеличению эффективности деятельности.

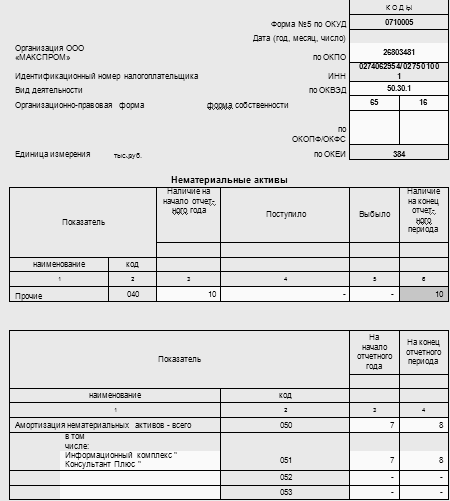

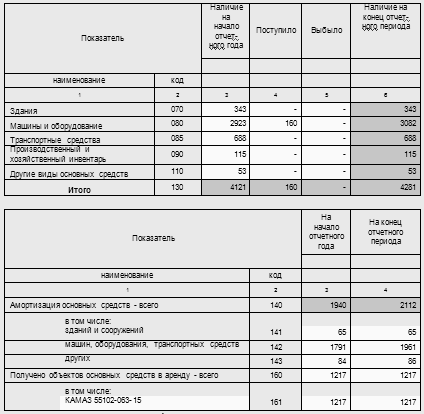

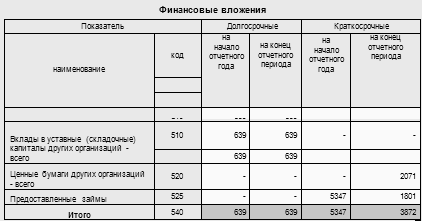

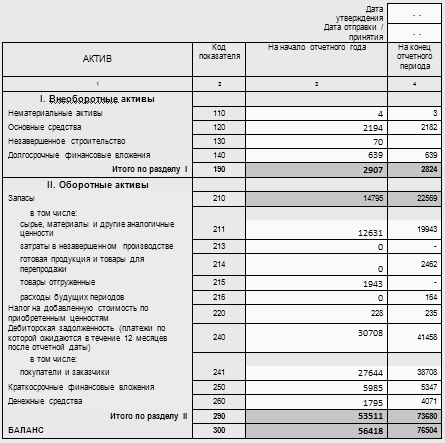

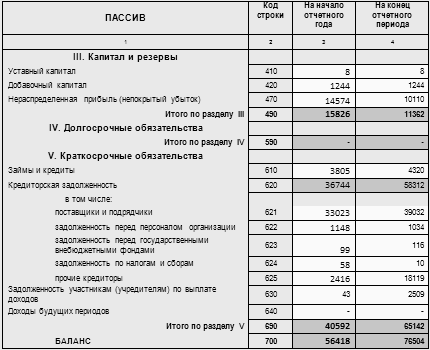

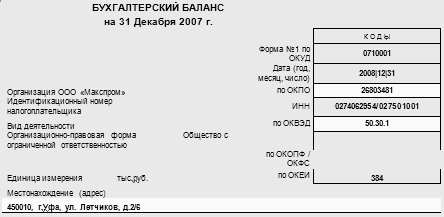

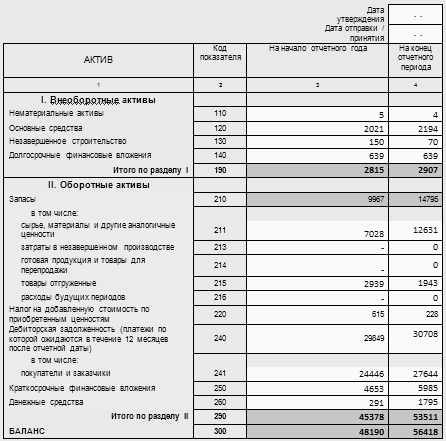

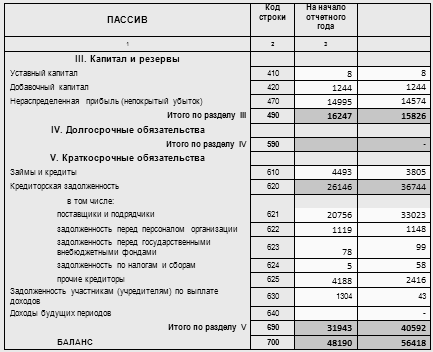

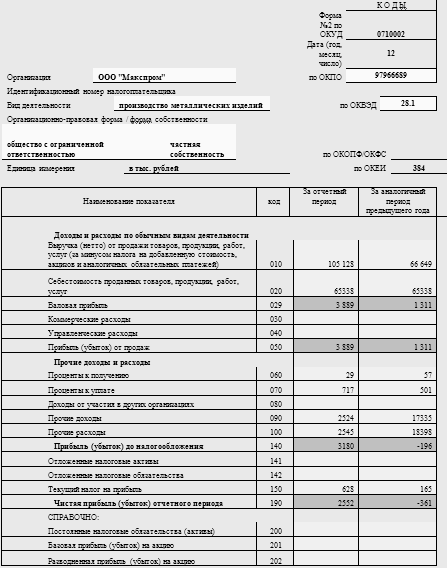

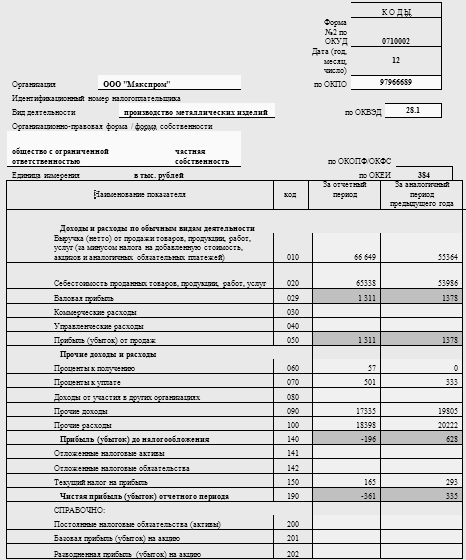

Основой для анализа будет служить бухгалтерский баланс (форма №1) за 2007 и 2008 года, а так же приложения к нему: форма №2 "Отчет о прибылях и убытках" и форма № 5 (Приложение 1).

Целью данной курсовой работы – является систематизация и закрепление теоретических знаний, полученных в процессе обучения;

- приобретение практических навыков самостоятельных подходов к решению конкретных задач в области управления финансовыми ресурсами предприятия ООО "Макспром".

Задачами работы являются:

- оценка финансового состояния предприятия ООО "Макспром";

- выявление проблемных вопросов;

- определения направления их решения;

- аргументация целесообразности данных мероприятий.

1. Краткая характеристика предприятия

ООО "Макспром" начало свою деятельность как МП "Полипром" в сентябре 1990 года с выпуска комплектующих – пружин, арматуры, резиновых прокладок для заводов-изготовителей термосов, в дальнейшем было налажено изготовление трубки нержавеющей для пневмотермосов.

С 1991 года начаты работы по освоению технологий вальцованных рукавов для выхлопных систем автомобилей "ЗИЛ", а в дальнейшем и для а/м "КамАЗ", "МАЗ", "КРАЗ".

С 1994 года началась проработка тематики демпфер-сильфонов (элементов пассивной безопасности) для легковых автомобилей "ГАЗ", начиная с модели ГАЗ-3105. Освоено производство модуля сильфона на ГАЗ-3110. Одновременно проводилась работа по наработке технологии по механическому гофрированию.

Тематика гофрированных рукавов и компенсаторов расширяется. Была произведена замена вальцованных рукавов (компенсаторов) на а/м "Евро-КамАЗ" на гофрированные. Комбинированная конструкция компенсаторов (сильфон с внутренним вальцованным экраном) проходит испытания на Ярославском моторном заводе. Освоен выпуск трубки рециркуляции, предназначенной для гибкой связи выпускного коллектора с впускным коллектором автомобильного двигателя.

В 2001 году продолжалось расширение ассортимента. Освоен выпуск фторопластовых трубок с оплеткой, предназначенных для работы в составе трубопровода подвода масла в системах силовых установок.

Ведутся работы по теме компенсаторов системы выпуска отработавших газов легковых автомобилей, предназначенных для снижения вибронагруженности нейтрализатора отработавших газов. Освоено производство компенсаторов 2123-1220010 для а/м "ВАЗ".

Органами управления Общества являются: общее собрание акционеров совет директоров, генеральный директор, правление органом контроля за финансово-хозяйственной и правовой деятельностью является ревизионная комиссия. Совет директоров, генеральный директор, ревизионная комиссия избираются общим собранием акционеров, в порядке предусмотренным Уставом и положениями об общем собрании акционеров, совете директоров, ревизионных комиссиях. Правление утверждается советом директоров по представлению генерального директора. Генеральный директор выполняет функции председателя правления.

Текущее руководство деятельностью Общества осуществляет директор, который назначается общим собранием участников или принимается на работу по контракту.

Экономисты в "Макспром" выполняют ряд задач. Важнейшей из них является планирование. С помощью планирования определяются основные направления и содержание деятельности предприятия, его структурных подразделений и отдельных работников. Его главной задачей является обеспечение планомерности развития предприятия и деятельности каждого его члена, определение путей достижения лучших конечных результатов производства. Для управления производством необходима полная и достоверная информация, поэтому еще одной задачей экономистов является учет и контроль, обеспечивающий сбор, систематизацию и обобщение информации. Помимо этого проводится анализ хозяйственной деятельности, который является связующим звеном между учетом и принятием управленческих решений. В процессе его учетная информация проходит аналитическую обработку: проводится сравнение достигнутых результатов деятельности с данными за прошлые периоды времени, с показателями других предприятий и среднеотраслевыми, выявляются недостатки, ошибки, неиспользованные возможности. Экономический анализ предшествует решениям и действиям, обосновывает их и является основой научного управления производством, повышает его эффективность.

1. Анализ движения денежных средств и финансового состояния предприятия

Анализ отчета о движении денежных средств представляет собой метод оценки чистого изменения объема денежных средств предприятия между начальной и конечной датами, зафиксированными в финансовом отчете.

Целью анализа является получение ответов на вопросы:

- откуда получены и на что использованы денежные средства;

- достаточно ли денежных средств для обслуживания текущей деятельности предприятия;

- хватает ли предприятию средств для инвестиционной деятельности;

- в состоянии ли предприятие расплатиться по своим текущим долгам.

Составление отчета о движении денежных средств предполагает:

· Определение денежных средств в результате текущей деятельности организации;

· Определение денежных средств в результате инвестиционной деятельности организации;

· Определение денежных средств в результате финансовой деятельности организации.

Таблица 1 – Источники образования и расход cash flow.

| ПРОИЗВОДСТВЕННАЯ ДЕЯТЕЛЬНОСТЬ | ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ | ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ |

| + чистая прибыль + амортизационные отчисления | + убыль внеоборотных активов (продажа оборудования) | + расходование новых кредитов - взносы в погашение кредитов |

| + уменьшение запасов и дебиторской задолженности | - прирост внеоборотныхактивов | + выпуск новых облигаций |

| - рост запасов и дебиторской задолженности | + продажа долей участия | + взносы на погашение и выкуп облигаций |

| - снижение обязательств + рост обязательств | - покупка долевого участия | + эмиссия акций - выплата дивидендов |

В соответствие с таблицей 1 строится денежный поток ООО "Макспром" за отчетный период 2008-2009 гг.

Таблица 2 – денежный поток.

| Наименование показателя | Источ., тыс.руб. | Использ.,тыс.руб. |

| 1. Движение денежных средств от основной деятельности | ||

| Амортизация | 172 | |

| ДЗ | 10750 | |

| НДС | 7 | |

| Займы и кредиты | 515 | |

| Поставщики и подрядчики | 6010 | |

| Задолженность перед персоналом | 114 | |

| Задолженность внебюджетным фондам | 17 | |

| Задолженность по налогам и сборам | 48 | |

| Прочие кредиторы | 15703 | |

| Запасы | 7774 | |

| Ден.средства | 2276 | |

| ИТОГО | 22417 | 18693 |

| 2. Движение денежных средств от инвестиционной деятельности | ||

| Покупка ОС | 160 | |

| Незавершенное строительство | 70 | |

| Продажа КФВ | 638 | |

| Продажа НМА | 1 | |

| ИТОГО | 709 | 160 |

| 3. Движение денежных средств от финансовой деятельности | ||

| Задолженность учредителям (выпл. див.) | 2467 | |

| Нераспределенная прибыль | 4464 | |

| ИТОГО | 2467 | 4464 |

| Изменения денежных средств | 25593 | 23317 |

Для проверки правильности составления отчета о движении денежных средств предприятия необходимо, чтобы разница между притоком и оттоком денежных средств была равна изменению денежных средств предприятия в балансе за рассматриваемый период.

25 593– 23 317 = 2 276 тыс. руб.

4 071- 1 795 = 2 276 тыс.руб.

Исходя из данных отчетов делаем вывод о правильности составления отчета о движении денежных средств предприятия.

В отчетном году имеем следующие данные по использованию денежных средств от основной деятельности. Приток денежных средств составил – 22 417 тыс. руб., отток – 18 693. Таким образом, в 2008 году было израсходовано на 3 724 тыс. руб. меньше, чем поступило в том же году.

Таким же образом производится расчет результатов инвестиционной деятельности. В отчетном году имеем следующие данные по использованию денежных средств от инвестиционной деятельности. Приток денежных средств составил – 709 тыс. руб., отток – 160 тыс. руб. Таким образом, в 2008 году получено на 549 тыс. руб. более, чем израсходовано в том же году.

Приток денежных средств от финансовой деятельности составил 2 467 тыс. руб., а отток 4 464 тыс. руб. Анализ денежного потока от основной деятельности показывает значительное расходование денежных средств на поддержание дебиторской задолженности, а также значительное увеличение запасов. Для получения полной картины финансового состояния предприятия также проанализируем показатели деловой активности предприятия.

Показатели деловой активности позволяют оценить эффективность использования собственных средств предприятием, и выражаются в оценке оборачиваемости активов предприятия. Оборачиваемость рассматривается как скорость превращения активов в денежную форму, а, следовательно, непосредственно влияет на платежеспособность предприятия.

Рассчитываемые показатели оборачиваемости и способы их расчета представлены в таблице 3.

Таблица 3 Показатели деловой активности предприятия

| Наименование показателя | Формула расчета | 2007 | 2008 | Изменение |

| Выручка от продажи (РП), тыс.руб | - | 66649 | 105 128,00 | 38 479,00 |

| Себестоимость проданных товаров и услуг (С), тыс.руб | - | 65 338,00 | 101 239,00 | 35 901,00 |

| Средний остаток оборотных средств (ОСср), тыс.руб, в том числе по элементам: | ОСср=0,5(ОСнач.пер + ОСкон.пер) | 49 532,00 | 63 595,50 | 14 063,50 |

| Запасов и затрат (ЗЗср), тыс.руб | ЗЗср=0,5(ЗЗнач.пер + ЗЗкн.пер) | 12 381,00 | 18 682,00 | 6 301,00 |

| материальные запасы (МЗср), тыс.руб | МЗср=0,5(МЗнач.пер + МЗкон.пер) | 9 829,50 | 16 287,00 | 6 457,50 |

| готовая продукция (ГПср), тыс.руб | ГПср=0,5(ГПнач.пер + ГПкон.пер) | 2 441,00 | 2 202,50 | -238,50 |

| Дебиторская задолженность (ДЗ), тыс.руб | ДЗср=0.5(ДЗныч.пер + ДЗкон.пер) | 30 367,50 | 36 083,00 | 5 715,50 |

| Денежные средства и ценные бумаги (ДС+КФВ), тыс.руб | ДСср=0.5[(ДС+КФВ)нач.пер + (ДС+КФВ)кон.пре] | 6 362,00 | 8 599,00 | 2 237,00 |

| Коэффициент оборачиваемости оборотных средств, в т.ч. по элементам: | стр.1/стр.3 | 1,35 | 1,65 | 0,31 |

| Запасов и затрат, обор., в т.ч.: | стр.1/стр.3.1 | 5,38 | 5,63 | 0,24 |

| материальные запасы, обор. | стр.2/стр.3.1а | 6,78 | 6,45 | -0,33 |

| готовая продукция, обор. | стр.1/стр.3.1б | 27,30 | 47,73 | 20,43 |

| Дебиторская задолженность, обор. | стр.1/стр.3.2 | 2,19 | 2,91 | 0,72 |

| Денежные средства и КФВ, обор. | стр.1/стр.3.3 | 10,48 | 12,23 | 1,75 |

| Средняя продолжительность 1 оборота оборотных средств, дней, в том числе по элементам: | 360/стр.4 | 267,54 | 217,78 | -49,77 |

| Запасов и затрат, дней., в т.ч.: | 360/стр.4.1 | 66,88 | 63,97 | -2,90 |

| материальные запасы, дней. | 360/стр.4.1а | 53,09 | 55,77 | 2,68 |

| готовая продукция, дней. | 360/стр.4.1б | 13,18 | 7,54 | -5,64 |

| Дебиторская задолженность, дней. | 360/стр.4.2 | 164,03 | 123,56 | -40,47 |

| Денежные средства и КФВ, дней. | 360/стр.4.3 | 34,36 | 29,45 | -4,92 |

| Средняя величина кредиторской задолженности (КЗср), тыс.руб | КЗср=0.5(КЗнач.пер + КЗкон.пер) | 31 499,00 | 47 528,00 | 16 029,00 |

| Коэффициент оборачиваемости кредиторской задолженности, обор. | стр.1/стр.6 | 2,12 | 2,21 | 0,10 |

| Средняя продолжительность 1 оборота кредиторской задолженности, дней. | 360/стр.7 | 170,14 | 162,75 | -7,38 |

Полученные данные используются для расчета длительности финансового цикла, который сводится в таблицу 4.

Таблица 4. Определение финансового цикла предприятия, дней

| Период оборота | 2007 | 2008 |

| Дебиторской задолженности (Ддз) | 164,03 | 123,56 |

| Запасов (Дзз) | 66,88 | 63,97 |

| Кредиторской задолженности (Дкз) | 170,14 | 162,75 |

| Финансовый цикл (Ддз+Дзз-Дкз) | 60,76 | 24,78 |

Из таблицы 3 видно, что коэффициент оборачиваемости оборотных средств увеличился на 0,36 оборота, что является позитивным фактором и свидетельствует о ускорении движения оборотных средств предприятия.

Рассмотрим элементы, входящие в состав оборотных средств, для выявления причин изменения коэффициента оборачиваемости оборотных средств.

Коэффициент оборачиваемости Запасов и затрат увеличился на 0,31 оборота в основном, за счет увеличения объема производства и соответственно выручки. Коэффициент оборачиваемости запасов характеризует продолжительность прохождения запасами всех стадий производства и реализации. В анализируемом периоде отмечается увеличение данного коэффициента до 5,63 . Динамика показателя оборачиваемости запасов имеет положительную тенденцию. Рост товарно-материальных запасов, уменьшение их оборачиваемости в большинстве случаев может свидетельствовать о нерациональной финансово-экономической политике предприятия, которую необходимо пересмотреть и внести необходимые коррективы. Для улучшения этого показателя необходимо использовать возможности сокращения запасов и повышение уровня продаж. При росте товарно-материальных запасов выявляются: причины роста (рост цен, замедление реализации); состав запасов, их ликвидность; оборачиваемость запасов: вызвано ли это ростом объема производства или другими причинами. Типичные причины низкой оборачиваемости товарно-материальных запасов следует искать в слишком большом объеме имеющихся (в т. ч. и устаревших) запасов, чрезмерно высокой номенклатуре товара, излишнем запасе сырья.

Для устранения негативных проявлений с оборачиваемостью товарно-материальных запасов необходимо, прежде всего, пересмотреть существующее положение по управлению запасами. В частности, следует создать систему контроля товарно-материальными запасами; установить целевые уровни производства продукции разных групп; продать излишние запасы даже с существенной скидкой; списать с баланса запасы, утратившие ценность; производить продукцию преимущественно по заказам (если характер бизнеса позволяет это сделать). Не исключено, что необходимо также пересмотреть существующее состояние системы управления производством и ввести эффективные технологии управления и контроля.

Коэффициент оборачиваемости активов равный 1,65 говорит о том, что каждый рубль активов предприятия оборачивается более 1 раза в году. В 2008 году данный коэффициент увеличился, что говорит о благоприятном положении предприятия на рынке и свидетельствует об увеличении объема продаж.

Коэффициент оборачиваемости Дебиторской задолженности увеличился на 0,72 оборота, что свидетельствует о снижении величины дебиторской задолженности относительно выручки.

Коэффициент оборачиваемости Денежных средств и КФВ можно не рассматривать, так как доля Денежных средств и КФВ в Среднем остатке оборотных средств незначительна.

Коэффициент оборачиваемости Кредиторской задолженности увеличился на 0,09 оборота с 2,21 до 2,12, что относительно роста выручки говорит об опережающем темпе роста Кредиторской задолженности.

Данные, полученные в таблице 4, свидетельствуют о снижении Финансового цикла за счет снижения всех коэффициентов оборачиваемости.

На основе данных таблиц 3 и 4, можно сделать вывод о том, что самими длительными по оборачиваемости в днях являются дебиторская и кредиторская задолженность, увеличение КЗ позволяет использовать денежные средства поставщиков и кредиторов. А также, на основании формы №2, формы №1 и расчетов денежного потока можно судить о значительном увеличении дебиторской задолженности, что негативно может сказаться на финансовом цикле предприятия и финансировании основной деятельности. Поэтому рационально будет рассмотреть вопрос совершенствования управления дебиторской задолженностью.

2. Совершенствование управления дебиторской задолженностью

Период оборота дебиторской задолженности характеризует среднюю продолжительность отсрочки платежей, предоставляемых покупателям.

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Сокращение оборачиваемости в динамике за ряд периодов рассматривается как отрицательная тенденция.

Для начала необходимо оценить объем дебиторской задолженности рассматриваемой организации, дебиторская задолженность по отношению к оборотным средствам (таблица 5). В период с 2006 г. по 2008 г. доля дебиторской задолженности к сумме оборотных средств изменялась в пределах от 56 % до 65 %. Эти значения превышают средние показатели из практики (объем дебиторской задолженности по предприятиям колеблется от 10 % до 25 % общей стоимости активов предприятия). Поэтому, факт уменьшения дебиторской задолженности в период с 2006 г. по 2008 г. отражает улучшение финансового положения. Но является не достаточным, и требуют уделения большего внимания кредитной политики организации.

Таблица 5 - Коэффициент отвлечения оборотных активов в счета к получению

| 2006г. | 2007 г. | 2008 г. | |

| 1. Дебиторская задолженность, руб. | 29849 | 30708 | 41458 |

| 2. Общая сумма оборотных активов, руб. | 45375 | 53511 | 73680 |

| 3. Коэффициент отвлечения оборотных активов в дебиторскую задолженность, (п.1 / п. 2), %. | 65 | 57 | 56 |

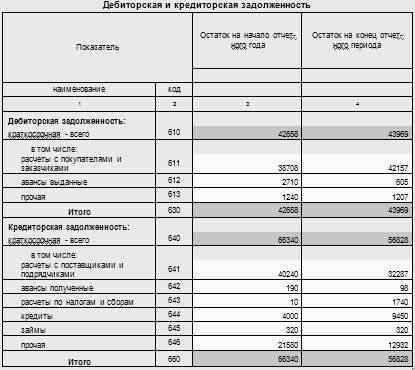

Состояние дебиторской и кредиторской задолженности, их размеры и качество оказывают сильное влияние на финансовое состояние организации.

Для улучшения финансового положения организации необходимо следить за соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости организации и делает необходимым привлечение дополнительных источников финансирования, контролировать состояние расчетов по просроченным задолженностям. Поэтому необходимо представить наглядно значения ДЗ и КЗ.

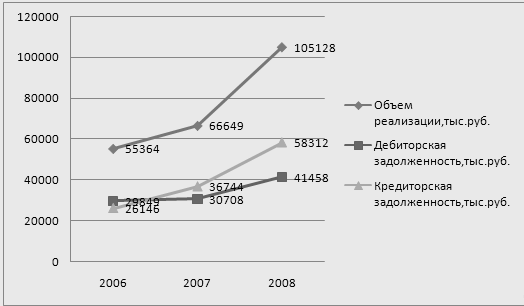

Рис. 1 – Динамика дебиторской и кредиторской задолженности

Сравним наиболее существенные показатели кредиторской и дебиторской задолженностей:

Таблица 6 – Сравнение кредиторской и дебиторской задолженности

| Показатели | Кредиторская задолженность | Дебиторская задолженность |

| 1.Темп роста, % | 44 | 38 |

| 2.Оборачиваемость в оборотах | 2,21 | 2,91 |

| 3. Оборачиваемость в днях | 162 | 123 |

Сравнение состояния дебиторской и кредиторской задолженности (таблица) позволяет сделать следующий вывод; в организации преобладает сумма кредиторской задолженности, темп ее прироста больше, чем темп прироста дебиторской задолженности. Причина этого в более высокой скорости обращения дебиторской задолженности по сравнению с кредиторской. Такая ситуация ведет к дефициту платежных средств, что со временем может привести к неплатежеспособности организации

Исходя из вышесказанного, необходимо принять меры по дальнейшему снижению оборачиваемости дебиторской задолженности.

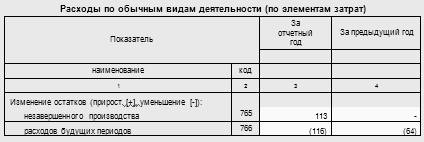

На рассматриваемом предприятии на 2008 год была принята следующая платежная политика: в первый месяц платят 20 % клиентов, во второй месяц – 50%, в третий – 30% - представим эти данные в табличном виде (таблица 7).

Таблица 7. Принятая на 2008 год платежная политика

| Срок возникновения дебиторской задолженности, дни | Величина дебиторской задолженности, % |

| 0-30 | 10 |

| 30-60 | 30 |

| 60-90 | 60 |

Опираясь на принятую платежную политику рассчитаем Среднегодовую дебиторскую задолженность.

Для расчета Среднегодовой дебиторской задолженности необходимо рассчитать Оборачиваемость дебиторской задолженности и Однодневный товарооборот по следующим формулам:

Оборачиваемость ДЗ = Сумма (Срок возникновения ДЗ * Величина ДЗ)

Оборачиваемость ДЗ = 30*0,1 + 60*0,3 + 90*0,6 = 75 дней.

Однодневный товарооборот = Выручка от реализации \ год

Однодневный товарооборот = 105 128 \ 360 = 292 тыс. руб. в день.

Теперь, когда мы нашли Оборачиваемость дебиторской задолженности и Однодневный товарооборот, можем рассчитать Среднегодовую дебиторскую задолженность по следующей формуле:

Среднегодовая ДЗ = Оборачиваемость ДЗ * Однодневный товарооборот

Среднегодовая ДЗ = 75 * 292 = 21 900 тыс. руб.

Исходя их полученных данных видно, что если бы предприятие придерживалось принятой платежной политики, то Среднегодовая дебиторская задолженность была бы меньше фактической на 41 458 – 21 900= 19 558 тыс. руб., а оборачиваемость дебиторской задолженности – меньше на 123 – 69 = 54 дня. Новыми условиями продажи в кредит являются 2/30, брутто 60, при которых смягчаются стандарты кредитоспособности и оказывается меньшее давление на клиентов, не оплативших товар в срок.

До введения новой кредитной политики необходимо переговорить с основными клиентами (дебиторами), чтобы выяснить, как измениться платежная политика. А платежная политика изменяется следующим образом: в первом месяце, пользуясь скидкой, платят 50% клиентов, во второй месяц платят 40% клиентов, в третий месяц платят оставшиеся 10%. Также прогнозируется и увеличение выручки от реализации до 125 000 тыс. руб., и необходимо задать следующие показатели:

Доля переменных затрат фирмы – 70%.

Доналоговая цена капитала, инвестированного в дебиторскую задолженность, равна – 20%. Затем рассчитываем Среднегодовую дебиторскую задолженность, при новой кредитной политики:

Оборачиваемость ДЗ = 30*0,5 + 60*0,4 + 90*0,1 = 48 дней.

Однодневный товарооборот = 125 000 \ 360 = 347 тыс. руб. в день.

Среднегодовая ДЗ = 48 * 347 = 16 656 тыс. руб.

Подставим полученное значение Оборачиваемости дебиторской задолженности в таблицу 8 (Определение финансового цикла предприятия).

Таблица 8 Определение финансового цикла предприятия после внедрения новой платежной политики

| Период оборота | 2008 |

| Дебиторской задолженности (Ддз) | 48 |

| Запасов (Дзз) | 63 |

| Кредиторской задолженности (Дкз) | 162 |

| Финансовый цикл (Ддз+Дзз+Дкз) | -54 |

Далее проводим анализ кредитной политики (таблица 9).

| Показатели | Прогноз на 2008 г. при заданной кредитной политике, тыс. руб | Эффект изменения кредитной политики, тыс. руб | Прогноз на 2008 г. при новой кредитной политике, тыс. руб |

| Валовая выручка от реализации | 105 128,00 | 19 872,00 | 125 000,00 |

| Торговые скидки | 0,00 | 1 250,00 | 1 250,00 |

| Чистая выручка от реализации | 105 128,00 | 18 622,00 | 123 750,00 |

| Производственные затраты, включая накладные расходы | 98 881,77 | 18 691,30 | 117 573,06 |

| Прибыль до вычета затрат по поддержанию дебиторской задолженности | 6 246,23 | -69,30 | 6 176,94 |

| Затраты по поддержанию дебиторской задолженности | 3 066,23 | -732,90 | 2 333,33 |

| Прибыль до вычета налогов | 3 180,00 | 663,60 | 3 843,60 |

| Налоги | 628,00 | 118,71 | 746,71 |

| Чистая прибыль | 2 552,00 | 544,90 | 3 096,90 |

Из таблицы 9 видно следующее:

1. Происходит увеличение расходов на торговые скидки, Торговая скидка = 0,02 * 125 000 * 0,5 = 1 250 тыс. руб.

2. Чистая выручка от реализации рассчитывается как Валовая выручка за вычетом Торговых скидок.

3. Производственные затраты увеличиваются пропорционально росту выручки.

4. Прибыль до вычета затрат по поддержанию дебиторской задолженности рассчитывается как Чистая выручка от реализации минус Производственные затраты.

5. Затраты по поддержанию дебиторской задолженности рассчитываются так: Среднегодовая ДЗ * Доля переменных затрат * Доналоговая цена капитала, инвестированного в ДЗ. Затраты по поддержанию ДЗ для заданной кредитной политики = 21 902 * 0,7 * 0,2 = 3 066 тыс. руб. Затраты по поддержанию ДЗ для новой кредитной политики = 16 656 * 0,7 * 0,2 = 2 333 тыс. руб.

6. Прибыль до вычета налогов рассчитывается как Прибыль до вычета затрат по поддержанию ДЗ - Затраты по поддержанию ДЗ.

7. Налоги увеличиваются пропорционально росту выручки.

8. Чистая прибыль = Прибыль до вычета налогов – Налоги.

Выводы:

В данной главе была рассмотрена проблема увеличения и старения дебиторской задолженности, предложены мероприятия по решению сложившейся проблемы, разработана новая платежная и кредитная политики, и рассчитан финансовый результат от внедрения данных изменений.

Результатом введения новой кредитной и платежной политики является:

1.Значительное сокращение оборачиваемости дебиторской задолженности на 123 – 48 = 75 дней, по сравнению с фактическим результатом и на 69 – 48 = 21 день, по сравнению с принятой платежной политикой. Данное изменение увеличивает коэффициент оборачиваемости дебиторской задолженности, тем самым позволять быстрее оборачиваться дебиторской задолженности и дает возможность использовать денежные средства для новых оборотов.

2.Снижение дебиторской задолженности на 41 458– 16 656= 24 802 тыс. руб., по сравнению с фактическим результатом, таким образом, за счет введения новой кредитной политики происходит погашение более половины суммы дебиторской задолженности. Которая позволит эффективно продолжить основную деятельность и получить финансовые ресурсы, не прибегая при этом к заемному капиталу, а также за счет полученных средств, предприятие имеет возможность погашения кредиторской задолженности.

3.Резкое снижение финансового цикла на 78 дней, что способствует более быстрой оборачиваемости всех активов предприятия за отчетный период, соответственно позволяет увеличивать объем реализации за счет короткого финансового цикла, и как итог увеличение чистой прибыли на 544 тыс. руб.

Предложения по сокращению ДЗ:

1. Своевременно производить анализ состава и структуры дебиторской задолженности по конкретным покупателям, а также по срокам образования задолженности или сроках их возможного погашения, что позволит своевременно выявлять просроченную задолженность и принимать меры к ее взысканию. Данные о сроках образования (погашения) задолженности должны быть регулярными и оперативными.

2. Постоянно следить за соотношением дебиторской и кредиторской задолженности, так как значительное преобладание дебиторской задолженности создает угрозу финансовой неустойчивости предприятия и делает необходимым привлечение дополнительных источников финансирования, а превышение кредиторской задолженности над дебиторской может привести к неплатежеспособности предприятия.

3. Контролировать оборачиваемость дебиторской и кредиторской задолженности, а также состояние расчетов по просроченной задолженности, так как в условиях инфляции всякая отсрочка платежа приводит к тому, что предприятие реально получает лишь часть стоимости поставленной продукции, поэтому желательно расширить систему авансовых платежей.

Стоит отметить, что ожидаемые улучшения в финансовой деятельности предприятия являются лишь оценочными величинами, которые могут быть весьма далеки от реального эффекта. Причиной этого является прежде всего неопределенность прогнозируемого прироста объема реализации. Также весьма неопределенна оценка числа клиентов, которые решат воспользоваться скидкой при новой кредитной политике. Но в любом случае такого рода количественный анализ является необходимой частью процесса принятия решения.

В процессе анализа дебиторской задолженности и управления ею фирма в порядке прогноза должна разработать такую гибкую систему договоров, в которой предусматривались бы либо предоплата продукции (полная или частичная), либо выставление промежуточного счета, либо гибкое ценообразование в зависимости от индекса инфляции. Затем фирма должна оценить влияние этих мер на финансовые результаты.

денежный отчет дебиторский задолженность

Список использованной литературы

1. Бриемхем Ю., Гапенски Л. Финансовый менеджмент: Полный курс в 2-х т.: Пер. с англ. / Под ред. В.В. Ковалева. – СПб.: Экономическая школа 2005. – 1166 с.

2. Басовский Л.Е. Финансовый менеджмент: Учебник. – М.: ИНФРА – М, 2005. – 240 с.

3. Бясик И.А. Основы финансового менеджмента. – 2-е изд., перераб. и доп. – Киев: Ника-Центр, Эльга, 2004. – 1248 с.

4. Бланк И.А. Финансовая стратегия предприятия. – Киев: Ника-Центр, Эльга, 2004. – 720 с.

5. Савицкая Г.В. Экономический анализ: Учебник. – 10-е изд., испр. М.: Новое знание, 2004, - 639 с.

ПРИЛОЖЕНИЕ К БУХГАЛТЕРСКОМУ БАЛАНСУ

за период с 1 Января по 31 Декабря 2008 г

Основные средства

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за Январь - Декабрь 2007г.

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

за Январь - Декабрь 2006г.

Похожие рефераты:

Управление дебиторской и кредиторской задолженностью организации (на примере ООО "Рос-Таргет")

Оборотные активы предприятия ООО "Рекламно-информационное агентство "Свинарка и пастух"

Управление дебиторской задолженностью на материалах ООО "Торговый дом "Ресурс Поволжье"

Проблемы укрепления финансового состояния предприятия

Оценка, анализ и диагностика финансового состояния предприятия на примере ЗАО "Челяб-МАЗ сервис и К"

Анализ финансовой устойчивости организации (на материалах Хойникского райпо Гомельского ОПС)

Анализ финансового состояния предприятия ЗАО "Цифроград"

Анализ финансового состояния предприятия связи (на примере Алданского улусного узла почтовой связи)

Оборотные средства организации и эффективность их использования

Дебиторская и кредиторская задолженность ОАО "Кемеровохлеб"

Анализ состояния активов и особенности управления ими в ООО "Крон-Нефто"