| Похожие рефераты | Скачать .docx |

Дипломная работа: Податок на доходи фізичних осіб: бюджетна та регулююча роль

ДИПЛОМНА РОБОТА

тема: «ПОДАТОК НА ДОХОДИ ФІЗИЧНИХ ОСІБ: БЮДЖЕТНА ТА РЕГУЛЮЮЧА РОЛЬ»

Вступ

Кожна конкретна податкова система є відображенням податкової політики, яка проводиться державою. Податкова система – це сукупність податків, зборів, інших обов`язкових платежів і внесків до бюджету і державних цільових фондів, які діють у встановленому законом порядку. Сутність, структура і роль системи оподаткування визначаються податковою політикою, що є виключним правом держави, яка проводить її в країні самостійно, виходячи із завдань соціально-економічного розвитку. Через податки, пільги і фінансові санкції, а також і відповідальність, які виступають невід'ємною частиною системи оподаткування, держава ставить єдині вимоги до ефективного ведення господарства в країні.

Актуальність теми дипломної роботи полягає в тому, що важлива роль у формуванні ефективної податкової політики належить обґрунтуванню оптимальних принципів оподаткування. Вся історія податкової політики зводиться до пошуків ідеалів оптимального оподаткування. При цьому держава не може задовольнятися лише загальними пропорціями розподілу ВВП. Вона повинна враховувати інтереси кожного підприємства, кожного члена суспільства. Іншими словами, податкова політика повинна влаштовувати і державу, і платників податків.

Предмет досліджень дипломної роботи: податок з доходів фізичних осіб.

Об’єкт досліджень роботи: податкові відносини, що виникають в процесі регулювання податків з доходів фізичних осіб, основні тенденцій розвитку оподаткування фізичних осіб в Україні.

Мета досліджень роботи: дослідження впливу законодавчих норм на рівень податків з фізичних осіб, виявлення основних закономірностей механізмів стягнення податків, аналіз шляхів удосконалення механізму нарахування та сплати податків.

Задачі досліджень роботи:

- аналіз становлення та розвитку системи оподаткування доходів фізичних осіб в Україні у 1994–2008 роках;

- аналіз сучасної системи оподаткування фізичних осіб в Україні та порівняння її з аналогами в розвинутих ринкових країнах світу;

- дослідження організації адміністрування податку з доходів фізичних осіб на рівні районної державної податкової інспекції;

- аналіз структури надходження податку з доходів фізичних осіб у розрізі основних видів оподатковуємих доходів;

- аналіз впливу законодавчих норм нового Закону України «Про оподаткування доходів фізичних осіб» (діє з 01.01.2004 року) на рівень податкового навантаження на доходи населення та рівень наповнення місцевих бюджетів у 2005–2007 роках;

Інформаційне забезпечення: статистичні дані доходної частини місцевих бюджетів по Київській області та ДПІ у Яготинському районі Київської області за 2005–2007 роки.

Методологічне забезпечення: структурування податкових надходжень за реєстрами бюджетної класифікації, ретроспективний аналіз показників податкової звітності, аналітична обробка та групування показників в динаміці.

Питання теорії і практики податкових відносин, зокрема системи прямого оподаткування фізичних осіб, знайшли своє відображення у працях українських та зарубіжних вчених: В. Андрущенко, О. Василик, А. Гальчинський, П. Гензель, А. Гропеллі, А. Даниленка, О. Данілов, Т. Єфіменко, В. Загорський, В. Зимовець, А. Ісаєв, Дж. Кейнс, А. Крисоватий, І. Кулішер, Ф. Лассаль, А. Лаффер, І. Лукінов, І. Луніна, К. Макконел, В. Мельник, П. Мельник, Ф. Меньков, Н. Мікеладзе, М. Мітіліно, В. Найдьонов, Є. Нікбахт, С. Огородник, І. Озеров, В. Опарін, А. Пігу, А. Поддєрьогін, Г. П’ятаченко, Д. Рікардо, Д. Робінсон, П. Самуельсон, А. Соколовська, М. Сивульський, А. Сміт, М. Соболев, А. Соколов, В. Степаненко, А. Столерю, В. Суторміна, Л. Тарангул, Л. Шаблиста, В. Федосов, Н. Фліссак, Ф. Хайєк, Й. Шумпетер, С. Юргелевич, С. Юрій, Л. Яснопольський та ін.

При написанні дипломної роботи були використані як сучасні наукові роботи загального характеру – Онисько С.М., Тофан І.М., Грицина О.В. «Податкова система», Олійник О.В., Філон І.В. «Податкова система», Крисоватий А.І., Десятнюк О.М. «Податкова система», Золотько І.А. «Податкова система», Соколовська А.М. «Податкова система держави: теорія і практика становлення», в монографіях яких досліджуються методологічні основи становлення податкової системи, історична еволюція оподаткування у взаємозв'язку з еволюцією державного устрою, форм правління, зміною основ економічного життя, закономірності функціонування та розвитку податкових систем у промислово розвинутих країнах, особливості становлення податкових систем постсоціалістичних країн, так і більш спеціалізовані видання Державного Університету Податкової служби України (м.Ірпень), а саме: учбові посібники Мельника П.В. «Розвиток податкової системи в перехідній економіці», Азарова М.Я. «Податкове законодавство України «в яких дається загальна характеристика механізму реформування прямого податку з доходів фізичних осіб, внесені пропозиції щодо удосконалення механізму оподаткування доходів фізичних осіб з урахуванням досвіду США, де він є основним бюджетоутворюючим податком.

Практичне значення отриманих результатів полягає в обґрунтуванні доцільності реформування податку з доходів фізичних осіб в Податковому Кодексі України в наступних напрямках:

1. Стратегічним напрямом у формуванні державної політики прямого оподаткування фізичних осіб повинно стати забезпечення переходу від переважно фіскальних до регулюючих і стимулюючих функцій податків. Реалізація такого напряму спроможна забезпечити зниження рівня тіньової економічної діяльності, що в кінцевій формі створює можливості для розширення бази оподаткування.

2. Реформування системи прямого оподаткування в напрямах посилення регулюючих і стимулюючих функцій прямих податків повинно здійснюватись в контексті зменшення податкового навантаження на економіку, удосконалення способів адміністрування податків, оптимізації структури податків, усунення причин зростання податкової заборгованості.

3. Для посилення впливу регулюючих і стимулюючих функцій прямого оподаткування на забезпечення сталого розвитку національної економіки

необхідно:

- відмінити збори в Пенсійний та соціальні фонди нарахуванням на фонд заробітної плати (37 – 40%), замінивши їх перерозподілом суми податку з доходів фізичних осіб (13 -15%);

- для компенсації відміни зборів нарахування з підприємств в Пенсійний та соціальний фонди запровадити законодавчий рівень мінімальної заробітної плати в 5 разів вище, ніж запроваджена на 2008 рік, що практично виведе рівень заробітної плати в Україні на європейський рівень та дозволить утримувати Пенсійний та соціальні фонди за рахунок власне працюючих;

- перейти від податку з доходів фізичних осіб до оподаткування доходів сім’ї;

- забезпечити достовірний облік нерухомості та ввести податок на майно фізичних осіб, виходячи із його ринкової вартості, а не тільки податок з повторних продаж нерухомості на протязі року;

Дипломна робота складається із вступу, трьох розділів, висновків, списку використаних джерел, додатків. Повний обсяг роботи – ___ сторінок комп’ютерного тексту. Основний текст – ___ сторінок, містить __ таблиць і __ рисунків, __ додатків на ___ сторінках. Список літератури включає ___ найменувань.

1. Теоретичні засади оподаткування доходів фізичних осіб

1.1 Сутність регулюючої та стимулюючої функцій податку з доходів фізичних осіб

Суспільне призначення податків проявляється в їх функціях. Їх дві – «фіскальна» й «економічна» [21].

Фіскальна полягає в формуванні грошових доходів держави. Економічна функція податків полягає у впливі через податки на суспільне відтворення, тобто охоплює будь-які процеси в економіці країни, а також соціально-економічні процеси в суспільстві. Податки в цій функції можуть відігравати стимулюючу, обмежуючу і контролюючу роль.

Податки, як особлива сфера виробничих відносин, є своєрідною економічною категорією. Податки виражають реально існуючі грошові відносини, які проявляються під час використання частини національного доходу на загальнодержавні потреби. Сутність податків полягає в обов’язковому перерозподілі національного доходу з метою формування державних фінансових фондів. Особливістю податків є їх примусовий, обов’язковий характер, який не потребує зустрічної індивідуальної оплатності з боку держави [23].

Оскільки податки мають ознаки фінансових відносин (перерозподіл коштів та формування фондів), можна розрізнити такі основні функції податків як категорії фінансів [28]:

1. Фіскальна– основне призначення полягає в мобілізації та накопиченні коштів в державних фондах.

2. Розподільча (соціальна)– одним із призначень податків є розподіл суспільних доходів з боку більш сплатоспроможних верств населення та суб’єктів господарювання на користь малозабезпечених; за рахунок виробничих галузей національної економіки на користь суб’єктів невиробничої сфери тощо.

Завдяки цій функції підтримується соціальна рівновага та забезпечується відносна рівномірність доходів різних верств громадян.

3. Регулююча функція – податки як інструмент примусового вилучення частини доходів суспільства здатні суттєво впливати на стан національної економіки. Позитивний вплив дозволяє говорити про стимулюючу роль податків, негативний – про дестимулюючу роль оподаткування.

4. Контрольна функція – допоміжна функція, яка полягає в контролі за допомогою податків за джерелами і обсягами доходів суспільства та напрямками їх використання.

Характер і цілі податкової системи визначає податкова політика, яка являє собою цілеспрямовану діяльність держави у сфері встановлення і справляння податків. Вона має бути сформована таким чином, щоб, з одного боку, забезпечувати виконання базової функції податків – фіскальної (наповнення бюджету фінансовими ресурсами, необхідними для виконання державою її функцій), а з іншого – сприяти реалізації регулюючої функції податків із метою посилення впливу податкового механізму на процеси відтворення.

При введенні податки наділяються певними функціями або призначенням. Кожний податок виконує передусім фіскальну функцію, тобто забезпечує надходження коштів до бюджету. Однак таке спрощене усвідомлення ролі податків не має достатніх підстав, бо запровадження будь-якого податку потребує чіткого визначення об'єкта та суб'єкта оподаткування, строків сплати, переліку пільг, що надаються при оподаткуванні тощо.

При визначенні цих параметрів податку закладається його стимулюючий вплив на економічні процеси, що цей податок зумовлюють. Тому є всі підстави стверджувати, що податки виконують стимулюючу функцію. Майже не буває податків, які б цих функцій не виконували. Все залежить від того, який закладено механізм їхньої реалізації. Надмірне перевантаження податку пільговим оподаткуванням із метою стимулювання тих чи інших видів виробництв або споживання товарів, виконання робіт, надання послуг часто, замість стимулювання, призводить до протилежного – до зростання тінізації економіки.

Надання податкам стимулюючих функцій – досить складне та в економічному сенсі відповідальне завдання. Воно потребує глибоких наукових досліджень і всебічного обґрунтування. Суть питання в тому, що стимулюючі функції можуть бути закладені завдяки зміні або диференціації ставок податків, або ж повному звільненню від їх сплати. У цьому разі здійснюється перерозподіл валового внутрішнього продукту через фінансову систему від одних суб'єктів оподаткування на користь інших.

Отже, цей перерозподіл має не лише економічний, а й соціальний характер. Він може призвести до порушень важливих економічних пропорцій у виробництві та споживанні матеріальних благ і послуг. Усе це пов'язано з правами та свободами людини, її економічним і соціальним становищем. Як підтверджує світовий досвід, надання податкам стимуляційних і регуляційних функцій потребує тривалого опрацювання порядку їх обчислення, сплати, надання пільг.

З точки зору джерела сплачення податку – податок на доходи фізичних осіб відноситься до прямих податків, тобто податків, стягуємих залежно від розміру отриманих доходів.

Наявність прямих та непрямих податків є характерною рисою податкових систем всіх сучасних держав. Відмінність полягає у їх співвідношенні. Світовий досвід використання прямого та непрямого оподаткування доводить до висновку про недопустимість їх протиставлення без ґрунтовного дослідження об'єктивно притаманних цим податкам функціональних рис, соціально-економічних умов, що склалися в країні, етапів історичного розвитку, які пройшла в ній податкова система, зокрема такі її складові, як податковий контроль та податкова свідомість переважної частини населення [27].

До переліку найвагоміших особливостей непрямих податків слід віднести те, що вони виконують переважно фіскальні функції. Непрямі податки відіграють незначну регулюючу роль, проте вони надійно формують доходи бюджету, надають йому стабільності. Вони менш чутливі до ключових макроекономічних показників. Мобілізація цих податків у значній мірі виключає приховування доходів від оподаткування. Непрямі податки є по своїй суті податками на споживання. При зростанні ролі державного регулювання економіки непрямі податки менш придатні для вказаної мети.

На відміну від них прямі податки об'єктивно, більшою мірою, володіють регулюючими можливостями щодо розвитку підприємництва. В прямих податках об'єктивно закладені суттєві стимулюючі можливості, які пояснюють широке використання та постійне вдосконалення їх механізму в країнах, що поставили за мету досягнення високого рівня економічного розвитку на базі розширення та підвищення ефективності суспільного виробництва [29].

В системі прямих податків, які сплачують фізичні особи, провідне місце займає прибутковий податок. Його вагомість зростає саме при переході до ринку, коли створюються передумови збільшення особистих доходів громадян. Тому в Україні, як і в деяких інших країнах СНД у 1992–2003 роках застосовувалось прогресивне оподаткування, яке дозволяє по мірі зростання доходів стягувати з них грошові кошти в більших розмірах. Але відсутність в Україні середнього класу, велике явне і приховане безробіття привели до того, що доля податку на прибуток громадян в дохідній частині бюджету України у 1992–2001 роках була нижче долі податку на прибуток підприємств. Це не відповідає світовій практиці, але є об'єктивною особливістю саме України в перехідний період. Поступова зміна функціонального розподілу доходів в економіці в напрямку підвищення ролі доходів населення може забезпечити вдосконалення структури податкової системи. Вирішення цих питань може відбуватися тільки в умовах економічного зростання, при перегляді усієї соціальної політики, зокрема політики в сфері заробітної плати і доходів населення. Тільки в цьому випадку в перспективі можливо буде підвищити роль податку з доходів фізичних осіб в доходах бюджету [30].

З огляду на особливості сучасного етапу розвитку оподаткування, коли з розмірами податкової ставки пов'язуються в основному масштаби податкового тягаря і, природно, напрями подальшого реформування податкової системи, слід зупинитися ще на деяких закономірностях визначення і функціонування такого важливого компоненту оподаткування, як податкова ставка.

Необхідно визначення граничної податкової ставки, яка являє собою податок, що сплачується з додаткового доходу. Гранична податкова ставка – це приріст сплачених податків, розділених на приріст доходу. Разом з тим, ця ставка деякою мірою перевищує розмір особистого прибуткового доходу, оскільки підвищення ставки застосовується лише до доходу, що знаходиться в рамках кожної податкової групи.

Більш повне уявлення про податковий тягар дає середня податкова ставка. Це загальний податок, розділений на величину доходу, що оподатковується. Визначення середньої податкової ставки безпосередньо лежить в основі розподілу податків на прогресивні чи пропорційні та регресивні. В дослідженні проблем оподаткування та його регулюючої ролі в розвитку економіки цей розподіл виявляється дуже важливим. Податок вважається прогресивним, якщо його середня ставка підвищується по мірі росту доходу. Він зумовлює не тільки більшу абсолютну суму, але й більш значну долю доходу, що оподатковується, по мірі росту доходів в цілому. Податок визначається як регресивний в тому випадку, коли середня ставка якого понижується по мірі росту податків. Цей податок може приносити більшу абсолютну суму, а може й не призводити до росту абсолютної величини податку при підвищенні доходів. Фактично непрямі податки в доходах менш забезпечених груп населення мають регресивний характер, їх частка вища, ніж у більш забезпечених. Податок визначається пропорційним в тому випадку, коли середня податкова ставка залишається незмінною, незалежно від розмірів доходу [33].

Прогресивність чи регресивність кожного окремого податку і податкової системи в цілому є важливим свідченням ефективності її фіскальної функції. Одночасно, це має велике значення при аналізі ролі оподаткування у державному регулюванні економіки, у вирішенні питань соціально-економічного розвитку будь-якої держави. З часів А. Сміта теорія податків містить положення про неможливість дійсно пропорційного оподаткування, тому, що податок, наприклад, в розмірі 10% може бути для бідного незмірно важчим, ніж для заможної людини. В реальному плані податки можуть бути прогресивними, коли їх тягар зростає для великих доходів, або регресивними, що більше їх відчувають в своїх доходах бідні прошарки населення. Необхідно враховувати, що відзначений характер податків не залишається незмінним. Регресивність окремих податків по мірі зростання добробуту суспільства може поступово пом'якшуватись.

Підвищення ефективності систем оподаткування і позитивної ролі в процесах державного регулювання вимагає підсилення її регулюючої функції. Ця теза в світовій практиці відноситеся до загальноприйнятих. Одні носять цілком самостійний характер (А.М. Брячихін, М.А. Сажіна), а в інших входить до складу економічної (Б.Г. Болдирєв) або до розподільчої (Д.Г. Чернік). В умовах перехідної економіки простежується аналогічний підхід і при визначенні стимулюючої функції податків. Отже, А.М. Брячихін вважає, що вона включає в себе дві складові: розподільчу та перерозподільчу. Саме податки приймають участь в процесах перерозподілу ресурсів та багатства, це явище об'єктивне, відбувається незалежно від волі держави і свідчить саме про регулюючу функцію податків. Реалізуючи цю функцію, держава регулює процеси соціально-економічного розвитку, стимулюючи чи дестимулюючи окремі його напрями.

Тобто, певною мірою, особливо в умовах економічної кризи, у регулюючої та стимулюючої функцій одна мета – забезпечення економічної стабілізації, підтримки вітчизняного виробника, стійкого і збалансованого розвитку суспільства. В той же час між регулюючою і стимулюючою функцією є й певні розбіжності. Регулююча функція більшою мірою орієнтована на макроекономічні процеси і пропорції, а стимулююча – націлена на мікроекономіку та відображає конкретну мотивацію економічного зростання на рівні фірм, підприємств тощо. Але ці розбіжності лише підкреслюють, що стимулююча та регулююча складові дуже взаємопов'язані ефективність їх реалізації залежить значною мірою від конкретної податкової політики не тільки на макро – але й на мікрорівні організації виробництва. А значить при виконанні цих функцій значну роль відіграє суб'єктивний фактор [32].

Так як регулююча функція з тим чи іншим знаком («+», «–»), накладається практично на всю базу оподаткування, саме вона і визначає ефективність системи оподаткування як важливого важеля державного регулювання економіки, тобто виступає важливою складовою економічною функцією. Це випливає і із визначення, яке пропонує Б.Г. Болдирєв для економічної функції. Він вважає, що, реалізація «економічної функції означає, що податки, як активний учасник перерозподільчих процесів, здійснюють серйозний вплив на відтворення виробництва, стимулюючи або стримуючи його темпи, посилюючи і нагромадження капіталу, розширюючи чи звужуючи платоспроможний попит населення» [38]. Економічна функція реалізується через систему санкцій, виключень, податкових кредитів. Вона проявляється в зміні об'єкту оподаткування, розмірів і ставок податків та інших параметри які пов'язані з розподільчими відносинами.

Вилучення частини доходу економічних суб’єктів є прямим, але не єдиним способом впливу податкової системи на національну економіку. В економічній теорії, окрім безпосередньо фіскальної , прийнято виділяти регуляторну та стимулюючу функції податків [39].

Регуляторна функція полягає у впливі на господарську кон’юнктуру через маніпулювання рівнем податкових ставок, надання податкових преференцій, режими податкового адміністрування тощо. За допомогою зазначених інструментів може забезпечуватись прискорення чи гальмування економічного розвитку в окремих галузях, на окремих територіях чи щодо окремих видів економічної діяльності, перерозподіл коштів між галузями та секторами економіки. Як правило, реалізація регуляторної функції оподаткування забезпечується прямими податками, які сплачуються при здійсненні виробничого процесу (прибутковий податок з громадян, податок на прибуток підприємств тощо), в той час як непрямі податки (ПДВ, податок з обороту, акциз) здебільшого виконують фіскальну функцію. Між тим, як буде показано нижче, в перехідній економіці така закономірність може бути суттєво порушеною.

Стимулююча функція є функцією більш високого порядку, яка випливає з регуляторної. Окремий податок як такий за своєю суттю не може мати стимулюючої функції, бо він є вилученням коштів у економічного суб’єкта. Стимулюючу роль може виконувати цілісна система оподаткування. З огляду на її всезагальність, податкові преференції, які надаються, виглядають як прямий перерозподіл коштів на користь суб’єктів, які цими преференціями користуються. Відтак відповідне поєднання важелів податкового регулювання може стимулювати економічне зростання чи необхідні структурні зрушення. Стимулююча функція податкової системи належить до складових економічної стратегії держави, оскільки потребує комплексного, послідовного, узгодженого та тривалого застосування інструментів економічної політики.

Податок з доходів фізичних осіб – це плата фізичної особи за послуги, які надаються їй територіальною громадою, на території якої така фізична особа має податкову адресу або розташовано особу, що утримує цей податок з 1 січня 2004 року згідно з Законом України «Про податок з доходів фізичних осіб» [9].

Платниками податку з фізичних осіб є [9]:

– резидент, який отримує як доходи з джерелом їх походження з території України, так і іноземні доходи;

– нерезидент, який отримує доходи з джерелом їх походження з території України.

Об'єктом оподаткування резидента є [9]:

– Загальний місячний оподатковуваний дохід;

– Чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального річного оподатковуваного доходу на суму податкового кредиту такого звітного року;

– Доходи з джерелом їх походження з України, які підлягають кінцевому оподаткуванню при їх виплаті;

– Іноземні доходи.

Об'єктом оподаткування нерезидента є:

– Загальний місячний оподатковуваний дохід з джерелом його походження з України;

– Загальний річний оподатковуваний дохід з джерелом його походження з України;

– Доходи з джерелом їх походження з України, які підлягають кінцевому оподаткуванню при їх виплаті.

Дохід – це сума будь-яких коштів, вартість матеріального і нематеріального майна, інших активів, що мають вартість, у тому числі цінних паперів або деривативів, одержаних платником податку у власність або нарахованих на його користь протягом відповідного звітного податкового періоду з різних джерел як на території України, так і за її межами.

Загальний річний оподатковуваний дохід складається з суми загальних місячних оподатковуваних доходів звітного року, а також іноземних доходів, одержаних протягом такого звітного року.

До складу загального місячного оподатковуваного доходу включаються:

а) доходи у вигляді заробітної плати, інші виплати та винагороди, нараховані (виплачені) платнику податку відповідно до умов трудового або цивільно-правового договору;

б) доходи від продажу об'єктів прав інтелектуальної (промислової) власності; доходи у вигляді сум авторської винагороди, іншої плати за надання права на користування або розпорядження іншим особам нематеріальним активом (творами науки, мистецтва, літератури або іншими нематеріальними активами) (далі – роялті), у тому числі одержувані спадкоємцями власника такого нематеріального активу;

в) сума (вартість) подарунків у межах, що підлягають оподаткуванню згідно з нормами Закону [9, с. 25];

г) сума страхових внесків (страхових премій) за договором добровільного страхування, сплачена будь-якою особою – резидентом, іншою ніж платник податку, за такого платника податку чи на його користь;

д) сума страхових виплат, страхових відшкодувань або викупних сум, отриманих платником податку за договорами довгострокового страхування життя та недержавного пенсійного страхування, у випадках та розмірах, визначених пунктом 9.8 статті 9 Закону [9, с. 45];

е) частина доходів від операцій з майном, розмір якої визначається згідно з положеннями статей 11 – 12 Закону [9, с. 49];

ж) дохід від надання майна в оренду або суборенду (строкове володіння та/або користування), визначений у порядку, встановленому пунктом 9.1 статті 9 Закону [9, с. 46];

з) оподатковуваний дохід (прибуток), не включений до розрахунку загальних оподатковуваних доходів попередніх податкових періодів та самостійно виявлений у звітному періоді платником податку або нарахований податковим органом згідно із законом;

и) дохід, отриманий платником податку від його працедавця як додаткове благо, а саме у вигляді:

– вартості використання житла, інших об'єктів матеріального або нематеріального майна, наданих платнику податку у безоплатне користування, за винятком, коли таке надання зумовлене виконанням платником податку трудової функції чи передбачене нормами трудового договору (контракту) або відповідно до закону, у встановлених ними межах, а також за винятком користування автомобільним транспортом, наданих платнику податку його працедавцем-резидентом, який є платником податку на прибуток підприємств;

– вартості майна та харчування, безоплатно отриманого платником податку, крім випадків, визначених у підпункті 5.4.1 пункту 5.4 статті 5 Закону України «Про оподаткування прибутку підприємств»;

– вартості послуг домашнього обслуговуючого персоналу, безоплатно отриманих платником податку, включаючи працю підпорядкованих осіб, а також осіб, що перебувають на військовій службі чи є заарештованими або ув'язненими.

– суми грошового або майнового відшкодування будь-яких витрат або втрат платника податку, крім тих, що підлягають обов'язковому відшкодуванню згідно із законом за рахунок бюджету або звільняються від оподаткування згідно з цим Законом;

– суми фінансової допомоги, включаючи суми боргу платника податку, анульованого кредитором за його самостійним рішенням, не пов'язаним з процедурою банкрутства;

– вартості безоплатно отриманих товарів (робіт, послуг), а також суми знижки з ціни (вартості) товарів (послуг), що перевищує звичайну, розраховану за правилами визначення звичайних цін (у розмірі такої знижки).

к) дохід у вигляді неустойки, штрафів або пені, фактично одержаних платником податку як відшкодування матеріальної або немайнової (моральної) шкоди, крім:

– сум, що спрямовуються на відшкодування прямих збитків, понесених платником податку внаслідок заподіяння йому матеріальної шкоди;

– процентів, одержаних від боржника внаслідок прострочення виконання ним грошового зобов'язання у розмірі, прямо встановленому цивільним законодавством, якщо інший розмір не встановлено таким цивільно-правовим договором;

– пені, яка сплачується на користь платника податку за рахунок бюджету (цільового страхового фонду) внаслідок несвоєчасного повернення надміру сплачених податків, зборів (обов'язкових платежів) або інших сум бюджетного відшкодування;

– сум шкоди, завданої платнику податку актами і діями, визнаними неконституційними, або завданої незаконними діями органів дізнання, попереднього слідства, прокуратури та суду, яка відшкодовується державою у порядку, встановленому законом.

л) сума заборгованості платника податку, за якою минув строк позовної давності, крім сум податкової заборгованості, за якими минув строк давності згідно з законом, що встановлює порядок стягнення заборгованості з податків, зборів (обов'язкових платежів) та погашення податкового боргу;

м) дохід у вигляді процентів (дисконтних доходів), дивідендів та роялті, виграшів, призів; інші доходи;

н) інвестиційний прибуток від здійснення платником податку операцій з цінними паперами та корпоративними правами, випущеними в інших, ніж цінні папери, формах;

о) дохід у вигляді вартості успадкованого майна, у межах, що підлягає оподаткуванню цим податком згідно з нормами статті 13 Закону [9];

п) сума надміру витрачених коштів, отриманих платником податку на відрядження або під звіт та не повернутих у встановлені законодавством строки;

р) кошти або майно (немайнові активи), отримані платником податку як хабар, викрадені чи знайдені як скарб, не зданий державі згідно із законом, у сумах, підтверджених обвинувальним вироком суду, незалежно від призначеної ним міри покарання.

До складу загального місячного або річного оподатковуваного доходу платника податку не включаються такі доходи (що не підлягають відображенню в його річній податковій декларації):

а) сума державної адресної допомоги, житлових та інших субсидій або дотацій, компенсацій, винагород та страхових виплат, які отримуються платником податку відповідно з бюджетів, Пенсійного фонду України та фондів загальнообов'язкового державного соціального страхування згідно із законом, у тому числі (але не виключно):

– сума грошової допомоги, яка надається згідно із законом членам сімей військовослужбовців чи осіб начальницького і рядового складу органів внутрішніх справ, які загинули (безвісно пропали) або померли внаслідок виконання ними службових обов'язків;

– сума державних премій України або державних стипендій України, визначених законом, а також вартість державних нагород чи винагород від імені України, крім тих, що виплачуються коштами чи іншим майном, відмінним від таких нагород, сума Нобелівської премії та Абелівської премії;

– сума допомоги, яка виплачується (надається) жертвам нацистських переслідувань або їх спадкоємцям з бюджетів або інших джерел, визначених міжнародними договорами, згода на обов'язковість яких надана Верховною Радою України, а також особам, які мають звання «Праведник Миру»;

– сума допомоги, яка виплачується (надається) особам, визнаним репресованими та/або реабілітованими згідно із законом, або їх спадкоємцям, з бюджетів або інших джерел, визначених міжнародними договорами, згода на обов'язковість яких надана Верховною Радою України;

– сума пенсій, отримуваних платником податку з Пенсійного фонду України чи бюджету згідно із законом, а також з іноземних джерел, якщо згідно з міжнародними договорами, згода на обов'язковість яких надана Верховною Радою України, такі пенсії не підлягають оподаткуванню чи оподатковуються в країні їх виплати.

б) сума коштів, отриманих платником податку на відрядження або під звіт;

в) сума доходів, отриманих платником податку від розміщення ним коштів у цінні папери, емітовані Міністерством фінансів України, виграші у державну лотерею;

д) сума відшкодування платнику податку розміру шкоди, завданої йому внаслідок Чорнобильської катастрофи, у порядку та сумах, визначених законом;

е) суми виплат чи відшкодувань (крім заробітної плати чи інших виплат та відшкодувань за цивільно-правовими договорами), що здійснюються:

– професійними та творчими спілками їх членам у випадках, передбачених законом;

– Товариством Червоного Хреста України на користь отримувачів благодійної допомоги відповідно до закону;

– іншими неприбутковими організаціями та благодійними фондами України, чий статус визначається відповідно до закону, на користь отримувачів таких виплат, крім будь-яких виплат або відшкодувань членам керівних органів таких організацій або фондів та пов'язаним з ними фізичним особам;

ж) сума внесків на обов'язкове страхування платника податку відповідно до закону, інших ніж збір на державне пенсійне страхування або внески на загальнообов'язкове державне соціальне страхування;

з) сума збору на державне пенсійне страхування та внесків на загальнообов'язкове державне соціальне страхування платника податку, що вносяться за рахунок його працедавця у розмірах, визначених законом;

и) кошти або вартість майна (немайнових активів), які надходять платнику податку за рішенням суду внаслідок поділу спільної сумісної власності подружжя у зв'язку з розірванням шлюбу чи визнанням його недійсним або за добровільним рішенням сторін, з урахуванням норм Сімейного кодексу України;

к) аліменти, що виплачуються платнику податку:

– згідно з рішенням суду;

– за добровільним рішенням сторін у сумах, визначених згідно з нормами Сімейного кодексу України, за винятком виплати аліментів нерезидентом, незалежно від їх розмірів, якщо інше не встановлене міжнародними договорами, згода на обов'язковість яких надана Верховною Радою України;

л) кошти або майно (майнові чи немайнові права, вартість робіт, послуг), які отримують платники податку як подарунок;

м) кошти або майно, майнові чи немайнові права, які отримують спадкоємці фізичної особи у разі оформлення права на спадщину в порядку, передбаченому законодавством;

н) вартість товарів, які надходять платнику податку як їх гарантійна заміна у порядку, встановленому законом, а також грошова компенсація вартості таких товарів, надана платнику податку у разі їх повернення продавцю або особі, уповноваженій таким продавцем здійснювати їх гарантійне обслуговування (заміну) протягом гарантійного строку, але не вище ціни придбання таких товарів;

о) кошти, отримані платником податку в рахунок компенсації (відшкодування) вартості майна (немайнових активів), примусово відчужених державою у випадках, передбачених законом, або вартість такої компенсації, отриманої у формі, відмінній від грошової;

п) вартість безоплатного харчування, миючих та знешкоджуючих засобів, а також робочого одягу, взуття, обмундирування, засобів особистого захисту, отриманих у тимчасове користування платником податку, який перебуває у відносинах трудового найму з працедавцем, який надає таке майно, за переліком та граничними строками їх використання, що щорічно встановлюються Кабінетом Міністрів України шляхом прийняття відповідної постанови до подання проекту Державного бюджету України на наступний рік.

р) вартість вугілля та вугільних брикетів, безоплатно наданих в обсягах та за переліком професій, що встановлюються Кабінетом Міністрів України, платнику податку з числа осіб, що перебувають у трудових відносинах з вугледобувним підприємством, а також:

– непрацюючому пенсіонеру, що має стаж роботи на таких підприємствах не менш ніж 10 років на підземних роботах або не менш ніж 20 років на поверхні;

– особі, яка отримала інвалідність внаслідок каліцтва або професійного захворювання під час роботи на такому підприємстві;

– члену сім'ї загиблого працівника такого підприємства, що отримує пенсію внаслідок втрати годувальника.

с) сума надміру сплачених податків, зборів (обов'язкових платежів) з бюджетів або державних цільових страхових фондів згідно із законом, а також бюджетного відшкодування при застосуванні права на податковий кредит, що повертається платнику податку;

т) дивіденди, які нараховуються на користь платника податку у вигляді акцій (часток, паїв), емітованих юридичною особою-резидентом, що нараховує такі дивіденди, за умови, коли таке нарахування ніяким чином не змінює пропорцій (часток) участі всіх акціонерів (власників) у статутному фонді емітента, та внаслідок чого збільшується статутний фонд такого емітента на сукупну номінальну вартість таких нарахованих дивідендів;

ф) сума доходу, отриманого платником податку внаслідок відчуження акцій (інших корпоративних прав), одержаних ним у власність в процесі приватизації в обмін на приватизаційні компенсаційні сертифікати, безпосередньо отримані ним як компенсація суми його внеску до установ Ощадного банку СРСР або до установ державного страхування СРСР, або в обмін на приватизаційні сертифікати, отримані ним відповідно до закону, а також сума доходу, отриманого таким платником податку внаслідок відчуження земельних ділянок сільськогосподарського призначення, земельних часток (паїв), майнових паїв, безпосередньо отриманих ним у власність у процесі приватизації згідно з нормами земельного законодавства;

х) прибуток від операцій з майном або інвестиційними активами, який не підлягає оподаткуванню згідно з відповідними положеннями Закону;

ц) сума, сплачена працедавцем на користь закладів освіти у рахунок компенсації вартості підготовки чи перепідготовки платника податку – найманої особи за профілем діяльності чи загальними виробничими потребами такого працедавця, але не вище розміру суми, визначеної у підпункті 6.5.1 пункту 6.5 статті 6 Закону, у розрахунку на кожний повний чи неповний місяць підготовки чи перепідготовки такої найманої особи.

ч) кошти або вартість майна (послуг), що надаються як допомога на поховання платника податку:

– будь-якою фізичною особою чи благодійною організацією;

– працедавцем такого померлого платника податку за його останнім місцем роботи (у тому числі перед виходом на пенсію) у розмірі, що не перевищує подвійний розмір суми, визначеної у підпункті 6.5.1 пункту 6.5 статті 6 Закону [9, с. 31].

ш) кошти або вартість майна (послуг), що надаються як допомога на лікування та медичне обслуговування платника податку його працедавцем за рахунок коштів, які залишаються після оподаткування такого працедавця податком на прибуток підприємств, за наявності відповідних підтверджуючих документів;

щ) основна сума депозиту (вкладу), внесеного платником податку до банку чи небанківської фінансової установи, яка повертається такому платнику податку, основна сума кредиту, що отримується платником податку, а також сума виплат громадянам України (їх спадкоємцям) грошових заощаджень і грошових внесків, вкладених до 2 січня 1992 року в установи Ощадного банку СРСР чи в установи державного страхування СРСР або у папери цільової державної позики, емітованої на території колишнього СРСР, погашення яких не відбулося;

є) вартість путівок на відпочинок, оздоровлення та лікування на території України платника податку або його дітей віком до 18 років, які надаються йому безоплатно або із знижкою (у розмірі такої знижки) професійною спілкою, до якої зараховуються профспілкові внески такого платника податку – члена такої професійної спілки, створеної за законодавством України, або за рахунок коштів відповідного фонду загальнообов'язкового державного соціального страхування;

ю) дохід (прибуток), одержаний самозайнятою особою від здійснення нею підприємницької або незалежної професійної діяльності, якщо така особа обрала спеціальну (спрощену) систему оподаткування такого доходу (прибутку) відповідно до закону;

я) сума стипендії, яка виплачується з бюджету учню, студенту, ординатору, аспіранту або ад'юнкту, але не вище суми, визначеної у підпункті 6.5.1 пункту 6.5 статті 6 Закону [9, с. 32]. Сума перевищення, за її наявності, підлягає кінцевому оподаткуванню при її виплаті за ставкою, встановленою пунктом 7.1 статті 7 Закону [9, с. 39];

а1) вартість одягу, взуття, а також суми грошової допомоги, що надаються дітям-сиротам і дітям, які залишилися без піклування батьків (у тому числі випускникам професійних освітньо-виховних закладів і вищих освітніх закладів I і II рівня акредитації), у порядку і розмірах, визначених Кабінетом Міністрів України;

б1) сума грошового або майнового утримання чи забезпечення військовослужбовців строкової служби (у тому числі осіб, що проходять альтернативну службу), передбачена законом, яка виплачується з бюджету чи бюджетною установою;

в1) сума, одержувана платником податку за здавання ним крові, грудного жіночого молока, інших видів донорства, яка виплачується з бюджету чи бюджетною установою;

г1) вартість житла, яке передається з державної або комунальної власності у власність платника податку безоплатно або із знижкою (у розмірі такої знижки) відповідно до закону.

д1) сума, одержувана платником податку за здану (продану) ним вторинну сировину та побутові відходи, за винятком брухту чорних або кольорових металів.

е1) сума страхової виплати, страхового відшкодування або викупна сума, отримувана платником податку за договором страхування від страховика-резидента, іншого ніж довгострокове страхування життя або недержавне пенсійне страхування, при виконанні таких умов:

– при страхуванні життя або здоров'я платника податку факт нанесення шкоди страхувальнику має бути належним чином підтверджений. Якщо страхувальник помирає, сума страхової виплати оподатковується у складі спадщини;

– при страхуванні майна сума страхового відшкодування не може перевищувати вартість застрахованого майна, розраховану за звичайними цінами на дату укладення страхового договору, збільшену на суму сплачених страхових внесків (премій), та має бути спрямована на ремонт, відновлення застрахованої власності або її заміщення;

– при страхуванні цивільної відповідальності сума страхового відшкодування не може перевищувати розмір шкоди, фактично завданої вигодонабувачу (бенефіціару), яка оцінюється за звичайними цінами на дату такої страхової виплати;

ж1) сума страхової виплати, страхового відшкодування, викупна сума або їх частина, отримувана платником податку за договором довгострокового страхування життя або недержавного пенсійного страхування;

з1) інші доходи, які відповідно до норм Закону не включаються до складу загального місячного оподатковуваного доходу з інших підстав;

и1) доходи від продажу сільськогосподарської продукції, вирощеної (виробленої): на земельних ділянках, наданих для ведення особистого селянського господарства, якщо їх розмір не було збільшено у результаті отриманої в натурі (на місцевості) земельної частки (паю); на земельних ділянках, наданих для будівництва і обслуговування жилого будинку, господарських будівель і споруд (присадибних ділянках); на земельних ділянках, наданих для ведення садівництва та індивідуального дачного будівництва.

Податковий кредит – сума (вартість) витрат, понесених платником податку – резидентом у зв'язку з придбанням товарів (робіт, послуг) у резидентів – фізичних або юридичних осіб протягом звітного року (крім витрат на сплату податку на додану вартість та акцизного збору), на суму яких дозволяється зменшення суми його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року, у випадках, визначених Законом [9, с. 51].

Платник податку має право на податковий кредит за наслідками звітного податкового року.

Підстави для нарахування податкового кредиту із зазначенням конкретних сум відображаються платником податку у річній податковій декларації.

Платник податку має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного з джерел на території України від одного працедавця у вигляді заробітної плати, на суму податкової соціальної пільги у таких розмірах:

а) у розмірі, що дорівнює одній мінімальній заробітній платі (у розрахунку на місяць), встановленій законом на 1 січня звітного податкового року, – для будь-якого платника податку;

На перехідний період установлюються такі розміри податкової соціальної пільги:

– у 2004 році – у розмірі 30 процентів суми податкової соціальної пільги;

– у 2005 році – у розмірі 50 процентів суми податкової соціальної пільги;

– у 2006 році – у розмірі 50 процентів суми податкової соціальної пільги;

– у 2007 році – у розмірі 100 процентів суми податкової соціальної пільги.

б) у розмірі, що дорівнює 150 відсоткам суми соціальної пільги – для платника податку, який:

– є самотньою матір'ю або самотнім батьком (опікуном, піклувальником) – у розрахунку на кожну дитину віком до 18 років;

– утримує дитину – інваліда I або II групи – у розрахунку на кожну дитину віком до 18 років;

– має троє чи більше дітей віком до 18 років – у розрахунку на кожну таку дитину;

– є вдівцем або вдовою;

– є особою, віднесеною законом до 1 або 2 категорії осіб, постраждалих внаслідок Чорнобильської катастрофи, включаючи осіб, нагороджених грамотами Президії Верховної Ради УРСР у зв'язку з їх участю в ліквідації наслідків Чорнобильської катастрофи;

– є учнем, студентом, аспірантом, ординатором, ад'юнктом, військовослужбовцем строкової служби;

– є інвалідом I або II групи, у тому числі з дитинства;

– є особою, якій присуджено довічну стипендію як громадянину, що зазнав переслідувань за правозахисну діяльність, включаючи журналістів;

в) у розмірі, що дорівнює 200 відсоткам суми соціальної пільги – для платника податку, який є:

– особою, що є Героєм України, Героєм Радянського Союзу або повним кавалером ордена Слави чи Трудової Слави;

– учасником бойових дій під час Другої світової війни або особою, яка у той час працювала в тилу і має відповідні державні відзнаки;

– колишнім в'язнем концтаборів, гетто та інших місць примусового утримання під час Другої світової війни або особою, визнаною репресованою чи реабілітованою;

– особою, яка була насильно вивезена з території колишнього СРСР під час Другої світової війни на територію держав, що перебували у стані війни з колишнім СРСР або були окуповані фашистською Німеччиною та її союзниками;

– особою, яка перебувала на блокадній території колишнього Ленінграда (Санкт-Петербург, Російська Федерація) у період з 8 вересня 1941 року по 27 січня 1944 року.

г) Вибір місця отримання (застосування) податкової соціальної пільги:

– Податкова соціальна пільга застосовується до нарахованого місячного доходу платнику податку у вигляді заробітної плати виключно за одним місцем його нарахування (виплати).

– Платник податку подає працедавцю заяву про самостійне обрання місця застосування податкової соціальної пільги (далі – заява про застосування пільги) за формою, визначеною центральним податковим органом.

д) Податкова соціальна пільга не може бути застосована до інших доходів платника податку, якщо він отримує протягом звітного податкового місяця одночасно такі доходи, як:

– плата за виконання громадських робіт, яка повністю або частково фінансується за рахунок бюджету або відповідного фонду загальнообов'язкового державного соціального страхування;

– стипендія, грошове чи майнове (речове) забезпечення, одержувані учнями, студентами, аспірантами, ординаторами, ад'юнктами, військовослужбовцями строкової служби, що виплачуються з бюджету;

– заробітна плата під час відбування покарання у вигляді позбавлення волі;

– заробітна плата, нарахована (виплачена) за здійснення роботи за наймом у складі екіпажу (команди) транспортного засобу, який перебуває за межами території України, її територіальних вод (виключної економічної зони), у тому числі на якірних стоянках, та належить резиденту на правах власності або перебуває у його тимчасовому (строковому) користуванні та/або є зареєстрованим у Державному судновому реєстрі України чи Судновій книзі України;

– заробітна плата осіб, які відповідно до закону є державними службовцями;

– доходи самозайнятої особи від підприємницької діяльності, а також іншої незалежної професійної діяльності.

Перерахунок та обмеження

1. Податкова соціальна пільга застосовується до доходу, нарахованого на користь платника податку протягом звітного податкового місяця як заробітна плата (інші прирівняні до неї відповідно до законодавства виплати, компенсації та відшкодування), якщо його розмір не перевищує суми, яка дорівнює сумі місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 гривень.

Ставка податку на чистий оподатковуємий дохід [9]:

1. Ставка податку становить 15 відсотків від об'єкта оподаткування, крім випадків, визначених у пунктах 7.2 – 7.3 цієї статті (Починаючи з 1 січня 2004 року та до 31 грудня 2006 року ставка оподаткування встановлюється на рівні 13 відсотків від об'єкта оподаткування [9, с. 68]).

2. Ставка податку становить 5 відсотків від об'єкта оподаткування, нарахованого податковим агентом як:

– процент на поточний або депозитний (вкладний) банківський рахунок (у тому числі картковий рахунок);

– процентний або дисконтний дохід за іменним ощадним (депозитним) сертифікатом;

– процент на вклад (внесок) до кредитної спілки, створеної відповідно до закону;

– інвестиційний дохід, який виплачується компанією, що управляє активами інституту спільного інвестування, відповідно до закону;

дохід за іпотечним сертифікатом участі, іпотечним сертифікатом з фіксованою дохідністю, відповідно до закону;

– дохід за сертифікатом фонду операцій з нерухомістю;

дохід, який виплачується управителем фонду фінансування будівництва;

– дохід учасника фонду банківського управління;

– в інших випадках, прямо визначених відповідними нормами цього Закону.

3. Ставка податку становить подвійний розмір ставки, визначеної пунктом 7.1 цієї статті, від об'єкта оподаткування, нарахованого як виграш чи приз (крім у державну лотерею у грошовому виразі) на користь резидентів або нерезидентів, та від будь-яких інших доходів, нарахованих на користь нерезидентів – фізичних осіб, за винятком доходів, визначених у підпункті 9.11.3 пункту 9.11 статті 9 цього Закону.

4. Ставка податку може становити інший розмір, визначений відповідними нормами цього Закону.

Оподаткування доходів, нарахованих (виплачених) платнику податку податковим агентом:

1. Податковий агент, який нараховує (виплачує) оподатковуваний дохід на користь платника податку, утримує податок від суми такого доходу за його рахунок, використовуючи ставку податку, визначену у відповідних пунктах статті 7 Закону [9, с. 35].

2. Податок підлягає сплаті (перерахуванню) до бюджету під час виплати оподатковуваного доходу єдиним платіжним документом. Банки не мають права приймати платіжні документи на виплату доходу, які не передбачають сплати (перерахування) цього податку до бюджету. Якщо оподатковуваний дохід нараховується, але не виплачується платнику податку особою, що його нараховує, то податок, який підлягає утриманню з такого нарахованого доходу, підлягає сплаті (перерахуванню) до бюджету у строки, встановлені законом для місячного податкового періоду.

3. Якщо окремі види оподатковуваних доходів (прибутків) не підлягають оподаткуванню при їх нарахуванні чи виплаті, то платник податку зобов'язаний самостійно включити суму таких доходів до складу загального річного оподатковуваного доходу та подати річну декларацію з цього податку.

4. Якщо оподатковуваний дохід виплачується у негрошовій формі чи готівкою з каси резидента, то податок сплачується (перераховується) до бюджету протягом банківського дня, наступного за днем такої виплати.

Оподаткування доходів, нарахованих платнику податку особою, яка не є податковим агентом:

1. Платник податку, що отримує доходи, нараховані особою, яка не є податковим агентом, зобов'язаний включити суму таких доходів до складу загального річного оподатковуваного доходу та подати річну декларацію з цього податку.

2. Особою, яка не є податковим агентом, вважається нерезидент або фізична особа, яка не має статусу суб'єкта підприємницької діяльності.

Регулюючі та стимулюючі функції податку з доходів фізичних осіб найкраще характеризує ставка податку з різних видів доходів фізичних осіб та звільнення від оподаткування, наведена в табл. 1.1

Таблиця 1.1. Ставка податку з деяких доходів фізичних осіб залежно від отриманого доходу у 2008 році [9]

| № з/п | Вид доходу | Ставки податку | Норма Закону №889-IV, що регулює порядок оподаткування |

| 1. | Дохід у вигляді заробітної плати, додаткових благ від працедавців, виплат чи винагород за цивільно-правовими договорами | 15% | Підпункт 4.2.1 п. 4.2 ст. 4 та п. 7.1 ст. 7 |

| 2. | Допомога на поховання, яка надходить від працедавця та перевищує подвійний розмір доходу, що дає право на отримання соціальної пільги відповідно до п.п. 6.5.1. п. 6.5 ст. 6 Закону №889-IV | 15% (від суми перевищення) | Підпункт 4.3.21 п. 4.3 ст. 4 та п. 7.1 ст. 7 |

| 3. | Стипендія, виплачена з бюджету учню, студенту, ординатору, аспіранту, що перевищує суму доходу що дає право на отримання соціальної пільги відповідно до п.п. 6.5.1. п. 6.5 ст. 6 Закону №889-IV | 15% (від суми перевищення) | Підпункт 4.3.26 п. 4.3 ст. 4 та п. 7.1 ст. 7 |

| 4. | Проценти на поточний або депозитний (вкладний) банківський рахунок, вклад в небанківські фінансові установи, проценти з депозитного сертифікату | 0% до 01.01.2010 | Підпункт 2 2.1.4 п. 22.1 ст. 22, п. 7.2 ст. 7 та п.п. 9.2.1 п. 9.2 ст. 9 |

| 5. | Проценти (дисконтні доході), отримані від боржника внаслідок прострочення ним виконання грошового зобов’язання, визначені цивільним законодавством | 15% | Підпункт 9.2.3 ст. 9 та п. 7.1 ст. 7 |

| 6. | Доходи від надання нерухомості в оренду(суборенду), житловий найм | 15% | Пункт 9.1 ст. 9 |

| 7. | Інвестиційний прибуток | 15% | Пункт 9.6 ст. 9 |

| 8. | Доходи від довгострокового страхування життя та недержавного пенсійного страхування | 15% | Пункт 9.8 ст. 9 |

| 9. | Роялті | 15% | Пункт 9.4 ст. 9 |

| 10. | Дохід за іпотечним сертифікатом, за сертифікатом фонду операцій з нерухомістю | 5% | П. 7.2 ст. 7 |

| 11. | Дохід від продажу нерухомого майна частіше 1 разу на рік | 1% | Підпункт 11.1.1 п 11.1 ст. 11 |

1.2 Становлення та розвиток системи оподаткування доходів з фізичних осіб

Прибутковий податок з громадян – резидентів України у 1992–2003 роках стягувався згідно законодавчим нормам Декрету Кабінету Міністрів України «Про прибутковий податок з громадян» [11, c. 4].

Відповідно до Декрету оподаткування прибутковим податком доходів громадян здійснювалось за групами або за категоріями платників та залежно від характеру отриманого доходу.

За категоріями платники прибуткового податку розподілялись за наступними ознаками:

– робітники та службовці (наймані працівники);

– фізичні особи – суб'єкти підприємницької діяльності та громадяни, які здійснюють незалежну професійну діяльність;

– громадяни, які отримують інші доходи.

По характеру доходів платники податків розподіляються на:

– доходи, отримані за основним місцем роботи;

– доходи, отримані не за місцем основної роботи;

– доходи, отримані від здійснення підприємницької діяльності або

незалежної професійної діяльності;

– інші доходи громадян;

– пасивні доходи (дивіденди, проценти, роялті).

Платниками прибуткового податку є фізичні особи незалежно від віку, громадянства, статі, раси, національності, сімейного, соціального і майнового стану, приналежності до громадських організацій та політичних партій, ставлення до релігії.

Доходи за місцем основної роботи – це сукупність доходів, отриманих фізичною особою від юридичних осіб усіх форм власності, з якими громадянин має трудові відносини, з обов'язковим веденням трудової книжки.

Окрім доходів за виконання трудових обов'язків, до сукупного оподатковуваного доходу працівників включаються і інші доходи, що утворилися в результаті надання за рахунок коштів цих юридичних осіб своїм працівникам матеріальних і соціальних благ у грошовій і натуральній формі, зокрема, вартість квартир, рухомого і нерухомого майна, у вигляді подарунків, оплата юридичною особою вартості лікування та утримання працівників у лікувальних закладах тощо.

Доходи, одержані громадянами не за місцем основної роботи, – це доходи від підприємств, установ, організацій і фізичних осіб – суб'єктів підприємницької діяльності за виконання разових та інших робіт, здійснюваних за договорами цивільно-правового характеру, доходи фізичних осіб – суб'єктів підприємницької діяльності, які разом з доходами за місцем основної роботи одержують доходи від здійснення підприємницької діяльності.

Оподаткуванню також підлягають доходи громадян від здійснення незалежної професійної діяльності (від приватної нотаріальної та адвокатської діяльності).

Інші доходи від регулярної діяльності – це доходи від:

- здавання в оренду або в найм рухомого і нерухомого майна;

- збір та/або заготівля і продаж продукції флори і фауни;

Порядок обчислення і сплати прибуткового податку з громадян встановлено Декретом [11, c. 13].

Платниками прибуткового податку (суб’єктами оподаткування) в Україні є громадяни України, іноземні громадяни та особи без громадянства як ті, що мають, так і ті, що не мають постійного місця проживання в Україні. До громадян, що мають постійне місце проживання в Україні, належать громадяни України, іноземні громадяни та особи без громадянства, які проживають в Україні в цілому не менше 183 днів у календарному році.

Об’єктом оподаткування прибутковим податком у громадян, які мають постійне місце проживання в Україні, є сукупний оподатковуваний доход за календарний рік (що складається з місячних сукупних оподатковуваних доходів), одержаних з різних джерел в Україні. Об’єктом оподаткування у громадян, які не мають постійного місця проживання в Україні, є доход, одержаний з джерел в Україні.

Прибутковий податок з громадян відноситься до прямого виду податку, у результаті чого обкладається податком безпосередньо дохід самого платника. В той же час, у разі отримання платником доходу від підприємств, установ, організацій та фізичних осіб – суб'єктів підприємницької діяльності, обов'язки по нарахуванню, утриманню, повноті і своєчасності перерахування прибуткового податку з громадян до бюджету покладено на юридичних та фізичних осіб-суб'єктів підприємницької діяльності, які виплачують доходи працівникам.

Проте, якщо з метою отримання доходу громадяни самостійно, від свого імені здійснюють діяльність, то обов'язки щодо своєчасного і повного нарахування прибуткового податку та перерахування його до бюджету покладено саме на таких громадян.

До цієї категорії громадян відносяться фізичні особи – суб'єкти підприємницької діяльності, громадяни, які здійснюють незалежну професійну діяльність, здавачі в найм нерухомості тощо.

Таблиця 1.3. Ставки прибуткового податку за основним місцем роботи станомна 1994–1997 роки (введення національної валюти гривні) [11]

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 17 грн. (з доходу в розмірі одного неоподатковуваного мінімуму) | Не оподатковується |

| 18 грн. – 170 грн. (від 1 до 10 неоподатковуваних мінімумів) | 10% суми доходу, що перевищує розмір одного неоподатковуваного мінімуму |

| 171 грн. – 340 грн. (від 10 до 20 неоподатковуваних мінімумів) | 15 грн. 30 коп. + 20% з суми, що перевищує 170 грн. |

| 341 грн. – 510 грн. (від 20 до 30 неоподатковуваних мінімумів) | 49 грн. 30 коп. + 35% з суми, що перевищує 340 грн. |

| 510 і вище (понад 30 неоподатковуваних мінімумів) | 108 грн. 80 коп. + 50% з суми, що перевищує 510 грн. |

Із сум доходів, одержаних громадянами не за місцем основної роботи та громадянами, які не мають постійного місця проживання в Україні, податок нараховується за ставкою 20%.

Таблиця 1.4. Ставки прибуткового податку за основним місцем роботи станом на 1998–2003 роки [11]

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 17 грн. (з доходу в розмірі одного неоподатковуваного мінімуму) | Не оподатковується |

| 18 грн. – 85 грн. (від 1 до 5 неоподатковуваних мінімумів) | 10% суми доходу, що перевищує розмір одного неоподатковуваного мінімуму |

| 86 грн. – 170 грн. (від 5 до 10 неоподатковуваних мінімумів) | 6 грн. 80 коп. + 15% з суми, що перевищує 85 грн. |

| 171 грн. – 1020 грн. (від 10 до 60 неоподатковуваних мінімумів) | 19 грн. 55 коп. + 20% з суми, що перевищує 170 грн. |

| 1021 грн. – 1700 грн. (від 60 до 100 неоподатковуваних мінімумів) | 189 грн. 55 коп. + 30% з суми, що перевищує 1020 грн. |

| 1701 і вище (понад 100 неоподатковуваних мінімумів) | 393 грн. 55 коп. + 40% з суми, що перевищує 1700 грн. |

В цілому, прибутковий податок з громадян (ППГ), регульований у 1992–2003 роках декретом КМУ №13–92 від 26.12.1992 р. [] мав яскраво виражену фіскальну спрямованість та не забезпечував досягнення цілей соціальної справедливості та стимулювання економічного зростання. Шкала доходів та ставки ППГ не переглядалися із 1995 р. (гранична ставка у 40% застосовувались для доходів, що перевищують 1701 грн.). На фоні стрімкого зростання середньої реальної заробітної плати протягом 2001–2002 років (+19,3% у 2001 р., +18,2% у 2002 р.), це призвело до суттєвого посилення податкового навантаження на реальні доходи населення та втрат у прогресивності оподаткування. У період з 1997 по 2001 рр. гранична ставка оподаткування доходів на рівні середньої заробітної плати (включаючи внески громадян до фондів соціального страхування) зросла з 16,5 до 23%, а ефективна – з 13,4 до 18,2%. У 2001 р. за середнього рівня податкового навантаження на грошові доходи громадян у розмірі 6,6%, доходи найбідніших верств населення (до 167 грн.) фактично оподатковувались за ставкою 9,1%. Тоді як прибутковий податок з громадян у доходах найбільш багатих верств населення (сукупний місячний дохід понад 8 334 грн.) склав лише 3,8%. При цьому податкове навантаження на доходи платників податків, яких можна умовно віднести до так званого «середнього класу», дорівнювало 10,1%.

Починаючи із 1997 р., частка ППГ у податкових доходах зростала, збільшившись із 15,1% у 1997 р. до 23,9% у 2002 р. Зростання надходжень від ППГ стало особливо помітним після 2000 р., що пов’язувалось насамперед із суттєвим скороченням заборгованості по заробітній платі та стипендіях, а також із поліпшенням процедури адміністрування ППГ після закріплення його у повному обсязі за місцевими бюджетами. Зокрема, за 2002 р. надходження від ППГ номінально збільшились на 2 049 млн грн. У 2003 р. зростання обсягів ППГ становило майже на 16,4% порівняно із фактичним рівнем у 2002 році, або на 1 660 млн. грн. Водночас, темпи зростання надходжень від ППГ у 2003 р. виявилися навіть більшими, оскільки уряд та ВРУ відшукав додаткові кошти на компенсацію підвищення мінімальної зарплати до 237 грн. з 1 липня 2003 року.

Застосування варіанту ППГ прогресивного алгоритму ставки оподаткування, призвело після 2000 року до суттєвих викривлень в економічній діяльності в Україні. По-перше, зросла вартість робочої сили, що є особливо помітним у трудомістких галузях. По-друге, послабилась схильність населення до заощаджень, які мали б бути важливим інвестиційним ресурсом. По-третє, створюються стимули для ухилення від сплати податку та розширення «тіньової» діяльності. Звичайно, окрім високих граничних ставок по ППГ, на «тінізацію» доходів впливають й інші фактори, зокрема, високий процент (близько 38% фонду заробітної плати) відрахувань до соцфондів, що їх здійснює роботодавець.

Спроби реформування ППГ прогресивного алгоритму ставок у 2002 році не мали успіху. З чотирьох зареєстрованих законопроектів у першому читанні був прийнятий законопроект, розроблений народним депутатом України

С. Терьохіним. З одного боку, проект спрямований на суттєве зменшення податкового навантаження на осіб із середнім та високим рівнем доходів, з іншого, прогресивність оподаткування підтримується за рахунок підвищення рівня неоподаткованого мінімуму та оподаткування операцій з приросту ринкової вартості капіталу. Зокрема, законопроектом передбачалося запровадити прогресивно-регресивну шкалу оподаткування доходів фізичних осіб: до 7200 грн. на рік – 10%, від 7201 до 72000 грн. – 15%, від 72001 до 720000 грн. – 20%. Доходи понад 720000 гривень на рік пропонувалося оподатковувати за ставкою 13%. Проектом закону також передбачалося введення механізму податкового кредиту (зменшення сукупного доходу громадян на певну суму витрат, пов’язаних із оплатою навчання у середніх та вищих навчальних закладах, придбанням медикаментів та лікуванням, сплатою процентів за користування іпотечними кредитами тощо), а також розширення бази оподаткування (зокрема, за рахунок оподаткування дивідендів за банківськими депозитами, операцій з продажу нерухомості). Проте, з огляду на значні втрати для бюджету у короткостроковій перспективі (за різними підрахунками це близько 5 млрд. грн.), а також на існування принципових відмінностей порівняно із проектом закону, розробленим Мінфіном, зокрема, щодо неоподаткованого мінімуму (24 грн. – урядовий проект, 120 грн. – депутатський), ВРУ не підтримала законопроект у другому читанні.

Податок з доходів громадян – резидентів України у 2004–2006 роках стягується гідно Закону України «Про оподаткування доходів фізичних осіб» [9, c. 3] з пропорційною постійною ставкою оподаткування 13% (15%).

Враховуючи алгоритм нарахування податкової соціальної пільги по Закону України «Про оподаткування доходів фізичних осіб» [9, c. 45] та рівні мінімальної заробітної плати та прожиткового мінімуму, встановлені у 2004–2008 роках Законами України «Про державний бюджет України» [4], [5], [6], [7], в табл. 2.3 – 2.5 розраховані ставки податків у вигляді порівняння з табл. 2.2.

Таблиця 1.5. Ставки податку на доходи фізичних осіб у 2004 році

| Мінімальна заробітна плата в місяць [7] | 237 грн. |

| Прожитковий мінімум на місяць [7] | 365 грн. |

| Гранична заробітна плата на місяць, при якій застосовується соціальна пільга (сума місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного року, помноженої на 1,4 та округленої до найближчих 10 гривень.) | 511 грн. |

| Рівень соціальної пільги (15 відсотків однієї мінімальної заробітної плати (у розрахунку на місяць), встановленої законом на 1 січня звітного року, – для будь-якого платника податку) | 35,55 грн. |

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 511 грн. | 13% від різниці суми доходу та соціальної пільги (– 35,55 грн.) |

| Більше 511 грн./місяць | 13% від суми доходу |

Таблиця 1.6. Ставки податку на доходи фізичних осіб у 2005 році

| Мінімальна заробітна плата в місяць [6] | 350 грн. |

| Прожитковий мінімум на місяць [6] | 453 грн. |

| Гранична заробітна плата на місяць, при якій застосовується соціальна пільга (сума місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 гривень.) | 634 грн. |

| Рівень соціальної пільги (25 відсотків однієї мінімальної заробітної плати (у розрахунку на місяць), встановленої законом на 1 січня звітного податкового року, – для будь-якого платника податку) | 87,50 грн. |

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 634 грн. | 13% від різниці суми доходу та соціальної пільги (– 87,50 грн.) |

| Більше 634 грн./місяць | 13% від суми доходу |

Таблиця 1.7. Ставки податку на доходи фізичних осіб у 2006 році

| Мінімальна заробітна плата в місяць (на 1 січня 2006 року) [5] | 350 грн. |

| Прожитковий мінімум на місяць (на 1 січня 2006 року) | 485 грн. |

| Гранична заробітна плата на місяць, при якій застосовується соціальна пільга (сума місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 гривень.) | 680 грн. |

| Рівень соціальної пільги (25 відсоткам однієї мінімальної заробітної плати (у розрахунку на місяць), встановленої законом на 1 січня звітного податкового року, – для будь-якого платника податку з 07.07.2005); | 87,50 грн. |

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 680 грн. | 13% від різниці суми доходу та соціальної пільги (– 87,50 грн.) |

| Більше 680 грн./місяць | 13% від суми доходу |

Таблиця 1.8. Ставки податку на доходи фізичних осіб у 2007 році

| Мінімальна заробітна плата в місяць (на 1 січня 2007 року) [4] | 400 грн. |

| Прожитковий мінімум на місяць (на 1 січня 2007 року) | 492 грн. |

| Гранична заробітна плата на місяць, при якій застосовується соціальна пільга (сума місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 гривень.) | 690 грн. |

| Рівень соціальної пільги (50 відсоткам однієї мінімальної заробітної плати (у розрахунку на місяць), встановленої законом на 1 січня звітного податкового року, – для будь-якого платника податку з 07.07.2005); | 200,00 грн. |

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 690 грн. | 15% від різниці суми доходу та соціальної пільги (– 200,00 грн.) |

| Більше 690 грн./місяць | 15% від суми доходу |

Таблиця 1.9. Ставки податку на доходи фізичних осіб у 2008 році

| Мінімальна заробітна плата в місяць (на 1 січня 2008 року) | 515 грн. |

| Прожитковий мінімум на місяць (на 1 січня 2008 року) | 592 грн. |

| Гранична заробітна плата на місяць, при якій застосовується соціальна пільга (сума місячного прожиткового мінімуму, діючого для працездатної особи на 1 січня звітного податкового року, помноженої на 1,4 та округленої до найближчих 10 гривень.) | 830 грн. |

| Рівень соціальної пільги (50 відсоткам однієї мінімальної заробітної плати (у розрахунку на місяць), встановленої законом на 1 січня звітного податкового року, – для будь-якого платника податку з 07.07.2005); | 267,50 грн. |

Місячний сукупний Оподатковуваний доход |

Ставки і розміри податку |

| До 830 грн. | 15% від різниці суми доходу та соціальної пільги (– 267,50 грн.) |

| Більше 830 грн./місяць | 15% від суми доходу |

Регулююча роль нового закону України «Про податок з доходів фізичних осіб» [] з пропорційною ставкою податку полягає в наступному:

- зняття фіскального тиску прогресивної шкали оподаткування на підняття рівня заробітної плати;

- розширення податкової бази за рахунок поступового введення оподаткування до 56 видів доходів громадян.

Стимулююча роль нового закону України «Про податок з доходів фізичних осіб» [] з пропорційною ставкою податку полягає в наступному:

- різкому підвищенні та плаваючому рівні податкової пільги (бувший – неоподатковуваний мінімум), яка застосовується тільки для низькооплачуваної категорії працівників;

- введенні податкового кредиту, тобто спеціальних сум витрат громадянина, на які зменшується сума сукупного доходу та, відповідно, податку.

Аналіз податкових моделей регулювання доходів фізичних осіб у більшості розвинутих країн показав, що прибутковий податок з громадян зарекомендував себе як інструмент виходу з кризової ситуації, стабілізації економіки та її динамічного розвитку. Податок з доходів фізичних осіб безпосередньо регулює ціну робочої сили, впливає на трудові зусилля працівників, структуру споживання і розвиток виробництва. У результаті аналізу методик оподаткування доходів фізичних осіб в Україні (що діяла до 01.01.2004 р. та існуючої) виявлені основні їх недоліки. Прогресивна шкала, що діяла до 01.01.2004 р., не відповідала реальному розмежуванню доходів громадян. Шкала мала п’ять інтервалів з незначним розривом у доходах. На момент відміни, серед п’яті інтервалів три фактично не використовувалися, тому що були нижче за законодавчо встановлений рівень мінімальної заробітної плати (їх застосовували лише у випадках неповної зайнятості). Майже 80% доходів, що отримували громадяни України, оподатковувалися за однією ставкою (20%), інші два інтервали застосовувалися лише для 8% працюючих. Доходи переважної більшості населення були зосереджені в одному інтервалі і податок сплачувався майже за однаковою ставкою, тобто система прибуткового оподаткування громадян в Україні практично була пропорційною. Чинний до 01.01.2004 р. механізм прибуткового податку в Україні не виконував функції регулювання доходів фізичних осіб. Такий інструмент, як мінімальна заробітна плата, для регулювання доходів фізичних осіб державою використовувався обмежено, у зв’язку з неможливістю відповідного підвищення заробітної плати працівників бюджетної сфери.

Можна також вказати на недолік у використанні одного з найважливіших інструментів регулювання – неоподатковуваного мінімуму доходів громадян. Його розмір протягом останніх 14-ти років змінювався, спочатку перевищуючи розмір мінімальної заробітної плати (до 28 разів), а потім став менше за нього (навіть у 11 разів). При цьому мінімальна заробітна плата була нижча за законодавчо встановлений прожитковий мінімум, тобто прибутковий податок стягувався з мінімальної заробітної плати, у результаті чого працівник фактично отримував меншу суму, ніж йому потрібна для простого задоволення мінімально необхідних життєвих потреб. Впроваджена зараз в Україні податкова соціальна пільга передбачає справляння податку з доходів, які перевищують 40 центів на день або близько 140 доларів на рік. Тобто неоподатковуваний мінімум доходів громадян остаточно втратив будь-які ознаки як економічної категорії, так і соціального нормативу, а з січня 2004 р. змінив назву і набув дискримінаційного характеру.

Необхідність реформування системи оподаткування доходів фізичних осіб з метою ефективного виконання фіскальної і регулюючої функції податкових важелів зумовлена тим, що розмір середньої заробітної плати більшою мірою визначає динаміку надходжень прибуткового податку до бюджету.

Отже, порівняно з більшістю зарубіжних країн, в Україні склався надмірно високий рівень оподаткування громадян, доходи яких не перевищують подвійного розміру прожиткового мінімуму. Це стимулює ухилення від оподаткування доходу, підриває стимули до додаткової трудової активності, зменшує платоспроможний попит, що впливає на темпи розвитку виробництва. Тому в умовах перехідного періоду необхідне подальше удосконалення системи оподаткування доходів фізичних осіб з урахуванням надбань світової економічної думки і досвіду:

– у першу чергу звільнити від оподаткування доходи, які необхідні для забезпечення прожиткового мінімуму, тобто простого відновлення спроможності до праці;

– виконувати принцип податкоспроможності (прогресивне оподаткування);

– підтримувати ставки на рівні, що забезпечує основу для легального одержання доходів.

1.3 Роль податків з доходів фізичних осіб у формуванні доходів місцевих бюджетів

Згідно з Бюджетним Кодексом України [1, c. 32] – податок з доходів фізичних осіб закріплений в розмірі 100% за місцевими бюджетами.

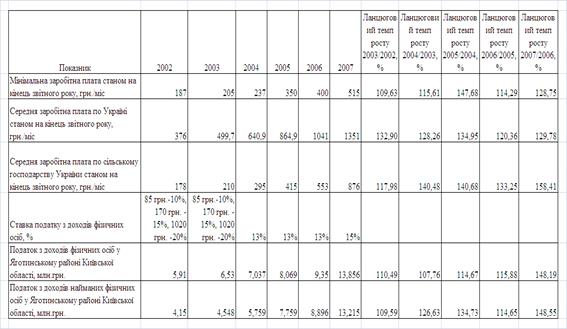

В табл. Б.1 – Б.2 додатку Б наведені динаміка та структура податків в місцеві бюджети по Київські області в 2005–2007 роках [79], [78].

Як показує аналіз даних табл. Б.1 – Б.2 Додатку Б:

– базовий темп росту обсягів власних податкових та неподаткових надходжень місцевих бюджетів Київської області за 2006–2007 роки становить +170,71% у 2007 році відносно рівня 2005 року;

– базовий темп росту обсягів податку з доходів фізичних осіб в складі місцевих бюджетів Київської області за 2006–2007 роки становить +197,97% у 2007 році відносно рівня 2005 року;

– ланцюгові темпи приросту обсягів власних податкових та неподаткових надходжень місцевих бюджетів Київської області за 2006–2007 роки становлять +22,3% у 2006 році відносно рівня 2005 року та +39,51% у 2007 році відносно рівня 2006 року;

– ланцюгові темпи приросту обсягів податку з доходів фізичних осіб в місцевих бюджетах Київської області за 2006–2007 роки становлять +31,26% у 2006 році відносно рівня 2005 року та +50,82% у 2007 році відносно рівня 2006 року;

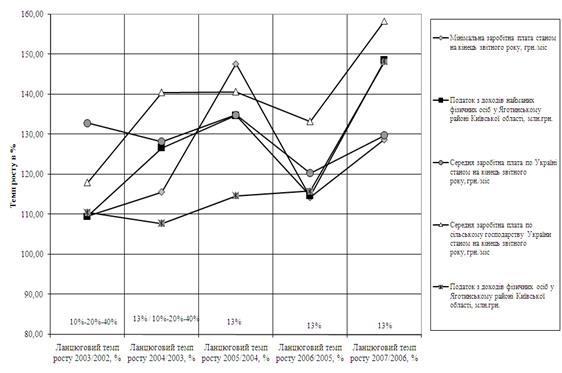

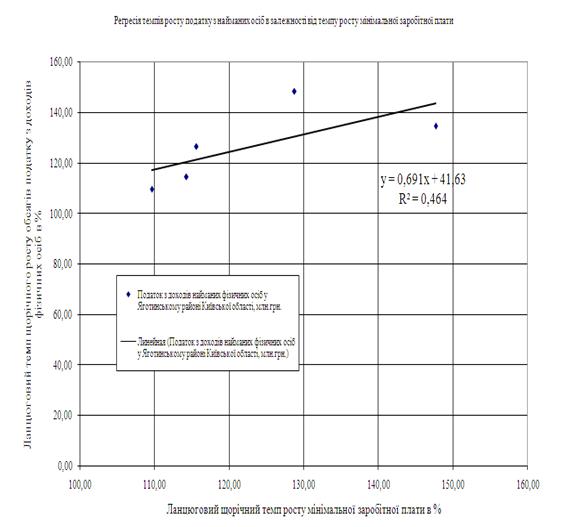

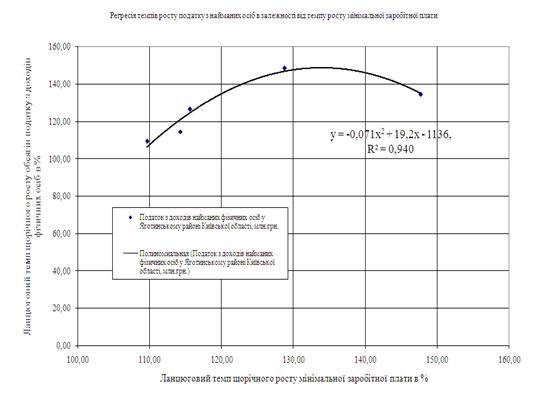

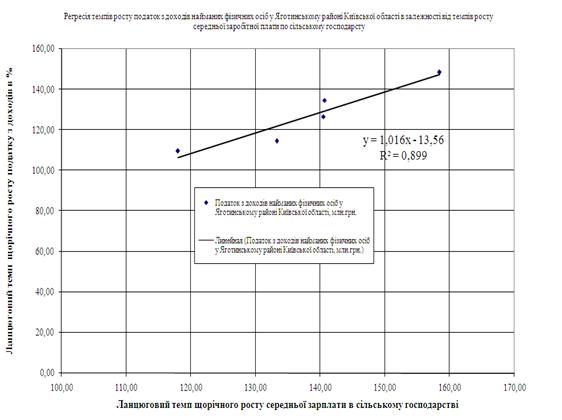

Як показує спільний аналіз табл. Б.1 – Б.3 Додатку Б та графіків рис. 1.1 – 1.3 найбільш вагомі податки в структурі місцевих бюджетів характеризуються наступними рівнями:

– середня структурна частка податку з доходів фізичних осіб в місцевих бюджетах поступово зросла з рівня 64,4% у 2005 році до рівня 74,5% у 2007 році;

– середня структурна частка земельного податку з юридичних осіб в місцевих бюджетах знизилась практично в 2 рази з рівня 12,72% у 2005 році до рівня 5,94% у 2007 році;

– середня структурна частка орендної плати (за оренду державної землі та майнових комплексів) з юридичних осіб в місцевих бюджетах знизилась з рівня 5,40% у 2005 році до рівня 4,71% у 2007 році;

– середня структурна частка земельного податку з фізичних осіб в місцевих бюджетах залишилась практично на одному рівні 0,36% у 2005 році та 0,37% у 2007 році;

– середня структурна частка орендної плати (за оренду державної землі та майнових комплексів) з фізичних осіб в місцевих бюджетах знизилась з рівня 0,75% у 2005 році до рівня 0,65% у 2007 році;

– середня структурна частка податку на транспортні засоби з юридичних осіб в місцевих бюджетах знизилась з рівня 1,6% у 2005 році до рівня 1,15% у 2007 році;

– середня структурна частка податку на транспортні засоби з фізичних осіб в місцевих бюджетах зросла з рівня 1,25% у 2005 році до рівня 1,57% у 2007 році;

– середня структурна частка єдиного податку з юридичних осіб в місцевих бюджетах знизилась з рівня 1,76% у 2005 році до рівня 1,11% у 2007 році;

– середня структурна частка єдиного податку з фізичних осіб в місцевих бюджетах знизилась з рівня 2,18% у 2005 році до рівня 1,57% у 2007 році;

– середня структурна частка місцевих податків в місцевих бюджетах знизилась з рівня 1,72% у 2005 році до рівня 1,27% у 2007 році;

Таким чином, в Україні в структурі бюджетів місцевих рад питома вага податку з доходів фізичних осіб складає основну частку власних податкових доходів і зросла у 2005–2007 роках з рівня 64,4% до рівня 74,5%. Тобто податок з доходів фізичних осіб (без врахування дотацій та субвенцій в місцеві бюджети з боку державного бюджету України) визначально впливає на утримання бюджетної сфери багатьох міст і районів України.

2. Аналіз адміністрування податку з доходів фізичних осіб на рівні ДПІ в Яготинському районі Київської області

2.1 Функціональні задачі підрозділів адміністрування податку з доходів фізичних осіб на рівні районної податкової інспекції

Згідно з Указом Президента України «Про затвердження Положення про Державну податкову адміністрацію України »[1] на рівень районної державної податкової адміністрації делеговані наступні права (повноваження):

– здійснення контролю за додержанням податкового законодавства, правильністю обчислення, повнотою і своєчасністю сплати до бюджетів, державних цільових фондів податків і зборів (обов'язкових платежів), а також неподаткових доходів, установлених законодавством (далі – податки, інші платежі);

– здійснення контролю за погашенням податкової заборгованості платниками податків, інших платежів, у тому числі тими, майно яких перебуває в податковій заставі;

– здійснення в межах своїх повноважень контролю за обліком, зберіганням, оцінкою та реалізацією конфіскованого та іншого належного державі майна;