| Скачать .docx |

Дипломная работа: Прямі податки з підприємств у системі фінансового регулювання ринкових відносин

Міністерство освіти і науки України

Державний вищий навчальний заклад

Київський Національний Економічний Університет ім. В. Гетьмана

Фінансово-економічний факультет

Кафедра фінансів

МАГІСТЕРСЬКА ДИПЛОМНА РОБОТА

на тему:

«Прямі податки з підприємств у системі фінансового регулювання ринкових відносин»

Київ 2008

Реферат

Дипломна робота «Прямі податки з підприємств у системі фінансового регулювання ринкових відносин» містить 200 сторінок, основний текст – 130 стор., 10 таблиць, 16 рисунків, 9 додатків на 55 стор. Список літератури включає 127 найменувань, бібліографічний огляд на 8 сторінках.

Об’єктом дослідження є система прямого оподаткування в Україні та її роль у забезпеченні економічного розвитку як держави в цілому (Державний бюджет України) так і регіонів на місцевому рівні (місцеві бюджети).

Предметом дослідженняє фінансові відносини, які виникають між державою і платниками податків у процесі прояву регулюючої та стимулюючої функцій механізму прямого оподаткування.

Метою дипломного дослідження є пошук шляхів удосконалення стимулюючої і регулюючої функцій механізму прямого оподаткування, як одного з інструментів системи фінансового регулювання ринкових відносин в економіці України.

Завданнями дипломної роботи є:

– провести дослідження теоретичних концепцій стосовно дії прямих податків в Україні та інших країнах;

– провести аналітичну оцінку вітчизняного механізму прямого оподаткування з позиції його впливу на розвиток економіки;

– обґрунтувати концептуальні підходи і розробити науково-практичні рекомендації щодо посилення регулюючої та стимулюючої функцій механізму прямого оподаткування суб’єктів ринкової економіки.

Практичне значення отриманих результатів полягає в обґрунтуванні пропозицій для врахування в підготовці проекту Податкового Кодексу України, які дозволять максимально адаптувати податкову систему до європейських норм оподаткування до 2010 р.

Вступ

В кожній країні держава використовує певний господарський механізм для впливу на процес відтворення. Склад і структура господарського механізму визначається рівнем розвитку економіки, відносинами власності, історичними та національними особливостями розвитку суспільства. Одним із елементів господарського механізму є фінансовий механізм.Фінансовий механізм – це сукупність конкретних форм і методів забезпечення розподільчих і перерозподільчих відносин, утворення доходів, фондів грошових коштів.Конкретними формами здійснення процесів розподілу і перерозподілу створеної вартості є фінансові важелі, до яких відносяться податки, обов’язкові збори, норми амортизаційних відрахувань, норми витрачання коштів в бюджетних установах, орендна плата, процент за кредит, дотації, субсидії, субвенції, заохочувальні фонди, штрафи, пеня, премії та ін.Звичайно, що серед всіх фінансових важелів особливе місце займають податки та збори з допомогою яких держава мобілізує кошти для використання покладених на неї функцій, а також впливає на підприємницьку діяльність та стимулює її, сприяє інвестиційній активності, визначає пропорції нагромадження і споживання, забезпечує раціональне використання обмежених природних ресурсів тощо. Система оподаткування в Україні знаходиться в процесі реформування, завданнями якого є: послаблення податкового тиску на виробників, надання пільг інвесторам та експортерам готової продукції, забезпечення стабільності і простоти у справлянні податків, уникнення подвійного оподаткування, посилення відповідальності за сплат податків.Актуальність теми дипломного дослідження полягає в тому, що до побудови ефективної системи прямого оподаткування держава має підходити особливо виважено, враховуючи при цьому не лише фіскальні інтереси, а й економічне становище платників, стимулюючи їх на реалізацію стратегічної мети розвитку національної економіки.

Механізм реалізації сучасної системи прямого оподаткування України по суті залишається переважно фіскальним і потребує подальшого реформування та удосконалення в контексті забезпечення повноцінної інтеграції нашої країни в світову систему господарювання. Для забезпечення стійкого зростання необхідною і доцільною видається переорієнтація прямого оподаткування з переважно фіскального важеля до системи з органічним поєднанням її фіскальної, регулюючої та стимулюючої складових.

Метою дипломного дослідження є пошук шляхів удосконалення стимулюючої і регулюючої функцій механізму прямого оподаткування, як одного з інструментів системи фінансового регулювання ринкових відносин в економіці України.

Відповідно до мети дослідження були поставлені і вирішені наступні завдання:

– провести дослідження теоретичних концепцій стосовно дії прямих податків в Україні та інших країнах;

– зробити порівняльний аналіз щодо становлення і розвитку механізмів прямого оподаткування в Україні з іншими країнами;

– провести аналітичну оцінку вітчизняного механізму прямого оподаткування з позиції його впливу на розвиток економіки;

– проаналізувати і оцінити вплив і наслідки ринкових перетворень в Україні за допомогою важелів прямого оподаткування;

– обґрунтувати концептуальні підходи і розробити науково-практичні рекомендації щодо посилення регулюючої та стимулюючої функцій механізму прямого оподаткування суб’єктів ринкової економіки.

Об’єктом дослідження є система прямого оподаткування в Україні та її роль у забезпеченні економічного розвитку як держави в цілому (Державний бюджет України) так і регіонів на місцевому рівні (місцеві бюджети).

Предметом дослідженняє фінансові відносини, які виникають між державою і платниками податків у процесі прояву регулюючої та стимулюючої функцій механізму прямого оподаткування.

Методи дослідження. Теоретичною та методологічною основою дослідження є сучасні теорії і концепції економічної та фінансової науки, зокрема, теорії бюджету, теорії податків та теорії державного регулювання економіки.

В роботі використано методи: порівняльно-історичного аналізу для дослідження еволюції механізмів функціонування прямих податків в історичній ретроспективі; економіко-статистичні – при вивченні та узагальненні статистичної інформації задля виявлення впливу механізму прямого оподаткування на економічний розвиток держави і платників податків.

Інформаційною базою дослідження слугували результати теоретичних та науково-практичних досліджень з питань оподаткування, дані статистичної звітності та нормативно-правові акти України з питань оподаткування, формування і регулювання фінансової політики держави.

Новизна отриманих результатів полягає в розвитку концептуальних підходів та проведенні порівняльного аналізу існуючих стратегій реорганізації податкової системи України і її адаптації до нормативів систем оподаткування Європейського Союзу, на основі яких в дипломному проекті дістала подальшого розвитку оптимізаційна модель реорганізації податкової системи України внесенням відповідних змін до проекту Податкового Кодексу України, як інтегрального законодавчого документа, який спроможний внести всеосяжні корективи в побудову податкової системи України.

Прийняття запропонованої в дипломній роботі стратегії в Податковому Кодексі дозволяє очікувати наступні наслідки в податковій системі України на протязі 2008–2012 років:

1) Внесення змін до оподаткування фондів зарплати підприємств та формування державних пенсійного та фондів соціального страхування на основі запровадження справляння єдиного соціального внеску та поступового зниження його рівня від 37% до 22% ФОП;

2) Компенсація зниження рівня єдиного соціального податку введенням обов'язкових страхових відрахувань індивідуальних доходів на накопичувальні пенсійні розрахунки (у розрізі груп громадян за рівнями доходів за рік);

3) Зміни в оподаткуванні індивідуальних доходів громадян введенням прогресивної шкали оподаткування (5 –15%) з неоподатковуваним мінімумом до 150% від рівня мінімального прожиткового мінімуму;

4) Внесення змін до оподаткування прибутку підприємств (нерозподіленого корпоративного прибутку) зниженням ставки оподаткування від 25% до 10% на основі введення шкали плаваючих «дзеркальних» пільгових ставок оподаткування, які сприяють зростанню рівня заробітної плати в собівартості продукції до європейського рівня:

- при питомій вазі заробітної плати в валовому доході від реалізації продукції та послуг 10% та менше – ставка податку на прибуток становить 25%;

- при питомій вазі заробітної плати в валовому доході від реалізації продукції 25% та більше – ставка податку на прибуток становить 10%;

5) Розробка і встановлення податків та рентних платежів за використання об'єктів (ресурсів) природи, добуток корисних копалин, використання енергетичних джерел, забруднення навколишнього середовища;

8) Запровадження прямого щорічного оподаткування предметів власності (майна) фізичних та юридичних осіб, як кінечного продукту споживання, що компенсує зниження ставок оподаткування прибутку підприємств як проміжного продукту, який потім розподіляється між кінечними споживачами – фізичними особами та корпораціями.

При цьому при веденні прямого щорічного оподаткування предметів власності (майна) фізичних осіб, як неплатників податку на додану вартість, які сплачують 20% не доданої, а повної вартості предметів при кожній покупці, компенсувати їм частину податку на майно зарахуванням суми сплаченого ПДВ при купівлі предметів власності (тобто при ставці оподаткування 2% на рік – перші 10 років після придбання майна – податок заліковується згідно наданим документам про вартість майна та сплачений ПДВ при його купівлі).

Практичне значення отриманих результатів полягає в обґрунтуванні пропозицій по підсиленню ролі прямого оподаткування кінцевих споживачів економіки та зниженню рівня прямого оподаткування на підприємництво, як проміжний елемент споживання виробленої нової вартості продукції та послуг в циклах розширеного суспільного відтворення, для врахування в підготовці проекту Податкового Кодексу України на основі запропонованої стратегії розвитку податкової системи України, які дозволять максимально адаптувати податкову систему до європейських норм оподаткування до 2012 р.

Дипломна робота складається із вступу, трьох розділів, висновків, списку використаних джерел, додатків. Повний обсяг роботи – 200 сторінок комп’ютерного тексту. Основний текст – 130 сторінок, містить 10 таблиць і 16 рисунків, 9 додатків на 55 сторінках. Список літератури включає 127 найменувань, бібліографічний огляд на 8 сторінках.

1. Сутність прямого оподаткування підприємств та його значення для розвитку ринкових відносин

1.1 Податкова система України. Її сутність та ознаки

Кожна конкретна податкова система є відображенням податкової політики, яка проводиться державою. Податкова система – це сукупність податків, зборів, інших обов`язкових платежів і внесків до бюджету і державних цільових фондів, які діють у встановленому законом порядку. Сутність, структура і роль системи оподаткування визначаються податковою політикою, що є виключним правом держави, яка проводить її в країні самостійно, виходячи із завдань соціально-економічного розвитку. Через податки, пільги і фінансові санкції, а також і відповідальність, які виступають невід'ємною частиною системи оподаткування, держава ставить єдині вимоги до ефективного ведення господарства в країні [119].

Податки, як особлива сфера виробничих відносин, є своєрідною економічною категорією. Податки виражають реально існуючі грошові відносини, які проявляються під час використання частини національного доходу на загальнодержавні потреби. Сьогодні Україна вибудовує свою податкову систему, орієнтуючись на найрозвиненіші країни світу. Адже податкова система є найважливішою основою економічної системи кожної розвиненої країни. З одного боку вона забезпечує фінансову базу держави, а з іншого – виступає головним знаряддям реалізації її економічної доктрини. Історично це найдавніша форма фінансових відносин між державою і членами суспільства.

Сутність податків полягає в обов’язковому перерозподілі національного доходу з метою формування державних фінансових фондів. Особливістю податків є їх примусовий, обов’язковий характер, який не потребує зустрічної індивідуальної оплатності з боку держави.

До основних термінів сучасної системи оподаткування в Україні відносяться [109]:

1. Податок(збір, внесок до державного цільового фонду) – в Україні це обов’язковий платіж до бюджетів різних рівнів або державних цільових фондів, що здійснюються в порядку і на умовах, визначених законодавством України щодо оподаткування.

2. Суб`єкт, або платник податків, зборів та обов’язкових платежів– це особи, на яких Конституцією України та податковим законодавством покладено обов’язки:

а) сплачувати податки, збори та обов’язкові платежі;

б) нараховувати, утримувати та перераховувати податки, збори та обов’язкові платежі до бюджетів і до державних цільових фондів.

Платник податків може визнаватись суб’єктом оподаткування одним або декількома податками, зборами та обов’язковими платежами в залежності від діяльності, яку він провадить, володіння майном або інших обставин, у разі наявності яких виникають податкові зобов’язання.

Суб’єктом оподаткування може визнаватись й особа, на яку відповідно до податкового законодавства України покладено обов’язки щодо нарахування податків, зборів та обов’язкових платежів, утримання їх з платника та перерахування до бюджету.

Суб’єктами оподаткування або платниками податків, зборів та обов’язкових платежівє юридичні або фізичні особи, міжнародні об’єднання та організації, які відповідно до чинного податкового законодавства безпосередньо зобов’язані нараховувати, утримувати та сплачувати податки, збори та інші обов’язкові платежі.

Податкове законодавство завжди розпочинається з визначення суб’єктів оподаткування або платників податків, зборів та обов’язкових платежів, оскільки необхідно чітко знати, хто повинен платити той чи інший вид платежу до бюджету чи до державного цільового фонду та хто несе перед державою відповідальність за несплату або несвоєчасну сплату цього платежу.

3. Об`єкт оподаткування – юридично обумовлений факт або подія, після настання яких у суб’єкта виникає обов’язок сплатити податок; з економічної точки зору об’єктом оподаткування можуть виступати доход, прибуток, майно, грошовий капітал або розмір споживання.

Кожен податок, збір та обов’язковий платіж має самостійний об’єкт оподаткування, який визначається чинним податковим законодавством. Об’єкт оподаткування повинен бути стабільним, чітко визначеним, мати безпосереднє відношення до платника податку.

4. Предмет оподаткування – фізична, якісна характеристика об’єкту, яка виступає еквівалентом об’єкту з метою оподаткування.

5. Одиниця оподаткування – це одиниця виміру (фізичного чи грошового) об`єкта оподаткування. Фізичний вимір досить точно відображає об`єкт оподаткування.

6. Податкова ставка – законодавчо установлений розмір податку на одиницю оподаткування. Існують такі підходи до встановлення податкових ставок:

– універсальний (для всіх платників встановлюється єдина податкова ставка);

– диференційований (для різних платників існують різні рівні ставок).

За побудовою ставки бувають:

– тверді (встановлюються у грошовому виразі на одиницю оподаткування в натуральному обчисленні):

а) фіксовані – встановлені конкретних сум;

б) відносні – визначені відносно до певної величини (наприклад., у процентах до мінімальної заробітної плати).

– процентні ставки встановлюються щодо об’єкта оподаткування, який має грошовий вираз. Вони поділяються на три види:

а) пропорційні ставки, які не залежать від розміру об`єкта оподаткування;

б) прогресивні ставки розмір яких зростає разом в міру збільшення обсягів об`єкта оподаткування:;

в) регресивні ставки, на відміну від прогресивних, зменшуються в міру зростання об`єкта оподаткування.

7. Податкова квота – це частка податку платника, яка може бути визначена як в абсолютному розмірі й у відносному виразі. Значення податкової квоти полягає в тому, що вона характеризує рівень оподаткування.

8. Податковий оклад – остаточна сума, що підлягає сплаті до бюджету; в більшості податків визначається як добуток бази оподаткування на ставку оподаткування.

9. Джерело сплати податку – фінансовий фонд суб’єкта оподаткування, за рахунок якого відбувається сплата податку. Як правило, джерелом можуть виступати прибуток, валовий доход, чистий доход фізичної особи тощо.

10. Податкова пільга – законодавчо закріплене повне або часткове звільнення від сплати податків. зборів та інших обов’язкових платежів.

Оскільки податки мають ознаки фінансових відносин (перерозподіл коштів та формування фондів), можна розрізнити такі основні функції податків як категорії фінансів:

1. Фіскальна– основне призначення полягає в мобілізації та накопиченні коштів в державних фондах.

2. Розподільча (соціальна)– одним із призначень податків є розподіл суспільних доходів з боку більш платоспроможних верств населення та суб’єктів господарювання на користь малозабезпечених; за рахунок виробничих галузей національної економіки на користь суб’єктів невиробничої сфери тощо.

Завдяки цій функції підтримується соціальна рівновага та забезпечується відносна рівномірність доходів різних верств громадян.

3. Регулююча функція – податки як інструмент примусового вилучення частини доходів суспільства здатні суттєво впливати на стан національної економіки. Позитивний вплив дозволяє говорити про стимулюючу роль податків, негативний – про дестимулюючу роль оподаткування. Важливість урахування в державній економічній політиці цієї функції була доведена новим економічним курсом Ф.Д. Рузвельта в роки Великої Депресії 1920–30х рр.

4. Контрольна функція – допоміжна функція, яка полягає в контролі за допомогою податків за джерелами і обсягами доходів суспільства та напрямками їх використання.

Класифікація податків як економічної категорії проводиться:

– за формою оподаткування;

– за економічним змістом об’єкта оподаткування;

– в залежності від рівня державних структур, які їх встановлюють;

– за способом їх стягнення (в залежності від територіального рівня);

– в залежності від способів встановлення ставок оподаткування;

– в залежності від встановленого порядку використання;

– за суб’єктом оподаткування.

Історично, за формою оподаткування податки поділяються на прямі і непрямі. Критерієм такого поділу стала теоретична можливість перекладання обов’язку сплати податку на іншу особу – на споживача продукції.

Прямі податки встановлюються відносно платників. Їх розмір залежить від розміру об’єкта оподаткування. Кінцевим платником прямих податків є той, хто одержує дохід, володіє майном. До прямих податків належать всі прибуткові та майнові податки. Вони встановлюються на дохід або майно платника податків і сприяють такому розподілу податкового тягаря, при якому більше податків платить той, хто має більш високі доходи та більше майна. Такий принцип оподаткування більшість економістів вважає справедливим. У розвинених країнах світу, таких, як США, Японія, Великобританія, ФРН, прямі податки становлять близько 40–90 відсотків в загальній сумі податкових надходжень [114].

Непрямі податки встановлюються на окремі товари, роботи, послуги і включаються до їх ціни. Кінцевими платниками непрямих податків є споживачі товарів, робіт і послуг, а самі податки включаються у вигляді надбавки до ціни на ці товари, роботи й послуги. Непрямі податки ще називають податками на споживання. Оскільки платниками непрямих податків є споживачі продукції, і самі податки включаються до ціни товарів, робіт і послуг, то їх розмір для окремого платника податку прямо не залежить від одержаних ним доходів або наявного у нього майна.

До непрямих податків традиційно належать такі податки, як податок з обороту(суми) споживання, податок на додану вартість, акцизний збір, мито. За економічним змістом об’єкта оподаткування всі непрямі податки відносяться до податків на споживання, які сплачуються не при одержанні доходів (прибутку), а при їх використанні.

В залежності від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні та місцеві.

Реалізація функцій податку безпосередньо зв'язана з тими принципами, що у ньому закладені і реалізуються в конкретному виді податку. Принципи податку реалізуються через конкретні прояви, що характеризують особливості цього специфічного механізму [98]:

1. Однократність обкладання. Це означає, що той самий об'єкт може обкладатися податком одного виду тільки один раз за визначений період (податковий період);

2. Універсалізація податку. Цей принцип припускає незалежність податкового тиску від форм власності платника, рівний підхід до умов оподатковування будь-яких суб'єктів;

3. Індивідуальна безплатність. В основі цієї ознаки податку закладений односпрямований рух засобів від платника до держави.

4. Безумовний характер. Ця ознака податку є продовженням попереднього ознаки й означає сплату податку, не зв'язану ні з якими зустрічними діями, привілеями з боку держави.

5. Нецільовий характер податкового платежу. Ця ознака означає надходження його у фонди, акумульовані державою і використовувані на задоволення державних потреб.

6.Обов'язковий характер. Ця ознака податку припускає неможливість законного відхилення від його сплати. Обов'язковий характер податкового вилучення забезпечує нагромадження засобів дохідної частини бюджету. Це лежить в основі закріплення на конституційному рівні сплати податків як обов'язку громадян.

7. Безповоротний характер. Ця ознака податку не вимагає особливих коментарів, хоча сутність цього принципу полягає в тім, що в остаточному підсумку платник одержує віддачу від внесених їм податків, коли держава реалізує суспільні потреби в який зацікавлені суспільство і кожен його індивід, і в цьому змісті податки як би повертаються до платника.

До важливих елементів податку відноситься:

Ставка податку – величина податкових нарахувань на одиницю об'єкта податку (грошова одиниця доходів, одиниця земельної площі, одиниця виміру товару і т.п.). Податкові ставки можна класифікувати по декількох принципах [99]:

а). По встановленню податкового тиску на платника:

1. Базова (основна) ставка – ставка, що не враховує особливостей чи платника виду діяльності, що полегшують чи підсилюючих податковий тягар і, відповідно, що збільшують чи зменшують податкову ставку.

2. Знижена ставка – що припускає визначені особливості платника і скорочує податковий тягар на нього (податкова пільга).

3. Підвищена ставка – враховуюча специфічну форму чи діяльності одержання доходів і перевищуюча основну, базову ставку.

б). По методу встановлення ставки податку:

1. Абсолютні (тверді) ставки – ставки податку, при яких розмір податку у твердій фіксованій величині визначається на кожну одиницю оподатковування.

2. Відносні – ставки податку, при яких розмір податку встановлюється у визначеному співвідношенні до одиниці обкладання. Характер співвідношення ставки податку й одиниці обкладання дозволяє виділити кілька підвидів відносних ставок:

– відносно-процентні – ставка податку встановлюється у відсотках від одиниці оподатковування;

– відносно-кратні – співвідношення розміру податку й одиниці оподатковування встановлюється у величинах, кратних визначеному показнику;

– відносно-грошові – ставка податку, що установлює визначену грошову суму на частину оподатковуваного об'єкта.

в). По змісту:

1. Маргінальні – ставки податку, що безпосередньо зазначені в нормативному акті, що закріплює даний вид податку, і застосовуються до окремих податкових розрядів (маржам), окремим частинам доходу.

2. Фактична ставка – виступає як відношення сплаченого податку до податкової бази.

3. Економічна ставка – відношення сплаченого податку до всього отриманого доходу. Саме даний вид ставок найбільше повно розкриває особливості податкової політики.

г). По формуванню стимулів для платника:

1. Стимулююча – податкова ставка, що створює в платника потребу в збільшенні результатів діяльності, що приводить до зростання доходів, майна і т. п.

2. Обмежувальна – ставка оподатковування, при якій формуються визначені фактори, що стимулюють платника здійснювати діяльність у незмінних масштабах, що запобігає подальший чи розвиток нові вкладення.

3. Заборонна – податкова ставка, встановлююча чіткі обмеження і робляча абсурдним, неефективної будь-які дії, при яких змінюється оподатковуваний об'єкт і здійснюється перехід до іншої ставки.

Важливе значення має питання про способи побудови податкових ставок. У залежності від співвідношення, що встановлюється між ставкою податку і доходу, оподатковування можна підрозділити на:

1.Рівне оподатковування – це метод оподатковування, при якому рівна сума податку встановлюється для кожного платника податків. Подібний метод характерний в основному для цільових податків.

2. Прогресивне оподатковування – метод оподатковування, при якому ставка податку зростає при росту розмірів об'єкта оподатковування.

3. Пропорційне оподатковування – метод оподатковування, при якому встановлюється стабільна ставка, незалежно від збільшення об'єкта оподатковування. З ростом бази оподатковування сума податку зростає пропорційно їй при єдиному відсотку податкової ставки.

4. Регресивне оподатковування – метод, при якому ставка оподатковування зменшується при росту податкової бази. У даному випадку вага податкових вилучень назад пропорційна збільшенню оподатковуваного об'єкта.

5. Змішане оподатковування – припускає сполучення окремих елементів вищевказаних методів оподатковування.

Податкова система припускає дії, що забезпечують сплату податків, до них відносяться способи сплати податків.

Спосіб сплати податку характеризує особливість реалізації платником податків обов'язку по перерахуванню засобів у чи бюджет спеціальні фонди. Існують три основних способи сплати податку:

1) кадастровий – спосіб сплати податків, в основі якого лежить перерахування суми відповідно до визначеної шкали, заснованої на визначеному виді майна. Застосовується при численні і стягуванні прямих реальних доходів.

2) деклараційний – спосіб реалізації платником податків обов'язку по сплаті податку на основі подачі в податкові органи офіційної заяви (декларації) про отримані доходи за визначений період і свої податкові зобов'язання.

3) попередній – спосіб, застосовуваний в основному при безготівковому утриманні і складається в тім, що податки утримуються з джерела доходу.

В Україні, згідно Закону України «Про систему оподаткування» [4] стягуються наступні види податків та зборів:

– загальнодержавні непрямі податки;

– загальнодержавні прямі податки;

– загальнодержавні збори;

– місцеві прямі податки;

– місцеві збори

В Україні стягують такі види загальнодержавних прямих податків [4]:

– податок на прибуток підприємств;

– єдиний податок;

– фіксований сільськогосподарський податок;

– податок з доходів фізичних осіб;

– плата за торговий патент;

– податок з власників транспортних засобів та інших самохідних машин і механізмів;

– податок на промисел;

– державне мито;

– рентні платежі;

– податок на землю.

Податковим законодавством України передбачено такі види прямих місцевих податків [4]:

– податок з реклами;

- комунальний податок.

1.2 Прямі податки з підприємств в податковій системі України та їх регулююча роль в ринкових відносинах

Проаналізуємо детально основні характеристики стягуємих з підприємств в Україні загальнодержавних прямих податків, які мають найбільшу питому вагу в державному (Рис. Д.1 Додатку Д) чи місцевих бюджетах:

1) податок на прибуток підприємств;

2) єдиний податок;

3) фіксований сільськогосподарський податок;

4) державне мито;

5) рентні платежі;

6) податок на землю;

1) Податок на прибуток підприємств

Податок на прибуток підприємств (Corporate Profit Tax) – загальнодержавний прямий податок, що стягується з прибутку юридичних осіб згідно Закону України «Про оподаткування прибутку підприємств» [6].

Платниками податку на прибуток підприємств є:

– юридичні особи-резиденти України, які здійснюють діяльність, спрямовану на отримання прибутку і на території України, і за її межами;

– філії, відділення та інші відокремлені підрозділи юридичних осіб–резидентів України, що не мають статусу юридичної особи, розташовані на території іншої, ніж такий платник податку, територіальної громади;

– фізичні і юридичні особи–нерезиденти, які отримують доходи з джерел їх походження з України;

– постійні представництва нерезидентів, які отримують доходи з джерел їх походження з України або виконують агентські (представницькі) функції стосовно таких нерезидентів або їхніх засновників.

Об'єкт оподаткування податком на прибуток підприємств – прибуток, який визначається через зменшення сум скоригованого валового доходу на суму валових витрат платника податку і суму амортизаційних відрахувань.

Валовий доход – це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах як на території України, її континентальному шельфі, виключній (морській) економічній зоні, так і за їх межами.

Валові витрати виробництва та обігу (далі – валові витрати) – це сума будь-яких витрат платника податку у грошовій, матеріальній або нематеріальній формах, здійснюваних як компенсація вартості товарів (робіт, послуг), які придбаваються (виготовляються) таким платником податку для їх подальшого використання у власній господарській діяльності.

Під терміном «амортизація» основних фондів і нематеріальних активів слід розуміти поступове віднесення витрат на їх придбання, виготовлення або поліпшення, на зменшення скоригованого прибутку платника податку у межах норм амортизаційних відрахувань [6].

Ставка оподаткування податком на прибуток визначається статтею 10 «Ставка податку» [6]:

– Прибуток платників податку, включаючи підприємства, засновані на власності окремої фізичної особи, оподатковується за ставкою 25 відсотків до об'єкта оподаткування.

Особливі режими оподаткування податком на прибуток визначаються як:

а) Дохід від страхової діяльності юридичних осіб – резидентів не підлягає оподаткуванню за ставкою, встановленою у пункті 10.1 статті 10 Закону [6], та оподатковується:

– за ставкою 0 відсотків – при отриманні доходу внаслідок виконання договорів з довгострокового страхування життя та пенсійного страхування у межах недержавного пенсійного забезпечення у разі виконання вимог до таких договорів;

– за ставкою 3 відсотки – при отриманні доходу внаслідок виконання договорів з інших видів страхування.

б) Резидент або постійне представництво нерезидента, що здійснюють на користь нерезидента або уповноваженої ним особи будь-яку виплату з доходу з джерелом його походження з України, отриманого таким нерезидентом від провадження господарської діяльності (у тому числі на рахунки нерезидента, що ведуться в гривнях), крім доходів, зазначених у пунктах 13.3 – 13.6 [6], зобов'язані утримувати податок з таких доходів, зазначених у пункті 13.1 цієї статті, за ставкою у розмірі 15 відсотків від їх суми та за їх рахунок, який сплачується до бюджету під час такої виплати, якщо інше не передбачене нормами міжнародних угод, які набрали чинності.

2) Єдиний податок

Єдиний податок (Single Tax) – прямий загальнодержавний податок, що стягується з юридичних і фізичних осіб – суб'єктів малого підприємництва, які обрали спрощену систему оподаткування згідно Указу Президента «Про спрощену систему оподаткування» [24].

Платники єдиного податку:

– фізичні особи, які здійснюють підприємницьку діяльність без створення юридичної особи і у трудових відносинах з якими, включаючи членів їх сімей, впродовж року перебуває не більше 10 осіб та обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за рік не перевищує 500 тис. гривень;

– юридичні особи – суб'єкти підприємницької діяльності будь-якої організаційно-правової форми та форми власності, в яких за рік середньооблікова чисельність працюючих не перевищує 50 осіб і обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за рік не перевищує 1 млн. гривень.

Об’єкт оподаткування єдиним податком:

а) Для суб'єктів малого підприємництва – юридичних осіб об'єктом оподаткування єдиним податком є виручка від реалізації продукції (товарів, робіт, послуг). Виручкою від реалізації продукції (товарів, робіт, послуг) вважається сума, фактично отримана суб'єктом підприємницької діяльності на розрахунковий рахунок або (та) в касу за здійснення операцій з продажу продукції (товарів, робіт, послуг).

б) Для суб'єктів малого підприємництва – фізичних осіб визначення об'єкта оподаткування під час нарахування податкових зобов'язань з єдиного податку не передбачено, оскільки сума податку, що підлягає сплаті до бюджету, фіксована і не залежить від фактичних результатів господарської діяльності платника податку

Ставка єдиного податку:

а) Для суб'єктів малого підприємництва – юридичних осіб передбачено можливість обрання однієї з двох ставок податку:

– 6 відсотків суми виручки від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору у разі сплати податку на додану вартість;

– 10 відсотків суми виручки від реалізації продукції (товарів, робіт, послуг), за винятком акцизного збору, у разі включення податку на додану вартість до складу єдиного податку.

б) Для суб'єктів малого підприємництва – фізичних осіб ставка єдиного податку встановлюється місцевими радами за місцем їхньої державної реєстрації залежно від виду діяльності і не може становити менше 20 гривень і більше 200 гривень на місяць. Якщо фізична особа – суб'єкт малого підприємництва здійснює кілька видів підприємницької діяльності, для яких встановлено різні ставки єдиного податку, нею придбавається одне свідоцтво і сплачується єдиний податок, що не перевищує встановленої максимальної ставки. Якщо фізична особа – платник єдиного податку здійснює підприємницьку діяльність з використанням найманої праці або за участі у підприємницькій діяльності членів його сім'ї, ставка єдиного податку збільшується на 50% за кожну особу.

Суб'єкт малого підприємництва, який сплачує єдиний податок, не є платником таких видів податків і зборів (обов'язкових платежів) []:

– податку на додану вартість, крім випадку, коли юридична особа обрала спосіб оподаткування доходів за єдиним податком за ставкою 6 відсотків;

– податку на прибуток підприємств;

– податку з доходів фізичних осіб (для фізичних осіб – суб'єктів малого підприємництва);

– плати (податку) за землю;

– збору на спеціальне використання природних ресурсів;

– збору на обов'язкове соціальне страхування;

– відрахувань та зборів на будівництво, реконструкцію, ремонт і утримання автомобільних доріг загального користування України;

– комунального податку;

– податку на промисел;

– збору за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

– внесків до Фонду України соціального захисту інвалідів;

– внесків до Державного фонду сприяння зайнятості населення;

– плати за патенти згідно із Законом України «Про патентування деяких видів підприємницької діяльності».

3) Фіксований сільськогосподарський податок

Фіксований сільськогосподарський податок (Fixed Agricultural Tax) – загальнодержавний прямий податок, що стягується з юридичних осіб – сільськогосподарських товаровиробників, сума якого не змінюється впродовж року і справляється з одиниці земельної площі згідно Закону України «Про фіксований сільськогосподарський податок» [10].

Платниками фіксованого сільськогосподарського податку є сільськогосподарські товаровиробники, у яких сума, одержана від реалізації сільськогосподарської продукції власного виробництва та продуктів її переробки за попередній звітний (податковий) рік, перевищує 75 відсотків загальної суми валового доходу.

До сільськогосподарських товаровиробників, що мають право на сплату фіксованого сільськогосподарського податку, відносяться:

– сільськогосподарські підприємства різних організаційно-правових форм, передбачених законами України, селянські та інші господарства, які займаються виробництвом (вирощуванням), переробкою та збутом сільськогосподарської продукції;

– рибницькі, рибальські та риболовецькі господарства, які займаються розведенням, вирощуванням та виловом риби у внутрішніх водоймах (озерах, ставках та водосховищах).

Не можуть бути платниками фіксованого сільськогосподарського податку суб'єкти господарювання, які:

– реалізують інвестиційні або інноваційні проекти у спеціальних (вільних) економічних зонах, на територіях пріоритетного розвитку із спеціальним режимом інвестиційної діяльності, в умовах технологічних парків;

– реалізують інноваційні проекти відповідно до Закону України «Про інноваційну діяльність»;

– зареєстровані платниками єдиного податку для суб'єктів малого підприємництва.

Об'єктом оподаткування для платників фіксованого сільськогосподарського податку є площа сільськогосподарських угідь, переданих сільськогосподарському товаровиробнику у власність або наданих йому у користування, в тому числі на умовах оренди, а також земель водного фонду, які використовуються рибницькими, рибальськими та риболовецькими господарствами для розведення, вирощування та вилову риби у внутрішніх водоймах (озерах, ставках та водосховищах).

Ставка фіксованого сільськогосподарського податку з одного гектара сільськогосподарських угідь встановлюється у відсотках до їх грошової оцінки, проведеної за станом на 1 липня 1995 року, відповідно до Методики, затвердженої Кабінетом Міністрів України, в таких розмірах:

– для ріллі, сіножатей та пасовищ – 0,15;

– для багаторічних насаджень – 0,09;

– для земель водного фонду, які використовуються рибницькими, рибальськими та риболовецькими господарствами для розведення, вирощування та вилову риби у внутрішніх водоймах, – 0,45 відсотка грошової оцінки одиниці площі ріллі по областях та Автономній Республіці Крим.

4) Державне мито

Державне мито (State Duty) – загальнодержавний прямий податок, що стягується з юридичних і фізичних осіб при вчиненні дій та видачі документів, що мають юридичне значення, уповноваженими на те органами згідно Декрету Кабінету Міністрів України «Про державне мито» [27].

Платниками державного мита на території України є фізичні та юридичні особи за вчинення в їхніх інтересах дій та видачу документів, що мають юридичне значення, уповноваженими на те органами.

Об'єктом оподаткування державним митом є вчинення уповноваженими органами дій та видача документів, що мають юридичне значення.

Розміри ставок державного мита наведено у статті Декрету Кабінету Міністрів України «Про державне мито» від 21.01.93 №7–93 [27].

5) Рентні платежі

Рентні платежі (Rental Payments) – загальнодержавний прямий податок, що сплачується з вартості обсягів нафти, природного газу і газового конденсату, видобутих у межах території України або транспортованих через її територію згідно Закону України «Про рентні платежі за нафту, природний газ і газовий конденсат» [23], дія якого зупинена на 2005–2007 роки законами України про державний бюджет на відповідний рік.

Платниками рентних платежів є юридичні особи і фізичні особи – суб'єкти підприємницької діяльності, що здійснюють видобуток нафти, природного газу чи газового конденсату в межах території України, транзитне транспортування природного газу, нафти, аміаку.

Об'єктом оподаткування є операції платників податку з:

– видобування нафти, природного газу, газового конденсату;

– транзитного транспортування природного газу;

– транспортування нафти магістральними нафтопроводами;

– транзитного транспортування аміаку.

Ставки рентних платежів щорічно встановлюються законом про бюджет на поточний рік.

6) Податок на землю

Податок на землю (Land Tax) – загальнодержавний прямий податок, що стягується з осіб, які мають у володінні або користуванні земельні ділянки або замельні частки (паї) згідно з Законом України «Про плату за землю» [19].

Платниками податку на землю є власники земельних ділянок, земельних часток (паїв) і землекористувачі, у тому числі орендарі.

Об'єктом оподаткування податком на землю є земельна ділянка, а також земельна частка (пай), яка перебуває у власності або користуванні, у тому числі на умовах оренди.

Ставки земельного податку залежать від виду земель, що є об'єктом оподаткування, та наявності їх грошової оцінки. Для земель населених пунктів, грошову оцінку яких встановлено, ставка податку складає 1% від їх грошової оцінки. Для земель населених пунктів, грошову оцінку яких не встановлено, податок стягується за середніми ставками, розмір яких наведено у статті 7 Закону України «Про плату за землю» від 3.07.92 №2535XII [19].

Для сільськогосподарських угідь ставку податку встановлено у відсотках до їх грошової оцінки у таких розмірах:

– для ріллі, сіножатей та пасовищ – 0,1;

– для багаторічних насаджень – 0,03.

Розмір земельного податку не залежить від результатів господарської діяльності власників землі та землекористувачів.

Податково-бюджетна політика – це заходи уряду, спрямовані на зниження безробіття чи інфляції та досягнення природного обсягу виробництва через зміну державних видатків, рівня оподаткування або через одночасне поєднання обох заходів [43]. На рис. 1.1 наведені основні грошові потоки в ринковій економіці відкритого типу, в якій державним регулятором потоків є державний бюджет ринкової держави та зовнішньоекономічний платіжний баланс експортно-імпортних грошових потоків.

Державний бюджет ринкової держави (рис. 1.1) містить чотири основні статті надходжень: 1) податкові надходження (включаючи митно-тарифні податки регулювання зовнішніх грошових потоків); 2) неподаткові надходження; 3) надходження від діяльності бюджетних підприємств; 4) займи на фінансовому ринку (внутрішній та зовнішній державний борг);

Державний бюджет ринкової держави (рис. 1.1) також містить шість основних напрямів видатків: 1) національна оборона; 2) утримання державного апарату; 3) фінансування бюджетного сектора економіки; 4) соціальні видатки; 5) фінансування розвитку економіки; 6) проценти за державний борг.

За допомогою фіскальної політики уряд може змінювати структуру національної економіки, зменшувати циклічні коливання, досягати повної зайнятості, сприяти економічному зростанню, впорядковувати державні фінанси, боротися з інфляційними спалахами тощо. Особливого значення набуває фіскальна політика в перехідній економіці. Це пов’язане передовсім із тим, що уряд вже не може використовувати такі традиційні інструменти командної економіки, як директивне планування та централізоване ціноутворення.

Розрізняють два види фіскальної політики: стимулююча та стримуюча. Стимулююча політика спрямована на підтримання високих темпів економічного зростання та досягнення високого рівня зайнятості. Для її проведення уряд збільшує видатки, зменшує податки або певним чином поєднує обидва заходи. Це збільшує інвестиції та зменшує безробіття. За стримувальної політики уряд прагне знизити рівень інфляції через підвищення податків, скорочення державних видатків чи поєднуючи обидва ці заходи.

У податково-бюджетній (дискреційній, фіскальній) політиці під терміном «чисті податки» розуміють доходи уряду і місцевих органів влади від збору податків за винятком трансферних платежів, тобто часткового повернення податків джерелам їх надходження. Зміна структури оподатковування і трансферних виплат впливає на економічну систему, впливаючи на такий важливий економічний параметр, як споживання.

Дискреційна (фіскальна) політика – це система заходів, що передбачає цілеспрямовані зміни в рівні державних видатків і податків для впливу на обсяг національного виробництва і зайнятість, для контролю над інфляцією та сприяння економічному зростанню. Термін «дискреційна» означає, що зміни в податках і державних видатках залежать від рішень парламенту чи уряду.

При побудові фіскальної політики, звичайно, припускається, що вона впливає лише на сукупний попит і не впливає на сукупну пропозицію [69]. Скорочення чистих податків робить менший мультиплікативний ефект, ніж рівне йому по абсолютній величині підвищення державних планових інвестицій і витрат. Відношення величини індукованого зсуву сукупного попиту до величини заданої зміни реальних чистих податків називається мультиплікатором чистих податків. Іншими словами, мультиплікатор чистих податків (net tax multipler) – це відношення зміни реального сукупного попиту до визначених змін реальних чистих податків, що вплинули на сукупний попит. Фіскальна податкова політика також може зіграти позитивну роль у боротьбі з інфляцією (чи навпаки – викликати ріст інфляції в економічній системі у випадку неправильного її застосування).

Щоб обчислити ефект гальмування ВВП з боку автоматичних чистих податків, потрібно акцентувати увагу на тому, що будь-які автоматичні вилучення з економіки впливають на ВВП виключно через зміну мультиплікатора. Іншими словами, автоматичні чисті податки, як і заощадження.

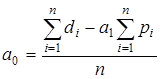

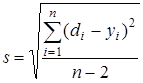

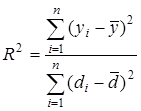

Відношення між зміною автоматичних чистих податків і зміною ВВП як доходу вимірюється статистичним коефіцієнтом, який називається граничним коефіцієнтом податків ГКП (орієнтовно ГКП=0,2 [66]). З урахуванням цього, формула складного мультиплікатора дорівнює

Складний Мультиплікатор чистих податків = mpc/(1mpc*(1ГКП)) (1.3)

Якщо підставити значення mpc=0,75 з вищенаведених розрахунків, то значення складного мультиплікатора податків буде дорівнювати 1,9, замість значення 3 для простого мультиплікатора податків.

Щоб визначити ті заходи, які держава повинна застосовувати з метою повної стабілізації економіки, треба виходити з того, що реальна фіскальна політика приймає необхідні дискреційні рішення в умовах дії автоматичних чистих податків. За цих умов ВВП змінюється двічі:

1) внаслідок дискреційних рішень стосовно державних закупок і чистих податків;

2) за рахунок автоматичного впливу чистих податків на рівень мультиплікатора.

У національній економіці є кілька механізмів, що автоматично, без додаткових дискреційних дій уряду, дають змогу певним чином стабілізувати економічні процеси і впливати на відносні рівні державних видатків і податків. Ця «вмонтована стабільність » спрацьовує в більшості країн з ринковою економікою головно завдяки побудові податкових систем таким чином, що зі зростанням ВВП податкові надходження також зростають. Інакше кажучи, податкові надходження змінюються пропорційно до величини ВВП.

Загалом, що прогресивніша податкова система, то сильніше податкові надходження реагуватимуть на зміну ВВП, тобто податкова система створюватиме більші дефіцити й надлишки в періоди спаду і понесення. Отже, чим прогресивніша податкова система, тим вища вмонтована стабільність національної економіки.

Найважливішим питанням теорії і практики оподатковування є питання про податкову межу і її кількісне вираження. Високі податкові ставки можуть створити ряд проблем. По-перше,вони здатні підірвати стимули, зацікавленість домашніх господарств і підприємств у підвищенні ступеня своєї економічної активності. Тому держава повинна дуже виважено підходити до розробки прогресивних ставок стягування прибуткового податку: прогресивний спосіб оподатковування, як відомо, припускає, що люди, у міру росту їхніх доходів, переходять у категорії платників, для яких застосовуються більш високі податкові ставки. По-друге, може статися так, що держава, застосувавши більш високі ставки податків, одержить менший доход.

Обґрунтуванням цьому служить так називаний ефект Лаффера (рис. 1.3) – нелінійна залежність між значеннями податкових ставок і обсягом надходжень податків [86] у вигляді «перевернутої параболи»:

Якщо ставка податку Рв буде збільшуватися в порівнянні з оптимальним рівнем Ра, то відбудеться не збільшення, а зменшення суми податкових надходжень у бюджет, тобто Rв < Rа, оскільки при великих ставках податку зменшаться стимули до трудової і підприємницької діяльності. Якщо ставка податку Рв буде меншою оптимальної величини Ра – бюджетна система буде недоотримувати податкові кошти.

Проблема всіх податкових систем світу полягає в відсутності теоретичних значень оптимальних ставок податків Ра, тому уряди варіюють ставками податку, переймаючи позитивний досвід інших податкових систем світу.

1.3 Аналіз структури податкового наповнення Державного та місцевих бюджетів в Україні за рахунок прямих податків у 2003–2007 роках

В дипломній роботі проаналізований період 2003–2007 років, коли почав діяти Бюджетний Кодекс України [1], згідно якому прямі податки розподілені між Державним та місцевими бюджетами, отже їх аналіз повинен здійснюватися також в загальнодержавному та місцевому розрізі. В табл. 1.1 наведений розподіл надходження прямих податків в бюджети згідно відповідно Бюджетного Кодексу України та щорічних корегувань міжбюджетного розподілу законами про державний бюджет України.

Таблиця 1.1. Розподіл надходження прямих податків в Україні між бюджетами

| № п/п | Назва податку | Бюджет згідно Бюджетного Кодексу України |

| 1. | Податок на прибуток підприємств | Державний |

| 2. | Податок на прибуток підприємств комунальної власності | Місцевий |

| 3. | Єдиний податок | Місцевий |

| 4. | Фіксований сільськогосподарський податок | Місцевий |

| 5. | Податок з доходів фізичних осіб | Місцевий |

| 6. | Плата за торговий патент | Місцевий |

| 7. | Податок з власників транспортних засобів | Місцевий |

| 8. | Податок на промисел | Місцевий |

| 9. | Державне мито | Державний |

| 10. | Рентні платежі | Державний |

| 11. | Податок на землю | Місцевий |

| 12. | Комунальний податок (місцевий) | Місцевий |

| 13. | Податок на рекламу(місцевий) | Місцевий |

В якості бази для проведення аналізу в дипломному дослідженні виберемо наступні показники:

– статистику та питому вагу податкового наповнення державного бюджету прямими податками у 2003–2007 роках;

– статистику та питому вагу податкового наповнення місцевих бюджетів прямими податками на базі показників Київської області у 2003–2007 роках.

В табл. 1.2 наведені макропоказники Держбюджету України за 2000–2007 роки, отримані обробкою даних джерел [11 – 17].

Таблиця 1.2. Доходи загального та спеціального фондів Державного бюджету України та дефіцит Державного бюджету у 2001–2007 роках, тис. грн.

| Рік | Всього | Загальний фонд | Спеціальний фонд |

| 2007 | 147 888 145,7 | 116 176 169,0 | 31 711 976,7 |

| 2006 | 127 516 631,0 | 97 264 420,3 | 30 252 210,7 |

| 2005 | 106 124 985,5 | 83 509 475,1 | 22 615 510,4 |

| 2004 | 65 215 662,8 | 51 410 642,0 | 13 805 020,8 |

| 2003 | 53 272 580,8 | 42 230 005,4 | 11 042 575,4 |

| 2002 | 45 390 509,5 | 36 880 511,5 | 8 509 998,0 |

| 2001 | 41 990 788,5 | 33 302 241,2 | 8 688 547,3 |

| 2000 | 33 946 526,9 | 29 508 025,6 | 4 438 501,3 |

На рис. 1.4 наведена структура Державного бюджету України у 2003–2007 роках у розрізі джерел надходжень.

Рис. 1.4. – Структура Державного бюджету України у 2003–2007 роках у розрізі джерел надходжень

Аналіз графіків рис. 1.4 показує, що питома вага прямих податків в Державному бюджеті України у 2003–2007 роках поступово знижується з рівня 28,3% у 2003 році до рівня 24,7% у 2007 році. В той же час йде симптоматичне розширення питомої ваги непрямих податків в Державному бюджеті України у 2003–2007 роках з рівня 40,0% у 2003 році до рівня 53,3% у 2007 році, як за рахунок прямих податків, так ї за рахунок інших джерел доходів.

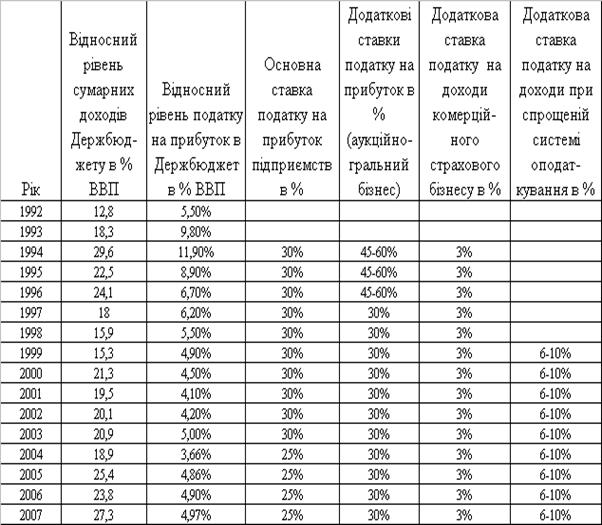

Як показує аналіз порівняльної структури составу прямих податків в Державному бюджеті України станом за 2003 рік та за 2007 рік (стан жовтня) питома вага окремих податків має наступну динаміку:

– питома вага податку на прибуток підприємств знизилась з рівня 77,32% (у 2003 році) до рівня 73,68% (у 2007 році);

– питома вага рентних платежів зросла з рівня 22,24% (у 2003 році) до рівня 25,53% (у 2007 році);

– питома вага держмита зросла з рівня 0,44% (у 2003 році) до рівня 0,72% (у 2007 році).

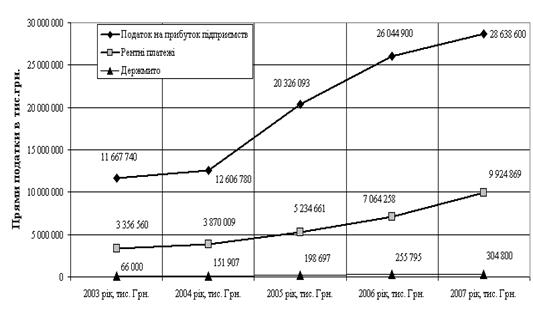

Рис. 1.5. – Динаміка росту абсолютних рівней прямих податків в Державному бюджеті України у 2003–2007 роках

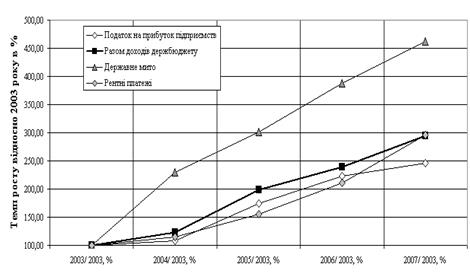

Спільний аналіз графіків рис. 1.5 – 1.6 дає наступну діагностику вагомості та структури прямих податків в Державному бюджеті України у 2003–2007 роках:

– основну частку в прямих податках займає податок на прибуток з підприємств, при цьому ця частка поступово зменшується з рівня 77,3% у 2003 році до рівня 73,7 у 2007 році за рахунок зростання часток рентних платежів та держмита;

– абсолютне зростання податку на прибуток підприємств в Державному бюджеті характеризується рівнями 11,7 млрд. грн. у 2003 році та 28,6 млрд. грн. у 2007 році;

– базовий темп росту податку на прибуток за 2003–2007 роки становить

245,4%, що нижче базового темпу росту доходів Держбюджету і рентної плати – 295,2% та в 1,8 рази менше темпу росту рівня платежів держмита (462%);

– ланцюговий темп росту податку на прибуток підприємств з рівня бюджету 2005 року (темп приросту відносно 2004 року – 61,2%) поступово знижується до рівня приросту 28,1% у 2006 році та до рівня приросту 9,9% у 2007 році, тобто стабілізується до рівня 8,0% щорічного приросту, характерного для 2003–2004 років.

Рис. 1.6. – Динаміка базового темпу росту прямих податків в Державному бюджеті України у 2003–2007 роках (відносно рівня 2003)

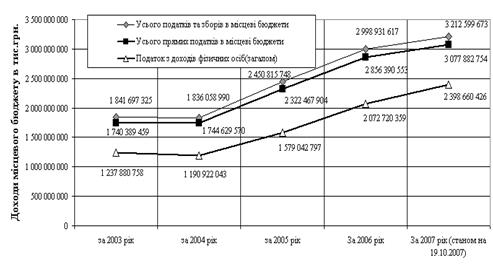

Рис. 1.7. – Динаміка росту абсолютного рівня сумарних доходів в місцеві бюджети по Київській області за 2003–2007 роки та основних структурних джерел місцевих доходів

Аналіз графіків рис. 1.7 показує, що в структурі джерел доходів місцевих бюджетів по Київській області:

– сумарно прямі податки характеризуються практично постійним рівнем питомої ваги від 94,5% у 2003 році до 95,8% у 2007 році;

– основним прямим податком в доходах місцевих бюджетів є прямий податок з доходів фізичних осіб, який має питому вагу 67,2% у 2003 році та 74,7% у 2007 році.

На графіках рис. Ж.1, Ж.2 Додатку Ж наведена структура прямих податків в місцеві бюджети по Київській області у 2003–2007 роках та структура основного прямого податку з доходів фізичних осіб у 2003–2007 роках.

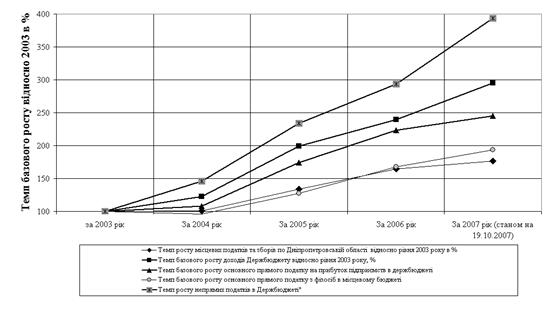

На рис. 1.8 наведені графіки порівняння темпів росту доходів та основних прямих податків в державному та місцевих бюджетах у 2003–2007 роках.

Рис. 1.8. – Порівняння темпів росту доходів та основних прямих податків в державному та місцевих бюджетах у 2003–2007 роках.

Як показує аналіз графіків рис. 1.8:

– темп росту доходів місцевих бюджетів у Київській області за 2003–2007 рік становить 176,4%, що в 1,8 рази нижче темпів росту доходів Держбюджету України за 2003–2007 роки – 295,2%;

– при цьому темп росту основного прямого податку з доходів фізичних осіб в місцевих бюджетах у Київській області за 2003–2007 рік становить 193,8%, що є нижче, ніж темп росту основного прямого податку на прибуток підприємств в державному бюджеті України за 2003–2007 рік – 245,4%;

– основний внесок в більш високий темп росту доходів Державного бюджету, ніж темп росту доходів місцевих бюджетів, вносить зростання непрямих податків в державному бюджеті з темпом росту 390,0% за 2003–2007 роки, які в місцевих бюджетах відсутні.

Слід відмітити, що основні прямі податки в Державному бюджеті (податок на прибуток підприємств) та місцевих бюджетах (податок з доходів фізичних осіб) знаходяться в діалектичному протиріччі:

– підвищення рівня заробітної плати на підприємстві супроводжується при ринковому регулюванні цін реалізації продукції підвищенням собівартості, тобто зниженням прибутку підприємства;

– таким чином природним процесом при підвищенні частки заробітної плати в собівартості продукції з сучасного рівня 10 –12% для України до європейського рівня 25 –30% будуть 2 ефекти: а) зростання рівня прямого податку з доходів фізичних осіб в місцевих бюджетах; б) зниження рівня прибутковості підприємств та падіння рівня прямого податку на прибуток підприємств в Державному бюджеті України.

2. Механізм справляння прямих податків та аналіз їх впливу на регулювання ринкових відносин

2.1 Механізм справляння прямих податків на прикладі окремих податків (прибуток, земля, транспорт)

Основні прямі податки з підприємництва в Україні справляються згідно з наступним механізмом:

1. Платник податку самостійно нараховує обсяг оподатковуємої бази за звітний період і суму зобов’язання по сплачуємій сумі податку згідно ставки оподаткування та в обумовлений законом [5] строк подає декларацію в районну податкову інспекцію.

2. Платник податку в обумовлений законом строк [5] після закінчення строку подання декларацій (звичайно на протязі 10 днів) перераховує зазначену в декларації сум податку на рахунки державного та місцевих бюджетів в державному казначействі України.

3. Районна податкова інспекція на основі даних державного казначейства в облікову картку платника податків інформацію про сплачені суми податків та розраховує суму податкового боргу (несплати обумовленої зобов’язанням суми податку) чи переплати (внесення більшої суми податку, ніж визначено зобов’язаннями).

4. Районна податкова адміністрація у випадку появи податкового боргу по закінченню законодавчо встановленого строку сплати податкового зобов’язання розпочинає процедуру примусового стягнення податкового боргу з нарахуванням додаткового штрафу та сум пені за прострочку сплати податків.

5. Районна податкова інспекція має право на кабінетну та виїзну перевірку правильності самостійного нарахування платником податків зобов’язання, після чого проводить донарахування та стягнення несплачених сум податків.

а) п орядок складання декларації з податку на прибуток підприємства

Порядок [38] розроблено на підставі норм Закону України від 28 грудня 1994 року №334/94 «Про оподаткування прибутку підприємств» [6] та Закону України від 21 грудня 2000 року №2181III «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами» [5].

Цей Порядок застосовується всіма платниками податку на прибуток підприємств (далі – платники податку), крім страховиків та банків, для яких установлюються окремі порядки складання декларацій.

Декларація з податку на прибуток підприємства (далі – декларація) та додатки до неї (Додаток Л) подаються платником незалежно від того, чи виникло у звітному періоді в платника податкове зобов'язання чи ні.

Починаючи з податкового періоду – перший квартал 2006 року, декларація заповнюється в гривнях, без копійок, з відповідним округленням за загальновстановленими правилами.

Податок на прибуток за квартал, півріччя, три квартали та рік розраховується за правилами, установленими п. 11.1 ст. 11 і п. 16.4 ст. 16 Закону №334 [6], наростаючим підсумком з початку звітного календарного року.

У декларації зазначаються усі передбачені в ній показники. Якщо будь-який рядок декларації не заповнюється через відсутність операції (суми), то такий рядок прокреслюється, крім випадків, прямо визначених у декларації.

Дані, наведені в декларації, повинні підтверджуватись первинними документами обліку та відповідати податковому обліку (звітності).

Достовірність даних підтверджується підписами керівника і головного бухгалтера та засвідчується печаткою підприємства.

Оригінал декларації з відповідними додатками подається платником до податкового органу за місцезнаходженням платника на одному двосторонньому аркуші форматом А4 з відповідними додатками на односторонніх аркушах форматом А4. Подання копій декларації та додатків не дозволяється. Декларація та додатки до неї не підлягають обов'язковому скріпленню між собою (прошнуровуванню).

Порядок виправлення самостійно виявлених помилок:

1. Якщо платником самостійно виявлено помилки, що містяться у раніше поданій ним декларації, то відповідно до п. 5.1 ст. 5 Закону №2181 (з урахуванням строків давності) такий платник має право надати уточнюючий розрахунок.

Платник податку має право не подавати такий розрахунок, якщо такі уточнені показники зазначаються ним у складі податкової декларації за будь-який наступний податковий період, протягом якого такі помилки були виявлені.

2. Якщо після подачі декларації за звітний період платник податку подає нову декларацію з виправленими показниками до закінчення граничного строку подання декларації за такий самий звітний (податковий) період, то така звітна декларація не вважається уточнюючою, а штрафи, визначені в пункті 17.2 статті 17 Закону №2181, не застосовуються.

3. Платник податку, який до початку його перевірки податковим органом самостійно виявляє факт заниження податкового зобов'язання минулих податкових періодів, зобов'язаний:

а) або надіслати уточнюючий розрахунок і сплатити суму такої недоплати та штраф, нарахований відповідно до пункту 17.2 статті 17 Закону №2181. Уточнюючий розрахунок, який відображає виправлені показники, складається за формою, що додається до цього Порядку;

б) або відобразити суму такої недоплати у складі декларації, що подається за наступний податковий період, збільшену на суму штрафу, нарахованого відповідно до пункту 17.2 статті 17 Закону №2181, з відповідним збільшенням загальної суми податкового зобов'язання з податку. При цьому виправлення помилок здійснюється шляхом відображення сум раніше занижених (завищених) показників декларацій (валових доходів, витрат та амортизаційних відрахувань) у складі валового доходу (рядок 02.2) та валових витрат (рядок 05.2) того податкового періоду, за який подається звітна декларація.

Порядок заповнення декларації:

1. Декларація складається із заголовної та двох основних частин і десяти додатків, з яких сім (К1 – К7) подаються щокварталу, у тому числі за рік, а три (Р1 – Р3) подаються виключно за рік. Додаток К1 складається з двох частин – К1/1 та К1/2. Частина К1/2 заповнюється платниками податку, які нараховують амортизаційні відрахування на суму витрат, пов'язаних із видобутком корисних копалин. У разі, якщо окремі рядки декларації не заповнюються через відсутність відповідних операцій, платники податку не подають податковому органу передбачені відповідним рядком декларації додатки.

У заголовній частині декларації відображаються повна назва підприємства (відповідно до установчих документів), зареєстрованого в установленому порядку, ідентифікаційний код, код виду економічної діяльності, місцезнаходження та номер телефону платника (факс, електронна адреса – за бажанням). В основній частині та в додатках показники відображаються на підставі норм, установлених Законом №334 [6] та Законом України від 22 травня 2003 року №889IV «Про податок з доходів фізичних осіб» [21].

2. Порядок заповнення додатків К2, К4, К5, К6, К7, Р1, Р2, Р3 визначається формами цих додатків. Показники, відображені в декларації та у відповідних додатках з однаковим кодом рядків, повинні збігатися. Особливості використання показників додатка К1 визначено в рядках таблиці цього розділу з кодами 01.2, 04.2, 04.10, 04.12, 07, а додатка К3 – у рядку з кодом 01.4.

Строки подання декларації та сплати податку

1. Декларація подається платником податку до державного податкового органу для реєстрації протягом 40 календарних днів, наступних за останнім календарним днем звітного (податкового) періоду.

2. Підприємства, основною діяльністю яких є виробництво сільськогосподарської продукції, подають декларацію за підсумками податкового (звітного) року в терміни, встановлені законом для річного базового податкового (звітного) періоду.

3. Сплата податку здійснюється:

– до дати подання уточнюючого розрахунку згідно з п. 17.2 статті 17 Закону №2181;

– в інших випадках – у строки, визначені пунктом 5.3 статті 5 Закону №2181.

4. Якщо останній день строку подання декларації (сплати податку) припадає на вихідний (святковий) день, останнім днем такого строку вважається наступний за вихідним (святковим) операційний (банківський) день.

б) порядок подання податкового розрахунку земельного податку [36]:

1. Юридичні особи самостійно обчислюють суму податкового зобов'язання щодо земельного податку в порядку та за ставками, визначеними Законом України «Про плату за землю» [19].

2. Розрахунок податку складається на підставі даних державного земельного кадастру за станом на 1 січня поточного року і щороку подається власниками землі та/або землекористувачами до органу державної податкової служби за місцезнаходженням земельної ділянки до 1 лютого поточного року з розбивкою річної суми земельного податку рівними частками за місяцями, а землекористувачами – виробниками товарної сільськогосподарської і рибної продукції – з розбивкою річної суми на дві рівні частки.

Податкова звітність може бути надана податковому органу за добровільним рішенням платника податків в електронній формі за умови дотримання чинного законодавства, що регулює ці питання.

3. До податкового розрахунку додаються наступні додатки:

– додаток 1 – «Відомості про наявність документів на землю»;

– додаток 2 – «Звіт про пільги на земельний податок»;

– додаток 3 – «Розрахунок суми земельного податку на земельні ділянки сільськогосподарського призначення»;

– додаток 4 – «Розрахунок суми земельного податку на земельні ділянки населених пунктів, яким встановлено грошову оцінку»;

– додаток 5 – «Розрахунок суми земельного податку на земельні ділянки населених пунктів, яким не встановлено грошову оцінку»;

– додаток 6 – «Розрахунок суми земельного податку на земельні ділянки несільськогосподарського призначення за межами населених пунктів».

4. У разі набуття права власності та/або права користування земельною ділянкою протягом року платник земельного податку подає звітний Розрахунок протягом місяця від дня виникнення такого права.

5. У разі зміни протягом року грошової оцінки землі, функціонального використання землі, настання іншої зміни чи виявлення помилок, що змінюють суму земельного податку за звітний(і) місяць(і), платник податку подає новий звітний Розрахунок з виправленими показниками за такий(і) звітний(і) місяць(і) у строки, установлені підпунктом 4.1.4 «а» пункту 4.1 статті 4 Закону України «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами» [5], без застосування штрафів, установлених пунктом 17.2 статті 17 цього Закону.

6. До органів державної податкової служби подається оригінал Розрахунку (Додаток П). Подання ксерокопії не припускається. До Розрахунку додаються всі необхідні додатки. Додаток 1 до Розрахунку є обов'язковим для всіх платників податку. Додаток 2 подається власниками землі та землекористувачами, які мають пільги щодо сплати земельного податку. Додатки 3 – 6 подаються в залежності від наявності земельних ділянок відповідної категорії та від того, встановлена чи ні їх грошова оцінка.

7. Якщо власники землі та/або землекористувачі, що користуються пільгами щодо земельного податку, мають у підпорядкуванні госпрозрахункові підприємства або здають у тимчасове користування (оренду) земельні ділянки, окремі будівлі або їх частини, то вони подають, крім додатків 1 і 2, відповідні додатки в залежності від категорії земельних ділянок, які здані в тимчасове користування (оренду) або на яких розташовані ці госпрозрахункові підприємства, окремі будівлі або їх частини, здані у тимчасове користування (оренду).

8. Якщо останній день терміну подання Розрахунку припадає на вихідний або святковий день, то останнім днем терміну вважається наступний за вихідним або святковим операційний (банківський) день.

9. Розрахунок може бути заповнений від руки чорнильною чи кульковою ручкою або віддрукований (заповнення олівцем не припускається), без виправлень і помарок; у рядках, де відсутні дані для заповнення, має бути проставлена риска. Суми земельного податку в Розрахунку проставляються в гривнях, з копійками, з відповідним округленням за загальновстановленими правилами.

12. Платник земельного податку виправляє самостійно виявлені ним помилки у порядку, установленому пунктом 5.1 статті 5 і пунктом 17.2 статті 17 Закону України від 21 грудня 2000 року №2181 «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами» [5].

13. Якщо за результатами подання уточнюючого Розрахунку виникає потреба в поверненні надміру сплаченого податку, то разом з таким уточнюючим Розрахунком платником має бути подана заява про повернення надміру сплаченого податку з дотриманням граничних строків її подання. Якщо строк подання такої заяви закінчився, то уточнюючий Розрахунок не подається.

14. Працівник органу державної податкової служби перевіряє поданий платником податку Розрахунок, ставить дату перевірки цього Розрахунку та особистий підпис.

15. Податкове зобов'язання, самостійно визначене платником податку, вважається узгодженим з дня подання Розрахунку земельного податку до державного податкового органу і не може бути оскаржене платником в адміністративному або судовому порядку.

16. За порушення податкового законодавства платники несуть відповідальність згідно з чинним законодавством.

В) порядок заповнення і подання Розрахунку суми податку з власників транспортних засобів та інших самохідних машин і механізмів до органу державної податкової служби [37]

1. Платники податку (юридичні особи) самостійно обчислюють суму податкового зобов'язання щодо податку з власників транспортних засобів та інших самохідних машин і механізмів (далі – податок) за ставками, зазначеними у статті 3 Закону України «Про податок з власників транспортних засобів та інших самохідних машин і механізмів» [20], із змінами та доповненнями.

2. Розрахунок податку складається на підставі бухгалтерських звітних даних про кількість транспортних засобів та інших самохідних машин і механізмів станом на 1 січня поточного року і подається платником податку до органів державної податкової служби за місцезнаходженням та місцем постійного базування транспортних засобів у строки, визначені підпунктом 4.1.4 статті 4 Закону України «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами» [5] для річного звітного періоду, – протягом 60 календарних днів після останнього календарного дня звітного (податкового) року. За придбані протягом року транспортні засоби Розрахунок подається до органу державної податкової служби у 10 денний термін після їх реєстрації у відповідних органах.

За транспортні засоби, придбані протягом року, податок сплачується перед їх реєстрацією за наступними строками сплати (кварталами), які не настали, починаючи з кварталу, у якому проведена реєстрація транспортного засобу.

3. Податок, самостійно визначений платником податку, вважається узгодженим з дня подання Розрахунку до органу державної податкової служби і не може бути оскаржений платником у адміністративному або судовому порядку.

4. Якщо останній день строку подання Розрахунку припадає на вихідний або святковий день, то останнім днем строку вважається наступний за вихідним або святковим робочий день.

5. Керівником органу державної податкової служби або його заступником за письмовим запитом платника граничні строки для подання Розрахунку можуть бути продовжені за правилами і на підставах, що встановлені пунктом 15.4 статті 15 Закону та наказом Державної податкової адміністрації України від 19.03.2001 №113 «Про затвердження Порядку застосування норм пункту 15.4 статті 15 Закону України «Про порядок погашення зобов'язань платників податків перед бюджетами та державними цільовими фондами».

6. Платник податку може подати Розрахунок до органу державної податкової служби за місцезнаходженням та місцем постійного базування транспортних засобів на паперовому носії або в електронній формі. Розрахунок може бути надісланий до органу державної податкової служби поштою з повідомленням про вручення не пізніше ніж за 10 днів (дата відправлення на поштовому штемпелі) до закінчення граничного терміну, установленого для подання Розрахунку.

7. На титульному аркуші Розрахунку (Додаток М) платник податку вказує назву підприємства, установи, організації, місцезнаходження, телефон, поточний рахунок, ідентифікаційний код за Єдиним державним реєстром підприємств та організацій України (ЄДРПОУ), код за Загальним класифікатором галузей народного господарства України (ЗКГНГУ) та назву органу державної податкової служби, до якої подається Розрахунок.

8. У верхній частині титульного аркуша Розрахунку (з правого боку) платником податку у спеціальному полі позначкою «Х» зазначається тип Розрахунку (загальний або уточнений) відповідного рядка.

9. В іншому спеціальному полі, що знаходиться під спеціальним полем про тип Розрахунку вказується позначкою «Х» ознака Розрахунку (за відповідний період або за придбані транспортні засоби).

10. Форма Розрахунку заповнюється в такому порядку:

До граф уносяться:

гр. 1 – номер за порядком;

гр. 2 – код транспортного засобу за Гармонізованою системою опису та кодування товарів;

гр. 3 та 4 – назва марки та модель транспортного засобу;

гр. 5 – об'єм циліндрів двигуна в розрізі кожної марки і моделі транспортного засобу, потужність електродвигуна і довжина плавзасобу;

гр. 6 – дані про кількість однорідних транспортних засобів у розрізі марок і моделей;

гр. 7 – ставка податку, що застосовується при розрахунку податку з кожних 100 см куб. об'єму циліндрів двигуна, із 1 кВт потужності електродвигуна і 100 см довжини плавзасобу в розрізі кожної моделі і марки транспортного засобу.

За транспортними засобами з електродвигуном податок нараховується шляхом множення ставки податку на кількість кіловат потужності електродвигуна;

гр. 9 – код пільги (згідно з довідником пільг), за якою повністю або частково звільняється від сплати податку транспортний засіб;

гр. 10 – сума пільг, наданих за транспортними засобами;

гр. 11 – загальна сума податку, що підлягає сплаті за звітний рік при подачі загального чи уточненого Розрахунків (гр. 8 мінус гр. 10);

11. Сума податку, що підлягає сплаті (гр. 11), округлюється (менше 50 копійок – відкидається, а 50 коп. і більше – округлюється до 1 гривні і розбивається платником на чотири рівні частини, кожна по 25 відсотків від загальної суми податку підсумкової стрічки) і відображається платником податку в Розрахунку за поквартальними термінами сплати.

12. Розрахунок податку підписується керівником підприємства і головним бухгалтером (указуються повністю їх прізвища, імена та по батькові, проставляються дата, місяць та рік складання Розрахунку), скріплюється печаткою і подається до органу державної податкової служби.

13. Якщо платником податку самостійно виявлено помилки, що містяться у раніше поданому ним Розрахунку, то такий платник зобов'язаний подати уточнений Розрахунок, що містить виправлені показники.

14. Якщо у зв'язку з виправленням помилки визначено заниження податкового зобов'язання, то платник протягом 10 календарних днів від дня подачі уточненого розрахунку зобов'язаний:

– сплатити суму недоплати;

– самостійно нарахувати та сплатити штраф у розмірі 10 відсотків від суми такої недоплати.

Якщо у зв'язку з виправленням помилки визначено завищення податкових зобов'язань, то платнику зменшуються такі податкові зобов'язання за датою подання уточненого розрахунку.

Зайво сплачена сума податку за бажанням платника повертається йому або зараховується за його заявою в рахунок майбутніх платежів. Повернення сум зайво сплаченого податку провадиться у терміни, установлені чинним законодавством України.

15. До уточненого Розрахунку додається Довідка про суми податку з власників транспортних засобів та інших самохідних машин і механізмів, які зменшують або збільшують податкові зобов'язання в результаті виправлення самостійно виявленої помилки, допущеної в попередніх звітних періодах.

До кожного уточненого Розрахунку (за відповідний період або за придбані транспортні засоби) подається окрема Довідка.

16. У Довідці платником зазначається звітний період, що уточнюється, назва підприємства, установи, організації, ідентифікаційний код за Єдиним державним реєстром підприємств та організацій України (ЄДРПОУ), місцезнаходження та телефон.

Дані показників, що впливають на суму податку в картці особового рахунку платника податку, заносяться в Довідку у такому порядку:

рядок 1 – загальна сума податку, що підлягає сплаті згідно з попередньо поданим Розрахунком (загальним або уточненим);

рядок 2 – загальна сума податку, що підлягає сплаті згідно з уточненим Розрахунком;

рядок 3 – сума, яка збільшує податок у зв'язку з виправленням помилки, тобто різниця між сумою податку згідно з уточненим Розрахунком, який подається, та сумою податку згідно з попередньо поданим Розрахунком (загальним або уточненим);

рядок 4 – сума, яка зменшує податок у зв'язку з виправленням помилки, тобто різниця між сумою податку згідно з попередньо поданим Розрахунком (загальним або уточненим) та сумою податку згідно з уточненим Розрахунком, який подається;

рядок 5 – зміст помилки платника, яка призвела до збільшення або зменшення податку;

рядок 6 – сума штрафу, яку платник повинен сплатити до бюджету внаслідок заниження податку.

17. У нижній частині Довідки платником податку проставляється дата подання Довідки, стверджується підписами керівника і головного бухгалтера підприємства, установи, організації вірність внесеної інформації та скріплюється печаткою.

18. Органом державної податкової служби вноситься до Довідки відповідний реєстраційний номер уточненого Розрахунку, з яким подано Довідку.

19. Якщо за результатами подання уточненого Розрахунку виникає потреба в поверненні надміру сплаченого податку, то разом з таким уточненим Розрахунком платником має бути подана заява про повернення надміру сплаченого податку з дотриманням граничних строків її подання, установлених пунктом 15.3 Закону. Якщо строк подання такої заяви закінчився, то уточнений Розрахунок не подається.

2.2 Облік та контроль справляння прямих податків органами районних державних податкових інспекцій

Інструкцією Державної податкової адміністрації України (ДПА України) [31] встановлюється порядок ведення органами державної податкової служби оперативного обліку податків і зборів (обов'язкових платежів), надходження яких контролюється органами державної податкової служби та які передбачені бюджетною класифікацією України за доходами до Державного бюджету України, місцевих бюджетів та державних цільових фондів, а також сум штрафних (фінансових) санкцій та пені, що застосовуються до підприємств, установ, організацій та громадян відповідно до чинного законодавства (далі – платежі до бюджету).