| Похожие рефераты | Скачать .docx |

Курсовая работа: Бюджетирование на предприятии

Введение

Сущность и этапы бюджетирования организации

1.1 Сущность, цели и задачи бюджетирования

1.2 Бюджетный контроль

1.3 Нормативно-правовая база, регулирующая процесс бюджетирования в Российской Федерации.

1.4 Анализ зарубежного опыта бюджетирования предприятий

Список источников

Введение

Термин «бюджетирование» известен уже давно. В плановой экономике, существовавшей во времена Советского Союза, бюджетирование активно применялось в подавляющем большинстве субъектов рынка, составляя основу всей сферы управления, производства и распределения продукции. С наступлением эпохи рыночной экономики планирование уступило место действиям, а бюджетирование стало использоваться преимущественно в государственных бюджетных учреждениях. Однако укрупнение предприятий частной собственности, нормализация рыночных структур возрождает необходимость планирования и в рыночной экономике, равно как и контроля над расходами и движением денежных средств внутри организации.

Бюджетирование в каноническом смысле представляет собой процесс составления бюджета, а последний, в свою очередь, является числовым выражением планируемых доходов и расходов организации. Однако нетрудно заметить, что существует еще целый ряд вопросов, связанных с данной областью деятельности, и что зачастую под термином «бюджетирование» подразумевается вся совокупность связанных с составлением бюджета задач и методов их решения.

Планирование как вид управленческой деятельности направлено на выбор оптимальной альтернативы развития объекта управления, рассчитанной на определенный временной период:

- всегда представляет собой предварительное принятие решений, направленных на достижение требуемых результатов в перспективе;

- должно быть гибким и способным адаптироваться к постоянным изменениям самого объекта управления, изменением внешней среды, т.е. процесс планирования – процесс итерационный;

- направлено на достижение желаемого состояния объекта хозяйствования, предполагает предотвращение ошибочных действий и сокращение неиспользованных возможностей;

- роль заключается не в предсказании будущего состояния объекта и не в пассивном приспособлении к изменениям, а в активном преобразовании объекта планирования.

Основной целевой функцией планирования становится обеспечение долгосрочной конкурентоспособности, которая обусловливает прочность и устойчивость объекта управления на рынке. Другая основная функция –информационно-ориентирующая. Ключевая задача заключается не только в обработке статистической информации, сколько в том, чтобы дать ориентиры для менеджеров, которые, с одной стороны соответствовали их интересам, а с другой стороны способствовали достижению основных результатов плана.

Анализ исторических, социально-политических и организационно-правовых особенностей развития российской экономики свидетельствует о необходимости внедрения особого вида планирования на предприятии – индикативного планирования. Актуальность исследования данной проблемы определяется тем обстоятельством, что на сегодняшний день в мировой экономической теории и практике большинство теоретических и методологических положений индикативного планирования остаются дискуссионными и недостаточно разработанными. Вследствие этого представляется целесообразным не столько адаптировать существующие теоретические положения и конкретные схемы индикативного планирования к реалиям российской экономики, сколько разработать целостную концепцию индикативного планирования хозяйствующего субъекта применительно к российским условиям и на ее основе создать отечественную модель индикативного планирования. Постоянное стремление к разработке системы финансового планирования, адекватно отвечающей требованиям рыночной экономики, привело руководство многих хозяйствующих субъектов к внедрению системы бюджетирования деятельности предприятия.

1 Сущность и этапы бюджетирования организации

1.1 Сущность, цели и задачи бюджетирования

Бюджетирование представляет собой процесс составления и исполнения бюджета (по энциклопедическому определению, бюджет – роспись денежных доходов и расходов государства, предприятия, учреждения на определенный период, утвержденная в законодательном порядке), то есть документа, содержащего инструкции по формированию, распределению и расходованию ограниченных ресурсов организации. В зависимости от поставленных целей (стратегическое или оперативное планирование) бюджет составляется на различные периоды – год, полгода, квартал, месяц, декаду, неделю и т.д. – и с различной глубиной проработки.

Бюджетирование дает возможность менеджменту постоянно иметь общую картину функционирования организации и ее финансового состояния, прогнозировать финансовый результат, контролировать возможные риски и оптимизировать затраты, ставить перед подразделениями четкие цели по достижению конкретных доходных отметок и анализировать соотношение доходов и расходов в разрезе различных показателей, подразделений и проектов.

Бюджет – как многофакторная система

Постараемся определить необходимый перечень факторов для конечной структуры бюджета. Это как система координат, в которой мы будем исследовать структуру бюджетного плана и отчета, “расщеплять” на блоки и определять внутреннюю взаимосвязь между этими блоками. Одним из основных показателей качества выбираемой системы факторов в соответствии с теорией факторного анализа[1] , является их максимальная ортогональность, т.е. отсутствие корреляции. Для создания корректной и, в то же время, достаточно детальной системы приходится пользоваться иерархическим методом[2] , т.е. выбирать факторы, определяющие достаточно общие характеристики бюджета, а затем, в рамках данных факторов вводить, где необходимо, дополнительные подструктуры, более полно описывающие исследуемую систему.

1-й фактор – “принадлежность добавленной стоимости”. Этот фактор достаточно глубоко проработан в современной теории бюджетирования[3] . Предполагает структуру бюджета в виде: производство – отгрузка – оплата. Производство, как создание добавленной стоимости, отгрузка – как переход права собственности на товар к покупателю, оплата – реальное подтверждение стоимости товара. Реализуется данная структура как бюджет доходов и расходов (БДР), и бюджет движения денежных средств (БДДС). Несмотря на то, что представлено всего два типа бюджета, необходимо четко осознавать, что БДР включает в себя две части – производство и отгрузку. “Бюджет по производству” и “бюджет по отгрузке” два бюджета, почти полностью совпадающие по структуре, но отличающиеся самым главным – объемом и структурой выпуска. И тот и другой должны содержать затраты на труд, сырье и материалы, и т.д. и т.п. в соответствии со структурой, рассматриваемой ниже для такого рода бюджетов.

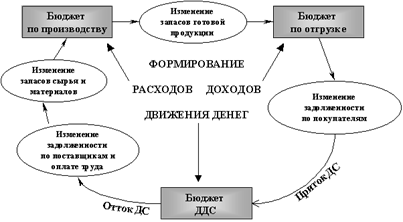

Схему взаимосвязи всех трех типов бюджетов можно представить в виде:

Рис. 1. Схема взаимосвязи БДР и БДДС

На рис.1 видно, что запасы готовой продукции выступают в роли своеобразного буфера между объемом и структурой производства (где, например, минимальный объем производимой партии ограничен технологической эффективностью процесса) и объемом и структурой продаж, которые определяются пропускной способностью каналов сбыта и конечным потребительским спросом. Кроме того, совершенно четко показано, что, вследствие отличия структуры производства и сбыта за планируемый период, доходы и расходы считаются исходя из разных объемов продукции, соответственно, добавленная стоимость и прибыль, сформированные в производстве, и отгруженные покупателям различны (часть произведенной прибыли еще лежит на складе в виде незавершенки или готовой продукции). Несмотря на кажущуюся очевидность сделанного заключения, часто при сведении доходов и расходов в управленческой отчетности этот момент упускается, что приводит к искажениям реальной картины.

Подобная же структура в общем смысле характерна для любого товара, имеющего определенную рыночную цену, или определенные условия формирования данной цены (например, проектно-изыскательские работы или строительство). Там имеют место производство работ (услуг), сдача их заказчику, оплата.

Временная упорядоченность в этой цепочке обычно представлена в виде:

Оплата– производство – отгрузка (механизм предоплаты)

Производство – отгрузка – оплата (механизм оплаты по факту)

Этапы бюджетирования

Выделим основные этапы бюджетирования и кратко охарактеризуем их с точки зрения обработки информации (Рис. 2).

Рис. 2. Этапы бюджетирования

Составление бюджета. В общем случае в процессе составления бюджета до служб и подразделений организации доводятся контрольные цифры предполагаемого распределения ресурсов на интересующий период. Эти структуры формируют свои собственные бюджеты (первичные бюджеты), исходя из поставленных целей (скажем, увеличение кредитного портфеля на 20 %) и имеющихся в наличии ресурсов, после чего представляют их на согласование и утверждение. Согласованные первичные бюджеты являются теми блоками, из которых строится проект бюджета всей организации. Для обеспечения последующего контроля прогнозы и планы, на основе которых вырабатываются бюджеты, и их последующие изменения должны сохраняться в системе с обязательной регистрацией ответственного лица.

Этап составления бюджета характеризуется следующими признаками:

- наличествует большое количество новой информации;

- источники информации могут быть территориально разнесены и независимы;

- основной поток информации движется в одном направлении – от функциональных структур к менеджменту;

- процесс имеет собирательный, консолидирующий характер.

Утверждение бюджета. В процессе утверждения происходит урегулирование отдельных статей и перераспределение акцентов. Внешний вид проекта бюджета может существенно измениться по сравнению с исходным. Окончательный его вариант зависит от множества разнородных факторов, в том числе от конъюнктуры рынка, стабильности социально-экономической ситуации, даже от предстоящих отпусков сотрудников и т.д. Результат этой стадии – бюджет организации, принятый на интересующий период.

Поскольку многие факторы (в частности, элементы рыночной конъюнктуры) обычно не удается предсказать на длительные периоды с высокой степенью точности, иногда применяется технология гибкого бюджета, в который заранее заложена возможность изменения в зависимости от динамики тех или иных показателей.

Данный этап характеризуется тем, что проект бюджета, локализованный в одном месте, подвергается различным структурным и количественным преобразованиям, которые призваны привести его показатели в состояние, наибольшим образом соответствующее оптимальному распределению имеющихся ресурсов.

Доведение контрольных цифр. После утверждения проекта бюджета необходимо сообщить обо всех изменениях составителям первичных бюджетов, то есть довести до них утвержденные контрольные цифры, а при необходимости дать им возможность скорректировать исходные бюджеты. Сущность этого процесса заключается в выделении фрагментов бюджета (по своей структуре и сути они являются первичными бюджетами) и доведении их до нижестоящих структур. Авторы первичных бюджетов приводят их в соответствие с контрольными показателями, корректируя показатели с условием полного распределения ресурса. Задача обработки доведенных сверху показателей заключается в изменении значений ресурсов в узлах бюджетного «дерева» и нижележащей иерархии. Откорректированные первичные бюджеты подразделений и служб снова консолидируются для поддержания бюджета организации в актуальном состоянии.

На этом этапе процесс бюджетирования характеризуется большим количеством операций, связанных с выделением подсхем для автономной работы и последующей их консолидацией в целях проверки на целостность и достоверность данных. По своему назначению это – процесс распределения.

Исполнение бюджета. Исполнение бюджета – наиболее продолжительная и ответственная из всех стадий бюджетирования. Здесь бюджет может претерпевать различные коррективы в зависимости от изменившихся внешних условий или внутренних потребностей: ресурсы перераспределяются и сокращаются, статьи бюджета пропорционально уменьшаются, бюджет изменяется по специально описанным алгоритмам и т.д.

Фактически это - редактирование локализованной в одном месте информации и доведение результатов коррекции до заинтересованных сторон.

Контроль исполнения. Данный этап фактически начинается с момента утверждения бюджета. Поскольку его длительность не определяется календарным сроком бюджета, он может продолжаться достаточно долго. Здесь производится анализ результатов деятельности организации и причин отклонений реального исполнения бюджета от запланированного. На основании итогов этого этапа могут измениться не только ход исполнения бюджета или бизнес-модель, но и направления бизнеса всей организации.

Основная функция автоматизированной системы на данном этапе – формирование различных аналитических отчетов о ходе исполнения бюджета.

Документооборот

Общий случай бюджетирования можно изобразить на схеме и описать в терминах документооборота. На Рис. 2. представлена диаграмма потоков данных, составляющих основу процесса бюджетирования. Они даны в упрощенном виде – в частности, не показаны сервисные функции и операции заключительного этапа, наступающего после полного исполнения бюджета. Этот этап связан с архивированием информации для дальнейшего использования при составлении последующих бюджетов или в ходе различных проверок.

Исходя из всего вышеизложенного, можно констатировать, что основными функциями информационной системы бюджетирования являются:

- формирование первичных бюджетов подразделений и служб;

- консолидация первичных бюджетов;

- согласование и утверждение контрольных цифр на разных уровнях;

- доведение измененных показателей бюджета;

- различные преобразования бюджета в ходе его исполнения;

- автоматизация отдельных стадий контроля и предоставление интуитивно удобного инструментария для создания пользовательских отчетов;

- выполнение разнообразных сервисных функций, облегчающих бюджетирование (взаимодействие с офисными приложениями и возможность одновременно работать с несколькими вариантами бюджета).

Бюджет при его грамотном использовании может стать эффективным инструментом управления организацией, поскольку позволяет существенно увеличить как прозрачность организации для менеджмента, так и степень контроля над расходованием средств и достижением запланированных результатов работы. Именно поэтому проблемой бюджетирования озадачены не только государственные учреждения, для которых составление бюджета обязательно, но и многие коммерческие структуры.

Задача составления бюджета неизбежно вызывает необходимость постановки в организации управленческого учета. Прежде всего это объясняется адекватностью отражаемых в бюджете показателей: если представлена неверная информация, есть большая опасность принятия ошибочных управленческих решений.

Когда в организации налажен управленческий учет, отработаны процедуры составления бюджета, и он подготовлен и утвержден на какой-то определенный период, встает вопрос об эффективном использовании этого бюджета для поддержки принятия управленческих решений. Поэтому в организации должна быть четко прописана еще одна процедура – анализ бюджета. Он подразумевает итерационный (многоступенчатый) процесс контроля над исполнением бюджета и отклонениями плановых показателей от фактических. Анализ может проводиться как единожды – по окончании планового периода, так и с опережением (посредством прогнозирования окончательных значений параметров с использованием экономико-математических методов). В последнем случае степень недостоверности данных, конечно же, выше, но корректирующее управленческое воздействие можно осуществить заранее.

Значение бюджетирования для хозяйствующего субъекта состоит в том, что оно:

- воплощает выработанные стратегические цели в форму конкретных финансовых показателей;

- обеспечивает финансовыми ресурсами заложенные в производственном плане экономические пропорции развития;

- служит инструментом получения финансовой поддержки от внешних инвесторов.

Сегодня бюджетирование используется в российских компаниях крайне редко. Это объясняется нестабильностью инфляционных процессов, налогового законодательства, высокой степенью неопределенности на российском рынке и другими ограничивающими факторами, а так же, как это не печально, нежеланием многих руководителей вкладывать денежные средства в малоэффективный, по их мнению, процесс. Однако, общепризнанно, что эффективное управление финансами предприятия возможно лишь при планировании всех финансовых потоков, процессов и отношений хозяйствующего субъекта.

Методология бюджетирования предназначена для организации системы анализа и планирования денежных потоков, основанной на разработке и контроле исполнения иерархической системы бюджетов предприятия, которая позволит установить жесткий текущий и оперативный контроль за поступлением и расходованием средств, создать реальные условия для выработки эффективной финансовой стратегии.

Эффективность процедуры бюджетирования значительно повышается при внедрении комплексной автоматизированной системы бюджетного планирования деятельности предприятия (на базе компьютерной локальной сети), что позволяет максимально оперативно (ежедневно) получать информацию об исполнении бюджета и, соответственно, вносить необходимые коррективы в бюджеты в целях повышения эффективности оперативного управления финансовыми ресурсами предприятия.

Таким образом, возникла необходимость разработки новой комплексной системы планирования, отвечающей целям и задачам предприятия в условиях рыночной экономики, помогающей осуществлять эффективную управленческую деятельность. Разумеется, эта система должна базироваться на подходах и технологиях, используемых на западных предприятиях, имеющих многолетний опыт планирования.[4]

Одной из основных задач планирования является более эффективное распределение ресурсов. Планы помогут распределить действия, относящиеся к использованию ресурсов, но в них часто остаются нерешенными вопросы о том, какие ресурсы имеются и как именно их следует использовать для достижения целей. Чтобы решить эту проблему, руководители используют бюджеты.

По сути бюджетирование — это часть планирования, выраженная в числовых показателях. Для банка, конечно, в первую очередь важны финансовые бюджеты (прогнозный баланс, бюджет доходов и расходов, бюджет движения денежных средств), но даже и они включает иные показатели. Например, в бюджете закупок показатели часто приводятся «в штуках» (сколько компьютеров покупать), инвестиционный бюджет открытия нового филиала содержит информацию о том, сколько сотрудников там будет работать.

Перечислим основные задачи бюджетирования и посмотрим, что нужно для их решения:

1. Первая задача бюджетирования — контрольно-стимулирующая. Она включает контроль финансовых ресурсов организации, а также выработку методик стимулирования сотрудников на основании выполнения статей бюджета. Не случайно организация начинает постановку бюджетирования зачастую со сметы расходов, относя планирование доходов на будущее. Бюджет расходов в общем случае более управляем, чем бюджет доходов, его естественнее принимать «сверху вниз» — для решения задачи-минимум достаточно принять бюджет расходов, а контроль его выполнения проводить с помощью организационных мер.

2. Планирование необходимо для любого вида деятельности, но особенно оно важно для инвестиционной. Таким образом, чтобы планировать свою деятельность, мы должны также предусмотреть и утвердить ее затратную составляющую. Для инвестиционного бюджета особое значение имеет его реализуемость, так как любое значимое начинание, как правило, сразу же требует серьезных затрат (на персонал, материальное обеспечение, наем помещений, рекламу новой услуги). Если по каким-то причинам мы, начав инвестиционный процесс, не сможем реализовать его в указанные сроки, то, как минимум, будут заморожены значительные финансовые ресурсы, как максимум, вложенные средства пропадут полностью или частично. Вот почему так важно грамотно составить инвестиционный бюджет с учетом возможных рисков (повышения цен, срыва сроков строительства и т.д.).

3. Чтобы бизнес динамично развивался, должно быть известно, какие его составляющие успешны (прибыльны), а какие нет. Для этого существует анализ прибыльности по направлениям деятельности банка (он является частью бюджетного анализа), который проводится, как правило, по следующим компонентам: организационно-штатная структура; банковские продукты (РКО, кредитование и пр.); структура клиентской базы. Именно анализ прибыльности позволяет в первую очередь получить информацию о том, какие виды услуг приносят основную прибыль банку, какие филиалы и дополнительные офисы стоит развивать, а какие закрыть, с какими видами клиентов надо особо активно работать. Анализ доходов и расходов можно производить и просто на основании оперативных данных — лишь бы они были достаточно структурированы.

1.2 Бюджетный контроль

В современных условиях любая компания функционирует в жестких условиях конкурентной среды. Ее деятельность должна быть направлена на завоевание и удержание предпочтительной доли рынка, на достижение превосходства над конкурентами, что обеспечивается в известной мере эффективной организацией системы контроля в компании.

Система внутреннего контроля компании должна ориентироваться на обеспечение следующих основных параметров эффективности функционирования в современных условиях: на устойчивое положение компании на рынках; на своевременную адаптацию систем производства и управления организации к динамичной внешней среде (рыночной конъюнктуре)[5] .

В рыночных условиях, характеризующихся высокой неопределенностью и нестабильностью внешней среды, эффективное управление предполагает значительный спектр объемов плановой и контрольной работы. Усиление конкурентных отношений на мировых и отечественных рынках, стремительное развитие и смена технологий, растущая диверсификация бизнеса, усложнение бизнес-проектов и другие факторы обуславливают новые требования к системе внутреннего контроля компании. В современных условиях внутренний контроль компании должен присутствовать на всех уровнях управления. Практически эффективная система внутреннего контроля – это гарантия успешной деятельности компании.

Основой системы внутреннего контроля является информационное обеспечение контрольной деятельности, включающее оперативную, плановую, нормативно-справочную информацию, классификаторы технико-экономической информации, системы документации (унифицированные и специальные).

Ключевой для системы внутреннего контроля является информация о степени управляемости объекта контроля, т.е. информационная прозрачность данного объекта для возможности принятия эффективных управленческих решений (управления объектом). Качество информации в системе внутреннего контроля определяется по таким критериям, как достаточность, достоверность, своевременность, аналитичность.

Процедуры контроля – составной элемент технологических процедур управления, технологии управления в целом. Отсутствие единого описания процедур влечет несогласованность действий отдельных работников и целых подразделений. Процедуры контроля определяют также порядок и последовательность работ в плановой ситуации и при возникновении отклонения или конфликта во взаимоотношениях работников.

Условия работы механизма внутреннего контроля определяются:

- принятым компанией курсом действий (ее ориентиры), целями, стратегией;

- масштабом деятельности компании;

- определением и документальным закреплением процедур контроля;

- реакцией руководителей соответствующих уровней на выявленные в результате контроля отклонения, своевременностью принятия ими решений по данным отклонениям;

- налаженностью системы коммуникаций и системы информационного обеспечения управления;

- наличием систем бюджетного управления (бюджетирования), бизнес-планирования, подготовки финансовой отчетности для внешних и внутренних пользователей;

- внешними влияниями - уровнем развития экономики, экономической и политической устойчивостью рынка, развитием законодательной базы рыночного типа, налоговой политикой государства и т.д.;

- соблюдением действующего законодательства и работой с внешними системами контроля;

- договорной дисциплиной;

- неопределенностью и риском деятельности компании.

Система внутреннего контроля – это основа функционирования управленческой информационной системы, т.е. системы обработки и интеграции разнообразной внутренней и внешней информации, необходимой для принятия решений на всех уровнях управления компаний.

Основные цели функционирования системы внутреннего контроля:

- сохранение и эффективное использование разнообразных ресурсов и потенциалов компании;

- своевременная адаптация к изменениям во внутренней и внешней среде;

- обеспечение эффективного функционирования компании и ее устойчивости и максимального развития в условиях многоплановой конкуренции.

Функционирование системы внутреннего контроля призвано сводить к минимуму различного рода риски в деятельности компании. Достижение целей системы внутреннего контроля обеспечивается реализацией задач, в которых от взаимосвязи и взаимодействия различных ее элементов требуется достичь конкретных показателей, по которым можно судить об эффективности управления и развития компании.

Основные задачи системы внутреннего контроля заключаются в достижении следующих показателей эффективности управления:

- соответствия деятельности компании принятому курсу действий и стратегии;

- устойчивости компании с финансово-экономической, рыночной и правовой точек зрения;

- сохранности ресурсов и потенциалов компании;

- уровня полноты и точности первичных документов и качества первичной информации для успешного руководства и принятия эффективных управленческих решений;

- рационального и экономного использования всех видов ресурсов;

- соблюдения работниками компании установленных администрацией требований, правил и процедур;

- соблюдения требований федеральных законов и подзаконных актов РФ, субъектов РФ и органов местного самоуправления.

Эти и многие другие задачи обусловливают создание в компании эффективной системы внутреннего контроля. Кроме того, организация внутреннего контроля позволяет снизить издержки на внешний аудит.

Организация системы внутреннего контроля находится под воздействием многих факторов, назовем основные:

- отношение руководства к внутреннему контролю (т.е. насколько правильно понимает руководство роль внутреннего контроля в управлении компанией);

- внешние условия функционирования компании, ее размеры, оргструктура, масштабы и виды деятельности;

- количество и региональная неоднородность (разветвленность) месторасположения ее обособленных подразделений или дочерних компаний;

- стратегические установки, цели и задачи;

- степень механизации и компьютеризации деятельности;

- ресурсное обеспечение;

- уровень компетентности кадрового состава.

Для современных компаний актуальной задачей является внедрение и развитие системы бюджетного управления. Однако, даже в тех фирмах, где процесс бюджетирования достаточно развит, сотрудники нередко совершают ошибки. Поэтому «узкие места» важно выявить и вовремя исправить.

Типичные ошибки, допускаемые на предприятиях при бюджетировании, можно подразделить на:

- концептуальные;

- методологические;

- управленческие.

Мы говорим о бюджетировании как об инструментарии, который используется в системе управления. Предполагается, что в компании развиты все функции, присущие данной системе: планирование, организация, мотивация, контроль и анализ.

Довольно часто бюджеты не связаны со стратегией развития бизнеса в силу отсутствия такой стратегии у компании. Это в корне неверно. На момент внедрения системы бюджетного управления фирма должна иметь хорошо проработанную миссию и стратегию развития. Причем стратегию важно выбрать в правильном направлении.

Например, одна из компаний, занимающаяся реализацией авиабилетов и использующая при этом интернет-технологии, считает, что ее миссией является продвижение интернет-технологий. Бюджеты этой фирмы содержат значительные затраты на разработку программного продукта, покупку компьютеров. Ей же для того, чтобы быть успешной и конкурентоспособной, в первую очередь необходимо ориентировать свои процессы на привлечение клиентов. Именно эти затраты должны содержать ее бюджеты. В данной ситуации, очевидно, что компания неверно выбрала стратегию. Следовательно, она нерационально использует свои бюджеты.

Бюджетное управление необходимо сделать децентрализованным. Начальники подразделений не должны отвечать за ресурсы, которыми они не распоряжаются и за результаты, на которые они не влияют. Другими словами, важно правильно определить центры финансовой ответственности за результаты деятельности. Для этого руководители всех уровней должны участвовать в разработке бюджетов.

Управленческие решения руководство принимает на основании информации об отклонениях от бюджета. Отклонения рассчитывают как бюджетные данные минус фактические данные. Фактические можно получить только из управленческого учета.

Следует заметить, что бюджеты сами по себе управленческой ценности не представляют. Бывают случаи, когда финансовые специалисты компании с гордостью говорят: «В этом году мы разработали бюджеты, а в следующем будем ставить управленческий учет». Это очевидно неправильный подход. Важно знать каково отклонение от бюджета, а только потом на основании анализа этой информации принимать управленческие решения.

Из вышесказанного можно сделать вывод, что наличие системы управленческого учета – это необходимое условие функционирования системы бюджетного управления.

Типичной ошибкой является использование фактических данных бухгалтерского учета. Информацию, представленную в бухгалтерской отчетности, невозможно использовать для бюджетного управления по двум основным причинам. Во-первых, она не оперативна, а во-вторых, в ней отсутствует нужное аналитическое представление, например, по центрам финансовой ответственности.

Таким образом, планирование и контроль должны осуществляться только на основе данных управленческого учета.

Чтобы механизм бюджетного управления эффективно функционировал, им необходимо управлять. Для этого компания разрабатывает регламенты, которые содержат правила, последовательность и логику управления. Также регламенты задают динамику процесса бюджетирования, накапливают в себе опыт компании.

Как правило, система регламентов в компании состоит из:

регламента разработки и внедрения системы бюджетного управления (на этапе создания СБУ);

регламента разработки и корректировки бюджетов;

регламента текущего управления на основе разработанных бюджетов;

регламента улучшения бюджетного процесса.

Правильно разработанный регламент должен иметь определенный формат. Он включает в себя назначение, описание и сроки представления как входной, так и выходной информации, этапы выполнения регламента, перечисление подразделений, участвующих в управлении, ответственные лица.

Следует отметить, что регламент разработки и корректировки бюджетов обязательно должен содержать сроки, когда подразделения получают свои целевые показатели и ресурсные ограничения. Ведь без этого они не могут начать разработку своих бюджетов.

Также нужно обязательно указать сроки, когда подразделения представляют запланированные бюджеты. Обратите внимание, что такие сроки должны быть оптимальными и продуманными. Например, при разработке годового бюджета не следует использовать данные, предоставленные в августе прошедшего года. Ведь за 4 месяца до исполнения бюджета произойдет много событий, некоторые из которых могут существенно повлиять на его содержание. К сожалению, подобная практика часто встречается на российских предприятиях.

Финансовые руководители некоторых компаний заявляют, что у них есть бюджетирование, правда, горизонт планирования пока только месяц. Но тогда это не СБУ, а просто удовлетворение любопытства руководства о том, что может произойти через месяц. Опыт свидетельствует, что средний срок выхода системы на эффективное функционирование составляет 3 года.

Типичной ошибкой являются частые пересмотры бюджетов или, наоборот, их неизменная форма. Разрабатывая СБУ, нужно обязательно указать, при каких условиях бюджеты корректируются, и кто именно имеет право это делать. В одних случаях это может быть менеджер бюджетного процесса, в других – только Бюджетный комитет.

Принципиальное руководство бюджетным процессом осуществляет Бюджетный комитет. Его наличие или отсутствие определяет степень зрелости бюджетирования в компании. В функции данного комитета входит: преобразование стратегии в тактические планы, обсуждение и утверждение бюджетов, разработка и постоянное обновление бюджетных регламентов.

Каждый сотрудник должен понимать, что бюджеты нужны не для того, чтобы наказывать за их невыполнение. На их основе необходимо извлекать урок из собственного опыта. Однажды на семинаре один из финансовых директоров процитировал слова своего топ-менеджера: «Если бюджеты будут плохими, и не будут выполняться, ответят финансисты». Такой подход является заведомо ошибочным.

На предприятии должно регулярно улучшаться качество бюджетного процесса. Все его участники по окончании бюджетного периода должны анализировать все плюсы и минусы разработанных бюджетов, вносить изменения в регламенты и бюджетную модель.

Резюмируя вышесказанное, следует отметить, что наиболее распространенной ошибкой является отсутствие организованного бюджетного процесса и управления им. Если абстрагироваться от теории, то необходимость системы бюджетирования можно иллюстрировать так. Представьте себе автомобильную дорогу, на которой отсутствуют правила движения и регулировщик. В такой ситуации автомобилисту добраться до цели будет весьма затруднительно. Таким образом, в первую очередь нужно организовывать управление самим бюджетным процессом.

СБУ является сложным механизмом, и не все, что называют бюджетированием, является им на самом деле. Тем не менее, сейчас российские компании активно осваивают эту технологию управления, учась и на собственном опыте, и на чужих ошибках.

1.3 Нормативно-правовая база, регулирующая процесс бюджетирования в Российской Федерации

Конституция Российской Федерации. Статья 8

- В Российской Федерации гарантируются единство экономического пространства, свободное перемещение товаров, услуг и финансовых средств, поддержка конкуренции, свобода экономической деятельности.

- В Российской Федерации признаются и защищаются равным образом частная, государственная, муниципальная и иные формы собственности.

Налоговый кодекс Российской Федерации (с изм. и доп. 28, 29, 30 декабря 2004 г.). Статья 320. Порядок определения расходов по торговым операциям

Налогоплательщики, осуществляющие оптовую, мелкооптовую и розничную торговлю, формируют расходы на реализацию (далее в настоящей статье - издержки обращения) с учетом следующих особенностей.(в ред. Федерального закона от 29.05.2002 N 57-ФЗ)

Об утверждении методических рекомендаций по реформе предприятий (организаций) от 1 октября 1997 г. N 118

Целью реформы предприятия является обеспечение успешной работы предприятия в условиях рыночной экономики. Эта цель может быть достигнута путем реструктуризации предприятия, заключающейся в осуществлении комплекса мероприятий по приведению условий функционирования предприятия в соответствие с выработанной стратегией его развития: улучшение управления, повышение эффективности производства, конкурентоспособности выпускаемой продукции, рост производительности труда, снижение издержек производства, улучшение финансово - экономических результатов деятельности.

Постановлений Правительства РФ от 23 сентября 2002 г. N 696 Об утверждении федеральных правил (стандартов) аудиторской деятельности (в ред. Постановлений Правительства РФ от 04.07.2003 N 405, от 07.10.2004 N 532, от 16.04.2005 N 228)

В соответствии с Федеральным законом "Об аудиторской деятельности" Правительство Российской Федерации постановляет:

Утвердить прилагаемые федеральные правила (стандарты) аудиторской деятельности.

Федеральные правила (стандарты) аудиторской деятельности (в ред. Постановлений Правительства РФ от 04.07.2003 N 405, от 07.10.2004 N 532, от 16.04.2005 N 228) правила (стандарты) N 1. Цель и основные принципы аудита финансовой (бухгалтерской) отчетности (в ред. Постановления Правительства РФ от 07.10.2004 N 532)

Настоящее федеральное правило (стандарт) аудиторской деятельности, разработанное с учетом международных стандартов аудита, устанавливает единые цели и основные принципы проведения аудита финансовой (бухгалтерской) отчетности (далее именуется - аудит), которые аудиторская организация и индивидуальный аудитор (далее именуются - аудитор) обязаны соблюдать.

Министерство финансов Российской Федерации приказ от 22 июля 2003 г. N 67н О формах бухгалтерской отчетности организаций (в ред. Приказа Минфина РФ от 31.12.2004 N 135н) указания о порядке составления и представления бухгалтерской отчетности (в ред. Приказа Минфина РФ от 31.12.2004 N 135н)

При разработке организацией самостоятельно форм бухгалтерской отчетности на основе образцов форм, приведенных в приложении к настоящему Приказу, должны соблюдаться общие требования к бухгалтерской отчетности (полнота, существенность, нейтральность и пр.), изложенные в положении по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99, утвержденном Приказом Министерства финансов Российской Федерации от 6 июля 1999 г. N 43н (по заключению Министерства юстиции Российской Федерации N 6417-ПК от 6 августа 1999 г. указанный Приказ в государственной регистрации не нуждается).

В бухгалтерскую отчетность должны включаться показатели, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

При этом следует иметь в виду, что отдельные показатели, которые недостаточно существенны для того, чтобы требовалось их отдельное представление в бухгалтерском балансе и отчете о прибылях и убытках, могут быть достаточно существенными, чтобы представляться обособленно в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

1.4 Анализ зарубежного опыта бюджетирования предприятий

Ситуационное моделирование является неотъемлемой частью системы бюджетирования современной западной компании. В классическом представлении он предусматривает: анализ сценариев, анализ «что-если», имитационное моделирование Монте-Карло. Все перечисленное служит одной цели - подготовить компанию и ее менеджмент к возможным отклонениям от плана во внутренней и внешней среде организации.

Самым фундаментальным из названных составляющих ситуационного анализа по праву является анализ сценариев, поскольку его черты присущи и анализу «что-если», и имитационному моделированию Монте-Карло. Суть его заключается в том, что специалистами компании разрабатывается не один вариант бюджета, а несколько, в классическом представлении три: пессимистический, базовый и оптимистический. Как правило, за базовый вариант принимают вариант, наиболее правдоподобный с точки зрения менеджмента компании. Пессимистический вариант совмещает самые мрачные представления о развитии событий, оптимистический - самые радужные. Базовый вариант сигнализирует о мероприятиях, которые должна провести компания, чтобы исполнить бюджет. На пример, это может быть проведение предварительных переговоров о получении кредита. К развитию событий по пессимистическому и оптимистическому сценарию руководство компании должно быть готово и заранее продумать «пути отступления». Так, например, если спрос окажется больше ожидаемого, то у компании либо должны быть подготовленными дополнительные производственные мощности, либо заготовлены мероприятия направленные на то, чтобы не потерять клиента, потребность которого в данный момент компания удовлетворить не может.

Анализ сценариев имеет ряд недостатков. Во-первых, трудно понять насколько вероятным является базовый, пессимистический и оптимистический варианты в связи с отсутствием вероятностной оценки Во-вторых, пессимистический и оптимистический сценарии скорее просто показывают крайние границы изменения ситуации, чем являются правдоподобными и вероятными сценариями. В-третьих, существуют трудности с определением базового сценария, так как мнения специалистов на правдоподобность сценариев могут различаться.

Анализ «что-если» несколько сложнее. В первую очередь сложнее за счет большего числа арифметических операций. Скорее всего, компания не сможет применять его без помощи специализированного компьютерного обеспечения, так как это потребует больших затрат времени. Суть анализа «что если» состоит в том, чтобы проследить, как изменится результирующие показатели бюджетирования, внося изменения во входные данные о внешней и внутренней среде организации. Огромную пользу приносит анализ «что-если» при создании бюджета с определенными выходными показателями. Так, например, если собственники компании требуют от ее руководства обеспечить определенный уровень прибыли, то манипулируя параметрами, подконтрольными компании, ее руководство может создать реалистичный бюджет с приемлемыми показателями прибыльности. При этом необходимо знать и учитывать взаимосвязь и корреляцию показателей. Например, при прочих равных условиях увеличения объемов продаж не произойдет без увеличения расходов на реализацию и сбыт. Недостатками анализа «что-если» является отсутствие вероятностной оценки результата бюджетирования, узость поля эффективного применения, сложность многократных пересчетов и арифметических операций. Имитационное моделирование Монте-Карло - венец ситуационного анализа в бюджетировании. Его смысл заключается в создании множества (1000 и более) сценариев бюджета, исходными данными которого являются случайные числа, интервал изменения и закон вероятности появления которых задан заранее.

В общем случае этап подготовки прогнозной модели означает описание бизнес процессов на предприятии в виде взаимосвязанных показателей. В случае, когда бюджетирование на предприятии уже работает, в качестве прогнозной модели принимают модель бюджетирования. Для каждого параметра модели задается закон распределения вероятности и границы изменения его значения. Далее следует сам процесс имитационного модулирования при помощи генератора случайных чисел. Полученные результаты в виде набора сценариев анализируются при помощи статистических методов.

Хотя имитационное моделирование Монте-Карло - это мощный и современный подход к ситуационному анализу, но и он не лишен недостатков. Так, значение входных параметров определяются генератором случайных чисел, которое описывается по одному из законов распределения случайной величины. Но далеко не всегда генерация случайных чисел целесообразна. Второй недостаток заключается в слишком большом количестве сценариев, которые практически невозможно анализировать без методов математической статистики. Это же приводит к трудностям в принятии конечного варианта бюджета. Не учитывается и человеческий фактор персональной ответственности специалистов за качественный бюджет. Поэтому ответственное лицо захочет ознакомиться и по-своему обосновать каждую цифру бюджета, а не доверить это дело генератору случайных чисел.[6]

1. Гражданский кодекс РФ

2. Налоговый кодекс РФ

3. Трудовой кодекс РФ

4. Федеральные правила (стандарты) аудиторской деятельности (в ред. Постановлений Правительства РФ от 04.07.2003 N 405, от 07.10.2004 N 532, от 16.04.2005 N 228) правила (стандарты) N 1. Цель и основные принципы аудита финансовой (бухгалтерской) отчетности (в ред. Постановления Правительства РФ от 07.10.2004 N 532)

5. Министерство финансов Российской Федерации приказ от 22 июля 2003 г. N 67н О формах бухгалтерской отчетности организаций (в ред. Приказа Минфина РФ от 31.12.2004 N 135н) указания о порядке составления и представления бухгалтерской отчетности (в ред. Приказа Минфина РФ от 31.12.2004 N 135н)

6. Постановлений Правительства РФ от 23 сентября 2002 г. N 696 Об утверждении федеральных правил (стандартов) аудиторской деятельности (в ред. Постановлений Правительства РФ от 04.07.2003 N 405, от 07.10.2004 N 532, от 16.04.2005 N 228)

7. Приказ от 1 октября 1997 г. N 118 Об утверждении методических рекомендаций по реформе предприятий (организаций) от 1 октября 1997 г. N 118

8. Баканов М. И. и Щеремет А. Д.: “Теория экономического анализа”. Учебник изд-во Финансы и Статистика”.2000 г.

9. Едронова В.Н., Мизиковская Е.А. Учет и анализ финансовых активов. – М.: Финансы и статистика, 2004.

10. Ефимова О.В. Финансовый анализ, 3-е изд.. – М.: Бухгалтерский учет, 2003.

11. Ковалёв В. В. Финансовый анализ: управление капиталом. Выбор инвестиций. Анализ отчётности. 2-е изд. 2004.

12. Ковалев В. В.: “Финансовый анализ; изд-во “Финансы и Статистика” 2001 г.

13. Ковалев В.В. Финансовый анализ. – М.: Финансы и статистика, 2002.

14. Ковалева А.М.: ”Финансы” учебное пособие;изд-во Финансы и статистика 2001

15. Количественные методы финансового анализа / Под ред. Ст. Дж. Брауна, М.П. Крицмена. – М.: ИНФРА-М, 2003.

16. Крейнина М.Н Финансовое состояние предприятия. Методы оценки. – М.: ДИС, 2004.

17. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 2-е изд., перераб. и доп.- Мн.: ИП "Экоперспектива", 2005.

18. Хил Лафуенте А.М. Финансовый анализ в условиях неопределенности. Пер. с исп. Под ред. Е.И. Велесько, В.В. Краснопрошина, Н.А. Лепешинского. – Мн.: Тэхнологiя, 2001.

19. Шеремет А.Д., Негашев Е.В. Методика финансового анализа. - М.: ИНФРА-М, 2005.

20. Галатенко А.В. Информационная безопасность. Обзор основных положений - Jet Info, 2004.

21. Кобзарь М., Калайда И. Общие критерии оценки безопасности информационных технологий и перспективы их использования. — Jet Info, 2005.

22. Зегжда П.Д. Теория и практика информационной безопасности, Москва, Яхтсмен, 2004.

23. Коммерческая тайна и экономическая безопасность бизнеса (курс на CD, разработанный специалистами Digital Security, 2003 г. (http://www.dsec.ru/cd_courses/economist.shtml)).

[1] “Что такое функционально-стоимостной анализ процессов и систем” В. Ивлев, Т. Попова

[2] “ Планирование и контроль: концепция контроллинга”: Хан Д.; Пер. с нем., М: Издательство “ Финансы и статистика” Москва 2004 – 800с.

[3] “Бюджетирование деятельности промышленных предприятий”, Щиборщ К.В., М.: Издательство “Дело и Сервис”, 2001г. – 544с.

[4] «Корпоративные финансы», В. Бочаров, В. Леонтьев, С-Пб: Издательство «Питер» 2004г.

[5] Адлер Ю.П. Анатомия организации с точки зрения физиологии // Стандарты и качество. – 2001. - № 2.

[6] Савчук В.П. Финансовый менеджмент предприятий: прикладные вопросы с анализом деловых ситуаций. - К.: Издательский дом "Максимус", 2001. - 600 с.

Похожие рефераты:

Решение задач оптимизации бизнес-процессов с использованием прикладных программ

Бюджетный процесс на муниципальном уровне на примере Заводоуковского городского округа

Бюджетирование - как способ управления предприятием

Государственное регулирование бюджетного процесса на федеральном и региональном уровнях

Анализ системы бюджетирования на ООО "Тольяттикаучук"

Финансирование бюджетных учреждений

Совершенствование бюджетной политики в период финансово-экономического кризиса

Бухгалтерско-управленческий учет

Смета доходов и расходов бюджетного учреждения и ее совершенствование

Управленческий учет в системе менеджмента

Анализ бухгалтерской отчетности ООО "Бозал"

Основы планирования производства

Составление сводного бюджета промышленного предприятия на примере УЗТИ