| Похожие рефераты | Скачать .docx |

Реферат: Проблемы государственного регулирования страхования гражданской ответственности владельцев транспортных средств в РФ

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ 7

ГЛАВА I. СТРАХОВАНИЕ ГРАЖДАНСКОЙ ОТВЕТСВЕННОСТИ ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ 11

1. Гражданская ответственность автовладельцев. Порядок и условия добровольного страхования 11

2. Место страхования автогражанской ответственности среди других видов автострахования 13

3. Анализ условий добровольного страхования автогражданской ответственности на примере ООО “Страховая Компания “НАСТА-БАЛТ” 16

ГЛАВА II. ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ АВТОМОБИЛИСТОВ В СТРАНАХ ЕВРОПЫ 27

1. Страховое законодательство стран Европейского союза в области страхования гражданской ответственности владельцев автотранспортных средств 27

2. Страхование ответственности по системе «Зеленая карта» 32

3. Опыт соседей. Страхование автогражданской ответственности в странах Восточной Европы 36

ГЛАВА III. ПРОБЛЕМЫ ГОСУДАРТСВЕННОГО РЕГУЛИРОВАНИЯ ОБЯЗАТЕЛЬНОГО СТРАХОВАНИЯ ГРАЖДАНСКОЙ ОТВЕТСВЕННОСТИ В РОССИЙСКОЙ ФЕДЕРАЦИИ 41

1. Социально-экономическое значение страхования автогражданской ответственности 41

2. Необходимость закона об обязательном страховании 46

Глава VI. ФЕДЕРАЛЬНЫЙ ЗАКОН “ОБ ОБЯЗАТЕЛЬНОМ СТРАХОВАНИИ ГРАЖДАНСКОЙ ОТВЕТСВЕННОСТИ ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ ” 51

1. Основные положения проекта Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» 51

2. Предварительные итоги и проблемы принятия закона 62

ГЛАВА V. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ СИСТЕМЫ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ СТРАХОВАНИЯ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ АВТОМОБИЛИСТОВ В РОССИЙСКОЙ ФЕДЕРАЦИИ 73

1. Замечания к новой редакции проекта Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» 73

2. Предложения по совершенствованию системы обязательного страхования гражданской ответственности владельцев транспортных средств 78

ЗАКЛЮЧЕНИЕ 97

СПИСОК ЛИТЕРАТУРЫ 102

Многие виды деятельности, необходимые для нормального функционирования общества, таят в себе одновременно угрозу безопасности и здоровью граждан, вероятность нанесения ущерба третьим лицам. В соответствии с общепринятой мировой практикой виновная сторона при этом обязана полностью компенсировать ущерб, причиненный третьей стороне, даже если ущерб носил невиновный или случайный характер. В этой ситуации договор страхования ответственности, заключенный страхователем со страховой организацией, с одной стороны, защищает страхователя от финансовых потерь, которые он может понести в результате предъявлении к нему по решению суда исков о погашении ущерба, причиненного третьей стороне. С другой стороны система страхования ответственности защищает имущественные интересы третьих лиц, поскольку у виновной в нанесении ущерба стороны может попросту не оказаться достаточно средств, чтобы оплатить убытки. Поэтому к числу обязательных видов страхования в большинстве стран относится, в первую очередь страхование ответственности владельцев автотранспортных средств перед третьими лицами. Дорожно-транспортные происшествия могут иметь довольно серьезные последствия с точки зрения причинения материального ущерба. При этом страхователь полностью свободен в выборе страховой компании. Главное, что должно быть в наличии, - это страховой полис.

Страхование ответственности владельцев автотранспортных средств является наиболее известным видом страхования гражданской ответственности, начавшим бурно развиваться в 20-е годы нашего столетия, когда стала возрастать интенсивность автомобильного движения и увеличился риск дорожно-транспортных происшествий. В большинстве развитых стран оно проводится в настоящее время в обязательной форме, которая во многих европейских государствах (Финляндии, Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй мировой войны. Это обусловлено стремлением органов власти предоставить потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С другой стороны, обязательная форма проведения страховых операций, приводя практически к полному охвату страхованием имеющегося в той или иной стране парка автотранспортных средств (как правило, незастрахованными оказываются от 1 до 6% средств транспорта), обусловливает одно из ведущих мест данного вида страхования в объеме собираемых страховых премий.

В нашей стране данный вид страхования проводится пока только в добровольном порядке и развит значительно в меньшей степени. Примечательно то, что во всем мире только 8 % автомобильного парка находится вне системы обязательного страхования гражданской ответственности, причем более 5 % приходится на Россию. И это не случайно ведь, в Европе осталось всего две страны, не имеющих закона о страховании автогражданской ответственности, — Российская Федерация и Армения. Несмотря на то что, сегодня все больше владельцев автомобилей приходят к пониманию элементарной истины — “страховать машину надо”, а постоянный рост спроса на такие услуги лучшее тому подтверждение, - ситуация по-прежнему остается крайне проблематичной.

Масштабы ущерба, который приносят сегодня обществу дорожно-транспортные происшествия, просто удручают. Только в 2001 году число погибших на дорогах России составило примерно 30 тысяч человек, а раненых — более 182 тысяч человек. Около 10% потерпевших — дети. Вряд ли итоги 2002 года будут более отрадными. Сумму ущерба, причиняемого имуществу, из-за отсутствия единой статистики точно определить невозможно. Но по экспертным оценкам, основанным на многолетних наблюдениях, сумма подлежащего возмещению имущественного вреда достигает 6 млрд. рублей в год. Однако законодательство страны не содержит тех правовых положений, которые бы обеспечили оперативное и полное возмещение вреда потерпевшим в ДТП. Как следствие, ежегодно тысячи судебных решений по соответствующим делам оказываются неисполненными либо исполненными лишь частично.

В общей сложности, по данным Минюста России, в суды обращаются только около 8 процентов потерпевших. При этом по искам о причинении вреда фактически взыскивается в пользу потерпевших граждан до 40% присужденных сумм, а в пользу потерпевших юридических лиц — до 35%. Можно с уверенностью сказать, что на практике отношения между виновниками ДТП и потерпевшими в подавляющей части лежат вне правового поля, что крайне нежелательно для общества, уже страдающего от разгула преступности. Инструментом способным решить данную проблему должно стать введение механизма обязательного страхования. Вот уже пять лет в российском парламенте идет работа над проектом Федерального закона “Об обязательном страховании гражданской ответственности владельцев транспортных средств”. 25 апреля 2002 года после долгой истории редакции и рассмотрения закон одо6рен Советом Федерации и подписан президентом РФ.

Законопроект призван защитить интересы потерпевших в ДТП, обеспечив возмещение причиненного им вреда. С юридической точки зрения, законопроектом устраняется явное противоречие между провозглашенной повышенной ответственностью владельцев транспортных средств и фактической необеспеченностью этой нормы конкретными правовыми инструментами. Поэтому от того, каким будет Федеральный закон “Об обязательном страховании гражданской ответственности владельцев транспортных средств”, зависит очень многое. Фактически он коснется каждой российской семьи, а не только владельцев транспорта. Ведь в роли пешехода, пострадавшего при ДТП, или другого участника движения может оказаться каждый. Поэтому так важно, чтобы этот закон наиболее полно отражал интересы всех участников дорожного движения.

Цель исследования данного проекта: анализ федерального закона “Об обязательном страховании гражданской ответственности владельцев транспортных средств”, а также, той части страхового законодательства, которая непосредственно связана с введением обязательного страхования гражданской ответственности и выявление проблем государственного регулирования страхования гражданской ответственности владельцев автотранспорта в сфере законодательных и нормативных актов. Практическая ценность данной работы заключается в предложении рекомендаций по совершенствованию системы государственного регулирования в области законодательной базы обязательного страхования АГО с учетом особенностей страхового рынка в Российской Федерации, разработки конкретных мер по практической реализации и повышению эффективности функционирования механизма обязательного страхования путем внесения изменений в процесс подготовки к введению федерального закона.

Структура дипломного проекта отвечает поставленным задачам:

- первая часть раскрывает основные понятия и категории страхования ответственности владельцев транспортных средств, поясняются наиболее часто применяемые в сфере страхования понятия и термины. Даны определения основные понятиям, такие как объекты и виды страхования, форма договора, порядок заключения договора. Автор разъясняет отличия данного вида страхования от других видов страхования автотранспорта. Приводятся правила и условия добровольного страхования автогражданской ответственности на примере ООО “Страховая Компания “НАСТА-Балт”. Значительная часть главы отведена обзору рынка страхования АГО, проведен анализ спроса на страхования АГО, наглядно показана динамика роста договоров по данному виду страхования.

- вторая часть полностью посвящена изучения истории и особенностей обязательного страхования за рубежом. В первом параграфе приводится тщательное описание страхового законодательства стран Европейского союза. В отдельный параграф выделено Страхование ответственности по системе «Зеленая карта». Здесь описаны основные условия и механизм реализации “Соглашения об обязательном страховании гражданской ответственности“. Заключительный раздел данной главы приводит общий подход и принцип обязательного страхования в Восточной Европе. Данная тема выделена в отдельный раздел по причине особенностей восточноевропейского автопарка, а также определенного интереса к недавно присоединившимся к соглашению “Зеленой карты” Украины и Белоруссии. Таким образом, содержание параграфов, включенных в данную главу, дает представление о европейском опыте в данном вопросе, приводит статистические данные, накопленные за десятки лет функционирования системы обязательного страхования за рубежом.

- в третьей части раскрывается социально-экономическое содержание страхования АГО, Данная глава обосновывает и аргументировано доказывает необходимость принятия закона об обязательном страховании в Российской Федерации, то есть является важнейшей при рассмотрении основной темы исследования.

- четвертая части содержит непосредственно описание основных положений федерального закона. Даются пояснения ко всем статьям закона, приводятся изложение и комментарии к самым спорным разделам законодательства. Данная часть наиболее полно раскрывает проблематику темы. В заключительной части автор отдельно останавливается на рассмотрении истории принятия закона. В данном параграфе освящается содержание последних версий законопроекта, дается их сравнительный анализ и аргументируются основные недостатки.

- в пятой части изложены основные замечания к федеральному закону, приведены конкретные предложения по усовершенствованию законодательной базы, а также сформулированы конкретные меры по практической реализации и повышению эффективности механизма обязательного страхования путем внесения изменений в процесс подготовки к введению федерального закона.

Основные источники информации, использовавшиеся при написании дипломного проекта, представляют собой федеральные законы: Гражданский кодекс РФ, Закон РФ «Об организации страхового дела в РФ», “Об обязательном страховании гражданской ответственности владельцев транспортных средств“ и т.д., монографии, сборники, периодические страховые издания, журналы, газеты и др. печатные издания, правила страхования различных страховых компаний.

Эта работа – попытка выработать предложения, способные сделать систему государственного регулирования страхования гражданской ответственности эффективным и одновременно социально ориентированным экономическим механизмом, решить основные проблемы законодательно-нормативной базы и практической реализации закона.

ГЛАВА I. СТРАХОВАНИЕ ГРАЖДАНСКОЙ ОТВЕТСВЕННОСТИ ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ

1. Гражданская ответственность автовладельцев. Порядок и условия добровольного страхования

Страхование ответственности владельцев автотранспортных средств является наиболее известным видом страхования гражданской ответственности, начавшим бурно развиваться в 20-е годы нашего столетия, когда стала возрастать интенсивность автомобильного движения и увеличился риск дорожно-транспортных происшествий. В большинстве развитых стран оно проводится в настоящее время в обязательной форме, которая во многих европейских государствах (Финляндии, Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй мировой войны. Это обусловлено стремлением органов власти предоставить потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С другой стороны, обязательная форма проведения страховых операций, приводя практически к полному охвату страхованием имеющегося в той или иной стране парка автотранспортных средств (как правило, незастрахованными оказываются от 1 до 6% средств транспорта), обусловливает одно из ведущих мест данного вида страхования в объеме собираемых страховых премий.

В нашей стране, хотя законопроекты об обязательном страховании автогражданской ответственности и обсуждались неоднократно, данный вид страхования проводится пока только в добровольном порядке и развит значительно в меньшей степени.

Основой проведения страхования ответственности владельцев автотранспортных средств является установленная гражданским законодательством обязанность владельца средства транспорта возмещать вред, причиненный третьим лицам при его эксплуатации. При этом такая обязанность, как правило, возникает независимо от наличия вины владельца при причинении ущерба, что вызвано отнесением автотранспортных средств к источникам повышенной опасности для окружающих.

Так, в соответствии со ст. 1079 ГК РФ обязанность возмещения такого вреда возлагается на юридическое лицо или гражданина, которые владеют средством транспорта на праве собственности, аренды, по доверенности на право управления транспортным средством либо на ином законном основании. При этом указанные лица освобождаются от обязанности возмещать вред, причиненный их средством транспорта, лишь в случаях, если они докажут, что вред возник вследствие умысла потерпевшего, непреодолимой силы или что средство транспорта выбыло из их обладания в результате противоправных действий других лиц.

По договору страхования ответственности владельцев средств автотранспорта страховщики принимают на себя обязанность возместить в пределах оговоренных лимитов ответственности ущерб, нанесенный страхователем (застрахованным лицом) при эксплуатации автотранспортных средств третьим лицам, при условии, что такой ущерб должен быть компенсирован страхователем (застрахованным лицом) в соответствии с законодательством. Страхователями в данном виде могут выступать как юридические, так и физические лица. Застрахована может быть как ответственность самого страхователя, так и других лиц, являющихся владельцами указанных в договоре транспортных средств.

Объектом страхования являются имущественные интересы владельца автотранспортного средства, связанные с его обязанностью в порядке, установленном гражданским законодательством, возместить ущерб, причиненный им третьим лицам при эксплуатации автотранспортных средств. При этом действие договора распространяется, как правило, исключительно на указанные в нем средства транспорта.

В договоре страхования могут быть оговорены: круг лиц, имеющих право на вождение застрахованным средством транспорта; территория, за ДТП в пределах которой страховщик несет ответственность, и другие ограничения. Условия страхования могут предусматривать обязательства страховщика возместить ущерб, причиненный третьим лицам, по вине пассажиров застрахованного средства транспорта или иных лиц, пользующихся им (например, в случае, когда пассажир открывает дверь автомобиля и сбивает едущего сзади велосипедиста).

Важное место в условиях страхования занимает перечень случаев, за последствия которых страховщик не несет обязательств по страховым выплатам. При этом при проведении страхования в обязательной форме он, как правило, уже, чем при заключении договоров добровольного страхования.

В нашей стране страховщики обычно оговаривают свое право не производить страховых выплат, если вред третьим лицам был нанесен вследствие:

- умышленных действий лица, управляющего средством транспорта, направленных на причинение вреда третьим лицам;

- нарушения лицом, управляющим средством транспорта, установленных правил эксплуатации транспортных средств, правил противопожарной охраны, правил хранения огнеопасных или взрывчатых веществ и предметов и т.п.;

- несоответствия средства транспорта техническим требованиям или требованиям безопасности;

- управления автотранспортным средством в состоянии алкогольного опьянения или под воздействием наркотиков;

- управления автомототранспортным средством при отсутствии прав или доверенности на управление им;

- использования средства транспорта для обучения, участия в соревнованиях на скорость, проверки скорости или при испытании на прочность).

2. Место страхования автогражанской ответственности среди других видов автострахования

Практика страхования средств транспорта на российском страховом рынке в основном предусматривает существование трех отдельных видов автомобильных видов страхования:

- Страхование автокаско

- Страхование гражданской ответственности

- Страхование от несчастных случаев водителей и пассажиров в средстве транспорта.

В практике страхования наиболее распространено страхование автокаско. По риску «Угон» предполагается возмещение убытков, возникших в результате хищения (кражи, грабежа, разбоя) застрахованного транспортного средства. Под хищением согласно примечанию 1 к ст.158 УК РФ понимается совершенное с корыстной целью противоправное безвозмездное изъятие и (или) обращение чужого имущества в пользу виновного или других лиц, причинившие ущерб собственнику или иному владельцу этого имущества. По риску «ущерб» предполагается возмещение убытков, возникших в результате повреждения или гибели застрахованного транспортного средства или отдельных его деталей (частей) вследствие:

- столкновения, наезда, опрокидывания, падения, возгорания при ДТП и повреждения в результате противоправных действий третьих лиц;

- пожара, удара молнии, взрыва;

- стихийных бедствий, падения инородных предметов, в том числе снега и льда.

Стоимость полиса страхования автокаско зависит от марки автомобиля, его рыночной стоимости и перечня выбранных рисков. Если автомобиль оснащен дополнительным оборудованием, не включенным в комплектацию завода-изготовителя, его необходимо страховать отдельно. Для иномарок взнос по автокаско составит минимум 450 - 500 долларов США, для отечественных автомобилей – 150 – 350 долларов США. В связи с довольно высокой стоимостью услуги, не каждый автомобилист готов заключить подобный договор страхования. Однако владельцы дорогих иномарок, как правило, предпочитают застраховать свой автомобиль по полному пакету рисков. Хозяева отечественных автомобилей часто выбирают частичное каско (только ущерб) и страхование автогражданской ответственности.

В большинстве зарубежных стран страхование автогражданской ответственности занимает второе место по величине собранной премии после страхования жизни. У нас эта статистическая закономерность нарушается: по оценкам экспертов, полис страхования автогражданской ответственности в Санкт- Петербурге имеют не более 7-8% водителей, в целом по стране этот показатель не превышает 1%. Однако в настоящее время существует тенденция к увеличению этого показателя. В 1997 году договора страхования автогражданской ответственности имели не более 40 тысяч водителей. Ранее число людей желающих застраховать только свой автомобиль от повреждения и угона составляло 90% от общего числа обратившихся в страховые компании Санкт-Петербурга. Сегодня этот показатель составляет 25%. В то же время 20% заключивших договор страхования автотранспорта застраховали только свою гражданскую ответственность.

Согласно социологическому опросу, проведенному страховой компанией «Сибирь» и охватившему 9850 водителей, 67% респондентов утвердительно ответили на вопрос, надо ли страховать атогражданскую ответственность, и только 57% считают, что необходимо страховать сохранность своего автомобиля. Такие результаты были получены лишь после разъяснения водителям сути страхования автогражданской ответственности: 60% водителей до опроса вообще не знали об этом виде страхования.

Рынок страхования автогражданской ответственности окончательно еще не сформировался. Большая часть работающих на нем компаний стала заниматься этим видом страхования только один-два года назад. В регионах страхование автогражданской ответственности практически не развито. Значительный рост взносов происходит лишь в Санкт-Петербурге и Московской области.

В последнее время наметилась тенденция в сторону увеличения комплексных полисов автострахования и страхования гражданской ответственности. Интересно отметить, что популярность различных типов полисов не зависит от модели автомобиля и, по-видимому, является результатом осознанного выбора автовладельцев (т.е. рост доходов страхователей практически не меняет их предпочтений). Полисы, включающие страхование от несчастных случаев. Не столь популярны. Примером является полис «Автокомби», включающий автокаско, гражданскую ответственность и нечастный случай.

Объектом страхования от несчастных случаев являются имущественные интересы Страхователя, связанные с жизнью, здоровьем и трудоспособностью Страхователя или лиц, находящихся в момент наступления страхового случая в застрахованном транспортном средстве.

По данным экспертов рисковая структура и распространенность основных страховых полисов в России составляет: автокаско совместно с гражданской ответственностью – 33% от общего количества вех полисов по страхованию автомобилей, автокаско – 21%, «Автокомби» – 17%, гражданская ответственность – 16%, ущерб – 6%, иные риски – 5%, несчастный случай – 1%, угон – 1%. Пренебрежение к вероятности несчастного случая (т.е. травм водителя и пассажиров при авариях) обусловлено скудными финансами российских страхователей. По этой же причине российские страхователи больше всего боятся дорогостоящего ремонта после аварии или потери автомобиля.

Страхование автотранспорта сегодня переживает период интенсивного развития по сравнению с прошлыми годами. Происходит это по нескольким причинам. Во-первых, именно автострахование в наиболее полной мере отвечает представлениям граждан о том, что же собственно, должно давать страхование человеку: обеспечивать выполнение законов сохранения для отдельно взятого индивидуума. Автомобиль является той первой роскошью, которую мы позволяем себе по итогам периода первоначального накопления. И очень страшно, что с этой движимой роскошью может случиться нечто непредвиденное. Другая не менее важная причина повышенного интереса к автострахованию состоит, как ни удивительно, в существовании большого количества законов, постановлений и инструкции, регламентирующих эксплуатацию автотранспортного средства и поведение автовладельца на дороге и вне ее. При всем несовершенстве правил и процедур они понятны и они работают. Автовладельцу это помогает вполне осознавать меру риска, в том числе в денежном выражении, а страховым компаниям – получать подтверждение обстоятельств страхового случая. В пользу автострахования говорит также опыт поколений – многим оно знакомо еще со времен Госсстраха, а также мировой опыт страхования автотранспортных средств в большинстве стран является обязательным.

Этот же опыт подсказал первым коммерческим страховым компаниям новой России обратить особое внимание на автострахование. На начальном этапе развития рынка страховые компании концентрировали свои усилия преимущественно на привлечении клиентов – юридических лиц. Более того, некоторые страховые компании не заключали договоры страхования с физическими лицами, мотивируя подобную политику опасностью мошенничества со стороны страхователей, а также низкой рентабельностью подобных операции. В результате на рынке автострахования для граждан наблюдался классический дефицит: скудный ассортимент страховых продуктов невысокого качества по необоснованно завышенной цене. Недостаток информации о страховании автотранспорта, его дороговизна на фоне общего недоверия граждан к разного рода финансовым услугам не способствовали сколько-нибудь заметному росту интереса к автострахованию. Ситуация начала меняться в лучшую сторону в 1997-1998 годах, когда страховщики обратили свои взоры на рынок страхования частных лиц, у которых к этому времени как раз появились новые автомобили и потребность в меньшей степени зависеть от различных досадных случайностей, связанных с их эксплуатацией. У страховщиков сегодня есть все объективные предпосылки для дальнейшего успешного развития автострахования. Конкуренция заставляет искать новые решения. Государство создает более привлекательные условия для страхователей. Введение закона об обязательном страховании автогражданской ответственности даст новый толчок развитию как автомобильного, так и других видов страхования в России.

3. Анализ условий добровольного страхования автогражданской ответственности на примере ООО “Страховая Компания “НАСТА-БАЛТ”

Общество с Ограниченной Ответственностью “Страховая Компания “НАСТА-БАЛТ” предлагает своим клиентам различные варианты страхования автогражданской ответственности, автокаско, дополнительного оборудования и от несчастного случая.

Остановимся лишь подробно на классическом договоре страхования автогражданской ответственности. На сегодня возможно страхование ответственности владельцев транспортных средств с различным лимитом ответственности от 1000,0 долларов до 200 000,0 долларов США. Страхование возможно как в долларовом эквиваленте, так и в рублях.

Ставки по страхованию автогражданской ответственности для физических лиц.

| Страховая сумма (USD) |

2 500 |

5 000 |

10 000 |

| Тариф страховой премии и взнос для легковых автомобилей |

2,0% 50$ |

1,5% 75$ |

1,3% 130$ |

| Тариф страховой премии и взнос для грузовых автомобилей |

2,8% 75$ |

1,8% 90$ |

1,5% 150$ |

По страхованию в долларовом эквиваленте устанавливается ограничение по росту курса доллара США.

Расчет и выплата страхового возмещения производится по курсу ЦБ РФ на дату выплаты страхового возмещения, но не выше 130% курса оплаты Страхователем страховой премии.

При расторжении Договора страхования расчет и выплата возврата Страхователю уплаченных страховых взносов производится в соответствии с Договором по курсу уплаты страховых взносов Страхователем. Страхователь имеет право в течение Договора страхования произвести доплату страховой премии за повышение курса, в пределах которого производится расчет и выплата страхового возмещения.

Расчет доплаты страховой премии осуществляется по формуле:

Д = С$ х Тариф х [( N - n)/N ] x ( Курснов. - 1,3 х Курсопл. ), где

Д - доплата страховой премии;

С$ - страховая сумма в У.Е.;

Тариф - ставка страховой премии за весь период страхования;

N - период страхования;

n - прошедший период страхования;

Курснов. - новый курс, в пределах которого будет производиться выплата страхового возмещения после доплаты страховой премии;

Курсопл. - курс до доплаты страховой премии.

Нетто-ставка по этому виду страхования составляет 67%.

Договор страхования привязан к конкретному транспортному средству. В договор страхования можно включить несколько лиц, допущенных к управлению транспортным средством, что не повышает страховой тариф. Если среди допущенных к управлению транспортным средством есть лица, чей водительский стаж не достиг одного года (по дате выдачи прав), для него устанавливается безусловная франшиза в следующем размере:

- стаж вождения от 0 до 6 месяцев – франшиза 150,0 долларов США;

- стаж вождения от 6 до 12 месяцев – франшиза 100,0 долларов США.

Франшиза действует только в том случае, если транспортным средством управлял именно тот человек, водительский стаж которого не достиг одного года. В том случае, если страхователь хочет исключить из договора страхования франшизу, для расчета тарифной ставки используется повышающий коэффициент – 1,2 –1,3 в зависимости от уже имеющегося стажа вождения – для первых шести месяцев – 1,3; для последующих шести – 1,2.

Обычно граждане выбирают следующие лимиты ответственности: для легкового автомобиля – 5-10 тысяч долларов, для грузового 10-15 тысяч долларов.

Договор страхования заключаются в форме страхового полиса. Основанием для заключения договора страхования является заявление страхователя, которое может быть как в устной, так и в письменной форме. Однако, Правилами страхования средств наземного транспорта, которыми руководствуется в настоящее время ООО “Страховая Компания “НАСТА-БАЛТ”, установлено, что заявление страхователя должно быть письменным. Договор страхования (страховой полис), как и все приложения к нему, являющиеся его неотъемлемой частью, в обязательном порядке составляется в двух экземплярах, один из которых хранится у страховщика, а второй у страхователя.

После заполнения заявления страхователь оплачивает страховой взнос и получает страховой полис и приложение. Полис вступает в силу с ноля часов дня, следующего за приемом денег и действует до конца срока страхования, указанного в заявлении.

Приложение содержит оговорку по росту курса доллара США и перечисление лиц, для которых предусмотрена франшиза (если она есть) с указанием срока ее действия.

Страхователем по такому договору страхования является владелец транспортного средства и лицо, имеющее генеральную доверенность или доверенность в простой письменной форме (Ст.185 ГК РФ). Выгодоприобретателем по данному виду страхования является третье лицо, которому нанесен ущерб, поэтому в заявлении эта графа остается незаполненной.

Третьи лица – потерпевшие, имеющие в соответствии с законодательством Российской Федерации право на возмещение причиненного в результате страхового случая вреда физические лица, жизни, здоровью или имуществу которых причинен вред, лица, имеющие право на возмещение вреда в связи с потерей кормильца и возмещение расходов на погребение, а также юридические лица, имуществу которых причинен вред.

Не являются потерпевшими, в соответствии с настоящими Правилами, Страхователь, водитель, управляющий транспортным средством Страхователя в момент страхового случая, и находившиеся в нем пассажиры. Договоры страхования на основании настоящих Правил заключаются с владельцами подлежащих регистрации механических транспортных средств (мотоциклов, мотороллеров, легковых и грузовых автомобилей и транспортных средств, построенных на их базе, тягачей, микроавтобусов, автобусов, троллейбусов, трамваев, тракторов и прочих самоходных машин) и прицепов к ним, за исключением транспортных средств на гусеничном ходу.

Действие договора страхования, заключенного на основании Правил, распространяется на территорию Российской Федерации, если иное не предусмотрено договором страхования, за исключением территорий вооруженных конфликтов, войн, чрезвычайных положений.

Объектом страхования, в соответствии с Правилами, являются имущественные интересы Страхователя и застрахованных лиц, связанные с возникающими в соответствии с законодательством РФ обязательствами по возмещению убытков вследствие причинения указанным в договоре страхования/ страховом полисе транспортным средством вреда жизни, здоровью и имуществу третьих лиц при наступлении страхового случая в период действия договора страхования.

Страховым случаем является событие, предусмотренное договором страхования, с наступлением которого наступает обязанность страховщика произвести страховую выплату.

Страховым случаем считается ДТП, произошедшее при участии указанного в договоре страхования/страховом полисе транспортного средства, и в результате которого транспортным средством причинен вред жизни, здоровью и имуществу третьих лиц и у страхователя или застрахованного лица в соответствии с законодательством РФ возникает обязанность возместить причиненный вред.

К страховым случаям относятся также случаи причинения вреда отделившимися от движущегося транспортного средства элементами (частями транспортного средства или перевозимыми предметами).

Не является страховым случаем ДТП повлекшее причинение вреда жизни, здоровью и имуществу третьих лиц:

- в результате умышленных действий потерпевшего;

- при управлении транспортным средством лицом, не указанным в договоре страхования/страховом полисе;

- при управлении транспортным средством лицом, противоправно им завладевшим;

- в результате возгорания не находившегося в движении транспортного средства, а также в результате поджога транспортного средства;

- в результате взрыва транспортного средства, если он произошел не на месте ДТП и не является его следствием, а также в результате подрыва транспортного средства;

- вследствие последствий ядерного взрыва, радиации или радиоактивного заражения и т.д.

Все уточнения касающиеся вопроса признания случая страховым, должны быть согласованы сторонами при совершении договора страхования исходя из потребностей страхователя и предложений страховщика.

Возмещению подлежит прямой реальный ущерб, вызванный причинением вреда жизни, здоровью и имуществу потерпевшего транспортным средством, указанным в договоре страхования/страховом полисе, при наступлении страхового случая. Причиненный ущерб, являясь материальным ущербом, оценивается в денежном выражении.

Ущербом, причиненным жизни и здоровью (личности), является:

- утраченный потерпевшим в результате повреждения здоровья заработок;

- вызванные повреждением здоровья, дополнительно понесенные расходы, если установлено, что они вызваны необходимостью дополнительной помощью и ухода, в которых потерпевший нуждается, но не имеет право на их бесплатное получение;

- убытки в результате смерти потерпевшего.

- ущербом, причиненным имуществу, является повреждение или уничтожение транспортного средства и иного имущества.

При повреждении транспортного средства или иного имущества возмещению подлежит стоимость восстановительного ремонта, которая включает стоимость ремонтных работ исходя из средних действующих цен. Если стоимость восстановления поврежденного транспортного средства или иного имущества делает это восстановление экономически нецелесообразным (стоимость ремонта превышает 70% действительной стоимости поврежденного объекта).

Не подлежит возмещению ущерб: возникший в связи с повреждением или уничтожением антикварных и аналогичных предметов; причиненный окружающей среде.

Доля сборов по страхованию в ООО “Страховая Компания “НАСТА-БАЛТ” составляет примерно треть от величины общих сборов. Проанализируем данные по сборам за 2001 год и первый квартал 2002 года.

Таблица 1.2.2

Сборы страховых премий по страхованию физических лиц.

| Период |

Сборы по страхованию КАСКО, руб. |

Сборы по страхованию АГО, руб. |

Сборы по страхованию доп. оборудования, руб. |

Сборы по страхованию от несчастного случая, руб. |

Итого по всем видам, руб. |

| 1-ый квартал 2001 г. |

655591,32 |

129431,03 |

3105,40 |

3283,82 |

791411,57 |

| 2-ой квартал 2001 г. |

554537,61 |

193933,16 |

24129,39 |

4627,04 |

777227,20 |

| 3-ий квартал 2001 г. |

1003321,63 |

260182,63 |

2649,37 |

3770,05 |

1269923,68 |

| 4-ый квартал 2001 г. |

1065365,29 |

270564,20 |

10060,28 |

9611,49 |

1355601,26 |

| 1-ый квартал 2002 г. |

1284180,52 |

337008,89 |

7548,18 |

12502,84 |

1641240,43 |

В данной таблице представлены сведения по объему сборов страховых премий по страхованию автотранспорта. Из таблицы видно, что сборы растут, но динамику роста необходимо оценить в процентном выражении, взяв за 100% показатель за первый исследуемый период.

Динамика роста сборов страховых премии по страхованию автотранспорта.

| Период |

Сборы по страхованию КАСКО, руб. |

Сборы по страхованию АГО, руб. |

Сборы по страхованию доп. оборудования, руб. |

Сборы по страхованию от несчастного случая, руб. |

Итого по всем видам, руб. |

| 1-ый квартал 2000 г. |

100% |

100% |

100% |

100% |

100% |

| 2-ой квартал 2000 г. |

85% |

150% |

777% |

141% |

98% |

| 3-ий квартал 2000 г. |

153% |

201% |

85% |

115% |

160% |

| 4-ый квартал 2000 г. |

163% |

209% |

324% |

293% |

171% |

| 1-ый квартал 2001 г. |

196% |

260% |

243% |

381% |

207% |

Данные таблицы 3 нагляднее свидетельствуют о росте объема сборов страховых премий в исследуемом периоде. Можно сделать следующие выводы:

По страхованию автогражданской ответственности количество сборов неуклонно растет. По сравнению с первым периодом, во втором квартале 2000 года, сборы выросли на 150%, за третий квартал – на 201%. Незначительное увеличение наблюдается в четвертом квартале –209% по отношению к базовому периоду. В первом квартале 2001 года сборы увеличились на 260% по сравнению с периодом годичной давности.

Показатели роста собранных страховых премий по страхованию автогражданской ответственности существенно отличаются от средних показателей роста по всем видам страхования. Так, во втором квартале 200 года наблюдается незначительное уменьшение собираемых страховых премий – на 2%. В дальнейшем наблюдается резкий скачок дальше плавное увеличение сборов.

Сборы по страхованию КАСКО также возрастали, но не такими темпами. Снижение сборов наблюдается лишь во втором квартале 2000 года на 15% по отношению к базовому периоду, в дальнейшем - плавный рост.

Значительный скачок наблюдается в сборах по страхованию дополнительно оборудования. Во втором квартале сборы увеличились на 677%, в дальнейшем произошло снижение объемов, затем вновь значительный рост.

Плавно росли сборы и по страхованию от несчастного случая.

Доля сборов по каждому виду страхования в общей сумме сборов

| Период |

Сборы по страхованию КАСКО |

Сборы по страхованию АГО |

Сборы по страхованию доп. оборудования |

Сборы по страхованию от несчастного случая |

| 1-ый квартал 2000 г. |

82,84% |

16,35% |

0,39% |

0,41% |

| 2-ой квартал 2000 г. |

71,35% |

24,95% |

3,10% |

0,60% |

| 3-ий квартал 2000 г. |

79,01% |

20,49% |

0,21% |

0,30% |

| 4-ый квартал 2000 г. |

78,59% |

19,96% |

0,74% |

0,71% |

| 1-ый квартал 2001 г. |

78,24% |

20,53% |

0,46% |

0,76% |

| Среднее значение |

78,01% |

20,46% |

0,98% |

0,56% |

Данные свидетельствуют о том, что в структуре сборов происходили заметные изменения. Устойчива тенденция к увеличению доли сборов по страхованию автогражданской ответственности, что, несомненно, является положительным фактом на фоне увеличения и общего объема сборов. Доля сборов по страхованию КАСКО остается в последние три квартала относительно устойчивой. Среднее значение доли сборов по страхованию автогражданской ответственности - 20,46%, а по страхованию КАСКО – 78,01%. Этот показатель выше за счет значительно больших взносов и тарифов по страхованию КАСКО, а не за счет большего количества договоров.

Для того, чтобы анализ деятельности компании по страхованию автогражданской ответственности был более полным необходимо проследить изменение количества договоров по различным видам страхования. Для этого воспользуемся следующими таблицами.

Таблица 1.2.5

Количество договоров, заключенных по разным видам страхования в исследуемом периоде

| Период |

Всего договоров |

Только АГО |

Только КАСКО |

Полное КАСКО |

Частичное КАСКО |

КАСКО +АГО |

Н/с |

Д/об |

| 1-ый квартал 2000 г. |

63 |

15 |

19 |

34 |

14 |

30 |

3 |

4 |

| 2-ой квартал 2000 г. |

107 |

59 |

16 |

31 |

17 |

32 |

9 |

6 |

| 3-ий квартал 2000 г. |

117 |

57 |

12 |

41 |

19 |

37 |

1 |

7 |

| 4-ый квартал 2000 г. |

159 |

76 |

13 |

63 |

20 |

71 |

6 |

8 |

| 1-ый квартал 2001 г. |

176 |

71 |

21 |

74 |

31 |

83 |

13 |

17 |

Эти и последующие таблицы отражают количество классических договоров страхования.

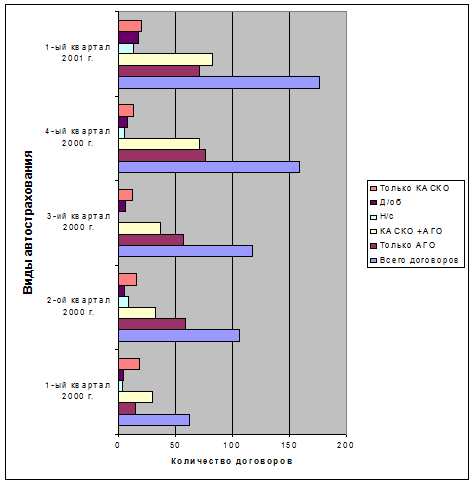

Данные, приведенные в таблице, дают возможность сделать вывод о росте количества договоров по всем видам страхования. Более наглядно это продемонстрирует следующая таблица и график.

Таблица 1.2.6

Динамика роста количества договоров по страхованию автотранспорта.

| Период |

Всего договоров |

Только АГО |

Только КАСКО |

Полное КАСКО |

Частичное КАСКО |

КАСКО +АГО |

Н/с |

Д/об |

| 1-ый квартал 2000 г. |

100% |

100% |

100% |

100% |

100% |

100% |

100 |

100 |

| 2-ой квартал 2000 г. |

170% |

393% |

84% |

91% |

121% |

107% |

300 |

150 |

| 3-ий квартал 2000 г. |

186% |

380% |

63% |

121% |

136% |

123% |

33 |

175 |

| 4-ый квартал 2000 г. |

252% |

507% |

68% |

185% |

143% |

237% |

200 |

200 |

| 1-ый квартал 2001 г. |

279% |

473% |

111% |

218% |

221% |

277% |

433 |

425 |

Данные таблицы показывают следующее:

Количество договоров по различным видам страхования имеет явную тенденцию к росту, но динамика роста неодинакова.

|

Рост количества договоров по страхованию 1 кв. 2000 - 1 кв.2001, %

Наибольший темп роста наблюдается в графе «только АГО», что означает, что резко (на 373%) увеличилось количество договоров только автогражданской ответственности. Это говорит о том, что люди стали в первую очередь думать о своей ответственности перед другими участниками дорожного движения, страхование автогражданской ответственности становится наиболее популярным видом страхования. Одной из причин является то, что страхование автогражданской ответственности осуществляется независимо от года выпуска транспортного средства, его типа и водительского стажа, а также от количества лиц, допущенных к управлению транспортным средством. Небольшие поправочные коэффициенты или франшиза сглаживают некоторые повышенные факторы риска, но в любом случае страхователю этот вид страхования всегда выгоден. Общее количество договоров увеличилось на 179%, что является подтверждением устойчивого развития автострахования в компании. Значительным колебаниям подвергся показатель «только КАСКО». Как правило, только по программе каско страхуются автомобили, взятые в аренду, под залог которых взят кредит в банк, полученные путем заключения договора лизинга или перегоняемые автомобили. Видимо в первом квартале 2000 года и в первом квартале 2001 года таких договоров было больше, чем в других периодах. К сожалению, владельцы транспортных средств, которых банк или арендодатель обязывает страховать полное КАСКО почти некогда не заключают договор страхования автогражданской ответственности, хотя в случае ДТП по их вине они могут понести значительные потери, возмещая ущерб пострадавшей стороне. Как видно из таблицы, значительно выросло количество договоров по страхованию дополнительного оборудования.

График показывает рост числа договоров в абсолютных величинах. На нем видно, что за исследуемый период происходит значительный рост числа договоров с физическими лицами, особенно по комплексному страхованию автогражданской ответственности и автокаско.

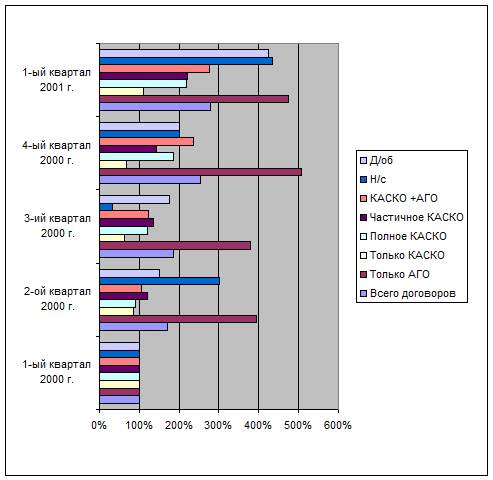

Следующий график представит процентное увеличение количества договоров по различным видам страхования в исследуемом периоде.

|

Динамика роста числа договоров по страхованию I кв .2000- I кв .2001, %

Теперь проанализируем изменение доли договоров по различным видам страхования. Для этого представлена таблица.

Таблица 1.2.7

Изменение доли количества договоров по различным видам страхования.

| Период |

Всего договоров |

Только АГО |

Только КАСКО |

Полное КАСКО |

Частичное КАСКО |

КАСКО +АГО |

Н/с |

|

| 1-ый квартал 2001г. |

100% |

24% |

30% |

54% |

22% |

48% |

5% |

6% |

| 2-ой квартал 2001г. |

100% |

55% |

15% |

29% |

16% |

30% |

8% |

6% |

| 3-ий квартал 2001г. |

100% |

49% |

10% |

35% |

16% |

32% |

1% |

6% |

| 4-ый квартал 2001г. |

100% |

48% |

8% |

40% |

13% |

45% |

4% |

5% |

| 1-ый квартал 2002г. |

100% |

40% |

12% |

42% |

18% |

47% |

7% |

10% |

Исходя из данных, представленных в таблицах можно сделать следующие выводы:

За исследуемый период сборы по автогражданской ответственности увеличились на 144%, по КАСКО на 42%.

Доля сборов по автогражданской ответственности выросла на 9,2%, доля сборов по КАСКО снизилась на 7,71%, что говорит о том, что страхование автогражданской ответственности становится все более популярным видом страхования. Количество транспортных средств, застрахованных в Санкт-Петербургском филиале по автогражданской ответственности, увеличилось на 138 единиц, по автокаско – на 47 единиц.

Количество транспортных средств, застрахованных только по автогражданской ответственности, увеличилось на 525%, по комплексному страхованию КАСКО и автогражданской ответственности на 135%.Увеличилась доля договоров, заключенных на сумму от 5001 до 10000 долларов США, т.е. имеет место тенденция к страхованию автогражданской ответственности на большие суммы по каждому транспортному средству.

Рост интереса к страхованию автогражданской ответственности постоянно растет. Это наглядно показывают графики роста сборов по данному виду страхования. Безусловно, эта тенденция позволяет оптимистично оценивать перспективы реализации федерального закона. Очевидно, что уровень страховой культуры в нашей стране невысок и подавляющим числом автовладельцев обязательное страхование будет восприниматься как еще один "побор". Таким образом, применительно к теме дипломного исследования это означает, что значительное увеличение количества заключенных договоров по АГО свидетельствует о росте сознательности автовладельцев, но не вызывает сомнения что для преодоления этих заблуждений государству потребуется проведение серьезной разъяснительной работы с самых разных слоях общества

ГЛАВА II. ОБЯЗАТЕЛЬНОЕ СТРАХОВАНИЕ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ АВТОМОБИЛИСТОВ В СТРАНАХ ЕВРОПЫ

1. Страховое законодательство стран Европейского союза в области страхования гражданской ответственности владельцев автотранспортных средств

Страхование ответственности владельцев автотранспортных средств является наиболее известным видом страхования гражданской ответственности, начавшим бурно развиваться в 20-е годы нашего столетия, когда стала возрастать интенсивность автомобильного движения и увеличился риск дорожно-транспортных происшествий. В большинстве развитых стран оно проводится в настоящее время в обязательной форме, которая во многих европейских государствах (Финляндии, Норвегии, Дании, Великобритании, Германии и др.) была введена еще до Второй мировой войны. Это обусловлено стремлением органов власти предоставить потерпевшим в дорожных авариях гарантию возмещения причиненного им вреда. С другой стороны, обязательная форма проведения страховых операций, приводя практически к полному охвату страхованием имеющегося в той или иной стране парка автотранспортных средств (как правило, незастрахованными оказываются от 1 до 6% средств транспорта), обусловливает одно из ведущих мест данного вида страхования в объеме собираемых страховых премий.

В нашей стране, хотя законопроекты об обязательном страховании автогражданской ответственности и обсуждались неоднократно, данный вид страхования проводится пока только в добровольном порядке и развит значительно в меньшей степени.

Основой проведения страхования ответственности владельцев автотранспортных средств является установленная гражданским законодательством обязанность владельца средства транспорта возмещать вред, причиненный третьим лицам при его эксплуатации. При этом такая обязанность, как правило, возникает независимо от наличия вины владельца при причинении ущерба, что вызвано отнесением автотранспортных средств к источникам повышенной опасности для окружающих.

По договору страхования ответственности владельцев средств автотранспорта страховщики принимают на себя обязанность возместить в пределах оговоренных лимитов ответственности ущерб, нанесенный страхователем (застрахованным лицом) при эксплуатации автотранспортных средств третьим лицам, при условии, что такой ущерб должен быть компенсирован страхователем (застрахованным лицом) в соответствии с законодательством. Страхователями в данном виде могут выступать как юридические, так и физические лица. Застрахована может быть как ответственность самого страхователя, так и других лиц, являющихся владельцами указанных в договоре транспортных средств.

Объектом страхования являются имущественные интересы владельца автотранспортного средства, связанные с его обязанностью в порядке, установленном гражданским законодательством, возместить ущерб, причиненный им третьим лицам при эксплуатации автотранспортных средств. При этом действие договора распространяется, как правило, исключительно на указанные в нем средства транспорта.

В договоре страхования могут быть оговорены: круг лиц, имеющих право на вождение застрахованным средством транспорта; территория, за ДТП в пределах которой страховщик несет ответственность, и другие ограничения. Условия страхования могут предусматривать обязательства страховщика возместить ущерб, причиненный третьим лицам, по вине пассажиров застрахованного средства транспорта или иных лиц, пользующихся им (например, в случае, когда пассажир открывает дверь автомобиля и сбивает едущего сзади велосипедиста).

Важное место в условиях страхования занимает перечень случаев, за последствия которых страховщик не несет обязательств по страховым выплатам. При этом при проведении страхования в обязательной форме он, как правило, уже, чем при заключении договоров добровольного страхования.

Обычно страховщики оговаривают свое право не производить страховых выплат, если вред третьим лицам был нанесен вследствие:

- умышленных действий лица, управляющего средством транспорта, направленных на причинение вреда третьим лицам;

- нарушения лицом, управляющим средством транспорта, установленных правил эксплуатации транспортных средств, правил противопожарной охраны, правил хранения огнеопасных или взрывчатых веществ и предметов и т.п.;

- несоответствия средства транспорта техническим требованиям или требованиям безопасности;

- управления автотранспортным средством в состоянии алкогольного опьянения или под воздействием наркотиков;

- управления автомототранспортным средством при отсутствии прав или доверенности на управление им;

- использования средства транспорта для обучения, участия в соревнованиях на скорость, проверки скорости или при испытании на прочность).

Однако зарубежных странах при проведении страхования в обязательной форме страховщики в большинстве таких случаев производят страховую выплату, а затем получают право на суброгацию к причинителю ущерба.

Условия договора страхования могут предусматривать освобождение страховщика от обязанности производить страховые выплаты в случаях, если вред нанесен лицам, являющимся близкими родственниками страхователя (застрахованного лица), а также лицам, находящимся в застрахованном средстве транспорта в момент причинения им вреда. В то же время условия страхования многих зарубежных стран (в частности, входящих в систему «Зеленая карта») предусматривают в этих случаях обязанность страховщика произвести страховую выплату.

Условия страхования могут предусматривать установление лимитов ответственности страховщиков по размерам страховых выплат, при этом при проведении страхования в обязательной форме они устанавливаются государством. Нередко действуют отдельные лимиты по вреду, причиненному жизни и здоровью, и ущербу имуществу.

Так, например, лимиты страховой ответственности за вред, причиненный личности, составляют: в Швеции — более 36 млн. долл.; в Швейцарии — более 10 млн. долл.; в Нидерландах — 1 млн. долл.; в Италии — 880 тыс. долл.; в Германии — 580 тыс. долл.; в Хорватии — более 230 тыс. долл.; в Словении — более 220 тыс. долл.; в Эстонии — более 150 тыс. долл.; в Испании — более 110 тыс. долл.; в Болгарии — более 15 тыс. долл.; в Румынии — менее 9 тыс. долл.; в Латвии — примерно 3,5 тыс. долл.

В то же время в таких странах, как Бельгия, Франция, Ирландия, Люксембург, Великобритания, Финляндия, Норвегия, размеры покрытия убытков вследствие нанесения вреда здоровью граждан или их смерти неограниченны.

Лимиты страховой ответственности за ущерб, нанесенный имуществу, составляют:36 млн. долл. — в Швеции; по 2 млн. долл. — в Дании и Швейцарии; 900 тыс. долл. — в Австрии; более 500 тыс. долл. — во Франции; 370 тыс. долл. — в Великобритании; более 230 тыс. долл. — в Германии; около 150 тыс. долл. — в Словении; более 120 тыс. долл. — в Хорватии; менее 40 тыс. долл. — в Эстонии; более 30 тыс. долл. — в Испании; 9 тыс. долл. — в Болгарии; 5 тыс. долл. — в Латвии. В Бельгии и Люксембурге лимиты страховой ответственности не установлены.

Во многих зарубежных странах (например, в Бельгии, Испании, Франции, Италии, Португалии) при дорожно-транспортном происшествии, явившемся результатом столкновения, при условии, что средства транспорта установлены, а авария повлекла за собой только ущерб имуществу, величина которого не превышает лимитов ответственности страховщика, применяется упрощенная процедура урегулирования убытков на основе Конвенции IDA (Конвенции о прямом возмещении застрахованным). Суть этой процедуры состоит в том, что участники дорожного происшествия составляют протокол о нем, а страховая выплата осуществляется на его основе непосредственно страховой компанией, в которой застрахован потерпевший, с последующим выставлением ею регрессного иска в страховую организацию, застраховавшую ответственность причинителя вреда. Однако иногда между страховыми организациями, имеющими достаточно большое и примерно одинаковое число застрахованных транспортных средств, заключаются также соглашения, именуемые knock-for-knock. В соответствии с ними страховщики не предъявляют друг другу регрессные иски при дорожно-транспортных происшествиях с участием своих страхователей.

Особо регламентируется порядок расчета сумм возмещения ущерба при наличии взаимной вины участников страхового случая. При этом возможно использование нескольких методов такого расчета:

- принципа контрибуции, согласно которому при взаимной вине участников страхового случая выплаты не производятся никому из них;

- правила Миссисипи (доктрины сравнительной небрежности), основанного на том, что страховая выплата производится в размере, пропорциональном ответственности каждой из сторон (например, если при столкновении двух автомобилей доля вины владельца первого автомобиля составляет 60%, а второго — 40%, то первому владельцу возмещается по договору страхования второго 40% причиненных ему убытков, а второму по договору страхования первого владельца — 60%);

- правила «Висконсин», в соответствии с которым от страховых выплат освобождается сторона, в наименьшей степени виновная в страховом случае;

- концепции «без вины» — она предусматривает полное возмещение каждой из сторон происшествия своей части ущерба, нанесенного другой стороне.

Выбор конкретного метода из числа вышеприведенных зависит от действующего законодательства, регламентирующего порядок возмещения вреда, а при отсутствии соответствующих норм — от условий договора страхования.

Во многих странах, где данный вид страхования является обязательным, созданы дополнительные финансовые гарантии получения возмещения для лиц, понесших вред в результате автотранспортных происшествий. Такие гарантии состоят в образовании специального гарантийного фонда, из которого потерпевшие могут получить возмещение в случаях, когда оно не выплачивается страховыми организациями. К таким случаям, в частности, могут относиться:

- причинение вреда неустановленным средством транспорта;

- причинение вреда лицом, не застраховавшим свою ответственность;

- невозможность страховщика выполнить свои обязательства в связи с его неплатежеспособностью.

Источником формирования такого фонда являются отчисления, производимые страховщиками от страховых премий, полученных по договорам страхования ответственности владельцев средств автотранспорта.

Размеры страховых тарифов при данном виде страхования устанавливаются в денежной сумме с единицы транспортного средства. В то же время в России получила широкое распространение система установления тарифных ставок в процентах от лимита страховой ответственности или от стоимости автомобиля.

В странах Западной Европы размер страховой премии составляет примерно 500 долл. на автомобиль, в Словении — 300 долл., в Хорватии и Словакии — около 200 долл., в России — 1-4% от стоимости автомобиля или лимита страховой ответственности.

Конкретная величина страховых премий зависит от большого числа факторов, влияющих на степень страхового риска по договору. К ним, в частности, относятся:

- вид транспортного средства (легковой, грузовой автомобиль, автобус, мотоцикл и др.), его марка;

- технические характеристики транспортного средства (мощность, максимальная скорость, грузоподъемность, число пассажирских мест);

- характеристика лиц, управляющих средством транспорта (их число, водительский стаж, возраст);

- территория эксплуатации транспортного средства;

- характер использования транспортного средства (в личных целях, в служебных целях, для коммерческих перевозок грузов или людей);

- число средств транспорта, подлежащих страхованию;

- срок страхования (при коротких сроках страхования относительная величина страховой премии повышается, что объясняется относительным ростом накладных расходов и повышением риска дорожно-транспортных происшествий. Например, при страховании сроком на 10 дней величина страховой премии может составлять 10% от годовой суммы страховой премии, на 1 месяц — 20%, на 3 месяца — 40%, на 6 месяцев — 70% и т.д.

В ряде стран используется также система льгот и санкций в зависимости от числа аварий, совершенных страхователем (застрахованным лицом) в предыдущие годы. Суть этой системы состоит в следующем.

Каждому страхователю присваивается определенный класс аварийности (безаварийности), в зависимости от которого установлены коэффициенты, повышающие или снижающие размер базовой страховой премии. При этом установление 1-го класса безаварийности влечет за собой снижение размера базовой страховой премии, например, на 10%, 2-го — на 20%, 3-го — на 30% и т.д. В то же время присвоение страхователю 1-го, 2-го или 3-го класса аварийности предполагает увеличение базовой страховой премии соответственно на 10, 20 или 30%. Например, в Германии и Великобритании существует 14 таких классов. При вступлении в страхование страхователь получает нулевой класс, по которому не предусматривается ни скидок базовой страховой премии, ни надбавок к ним. При условии безаварийной езды в течение 1-го года ему присваивается 1-й класс безаварийности, 2 лет — 2-й класс, 3 лет и более — 3-й класс. Таким образом, за каждый год безаварийной езды класс страхователя увеличивается на 1 разряд. В случае же совершения аварий его класс понижается, как правило, на один разряд за каждую аварию. Например, если страхователь, имеющий 1-й класс безаварийности, совершит в течение года одну аварию, он получит на следующий год нулевой класс, две аварии — 1-й класс аварийности, три — 2-й класс аварийности.

2. Страхование ответственности по системе «Зеленая карта»

Как было описано выше, практически во всех экономически - развитых странах страхование ответственности владельцев автотранспортных средств давно уже является обязательным, так как в первую очередь защищает интересы пострадавших в результате ДТП. Для решения проблемы возмещения вреда, причиненного потерпевшим иностранным владельцем автотранспортных средств, в Европе с 1 января 1953 г. действует единое Соглашение об обязательном страховании гражданской ответственности — «Зеленая карта», в которое в настоящее время входят около 40 стран уже не только Европы, но также Азии и Африки. Название данного Соглашения — «Зеленая карта» — связано с цветом документа (его официальное название — «Международная карта автострахования»), который выдается владельцу автотранспортного средства и является, по существу, эквивалентом страхового полиса. «Зеленая карта» подтверждает факт страхования ответственности владельца транспортного средства, действующего на условиях той страны, которую посещает страхователь. В данном документе приводятся необходимые сведения о средстве автотранспорта, его владельце, условиях, сроке действия страхования, странах, на которые распространяется действие страхования.

В соответствии с условиями Соглашения, в случае, если при эксплуатации автотранспортного средства, зарегистрированного в одной из стран-участниц Соглашения, в другой стране-участнице будет нанесен ущерб юридическому или физическому лицу, он подлежит возмещению через механизм страхования. В этих целях предусматривается следующее:

- во всех странах-участницах Соглашения существует обязанность для владельца транспортного средства застраховать риск своей гражданской ответственности, связанный с его эксплуатацией;

- при заключении договора такого страхования страхователю вместе со страховым полисом, действующим внутри страны, выдают «Зеленую карту», подтверждающую, что его страховщик несет ответственность и по обязательствам, связанным с нанесением вреда владельцем транспортного средства третьим лицам на территории других стран-участниц Соглашения;

- при наступлении страхового случая «Зеленая карта» предъявляется органам власти страны посещения, а убытки, нанесенные потерпевшим, возмещаются первоначально специально созданной организацией — национальным Бюро зеленой карты, а затем компенсируются данному Бюро страховщиком страхователя, нанесшего вред.

Механизм реализации Соглашения состоит в следующем. Страховщики, проводящие обязательное страхование гражданской ответственности владельцев средств транспорта, объединяются в каждой стране-участнице Соглашения в национальные Бюро зеленой карты, которые снабжают страховщиков «Зелеными картами». Все национальные Бюро объединены в Совет Бюро с местонахождением в Лондоне, который координирует работу национальных Бюро, разрабатывает общую документацию, представляет интересы страховщиков в международных организациях.

Национальные Бюро заключают между собой двухсторонние соглашения, в соответствии с которыми:

- выдаваемая страховщиками-членами национального Бюро страхователям «Зеленая карта» признается национальным Бюро и государством другой страны в случае временного прибытия страхователя на территорию другого государства;

- убытки, нанесенные на территории страны третьим лицам иностранным владельцем «Зеленой карты», регулируются и оплачиваются национальным Бюро той страны, где произошел страховой случай, исходя из норм законодательства об обязательном страховании гражданской ответственности владельцев автотранспортных средств данной страны;

- после оплаты убытков национальное Бюро выставляет счета Бюро той страны, регистрационный номер которой имеет автотранспортное средство;

- выставленные национальным Бюро счета подлежат оплате страховщиками страхователей, нанесших вред, а если страховщики их не оплачивают по каким-либо причинам, то — самим Бюро, для чего они образуют у себя гарантийные фонды.

Поскольку размеры лимитов ответственности по обязательному страхованию автогражданской ответственности, устанавливаемые законодательствами каждого из государств-участников Соглашения «Зеленая карта», различаются между собой, специальной Директивой ЕС, принятой 30 декабря 1983 г., установлены следующие минимальные размеры лимитов, которые должны соблюдать все государства-участники Соглашения.

Лимит ответственности для каждого пострадавшего в результате дорожно-транспортного происшествия, в случае причинения вреда его здоровью должен быть не менее 350 тыс. евро. В случае причинения вреда здоровью в результате одного дорожно-транспортного происшествия более чем одному лицу, величина минимального лимита ответственности для всех пострадавших — 500 тыс. евро. Минимально быть установлен единый лимит ответственности по каждому дорожно-транспортному происшествию как на случай причинения вреда здоровью третьих лиц, так и в связи с нанесением ущерба их имуществу в размере не менее 600 тыс. евро.

Этой же Директивой установлено, что Бюро страны, в которой произошло дорожно-транспортное происшествие, имеет право отказать потерпевшему в страховой выплате (если последний имеет право в соответствии с законодательством требовать возмещения вреда его причинителем) только в двух случаях:

- если пострадавший может получить возмещение через органы социального обеспечения;

- если дорожно-транспортное происшествие произошло по вине лица, незаконно завладевшего транспортным средством.

Установленный лимит ответственности на случай нанесения вреда имуществу третьих лиц в результате одного дорожно-транспортного происшествия — 100 тыс. евро независимо от числа пострадавших. Наконец, в государстве-члене Соглашения может быть установлен единый лимит ответственности по каждому дорожно-транспортному происшествию как на случай причинения вреда здоровью третьих лиц, так и в связи с нанесением ущерба их имуществу в размере не менее 600 тыс. евро.

Этой же Директивой установлено, что Бюро страны, в которой произошло дорожно-транспортное происшествие, имеет право отказать потерпевшему в страховой выплате (если последний имеет право в соответствии с законодательством требовать возмещения вреда его причинителем) только в двух случаях:

- если пострадавший может получить возмещение через органы социального обеспечения;

- если дорожно-транспортное происшествие произошло по вине лица, незаконно завладевшего транспортным средством.

В связи с тем, что в России до сих пор страхование владельцев средств автотранспорта в обязательной форме не проводится, она не может быть участником Соглашения «Зеленая карта». Поэтому российские владельцы автотранспортных средств обязаны специально приобретать «Зеленую карту» до въезда на территорию государств-членов данной системы. Их предлагают многие российские страховщики страховые маклеры и агенты, распространяющие «Зеленые карты» национальных Бюро стран-участниц Соглашения. Поскольку, в соответствии с законодательством РФ, посредническая деятельность по страхованию, связанная с заключением договоров от имени иностранных страховых организаций, в стране запрещена, для того чтобы узаконить распространение «Зеленых карт», в закон «Об организации страхового дела в Российской Федерации» была внесена поправка, вступившая в силу с 1 января 1998 г., в соответствии с которой указанная посредническая деятельность, связанная с распространением договоров страхования гражданской ответственности владельцев автотранспортных средств, выезжающих за пределы РФ, была разрешена. Размеры страховой премии при этом составляют, в зависимости от вида транспортного средства, примерно 15-1500 евро.

Вопросы унификации национальных законодательств по страховому делу, т.е. создания единого страхового рынка на территории стран – членов ЕЭС, остаются постоянно актуальными, в том числе и в области страхования автогражданской ответственности, поскольку развитие международного делового сотрудничества, рост автомобильных перевозок и взаимного автомобильного туризма требует комплексного решения проблем страховой защиты граждан, как в пределах своей страны, так и вне ее.

3. Опыт соседей . Страхование автогражданской ответственности в странах Восточной Европы

Здесь, как и в странах Западной Европы, общий подход и принципы обязательного страхования таковы. Автовладелец страхует не себя и свою машину, а ответственность перед третьими лицами. Страховая компания осуществляет выплаты, если автомобилист, имеющий соответствующий полис в результате аварии или иного ДТП причинил ущерб имуществу или здоровью третьих лиц Естественно, что в развитии такого вида страхования заинтересован не только автовладелец, который в случае аварии освобождается от неприятных разбирательств с другими ее участниками, но и государство, для которого этот вид страхования является социально значимым. Закон об обязательности страхования АГО владельцев автотранспорта принят во всех восточноевропейских странах за исключением России и Армении.

Как правило, закон о страховании АГО устанавливает национальный уровень минимального страхового покрытия (таблица 1), то есть ту минимальную величину, на которую автовладелец обязан застраховать свою ответственности перед третьими лицами. К определению этой величины каждая страна подошла по-своему. В Чехии, Словакии и Венгрии установлено обязательное неограниченное покрытие, то есть полис страхования АГО там всегда и полностью покрывает причиненный третьим лицам ущерб. В Польше, Хорватии и Словении минимальное покрытие сопоставимо с реальной стоимостью после аварийного ремонта автомобиля и ценой медицинских услуг. А вот в Латвии и на Украине установленный уровень минимального покрытия крайне низок и не обеспечивает потерпевшим надлежащего возмещения. Низкий уровень минимального покрытия в одних восточноевропейских странах и отсутствие закона об обязательном страховании АГО в других являются причинами невысокой величины страховых взносов в расчете на один автомобиль. Если в Западной Европе этот показатель в среднем составляет 495 долларов, то в Словении - 300, в Хорватии и Словакии – около 200, в Белоруссии, на Украине и в Литве - менее 10 долларов, а в России предполагается всего-навсего 5 долларов.

Таблица 2.1.1

Показатели развития страхования автогражданской ответственности в странах Восточной Европы

| Государство |

Взносы по страхованию автогражданской ответственности, % от ВВП |

Доля взносов по страхованию автогражданской ответственности в совокупных страховых взносах, % |

Албания |

0,4 |

80 |

Болгария |

0,7 |

37 |

| Венгрия |

0,9 |

42 |

| Латвия |

0,3 |

17 |

| Польша |

1,0 |

44 |

| Румыния |

0,2 |

36 |

| Словаки |

0,7 |

31 |

| Словения |

1,5 |

37 |

| Хорватия |

1,3 |

47 |

| Чехия |

0,8 |

31 |

| Эстония |

1,0 |

65 |

Таблица 2.2.2

Характеристики полисов обязательного АГО в странах Восточной Европы

| Государство |

Тип покрытия |

Минимальное покрытие, долл. США |

Болгария |

нематериальные убытки материальные убытки |

15378 9277 |

| Латвия |

на аварию: травма или смерть третьего лица повреждение имущества третьих лиц |

3506 5259 |

| Польша |

на аварию |

495852 |

| Румыния |

на аварию: травма или смерть третьего лица на аварию: повреждение имущества третьих лиц |

8621 8621 |

| Словения |

на аварию: травма или смерть третьего лица на аварию: повреждение имущества третьих лиц |

221033 147141 |

| Украина |

травма или смерть третьего лица |

506 |

| Хорватия |

травма или смерть третьего лица повреждение имущества третьих лиц |

230867 122936 |

| Эстония |

на владельца: травма или смерть третьего лица на владельца: повреждение имущества третьих лиц |

153139 38285 |

| Европейский союз |

на аварию: травма или смерть третьего лица или на владельца : травма или смерть третьего лица на аварию: повреждение имущества третьих лиц |

607460 425222 121492 |

Тенденции демонополизации.

Тарифы страхования АГО. как правило, устанавливаются на государственном уровне, более того, в большинстве стран страхование автогражданской ответственности осуществляется только одной госкомпанией. Так обстоит дело в Чехии и Словакии, где власть устанавливает тарифы, а страхованием занимается государственная компания. Или до недавнего времени Польша, где и страхование, и расчет тарифов были возложены на государственную страховую компанию PZU.

Впрочем, почти во всех странах, где существует госмонололия на обязательные виды страхования, активно прорабатываются процедуры демонополизации. Например, в Венгрии министерство финансов сейчас устанавливает базовый тариф по АГО и постепенно осуществляет либерализацию рынка. Согласно разработанной в этой стране программе, в 1998 году тарифы по АГО у разных страховых компаний должны отличаться от базового не более чем на 5%, в 1999 году не более чем на 10% и в 2000 году не более чем на 15%. Программа либерализации АГО в Румынии была запланирована на конец 2000 года. Демонополизация это не прихоть и не попытка слепо следовать концепции свободного рынка. Дело в том, что государственные страховые компании и специальные фонды испытывают большие проблемы из-за того что, с одной стороны растет аварийность, а с другой - государство, проявляя заботу о своих гражданах, нередко устанавливает необоснованно низкие тарифы. В России активно обсуждалась целесообразность передачи права обязательного страхования гражданской ответственности государственным компаниям, но как считают все специалисты работающие на российской страховом рынке, если в России все-таки будет введено обязательное страхование АГО, то уже не имеет смысла возвращаться на предыдущую стадию развития и вводить государственную монополию. По мнению 60% экспертов, государство вполне эффективно сможет контролировать надежность компаний, нанимающихся страхованием АГО и качество их услуг, например, создав пул уполномоченных компаний.

Особенности восточноевропейского автопарка.

Но не все в развитии страхования АГО определяется условиями принятия законов. Как уже говорилось, величина совокупных собранных премий в этом виде страхования зависит также от количества и стоимости автомобилей в стране и. следовательно, от уровня жизни населения. По данным 1956 года, самое большое число машин на тысячу жителей было в Словакии (около 430), Чехии (390), Эстонии (350) и Венгрии (290). Наименьшее - на Украине (менее 100) и в Албании (менее 40). Для сравнения, в России на тысячу человек приходится около 170 автомобилей, а в западной Европе – около 510. Другой показатель - темпы обновления частного автопарка. В странах западной Европы на тысячу человек в 1996 году приобреталась в среднем 41 новая машина. Сопоставимые результаты показывают Литва (36), Словении (34) Чехия (32) и Эстония (28). Меньше всего новых автомобилей в 1996 году приобреталось на Украине (лишь одна машина на тысячу человек!) в Румынии. Болгарии и Белоруссии. Низкая доля новых машин порождает довольно неприятную проблему. Невысокие стандарты безопасности, более дешевые по сравнению с Западом ремонт и лечение приводят к тому, что автовладельцы в странах Восточной Европы платят довольно низкие страховые взносы. Эту тенденцию не способна переломать даже большая аварийность. Поэтому премий внесенных за страховку на территории своей страны оказывается недостаточно для возмещения ущерба нанесенного третьим лицам зарубежом. В связи с этим особое значение в странах Восточной Европы приобретает распространение "Грин-карты", то есть полиса страхования автогражданской ответственности, действующего на территории всех европейских стран, где законодательно установлено обязательное страхование АГО. отвечающего требованиям Европейского Союза. Распространением этого полиса могут заниматься не только государственные компании, но и другие страховщики. имеющие соответствующую лицензию, в том числе и дочерние компании зарубежных страховщиков. Россия пока не присоединилась к международному соглашению о "Грин-картах', в связи с чем российские страховые компании вынуждены распространять полисы западных, главным образом прибалтийских страховых структур. Однако в скором будущем эта ситуация может и измениться и с принятием обязательного страхования Россия вступит в бюро “Зеленой карты”. Для российских автовладельцев, выезжающих за рубеж, вступление России в "Зеленую карту" будет означать снижение стоимости международного полиса страхования автогражданской ответственности.

Безусловно, в основу законопроекта легли существующие, описанные ранее европейские модели. Очевидно, что сейчас, когда вопрос о принятии особенно актуален очень важно учитывать опыт европейских стран. Однако особенно интересным и полезным для законодателей может стать знакомство в белорусской моделью обязательного страхования гражданской ответственности владельцев транспортных средств. Эта страна совсем недавно ввела механизм обязательного страхования. Проект закона об обязательном страховании ответственности владельцев транспортных средств был впервые внесен на рассмотрение белорусского парламента в 1994 г. и тогда же был принят в первом чтении. Однако окончательное принятие закона затянулось на 5 лет. Обязательное страхование гражданской ответственности введено в Белоруссии с июля 1999 г. Положение о порядке и условиях проведения обязательного страхования гражданской ответственности владельцев транспортных средств, а также тарифы по этому виду страхования принято в июне 2000 г.

Лимиты ответственности страховщика составляют 3 тыс. евро по ущербу жизни или здоровью и столько же — по ущербу имуществу. Размер взносов утверждается Постановлением Совета министров. Для примера: по действующим в Белоруссии тарифам, годовой взнос по легковому автомобилю (ВАЗ, ЗАЗ, АЗЛК, ИЖ, ГАЗ, ЛуАЗ, УАЗ) с рабочим объемом двигателя 1200-1800 куб. см для резидента Белоруссии составит 15,3 евро, то же для других марок автомобилей — 23,6 евро.