| Скачать .docx |

Реферат: Лизинг

|

|||||||||

|

|||||||||

|

|||||||||

|

|||||||||

|

|||||||||

СОДЕРЖАНИЕ

Введение ........................................................................................... 3

1. Сущность лизинга и его основные формы ............................... 5

1.1 Определение лизинга ................................................................ 5

1.2 Формы и виды лизинга ............................................................ 7

1.3 Преимущества и недостатки лизинга ..................................... 8

1.4 Механизм лизинговых операций .......................................... 17

1.5 Техника лизинговых операций .............................................. 18

2. Лизинговая деятельность в Украине: развитие, особенности, законодательная база ................................................................... .21

2.1 Эволюция лизинга в Украине ................................................. 21

2.2 Основные положения и проблемные вопросы законодательства Украины о лизинге .................................................................23

2.3 Современное состояние развития лизинга в Украине ......... 32

2.4 Договор лизинга ..................................................................... 37

2.5 Методы участия банковского капитала в лизинговом бизнесе ............................................................................................ 46

Заключение .................................................................................... 51

Список использованной литературы ...........................................53

ВВЕДЕНИЕ

С момента провозглашения в нашем государстве рыночных отношений актуальным становится вопрос рационального и эффективного использования имеющихся ресурсов и капиталов в денежной форме. Особенно остро это ощущается в условиях экономического упадка в стране, инфляции национальной валюты, падения производства и других негативных факторов. Ресурсы и капиталы в денежной форме в таких обстоятельствах при простаивании и нерациональном использовании постоянно теряют свою стоимость и, следовательно, ими нужно умело управлять.

Одним из способов выгодного вложения ресурсов для банков и других учреждений, имеющих свободные денежные средства, становится лизинговый бизнес.

Лизинг как особая сфера предпринимательской деятельности, широко распространенная за рубежом, в настоящее время получает развитие в Украине. При активном внедрении лизинг в силу присущих ему возможностей может быть мощным импульсом технического перевооружения производства, структурной перестройки украинской экономики, насыщения рынка высококачественными товарами.

В данной курсовой работе при изучении темы “лизинг” мною были поставлены следующие задачи:

- раскрыть сущность лизинга, его формы и виды;

- определить субъекты лизинговых операций, технику лизинговых операций;

- выявить преимущества и недостатки лизингового бизнеса перед другими альтернативными путями вложения капитала;

- осветить развитие и современное состояние лизинга в Украине, проблемы его осуществления;

- ознакомиться с нормативно-правовыми актами, регулирующими лизинговую деятельность в Украине;

- раскрыть содержание типового договора лизинга;

- выявить, какие недостатки в законодательстве затормаживают развитие лизинга в Украине;

- определить роль банков на рынке лизинговых операций.

1. Сущность лизинга и его основные формы

1.1 Определение лизинга

Термин “лизинг” происходит от английского слова “to lease” - арендовать, брать в аренду.1 В русском языке нет точного аналога термина “лизинг”. Любое его определение не является исчерпывающим и не учитывает всех форм проявления этого гибкого кредитного инструмента.

Некоторые из определений лизинга, даваемые в литературе приведены ниже:

* Лизинг представляет собой договор аренды, предусматривающий предоставление лизингодателем (арендодателем) принадлежащих ему оборудования, машин, ЭВМ, оргтехники, транспортных средств, сооружений производственного, торгового и складского назначения лизингополучателю (арендатору) в исключительное пользование на установленный срок за определенное вознаграждение - арендную плату, которая включает процентную ставку, закрывающую стоимость привлечения средств арендодателем на денежном рынке с учетом необходимой прибыли банка и амортизацию имущества [2];

* Лизинг - это предпринимательская деятельность, которая направлена на инвестирование собственных или привлеченных финансовых средств и состоит в предоставлении лизингодателем в исключительное пользование на определенный срок лизингополучателю имущества, являющегося собственностью лизингодателя или приобретаемого им в собственность по поручению и согласованию с лизингополучателем у соответствующего продавца имущества, при условии уплаты лизингополучателем периодических лизинговых платежей [17];

* Лизинг - пользование средствами производства вместо приобретения их в собственность, т.е. долгосрочная аренда машин и оборудования, транспортных средств, сооружений производственного назначения и др [14];

* Лизинг - договор на право пользования оборудованием и имуществом на основе арендных отношений [8].

Лизингодатель и лизингополучатель оперируют с капиталом не в денежной, а в производственной форме, что сближает лизинг с инвестированием.

Лизинговые операции приравниваются к кредитным со всеми вытекающими из этого правами и нормами государственного регулирования. Однако от кредита лизинг отличается тем, что после окончания его срока и выплаты всей обусловленной суммы договора объект лизинга остается собственностью лизингодателя (если договором не предусмотрен выкуп объекта лизинга по остаточной стоимости или передача в собственность лизингополучателя). При кредите же банк оставляет за собой право собственности на объект как залог ссуды [2].

Экономическая сущность лизинга делает его применение наиболее эффективным в отраслях, выпускающих продукцию высокой степени готовности, сбыт которой во многом определяется ее конкурентоспособностью и наличием средств у пользователя этой продукции.

1.2 Формы и виды лизинга

Классификация видов лизинга затруднена рядом обстоятельств. В правовых системах различных стран существуют разнообразные определения не только собственно лизинга, но и отдельных его видов. Различные виды лизинга могут сочетаться в одном договоре в зависимости от конкретных, оговариваемых участниками условий.

В зависимости от состава участников (субъектов) сделки выделяют:

* прямой лизинг , при котором при двусторонней сделке собственник имущества (поставщик) самостоятельно сдает объект в лизинг;

* косвенный лизинг , когда передача имущества происходит через посредника. В данном случае может иметь место классическая трехсторонняя сделка (поставщик - лизингодатель - лизингополучатель), а также многосторонняя сделка с числом участников от 4 до 6-7.

Лизинговые операции могут быть двух форм: оперативный лизинг и финансовый лизинг.

Оперативный лизинг подразумевает лизинговые контракты, заключаемые на короткий и средний срок (обычно короче амортизационного периода), согласно которым арендатору предоставляется (при соблюдении определенного срока) право в любое другое время расторгнуть договор. Как правило, это происходит, когда арендаторы объекта лизинга быстро сменяют друг друга. Арендодатель несет здесь повышенный риск, а быстро сменяющиеся арендаторы заставляют лизинговую компанию проявлять особый интерес к хорошему состоянию предмета лизинга. Часто лизинговая компания берет на себя техническое обслуживание объекта лизинга - регламентный ремонт, страхование,- осуществляя тем самым полносервисный лизинг или частично сервисный лизинг (в контракте оговаривается разделение обязательств). После завершения срока действия договора лизинга предмет договора может быть возвращен владельцу или вновь сдан в аренду.

Финансовый лизинг

характеризуется длительным сроком контракта (от 5 до 10 лет) и амортизацией всей или большей части стоимости оборудования. Фактически финансовый лизинг представляет собой форму долгосрочного кредитова-

ния покупки. По истечении срока действия арендатор может вернуть объект аренды, продлить соглашение или заключить новое, а также купить объект по остаточной стоимости (обычно она носит чисто символический характер).

Различают лизинг нового имущества (из первых рук) и лизинг бывшего в употреблении имущества (из вторых рук), т.е. предприниматель продает имущество, собственником которого он уже является и им уже пользуется.

По объектам сделок различают лизинг движимого (дорожный транспорт, воздушный и морской транспорт, вагоны, контейнеры, техника связи) и недвижимого имущества (торговые и конторские здания, производственные помещения, склады и т.д.).

При лизинге недвижимости арендодатель строит или покупает недвижимость по поручению арендатора и предоставляет ему для использования в коммерческих и производственных целях. Так же как и в сделках с движимым имуществом, контракт заключается обычно на срок, меньший или равный амортизационному периоду объекта; арендатор несет все риски, расходы и налоги во время действия контракта [2].

1.3 Преимущества и недостатки лизинга

Причиной широкого распространения лизинга является ряд его преимуществ перед обычной ссудой:

* Лизинг предполагает 100%-ное кредитование и не требует немедленного начала платежей. При использовании обычного кредита для покупки имущества предприятие должно около 15% стоимости покупки оплачивать из собственных средств. При лизинге контракт заключается на полную стоимость имущества. Арендные платежи обычно начинаются после поставки имущества арендатору либо позже.

* Мелким и средним предприятиям проще получить контракт по лизингу, чем ссуду. Некоторые лизинговые компании даже не требуют от арендатора никаких дополнительных гарантий, так как предполагается, что обеспечением сделки является само оборудование. При невыполнении арендатором своих обязательств лизинговая компания сразу же забирает свое имущество.

* Лизинговое соглашение более гибко, чем ссуда, поскольку предоставляет возможность выработать удобную для покупателя схему финансирования. Ссуда всегда предполагает ограниченные сроки и размеры погашения. Лизинговые платежи по договоренности сторон могут быть ежемесячными, ежеквартальными и т.д., а суммы платежей - отличаться друг от друга. Ставка может быть фиксированной и плавающей. Иногда погашение может осуществляться после получения выручки от реализации товаров, произведенных на оборудовании, взятом в лизинг, или может быть прокомпенсировано встречной услугой, что позволяет предприятиям без резкого финансового напряжения обновлять производственные фонды. Арендная плата относится на издержки производства и снижает у лизингополучателя налогооблагаемую прибыль.

* Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постепенного обновления своего парка оборудования.

* Достаточно простой учет арендуемого имущества. Основными принципами Евролиза1 по учету лизинговых операций является опубликование арендатором своих финансовых обязательств, вытекающих из лизинговых отношений, и проведение учета и амортизации лизингуемого имущества по балансу предприятия. Цифровая информация по обязательствам на дату составления баланса может быть представлена в форме приложения к балансу. При этом следует отобразить: сумму арендных платежей в данном финансовом году; общую сумму арендных платежей за период контракта и их текущую стоимость на дату составления баланса.

Во многих странах законодательство устанавливает для предприятий обязательное соотношение собственного и заемного капиталов. Так как имущество по лизинговому соглашению учитывается по балансу арендодателя, то арендатор может расширить свои производственные мощности, не затронув этого соотношения.

* Платежи по лизингу ведутся из суммы прибыли от используемого оборудования и не подлежат налогообложения, так как являются арендной платой. Банк может изменять размер взносов, чтобы улучшить использование финансовых ресурсов арендатора. Сумма платежей по лизингу фиксируется при подписании договора и не зависит от колебаний валютного курса и изменений банковского процента по долгосрочному кредитованию.

* При международных лизинговых операциях арендатор получает налоговые льготы[1] страны арендодателя, что проявляется в снижении выплат, а также дополнительные услуги (в основном при оперативном лизинге) арендодателя или его представителей (техническое обслуживание и ремонт арендуемого оборудования, консультации по его эксплуатации, передача ноу-хау, поставка запчастей и пр.).

* Международный Валютный Фонд не учитывает сумму лизинговых сделок в подсчете национальной задолженности, т.е. существует возможность превысить лимиты кредитной задолженности, устанавливаемой Фондом по отдельным странам [2].

Но лизинговым операциям присущи и недостатки :

* арендатор не выигрывает на повышении остаточной стоимости оборудования (в частности из-за инфляции);

* если это финансовый лизинг, а научно-технический прогресс делает изделие устаревшим, тем не менее арендные платежи не прекращаются до конца контракта;

* сложность организации;

* стоимость лизинга больше ссуды, но нельзя забывать, что риск устаревшего оборудования ложится на арендодателя, а потому он берет большую комиссию для компенсации.

Что предпочесть - покупку, ссуду или лизинг ? Стоимость лизинга может быть ниже или равна стоимости ссуды только при наличии налоговых льгот. Лизинг может быть построен на налоговой и неналоговой основе. Неналоговый лизинг - это примерно то же, что и обычная ссуда, хотя какие-то другие аспекты могут сделать эту операцию более привлекательной по сравнению с традиционным займом. Лизинг на налоговой основе, который составляет большую часть лизингового бизнеса, предоставляет арендатору дополнительные выгоды через более низкую процентную ставку, чем при обычном займе. Поскольку право собственности остается за арендодателем, то он имеет возможность частично компенсировать стоимость его приобретения через свой налоговый лист с помощью льгот по амортизации, инвестиционных льгот и затем поделить эти преимущества с арендатором через более низкие арендные платежи. Часто предприятия с низким уровнем доходов не могут воспользоваться своими налоговыми льготами и, арендуя имущество, передают эти льготы арендодателю, который в свою очередь снижает за это процентную ставку. Лизинг на налоговой основе требует от арендодателя довольно большого уровня налогооблагаемой прибыли, как и финансовых ресурсов. Поэтому многие арендодатели являются специализированными компаниями-филиалами других банков и банковских групп и крупных корпораций типа “Форд Мотор Кредит”, “Шелл лизинг”, ИБМ, “Крайслер Файнэншл” и др.

Если предприниматель имеет выбор - либо купить оборудование с помощью ссуды, либо взять его в лизинг, - то ему необходимо сравнить затраты по каждому способу кредитования. В таких случаях неизбежно возникает вопрос о принципе, исходя из которого производится это сравнение, так как платежи одинаковых размеров, но различающиеся во времени, совсем не однозначны. Таким принципом становится финансовая эквивалентность платежей . Эквивалентными считают такие платежи, которые, будучи приведенными к одному и тому же моменту времени, равны. Процесс приведения называют дисконтированием , а полученную сумму чистой текущей стоимостью .

В мировой практике при определении чистой текущей стоимости платежей используется следующая форма дисконтирования:

ТС = БС * Кt,

где ТС - текущая стоимость;

БС - будущая стоимость;

Кt - коэффициент дисконтирования;

|

|

|

где Е - норматив приведения ко времени (процент дисконтирования);

t - номер года расчетного периода.

Чтобы сравнить два варианта финансирования, надо в каждом подсчитать чистую текущую стоимость и учесть при этом:

* налоговые льготы в каждом случае;

* если объект не является собственностью, то нельзя использовать амортизационные льготы;

* если объект покупается, то фирма должна оплачивать расходы по техобслуживанию (во многих странах эти расходы вычитаются из налогооблагаемой прибыли), а если объект лизингуется, то это зависит от конкретного соглашения;

* так как объект не принадлежит арендатору, то он теряет право на остаточную стоимость [2].

Рассмотрим пример. Пусть одной из компаний США требуется оборудование стоимостью 100 000 долл. Оно будет использоваться 5 лет. После этого остаточная стоимость будет равна примерно 15000 долл. Производитель предлагает комиссию за техобслуживание в размере 5000 долл. в год. Компания США относится к 40%-ной категории плательщика налогов. Если финансовый директор купит оборудование, то банк ссудит корпорации 85000 долл. на условиях 15% (годовой платеж в течение 5 лет). Арендодатель берет на себя техобслуживание.

Для сравнительного анализа (таблица 1) необходимо составить два графика:

график платежей по ссуде (чтобы вычесть сумму процентного налогооблагаемого дохода);

график амортизационных отчислений (чтобы вычесть их из налогооблагаемого дохода).

В данном примере лизинг гораздо выгоднее, чем ссуда:

73947 - 60677 = 13270.

Расчет, а следовательно, и принятое решение зависят в значительной мере от того, какой процент дисконтирования выберет финансовый директор. Вообще финансовые директора стараются увязать процент дисконтирования с уровнем риском и движения наличности. Во всех практических случаях при выборе “лизинг или покупка” риск примерно одинаков. Это объясняется тем, что все движение денежной наличности основано на договорах. Например, плата за техническое обслуживание осуществляется на основе договора с производителем, плата по ссуде - на основе договора с банком. Процентный и амортизационный налоговые щиты существуют, пока имеется прибыль для “защиты”. Платежи по лизингу базируются на основе договора с арендодателем. Поскольку все эти потоки наличности основаны на договорах, то разумно рассматривать их настолько рискованными, насколько банк учитывает риск неплатежа по корпорациям. Единственный поток наличности, который может отличаться по риску, - это ликвидационная стоимость. Та же посленалоговая процентная ставка была использована потому, что финансовый директор рассматривал остаточную стоимость (при выборе покупки) по лизингу как оценку ликвидационной стоимости. Длительное время при решении задачи “лизинг или покупка” использовался другой процент дисконтирования, например норма издержек на используемый капитал (норма, которая обычно применяется для оценки планируемых капиталовложений) при дисконтировании ликвидационной стоимости оборудования. В настоящее время тем не менее обычно применяется один и тот же процент дисконтирования для всех денежных потоков.

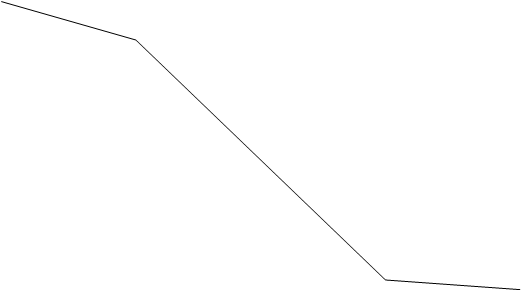

Чтобы проследить зависимость уровня затрат от выбора процента дисконтирования, рассмотрим график (рис.1).

|

||

|

|

|

Рис.1. Сравнение на базе чистой текущей стоимости

Как видим, на промежутке АБ наименьшие затраты будут при покупке оборудования за наличные деньги; на промежутке БВ выгоднее купить оборудование с использованием ссуды, а на промежутке ВГ разумнее прибегнуть к финансированию с помощью лизинга [2].

Таблица 1. Сравнительный анализ покупки и лизинга

| № |

Год |

||||||

| 0 |

1 |

2 |

3 |

4 |

5 |

||

| График амортизационных отчислений (базисная стоимость 100000 долл.) |

|||||||

| 1. |

Ежегодная амортизация |

20000 |

32000 |

19000 |

15000 |

14000 |

|

| 2. |

Остаточная стоимость по балансу |

80000 |

48000 |

29000 |

14000 |

00000 |

|

| График платежей по ссуде |

|||||||

| 3. |

Платеж по ссуде |

25357 |

25357 |

25357 |

25357 |

25357 |

|

| 4. |

Неуплаченная часть |

85000 |

72393 |

57895 |

41222 |

22049 |

00000 |

| 5. |

Основной платеж |

12067 |

14498 |

16673 |

19173 |

22049 |

|

| 6. |

Процент |

12750 |

10859 |

8684 |

6183 |

3307 |

|

| Посленалоговая стоимость покупки |

|||||||

| а). Движение средств |

|||||||

| 7. |

Посленалоговая стоимость техобслуживания |

3000 |

3000 |

3000 |

3000 |

3000 |

|

| 8. |

Амортизационный налоговый щит |

8000 |

12800 |

7600 |

6000 |

5600 |

|

| 9. |

Ликвидационная стоимость |

9000 |

|||||

| 10. |

Всего |

-5000 |

-9800 |

-4600 |

-3000 |

-11600 |

|

| б). Движение заемных средств |

|||||||

| 11. |

+ Платежи по ссуде |

25357 |

25357 |

25357 |

25357 |

25357 |

|

| 12. |

+ Первый взнос |

15000 |

|||||

| 13. |

- Процентный налоговый щит |

5100 |

4344 |

3474 |

2473 |

1323 |

|

| 14. |

Всего |

15000 |

20257 |

21013 |

21883 |

22884 |

24034 |

| в). Движение чистой наличности |

15000 |

15257 |

11213 |

17283 |

14883 |

12434 |

|

| г). Коэффициент дисконтирования |

1000 |

0,9174 |

0,8417 |

0,7722 |

0,7084 |

0,6444 |

|

| д). Чистая текущая стоимость. Общая стоимость покупки |

15000 73947 |

13997 |

9438 |

13346 |

14085 |

8081 |

|

| Посленалоговая стоимость лизинга |

|||||||

| а). Движение средств по лизингу |

|||||||

| 15. |

+Посленалоговая стоимость лизинга |

15600 |

15600 |

15600 |

15600 |

15600 |

|

| 16. |

+Возможность поку- пки в конце контракта |

-------- |

--------- |

-------- |

--------- |

-------- |

|

| 17. |

Всего |

15600 |

15600 |

15600 |

15600 |

15600 |

|

| б). Коэффициент дисконтирования |

1000 |

0.9174 |

0,8417 |

0,7722 |

0,7084 |

0,6499 |

|

| в). Чистая текущая стоимость |

14312 |

13130 |

12046 |

11051 |

10138 |

||

| г). Общая текущая стоимость лизинга |

60667 |

||||||

Примечания к строкам:

1. Ежегодная амортизация - базисная стоимость*коэффициент амортизации. Базисная стоимость - стоимость оборудования в начале сделки.

2. Остаточная стоимость по балансу - стоимость по балансу прошлого периода за вычетом амортизации текущего периода.

3. Платеж по ссуде - сумма займа, разделенная специальным коэффициентом на 5 лет (с учетом ставки 15%).

4. Неуплаченная часть - остаток по суде за прошлый период за вычетом основного платежа за текущий период.

5. Основной платеж - платеж по ссуде за вычетом процентов.

6. Процент рассчитывается на основе неуплаченной части за прошлый период.

7. Посленалоговая стоимость техобслуживания - годовая стоимость за вычетом налога.

8. Амортизационный налоговый щит - ежегодная амортизация, умноженная на ставку налога.

9. Ликвидационная стоимость - сумма, которая будет получена после уплаты налогов и продажи оборудования. Когда ликвидационная стоимость превышает стоимость по балансу, налог платят исходя из размера.

10. Всего - движения средств исходя из владения имуществом.

11. Платеж по ссуде.

12. Первый взнос - разница между стоимостью оборудования и суммой, которую ссужает банк.

13. Процентный налоговый щит - сумма процентов, умноженная на ставку налога. Это сумма - “спасенная” с помощью налоговой льготы.

14. Всего - движение средств, относящихся к займу.

15. Движение чистой наличности - годовое движение наличности (расходы, вытекающие из ссуды с целью покупки).

16. Коэффициент дисконтирования по посленалоговой стоимости ссуды.

17. Чистая текущая стоимость - годовое увеличение чистой наличности, умноженное на коэффициент дисконтирования.

18. Общая текущая стоимость покупки - сумма цифр по стр.18.

19. Посленалоговая стоимость лизинга - годовой лизинговый платеж за вычетом суммы налога.

20. Возможность покупки в конце контракта, если корпорация решит купить оборудование в конце сделки.

21. Всего - годовое движение наличности, относящееся к лизингу (расходы).

22. Коэффициент дисконтирования (см стр.17).

23. Чистая текущая стоимость лизинга - сумма цифр по стр.25.

24. Общая текущая стоимость лизинга - сумма цифр по стр.25.

1.4 Механизм лизинговых операций.

Как выше отмечено, лизинг подразделяется на оперативный и финансовый. Например, при оперативном лизинге автотранспортных средств от арендатора требуется гарантия того, что по истечении срока аренды машина будет иметь определенную остаточную стоимость. Аренда с такой гарантией называется арендой открытого типа (open-end), а без нее - закрытого типа (closed-end).

Лизинг, выходящий за национальные рамки, т.е. когда кто-либо из участников сделки является нерезидентом в данной стране, получил название международного , который в свою очередь подразделяется на экспортный и импортный. Основная причина, которая привела к выходу лизинга на международную арену в 70-е гг., - это общее стремление ведущих стран создать условия для стимулирования экспорта и инвестиций со стороны промышленных компаний.

Разновидностью лизинга, применяемого в международной сфере, стали сделки “дабл дип”. Их смысл заключается в комбинации налоговых льгот в двух и более странах. Например в 80-е гг. приобретение ряда самолетов было кредитовано через “дабл дип” между США и Англией. Выгоды от налоговых льгот в Англии больше, если арендодатель имеет право собственности, а в США - если арендодатель имеет только право владения. Лизинговая компания в Англии покупает самолет, отдает его в аренду американской лизинговой компании, а та в свою очередь - местным авиакомпаниям. Такого рода сделки могут осуществляться между различными странами. Так, в 80-х гг., Pan American финансировала свои новые аэробусы по сделкам “дабл дип” между Францией и США [2].

1.5 Техника лизинговых операций.

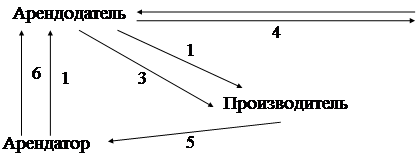

В зависимости от техники лизинговые операции совершаются по разным схемам (рис. 2 - 6).

|

1 - заявка на оборудование; 3 - оборудование;

2 - плата за оборудование; 4 - арендные платежи

Рис. 2.

Поскольку лизинговой компании часто не хватает собственных средств для осуществления лизинговых операций, то она может привлекать ссуды. Такая операция получила название лизинга с дополнительным привлечением средств (рис. 3). Подсчитано, что свыше 85% всех сделок по лизингу являются лизингом с привлечением средств. Арендодатель берет долгосрочную ссуду у одного или нескольких кредиторов на сумму до 80% стоимости сдаваемых в аренду активов (без права регресса на арендатора), причем арендные платежи и оборудование служат обеспечением ссуды.

|

|

|||||||

|

||||||||

|

|

|||||||

Рис. 3

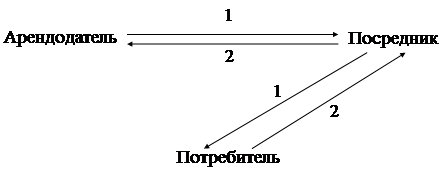

Часто лизинг осуществляется не напрямую, а через посредника (рис.4):

рис.4.

Основной арендодатель получает преимущественное право на получение арендных платежей. В договоре обычно обуславливается, что в случае банкротства третьего звена арендная плата поступает основному арендодателю. Подобные сделки получили название “сублизинг”.

Следует назвать и такой вид лизинга, как обратный лизинг (lease-back). Предположим, что у предприятия есть оборудование, но не хватает средств для производственной деятельности. Тогда оно продает это оборудование лизинговой компании, а последняя в свою очередь сдает его в лизинг этому же предприятию. У предприятия происходит временное высвобождение денежных средств (рис.5).

|

|

|

рис. 5.

К такой сделке можно прибегать и тогда, когда у предприятия довольно низкий уровень доходов, и, следовательно, оно не может полностью воспользоваться льготами по ускоренной амортизации и налогообложению прибыли. Оно совершает сделку, а лизинговая компания получает налоговые льготы. В ответ она снижает ставку арендной платы.

В последнее время получила распространение практика заключения соглашения между производителями продукции и лизинговыми компаниями. В соответствии с этими соглашениями производитель от лица лизинговой компании предлагает клиентам финансирование своей продукции с помощью лизинга. Таким образом лизинговая компания использует торговую сеть поставщика, а поставщик расширяет границы сбыта своей продукции. Эти сделки, получившие название “помощь в продаже” (sales-aid), применяются обычно для оборудования с низкой стоимостью - от 5 до 20 тыс. долл.

При постоянном и тесном сотрудничестве предприятий с лизинговыми компаниями возможно заключение соглашений по предоставлению лизинговой линии (lease-line). Эти соглашения аналогичны банковским кредитным линиям и позволяют арендатору брать дополнительное оборудование в лизинг без заключения каждый раз нового контракта [2].

2. Лизинговая деятельность в Украине: развитие, особенности, законодательная база .

2.1 Эволюция лизинга в Украине.

Первым событием перехода Украины к цивилизованному регулированию лизинговых отношений можно отметить 25 ежегодное собрание членов Европейской федерации национальных лизинговых ассоциаций “Евролизинг”. В его работе принимали участие 278 делегатов из 26 стран, а также представители крупнейших банков Европы и США. Решением общего собрания “Евролизинга” Украина была принята полноправным членом этой европейской экономической структуры. Членство в “Евролизинге” создает дополнительные возможности более тесного сотрудничества Украины с европейскими странами в области лизинга и привлечения зарубежных инвестиций [7].

Следует отметить, что вплоть до декабря 1997 г. в Украине практически не существовало законодательных актов, регулирующих лизинговые отношения. Поэтому многие правовые и налоговые вопросы были не отрегулированы. Так, в Законе “О налогообложении прибыли предприятий” имелось лишь общее понятие “финансовая аренда”. Особенность лизинговых операций этого периода состояла в том, что ими занимались, как правило, неспециализирующиеся на лизинге организации (предприятия) - банки, базы снабжения и др. Существовавший тогда принцип: закона нет, но лизинг есть, и им стоит заниматься [10].

Ситуация начала меняться с декабря 1997, когда в Украине стали приниматься законодательные акты касательно лизинга.

К ним относятся:

- Закон Украины “О лизинге” от 16 декабря 1997 г.;

- Примерный договор финансового лизинга, утвержденный приказом Министерства Украины по делам науки и технологии от 3 марта 1998 г.;

- Информационное письмо Высшего арбитражного суда Украины “О законе Украины “О лизинге” от 23 марта 1998 г.;

- Постановление Кабинета Министров Украины “О порядке регистрации договоров лизинга”.

Лизинговые отношения в Украине приобрели свой легальный статус. Закон “О лизинге” достаточно четко определил юридическую суть лизинга, круг субъектов лизинга, их права и обязанности, виды лизинга и ряд не менее важных правовых категорий. Но, вместе с тем, как после выхода какого-либо закона, регулирующего принципиально новый вид правоотношений, возникло множество вопросов, суждений, домыслов по поводу толкования законодательных норм.

Не новость, что Украинская экономика остро нуждается в инвестициях. Большинство экспертов утверждают, что лизинг может способствовать преодолению промышленного спада. К тому же, по мнению многих специалистов, лизинг сегодня является единственным законным и надежным во всех отношениях механизмом привлечения средств для украинских производителей.

Рынок лизинга в Украине находится только на начальном этапе развития. Объем местных лизинговых операций, финансируемых из внутренних источников, очень низкий, приблизительно 20 млн.грн. Все остальные операции, связанные с лизингом, финансируются иностранными производителями или различными посредниками.

Несмотря на достижения в совершенствовании законодательной базы, существующая юридическая, регулирующая и налоговая системы не способствуют развитию эффективных рыночных отношений, рынков, в частности, рынка лизинга в Украине. Отсутствие альтернативных банковским кредитам источников долгосрочного финансирования создает значительные трудности для лизинговых компаний в совершенствовании лизинговых операций.

Привлечение международных финансовых агентств для кредитования финансовых учреждений, в том числе и лизинговых компаний, на условиях долгосрочного кредитования должно стать одним из основных элементов стратегии стимулирования развития лизинга в Украине.

В принципе, не во всех ведущих странах запада существует отдельный закон, который регулирует взаимоотношения в лизинговой деятельности, однако практически во всех странах существуют определенные льготы, так как лизинг стимулирует производство. Однако в Украине даже с принятием Закона Украины “о лизинге” остается много невыясненных вопросов [11].

2.2 Основные положения и проблемные вопросы законодательства Украины о лизинге

Согласно действующему законодательству Украины под лизинговой (арендной) операцией понимается хозяйственная операция физического или юридического лица (арендодателя), предусматривающая предоставление основных фондов или земли в пользование другим физическим или юридическим (арендаторам) под процент и на определенный срок.

Лизинговые операции можно рассматривать как специфическую форму финансирования в основные фонды предприятия специализированными фирмами - третьими лицами, которые закупают требуемые материальные ( и не только материальные) ценности (оборудование, движимое и недвижимое имущество), привлекая финансовые ресурсы из внешних источников, и сдают их получателям в “в аренду”, сохраняя за собой право собственности на эти ценности.

В законодательстве Украины даны определения оперативного, финансового и обратного лизинга, а также аренды

земли и жилых помещений. Остается открытым вопрос сублизинга [11].

Согласно Закону Украины “О налогообложении прибыли предприятий” под оперативным лизингом (арендой) понимается хозяйственная операция физического или юридического лица (арендодателя), предусматривающая предоставление основных фондов или земли в пользование другим физическим или юридическим лицам (арендаторам) под процент и на определенный срок. Право пользования имуществом передается арендатору на срок, не превышающий срока его полной амортизации, с обязательным возвратом таких основных фондов их собственнику после окончания срока действия лизингового соглашения.

Основные фонды, переданные в оперативный лизинг, остаются на балансе арендодателя.

Под финансовым лизингом понимается хозяйственная операция физического или юридического лица (арендодателя), предусматривающая приобретение арендодателем по заказу арендатора основных фондов с дальнейшей их передачей в пользование арендатору на срок, не превышающий срока полной амортизации таких основных фондов, с обязательной дальнейшей передачей права собственности на такие основные фонды арендатору.

Финансовый лизинг является разновидностью финансового кредита. Расходы арендодателя на покупку объектов финансового лизинга не включаются в состав валовых издержек или в состав основных фондов такого арендодателя. Основные фонды, переданные в финансовый лизинг, включаются в состав основных фондов арендатора.

Под обратным лизингом понимается хозяйственная операция физического или юридического лица (арендодателя), предусматривающая продажу основных фондов финансовой организации с одновременным обратным получением таких фондов таким физическим или юридическим лицом в оперативный или финансовый лизинг.

Под арендой земли (а также жилых помещений) понимается хозяйственная операция, которая предусматривает предоставление арендодателем земли в пользование другому физическому или юридическому лицу на определенный срок (в случае с помещениями - можно бессрочно) по целевому назначению и за арендную плату.

Порядок осуществления операций по аренде жилых помещений регулируется положениями Жилищного кодекса Украины. Лизинг других сооружений и зданий осуществляется на условиях, определенных договором лизинга.

Четкое определение в договоре о лизинге правил, которые определяются законодательными и нормативными актами, очень важно, так как из-за несоблюдения таких правил оформления и реализации операции договор может не признаться как лизинговый, что может повлечь за собой нежелательные финансовые (или другие) последствия.

Признаками оперативного лизинга могут быть:

* лизингодатель не может компенсировать все затраты за счет платежей одного лизингополучателя;

* риск случайной гибели имущества лежит на лизингодателе;

* лизинговая сделка заключается на срок, который не может быть больше срока полной амортизации переданного в лизинг имущества (как правило, намного меньше срока полной амортизации арендуемого имущества);

* страхование и техническое обслуживание, как правило, осуществляется лизингодателем;

* после окончания срока аренды имущество должно быть возвращено лизингодателю. При этом право собственности на арендуемое имущество остается у лизингодателя в течение всего срока аренды.

Признаками финансового лизинга могут быть:

* обычно в сделке принимает участие третья сторона (поставщик или производитель объекта сделки);

* лизингодатель (арендодатель) предоставляет материальные ценности по заказу арендатора с последующей передачей этих ценностей последнему в пользование;

* риск случайной гибели имущества или его повреждения, все виды гражданской ответственности, которые могут возникнуть в связи с использованием арендуемых ценностей, несет арендатор;

* лизинговая сделка заключается на срок не менее срока полной амортизации переданного имущества;

* страхование и техническое обслуживание имущества осуществляется за счет арендатора;

* после окончания срока аренды право собственности на имущество должно быть передано арендатору.

Во время реализации лизинговой сделки возникают определенные обязательства субъектов лизинговой операции. Обязательство представляет собой правоотношение, в силу которого одного лицо (должник) обязано совершить в пользу другого (кредитора) определенные действия (передать имущество, выполнить работу, перечислить денежные средства и др.) либо воздержаться от определенных действий, а кредитор вправе требовать от должника исполнения его обязанности (ст.151 Гражданского кодекса Украины).

Каждая лизинговая операция является уникальной. Ее условия должны анализироваться для каждого конкретного случая. Исходя из того, что лизинг является целесообразным, когда он одинаково выгоден как лизингодателю, так и арендатору, то не может быть стандартной схемы лизинговой операции.

Для производителя можно выделить следующую группу преимуществ:

1. Реальная возможность обновления производства без одновременных значительных капитальных вложений.

2. Возможность отнесения соответствующих затрат на себестоимость продукции в течение действия лизингового контракта (а это достаточно большой отрезок времени).

3. Сохранение ликвидности своего баланса.

Для проведения преддоговорных процедур лизингодатель должен получить от заинтересованного лица (от возможного арендатора) следующие основные документы:

1. Проект договора поставки оборудования или проект договора купли-продажи капитальных сооружений, где были бы приведены технико-экономические характеристики имущества, гарантии, условия поставки.

2. Проект договора залога или страхования заемщиком (арендатором) имущества на весь срок действия лизингового соглашения в пользу лизингодателя от всех возможных рисков, связанных с использованием имущества.

3. Экспертное заключение относительно качества и технико-экономических характеристик основных средств, которые являются объектами лизинга.

4. Проект расчета стоимости лизинговой операции с учетом срока службы основных фондов, периода их амортизации и инфляционных процессов.

Любое лизинговое соглашение должно четко определить следующие основные моменты:

1. Статус лизингодателя как собственника имущества.

2. Обязанности арендатора осуществлять контроль за ходом поставки имущества, соответствием его технико-экономическим характеристикам, комплектностью и качеством получаемого имущества.

3. Полная ответственность арендатора за выбор поставщика, техническое состояние и качество имущества.

4. Обязательство лизингодателя (арендодателя) уплатить стоимость определенного арендатором имущества.

5. Обязательства арендатора в течение срока действия соглашения использовать имущество по назначению и в соответствии с техническими инструкциями, осуществлять за свой счет ремонт и обслуживание имущества.

6. Момент уплаты арендатором первого лизингового платежа (как правило, авансом после подписания протокола о приемке имущества).

7. Сумма лизингового платежа не должна быть фиксированной. Она состоит из суммы амортизации, лизинговой маржи и премии за риск. Лизингодатель (арендодатель) должен иметь право корректировать размер лизингового платежа в соответствии с текущим уровнем инфляции, изменением уровня процентных ставок по кредитам, индексацией стоимости основных фондов.

8. Право лизингодателя (арендодателя) досрочно, в одностороннем порядке, расторгнуть соглашение в случае несвоевременной уплаты лизинговых платежей, использования имущества арендатором не по назначению, ненадлежащего содержания имущества, невыполнения согласованного с арендодателем графика профилактических ремонтов, нарушения других обязательств арендатора, определенных соглашением.

9. Обязательства арендатора в случае получения от арендодателя аргументированного уведомления о расторжении соглашения вернуть арендодателю в надлежащем состоянии имущество и уплатить сумму лизинговых платежей до конца срока соглашения.

10. Определение одного из возможных вариантов завершения лизинговой сделки:

выкуп имущества арендатором по рыночной стоимости с учетом износа;

возврат арендодателю использованного имущества (оперативный лизинг);

заключение нового лизингового соглашения на меньший срок и по льготной ставке.

Камнем преткновения в лизинге является то, что вероятная лизинговая сделка (аренда) должна оцениваться и арендатором, и арендодателем (или финансовым посредником, который финансирует эту операцию). Арендатор должен определить, будет ли лизинг обеспечивать обусловленный уровень оборота и будет ли аренда актива меньшей по стоимости, чем его покупка (если у фирмы есть такая возможность). Например, если фирма решает приобрести оборудование или расширить производственную базу и купить оборудование, решение должно строиться на регулярных операциях формирования бюджета капитала, поэтому в анализе лизинга фирма должна ответить на вопрос: финансировать механизм деятельности фирмы через лизинг или займ. И если финансирование активов через лизинг выгоднее распространения облигаций или получения кредита, то учитывая желаемую структуру капитала и бюджетирования капитала фирмы, можно реализовывать контракт по лизингу. Следовательно, если фирма решила приобрести актив, то ей необходимо решить, каким образом его финансировать, поскольку успешный бизнес не должен иметь излишка свободных средств. Поэтому новые активы должны финансироваться соответствующим образом. Средства можно получить через кредитование, нераспределенную прибыль или через эмиссию акций или облигаций. Альтернативой является лизинг, который влияет на структуру капитала фирмы также, как и долг, посредством того, что фирме нужно произвести серии особых уплат, и неверное решение этих вопросов может привести к банкротству.

Также необходимо отметить, что сам лизингодатель будет иметь право собственности в течение срока соглашения на актив, который будет оценен в конце аренды по остаточной стоимости активов, которая обычно колеблется в районе 10% от всей стоимости активов. А учитывая то, что в Украине сложилась тенденция к понижению процентных ставок со стороны лизинговых компаний, лизинг в дальнейшем все больше будет влиять на принятие решение о подписании контракта о лизинге оборудования (имущества). Особенно для небольших и среднего размера фирм вопрос лизинга является актуальным, так как посредством лизинга привлечение больших финансовых средств будет более безопасно, чем облигации или акции. Тем более, что Закон Украины “О налоге на добавленную стоимость” (пп.3.2.2 п.3.2 ст.3) предусматривает выведение из-под налогообложения операции лизинга для компаний резидентов.

Таким образом, лизинг сегодня - самая актуальная и надежная форма кредитования для украинских условий ведения бизнеса.

Таблица 2. Основные проблемы, возникающие при осуществлении лизинговых операций в Украине [11].

| Проблема |

Ссылка на закон |

Извлечение из закона |

Комментарий |

| Отмена ввозного НДС при покупке оборудования на собственные нужды |

Указ Президента Украины “О налоге на добавленную стоимость с импортных товаров” от 30.06.95 г. |

Установить, что с 7 июня 1995 года импортное сырье, материально-технические ресурсы, комплектующие изделия, оборудование, материалы, техника и другие товары, ввозимые хозяйствующими субъектами всех форм собственности, в том числе посредниками (прямыми поставщиками), для производственных и собственных нужд (то есть без последующей реализации), а также энергоносители (нефть и газ), ввозимые для производственных нужд, в том числе по бартерным операциям, кроме товаров, перечень которых определяет Кабинет Министров Украины, не подлежащих обложению налогом на добавленную стоимость во время перемещения через таможенную территорию Украины. |

То есть для того, чтобы не платить НДС при ввозе оборудования на территорию Украины, в договоре лизинга необходимо четко указывать, что данное оборудование ввозиться для собственных нужд лизингополучателя (для этого ему необходимо самому растамаживать оборудование). |

| Освобождение лизинговых операций от НДС |

Закон Украины “О налоге на добавленную стоимость” от 03.04.97 г №168/97-ВР |

3.2.2 Операции по передачеимущества арендодателя (лизингодателя) резидентом в пользование арендатору согласно условиям договора лизинга и его возврат арендодателю по окончании договора не являются объектом для обложения налогом на добавленную стоимость (ддя всех лизинговых операций). |

ГНА по городу Киеву пообещала, что все будут платить НДС, но операторы рынка настроены решительно и готовы отстаивать право не платить НДС в суде. |

| Отнесение лизинговых платежей на валовые расходы лизингополучателя |

Закон Украины “О лизинге” от 16.12.97 г. №723/97-ВР |

Статья 16. Лизинговые платежи 1. Лизинговые платежи включают: сумму, которая возмещает при каждом платеже часть стоимости объекта лизинга, амортизируемого на срок, за который вносится лизинговый платеж; сумму, уплачиваемую лизингодателю как процент за привлеченный им кредит для приобретения имущества по договору лизинга; платеж как вознаграждение лизингодателю за полученное в лизинг имущество; возмещение страховых платежей по договору страхования лизингодателем; другие затраты лизингодателя, предусмотренные договором лизинга. 2. Размеры, способ, форма и сроки внесения лизинговых платежей и условия их пересмотра определяются в договоре лизинга по договоренности сторон в соответствии с требованиями настоящего Закона и законодательством Украины. Лизингополучатель обязан своевременно уплачивать предусмотренные договором лизинга платежи. 3. Лизинговые платежи в соответствии с законодательством Украиы относятся на валовые издержки производства и обращения лизингополучателя. |

Здесь существует серьезная проблема по отнесению лизинговых платежей на расходы лизингополучателя, так как законодательством предусмотрены такие нормы амортизации, которые сводят на нет классический финансовый лизинг, да и с оперативным появляются проблемы. Лизинговая сделка растягивается во времени и ни для лизингополучателя, ни для лизингодателя это не выгодно. Сделка финансового лизинга растягивается на восемь лет (чтобы достичь заветных 60%), и потом все равно приходится платить НДС на остаточную стоимость оборудования. |

| Отнесение лизинговых платежей на валовые расходы арендодателя |

Закон Украины “О налогообложении прибыли предприятий” от 19.06.97 г. №27/97-ВР |

1.18.2 Финансовый лизинг (аренда) - хозяйственная операция физического или юридического лица, предусматривающая приобретение арендодателем по заказу арендатора основных фондов с дальнейшей их передачей в пользование арендатору на срок, не превышающий срока полной амортизации таких основных фондов, с обязательной дальнейшей передачей права собственности на такие основные фонды арендатору. Расходы арендодателя на покупку объектов финансового лизинга не включаются в состав валовых расходов или состав основных фондов такого арендодателя |

Для арендодателя здесь есть определенные проблемы, так как в Украине нет лизинговых компаний, которые работали бы за счет собственного капитала, в основном они берут кредиты в банках, то есть это влечет за собой удорожание лизинговых ресурсов. |

| Включение стоимости оборудования в валовые доходы и в валовые расходы |

Закон Украины “О налогообложении прибыли предприятий” от 19.06.97 г. №27/97-ВР |

7.9.1. С учетом особенностей, установленных настоящим Законом, не включаются в валовый доход и не подлежат налогообложению средства или имущество, привлеченные налогоплательщиком в связи с получением налогоплательщиком финансовых кредитов от других лиц - кредиторов, а также возвратом основной суммы финансовых кредитов, предоставленных налогоплательщиком другим лицам - дебиторам; привлечением налогоплательщиком имущества на основании договора лизинга (аренды), концессии, комиссии, консигнации, доверительного управления, хранения (ответственного хранения), а также согласно другим гражданско-правовым договорам, не предусматривающим передачи права собственности на такое имущество. 7.9.2. С учетом особенностей, установленных настоящим Законом, не включаются в валовые расходы средства или имущество, предоставленные налогоплательщиком в связи с возвратом налогоплательщиком основной суммы кредита другим лицам - кредиторам, а также предоставлением кредита другим лицам - дебиторам; предоставлением налогоплательщиком имущества на основании договоров лизинга (аренды), концессии, комиссии, консигнации, доверительного управления, хранения (ответственного хранения) или согласно другим гражданско-правовым договорам, не предусматривающим передачи права собственности на такое имущество другому лицу. Под термином “основная сумма” следует понимать сумму предоставленного кредита или депозита (срочных, доверительных счетов) без учета процентов (фиксированных выплат, премий, выигрышей). |

Переданные в оперативный лизинг основные фонды числятся на балансе лизингодателя с выделением в регистрах аналитического учета в обособленную группу с обозначением, что они переданы в оперативный лизинг. Принятые в оперативный лизинг основные фонды зачисляются на забалансовый счет 001 “Арендованные основные средства”. Регистрами аналитического учета таких основных фондов служит копия инвентарной карточки этого объекта или выписка из инвентарной книги. Передача в финансовый лизинг основных фондов отражается у арендодателя по дебету счета 11 “Имущество в аренде”, субсчет 2 “Арендные обязательства к поступлению” и кредиту счета 01 “Основные средства”. У арендатора по дебету счета 01 “Основные средства” (соответствующий субсчет учета основных средств, взятых в финансовый лизинг) и кредиту счета 99 “Задолженность за имущество в аренде”, субсчет 2 “Обязательства по финансовой аренде”. |

| Налогообложение дохода лизингодателя |

Закон Украины “О налогообложении прибыли предприятий” от 19.06.97 г. №27/97-ВР |

4.1.14. В валовый доход входят (то есть облагаются налогом по базовой ставке 30%) доходы от осуществления операций аренды (лизинга). |

Законодательством Украины какие-либо льготы по ведению лизинговых операций не предусмотрены. |

| Нерезидент в Украине и его налогообложение |

Пункт 13.3 Закона Украины “О налогообложении прибыли предприятий” от 16.06.97 г. №27/97-ВР. |

Резиденты, которые производят выплату дохода нерезидентам (в том числе на счета нерезидентов, которые ведутся в гривнях) от осуществления портфельных инвестиций в процентные облигации или процентные казначейские обязательства, выпущенные (эмитированные) по решению резидента, в частности, уполномоченного государственного органа или органа местного самоуправления (за исключением облигаций внешних государственных займов Украины), обязаны удерживать во время выплаты такого дохода и уплачивать налог в размере 30% от суммы такого дохода за счет такой выплаты без применения налога, установленного этим пунктом. |

Если нерезидент является лизингодателем, то он может попасть под действие положение о 15% репатриации доходов. Однако, если такой лизингодатель находится в стране, с которой заключен договор об избежании двойного налогообложения, то на него данное положение не распространяется. |

| Международный лизинг |

Закон Украины “О налогообложении прибыли предприятий” от 19.06.97 г. №27/97-ВР. |

Статья 13. Налогообложение нерезидентов. 13.1. Любые доходы, полученные нерезидентом, источник которых находится в Украине, от осуществления хозяйственной деятельности (в том числе на счета нерезидента, ведущиеся в гривнях) облагаются налогом в порядке и по ставкам, определенным этой статьей. Для целей этой статьи под доходами, полученными нерезидентом с источником их происхождения из Украины, следует понимать: ...г) лизинговая (арендная) плата, уплачиваемая (начисляемая) резидентами или постоянными представительствами в пользу нерезидента - лизингодателя (арендодателя)... |

Единственная проблема международного лизинга - это получение в НБУ резидентами лицензии на ведение последнего. Для получения информации о стоимости, сроках и требованиях к получению лицензии необходим письменный запрос, ответ на который будет получен в течение месяца. |

| Закон Украины “О лизинге” от 16.12.97 г. №723/97-ВР. |

Статья 21. Регистрация договоров лизинга 2. При выполнении договоров международного лизинга лизингодателем -резидентом валютные операции осуществляются при наличии индивидуальной лицензии Национального банка Украины в соответствии с законодательством Украины. |

2.3 Современное состояние и проблемы развития лизинга в Украине.

В условиях повального дефицита денег лизинг становится для многих украинских предприятий едва ли не единственным источником приобретения средств производства.

В конце позапрошлого года, когда Закон “О лизинге” принимался Верховной Радой, высказывались прогнозы бурного развития лизингового дела в Украине. В самом деле, лизинг, как перспективный инструмент сбыта для производителей (в первую очередь, машиностроительной отрасли), мог бы способствовать модернизации производства без отвлечения оборотных средств. Ожидалось и массовое нашествие в Украину иностранных компаний с лизинговыми проектами.

Не обманули ожиданий только иностранцы: на условиях лизинга продается значительная доля автомобильной техники европейских производителей, а также кое-какая продукция машиностроения.

Отечественные лизинговые компании, несмотря на появление соответствующего Закона, не порадовали. Сегодня в Украине, помимо иностранцев, лизингом целенаправленно занимаются считанные структуры, а общий объем задействованных в лизинговых операциях средств смехотворно мал.

Отметим попутно, что не принесли успеха и попытки державы “поиграть” на данном поле с целью поддержки отечественного предпринимателя.

Главными причинами угнетенного состояния “продаж в рассрочку” (так иногда называют финансовый лизинг) специалисты считают несогласованность принятого в 1997 г. Закона

“О лизинге” с остальным законодательством, а также отсутствие в самом Законе некоторых важнейших норм.

В настоящее время в Кабинете министров находятся предложения по внесению поправок в лизинговое законодательство, разработанные финансово-лизинговым домом (ФЛД) банка “Украина” и британским фондом “Know how”. Поправки эти направлены, естественно, в первую, на облегчение положения лизинговых компаний. И потребителям лизинговых услуг, в случае принятия поправок, жить станет веселее [5].

Финансовый лизинг сегодня во многом напоминает хождение по канату. Лизинговые компании оказались беззащитными и перед недобросовестными клиентами, и перед произволом налоговиков.

Так, по словам руководителей ФЛД, крайне сложной процедурой оказалось возвращение объекта лизинга, когда лизингополучатель нарушает условия договора.

В соответствии с Законом “О лизинге”, возврат имущества в таких случаях производится в бесспорном порядке на основании исполнительной надписи нотариуса. Однако при обращении в государственную нотариальную контору компания нарвалась на отказ на том основании, что в перечне документов, взыскание задолженности по которым производится в бесспорном порядке, нет договоров лизинга. Иски о возвращении имущества, переданного по лизинговому договору, отказываются рассматривать и арбитражные суды, поскольку подобные процессы должны происходить на основании исполнительной надписи нотариуса. Получается заколдованный круг. В случае наличия у лизингополучателя злого умысла, он может безоплатно пользоваться полученным имуществом весьма длительный срок. Подобные вопросы, конечно, можно решать и неформальными методами, но крупные компании, дорожащие своим именем, таких методов чураются.

Следующая, более масштабная проблема лизингового бизнеса состоит в том, что приобретение лизингодателем оборудования для последующей передачи его в финансовый лизинг трактуется налоговыми органами как операция купли-продажи, а не как приобретение компанией объекта лизинга для собственных производственных нужд.

Согласно действующему законодательству, операцией купли-продажи считается любая хозяйственная операция, предусматривающая переход права собственности на имущество, являющееся предметом договора. Финансовый лизинг, как определено в Законе “О налогообложении прибыли предприятий”, заканчивается переходом права собственности, и, следовательно, рассматривается как разновидность торговой операции.

Посему, например, при “растаможке” импортного оборудования, включенного в перечень товаров критического импорта, таможня требует от лизинговой компании уплаты НДС, ибо считается, что оборудование приобретается для продажи. Между тем, к категории товаров критического импорта отнесена и зерноуборочная техника, и механизмы для переработки сельхозпродукции, и много еще чего, что представляет интерес для украинского потребителя лизинговых услуг.

По мнению специалистов, подобная трактовка лизинга является ошибочной и не соответствует сути лизинговых операций. Причины тому следующие: низкая платежеспособность украинских производителей приводит к тому, что обновление основных фондов, как правило, происходит не путем прямой покупки за собственные средства, а с помощью привлечения кредитных ресурсов.

Одной из форм кредитования такого перевооружения и является лизинг.

То есть, лизингодатель продает не технику или оборудование, а финансовую услугу, позволяющую лизингополучателю такую технику использовать.

Помимо всего прочего, основной признак сделок купли-продажи - переход права собственности - вовсе не является неизбежным итогом финансово-лизинговой сделки. Существует масса иных возможностей.

Во-первых , объект лизинга подлежит возвращению, если лизингополучатель просрочил два и более платежа, нарушает условия эксплуатации объекта...

Во-вторых , лизинговое оборудование не меняет собственника в случае банкротства лизингополучателя.

В-третьих , может быть и еще интересней. Организация приобретает на условиях лизинга компьютерную и офисную технику. К моменту окончания срока действия договора финансового лизинга (а его длительность не может быть меньше срока амортизации 60% стоимости оборудования - около пяти лет) и компьютеры, и факсы будут годиться разве что для музея. Вместе с тем, за них еще предстоит довносить значительные суммы. В такой ситуации лизингополучателю прямой резон отказаться от окончательного выкупа подобного оборудования.

Из сказанного следует, что лизинговые операции и операции купли-продажи считать эквивалентными нельзя.

Еще один кирпич на головы лизингодателей сбросило инициированное правительством временное снижение норм амортизации. Оно значительно удлиняет срок действия лизинговых договоров, делая их малопривлекательными для лизингодателя. Кроме того, после снижения норм амортизации могут быть признанными недействительными действующие лизинговые договоры, заключенные в соответствии со старыми нормами.

Лизинг - прежде всего операция, призванная быть рентабельной и приносить прибыль. Посему предприниматели, работающие в данной области, используют все возможные ухищрения, чтобы оставаться на плаву.

Так, активно эксплуатируется норма Закона “О лизинге”, которая позволяет сторонам договора устанавливать платежи неравными долями.

Как уже отмечалось выше, сроки лизинговых договоров могут варьироваться в пределах четырех-шести лет и более. А сами лизингодатели, преимущественно, работают на заемных средствах, если, конечно, это не производитель,”толкающий” посредством лизинга собственную продукцию. Долгосрочное же кредитование - проблема для наших субъектов предпринимательства даже при работе с западными банками.

В Украине же банки не дадут кредит на несколько лет даже собственным лизинговым подразделениям и под угрозой смертной казни. Чтобы решить проблему “длинных” кредитов, лизингодатели заключают договоры таким образом, чтобы 99% средств были выплачены в первые полтора-два года действия договора. Остальные средства существенной роли не играют, и лизинговые компании готовы примиряться с их получением в течение нескольких лет.

В украинском законодательстве совершенно отсутствует понятие сублизинга, явления, широко распространенного на Западе. Тамошние бизнесмены настолько отвыкли работать за счет собственных средств, что зачастую практикуют трех-четырехступенчатый лизинг.

Специалисты Финансово-лизингового дома банка “Украина” предлагают ввести сублизинг и в Украинскую практику. В соответствии с их предложениями, лизингополучатель сможет передавать полученный объект или его части в сублизинг с разрешения лизингодателя.

В проекте изменений к Закону “О лизинге” содержатся следующие положения:

* при заключении договоров сублизинга сублизингодатель может передавать сублизингополучателю только те права на объект лизинга или его части, которыми наделен он сам в соответствии с договором лизинга;

* лизингополучатель не имеет права передавать свои обязательства по договору лизинга перед лизингодателями третьим лицам при заключении с ними договора сублизинга. Такой лизингополучатель самостоятельно несет всю предусмотренную договором ответственность перед лизингодателем.

В случае появления понятия сублизинга в законодательстве Украины, наши лизинговые конторы смогут значительно нарастить обороты, приобретая оборудование в лизинг у крупнейших западных компаний. Те могут позволить и длительные сроки выплат, и незначительную маржу доходности.

Украинские партнеры, помимо завоевания рынка, были бы интересны западным монстрам еще и тем, что способны комплектовать заказы на большие партии из десятков мелких заявок [5].

2.4 Договор лизинга.

Согласно постановлению Кабинета Министров Украины от 16 июня 1998 г. №913 “О порядке регистрации договоров лизинга” регистрации подлежат договора лизинга, если объектом лизинга является государственное имущество или договор паевого лизинга предусматривает привлечение государственных средств либо для обеспечения выполнения договора лизинга предоставляются государственные гарантии.

Для регистрации договора лизинга лизингодатель предоставляет в орган регистрации следующие документы:

- заявление;

- копию договора лизинга;

- копию гарантийного обязательства (если для выполнения договора лизинга предоставляются государственные гарантии);

- справку расчета стоимости имущества, передаваемого по договору лизинга [18].

Примерный договор финансового лизинга утвержден приказом Министерства Украины по делам науки и технологий от 03.03.98 г. №59 и приводится ниже:

Примерный договор финансового лизинга

г.______________ “___”_____________199__г.

________________________________, которое в дальнейшем

(полное название предприятия)

именуется “Лизингодатель”, в лице _____________________

(фамилия, имя и отчество)

который действует на основании Устава, с одной стороны, и __________________________________________, в дальнейшем

(полное название предприятия)

именуемый “Лизингополучатель”, в лице __________________,

(фамилия, имя и отчество)

который действует на основании Устава, с другой стороны, далее - Стороны, руководствуясь действующим законодательством Украины, заключили настоящий договор (далее - Договор) о следующем:

1. Предмет договора

1.1 Лизингодатель передает Лизингополучателю, а Лизингополучатель получает от Лизингодателя в платное пользование на основе финансового лизинга (далее - лизинг) имущество ________________________________ (далее - Оборудование).

(название имущества)

1.2 Оборудование, передаваемое в лизинг, приобретено на основании предоставленного Лизингополучателем “Заказа на оборудование” и в соответствии с Договором поставки Оборудования №_____от “___”________199__г., заключенным между лизингодателем, Лизингополучателем и _____________.

(полное название Поставщика)

1.3 Стоимость оборудования, передаваемого в лизинг, составляет ___________________________ гривень, без НДС.

(сумма прописью)

2. Общие положения

2.1 Оборудование передается Лизингополучателю в лизинг по целевому назначению, а именно - для реализации инновационного проекта “________” по инновационному договору №___от “___”_________199__г., заключенному между _______________________________________________________

(полное название отделения Госиннофонда)

Лизингодателем и Лизингополучателем.

3. Срок лизинга

3.1 Срок лизинга - с момента передачи Оборудования в лизинг, которым является дата подписания Сторонами “Акта приемки-передачи оборудования в лизинг” по “__”____199__г.

4. Лизинговая плата

4.1. Оборудование передается Лизингодателем и принимается в лизинг Лизингополучателем на условиях уплаты Лизингополучателем Лизингодателю лизинговой платы за пользование Оборудованием путем перечисления лизинговых платежей Лизингодателю.

4.2. Размер, сроки и порядок уплаты Лизингополучателем платежей Лизингодателю устанавливаются в “Расчете лизинговой платы”, который подписывается сторонами одновременно с договором. Лизинговые платежи уплачиваются в безналичной форме.

4.3. Первый лизинговый платеж вносится через ________ месяца с момента передачи Оборудования в лизинг, обусловленного в п.3.1 настоящего договора, а следующие лизинговые платежи вносятся последовательно с интервалами в ________ месяца с даты, когда должен был быть уплачен первый лизинговый платеж.

4.4. Лизингополучатель обязан своевременно уплачивать предусмотренные настоящим договором лизинговые платежи. В случае просрочки Лизингполучателем уплаты Лизингодателю лизинговых платежей, Лизингополучатель уплачивает пеню в размере ____% от надлежащей к уплате суммы за каждый день просрочки. Уплата пени не освобождает Лизингополучателя от проведения предусмотренных Договором расчетов.

4.5. Лизингополучатель не может требовать от Лизингодателя никакого возмещения или уменьшения суммы лизинговых платежей в случае перерыва в эксплуатации Оборудования, по какой бы причине это не произошло, включая форс-мажорные обстоятельства.

4.6. Лизингополучатель не имеет права задерживать лизинговые платежи, срок оплаты которых уже наступил, даже по причинам повреждения Оборудования или вследствие возникновения форс-мажорных обстоятельств.

4.7. Ответственность за риск случайного уничтожения или случайного повреждения Оборудования несет Лизингополучатель. В случае полного уничтожения Оборудования сумма следующих лизинговых платежей, а также все просроченные суммы, надлежащие к уплате Лизингополучателем, должны быть уплачены Лизингодателю в сроки и на условиях _______________________________________________________

(сроки и условия уплаты лизинговых платежей)

5. Передача оборудования в лизинг.

5.1. Передача Лизингодателем и прием Лизингополучателем Оборудования в лизинг удостоверяется “Актом приемки-передачи оборудования в лизинг”.

5.2. На момент передачи Оборудования в лизинг оно находится ________________________________________________

(местонахождение оборудования)

6. Использование, техническое обслуживание и ремонт Оборудования.

6.1. Лизингополучатель обязуется добросовестно соблюдать под свою ответственность нормы и правила эксплуатации, технического обслуживания и ремонта оборудования, установленные действующим законодательством и инструкциями производителя.

6.2. В случае вывода Оборудования из строя Лизингополучатель в течение пяти дней обязан письменно уведомить об этом Лизингодателя, если до этого времени неисправности не будут устранены.

6.3. Лизингополучатель за свой счет, без дальнейшей компенсации Лизингодателем и по согласованию с Лизингодателем проводит техническое обслуживание и все виды ремонта, модернизации и реконструкции Оборудования.

6.4. В случае замены в процессе эксплуатации Оборудования каких-либо деталей и узлов или их усовершенствования они становятся неотъемлемой частью Оборудования и переходят в собственность Лизингодателя.

6.5. Лизингополучатель несет ответственность за соответствие уровня квалификации персонала сложности выполненных работ по эксплуатации и обслуживанию Оборудования и обязан провести соответствующее обучение работников.

6.6. Получение необходимых разрешений на эксплуатацию Оборудования возлагается на Лизингополучателя.

6.7. Лизингодатель освобождается в соответствии с условиями настоящего договора от любых обязанностей и ответственности в отношении технической гарантии на Оборудование. Все расчеты по расходам, искам и компенсациям, связанные с вышеуказанной гарантией, производятся непосредственно между Лизингополучателем и Поставщиком.

7. Передача риска. Страхование.

7.1. Лизингополучатель за свой счет обязан застраховать Оборудование от предусмотренных Договором рисков, о чем Лизингополучатель обязуется заключить со страховой компанией “Договор страхования”, в котором предусмотреть возмещение возможного причиненного убытка в пределах страховой суммы в пользу Лизингодателя. Действие страхового договора должно охватывать весь период действия данного Договора.

7.2. По договору страхования Оборудование должно быть застраховано от физического уничтожения или повреждения, включая случаи пожара, наводнения, физического повреждения, столкновения, взрыва, удара молнии; ограбления, уничтожения, хищения и других противоправных действий третьих лиц, _________________________________________________

(другие виды страховых рисков)

7.3. Оборудование должно быть застраховано в месячный срок с момента передачи Оборудования в лизинг, обусловленного в п.3.1. настоящего договора. До момента страхования ответственность относительно убытков, причиненных в связи с любым повреждением или уничтожением Оборудования, возлагается на Лизингополучателя.

7.4. При наступлении страхового случая Лизингополучатель обязан в трехдневный срок с момента наступления страхового случая направить Лизингодателю телеграммой или по факсу сообщение о страховом случае. В случае отказа страховой компании уплатить страховое возмещение Лизингополучатель обязуется принять необходимые меры по разрешению спора в претензионно-исковом порядке в соответствии с законодательством Украины.

7.5. Лизингополучатель обязуется нести материальную ответственность за любые дополнительные повреждения этого Оборудования, которые возникнут в результате его использования до начала возмещения убытков в соответствии с распоряжением страховой компании или решением суда.

8. Право собственности на Оборудование.

8.1. В течение всего срока действия настоящего договора Оборудование является собственностью Лизингодателя. Лизингополучатель обязуется закрепить на видном месте и хранить там в течение всего срока действия Договора объявление: “Это оборудование является собственностью ______________________________________________________”.

(полное название Лизингодателя)

В соответствующих регистрационных и бухгалтерских документах должно быть предупреждение: “Собственник - _______________________________________________________,

(полное название Лизингодателя)

пользователь - ______________________________________.

(полное название Лизингополучателя)

8.2. В течение всего срока действия данного Договора Лизингполучателю запрещается без согласия Лизингодателя сдавать Оборудование в субаренду, давать взаймы третьей стороне, отдавать его в залог или отчуждать любым других способом, использовать на другие, не предусмотренные инновационным проектом, цели.

8.3. Условия перехода права собственности на Оборудование: __________________________________________________.

8.4. В случае перехода прав собственности на Оборудование в Лизингополучателю оформляются все необходимые, предусмотренные действующим законодательством документы.

9. Досрочное прекращение действия договора

9.1. Действие договора может быть досрочно прекращено:

9.1.1. По взаимному согласию Сторон, о чем заключается дополнительное соглашение к настоящему Договору;

9.1.2. В предусмотренных действующим законодательством случаях;

9.1.3. По инициативе Лизингодателя, если Лизингопоучатель не выполняет любое из своих обязательств по настоящему Договору. В таком случае Лизингодатель предъявляет претензию Лизингополучателю о прекращении действия настоящего Договора в соответствии с действующим законодательством.

9.2. В случае досрочного прекращения действия настоящего Договора в соответствии с пп.9.1.3 договора Лизингополучатель обязан в течение ___ банковских дней с даты получения претензии Лизингодателя перечислить ему сумму надлежащих к уплате лизинговых платежей и штрафных санкций, предусмотренных настоящим договором.

10. Другие условия.

10.1. Если в дальнейшем будут увеличены ставки действующих на момент заключения Договора налогов, сборов и других предусмотренных действующим законодательством платежей, которые имеют отношение к Оборудованию или к определению размера лизинговой платы, либо будут введены новые их виды, то размер лизинговой платы подлежит пересмотру, о чем стороны заключают дополнительное соглашение к настоящему договору.

10.2. Условия переоценки Оборудования: _______________.

10.3. Лизингополучатель имеет право на промышленное использование Оборудования только при условии его страхования.

10.4. Лизингодатель имеет право на: беспрепятственный доступ к Оборудованию; осуществление проверки условий его хранения, обслуживания, эксплуатации и др.

10.5. Другие условия: ________________________________.

11. Форс-мажор

11.1. К форс-мажорным обстоятельствам относятся: обстоятельства непреодолимой силы или события чрезвычайного характера, такие как война, пожар, наводнение, землетрясение; запрещающие меры высших законодательных и/или исполнительных органов государственной власти, возникшие после заключения настоящего Договора и которые стороны не могли предусмотреть или предотвратить их приемлемыми мерами, если эти обстоятельства повлияли на выполнение ими своих обязательств по данному Договору.

В таком случае срок выполнения обязательств по настоящему договору изменяется по взаимному согласию, о чем стороны заключают дополнительное соглашение к настоящему договору.

11.2. В случае возникновения указанных в п.11.1 договора обстоятельств стороны в течение пяти календарных дней письменно уведомляют друг друга о наличии данных обстоятельств, подтверждая это соответствующими официальными документами. Если стороны без уважительных причин не уведомили в указанный срок о возникновении форс-мажорных обстоятельств, то они в дальнейшем не имеют права требовать изменения сроков выполнения сроков условий настоящего договора.

11.3. Если форс-мажорные обстоятельства длятся более ____ месяцев, то стороны могут принять решение об изменении сроков выполнения условий настоящего договора или о его прекращении, о чем заключается дополнительное соглашение.

12. Разрешение споров

12.1. Все возможные споры и разногласия, возникшие во время действия настоящего Договора или в связи с ним, стороны будут стараться разрешать по договоренности, путем переговоров.

12.2. Если Стороны не смогут достичь согласия по договоренности, то для рассмотрения и разрешения спора заинтересованная Сторона обращается в арбитражный суд.

13. Заключительные положения

13.1. Данный Договор вступает в силу с момента подписания его уполномоченными лицами Сторон Договора.

13.2. Срок действия Договора обусловлен сроком лизинга. Договор теряет свою силу после выполнения Сторонами своих обязательств по нему.

13.3. Изменения и дополнения в настоящий Договор могут быть сделаны только в письменной форме.

13.4. Стороны обязаны своевременно уведомлять друг друга об изменениях юридического адреса, местонахождения, банковских реквизитов, номеров телефонов, телефаксов и телекса, руководителей предприятия, уставных документов, изменении формы собственности и обо всех других изменениях, которые способны повлиять на реализацию Договора и выполнение обязательств по нему. Подписание настоящего Договора связывает не только его Стороны, а и их правопреемников.

13.5. Настоящий Договор составлен в двух экземплярах, которые имеют одинаковую юридическую силу, по одному для Лизингодателя и Лизингополучателя.

13.6. Все приложения и дополнения к данному Договору являются его неотъемлемой частью.

Реквизиты и подписи сторон:

Лизингодатель Лизингополучатель

______________________ ______________________

______________________ ______________________

______________________ ______________________

2.5 Методы участия банковского капитала в лизинговом бизнесе.