| Скачать .docx |

Реферат: Кредит в производительной форме: аренда, лизинг

Крымский институт экономики и хозяйственного права

Контрольная работа

по учебной дисциплине "Деньги и кредит"

Тема: " Кредит в производительной форме: аренда, лизинг"

Написала:

Студентка четвертого курса

Заочного отделения

Экономического факультета

Гр. 03-42

Борисова Линда Сергеевна

Проверил ______________

г. Симферополь

2000 г.

Слово «лизинг» является русской транскрипцией соответствующего английского термина «1еаsе», что в переводе означает «аренда».

Под арендой как краткосрочной, так и долгосрочной всегда понимались двусторонние отношения (арендодатель — арендатор).

В первой половине 90 годов в результате начала рыночных преобразований многие финансовые инструменты, которые раньше отсутствовали в экономике Украины, стали использоваться банками, кредитными учреждениями и просто предприятиями.

Одним из инструментов, который широко используется на Западе и служит важным источником новых инвестиций, является финансовая аренда, или финансовый лизинг, или, что не совсем корректно, но короче,— просто лизинг.

Таким образом, применение нового термина «лизинг» было вызвано желанием выделить новый вид аренды — финансовый, который раньше не использовался в Украине.

Экономическая сущность лизинга:

Сущность лизинговой сделки. В мировой практике термин «лизинг» используется для обозначения различного рода сделок, основанных на аренде товаров длительного пользования. В зависимости от срока, на который заключается договор аренды, различают следующие виды арендных операций:

- краткосрочная аренда (рейтинг) — на срок от одного дня до одного года;

- среднесрочная аренда (хайринг) — от одного года до трех лет;

- долгосрочная аренда (лизинг) — от трех до двадцати лет и более.

Поэтому под лизингом обычно понимают долгосрочную аренду машин и оборудования или договор аренды машин и оборудования, купленных арендодателем для арендатора в целях их производственного использования, при сохранении права собственности на них за арендодателем на весь срок договора. Кроме того, лизинг можно рассматривать как специфическую форму финансирования вложений в основные фонды при посредничестве специализированной (лизинговой) компании, которая приобретает для третьего лица имущество и отдает ему в аренду на долгосрочный период. Таким образом, лизинговая компания фактически кредитует арендатора. Поэтому лизинг иногда называют «кредит-аренда» . В отличие от договора купли-продажи, по которому право собственности на товар переходит от продавца к покупателю, при лизинге собственность на предмет аренды сохраняется за арендодателем, а лизингполучатель приобретает его только во временное пользование. По истечении срока лизингового договора лизингополучатель может приобрести объект сделки по согласованной цене, продлить лизинговый договор или вернуть оборудование собственнику по истечении срока договора.

С экономической точки зрения, лизинг имеет сходство с кредитом, предоставленным на покупку оборудования. При кредите в основные фонды заемщик вносит в установленные сроки платежи в погашение долга; при этом банк для обеспечения возврата кредита сохраняет за собой право собственности на кредитуемый объект до полного погашения займа. При лизинге арендатор становится владельцем взятого в аренду имущества только по истечении срока договора и выплаты им полной стоимости арендованного имущества.

Однако такое сходство характерно только для финансового лизинга. Для другого вида лизинга — оперативного — наблюдается большее сходство с классической арендой оборудования.

По своей юридической форме лизинговая сделка является своеобразным видом долгосрочной аренды инвестиционных ценностей.

Четкое определение лизинговой операции имеет важное практическое значение, так как при несоблюдении установленных законом правил ее оформления она не может быть признана лизинговой сделкой, что чревато для участников операции рядом неблагоприятных финансовых последствий.

Объекты и субъекты лизинговой сделки.

Основные элементы лизинговой операции. Основу лизинговой сделки составляют:

— объект сделки;

— субъект сделки (стороны лизингового договора);

— срок лизингового договора (период лизинга);

— лизинговые платежи;

— услуги, предоставляемые по лизингу.

Объект лизинга. Объектом лизинговой сделки может быть любой вид материальных ценностей, если он не уничтожается в производственном цикле. По природе арендуемого объекта различают лизинг движимого и недвижимого имущества.

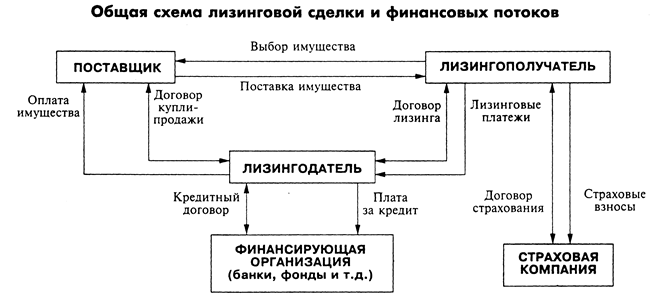

Субъект лизинга. Субъектами лизинговой сделки являются стороны, имеющие непосредственное отношение к объекту сделки. При этом их можно подразделить на прямых участников и косвенных.

К прямым участникам лизинговой сделки относятся:

— лизинговые фирмы и компании (лизингодатели или арендодатели);

— производственные (промышленные и сельскохозяйственные), торговые и транспортные предприятия и население (лизингополучатели или арендаторы);

поставщики объектов сделки — производственные (промышленные и торговые) компании.

Косвенными участниками лизинговой сделки являются коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок, страховые компании, брокерские и другие посреднические фирмы.

«Лизинговыми» называются все фирмы, осуществляющие арендные отношения независимо от вида аренды краткосрочной, среднесрочной или долгосрочной. По характеру своей деятельности они подразделяются на узкоспециализированные и универсальные.

Узкоспециализированные компании обычно имеют дело с одним видом товара (легковые автомобили, контейнеры) или с товарами одной группы стандартных видов (строительное оборудование, оборудование для текстильных предприятий). Эти фирмы, как правило, располагают собственным парком машин или запасом оборудования и предоставляют их потребителю (арендатору) по первому требованию клиента. Лизинговые компании в основном сами осуществляют техническое обслуживание и следят за поддержанием его в нормальном состоянии.

Универсальные лизинговые фирмы передают в аренду самые разнообразные виды машин и оборудования. Они предоставляют арендатору право выбора поставщика необходимого ему оборудования, размещения заказа и приемки объекта сделки. Техническое обслуживание и ремонт предмета аренды осуществляет либо поставщик, либо сам лизингополучатель. Таким образом, лизингодатель выполняет фактически функцию учреждения, организующего финансирование сделки.

Внедрение банков на рынок лизинговых услуг объясняется, во-первых, тем, что лизинг является капиталоемким видом бизнеса, а банки — основными держателями денежных ресурсов. Во-вторых, лизинговые услуги по своей экономической природе тесно связаны с банковским кредитованием и служат своеобразной альтернативой последнему. Конкуренция на финансовом рынке толкает банки к активному распространению этих операций. При этом банки контролируют и независимые лизинговые фирмы, предоставляя им кредиты. Кредитуя лизинговые общества, они косвенно финансируют лизингополучателей в форме товарного кредита.

Ко второй категории фирм, осуществляющих лизинговые операции, относятся промышленные и строительные фирмы, использующие для сдачи в аренду собственный сбытовой аппарат. Третья категория лизинговых форм включает различные посреднические и торговые фирмы.

Срок лизинга. Под периодом лизинга понимается срок действия лизингового договора.

Стоимость лизинга. В проекте лизинговых операций наиболее сложным моментом представляется определение суммы лизинговых (арендных) платежей, причитающихся лизингодателю. При краткосрочной и среднесрочной аренде сумма арендных выплат в значительной мере устанавливается конъюнктурой рынка арендуемых товаров. При долгосрочной аренде (лизинге) в основу расчета лизинговых платежей закладываются методически обоснованные расчеты, что связано со стоимостью объекта сделки и длительным сроком лизингового контракта. Многие экономисты при этом отмечают, что, несмотря на имеющиеся сходства между лизингом и кредитованием, разработка условий лизинга и документальное оформление его являются более сложным делом и требуют специальной подготовки и опыта.

В состав любого лизингового платежа входят следующие основные элементы:

— амортизация;

— плата за ресурсы, привлекаемые лизингодателем для осуществления сделки;

- лизинговая маржа, включающая доход лизингодателя за предоставляемые им услуги (1 — 3%);

- рисковая премия, величина которой зависит от уровня различных рисков, которые несет лизингодатель.

Плата за ресурсы, лизинговая маржа и рисковая премия составляют лизинговый процент. Для расчета суммы арендных платежей используется формула аннуитетов (ежегодных платежей по конкретному займу), которая выражает взаимосвязанное действие на их величину всех условий лизингового соглашения: суммы и срока контракта, уровня лизингового процента, периодичности платежей.

Эта формула имеет вид:

А х И : Т

Р= ---------------------- , где:

1 - 1 : (1 + И : Т) в степени т х п

Р — сумма арендных платежей;

А — сумма амортизации или стоимость арендуемого имущества;

П — срок контракта;

И — лизинговый процент;

Т — периодичность арендных платежей.

Использование данной формулы характеризует линейный график, который показывает, что в течение всего периода действия сумма каждого арендного платежа остается неизменной.

При помощи программного обеспечения компьютерных систем просчитываются финансовые результаты различных вариантов лизингового соглашения непосредственно в ходе переговоров с арендатором, что дает возможность оценить последнему каждый из предложенных вариантов.

Классификационная характеристика видов лизинга

Услуги, предоставляемые по лизингу. Лизинг характеризуется большим разнообразием услуг, которые могут быть предоставлены лизингополучателю. Все виды этих услуг условно делятся на две группы:

технические услуги, связанные с организацией транспортировки объекта лизинга к месту его использования клиентом; монтажом и наладкой сданного в лизинг оборудования; техническим обслуживанием и текущим ремонтом оборудования (особенно в случае сложного новейшего оборудования);

консультационные услуги — услуги по вопросам налогообложения, оформления сделки и другие.

Виды лизинговых операций. Современный рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. Существующие формы лизинга можно объединить в два основных вида — оперативный и финансовый. Оперативный лизинг — это арендные отношения, при которых расходы лизингодателя, связанные с приобретением и содержанием сдаваемых в аренду предметов, не покрываются арендными платежами в течение одного лизингового контракта.

Для оперативного лизинга характерны следующие основные признаки:

— лизингодатель не рассчитывает возместить все свои затраты за счет поступления лизинговых платежей от одного лизингополучателя;

— лизинговый договор заключается, как правило, на 2 — 5 лет, что значительно меньше сроков физического износа оборудования, и может быть расторгнут лизингополучателем в любое время;

— риск порчи или утери объекта в основном — на лизингодателе. В лизинговом договоре может предусматриваться определенная ответственность лизингополучателя за порчу переданного ему имущества, но ее размер значительно меньше первоначальной цены имущества;

— ставка лизинговых платежей обычно выше, чем при финансовом лизинге. Это вызвано тем, что лизингодатель, не имея полной гарантии окупаемости затрат, вынужден учитывать различные коммерческие риски (риск не найти арендатора на весь объем имеющегося оборудования; риск поломки объекта сделки; риск долгосрочного расторжения договора) путем повышения цены на свои услуги;

— объектом сделки являются преимущественно наиболее популярные виды машин и оборудования.

При оперативном лизинге лизинговая компания приобретает оборудование заранее, не зная конкретного арендатора. Поэтому фирмы, занимающиеся оперативным лизингом, должны хорошо знать конъюнктуру рынка инвестиционных товаров как новых, так и бывших уже в употреблении. Лизинговые компании при этом виде лизинга сами страхуют имущество, сдаваемое в аренду, и обеспечивают его техническое обслуживание и ремонт.

По окончании срока лизингового договора лизингополучатель имеет право:

— продлить срок договора на более выгодных условиях;

— вернуть оборудование лизингополучателю;

— купить оборудование у лизингодателя при наличии соглашения (опциона) на покупку по справедливой рыночной стоимости. Поскольку при заключении договора заранее нельзя достаточно точно определить остаточную рыночную стоимость объекта сделки, то это положение требует от лизинговых фирм хорошего знания конъюнктуры рынка подержанного оборудования.

Лизингополучатель при помощи оперативного лизинга стремится избежать рисков, связанных с владением имуществом, например, с моральным старением, снижением рентабельности в связи с изменением спроса на производимую продукцию, поломкой оборудования, увеличением прямых и косвенных непроизводительных затрат, вызванных ремонтом и простоем оборудования, и др. Поэтому лизингополучатель предпочитает оперативный лизинг в случаях, если:

—- предполагаемые доходы от использования арендованного оборудования не окупают его первоначальной цены;

— оборудование требуется на небольшой срок (сезонные работы или разовое использование);

— для оборудования необходимо специальное техническое обслуживание;

— объектом сделки выступает новое, непроверенное оборудование.

Перечисленные особенности оперативного лизинга определили его распространение в таких отраслях, как сельское хозяйство, транспорт, горнодобывающая промышленность, строительство, электронная обработка информации.

Финансовый лизинг — это соглашение, предусматривающее в течение периода своего действия выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую его часть, дополнительные издержки и прибыль лизингодателя.

Финансовый лизинг характеризуется следующими основными чертами:

— участие третьей стороны (производителя или поставщика объекта сделки);

— невозможность расторжения договора в течение так называемого основного срока аренды, то есть срока, необходимого для возмещения расходов арендодателя. Однако на практике это иногда происходит, что оговаривается в соглашении о лизинге, но в этом случае стоимость операции значительно возрастает;

— более длительный период лизингового соглашения (обычно близкий сроку службы объекта сделки);

— объекты сделок при финансовом лизинге, как правило, отличаются высокой стоимостью.

Так же как при оперативном лизинге после завершения срока контракта лизингополучатель может:

— купить объект сделки, но по остаточной стоимости;

— заключить новый договор на меньший срок и по льготной ставке;

- вернуть объект сделки лизинговой компании.

О своем выборе лизингополучатель сообщает лизингодателю за 6 месяцев или в другой период до окончания срока договора. Если в договоре предусматривается соглашение (опцион) на покупку предмета сделки, то стороны заранее определяют остаточную стоимость объекта. Обычно она составляет от 1 до 10% первоначальной стоимости, что дает право лизингодателю начислять амортизацию на всю стоимость оборудования.

В случае финансового лизинга между производителем имущества и его пользователем возникает финансовый посредник (в хорошем смысле слова), который берется финансировать сделку.

Финансовый лизинг — это комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное владение и пользование за определенную плату.

Поскольку финансовый лизинг по экономическим признакам схож с долгосрочным банковским кредитованием капитальных вложений, то особое место на рынке финансового лизинга занимают банки, финансовые компании и специализированные лизинговые компании, тесно связанные с банками. В ряде стран банкам разрешено заниматься только финансовым лизингом. Законодательством этих стран определяется тип арендных отношений, который может быть отнесен к финансовому лизингу. Так, согласно требованиям комиссии норм финансовой отчетности США установлены следующие правила, которым должен отвечать договор финансового лизинга:

1. К моменту истечения срока лизингового договора право владения активами передается лизингополучателю.

2. Условия договора предоставляют право покупки объекта с конкурентных торгов.

3. Срок лизинга составляет 75% и более предполагаемого экономически обоснованного срока службы арендуемых активов.

4. Дисконтированная стоимость минимальных лизинговых платежей должна составлять не менее 90% реальной стоимости арендуемых активов за вычетом инвестиционного налогового кредита, удержанного лизингодателем.

При несоблюдении этих требований арендная операция считается оперативным лизингом и не учитывается по соответствующим статьям баланса банка.

На практике существует множество форм лизинговых сделок, однако их нельзя рассматривать как самостоятельные типы лизинговых операций.

Под формами лизинговых сделок понимаются устоявшиеся модели лизинговых контрактов. Наибольшее распространение в международной практике получили следующие формы лизинговых операций.

Лизинг «стандарт» — при этой форме лизинга поставщик продает объект сделки финансирующему обществу, которое через свои лизинговые компании сдает его в аренду потребителям.

Возвратный лизинг (lease-back)— собственник оборудования продает его лизинговой фирме и одновременно берет это оборудование у него в аренду. В результате такой операции продавец становится арендатором. Применяется она в случаях, когда собственник объекта сделки испытывает острую потребность в денежных средствах и при помощи данной формы лизинга улучшает свое финансовое положение.

Лизинг «поставщику» — в этом случае продавец оборудования так же становится лизингополучателем, как и при возвратном лизинге, но арендованное имущество используется не им, а другими арендаторами, которых он обязан найти и сдать объект сделки в аренду. Субаренда является обязательным условием в контрактах подобного рода.

Компенсационный лизинг — при этой форме лизинга арендные платежи осуществляются поставками продукции, изготовленной на оборудовании, являющемся объектом лизинговой сделки.

Возобновляемый лизинг — в лизинговом соглашении при данной форме предусматривается периодическая замена оборудования по требованию арендатора на более совершенные образцы.

Лизинг с привлечением средств предусматривает получение лизингодателем долгосрочного займа у одного или нескольких кредиторов на сумму до 80% сдаваемых в аренду активов. Кредиторами в таких сделках являются крупные коммерческие и инвестиционные банки, располагающие значительными ресурсами, привлеченными на долговременной основе. Финансирование лизинговых сделок банками осуществляется обычно двумя способами:

а) заем — банк кредитует лизингодателя, предоставляя ему кредит на одну лизинговую операцию или, что бывает чаще, на целый пакет лизинговых соглашений. Сумма кредита зависит от репутации и кредитоспособности лизингодателя;

б) приобретение обязательств — банк покупает у лизингодателя обязательства его клиентов без права на регресс (обратного требования), учитывая при этом репутацию лизингополучателей и эффективность проекта. Данный способ применяется при крупных разовых сделках с участием надежных заемщиков. Банковские учреждения при организации финансирования проекта с участием лизинговой компании выступают также в качестве гарантов. Обеспечением банковской ссуды при получении ее лизингодателем (без права обратного требования к лизингополучателю) являются объекты лизинговой сделки и лизинговые платежи.

В США 85% сделок по финансовому лизингу относятся к изложенной форме лизинга. Она получила также название аренды инвестиционного типа или аренды с участием третьей стороны. Для снижения риска неплатежа кредиторы лизингодателя включают в лизинговые контракты специальное условие, которое предусматривает абсолютное и безусловное обязательство производить платежи в установленные сроки и в случае выхода из строя оборудования по вине лизингодателя. Платежи в этом случае не приостанавливаются, а лизингополучатель предъявляет претензии лизингодателю.

При сдаче в аренду крупномасштабных объектов (самолеты, суда, буровые платформы, вышки) наиболее часто используется групповой (акционерный) лизинг. При таких сделках в роли лизингодателя выступает несколько компаний.

Контактный наем — это специальная форма лизинга, при которой лизингополучателю предоставляются в аренду комплектные парки машин, сельскохозяйственной, дорожно-строительной техники, тракторов, автотранспортных средств.

Генеральный лизинг — право лизингополучателя дополнять список арендуемого оборудования без заключения новых контрактов.

Методологические и правовые основы развития лизинга в Украине.

В Украине имеются достаточные экономические предпосылки для развития лизинговых отношений (большая потребность в обновлении производства на фоне кризиса неплатежей, ухудшение условий сбыта продукции, спад производства; наличие потенциальных отечественных и международных лизингодателей и др.). Создалась ситуация, когда одни предприятия имеют готовую для реализации продукцию (машины, оборудование, транспортные средства, вычислительную и другую технику и др.), а другие — потенциальные потребители — не имеют средств для ее приобретения. Потребители готовы взять основные средства в аренду, но это не устраивает продавца. Вот здесь и возникает потребность в лизингодателе, который приобретает эту технику и сдает ее в лизинг потребителю. В условиях высоких ставок на кредиты банков это практически единственная возможность осуществлять техническое переоснащение производства, не имея достаточных собственных средств и не привлекая заемный капитал.

На первый взгляд, лизинг имущества очень похож на аренду. В законодательных кодексах многих стран лизинг и аренда рассматриваются вместе. В Законе Украины «О налогообложении прибыли предприятий» лизинг отождествляется с арендой. Отдельные виды лизинга действительно напоминают аренду с выкупом, продажу в рассрочку или прокат. Однако по своему экономическому содержанию лизинг существенно отличается от них.

Лизинг — значительно более сложное и многогранное экономическое явление. В нем соединяются операции купли-продажи и аренды, кредита и инвестирования. Если арендодатель сдает в аренду свое имущество, то лизингодатель (по классической схеме) перед передачей имущества в аренду специально приобретает его у производителя или другого собственника, при этом часто — по прямому указанию и выбору будущего лизингополучателя. На других началах, чем при аренде, определяются лизинговые платежи — на основании норм амортизации. Условия их уплаты более гибкие, чем при аренде государственного имущества. При финансовом лизинге срок договора приближается к сроку полной амортизации имущества. По окончании действия договора имущество передается лизингополучателю или выкупается им по остаточной стоимости. Тем самым лизингодатель кредитует лизингополучателя в специфической имущественной форме.

В отличие от известной в Украине практики проката, договоры лизинга заключаются на более длительный срок. Если в случае проката вид арендованного имущества предлагает наймодатель, то при лизинге его выбирает лизингополучатель. Как правило, на момент заключения лизингового соглашения объекты лизинга еще не являются собственностью лизингодателя. В прокат предоставляются вещи для индивидуального или группового употребления без получения арендатором прибыли от них, а при лизинге — основные средства, предназначенные для производства продукции или услуг.

В связи с тем, что лизингополучатель сыграет определяющую роль в выборе объекта лизинга еще на стадии его купли-продажи и объект финансового лизинга «обречен» перейти в собственность лизингополучателя, то последний несет риск случайного уничтожения или повреждения (порчи) объекта и расходы на его содержание (эксплуатацию, техническое обслуживание, ремонт).

Для современного этапа развития лизинга в Украине характерно предоставление техники в лизинг в комплексе с обязательствами по ее сервисному обслуживанию, обучению персонала, предоставлению лицензий, патентов, «ноу-хау», сопутствующих технологий и др.

В Законе Украины «О лизинге» объектом лизинга определено любое имущество, принадлежащее к основным средствам производства, в том числе продукция государственных предприятий, кроме:

имущества, запрещенного к свободному обороту на рынке;

объектов аренды государственного имущества, определенных в ст.4 Закона Украины «Об аренде государственного имущества», кроме отдельного индивидуально определенного имущества государственных предприятий. То есть не могут быть объектами аренды целостные имущественные комплексы государственных предприятий, организаций и других структурных подразделений;

земельных участков;

других природных объектов.

В проекте нового Гражданского кодекса Украины нет определения объекта лизинга. Вместо него в п.2 . ст.858 предложено следующее определение предмета договора лизинга: «... любые непотребительские предметы, используемые для предпринимательской деятельности, за исключением земельных участков и других природных объектов».

В Законе Украины «О лизинге» предусмотрен особый порядок лизинга государственного имущества:

оно может быть объектом лизинга только по согласованию с органами, осуществляющими управление эти имуществом. Порядок согласования устанавливается Кабинетом Министров Украины.

В частности, по соглашению с Фондом государственного имущества Украины должен осуществляться лизинг государственного имущества, переданного в аренду, и имущества государственных предприятий, находящихся в процессе приватизации.

По классической схеме в лизинге принимают участие три стороны: производственник или собственник имущества — продавец, покупатель — лизингодатель и потребитель — лизингополучатель.

В качестве лизингодателей чаще всего выступают лизинговые компании, промышленные и финансовые фирмы и организации. Промышленные общества и компании, занимающиеся лизингом, чаще всего являются или филиалами известных фирм — производителей техники, или независимыми организациями, созданными такими фирмами-производителями.

В Законе Украины «О лизинге» лизингодатель определен как субъект предпринимательской деятельности, в том числе банковское или небанковское финансовое учреждение, которое передает в пользование имущество по договору лизинга.

В действующем украинском законодательстве лизингополучатель рассматривается как субъект предпринимательской деятельности, который получает в пользование имущество по договору лизинга.

Факторы сравнительной эффективности лизинга.

К преимуществам лизинга для потребителя можно отнести:

— возможность избежать привлечения кредитов для приобретения техники из других источников финансирования.

Таким образом, появляется возможность использовать эти источники для других нужд, а следовательно, увеличить общий объем поступления инвестиций;

— возможность использования собственных средств, сэкономленных за счет замены покупки имущества "лизингом, на другие цели (погашение кредиторской задолженности и др.);

— гибкость лизинговых платежей по сравнению с уплатой задолженности по кредитам. В мировой практике это — возможность определить размеры платежей в зависимости от доходов лизингополучателя и использования лизингового имущества, возможность компенсационного лизинга и др. В Украине действующее законодательство о лизинге не дает возможности реализовать это преимущество;

— отсутствие расходов, связанных с владением имуществом и ведением бухгалтерского учета, особенно в случае применения оперативного лизинга (экономия будет ощутимой, например, при введении в Украине налога на собственность);

— экономию на дополнительных услугах лизингодателя, например сервисном обслуживании, которые стоят меньше, чем такие же услуги других фирм;

— ускоренное освоение объектов лизинга вследствие значительной заинтересованности в этом потребителя и обеспеченную по договорам лизинга помощь специалистов лизингодателя или производителя.

— упрощение доступа к использованию разнообразной, в. частности импортной, новой техники, обеспечение ее сервисного обслуживания;

— сокращение сроков организации производства новой продукции за счет оперативного приобретения в пользование необходимой новой техники, обеспечение ее наладки и сервисного обслуживания и др.;

— уменьшение риска в случае введения производства новой продукции из-за возможности возврата привлеченного для этого по договору оперативного лизинга оборудования;

— использование возможностей партнеров: лизингодателя (в случае снабжения и сбыта), производителя (при фирменном сервисе), банков — кредиторов лизингодателя (в случае необходимости в кредитах) и др.

Однако лизинг является для лизингополучателя достаточно дорогой формой имущественного кредита, так как ему приходится уплачивать лизингодателю суммарные платежи, в состав которых входят, кроме стоимости имущества, компенсация различных расходов лизингодателя, доход лизингодателя, проценты за кредит и др.

Если расчеты ведутся не в стабильной свободно конвертируемой валюте, следует еще учитывать компенсацию потерь лизингодателя вследствие инфляции.

Проблемой являются высокие ставки за кредиты банков, а также постоянное непредвиденное увеличение расходов лизингодателя (например, на регистрацию части объектов лизинга, лицензирование определенных видов деятельности, преодоление таможенных препятствий и др.), которые тот перекладывает на лизингополучателя.

Таким образом, выбор потребителя в пользу лизинга не является однозначным и требует определенного стимулирования.

Для лизингодателя лизинговые операции являются предпринимательской деятельностью. Сущность лизинговых отношений обуславливает следующие их выгоды:

— уменьшение по сравнению с кредитованием риска неплатежеспособности потребителя техники: в случае прекращения лизинговых платежей лизингодатель имеет возможность изъять из пользования лизингополучателя объект лизинга и предоставить его в лизинг другому потребителю или продать;

— получение лизингового вознаграждения (процентов);

— расширение круга партнеров и установление с ними долгосрочных тесных взаимоотношений;

— уменьшение расходов на страхование объектов лизинга, так как лизинговые операции считаются менее рискованными.

Однако некоторые факторы уменьшают эффективность лизинга для лизингодателя. Это — замедление оборота капитала, ускоренный износ объектов лизинга вследствие их интенсивной эксплуатации, необходимость иметь значительные собственные или привлеченные финансовые резервы.

Дополнительной проблемой для лизингодателя и его партнеров является нестабильность правовых условий хозяйствования в Украине, что часто приводит к дополнительным расходам и усложняет прогнозирование финансовых потоков.

Принимая во внимание определяющую роль лизингодателей в развитии лизинга, можно сделать вывод, что деятельность лизингодателей требует сравнительно большего государственного стимулирования.

Принципиальные отличия лизинга от аренды.

Актуальным вопросом является разграничение понятий аренды и лизинга имущества. Дело в том, что в некоторых документах аренда и лизинг отождествляются (например, в Законе Украины «О налогообложении прибыли предприятий»), что, в свою очередь, привело к появлению в нормативно-методических материалах Министерства финансов Украины таких терминов, как «оперативная аренда» и «финансовая аренда».

Результаты анализа действующего законодательства Украины об аренде и лизинге свидетельствуют, что правовое регулирование аренды имущества, особенно государственного, и лизинга имущества очень отличаются. Поэтому правильная классификация того или иного договора имущественного найма имеет большое практическое значение.

Между арендой и всеми видами лизинга имеются существенные различия:

а) аренда — двустороннее соглашение между арендодателем и арендатором, а лизинг — самое меньшее трехстороннее, где, кроме лизингодателя и лизингополучателя, фигурирует продавец лизингового имущества. При некоторых видах лизинга одно юридическое лицо может выступать в роли двух субъектов. Так, при обратном лизинге продавец является одновременно и лизингополучателем. Лизинговое соглашение оформляется, как правило, двумя договорами:

купли-продажи — между продавцом и лизингодателем и собственно лизинга — между лизингодателем и лизингополучателем. Лизингополучатель должен одобрить условия договора купли-продажи, а продавец (поставщик) должен знать цель приобретения имущества;

б) деятельность лизингодателя принципиально отличается от деятельности арендодателя. Если арендодатель сдает в аренду свое имущество (при аренде государственного и коммунального имущества это делают органы, уполномоченные собственником, или предприятие-балансодержатель), то лизингодатель передает в лизинг имущество, которое он специально приобрел, как правило, по прямому указанию будущего лизингополучателя. Сущность деятельности лизингодателя заключается в финансировании временного пользования лизингополучателем имуществом путем предоставления ему имущественного кредита;

в) роль лизингополучателя активнее, чем роль арендатора. При первой передаче имущества в лизинг лизингополучатель, как правило, сам находит производителя (собственника) лизингового имущества и выбирает конкретный вид этого имущества. В отличие от арендатора лизингополучатель наделяется правами и обязанностями, которые присущи покупателю. Хотя формально покупателем является лизингодатель, имущество передается продавцом непосредственно лизингополучателю. При этом последний осуществляет все процедуры, связанные с приемом имущества;

г) в случае аренды арендодатель несет ответственность перед арендатором за выявленные недостатки объекта аренды, а при лизинге лизингодатель отвечает за такие недостатки только тогда, когда он сам выбирал продавца (поставщика) объекта лизинга или вмешивался в выбор лизингополучателем поставщика имущества, вида имущества, его характеристик и др.

Отдельные виды лизинга, и прежде всего финансовый, еще больше отличаются от аренды.

В отличие от аренды, при лизинге имеет место «инвестирование собственных или привлеченных средств» (ст.1 Закона Украины «О лизинге»). Это дает ключ к пониманию того, какое собственное имущество лизингодатель может сдавать в лизинг. Это имущество, которое лизингодатель предварительно приобрел именно для сдачи в лизинг (то есть имело место инвестирование). Таким образом, речь идет о повторной сдаче имущества в лизинг, когда его собственником уже стала лизинговая компания. При отсутствии предварительного инвестирования собственное имущество сдается в аренду.

Классификация лизинговых операций.

В ст.4 Закона Украины «О лизинге» представлены определения финансового и оперативного лизинга. Основным признан количественный критерий — срок действия договора лизинга. Указывается, что при финансовом лизинге объект передается в лизинг на срок не меньше срока, за который амортизируется 60 процентов стоимости объекта лизинга, а при оперативном — на срок меньше срока, за который амортизируется 90 процентов стоимости объекта лизинга, определенной в день заключения договора. Однако из этого следует, что договоры со сроком действия 60 — 89 процентов от срока полной амортизации объекта лизинга могут быть отнесены к договорам как финансового, так и оперативного лизинга.

Для разделения на финансовый и оперативный лизинг главным должен быть качественный критерий о котором также упоминается в ст.4: возможность перехода объекта лизинга в собственность лизингополучателя или выкупа его лизингополучателем по остаточной стоимости при финансовом лизинге и необходимость возврата объекта лизинга лизингодателю при оперативном лизинге.

При наличии в Законе двух критериев разделения на финансовый и оперативный лизинг возникают дополнительные вопросы, например: как классифицировать договор лизинга, срок действия которого меньше срока, за который амортизируется 60 процентов стоимости объекта лизинга, определенной в день заключения договора, но которым предусмотрен выкуп объекта по остаточной стоимости лизингополучателем по истечении срока действия договора. К сожалению, ст.4 Закона не дает четкого ответа относительно этой вполне реальной ситуации.

Между тем, решение указанной проблемы уже существует. В сентябре 1982 г. Комитет по международным стандартам бухгалтерского учета опубликовал и рекомендовал к применению стандарт бухгалтерского учета для лизинговых операций . В этом стандарте приведены четыре признака, при наличии хотя бы одного из которых договор должен быть признан договором финансового лизинга, а именно:

— лизинговое имущество передается по истечении срока действия договора лизингополучателю;

— лизингополучатель имеет опцион на приобретение имущества по справедливой цене;

— срок лизинга совпадает с полезным сроком службы лизингового имущества;

— величина минимальных лизинговых платежей больше или равна стоимости имущества.

При отсутствии всех этих признаков договор классифицируется как договор оперативного лизинга.

Следует отметить, что по данному в Законе Украины «О лизинге» определению оперативный лизинг имеет общие признаки с арендой. Так, риск случайного уничтожения или случайного повреждения объекта оперативного лизинга несет лизингодатель, если иное не предусмотрено договором лизинга (п.2 ст. 14); все расходы на содержание объекта оперативного лизинга, кроме расходов, связанных с его эксплуатацией и обновлением использованных материалов, также несет лизингодатель, если иное не предусмотрено договором лизинга (п.2 ст. 15). Но изложенные выше главные отличия аренды от лизинга имеют место и при оперативном лизинге.

Таким образом, имеются существенные отличия между арендой и лизингом, между лизинговым финансовым и оперативным, и существует ряд способов, чтобы правильно классифицировать разный договоры найма имущества. Отождествление аренды с лизингом, в частности с оперативным лизингом, является неправомерным. Поэтому должны быть надлежащим образом откорректированы соответствующие статьи Закона Украины " О налогообложении прибыли предприятий". Дальнейшей доработки требует ст.1 и 4 закона "О лизинге". К сведению широкой общественности должны быть доведены Конвенция о международном финансовом лизинге, международные стандарты по бухгалтерскому учету и др.

Правовые и методические основы расчета лизинговых платежей

Ответственным и одним из наиболее сложных этапов подготовки лизингового соглашения является определение суммы лизинговых платежей. В соответствии со ст.7 Закона Украины «О лизинге» размер, график уплаты и условия пересмотра лизинговых платежей относятся к существенным условиям договора лизинга, состав и размер этих платежей должны быть экономически обоснованы.

В общем виде лизинговые платежи являются одной из экономических форм реализации права собственности на имущество (объект лизинга), а именно формой распределения между лизингополучателем-пользователем и лизингодателем — собственником дохода (прибыли), созданного в процессе использования объекта лизинга. Если для лизингодателя лизинговое соглашение имеет смысл при условии получения определенной прибыли (не меньше чем по вкладам в банк), то и лизингополучатель после уплаты платежей должен получить доход, достаточный для расширенного воспроизводства и личного потребления.

Кроме распределения прибыли, лизинговые платежи выполняют функции возмещения стоимости лизингового имущества, накопления капитала и стимулирования предпринимательской деятельности.

Объективной основой определения размера платы за лизинг являются стоимость и состояние объекта лизинга, нормы амортизации, проценты за кредит, стоимость сопутствующих услуг лизингодателя и поставщика, налоговые льготы и др. Нижним пределом суммы лизинговых платежей при финансовом лизинге является их минимально возможный уровень, при котором обеспечивается простое воспроизводство объекта лизинга.

Одним из главных преимуществ лизинговых операций, кроме возможности пользования объектом лизинга без уплаты его стоимости, является гибкость лизинговых платежей. Классический лизинг предусматривает возможность установления порядка уплаты лизинговых платежей по договоренности сторон (в соответствии с действующим в той или иной стране финансовом законодательством). Определение по договоренности сторон размера, способа, формы и сроков внесения лизинговых платежей и условий их пересмотра продекларировано в п.3 ст.16 Закона Украины «О лизинге».

Результаты анализа мирового опыта показывают, что лизинговые платежи могут различаться и по составу элементов, которые учитываются при их расчете, и по методу начисления платежей, и по способу и периодичности уплаты, и по форме расчетов.

Так, по способу уплаты различают платежи линейные (равными долями), прогрессивные (увеличивающимися размерами), дегрессивные (уменьшающимися размерами), ускоренные, сезонные и др.

По периодичности уплаты платежи делятся на ежегодные, полугодовые, ежеквартальные и ежемесячные, а по срокам их внесения — на вносимые в начале, в середине и в конце периода уплаты.

Законом Украины «О лизинге» определены следующие обязательные составные (элементы) лизинговых платежей (п.2 ст.16):

сумма, возмещающая при каждом платеже часть стоимости объекта лизинга, амортизируемого за срок, за который вносится лизинговый платеж;

сумма, уплачиваемая лизингодателю как процент за привлеченный им кредит для приобретения имущества по договору лизинга;

платеж как вознаграждение лизингодателю за полученное в лизинг имущество;

сумма возмещения страховых платежей по договору страхования объекта лизинга, если объект застрахован лизингодателем;

другие расходы лизингодателя, предусмотренные договором лизинга.

Результаты анализа договоров лизинга и соответствующей научно-методической литературы показали, что в состав платежей могут также входить:

премия лизингодателю за риск;

таможенные платежи;

сумма налогов, которую лизингодатель уплачивает за объект лизинга, если таковые предусмотрены действующим законодательством.

Выгодным для лизингополучателя является включение в общую стоимость лизинга также следующих расходов:

на транспортировку объекта лизинга к месту его эксплуатации;

на монтажные и пусконаладочные работы;

на обучение специалистов для работы на лизинговом оборудовании и др.

Таким образом, сумма лизинговых платежей не сводится только к стоимости полной или частичной амортизации объекта лизинга, как это иногда считают. Структура платежей имеет многокомпонентный характер. Рассмотрим некоторые их составляющие.

Возмещение стоимости, точнее остаточной стоимости, объекта лизинга осуществляется по периодам, как правило, в размере соответствующих амортизационных отчислений. Согласно ст. 18 Закона Украины «О лизинге» договором лизинга по договоренности сторон может быть предусмотрена ускоренная амортизация объекта лизинга.

Однако сумма возмещения стоимости объекта лизинга не обязательно должна быть равна начисленной амортизации. Это имеет принципиальное значение.

Плата за кредитные ресурсы (процент за кредит) определяется путем умножения величины кредитных ресурсов на кредитную ставку в процентах, деленную на 100. При этом под кредитными ресурсами понимается сумма долга, которая постоянно уменьшается, и поэтому плата за кредит также постоянно уменьшается.

Вознаграждение лизингодателя (лизинговая маржа, комиссионное вознаграждение и др.) включает в себя собственные расходы лизингодателя и его прибыль. В состав указанных расходов входит, например, оплата услуг лизинговых брокеров.

Относительно размера комиссионного вознаграждения существуют различные мнения. Чаще всего считают, что он определяется за каждый период путем умножения неуплаченной стоимости лизингового имущества на годовую процентную ставку комиссионного вознаграждения в долях.

Дополнительные услуги лизингодателя лизингополучателю могут быть непостоянными и оплачиваться неравномерно. Это зависит от содержания, объема и периодичности (продолжительности) услуг и условий заключенного договора лизинга. Стоимость услуг может быть исчислена и прибавлена к основной сумме лизингового платежа. К дополнительным услугам относятся:

информационные, консалтинговые, юридические;

технические;

по обучению персонала;

рекламные (расходы на рекламу лизингодателя);

оплата командировок лизингополучателя;

другие услуги лизингодателя.

Размер премии за риск зависит от уровня и видов риска лизингодателя при реализации лизингового соглашения. Премия за риск лизингодателя может быть учтена в ставке его комиссионного вознаграждения, а через нее — в ставке лизингового процента, которая объединяет ставки по кредитам и комиссионного вознаграждения. Чем больше риск, тем выше ставка.

Проблема уплаты пошлины возникает по договорам международного лизинга, а ее размер определяется согласно требованиям действующего законодательства.

Общая сумма лизинговых платежей не является постоянной величиной. Она зависит от быстроты возмещения стоимости объекта лизинга: чем быстрее окупается стоимость лизингового имущества, тем меньшие проценты начисляются на еще не погашенную стоимость этого имущества. И наоборот, перенесение уплаты первых лизинговых платежей на более поздний срок приводит к росту начисленных процентов на стоимость лизингового имущества и общей суммы платежей.

В договоре лизинга может быть предусмотрено изменение общей суммы, графика и размера отдельных выплат лизинговых платежей по договоренности сторон в случае возникновения новых обстоятельств, которые могут привести к потерям сторон. К таким обстоятельствам можно отнести рост темпов инфляции выше определенного сторонами уровня, существенное изменение уровня процентов за кредит и др.

Едва ли не важнейшим является выбор метода начисления лизинговых платежей. Из практики и научно-методической литературы известны следующие основные методы:

с регулярным периодическим возмещением стоимости имущества равными или неравными долями;

с отсрочкой платежей;

с авансовым платежом;

с авансированием выкупа объекта лизинга по остаточной стоимости;

по выбранному сторонами договора основанию.

Известны также платежи с возрастающей ставкой лизингового процента, платежи при переоценке стоимости лизингового имущества и др.

Отдельную группу составляют расчеты, базирующиеся на теории финансовых рент без применения норм амортизации, согласно которым все текущие платежи (кроме авансового) являются равными, но имеют различную структуру.