| Скачать .docx |

Курсовая работа: Кредитные операции банков на современном этапе

Федеральное агентство по образованию

Казанский государственный финансово-экономический институт

Заочное отделение

Курсовая работа

по дисциплине "Организация деятельности коммерческого банка"

тема: Кредитные операции банков на современном этапе

Выполнил

Саляхов Т.Ф.

Группа 421

Казань – 2008

Содержание

Введение

1. Кредитные операции банка, их сущность и значение

2. Лимиты на кредитные операции в деятельности филиала банка

3. Управление кредитным риском как фактор повышения надежности кредитных операций российских банков на современном этапе

Заключение

Список литературы

|

Введение

Актуальность темы. Эффективность функционирования реального сектора экономики во многом зависит от качественного состояния действующей в стране банковской системы, и, в частности, от системы банковского кредитования. В условиях наметившейся экономической стабилизации банковский кредит должен стать важнейшим фактором дальнейшего развития экономики России. Он несет мощный заряд в виде дополнительных ресурсов, позволяет предприятиям и организациям развиваться без их предварительного накопления, создать необходимые предпосылки для роста производства.

Собственную кредитную политику формирует каждый банк. Если же он таковой не имеет, либо она противоречива, неконкретна или не доведена до сведения всех исполнителей, считается, что тем самым он повышает свои риски.

Цель кредитной политики формулируется просто: обеспечить высокодоходное размещение пассивов банка в кредитные продукты, сводя риски к минимуму, и развивать клиентский портфель – привлекать новых и удерживать имеющихся клиентов, предоставляя им кредитные продукты.

На практике кредитная политика представляет собой официальный документ, где изложена философия кредитной деятельности. Принимается она советом директоров банка, и именно через нее делегируются полномочия исполнителям - сотрудникам кредитных подразделений.

Но, хотя кредитная политика и помогает персоналу выполнять свои функции, она не может и не должна подменять собой разумную инициативу при текущих ссудных операциях. Политика – это общее руководство, коррективы в процессе ее реализации вполне допустимы, но должны быть оправданны. Если кредитные работники хорошо знают политику банка в этой области и активно ее воплощают, время от времени обязательно возникает необходимость в каких-то изменениях, соответствующих внутренним и внешним переменам.

Основной целью кредитной политики является максимизация доходов от долгосрочных или краткосрочных кредитных операций в рамках установленных рисков и в соответствии с действующими законами, правилами и нормативными документами.

Таким образом, проблема кредитных операций банков является весьма актуальной на современном этапе.

Отметим, что разработке теоретических и практических аспектов банковского кредитования посвящены работы таких отечественных экономистов, как: Барковский Н.Д., Жуков Е.Ф., Колесников В.И., Костерина Т.М., Крупнов Ю.С., Лаврушин О.И, Масленченков Ю.С., Панова Г.С., Пессель М.А., Поляков В.П. и др. Данную проблему исследовали и зарубежные авторы, такие как: Бухвальд Б., Ван-Хуз Д.Д., Долан Э.Дж., Кейнс Дж.М., Коттер Р., Кэмпбелл К.Д., Миллер Р.Л., Роуз П.С и др.

Цель данной курсовой работы состоит в изучении сущности и особенностей кредитных операций банков на современном этапе.

Для достижения поставленной цели определим следующие задачи работы:

- рассмотреть кредитные операции банка, их сущность и значение;

- проанализировать лимиты на кредитные операции в деятельности филиала банка;

- охарактеризовать управление кредитным риском как фактор повышения надежности кредитных операций российских банков на современном этапе.

1. Кредитные операции банка, их сущность и значение

Важной характеристикой экономически развитого общества является наличие эффективной системы кредитования, во многом определяющей уровень потребления. Еще в начале XIX в. граф Н. С. Мордвинов, будучи учеником Адама Смита в политической экономии, в своей работе "Рассуждения о пользах могущих последовать от учреждения частных по губерниям банков" писал: "Чем какой-либо народ беднее, тем более потребно ему наличных денег в отношении к его имуществу и, напротив, чем богатее, тем менее имеет надобности в оных, ибо с богатством соединяется кредит" [19, с.149-150].

Многие эксперты полагают, что сегодня наша страна стоит на пороге оживления этого сектора. Спекулятивные финансовые рынки уже не приносят тех доходов, которые имели место в условиях гиперинфляции. Банки вынуждены поворачиваться лицом к частному заемщику. При этом возрастает актуальность исследования терминологии, которой пользуются банки для обозначения операций по кредитованию.

Вопрос о трактовке понятий "кредит", "ссуда", "заем" постоянно дискутируются в экономической литературе. Дело в том, что Гражданскими кодексами проведена четкая грань, различающая договор кредита и договор ссуды, которые должны учитываться сторонами в договорных отношениях. Если твердо придерживаться буквы кодекса, то термин "ссуда" при банковском кредитовании применяться не может. В соответствии с юридической трактовкой ссуда характеризуется двумя важнейшими признаками – безвозмездностью и передачей вещей [5, с.128].

Однако при этом нельзя не учитывать исторически сложившиеся категории того или иного вида деятельности. В частности, под кредитом понимается совокупность отношений, связанных с возвратным предоставлением ресурсов и погашением возникающих в связи с этим обстоятельств. Банковский кредит как один из его видов представляет совокупность отношений, возникающих в процессе формирования банком ресурсов и их размещения на условиях возвратности, срочности и платности. Данный процесс предполагает проведение банком различного рода операций как по привлечению временно свободных средств от физических и юридических лиц, так и по их размещению. Кредитные операции – это отношения между кредитором и дебитором (заемщиком) по поводу предоставления (получения) во временное пользование денежных средств, их возврата и оплаты. При этом имеется в виду именно содержание действий участников отношений, прежде всего банковских работников.

Банковские кредитные операции подразделяются на две большие группы [12, с. 115-116]:

- пассивные, когда банк выступает в роли заемщика (дебитора), привлекая средства клиентов, включая другие банки;

- активные, когда банк выступает в роли кредитора, предоставляя средства клиентам, включая другие банки.

Всегда при осуществлении кредитных операций между конкретным банком и различными субъектами возникают кредитные отношения, при которых последние обязаны при наступлении установленных сроков вернуть денежные средства с уплатой за их пользование процентов, дивидендов, комиссионного вознаграждения и т.п. Оформление этих отношений может быть различным: кредитный договор (соглашение), депозитный договор, договор на открытие корреспондентского счета, генеральный договор (соглашение) о межбанковском сотрудничестве, договор купли-продажи ценных бумаг, договор на факторинговое обслуживание, договор на открытие контокоррентного счета, овердрафта и др.

Кредитные операции можно разделить на две группы: межбанковские кредиты и кредиты клиентам.

Межбанковские кредиты – это предоставление кредитных ресурсов банком-кредитором банку-заемщику не только в виде кредитов, но и посредством депозитов, векселей, финансового лизинга, активного остатка по корреспондентским счетам банков, исполненных гарантией, выданных за другие банки [20, c. 153].

К кредитным операциям с клиентами отнесены все виды кредитов, предоставляемых клиентам банка, кроме банков-корреспондентов, а именно [24, с. 171-172]:

- кредиты в оборотные активы;

- кредиты на инвестиции;

- учет товарных векселей;

- факторинг;

- финансовый лизинг.

В макроэкономическом масштабе значение кредитных операций состоит в том, что посредством их банки превращают временно бездействующие (свободные) денежные средства в действующие, стимулируя процесс производства, обращения и потребления. Для банков кредитные операции – это важнейший вид банковской деятельности, приносящий доход. Вместе с тем, предоставление кредита сопряжено с кредитным риском, то есть невозвратом суммы основного долга и процентов за него юридическими и физическими лицами. В этой связи при организации кредитных операций усилия банков направлены на то, чтобы избежать или хотя бы минимизировать возможные потери от неисполнения обязательств клиентами. Этой цели подчинены действия сотрудников банка на всех стадиях (этапах) кредитного процесса, включающих [29, с.36-37]:

- рассмотрение заявки на получение кредита и интервью с будущим заемщиком;

- оценку кредитоспособности заемщика;

- изучение достаточности, приемлемости и ликвидности предоставленных заемщиком форм обеспечения исполнения обязательств по кредиту;

- структурирование кредита, заключение кредитного договора (соглашения);

- контроль за выполнением условий кредитного договора и погашением кредита;

- анализ качества кредитного портфеля;

- работу по возврату проблемных кредитов.

Важное значение при осуществлении кредитных операций имеет тщательный отбор потенциальных заемщиков с целью избежания риска невозврата основного долга по кредиту и процентов за него.

Субъектом кредитования с позиции классического банковского дела являются юридические либо физические лица, дееспособные и имеющие материальные или иные гарантии совершать экономические, в том числе кредитные сделки [25, с. 83]. Другими словами, субъекты – это те, между кем совершается кредитная сделка.

Заемщиком при этом может выступить любой субъект собственности, внушающий банку доверие, обладающий определенными материальными и правовыми гарантиями, желающий платить процент за кредит и возвращать его кредитному учреждению.

В настоящее время в основном публикуется статистика по следующим субъектам кредитования [30, с.46-47]:

- предприятия и организации;

- физические лица;

- другие банки.

Субъекты кредитования можно разделить и по принципу соотнесения их с основной классификацией кредитов [20, с. 134-135]:

- государственная форма кредита, когда государство берет кредит на конкретный срок и на определенных условиях;

- хозяйственная (коммерческая) форма кредита, когда в кредитные отношения вступают поставщик, разрешающий отсрочку платежей, и покупатель, выписывающий вексель как обязательство заплатить за полученный товар через определенный период; в современном хозяйстве предприятия предоставляют друг другу не только товарный, но и денежный кредит:

- гражданская (личная, потребительская) форма кредита, когда непосредственными участниками кредитной сделки являются физические лица;

- международная форма кредита, когда одним из участников кредитных отношений выступает зарубежный субъект.

Помимо данных форм кредита, вносящих в организацию кредитных отношений свои заметные особенности, в их классификации выделяется банковский кредит как основная форма современного кредита, при которой субъектами выступают банки.

В узком смысле объект (лат. objectum – предмет) – это вещь, под которую выдается ссуда и ради которой заключается кредитная сделка [22, с. 17]. В промышленности, к примеру, банки кредитуют сырье, основные и вспомогательные материалы, топливо, тару, незавершенное производство, готовую продукцию, средства в расчетах.

Долгосрочные ссуды направляются на кредитование таких объектов, как [17, с. 58]:

- строительство производственных объектов;

- реконструкция, техническое перевооружение, расширение производственных объектов;

- приобретение техники, оборудования и транспортных средств;

- организация выпуска новой продукции;

- строительство объектов непроизводственного назначения и т.д.

Объект банковского кредитования может быть частным или совокупным. Частным он становится в том случае, если то, "под что" выдается кредит, обособляется, отделяется от других ссуд. Например, банк может кредитовать у своего клиента отдельно потребности, связанные только с накоплением тары, сырья или готовой продукции. Бывают случаи, когда в общем составе кредитов выделяются ссуды, предоставляемые не вообще под запасы сырья, а в связи с накоплением какой-то определенной его разновидности.

Прямая противоположность частному объекту – совокупный объект, когда кредит выдается под множество объектов, не обособленных друг от друга, а объединенных в один (общий, совокупный) объект [20, с.137].

Ссуда, однако, может выдаваться необязательно на формирование материального объекта, у заемщика вообще может не быть того, под что в натурально-вещественном виде можно получить ссуду. В этом случае объектом выступает потребность заемщика в дополнительных ресурсах. В широком смысле объект поэтому выражает не только предмет в его материальном, осязаемом состоянии, но и материальный процесс в целом, который вызывает потребность в ссуде и ради обеспечения непрерывности и ускорения которого заключается кредитная сделка. В данном случае объектом кредитования, к примеру, может быть временный разрыв в платежном обороте, когда собственных средств и поступающей выручки (доходов) предприятия оказывается недостаточно для осуществления текущих или предстоящих платежей. Как правило, причины такого разрыва носят объективный характер, связаны с сезонностью производства, снабжения и сбыта продукции, текущими временными потребностями в платежах.

В отдельных случаях общая потребность в ссуде может быть связана и с субъективными факторами, выражающими недостатки в деятельности заемщиков. В условиях спада производства наличие подобных ссуд оказывается более заметным явлением. Для банка-кредитора подобные ссуды, естественно, представляют больший риск, зачастую они переходят в разряд трудных (проблемных) кредитов, длительное время не возвращаемых в банк, серьезно ухудшающих его кредитный портфель, вызывающих необходимость усиления анализа кредитоспособности заемщика.

Итак, подведем некоторые итоги первой главы курсовой работы.

Кредитные операции – это отношения между кредитором и заемщиком по предоставлению первым последнему определенной суммы денежных средств на условиях платности, срочности и возвратности. Банковские кредитные операции подразделяются на две большие группы: активные, когда банк выступает в лице кредитора, выдавая ссуды, и пассивные, когда банк выступает в лице заемщика, привлекая деньги от клиентов и других банков в банк на условиях платности, срочности и возвратности.

Выделяются и две основные формы осуществления кредитных операций: ссуды и депозиты. Соответственно активные и пассивные кредитные операции банков могут осуществляться как в форме ссуд, так и в форме депозитов. Активные кредитные операции состоят, во-первых, из ссудных операций с клиентами и операций по предоставлению межбанковского кредита; во-вторых, из депозитов, размещенных в других банках. Пассивные кредитные операции аналогично состоят из депозитов третьих юридических и физических лиц, включая клиентов и иные банки, и ссудные операции по получению межбанковского кредита.

Исходя из указанных характеристик можно условно подчеркнуть различие между кредитными и ссудными операциями, кредитом и ссудой. Кредит – более широкое понятие, предполагающее наличие разных форм организации кредитных отношений, как формирующих источники средств банка, так и представляющих одну из форм их вложения. Ссуда же является лишь одной из форм организации кредитных отношений, возникновение которых сопровождается открытием ссудного счета.

2. Лимиты на кредитные операции в деятельности филиала банка

Необходимость усиления роли банковского кредита очевидна. Доля банковского кредита в финансировании инвестиций на 01.06.07 составляет всего 4,3%, при этом 5,9% инвестиций финансировалось предприятиями за счет заемных средств других организаций. Предприятия также испытывают постоянный недостаток оборотных средств. На 01.06.07 дебиторская задолженность предприятий составила 3587,6 млрд. руб., а кредиторская задолженность - 4858,8 млрд. руб. [9, c. 75]

Указанием Центрального Банка Российской Федерации от 16 января 2004 г. N 1376-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации" не предусмотрено предоставление кредитными организациями сведений об установленных филиалам лимитов кредитования, то есть ранее применяющаяся форма N 638 (ОКУД 0409638) утратила свою силу, равно как и Указание Центрального Банка Российской Федерации от 24 октября 1997 г. N 7-У "О порядке составления и представления отчетности кредитными организациями в Центральный банк Российской Федерации".

Вместе с тем в соответствии с пунктом 21 Инструкции от 11 сентября 1997 г. N 65-И "О порядке осуществления надзора за банками, имеющими филиалы" (с учетом последних изменений от 16 января 2004 г.) (далее - Инструкция N 65-И) в части лимитов филиалов на кредитные операции отдельно выделяются:

- максимальная сумма кредита, предоставляемого филиалом одному заемщику или группе связанных заемщиков;

- максимальная совокупная сумма кредитов, предоставляемых филиалом одному заемщику или группе связанных заемщиков, включая предоставленные гарантии и поручительства, а также приобретенные долговые обязательства заемщика, включая долговые ценные бумаги, не котируемые на рынке;

- максимальная совокупная сумма кредитов, которая может быть выдана филиалом.

В пункте 21 Инструкции N 65-И также говорится, что данный перечень является примерным и может быть дополнен или сокращен в зависимости от перечня банковских операций и сделок, право на выполнение которых делегировано банком конкретному филиалу. Предельные объемы (лимиты) по каждому конкретному виду операций устанавливаются банком по мере необходимости. Банк самостоятельно определяет срок их действия, который по большому счету может быть неограниченным. Банк вправе изменять установленные филиалами предельные объемы (лимиты) осуществления банковских операций до истечения срока их действия и назначать новый срок действия лимитов.

Головная организация направляет филиалу банка сведения об установленных или измененных предельных объемах (лимитах) осуществления банковских операций. Головная организация самостоятельно определяет предельные объемы (лимиты) осуществления банковских операций исходя из величины остатков или оборотов на соответствующих балансовых счетах, иных показателей. В случае применения к банку мер воздействия в виде ограничения на проведение отдельных операций на срок до шести месяцев головная организация банка в обязательном порядке в трехдневный срок после получения предписания от территориального учреждения Банка России направляет в территориальные учреждения Банка России по местонахождению филиалов, а также каждому филиалу предельные объемы (лимиты) осуществления операций исходя из определенных предписанием ограничений на проведение операций [32, с.41-42].

Следует отметить, что такая же система лимитов была предусмотрена утратившим силу Указанием Центрального Банка Российской Федерации от 24 октября 1997 г. N 7-У. Очевидно, в перечне форм отчетности, введенном Указанием Центрального Банка Российской Федерации от 16 января 2004 г. N 1376-У, большее внимание уделено предоставлением детальных сведений о сформированных резервах на возможные потери по ссудам. Данное обстоятельство обусловлено Положением Центрального Банка Российской Федерации от 26 марта 2004 г. N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности", которое вступило в силу 1 августа 2004 года, расширен перечень ссуд, ссудной и приравненной к ней задолженности, возможные потери по которым являются объектом формирования резервов, и установлено четкое требование об оценке кредитного риска по выданным ссудам на постоянной основе с соответствующими регулярными классификациями ссуд и формированием резерва. В то время как Центрального Банка Российской Федерации уделяет внимание резервам по выданным ссудам, банки интересуют, прежде всего, лимиты на данные операции для своих филиалов.

Многие банки как практиковали, так и продолжают использовать систему лимитирования кредитных операций собственных филиалов, которая устанавливает конкретные лимиты, выраженные в денежном выражении, на максимальные остатки по ссудным счетам в филиале, как в разрезе по отдельным видам кредитных продуктов – кредиты юридическим лицам, кредиты физическим лицам, банковские гарантии, факторинг, так и по срокам кредитов – краткосрочные кредиты, долгосрочные или так называемые инвестиционные кредиты или по отдельным отраслям народного хозяйства: кредиты предприятиям Агропромышленного комплекса, Военно-промышленного комплекса и т.д. [29, с.37-38].

Зачастую решения об установлении лимитов как самостоятельного кредитования, так и на индивидуальных крупных заемщиков – юридических лиц, включая пролонгацию кредитов, принимаются кредитным комитетом головной организации банка либо уполномоченным органом управления или должностным лицом банка. Одним из вариантов органов управления могут быть и региональные центры или более крупные филиалы, что характерно для банков с развитой филиальной сетью.

В любом случае для филиала необходимо должным образом оформлять (доводить) разрешения на выдачу кредитов, что следует регламентировать внутрибанковским нормативным документом, утверждаемым приказом руководителя банка или другим уполномоченным им должностным лицом банка (далее – лимитная ведомость). Следует также определять, кто наделяется в филиале полномочиями по принятию решений по выдаче кредитов – кредитный комитет филиала или непосредственно управляющий филиалом – в разрезе отдельных кредитных продуктов. К примеру, санкционирование выдачи потребительских кредитов в рамках установленного филиалу совокупного лимита на потребительское кредитование возможно делегировать непосредственно управляющему филиалом, в то время как решение о выдаче кредита муниципальному предприятию следует принимать на кредитном комитете филиала.

Такая система лимитирования кредитных операций филиалов, основанная на установлении величин предельных остатков по ссудным счетам, не противоречит пункту 21 Инструкции N 65-И и позволяет делать расчетные прогнозы, бизнес-планы, бюджеты филиалов, способствует простейшему обеспечению схемы управления ликвидностью банка в целом. Не представляется сложным и проводить контроль использования данных лимитов в конкретном филиале: достаточно сверять данные ежедневных балансов с установленными лимитами.

Однако здесь есть свои нюансы. Во-первых, в филиале могут быть предоставлены кредиты в форме кредитной линии, при этом совокупный лимит задолженности по кредитным линиям, определенный для конкретных клиентов-заемщиков, может превысить лимит, установленный филиалу на остатки по ссудным счетам. Между тем, для филиала это не будет являться нарушением до тех пор, пока не будет выявлено превышение фактического остатка совокупной ссудной задолженности.

К примеру, если по кредитной линии какому-либо заемщику филиала с лимитом задолженности в 100 млн руб. фактический остаток на его ссудных счетах был 50 млн руб., а совокупный лимит кредитования был использован филиалом на 100%, то предоставление заемщику на следующий день дополнительного транша в рамках заключенного договора по кредитной линии приведет к нарушению филиалом совокупного лимита кредитования.

Такая же ситуация может сложиться и в отношении кредитов в виде овердрафта. Как правило, лимиты на овердрафт устанавливаются конкретным клиентам банка исходя из величин кредитовых оборотов по их расчетным счетам в банке, причем данные клиенты могут пользоваться овердрафтом по мере необходимости. Однако не исключено, что филиалом может быть открыто несколько овердрафтов, когда совокупный лимит овердрафта, из расчета согласно заключенным договорам с клиентами, не будет использоваться полностью, однако использование лимита кредитования филиалом будет близко к 100%. Данное обстоятельство также может привести к нарушению лимита: если клиенты сегодня подадут платежные поручения в данный филиал банка, не имея достаточных средств на счете, филиал будет вынужден исполнить их платежные поручения, что приведет к увеличению ссудной задолженности и, соответственно, к превышению лимита, если, конечно, другие клиенты вдруг не уменьшат свою задолженность досрочно, что тем сложнее предвидеть, чем больше у филиала клиентов-заемщиков [27, с.64-65].

Таким образом, данная система установления лимитов сама по себе может привести к непреднамеренному превышению лимита и нарушению филиалом своих полномочий.

Во-вторых, если филиалу по каким-либо причинам головная организация запретит выдачу кредитов в рамках какого-нибудь продукта, к примеру, приостановит выдачу кредитов юридическим лицам по причине предстоящей смены управляющего филиалом, то лимит на остатки по ссудным счетам при вышеописанной системе лимитирования не обнуляется, поскольку филиалом уже сформирована некая величина кредитного портфеля и заемщики работают с банком по заключенным кредитным договорам. В данной ситуации лимит кредитования, как правило, периодически уменьшается филиалу до фактического остатка по ссудным счетам, то есть корректируется по мере гашения кредитов отдельными заемщиками. Однако в данном случае уже преднамеренно в течение одного дня в филиале может быть выдан новый кредит, сразу после гашения другого, при этом лимит не будет превышен и сверка головной организацией данных ежедневного баланса филиала с фактическим остатком ссудной задолженности не выявит допущенного нарушения. В такой ситуации не исключено, что часть кредитов могут стать проблемными, а нарушение, возможно, вскроется либо при проверке территориальным главным управлением Банка России, либо при внутрибанковской ревизии кредитных операций филиала – выездной проверке сотрудниками головной организации банка.

Как вариант выхода из подобной ситуации при использовании системы лимитирования в лимитной ведомости можно не указывать лимит самостоятельного кредитования по какому-либо кредитному продукту при наличии запрета на данные операции, несмотря на наличие остатка ссудной задолженности. Также и по окончании срока действия лимита, установленного головной организацией банка какому-либо филиалу для кредитования конкретного индивидуального заемщика – корпоративного клиента и т.п., его следует исключать из соответствующего внутреннего нормативного документа. В данном случае филиал может либо обратиться в головную организацию для установления нового лимита на данного заемщика (с необходимым сроком действия), либо произвести выдачу в рамках лимитов самостоятельного кредитования – при отсутствии запрета на самостоятельное кредитование.

В данном случае наличие на балансе какого-либо филиала непогашенной ссудной задолженности при одновременно имеющемся у данного филиала запрете на самостоятельное кредитование и нулевом лимите в лимитной ведомости не следует считать нарушением. Действительно, как уже говорилось, пунктом 21 Инструкции N 65-И предусмотрено, что "предельные объемы – лимиты осуществления банковских операций, устанавливаются головной организацией самостоятельно, исходя из величины остатков или оборотов на соответствующих балансовых счетах, иных показателей".

Таким образом, если филиал имеет лимит самостоятельного кредитования (не нулевой), который ему установлен головной организацией, то такой филиал может проводить выдачу кредитов (обороты по ссудным счетам), не превышая предельного лимита остатка ссудной задолженности, формируемой в рамках лимита самостоятельного кредитования. Если же филиалу установлен запрет на самостоятельное кредитование, то в этом случае подразумевается установление нулевого лимита на оборот по дебету ссудных счетов, то есть на выдачу новых кредитов.

При наличии запрета на самостоятельное кредитование в лимитной ведомости не следует указывать лимит на текущий остаток ссудной задолженности, так как в данном случае территориальное Государственное Учреждение Центрального Банка Российской Федерации может расценить данный факт как наличие у филиала возможности самостоятельной кредитной работы, в рамках предельного остатка по ссудным счетам. В случае возникновения вопросов со стороны Государственное Учреждение Центрального Банка Российской Федерации по какому-либо филиалу, имеющему запрет на самостоятельное кредитование, в части содержания лимитной ведомости, помимо вышеупомянутых комментариев, можно пояснять, что лимит на самостоятельную выдачу кредитов по филиалу равен нулю, а текущий остаток ссудной задолженности имеет место, поскольку филиалом был сформирован собственный кредитный портфель до установления филиалу запрета на самостоятельное кредитование.

Разумеется, в случае установления запрета на самостоятельное кредитование (нулевого лимита) какому-либо филиалу для банка главным контрольным моментом является предотвращение несанкционированной выдачи кредитов в филиале, причем "выдача кредита" - это не что иное, как проведение активной операции, с сопутствующим дебетовым оборотом по ссудному счету. С одной стороны, выход из второй проблемы как бы найден, но, с другой стороны, первая проблема - превышение филиалом лимита самостоятельного кредитования по причине увеличения остатка задолженности по открытым кредитным линиям или овердрафтам - при этом не решена [28, с.30-32].

На наш взгляд, оптимальным выходом для решения обеих вышеперечисленных проблем является фиксирование в лимитной ведомости помимо лимитов на остатки по ссудным счетам отдельных лимитов на выдачу кредитов в месяц. Ограничение головной организацией самостоятельной выдачи филиалом кредитов в месяц - объема оборота по дебету ссудных счетов в месяц в разрезе отдельных кредитных продуктов - позволит снизить вероятность нарушений, поскольку руководитель филиала будет максимально эффективно "использовать" лимитную ведомость, заключая с клиентами соглашения об открытии кредитной линии или овердрафта с учетом конкретных величин - сумм по договору и их срочности. Очевидно, что установление лимитов кредитования "по обороту", помимо всего прочего, способствует также и повышению качества управления ликвидностью как в филиале, так и в банке в целом.

3. Управление кредитным риском как фактор повышения надежности кредитных операций российских банков на современном этапе

Реалии экономической обстановки в стране заставляют банки размещать дефицитные и дорогостоящие денежные ресурсы в другие операции, обеспечивающие наивысшую процентную маржу и быструю отдачу. Объем кредитного портфеля в активах банков в целом по России немногим более 40%. Структура банковского кредитного портфеля в России почти целиком состоит из краткосрочных ссуд. Доля кредитов предприятиям сроком до одного года в последние пять лет составляет от 65,6% до 81,3%. Долгосрочные ссуды в настоящее время банками выдаются редко из-за большого риска их невозврата. Банковский сектор по-прежнему играет в экономике России весьма скромную роль. Соотношение банковских кредитов и ВВП в России не превышает 17%, что позволяет характеризовать российскую банковскую систему как слаборазвитую [30, с.54].

Кредитный риск определяется как вероятность неисполнения заемщиком своих обязательств перед кредитором в части уплаты основной суммы долга и процентов, установленных в рамках кредитного соглашения. Кредитный риск существует не только в кредитном портфеле банка, но и в долговых ценных бумагах и производных финансовых инструментах.

Источниками возникновения кредитного риска являются как финансовое состояние и результаты деятельности заемщика (эмитента), так и отраслевые и страновые риски.

Управление кредитными рисками производится в рамках всего процесса кредитной операции банка и подразумевает следующие основные этапы – выявление и анализ, оценку, контроль, мониторинг и отчетность. Во всех этих процессах необходимо учитывать источники кредитного риска как на уровне обязательств отдельного заемщика, так и на уровне совокупности кредитных вложений, то есть кредитного портфеля банка.

Процесс кредитования в банке должен быть организован таким образом, чтобы обеспечить надежное кредитование с адекватными механизмами контроля и при высоком уровне соответствия потребностям клиентов.

Периодически банки разрабатывают новые кредитные продукты, которые могут быть полностью новыми или вариациями существующих продуктов, меняющими характеристики продукта в отношении риска.

Процентные ставки по всем кредитам устанавливаются в соответствии с требованиями банка в отношении минимальной доходности активов и доходности акционерного капитала.

Пример 1. Расчет процентной ставки по кредиту показан в табл. 3.1

Таблица 3.1Затраты на кредитование

| Затраты на кредитования | Объем затрат, % от стоимости активов, подверженных рискам |

| 1. Стоимость фондирования: средневзвешенная процентная ставка по привлеченным средствам используемым для кредитования | 7,1 |

2. Административные затраты: - затраты времени сотрудников подразделения кредитования - плата за помещения и накладные расходы; - прочие административные расходы |

1,2 |

| 3. Затраты, связанные с риском: предвиденные убытки от невозврата ссудной задолженности | 0,75 |

| 4. Стоимость капитала: ожидаемая акционерами доходность капитала | 0,48 |

| Общие затраты на кредитование (сумма всех четырех групп затрат) (это минимальные затраты прежде, чем банк может получить какую-либо прибыль) | 9,53 |

Принимая доходность акционерного капитала на уровне 6,0% и величину отношения капитала к активам, подверженным риску, на уровне 8%, мы получаем: 6,0% х 0,08 = 0,48%.

При рассмотрении возможности выдачи кредита должны быть найдены ответы на два основополагающих вопроса:

- каковы соответствующие риски и компенсации за эти риски;

- сможет ли заемщик погасить кредит.

В процессе оценки кредита осуществляется поиск и организация информации, подкрепляющей решение: предоставить ли клиенту кредит и каким образом. Успешное управление кредитными рисками основано на понимании характера деятельности клиента и правильной оценки рисков в денежном выражении. Качество информации - очень важный аспект для всего процесса. Сбор качественной информации может быть осложнен следующими моментами:

- уклонением заемщика от налогов, которое ведет к искажению финансовой отчетности;

- наличием узкого круга пайщиков (акционеров), что часто ведет к повышенной секретности;

- использованием различных финансовых стандартов (стандарты оценки, бухгалтерские стандарты и др.) на различных рынках;

- ограниченностью присутствия рейтинговых агентств на многих рынках.

В связи с вышесказанным кредитные инспекторы должны быть особенно осторожны и внимательны в процессе сбора и проверке информации. Наилучшим источником независимой информации являются другие банки (обмен информацией с целью оценки их опыта работы с заемщиком), торговые партнеры заемщика (получение информации от поставщиков заемщика с целью оценки их опыта работы с заемщиком) и отчеты рейтинговых агентств (отчеты международных признанных рейтинговых агентств в целом являются наилучшим источником независимой оценки).

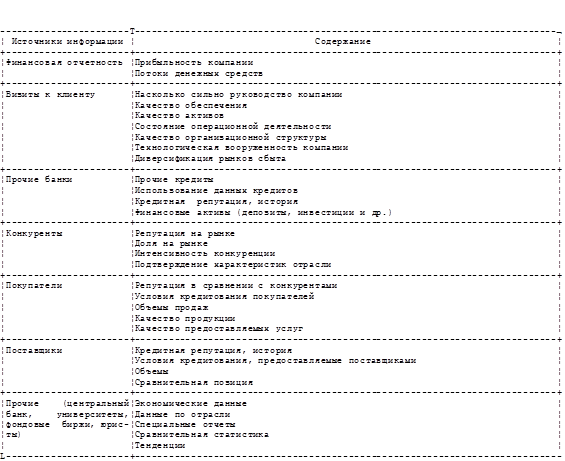

Получение и оценка неколичественной информации - это в одинаковой мере и искусство, и наука. Аналитик (обычно кредитный инспектор) должен составить многогранное представление о клиенте на основании информации, полученной от самой компании, из прочих внешних источников и уже имеющейся в банке, что приведено в табл. 3.2.

Таблица 3.2 Источники информации

Обычно погашение кредита предполагается за счет потоков денежных средств, генерируемых проектом, под который предоставлен кредит, или основной деятельностью заемщика. Кредитный инспектор должен изучить как финансовые, так и нефинансовые характеристики заемщика, с тем чтобы определить его финансовое положение (и соответственно ожидаемые потоки денежных средств) и выявить риски, которые могут оказать влияние на данные характеристики. Кредитный инспектор должен рассмотреть [23, с.248-249]:

- качество управления;

- состояние отрасли;

- позицию клиента в отрасли;

- финансовое положение клиента.

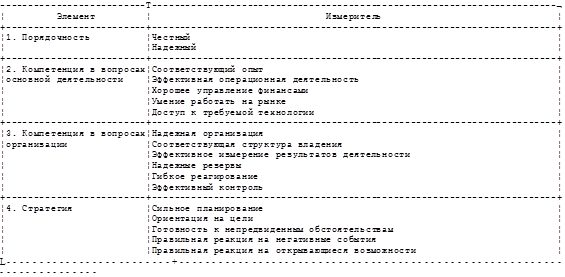

Качество управления является наиболее важной и сложной характеристикой для анализа. Некачественное или сомнительное управление существенно снижает кредитоспособность заемщика, при этом оценить качество управления довольно сложно. Кредитный инспектор должен дать оценку критериям, часто являющимся субъективными. В связи с этим каждый элемент качества управления должен быть проанализирован в отдельности с учетом всей имеющейся информации,которая представлена в табл. 3.3. С течением времени кредитные инспекторы расширят методы проверки каждого элемента.

Таблица 3.3 Методы проверки

Каждый элемент может быть проверен путем собеседований:

- с сотрудниками фирмы (финансовый директор, директор по производству, начальник отдела кадров и др.);

- с компетентными источниками вне фирмы (поставщики, прочие банки, клиенты заемщика и др.).

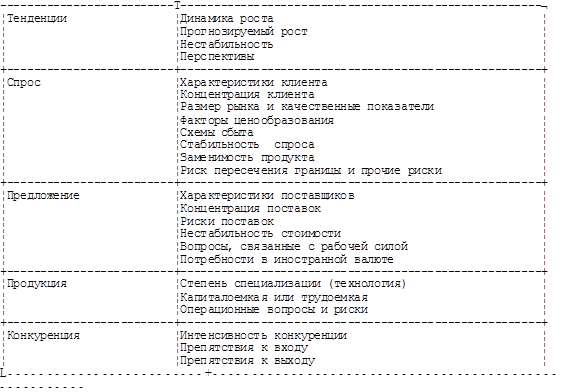

Состояние отрасли. Для правильной оценки рисков, с которыми сталкивается клиент, кредитный инспектор должен хорошо представлять себе условия, в которых работает заемщик. Даже сильная компания может испытывать значительные спады в проблемной отрасли. Для того чтобы интерпретировать данные по отрасли, кредитному инспектору следует изучить:

1. характеристики (атрибуты) отрасли, которые определяют условия деятельности.

2. структуру отрасли, являющуюся результатом характеристик отрасли.

3. ключевые факторы успеха (качественные показатели или действия, которые определяют успех компании в отрасли с учетом характеристик и структуры отрасли).

Кредитный инспектор выявляет основные характеристики отрасли, которые представлены в табл. 3.4.

Таблица 3.4 Основные характеристики отрасли

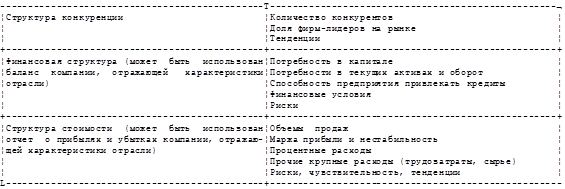

Кредитный инспектор описывает структуру отрасли, являющуюся результатом ее характеристик, что показано в табл. 3.5.

Таблица 3.5 Структура отрасли

На основе характеристик и структуры отрасли кредитный инспектор приходит к выводу о том, какие характеристики, действия и отношение требуются для достижения успеха в данной отрасли.

Пример 2. Отрасль характеризуется простым в производстве продуктом, низкими препятствиями к входу и быстро меняющимися вкусами. Сырье поступает от нескольких поставщиков, цена нестабильна.

В результате структура отрасли отличается высокой степенью конкуренции, с большим числом участников и низким уровнем концентрации. Маржа низкая и объемы инвестиций капитала низкие. Риск срыва поставок приводит к более высоким, чем обычно, уровням запасов.

Ключевые факторы успеха включают [23, с.260]:

1. организацию, которая способствует быстрому, гибкому реагированию;

2. хорошее знание рынка и способность прогнозировать рынок;

3. хорошее управление текущими активами;

4. сложные стратегии закупки сырья.

Ключевые факторы успеха должны быть ограничены только важными и измеримыми аспектами, действиями или отношением, которые определяют, добьется ли компания успеха или нет, в особенности если в отрасли наблюдается неблагоприятная ситуация. Этот процесс также выявит основные риски, мониторинг которых необходимо проводить для клиентов, работающих в данной отрасли.

Позиция заемщика в отрасли. После определения ключевых факторов успеха кредитный инспектор подтверждает наличие у клиента каждого из них. В максимально возможной степени клиент должен подвергнуться анализу и ранжированию в сравнении с другими компаниями в отрасли в отношении ключевых факторов успеха. Также должны быть выявлены любые риски, которым подвергается рейтинг клиента в отношении ключевых факторов успеха. Любое отклонение от ключевых факторов успеха должно быть объяснено. Обычно кредит не выдается клиентам, не обладающим ключевыми факторами успеха.

Финансовое положение заемщика. Как только будут изучены нефинансовые критерии, кредитный инспектор должен изучить финансовое положение заемщика. Финансовый анализ очень важен для понимания характера деятельности клиента, и им нельзя пренебрегать. Если финансовая информация отсутствует или ненадежна, риски ведения дел с клиентом увеличиваются. Если же банк тем не менее принимает решение вести дела с таким клиентом, кредитный инспектор должен, по крайней мере, собрать базовую финансовую информацию в сотрудничестве с клиентом.

Определение рисков. Анализируя качество деятельности и залога клиента, кредитный инспектор определит риски, которые ставят под угрозу погашение кредита в будущем. Это могут быть риски в отношении основной деятельности (например, риск снижения прибыльности, невыгодное по сравнению с конкурентами положение и др.) или залога (например, вопросы реализуемости, риск снижения стоимости и др.). Любые крупные риски должны быть выявлены и, если возможно, выражены количественно.

Кредитный инспектор должен изучить, насколько прибылен данный клиент для банка, с целью:

- обоснования уровня кредитного риска;

- фокусирования маркетинговых усилий банка;

- соотнесения результатов деятельности кредитного инспектора и подразделения с установленными целями.

Кредитный инспектор должен рассчитать прибыльность всех взаимоотношений, с тем чтобы убедиться в том, что взаимоотношения с данным клиентом достаточно прибыльны в сравнении с прочими клиентами банка того же класса риска.

Кредитный инспектор приступает к структурированию кредита после того, как вышеупомянутый анализ позволил выявить:

- потребности клиента;

- сопутствующие сделке риски;

- цели банка в отношении взаимоотношений с клиентом (например, целевые показатели по прибыли).

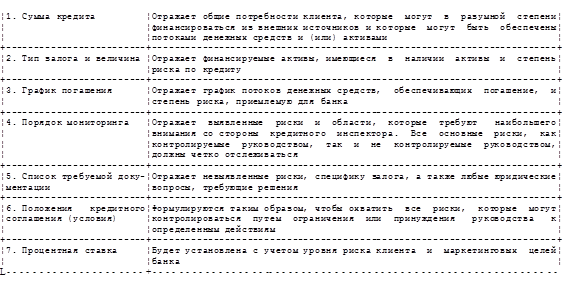

Структура кредита логически основывается на вышеупомянутых элементах. На основе результатов анализа кредитный инспектор должен оптимально определить: сумму кредита; тип и стоимость залога; график погашения; порядок мониторинга; список требуемой документации; положения кредитного соглашения (условия); процентную ставку.

Описанное выше определяется на основании проведенного анализа, представлено в табл. 3.6.

Таблица 3.6

Отметим, что роль субъективного фактора в развитии системы банковского кредитования чрезвычайно велика. Необходимо создать такую систему банковского кредитования с собственной инфраструктурой, которая в меньшей мере зависела бы от субъективных факторов и в значительно большей мере учитывала объективные законы развития кредита. Это позволит укрепить устойчивость банковской системы, повысить качество кредитного обслуживания, исключить возможность возникновения системных банковских кризисов, укрепить доверие инвесторов к российской банковской системе и финансовым рынкам.

Итак, кредитный риск определяется как вероятность неисполнения заемщиком своих обязательств перед кредитором в части уплаты основной суммы долга и процентов, установленных в рамках кредитного соглашения. Кредитный риск существует не только в кредитном портфеле банка, но и в долговых ценных бумагах и производных финансовых инструментах.

Заключение

Подведем некоторые итоги курсовой работы.

Кредитные операции – это отношения между кредитором и заемщиком по предоставлению первым последнему определенной суммы денежных средств на условиях платности, срочности и возвратности. Банковские кредитные операции подразделяются на две большие группы: активные, когда банк выступает в лице кредитора, выдавая ссуды, и пассивные, когда банк выступает в лице заемщика, привлекая деньги от клиентов и других банков в банк на условиях платности, срочности и возвратности.

Выделяются и две основные формы осуществления кредитных операций: ссуды и депозиты. Соответственно активные и пассивные кредитные операции банков могут осуществляться как в форме ссуд, так и в форме депозитов. Активные кредитные операции состоят, во-первых, из ссудных операций с клиентами и операций по предоставлению межбанковского кредита; во-вторых, из депозитов, размещенных в других банках. Пассивные кредитные операции аналогично состоят из депозитов третьих юридических и физических лиц, включая клиентов и иные банки, и ссудные операции по получению межбанковского кредита.

Исходя из указанных характеристик можно условно подчеркнуть различие между кредитными и ссудными операциями, кредитом и ссудой. Кредит – более широкое понятие, предполагающее наличие разных форм организации кредитных отношений, как формирующих источники средств банка, так и представляющих одну из форм их вложения. Ссуда же является лишь одной из форм организации кредитных отношений, возникновение которых сопровождается открытием ссудного счета.

Кредитный риск определяется как вероятность неисполнения заемщиком своих обязательств перед кредитором в части уплаты основной суммы долга и процентов, установленных в рамках кредитного соглашения. Кредитный риск существует не только в кредитном портфеле банка, но и в долговых ценных бумагах и производных финансовых инструментах.

Несмотря на достаточный выбор банковских кредитных продуктов, сегодня доступ к ним хозяйствующих субъектов затруднен. Это относится в равной степени как к крупным предприятиям, так и к предприятиям малого и среднего бизнеса. Особо сложная ситуация складывается с кредитованием индивидуальных предпринимателей и физических лиц. Это связано с рядом факторов законодательного характера, объективными – например, отсутствием у банков долгосрочных ресурсов, а также субъективными причинами, таких как кредитованием занимаются конкретные люди, которые и принимают окончательные решения.

Роль субъективного фактора в развитии системы банковского кредитования чрезвычайно велика. Необходимо создать такую систему банковского кредитования с собственной инфраструктурой, которая в меньшей мере зависела бы от субъективных факторов и в значительно большей мере учитывала объективные законы развития кредита. Это позволит укрепить устойчивость банковской системы, повысить качество кредитного обслуживания, исключить возможность возникновения системных банковских кризисов, укрепить доверие инвесторов к российской банковской системе и финансовым рынкам.

Как и всякая, реально существующая экономическая система, система банковского кредитования должна обладать собственной инфраструктурой. На наш взгляд, многие проблемы, которые сегодня существуют в развитии системы банковского кредитования в стране, связаны с недостатками в создании и развитии её инфраструктуры.

Список литературы

1. Федеральный Закон "О банках и банковской деятельности". - М.: Омега

2. Федеральный закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" // Собрание законодательства Российской Федерации от 15 июля 2002 г., N 28, ст. 2790.

3. Указанием ЦБ РФ от 16 января 2004 г. N 1376-У "О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации" // Вестник Банка России" от 28 января 2004 г. N 84.

4. Положение ЦБР от 26 марта 2004 г. N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" // Вестник Банка России" от 7 мая 2004 г. N 28.

5. Апель А.Л. Основы банковской деятельности. - СПб., Питер, 2005.

6. Антонов Н.Г., Песселъ М.А. Денежное обращение, кредит и банки. М.: Финстатинформ, 2006.

7. Балабанова И. Т. Банки и банковское дело: Учебник. - СПб.: Питер

8. Банковское дело: Учебник / Под ред. О.И.Лаврушина. - М.: Финансы и статистика, 2007.

9. Банковское дело и финансирование инвестиций / под ред. Н. Брука, Всемирный банк реконструкции и развития, 2006, т. II. часть 1.

10. Гаврин Д.А. Актуальные вопросы регулирования банковской деятельности. - М.: Стату, 2006.

11. Деньги, кредит, банки / Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2007.

12. Жарковская Е. П. Банковское дело. Учебник. - М.: Омега-Л, 2006.

13. Завалеев В.В. Банковское дело. - М.: Спарк, 2003.

14. Комментарий к Закону "О банках и банковской деятельности" / Под ред. Фоминой О.Е. - М.: Фонд "Правовая культура", 2004.

15. Коробова Г.Г. Банковское дело. - М.: Экономистъ, 2005.

16. Костерина Т.М. Банковское дело. - М.: Экономистъ. 2006.

17. Кравцова Г.И., Василенко Н.К. Организация деятельности коммерческого банка. –Мн. БГЭУ, 2007.

18. Лаврушин О.И. Управление деятельностью коммерческого банка. -М.: Статут, 2007.

19. Мордвинов Н. С. Избранные произведения. М.: Бек, 2004.

20. Панова Г.С. Кредитная политика коммерческого банка. - М.: ДИС, 2007.

21. Пещанская И.В. Организация деятельности коммерческого банка. Учебное пособие. - М.: Инфра-М, 2006.

22. Питер С. Роуз. Банковский менеджмент. – М.: Дело, 2005.

23. Руководство по кредитному менеджменту / Под ред. Б.Эдвардса. – М.: Инфра-М, 2007.

24. Семибратова О.И. Банковское дело. –М.: Академия, 2006.

25. Арсланбеков-Федоров А.А. Стоимостной анализ коммерческого банка: операционно-структурный аспект // Банковское дело. - 2006. - №4.

26. Банковская наука: состояние и перспективы развития // Деньги и кредит. -2006. -№4.

27. Вержбицкая П.В., Маллабаев Н.Т. Анализ финансового состояния банков-контрагентов // Банковское дело. - 2005. - №7.

28. Волошин И.В. Анализ денежных потоков коммерческого банка // Банковское дело. - 2006. - №9.

29. Едронова В.Н., Бахтин Д.В. Стимулирование повышение спроса на кредитные услуги банков // Финансы и кредит. – 2006. - №12.

30. Захаров В.С. Коммерческие банки: проблемы и пути развития // Деньги и кредит. – 2007. - №2.

31. Кредитно-денежная политика // Альманах. 2006. №7.

32. Тимофеева З.А. Аналитическая работа в коммерческом банке // Деньги и кредит.-2007.-№2.