| Скачать .docx |

Реферат: Понятие и структура валютного рынка Форекс

Содержание

Понятие и структура валютного рынка Форекс.2

Тенденции и динамика рынка Форекс.8

Факторы, влияющие на развитие рынка Форекс.13

Понятие и структура валютного рынка Форекс

Форекс (Forex, от англ. FOReign EXchange – валютный обмен) – рынок межбанковского обмена валют по свободным ценам (котировка формируется без ограничений или фиксированных значений). Обычно используется сочетание «рынок Форекс». Термин Форекс принято использовать для обозначения взаимного обмена валют, а не всей совокупности валютных операций.

В англоязычной среде Форексом обычно называют валютный рынок, а также торговлю валютой.

В русском языке термин Форекс обычно используется в более узком смысле – имеется в виду исключительно спекулятивная торговля валютой через коммерческие банки или дилинговые центры, которая ведётся с использованием кредитного плеча, то есть маржинальная торговля валютой.

Операции на рынке Форекс по целям могут быть торговыми, спекулятивными, хеджирующими, регулирующими (валютные интервенции центробанков).

15 августа 1971 года президент США Ричард Никсон объявил решение об отмене свободной конвертируемости доллара в золото (отказался от золотого стандарта). В декабре 1971 года в Вашингтоне было достигнуто Смитсоновское соглашение, по которому вместо 1% колебаний курса валют относительно доллара США стали допускаться колебания в 4,5% (на 9% для недолларовых валютных пар). Это разрушило систему стабильных валютных курсов и стало кульминационным моментом в кризисе послевоенной Бреттон-Вудской валютной системы. На смену пришла Ямайская валютная система, принципы которой были заложены 16 марта 1973 года на острове Ямайка при участии 20 наиболее развитых государств некоммунистического блока. Суть произошедших изменений сводилась к более либеральной политике в отношении цен на золото. Если ранее курсы валют были стабильны в силу действия золотого стандарта, то после таких решений плавающий курс золота привёл к неизбежным колебаниям курсов обмена между валютами. Это породило относительно новую сферу деятельности – валютную торговлю, когда курс обмена начал зависеть не только от золотого эквивалента валюты, но и от рыночного спроса / предложения на её. Достаточно быстро наметился ряд проблем, для обсуждения которых в 1975 году президент Франции Валери Жискар д’Эстен и канцлер ФРГ Гельмут Шмидт (оба – бывшие министры финансов) предложили главам других ведущих государств Запада собраться в узком неофициальном кругу для общения с глазу на глаз. Первый саммит «Большой восьмёрки» (тогда ещё только из шести участников) прошёл в Рамбуйе с участием США, ФРГ, Великобритании, Франции, Италии и Японии (в 1976 году к работе клуба присоединилась Канада, а в 1998 году – Россия). Одной из основных тем обсуждения была структурная реформа международной валютной системы.

8 января 1976 года на заседании министров стран-членов МВФ в г. Кингстон (Ямайка) было принято новое соглашение об устройстве международной валютной системы, которое имело вид поправок к уставу МВФ. Система заменила Бреттон-Вудскую валютную систему. Многие страны фактически отказались от привязки национальных валют к доллару или к золоту. Однако лишь в 1978 году МВФ официально разрешил такой отказ. Начиная с этого момента свободно плавающие курсы стали основным способом обмена валют.

В новой валютной системе окончательно произошёл отказ от принципа определения покупательной способности денег на основании стоимости их золотого эквивалента (Золотой стандарт). Деньги стран, участников соглашения, перестали иметь официальное золотое содержание. Обмен начал происходить на свободном валютном рынке (англ. foreign exchange market, forex) по свободным ценам.

Становление системы плавающих курсов привело к трём существенным итогам:

1. Импортёры, экспортёры и обслуживающие их банковские структуры были вынуждены стать регулярными участниками валютного рынка, поскольку изменения курсов валют могут сказаться на финансовых результатах их работы как с положительной, так и с отрицательной стороны.

2. Центральные банки получили возможность оказывать воздействие на курсы национальных валют и влиять на экономическую ситуацию в стране рыночными методами, а не только административными.

3. Курсы наиболее ликвидных национальных валют формируются на основе поиска рынком точки равновесия между текущим спросом и имеющимся предложением, а изменение спроса и предложения на рынке вызывает смещение курса в ту или иную сторону.

Рынок Форекс является валютным рынком, объектом торговли являются торговые пары. Так называемые основные валюты, – евро, доллар США, английский фунт стерлингов, швейцарский франк, японская йена – образуют наиболее торгуемые на рынке Форекс валютные пары: EURUSD, GBPUSD, USDCHF, USDJPY.

Далее следуют канадский доллар, австралийский доллар и новозеландский доллар и, соответственно, валютные пары USDCAD, AUDUSD и NZDUSD.

Основные пары кросс-курсов: EURJPY, EURGBP, EURCHF, GBPJPY, GBPCHF.

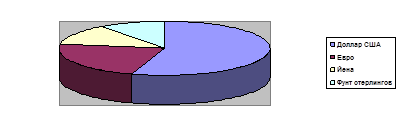

Диаграмма 1. Валютное соотношения по объему сделок

Доллар США участвует в 90% всех сделок, евро – в 37%, йена – в 20% и фунт стерлингов в 17% всех торговых операций на Форекс. На пару EURUSD приходится 28%, USDJPY – 17% и GBPUSD – 14% всех сделок на Forex.

В настоящей работе мы проведем анализ рынка форекс по основной валютной паре EURUSD.

Участники рынка

Форекс является международным межбанковским рынком. Операции проводятся через систему институтов: центральные банки, коммерческие банки, инвестиционные банки, брокеров и дилеров, пенсионные фонды, страховые компании, транснациональные корпорации и т.д. Объём одного контракта с реальной поставкой валюты на второй рабочий день (рынок спот) обычно составляет около 5 млн. долларов США или их эквивалент. Стоимость одного конвертационного платежа составляет от 60 до 300 долларов. Кроме этого, придётся нести затраты до 6 тыс. долларов в месяц на межбанковский информационно-торговый терминал. Из-за этих условий, на Форексе не проводят прямых конвертаций небольших сумм. Для этого дешевле обратиться к финансовым посредникам (банку или валютному брокеру), которые проведут конвертацию за определённый процент от суммы сделки. При большом количестве клиентов и разнонаправленных заявках у посредников регулярно возникают ситуации внутреннего клиринга (брокерской «кухни»), из-за чего далеко не всегда нужно проводить реальную конвертацию через Форекс. Но свои комиссионные они получают с клиентов всегда. Именно из-за того, что на Форекс попадают не все клиентские заявки, посредники могут предложить клиентам комиссионные, которые существенно ниже стоимости прямых операций на Форексе. В то же время, если устранить посредников, стоимость конвертации для конечного клиента неизбежно возрастёт.

Основными участниками валютного рынка являются:

Центральные банки. В их функцию входит управление государственными валютными резервами и обеспечение стабильности обменного курса. Для реализации этих задач могут проводиться как прямые валютные интервенции, так и косвенное влияние – через регулирование уровня ставки рефинансирования, нормативы резервирования и т.п.

Коммерческие банки. Они проводят основной объём валютных операций. В банках держат счета другие участники рынка и осуществляют через них необходимые для своих целей конверсионные и депозитно-кредитные операции. В банках концентрируются совокупные потребности товарных и фондовых рынков в обмене валют, а также в привлечении / размещении средств. Помимо удовлетворения заявок клиентов, банки могут проводить операции и самостоятельно за счёт собственных средств. В конечном итоге, международный валютообменный рынок (форекс) представляет собой рынок межбанковских сделок. Наибольшее влияние оказывают крупные международные банки, ежедневный объём операций которых достигает миллиардов долларов. Объём одного межбанковского контракта с реальной поставкой валюты на второй рабочий день (рынок спот) обычно составляет около 5 млн. долларов США или их эквивалент. Стоимость одного конвертационного платежа составляет от 60 до 300 долларов. Кроме этого, приходится нести затраты до 6 тыс. долларов в месяц на межбанковский информационно-торговый терминал. Из-за этих условий, на Форексе не проводят конвертаций небольших сумм. Для этого дешевле обратиться к финансовым посредникам (банку или валютному брокеру), которые проведут конвертацию за определённый процент от суммы сделки. При большом количестве клиентов и разнонаправленных заявках регулярно возникает ситуация внутреннего клиринга, когда посреднику не требуется обращаться к стороннему контрагенту (не нужно проводить реальную конвертацию через Форекс). Но свои комиссионные посредники получают с клиентов всегда. Именно из-за того, что на Форекс попадают не все клиентские заявки, посредники могут предложить клиентам комиссионные, которые существенно ниже стоимости прямых операций на Форексе. В то же время, если устранить посредников, стоимость конвертации для конечного клиента неизбежно возрастёт.

Фирмы, осуществляющие внешнеторговые операции. Суммарные заявки от импортёров формируют устойчивый спрос на иностранную валюту, а от экспортёров – её предложение, в том числе в форме валютных депозитов (временно свободных остатков на валютных счетах). Как правило, фирмы прямого доступа на валютный рынок не имеют и проводят конверсионные и депозитные операции через коммерческие банки.

Международные инвестиционные компании, пенсионные и хеджевые фонды, страховые компании. Их основная задача – диверсифицированное управления портфелем активов, что достигается размещением средства в ценные бумаги правительств и корпораций различных стран. На дилерском сленге их называют просто фондами (англ. funds). К данному виду можно отнести также крупные транснациональные корпорации, осуществляющие иностранные производственные инвестиции: создание филиалов, совместных предприятий и т.д.

Валютные биржи. В ряде стран функционируют национальные валютные биржи, в функции которых входит осуществление обмена валют для юридических лиц и формирование рыночного валютного курса. Государство обычно активно регулирует уровень обменного курса, пользуясь компактностью местного биржевого рынка.

Валютные брокеры. В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции. За своё посредничество брокерские фирмы взимают брокерскую комиссию в виде процента от суммы сделки. Но сумма этой комиссии зачастую меньше, чем разница между ссудным процентом банка и ставкой по банковскому депозиту. Банки так же могут выполнять эту функцию. В этом случае они не выдают кредит и не несут соответствующие риски.

Частные лица. Граждане проводят широкий спектр операций, каждая из которых невелика, но в сумме могут формировать существенный дополнительный спрос или предложение: оплата зарубежного туризма; денежные переводы заработной платы, пенсий, гонораров; покупки / продажи наличной валюты как средства сбережения; спекулятивные валютные операции.

Тенденции и динамика рынка Форекс

Динамику торгов на рынке Форекс определяет совокупность множества факторов. Среди основных можно выделить:

· Показатели экономического роста (валовой национальный продукт, объемы промышленного производства и др.)

· Состояние торгового баланса, степень зависимости от внешних источников сырья

· Рост денежной массы на внутреннем рынке

· Уровень инфляции и инфляционные ожидания

· Уровень процентной ставки

· Платежеспособность страны и доверие к национальной валюте на мировом рынке

· Спекулятивные операции на валютном рынке

· Степень развития других секторов мирового финансового рынка, например рынка ценных бумаг, конкурирующего с валютным рынком.

В качестве наглядного примера рассмотрим динамику изменения котировок по паре EURUSD за различные периоды.

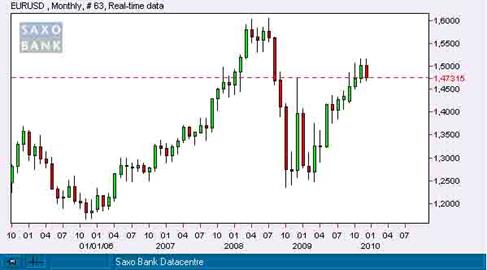

График 1.

Как видно из графика по паре Евро/доллар наблюдается устойчивый восходящий тренд на протяжении последних трех лет. Доллар США постепенно теряет свои позиции. Если говорить о общей тенденции, то Евро укрепляется по отношению к Доллару практически с момента создания европейской валюты. На графике видно, что в третьем квартале 2008 года произошла существенная коррекция курса. Это объясняется в первую очередь резким снижением склонности инвесторов к риску. С наступлением финансового кризиса участники рынка предпочитали переводить активы в доллары, так как эта валюта является «валютой-убежищем». Более рисковые активы заменялись на традиционные. Тем не менее, уже с апреля 2009 года возобновился восходящий тренд. Даже не смотря на слабую отчетность европейского сектора инвесторы постепенно избавляются от американской валюты, предпочитая другие активы.

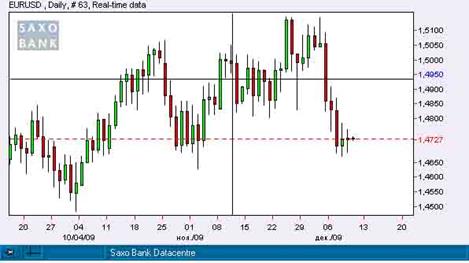

График 2.

На дневном графике по паре евро / доллар налицо так же восходящий тренд. За рассматриваемый период произошло две существенные коррекции. Последняя из которых началась в декабре 2009 года. Скорее всего это объясняется рождественскими праздниками и традиционным ростом спроса на американскую валюту в этот период.

График 3.

На графике H4 можно наблюдать кореекционную волну. Общий тренд восходящий, но на данном графике наглядно видно волновой характер движения пары.

Если говорить о динамике рынка на последней неделе, то следует отметить что без какого-либо ярко выраженного направления торговалось большинство основных валютных пар на неделе. Скачок конкурентов доллара на открытии торговой сессии в понедельник, сформировавший гэпы по парам евро / доллар и фунт / доллар, быстро сошел на нет, после чего доллар неспешно возвращал утраченные ранее позиции. Главной силой, подтолкнувшей евро под уровень 1.5000 стали новости о том, что центральный банк Объединенных Арабских Эмиратов предоставит ликвидность как региональным, так и зарубежным банкам, опубликованная в понедельник. На этом фоне котировки азиатских фондовых индексов, а следом и высокорисковые валюты стали укрепляться. В свою очередь, данные по еврозоне оказались не в состоянии поддержать национальные валюты: прогноз индекса потребительских цен еврозоны был повышен на 0.6% вместо предполагаемого роста на 0.4%. Опубликованные в ходе американской торговой сессии индексы активности в производственном секторе от ФРС-Далласа и Chicago PMI показали положительную динамику. Все это позволило валюте США перейти от постепенной коррекции к уверенному росту, который продолжался до окончания дня.

Вернувшись к отметке 1.5 в паре с евро доллар вновь ощутил давление. Опасения инвесторов относительно заявления фонда Dubai World отложить погашение задолженности на 6 месяцев несколько поутихли, поскольку кризис был признан локальным, в связи с чем фондовые индексы на волне позитивных настроений инвесторов устремились вверх. Релиз производственного индекса ISM, показавшего снижение на 0.7 до 53.6 вместо падения до 55, также не помог доллару, а данные по жилищному сектору США не оказали большого влияния на движения основных пар.

Таким образом, к концу вторника пара евро / доллар вновь подошла к значению 1.51

В среду индекс цен производителей еврозоны вырос на 0,20% при прогнозе 0,00%. Также внимание привлекала публикация пакета данных по запасам нефти и нефтепродуктов в США, однако, данные по резервам так не выявили однонаправленной тенденции. Не внёс кардинальных изменений в курсы валютных пар и релиз экономического отчёта ФРС по регионам США «Бежевая книга».

Таким образом, пара евро / доллар, начав неделю чуть выше 1,5000, к ее завершению торговалась выше 1.5100.

В четверг в условиях растущего спроса на рисковые инструменты курс доллара США оказался под давлением. Однако, в уже ставший привычным сценарий вмешался глава Европейского центрального банка. На ежемесячной пресс-конференции г-н Трише сделал несколько заявлений, в частности, объявил о начале постепенного вывода огромной массы ликвидности, предоставленной банковской системе в период кризиса, охарактеризовал нынешний уровень процентных ставок как соответствующий общей цели банка оставаться нейтральным в отношении своей денежно-кредитной политики и дал положительную оценку действиям ФРС по поддержанию сильного доллара.

Стоит отметить, что ЕЦБ оставил ключевую процентную ставку на уровне 1.00%.

Таким, образом, после повышения до уровня 1.5140 курс евро / доллар упал на американской сессии до отметки 1.5038.

Пятница же окончательно развернула сложившиеся тенденции укрепления высокодоходных валют. Ожидаемая всеми публикация данных по изменению количества занятых в сельскохозяйственном секторе США стала настоящей проверкой на прочность для основных инструментов, которую последние не прошли. Относительно спокойное движение пары евро / доллар в районе отметки 1,5050 сменилось резким падением котировок единой европейской валюты, которая в течение короткого периода времени потеряла более 200 пунктов, упав к отметке 1,4818.

Факторы, влияющие на развитие рынка Форекс

Как уже отмечалось ранее есть огромное количество факторов, оказывающих влияние на рынок Форекс. В этой главе мы проанализируем механизм влияния отдельных из них на курсы валют (Евро/доллар) и рынок в целом.

1. Экспорт и импорт.

Чем выше цены и издержки производства внутри страны по сравнению с иностранными, тем больше возрастает импорт по сравнению с экспортом. Поэтому высокий уровень цен внутри страны и низкий уровень цен за ее пределами обычно означает высокие цены на иностранную валюту. Этот фактор, который в 20-е годы XX века считался наиболее важным, получил название «паритета покупательной способности» валютных курсов. Согласно концепции паритета покупательной способности, изменение соотношения валютных курсов двух стран при прочих равных условиях пропорционально изменению соотношения между внутренними ценами и ценами за границей.

Чем сильнее желание иметь заграничные товары и пользоваться заграничными услугами, тем большую цену приходится предлагать за иностранную валюту. С ростом национального дохода увеличивается и спрос на импортные товары. Это вызывает тенденцию к удешевлению национальной валюты. С другой стороны, высокий национальный доход за границей снижает цену иностранной валюты. Все это происходит из-за «склонности страны импортировать»: рост национального дохода ведет к расширению импорта почти в такой же степени, в какой увеличивается внутреннее потребление.

Так в паре евро доллар этот механизм влияет на рост Евро. Спрос на ввозимые товары в Еврозоне сейчас невелик в силу снижения уровня дохода внутри страны.

2. Движение капитала

Если инвесторы стремятся получить побольше иностранных долговых обязательств, облигаций, акций, банковских депозитов или наличных денег, то они тем самым набавляют цену на иностранную валюту. В противоположность этому, платежи других стран определенному государству способствуют усилению курса его национальной валюты.

Этот фактор, определяющий движение капитала, тесно связан со спекуляцией валютой. Если бы речь шла только об экспорте товаров или платежах по текущим операциям, то курс иностранной валюты, возможно, был бы вялым и колебался весьма незначительно. Однако когда курс йены падает с 115.00 до 125.00 йен за доллар, многие начинают опасаться, что он упадет еще больше. Поэтому они стараются освободиться от йены. Увеличение продаж единой европейской валюты и сокращение спроса на нее в результате краткосрочных спекулятивных движений капитала способствует еще большему снижению ее курса.

Таким образом, небольшие колебания валютного курса часто самопроизвольно усугубляются вследствие движения «горячих денег», которые перемещаются из одной страны в другую при любом слухе о надвигающихся проблемах, изменении политического направления или же колебании валютного курса. Когда подобное «бегство капитала» начинается в больших масштабах и в каком-либо одном направлении, то это может привести к резким движениям валютных курсов и даже к финансовому кризису.

В последнее время существенно снизился уровень доверия американской экономике и спрос на долговые обязательства этой страны упал. Как следствие это оказывает давление и на курс доллара.

3. Выход данных и ожидание выхода данных.

К понятию «данные» можно отнести наступление следующих событий: выход (публикация) экономических индикаторов стран-хозяев торгуемых валют, сообщения об изменении процентных ставок в этих странах, обзоры состояния экономик и другие события, оказывающие существенное влияние на валютный рынок.

Ожидание какого-либо события и наступление этого события являются сильными движителями валютных курсов. Трудно сказать, что оказывает более сильное влияние на рынок, само событие, либо его ожидание, но можно сказать с уверенностью, что выход серьезных данных может приводить к значительным и продолжительным движениям курсов валют.

В качестве примера рассмотрим сводную таблицу экономических ожиданий за неделю с 29 ноября по 2 декабря 2009 года.

Таблица 1

| Дата / Время (GMT) | Воскресенье, 29 ноября | Прог. | Факт. | Пред. | Пересм. | |

| 21:45 | Н. Зеланд. | Изменение объема выданных разрешений на строительство (м/м) / Building Permits MoM | – – | 11,70% | 3,30% | 5,50% |

| 23:15 | Япония | Производственный индекс PMI от Nomura / Nomura/JMMA Manufacturing PMI | – – | 52,3 | 54.3 | – – |

| 23:30 | Австрал. | Темпыинфляцииот TD Securities (м/м) / TD Securities Inflation MoM% | – – | 0,30% | -0,30% | – – |

| 23:30 | Австрал. | Темпыинфляцииот TD Securities (г/г) / TD Securities Inflation YoY% | – – | 2,10% | 1,20% | – – |

| 23:50 | Япония | Изменение объема промышленного производства (м/м) / Industrial Production (MoM) | 2,50% | 0,50% | 2,10% | 1,40% |

| 23:50 | Япония | Изменение объема промышленного производства (г/г) / Industrial Production YOY% | -13,40% | -15,10% | -18,40% | -18,90% |

| Понедельник, 30 ноября | ||||||

| 0:00 | Австрал. | Изменение объема продаж жилья на первичном рынке от HIA (м/м) / HIA New Home Sales (MoM) | – – | -6,00% | -4,50% | – – |

| 0:01 | Великоб. | Индикатор потребительской уверенности от GfK / GfK Consumer Confidence Survey | -11 | -17 | -13 | – – |

| 0:01 | Великоб. | Изменение средневзвешенной цены жилья от Hometrack (м/м) / Hometrack Housing Survey (MoM) | – – | 0,20% | 0,20% | – – |

| 0:01 | Великоб. | Изменение средневзвешенной цены жилья от Hometrack (г/г) / Hometrack Housing Survey (YoY) | – – | -2,90% | -4,20% | – – |

| 0:30 | Австрал. | Изменение объема кредитования частного сектора (м/м) / Private Sector Credit MoM% | 0,20% | 0,00% | -0,20% | -0,1%- |

| 0:30 | Австрал. | Изменение объема кредитования частного сектора (г/г) / Private Sector Credit YoY% | 1,60% | 1,10% | 1,70% | – – |

| 0:30 | Австрал. | Изменение объема операционной прибыли компанией (кв/кв) / Company Operating Profit QoQ% | 0,00% | -2,10% | -7.8% | -7,00% |

| 0:30 | Австрал. | Изменение объема запасов на складах / Inventories | -1,00% | 0,80% | -3,40% | -3,10% |

| 1:00 | Япония | Председатель Банка Японии Ширакава выступает с речью (Nagoya) | ||||

| 1:30 | Япония | Изменение уровня оплаты труда (г/г) / Labor Cash Earnings YoY | -1,90% | -1,70% | -1,60% | -1,80% |

| 4:00 | Япония | Изменение объема производства транспортных средств (г/г) / Vehicle Production (YoY) | – – | -19,10% | -21,60% | – – |

| 5:00 | Япония | Изменение объема закладок новых фундаментов (г/г) /Housing Starts (YoY) | -33,50% | -27,10% | -37,00% | – – |

| 5:00 | Япония | Объем закладок новых фундаментов / Annualized Housing Starts | 0.705M | 0,762М | 0.699M | – – |

| 5:00 | Япония | Изменение объема заказов в строит. секторе (г/г) / Construction Orders (YoY) | – – | -40,10% | -14,00% | – – |

| 7:45 | Франция | Индекс цен производителей (г/г) / Producer Prices (YoY) | -7,30% | -6,60% | -8,10% | -8,00% |

| 7:45 | Франция | Индекс цен производителей (м/м) / Producer Prices (MoM) | 0,20% | 0,80% | -0,30% | – – |

| 9:00 | Италия | Индекс цен производителей (м/м) / PPI (MoM) | 0,10% | 0,00% | -0,30% | – – |

| 9:00 | Италия | Индекс цен производителей (г/г) / PPI (YoY) | -6,00% | -6,10% | -7,90% | – – |

| 9:30 | Великоб. | Чистый объем потребительского кредитования / Net Consumer Credit | -0.2B | -0,6В | -0.3B | – – |

| 9:30 | Великоб. | Чистый объем ипотечного кредитования / Net Lending Sec. on Dwellings | 1.0B | 0,90В | 0.9B | – – |

| 9:30 | Великоб. | Число одобренных заявлений на получение ипотечного кредита / Mortgage Approvals | 57.0K | 57,3К | 56.2K | – – |

| 9:30 | Великоб. | Изменение объема агрегата М4 денежной массы (м/м) / M4 Money Supply (MoM) | – – | 1,60% | 1,80% | – – |

| 9:30 | Великоб. | Изменение объема агрегата М4 денежной массы (г/г) / M4 Money Supply (YoY) | – – | 10,00% | 11,00% | – – |

| 10:00 | Италия | Индекс потребительских цен (с учетом цен на табачн. изделия) (м/м) / CPI (NIC incl. tobacco) (MoM) | 0,20% | 0,10% | 0,10% | – – |

| 10:00 | Италия | Индекс потребительских цен (с учетом цен на табачн. изделия) (г/г) / CPI (NIC incl. tobacco) (YoY) | 0,80% | 0,70% | 0,30% | – – |

| 10:00 | Италия | Индекс потребительских цен – гармониз. с учетом ЕС (м/м) / CPI – EU Harmonized (MoM) | 0,10% | 0,10% | 0,40% | – – |

| 10:00 | Италия | Индекс потребительских цен – гармониз. с учетом ЕС (г/г) / CPI – EU Harmonized (YoY) | 0,80% | 0,80% | 0,30% | – – |

| 10:00 | EC | Оценка индекса потребительских цен еврозоны (г/г) / Euro-Zone CPI Estimate (YoY) | 0,40% | 0,60% | -0,10% | – – |

| 13:30 | Канада | Индексценпроизводителей (м/м) / Industrial Product Price MoM | 0,40% | -0,30% | -0,50% | -0,40% |

| 13:30 | Канада | Индексценнасырье (м/м) / Raw Materials Price Index MoM | 3,00% | 2,50% | -1,10% | -1,00% |

| 13:30 | Канада | ИзменениеобъемаВВП (м/м) / Gross Domestic Product MoM | 0,40% | 0,40% | -0,10% | – – |

| 13:30 | Канада | Изменение объема ВВП за квартал / Quarterly GDP Annualized | 1,00% | 0,40% | -3.4% | -3,10% |

| 14:45 | США | Индекс Chicago PMI / Chicago Purchasing Manager | 53.3 | 56,1 | 54.2 | – – |

| 15:00 | США | Индекс цен на жилье от NAPM / NAPM-Milwaukee | – – | 57 | 50.0 | – – |

| 15:30 | США | Индекс активности в производственном секторе от ФРС-Далласа / Dallas Fed Manf. Activity | 0,00% | 0,30% | -3,30% | – – |

| 22:30 | Австрал. | Индекс активности в произв. секторе от AiG / AiG Performance of Mfg Index | – – | 51,2 | 51.7 | – – |

| Вторник, 1 декабря | ||||||

| 0:30 | Австрал. | Изменение объема выданных разрешений на строительство (м/м) / Building Approvals (MoM) | 2,00% | -0,60% | 2,70% | 5,10% |

| 0:30 | Австрал. | Изменение объема выданных разрешений на строительство (г/г) / Building Approvals (YoY) | 9,60% | 11,70% | 11,70% | 14,80% |

| 3:30 | Австрал. | Решение ЦБ по осн. процентной ставке / RBA CASH TARGET | 3,75% | 3,75% | 3,50% | – – |

| 5:00 | Япония | Изменение объема продаж транспортных средств (г/г) / Vehicle Sales (YoY) | – – | 36,00% | 12,60% | – – |

| 5:30 | Австрал. | Индекс цен на сырье от RBA (г/г) / RBA Commodity Index SDR YoY% | – – | -25,30% | -31,10% | -30,30% |

| 6:45 | Швейц. | Изменение объема ВВП (кв/кв) / GDP (QoQ) | 0,30% | 0,30% | -0,30% | – – |

| 6:45 | Швейц. | Изменение объема ВВП (г/г) / GDP (YoY) | -1,50% | -1,30% | -2,00% | -2,40% |

| 7:00 | Герм. | Изменение объема розничной торговли (м/м) / Retail sales (MoM) | 0,40% | 0,50% | -0,50% | -0,20% |

| 7:00 | Герм. | Изменение объема розничной торговли (г/г) / Retail sales (YoY) | -1,90% | -1,70% | -3,90% | -3,20% |

| 7:00 | Великоб. | Индекс цен на жилье от Nat'wide (м/м) / Nat'wide House prices sa (MoM) | 0,40% | 0,50% | 0,40% | 0,50% |

| 7:00 | Великоб. | Индекс цен на жилье от Nat'wide (г/г) / Nat'wide House prices nsa (YoY) | 2,40% | 2,70% | 2,00% | – – |

| 8:30 | Швейц. | Индекс PMI от SVME / SVME-Purchasing Managers Index | 55.2 | 56,9 | 54.0 | – – |

| 8:45 | Италия | Индекс PMI для произв. сферы / PMI Manufacturing | 50 | 50,1 | 49.2 | – – |

| 8:50 | Франция | Индекс PMI для произв. сферы / PMI Manufacturing | 54.2 | 54,4 | 54.2 | – – |

| 8:55 | Герм. | Индекс PMI для произв. сферы / PMI Manufacturing | 52.0 | 52,4 | 52.0 | – – |

| 8:55 | Герм. | Изменение числа безработных / Unemployment Change (000's) | 5K | -7K | -26K | – – |

| 8:55 | Герм. | Уровеньбезработицы / Unemployment Rate (s.a) | 8,10% | 8,10% | 8,10% | 8,10% |

| 01–04 Дек. | Великоб. | Индекс цен на жилье от Halifax (м/м) / HalifaxHousePricessa (MoM) | 0,60% | 1,20% | – – | |

| 01–04 Дек. | Великоб. | Индекс цен на жилье от Halifax (3 мес/г) / HalifaxHousePrice 3Mths/Year | -1,50% | -4,70% | – – | |

| 9:00 | EC | Производственный индекс PMI / PMI Manufacturing | 51.0 | 51,2 | 51.0 | – – |

| 9:30 | Великоб. | Производственный индекс PMI / PMI Manufacturing | 54.0 | 51,8 | 53.7 | 53,4 |

| 10:00 | EC | Уровеньбезработицыеврозоны / Euro-Zone Unemployment Rate | 9,80% | 9,80% | 9,70% | 9,80% |

| 15:00 | США | Производственный индекс ISM / ISM Manufacturing | 55 | 53,6 | 55.7 | – – |

| 15:00 | США | Изменение объема незавершенных сделок по продаже жилья (м/м) / Pending Home Sales MoM | -1,00% | 3,70% | 6,10% | 6,00% |

| 15:00 | США | Ценовая составляющая индекса ISM / ISM Prices Paid | 65.0 | 55 | 65.0 | – – |

| 15:00 | США | Изменение объема расходов в строит. секторе (м/м) / Construction Spending MoM | -0,50% | 0,00% | 0,80% | -1,60% |

| 15:00 | США | Изменение объема незавершенных сделок по продаже жилья (г/г) / Pending Home Sales YoY | – – | 28,60% | 19,80% | – – |

| 17:00 | Италия | Изменение объема регистраций новых автомобилей (г/г) / New Car Registrations (YoY) | – – | 31,30% | 15,70% | – – |

| 18:00 | Италия | Баланс бюджета / Budget Balance | – – | -5,2B | -10.8B | – – |

| 18:00 | Италия | Балансбюджета (сначалагода) / Budget Balance (Year to date) | – – | -88,4B | -83.4B | – – |

| 21:30 | США | Данные по запасам сырой нефти от API / API U.S. Crude Oil Inventories | – – | 2887К | 3347K | – – |

| 21:30 | США | Данные по запасам бензина от API / API U.S. Gasoline Inventories | – – | 3423К | 1707K | – – |

| 21:30 | США | Данные по запасам дистиллятов от API /API U.S. Distillate Inventory | – – | 1059К | -2360K | – – |

| 22:00 | США | Индикатор потребительской уверенности от АВС / ABCConsumerConfidence | – – | -45 | -47 | – – |

| США | Изменение общ. объема продаж транспортных средств рынке / Total Vehicle Sales | – – | 11,70% | 3,30% | 5,50% | |

| США | Изменение объема продаж транспортных средств на внутр. рынке (г/г) / Domestic Vehicle Sales | – – | 52,3 | 54.3 | – – | |

| 23:50 | Япония | Изменение объема денежной массы (г/г) /Monetary Base (YoY) | – – | 0,30% | -0,30% | – – |

| Среда, 2 декабря | – – | 2,10% | 1,20% | – – | ||

| 9:30 | Великоб. | Индекс PMI для строит. сектора / PMI Construction | 2,50% | 0,50% | 2,10% | 1,40% |

| 10:00 | EC | Индекс цен производителей еврозоны (г/г) /Euro-Zone PPI (YoY) | -13,40% | -15,10% | -18,40% | -18,90% |

| 10:00 | EC | Индекс цен производителей еврозоны (м/м) /Euro-Zone PPI (MoM) | ||||

| 12:00 | США | Индекс рефинансирования от МВА / MBA Mortgage Applications | – – | -6,00% | -4,50% | – – |

| 12:30 | США | Данные по сокращениям рабочих мест от Challenger (г/г) / Challenger Job Cuts YoY | -11 | -17 | -13 | – – |

| 13:15 | США | Изменение числа занятых от ADP /ADP Employment Change | – – | 0,20% | 0,20% | – – |

| 15:30 | США | Данные по запасам сырой нефти от министерства энергетики / DOE U.S. Crude Oil Inventories | – – | -2,90% | -4,20% | – – |

| 15:30 | США | Данные по запасам бензина от министерства энергетики / DOE U.S. Gasoline Inventories | 0,20% | 0,00% | -0,20% | -0,1%- |

| 15:30 | США | Данные по запасам дистиллятов от министерства энергетики / DOE U.S. Distillate Inventory | 1,60% | 1,10% | 1,70% | – – |

| 15:30 | США | Данные по запасам отопит. нефти от министерства энергетики / DOE U.S. Heat Oil Inventories | 0,00% | -2,10% | -7.8% | -7,00% |

| 15:30 | США | Изменение коэффициента загрузки производственных мощностей НПЗ / DOE U.S. Refinery Utilization | -1,00% | 0,80% | -3,40% | -3,10% |

| 15:30 | США | Данные по запасам сырой нефти на терминале Cushing в Оклахоме / DOE Cushing OK Crude Inventory | ||||

| 15:30 | США | Данные по запасам отопительной нефти (№2) от министерства энергетики / DOE No.2 Heat Oil Inventories | -1,90% | -1,70% | -1,60% | -1,80% |

| 15:30 | США | Прогноз объема спроса на сырую нефть от министерства энергетики / DOE Crude Oil Implied Demand | – – | -19,10% | -21,60% | – – |

В подобных таблицах регулярно показываются ожидания и фактические вышедшие данные за отчетный период. Так например вышедшие в 15.30 2 декабря данные по запасам отопительной нефти оказались лучше прогноза, что сначала способствовало укреплению доллара, но после пересмотра этих данных эффект сошел на нет.

4. Деятельность фондов

Первое место по силе воздействия на долгосрочные тенденции в движении валютных курсов занимают фонды (хеджевые, инвестиционные, страховые, пенсионные). Одно из направлений их деятельности – это инвестирование в определенные валюты. Обладая огромными средствами, они способны надолго заставить курс двигаться в определенном направлении.

5. Высказывания политических деятелей

Высказывания, способные повлиять на движения курсов валют, появляются во время различных докладов, саммитов, встреч, пресс-конференций и т.д. (например, встречи лидеров стран Большой Семерки или пресс-конференция после очередного обсуждения процентных ставок провоцировали раннюю коррекцию по паре евро / доллар).

6. Деятельность центральных банков

Свое влияние на валютный рынок государство осуществляет через центральные банки. Если центральный банк определенного государства абсолютно не вмешивается в валютообменные операции путем покупки и продажи иностранной валюты на международном валютном рынке, то внутренняя валюта находится в состоянии «свободного плавания». На практике такое случается крайне редко. Страны, имеющие плавающие курсы, время от времени пытаются повлиять на курс своей валюты с помощью валютных операций. Такое состояние валюты называют «грязным плаванием».

В интересах развития производства и роста потребления государства должны заниматься регулированием валютного курса. Обычно используется прямое и косвенное регулирование. Косвенно регулирование осуществляется через количество находящихся в обращении денег, уровень инфляции и т.д. К прямым можно отнести дисконтную политику и валютные интервенции на внешних валютных рынках.

Валютные интервенции связаны с резким выбросом или столь же резким изъятием значительных объемов валюты с международного рынка. Выход центрального банка на валютный рынок происходит через коммерческие банки. Поскольку объемы очень большие (миллиарды долларов), то валютные интервенции приводят к значительным движениям валютных курсов.

Так каждое изменение процентной ставки вызывает существенную реакцию рынка.

Прогноз по рынку Форекс

Если говорить о перспективах рынка Форекс, стоит прежде всего отметить, что ежедневный оборот на рынке Форекс составлял:

· в 1977 году – 5 млрд. долларов

· в 1987 году – 600 млрд. долларов

· в конце 1992 года – 1 трлн. долларов

· 1997 году – 1,2 трлн. долларов

· в 2000 году – 1,5 трлн. долларов

· в 2005–2009 годах объём дневного оборота на рынке FOREX колебался, по разным оценкам, от 2 до 4 трлн. долларов.

Точных данных нет, так как это внебиржевой рынок, и нет требования обязательной регистрации и публикации данных о сделках. Часть этого объёма обеспечивает маржинальная торговля, по условиям которой разрешается заключать контракты на суммы, существенно превышающие действительный капитал участника сделки. Вне зависимости от характера и целей сделок, большой дневной оборот является гарантией высокой ликвидности этого рынка. Но с уверенностью можно говорить о очевидной тенденции увеличения объемов торгов. Учитывая данные по ВВП ведущих стран, спросу на сырьевые товары и политико-экономические тенденции последних лет можно предположить, что объем торгов в 2012 превысит 5 трлн. долларов.

Список литературы

1. Авдокушин Е.Ф. Международные экономические отношения: Учеб. пособие. – 4-е изд., перераб. и доп. – М.: ИВЦ «Маркетинг», 2004.

2. Зверев Ю.М. Мировая экономика и международные экономические отношения: Учебное пособие / Калинингр. ун-т. – Калининград, 2004. – 82 с

3. Баринов, Э.А. Рынки: валютные и ценных бумаг / Э.А. Баринов – М.: Экзамен, 2002. – 608 с.

4. Валютный рынок и валютное регулирование: Учебное пособие / [под ред. И.Н. Платоновой]. – Издательство «БЕК», 2006. – 190 с.

5. Валютный рынок Форекс. [Электронный ресурс]. – Режим доступа: http://www.rus-plus.info/23.php

6. Кияница, А.С. Фундаментальный анализ финансовых рынков / А.С. Кияница, Москва – 2005 г.

7. Лиховидов, В.Н. Фундаментальный анализ мировых валютных рынков: методы прогнозирования и принятия решений / В.Н. Лиховидов – М.: Рипол-Классик, 2004. 206 с.

8. Найман, Э.Л. Малая энциклопедия трейдера / Э.Л. Найман – 2007. – 204 с.

9. Николаев, В.И. Словарь-справочник брокера / В.И. Николаев // OXIR Financial Services Ltd., 1997. 24 с.

10. Пискулов Д.Ю. Теория и практика валютного дилинга / Д.Ю. Пискулов – Фирма «Финансист», 2006. – 432 с.

11. Пламер, Т. Прогнозирование финансовых рынков / Т. Пламер – 2006. – 118 с.

12. Федоров, А.В Анализ финансовых рынков и торговля финансовыми активами / А.В. Федоров – 2004 г. Москва. 232 с.

13. Якимкин, Я. Рынок Форекс – Ваш путь к успеху / Я. Якимкин – Москва, «Светоч Л» 2005. 68 с.