| Скачать .docx |

Дипломная работа: Ипотечные банки и их роль в кредитовании предпринимательской деятельности

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. Теоретические основы деятельности ипотечных банков в системе земельно-ипотечного кредитования предпринимательских структур аграрного сектора экономики

1.1 Ипотека: понятие, сущность, отличительные черты. Особенности земельной ипотеки

1.2 Зарождение и развитие земельно-ипотечного кредитования в России

1.3 Зарубежный опыт формирования системы земельно-ипотечного кредитования агробизнеса

ГЛАВА 2. Анализ деятельности ипотечных банков в системе земельно-ипотечного кредитования предпринимательских структур аграрного сектора экономики

2.1 Оценка современного состояния нормативно-правовой базы земельно-ипотечного кредитования предпринимательства

2.2 Анализ современного состояния финансово-кредитной базы земельно-ипотечного кредитования предпринимательства

2.3 Оценка потребности сельского хозяйства в кредитных ресурсах и ипотечные банки как источники их привлечения в систему земельно-ипотечного кредитования

ГЛАВА 3. Разработка рекомендаций по совершенствованию деятельности ипотечных банков и развитию системы земельно-ипотечного кредитования предпринимательства

3.1 Выбор организационно-финансовой структуры по привлечению кредитных ресурсов в систему земельно-ипотечного кредитования предпринимательства

3.2 Методические положения по созданию благоприятных финансово-экономических условий земельно-ипотечного кредитования предпринимательства

3.3 Эффективность создания, порядок, этапы и сроки реализации системы земельно-ипотечного кредитования

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ А Залоговое кредитование как совокупность взаимосвязанных элементов по реализации инвестиционных и коммерческих проектов

ПРИЛОЖЕНИЕ Б Сравнительные параметры программ кредитования приобретения земельных участков различными банками

ПРИЛОЖЕНИЕ В Особенности кредитования аграрного сектора Российской Федерации по сравнению с западными странами

ПРИЛОЖЕНИЕ Г Ориентация земельно-ипотечного агентства как элемента самофинансируемой системы земельно-ипотечного кредитования

ПРИЛОЖЕНИЕ Д Программа действий по созданию системы земельно-ипотечного кредитования

ВВЕДЕНИЕ

В современных условиях исследование проблемы ипотечного кредитования предпринимательских структур в аграрном секторе экономики приобретает особую актуальность, поскольку залог недвижимости, и в первую очередь земель сельскохозяйственного назначения, является важным инструментом привлечения дополнительных финансовых ресурсов в сельское хозяйство в условиях рынка.

Основные преимущества ипотечного кредитования субъектов аграрного предпринимательства заключаются в следующем. Во-первых, оно обеспечивает доступ сельскохозяйственных товаропроизводителей к приобретению новых и расширению используемых земельных участков. Во-вторых, позволяет привлечь финансовые ресурсы для ведения сельскохозяйственного производства. В-третьих, способствует переливу капитала в сельское хозяйство из других отраслей национальной экономики в целях его наиболее эффективного использования.

В рыночных условиях институт земельно-ипотечного кредитования служит своеобразной социально-экономической платформой в формировании и надлежащем функционировании более совершенного механизма кредитования сельского хозяйства. Особое место земельно-ипотечного кредитования в системе рыночной аграрной экономики определяется тем, что оно является одним из самых проверенных в мировой практике и надежных способов привлечения внебюджетных инвестиций в реальную экономику. Ипотечное кредитование оказывает огромное влияние на общественные процессы, происходящие в обществе.

Целью выпускной квалификационной работы является обобщение теоретической и правовой базы ипотечного кредитования под залог земель сельскохозяйственного назначения и разработка рекомендаций по реализации механизма формирования и развития системы земельно-ипотечного кредитования предпринимательских структур аграрного сектора экономики.

В соответствии с поставленной целью в работе решались следующие задачи:

- исследовать особенности и формы ипотечного кредитования под залог земель сельскохозяйственного назначения;

- оценить состояние нормативно-правовой и финансово-кредитной базы земельно-ипотечного кредитования предпринимательских структур в аграрном секторе экономики;

- обосновать выбор источников привлечения кредитных ресурсов в систему земельно-ипотечного кредитования;

- предложить организационно-финансовую структуру по привлечению финансовых ресурсов в систему земельно-ипотечного кредитования и разработать рекомендации по реализации данной структуры;

- разработать рекомендации по созданию благоприятных финансово-экономических условий земельно-ипотечного кредитования предпринимательства.

Объектом исследования являются экономические и организационные проблемы предпринимательских структур аграрного сектора экономики, важнейшим фактором и необходимым условием решения которых обозначено ипотечное кредитование под залог земель сельскохозяйственного назначения.

Предмет исследования – теория и методология формирования и реализации системы кредитования под залог земель сельскохозяйственного назначения.

Теоретической и методологической основой написания выпускной квалификационной работы послужили труды ведущих отечественных экономистов: Г.Н. Белоглазовой, А.Г. Ивасенко, Н.В. Комова, Л. Кошолкиной, Ю.В. Трушина, И.Г. Ушачева, В.Н. Хлыстуна и др. Анализируемые работы раскрывают вопросы отношений собственности как основы функционирования экономических систем, проблемы формирования земельного рынка и развития ипотечного кредитования, а также проблемы финансово-кредитных отношений аграрного сектора экономики.

Информационную базу работы составили законодательные и нормативные документы, регламентирующие вопросы ипотечного кредитования, статистические данные и аналитические справочники Государственного комитета статистики, Федеральной службы кадастра недвижимости, статистические и информационные материалы Министерства сельского хозяйства РФ, других министерств и ведомств РФ, материалы агентств недвижимости, данные электронных средств массовой информации, работы российских и зарубежных исследователей.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ДЕЯТЕЛЬНОСТИ ИПОТЕЧНЫХ БАНКОВ В СИСТЕМЕ ЗЕМЕЛЬНО-ИПОТЕЧНОГО КРЕДИТОВАНИЯ ПРЕДПРИНИМАТЕЛЬСКИХ СТРУКТУР АГРАРНОГО СЕКТОРА ЭКОНОМИКИ

1.1 Ипотека: понятие, сущность, отличительные черты. Особенности земельной ипотеки

Ипотека впервые возникла в Древней Греции, в Афинах, что было связано с обеспечением ответственности должника перед кредитором определенными земельными владениями.

Современное понятие ипотеки возникло не сразу. Его появление было вызвано экономическими потребностями общества, развитием товарно-денежных отношений. С течением времени оно постоянно совершенствовалось, отражая особенности времени и конкретной страны.

Особая заслуга в развитии законодательства в области юридического обеспечения исполнения обязательств принадлежит римскому гражданскому праву. Именно оно вводит в практику систему обеспечения исполнения обязательств залогом недвижимого имущества.

Этимологически термин «ипотека» (от греч. hypotheke) означает залог (заклад) недвижимого имущества и применяется в законодательствах различных стран для обозначения трех правовых категорий:

- залога недвижимого имущества в целях получения специального кредита – ипотечного или ипотечной ссуды (правовая функция ипотеки);

- закладной – долгового свидетельства, подтверждающего право залогодержателя по обеспеченному ипотекой обязательству;

- ипотечного кредита (денежной ссуды), выдаваемого заемщику кредитным учреждением под залог недвижимости (экономическая функция ипотеки).

Таким образом, термин «ипотека» может обозначать, с одной стороны, форму обеспечения исполнения каких-либо обязательств должника недвижимым имуществом, а с другой – подразумевает сам процесс получения, обслуживания и возврата долгосрочного кредита под залог недвижимости [32, с. 29].

В энциклопедическом словаре Ф.А. Брокгауза и И.А. Ефрона [50] указывается, что ипотека представляется для кредитора самым верным средством получить обеспечение. Ипотека есть вещное право, но оно становится вещным лишь с внесением его в подлежащую книгу. Ипотечное право имеет дополнительный характер и самостоятельно существовать не может. Недействительность или прекращение требования влечет за собой недействительность или прекращение ипотеки, но не наоборот. В связи с этим начало специальности ипотеки заключается в точном определении суммы, до которой ипотека простирается, и недвижимости, являющейся предметом обеспечения. Правооснованием ипотеки может быть закон, договор, завещание и судебное решение. Вследствие этого ипотеки бывают законные, договорные, завещательные, судебные.

Залог является одним из способов обеспечения надлежащего исполнения обязательств. Если одно лицо должно по какому-либо основанию уплатить другому определенную денежную сумму (вернуть долг по кредитному договору или договору займа, оплатить стоимость приобретенной вещи, выплатить деньги в возмещение причиненного вреда и т. д.) либо произвести в пользу этого лица определенную работу и передать ему готовый результат, то в случае неисполнения такого обязательства возникает вопрос о возможности принуждения должника к выполнению своей обязанности либо о компенсации им кредитору причиненных убытков.

Кредитор, особенно при значительной сумме долга, может потребовать выделить из состава имущества должника определенную вещь (или другое имущество) с тем, чтобы в случае неисполнения обязательства обратить взыскание на конкретное имущество. В данном случае кредитор предоставляет должнику не личный кредит, основанный лишь на доверии к его личности, а обеспеченный имуществом. Следовательно, под ипотечным кредитом понимается сумма средств, предоставленных в заем под залог недвижимости (в ипотеку).

Таким образом, ипотека земельных участков, предприятий, зданий, сооружений, квартир и другого недвижимого имущества является разновидностью залога в обеспечение исполнения обязательств. Под обязательствами понимаются как действия по передаче имущества, выполнению работ, уплате денег и др., так и воздержание от определенного действия.

Передача кредитору предмета залога до момента исполнения должником своего обязательства (заклад) невозможна в отношении недвижимого имущества (земельных участков, зданий и строений, предприятий и других имущественных комплексов).

Возможность залога с оставлением вещи у залогодателя привела к появлению у залогодержателя не права собственности на предмет залога, а особого залогового (вещного) права. Суть его заключается в возможности требовать продажи заложенного имущества (не принадлежащего залогодержателю – кредитору, т. е. чужого) и удовлетворения своих требований из его стоимости преимущественно перед другими кредиторами.

Экономическая сущность залоговых отношений представляет собой отношения между заемщиком (залогодателем) и кредитором (залогодержателем) по поводу имущественного обеспечения обязательств под выданный кредит.

В организационном плане залоговое кредитование представляет собой совокупность взаимосвязанных элементов по реализации инвестиционных и коммерческих проектов (см. приложение А). Условия кредитования тесно связаны с оценкой имущества, правовым и методическим обеспечением, спросом и предложением и зависят от целей участников ипотечного рынка, организации и координации процесса предоставления ипотечного кредита, отслеживания выплаты процентов по кредиту и т. д. В соответствии с применяемыми процедурами ипотека является способом обеспечения выполнения основного требования, например, по кредитному соглашению.

Российское законодательство определяет ипотеку как способ обеспечения обязательств, при котором кредитор (залогодержатель) в случае неисполнения этих обязательств имеет право получить удовлетворение своих денежных требований к должнику из стоимости заложенного имущества преимущественно перед другими кредиторами [42, с. 73].

Ипотека характеризуется следующими отличительными чертами:

1) это способ обеспечения надлежащего исполнения основного обязательства – займа или кредитного договора, договора аренды и т. д.;

2) в качестве предмета ипотеки всегда выступает недвижимость;

3) предмет ипотеки всегда остается во владении должника, который остается собственником, пользователем и фактическим владельцем этого предмета, но лишается права распоряжения им на время залогового периода;

4) договор кредитора и должника об установлении ипотеки оформляется специальным документом – закладной;

5) при значительном превышении стоимости залога над суммой выданного кредита ипотека дает возможность получить дополнительные ипотечные ссуды под залог того же имущества (вторая, третья ипотека);

6) в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов.

Земля как предмет залога имеет некоторые преимущества перед другими видами залогового обеспечения. Эти преимущества заключаются в постоянстве местоположения, способности создавать прибавочную стоимость, тенденции повышения стоимости. При этом физически конкретный земельный участок как предмет ипотеки остается во владении и пользовании залогодателя. По сравнению с другими видами недвижимости ипотека земельного участка является наиболее надежным и реальным обеспечением возвратности кредита.

Основное преимущество земельно-ипотечного кредита заключается в его долгосрочности и достаточно большом размере ссуды, что дает возможность заемщику, с одной стороны, более обоснованно планировать свой бюджет и уверенно развивать производство, а с другой – ускорять оборот капитала и получать дополнительную прибыль. Ипотечные кредиты удобны для финансирования в тех случаях, когда выплата процентов и погашение кредита возможны из текущих, как правило, невысоких доходов, т. е. небольшими взносами. Это особенно важно в условиях переходной аграрной экономики, в которой основными субъектами кредитных правоотношений являются малые и средние сельскохозяйственные коммерческие организации, крестьянские (фермерские) хозяйства, индивидуальные предприниматели и другие хозяйствующие субъекты. Присущая этой отрасли высокая капиталоемкость и относительно низкая фондоотдача, несовпадение по времени периодов затрат и получения доходов диктуют необходимость специфических форм кредитной помощи банков сельскохозяйственным товаропроизводителям.

Являясь неотъемлемой частью кредитно-финансовой системы агропромышленного комплекса, земельная ипотека служит одним из инструментов совершенствования кредитно-финансовых отношений в аграрном секторе, обеспечивая сопряжение рынка земли, рынка ипотечных кредитов и рынка ипотечных ценных бумаг. С точки зрения вовлечения сельскохозяйственных земель в активный экономический оборот земельная ипотека, способствуя превращению земли в реальный актив с соответствующими стоимостными и ценностными характеристиками, способна оказать активное регулирующее воздействие на формирование рынка земли и ее реальной рыночной стоимости.

В социально-экономическом аспекте земельная ипотека побуждает хозяйствующих субъектов к более продуманному экономическому поведению. Тем самым в сельском сообществе активизируется процесс формирования новых мотиваций, направленных на повышение эффективности труда и уровня доходов.

1.2 Зарождение и развитие земельно-ипотечного кредитования в России

Залог недвижимого имущества укоренился в России в XV в. Первые упоминания о залоге содержаться в ссудной грамоте – своде законов Псковской феодальной республики [48, с. 233].

Залог в то время не требовал передачи заложенного имущества во владение кредитора. Требование о передаче вещи появилось значительно позднее, только в XVIII в.

В XIII – XIV вв. на Руси возникает частная собственность на землю и одновременно – первый вид кредитования, получивший название «заклад». Одна из особенностей развития ипотеки в то время заключалась в том, что условия получения ссуды мало чем отличались от других форм кредита.

Отдельное место в системе феодального кредита занимали приказы общественного призрения – специфические ипотечные банки, которые были учреждены указом Екатерины II в ноябре 1774 г. для благотворительной деятельности. С целью аккумулирования средств им разрешались банковские операции. Приказы получили право принимать вклады, а также «отдавать деньги в узаконенные проценты на верные заклады» [43].

При образовании приказы получали по 15 тыс. руб. от казны и находились в ведении Министерства внутренних дел. Как и в столичных банках, в них начали принимать вклады, однако только срочные, а также выдавать кредиты, условия которых с начала XIX в. были такими же, как и в Сохранной казне. Первоначально ссуды предоставлялись на год с возможностью отсрочки в размере 0,5 – 1 тыс. руб. на одного заемщика. Часть свободных средств приказов, не нашедших применения, должна была направляться в Государственный заемный банк для «приращения процентами». Особенностью этих финансовых институтов было то, что они представляли местные кредитные учреждения феодального периода, уверенно занимавшие свою нишу на рынке ипотеки более 80 лет.

С последней четверти XVIII в. до конца 50-х годов XIX в. в Российской империи активно действовали крупные докапиталистические казенные кредитные учреждения: Государственный земельный банк, Санкт-Петербургская и Московская сохранная казна. Но неразвитость кредитных отношений находила свое отражение в несовершенстве форм обеспечения прав кредиторов. В отличие от других стран, где предметом залога была земля, в России закладывались тогда преимущественно «души». В дореформенных кредитных учреждениях (среди которых главное место занимал Государственный заемный банк) из общего количества крепостных душ 65% было заложено на сумму 435 млн. руб. [48, с. 237].

Однако действительным обеспечением ссуды являлись не души, а поместья с прикрепленными к ним крестьянами, которые в случае невозврата кредита подлежали продаже с торгов [26, с. 55]. И только в XVIII в. первые банки, возникшие в России, приступили к выдаче собственно ипотечных ссуд.

Значительная часть актов, касающихся землевладения или владения недвижимым имуществом, отражалась в сенатских ведомостях. Однако многочисленность и бессистемность подобных публикаций делала их использование для оценки положения дел в конкретном имении практически невозможным. Ипотечные книги выгодно отличались от публикаций тем, что они давали исчерпывающую информацию о юридических отношениях всех лиц, имеющих право на недвижимость, в каждый конкретный момент. Ипотечная книга была своеобразным живым реестром прав и обязанностей собственника и кредиторов имения, а гласность служила гарантией достоверности содержания. Результативность ипотечной системы достигалась благодаря ее тесной связи с законодательством. Ипотека вносила четкий порядок в осуществление залоговых операций, исключая двусмысленность их содержания.

К концу 50-х годов XIX в. казенные банки, концентрировавшие почти все накопления денежных капиталов, вошли в полосу глубокого кризиса, вызванного, прежде всего, нарушением сбалансированности относительно краткосрочных пассивов с долгосрочными активами, как по срокам, так и суммам. Заемные средства привлекались преимущественно на непродолжительный срок, а размещались в долгосрочные ссуды. Срочно принятые меры: снижение процента по депозитам, попытки их обращения в долгосрочные займы через выпуск «непрерывно-доходных» билетов – вызвали отток вкладов и переход многих вкладчиков со своими сбережениями в сферу акционерного капитала.

Судьба крепостнических банков была предрешена. В апреле 1859 г. «высочайшим» повелением запрещался залог имений во всех государственных кредитных учреждениях [43]. Однако приказы, подчиненные Министерству финансов, а через год передавшие свои дела только что учрежденному Государственному банку Российской империи, еще около тридцати лет продолжали принимать платежи в погашение ссуд от своих заемщиков.

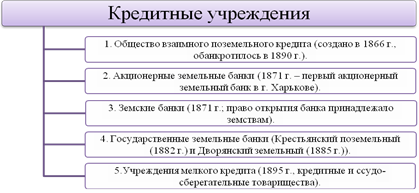

В условиях экономической модернизации второй половины XIX – начала XX в. ипотечный кредит получил значительное развитие. Происходила трансформация института ипотечного кредита из механизма социальной поддержки дворянства в экономический инструмент привлечения капитала. Эта трансформация проявлялась в формировании новой разветвленной сети ипотечных кредитных учреждений: государственных, частных и общественных. Инфраструктура финансового рынка, обеспечивающая ипотечное (поземельное) кредитование, в конце XIX в. представлена на рисунке 1.2.

Рисунок 1.2 – Разновидности ипотечных кредитных учреждений в России конца XIX в.

За 1860 – 1915 гг. объемы ипотечного кредитования значительно возросли. Это, безусловно, свидетельствовало о росте инвестиций в сельское хозяйство, не смотря на то, что, по мнению историков, значительная часть кредита расходовалась непроизводительно [34, с. 12].

Однако в отличие от ситуации первой половины XIX в. источником ипотечного кредита стали выступать не наличные средства населения, сосредоточенные в виде вкладов на счетах ипотечных учреждений, а средства, получаемые в результате выпуска государственными, акционерными, взаимными банками ценных бумаг, имевших государственную гарантию, которая обеспечивала спрос на них на фондовом рынке. Для дореволюционной практики кредитования сельхозпроизводителей характерны системность, масштабность, последовательность в развитии, многовариантность текущего, среднесрочного и долгосрочного кредитования. Без этих факторов земельное реформирование не могло быть успешным в принципе.

После революции 1917 г. залоговое право в России продолжало существовать, но в условиях, когда не было экономической почвы для применения института залога. В 1922 г. в ГК РСФСР (примечание к ст. 21) упразднено деление имущества на движимое и недвижимое в связи с отменой частной собственности на землю. В 1923 г. образованно два частных коммерческих банка и около 40 обществ взаимного кредита, общая сумма баланса которых не превышала 3 % в совокупном балансе.

Институт залога начал возрождаться в России только в 1990-е годы, точнее в 1992 г., когда был принят Закон Российской Федерации «О залоге». Свое правовое очертание ипотека получила в Федеральном законе «Об ипотеке (залоге недвижимости)».

В 90-е годы прошлого века современное реформирование земельных отношений в российском аграрном секторе столкнулось с большими проблемами, страдая от высокой инфляции, низкой покупательной способности населения, задержки и отсутствия платежей за поставку продукции, трудностями институциональной перестройки и отсутствием системы кредитования.

Государство было вынуждено принимать меры преодоления последствий кризиса, в том числе и путем создания льготных по сравнению с остальными секторами экономики условий кредитования. За период реформ политика льготной финансово-кредитной поддержки несущественно видоизменялась, сохраняя свою суть – государственные кредиты сельскому хозяйству по-прежнему были практически единственным источником займов для большинства сельскохозяйственных товаропроизводителей.

Среди инструментов государственной аграрной финансово-кредитной политики выделялись централизованный кредит, предоставляемый правительством из государственного бюджета, а также товарный кредит, его периодическое списание и возврат регионами через выпуск сельских облигаций, ознаменовавший собой переход к «более рыночным» формам взаимодействия между правительством и заемщиками [35, с. 81 – 83].

Заметным этапом в создании системы кредитования стала продажа Агропромбанка в середине 1996 г. В конкурсе на его приобретение участвовали известные банки: Сбербанк, Столичный банк сбережений (СБС), Инкомбанк и др. Сразу после приватизации Агропромбанка «СБС-Агро» стал играть заметную роль в кредитовании аграрного сектора. В первый год работы Фонда льготного кредитования «СБС-Агро» распоряжался 80 % государственных кредитов.

Фонд льготного кредитования (ФЛК) был образован в 1997 г. в соответствии с Постановлением правительства РФ № 224 «Об экономических условиях функционирования АПК Российской Федерации в 1997 году» для кредитования сельхозпредприятий всех форм собственности. Уполномоченным банкам было выгодно работать с ФЛК, операции со средствами которого не облагались налогом на прибыль. Однако ФЛК не оправдал возлагаемых на него надежд, прежде всего потому, что из-за заблокированности счетов большинства сельскохозяйственных предприятий деньги доставались не самим предприятиям, а аффилированным структурам банков. Кроме того, существование льготной ставки само по себе искажает рынок кредитов, и банки, потенциально способные работать с аграрным сектором, не могли этого делать из-за неконкурентоспособности предлагаемой ставки.

Безусловно, положителен тот факт, что впервые за все время существования льготных кредитов деньги стали распределяться через коммерческие банки, администрации областей (45 % средств банки перечисляли областным администрациям). Банки были заинтересованы в возврате средств, однако рисковали все еще бюджетными, а не своими деньгами.

Финансовый кризис 1998 г. усугубил проблемы возврата денег в ФЛК, т. к. 8 из 12 уполномоченных банков, включая Агропромбанк, через который проходила основная доля кредитов, обанкротились [21, с. 325]. После ликвидации банковской группы «СБС-Агро» и продажи активов Агропромбанка был возрожден государственный банк – Россельхозбанк, на который возлагались надежды более эффективного управления бюджетными средствами для кредитования сельского хозяйства.

Таким образом, в 90-е годы XX в. в практике кредитования аграрного сектора использовались в основном списание, реструктуризация долгов, отсрочка платежей и финансирование всех независимо от эффективности хозяйствующих сельхозпредприятий.

1.3 Зарубежный опыт формирования системы земельно-ипотечного кредитования агробизнеса

В западных странах в качестве разновидности ипотечного кредитования традиционно широко практикуется кредитование под залог сельскохозяйственных земель. Оно осуществляется через систему специальных банков, часто называемых «земельными», «сельскохозяйственными», «аграрными» и т. п., посредством долгосрочного кредитования на условиях ипотеки. Процентные ставки под залог дифференцируются в зависимости от ценности земли, положения должника, степени риска. Источником ипотечного кредитования является эмиссия банками облигаций как ценных бумаг, обеспеченных недвижимостью. Наряду с банками такое ипотечное кредитование могут проводить ссудо-сберегательные ассоциации, кооперативы взаимного кредитования, страховые компании.

Зарождение современной системы ипотечных банков произошло в Германии во второй половине XVIII в. путем создания специальных кредитных касс для кредитования дворян под залог их земельных угодий (под 4 % годовых). В 1767 г. был создан первый прообраз современных ипотечных банков – Силезский ландшафт, который впервые стал выпускать закладные листы [44, с. 326]. Данный кредитный союз был создан государством с целью привлечения ресурсов для выдачи кредитов на выгодных для заемщика условиях. Позже закладной лист превратился в ценную бумагу, которую эмитировал непосредственно ландшафт под выдаваемые им ипотечные кредиты.

Так как обеспечением выступали дворянские поместья, закладные листы имели хорошую ликвидность. Заемщик выплачивал ландшафту полугодовые проценты, которые передавались кредитору по закладному листу. Выпуск закладных листов был привилегией только ландшафтов и осуществлялся только по разрешению правительства.

Важную роль ландшафты сыграли в выработке единых стандартов выдачи ипотечных кредитов. Деятельность современных немецких ипотечных банков регулируется специальным законом об ипотечных банках, вступившим в силу 01.01.1900 г. Об эффективности этого закона говорит тот факт, что с 1900 года в Германии не было ни единого случая банкротства ипотечного банка.

В основе принятого закона Германской империи об ипотечных банках лежали следующие цели:

- создание правовых условий для функционирования системы рационального рефинансирования на рынке капитала;

- создание правовой среды для привлечения средств инвесторов в ключевые отрасли народного хозяйства;

- защита интересов инвесторов и заемщиков (при создании закона учитывалось то, что «утрата доверия к этим банкам будет связана с потерями сбережений широкими слоями населения»).

Закон об ипотечных банках определяет ипотечные банки как частноправовые кредитные институты, деятельность которых направлена на: выдачу ссуд под залог внутренних (отечественных) земельных участков (и построек на них) и выпуск долговых обязательств (ипотечных закладных листов) на основе выданных ипотечных кредитов; предоставление ссуд внутренним публично-правовым организациям и институтам или получение полной гарантии (поручительства) от таких организаций и институтов на предоставление ссуды и выпуск долговых обязательств (коммунальных долговых обязательств) на основе приобретенных требований.

Деятельность ипотечных банков основывается на принципах надежности, ликвидности, эффективности. Принцип надежности ипотечных банков состоит в минимизации риска неплатежеспособности эмитента закладных листов, что осуществляется за счет ограничения проведения операций с низким уровнем риска, а также за счет формирования определенного состава покрытия под обязательства по закладным листам таким образом, что даже в случае банкротства эмитента инвестор полностью получит как сумму инвестиций, так и процентный доход. Принцип ликвидности заключается в соответствии эмитируемых закладных листов требованиям ликвидности для международных инвесторов. Принцип доходности состоит в том, что закладные листы предлагают инвесторам более высокую доходность, чем государственные ценные бумаги, обладая при этом практически таким же высоким кредитным рейтингом. Иногда даже закладные листы приносят инвесторам больший доход, нежели государственные облигации небольших европейских государств, имеющих более низкий рейтинг [41, с. 88].

В настоящее время в Германии работают как частные, так и государственные банки, которые специализируются на выдаче кредитов под залог земли и строений. Ипотечный кредит, как правило, долгосрочный и не может превышать 60 % стоимости земельного участка. Сельскохозяйственный кредит, предоставляемый ипотечными банками, составляет 7,5 % в общем объеме аграрных ссуд. Кредиты под залог земли выдаются на покупку сельскохозяйственной техники (до 5 лет), строительство сельскохозяйственных объектов (до 20 лет) с отсрочкой платежа на 5 лет. Многие из европейских стран при построении систем ипотечного кредита используют практику германских ипотечных банков. Однако подобной четкой сформировавшейся системы ипотечных банков в других зарубежных странах нет. Современная система кредитного обеспечения использования земли, например в США, складывалась более ста лет. Потребовалось много всесторонних дискуссий и обсуждений, более сотни внесенных проектов, прежде чем Конгресс США в 1916 г. одобрил компромиссный закон по данной проблеме. На основе этого закона для выдачи долгосрочных ссуд под залог земли было создано 12 земельных банков, доходы которых были освобождены от всех видов налогов на федеральном уровне и на уровне штатов [39, с. 108].

Земельные банки получили право финансировать покупку земли предоставлением под ее залог кредита на срок от 5 до 40 лет. Кредитные ставки определялись самими банками, но исходя из минимального уровня.

Федеральный резервный банк США разрешил коммерческим банкам приобретать облигации земельных банков как ликвидные инструменты. По этим облигациям солидарную ответственность несли все земельные банки, а не правительство США. Таким образом, система земельных банков США первоначально сложилась как государственно-кооперативная со стартовым государственным капиталом (правительством было выделено 125 млн. долларов) и под существенным государственным контролем.

Современный рынок ипотечных кредитов в США является одним из наиболее мобильных и эффективных рынков финансовых услуг. Начиная с 30-х годов XX в. структура и организация рынка ипотечных кредитов в США постоянно развиваются и усложняются, включая все большее количество участников – специализированных компаний, инвестиционных и финансовых институтов, которые активно взаимодействуют на двух уровнях.

Первым уровнем является «первичный рынок» ипотечных кредитов, на котором происходит предоставление банками или другими кредитными институтами кредитов заемщикам. В качестве первичных кредиторов выступают ссудо-сберегательные ассоциации, ипотечные компании, коммерческие банки, взаимосберегающие (кооперативные) банки, кредитные союзы.

Второй уровень, на котором первичные кредиторы осуществляют рефинансирование выданных долгосрочных ипотечных кредитов и получают доступ к долгосрочным ресурсам для дальнейшего кредитования, представлен специализированными институтами вторичного рынка ипотечных кредитов.

В США распространена система предоставления земельными банками ипотечного кредита на льготных для фермеров условиях. Эти банки, в свою очередь, управляются Фермерской кредитной ассоциацией. Средства черпаются из фондов, созданных специально для ипотечного кредитования фермеров. Ипотечный кредит под залог земли выделяют и коммерческие банки, но под более высокий процент либо с выплатой разницы в процентных ставках за счет государства. Федеральная сельскохозяйственная ипотечная корпорация организует вторичный сбыт долговых обязательств фермеров и их кооперативов, способствуя развитию вторичного рынка ипотечных расписок фермеров и сельских домовладельцев.

Анализ развития гражданско-правового института ипотеки и подход к организации ипотечного кредитования в зарубежных системах показывает, что основное их различие заключается в принципах формирования ресурсной базы и соответствующих механизмов привлечения долгосрочных финансовых ресурсов для ипотечного кредитования. В мировой практике используются две базовые организационно-финансовые схемы, по которым развивается ипотека:

1) одноуровневая (немецкая или европейская), когда привлечение средств в систему происходит через ипотечные банки (рис. 1.3);

Выпуск Денежные Погашение Ипотечные Платежи в

закладных средства закладных ссуды погашение

листов

|

|

Рисунок 1.3 – Одноуровневая организационно-финансовая схема земельно-ипотечного кредитования

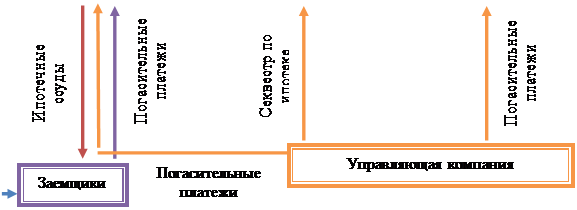

2) двухуровневая (американская, англо-американская), когда привлечение необходимых ресурсов осуществляется посредством организации вторичного рынка ипотечных кредитов через небанковские кредитные организации – ипотечные агентства (рис. 1.4). Двухуровневая организационно-финансовая система базируется на трех составляющих:

- ипотечное страхование, гарантирующее ипотечные кредиты от риска невозврата;

- рефинансирование – покупка ипотечных ценных бумаг, выпущенных банками;

- секьюритизация – выпуск на базе банковских ипотечных ценных бумаг других, более ценных и, соответственно, более ликвидных на рынке ценных бумаг).

Передача Ипотечные

Передача Ипотечные

обязательств ценные

![]() бумаги

бумаги

![]() Денежные

Денежные

средства Денежные

![]()

![]()

![]() средства

средства

![]() Ипотеки

Ипотеки

![]()

|

|

Рисунок 1.4 – Двухуровневая организационно-финансовая схема земельно-ипотечного кредитования

Одноуровневая схема характеризуется устойчивостью и простотой. В то же время двухуровневая схема значительно результативнее одноуровневой как по объему привлекаемых финансовых ресурсов, так и динамике развития [30, с. 106].

Как следует из опыта стран с развитой рыночной экономики, в системе сельскохозяйственного кредита ипотечные кредиты занимают важное место. Анализ зарубежного опыта позволяет сделать вывод о том, что система соединения банковских и земельных капиталов выработала особые финансово-кредитные институты. Сюда можно включить земельные, сельскохозяйственные и коммерческие банки, товарно-кредитные корпорации, ассоциации производственного кредита, администрации по делам фермеров, небанковские кредитные организации (ипотечные агентства) и т. д.

ГЛАВА 2. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ИПОТЕЧНЫХ БАНКОВ В СИСТЕМЕ ЗЕМЕЛЬНО-ИПОТЕЧНОГО КРЕДИТОВАНИЯ ПРЕДПРИНИМАТЕЛЬСКИХ СТРУКТУР АГРАРНОГО СЕКТОРА ЭКОНОМИКИ

2.1 Оценка современного состояния нормативно-правовой базы земельно-ипотечного кредитования предпринимательства

Система ипотечного кредитования является неотъемлемой частью экономики любой страны. Соответственно и законодательство, регулирующее взаимоотношения в области ипотечного кредитования, должно органично вписываться в законодательную систему страны. Оно должно уточнять, а не противоречить положениям гражданского, земельного, банковского и т. п. законодательств.

Важным шагом в развитии российского ипотечного законодательства стало принятие первой (1995 г.) и второй (1996 г.) частей Гражданского кодекса РФ (ГК РФ). Кодекс устанавливает общие правила обеспечения кредитов залогом недвижимости; положение о праве собственности и других вещных правах на недвижимость; основания обращения взыскания на заложенное недвижимое имущество. ГК РФ предусматривает ряд правил в отношении обязательной государственной регистрации права собственности и иных вещных прав на недвижимое имущество, а также возникновения, ограничения и перехода таких прав.

Во исполнение требования ГК РФ был принят Федеральный закон от 21.06.1997 г. № 122 «О Государственной регистрации прав на недвижимое имущество и сделок с ним». Таким образом, была введена единая система регистрации недвижимого имущества и сделок с ним и начал создаваться единый банк информации в пределах регистрационного округа. В настоящее время стоит вопрос о создании единого по всей стране банка данных о правах собственности на недвижимое имущество и всех ограничений на него.

Нормативные правовые акты, регулирующие отношения в сфере банковской и финансовой деятельности в 2004 году претерпели значительные изменения в связи с принятием пакета законов, касающихся реформы ЖКХ. В частности в рамках этого пакета были приняты новая редакция Федерального закона «О несостоятельности (банкротстве) кредитных организаций» и Федеральный закон «О кредитных историях». Существенные изменения были внесены в Федеральные законы «О банках и банковской деятельности», «Об ипотечных ценных бумагах», «О рынке ценных бумаг». Эти изменения, главным образом, направлены на повышение эффективности использования ипотечных ценных бумаг в целях рефинансирования ипотечных кредитов, что открывает широкие возможности для выхода кредитных организаций на новый уровень – выпуск облигаций, обеспеченных залогом ипотечного покрытия.

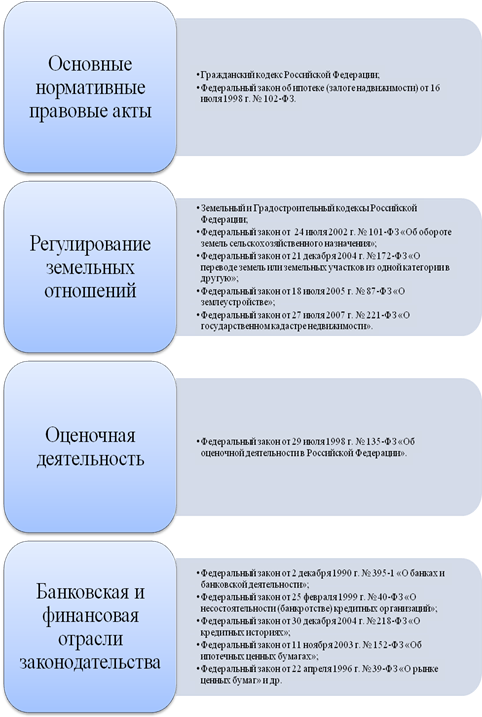

В современном российском законодательстве ипотека является достаточно сложным правовым институтом. Его функционирование обеспечивается не только нормативными правовыми актами, непосредственно регулирующими ипотечные отношения, но и целым рядом других, регулирующих соответствующие виды деятельности – гражданский оборот и имущественные отношения, земельные отношения, оценочную, банковскую и финансовую деятельность и т. д. (рис. 2.1).

В целом современное законодательство в области регулирования земельно-ипотечных отношений предоставляет достаточно широкие возможности для использования земли в качестве надежного средства обеспечения кредита. В нем достаточно подробно урегулировано большинство важных проблем ипотечных отношений.

Рисунок 2.1 – Нормативно-правовые акты, регулирующие земельно-ипотечные отношения и сопутствующие виды деятельности

Урегулированные законодательством ипотечные отношения сегодня можно квалифицировать как стабильные, поскольку они мало подвержены риску, связанному с переменами в политике и законодательстве. Однако существующие правовые механизмы главным образом сориентированы на жилищную (точнее, квартирную) ипотеку. Что же касается ипотеки сельскохозяйственных земель, то в этой области сохраняется ряд вопросов, недостаточная урегулированность которых в дальнейшем может стать существенным препятствием на пути развития процесса земельно-ипотечного кредитования в сельском хозяйстве.

В частности к ним относятся:

- недостаточная проработанность процедуры существующего порядка обращения взыскания на заложенные земельные участки и их реализации;

- правовая неопределенность распоряжения земельным участком, который переходит к залогодержателю в случае невыполнения залогодателем своих обязательств;

- отсутствие законодательно закрепленных гарантий кредитной организации в том, что предмет ипотеки может быть обращен по стоимости, исходя из которой заключался кредитный договор;

- неурегулированность ряда положений законодательства о ценных бумагах в части легитимности отдельных их видов, статуса закладной, особенностей эмиссии и обращения на финансовом рынке, уточнения перечня денежных требований, обеспечиваемых ипотекой и т. д.

В частности, в перечне видов ценных бумаг, приведенном в статье 143 Гражданского кодекса Российской Федерации, закладная не предусмотрена. Она была введена в гражданский оборот Федеральным законом от 16.07.1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» и конституируется как именная ценная бумага, удостоверяющая права залогодержателя по обеспеченному ипотекой денежному обязательству и договору об ипотеке.

В то же время в силу статьи 143 Гражданского кодекса Российской Федерации новый вид ценной бумаги, отсутствующий в указанном перечне, может быть отнесен к числу ценных бумаг только «законами о ценных бумагах или в установленном ими порядке».

Соответственно легитимность отнесения закладной к числу ценных бумаг ставится под сомнение.

Кроме того, несмотря на то, что в основе закладной как ценной бумаги лежит ипотечной право, формально ее нельзя относить к ипотечным ценным бумагам в силу положений статей 1 и 2 Федерального закона Российской Федерации от 11.11.2003 г. № 152-ФЗ «Об ипотечных ценных бумагах», что вступает в прямое противоречие с правовым и экономическим содержанием закладной.

Облигации с ипотечным покрытием (и одновременно с ними ипотечные сертификаты участия) были введены в гражданский оборот Федеральным законом «Об ипотечных ценных бумагах» (статья 2). Облигация с ипотечным покрытием (далее – ипотечная облигация) определена как эмиссионная ценная бумага, исполнение обязательств по которой обеспечивается залогом ипотечного покрытия. При этом под ипотечным покрытием указанный закон (статья 3) понимает совокупность обеспеченных ипотекой денежных требований, денежных средств в валюте Российской Федерации и иностранной валюте, а также государственных ценных бумаг и недвижимого имущества. Таким образом, предусмотренный статьей 11 данного закона залог ипотечного покрытия означает залог всех его составляющих, хотя в тексте закона отсутствуют указания на то, как должен регистрироваться этот залог – в целом или по отдельным его составляющим. Возникает ряд серьезных правовых коллизий. Во-первых, денежные средства в валюте Российской Федерации не могут являться предметом залога. Во-вторых, залог бездокументарных ценных бумаг имеет иной правовой режим, нежели документарные эмиссионные и неэмиссионные ценные бумаги. В-третьих, вместо залога ценной бумаги – закладной, предусмотренного статьей 49 Закона об ипотеке, был выбран залог имущественного права (денежного требования), вытекающего из кредитного договора или договора займа. Главное различие между залогом денежного требования, обеспеченного ипотекой, и залогом ипотечного права (закладной) заключается в том, что денежное требование в обязательном порядке имеет переменный (постоянно снижающийся) объем, в то время как объем ипотечного права изменяется незначительно, причем, как правило, возрастает за счет роста стоимости недвижимости.

Из этого следует, что в целях обеспечения защиты прав инвесторов, повышения надежности и ликвидности ипотечных облигаций, снижения транзакционных издержек более предпочтительной является модель залога закладных.

Вторая серьезная проблема, которая, очевидно, будет сдерживать земельно-ипотечный оборот, связана с тем, что Закон об ипотечных ценных бумагах ограничивает набор денежных требований только требованиями, вытекающими из кредитного договора или договора займа. При этом полностью игнорируется, в частности, такой вид денежного требования, как требование по оплате объекта недвижимости, приобретаемого по договору купли-продажи с рассрочкой (отсрочкой) платежа (статьи 488 и 489 Гражданского кодекса Российской Федерации). А как показывает мировой опыт, такого рода сделки более характерны именно для купли-продажи земельных участков, причем рассрочка, как правило, имеет долгосрочный характер.

В связи с этим целесообразно ставить вопрос о внесении изменений в Закон «Об ипотечных ценных бумагах» в части расширения перечня видов денежных требований, обеспечиваемых ипотекой. Причем эта формулировки должна быть более общей, допускающей оборот любых денежных требований, обеспечиваемых ипотекой.

В результате несовершенство действующего законодательства во многом тормозит развитие ипотеки земель сельскохозяйственного назначения, а также рынка недвижимости в стране.

Тем самым состояние правового регулирования ипотеки земель сельскохозяйственного назначения и, как следствие, организационно-экономических основ ипотечного кредитования сельскохозяйственных товаропроизводителей, не обеспечивает в настоящее время использование ипотечного механизма в сельском хозяйстве.

Поэтому необходимо принятие мер по совершенствованию действующего законодательства в направлении дальнейшего совершенствования правовых механизмов ипотечных отношений, привлечения долгосрочных ресурсов в систему земельно-ипотечного кредитования и создания благоприятной налоговой среды в сфере этой деятельности, поскольку с развитием масштабов земельной ипотеки «правовые риски» будут только усиливаться, что может существенно повлиять на кредитную политику банков.

Создание и работа ипотечных банков в сфере земельно-ипотечного кредитования во многом зависят от совершенствования банковского законодательства и создания необходимой нормативной базы, регулирующей их деятельность.

Ключевыми направлениями в развитии кредитно-финансовой системы являются:

- создание организационно-распорядительных, финансовых и правовых механизмов, обеспечивающих развитие системы земельно-ипотечного кредитования, формирование рынка ипотечных ценных бумаг и создание основ вторичного рынка для обязательств, обеспеченных ипотекой;

- приведение действующего законодательства в сфере банковской и кредитно-финансовой деятельности в соответствие с потребностями земельной ипотеки;

- стандартизация процедур выдачи и обслуживания ипотечных кредитов, правил оценки платежеспособности заемщиков, а также финансовых инструментов для привлечения средств;

- дальнейшее развитие механизма рефинансирования банков, выдавших ипотечные кредиты и совершенствование нормативно-правовой базы в части обеспечения механизма секьюритизации;

- снижение земельно-ипотечных рисков, для чего необходимо обеспечить банкам и другим кредитным организациям реальную возможность обращения взыскания и реализации заложенного земельного участка, создать условия для быстрого рассмотрения в судебных инстанциях дел, связанных с обращением взыскания на предмет залога;

- создание базы данных кредитных историй заемщика, что в будущем станет очень важным элементом для банков при анализе платежеспособности и выплат по кредитным долговым обязательствам кредиторов;

- создание благоприятной налоговой среды для земельно-ипотечного кредитования.

2.2 Анализ современного состояния финансово-кредитной базы земельно-ипотечного кредитования предпринимательства

Сегодня земельно-ипотечный рынок в России находится в состоянии развития. Рост масштабов ипотечного рынка неминуемо приведет к вовлечению в эту сферу финансовых услуг большое количество универсальных банков, а также созданию специализированных кредитных организаций, типа «ипотечных банков», ограничивающихся деятельностью в области земельно-ипотечного кредитования, что повысит качество услуг по земельно-ипотечному кредитованию. Однако в настоящее время в России земельно-ипотечные кредиты сельскохозяйственным товаропроизводителям предоставляет в основном ОАО «Россельхозбанк».

Условия выдачи кредитов ОАО «Россельхозбанк», возврат которых обеспечен залогом земельного участка из состава земель сельскохозяйственного назначения, касаются различных аспектов сделки и призваны обеспечить ее надежность для Банка и доступность для заемщика. Целевое использование кредитных средств, привлекаемых под залог земельного участка, должно быть непосредственно связано с развитием сельскохозяйственного производства. Также банком разработан порядок предоставления кредитов на приобретение земельных участков из состава земель сельскохозяйственного назначения.

Учитывая то обстоятельство, что по одному кредиту в залог могут передаваться транспортные средства, оборудование, сельскохозяйственные животные, земельные участки и прочее, Банком не установлена какая-либо зависимость суммы кредита от доли, которую составляет залоговая стоимость того или иного вида имущества в общем объеме обеспечения. Сумма кредита в первую очередь зависит от финансового состояния заемщика (и его возможных поручителей), а также от целевого использования кредитных средств.

Банком предоставляются земельно-ипотечные кредиты на срок от трех и более лет с льготным периодом по погашению суммы основного долга до 24 месяцев со дня выдачи кредита.

Процентная ставка по кредитам устанавливается в пределах действующих в банке процентных ставок на момент обращения заемщика. Уплата процентов за пользование кредитом осуществляется по выбору заемщика ежемесячными или ежеквартальными платежами.

Залогодателями по кредиту могут выступать юридические лица и индивидуальные предприниматели, при этом в обязательном порядке Банком производится анализ документов, подтверждающих их государственную регистрацию и характеризующих их текущее финансовое положение. В исключительных случаях залогодателем может выступать и физическое лицо, например в случае, когда земельный участок находится в общей долевой собственности.

Объектом ипотечных сделок может являться только земельный участок, который не изъят из оборота или не ограничен в обороте. При этом земельный участок может выступать только в качестве индивидуально определенного участка, имеющего признаки, выделяющего его из других объектов гражданского оборота своими физическими и правовыми параметрами, включая уникальный кадастровый номер. Предмет ипотеки определяется указанием его наименования, местонахождения и достаточным для идентификации (как для сторон по договору, так и для регистрирующего органа и суда) этого предмета описанием.

Для получения земельно-ипотечного кредита потенциальный заемщик должен предоставить в Банк следующие основные документы:

- свидетельство о государственной регистрации права собственности;

- документы, подтверждающие возникновение у залогодателя права собственности на земельный участок (договор купли-продажи и др.);

- выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним;

- кадастровый план земельного участка/кадастровый паспорт;

- план землепользования с указанием смежных землепользований и экспликацией земельных угодий.

Залоговая стоимость участка определяется на основании анализа его балансовой стоимости на последнюю отчетную дату, кадастровой стоимости и рыночной стоимости, определенной независимым оценщиком, путем их сопоставления со стоимостью аналогичных участков, в отношении которых имеется информация о сделках с ними на открытом рынке. В настоящее время заемщик может предоставить в Банк отчет об оценке, составленный любым субъектом оценочной деятельности. С 1 января 2009 года сотрудники работают только с отчетами об оценке, составленными аккредитованными при Банке оценщиками.

Страхование земельного участка, передаваемого в залог, не является обязательным, однако по результатам анализа возможности установления банком ипотеки на земельный участок, кредитный эксперт может рекомендовать заемщику осуществить его страхование от риска утраты или повреждения, а также от риска утраты права собственности заемщика в аккредитованной при Банке страховой компании. В настоящее время Банком аккредитованы 23 страховые компании, имеющие свои представительства в большинстве субъектов Российской Федерации.

Срок рассмотрения заявки и принятия решения о возможности кредитования в среднем не превышает 10 дней с момента представления заемщиком последнего из требуемых документов. Банк осуществляет выдачу кредитных средств после вступления в силу договора о залоге, таким образом, при установлении ипотеки на земельный участок кредитные средства перечисляются на счет заемщика только после государственной регистрации договора об ипотеке.

Кроме ОАО «Россельхозбанк» некоторые банки сегодня также работают с программами кредитования земельных участков. В ряде банков можно взять обыкновенный потребительский кредит и на эти деньги купить участок, другие же работают именно с целевым кредитованием под залог земли.

В настоящее время под залог незастроенной земли средства дают несколько банков: Московский кредитный банк (МКБ), Сбербанк, банк «Зенит», банк «Сосьете Женераль Восток» и Райффайзенбанк. Условия покупки земли во всех банках практически одинаковы. Исключение составляет лишь Сбербанк, где необходимы поручители. В остальном же кредиты на землю приближены к ипотечным. Так, 30 % стоимости участка требуется внести единовременно, а остальные 70 % придется выплачивать в течение 10 – 15 лет по ставкам 11 – 16 % годовых в долларах и 16 – 18 % годовых в рублях (см. приложение Б).

В качестве традиционных источников финансовых ресурсов для земельно-ипотечного кредитования служат собственные средства кредитных организаций и заемные средства, привлекаемые на основе субординированных кредитов, депозитов физических и юридических лиц, вексельного и корпоративного облигационного финансирования.

Однако для обеспечения значительных объемов земельно-ипотечного кредитования в условиях слабо капитализированной банковской системы необходимым условием привлечения дополнительных долгосрочных ресурсов для проведения активных операций является эффективное использование прав требований по кредитным договорам.

Использовать права требования по кредитам можно двумя основными способами – в качестве залогового обеспечения для привлечения финансирования (например, в качестве ипотечного покрытия облигаций) и путем трансформации в ценные бумаги (ипотечные сертификаты участия или инвестиционные паи), которые, в свою очередь, могут быть выпущены на вторичный рынок для рефинансирования ипотечных кредитов.

Развитие земельно-ипотечного кредитования предпринимательских структур аграрного сектора экономики России в современных условиях в значительной мере зависит от развития рынка ипотечных облигаций, целью которого является содействие рефинансированию ипотечных ссуд.

В настоящее время ОАО «Россельхозбанк» готовится к выпуску ипотечных облигаций под залог земли. Выпуск планируется начать, когда количество земель, находящихся в залоге у банка, превысит 1 млн. га (сегодня в банке находится порядка 300 тыс. га земли). Такие облигации расширят возможности доступа сельхозпроизводителей к долгосрочным заемным средствам. Так как банк выдает кредиты на срок до 10 лет, то облигации планируются со сроком обращения от трех лет.

Необходимый для покрытия транзакционных издержек при секьюритизации земельно-ипотечный кредитный портфель банка, сформированный в экспериментальном режиме в рамках реализации основных направлений приоритетного национального проекта «Развитие АПК» и Государственной программы развития сельского хозяйства, составляет 85 млрд. руб. Однако, его нельзя характеризовать как полностью пригодный для целей секьюритизации. Так, анализ целевого использования кредитов и их обеспечения выявил в структуре портфеля высокую долю кредитов, практически не пригодных для формирования пула требований для последующей секьюритизации. Это либо комплексные кредиты, где земельные участки выступают в роли дополнительного обеспечения по кредиту, либо кредиты, предоставленные под залог земельных участков, оценка рыночной стоимости которых в силу слабого развития рынка сельскохозяйственных земель не производилась.

В условиях действующего законодательства, регулирующего эмиссию и обращение ценных бумаг, а также с учетом общего уровня развития ипотечного рынка, основным наиболее приемлемым инструментом рефинансирования применительно к земельно-ипотечным кредитам, обеспеченным залогом прав требования (закладными), становятся ипотечные ценные бумаги – облигации с залоговым обеспечением и облигации с ипотечным покрытием, удостоверенные закладными.

Ипотечные облигации благодаря жестко установленным законодательством требованиям к банкам-эмитентам, качеству ипотечного покрытия являются одним из самых надежных финансовых инструментов. Надежность достигается за счет нескольких составляющих, в числе которых:

- специализированный надзор;

- надзор от лица инвесторов, который осуществляет доверитель;

- гарантированность ипотечного покрытия за счет дополнительного покрытия в виде государственных обязательств;

- ограничение объемов эмиссии 60-кратным объемом капитала банка и т. д.

Хотя условия выпуска и обращения облигаций, обеспеченных ипотекой, и различаются в зависимости от законодательства конкретной страны, однако существует одна общая черта – это ценные бумаги, эмитируемые кредиторами и обеспеченные ипотечными активами, находящимися на их балансе. Функциональная специализация банков принципиальным образом влияет на характер их деятельности, который определяется особенностями формирования активов и пассивов, построения баланса банка, спецификой работы с клиентурой и т. д. Проводить такие операции могут только крупные специализированные кредитные организации с устоявшейся структурой и обладающие соответствующим опытом. Это связано с тем, что выпуск ипотечных облигаций и его обслуживание, необходимость согласовать потоки платежей по кредитам и облигациям на этапе первичной эмиссии, накладывает на эмитента дополнительные обязательства, связанные с необходимостью управления денежными потоками, поступающими от заемщиков, и трансформации их в денежные средства, которые направляются держателям ценных бумаг. Существенно усложняется контроль состояния обеспечения ипотечными активами и управление кредитным риском.

В качестве вспомогательных инструментов привлечения в систему долгосрочных финансовых ресурсов использование не эмиссионных ценных бумаг – ипотечных сертификатов участия и инвестиционных паев – возможно в России в среднесрочной перспективе по мере развития рынка земельно-ипотечного кредитования.

Таким образом, основой нормального функционирования ипотечного банка является наличие достаточного объема долгосрочных ресурсов, что определяет необходимость создания устойчивого и эффективного механизма, позволяющего привлечь ресурсы на рынке долгосрочных заимствований, трансформировать их в инвестиционные ресурсы и направить в реальный сектор экономики. До момента достижения устойчивого земельно-ипотечного кредитного процесса необходимо государственное регулирование залоговых операций.

2.3 Оценка потребности сельского хозяйства в кредитных ресурсах и ипотечные банки как источники их привлечения в систему земельно-ипотечного кредитования

Проблема расширенного воспроизводства основных отраслей сельского хозяйства имеет особое значение для формирования и развития российского рынка сельскохозяйственной продукции. Однако отставание в модернизации и техническом обновлении большинства сельскохозяйственных товаропроизводителей не позволяет им выйти на высокий уровень производства, использовать экономические стимулы, предоставляемые государством.

В сложившихся условиях общей предпосылкой восстановления производственного потенциала агропромышленного комплекса страны, преодоления его экономического и технологического отставания является привлечение в аграрный сектор экономики долгосрочных инвестиций. Основным фактором притока инвестиций в сельское хозяйство становится банковский капитал. Но воспользоваться им могут не многие, поскольку существуют проблемы доступа к долгосрочным ресурсам, связанные с отсутствием у сельскохозяйственных товаропроизводителей залогового имущества, достаточного для обеспечения возврата кредита, и отсутствием программ долгосрочного кредитования.

Вопрос о рыночном обороте земель в настоящее время представляет особую актуальность и народно-хозяйственную значимость, если учитывать тот факт, что как в количественном, так и в качественном отношении имеет место ухудшение состояния земли как воспроизводственного ресурса и объекта залога в сельском хозяйстве.

В последние годы в аграрном секторе экономики можно выделить положительные тенденции: опережающий рост инвестиций в сельское хозяйство по отношению к их динамике в целом по экономике страны; соотношение цен на сельскохозяйственную и промышленную продукцию; рост среднемесячной начисленной заработной платы; улучшение финансовых результатов сельскохозяйственных организаций; прирост валовой продукции сельского хозяйства [47, с. 19 – 20]. Происходит постепенный поворот в сторону признания за агропромышленным комплексом приоритетного развития.

Значительную роль в изменении ситуации сыграл национальный проект «Развитие АПК». Этот проект, на наш взгляд, определил место агропромышленного комплекса и сельского хозяйства в экономике страны, создал хорошую стартовую площадку для создания условий его ускоренного экономического развития.

Благодаря проекту «Развитие АПК», начиная с 2006 года для сельскохозяйственных товаропроизводителей стали доступны инвестиционные кредиты на льготных условиях сроком до 5 – 8 лет.

В ходе реализации национального проекта особое внимание Минсельхоз России уделял стимулированию малых форм хозяйствования на селе. На сегодняшний день они производят 60 % объема всей сельскохозяйственной продукции и играют ключевую роль в обеспечении социальной стабильности на селе.

Однако, несмотря на то, что в последние годы в аграрном секторе удалось переломить ситуацию к лучшему и обеспечить рост производства продукции, не преодолены еще опасные тенденции:

1) низкая доходность сельскохозяйственных товаропроизводителей в условиях сохраняющегося диспаритета цен. С начала 2008 года цены на удобрение выросли на 63,3 %, дизельное топливо – на 28 %, электроэнергию – 34 %. При сохранении таких тенденций вся дополнительная прибыль, полученная в сельском хозяйстве, будет «съедена» инфляцией;

2) резкое снижение финансовых ресурсов для использования достижений научно-технического прогресса, освоения новейших технологий. Несмотря на то, что в 2007 году по сравнению с 2005 годом инвестиции в основной капитал на развитие АПК увеличились в 1,7 раза, их доля в общем объеме осталась практически неизменной, а удельный вес собственных средств предприятий и организаций уменьшился. Многие годы удельный вес сельского хозяйства в расходной части государственного бюджета не превышает 1 %.;

3) низкая оплата труда, слабая социальная инфраструктура села и неравные с городскими условия жизни граждан. Оплата труда в отрасли почти вдвое ниже, чем в целом по экономике. За чертой бедности находится около 44 % сельского населения, уровень сельской безработицы достиг 11 % [22, с. 33 – 34];

4) снижение производственного потенциала, особенно машинно-тракторного парка. Обеспеченность различными видами сельскохозяйственной техники в 2007 году по сравнению с 1990 годом снизилась в среднем в 3,5 раза. При этом предприятия сельскохозяйственного машиностроения сократили выпуск техники в среднем в 26,5 раза. Вследствие этого в разы возросла нагрузка на одну сельскохозяйственную машину;

5) низкая конкурентоспособность продукции.

Из-за низких доходов почти три четверти сельскохозяйственных организаций не могут воспользоваться действующими экономическими механизмами, связанными с льготным кредитованием, предоставлением государством субсидий на приобретение семян, племенного скота, новой техники и др. Много нерешенных вопросов накопилось в регулировании земельных отношений. Также остро стоят проблемы вовлечения в сельскохозяйственный оборот заброшенной пашни, функционирования агрохолдингов, экологизации агропромышленного производства [22, с. 33 – 34].

Банки сегодня не торопятся выдавать ипотечные кредиты на землю, ссылаясь на законодательные несовершенства. Сложности на пути аграрного сектора – это по сути своей проявления следующих рисков, которые условно можно разделить на две группы.

1) Социально-политические и структурно-экономические:

- неполнота правовой базы, осторожная антиинфляционная аграрная политика, сравнительно малые объемы госинвестиций в сферу АПК;

- несовершенство механизма госрегулирования отрасли;

- низкая платежная дисциплина в отношениях между субъектами хозяйствования;

- недокапитализация банковской системы и недостаточный уровень защиты прав кредиторов, например в части «размытости» в законодательстве сроков обращения взыскания на имущество должника.

2) Риски отраслевого характера:

- слабая проработка и низкая бюджетная и народно-хозяйственная эффективность подавляющей части инвестиционных проектов в сфере АПК;

- дефицит энергосырьевых ресурсов и квалифицированной рабочей силы;

- высокий уровень конкуренции со стороны иностранных производителей;

- значительная (более 60 % степень зависимости аграрного сектора от возможностей и ресурсов личных подсобных хозяйств).

Из ведущих банков страны только Россельхозбанк и Сбербанк России проявляют заинтересованность в наращивании и структурировании своих кредитных портфелей за счет агрокредитования. Но их участие в поддержке АПК – отчасти государственная необходимость, продиктованная решениями Правительства России.

Учитывая положительный опыт реализации приоритетного национального проекта «Развитие АПК», для решения проблем в отрасли в 2006 г. был принят Федеральный закон «О развитии сельского хозяйства». В соответствии с указанным законом Министерство сельского хозяйства РФ совместно с рядом научно-исследовательских организаций разработали Государственную программу развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия (на 2008 – 2012 годы).

Программой предусмотрено достижение среднего уровня рентабельности по отрасли на уровне 10 %, сокращение удельного веса убыточных хозяйств до 30 %, а также увеличение доли отечественных продуктов на рынке, что позволит обеспечить продовольственную безопасность страны.

Однако, выделенных государственных бюджетных ресурсов (из федерального бюджета – 551 млрд. руб., из бюджетов субъектов РФ – еще 544 млрд. руб.), не достаточно для коренного изменения ситуации. В то же время сельское хозяйство как низко рентабельная отрасль пока слабо интересует кредиторов, хотя в сложившихся условиях основным фактором притока инвестиций в сельское хозяйство становится банковский капитал, а основным инструментом – кредитование под залог земли.

Россельхозбанк, созданный в 2000 году, входит в первую десятку крупнейших банков страны. Одним из ключевых направлений в кредитной политике Банка является комплексное развитие сельских территорий. Банк активно занимается кредитованием крестьянских (фермерских) хозяйств и граждан, ведущих личное подсобное хозяйство. С момента своего создания Россельхозбанк целенаправленно выстраивает тесные взаимоотношения с малым агробизнесом и, в том числе, организациями фермерского самоуправления. К настоящему времени в систему земельно-ипотечного кредитования вовлечено почти 300 тыс. га земель сельскохозяйственного назначения.

С 2006 по 2009 гг. в период реализации приоритетного нацпроекта «Развитие АПК» и Государственной программы развития сельского хозяйства фермерские хозяйства получили в Россельхозбанке 26 тысяч кредитов на сумму 54 млрд. рублей, владельцы личных подсобных хозяйств – более 537 тысяч кредитов на сумму 83 млрд. рублей. Кредитами Банка сегодня пользуется каждое седьмое реально действующее крестьянское (фермерское) хозяйство. По заявлению Председателя Правления Россельхозбанка Ю. Трушина, сокращать масштабы кредитно-финансовой поддержки АПК страны Россельхозбанк не будет. Планируется, что до конца 2010 года будет выдано кредитов на 450 млрд. рублей.

Доля Россельхозбанка в объемах кредитной поддержки, оказываемой всеми банками страны малым формам хозяйствования, составляет 75 %, в том числе по сельскохозяйственным кооперативам – свыше 90 %.

Россельхозбанк активно развивает кредитование строительства в сельской местности, инженерного обустройства сельских территорий. В целом, в настоящее время Россельхозбанк предлагает около 30 кредитных продуктов и программ для фермеров, владельцев личных подсобных хозяйств и сельскохозяйственных потребительских кооперативов.

Успешному продвижению банковских продуктов и динамичному росту клиентской базы Россельхозбанка во многом способствовало расширение филиальной сети. В настоящее время Россельхозбанк обладает второй по величине сетью территориальных отделений, в состав которой входят 78 региональных филиалов и более 1500 дополнительных офисов.

В 2011 году планируется увеличение кредитного портфеля Россельхозбанка в сфере малого агробизнеса до 100 млрд. рублей. На сегодняшний день размер кредитного портфеля в сфере малого агробизнеса составляет около 85 млрд. рублей.

Кроме того, в целях кредитования организаций агропромышленного комплекса, крестьянских (фермерских) хозяйств, граждан, ведущих личное подсобное хозяйство, сельскохозяйственных потребительских кооперативов, проведения закупочных интервенций и формирования системы земельно-ипотечного кредитования в 2010 г. размер уставного капитала Россельхозбанка был увеличен до 107 млрд. 48 млн. руб. Доля государства в капитале банка в настоящее время составляет 100 %.

Таким образом, Россельхозбанк, как банк со стопроцентным участием государства, по праву можно считать основным исполнителем Программы развития сельского хозяйства в части финансово-кредитной поддержки сельхозпроизводителей.

Предполагается, что в перспективе кроме ресурсов Россельхозбанка могут использоваться различные схемы привлечения кредитных ресурсов на длительный срок.

1) Заключение банками с юридическими и/или физическими лицами земельно-ипотечных кредитных договоров с оформлением ипотечных закладных.

2) Эмиссия ипотечными банками ипотечных облигаций (эмиссионных ипотечных ценных бумаг) и их продажа на финансовом рынке.

3) Рефинансирование ипотечных банков через механизм выпуска ипотечных облигаций.

4) Рефинансирование кредиторов через систему коллективных инвестиций.

5) Рефинансирование банков через операторов вторичного рынка земельно-ипотечных кредитов.

Нынешний недостаток в мотивации кредитных институтов в поощрении агропрома требуется программно восполнять и нивелировать, в чем первостепенное участие должны принять государство, субсидируя банковские кредиты, тем самым соразмерно предоставляя льготы агробизнесу и, конечно же, сами банки, кредитующие «не вопреки, а во имя», с определенной выгодой для заемщика. Льготы и налоговые послабления, кредитная активность единичных институтов на рынке сельскохозяйственного кредита (фактическая и вынужденная монополия Россельхозбанка), неразвитая правовая база в сфере ипотечного механизма стимулирования агроинвестиций, либеральная позиция Правительства Российской Федерации, выделяющего средства на поддержку АПК в размерах, не провоцирующих инфляцию, но сдерживающих инновационное развитие комплекса – вот интегральное положение переходного периода российской аграрной реформы.

Приоритетный национальный проект «Развитие АПК» и Государственная программа развития сельского хозяйства создают хорошую базу для дальнейшего движения вперед, но нерешенных задач остается еще немало. Для того, чтобы аграрный сектор стал эффективным и конкурентоспособным, производил в необходимых объемах сельскохозяйственную продукцию, был обеспечен соответствующей инфраструктурой, требуются огромные инвестиционные вложения. Исходя из этого, ссудный портфель банков, участвующих в финансировании АПК, должен, по расчетам специалистов, составлять не менее 3 трлн. руб. [46, с. 20].

Таким образом, участие банков в инвестировании предпринимательских структур в аграрном секторе экономики видится обязательным и экономически оправданным стимулом наращивания инвестиционного потенциала отрасли.

ГЛАВА 3. РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО СОВЕРШЕНСТВОВАНИЮ ДЕЯТЕЛЬНОСТИ ИПОТЕЧНЫХ БАНКОВ И РАЗВИТИЮ СИСТЕМЫ ЗЕМЕЛЬНО-ИПОТЕЧНОГО КРЕДИТОВАНИЯ ПРЕДПРИНИМАТЕЛЬСТВА

3.1 Выбор организационно-финансовой структуры по привлечению кредитных ресурсов в систему земельно-ипотечного кредитования предпринимательства

В первой главе были рассмотрены две организационно-финансовые схемы, по которым развивается ипотека в мировой практике: одноуровневая (европейская) и двухуровневая (американская). При современном состоянии банковской системы, нормативно-правовой базы, экономики аграрного сектора и ряда других обстоятельств (обширность территории страны, неравномерность социально-экономического развития регионов, территориальная рассредоточенность сельскохозяйственных земель и т. д.) представляется, что в чистом виде ни одна из рассмотренных выше моделей в России не применима.

Во-первых, обе системы формировались достаточно длительный период времени и никаких предпосылок к тому, чтобы российская система сформировалась по их образцу и подобию быстрее, пока нет.

Во-вторых, применимость вышеуказанных систем в российских условиях существенно ограничена. Это связано с весьма существенными различиями между российской и западной юридической и экономической системами, правовой природой собственности ценных бумаг, особенно в сравнении с англо-американской системой права.

Несмотря на устойчивость и простоту, одноуровневая (европейская) организационно-финансовая схема предполагает наличие крупных специализированных ипотечных кредитных организаций (ипотечных банков) с устоявшейся структурой и обладающих соответствующим опытом работы на земельно-ипотечном рынке. И хотя сегодня количество российских банков, запускающих свои ипотечные программы, имеет тенденцию к росту, эти программы стандартизированы, а объемы кредитования ограничены отсутствием долгосрочных пассивов. Процесс создания российских специализированных банков, соответствующих уровню европейской системы, вряд ли будет быстрым.

Возможно, с развитием земельно-ипотечного рынка и ростом объемов кредитования в России постепенно будут создаваться условия для эффективного функционирования специализированных ипотечных банков. Но для того, чтобы запустить механизм рефинансирования, прежде всего, необходимо создать нормативную правовую основу регулирования для данного типа банков, которой по сути дела еще нет. В рамках совершенствования законодательства предстоит решить целый ряд проблем гражданско-правового характера, касающихся правовых механизмов обеспечения замкнутости системы земельно-ипотечного кредитования, юридического статуса ценных бумаг, используемых для привлечения финансовых средств в систему распределения рисков на земельно-ипотечном рынке, надежности ипотечных активов, лежащих в основе выпуска ценных бумаг и т. д. Кроме того, специализированные кредитные организации менее устойчивы, чем кредитные организации универсального типа, что ставит вопрос о мерах их государственной поддержки и входит в противоречие с концепцией развития конкурентного рынка банковских услуг и экономии расходования бюджетных средств.

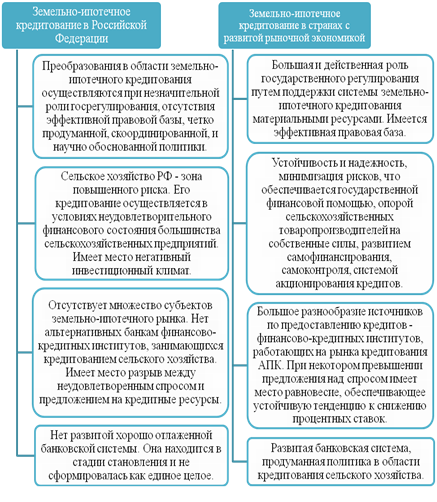

Преимущества западной системы кредитования сельского хозяйства выступают как образец для совершенствования существующей системы кредитования, который, однако, необходимо адаптировать к конкретным условиям нашей страны (см. приложение В).

Представляется, что при создании российской земельно-ипотечной системы субъектов аграрного предпринимательства следует ориентироваться на комбинированный подход, используя элементы как европейской, так и американской ипотечных систем. Необходимо создание такого земельно-ипотечного механизма в России, который отвечал бы потребностям в мобилизации кредитных ресурсов и одновременно был бы понятен и привлекателен для потенциальных инвесторов. Наиболее правильным решением представляется создание таких правовых и организационно-экономических условий для формирования многовариантной незамкнутой системы земельно-ипотечного кредитования, при которых все коммерческие структуры будут заинтересованы работать на данном рынке.

В российских условиях наиболее критичной проблемой земельно-ипотечного кредитования предпринимательских структур в сельском хозяйстве является привлечение долгосрочных финансовых ресурсов, поскольку сегодня практически ни один российский коммерческий банк не в состоянии сформировать кредитный портфель из долгосрочных кредитов, опираясь на краткосрочные источники. Ситуация осложняется тем, что реальная практика кредитования аграрного сектора имеет дело с недостаточно ликвидным имуществом сельскохозяйственных товаропроизводителей и особыми требованиями банковского законодательства к залогу, не дифференцированными применительно к сельскому хозяйству.

Вместе с тем в условиях наметившегося экономического роста и инвестиционной активности агропромышленное производство начало проявлять повышенный спрос на «длинные» деньги, т. е. испытывать реальную потребность в кредитах сроком на 3 – 8 лет с льготным периодом по выплате процентов и субсидированием процентных ставок. Следовательно, банковская система реально нуждается в более устойчивых пассивах и механизмах удовлетворения потребности в «длинных» деньгах. Как уже говорилось выше, наиболее эффективным способом решения данной проблемы является привлечение требуемых средств через рынок ценных бумаг. Таким образом, ключевыми факторами развития массового земельно-ипотечного кредитования в сельском хозяйстве выступают рефинансирования, которые способны обеспечить кредитные организации необходимыми для земельной ипотеки ресурсами.

Рефинансирование характеризует особенность ипотечного рынка – распределение на первичный и вторичный рынки. На первичном рынке происходит оформление ипотечных кредитов под залог земли. Объектом купли-продажи на вторичном рынке являются специальные ценные бумаги, дающие право на получение процентного дохода по кредитам. Это значит, что на первичном рынке образуется имущество, необходимое для обеспечения прав кредиторов по специализированным ценным бумагам на вторичном рынке. Происходящее на вторичном рынке привлечение средств является необходимым условием для выдачи кредитов на первичном ипотечном рынке.

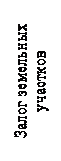

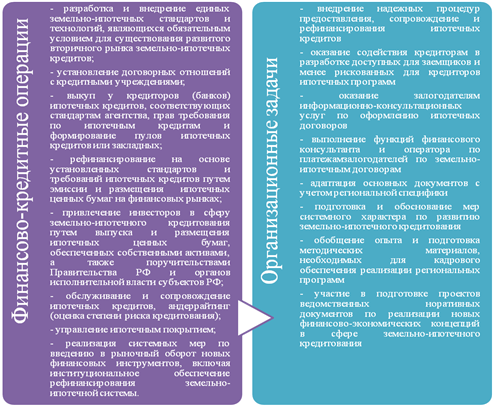

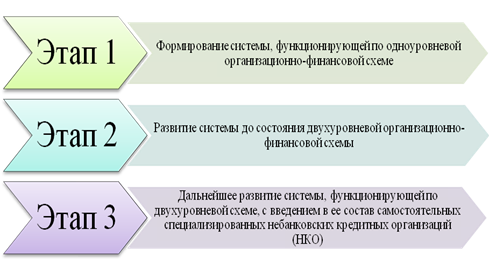

В свою очередь, вторичный рынок распределяется на два сегмента: одноуровневый, когда сами банки эмитируют ипотечные облигации, и двухуровневый, когда за банки это делает специальное финансовое учреждение, предварительно выкупившее у них пул (набор) кредитов.