| Похожие рефераты | Скачать .docx |

Курсовая работа: Реформа обязательного пенсионного страхования

Введение

Любая пенсионная система – это одна из составляющих системы социальной защиты. В любом обществе в той или иной форме действует определенная система социальной защиты населения. Она составляет необходимый и существенный параметр общественного устройства.

В 2002 году по инициативе Президента Российской Федерации В.В. Путина в стране стартовала реформа системы пенсионного обеспечения. В силу вступили принятые Государственной Думой Федеральные законы «Об обязательном пенсионном страховании в Российской Федерации», «О трудовых пенсиях в Российской Федерации», «О государственном пенсионном обеспечении в Российской Федерации».

Изъяны и противоречия, накопившиеся в старой пенсионной модели, поставили ее на грань кризиса, из которого за счет косметических изменений старого пенсионного законодательства, нельзя было выйти. Речь могла идти только о создании новой модели системы пенсионного обеспечения, которая была бы свободна от недостатков и противоречий, характерных для прежней модели.

Ведь за последние годы в стране произошли коренные изменения, преобразившие социально-экономический облик России, поставившие на повестку дня совершенно новые задачи. Можно назвать главные из них:

– социальные гарантии минимального обеспечения в старости;

– связь размера пенсии с размером оплаты труда работников путем учета реального вклада (отчислений) на финансовое обеспечение пенсионной системы;

– регулярное повышение пенсий нынешним пенсионерам и эффективный учет пенсионных обязательств перед ныне работающими гражданами.

По сути дела на решение именно этих задач, выполнив обязательства перед пенсионерами по старому пенсионному законодательству, были направлены изменения в законодательстве, открывающие новые возможности для повышения пенсионных выплат.

Вопрос о рассмотрении и изучении пенсионной реформы в Российской Федерации в настоящее время актуален. Нововведения в пенсионной системе включают в себя задачи, которые предполагают решить основные проблемы старой пенсионной системы. Достижение финансовой сбалансированности пенсионной системы; повышение уровня пенсионного обеспечения граждан; формирование стабильного источника для дополнительных доходов в социальную систему.

Объектом данной курсовой работы является пенсионная система в РФ.

Предмет – процессы реформирования пенсионной системы в РФ.

Цель курсовой работы – изучить пенсионную реформу в РФ.

Задачи:

– Рассмотреть предпосылки проведения реформы

– Изучить аспекты и основные направления реформирования российской системы пенсионного обеспечения;

– Рассмотреть развитие пенсионной системы.

1. Необходимость реформы пенсионного обеспечения в России

Поиски эффективной модели пенсионной системы, вызванные старением населения, ведутся во всех цивилизованных странах, где сложилась традиция социальной ответственности государства перед пожилыми людьми. Примерно десять лет назад начала искать новую модель и Россия. Ныне действующая пенсионная система сложилась еще во времена существования советской системы, когда государство являлось единственным собственником и регулятором практически всех отношений в гражданской и хозяйственной сферах. За это время российская пенсионная система пережила не один кризис – затяжной период дефицита Пенсионного фонда, ее главного финансового института, хроническое состояние неплатежей, шок после дефолта 1998 года и т.д. Каждый из этих кризисов влиял на формирование подходов к решению проблемы.

Каковы же предпосылки необходимости реформирования системы пенсионного обеспечения?

Уже на рубеже 80-х и 90-х годов обнаружился целый ряд недостатков советской пенсионной системы. Важнейшие из них:

• Низкий запас прочности, проявившийся в условиях демографического кризиса и роста численности пенсионеров.

• Низкая дифференциация пенсий как естественное следствие общей уравнительной политики.

• Относительно ранний возраст выхода на пенсию (60 лет для мужчин и 55 лет для женщин), предопределяющий увеличение нагрузки на пенсионную систему в условиях старения населения.

• Широко распространенная практика досрочного выхода на пенсию различных категорий работников, означающая, что средний реальный возраст выхода на пенсию значительно ниже нормативного.

• Особняком стоит вопрос о размере пенсий.

В России пенсионеры, без учета реального вклада в пенсионную систему, получали слишком маленькую – ниже прожиточного минимума – пенсию. За счет граждан, имеющих достаточно высокий заработок и продолжительный стаж, выплачивались пенсии нестрахового характера. Однако не следует упускать из виду, что часть функций по материальному обеспечению пожилых людей была выведена за рамки пенсионной системы и осуществлялась через политику льгот и привилегий, предоставлявшихся многочисленным группам пенсионеров. Речь идет о бесплатных или частично оплачиваемых услугах: транспортных, жилищно-коммунальных, здравоохранительных и т.д. В этих условиях пенсии обеспечивали социально приемлемый уровень материального обеспечения большей части пожилых людей. Уровень пенсионного обеспечения меньше зависел от размера страховых взносов. Все это вынуждало работодателей к поиску все новых способов уклонения от страховых взносов в Пенсионный фонд.[1]

Сегодня пенсионная система России – это рудимент распределительного сознания и распределительных механизмов. Что касается «сознания», то по опросам ВЦИОМ в 51 регионе страны 80% опрошенных считают, что только государство должно нести ответственность за пенсионное обеспечение.[2] Однако следует признать, что уже в начале 90-х государство постепенно стало утрачивать свое тотальное влияние на пенсионное обеспечение. Старая система, которая предполагала прямую зависимость между числом работающих количеством пенсионеров, стала давать сбой. Так в настоящее время 100 активных работающих граждан фактически содержат 60 пенсионеров. В дальнейшем, если не предпринять мер, связанных с реформированием пенсионной системы, этот показатель будет только расти: к 2015 году на сто работающих будет приходиться 70 пенсионеров, к 2023 г. – 80, а в 2056 количество пенсионеров превысит количество работающих и составит 108 человек![3] При этом уровень пенсии обязательно будет снижаться, ведь, согласно расчетов ВЦИОМ, с каждым годом будут понижаться отчисления в Пенсионный фонд. Одновременно следует помнить и о критической ситуации с демографическим положением в России. Еще в марте 2001 года Б. Грызлов, говорил о проблеме 2003 г.: «…Россия находится в состоянии демографического кризиса, грозящего перерасти в демографическую катастрофу».[4] В этом смысле, по словам Б. Грызлова, «по мере старения общества распределительная пенсионная система становилась все менее эффективной экономически, и более того, неплатежеспособной». Вместе с тем, неблагоприятное соотношение численности работающих граждан и пенсионеров в нашей стране определяется не только низкой рождаемостью, но и тем, что в сравнении с развитыми странами у нас установлен самый низкий возраст выхода на пенсию.

При устаревшей распределительной системе, работодателям не выгодно было осуществлять выплаты в ПФ в полном объеме. Единственная возможность улучшить положение дел с пенсиями – это постепенно, планомерно реформировать «причину болезни» – саму пенсионную систему России.

Таким образом, действующая пенсионная модель не удовлетворяла ни граждан, поскольку их пенсии были крайне мизерны, ни работодателей из-за высокого уровня взносов в Пенсионный фонд, ни власть, поскольку низкий уровень пенсий вызывал перманентную социальную и, как следствие, политическую напряженность, ни субъекты Федерации, поскольку распределительная пенсионная система обязывала регионы-доноры отчислять из своих фондов средства на покрытие пенсионных обязательств дотационным регионам. Каков выход из этой ситуации? Очевидно, что повысить размер пенсии можно, лишь повысив доходы самой пенсионной системы. А это напрямую зависело от того, удастся ли создать стимул у работающей части населения к уплате отчислений в Пенсионный фонд. Таким стимулом, согласно концепции пенсионной реформы, должен был стать переход от распределительной к накопительной пенсионной системе. В этом случае, как подчеркивал В. Пехтин, «размер пенсии будет находится в прямой зависимости от заработка работника, а не от запутанных и сложно исчисляемых процентов, как сейчас».[5]

В чем же суть новой концепции пенсионного обеспечения?

Как сказал в одном из своих выступлений Ф. Клинцевич, очевидно, что принятие предложенных Президентом В. Путиным законопроектов позволит «молодым самим заработать себе пенсию и встретить безбедно старость». При этом и Президент, и Правительство шли по пути повышения пенсионного обеспечения: в течении 2000 и 2001 гг. ежеквартально повышался размер пенсий.

Пенсионная реформа предполагала, что пенсия должна складываться из 3 составляющих:

1) базовая часть – одинакова для всех, достигших пенсионного возраста (точнее, зависит от степени ограничения трудоспособности и количества иждивенцев);

2) страховая часть – зависит от страхового (трудового стажа), суммы уплаченных страховых взносов и финансируется за счет текущих поступлений в бюджет Пенсионного фонда, т.е. по распределительному принципу;

3) накопительная часть – финансируется за счет средств, накапливаемых на персональном счете застрахованного лица и финансового результата от их размещения.

Таким образом, чем больше личных накоплений в ПФ, тем выше размер пенсии. Это и есть тот самый накопительный принцип, используемый во многих странах, когда работающее поколение делает отчисления, которые не направляются сразу же на погашение пенсионных выплат пенсионерам. Эти отчисления проходят стадию накопления, а затем инвестируются, после чего вместе с полученными от инвестирования доходами используются для пенсионного обеспечения только тех, кто осуществлял отчисления в накопительную систему.[6]

У накопительной пенсионной системы есть свои неоспоримые преимущества перед распределительной – уравнительной системой. Назовем некоторые:

– накопительная система пенсионного обеспечения не зависит от демографической ситуации в стране, от соотношения работающих и пенсионеров, хотя зависит от темпов экономического роста;

– обеспечивает справедливую дифференциацию пенсий, поскольку их размер в этом случае зависит только от объема накопленных за время работы средств и от эффективности инвестирования его накоплений;

– позволяет, в отличие от распределительной системы, «оживить» накопляемые пенсионные средства, эффективно инвестировав их в экономику страны;

– сочетается с системой конкурирующих друг с другом негосударственных пенсионных фондов, что приводит к демонополизации пенсионной системы, облегчает внедрение рыночных начал в пенсионное страхование;

– позволяет каждому гражданину самому рассчитать приблизительный размер собственной пенсии.

Предлагаемая реформа пенсионного обеспечения – это стратегический вклад в будущее страны, в среднее и подрастающее поколение.

Что не может старая и сможет новая пенсионная система?

При нынешней пенсионной модели никто не может самостоятельно рассчитать свою пенсию, система расчета запутанна, обязательства государства четко не определены.

В случае поэтапной реализации новой пенсионной модели каждый гражданин легко может рассчитать свою пенсию на основе регулярно поступающих к нему данных о пенсионных накоплениях, при этом обязательства государства ясны и конкретны.

В распределительной системе пенсионного обеспечения учитывались либо заработок только за последние два года, либо за любые пять лет подряд, т.е. имелась возможность не платить налоги (взносы) в Пенсионный фонд в течение практически всего периода трудовой деятельности и только в последние два года подумать о пенсии и ее размере.

В новой системе зарплата учитывается в полном объеме и на протяжении всей трудовой деятельности. На перераспределение идет только половина нынешнего тарифа-14%. Вторая половина накапливается в виде пенсионных обязательств государства перед конкретным работником.

В распределительной пенсионной системе отсутствовали реальные стимулы для работника к полному предъявлению зарплаты для уплаты с нее налога и страховых взносов. В итоге взносы выплачивались лишь с легальной части зарплаты, составлявшей в среднем 35,8% от доходов населения, и не превышавшей 10% от общего объема доходов.[7]

Согласно новой системе работник стимулируется к предъявлению полной зарплаты для уплаты с нее налога и страховых взносов. Создаются условия для вывода реальной зарплаты из «тени».

При распределительной пенсионной системе размер пенсий сильно отставал от стоимости жизни и прожиточного минимума пенсионера.

При новой системе появляются условия и возможности для повышения пенсии до уровня прожиточного минимума как за счет вывода размера зарплаты из «тени», так и за счет ее повышения.

Распределительная пенсионная система порождала социальную нестабильность, вызывала конфликт поколений, работников и работодателей, дестабилизировала власть.

Новая система пенсионного обеспечения призвана обеспечить условия для взаимопомощи поколений и социального партнерства.

Распределительная пенсионная система приводила к тому, что сборы на выплату пенсий ложились тяжким бременем на экономику.

Новая система пенсионного обеспечения за счет накопительной части страхового сбора создает инвестиционный ресурс «длинных денег» (со сроком востребования в 25 – 30 лет). Таким образом, пенсионная система не только обслуживает граждан пожилого возраста, но и реально работает на развитие отечественной экономики.[8]

Итак, выделим основные экономические причины пенсионной реформы:

1) устойчивая на протяжении десятилетия тенденция к снижению покупательской способности пенсии;

2) сужение дифференциации размеров пенсий, обусловленное, с одной стороны, стремлением застрахованных к сокрытию своих доходов от уплаты в пенсионное страхование (т.е. занижение базы начисления страховых взносов), а с другой стороны, сохранением жестких ограничений на предельный размер («потолок») пенсий при необходимости перманентного повышения её минимального уровня исходя из покупательной способности пенсии;

3) окончательная утрата связи пенсии с «трудовым вкладом» пенсионера, которая выражалась в том, что размер трудовой пенсии по старости практически не зависел ни от продолжительности трудового стажа, ни от размера заработка, т. к. для исчисления максимальной пенсии могла быть учтена только половина с среднемесячной зарплаты;

4) снижение стимулов к уплате взносов в пенсионную систему не только работодателями, но и самими работниками, которые фактически вступали в «сговор» для сокрытия полной суммы выплат в пользу работника для начисления обязательных пенсионных платежей;

5) ухудшение демографических факторов развития рынка труда, которые проявлялись при прогнозируемом резком сокращении численности населения в трудоспособном возрасте при одновременном росте численности граждан в нетрудоспособном возрасте;

6) сохранение нестабильности финансовых ресурсов для долгосрочного развития системы обязательного пенсионного страхования по причине продолжения спада производства и периодических финансовых кризисов;

7) «замораживание» цены рабочей силы в нашей стране на недопустимо низком для цивилизованного европейского государства с «социально-ориентированной» экономикой (как записано в Конституции Российской Федерации) уровне по причине низких темпов развития отечественной экономики в долгосрочной перспективе[9] .

2. Реформирование системы пенсионного страхования в рф

2.1 Этапы реформирования

Пенсионная реформа является одной из самых сложных и болезненных проблем переходного периода. Неудачи в ее осуществлении ухудшают отношение населения к реформам в целом. Поэтому требования к пенсионной реформе повышенные: реформированная пенсионная система должна иметь прочную финансовую основу, не подверженную разрушению и должна повысить благосостояние всех лиц, которых она затрагивает.

Первая официальная попытка начать пенсионную реформу в России датируется 7 августа 1995 г., когда вышло постановление Правительства РФ №790 «О мерах по реализации концепции реформы пенсионного обеспечения». К работе был привлечен широкий круг специалистов. Международная организация труда (МОТ), Международная ассоциация социального обеспечения (МАСО), Федеральное ведомство страхования служащих ФРГ представили заключение, что «стратегия реформирования пенсионной системы выбрана правильно, отвечает мировому опыту». Критические замечания сводились «к отдельным элементам системы и к отсутствию достаточно разработанных механизмов ее формирования». Концепция реформы в общих чертах подразумевала трехуровневую систему. Часть намеченных мероприятий реформы была реализована. В частности была начата программа ввода персонифицированного учета. Но накопительные механизмы так и не были введены. Причиной стала проблема согласований между заинтересованными государственными структурами на этапе выбора конкретных механизмов. Концепция 1995 года была ориентирована на эволюционное изменение действующей пенсионной системы и не предусматривала резких изменений «правил игры» на пенсионном поле[10] .

Дебаты вокруг пенсионной реформы на правительственном уровне привели к появлению в мае 1998 г. новой правительственной концепции, менее радикальной по сравнению с предыдущими, с более осторожным и длительным внедрением новых принципов. Концепция программы была подготовлена по заказу Минэкономики России группой экспертов Центра макроэкономических исследований, Института социологии, экономики и права и Московского центра Карнеги в рамках подготовки займа Всемирного банка на структурную перестройку системы социальной защиты. Долгосрочный этап предполагал создание многоуровневой системы пенсионного обеспечения, включающей: гарантированный государством всем нетрудоспособным гражданам социальный минимум (1-й уровень); обязательное пенсионное страхование (2-й уровень); дополнительные пенсии за счет негосударственных пенсионных фондов (3-й и последующий уровни).

Следующим документом является принятая постановлением Правительством РФ от 20 мая 1998 г. Программа пенсионной реформы. Августовский кризис 1998 года резко, на некоторое время, снизил актуальность накопительного и условно-накопительного подхода к реформированию пенсионной системы. Однако конфликт между различными группами интересов, представлений о механизмах дальнейшего социально-экономического развития России, а также сложившиеся условия в России не позволили довести до логического конца ни предложения, изложенные в Концепции 1995 года, ни мероприятия, предусмотренные Программой 1998 года.

Третья попытка была начата в ходе разработки новой правительственной программы в 2000 г. Так называемая «программа Грефа» имела специальный раздел, посвященный пенсионной реформе и механизмам введения накопительных принципов. В октябре 2000 г. на заседании Правительства Российской Федерации эти принципы были одобрены и стали приобретать первые конкретные очертания.

В данном документе предполагалось изменить принципы, на которых основывалась вся система пенсионного обеспечения, являющаяся основным механизмом системы социальной защищенности граждан после выхода на пенсию. Основные цели реформы выражены следующим образом: реализация прав граждан на пенсионное обеспечение, финансовая стабильность, создание предпосылок для устойчивого развития пенсионной системы, адаптация системы к развивающимся рыночным отношениям, рационализация и оптимизация условий предоставления и размеров пенсии и повышение эффективности пенсионной системы путем совершенствования системы управления.

Основу социальной политики государства в сфере распределения и потребления составляет гарантированный минимум жизненных благ. Поэтому, в новой пенсионной системе, единая базовая пенсия будет выполнять роль социальной гарантии пенсионерам в части обеспечения минимальных средств к существованию, а основу доходов пенсионеров составят фактически накопленные ими в период активной трудовой деятельности пенсионные права, причем сумма всех доходов застрахованного, учитываемая при определении размера трудовой пенсии, не будет ограничиваться, а при исчислении заработка будет приниматься во внимание весь период трудовой деятельности. Среди прочих принципов реформы пенсионной системы можно выделить обеспечения равных возможностей для разных возрастных когорт ныне работающих граждан.[11]

Пенсионная система в Российской Федерации, как совокупность создаваемых государством правовых, экономических и организационных институтов и норм, имеющих целью предоставление гражданам материального обеспечения в виде пенсии, должна состоять из следующих частей:

Государственное пенсионное обеспечение – часть пенсионной системы, обеспечивающая за счет сумм единого социального налога, зачисляемых в федеральный бюджет, предоставление базовой части трудовых пенсий, базовой части пенсий инвалидам и иждивенцам умершего кормильца, за счет ассигнований из федерального бюджета – социальных пенсий нетрудоспособным гражданам в соответствии с законодательством, а также пенсий лицам, находившимся на федеральной государственной службе или привлеченным к исполнению государственных обязанностей.

Обязательное пенсионное страхование – часть пенсионной системы, обеспечивающая за счет обязательных страховых взносов предоставление страховой и накопительной частей трудовых пенсий наемным и самозанятым работникам, а также страховой части пенсий инвалидам и иждивенцам умершего кормильца.

Дополнительное пенсионное страхование и обеспечение – часть пенсионной системы, обеспечивающая в дополнение к государственному пенсионному обеспечению и обязательному пенсионному страхованию предоставление пенсий за счет накопленных добровольных взносов работодателей и застрахованных лиц.[12]

Пенсионная реформа является одной из самых сложных и болезненных проблем переходного периода, так как затрагивает все слои общества. Это широкая программа, предполагающая решение, как неотложных текущих задач, так и проблем стратегического порядка, направленных на рационализацию и оптимизацию условий и норм пенсионного обеспечения. Неудачи в ее осуществлении определят на многие годы отношение населения к реформам в целом. И, на наш взгляд, с учетом того, что застрахованные будут максимально включены в процесс формирования и выплаты своей трудовой пенсии, система станет более понятна, что, безусловно, приведет к снижению социальной напряженности в стране. Таким образом, следствием пенсионной реформы должно явиться улучшение не только общей экономической, но и социальной ситуации в стране.

2.2 Современный этап реализации пенсионной реформы

С 1 января 2002 г. пенсионная система России действует в новых институциональных рамках, заданных следующими законами:

• ФЗ «Об обязательном пенсионном страховании в РФ»[13] (167-ФЗ от 15.12.2001);

• ФЗ «О трудовых пенсиях в Российской Федерации»[14] (173-ФЗ от 17.12.2001);

• ФЗ «О государственном пенсионном обеспечении в РФ»[15] (166-ФЗ от 15.12.2001);

• ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ» (111-ФЗ от 24.07.2002);

• ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений»[16] (56-ФЗ от 30.04.2008);

Эти законы устанавливают круг участников российской пенсионной системы, порядок формирования пенсионных прав и величину тарифов, виды, основания и размер пенсии, а также источники их финансирования.

Основными участниками пенсионной системы в соответствии с действующим с 2002 г. пенсионным законодательством выступают: работники, работодатели, государство, Пенсионный фонд России (ПФ), негосударственные пенсионные фонды (НПФ).

В соответствии с Законом о трудовых пенсиях трудовая пенсия работника складывается из трех частей: базовой, страховой (условно-накопительной) и накопительной.

Базовая часть пенсии устанавливается в фиксированном размере (450 руб.), дифференцированном по возрасту (900 руб. для лиц старше 80 лет), степени утраты трудоспособности (от 225 до 900 руб.), количеству иждивенцев.

Страховая часть зависит от суммы уплаченных взносов (в числителе) и ожидаемого периода выплаты пенсии (в знаменателе). Страховая и базовая часть в сумме не должны быть ниже 660 руб.[17]

Основания для назначения страховой пенсии – возраст (остался неизменным – 60 лет для мужчин и 55 лет для женщин), наступление инвалидности или потеря кормильца. Пенсии за выслугу лет учитываются теперь в группе пенсий по старости. Существенно сокращены требования к стажу для назначения пенсии по старости: минимальный период страхового стажа ограничен 5 годами.

Учет ранее заработанных пенсионных прав производится по нормам ранее действовавшего законодательства с учетом ограничения на заработки в размере 1,2 по отношению к средней в экономике зарплате. Поскольку в новом законодательстве отсутствуют прямые ограничения на размер трудовой пенсии (кроме опосредованного влияния на нее регрессивной шкалы пенсионных отчислений), по мере увеличения в объеме пенсионного капитала прав, приобретенных в новой системе, дифференциация страховых частей пенсии будет расти. Для тех, кто уже получал пенсию на момент начала реформы, установлено, что после перерасчета размер пенсии не может быть ниже ранее назначенного.

Накопительная часть определяется делением суммы отчислений и инвестиционного дохода на ожидаемый период выплаты пенсии, однако точный механизм определения и выплаты накопительной части пенсии детально не прописан. Учитывая то, что в законе выплата накопительных пенсий планировалась только с 2012 г. (а затем этот срок был передвинут на 2022 г.[18] ), Правительство полагало, что у него есть определенный временной резерв для принятия решения по данному вопросу.

Введение накопительного элемента сопровождалось рядом административных проблем, ставших предметом дискуссии первой половины 2002 г.

Во-первых, дифференциация пенсионных тарифов (по году рождения и заработной плате), направляемых в систему страховых и накопительных счетов, привела к увеличению транзакционных издержек для работодателей.

Во-вторых, распространение охвата пенсионной системой на малые предприятия и самозанятых привела к увеличению налогового бремени, ложащегося на последних.

Несмотря на то, что средства в накопительную систему уже начали поступать в 2002 г., институциональное устройство накопительного элемента было неочевидно. В окончательной редакции закона об инвестировании разрешен переход как в систему, созданную с участием негосударственных пенсионных фондов (далее по тексту НПФ), так и обратно, а все нормы, регулирующие участие НПФ в системе обязательных накоплений, вынесены в Закон «О внесении изменений и дополнений в Федеральный Закон «О негосударственных пенсионных фондах».[19]

Специфической российской проблемой в социальной сфере вообще и пенсионной, в частности, является значительная доля инвалидов, численность которых в настоящее время приближается к 11 млн. человек, что составляет 7,3% от всего населения страны и почти 30% от общего числа получателей пенсий.[20]

Другой особенностью российского пенсионного и трудового законодательства является возможность совмещения получения пенсий и продолжения работы. Каждый пятый российский пенсионер является работающим пенсионером. Общая их численность составляет почти 8 млн. человек.[21]

Для российской пенсионной системы принципиальным является вопрос о фактическом возрасте выхода на пенсию и о масштабном распространении досрочного выхода на пенсию. Согласно данных выборочных социологических обследований, средний возраст оформления пенсии – 53,1 лет. Мужчины оформляют пенсию в среднем в 54,5 лет, а женщины в 52,6 лет. Фактический возраст выхода на пенсию, следовательно, почти на 2,5 года ниже общего у женщин и на 5,5 лет у мужчин.[22]

В соответствии со статьей 7 ФЗ №167 «Об обязательном пенсионном страховании в РФ»[23] застрахованными лицами являются граждане РФ, а также постоянно или временно проживающие на территории РФ иностранные граждане и лица без гражданства:

• работающие по трудовому договору или по договору гражданско-правового характера, предметом которого являются выполнение работ и оказание услуг, а также по авторскому и лицензионному договору;

• самостоятельно обеспечивающие себя работой (индивидуальные предприниматели, частные детективы, занимающиеся частной практикой нотариусы, адвокаты);

• являющиеся членами крестьянских (фермерских) хозяйств и некоторые другие.

К другим относятся:

• работающие за пределами территории Российской Федерации в случае уплаты страховых взносов в соответствии со статьей 29 настоящего Федерального закона, если иное не предусмотрено международным договором Российской Федерации;

• являющиеся членами родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования;

• иные категории граждан, у которых отношения по обязательному пенсионному страхованию возникают в соответствии с настоящим Федеральным законом.

Практически это означает, что под действие пенсионного страхования попадает все занятое население, включая как регулярно занятых, так и самозанятых, за исключением занятых в силовых ведомствах. Точная численность этой категории населения фиксируется в системе персонифицированного учета (далее по тексту – СПУ), однако эти данные, как уже отмечалось, доступны для использования только ПФ.

СПУ предусматривает обязательное открытие индивидуального счета каждого застрахованного лица с фиксацией всех предусмотренных законом страховых взносов работника, а также выдачу каждому застрахованному пенсионного удостоверения застрахованного лица. СПУ является необходимым административным элементом пенсионного страхования, и ее формирование заняло несколько лет. В итоге в стране была создана единая уникальная система, которая в принципе должна была охватить все население, занятое по трудовым договорам и договорам гражданско-правового характера.

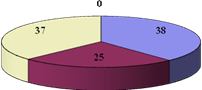

Другая проблема связана с широким распространением на российском рынке труда феномена неформальной занятости. В условиях пенсионной системы смешанного типа, которая включает как страховой, так и накопительный элементы, неформальная занятость, при которой делаются пенсионные отчисления в обе подсистемы, приобретает особое значение. Для ПФ неформальная занятость означает сужение доходной базы, а для населения любые неформальные отношения в части уплаты обязательных пенсионных отчислений ведут к более низкому размеру будущей пенсии, если взять всех не – пенсионеров – трудоспособных и пенсионных возрастов – за 100%, то совсем не платят ЕСН (по причине занятости в армии, МВД и пр., или нелегальной занятости) 32%, платят его хотя бы с части своей зарплаты – 27% и, наконец, скорее всего, уплачивают налог со всего заработка – 41%. Основной контингент плательщиков находится при этом в возрастах 40 лет и старше. В целом доля вероятных плательщиков ЕСН составляет 63%, в том числе 38% – тех, кто не имеет устных договоренностей об оплате труда, то есть платят ЕСН в полном объеме (рис. 1).

пенсионный страхование реформирование правовой

Рис. 1 Доля вероятных плательщиков ЕСН

и пенсионных взносов среди всех респондентов трудоспособных возрастов, %[24]

Из этого следует, что ожидаемой легализации доходов, в том числе трудовых доходов, в результате одновременного действия таких весомых факторов, как снижение ставки подоходного налога, введение новой пенсионной системы, стимулирующей декларацию доходов как базы формирования будущей пенсии, не произошло, что, разумеется, сказывалось на финансовом состоянии пенсионной системы.

Также следует отметить, что существование значительного по масштабу неформального экономического сектора и уклонение работников от взносов в ПФ снижает финансовую ответственность последнего перед будущими поколениями пенсионеров. Между тем в таких координатах выполнение задачи поддержания размера пенсий на достойном уровне в средне- и долгосрочной перспективе существенно осложняется.

Анализ охвата населения пенсионной реформой будет не полным, если не рассмотреть группу населения, которая не относится ни к застрахованным, ни к пенсионерам. Эта группа лиц представляет особый интерес, поскольку по формальным основаниям они не являются участниками российской пенсионной системы, но вопрос в том, обусловлен ли этот феномен действующим пенсионным законодательством или, же отражает неформальные социальные и экономические практики на рынке труда и в прочих экономических сферах.

Формально, т.е. с точки зрения законодательства, в группу «незастрахованные или другие» входят не работавшие учащиеся очной формы, работники силовых ведомств, военнослужащие, а также домохозяйки, длительно занятые в личном подсобном хозяйстве. Как уже упоминалось, реально к ней относятся неформально занятые.

Так, в возрастах до 25 лет в классе «другие» находится 31,4% респондентов, а среди «застрахованных» – 10,6% или в три раза меньше. При этом данная группа более весома в сельских населенных пунктах по сравнению с городскими, 28,1% работает за плату или получает доходы от собственной деятельности, 29% – безработные, домашние хозяйки и занятые в ЛПХ – 20,6%, 17,3% – учащиеся, 1,8% – женщины, находящиеся в отпусках по беременности, родам и уходу за ребенком, 1,5% – длительно или постоянно нетрудоспособные (см. приложение – Табл. 4).[25] Принципиально важным здесь является тот факт, что значительная часть представителей этой группы (чуть менее трети) имеет заработки и тем самым могла бы участвовать в пенсионной системе, однако, как уже отмечалось выше, их занятость имеет неформальный характер и не фиксируется системой персонифицированного учета.

Необходимо отметить, что новая пенсионная система имела своей целью создание страховых механизмов, которые позволили бы усилить ответственность самого работника за свою будущую пенсию и установить связь между ее размером и реальным трудовым вкладом в течение трудовой жизни. Отсутствие такой связи в прежней системе распределительного типа относилось к числу наиболее выраженных ее изъянов.

В ходе пенсионной реформы эта цель во многом была реализована: в 2002–2004 гг. пенсионной системе удалось придать страховой характер, когда доля страховой пенсии составляла более 60% от общего размера и имела тенденцию к росту. Однако события 2005 г. коренным образом изменили это соотношение. Попытка компенсировать экономические потери пенсионеров в связи с монетизацией социальных льгот привели к внеплановой масштабной индексации базовой части пенсии.

План действий Правительства Российской Федерации по реализации в 2006 году положений Программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2006–2008 годы), утвержденный распоряжением Правительства Российской Федерации от 19.01.2006 г. №38-р[26] показал, что необходимо определить механизмы, стимулирующие добровольное участие граждан в формировании накопительной части трудовой пенсии в системе обязательного пенсионного страхования, и регламентирование порядка вступления в такие правоотношения.

В апреле 2008 года такой закон принят, он определяет порядок добровольного вступления в правоотношения по обязательному пенсионному страхованию в целях уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии и устанавливает порядок и условия уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии, взносов работодателя, а также предоставления государственной поддержки формирования пенсионных накоплений.[27]

Цель настоящего Закона – стимулировать формирование пенсионных накоплений и повышение уровня пенсионного обеспечения граждан.

Встала необходимость совершенствования государственного контроля и надзора в сфере инвестирования средств пенсионных накоплений, уточнение прав и обязанностей субъектов отношений по формированию и инвестированию средств пенсионных накоплений, а также предоставление возможности инвестирования средств пенсионных накоплений в ипотечные ценные бумаги, не гарантированные Российской Федерацией.

В рамках ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации»[28] необходимо взять направление на реализацию прав застрахованных лиц в системе обязательного пенсионного страхования на получение накопительной части трудовой пенсии, формируемой в негосударственных пенсионных фондах.

3. Состояние и развитие пенсионной системы в Российской Федерации

В ходе пенсионной реформы, проведенной в 2002 г., сформирована современная российская пенсионная система, составными частями которой являются:

· государственное пенсионное обеспечение;

· обязательное пенсионное страхование;

· негосударственное пенсионное обеспечение (страхование).

Введен накопительный компонент, полноправными участниками которого стали негосударственные пенсионные фонды. Усилены страховые принципы в системе обязательного пенсионного страхования – размер значительной части трудовой пенсии поставлен в зависимость от объема страховых взносов, уплачиваемых в течение трудовой деятельности. Введены механизмы сохранения пенсионных прав граждан, приобретенных до реформы – с учетом трудового стажа и заработка до 1 января 2002 года.

Сегодня численность пенсионеров, состоящих на учете в территориальных органах Пенсионного фонда Российской Федерации, составляет 38,5 млн. человек, из них получают трудовые пенсии – 35,7 млн. человек, в том числе по старости – 30 млн. человек.

Наибольший удельный вес среди пенсионеров, получающих пенсии по государственному пенсионному обеспечению (2,8 млн. чел.), у получателей социальных пенсий – 86,6% (2,4 млн. человек).

Кроме того, пенсии по государственному пенсионному обеспечению получают лица, пострадавшие вследствие радиационных и техногенных катастроф, и члены их семей (9,9%), пенсионеры – военнослужащие и члены их семей (2,7%), пенсионеры – госслужащие (1,4%).

Ожидается, что к 2010 году число получателей трудовых пенсий возрастет на 1,6 млн. чел., в том числе по старости – на 1 млн. чел. Исторический минимум численности пенсионеров пройден в России в 2005 году.

Что касается анализа состояния негосударственного пенсионного обеспечения, являющегося частью пенсионной системы страны, то можно отметить, то идет рост числа вкладчиков и участников негосударственных пенсионных фондов, в которых 6,66 млн. человек добровольно формируют пенсионные накопления (6,8% экономически активного населения России), более 1 млн. человек получают негосударственную пенсию. За период 1998–2006 гг. вкладчиками перечислено в фонды свыше 219 млрд. рублей. Чистый инвестиционный доход от размещения средств пенсионных резервов за эти годы составил суммарно более 250 млрд. рублей. При этом 3,27 млн. человек перевели средства обязательных пенсионных накоплений из Пенсионного фонда Российской Федерации в негосударственные пенсионные фонды.

На предприятиях, где созданы и действуют негосударственные корпоративные пенсионные системы, уровень негосударственной пенсии позволяет уже сейчас обеспечить совместно с трудовой пенсией по старости индивидуальный уровень пенсионного обеспечения работников равный или превышающий 40 процентов от размера утраченного заработка. Средний размер негосударственной пенсии, выплачиваемой фондами, составил более 1245 рублей в 2008 г.[29]

Проблемы развития пенсионной системы

Анализ долгосрочных перспектив пенсионного обеспечения граждан показывает, что если не предпринимать никаких дальнейших действий по развитию пенсионной системы, то:

- трудовая пенсия по старости до 2050 года не будет превышать 1,6–1,7 прожиточных минимумов пенсионера – т.е. уровня, который планируется достичь к концу 2009 года;

- материальное обеспечение 14–15% пенсионеров будет ниже прожиточного минимума даже с учетом предоставляемых мер социальной поддержки;

- доходы обязательного пенсионного страхования в составе единого социального налога будут систематически снижаться по отношению росту фонда оплаты труда, и к 2050 году потребность в средствах на выплату страховой части трудовых пенсий на 86% должна будет обеспечиваться за счет федерального бюджета;

– соотношение назначаемых трудовых пенсий с прежним заработком также будет систематически снижаться: после 2020 года, например 3/4 работников будут иметь заработок свыше 600 тыс. рублей в год и зарабатывать права на будущую пенсию по старости не более 18% прежнего заработка;

– расходы на выплату пенсий сократятся с нынешнего невысокого для мировой практики показателя 4,6% ВВП (среднеевропейский показатель 12% ВВП) до 1,6% ВВП притом, что доля пенсионеров по старости увеличится с 26% до 34% населения страны.

Разумеется, такое прогнозируемое перераспределение ресурсов не в пользу пенсионеров и системное ухудшение их положения не может являться целью государственной социальной политики в сфере пенсионного обеспечения. Также государственная политика не может сводиться к ежегодному обсуждению того, какой именно объем средств федерального бюджета необходимо направлять на покрытие дефицита Пенсионного фонда.

Поэтому Правительство в рамках подготовки Концепции долгосрочного социально-экономического развития Российской Федерации до 2020 года с учетом бюджетных посланий Президента Российской Федерации Федеральному Собранию Российской Федерации от 9 марта 2007 года и от 23 июня 2008 года предложило целевые ориентиры развития пенсионной системы и конкретные механизмы их достижения.

Об этих целевых ориентирах уже сказал Александр Дмитриевич.

Единственное, что хочу добавить, что тот показатель, который мы планируем обеспечить для нынешних пенсионеров и застрахованных лиц, подпадающих под правила «дореформенной» и «новой» пенсионной системы – в 2,5 прожиточного минимума пенсионера был характерен для «советской» системы пенсионного обеспечения нетрудоспособных граждан, которую многие вспоминают как справедливую. Тогда средняя трудовая пенсия (100 руб.) в 2,5 раза превышала минимальную (40 руб.).

Понимая, что достижение достаточного уровня пенсионного обеспечения для лиц «старшего» поколения не терпит отлагательств, в 2011 г. средняя пенсия по старости должна обеспечивать 2, в 2016 г. – 2,5, в 2020 г. – 3 прожиточных минимума пенсионера в Российской Федерации.

А создание для застрахованных лиц, полностью подпадающих под действие «новой» пенсионной системы условий для получения трудовой пенсии по старости на уровне 40% утраченного заработка, на который начислялись страховые взносы, соответствует международным стандартам – Конвенции №102 Международной организации труда. Размер трудовой пенсии по старости по-прежнему будет определяться объемом уплаченных страховых взносов, отраженных на индивидуальном лицевом счете, и ожидаемым периодом ее выплаты. Более того, мы не предполагаем каким-либо искусственным образом повышать размер пенсии до 40% прежнего заработка лицам, которые ограничились лишь незначительным участием в системе обязательного пенсионного страхования, и перераспределять в их пользу средства на обеспечение минимального норматива. Это было бы несправедливо по отношению к большей части граждан, уплачивающих взносы в течение 30–40 лет. А что касается развития негосударственного пенсионного обеспечения, то здесь в качестве целевого ориентира предлагается достижение размеров резервов негосударственных пенсионных фондов 15–20% от стоимости капитализации в 2020 г. Этого достаточно для обеспечения участников фондов (не менее 10% экономически активного населения) негосударственной пенсией в размере до 15% средней заработной платы в стране в ценах 2020 года. В рамках негосударственного пенсионного обеспечения за счет добровольных взносов работодателя и работников должна решаться задача замещения негосударственной пенсией до 40% прежнего заработка, в части превышающей заработок, утрата которого страхуется в системе обязательного пенсионного страхования.[30]

Меры по развитию пенсионной системы

Для решения задач развития пенсионной системы и формирования механизмов достижения целевых ориентиров, а также механизмов устойчивого функционирования пенсионной системы предлагается следующий комплекс мер.

1) повышение уровня пенсионного обеспечения лиц старшего поколения и ликвидация бедности среди пенсионеров за счет:

Первое – увеличения денежной оценки (валоризации) пенсионных прав, приобретенных к моменту начала пенсионной реформы, позволяющей повысить страховую часть трудовой пенсии нынешним пенсионерам, имеющим продолжительный «дореформенный» трудовой стаж и по возрастным ограничениям не способным заработать существенную часть трудовой пенсии по новым правилам.

Здесь стоит подчеркнуть, что средний размер повышения пенсий за счет этой меры составит в 2010 году 1700 руб.

И валоризация будет проводиться в отношении всех лиц, имевших хотя бы месяц трудового стажа и заработок до 01.01.2002 г., при назначении трудовой пенсии с учетом денежной оценки дореформенных пенсионных прав (т.е. приблизительно до 2042–44 года).

Второе – установления принципа назначения социальной пенсии соответствующего вида, если размер трудовой пенсии в совокупности с иными мерами социальной поддержки не обеспечивает пенсионеру прожиточный минимум в Российской Федерации, и адресного доведения размера совокупной выплаты неработающим пенсионерам до указанной величины (установления социальной доплаты).

Третье – финансирования указанного повышения страховой части трудовой пенсии в связи с валоризацией и социальной доплаты за счет средств федерального бюджета;

2) усиление страховых принципов предоставления трудовых пенсий за счет:

Первое – перевода базовой части трудовой пенсии в систему обязательного пенсионного страхования, финансируемую за счет средств страховых взносов, и индексации в составе страховой части трудовой пенсии с учетом роста доходов Пенсионного фонда Российской Федерации в расчете на одного пенсионера, но не свыше роста среднемесячной начисленной заработной платы, при этом трудовая пенсия (до появления первых назначений ее накопительной части) будет состоять только из страховой части и будет увеличиваться по единым, понятным для нынешних пенсионеров правилам, опережая рост цен.

Второе – установления начиная с 2015 года зависимости размера базовой составляющей страховой части трудовой пенсии по старости от продолжительности страхового стажа в момент ее назначения, в том числе установления принципа снижения ее размера на 3% за каждый год, недостающий до нормативной продолжительности страхового стажа (30 лет), и повышения на 6% за каждый год, превосходящий указанную нормативную продолжительность.

Сегодня 2/3 пенсионеров имеют стаж, превышающий 30 лет. При сохранении этой пропорции большинство пенсионеров, которым пенсия будет назначаться впервые начиная с 2015 года, смогут увеличить размер трудовой пенсии с учетом страхового стажа.

3) изменение источников финансирования системы обязательного пенсионного страхования и создание условий для формирования пенсионных прав застрахованных лиц в необходимом объеме, предусматривающее:

Первое – увеличение тарифа страховых взносов, учитываемых на индивидуальных лицевых счетах граждан и определяющих объем приобретаемых пенсионных прав, с 14 процентных пунктов до 16;

Именно такой размер тарифа взносов, учитываемый на индивидуальном лицевом счете, за 30 лет уплаты взносов с учетом базовой составляющей страховой части трудовой пенсии и накопительной частью позволит достичь размера трудовой пенсии не менее 40% прежнего заработка, на который начисляются страховые взносы, в реальном выражении. Прежние заработки за соответствующий период переводятся в цены года назначения пенсии, и с их усредненной величиной сопоставляется размер назначаемой пенсии по старости.

Сегодня индивидуально учитываемые взносы в размере 14% уплачиваются в составе единого социального налога (20% на пенсионные цели). При этом с заработков сверх 280 тыс. руб. в год взносы уплачиваются в размере 5,5%, с заработка сверх 600 тыс. руб. в год не уплачиваются. Это означает, что за 30 лет уплаты взносов с учетом базовой части пенсии невозможно «заработать» право на пенсию по старости, выплачиваемую в среднем 19 лет, превышающую 32–34% прежнего заработка в пределах 280 тыс. руб. в год. Для заработков сверх 280 тыс. рублей – втрое меньший показатель замещения этих заработков будущей пенсией. Однако просто скорректировать ставку и границы взноса в составе налога недостаточно. Налог по своей природе является безвозмездным платежом. С объемом его уплаты невозможно связать выплаты по обязательному социальному страхованию, основным принципом которого является эквивалентность взносов и страховых выплат. В рамках налоговых платежей не может быть реализован принцип равенства прав застрахованных лиц и обязанностей страхователей, а также принцип достаточности взносов для предоставляемого страхового обеспечения. Поэтому предлагается восстановить страховой источник финансирования обязательного пенсионного страхования в качестве основного.

Второе – прекращение взимания страховых взносов с заработка, превышающего первый порог регрессии (в условиях 2008 года – 280 тыс. руб. в год, или около 135% среднемесячной начисленной заработной платы в стране), определение указанной величины в качестве предельного размера годового заработка, на который начисляются страховые взносы, и введение ежегодной индексации этого предельного размера в связи с ростом средней заработной платы. Заработок 82% работников не превышает 135% среднемесячной заработной платы в стране. При ежегодной индексации предела для начисления страховых взносов по росту средней заработной платы в системе обязательного социального страхования всегда будут полностью охватываться заработки 82% работников. Страхование утраты заработка остальных 18% работников в части, превышающей 135% среднего в стране, на случай утраты ими трудоспособности должна осуществляться за счет средств работодателя или работников вне рамок обязательного страхования – в системе негосударственного пенсионного обеспечения и в рамках иных формах добровольного страхования.

Третье – введение солидарной части тарифа страховых взносов, которая в совокупности со средствами Фонда национального благосостояния и трансфертами из федерального бюджета должна обеспечивать исполнение солидарных обязательств в системе обязательного пенсионного страхования, целевой источник финансирования которых в настоящее время отсутствует.

Четвертое – установление единого для всех организаций и работодателей тарифа страховых взносов, независимо от отраслевой принадлежности, а также установление переходного периода до 2015 года, в течение которого для организаций в сфере высоких технологий и сельского хозяйства, применяющих специальные режимы налогообложения или имеющих льготы по уплате ЕСН, часть увеличенного тарифа страховых взносов компенсируется за счет средств федерального бюджета, с поэтапным снижением размера компенсации[31] .

Стоимость страхового года определяется как тариф, умноженный на минимальный размер оплаты труда и на 12 месяцев. Минимальный размер оплаты труда начиная с 01.01.2009 будет устанавливаться на уровне прожиточного минимума трудоспособного населения, как это предусмотрено в Трудовом кодексе Российской Федерации (4330 руб.). В 2010 году стоимость страхового года в системе обязательного пенсионного страхования составит около 16000 руб. Такой должна быть установлена годовая величина обязательного платежа в фиксированном размере для индивидуальных предпринимателей и приравненных к ним категорий самозанятых граждан (сегодня 150 руб. в месяц, или 1800 руб. в год). Для взносов страхователей эта мера будет носить страховочный характер, поскольку зарплата не может быть ниже минимального размера оплаты труда.

В сравнении с зарубежными странами тариф взносов на обязательное пенсионное страхование в размере 26% не является сколько-нибудь чрезмерным. Общий объем отчислений на все виды социального страхования в развитых европейских странах составляют 44–50%, при этом в среднем более 2/3 страхового тарифа приходится на работодателя, менее трети – на работников. В российских условиях вопрос об участии работников в формировании средств обязательного социального страхования ставить преждевременно. Для этого необходимо достижение, по крайней мере, европейского уровня оплаты труда (минимальный при полной занятости – свыше 1100 евро в пересчете на месяц (пересчет с почасового минимального норматива), средний – более 1500 евро в месяц). Кроме того, надо иметь ясные ответы, что даст система обязательного социального страхования сверх действующих норм, если работникам будет предложено участвовать в ее финансировании.

4) совершенствование накопительной составляющей пенсионной системы за счет:

– стимулирования добровольного формирования гражданами пенсионных накоплений в системе обязательного пенсионного страхования при софинансировании за счет средств Фонда национального благосостояния;

– введения механизмов, гарантирующих передачу в негосударственные пенсионные фонды и управляющие компании по выбору застрахованного лица сумм страховых взносов на накопительную часть трудовой пенсии, начисленных, но своевременно не уплаченных страхователем;

– расширения инвестиционного портфеля государственной управляющей компании в целях предоставления возможности повышения доходности инвестирования средств пенсионных накоплений до уровня, не ниже роста цен, при условии обеспечения надежности этих вложений.

Реализация мер по развитию пенсионной системы должна сопровождаться масштабной информационной кампанией, с целью побудить работающих граждан к активному участию в формировании своих пенсионных прав на будущую пенсию и дать объективную информацию о состоянии и перспективах пенсионного обеспечения.

По словам Т.А. Голиковой: «Конечно, было бы неправильным не сказать, что те временные трудности, с которыми мы сегодня сталкиваемся, мы не учитываем при формировании предложений по совершенствованию пенсионного законодательства. Безусловно, все наши предложения и все наши оценки, которые мы на сегодняшний день делаем, они так или иначе будут трансформированы на те прогнозные оценки, которые складываются сегодня в условиях глобального финансового кризиса, но это не должно быть поводом для того, чтобы мы останавливали работу по совершенствованию пенсионного законодательства»[32] .

Заключение

Пенсионное обеспечение – базовая и одна из самых важных социальных гарантий стабильного развития общества, непосредственно затрагивает интересы граждан страны. Важное значение оно приобрело в период радикальной экономической перестройки в России, где в настоящее время проживает свыше 37,8 млн. престарелых, инвалидов и членов семей, потерявших кормильца.

Пенсионная система сложилась, когда экономические отношения базировались исключительно на государственной собственности и государство жёстко регулировало все сферы жизни общества. С помощью пенсионного обеспечения решались многие несвойственные для неё задачи. В частности, в целях привлечения работников на работы, связанные с неблагоприятными условиями труда, в районы Крайнего Севера создано было законодательство, которое предусматривало снижение установленного пенсионного возраста. Значительные преимущества были установлены для назначения пенсии за выслугу лет.

Недостатки финансовой базы пенсионного обеспечения в немалой степени объясняются отсутствием какой-либо заинтересованности граждан в перечислении страховых взносов в пенсионный фонд из-за их обезличивания и из-за того, что сумма поступавших страховых взносов не влияла на размер получаемой пенсии. Происходил процесс постоянного уменьшения дифференциации размеров пенсии.

На финансовую устойчивость пенсионной системы оказало также влияние низкого соотношения численности между лицами трудоспособного возраста и пенсионерами. Число пенсионеров растёт, численность работающих снижается, что приводит к увеличению нагрузки на них по покрытию расходов на пенсионное обеспечение. В настоящий момент в РФ на одного пенсионера приходится только 1,4 работающих.

Основными причинами по коренному изменению пенсионных отношений стали следующие: низкий размер пенсии, малый учёт вклада тех, кто много зарабатывает и делает большие пенсионные взносы, сложность и запутанность пенсионного законодательства. Все эти причины обусловили необходимость реформирования системы пенсионного обеспечения РФ.

Принятие пакета новых законов в конце 2001 года позволяют решить несколько возникших на тот момент задач.

Первая задача пенсионной реформы – вывести скрытые части зарплат из тени и увеличить за счёт этого поступления средств для выплаты пенсий сегодняшним пенсионерам. С учётом размеров скрытой части заработной платы возможен рост в 2 – 2,5 раза.

Второй задачей пенсионной реформы является создание стимулов для работающих к полной уплате взносов со всего объёма своих доходов. Для этого была отменена система учёта пенсионных прав (по стажу работы и по размеру заработка за два последних года), поскольку она не полностью учитывает вклад каждого человека в доходы пенсионной системы. Новая пенсионная модель, во-первых, учитывает весь денежный капитал, внесённый каждым гражданином за каждый год и месяц своего трудового стажа, и, во-вторых, закрепляет их в виде обязательств государства персонально перед каждым работником. А потом после его выхода на пенсию, эти обязательства должны выполняться в полном объёме, с учётом всех повышений и индексаций, проводившихся за годы его трудовой деятельности.

При этом средства, перечисляемые в пенсионную систему, должны обеспечивать гражданину более высокий доход, чем сбережения их в банке или страховой компании.

Третья задача, которую должна решить реформа, это обеспечить прозрачность пенсионной системы. Каждый год работник должен получать отчёт о состоянии заработанных им пенсионных прав – в каком объёме перечислены взносы за него его работодателем, каков общий объём пенсионного капитала, начисленного ему за все годы работы, в каких объёмах он индексировался.

Стратегия реформы пенсионной системы должна базироваться на некоторых исходных предпосылках концептуального характера, а также положениях Конституции Российской Федерации:

– многоуровневый характер пенсионной системы и возможность её развития;

– проектируемая система должна строиться на основе социального консенсуса и распределения финансового «бремени» между субъектами пенсионного обеспечения (государства, работодателей и работников).

Всё это является элементом реализации реформирования пенсионной системы. Главное при этом, чтобы конституционные гарантии уровня жизни пенсионеров не только не снижались, но и укреплялись, а на переходный период государство предусмотрело комплекс резервных мероприятий, направленных на предупреждение социальных и финансовых кризисов пенсионной системы.

Реформирование пенсионной системы требует комплексного подхода. Невозможно реформировать пенсионную систему в отрыве от реформы заработной платы и системы налогообложения, развития финансовой инфраструктуры экономики.

Изменение механизма финансирования и исчисления пенсий должно обеспечивать повышение устойчивости пенсионной системы, справедливое определение размера пенсий. Введение пенсионных накоплений и активное привлечение негосударственных структур наряду с жёстким контролем за всем процессом позволяет существенно изменить состояние пенсионной системы в России, дав её гражданам возможность реально влиять на размер своей будущей пенсии

Список литературы

1. Конституция Российской Федерации от 12 декабря 1993. – М.: Издательский дом «Литера», – 2008. – 64 с.

2. Закон РФ «Об обязательном пенсионном страховании в Российской Федерации» №167 – ФЗ от 15.12.01 г.

3. Закон РФ «О государственном пенсионном обеспечении в РФ»: от 15 декабря 2001 №166-ФЗ (в ред. от 09.04.2007 №43-ФЗ)

4. Закон РФ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» №111 от 24.07.02 г.

5. О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений: Федеральный закон РФ от 30.04.2008 №56-ФЗ (полностью вступает в силу с 1 января 2009 г.) // Собрание законодательства Российской Федерации. – 2008. – №18. – Ст. 1943.

6. Закон РФ «Об индивидуальном (персонифицированном) учете в системе государственного пенсионного страхования» №27-ФЗ от 1.04.96 г.

7. Закон РФ «О трудовых пенсиях в Российской Федерации» №173-ФЗ от 17.12.01 г.

8. Алехин М. О пенсионной реформе / М. Алехин [Электронный ресурс] Режим доступа: http: //www.rospensia.ru

9. Городецкий В.С. Пенсионная реформа в России / В.С. Городецкий [Электронный ресурс] / Режим доступа: http://www. reformy.ru.

10. Колесник А.П. Вопросы развития пенсионной системы России / А.П. Колесник // Пенсия, 2004. №3.-С. 53.

11. Малева Т.М., Синявская О.В. Пенсионная реформа в России: история, результаты, перспективы / Т.М. Малева, О.В. Синявская / Аналитический доклад // Независимый институт социальной политики. – М.: Поматур, 2005. – С. 23.

12. Михайлова О.Б. Пенсионное страхование: теория и практика // Финансовый менеджмент. – 2008. – №1. – С. 25–33.

13. Михальчук В.Ю. Пенсионная система России: перспективы развития // Финансы. – 2007. – №7. – С. 59–62.

14. Морро Г.И. О необходимости пенсионной реформы / Г.И. Морро [Электронный ресурс] / Режим доступа: http: //viperson.ru

15. Накопительная система – благополучная старость [Электронный ресурс] Режим доступа: http: //www.rospensia.ru

16. Недосекин А.О. Проблемы управления инвестициями Пенсионного фонда РФ – На сайте www.finansy.ru .

17. О Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2006–2008 годы): распоряжение Правительства РФ от 19 января 2006 №38-р // Собрание законодательства Российской Федерации. – 2006. – №5. – Ст. 589.

18. Роик В. Отечественная пенсионная система: причины и пути преодоления финансовой нестабильности // Человек и труд. – 2005. №9. – С. 36–41.

19. Россияне признают необходимость пенсионной реформы [Электронный ресурс] / Режим доступа: http: // www.vsl-gates.ru

20. Сведения о численности пенсионеров и суммах назначенных им пенсий в целом по Российской Федерации по состоянию на 1 января 2008 года [электронный ресурс] / Режим доступа: http: //www.pfrf.ru

21. Статистические данные о развитии пенсионного страхования // Официальный сайт ПФ РФ [Электронный ресурс] / Режим доступа: http: //www.pfrf.ru

[1] Городецкий В.С. Пенсионная реформа в России / В.С.Городецкий [Электронный ресурс] / Режим доступа: http://www.reformy.ru.

[2] Морро Г.И. О необходимости пенсионной реформы / Г.И.Морро [Электронный ресурс] / Режим доступа: http: //viperson.ru

[3] Городецкий В.С. Пенсионная реформа в России / В.С.Городецкий [Электронный ресурс] / Режим доступа: http://www.reformy.ru.

[4] Морро Г.И. О необходимости пенсионной реформы / Г.И.Морро [Электронный ресурс] / Режим доступа: http: //viperson.ru

5 Алехин М. О пенсионной реформе / М. Алехин [Электронный ресурс] Режим доступа: http: //www.rospensia.ru

6 Накопительная система – благополучная старость [Электронный ресурс] Режим доступа: http: //www.rospensia.ru

7 Россияне признают необходимость пенсионной реформы [Электронный ресурс] / Режим доступа: http: // www.vsl-gates.ru

[8] Моро Г.И. О необходимости пенсионной реформы / Г.И.Морро [Электронный ресурс] / Режим доступа: http: //viperson.ru

9 Конституция Российской Федерации от 12 декабря 1993г. – М.: Издательский дом «Литера». – 1999. – С.6.

[10] Малева Т.М., Синявская О.В. Пенсионная реформа в России: история, результаты, перспективы / Т.М. Малева, О.В. Синявская / Аналитический доклад // Независимый институт социальной политики. — М.: Поматур, 2005. – С. 23.

[11] Колесник А.П. Вопросы развития пенсионной системы России / А.П. Колесник // Пенсия, 2004. №3.-С.53.

[12] Городецкий В.С. Пенсионная реформа в России / В.С.Городецкий [Электронный ресурс] / Режим доступа: http :// www . reformy . ru .

[13] Об обязательном пенсионном страховании: федер. закон РФ от 15 декабря 2001 № 167-ФЗ (в ред. от 02.11.2006 № 492-О) // Собрание законодательства Российской Федерации.- 2001.- №51.- Ст. 4832.

[14] О трудовых пенсиях в Российской Федерации: федер. закон РФ от 17 декабря 2001 № 173-ФЗ (в ред. от 01.12.2007 № 312-ФЗ) // Российская газета.- 2001.- 20 декабря.- №247.

[15] О государственном пенсионном обеспечении в РФ: федер. закон РФ от 15 декабря 2001 № 166-ФЗ (в ред. от 09.04.2007 № 43-ФЗ) // Российская газета.- 2001.- 20 декабря.- №247.

[16] О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений: федер. закон РФ от 30.04.2008 № 56-ФЗ (полностью вступает в силу с 1 января 2009 г.) // Собрание законодательства Российской Федерации. – 2008. - №18. – Ст.1943.

[17] Малева Т.М., Синявская О.В. Пенсионная реформа в России: история, результаты, перспективы / Т.М. Малева, О.В. Синявская / Аналитический доклад // Независимый институт социальной политики. — М.: Поматур, 2005. – С. 23.

[18] Там же. С. 25.

[19] О внесении изменений и дополнений в Федеральный закон «О негосударственных пенсионных фондах»:Федеральный закон от 10 января 2003г. № 14-ФЗ // Пенсия.- 2003.- №1.- С.5.

[20] Там же. С. 34.

[21] Сведения о численности пенсионеров и суммах назначенных им пенсий в целом по Российской Федерации по состоянию на 1 января 2008 года [электронный ресурс] / Режим доступа: http: //www.pfrf.ru

[22] Колесник А.П. Вопросы развития пенсионной системы России / А.П. Колесник // Пенсия, 2004. №3.-С.53.

[23] Об обязательном пенсионном страховании: Федеральный закон РФ от 15 декабря 2001 № 167-ФЗ (в ред. от 02.11.2006 № 492-О) // Собрание законодательства Российской Федерации. – 2001. - № 51. – ст. 4832.

[24] Малева Т.М., Синявская О.В. Пенсионная реформа в России: история, результаты, перспективы / Т.М. Малева, О.В. Синявская / Аналитический доклад // Независимый институт социальной политики. — М.: Поматур, 2005. – С. 40.

[25] Статистические данные о развитии пенсионного страхования //Официальный сайт ПФ РФ [Электронный ресурс] / Режим доступа: http: //www.pfrf.ru

[26] О Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2006-2008 годы): распоряжение Правительства РФ от 19 января 2006 № 38-р // Собрание законодательства Российской Федерации.- 2006.- №5.- Ст. 589.

[27] О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений: Федеральный закон РФ от 30.04.2008 № 56-ФЗ (полностью вступает в силу с 1 января 2009 г.) // Собрание законодательства Российской Федерации. – 2008. - №18. – Ст.1943.

[28] Об инвестировании средств для финансирования накопительной части трудовой пенсии в РФ: федер. закон РФ от 24 июля 2002 № 111-ФЗ (в ред. от 02.02.2006) // Собрание законодательства Российской Федерации.- 2006.- №5.- Ст. 589.

[29] О Программе социально-экономического развития Российской Федерации на среднесрочную перспективу (2006-2008 годы): распоряжение Правительства РФ от 19 января 2006 № 38-р // Собрание законодательства Российской Федерации.- 2006.- №5.- Ст. 595.

[30] Роик В. Отечественная пенсионная система: причины и пути преодоления финансовой нестабильности // Человек и труд. – 2005. № 9. – С. 36-41.

[31] Малева Т.М., Синявская О.В. Пенсионная реформа в России: история, результаты, перспективы / Т.М. Малева, О.В. Синявская / Аналитический доклад // Независимый институт социальной политики. — М.: Поматур, 2005.

[32] Алехин М. О пенсионной реформе / М. Алехин [Электронный ресурс] Режим доступа: http: //www.rospensia.ru

Похожие рефераты:

Индивидуальный (персонифицированный) учет в системе государственного пенсионного страхования

Проект мероприятий по созданию страховой компании

Пенсионная система Российской Федерации и пути ее дальнейшего совершенствования

Анализ программ государственного софинансирования пенсий

Реформирование пенсионной системы РФ (на примере УПФР г. Нефтекамска и Нефтекамского района)

Реализация пенсионной реформы на региональном уровне Ленинский ОПФ

Пенсионный фонд Российской Федерации

Сравнительный анализ систем негосударственного пенсионного страхования в России и за рубежом

Анализ теоретического аспекта системы обязательного пенсионного страхования России

Негосударственные пенсионные фонды

Законодательно-правовые аспекты социальной работы на примере пенсионного обеспечения

Современное пенсионное обеспечение в Российской Федерации

Сущность и функции финансов предприятия и их влияние на результат

Характеристика действующего пенсионного законодательства

Государственное обязательное страхование в России: процесс становления и проблемы развития

Условия назначения трудовых пенсий в рамках реформирования пенсионной системы в России