| Скачать .docx |

Курсовая работа: Оценка прибыльности основных направлений банковской деятельности

Введение

Кредит – это экономические (денежные) отношения, связанные с размещением временно свободных денежных средств на условиях срочности, платности, возвратности. Кредит представляет собой наиболее развитую форму движения товаров и денег. В этом качестве он проявляется как результат эволюции товарно-денежных отношений, форм стоимости, функций денег и системы рынков.

По вопросу о необходимости кредита российские предприниматели разделились на два лагеря. Представители товаропроизводящих хозяйственных структур – реального сектора экономики полагают, что вследствие инфляции и высоких ставок рефинансирования Центрального банка, т.е. дороговизны кредита, его использование в кругообороте капитала экономически невыгодно. Поэтому производственно-финансовая деятельность таких предпринимателей всецело осуществляется на основе самофинансирования, т.е. без привлечения банковского кредита.

Другая группа предпринимателей, представляющих торгово-закупочные структуры, где период кругооборота капитала значительно ниже, чем в промышленности и строительстве, считает, что без привлечения кредита предпринимательство невозможно. В этой отрасли создание товарных запасов осуществляется в основном за счет банковских ссуд.

Поскольку кредит есть объективная экономическая категория, существующая независимо от воли и сознания людей, ряд причин обусловливают его объективную необходимость. Одна из таких причин – различная скорость кругооборота индивидуальных капиталов в отраслях народного хозяйства.

Тема данной курсовой работы: «Анализ состояния и организация кредитования физических лиц в банковских учреждениях РФ». Актуальность этой темы заключается в том, что на данном этапе развития в России кредитование физических лиц набирает все большие обороты в развитии. В нашей стране каждый пятый житель получал когда-либо ссуду в банковских учреждениях. Объектом исследования выбран коммерческий банк ОАО «ТрансКредитБанк». Целью данной работы является анализ и характеристика кредитной работы ОАО «ТрансКредитБанка» с физическими лицами. Поставлены следующие задачи:

· рассмотрение теоретических основ функционирования кредитной системы РФ;

· охарактеризовать с экономической точки зрения ОАО «ТрансКредитБанк» посредством изучения консолидированного баланса выбранного банка;

· обозначить пути совершенствования в кредитной работе.

1. Кредитная система Российской Федерации

Современная кредитная система РФ представляет собой результат длительного исторического развития и приспособления к потребностям развития рыночной экономики. Кредитная система, если рассматривать ее с институциональной точки зрения, представляет собой комплекс валютно-финансовых учреждений, активно используемых государством в целях регулирования экономики. Кредитная система опосредствует весь механизм общественного воспроизводства и служит мощным фактором концентрации производства и централизации капитала, способствует быстрой мобилизации свободных денежных средств и их использованию в экономике страны.

Банковская система в России, таким образом, сформировалась действительно, как двухуровневая.

I уровень – Центральный банк Российской Федерации;

II уровень – коммерческие банки и некоторые другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

Центральный банк Российской Федерации является главным банком государства. Он независим от распорядительных и исполнительных органов власти. ЦБ РФ – экономически самостоятельное учреждение. Он осуществляет свои расходы за счет собственных доходов и выполняет ряд важных функций, среди которых следует выделить:

– эмиссию банкнот;

– хранение государственных золотовалютных резервов;

– хранение резервного фонда других кредитных учреждений;

– денежно-кредитное регулирование экономики;

– кредитование коммерческих банков и осуществление кассового обслуживания государственных учреждений;

– проведение расчетов и переводных операций;

– контроль за деятельностью кредитных учреждений.

Второй уровень банковской системы представлен, прежде всего, сетью коммерческих банков, обеспечивающих кредитно-расчетное обслуживание субъектов хозяйственной жизни. Операции коммерческого банка подразделяются на пассивные (привлечение средств) и активные (размещение средств). Кроме того, банки могут заниматься посредническими операциями (по поручению клиента на комиссионной основе) и доверительными операциями (управление имуществом, ценными бумагами). Особыми функциями коммерческих банков являются следующие:

– являются посредниками в кредите и платежах между субъектами экономики;

– являются агентами ЦБ РФ в денежно-кредитном и валютном регулировании и контроле, в рамках которого:

– участвуют в процессе создания денег (пропускают деньги в экономику)

– являются посредниками (официальными дилерами ЦБ РФ) в операциях с государственными ценными бумагами.

Коммерческий банк создается по инициативе учредителей, которые заинтересованы в его создании и согласны принять участие в формировании его уставного капитала.

Учредителями могут быть физические и юридические лица, участие которых в создании банка не запрещено действующим законодательством.

Функциями учредителей коммерческого банка являются:

– оформление всех документов, необходимых для создания банка;

– обеспечение материально-технической базы;

– выбор видов банковской деятельности;

– определение круга клиентов банка.

При создании коммерческого банка ему выдается лицензия на совершение банковских операций, в которой указаны виды разрешенных операций и валюта, в которой они могут осуществляться.

Наряду с коммерческими банками в Российской Федерации функционирует ряд специальных банков. К ним относятся ипотечные банки, кредитующие под залог недвижимости; земельные банки, занимающиеся кредитованием под залог земельных участков; инвестиционные банки, осуществляющие операции по выпуску и размещению корпоративных ценных бумаг. Начался процесс формирования и муниципальных банков, призванных обеспечивать исполнение местных бюджетов, перераспределение с помощью кредита временно свободных финансовых ресурсов в рамках муниципальной собственности. Система специальных банков в силу несовершенства и отсутствия необходимой законодательной базы только начинает складываться.

Особое место в кредитной системе занимает Внешэкономбанк, преобразованный в банк по обслуживанию внешнего долга Российской Федерации, a также Банк реконструкции и развития, созданный государством для финансирования правительственных целевых программ общегосударственного и регионального характера с использованием бюджетных ресурсов на выдачу льготных кредитов.

Далее в кредитной деятельности представлены уже институты (учреждения) парабанковского сектора. Таким образом, именно в кредитную системы входят эти организации – коммерческие и некоммерческие. Последним запрещено осуществлять банковские операции.

В числе некоммерческих объединений надо назвать союзы и ассоциации кредитных организаций, не преследующие цели извлечения прибыли. Эти объединения создаются для защиты и представления интересов своих членов, координации их деятельности, развития межрегиональных и международных связей, удовлетворения научных, информационных и профессиональных интересов, выработки рекомендаций по осуществлению банковской деятельности.

В кредитной системе в институциональном плане можно выделить также холдинги, группы и иные объединения банков.

Холдинги создаются путем получения основной кредитной организацией в силу преобладающего участия в уставном капитале одной или нескольких кредитных организаций, либо в соответствии заключенным договором возможности определять принимаемые им решения.

Группы кредитных организаций (не менее двух) образуются для совместного осуществления банковских операций на основе заключения соответствующего договора.

Помимо банковских учреждений во второй уровень кредитной системы входят также специальные финансово-кредитные институты. К таким институтам относятся инвестиционные и финансовые компании, пенсионные фонды, ссудо-сберегательные ассоциации, кредитные союзы, ломбарды и страховые учреждения. Они аккумулируют средства населения и юридических лиц, осуществляют кредитование предприятий и граждан, выступают посредниками на рынке межбанковских кредитов, выполняют доверительные операции.

Инвестиционные компании занимаются кредитованием мелких и средних фирм. В отличие от инвестиционных банков, они кредитуют своих клиентов на менее продолжительный срок и в менее значительных масштабах.

Финансовые компании осуществляют кредитование клиентов посредством покупки у них долговых обязательств. Различают две основные группы этих кредитных учреждений: холдинг-компании и компании, обслуживающие потребительский кредит.

Пенсионные фонды бывают государственными и негосударственными.

Ссудо-сберегательные ассоциации привлекают средства населения (в сберегательные вклады, чековые депозиты) и размещают их под залог недвижимости. Ссудо-сберегательные ассоциации могут быть организованы как взаимные компании (кооперативы) или как фондовые компании (акционерные общества).

Кредитные союзы являются разновидностью кооперативов, создаваемых на паях отдельными группами населения для краткосрочного кредитования их участников (для строительства или ремонта домов, приобретения автомобилей и т.д.).

Ломбарды осуществляют кредитование населения под залог ценных вещей. Страховые учреждения представляют собой финансово-кредитные учреждения. С одной стороны они относятся к институциональной финансовой системе, так как основным направлением их деятельности является формирование страховых фондов. С другой стороны, они относятся к кредитной институциональной системе, так как им официально разрешена кредитная деятельность. Страховые организации размещают денежные средства созданных ими фондов на условиях срочности, возвратности, платности с целью их оптимизации.

Активно развивается также коммерческое и внутрифирменное кредитование. Устанавливаются тесные связи между различными звеньями кредитной системы и рынком ценных бумаг.

Таким образом, в Российской Федерации постепенно формируется кредитная система, которая строится на тех же принципах, что и в странах с развитой рыночной экономикой.

В настоящее время наиболее заметным явлением в кредитной системе можно считать концентрацию и централизацию банковского капитала. Выделяются крупные банки, сосредоточивающие у себя значительную долю ресурсов, операций и персонала банковской системы. Они постепенно занимают господствующее положение на рынке ссудных капиталов. Их размеры возрастают за счет расширения обслуживания крупной клиентуры, привлечения новых вкладчиков, получения высокой прибыли.

Острая конкуренция в банковском деле ведет к вытеснению мелких кредитных учреждений.

Таким образом, хотя структура кредитной системы и ее банковская основа денежного кредитования в нашей стране приблизилась к типичной для большинства современных промышленно развитых стран, ей еще предстоит проявить себя в качестве полноценного, эффективного фактора рыночной экономики в целом.

Возможно и с учетом той степени развитости банковской кредитной системы или иных ее структурах звеньев, связанных с кредитной деятельностью в этих странах. Отметим также, что в этом отношении современные промышленно развитые западные страны существенно отличаются друг от друга. Так, наиболее развитой является кредитная система США, на которую ориентируются промышленно развитые страны при формировании своей кредитной системы.

В кредитной системе стран Западной Европы наибольшее развитие получили банковский и страховой секторы.

Причем в Германии банковский сектор базируется на коммерческих, сберегательных и ипотечных банках. Для Франции характерно разделение банковского звена в основном на депозитные коммерческие банки, деловые банки, которые выполняют функции инвестиционных, и сберегательные банки.

Современная кредитная система Японии сформировалась в послевоенный период в основном по американскому образцу и соответственно имеет трехъярусную систему. Наибольшее развитие получил банковский сектор, базирующийся на городских (коммерческих), сберегательных и инвестиционных банках. В парабанковском секторе широкое распространение получили лишь страховые и инвестиционные компании.

Кредитные системы большинства развивающихся стран в целом развиты слабо. В большинстве развивающихся стран существует двухъярусная система, представленная национальным центральным банком и системой коммерческих банков.

Однако необходимо отметить, что ряд азиатских стран, а также стран Латинской Америки (Южная Корея, Сингапур, Таиланд, Индия, Мексика, Бразилия, Перу) имеет довольно развитую трехъярусную структуру и приближается по своему уровню к кредитным системам стран Западной Европы.

2. Организация выдачи кредитов физическим лицам на примере ОАО «Транскредитбанк»

2.1 Экономическая характеристика ОАО «ТрансКредитБанк»

кредит физический выдача организация

ОАО «ТрансКредитБанк» зарегистрировано 4 ноября 1992 года. Лицензия Банка России №2142 получена 2 декабря 1992 года. 13 июля 2005 года Банком России выдана новая Генеральная лицензия (№2142 от 13.07.2005 г.) в связи с указанием наименования банка в соответствии с его написанием на титульном листе Устава. Первоначальные учредители – крупные промышленные предприятия топливно-энергетического и металлургического комплексов.

В 1999 году основными акционерами банка стали структуры Министерства путей сообщения России. В 2003 году 74,995% акций ТрансКредитБанка в соответствии с распоряжением Правительства (№454-р от -02.04.2002 г.) было передано Минимущества РФ (с 2004 года – Федеральное агентство по управлению федеральным имуществом). В 2007 году Указом Президента РФ №178 от 15.02.2007 г. Государственный пакет акций банка внесен в уставный капитал ОАО «Российские железные дороги» (ОАО «РЖД»). В 2008 году в результате размещения дополнительного выпуска акций банка доля ОАО «РЖД» составила 55%. Новым, вторым по размеру принадлежащего пакета акций акционером банка стал НПФ «Благосостояние» (20% уставного капитала).

В настоящее время ТрансКредитБанк – стратегический партнер ОАО «Российские железные дороги», выделенного из состава МПС России в 2003 году. Клиентами банка являются 17 железных дорог России, имеющие статус филиалов ОАО «РЖД», и большая часть отечественных предприятий и организаций железнодорожного транспорта.

Банк поэтапно реализует меры по диверсификации деятельности в рамках всей транспортной отрасли экономики. Особое внимание уделяется развитию сотрудничества с компаниями, имеющими постоянные производственные и партнерские связи с ОАО «РЖД». В числе клиентов банка – металлургические и машиностроительные предприятия, выполняющих заказы отрасли, основные компании-перевозчики, крупные внешнеторговые организации, а также компании иных сфер экономики.

ТрансКредитБанк имеет разветвленную региональную сеть, включающую 39 филиалов, и является ядром банковской Группы, в состав которой входят пять дочерних банков. Основные и дополнительные офисы Группы действуют в 177 городах и населенных пунктах России.

По объемам основных финансовых показателей ТрансКредитБанк стабильно входит в число двадцати пяти крупнейших российских кредитных организаций.

ТрансКредитБанк имеет кредитные рейтинги международных агентств Standard&Poor's (долгосрочный кредитный рейтинг контрагента ВВ, прогноз – «стабильный»/ краткосрочный В, прогноз – «стабильный»; кредитный рейтинг по национальной шкале «ruAA») и Moody’s Investors Service (рейтинг депозитов в иностранной валюте Ba1, прогноз – «стабильный»/NP, прогноз – «стабильный»; рейтинг финансовой устойчивости D-, прогноз – «стабильный»). Банк проводит на регулярной основе составление и аудит отчетности по Международным стандартам финансовой отчетности. Аудитором банка является компания ЗАО «Эрнст энд Янг Внешаудит» (лицензия №Е003246 от 17.01.2003).

ТрансКредитБанк активно участвует в работе ведущих российских и международных банковских, финансовых и транспортных союзов и ассоциаций.

В активных счетах в динамике изменения суммы денежных средств прослеживается устойчивый рост за весь рассматриваемый период – в 2007 году эта сумма увеличилась почти в 2 раза по сравнению с показателем 2005 г. Обязательные резервы в ЦБ РФ так же выросли и в 2007 году составили 1517237 тыс. руб., т.е. на 35% больше, чем в 2005. Чистые вложения в различные ценные бумаги так же имеют стабильную положительную динамику роста в среднем в 2 раза по отношению к 2005 г. Прослеживается резкое увеличение суммы требований по получению процентов – в 2007 году она увеличилась почти в 15 раз. Наибольшую долю в активных счетах ТрансКредитБанка занимает чистая ссудная задолженность, она составляет около 70% от общей суммы активов. На втором месте – чистые вложения в торговые ценные бумаги (8,8% от общей суммы активов). Менее 1% от общей суммы активов составляют следующие статьи: средства в кредитных организациях (0,7%); чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения (0,4%); требования по получению процентов (0,5%); прочие активы (0,9%).

По пассивным счетам можно сказать о том, что ТрансКредитБанк в 2007 году впервые (за рассматриваемый период) взял кредит у ЦБ РФ на сумму 2000000 тыс. руб. Во всех статьях прослеживается только положительная динамика. Отметим, что резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами офшорных зон возрасли почти в 4 раза по сравнению с 2005 г.; почти в 3 раза выросли следующие показатели: средства кредитных организаций (увеличились на 197%) и вклады физических лиц (увеличились на 187%); выпущенные долговые обязательства (на 155%). Из источников собственных средств выделим увеличение прибыли к распределению за отчетный период в 4,5 раза по отношению к 2005 году. Наибольший удельный вес в пассивных счетах составляют средства клиентов (некредитных организаций) – 67%, а наименьший – собственные акции (доли), выкупленные у акционеров (участников), они составляют всего 0,001% от суммы общих пассивов.

Рассмотрим показатели обязательных экономических нормативов ТрансКредитБанка, которые приведены в табл. 1.

Таблица 1. Обязательные экономические нормативы

| Обозначение |

Наименование норматива |

Норматив ЦБ РФ в% |

Фактическое значение в % |

||

| 2005 |

2006 |

2007 |

|||

| Н 1 |

Достаточности капитала |

min 10 |

11 |

11,4 |

11,7 |

| Н 2 |

Мгновенной ликвидности |

min 15 |

44,3 |

31,4 |

57,5 |

| Н 3 |

Текущей ликвидности |

min 50 |

56,4 |

52 |

64,7 |

| Н 4 |

Долгосрочной ликвидности |

max 120 |

110 |

97,3 |

101,4 |

| H 6 |

Максимального размера риска на одного заемщика |

max 25 |

19,4 |

21,7 |

23,2 |

| H 7 |

Максимального размера риска крупных кредитных рисков |

max 800 |

506,2 |

359 |

281,7 |

| H 9.1 |

Совокупной величины кредитов, выданных своими акционерами |

max 50 |

0 |

0 |

8,5 |

| Н 10.1 |

Совокупной величины кредитов, выданных своим инсайдерам |

max 3 |

0,8 |

2,2 |

2,1 |

| H 12 |

Использования собственных средств для приобретения долей юридических лиц |

max 25 |

0 |

0 |

0 |

Норматив достаточности собственных средств (капитала) Н1 превышает минимально допустимое значение норматива в среднем на 1,4%, это означает что собственного капитала банку немного не достаточно. Причем из года в год прослеживается стабильный рост этого показателя, поэтому необходимо принять меры. Это может быть дополнительная эмиссия акций или дополнительные взносы учредителей. Важный источник пополнения уставного капитала – капитализация средств резервного фонда в части, превышающей его минимальный объем. Можно увеличить часть собственных средств (капитала) банка за счет нераспределенной прибыли и фондов специального назначения, создаваемых из прибыли.

Норматив мгновенной ликвидности Н2 за весь рассматриваемый период (2005–2007 гг.) превышает допустимое значение минимум в 2 раза (на конец отчетного периода – 2007 г. превышение зафиксировано почти в 6 раз), что означает наличие более чем достаточных ресурсов для исполнения обязательств по вкладам в текущий момент времени.

Норматив текущей ликвидности Н3 показывает, что масса ликвидных активов обеспечивает погашение его текущих обязательств по сбережениям и прочим привлеченным средствам.

Значение нормативов долгосрочной ликвидности Н4 позволяет судить о том, что долгосрочные активы практически перекрываются долгосрочными активами и собственными средствами, почти обеспечивая способность кооператива исполнять свои обязательства в долгосрочной перспективе.

Н12 – ф. 2542, 2754

Норматив максимального размера риска на одного заемщика Н6 регулирует кредитный риск банка в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка. Исходя из данных табл. 1, с каждым годом значение этого показателя медленно «ползло» вверх, приблизившись в 2007 к максимально возможному.

Норматив максимального размера риска крупных кредитных рисков Н7 ограничивает совокупную величину крупных кредитных рисков банка и определяет максимальное отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка. Значения этого показателя за взятый отчетный период с каждым годом снижаются.

Норматив совокупной величины кредитов, выданных своими акционерами Н9.1 определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим акционерам к капиталу банка. Глядя на табл. 1 можем сказать, что здесь беспокоиться не о чем.

Норматив совокупной величины кредитов, выданных своим инсайдерам Н10.1 регулирует совокупных кредитный риск банка в отношении всех инсайдеров, к которым относятся физические лица, способные воздействовать на принятие решений о выдаче кредита банком, за последние два года рассматриваемого периода стабилен и не превышает максимально возможного.

Норматив использования собственных средств для приобретения долей юридических лиц Н12 регулирует совокупный риск вложений банка в акции (доли) других юридических лиц и определяет максимальное отношение сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка. Значение этих показателей показывает отсутствие инвестиций ТрансКредитБанка в акции других юридических лиц.

2.2 Анализ состояния кредитной работы банка с физическими лицами

Рассмотрим виды кредитов, предоставляемых ТрансКредитБанком физическим лицам.

География автокредитования:

Москва: Дополнительный офис «Центральный».

Филиалы ТрансКредитБанка: Астрахань, Барнаул, Брянск, Владивосток, Волгоград, Екатеринбург, Иркутск, Ижевск, Калининград, Калуга, Кемерово, Красноярск, Курган, Курск, Мурманск, Нижний Новгород, Новокузнецк, Новосибирск, Омск, Орел, Оренбург, Пенза, Пермь, Петрозаводск, Псков, Саратов, Самара, Санкт-Петербург, Тверь, Тула, Томск, Тюмень, Уфа, Хабаровск, Челябинск, Южно-Сахалинск, Ярославль.

Дочерние банки: ООО КБ «ВостокБизнесБанк», ОАО «ЧитаПромСтройБанк», ОАО «МеТраКомБанк», ОАО «Банк Юго-Восток», ОАО «Супербанк».

Требования к заемщикам: возраст от 21 года до пенсионного возраста за вычетом срока кредитования; наличие стабильного дохода, достаточного для погашения кредита; отсутствие отрицательной кредитной истории в банке.

Кредит на покупку нового автомобиля иностранного производства

· Условия автокредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 100 000 рублей РФ (5 000 долларов США/евро) до 2000000 рублей РФ (эквивалент в долларах США/евро по конкретному Заемщику по курсу Центрального Банка на дату принятия решения о кредитовании этого Заемщика);

· срок кредита: от 6 месяцев до 5 лет;

· обеспечение автокредита: залог приобретаемого автомобиля, поручительство супруги / супруга заемщика (возможно подписание договоров поручительства по доверенности или предоставление нотариально оформленного согласия супруги / супруга о получении кредита и передачи автомобиля в залог);

· погашение автокредита: ежемесячно, аннуитетными платежами;

· досрочное погашение:

– возможно, без ограничений при кредитовании на срок от 6 до 12 месяцев + 1 месяц;

– с уплатой штрафа в течение первых 3 месяцев в размере недополученных процентов за первые 3 месяца кредитования при кредитовании на срок от 1 года + 1 месяц до 2 лет + 1 месяц;

– с уплатой штрафа в течение первых 6 месяцев в размере недополученных процентов за первые 6 месяцев кредитования при кредитовании на срок от 2 лет +1 месяц.

· процентная ставка по кредиту: в рублях РФ

| Первоначальный взнос (в% от стоимости автомобиля) |

Процентная ставка, годовых |

Комиссия за открытие и ведение ссудного счета (рубли РФ) |

||||

| До 12 месяцев |

До 24 месяцев |

До 36 месяцев |

До 48 месяцев |

До 60 месяцев |

||

| от 10 до 40 |

14 |

14,5 |

15 |

15,5 |

16 |

6 000 |

| свыше 40 |

13,5 |

14 |

14,5 |

15 |

15,5 |

6 000 |

Кредитование жителей Москвы, Московской, Владимирской, Рязанской, Калужской, Ивановской областей осуществляется в офисах банка в г. Москве.

Кредитование жителей регионов, где расположены филиалы банка, осуществляется в соответствующих филиалах.

Кредит на покупку новых микроавтобусов и малотоннажных автомобилей иностранного и отечественного производства

Условия автокредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 90 000 до 2 000 000 рублей РФ, или эквивалент в долларах США / Евро. При этом, расчет максимальной суммы в долларах США / Евро по конкретному Заемщику производить по курсу Центрального Банка на дату принятия решения о кредитовании этого Заемщика;

· срок кредита: от 6 до 36 месяцев;

· процентная ставка по кредиту: в рублях РФ

| Сумма первоначального взноса (% от стоимости автомобиля) |

%, годовых |

||

| до 12 месяцев |

до 24 месяцев |

до 36 месяцев |

|

| от 20 |

17 |

17,5 |

18 |

| от 30 |

16,5 |

17 |

17,5 |

| от 40 |

16 |

16,5 |

17 |

· комиссия за открытие и ведение ссудного счета: 100 долларов США/евро взимается при выдаче кредита, 0,1% от суммы кредита взимается ежемесячно при кредитовании в долларах США/евро,

0,2% – при кредитовании в рублях РФ;

страхование: АВТОКАСКО, ОСАГО;

обеспечение автокредита: залог приобретаемого автомобиля, поручительство супруги / супруга заемщика (при наличии);

погашение автокредита: ежемесячно, аннуитетными платежами.

Кредит на покупку подержанного автомобиля иностранного производства

Покупка подержанного автомобиля иностранного производства возможна как в автосалоне, так и у частного лица.

Условия автокредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 60 000 до 2 000 000 рублей, или эквивалент в долларах США / Евро. При этом, расчет максимальной суммы в долларах США / Евро по конкретному Заемщику производить по курсу Центрального Банка на дату принятия решения о кредитовании этого Заемщика;

· срок кредита:

– от 6 до 24 месяцев – для автомобилей, бывших в эксплуатации свыше 4-х лет;

– от 6 до 36 месяцев – для автомобилей, бывших в эксплуатации до 4-х лет.

· процентная ставка по кредиту: для заемщиков, проживающих в г. Москве и Московской области при кредитовании в г. Москве.

| Срок |

Доллары США/евро (% годовых) |

Рубли (% годовых) |

Сумма первоначального взноса (% от стоимости автомобиля) |

| от 6 до 12 месяцев |

11 |

15 |

от 40 |

| от 12 до 24 месяцев |

11,5 |

16 |

от 30 |

| от 24 до 36 месяцев |

12 |

17 |

от 25 |

для заемщиков, проживающих в городах (областях) присутствия филиалов, а также Московской, Владимирской, Ивановской, Калужской, Рязанской областях:

комиссия за открытие и ведение ссудного счета: 100 долларов США/евро при сумме кредита до 20 000 долларов США/евро, 3 000 рублей при сумме кредита до 600 000 рублей. 0,5% от суммы кредита при сумме кредита более 20 000 долларов США/евро или более 600 000 рублей, взимается при выдаче кредита;

страхование: АВТОКАСКО, ОСАГО;

обеспечение автокредита: залог приобретаемого автомобиля, поручительство супруги / супруга заемщика (возможно подписание договоров поручительства по доверенности или предоставление нотариально оформленного согласия супруги / супруга о получении кредита и передачи автомобиля в залог);

погашение автокредита: ежемесячно, аннуитетными платежами.

| Срок |

Доллары США/евро (% годовых) |

Рубли (% годовых) |

Сумма первоначального взноса (% от стоимости автомобиля) |

| от 6 до 12 месяцев |

12 |

16 |

от 40 |

| от 12 до 24 месяцев |

13 |

17 |

от 30 |

| от 24 до 36 месяцев |

14 |

18 |

от 25 |

Кредит на покупку нового автомобиля отечественного производства

Предоставляется в Москве жителям Москвы, Московской, Владимирской, Ивановской, Рязанской, Калужской областей, а также регионов расположения филиалов банка.

Условия автокредитования:

· валюта кредита: рубли РФ;

· сумма кредита: от 30 000 до 300 000 рублей;

· срок кредита: от 6 до 36 месяцев;

· процентная ставка по кредиту:

| Срок |

Рубли (% годовых) |

Минимальный первоначальный взнос (% от стоимости автомобиля)* |

| от 6 до 12 месяцев |

11 |

40 |

| от 12 до 24 месяцев |

12 |

30 |

| от 24 до 36 месяцев |

13 |

20 |

· комиссия за открытие ссудного счета: 3000 рублей

· ежемесячная комиссия за ведение ссудного счета: 0,2% от суммы предоставленного кредита (уплата производится в день совершения планового платежа по кредиту);

· страхование: АВТОКАСКО, ОСАГО;

· обеспечение автокредита: залог приобретаемого автомобиля, поручительство супруги / супруга заемщика (при наличии);

· погашение автокредита: ежемесячно, аннуитетными платежами.

Кредит на покупку нового автомобиля отечественного производства

Предоставляется в филиалах ТрансКредитБанка.

Условия автокредитования:

валюта кредита: доллары США, евро, рубли РФ;

сумма кредита: от 1 000 до 10 000 долларов США/евро или от 30 000 до 300 000 рублей РФ.

срок кредита: от 6 до 36 месяцев;

процентная ставка по кредиту:

| Срок |

Доллары США/евро (% годовых) |

Рубли (% годовых) |

Cумма первоначального взноса (% от стоимости автомобиля)* |

| от 6 до 12 месяцев |

13 |

16 |

от 40 |

| от 12 до 24 месяцев |

14 |

17 |

от 30 |

| от 24 до 36 месяцев |

15 |

18 |

от 20 |

· комиссия за обслуживание ссудного счета: 100 долларов США/евро (при кредитовании в долларах США/евро); 3000 рублей (при кредитовании в рублях);

· страхование: АВТОКАСКО, ОСАГО;

· обеспечение автокредита: залог приобретаемого автомобиля, поручительство супруги / супруга заемщика (возможно подписание договоров поручительства по доверенности или предоставление нотариально оформленного согласия супруги / супруга о получении кредита и передачи автомобиля в залог);

· погашение автокредита: ежемесячно, аннуитетными платежами.

География кредитования

Москва: дополнительный офис «Центральный».

Филиалы ТрансКредитБанка: Астрахань, Барнаул, Брянск, Владивосток, Волгоград, Екатеринбург, Иркутск, Ижевск, Калининград, Калуга, Кемерово, Красноярск, Курган, Курск, Мурманск, Нижний Новгород, Новокузнецк, Новосибирск, Омск.

Дочерние банки: ООО КБ «Востокбизнесбанк», ОАО «Читапромстройбанк», ОАО «МеТраКомБанк», ОАО Банк «Юго-Восток», ОАО «Супербанк».

Кредит на покупку квартир на вторичном и первичном рынках недвижимости

Условия ипотечного кредитования

· валюта кредита: рубли РФ, доллары США;

· размер кредита: от 30 до 80% стоимости жилья. Минимальная сумма кредита 300 000 рублей РФ / 10 000 долларов США.

· срок кредита: от 1 года до 25 лет;

· процентная ставка по кредиту:

| Форма подтверждения дохода |

Процентная ставка, годовых |

|||

| рубли РФ |

доллары США |

|||

| Максимальная сумма кредита (% от стоимости объекта недвижимости) |

||||

| 70% |

80% |

70% |

80% |

|

| Официально подтвержденные (сумма кредита – не менее 3 млн. рублей/100 тыс. долларов США, срок кредита – не более 15 лет) |

13,5 |

13,75 |

12,5 |

12,75 |

| Официально подтвержденные |

14 |

14,25 |

13 |

13,25 |

| Косвенно подтвержденные |

15 |

15,25 |

13,5 |

13,75 |

– в случае наличия поручительства юридического лица (соответствующего условиям программы), на первичном рынке жилья процентные ставки устанавливаются в том же размере, что и при приобретении жилья на вторичном рынке.

на вторичном рынке недвижимости

| Форма подтверждения дохода |

Процентная ставка, годовых |

|||

| рубли РФ |

доллары США |

|||

| Максимальная сумма кредита (% от стоимости объекта недвижимости) |

||||

| 70% |

80% |

70% |

80% |

|

| Официально подтвержденные (сумма кредита – не менее 3 млн. рублей/100 тыс. долларов США, срок кредита – не более 15 лет) |

13 |

13,25 |

12 |

12,25 |

| Официально подтвержденные |

13,5 |

13,75 |

12,5 |

12,75 |

| Косвенно подтвержденные |

14 |

14,25 |

13 |

13,25 |

· комиссии Банка:

· за открытие и ведение ссудного счета – 1% от суммы кредита, но не более 75 000 рублей РФ при кредитовании в рублях РФ (3 000 долларов США при кредитовании в долларах США);

· дополнительные комиссии:

· за ведение ссудного счета при досрочном погашении кредита – 5% от суммы досрочного погашения, взимается в первые 6 месяцев кредитования. Начиная с 7-го месяца кредитования – 300 рублей РФ при кредитовании в рублях РФ (10 долларов США, при кредитовании в долларах США). Комиссия взимается за каждое досрочное погашение кредита;

· за внесение изменений в кредитный договор, связанных с заменой данных по приобретаемой квартире – 0,5% от суммы кредита, в валюте кредита, но не менее 5 000 рублей РФ при кредитовании в рублях (250 долларов США при кредитовании в долларах США).

· обязательное страхование:

– жизни и трудоспособности заемщика (при необходимости созаемщика);

– предмета залога (жилья) от гибели и ущерба;

– титула собственности.

– обеспечение ипотечного кредита:

– на вторичном рынке – залог приобретаемого жилья;

– на первичном рынке – поручительство юридического лица или без поручительства в пределах установленного лимита на застройщика / инвестора. При приобретении жилого помещения у ОАО «РЖД», его филиалов или иных структурных подразделений ОАО «РЖД», а также ЗАО «Желдорипотека», НО «Фонд Жилсоципотека» по договору долевого участия, который подлежит регистрации в органах юстиции, поручительство не предоставляется. Залог прав требования.

погашение ипотечного кредита:

– ежемесячно, аннуитетными платежами;

– минимальная сумма досрочного погашения – 25 000 рублей РФ / 1000 долларов США.

· срок рассмотрения заявки: до 5 банковских дней.

Требования к заемщикам /созаемщикам:

· гражданство Российской Федерации;

· возраст – от 21 года до 65 лет на момент планового возврата кредита;

· созаемщиками могут являться только близкие родственники заемщика. Заемщиков по одному кредитному договору не может быть больше 4-х человек

· заемщики / созаемщики, чей доход включен в совокупный доход семьи заемщика, должны иметь трудовой стаж не менее 6-ти месяцев.

Кредит под залог жилого недвижимого имущества

Условия кредитования:

· валюта кредита: доллары США, рубли РФ;

· сумма кредита: от 500 000 до 27 000 000 рублей РФ или от 20 000 до 1 000 000 долларов США;

· срок кредитования: от 3 до 15 лет;

· процентная ставка по кредиту:

| Форма подтверждения дохода |

Процентная ставка, годовых |

|

| рубли РФ |

доллары США |

|

| Официально подтвержденный |

14 |

13 |

| Косвенно подтвержденный |

15 |

14 |

· комиссии Банка:

– за открытие и ведение ссудного счета:

– при залоге права собственности на квартиру – 1% от суммы кредита;

– при залоге права собственности на жилой дом с правом собственности / аренды на земельный участок – 2% от суммы кредита;

– при залоге права собственности на земельный участок для индивидуального жилищного строительства – 3% от суммы кредита;

– дополнительная комиссия:

– за ведение ссудного счета – 5% от суммы досрочного погашения, взимается в первые 6 месяцев кредитования. Начиная с 7-го месяца кредитования – 300 рублей РФ при кредитовании в рублях РФ (10 долларов США, при кредитовании в долларах США). Комиссия взимается за каждое досрочное погашение кредита;

– уплата комиссии осуществляется в валюте кредита и производится не позднее дня выдачи кредита, единовременно

· досрочное погашение кредита: минимальная сумма досрочного погашения – 25 000 рублей РФ / 1000 долларов США.

· обязательное страхование:

– при залоге квартиры:

– жизни и трудоспособности заемщика (при необходимости, созаемщика);

– квартиры от гибели и ущерба;

– титула собственности на квартиру.

– при залоге жилого дома с правом собственности / правом аренды на земельный участок:

– жизни и трудоспособности заемщика (при необходимости, созаемщика);

– жилого дома от гибели и ущерба;

– титула собственности на жилой дом и права собственности / права аренды на земельный участок.

– при залоге права собственности на земельный участок:

– жизни и трудоспособности заемщика (при необходимости, созаемщика);

– права собственности на земельный участок.

· обеспечение кредита:

– права собственности на квартиру;

– права собственности на жилой дом с правом собственности / правом аренды на земельный участок;

– земельного участка для индивидуального жилищного строительства, принадлежащего по праву собственности;

· погашение кредита: ежемесячно, аннуитетными платежами;

· срок рассмотрения заявки: до 5 банковских дней.

Требования к заемщику:

· возраст от 21 года до пенсионного возраста за вычетом срока кредитования;

· регистрация в Москве, Московской, Ярославской, Владимирской, Рязанской, Калужской, Ивановской областях, а также регионах расположения филиалов Банка;

· наличие стабильного дохода, достаточного для погашения кредита;

· отсутствие отрицательной кредитной истории в Банке.

Кредит под залог нежилого недвижимого имущества

Условия кредитования:

· валюта кредита: доллары США;

· размер кредита:

– при целевом кредитовании – не более 80% и не менее 30% стоимости недвижимости;

– при потребительском кредитовании – не более 60% и не менее 30% стоимости недвижимости.

Сумма кредита определяется на основании отчета об оценке рыночной стоимости недвижимого имущества, подготовленного независимой оценочной компанией.

· минимальная сумма кредита: от 60 000 долларов США.

В случае передачи в залог права аренды на земельный участок максимальный срок кредитования не может быть более действующего срока аренды;

· срок кредитования: от 1 до 6 лет;

· процентная ставка по кредиту:

| Форма подтверждения дохода |

Процентная ставка, годовых |

| доллары США |

|

| Официально подтвержденный |

14% |

| Косвенно подтвержденный |

15% |

комиссии Банка:

– за открытие и ведение ссудного счета: 1,5% от суммы кредита, но не менее 2 000 долларов США;

– дополнительная комиссия:

– за ведение ссудного счета – 300 рублей РФ. Комиссия взимается за каждое досрочное погашение кредита;

– уплата комиссий осуществляется в валюте кредита по курсу ЦБ РФ и производится не позднее дня выдачи кредита, единовременно;

досрочное погашение кредита: минимальная сумма досрочного погашения – 5 000 долларов США

обязательное страхование:

– нежилой недвижимости от гибели и ущерба;

– титула собственности на нежилую недвижимость. При необходимости передачи в залог земельного участка страхование риска утраты права собственности на земельный участок.

обеспечение кредита:

– права собственности на нежилую недвижимость;

– права собственности / права аренды на земельный участок.

погашение кредита: ежемесячно, аннуитетными платежами.

срок рассмотрения заявки: до 5 банковских дней.

Требования к заемщику:

· возраст от 21 года до пенсионного возраста за вычетом срока кредитования;

· регистрация в Москве, Московской, Ярославской, Владимирской, Рязанской, Калужской, Ивановской областях, а также регионах расположения филиалов Банка;

· наличие постоянного трудового стажа не менее 6-ти месяцев.

Кредит на покупку / строительство коттеджей с земельными участками

Условия ипотечного кредитования:

· валюта кредита: рубли РФ, доллары США;

· размер кредита: от 30 до 70% стоимости жилья; минимальная сумма кредита при кредитовании в рублях – 500 000 (Пятьсот тысяч) рублей РФ; при кредитовании в долларах США – 20 000 (Двадцать тысяч) долларов США;

· первоначальный взнос: от 30% стоимости жилья;

· срок кредитования: от 3 до 25 лет;

· процентная ставка по кредиту:

| Форма подтверждения дохода |

Процентная ставка, годовых |

|||

| До оформления права собственности |

После оформления права собственности и закладной / Вторичный рынок |

|||

| рубли РФ |

доллары США |

рубли РФ |

доллары США |

|

| Официально подтвержденный |

14,5% |

13,5% |

13,0% |

12,0% |

| Косвенно подтвержденный |

15,5% |

14,5% |

14,0% |

13,0% |

При приобретении только земельного участка действуют ставки указанные в графе «После оформления права собственности и закладной / Вторичный рынок».

В случае если при расчете платежеспособности заемщика кроме официально подтвержденного дохода учитывается и косвенно подтвержденный доход, то процентная ставка по кредиту устанавливается по шкале косвенно подтвержденного дохода.

комиссии Банка:

– за открытие и ведение ссудного счета:

– при приобретении на вторичном рынке – 1% от суммы кредита;

– при приобретении на первичном рынке – 1,5% от суммы кредита.

– дополнительные комиссии:

– за ведение ссудного счета при досрочном погашении кредита – 5% от суммы досрочного погашения, взимается в первые 6 месяцев кредитования. Начиная с 7-го месяца кредитования – 300 рублей РФ при кредитовании в рублях РФ (10 долларов США, при кредитовании в долларах США). Комиссия взимается за каждое досрочное погашение кредита;

– за внесение изменений в кредитный договор, связанных с заменой данных по приобретаемой квартире – 0,5% от суммы кредита, в валюте кредита, но не менее 5 000 рублей РФ при кредитовании в рублях РФ (250 долларов США при кредитовании в долларах США).

– досрочное погашение кредита:

– минимальная сумма досрочного погашения – 25 000 рублей при кредитовании в рублях РФ; 1000 долларов США при кредитовании в долларах США.

· Обязательное страхование:

– жизни и трудоспособности заемщика (при необходимости созаемщика);

– предмета залога (жилья) от гибели и ущерба;

– титула собственности на предмет залога осуществляется на срок не менее 3 лет и 3 месяцев.

· обеспечение ипотечного кредита:

– на вторичном рынке – залог приобретаемого жилья / земельного участка;

– на первичном рынке – залог приобретаемого жилья / земельного участка, прав требования.

· погашение ипотечного кредита: ежемесячно, аннуитетными платежами;

· срок рассмотрения заявки: до 5 банковских дней.

Требования к заемщикам / созаемщикам:

гражданство Российской Федерации;

возраст – от 21 года до 65 лет на момент планового возврата кредита;

созаемщиками могут являться только близкие родственники заемщика. Заемщиков по одному кредитному договору не может быть больше 4-х человек;

заемщики / созаемщики, чей доход включен в совокупный доход семьи заемщика, должны иметь трудовой стаж не менее 6-ти месяцев.

География кредитования

Москва: Головной офис Банка, Дополнительный офис «Центральный», Отделение «Сокольническое», Отделение «Каланчевское».

Филиалы ТрансКредитБанка: Астрахань, Барнаул, Брянск, Владивосток, Волгоград, Екатеринбург, Иркутск, Ижевск, Калининград, Калуга, Кемерово, Красноярск, Курган, Курск, Мурманск, Нижний Новгород, Новокузнецк, Новосибирск, Омск, Орел, Оренбург, Пенза, Пермь, Петрозаводск, Псков, Саратов, Самара, Санкт-Петербург, Тверь, Томск, Тула, Тюмень, Уфа, Хабаровск, Челябинск, Южно-Сахалинск, Ярославль.

Дочерние банки: ООО КБ «Востокбизнесбанк», ОАО «Читапромстройбанк», ОАО «МеТраКомБанк», ОАО Банк «Юго-Восток», ОАО «Супербанк».

Кредит без обеспечения

Условия кредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 50 000 рублей РФ (2 000 долларов США /евро) до 500 000 рублей РФ (при кредитовании в долларах США/евро, максимальная сумма эквивалентна максимальной сумме кредита в рублях РФ. При этом, расчет максимальной суммы в долларах США/евро производится по курсу ЦБ РФ на дату принятия решения о кредитовании);

· срок кредитования: от 12 до 36 месяцев;

· процентная ставка по кредиту:

| Валюта кредита |

Срок кредитования / Ставка, % годовых |

||

| 12 месяцев (включительно) |

до 24 месяцев (включительно) |

до 36 месяцев (включительно) |

|

| доллары США/ евро |

20 |

21 |

22 |

| рубли РФ |

23 |

24 |

25 |

– у Заемщика имеется положительная кредитная история в Банке (общее количество просрочки за весь срок действия кредитного договора не превышает 5 дней);

– кредитная история Заемщика в Банке не менее 24 месяцев.

Если данные условия не соблюдены, устанавливается стандартная процентная ставка.

комиссия за ведение ссудного счета

(оплачивается единовременно в дату выдачи кредита):

– по кредитам в рублях РФ – 1% от суммы кредита, но не менее 500 рублей;

– по кредитам в долларах США – 1% от суммы кредита, но не менее 20 долларов США;

– по кредитам в Евро – 1% от суммы кредита, но не менее 20 Евро.

обязательное страхование: страхование жизни и потери трудоспособности Заемщика на срок кредита. Страховые суммы по рискам устанавливаются на уровне суммы предоставляемого кредита, увеличенной на 10%. Размер страховой премии может быть включен в сумму кредита;

погашение кредита: ежемесячно, аннуитетными платежами;

досрочное погашение:

– полное досрочное погашение: без ограничений, в дату планового платежа. Комиссия за полное досрочное погашение составляет 1000 руб.;

– частичное досрочное погашение: без ограничений, в дату планового платежа. Комиссия за частичное досрочное погашение составляет 500 руб.

срок рассмотрения заявки: не более 3 банковских дней.

Требования к заемщику:

· регистрация в Москве и Московской области, а также регионах расположения филиалов банка;

· совокупный стаж работы заемщика / поручителя – не менее 2 лет;

· текущий непрерывный стаж работы заемщика в организации – не менее 6 месяцев;

· возраст – от 21 года до пенсионного возраста за вычетом срока кредитования;

· наличие стабильного дохода, достаточного для погашения кредита;

· отсутствие отрицательной кредитной истории в банке.

Кредит под залог ценных бумаг

Условия кредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 10 000 до 100 000 долларов США/евро или эквивалент в рублях РФ;

· срок кредитования: от 30 до 360 дней;

· процентная ставка по кредиту:

| Валюта кредита |

Срок кредитования/ Ставка (% годовых) |

|

| от 30 до 180 дней |

от 181 до 360 дней |

|

| доллары США / евро |

18 |

19 |

| рубли РФ |

20 |

22 |

· комиссия за открытие и ведение ссудного счета:

– по кредитам до 50 000 долларов США/евро (или эквивалента в рублях) – 100 долларов США/евро или 3 000 рублей РФ (если валюта кредита рубли РФ);

– по кредитам свыше 50 000 долларов США/евро (или эквивалента в рублях) – 200 долларов США/евро или 6 000 рублей РФ (если валюта кредита рубли РФ);

· обеспечение кредита: залог ценных бумаг.

Требования к залогу:

– В залог Банком принимаются только бездокументарные ценные бумаги по согласованию с Банком;

– Минимальный объем принятых в залог бездокументарных ценных бумаг, по каждому виду бумаг, должен быть не ниже минимального лота, установленного для торгов на Бирже. В залог принимаются ценные бумаги (по каждому виду), в количестве кратном минимальному лоту, установленному для торгов на Бирже.

· погашение кредита: проценты и основной долг в конце срока кредитования;

· досрочное погашение: возможно;

· срок рассмотрения заявки: до 5 банковских дней.

Требования к заемщику:

возраст – от 18 лет;

в собственности у заемщика должны находится ценные бумаги, покрывающие с учетом дисконтов и издержек на их реализацию сумму кредита и начисленные на нее проценты;

отсутствие отрицательной кредитной истории в Банке.

Кредит под поручительство юридического лица

Условия кредитования:

· валюта кредита: доллары США, евро, рубли РФ

· сумма кредита: от 30 000 рублей РФ или эквивалент в долларах США/евро по курсу ЦБ РФ;

· максимальная сумма кредита: рассчитывается индивидуально;

· срок кредитования: от 3 до 60 месяцев;

· процентная ставка по кредиту:

| Валюта кредита |

Срок кредитования/ Ставка (% годовых) |

||

| до 12 месяцев (включительно) |

до 24 месяцев (включительно) |

до 60 месяцев (включительно) |

|

| рубли РФ |

21 |

22 |

23 |

| доллары США/ евро |

18 |

19 |

19,5 |

комиссия за открытие и ведение ссудного счета: не взимается;

обеспечение кредита: поручительство юридического лица, находящегося на расчетно-кассовом обслуживании в банке;

погашение кредита: ежемесячно, аннуитетными платежами;

досрочное погашение: возможно;

срок рассмотрения заявки: не более 3 банковских дней.

Требования к заемщику:

· возраст от 21 года до пенсионного возраста за вычетом срока кредитования;

· наличие стабильного дохода, достаточного для погашения кредита;

· отсутствие отрицательной кредитной истории в Банке.

География кредитования:

Москва: дополнительный офис «Центральный».

Филиалы ТрансКредитБанка: Астрахань, Барнаул, Брянск, Владивосток, Волгоград, Екатеринбург, Иркутск, Ижевск, Калининград, Калуга, Кемерово, Красноярск, Курган, Курск, Мурманск, Нижний Новгород, Новокузнецк, Новосибирск, Омск, Орел, Оренбург, Пенза, Пермь, Петрозаводск, Псков, Саратов, Самара, Санкт-Петербург, Тверь, Томск, Тула, Тюмень, Уфа, Хабаровск, Челябинск, Южно-Сахалинск, Ярославль.

Потребительский кредит без обеспечения

Условия кредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 30 000 рублей РФ (1000 долларов США/евро) до 750 000 рублей РФ (25 000 долларов США/евро);

· срок кредитования: от 6 до 36 месяцев;

· процентная ставка по кредиту:

| Валюта кредита |

Срок кредитования / Ставка (% годовых) |

||

| до 12 мес. (включительно) Минимальная сумма кредита – 30000 рублей РФ / 1000 долларов США/евро |

до 24 мес. (включительно) Минимальная сумма кредита – 50000 рублей РФ / 2000 долларов США /евро |

до 36 мес. (включительно) Минимальная сумма кредита – 75000 рублей РФ / 3000 долларов США /евро |

|

| Для заемщиков, получающих зарплату на банковскую карту ТрансКредитБанка: |

|||

| доллары США/евро |

18 |

19 |

19 |

| рубли РФ |

20 (19) |

21 (20) |

21 (20) |

| Для заемщиков, не получающих зарплату на банковскую карту ТрансКредитБанка: |

|||

| доллары США/евро |

20 |

21 |

21 |

| рубли РФ |

22 (21) |

23 (22) |

23 (22) |

Требования к заемщикам:

· место работы заемщика – предприятие или организация железнодорожного транспорта;

· текущий непрерывный стаж работы заемщика на предприятиях железнодорожного транспорта – не менее 2 лет;

· возраст – от 21 года до пенсионного возраста за вычетом срока кредитования;

· наличие стабильного дохода, достаточного для погашения кредита;

· отсутствие отрицательной кредитной истории в банке;

· поручительство физического лица по требованию банка (при необходимости).

Потребительский кредит под поручительство ОАО «РЖД»

Условия кредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 50 000 рублей или от 1 000 долларов США / евро;

· срок кредитования: от 3 до 36 месяцев;

· процентная ставка по кредиту:

| Валюта кредита |

Ставка (%, годовых) |

| рубли РФ |

19 |

| доллары США/евро |

17 |

· комиссия за ведение ссудного счета:

– при кредитовании в рублях – 500 рублей при сумме кредита до 300000 рублей, 1000 рублей при сумме кредита свыше 300000 рублей;

– при кредитовании в долларах США/евро – 25 долларов / евро при сумме кредита до 10000 долларов США/евро, 50 долларов США/евро при сумме кредита свыше 10000 долларов США/евро;

· обеспечение кредита: поручительство ОАО «РЖД»;

· погашение кредита: ежемесячно, аннуитетными платежами либо первые шесть месяцев – отсрочка выплат по основному долгу, проценты ежемесячно, затем – ежемесячно, аннуитетными платежами;

· досрочное погашение: возможно без ограничений;

· срок рассмотрения заявки: не более 3 рабочих дней.

Требования к заемщикам:

· гражданство РФ;

· регистрация в Москве, Московской, Владимирской, Рязанской, Калужской, Ивановской областях, а также регионах расположения филиалов банка;

· место работы – предприятия и организации железнодорожного транспорта;

· наличие стабильного дохода, достаточного для погашения кредита;

· отсутствие отрицательной кредитной истории в банке.

Образовательный кредит

Условия кредитования:

валюта кредита: рубли РФ;

сумма кредита: рассчитывается исходя из стоимости обучения по конкретной специальности. Максимальная сумма кредита: 1 000 000 рублей РФ;

срок кредитования: максимальный срок кредита составляет плановый срок обучения, увеличенный на 60 месяцев. Срок кредита, в том числе максимальный, может быть дополнительно увеличен на 3 месяца в случае, если заемщик на момент подачи заявления на кредит не состоял в трудовых отношениях с ОАО «РЖД»;

процентная ставка по кредиту: 11% годовых;

форма предоставления кредита: кредитная линия. Денежные средства предоставляются траншами (частями) на счет заемщика с одновременным переводом кредитных средств в счет оплаты услуг по обучению заемщика. Оплата производится на основании выставленного счета образовательного учреждения;

комиссия за оформление каждого транша по кредитной линии: 500 рублей РФ;

обеспечение кредита: поручительство ОАО «РЖД»;

погашение кредита: ежемесячно, аннуитетными платежами;

досрочное погашение: возможно в плановые даты погашения в порядке, установленном в кредитном договоре. Минимальная сумма досрочного погашения – 1 500 рублей РФ;

срок рассмотрения заявки: не более 3 рабочих дней.

Требования к заемщикам и поручителям:

· гражданство РФ;

· регистрация в Москве, Московской, Владимирской, Рязанской, Калужской, Ивановской областях, а также регионах расположения филиалов банка;

· возраст – от 14 лет до пенсионного возраста за вычетом срока кредитования;

· наличие поручительства ОАО «РЖД»;

· наличие поручительства обоих родителей (или опекуна заемщика) для несовершеннолетних заемщиков;

· отсутствие отрицательной кредитной истории в банке.

Кредитные карты с беспроцентным периодом кредитования

Условия кредитования:

· категория карты: Visa Classic/MasterCard Standard, Visa Gold/MasterCard Gold;

· валюта кредита: доллары США, евро, рубли РФ;

· кредитный лимит:

– от 9000 рублей/300 долларов США, евро до 250 000 рублей (эквивалент в долларах США/евро) по кредитной карте без обеспечения;

– от 9000 рублей РФ/300 долларов США, евро до 450 000 рублей (эквивалент в долларах США/евро) по кредитной карте, оформленной под поручительство юридического лица, обслуживающегося в ТрансКредитБанке.

· срок действия карты: 12 месяцев;

· процентная ставка за пользование кредитом:

| Кредитная карта |

Валюта кредита |

Ставка, % годовых |

| Без обеспечения |

Доллары США/евро |

23 |

| Рубли |

25 |

|

| Под поручительство юридического лица, обслуживающегося в ТрансКредитБанке |

Доллары США/евро |

19 |

| Рубли |

21 |

· погашение кредита: ежемесячно, 15 числа каждого месяца (если 15 число приходится на выходной день – в следующий рабочий день);

· плановый платеж:

– в течение срока действия кредитной карты – 10% от суммы задолженности и проценты на последний рабочий день предыдущего отчетного месяца. Минимальный плановый платеж составляет 1 000 рублей/30 долларов США/30 евро (но не более фактической задолженности);

– после окончания срока действия кредитной карты – 10% от суммы задолженности и проценты на последний рабочий день предыдущего отчетного месяца.

· досрочное погашение: возможно по заявлению клиента;

· срок рассмотрения заявки: не более 4 рабочих дней;

· срок изготовления карты: 6–8 рабочих дней с даты принятия положительного решения о выпуске карты.

Требования к заемщикам:

– основным местом работы является предприятие – клиент банка;

– наличие «зарплатной» банковской карты ТрансКредитБанка;

– регистрация в Москве и Московской области, а также регионах расположения филиалов банка.

Овердрафтные кредиты по банковским картам

Условия кредитования:

валюта овердрафта: рубли РФ, доллары США, евро;

лимит овердрафта: не более 40% от среднемесячной заработной платы заемщика;

срок действия лимита: до 36 месяцев;

процентная ставка за пользования кредитом:

| Валюта кредита |

Ставка, % годовых |

Ставка, начисляемая на просроченную задолженность, % годовых |

| Доллары США/евро |

19 |

33 |

| Рубли |

23 |

43 |

Требования к заемщикам:

– место работы – структурные подразделения ОАО «РЖД»;

– регистрация в Москве, Московской, Владимирской, Рязанской, Калужской, Ивановской областях, а также регионах расположения филиалов банка;

– стаж работы на предприятии – не менее 3-х месяцев.

Ипотечные кредиты

ТрансКредитБанк предоставляет сотрудникам предприятий железнодорожного транспорта ипотечные кредиты на приобретение квартир на первичном / вторичном рынках недвижимости. Срок кредитования – до 25 лет.

Условия кредитования:

· валюта кредита: рубли РФ, доллары США;

· сумма кредита: от 30% до 100% стоимости жилья

Кредиты без первоначального взноса предоставляются:

– при кредитовании «молодых специалистов»;

срок кредитования: от 1 года до 25 лет;

процентная ставка по кредиту:

| Процентная ставка, годовых |

||

| Приобретение жилья на первичном / вторичном рынках недвижимости без предоставления субсидии под поручительство ОАО «РЖД», ЗАО «Желдорипотека», НО «Фонд «Жилсоципотека»/ в случае, если продавцом недвижимости выступает ЗАО «Желдорипотека», НО «Фонд «Жилсоципотека» |

Приобретение жилья на первичном / вторичном рынках недвижимости на условиях предоставления субсидии под поручительство ОАО «РЖД», ЗАО «Желдорипотека», НО «Фонд «Жилсоципотека»/ в случае, если продавцом недвижимости выступает ЗАО «Желдорипотека», НО «Фонд «Жилсоципотека» |

|

| рубли РФ |

доллары США |

рубли РФ |

| 16 |

14 |

14 (13)2 > |

· комиссии банка:

– за открытие и ведение ссудного счета

– 1 500 рублей РФ по кредитам с предоставлением субсидии;

– 1% от суммы кредита по кредитам без предоставления субсидии;

дополнительные комиссии:

– за ведение ссудного счета при досрочном погашении кредита – 150 рублей РФ. Комиссия взимается за каждое досрочное погашение кредита.

Требования к заемщикам / созаемщикам:

– гражданство Российской Федерации;

– для сотрудников предприятий железнодорожного транспорта, претендующих на корпоративную субсидию по ипотечному кредиту на приобретение жилья, а также для категории заемщиков, имеющих статус «молодой специалист», стаж работы не требуется. При ипотечном кредитовании без предоставления субсидии Заемщик должен иметь непрерывный стаж не менее 1-го года на предприятии железнодорожного транспорта;

– возраст – от 21 года до 65 лет на момент планового возврата кредита;

– наличие стабильного и официально подтвержденного дохода, достаточного для погашения кредита. Платеж по кредиту может составлять до 40% размера чистого ежемесячного дохода заемщика / созаемщиков (членов его семьи);

– наличие собственных средств, достаточных для оплаты первоначального взноса, а также комиссий банка и сопутствующих сделке расходов.

Потребительский кредит без обеспечения

География кредитования:

Москва: отделение «Сокольническое», отделение «Каланчевское».

Филиалы ТрансКредитБанка: Астрахань, Барнаул, Брянск, Владивосток, Волгоград, Екатеринбург, Иркутск, Ижевск, Казань, Калининград, Калуга, Кемерово, Красноярск, Курган, Курск, Мурманск, Нижний Новгород, Новокузнецк, Новосибирск, Омск, Орел, Оренбург, Пенза, Пермь, Петрозаводск, Псков, Санкт-Петербург, Саратов, Самара, Тверь, Томск, Тюмень, Уфа, Хабаровск, Челябинск, Южно-Сахалинск, Ярославль.

Дочерние банки: ООО КБ «Востокбизнесбанк», ОАО «Читапромстройбанк», ОАО «МеТраКомБанк», ОАО Банк «Юго-Восток», ОАО «Супербанк»

Условия кредитования:

· валюта кредита: доллары США, евро, рубли РФ;

· сумма кредита: от 30 000 рублей РФ (1 000 долларов США, ЕВРО) до 300 000 рублей РФ (10 000 долларов США, ЕВРО)

· срок кредитования: от 6 до 24 месяцев;

· процентная ставка по кредиту:

| Валюта кредита |

Срок кредитования/ Ставка, % годовых |

|

| до 12 мес. (включительно) Минимальная сумма кредита – 30 000 рублей РФ / 1 000 долларов США /евро |

до 24 мес. (включительно) Минимальная сумма кредита – 50000 рублей РФ / 2000 долларов США / евро |

|

| Для Заемщиков, получающих з/плату на банковскую карту ТКБ |

||

| рубли РФ |

20 (19) * |

21 (20) * |

| доллары США/ евро |

18 |

19 |

| Для Заемщиков, не получающих з/плату на банковскую карту ТКБ ** |

||

| рубли РФ |

22 (21) * |

23 (22) * |

| доллары США/ евро |

20 |

21 |

Требования к заемщикам:

· регистрация в Москве и Московской области, а также регионах расположения филиалов банка;

· место работы заемщика – организация, являющаяся клиентом банка;

· текущий непрерывный стаж работы заемщика в организации, являющейся клиентом банка – не менее 2 лет;

· возраст – от 21 года до пенсионного возраста за вычетом срока кредитования;

· наличие стабильного дохода, достаточного для погашения кредита;

· отсутствие отрицательной кредитной истории в банке;

· поручительство физического лица по требованию банка (при необходимости).

Кредитные карты с беспроцентным периодом кредитования

Условия кредитования:

форма кредитования: кредитная карта с возобновляемой кредитной линией и беспроцентным периодом кредитования.

валюта кредита: Рубли РФ; Доллары США; ЕВРО.

сумма кредита:

от 9 000 рублей/300 долларов США, евро до 250 000 рублей (эквивалент в долларах США/евро) по кредитной карте без обеспечения;

от 9 000 рублей/300 долларов США, евро до 450 000 рублей (эквивалент в долларах США/евро) по кредитной карте, оформленной под поручительство юридического лица, обслуживающегося в ТрансКредитБанке;

обеспечение по кредиту: кредитные карты выдаются без обеспечения или под поручительство юридического лица, находящегося на расчетно-кассовом обслуживании в Банке, при наличии необходимого свободного остатка лимита обязательств по операциям кредитования физических лиц, установленного в Банке на данное юридическое лицо.

процентные ставки:

| Кредитная карта |

Валюта кредита |

Ставка, % годовых |

| Без обеспечения |

Доллары США/евро |

23 |

| Рубли |

25 |

|

| Под поручительство юридического лица, обслуживающегося в ТрансКредитБанке |

Доллары США/евро |

19 |

| Рубли |

21 |

беспроцентный период: Банк не удерживает с Клиента проценты на ссудную задолженность, возникшую в Отчетный период, при условии внесения Клиентом соответствующего платежа.

платежная дата: ежемесячно, 20 числа каждого месяца (если 20 число приходится на выходной день – в следующий рабочий день).

отчетный период: предыдущий календарный месяц.

расчетная дата: последний рабочий день каждого месяца.

очередность погашения задолженности:

сумма комиссионного вознаграждения в соответствии с Тарифами;

сумма штрафа за использование Неразрешенного овердрафта;

сумма Неразрешенного овердрафта;

сумма штрафной неустойки на просроченную Ссудную задолженность по Кредиту и просроченным процентам;

1. сумма просроченных процентов;

2. сумма просроченной Ссудной задолженности по Кредиту;

3. сумма текущих процентов, начисленных на последнюю Расчетную дату;

4. сумма рассчитанных текущих процентов на Ссудную задолженность по Кредиту за период с последней Расчетной даты по текущую дату (далее – Рассчитанные текущие проценты) (списание Рассчитанных текущих процентов производится только при полном погашении Задолженности по Кредиту);

5. сумма текущей Ссудной задолженности по Кредиту.

Клиент должен ежемесячно не позднее 15.00 часов Платежной даты обеспечить наличие на Счете денежных средств в размере минимального платежа либо платежа для выполнения условий Беспроцентного периода

o Размер минимального платежа равен сумме задолженности, рассчитанной на Платежную дату в соответствии с пп. 1–7 очередности погашения задолженности плюс 10% от суммы Ссудной задолженности по Кредиту, существующей на последнюю Расчетную дату, но не менее 1000 рублей/30 долларов США/30 Евро, и не более суммы фактической задолженности.

o Размер платежа для выполнения условий Беспроцентного периода равен сумме задолженности, рассчитанной на Платежную дату в соответствии с пп. 1–6 очередности погашения задолженности плюс проценты, начисленные на Ссудную задолженность по Кредиту, возникшую ранее, чем в Отчетный период, плюс сумма Ссудной задолженности по Кредиту, существующая на последнюю Расчетную дату.

· дополнительные комиссии: в соответствии с Тарифами по операциям с использованием международных кредитных карт VISA Gold, Classic, MasterCard Gold, Standard Открытого Акционерного Общества «ТрансКредитБанк».

· срок действия кредитной карты: 1 год.

· срок полного погашения задолженности: не позднее 1 года после окончания срока действия кредитной карты (не более 2 лет с даты предоставления кредитной карты).

· штрафная неустойка: 0,3% в день от суммы просроченных обязательств, но не менее минимального размера штрафной неустойки. Минимальный размер штрафной неустойки:

o с 1 по 10 день просроченной задолженности – $3/ 90 рублей/ 3 евро за весь указанный период;

o с 11-ого дня просроченной задолженности – $3/ 90 рублей/ 3 евро в день.

· досрочное погашение задолженности: по заявлению клиента.

· условие восстановления кредитного лимита: в течение срока действия кредитной карты кредитный лимит автоматически восстанавливается на сумму погашенной задолженности / погашенной просроченной задолженности.

· срок действия решения о кредитовании: 3 месяца.

Требования к заемщикам:

· основным местом работы является предприятие – клиент банка;

· наличие «зарплатной» банковской карты ТрансКредитБанка;

· регистрация в Москве и Московской области, а также регионах расположения филиалов банка

Овердрафтные кредиты для держателей банковских карт

Условия кредитования:

· валюта овердрафта: рубли РФ, доллары США, евро;

· лимит овердрафта: не более 40% от среднемесячной заработной платы заемщика;

· срок действия лимита: до 36 месяцев;

· процентная ставка за пользование кредитом:

| Валюта кредита |

Ставка, % годовых |

Ставка, начисляемая на просроченную задолженность, % годовых |

| доллары США/евро |

19 |

33 |

| рубли РФ |

23 |

43 |

Требования к заемщикам:

основным местом работы является предприятие – клиент банка;

регистрация в Москве, Московской, Владимирской, Рязанской, Калужской, Ивановской областях, а также регионах расположения филиалов банка;

стаж работы на предприятии – не менее 3-х месяцев;

отсутствие дисциплинарных взысканий в течение 1 года до даты предоставления овердрафта.

3. Обобщенные результаты кредитной работы ТрансКредитБанка с физическими лицами и пути совершенствования

Портфель кредитов физическим лицам, млрд. руб. Количество кредитов физическим лицам, тыс.

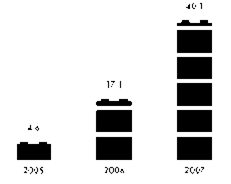

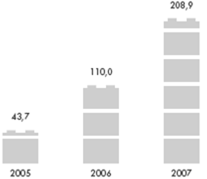

2007 год стал рекордным для ТрансКредитБанка по объему кредитов, предоставленных физическим лицам, розничный кредитный портфель по его итогам увеличился более чем в 2 раза и превысил 40 млрд. руб. При этом количество выданных кредитов увеличилось также почти в 2 раза – со 110 тыс. до 208,9 тыс. Наиболее динамично развивающимся видом розничного кредитования стало ипотечное. Общий объем выданных ТрансКредитБанком за 2007 год ипотечных кредитов составил 12,5 млрд. руб., что в 2 раза превышает показатель 2006 года. К концу отчетного года банком был сформирован портфель ипотечных кредитов в размере 17,8 млрд. руб. При этом доля ипотечных кредитов в совокупном объеме ссуд частным клиентам составила 44,3%, а количество действующих ипотечных договоров превысило 15 тыс.

Основным направлением ипотечного кредитования, как и годом ранее, было кредитование сотрудников предприятий и организаций железнодорожного транспорта с использованием механизмов корпоративной социальной поддержки. По итогам года портфель социальных ипотечных кредитов достиг 11,5 млрд. руб.

По итогам года портфель потребительских кредитов вырос на 8,5 млрд. рублей, его объем превысил 20 млрд. рублей, а количество действующих договоров потребительского кредитования достигло 190 тыс.

Для улучшения данных показателей, на мой взгляд, необходимо в первую очередь продолжать увеличивать количество филиалов в городах России, т. к. такие условия, как: «Кредитование жителей Владимирской, Рязанской, Калужской, Ивановской областей осуществляется в офисах банка в г. Москве» не очень удобны для потенциальных клиентов. Так же продолжать расширять спектр кредитных услуг для физических лиц.

4. Расчет обязательных экономических нормативов деятельности банка «Гамма»

А) Расчет величины собственных средств (капитала) банка (К)

Таблица 2

| № счета |

Наименование счета |

Сумма (тыс. руб.) |

|

| На 01.04.200__ |

На 01.07.200__ |

||

| +104, 102 |

Уставный капитал неакционерных банков |

+6700 |

+6700 |

| +10601 |

Прирост стоимости имущества при переоценке |

+69 |

+189 |

| +10701 |

Резервный фонд |

+16000 |

+16000 |

| +10703 |

Фонды накопления |

+1000 |

+1000 |

| +45209 |

Резервы на возможные потери |

+416 |

+426 |

| +45508 |

Резервы на возможные потери |

+38 |

+137 |

| +51510 |

Резервы на возможные потери |

+387 |

+339 |

| -60202 |

Средства, внесенные банками в уставный капитал предприятий и организаций |

-1044 |

-1044 |

| +701 |

Доходы |

+15957 |

+14000 |

| -703 |

Прибыль |

-10000 |

-9832 |

| -70501 |

Использование прибыли отчетного года |

-5674 |

-3273 |

| Итого: |

23849 |

24642 |

|

Б) Расчет норматива достаточности капитала HI.

Таблица 3

| № счета |

Взвешивание активов по степени |

Коэффициент риска |

Величина активов, взвешенных с учетом риска |

|||

| Наименование активов, входящих в 1–4 группы риска |

Сумма (тыс. руб.) |

|||||

| На 01.04.200_ |

На 01.07.200_ |

На 01.04.200_ |

На 01.07.200__ |

|||

| 20202 |

Касса кредитных организаций |

30278 |

2529 |

2 |

605,56 |

50,58 |

| 20209 |

Денежные средства, отправленные в другие банки, сданные в РКЦ |

72 |

245 |

10 |

7,2 |

24,5 |

| 30102 |

Корсчета кредитных организаций в Банке России |

818 |

1932 |

0 |

0 |

0 |

| 30110 |

Корсчета банков-корреспондентов («НОСТРО») |

1878 |

1637 |

70 |

1314,6 |

1145,9 |

| 30202 |

Обязательные резервы кредитных организаций в Банке России |

2042 |

2063 |

0 |

0 |

0 |

| 50202 |

||||||

| Итого активов 1–4 групп |

35088 |

8406 |

1927,36 |

1220,98 |

||

5 группа активов со 100% риском.

Таблица 4

| № счета |

Наименование счета |

Сумма (тыс. руб.) |

|

| 30302 |

|||

| 30306 |

|||

| 61407 |

|||

| 702 |

Расходы |

5957 |

4167 |

| 705 |

Использование прибыли |

17831 |

15430 |

| 606П |

Износ основных средств |

658 |

731 |

| 609П |

Износ нематериальных активов |

18 |

27 |

| 611П |

|||

| Итого: |

24464 |

20355 |

|

Величина активов 5-й группы риска со 100-процентным риском

5 гр. (1) = 156526 – 35088 – 24464 = 96974

5 гр. (2) = 137305 – 8406 – 20355 = 108544

Всего сумма активов банка, взвешенных с учетом риска

Ар (1) = 1927,36 + 96974 = 98901,36

Ар (2) = 1220,98 + 108544 = 109764,98

Рц (счет 51510)

Рц (1) = 387

Рц (2) = 339

Формула норматива достаточности капитала HI.

Н1 ![]()

Фактическое значение HI

HI (1) = 23849/ (98901,36–387)*100% = 24,21%

HI (1) = 24642/ (109764,98–339)*100% = 22,52%

Нормативное значение HI (в зависимости от величины собственного капитала банка)

Курс € = 38,70 руб. на 18 декабря 2008 г.

К (1)/ курс € = 23849000/ 38,70 = 616253 € < 5 млн. €

Нормативное значение HI (1) = 11%

К (2)/ курс € = 24642000/ 38,70 = 636744 € < 5 млн. €

Нормативное значение HI (2) = 11%

В) Расчет нормативов ликвидности

Таблица 5

| Наименование норматива |

Формула |

Расчет |

Фактическое значение |

Нормативное значение |

|

| На 01.04. 200_ |

На 01.07. 200__ |

||||

| Нормативы ликвидности |

|||||

| Норматив мгновенной ликвидности Н2 |

Н2 = |

(1) 31829*100% 57185 (2) 4916*100% 40825 |

55,66% |

12,04% |

min15% |

| Норматив текущей ликвидности НЗ |

Н3 = |

(1) 33707 *100% 57185 (2) 6553 *100% 40825 |

58.94% |

16.05% |

min 70% |

| Норматив долгосрочной ликвидности Н4 |

Н4= |

(1) 2250 *100% 23849+4023 (2) 8850 *100% 24642+4472 |

8.07% |

30.40% |

max 120% |

| Норматив общей ликвидности Н5 |

Н5= |

(1) 33707 *100% 132768–2042 (2) 6553 *100% 117708–2063 |

25.78% |

5.67% |

min20% |

Пояснения к расчету нормативов ликвидности:

1) ЛАм = счета 202+30102

ЛАм (1) = 31011 + 818 = 31829

ЛАм (2) = 2984 + 1932 = 4916

2) ОВм = счета 301П + 405 + 407 + 408 + 40901 + 40905 + 42301 + 52301 + 60305 + 60322

ОВм (1) = 20+116+50835+219+5798+197 = 57185

ОВм (2) = 14+224+33231+140+7041+175 = 40825

3) ЛАт = Лам + счета 30110+ 51501 +51402

ЛАт (1) = 31829+1878 = 33707

ЛАт (2) = 4916+1637 = 6553

4) ОВт = счета 301 (П) + 405 + 407+408+42301+52301+60305+60322

ОВт (1) =20+116+50835+219+5798+197 = 57185

ОВт (2) =14+224+33231+140+7041+175 = 40825

5) Крд = счета45207+45506

Крд (1) =2250

Крд (2) =8850

6) ОД=счет42306

ОД (1) = 4023

ОД (2) = 4472

7) А=Актив – счета 30302 – 30306 – 702 – 705 – 61407

А (1) = 156526–5957–17831 = 132768

А (2) = 137305–4167–15430 = 117708

8) Ро = счет 30202

Ро (1) = 2042

Ро (2) = 2063

Норматив достаточности собственных средств (капитала) Н1 превышает минимально допустимое значение норматива более чем в 2 раза, это означает что собственного капитала банку не достаточно.

Уставный капитал может быть увеличен в зависимости от организационно-правовой формы банка за счет дополнительной эмиссии акций или дополнительных взносов учредителей. Важный источник пополнения уставного капитала – капитализация средств резервного фонда в части, превышающей его минимальный объем. Можно увеличить часть собственных средств (капитала) банка за счет нераспределенной прибыли и фондов специального назначения, создаваемых из прибыли.

На основании таблицы 4 можно сказать, что в течение очень короткого периода (с 01.04 по 1.07) наблюдается скачкообразное изменение показателей в сторону ухудшения.

Превышение норматива мгновенной ликвидности по отношению к минимально допустимому значению на 01.04. доказывает наличие достаточных ресурсов для исполнения обязательств по вкладам в текущий момент времени.