| Скачать .docx |

Дипломная работа: Управління корпоративною власністю підприємства

ЗМІСТ

ВСТУП

РОЗДІЛ 1 ТЕОРЕТИЧНЕ ОБГРУНТУВАННЯ ПОНЯТТЯ КОРПОРАТИВНОЇ ВЛАСНОСТІ ПІДПРИЄМСТВА

1.1 Поняття та сутність корпоративної власності підприємства

1.2 Класифікація корпоративної власності підприємства

1.3 Відмінність корпоративної власності від інших форм власності

Висновки до розділу 1

РОЗДІЛ 2 ДОСЛІДЖЕННЯ УПРАВЛІННЯ КОРПОРАТИВНОЮ ВЛАСНІСТЮ НА ПРИКЛАДІ ПРЕДСТАВНИЦТВА АМЕРИКАНСЬКОЇ ТОРГІВЕЛЬНОЇ ПАЛАТИ В УКРАЇНІ

2.1 Історія виникнення, основні напрямки діяльності Представництва Американської Торгівельної Палати в Україні

2.2 Аналіз організації управління в Представництві Американської Торгівельної Палати в Україні

2.3 Оцінка ефективності управління корпоративною власністю Представництва Американської Торгівельної Палати в Україні

Висновки з розділу 2

РОЗДІЛ 3 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ УПРАВЛІННЯ КОРПОРАТИВНОЮ ВЛАСНІСТЮ ПРЕДСТАВНИЦТВА АМЕРИКАНСЬКОЇ ТОРГІВЕЛЬНОЇ ПАЛАТИ В УКРАЇНІ

3.1 Удосконалення механізму взаємодії менеджерів і ради директорів в управлінні корпоративною власністю Представництва Американської Торгівельної Палати в Україні

3.2 Покращення механізму контролю за управлінням корпоративною власністю Представництва Американської Торгівельної Палати в Україні

3.3 Оптимізація кадрової політики як шлях до підвищення ефективності управління корпоративною власністю Представництва

Американської Торгівельної Палати в Україні

Висновки з розділу 3

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ВСТУП

Актуальність теми. В основі ринкового регулювання економіки в усіх промислово розвинених країнах лежить управління корпоративною власністю. Саме право власності використовується для прямої і непрямої дії учасників ринкових відносин на економіку країни в цілому.

Необхідно відзначити, що сучасний стан цього питання характеризується, з одного боку, недостатньою кількістю у вітчизняній економічній науці скільки-небудь розробленої теорії досліджуваного питання, а з іншого – явним недоліком досвіду реального використання корпоративними структурами можливостей впливу на економічні процеси через усвідомлене розпорядження тією частиною національного багатства, яка знаходиться в корпоративній власності.

Найбільш актуальними завданнями у сфері практичного управління корпоративною власністю сьогодні можна вважати: уточнення структури і складу корпоративної власності, формалізацію цілей, завдань і принципів її функціонування, визначення критеріїв ефективності управління, які, у свою чергу, вимагають пошуку й обґрунтування методичних підходів до вирішення конкретних економічних завдань – оцінки окремих об’єктів корпоративної власності і визначення ефективних напрямів їх структурного розвитку.

Основні положення щодо управління корпоративною власністю знайшли відображення в роботах зарубіжних учених: Г. Александера, І. Ансоффа, X. Бірмана, Дж. Ваховича, Р. Деянга, Ф. Істербрука, Т. Коупленда, Дж. Маркуса, Ф. Рейлі, А. Стрикленда, А. Томсона, ЇМ. Хамера, М. Хеселя, А. Бандуріна, Ш. Валітова, І. Мазура, А. Нєдосєкіна, С. Орєхова, А. Радигіна, І. Храбрової, Б. Чуба; українських учених, які на основі класичних теорій розробили та удосконалили методи управління корпоративною власністю і капіталом, серед них: О.І. Амоша, А.О. Задоя, Г.О. Крамаренко, Г.В. Назарова, Ю.Є. Петруня, Ф.Ю. Поклонський, І.Л. Сазонець, Г.А. Семенов, М.Г. Чумаченко, О.М. Ястремська.

Мета дипломної роботи полягає в теоретичному обґрунтуванні і розробці практичних рекомендацій щодо управління корпоративною власністю в умовах корпоративної системи, що склалася в Україні.

Відповідно до мети були поставлені наступні основні завдання:

– виділити провідні наукові концепції розвитку корпоративного управління та уточнити поняття “корпорація”;

– визначити основні економічні ознаки сучасних корпорацій;

– обґрунтувати можливості адаптації моделей корпоративного управління країн, де існують розвинені ринки капіталу, до умов господарювання вітчизняних корпорацій;

– визначити зміст поняття “корпоративна власність” стосовно умов транзитивної економіки й систематизувати критерії її класифікації;

– виявити специфічні напрямки формування корпоративної власності в Україні;

– сформувати систему пріоритетів для застосування сучасних методів управління активами за умов трансформаційних процесів в економіці;

– виявити критерії ефективності та вдосконалити існуючі методики управління корпоративною власністю;

- дослідження управління корпоративною власністю на прикладі представництва американської торгівельної палати в Україні;

- розглянути шляхи підвищення ефективності управління корпоративною власністю представництва американської торгівельної палати в Україні

Об’єктом дослідження є процес управління корпоративною власністю.

Предметом дослідження є сукупність організаційно-економічних відносин в системі управління корпоративною власністю на прикладі представництва американської торгівельної палати в Україні.

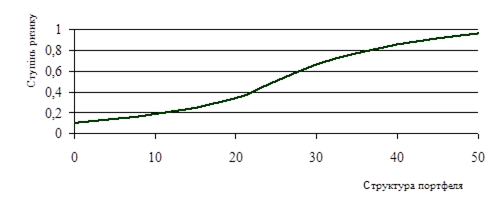

Методи дослідження. Для вирішення поставлених завдань в роботі були використані такі методи: візуально-графічний – для подання результатів у наочній формі; статистичний – для представлення динаміки формування корпоративної власності в Україні; економіко-математичний – для розробки методичного інструментарію підвищення ефективності управління об’єктами корпоративної власності; системного аналізу і синтезу, індукції і дедукції – для аналізу моделей та методів управління корпоративною власністю; наукової абстракції – для формування висновків; кореляційно-регресійний – для розрахунку ступеня ризику управління корпоративними портфелями власності.

Інформаційну базу дослідження складають праці вітчизняних і зарубіжних учених, джерела енциклопедичного характеру з питань економіки, періодична література, ресурси глобального інформаційного середовища Інтернет. У роботі використані законодавчі і нормативні акти, що регулюють корпоративні відносини на території України.

РОЗДІЛ 1 ТЕОРЕТИЧНЕ ОБГРУНТУВАННЯ ПОНЯТТЯ КОРПОРАТИВНОЇ ВЛАСНОСТІ ПІДПРИЄМСТВА

1.1 Поняття та сутність корпоративної власності підприємства

Як показує практика, найчастіше корпорації організовуються у формі акціонерного товариства. Можна сказати, що об’єднання капіталів – лише початковий процес розвитку сучасної корпорації. Вважаємо за можливе назвати цей аспект внутрішнім.

Важливим елементом формування сучасного розуміння суті корпорацій з’ясування процесів господарської і організаційної інтеграції в зовнішній сфері, тобто зовнішнього аспекту проблеми. Аж до середини XX сторіччя в розвинених країнах панувала тенденція укрупнення виробництва, базою якої була концентрація і централізація капіталу. Результатом стала поява багатьох різноманітних форм організації господарської діяльності, що супроводжувалася процесами інтеграції. Інтеграція йшла по шляху вертикальної, горизонтальної і конгломератної консолідації капіталів, що обумовлено багато в чому технологічними факторами. Різні поєднання взаємодії господарюючих суб’єктів давали багато варіантів побудови інтегрованих господарських об’єднань, наприклад, картелі, синдикати, трести, консорціуми, асоціації, концерни та ін. Оцінюючи різноманітність і конкретне значення різних форм корпоративної інтеграції, слід відзначити, що межі між всіма цими формами достатньо розпливчаті. Разом з тим автор вважає за необхідне вказати на те, що в основі всіх корпоративних інтеграційних утворень можна виділити дві істотні економічні ознаки: по-перше, наявність акціонерної форми об’єднання капіталу і, по-друге, зростаюче значення оптимальної інвестиційної діяльності на основі залучення банківського капіталу. Отже, певна специфіка побудови корпоративних моделей, зокрема в сучасній економіці України, зв’язана, із ступенем інтеграції, тобто має прямий зв'язок з активністю фінансової політики, що проводиться вхідними організаціями, що входять, з одного боку, і рівнем консолідації власності членів групи, тобто вибраною схемою побудови корпоративних відносин, з іншого боку [13].

Процес формування інтегрованих корпоративних структур – одна з найважливіших тенденцій розвитку економіки. Саме великі структури складають свого роду каркас індустріально розвинених країн і світового господарства в цілому, підвищують рівень стабільності економічного співробітництва на всіх рівнях, виступає партнерами держави у виробленні і реалізації стратегічної лінії в процесі модернізації економіки. Промислові групи стали ефективною формою консолідації матеріальних ресурсів і виробничого капіталу різних компаній. Ці загальносвітові тенденції починають проявлятися і в Україні, хоч і мають істотні особливості.

У перехідній економіці із здійсненням дерегулювання державного сектора, відходом від директивних методів керівництва і скасуванням ієрархічних структур, що існували раніше, зростає роль асоціативних форм діяльності і інтегрованих структур управління підприємствами на підставі ринкових принципів господарювання. Затверджуються нові форми інтеграції господарюючих суб’єктів: 1) шляхом входження підприємств у вертикальні структури (корпоративні групи), реорганізовані з галузевих структур або створювані наново; 2) на підставі формування горизонтальних асоціативних утворень [38].

Тенденція до створення великих структур корпоративного типу активно почала формуватися ще в умовах централізованої планової системи управління. Це і експеримент щодо створення раднаргоспів, коли багато галузевих міністерств скасовувалися і вводилася комплексна організація управління взаємопов’язаними виробництвами на територіальній основі, і повернення до галузевого принципу, проте, із створенням при цьому державних комітетів міжгалузевого значення; нарешті, великомасштабна практика утворення виробничих, торгово-виробничих об’єднань, агропромислових і територіально-виробничих комплексів. Не можна не згадати і про державні виробничі об’єднання, що створювалися вже в період перебудови. Навіть при різкому спаді виробництва значні підприємства (з чисельністю промислово-виробничого персоналу більше 500 чоловік) забезпечували переважну частину всього обсягу випуску продукції в країні.

Усі ці форми інтеграції підприємств, що дозволяли формально організовувати спільну виробничо-господарську діяльність, виявилися заблокованими тим, що в умовах панування державної власності і максимальної централізації управління неможливо було забезпечити реальне злиття фінансового і промислового капіталу, їх органічну взаємозалежність, використання ринкових механізмів конкуренції, цінового регулювання. Не руйнування, а трансформація цих форм інтеграції в ринкові структури могла дати реальний шанс появі великих господарських об’єднань – спільних корпорацій асоціативного типу.

Крім загальносвітових тенденцій корпоративного розвитку в України діють специфічні фактори, що визначають особливості формування корпоративної ланки національної економіки. Пошук нових форм кооперації і актуальність інтеграційних процесів зокрема, обумовлені обвальним падінням попиту і обсягів виробництва, браком інвестицій і оборотних коштів, скороченням державних замовлень. Специфічні фактори, спонукаючи підприємства до об’єднання в великі структури, крім вказаних організаційних особливостей оформлення і розвитку фінансового капіталу, можна об'єднати в три основні групи:

1) технологічні;

2) ринкові;

3) управлінські [12].

Дія факторів першої групи спричиняє позитивні результати:

а) досягнення ефекту масштабу. У разі об’єднання однопрофільних підприємств (в умовах групової побудови юридично самостійні організації звичайно розглядаються як підрозділи єдиної виробничої структури групи) досягається зниження витрат (постійних витрат в структурі собівартості) на одиницю продукції, збільшення обсягів виробництва, у тому числі за рахунок збільшення серійності виробництва, що, врешті-решт, дає збільшення частки відповідного ринку;

б) прискорення процесів диверсифікації виробництва і науково-технічного потенціалу, що, у свою чергу, забезпечує ефект усереднювання при переливі капіталу з одних галузей в інші і при освоєнні ринків нової продукції. За своєю суттю корпорації, як великі господарські утворення, передбачають деяку міру диверсифікації (вищий її рівень досягається в конгломератних групах). Особливого значення диверсифікація набуває в умовах ринкової конкуренції. У цьому випадку досягаються ефект усереднювання при переливі капіталу з галузі в галузь залежно від коливань норми прибули, а також економія, що одержується при комбінуванні взаємодоповнюючих ресурсів і альтернативному використанні надмірних ресурсів.

в) реалізація ефекту синергії, у тому числі при горизонтальній інтеграції (наприклад, при об'єднанні з банківським капіталом). При вертикальній інтеграції виробничих підприємств як явну перевагу фінансово-промислової освіти, очевидно, слід виділити реалізацію ефекту синергії: при об’єднанні зусиль декількох технологічно взаємодоповнюючих виробничих одиниць відбувається якісне вдосконалення результатів їхньої діяльності. Особливо відчутна реалізація даного ефекту в інноваційній сфері. І ефект масштабу, і синергетичний ефект пов’язані з одержуваною економією на елементах постійних витрат [16].

Ринкові фактори призводять до того, що:

а) при інтеграційних процесах відбувається економія на масштабі сфери діяльності. У інтегрованих структурах об'єднуються господарюючі суб'єкти, що мають власні ринкові ніші, розроблену політику просування товарів, налагоджені постачальницько–збутові мережі, апробовані результати маркетингових досліджень і т. д. Це дає можливість скористатися всіма компонентами механізму реалізації ринкової стратегії в сукупності і на їх основі розробити найбільш ефективний варіант організації господарської діяльності групи. Не можна не відзначити можливість деякого усунення конкуренції між учасниками корпоративного союзу шляхом координації їхньої ринкової поведінки і отримання конкурентних переваг стосовно до зовнішніх агентів ринку (так званий ефект монополії).

б) об’єктивною основою дії ринкових факторів формування інтегрованих корпоративних структур є також економія на трансакційних витратах. При інтеграції деякої кількості господарюючих суб'єктів в рамках групи їх узгоджена політика призводить до скорочення числа трансакцій – різного роду операцій, договорів, контрактів тощо, ринкових відносин, що є неодмінними інструментами реалізації. Це може дати економію і на податкових платежах. Таким чином, відбувається свого роду часткове виведення ринкових відносин за межі групи [18].

Поділ функцій володіння і контролю за діяльністю компанії не становив би жодних серйозних проблем, якби інтереси акціонерів і менеджерів повністю збігалися. На практиці дані інтереси не поєднуються. По-перше, менеджери випробовують дії цілого ряду факторів – таких як розмір корпорації або влада і престиж, пов’язаних із положенням яке вони займають, але не мають прямого відношення до інтересів акціонерів. Ці міркування змусили менеджерів до ухвалювати рішення, які не тільки не відповідатимуть інтересам акціонерів, але можуть їм зашкодити. Наприклад, рішення про будівництво хмарочоса для офісу компанії. По–друге, відрізняються форма і розмір матеріальної винагороди, яку одержують менеджери і акціонери. Менеджерам традиційно гарантується винагорода у формі заробітної плати, тоді як акціонери можуть претендувати на ту частину прибутку компанії, яка залишиться після того, як компанія оплатить роботу менеджерів і відзвітує за всіма своїми зобов’язаннями. Було докладено багато зусиль для пов’язання цих двох форм винагороди: менеджерам нараховувалася винагорода у формі акцій компанії, опціонів, робилися спроби пов’язати рівень їх заробітної плати з рівнем курсової вартості акцій корпорації. І навіть в тих випадках, коли подібні мотиваційні методи ув’язки інтересів менеджерів і акціонерів мали успіх, проблема залишалася [5].

Обмежена відповідальність акціонерів корпорації і відділення управління корпорацією від її власників, з одного боку, взаємообумовлені і такі що випливають одна з одної, принципові характеристики обговорюваної форми господарювання; з іншого боку, вони є причинами того, що корпорація асоціюється з великомасштабним виробництвом. Юридична незалежність корпорації від акціонерів визначає її стабільність і тривале існування. Обмежена відповідальність акціонерів дозволяє інвесторам мінімізувати ризики, роблячи корпорацію ідеальним місцем вкладення капіталу дрібними вкладниками. Це у результаті складає вельми значні суми, необхідні для великого виробництва.

Корпорації – основа промислового потенціалу розвинених країн. Найбільш сильний вплив на формування і зміну будь-якої корпорації мають інтереси власників, працівників (менеджерів) і замовників (покупців). Тому сучасні організаційні структури корпорацій повинні мати узгоджені інтереси цих трьох груп зацікавлених осіб. Організаційна структура встановлює взаємодію, координацію, розподіл функцій між структурними підрозділами, закріплюючи права і відповідальність між ланками апарату управління. Структура реалізується за допомогою організаційної схеми, штатного розкладу, положень про підрозділи, посадових інструкцій. Елементами структури є як підрозділи, що виконують певні функції, так і окремі працівники (керівники, фахівці, робітники, службовці). Ключовими поняттями структур управління є елементи, зв’язки (відносини), рівні і повноваження [16].

Організація діяльності корпорації визначається такими об’єктивними факторами зовнішнього середовища: стратегія і цілі, розмір організації, технологія, стадія життєвого циклу організації, організаційна форма.

Виділяють такі параметри організаційних структур: складність, формалізація, централізація, спеціалізація, діапазон керованості, влада і контроль, персонал, адміністрування.

Розподіл факторів на внутрішні і зовнішні досить умовний, тому що внутрішнє і зовнішнє середовище організації знаходяться у тісному взаємозв’язку.

Поняття організаційного управління корпорацією має комплексний характер, що відбиває складний взаємозв’язок між ключовими факторами зовнішнього і внутрішнього середовищ, між горизонтальною і вертикальною диференціаціями, між управлінськими, соціальними і економічними категоріями. До основних вимог, які повинні бути покладені в основу організаційного управління, належать такі:

1. Організаційне управління корпорацією повинно відповідати стратегічним цілям організації, тобто департаменталізація і встановлення системи вертикальних і горизонтальних зв’язків між підрозділами і окремими працівниками має проводитися з врахуванням діяльності та обраних стратегій фірми.

2. Організаційне управління покликано бути адекватним фактором зовнішнього і внутрішнього середовищ організації, що робить істотний вплив на рішення щодо рівня централізації і децентралізації, розподілу повноважень і відповідальності, ступеня самостійності і масштабів контролю керівників і менеджерів.

3. В організаційному управління функції – первинні, структура – вторинна. Функції підприємства мають відповідати пріоритетним стратегічним цілям його керівництва.

4. Організаційний проект фірми повинен бути перспективним, розрахованим на досягнення стратегічних цілей, звідси – необхідність орієнтації на дані активного маркетингу і служб довгострокового планування і прогнозування.

5. При створенні системи управління необхідно дотримуватися принципу відповідності, коли кожний елемент системи має у своєму розпорядженні достатні повноваження для вирішення поставлених завдань і відповідає за їх ефективне виконання.

У практиці господарювання можуть застосовуватися кілька типів організаційних структур залежно від масштабів діяльності, виробничо-технологічних особливостей, стратегічних і поточних завдань діяльності підприємства (фірми). Лінійна організаційна структура управління – це така структура, між елементами якої існують лише одноканальні взаємодії. Перевагами організаційної структури управління лінійного типу є: чіткість взаємовідносин, однозначність команд, оперативність підготовки та реалізації управлінських рішень, надійний контроль.

Основою функціональної організаційної структури управління є поділ функцій управління між окремими підрозділами апарату управління. Відтак кожний виробничий підрозділ одержує розпорядження одночасно від кількох керівників функціональних відділів. Така організаційна структура управління забезпечує компетентне керівництво стосовно кожної управлінської функції. Проте цей тип оргструктури має певні недоліки: можлива суперечливість розпоряджень, труднощі координації діяльності управлінських служб, гальмування оперативності роботи органів управління. Лінійно-функціональна організаційна структура управління спирається на розподіл повноважень та відповідальності за функціями управління і прийняття рішень по вертикалі. Вона дає змогу організувати управління за лінійною схемою, а функціональні відділи апарату управління корпорації лише допомагають лінійним керівникам вирішувати управлінські завдання. При цьому лінійні керівники не підпорядковані керівникам функціональних відділів апарату управління. Така структура управління завдяки своїй ієрархічності забезпечує швидку реалізацію управлінських рішень, сприяє спеціалізації і підвищенню ефективності роботи функціональних служб, уможливлює необхідний маневр ресурсами. Вона є найдоцільнішою за масового виробництва зі сталим асортиментом продукції та незначними еволюційними змінами технології її виготовлення. Проте за умов частих технологічних змін, оновлення номенклатури продукції використання цієї оргструктури уповільнює терміни підготовки і прийняття управлінських рішень, не забезпечує належної злагодженості в роботі функціональних відділів (підрозділів). Дивізіональна організаційна структура управління – базується на поглибленні поділу управлінської праці. За її застосування відбуваються процеси децентралізації оперативних функцій управління, здійснюваних виробничими структурними ланками, і централізації загальнокорпоративних (стратегічні рішення, маркетингові дослідження, фінансова діяльність тощо) функцій, які зосереджуються у вищих ланках адміністрації інтегрованих підприємницьких структур. Отже, за дивізіональної структури кожний виробничий підрозділ корпорації має власну достатньо розгалужену структуру управління, яка забезпечує автономне його функціонування. Лише стратегічні функції управління централізовано на корпоративному рівні. За дивізіональної структури управління групування видів діяльності суб'єкта господарювання здійснюється із застосуванням принципу поділу праці за цілями. Це означає, що навколо певного виробництва формується автономна організаційна спільність [16]. При цьому можливі три способи групування виробничих підрозділів:

1) продуктовий (виготовлення певного продукту);

2) за групами споживачів (задоволення потреб певної групи споживачів);

3) за місцем знаходження (розміщення в певному географічному районі).

Корпорація як система діє, перш за все, на основі загальних принципів функціонування складних соціально-економічних систем. Узагальнимо основні з них, які найчастіше вказуються в літературі та застосовуються в практиці управління складними багаторівневими системами.

Принципи організаційного управління можна поділити на загальні та специфічні. Усі вони пов’язані між собою, і тільки їх комплексне застосування забезпечує успіх функціонування і розвитку підприємства як цілісної системи.

1. Принцип проблемної орієнтації. Багато організаційних систем є багатоцільовими і цілі окремих підсистем можуть не збігатися. Наприклад, одним із показників ефективності роботи апарата управління є витрати, пов’язані з його утриманням. Але при незначних витратах на утримання апарат не забезпечує ефективного керівництва фірмою, що погіршує фінансово-економічні показники підприємства.

2. Принцип ієрархічності. У складних економічних системах одночасно функціонують декілька різних ієрархічних структур (включаючи формальні і неформальні), відносини між якими встановлюються як по горизонталі, так і по вертикалі.

3. Принцип цілісності. Система має властивості, що не властиві її окремим елементам. Виробнича, фінансова, соціальна, маркетингова структури, будучи відносно самостійними, виступають стосовно до організації як частини до цілого.

4. Принцип динамічності. Протягом часу організаційні структури корпорацій змінюються відповідно до “життєвого циклу” організації, який включає стадії створення, розвитку, стабільного функціонування, ліквідації організації або її частин. При цьому частота і причини змін специфічні для кожної окремої організації.

5. Принцип інертності. Поведінка організаційної системи у майбутньому залежить від її попереднього розвитку.

6. Принцип конкуренції. Практика підтверджує, що життєздатність корпорації залежить від ступеня розвитку конкурентних спроможностей. Конкуренція виявляє найбільш результативні, ефективні шляхи соціально-економічного розвитку, що виражається у впровадженні найбільш ефективних методів господарювання і управління [15].

Звичайно, конкурентні відношення суперечливі: механізм конкуренції формує соціальні пріоритети свободи вибору, активного впливу на прийняття ефективних управлінських рішень; у той же час конкуренція може зробити і негативний вплив на роботу деяких організацій, призвести до їх банкрутства і руйнування. Особливо небезпечна так звана несумлінна конкуренція, тобто застосування в процесі боротьби з конкурентами недозволених економічних прийомів або навіть силових акцій. Принцип здорової конкуренції – це двигун соціально-економічної системи, розвиток якої необхідно стимулювати.

7. Принцип додатковості. В організаційних структурах одночасно існують об’єктивні стійкі тенденції запрограмованого, організованого, прогнозованого розвитку, з іншого боку – випадкові, стихійні, імовірнісні впливи. Діалектична взаємодія цих рухів визначається як принцип додатковості.

Специфічні принципи мають поширення в конкретних соціально-економічних системах і залежать від особливостей конкретного типу підприємства, його організаційно-правової форми, характеру діяльності, галузі, технологій, історії, етапу життєвого циклу, обраної стратегії тощо. Прикладом специфічних принципів можна вважати принципи корпоративного управління, які розробляються і впроваджуються як на міжнародному рівні, так і в окремих країнах і корпораціях.

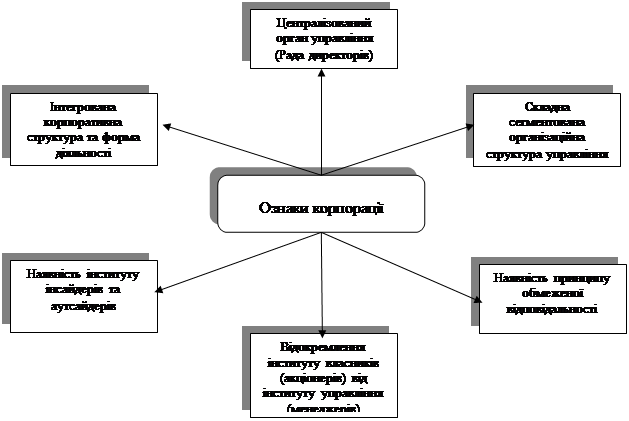

Отже сучасна корпорація має економічні ознаки, наведені на рис. 1.1.

Рис. 1.1. Характерні економічні ознаки корпорації

Аналіз сучасних ознак корпорації засвідчив, що принциповими відмінностями корпорації від будь-якої іншої форми організації бізнесу є:

1. Централізований орган управління (Рада директорів).

2. Складна сегментована організаційна структура управління.

3. Наявність принципу обмеженої відповідальності.

4. Відокремлення інституту власників (акціонерів) від інституту управління (менеджерів).

5. Наявність інституту інсайдерів та аутсайдерів.

6. Інтегрована корпоративна структура та форма діяльності.

Сучасні корпорації зазвичай мають усі наведені економічні ознаки, і намагатися застосувати одну з них для того, щоб охарактеризувати іншу форму організації бізнесу як корпоративну, автор вважає помилковим. Ознаки являють собою єдиний комплекс відокремлення корпоративної форми діяльності від різноманітності інших.

Корпоративна власність – це відносини, які складаються між суб’єктами господарювання, щодо об’єктів нерухомості, майнових прав, робіт і послуг, інформації і технологій, нематеріальних благ та інших частин національного багатства, право користування, володіння, розпорядження якими належить конкретній корпорації.

Об’єкт власності – організаційно відособлена частина національногобагатства, юридично закріплена за конкретним власникомабо групою власників.

Об’єкти корпоративного права власності (об’єкти управління):

– нерухоме майно (будівлі, споруди, земельні ділянки, та ін.);

– рухоме майно (частки, паї, цінні папери, зокрема акції, облігації тощо);

– грошові кошти (національна та іноземна валюта);

– борги (дебіторська заборгованість);

– інформація;

– інтелектуальна власність та інші результати інтелектуальної діяльності корпоративних підрозділів [19].

Право власності належить до категорії речових прав, сутністьяких полягає в прямому пануванні над річчю, що передбачає використання її уповноваженою особою в своїх інтересах, і у винятковості здійснення даної можливості.

Суб’єктивне право власника ділиться на три основні правомочності: володіння, розпорядження, користування.

Під правомочністю володіння розуміється юридично забезпечене панування над річчю, тобто можливість мати дану річ у себе, мати її у власному господарстві.

Правомочність розпорядження – це можливість визначення юридичної долі речі шляхом зміни її приналежності, стану і призначення.

Правомочність користування – юридично забезпечена можливість використання речі шляхом отримання будь-яких її корисних властивостей.

Ця правомочність не повністю характеризує право власника. Це лише основна правомочність з погляду вітчизняноїдоктрини.

Управління – елемент, функція організованих систем різної природи, що забезпечує: збереження їх певної структури; підтримкарежиму діяльності; реалізаціюїх програм і цілей.

Управління власністю – як поточне управління корпоративною власністю, так і стратегічні перетворення структури власностів корпорації, спрямовані на її оптимізацію у напрямку поставленихцілей і проводиться у рамках корпоративної стратегії стосовно власності.

Система управління – сукупність об’єднаних однією метою об’єктів, їх функцій і зв’язків.

1.2 Класифікація корпоративної власності підприємства

У працях російського економіста С. Хавіної [47] наголошується, що дане поняття корпорації не можна вважати вичерпним, оскільки в законодавстві різних держав закріплено і інші ознаки. Так, в країнах з розвиненою корпоративною структурою підприємництва фахівці виділяють наявність таких критеріїв, за якими та або інша організація належить до групи корпорацій:

– статус юридичної особи;

– принцип обмеженої відповідальності;

– безстрокове існування;

– вільна передача акцій;

– централізоване управління.

Термін “корпорація”, використовуваний в американській економіко-правовій системі, відповідає поняттю “компанія” – в європейській системі.

Фахівці відзначають, що у складі економічно розвинених країн є, як правило, декілька великих корпорацій і декілька тисяч дрібних за структурою і розміром обороту фірм, також побудованих за корпоративною ознакою. На наш погляд, досить вдалою є класифікація малих, середніх і великих корпорацій, запропонована І.П. Булеєвим [26, c.41], яку наведено в табл. 1.1.

Таблиця 1.1

Класифікація корпорацій

| Розмір корпорації | Кількість підприємств, що входять до корпорації | Чисельність трудящих | Вартість основних фондів, тис. грн | Річний обіг, тис. грн |

| Мала | 1–3 | До 200 | До 5000 | До 4000 |

| Середня | Не встановлюється | До 1000 | Більше 5000 | Менше 20000 |

| Велика | Не встановлюється | Більше 1000 | Більше 5000 | Більше 20000 |

Корпорації – основа промислового потенціалу розвинених країн. Найбільш сильний вплив на формування і зміну будь–якої корпорації справляють інтереси власників, працівників (менеджерів) і замовників (покупців). Тому сучасні організаційні структури корпорацій повинні мати узгоджені інтереси цих трьох груп зацікавлених осіб.

Підхід Р. Брейлі [23], з погляду фінансової системи, визначає корпоративне управління як певні інституційні угоди, що забезпечують трансформацію заощаджень в інвестиції і що розподіляють ресурси серед альтернативних користувачів в індустріальному секторі. Ефективне перетікання капіталу між галузями і сферами суспільства здійснюється в рамках корпорацій, побудованих на основі об’єднання банківського і промислового капіталу.

У роботах з корпоративного управління відомий російський економіст Б. Чуб [156] розглядає корпорацію і корпоративне управління з юридичної точки зору. У цьому випадку корпоративне управління – це загальна назва юридичних концепцій і процедур, що лежить в основі створення і управління корпорацією, зокрема, що стосуються прав акціонерів.

Проте найбільш поширеними і вживаними підходами при визначенні корпоративного управління є такі.

Перший підхід – це підхід до визначення корпоративного правління як управління інтеграційним об’єднанням.

Наприклад, на думку І. Храбрової [33], корпоративне управління – це управління організаційно-правовим формуванням бізнесу, оптимізацією організаційних структур, побудова міжфірмових відносин всередині компанії відповідно до прийнятих цілей.

Проте дане визначення, на нашу думку, стосується вже результатів використання корпоративної форми бізнесу, а не суті проблеми.

Другий підхід, найбільш ранній і найбільш часто застосовуваний, ґрунтується на наслідках, що виходять з суті корпоративної форми бізнесу – поділу інституту власників і інституту керівників – і полягає в захисті інтересів певного кола учасників корпоративних відносин (інвесторів) від неефективної діяльності менеджерів. Такий підхід розроблено в працях М. Хаммера [48]. Хоч і в цьому випадку визначення корпоративного управління різняться залежно від кількості зацікавлених сторін, що враховується, в корпоративних відносинах. У найбільш вузькому розумінні – це захист інтересів власників-акціонерів. Інший підхід включає до них і кредиторів, які разом з акціонерами складають групу фінансових інвесторів. У найбільш широкому розумінні корпоративне управління – це захист інтересів як фінансових (акціонери і кредитори), так і нефінансових (працівники, держава, підприємства-партнери та ін.) інвесторів.

Які поясніються причини включення тих або інших груп в систему корпоративного управління?

Дана проблематика висвітлюється в працях відомого європейського економіста М. Хеселя [27, c. 289]. На його думку, акціонери є джерелом необхідної фінансової бази для виникнення корпоративного управління. Їх інтереси в системі корпоративного управління полягають в отриманні певної частки прибутку за допомогою дивідендних виплат або зростання ціни їх частки участі в корпорації.

Кредитори також є фінансовими інвесторами, але, на відміну від акціонерів, які зацікавлені в зростанні прибутковості і вартості корпорації (для збільшення свого доходу), кредитори зацікавлені в стабільності стану корпорації (для отримання гарантованого доходу).

Проте в діяльності корпорації зацікавлені не тільки фінансові інвестори, але і нефінансові. Серед нефінансових інвесторів більшість економістів відзначають такі категорії:

– працівники корпорації;

– партнери корпорації;

– суспільство в цілому (держава, споживачі та ін.).

Обґрунтування включення партнерів корпорації, в більшості випадків, розглядається на прикладі постачальників підприємств – виробників кінцевої продукції. Якщо постачальник корпорації виробляє продукцію, яка використовується лише даною корпорацією, то в цьому випадку фінансові вкладення партнера-постачальника можна розглядати як фінансові вкладення самої корпорації, оскільки ці вкладення здійснюються для забезпеченні діяльності корпорації.

На даний час такі відносини слід включати не в зовнішні, а у внутрішні зв'язки корпорації, і інтереси партнера постачальника можна розглядати як інтереси окремого підрозділу корпорації.

Щодо персоналу корпорації, необхідно відзначити, що включення його як складової корпоративних відносин стало можливим завдяки розвитку теорії людського капіталу підприємства. Залежно від моделей корпоративного управління учасниками корпоративних відносин розглядається або трудовий колектив, або окремі працівники корпорації. Такий напрям розвитку корпоративних відносин характерний для робіт американського фахівця в галузі корпоративного управління Ф. Істербрука [34].

Інтереси інвесторів корпорації не збігаються і часто бувають прямо протилежними. Наприклад, перелічені вище інтереси власників і кредиторів корпорації. Тому, в рамках корпоративних відносин розглядаються взаємини менеджерів корпорації та її власників. А. Бандурін [8] розкриває суть корпоративного управління, розглядаючи відмінність корпоративного управління від некорпоративного.

По-перше, якщо в некорпоративному управлінні об'єднані функції власності і управління і в цей же час управління здійснюють самі власники, то при корпоративному управлінні, як правило, відбувається поділ прав власності і повноважень управління.

По-друге, звідси випливає те, що виникнення корпоративного управління привело до формування нового, самостійного суб'єкта господарських відносин – інституту найманих керівників.

По-третє, з цього виходить, що при корпоративному управлінні разом з функціями управління власники втрачають і зв'язок з бізнесом.

По-четверте, якщо в системі некорпоративного управління власники пов’язані між собою відносинами з питань управління (є товаришами), то в системі корпоративного управління відносини між власниками відсутні і замінені на відносини власників і корпорації.

Дані відмінності являють собою такі переваги для власників корпорації: самостійність корпорації як юридичної особи, обмежена відповідальність власників корпорації і централізоване управління корпорацією.

У рамках розглянутих понять і визначень необхідно визначити класифікацію корпоративної власності. Прийнята на теперішній час класифікація виділяє такі види власності:

– дочірні підприємства корпорації;

– пакети акцій, що знаходяться в корпоративній власності;

– корпоративне нерухоме майно;

– нематеріальні активи корпорації [55 c. 57].

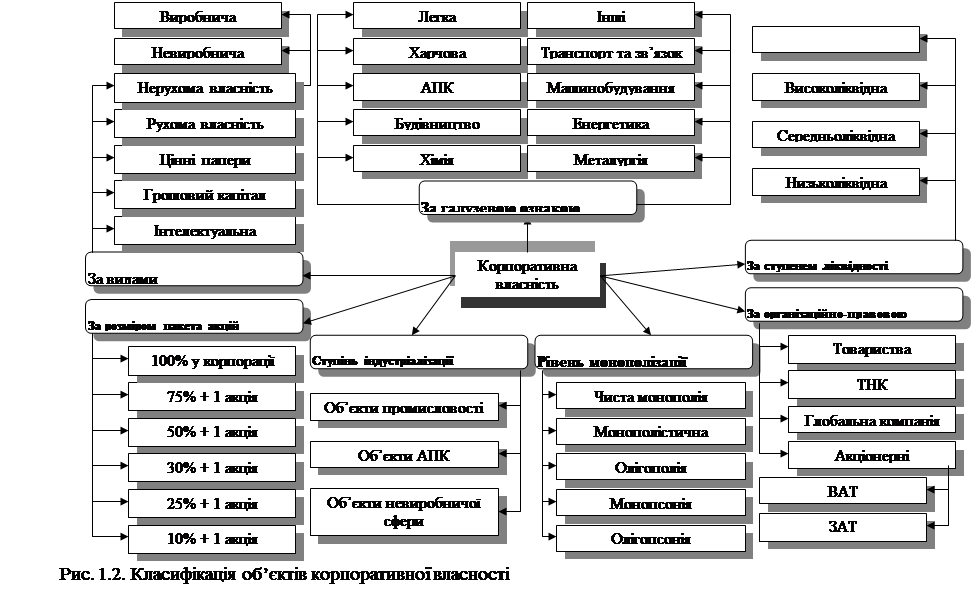

Автором систематизовано усі види корпоративної власності за такими групами (рис. 1.2):

1. За видами корпоративної власності:

– нерухома власність виробничого і невиробничого призначення;

– рухома корпоративна власність – майно, що не належить до нерухомого;

результати інтелектуальної діяльності, зокрема виключні права на них (інтелектуальна власність) і інформація;

– грошовий капітал;

– цінні папери.

2. За галузевою ознакою об’єкти КВ, включені до складу конкретної галузі економіки і специфічні галузеві особливості (легка промисловість, харчова, будівництво, хімія, транспорт та зв’язок, агропромисловий комплекс, машинобудування, енергетика, металургія тощо).

3. За ступенем ліквідності:

– низьколіквідне (неліквідні) об’єкти, наприклад, пакети акцій, в яких зростання індексу курсової вартості менше (істотно менше) або дорівнює індексу інфляції;

– стабільні, об’єкти КВ із середнім ризиком, наприклад, пакети акцій, в яких зростання індексу курсової вартості менше або дорівнює 1,5 індексу інфляції;

– високоліквідні об’єкти КВ, наприклад пакети акцій, в яких зростання індексу курсової вартості більше ніж 1,5 індексів інфляції;

– акції компаній – ліквідність яких на ринку є найвищою (blue chips).

4. За розміром частки (пакета акцій підприємства, що належитькорпорації):

– 100% у корпорації – АТ або унітарні підприємства – повний контроль;

– 75% + 1 акція – у корпорації кваліфікована більшість акцій;

– 50% + 1 акція – у корпорації контрольний пакет акцій;

– 30% + 1 акція – у корпорації контрольний пакет акцій при мінімальному кворумі;

– 25% + 1 акція – у корпорації блокуючий пакет акцій;

– 10% + 1 акція – у корпорації інсайдерський пакет акцій

5. За ступенем індустріалізації:

– об’єкти промисловості;

– об’єкти АПК;

– об’єкти невиробничої сфери;

6. За ступенем монополізації ринку:

– чиста монополія;

– монополістична конкуренція;

– олігополія;

– монопсонія;

– олігопсонія.

7. За організаційно-правовою формою:

– товариства неакціонерного типу (товариство з обмеженою відповідальністю, з повною відповідальністю);

– акціонерні товариства (відкриті та закриті акціонерні товариства);

– транснаціональні компанії (ТНК) і транснаціональні банки (ТНБ);

– глобальні компанії [153, 170].

|

Наведена класифікація, на думку автора, дозволяє найбільш повно об’єднати всі існуючі види корпоративної власності як у світовому масштабі, так і у межах української системи господарювання. Класифікація відзначає той факт, що корпорації можуть мати власність у всіх можливих сферах національної та світової економіки, це, у свою чергу, свідчить про те, що однією з головних економічних ознак корпорації є саме масштаб діяльності.

1.3 Відмінність корпоративної власності від інших форм власності

На жаль, в даний час існує достатньо мало систематизованих економічних досліджень, що стосуються питання, які форми підприємницьких об'єднань можна віднести до корпорацій (поняття “корпорація” походить від латинського “corporatio”, що означає об’єднання). Теоретичний аналіз використовуваної літератури дозволив нам виявити наступний результат щодо даного питання.

Існують різні точки зору на питання про те, які форми підприємницьких об’єднань належать до корпорацій. Це пояснюється відмінністю в розумінні вченими-економістами характерних рис, властивих корпорації. Один з підходів представлений в роботах відомого економіста-практика А. Суботіна [134]. Згідно з одним з його визначень, корпорація – це колективне утворення, організація, визнана юридичною особою, заснована на об'єднаних капіталах (добровільних внесках) і яка здійснює соціально-корисну діяльність. Тобто визначення корпорації фактично відповідає визначенню юридичної особи. У цьому випадку, на думку вченого, корпорації властиві такі риси.

– наявність юридичної особи;

– інституційний розділ функцій управління і власності;

– колективне ухвалення рішень власниками і (або) найманими керівниками.

Таким чином, в поняття корпорація крім акціонерних товариств включаються багато інших юридичних осіб: різні види товариств (повні, командитні), господарські об’єднання (концерни, асоціації, холдинги тощо), виробничі і споживчі кооперативи, колективні, орендні підприємства, а також державні підприємства і установи, що мають на меті своєю здійснення культурної, господарської або іншої соціальнокорисної діяльності, що не приносить прибуток.

У західній економічній літературі прийнято називати корпораціями не всякі товариства з обмеженою відповідальністю, а саме акціонерні, кошти яких утворюються за рахунок випуску і розміщення акцій. Для позначення акціонерних товариств закритого типу (АТЗТ), статутний капітал яких утворюється через розподіл акцій серед засновників, застосовується термін “закрита корпорація” (close corporation); тільки якщо акціонерне товариство відкритого типу (АТВТ або ВАТ) утворює свій статутної капітал через публічну підписку акцій, його називають “відкритою корпорацією” або просто “корпорацією” (corporation). Як аналог поняття “корпорація” в українській практиці використовується, переважно термін “акціонерне товариство”.

Вітчизняне законодавство визначає статус акціонерного товариства, а не корпорації. Вітчизняні економісти ставлять знак рівності між корпорацією і акціонерним суспільством. У західній економічній літературі, якщо додатково нічого не обумовлено, під корпорацією прийнято розуміти акціонерне суспільство, чиї акції представлені на фондовому ринку. У вітчизняній літературі термін “корпорація” застосовується для того, щоб визначити факт відділення прав розпорядження від прав володіння. Так, Р. Емцов і М. Лукін під корпорацією розуміють форму організації бізнесу, при якій володіння і управління явно відокремлені одне від одного. Термін “акціонерне товариство” вони вводять як другу назву корпорації [51, с. 172–173].

У.Е. Баталер виділяє ряд позитивних характеристик, що роблять корпоративну форму господарювання економічно привабливою. Основні з них такі:

1. Здатність залучення коштів через випуск акцій дає можливість акумулювати кошти необмеженого числа інвесторів. При цьому інвестори можуть розраховувати на певну винагороду відповідно до вибору – брати чи не брати участі в управлінні товариством.

2. Можливість професіоналізації процесу управління. Рішення проблеми керованості досягається через закінченість організаційного оформлення і розподіл функцій контролю між органами управління акціонерним суспільством шляхом регламентованої відповідальності і повноважень.

3. Відсутність обмежень сфери діяльності (з погляду інвестиційних можливостей).

4. Розширення можливості ротації зацікавлених осіб і досягнення відповідно більшої гнучкості в умовах динамічності інвестиційної пропозиції через створення спрощеного порядку входження і виходу зі складу акціонерів.

5. Широкі можливості для моделювання господарських відносин з використанням багатьох варіантів створення інтегрованих структур і реальної економічної влади [12].

На думку відомого вітчизняного економіста В.А. Євтушевського, поведінка власників корпоративних прав та інших суб'єктів корпоративного управління вивчається через їхні інтереси в отриманні дивідендів, вплив на прийняття рішень у корпораціях голосуванням, методи і форми придбання і позбавлення ними своїх цінних паперів. Реалізація корпоративних прав не здійснюється сама по собі, відірвано від інших об’єктів корпоративного управління. Тому предметом корпоративного управління є інші два рівні – корпоративне підприємство та форми і методи державного регулювання корпоративного сектора і державної власності у ньому. Слід враховувати, яку важливу роль відіграє регуляторне середовище, яке створюється в результаті цілеспрямованої діяльності державних органів щодо законодавчо-нормативного забезпечення корпоративної діяльності. Крім того, практично в усіх країнах існує державний сектор, яким потрібно ефективно управляти, а частина цього сектора підпадає під поняття корпорацій (державних і неприбуткових) [47].

Аналіз існуючої економіко-правової бази дає змогу виділити корпоративну форму капіталу як відокремлену, за якою власники мають обмежену відповідальність. При усіх відмінностях у правових базах розвинутих країн основна розмежувальна лінія між корпоративним і некорпоративним секторами пролягає у відділенні функцій розпорядження й обмеженої відповідальності. Так, правова база ФРН до корпоративного сектору відносить акціонерні компанії (“actiengessellshaft”) і лишає поза ним “приватні справи”, “індивідуальні товариства” – відкрите торгове і командитне товариства, при цьому акціонерними компаніями вона вважає акціонерні товариства і товариства з обмеженою відповідальністю.

Організаційно-правова база Франції поділяє юридичний статус підприємства за формальними ознаками і за правом власності. У цілому виділяють два типи підприємств – індивідуальні, близькі за своїм статусом до фізичних осіб, і товариства, що мають статус юридичної особи. Серед підприємств, що мають статус юридичної особи, до корпоративного сектора відносять не об’єднання осіб, а об’єднання капіталів, де відповідальність обмежена внесками, тобто насамперед акціонерні товариства і товариства з обмеженою відповідальністю [19, 53].

Слід мати на увазі, що не всі господарські товариства потрапляють під поняття корпоративних. Однозначно до корпоративних не належать приватні підприємства, а також такі товариства, як повне та командитне, оскільки тут немає жорсткого розмежування власників та управлінців (менеджерів) і не існує обмеженої відповідальності. Дискусійною залишається роль товариств із додатковою відповідальністю, віднесення їх до об’єднань капіталів і в цілому до корпорацій. Крім того, своєрідними об’єктами управління є державні підприємства, які в деяких випадках і видах мають риси, притаманні корпораціям.

Конкуруючий підхід представлений у працях українських економістів. Так Г.В. Козаченко [25] обмежує коло підприємницьких об'єднань, що включаються в поняття “корпорація” до відкритих акціонерних суспільств, базуючись на твердженні, що основними рисами корпоративного управління мають бути такі:

– самостійність корпорації як юридичної особи,

– обмежена відповідальність індивідуальних інвесторів,

– централізоване управління,

– можливість передачі іншим особам акцій, що належать індивідуальним інвесторам.

Перші три критерії було розглянуто вище.

Таким чином, каменем спотикання в діалозі різних вчених є питання включати або не включати до властивостей корпорації можливості вільної передачі акцій і, отже, обмежувати або не обмежувати поняття “корпорація” формою відкритого акціонерного суспільства.

Теорію вільної передачі акцій як невід'ємної межі корпорації і впливу тих або інших інститутів ринкової економіки, включаючи форми підприємницьких об'єднань, на формування і розвиток народного господарства країн, на прикладі яких вивчається діяльність корпорації розроблена в працях О.М. Ястремської [19]. Автор пояснює різницю в підходах до визначення корпорацій вчених, які вивчають англо-американську модель корпоративного управління, і вчених які вивчають німецьку і японську моделі корпоративного управління. Насправді англо-американська модель корпоративного управління характеризується, по-перше, наявністю переважного числа акціонерних товариств як форми організації великих компаній (у США–6000, в Англії–2000), по-друге, сильним впливом фондового ринку і ринку корпоративного контролю на корпоративні відносини. Німецька модель корпоративного управління, навпаки, характеризується незначною кількістю відкритих акціонерних суспільств (їх число 650), сильним впливом банківського фінансування замість акціонерного, контролем з боку Ради директорів, а не ринку корпоративного контролю за ефективністю роботи менеджерів.

Відомий вітчизняний вчений-економіст С.В. Мочерний [49] розглядає корпорацію як колективну форму капіталістичних підприємств, що існує у вигляді акціонерних товариств відкритого і закритого типів. При цьому він чітко визначає відмітну особливість корпорації, яка полягає в тому, що управління здійснюється тільки найманим менеджментом, і для стимулювання його роботи необхідно вводити менеджерів до складу власників, передаючи або продаючи їм деяку частку пакетів акцій.

Останній з наведених критеріїв передбачає обов’язковість покладання управлінських функцій на спеціалізовані правління – так звана доктрина неможливості наділення акціонерів управлінськими обов’язками.

Поняття “корпорація” в українських умовах набуло специфічного відтінку: воно використовується перш за все для позначення господарюючого суб’єкта, утвореного декількома юридичними особами (правда, не виключаючи участі фізичних осіб). При цьому кожний з них може розглядатися як самостійний суб’єкт, пов’язаний з іншими майновими відносинами, спільним веденням бізнесу, загальними цілями, інтересами, організаційною структурою. Таким чином, корпоративна організація господарської діяльності є, з одного боку, основою для надфірмових утворень, а з іншою – формою власне інтегрованої структури. Отже, якість функціонування корпорації в сьогоднішніх умовах залежить від характеру впливу на неї елементів, що входять в неї, і систем, частиною яких вона сама є.

РОЗДІЛ 2 ДОСЛІДЖЕННЯ УПРАВЛІННЯ КОРПОРАТИВНОЮ ВЛАСНІСТЮ НА ПРИКЛАДІ ПРЕДСТАВНИЦТВА АМЕРИКАНСЬКОЇ ТОРГІВЕЛЬНОЇ ПАЛАТИ В УКРАЇНІ

2.1 Історія виникнення, основні напрямки діяльності Представництва Американської Торгівельної Палати в Україні

Американська Торгівельна Палата в Україні є однією з найактивніших та найвпливовіших громадських бізнесових асоціацій в Україні. Одним з головних завдань асоціації є представництво інтересів іноземних інвесторів, що працюють в Україні, а також сприяння появі нових інвесторів на цьому ринку.

Вона виступає від імені компаній-членів не тільки перед українським Урядом, а також перед урядами країн-партнерів України стосовно питань торгівлі та економічних реформ в цілому.

Велика кількість компанії-членів - це стратегічні інвестори, які працюють в Україні, та які є найбільшими інвесторами на цьому ринку. Серед членів Американської Торгівельної Палати є компанії з Північної Америки, Європи, Азії, Російської Федерації, України тощо, які також є лідерами у відповідних сферах діяльності [1].

Представництво Американської Торгівельної Палати в Україні започаткувало свою діяльність у червні 1992 року під час зборів ділової громади за ініціативою першого посла Сполучених Штатів Америки в Україні пана Романа Попадюка. На цих зборах було погоджено, що настала потреба в організації такої структури, під егідою якої компанії могли б збиратися разом для вирішення спільних завдань в Україні. Американська Торгівельна Палата в Україні плідно співпрацює з Торгівельною Палатою США в місті Вашингтоні, а також з Європейською Асоціацією Американських Торгівельних Палат. Палата не є частиною Посольства Сполучених Штатів чи Державного Департаменту США.

Американська Торгівельна Палата має дві основні мети: по-перше, підтримувати Членів, які працюють на ринку України. По-друге, сприяти залученню нових іноземних інвесторів до України.

Американська Торгівельна Палата сприяє залученню на ринок України іноземних інвесторів, які користуються консультаціями Американської Торгівельної Палаті з метою отримання необхідної інформації та знаходять у діловому світі контакти, які є необхідними для втілення стратегічних бізнес-планів. Американська Торгівельна Палата в Україні представляє інтереси малих, середніх та крупних міжнародних інвесторів. Враховуючи те, що Членство в Американській Торгівельній Палаті є відкритим, Палата представляє інтереси всього іноземного інвестиційного суспільства, яке діє в Україні [8].

Відповідно до існуючих комітетів Палати її основна діяльність спрямована на підтримку:

• агропромислового комплексу

• банківського сектору

• освіти в галузі управління бізнесу

• фінансової та інвестиційної політики

• кадрових питань

• захисту прав інтелектуальної власності

• інформаційних технологій

• юридичного сектору

• медичного сектору

• будівництва та продажу нерухомості

• оподаткування

• телекомунікацій

• розвитку мовних навичок

• туризму

• молодих фахівців

2.2 Аналіз організації управління в Представництві Американської Торгівельної Палати в Україні

Корпоративне управління у вузькому розумінні визначили Шляйфер і Вішні як спосіб, у який ті, хто вкладає у фірми гроші, забезпечують собі окупність своїх інвестицій. У ширшому сенсі корпоративне управління також пов’язане зі способом, у який управляють приватними корпораціями, та принципами їх функціонування [4, c. 31].

На перший погляд, об’єднання корпоративного управління і державного сектора може здаватись суперечливим, або принаймні парадоксальним. Корпоративне управління передусім стосується корпорацій, головної форми організації бізнесу в приватному секторі, тоді як державний сектор – це сфера діяльності уряду. Але ці два явища мають деякі важливі спільні риси:

існують надзвичайно важливі питання, пов’язані з регулюванням урядом корпоративного управління;

те, як управляють державним сектором, має важливе значення як для поведінки корпоративного сектора, так і для того, як державний сектор регулює корпоративний і його поведінку;

цікаво обговорити міру, якою державний сектор має функціонувати на засадах приватного, тобто якою мірою принципи корпоративного управління мають бути основою управління в державному секторі?

Розгляньмо спочатку перший тип відносин.

Управління корпораціями насамперед стосується юридичної корпорації, як головної форми організації приватної власності в бізнесі. Створення юридичної корпорації пов’язане із закладенням правових підвалин існування корпорації як юридичної особи, що означає надання корпорації прав власності, з одного боку, і вигід від обмеженої відповідальності – з іншого. Це передбачає існування системи прав власності й виконання її вимог, тобто забезпечення прав власності та наявність інших юридичних вимог до приватної господарчої діяльності, таких як контрактне право і закон про банкрутство, які також виконуються прозоро й чітко.

Окрім цих загальних юридичних підвалин господарчої діяльності, корпоративне управління у вужчому сенсі можна визначити як “організації та правила, які впливають на очікування щодо контролю за ресурсами фірм” (Світовий банк, 2002, 55). Це надзвичайно важлива вимога до функціонально ефективної ринкової системи. Бо саме це дає змогу підприємцям отримувати гроші від інвесторів і в такий спосіб забезпечує нову господарчу діяльність, що додає вартості. Це головна умова зростання фірм, а отже, й зростання всієї економіки. Сюди належать механізми корпоративного управління, такі як рада директорів, збори акціонерів, правила публічних торгів акціями, вимоги щодо розголошення інформації тощо. Все це можна назвати “інститутами підтримки ринку”, котрі спрямовані на забезпечення ефективнішої роботи ринків і без яких багато ринків взагалі не можуть функціонувати. Усе це має забезпечувати, виконувати й контролювати уряд. Це не означає, що ринки не можуть існувати без урядового втручання, але ці ринки будуть серйозно обмежені, якщо не буде правового підходу до управління і верховенства права. Зокрема, правове управління великою мірою посилює відповідальність підприємців перед інвесторами [6, c. 111-1117].

Крім того, є також певні дії уряду, пов’язані з обмеженнями на ринкову діяльність, які не менш важливі для належного функціонування ринкової системи в інтересах суспільства. Важливо розуміти, що уряд повинен запровадити належну інституційну структуру для результативного функціонування ринків, але він же має запровадити й таку інституційну структуру, яка забезпечить ефективне і належне їх функціонування. З суспільного погляду, ринки можуть бути дуже неефективними і/або діяти всупереч суспільному інтересові. В такому разі уряд має відповідним чином регулювати ринок, наближуючи його до інтересів суспільства. Уряд тоді не посилює ринки, а доповнює їх або навіть заміщає. Отже, конкурентне право можна вважати додатковою до ринків інституцією, а пряме регулювання адміністративним органом постачання води й електроенергії – інституцією, що заміщає ринок.

Деякі інститути корпоративного управління, зокрема, регулятивні, створені для поліпшення потоку інформації, інші – для розв’язання суперечок у дешевший спосіб, деякі – для підтримки конкуренції, а ще інші – для захисту інтересів інвесторів, особливо дрібних акціонерів, та суспільства. Є достатньо свідчень про те, що ці запобіжники є важливими для розвитку та функціонування фондових ринків, а отже, для здатності мобілізувати капітал у ринковому суспільстві для сприяння інвестиціям і зростанню. Як демонструють деякі відомі випадки зловживань у корпораціях, наприклад, “Енрон”, навіть за умов правового захисту розвинутої ринкової економіки США менеджмент і акціонери, які володіють контрольним пакетом акцій, можуть експропріювати прибутки дрібних акціонерів і в такому випадку фондовий ринок перестає функціонувати як механізм збільшення капіталу.

Важливо знати, що хоча конкуренція є потужною силою стримування корпорацій, сама по собі вона не є ефективним, або принаймні адекватним, інструментом захисту акціонерів від менеджменту та/або власників контрольного пакета. Важливо також зрозуміти, що аргумент про те, що конкуренції достатньо для контролювання ситуації, найчастіше наводять менеджери або власники контрольного пакета, які бояться обмеження своїх повноважень [23, c. 24].

Варто також наголосити на важливості правил, за якими уряд нав’язує свої рішення приватному корпоративному секторові. Іншими словами, управління в державному секторі впливає на корпоративне. Якщо держава втручається у волюнтаристський спосіб, ринок страждає від спричиненої цим невпевненості. Отож важливо не тільки те, щоб уряд визначав правила ринкової поведінки та забезпечував їх виконання, а й щоб він і для себе виробляв подібні правила й ретельно їх виконував (Світовий банк, 2000, 73). Отже, управління в державному секторі стає важливим елементом корпоративного управління.

Належне управління передбачає створення, захист і виконання прав власності, без яких масштаб ринкових операцій дуже обмежений; забезпечення регулятивного режиму, який спільно з ринком забезпечує конкуренцію. Воно передбачає також розумну макроекономічну політику, яка створює стабільне середовище для ринкової активності. Належне управління також передбачає, що не буде корупції, яка може спотворити цілі політики і підірвати законність державних установ, які підтримують ринок.

При розвитку сучасної держави спостерігається напруження між забезпеченням представників держави достатніми повноваженнями для належного управління та обмеженням можливостей зловживати цими повноваженнями в інтересах привілейованої купки”.

Щодо управління в державному секторі, варто зазначити, що зміст має не менше значення (а дехто вважає, що більше), ніж деякі процеси. Це важливо, бо занадто часто управління розглядається тільки як процес. Здорова економічна політика залишається переважальною статистичною детермінантою зростання перехідної економіки”.

Важливість цього неможливо перебільшити. Добре втілювана погана політика нічим не ліпша за добру політику, яку погано втілюють. Для максимального позитивного впливу на зростання й розвиток та максимізації вигоди від приватних ринків необхідна добре втілювана здорова політика [28].

Останнє питання стосовно зв’язку між корпоративним управлінням і державним сектором дещо відмінне від попередніх, тому що воно стосується не того, як державний сектор впливає на корпоративне управління, а принципів, на яких ґрунтується управління державним сектором.

Важливо згадати, що корпоративний сектор діє на основі власного інтересу. Корпорації прагнуть максимізувати прибутки і звести до мінімуму видатки. Вони повинні це робити, не порушуючи правил поведінки, нав’язаних їм урядом та ринком, які не дозволяють їм практикувати обмеження торгівлі чи зберігати небезпечні умови праці, займатись хижацьким ціноутворенням або брехливою рекламою, тощо. Вони мають щорічно оприлюднювати звіти перед акціонерами та проводити щорічні збори акціонерів. Але в межах цих обмежень егоїстичний інтерес є рушійним мотивом ринкової поведінки. Тоді перед урядом постає питання, чи він також має керуватись егоїстичними інтересами, і навіть якщо відповідь буде “так”, чи може егоїстичний інтерес уряду бути визначеним у термінах максимізації прибутку, як це спостерігається в корпоративному секторі [19].

Варто сказати, що багато спостерігачів зазначають, що брак мотивації прибутку або критерію максимізації прибутку при ухваленні рішень щодо дій є головною проблемою державного сектора й однією з причин притаманної урядам неефективності. Менеджери в державному секторі, на відміну від приватного, не зривають плодів ефективності у вигляді підвищеного прибутку (коли менеджери в приватному секторі є власниками підприємств) або вищих доходів (наприклад, стимули до ефективнішої діяльності, поширені в приватному секторі). Отже, менеджерам державного сектора бракує стимулів для ефективної діяльності. З цим аргументом пов’язане те, що роль уряду в економіці має бути зменшена, за можливості, в інтересах підвищення ефективності. Але для наших цілей важливішим спостереженням є презумпція того, що державний сектор має прагнути ефективності, а неспроможність її забезпечити і є головним аргументом на користь приватизації.

Одна з проблем щодо ефективності є пріоритетною, або принаймні має такою бути. Якщо ефективність не є метою уряду, то оцінювання діяльності уряду за показниками ефективності не тільки недоцільне, а й призведе до ігнорування реальних урядових цілей. Це особливо важливо в світлі питання розподілу або справедливості в суспільстві та того, що сприйняття ефективності як головного питання відштовхує міркування про справедливість на друге місце або взагалі знімає їх з порядку денного.

Якщо йдеться про власність уряду стосовно виробничих підприємств, тобто якщо ми говоримо про державні підприємства, тоді можна зауважити, що ефективність вочевидь має бути головним критерієм судження про діяльність й ухвалення рішення про те, чи залишати ці підприємства в державній власності, чи приватизувати їх. Цей аргумент важливий для країн з перехідною економікою, в яких на початку перехідного періоду уряд володів усім. Але настане час, навіть для країн з перехідною економікою, коли державні підприємства втратять прибутковість і аргументи на користь їх збереження стосуватимуться справедливості, збереження громад, соціальних зобов’язань тощо. Іншими словами, їх утримуватимуть у державній власності не через ефективність, а отже, судження про них на підставі критерію ефективності буде неправильним, або принаймні оманливим [10, c. 619].

Проте якщо абстрагуватись від питань приватизації та державних підприємств, як щодо звичайної діяльності уряду? Чи треба державним сектором взагалі управляти так, як приватним?

Відповідь на це питання є неоднозначною, тому що, якщо говорити про те, що всі дії уряду треба оцінювати через критерій ефективності, відповідь буде “ні”. Уряд має набагато більше інших цілей і завдань, ніж максимізація ефективності ресурсів. Ефективність ресурсів може бути однією з цілей уряду, проте це не єдина мета і не обов’язково головна. Питання індивідуальної справедливості можуть бути не менш важливими, ніж цілі регіональної справедливості або міркування соціальної політики, безпеки тощо. Якщо судити про дії уряду лише на підставі ефективності та заявляти, що ефективність має диктувати урядові, що робити, а що ні, це означатиме відкидання всіх інших законних урядових цілей.

З іншого боку, якщо управління державним сектором у такий спосіб, як це робиться в приватному, означає, що уряд мусить прагнути робити все якнайефективніше, тоді відповідь на питання про управління державним сектором так само, як і приватним, буде “так”. Немає жодних підстав для того, щоб уряд, роблячи щось, витрачав більше, ніж приватний сектор на таку ж діяльність. Але в більшості країн світу буває саме так. Ось чому передання урядових послуг за контрактом приватному секторові підтримують багато спостерігачів і вважають способом економії коштів і скорочення урядових витрат. Ось чому варто зважити на використання критерію оцінки адміністративної діяльності державних управлінців так само, як це робиться в приватному секторі.

Коли економісти говорять про ефективність, вони фактично розглядають два різних її типи. Перший, так звана ефективність розподілу, стосується загального розподілу суспільних ресурсів на конкурентні цілі. Іншими словами, ефективність розподілу означає, що ми вироблятимемо: автомобілі, школи, автостради, аеропорти, сорочки чи пиво. Ефективність розподілу спрямована на виробництво комбінації усіх можливих товарів і послуг у такий спосіб, щоб їх розмаїття та кількість, після того як будуть вичерпані всі можливості торгівлі, були такими, що максимізують добробут суспільства. Деякі товари ринки не можуть виробляти, а інші – не можуть виробляти ефективно. У таких випадках так званої “неспроможності ринку” уряд має перебрати на себе виробництво необхідної кількості таких товарів чи послуг для максимізації суспільного добробуту. Якщо ринки певною мірою не досконалі, наприклад, якщо вони монополістичні або олігополістичні (чи є монопсоністичними або олігопсоністичними), тоді уряд має виправити недоліки ринку й забезпечити належну ефективність. Але в цілому ефективність розподілу є тим, що ринки можуть забезпечити краще, ніж уряди. Ринки це роблять через використання цін на усі вхідні ресурси і продукцію, коли ціни визначають всі економічні агенти, котрі діють у власних егоїстичних інтересах збільшення прибутку. Перехід від цього до максимізації добробуту суспільства вимагає припущення про те, що встановлені ринком ціни відбивають відносну суспільну цінність. Якщо це не так, наприклад, якщо суспільство має набір цінностей, який робить міркування неефективності деколи пріоритетнішими, ніж міркування ефективності, тоді ринки, навіть у разі ринкової неспроможності та недосконалості, можуть не забезпечити суспільству досягнення його максимального добробуту, і тут уряд має відіграти свою роль. Але при цьому ринкова система, скоригована, за необхідності, урядовими інтервенціями, загалом ліпше забезпечує ефективність розподілу, ніж уряд, що діє сам по собі [14, c. 87-92].

Другий тип ефективності – це те, що ми називаємо технічною ефективністю. Це виробництво певної кількості товарів або послуг за найнижчою ціною й забезпечення найбільшого можливого прибутку. Це те, що роблять приватні корпорації. І це та ефективність, досягнення якої урядові варто прагнути. Це не означає, що ця ефективність є найпріоритетнішою серед інших завдань уряду. Це просто означає, що все, що робить уряд, треба робити з якнайменшим витрачанням ресурсів.

Не вдаючись до численних деталей, варто прокоментувати, як усі ці питання вписуються в український контекст.

По-перше, в Україні все ще немає комплексної правової структури корпоративного управління, що потужно впливає на гальмування розвитку ринків цінних паперів в Україні та диверсифікації корпоративної власності. Водночас приватизація, що вже відбулась, на думку Пивоварського, найкраще спрацьовує в сенсі управління тоді, коли призводить до концентрації, а не до розпорошення власності. У цих двох аргументах немає суперечності, бо коли немає комплексної правової структури корпоративного управління, це робить концентрацію власності ефективнішою, оскільки це єдиний, або принаймні найліпший, спосіб, у який власники можуть гарантувати управління фірмами в їхніх інтересах.

По-друге, в Україні є потреба в широкомасштабній корпоративній перебудові, яку уряд має здійснити. Частково це пов’язано з продовженням (або тим, що немає) приватизації, а частково – зі способом, у який нині її здійснюють. Частково це тому, що уряд ще й досі не вважає корпоративну перебудову необхідною.

По-третє, прямі іноземні інвестиції в Україні за період незалежності є дуже малими. Принаймні частково це спричинено невпевненістю міжнародної інвестиційної громади у верховенстві права в Україні та поширеною думкою про те, що закони або невідповідні, або застосовуються волюнтаристські підходи до бізнесу в Україні [20, c. 61].

По-четверте, певний прогрес, досягнутий у деяких із цих сфер, частково зумовлений бажанням просуватись до членства в ЄС, але попереду ще дуже багато роботи.

Корпоративна діяльність в умовах глобалізації інформаційної економіки набуває нових форм, які зумовлюють виникнення додаткових інструментів не тільки макроекономічного впливу, але й внутрішнього корпоративного управління. Глобальні тенденції інтернаціоналізації капіталопотоків та виробництва, лібералізації зовнішньої торгівлі, а також концентрації капіталів поставили корпоративну діяльність у епіцентр світового економічного розвитку. Відповідно до цього концепція корпоративного управління як сучасної цілісної системи взаємовідносин між акціонерами (власниками) корпорацій, їхніми менеджерами (виконавчими органами), кредиторами, найманими працівниками, державою та суспільством у цілому виникла і набула повсюдного розвитку.

Проблемним питанням корпоративного управління присвячені праці багатьох вчених-економістів. Слід звернути увагу на те, що єдиного підходу щодо визначення корпоративного управління в сучасних реаліях інформаційної економіки немає. Існують різні думки щодо проблематики корпоративізму як такої, поняття корпорацій, сутності корпоративного управління тощо.

У зв’язку з цим виникає необхідність не тільки розглянути такі важливі поняття, як корпоративізм та корпорація, але також і визначити зміст сучасних підходів до корпоративного управління, систематизувати погляди різних спеціалістів з цього питання.

Передусім зазначимо, що корпоративізм – це співволодіння власністю товариства або партнерські, договірні відносини при задоволенні особистих і суспільних інтересів. У цьому зв’язку, як зазначає О. Сохацька, корпоративізм є компромісним господарюванням з метою забезпечення балансу інтересів[1, с. 24].

З огляду на викладене вище виникає необхідність уточнення самого поняття корпорації. Як правило, воно трактується як сукупність осіб, що об’єдналися для досягнення загальної мети. Визначення поняття корпорації наводить Д. Розенберг: «Корпорація – це організація, що поставила перед собою визначені цілі, діє для суспільного блага, має певні права, є юридичною особою, діє на постійній основі та несе відповідальність» [2, с. 105]. Юридично-організаційні аспекти життєдіяльності корпоративних структур поглиблено вивчали С. Мочерний, О. Устенко, С. Чоботар, які визначали поняття корпорації як найдосконалішу форму організації підприємств, що існує переважно у вигляді відкритого акціонерного товариства, засновники якого формують акціонерний капітал шляхом об’єднання власних ресурсів через механізм випуску і продажу цінних паперів (передусім акцій), а співвласники несуть обмежену відповідальність [3, с. 108].

Особливий аспект аналізу корпоративної діяльності пов’язаний з управлінськими технологіями, згідно з якими, власне, і здійснюється керівництво діяльністю цих структур. Так, можна погодитися с Б. Чубом, який визначає поняття корпорації як акціонерного товариства чи товариства з обмеженою відповідальністю або товариства з додатковою відповідальністю, управління якою здійснюється через складну централізовану систему органів і учасники якої стосовно неї здійснюють інвестиційну діяльність з метою отримання дивідендів, і така участь породжує в них сукупність корпоративних прав [4, с. 184].

На практиці корпорації організовуються у формі акціонерного товариства, яке характеризується чотирма характеристиками: корпоративною формою бізнесу, самостійністю корпорації як юридичної особи, обмеженою відповідальністю кожного акціонера, можливістю передачі акцій іншим особам, централізованим управлінням корпорацією.

У сучасних умовах інформаційної економіки особливо актуальною є проблема вироблення системи взаємостосунків між управлінцями компанії та її власниками.

Виходячи із зазначеного, доцільно розглянути найбільш поширені точки зору щодо сутності поняття «корпоративне управління». Так, поняття «корпоративного управління», у найбільш загальному значенні, як зазначає В. Гриньова, походить від англійського «corporate governance», що в буквальному перекладі означає «корпоративне правління» або «корпоративний уряд». Відповідно до цього термін «корпоративне управління» досить часто розглядається саме як процес організації діяльності вищих керівних органів корпорації [5, с. 39].

Існують специфічні підходи, які тяжіють до юридично-правової оцінки діяльності корпорацій та організації корпоративного управління. Наприклад, на думку К. Маєра, корпоративне управління є саме організаційною угодою, за якою певна компанія репрезентує та обслуговує інтереси власних інвесторів. Така угода може охоплювати різні аспекти діяльності корпорації – організацію роботи вищих керівних органів, систему мотивації персоналу, процедуру банкрутства тощо. До того ж необхідність такої угоди випливає, з точки зору К. Маєра, в основному з розмежування права власності від процесу управління сучасним акціонерним товариством [6, с. 25]. Автор погоджується з цією думкою у частині того, що основна функція корпоративного управління повинна забезпечувати діяльність компанії в інтересах колективних акціонерів, які здійснюють її фінансування. Водночас зазначимо, що певним спрощенням було б зводити зміст корпоративної діяльності лише до її юридичних, навіть інституційних аспектів. Таке зауваження можна віднести і до позиції фахівців Міжнародної фінансової корпорації, які визначають корпоративне управління як систему виборних та призначених органів акціонерного товариства, яка управляє ним, відбиває баланс інтересів його власників і спрямована на отримання максимально можливого прибутку від усіх видів діяльності товариства в межах чинного законодавства [7; 8, с. 90]. Разом з тим, цій підхід також відрізняється певною механістичністю, у ньому бракує посилань на ті реальні цілі та пріоритети господарської діяльності, дотримання яких, власне і відрізняє структури корпоративного типу від будь-яких інших. Адже корпоративне управління слід розглядати не як просту сукупність юридичних, організаційних норм і правил, у рамках яких функціонує певна корпорація, але як систему економічних, навіть соціально-економічних відносин, на базі яких будуються стосунки як між усіма учасниками конкретної структури, так і між такими учасниками і зовнішніми агентами, суб’єктами інституційного регулювання.

Ряд авторів трактують проблематику корпоративного управління з позицій організаційно-управлінської бази функціонування корпорацій. Так, Є. Коротков визначає корпоративне управління як «управління, побудоване на пріоритетах інтересів акціонерів та їхній ролі у розвитку корпорації, управління, що враховує реалізацію прав власності, передбачає взаємодію акціонерів, побудоване на стратегії розвитку корпорації в цілому, нарешті, це управління, яке породжує корпоративну культуру, тобто має комплекс загальних традицій, установок, принципів поведінки» [9]. Більш «прагматичний» аспект діяльності корпорацій визначає Д. Уорті, відповідно до якого корпоративне управління є сумою зобов’язань, найбільш принциповими серед яких є виділення проблем корпоративного управління, питань законності корпоративної влади, корпоративної підзвітності, з’ясування того, перед ким і за що корпорація має відповідальність, хто і за якими нормами повинен нею управляти [10]. До такої ж думки, фактично схиляється В. Євтушевський, який розглядає корпоративне управління як «процеси регулювання власником руху його корпоративних прав з метою отримання прибутку, управління корпоративним підприємством, відшкодування витрат через отримання частки майна при його ліквідації» [11, с. 317].

З іншого боку, заслуговує на увагу визначення Світового банку [12], за яким корпоративне управління розглядається водночас і як таке, що поєднує, крім практики господарювання в приватному секторі, й норми законодавства, нормативні акти, які створює держава в особі своїх компетентних інститутів. Такий механізм дозволяє корпораціям залучати фінансові та кадрові ресурси, ефективно здійснювати господарську діяльність «під опікою» інститутів офіційної влади, користуючись результатами соціальної політики держави (у сфері освіти, охорони здоров’я, науки та ін.). За допомогою внутрішнього управління корпорації продовжують власне функціонування, накопичуючи довгострокову економічну вартість шляхом підвищення вартості акцій та дотримуючись при цьому інтересів акціонерів і суспільства загалом [13, с. 24].

Важливим аспектом аналізу проблематики корпоративного управління є виявлення внутрішньої логіки побудови взаємин між елементами, підрозділами корпоративної структури, уточнення повноважень і управлінських функцій відповідних суб’єктів. Найбільш повно сутність корпоративного управління визначено у спеціальному документі, який схвалено Організацією економічного співробітництва та розвитку (вона об’єднує 30 країн з розвиненою ринковою економікою [14]).