| Скачать .docx | Скачать .pdf |

Реферат: Разработка маркетинговых технологий продвижения оптовых продаж

СОДЕРЖАНИЕ

Введение……………………………………………………………

Глава I. Анализ рыночной ситуации, в которой работает ООО «Эксимер»……………………………………………………

1.1 Анализ целевого рынка…………………………………

1.1.1 Рынок информационных технологий: анализ статистических данных по секторам рынка, моделям слияния и факторам управления компанией………………………………………

1.1.2 Рынок информационных технологий: дистрибуция и заказчики…………………………………….…..

1.1.3 Клиентская база и рынки сбыта……………….

1.2 Анализ факторов макросреды

1.2.1 Ситуация в экономике

1.2.2 Ситуация в компьютерном бизнесе

1.2.3 Изменения структуры бизнеса

1.2.4 Признаки адаптации и факторы выживания

1.3 Анализ факторов микросреды

1.3.1 Анализ потребителей

1.3.2 Анализ конкурентов

1.3.3 Анализ поставщиков

1.4 Анализ маркетинговой системы предприятия

1.4.1 Ассортиментное предложение товаров и услуг

1.4.2 Уровень сбыта в различных сегментах рынка

1.4.3 Финансовое положение

1.4.4 Ценовая политика ООО «Эксимер» в различных ассортиментных группах

1.4.5 Особенности динамики цен, основные тенденции изменения цен

1.4.6 Система товародвижения

1.4.7 Деятельность оптовых структур, стимулирование продаж в ценовой и ценностной формах

1.5 Оценка эффективности маркетинговой деятельности ООО «Эксимер» по продвижению и реализации продукции оптовым отделом (аналитическое резюме)

Глава II. Проектные решения, направленные на усиление продвижения и увеличение реализации продукции в компании «Эксимер»

Введение

Компьютерная отрасль на данный момент является наиболее быстро развивающейся системой бизнеса. Компьютеры, системная интеграция, оргтехника – это и наиболее выгодная и быстро окупаемая часть бизнеса. Собственно, этот факт подтвержден и количеством фирм данного профиля, например, в Москве – их более 2-х тысяч, а также уровнем рекламы и общего развития знаний для рядового потребителя – Партия, Эксимер, МИР, Белый Ветер – ДВМ. Все эти компании являются лидерами на рынке информационных технологий, ведут широкомасштабные программы по продвижению и рекламе, широко известны как в России, так и за рубежом. По ним равняются остальные участники рынка.

За последние годы рынок информационных технологий стал принимать ясные очертания: стали появляться дистрибуторы известных фирм, уменьшилась доля «серого» рынка, возросло качество оптовых продаж и розничного обслуживания. Стали появляться, новые, неизвестные до нынешнего времени формы маркетинговых усилий по продажам и продвижению продукции, проводиться специализированные семинары и встречи по обмену опытом, знаниями по инфраструктуре рынка.

Заказчики, в свою очередь, также стали более требовательны не только непосредственно к продукции, но и к сервису, послепродажному обслуживанию, гарантийным обязательствам. По товару наблюдается переход к более сложным комплексам автоматизации и системной интеграции. Отсюда и происходящая до последнего времени изменяющаяся структура фирм, работающих на рынке информационных технологий: наблюдался переход деятельности от рынка «железа» в чистом виде к рынку услуг, поставке готового комплекса решений, интеграции, обучению и консалтингу.

Особенно интересно прослеживать жизнь компьютерной фирмы сейчас: кризисный и послекризисный периоды. В это время наблюдается тенденции обратные вышеуказанным, рынок как бы откатывается назад. Но все эти явления, безусловно, носят временный характер. Практически все эксперты и маркетинговые агентства, проводящие исследования на рынке информационных технологий в один голос заявляют о предвидящемся бурном росте компьютерной индустрии в России.

На фоне этих событий интересно проследить за деятельностью компьютерной фирмы, понять схемы взаимодействия с поставщиками и дистрибуторами, найти новые схемы продвижения и реализации продукции и услуг. Все данные схемы хорошо могут быть показаны только со стороны оптового отдела, в связи с тем, что этот отдел в каждой фирме тесно интегрирован и к закупке и к продажам end-user’ам. Именно со стороны оптового отдела начинается реализация всех новых форм маркетинговых усилий, соответственно, здесь же можно видеть наилучшие результаты.

Компания «Эксимер» присутствует на рынке информационных технологий с 1989 года, с тех пор, когда подобный бизнес только зарождался в России. За эти годы фирма зарекомендовала себя на рынке с лучшей стороны, приобрела много постоянных клиентов со стороны физических и юридических лиц, выполнила много крупных проектов по системной интеграции, в том числе и для государственных организаций. Основная сфера деятельности компании – продажа компьютерных комплектующих оптом. Поэтому оптовый отдел в роли жизнедеятельности фирмы занимает главенствующую роль.

Ключевым фактором в работе оптового отдела компьютерной фирмы является именно разработка продвижения и реализации продукции. Это связано именно с главенствующей сбытовой функцией торгово-посреднической организации. Поэтому, от того, как много компания продает, с какой прибылью и каким образом, зависит жизнедеятельность всей фирмы как экономической системы.

Оптимизационной задачей, решаемой оптовым отделом «Эксимера», является схема получения дополнительной прибыли и устранения имеющихся потерь. Эта проблема решается путем поиска новых клиентов в регионах при помощи ресурсов Интернета и каталогов по рынку информационных технологий, организации дополнительных каналов распределения продукции, улучшения логистических схем сбытовой функции и систем товародвижения, повышения эффективности распределения продукции. Ниже описаны схемы реализации данных мероприятий при помощи маркетингового комплекса мер.

При раскрытии данной темы, воспользуемся зарубежным опытом таких крупных компаний как Hewlett Packard, Compaq, OCS и т.д., которые уже давно присутствуют на рынке информационных технологий в России и успешно решающие комплексные задачи, а также собственными знаниями, накопленными в компьютерной отрасли по этим вопросам. Будет рассмотрена вариантность схем комплекса маркетинговых усилий, их взаимодействие между собой, а также влияние на другие факторы макро- и микросреды.

Целью дипломного проекта является разработка маркетинговых технологий продвижения и реализации компьютерной продукции на примере оптового отдела продаж ООО «Эксимер - компьютерные системы», их оценка и выявление результатов, оказываемых на факторы работы фирмы на рынке информационных технологий.

Глава I

Анализ рыночной ситуации, в которой работает ООО «Эксимер»

1.1 Анализ целевого рынка

В данной главе рассмотрены результаты исследования целевого рынка информационных технологий (ИТ) в целом, изменения структуры компьютерного бизнеса и адаптации фирм к современным условиям.

При анализе целевого рынка будем исходить из результатов собственных исследований, публикаций в специализированных СМИ и исследованиях Data Marketing Research Company Dator.

Анализ целевого рынка рассмотрен в четырех основных направлениях:

· исследование оценки ситуации в компьютерном бизнесе руководителями компаний (позволяет сделать вывод о прогнозировании развития бизнеса его участниками);

· исследование изменения рекламной активности фирм на рынке (содержит косвенные данные о текущей платежеспособности рекламирующихся компаний);

· исследование торговли компьютерами (позволяет судить о финансовых моделях деятельности компаний);

· исследование публикаций в средствах массовой информации (позволяет выделить ключевые факторы экономической ситуации и отследить изменения (или их отсутствие) не только в компьютерном бизнесе, но и в тех сегментах рынка, которые являются потребителями информационных технологий).

1.1.1. Рынок информационных технологий : анализ статистических данных по секторам рынка, моделям слияния и факторам управления компанией

Распределение фирм рынка ИТ по видам деятельности в процентном соотношении в 1998 году характеризовалось Таблицей 1.1:

Таблица 1.1

| Сектор компьютерного бизнеса |

Количество компаний, работающих в соответствующих секторах (%) |

| Дистрибутор специализированный |

12,5 |

| Поставщик решений |

12,5 |

| Обучение |

12,5 |

| Консалтинг |

12,5 |

| Российский производитель hardware |

10,0 |

| Российский разработчик software |

10,0 |

| Розничная торговля |

7,5 |

| Сервис |

7,5 |

| Иностранный вендор |

5,0 |

| Провайдер услуг Интернет |

5,0 |

| Российский издатель software |

2,5 |

| Системный/сетевой интегратор |

2,5 |

| Всего: |

100% |

Эти данные говорят о том, что рынок ИТ склонялся к сфере услуг в бизнесе данного вида. Причем, в связи с тем, что в конкретном случае приведены усредненные данные по всему 1998 году, необходимо уточнить, что первая половина года характеризовалась еще более высоким процентом фирм в четырех первых строках. После первых дней кризиса этот процент начал резко снижаться, и повышаться доля фирм, занимающихся непосредственно hardware (вендоров, производителей и т.д.).

Рынок информационных технологий в 1998 году пережил крупные структурные изменения. Оценка изменения структуры рынка ИТ производена по 5-ти балльной шкале по 12-ти секторам компьютерного бизнеса отночительно изменений доли соответствующего сектора в общей структуре компьютерного рынка к концу 1998 года приведена в Таблице 1.2.

Таблица 1.2

| Сектор компьютерного бизнеса |

Средняя оценка изменения |

| Провайдеры услуг Интернет |

0,4 |

| Обучение |

-0,1 |

| Сервис |

-0,3 |

| Консалтинг |

-0,3 |

| Российские разработчики software |

-0,8 |

| Поставщики решений |

-0,8 |

| Системный/сетевой интегратор |

-0,9 |

| Российские производители hardware |

-1 |

| Иностранные производители |

-1,3 |

| Дистрибуторы |

-1,4 |

| Российские издатели software |

-1,5 |

| Розничная торговля |

-1,6 |

Наиболее благоприятные результаты имели компании, занимающиеся предоставлением услуг Интернет (+0,4), а также сервисные, консалтинговые компании и учебные центры (от -0,3 до -0,1). Наименее благоприятные итоги - у иностранных вендоров, российских издателей ПО, дистрибуторов, розничной торговли (от -1,6 до -1,3).

Влияние сегодняшней ситуации на виды компьютерного бизнеса неодинаково: чем более сложен вид бизнеса, тем больше он предъявляет требований к стабильности "окружающей среды".

С этой точки зрения в настоящее время более всего страдают сложные виды бизнеса: дистрибуция, проектный бизнес, разработка заказного software. Именно они предъявляют наибольшие требования к стабильности партнеров по рынку (заказчиков, соисполнителей, дилеров), к стабильности банковской системы. Чем более сложный бизнес ведет компания, чем дольше цикл бизнеса - тем больше потери. Такие виды бизнеса, как розничная торговля, сервис, обучение - имеют меньший цикл оборачиваемости средств, они, как правило, в меньшей степени зависят от небольшого числа крупных корпоративных заказчиков. Они страдают в меньшей степени. Розничная торговля даже имела возможность использовать ажиотажный спрос для развития своего бизнеса, хотя в дальнейшем, из-за падения платежеспособности клиентов и она будет нести значительные потери.

Ниже приведены данные по компаниям, «выживших» в условиях настоящего кризиса по секторам бизнеса на рынке ИТ (Таблица 1.3):

Таблица 1.3

| Сектор компьютерного бизнеса |

Средний процент по секторам |

| Обучение |

88 |

| Провайдеры услуг Интернет |

87 |

| Иностранные производители |

85 |

| Консалтинг |

84 |

| Сервис |

81 |

| Поставщики решений |

66 |

| Дистрибуторы |

65 |

| Российские производители hardware |

65 |

| Розничная торговля |

64 |

| Системный/сетевой интегратор |

63 |

| Российские разработчики software |

62 |

| Российские издатели software |

58 |

Результаты исследования подтверждают, что нынешняя ситуация привела к закрытию многих компьютерных компаний. По секторам наилучший результат - для компаний, занимающиеся сервисом, обучением, консалтингом, предоставлением услуг Интернет, а также для иностранных вендоров. В этих секторах к концу года осталось от 80 до 90% компаний. Наихудший результат - для российских разработчиков и издателей ПО, системных сетевых интеграторов и розничной торговли. По оценкам экспертов лишь 58-64% компаний этих категорий выжили.

Свершившимся результатом кризиса уже стал откат бизнеса назад: от рынка решений, от рынка сервиса (в широком понимании этого слова) - преимущественно к рынку устройств (попросту говоря - к торговле импортной продукцией без добавления собственных услуг в сколько-нибудь существенных объемах). Как отмена торгов на ММВБ привела к взрывному росту бизнеса валютных спекулянтов, так и разрушение сложившейся системы каналов доставки и сбыта компьютерной техники приведет к неизбежному росту "серого" рынка и челночного бизнеса, который в значительной степени в последние годы был потеснен цивилизованной дистрибуцией.

По процессам слияния/объединения ситуация складывалась следующим образом (Таблица 1.4):

Таблица 1.4

| Основные модели слияния |

Доля , % |

| Поглощение сильной компанией более слабой |

62,5 |

| Объединение равных партнеров с разных секторов рынка |

25 |

| Объединение равных партнеров на одном секторе рынка |

12,5 |

Ситуация по этим данным вполне объяснима: во время кризиса крупные фирмы с устойчивым финансовым положением покупали мелкие фирмы, занимавшие свою приоритетную долю рынка или занимавшихся эксклюзивным производством, таких случаев большинство. Объединение равных партнеров также, как видно, достаточно распространено. Связано это с интеграцией бизнеса: например, системная интеграция и собственное производство. Объединение равных партнеров на одном секторе рынка происходит практически по одной причине: снижение затрат на конкурентную борьбу.

Также можно указать, процессы наиболее сильно влияющие на состояние компании на ранке ИТ в 1998-начале 1999 гг, выделив такие управленческие характеристики как структура управления компанией (соответствие бизнес-процессам), качество менеджмента (опыт, образование top-менеджеров и т.п.), ориентация компании на конкретные вертикальные рынки/отраслевые сегменты,

диверсификация деятельности компании (по видам бизнеса),

многопрофильность деятельности (по вертикальным рынкам/отраслевым секторам) в Таблице 1.5

Таблице 1.5

| Факторы |

Процент значимости |

| Структура управления компанией (соответствие бизнес -процессам) |

64 |

| Ориентация компании на конкретные вертикальные рынки /отраслевые сегменты |

45 |

| Многопрофильность деятельности (по вертикальным рынкам/отраслевым секторам) |

45 |

| Качество менеджмента (опыт, образование top-менеджеров и т.п.) |

36 |

| Диверсификация деятельности компании (по видам бизнеса) |

18 |

Сильной стороной компьютерного бизнеса (одного из самых продвинутых секторов экономики), является понимание руководителями многих фирм законов развития бизнеса, принципов такого построения компаний, которое в какой-то мере защищает их от непредсказуемости в политической и экономической сфере. Такими преимуществами являются: капитализация фирм, их многопрофильность, наличие сильных аналитических и информационных отделов, наличие механизмов быстрого принятия решений, клиентская база, устойчивость на рынке (доказанная годами успешной работы). Именно эти факторы позволят лидерам рынка сохранить свои позиции, не дадут скатиться рынку ко временам "фирм-однодневок". Для таких фирм ответом на вопрос "что делать?" будет смещение акцентов в своей деятельности исходя из имеющихся ресурсов.

Для компаний-вендоров основным ресурсом и сильной стороной их деятельности в России является партнерская сеть. Это тот потенциал, который может помочь устоявшимся на рынке иностранным компаниям выстоять в условиях кризиса, удержать market share.

Ситуация на рынке (выводы)

1. Результатом настоящего кризиса явится существенное изменение структуры компьютерного рынка к концу текущего года.

Наиболее благоприятные перспективы развития имеют компании, занимающиеся сервисом, обучением, консалтингом и предоставлением услуг Интернет. Их доля в общей структуре рынка ИТ или возрастет (услуги Интернет) или несколько уменьшится (сервис, обучение, консалтинг). Наименее благоприятный прогноз для следующих категорий фирм: розничная торговля, российские издатели ПО, дистрибуторы. Доля компаний этого профиля в общей структуре рынка значительно уменьшится.

2. Кризис привел и приведет к закрытию многих компьютерных фирм. По оценкам экспертов до конца текущего года "выживут" только 50% компьютерных компаний.

Наилучший прогноз по отдельным секторам - для компаний, занимающиеся сервисом, обучением, консалтингом, предоставлением услуг Интернет, а также для иностранных вендоров. В этих секторах к концу года останется на рынке от 80 до 90% компаний. Наихудший прогноз - для российских разработчиков и издателей ПО, системных сетевых интеграторов и розничной торговли. Только 58-64% компаний этих категорий сохранят свое положение на рынке.

Оценка доли "выживших" компаний по всему рынку - более пессимистична (50%), чем нижние оценки по отдельным секторам (58-64%).

3. В оставшихся на рынке к концу года компаниях пройдет сокращение персонала на 50%.

Наименьшие сокращения персонала компаний ожидаются у провайдеров услуг Интернет, а также в сервисных, консалтинговых фирмах и учебных центрах (сокращения: 21-34%). Наибольшие сокращения в розничной торговле, среди системных/сетевых интеграторов, российских разработчиков ПО (сокращения: 45-47% персонала).

Оценка большинством экспертов в области ИТ доли сокращения персонала по всему рынку (33,4%) более оптимистична, чем нижние оценки по отдельным секторам (45-47%).

4. Среди секторов компьютерного бизнеса, наиболее "пострадавших" от кризиса (агрегированный параметр, включающий в себя все возможные негативные последствия) можно отметить следующие: российские производители компьютеров, дистрибуторы разработчики и издатели ПО. Секторами, наименее "пострадавшими" от кризиса являются провайдеры услуг Интернет, иностранные вендоры, обучение и консалтинг.

5. По проблеме изменения объемов "серого" рынка поставок оборудования целесообразно указать, что объемы "серого" рынка к концу 1999 года будут уменьшаться, но его доля в общем объеме поставок оборудования будет увеличиваться.

6. Среди факторов, в наибольшей степени способствующих выживанию компании в условиях кризиса можно выделить соответствие оргструктуры компании бизнес-процессам, далее следуют - ориентация компании на конкретные вертикальные рынки/отраслевые сегменты и многопрофильность деятельности компании.

7. Среди возможных путей выхода компьютерных компаний из кризиса наиболее эффективными со значительным отрывом от остальных являются:

1) реструктуризация компании

2) сокращение персонала

3) переориентация на другие вертикальные рынки/другие категории заказчиков

8. Ближайшие перспективы процессов слияния/объединения компьютерных должны ускориться. Кроме того основной моделью слияния/объединения будет являться поглощение сильной компанией более слабой.

9. Число рекламных объявлений, представленных в оперативных изданиях (газеты и еженедельники), в первые 4 месяца 1999 года по сравнению с аналогичным периодом 1998 года сократилось на 22,2%. Кроме того, уменьшились форматы рекламных объявлений.

Значительно изменилась структура основных рекламодателей, как по сравнению первой половиной июня 1998, так и по сравнению с аналогичным периодом прошлого года. Так, из 10 компаний с максимальными рекламными затратами: 8 компаний являются зарубежными вендорами hardware, 2 компании - российские сборочные фирмы.

В подобном же списке за аналогичный период прошлого года зарубежные вендоры hardware составляли лишь 30%, 3 компании - дистрибуторы, остальные фирмы - отечественные производители компьютеров.

10. По результатам опроса 84-х компаний торговли компьютерными комплектующими, 46% опрошенных фирм продавали в период 14 по 18 сентября компьютерную технику по безналичному расчету. Остальные - либо не торговали техникой вообще, либо продавали ее только за наличный расчет. Безналичные операции в указанный период проводили подразделения таких крупных компаний, как R-Style, Вист, Партия, СВ, Эксимер. Эти факты говорят, о том, что многие компании просто заморозили свою деятельность на кратковременный срок, боясь потерять больше на курсе, чем заработать. Осуществление продаж ряда компаний по безналичному расчету говорит об их устойчивом финансовом положении на рынке.

1.1.2. Рынок информационных технологий : дистрибуция и заказчики

В данном разделе содержатся оценки некоторых параметров, характеризующих положение в компьютерном бизнесе по отдельным его видам. Оценки приведены по состоянию на 1998 год.

1. В сентябре 1998 года объёмы продаж ПК отечественного производства снизились в среднем в 2 раза по сравнению со среднемесячным объёмом продаж первой половины 1998 года. Выход на докризисный уровень продаж планируется на лето-осень 1999 г. Ключ от реальной информации о положении дел у производителей компьютеров находится в руках Intel. Руководящая и направляющая роль этого вендора проявляется во всем, что касается сборки компьютеров, в том числе в области PR, по крайней мере среди больших компаний. Есть основания считать, что динамика объемов бизнеса иностранных компаний-вендоров совпадает с объемами бизнеса дистрибуторов.

2. Прогнозируется уменьшение доли рынка иностранных вендоров и крупных российских сборщиков при одновременном росте доли средних и малых компаний - производителей компьютеров.

3. Объёмы закупок комплектующих в 1999 году сократятся в среднем на 35% относительно объёмов 1998 года. Каналы закупок не претерпят существенных изменений. Хотя по поводу каналов доставки комплектующих можно наблюдать процесс изменения структуры каналов в пользу специализированных дистрибуторов. На их долю сейчас приходится около 40% поставок.

4. В сентябре 1998 года доля крупных корпоративных заказчиков снизилась практически до нуля (до кризиса - 35%). Доля SOHO, наиболее динамично развивавшаяся с 1997 года, также сократилась. Быстрое восстановление спроса наиболее вероятно в секторе SOHO. Представители крупных компаний надеются на рост доли крупных корпоративных заказчиков, и даже превышение докризисного уровня (50-60%).

5. Положение среди системных интеграторов характеризуется огромным разбросом оценок текущего состояния дел. Причина - они работают с ограниченным числом очень разнообразных (по размерам проектов) клиентов. Платежи по контрактам - растянуты во времени. Наблюдается большое последействие, результаты кризиса - сказываются не сразу. Среднее падение объемов бизнеса в сентябре-ноябре по сравнению со средним докризисным месяцем составило 47-53%. Месяц минимальных объемов бизнеса - октябрь.

6. Результаты массовых и экспертных опросов заказчиков компьютерной индустрии подтверждают, что потенциал для компьютерного бизнеса - огромен. Как в плане поставок новой техники, так и в плане замены старых компьютеров на современные модели.

7. Суммарные расходы всех фирм на рекламу компьютерной техники в печатных изданиях в сентябре 1998 г. составили $3,35 млн., что составляет 113,5% от уровня августа 1998 г., 46,7% от уровня сентября 1997 г. В октябре 1998 г. суммарные расходы всех фирм на рекламу компьютерной техники в мониторируемых изданиях составили около $2 млн., что составляет 62% от уровня сентября 1998 г., 27,4% от уровня октября 1997 г. и 33% от уровня октября 1996 г.

1.1.3. Клиентская база и рынки сбыта

C точки зрения структуры клиентской базы в наибольшей степени страдают те компании, которые ориентируются в своей работе на относительно небольшое число крупных корпоративных заказчиков из секторов экономики, в наибольшей степени подверженных текущему состоянию дел в экономике: госучреждения, банки. Целесообразно управлять компанией, ориентированной на удовлетворение повседневных потребностей, на сферу сервиса, на фирмы мелкого и среднего бизнеса. Меньшие удары также приходятся на компании, среди сервисных клиентов которых значительный процент составляют иностранные фирмы.

Большие компании с экспортным потенциалом, наподобие ЮКОСа, СИДАНКО и др. в последнее время сильно озабочены повышением эффективности своей работы. В таких условиях информационные системы могут быть одним из факторов повышения эффективности их работы.

Российские компьютерные фирмы, имеющие бизнес вне территории России либо занимающиеся экспортом продукции за рубеж в качестве альтернативного вида деятельности могут использовать эти виды бизнеса для смягчения последствий кризиса.

Период кризиса должен был быть использован компаниями для реструктуризации собственной деятельности, переориентации на новые рынки исходя из прогнозов об их развитии в будущем. Одним из способов переориентации компании на новые рынки может быть работа на растущих рынках стран СНГ, в первую очередь Казахстана, Киргизии, Белоруссии.

В ближайшее время на рынке ожидается выброс значительных партий компьютеров и другой компьютерной техники, бывшей в употреблении. От нее будут избавляться разорившиеся структуры: банки, страховые компании и т.д. Они составят конкуренцию главным образом продукции отечественных производителей ПК, при том, что будут продаваться по более низким ценам. Это необходимо учитывать и пытаться не выпускать данную продукцию с внутреннего рынка, вкладывая в нее деньги.

Говоря о рынках, возникает вопрос: на какие секторы экономики ориентироваться компьютерному бизнесу в изменившихся условиях? В первую очередь, на отрасли, имеющие экспортный потенциал: нефтегазовый сектор, цветная металлургия, лесная и деревообрабатывающая отрасли, топливная промышленность (включая угольную). Во вторую очередь - отрасли, удовлетворяющие текущие потребности населения: производство продуктов питания, торговля, транспорт, строительство. В третью очередь - инфраструктурные отрасли: связь, телекоммуникации, транспорт. В ближайшие годы, скорее всего, увеличится роль предприятий ВПК и производственного сектора в экономике. Компаниям, традиционно работающим в банковском секторе, следует обратить больше внимания на средние и мелкие банки.

В нынешней ситуации предприятия связи можно считать достаточно перспективными заказчиками компьютерного бизнеса. Данное утверждение не касается компаний электросвязи вследствие возможного введения в действие моратория на закупку оборудования для этих предприятий, а также телеканалов - из-за их огромных долгов. Наиболее активные потребители услуг связи на данный момент - автомобильный и речной транспорт, милиция и таможня. Можно отметить недостаток спутниковых аппаратов для целей связи.

Автомобильная промышленность в ближайший год будет представлять интерес с точки зрения возможных заказчиков для компаний компьютерной индустрии. Особенно это касается отечественных производителей автомобилей, а именно с ростом их продаж в кризисный и послекризисный периоды.

По-прежнему, остаются интересными для компьютерных компаний нефтегазовый сектор и энергетика. В связи с падением мировых цен на нефть, становится особо актуальным повышение эффективности производства и управления, что напрямую связано с дальнейшей компьютеризацией отрасли.

1.2 Анализ факторов макросреды

1.2.1 Ситуация в экономике.

Полученные “Эксимером” данные позволяют выделить в качестве ключевых факторов, влияющих на ситуацию в компьютерном бизнесе, следующие:

· - паралич банковской системы;

· - неустойчивость курса рубля;

· - большой объем операций с наличной валютой;

· - уменьшение платежеспособности традиционных потребителей (отдельных рынков и населения);

· - нарушение финансовых и товарных обязательств, вызвавшие потери активов у субъектов рынка;

· - скачкообразное падение прибыльности деятельности фирм

· cнижение объемов грузов, проходящих через таможню, до нескольких процентов от докризисного уровня;

· рост цен;

· изменения в структуре рынков;

· увеличение роли мелких и средних банков;

· уменьшение платежеспособности населения.

.

Прогнозировать время "выхода" из системного кризиса на фоне мирового экономического кризиса, весьма проблематично, однако уже первые данные о сохранении жизнеспособности фирм позволяют предположить, что скорость восстановления рынка будет существенно выше скорости его развития в последние годы.

1.2.2. Ситуация в компьютерном бизнесе

Приведенный выше тезис, в первую очередь, применим именно к компьютерному бизнесу, поскольку он является одним из самых продвинутых в стране: к настоящему времени в нем присутствуют, в той или иной степени развитые, все компоненты, обеспечивающие полный жизненный цикл продуктов, - от их замысла, через производство, распространение, поддержку до исключения из рыночного оборота. Кадровое обеспечение компьютерного бизнеса так же значительно солиднее, чем в других отраслях.

Однако и разрушения, наносимые кризисом, существенней всего проявились в наиболее сложных и высокоорганизованных видах бизнеса - дистрибуции, проектном бизнесе, разработке заказного software. Это объяснимо, поскольку, чем более сложен вид бизнеса, тем больше он предъявляет требований к стабильности "окружающей среды".

1.2.3. Изменения структуры бизнеса.

Первое наблюдаемое изменение структуры компьютерного бизнеса - это смещение акцентов в пользу видов бизнеса с более коротким и однородным циклом оборачиваемости средств, с меньшей зависимостью от небольшого количества крупных корпоративных заказчиков. Для «Эксимера» это, например, трехсторонние контракты, когда клиент оплачивает напрямую на производителя, мы же выступаем, как способ договориться и получаем свои деньги от производителя в виде скидок или продукции.

Второе наблюдаемое изменение структуры бизнеса - усиление процессов интеграции и поглощения субъектов рынка. По оценкам, полученным в ходе исследования, не менее 30% действующих фирм прекратят свое существование до конца 1999 года, причем значительная их часть будет поглощена уцелевшими. В 1998 году «Эксимером» были приобретены несколько компьютерных фирм в регионах (Астрахань, Казань) из которых в последствии образовались региональные представительства компании.

Процесс идет на фоне передела рынков - это третье наблюдаемое изменение: место выбывших с рынка фирм занимают уцелевшие; при этом следует отметить, что крупные фирмы, за которыми стоит солидный капитал, смогут позволить себе работу в отраслях, в настоящее время практически неплатежеспособных - гос. учреждения, армия, медицина, образование - не рассчитывая на быстрый возврат средств.

Необходимо принимать во внимание и тот факт, что, по мере выхода из кризиса, структура бизнеса не будет воспроизводить докризисную ситуацию, так как она в существенной степени отражала диспропорции в экономике в целом, в частности, спад в промышленном производстве. Поскольку выход из кризиса возможен лишь на основе ускоренного развития производства, то предполагаемое изменение направлений и объемов инвестиций приведет и к существенному изменению клиентской базы.

Поэтому к числу прогнозируемых изменений можно отнести изменение степени привлекательности для компьютерного бизнеса тех или иных отраслей экономики. Приоритет будет отдаваться отраслям, имеющим экспортный потенциал - нефтегазовый сектор, цветная металлургия, лесная и деревообрабатывающая отрасль, топливно-энергетический комплекс (для «Эксимера» клиентская база в анчале 1999 года увеличилась на 15%). В меньшей степени - отраслям удовлетворяющим текущие потребности населения: производство продуктов питания, торговля, общественный транспорт.

По мере весьма вероятного инвестирования промышленности возрастет емкость такого сектора, как предприятия ВПК. В банковско-финансовом секторе увеличится, с точки зрения спроса на информационные технологии, доля средних и небольших банков, сохранивших во время кризиса свои активы.

Существенными факторами, осложняющими положение фирм, могут стать разрастание "серого" рынка и появление значимого вторичного рынка компьютеров вследствие распродаж имущества разорившихся организаций: банков, страховых и туристических компаний и т. д.

Конкуренцию отечественным производителям ПК составят и команды, занимающиеся модернизацией бывших в употреблении компьютеров.

1.2.4. Признаки адаптации и факторы выживания.

Несмотря на отсутствие достоверных благоприятных краткосрочных прогнозов, результаты исследований указывают на наличие факторов, препятствующих разрушению бизнеса и свидетельствующих о достаточно высоких адаптационных возможностях субъектов бизнеса.

Первое, на что следует обратить внимание - высокая скорость изменения финансовых схем. Так, в результате опроса более 80 фирм установлено, что около половины из них нашли возможность торговать по безналичному расчету в условиях практически полного паралича платежной системы (в т.ч. «Эксимер»). К этому же пункту следует отнести декларированную рядом зарубежных фирм, имеющих финансовые обязательства перед российскими контрагентами, готовность изменить порядок исполнения обязательств в наиболее выгодную для российских фирм сторону. Для компании «Эксимер» – это дополнительная отсрочка по краткосрочным платежам (от вендоров) и изменение цен на продукцию, находящуюся на складе.

Второе - действия, направленные на сохранение жизнеспособности фирм: оперативное сокращение объемов рекламы; сокращение текущих расходов - уменьшение уровня заработной платы, увольнения, неоплачиваемые отпуска. Кстати, данные жесткие методы работы во время кризиса практически не затронули «Эксимер». Безусловно, что заработная плата сократилась, но в среднем лишь на 30-40%, а не на 60-70%, как показывает статистика по остальным компьютерным фирмам. Увольнения прошли лишь в низких иерархических системах (работники склада, грузчики, курьеры, служба безопасности и т.д.), ни один менеджер не был уволен.

Третье - декларированные намерения не менять сферу деятельности либо консервировать деятельность, подкрепленные намерениями реструктурировать фирмы, а также тем объективным обстоятельством , что высвобождение в результате кризиса 30-40% работников компьютерного бизнеса позволило уцелевшим фирмам повысить свой кадровый потенциал без существенного увеличения затрат.

Суммируя сказанное, можно с достаточной степенью уверенности утверждать, что выживание фирм в условиях кризиса в значительной степени зависит от следующих факторов:

· - уровень капитализации компаний;

· - уровень финансового менеджмента;

· - оперативность принятия решений;

· - многопрофильность деятельности;

· - диверсифицированность рынков сбыта и клиентской базы;

· - адекватность понимания ситуации и управляющих воздействий со стороны руководителей фирм.

1.3 Анализ факторов микросреды

1.3.1 Анализ потребителей

Ниже приведены данные, полученные в ходе всероссийского опроса, проведенного ВЦИОМ с 8 сентября по 15 октября 1998 г. по репрезентативной выборке в 10 городах РФ с населением более 1 млн. человек. Респондентами выступили представители 1200 семей с уровнем дохода более $400 в месяц и 800 компаний различных отраслей экономики.

Уровень компьютеризации потребителей характеризуется следующими цифрами.

Частные лица

В среднем по России 35% семей с доходом более $400 имеют компьютер дома. Из них 27,6% имеют доступ к сети Интернет.

В Москве имеют компьютер дома 48% семей.

33% из них имеют доступ к сети Интернет.

В Петербурге эти цифры составляют, соответственно, 42% и 33%.

Предприятия

45,8% парка ПК на предприятиях России состоит из компьютеров на основе процессора Pentium. 18% представителей предприятий, имеющих ПК отметили, что их компьютерный парк на 100% состоит из компьютеров на основе процессора Pentium.80% предприятий, на которых имеются компьютеры, отмечают, что сетью охвачены все компьютеры предприятия. На 19% предприятий сеть охватывает от 50% до 80% компьютеров. По результатам опроса распределение сетевых ОС, используемых на предприятиях, выглядит следующим образом:

· MS Windows NT - 49,7%

· Novell NetWare - 15,5%

· Unix - 10,7%

· Windows'95 - 6%

Вывод: потенциал для компьютерного бизнеса (потребительский рынок) - огромен. Как в плане поставок новой техники, так и в плане замены старых компьютеров на современные модели.

При рассмотрении оптовых сетей реализации продукции на компьютерном рынке нашей страны имеет смысл выделять только организации, как непосредственных потребителей данной продукции, в связи с тем, что частные лица в данном случае имеют отношение только к розничным сетям. Поэтому далее речь будет идти только о потребительском рынке организаций.

Потребители : торгово-посреднические фирмы

Наши основные потребители (организации) – это фирмы, которые занимаются торгово-посреднической деятельностью на внутреннем рынке. Их можно подразделять по нескольким видам:

· Во-первых, по размеру: крупные, средние и мелкие

В первую очередь, величина фирма зависит от ее месторасположения: чем крупнее город или область, тем, соответственно крупнее и сама организация. Например, в Казани и Челябинске действительно крупные фирмы, в 2-5 раз по сумме месячного оборота обгоняют крупные фирмы, скажем, для Орска или Георгиевска. Данное правило, пожалуй, не касается только Москвы и Санкт-Петербурга, так как в этих городах могут уживаться и работать с нашим представительством, как крупные, так и совсем маленькие организации. К исключениям относятся и региональные фирмы, являющиеся небольшими, но имеющие постоянное транспортное сообщение с Москвой

· Во-вторых, по территориальному признаку: московские фирмы, региональные фирмы, фирмы стран ближнего зарубежья (СНГ)

С московскими фирмами работать с одной стороны сложнее, с другой – легче. Легче – потому что клиенту не надо объяснять, почему какой-то позиции нет на складе, он и так в курсе всей конъюнктуры на московском рынке, сложнее – потому что клиент, может при отсутствии товара купить его в другом месте и плюс ко всему требует исключительно «хорошей» цены, так как прекрасно знает цены конкурентов. Региональный клиент в большинстве случаев не требует очень «хорошей» цены, но очень придирчив к полноте отгрузки, т.е. хочет сразу забрать все, что он заказывал. Важно для него получить и отсрочку по платежу (товарный кредит), обычно предоставляемый на 2-4 недели. Еще одним интересным фактом работы с региональным клиентом является некоторая «преданность» фирме-поставщику, т.е. клиент сам боится уйти от постоянного партнера и начать покупать в другом месте, в связи с тем, что еще большие проколы, например, по полноте разовой отгрузки на новом месте для него недопустимы. Клиенты из стран СНГ, работающие с Москвой и непосредственно с «Эксимером» обычно достаточно крупные. Положительным фактором, является то, что расплачиваются они только «живыми» деньгами и сразу, но при этом, естественно, они требует очень низкие цены.

· В-третьих, по ассортименту потребляемой продукции: клиенты, отгружающие весь ассортимент, большую часть ассортимента и, наконец, клиенты, берущие исключительные позиции в ассортименте.

Региональные фирмы стараются брать всю линейку продукции, т.е. мониторы, сборные системные блоки, компьютерную периферию. Нередко в этот список добавляется и оргтехника и даже бытовая техника. Связано это с тем, что фирма сама сознательно теряет в цене, но при этом хочет получить все в одном месте, дабы избавить себя от перемещения своего «КАМАЗа» по Москве и длительности пребывания в городе. Однако, региональные фирмы, имеющие в Москве собственные представительства и склады, могут проводить жесткую ценовую конкуренцию, иметь несколько поставщиков, и в связи с этим брать ограниченный ассортимент компьютерной продукции. Так, мой постоянный клиент фирма «Техника» (г.Краснодар), имеющая в Москве и своего представителя и склад, перед тем как разместить заказ проводит подробное исследование цен у своих поставщиков, а также узнает доступность той или иной позиции на складе поставщика в районе 2-3 дней.

· В-четвертых, по частоте и объему покупок. Объем и частота заказа увеличивается пропорционально величине, удаленности клиента и возможности доставки товара до него. Региональный клиент покупает редко, но много. Московский же клиент – наоборот, покупает часто и помалу. Связано это с тем, что клиенту, находящемуся близко к поставщику, не имеет смысла устраивать затаривание склада в связи с достаточно частыми изменениями цен на комплектующие материалы для компьютеров. При изменении цены московский рынок реагирует очень быстро -–в течении 2-3 дней цены падают у всех, и клиенты придется просто продавать товар «в минус». Региональный же клиент в любом случае успеет сбыть весь товар по заданной цене.

Потребители: банковская сфера

Содержанием данного раздела является оценка вероятных объемов и структуры закупок банками компьютеров и программного обеспечения.

Структурная перестройка.

По количественным изменениям в банковской сфере (уже сложившимся и прогнозируемым), можно выделить следующие моменты:

1) прогнозируется неуменьшение, а скорее увеличение роли средних и малых банков, что подразумевает рост их активов - т.е. укрупнение;

2) немного экспертов считают значимыми в ходе структурной перестройки процессы слияния банков.

Поскольку эксперты наверняка учитывают, что объемы реальных денежных средств, которыми оперируют банки, не могут быстро увеличиться (из-за состояния экономики), то можно интерпретировать их мнение как косвенный прогноз уменьшения числа банков.

В целом можно предположить, что структурные измерения банковской системы не воспринимаются на данном этапе как факторы, существенно влияющие на их работу.

Закупки и разработки.

Данная тема относится к прогнозам закупок банками компьютеров и программного обеспечения, а также к перспективам собственных разработок.

Банки будут в 1999 г. закупать компьютерную технику, причем, это будут не единичные, а достаточно существенные закупки. Мотивы закупок: неизбежность закупок всеми "выжившими" банками вследствие укрупнения капиталов, учитывая при этом и процесс реновации оборудования.

Говоря о суммарных объемах закупок (20-30 тысяч компьютеров) и количестве оборудования, "выбрасываемого" на вторичный рынок (50 тыс.) следует, что число компьютеров, которые окажутся на вторичном рынке из-за закрытия банков, составляет 30-40 тысяч. Общее количество закупок снизится по сравнению с докризисным уровнем (и, напомним, что закупки связаны с реновацией).

Что касается оценки преимущественных закупок по типам (ПК, серверы) и маркам (brand, отечественные), то можно сделать вывод о сохранении существующих тенденций в закупках, т.е. сохранится приверженность заказчиков отечественному либо импортному оборудованию; не усматриваются также признаки существенных изменений пропорций по типам оборудования, предполагаемого к закупке.

Оценивая перспективу спроса на автоматизированные банковские системы, можно указать в первую очередь на R-Style, Diasoft, Кворум, Форс. Уже давно наблюдается привычность указанных систем для российских банков.

Следует отметить тот факт, что сокращение персонала отделов автоматизации приводит банки к необходимости в большей степени использовать продукты внешних организаций. Однако в связи со значительной инерционностью преобразований 1999 год не рассматривается как год "краха" рынка информационных технологий в банковской сфере. В 1999 г. банковская сфера останется достаточно емким сегментом рынка IT. В конце 1998-99 гг. банковская система существенно реструктурируется. На фоне значительного сокращения числа банков (в 1,5 - 2 раза) и ужесточения требований к качеству их деятельности большинство "выживших" банков будет вынуждено развивать свои информационные инфраструктуры со скоростью и в объемах, превышающих докризисные параметры реновации. Пока нет оснований для прогноза существенного изменения структуры спроса на оборудование и программное обеспечение.

Потребители: корпоративные клиенты.

Все вышесказанное о клиентской базе в большей части относится и к данному типу клиентов. Мне бы в данном параграфе хотелось бы выделить особенности работы с корпоративными клиентами:

1. Покупка в основном законченных комплексов. В связи с тем, что корпоративный заказчик является end-user’ом, он требует построения у себя законченных комплексов с элементами системной интеграции. Ожесточаются требования по контролю за качеством, увеличиваются сроки гарантийных обязательств, проводится тестирование на совместимость с другими элементами АСУ, растет роль послепродажного обслуживания и сервиса.

2. Взаимозачеты. Ситуация в нашей стране по проблемам платежей хорошо известна даже обывателю. Корпоративного клиента не интересует покупка одного-двух компьютеров, его интересует покупка и наладка целого комплекса. 90 процентов заказчиков на данный момент – это предприятия перепрофилировавшиеся в недавнем прошлом из ВПК по конверсии. Сейчас они испытывают колоссальные трудности по сбыту продукции. В основном их заказчики также не имеют живых денег. Образуется некий круг. Система взаимозачетов широко развита на предприятиях такого уровня. Взаимозачеты требуют знаний не только по рынку компьютеров, но практические навыки буквально во всех сферах промышленного маркетинга.

3. Наибольшее развитие для «Эксимера» получили потребители на уровне таких вертикальных рынков, как нефтегазовый сектор, иных сырьевых отраслей с экспортным потенциалом, связь, высокотехнологичные отрасли промышленности, металлургия, телекоммуникации, государственные предприятия пользующиеся поддержкой в рамках правительственных программ.

1.3.2 Анализ конкурентов (состав и деятельность)

Основными конкурентами «Эксимера» на рынке являются российские производители компьютеров. В первую очередь – это фирмы, обладающие собственными производственно-сборочными мощностями на территории РФ, а также непосредственно закупающие комплектующие у прямых вендоров (производители и поставщики) hardware. На данный момент – это фирмы Формоза, Nix, R&K и т.д. В общем, этот эшелон фирм представлен 10-15 компаниями, которые занимаются прямой дистрибуцией практически всех видов комплектующих. Как конкурентов в данном разделе не рассматриваются, например, такие фирмы, как Marvel, которая хоть и является непосредственным дистрибутором вендоров, но продукция, которую она предлагает, носит узкоспециализированное направление (платформы Intel, ибп APC). Понятно, что столь узкая специализация и ассортиментная группа дает фирме большое преимущество на данном участке, начиная от ценовых и заканчивая сервисными. С такими фирмами могут работать только очень крупные заказчики, имеющие свои представительства на территории региона. В основном, подобные фирмы представляют из себя некую машину, механизм, т.е. с ними невозможно торговаться, действует накопительная система скидок, должен быть постоянно положительный баланс и т.д. Понятно, что региональные (даже крупные) фирмы в таком положении работать не могут, в основном, с подобными фирмами работают также непосредственные дистрибуторы, которые берут продукцию, чтобы временно залатать собственные дыры по данному ассортименту.

Среди прямых конкурентов «Эксимера» можно выделить следующие весомые факторы конкуренции:

1. Ценовая конкуренция (зависимость от канала закупок комплектующих плюс система скидок).

Общеизвестно, что основным показателем на рынке любой продукции или услуг является цена. Производителей – ограниченное число, поэтому качество принимается мною за постоянную величину. Цена же напрямую зависит от количества посредников между продавцом и производителем, т.е. в данном случае интересен сам канал закупок комплектующих.

По мнению экспертов, структура основных каналов закупки комплектующих будет изменяться незначительно или не изменится вообще. На долю широкопрофильных и специализированных дистрибуторов сейчас, как и раньше, приходится до 40% закупок комплектующих, однако в настоящий момент произошло перераспределение этой доли в пользу специализированных поставщиков в пропорции 1:3 (до кризиса доли широкопрофильных и специализированных дистрибуторов были примерно одинаковыми). На долю прочих каналов закупки комплектующих эксперты отводят оставшиеся 60%, причем отечественные производители компьютеров занимают примерно 2/3, а 1/3 приходится на долю "серого" импорта и случайных поставок. Рынок дистрибуции, несмотря на кризис, сумел сохранить свои позиции и продолжить работу. Некоторые дистрибуторы предоставляют более выгодные условия для работы с партнерами, чем вендоры.

На вопрос: "Как, по Вашему мнению, изменится объем закупок комплектующих в 1999 году относительно 1998 года?" - представители компаний отметили, что объемы закупок комплектующих производителями компьютеров в 1999 году сократятся, в среднем, на 35% по сравнению с 1998 годом (с начала года по «Эксимеру» снижение показателей только на 5%).

Около 5-7% закупаемых комплектующих приходится на высококачественную продукцию класса high-end. Причем, эксперты на настоящее время не отмечают сокращения доли подобной продукции в общем объеме закупок по сравнению с докризисным периодом, что обусловлено потребностями новых телекоммуникационных и сетевых технологий.

Резко возрос спрос на простые и дешевые компьютеры, как для корпоративных заказчиков, так и для сегмента SOHO. Доля продукции класса low-end в настоящий момент составляет в среднем 55%. Однако, после стабилизации экономической ситуации, эксперты прогнозируют тенденцию к сокращению спроса на продукцию этого класса, за счет возрастания спроса на высококлассные комплектующие.

В результате экономического кризиса в различных секторах экономики произошел значительный "выброс" на рынок компьютерного оборудования second hand. На вопрос: "Повлияет ли это на объемы продаж российских производителей ПК в ближайшее время?" - 5 экспертов ответили, что повлияет незначительно, 3 - не повлияет, 1 респондент затруднился ответить. Один эксперт отметил существенное влияние продукции second hand на рынок.

Немаловажным фактором деятельности конкурирующих «Эксимеру» фирм, является реализация низких цен (минимальных входов), полученных на товар. Речь идет о системе продаж (ценовой диапазон) в целом. Т.е. предоставление скидок, разные ценовые колонки в прайслисте, скидки за количество, скидки за товар долго лежащий на складе и т.д. «Эксимер» долгое время не имел собственного оптового прайслиста, ориентация для отдела опт шла в основном по ценам других крупных оптовых фирм, например, NIX. Это давало долгое время определенную гибкость в работе. В связи с приходом фирмы на новый рынок, прайслист стал необходим для крупных оптовых клиентов, которые санчала ориентируются только по ценам.

2. Наличие и доступность необходимого товара.

Под этим подразумевается как регулярность поставок, т.е. текущее состояние склада, так и способность фирмы выполнять определенный заказ за определенный промежуток времени. Недостатком всех конкурентов, в данном случае является то, что они отпускают даже региональный заказ только по текущему состоянию склада, т.е. только то, что есть. «Эксимер» принимает заказ за несколько дней до приезда регионального клиента и работает с ним все эти дни. Таким образом, к приезду клиента, от 90 до 100 процентов номенклатуры заказа выполнено.

3. Возможность предоставления товарного кредита .

Компьютерный бизнес всегда славился данной системой. Получив, товарный кредит, можно было начать собственный бизнес буквально «с нуля». Товарное кредитование заключается в том, что клиенту выдается товар, за который он не платит сразу деньги. Товар дается с отсрочкой платежа в 2-4 недели. Долг погашается частично или сразу. Необходимое условие – клиент погашает свой баланс в ноль один раз в 1-2 месяца. При невыполнении своих обязательств с клиента по договору взимаются пени и проценты. Кризис привел к отмене всех товарных кредитов, все продажи стали осуществляться только в живые деньги. Послекризисное состояние только подтвердило опасность товарного кредитования. «Эксимер» сумел сохранить систему товарного кредитования для крупных и постоянных клиентов (в отличие от конкурирующих фирм, где кредиты были отменены полностью).

4. Предоставление услуг.

Ширина ассортимента, предоставляемых услуг безусловно влияет и на расширение оптовых сетей продвижения и реализации продукции. Пожалуй, в этом пункте можно указать на большие недостатки «Эксимера» по сравнению с его конкурентами. Почти все крупные фирмы, такие как Формоза, Аэртон, оказывают услуги следующго порядка:

Выезд специалиста к заказчику

Бесплатные услуги.

· Бесплатно производятся различного рода гарантийные работы, в том числе ремонт и устранение недостатков оборудования, обусловленных неисправностью оборудования в течение установленного гарантийного срока, в соответствии с гарантийными обязательствами.

· Проверка работоспособности изделий в пределах обусловленных условиями эксплуатации.

· Доставка оборудования к месту ремонта в случаях, связанных с длительными сроками ремонта или невозможностью ремонта на месте.

· В случае необходимости проведения работ, не входящих в гарантийное обслуживание, - оценка стоимости данных работ.

Платные услуги.

· Установка компонентов системного блока (SVGA, HDD, CD-ROM, звуковая карта) и запуск управляющего программного обеспечения (драйверов) - 10 у.е.

· Установка внешних устройств на LPT,COM,USB,SCSI интерфейсы (принтеры, сканеры, внешние накопители) и запуск управляющего программного обеспечения - 15 у.е.

· Настройка и конфигурация клиентских операционных систем компании Microsoft - 15 у.е.

· Настройка и установка программного обеспечения общего пользования - 15 у.е.

· Настройка сложных или специализированных программных продуктов и комплектующих оговаривается отдельно.

· Антивирусная профилактика - 10 у.е.

Данные услуги, как видно, носят розничное направление. Поэтому «Эксимер» долгое время вообще не уделял внимания такого рода сервису. Однако и оптовые клиенты со временем желали получать квалифицированные консультации. Особенно это касается сложных комплексов и системной интеграции. В связи с этим данные виды услуг на сегодняшний день активно внедряются в «Эксимере».

1.3.3 Анализ поставщиков

Поставщиками фирмы «Эксимер» являются вендоры (производители и поставщики) hardware, транснациональные компании-дистрибуторы, а также московское представительство компании “Дилайн”.

Вендоры hardware.

«Эксимер» является авторизованным партнером известных поставщиков компьютерного оборудования и программного обеспечения:

· 3Com

· APC

· Cisco

· Compaq

· Epson

· Hewlett-Packard

· IBM

· Intel

· Novell

· Seagate

· Sony

· ViewSonic.

В данном разделе воспользуемся исследованиями агентства Dator, которые неоднократно использовал «Эксимер» на протяжении 98-99 годов.

Исследование вендоров hardware - определение перспектив развития компьютерного бизнеса в России на ближайший год на основе мнений руководителей и top-менеджеров представительств иностранных компаний - вендоров hardware.

Анализ рекламных кампаний вендоров hardware - анализ поведения вендоров на основе проводимых ими рекламных кампаний (объемы, поддержка партнеров, доля вендоров в общерыночной структуре компьютерной рекламы).

Прогноз изменения объемов бизнеса.

Объемы бизнеса иностранных компаний – производителей hardware в 1999 году уменьшатся на 10-50% по сравнению с предыдущим годом.. При этом их позиция на рынке будет более устойчивой, чем у российских компаний, не обладающих «запасом прочности», характерным для иностранных вендоров.

Оценки изменения объемов бизнеса иностранных вендоров в 1999 году находятся в пределах от незначительного роста до значительного уменьшения по сравнению с 1998 годом. Достижение докризисных объемов бизнеса прогнозируется приблизительно на осень 1999 года.

Увеличение доли вендоров будет происходить за счет уменьшения доли крупных российских сборочных фирм (ВИСТ, R&K, Формоза), испытывающих в настоящее время значительные трудности. При этом уменьшение доли крупных сборщиков будет частично скомпенсировано увеличением доли мелких и средних фирм в структуре рынка.

Другим фактором, влияющим на распределение рынка РС, будет острый дефицит свободных средств у предприятий, в результате чего в мотивации выбора техники будет преобладать ценовой критерий. Это также частично скомпенсирует уменьшение доли российских сборщиков по сравнению с интернациональными вендорами.

Каналы продвижения: изменения структуры.

Большинство вендоров считает, что основным способом распространения продукции останется использование сложившихся каналов. Все существующие типы каналов (как таковые) сохранятся, при значительном снижении роли крупных дистрибуторов и возрастании роли специализированных "нишевых" дистрибуторов и мелких реселлеров (в том числе - региональных), а также системных и сетевых интеграторов, т.е. компаний, работающих в проектном бизнесе, обладающих достаточным "запасом прочности" за счет серьезной базы заказчиков из секторов бизнеса, наименее пострадавших в кризисе. По мнению значительного числа экспертов, проектный бизнес пострадал менее других каналов и будет одним из основных каналов в послекризисной структуре бизнеса. Восстановление работоспособности этого канала будет сопровождаться увеличением роли компаний среднего размера, обладающих хорошей структурой клиентской базы.

Одним из результатов кризиса станет возрастание роли специализированных каналов: специализированных ("нишевых") дистрибуторов и специализированных интеграторов и VAR'ов.

Сопоставление полученных результатов показывает, что в настоящее время вендоры продолжают политику, направленную на продвижение своей техники через партнеров. Использование каналов, связанных с местными партнерами, остается преимущественным способом продвижения техники заказчикам.

Большинство вендоров разрабатывает специальные программы помощи своим партнерам. Основной вопрос подобных программ - размер кредитных линий, предоставляемых партнерам.

В связи с критической ситуацией в экономике, все вендоры ужесточили кредитную политику. Часть из них полностью прекратила предоставление новых кредитных линий, другие предоставляют их только тем партнерам, которые не просрочили обязательств по предыдущим платежам или способны предоставить банковские и иные виды жестких гарантий. В условиях кризиса типовые схемы взаимоотношений практически перестали работать, типичным стало предоставление новых кредитных линий на основе сугубо индивидуального подхода к партнерам. Для того, чтобы смягчить последствия кризиса и обеспечить хоть какой-то возврат средств от партнеров, оказавшихся в затруднительном положении, вендоры используют реструктуризацию задолженностей, применяют специальную ценовую политику по отношению к оборудованию, оставшемуся у партнеров на складах.

Во время кризиса получило распространение льготное обучение персонала: собственного и партнеров, конференции и семинары для партнеров, иные способы повышения квалификации сотрудников.

В 1999 году происходит некоторое изменение акцентов в политике вендоров, касающейся прямых продаж крупным корпоративным клиентам. По итогам 1999 года цифра прямых продаж может возрасти до 15-18%. При этом большинство вендоров сохранит ставку на поддержку сложившихся каналов, расширив наметившуюся в начале 1998 года тенденцию помощи своим крупным партнерам в виде совместного освоения вертикальных рынков и участия в тендерах. При этом предпочтение вендоры будут отдавать своим устойчивым партнерам из числа системных и сетевых интеграторов, напрямую работающих с большими заказчиками. Практика первой половины 1998 года показала, что чем больше внимания вендоры уделяли прямой работе с заказчиками (в порядке помощи своим партнерам, через которых впоследствии поставлялось оборудование) тем лучше были результаты их деятельности.

Затраты вендоров на рекламу.

Диаграмма демонстрирует долю затрат вендоров в общем объеме затрат всех компаний на компьютерную рекламу в оперативных изданиях (газеты, специализированные и общеполитические еженедельники) за период с января 1996 г. по 25 сентября 1998 г.

Доля затрат вендоров на компьютерную рекламу в общем объеме затрат компьютерных фирм на рекламу в оперативных изданиях за период с 1 по 25 сентября 1998 г. составила 46,7%, что на 20,3% больше, чем в июне 1998 г. и на 8,2% больше, чем в июне 1997 г.

За период с 1 по 25 сентября 1998 г. в оперативных изданиях разместили компьютерную рекламу 162 российских компании и 31 компания-вендор.

| Месяц |

Затраты вендоров, $ тыс. |

Общая сумма затрат компаний, $ тыс. |

Соотношение затрат вендоров к общим затратам, % |

| Январь 1996 г. |

995,15 |

2 636,84 |

37,7 |

| Апрель 1996 г. |

2 266,85 |

5 733,03 |

39,5 |

| Июнь 1996 г. |

1 311,91 |

3 070,38 |

42,7 |

| Октябрь 1996 г. |

2 246,70 |

4 713,47 |

47,7 |

| Январь1997 г. |

498,65 |

2 155,34 |

23,1 |

| Апрель 1997 г. |

1 784,21 |

5 177,11 |

34,5 |

| Июнь 1997 г. |

1 464,37 |

3 803,97 |

38,5 |

| Октябрь 1997 г. |

1 892,91 |

5 596,09 |

33,8 |

| Декабрь1997 г. |

1 602,07 |

5 330,71 |

30,1 |

| Июнь1998 г. |

816,27 |

3 090,32 |

26,4 |

| 1-25 Сентября 1998 г. |

670,64 |

1 437,19 |

46,7 |

В сентябре 1998 г., по сравнению с июнем 1998 г., вендоры снизили свои затраты на компьютерную рекламу в оперативных изданиях на 17,8%. Затраты отечественных рекламодателей снизились на 66,3%.

В таблице приведены общие затраты вендоров на компьютерную рекламу в оперативных изданиях за период с 1 по 25 сентября 1998 г.

| Фирма |

Сумма за 1-25 сентября 1998 г. $ |

|

| 1 |

Epson |

102,01 |

| 2 |

IBM |

72,85 |

| 3 |

Hewlett Packard |

56,36 |

| 4 |

APC |

47,40 |

| 5 |

LG Electronics |

46,98 |

| 6 |

Intel |

45,61 |

| 7 |

Ricoh |

39,13 |

| 8 |

Samsung |

31,35 |

| 9 |

CALIBER Computer C. |

28,20 |

| 10 |

Daewoo Electronics |

21,50 |

| 11 |

Olivetti |

20,04 |

| 12 |

Lucent Technologies |

19,70 |

| 13 |

Nokia |

15,70 |

| 14 |

3Com |

14,77 |

| 15 |

Sony |

14,66 |

| 16 |

Digital |

14,15 |

| 17 |

ATI Technologies |

10,71 |

| 18 |

Siemens Nixdorf |

8,83 |

| 19 |

Hitachi |

8,52 |

| 20 |

Corel |

7,40 |

| 21 |

Oki |

6,70 |

| 22 |

RIT Technologies |

5,96 |

| 23 |

MGE UPS Systems |

5,35 |

| 24 |

ASUSTEK Computer I. |

4,50 |

| 25 |

Lexmark |

3,60 |

| 26 |

Meridian Technology C. |

3,60 |

| 27 |

Mitac International C. |

3,60 |

| 28 |

KYE System |

3,25 |

| 29 |

National Instruments |

3,14 |

| 30 |

Compaq |

2,78 |

| 31 |

Hansol Electronics |

2,30 |

| Всего: |

670,64 |

|

По сравнению с первой половиной 1998 года свою рекламную активность в значительной степени снизили или полностью прекратили такие компании, как Xerox (N 5 в списке рекламодателей по итогам первого полугодия 1998 года среди всех 246 рекламодателей, включая российских), Canon (N 12), Сompaq (N 18), Global One (N 31), Sharp (N 36), Acer (N 41).

Содержание рекламных модулей вендоров.

Анализ содержимого рекламных объявлений показывает, что большинство (68%) вендоров, проводящих рекламные кампании в настоящее время, рекламируют (наряду со своей торговой маркой) своих партнеров. Характеристика содержимого рекламных объявлений по отдельным компаниям-вендорам (оборудование всех этих производителей поставляет компания «Эксимер»):

1. Epson: формат модулей 1/1, реклама принтеров и сканеров, указан телефон представительства компании в Москве. Бизнес-партнеры в Москве: CompuLink, Eupo Business Trading, Image, Дилайн, Ланит, Партия, Радом, Роско, Талион. В С-Петербурге: Имидж-Нева, Партия-Балтика. В Киеве, Минске, Алма-Ате, Ташкенте.

2. IBM: формат модулей 1/1 и 3/4, реклама компьютеров, серверов, ноутбуков и операционной системы. Указан сайт компании в сети Internet и адрес представительства компании в Москве без указания дистрибутеров и партнеров.

3. Hewlett Packard: формат модулей 1/1 и 3/4, реклама принтеров. Указан сайт компании в сети Internet, нет данных о дистрибутерах и партнерах.

4. APC: формат модулей 1/1, реклама своих UPS, указан не только адрес своего представительства в Москве, но и телефоны региональных представительств в С-Петербурге, Екатеринбурге, Новосибирске и Киеве. Авторизованные дилеры программы Power Partner в Москве: Астель+, Галактика, Декорум+, Зеленая линия, ИВК, Инфорсер, Никс, Овекс и Интра-системы, R-Style, RT&I, Сетевая лаборатория, Эксимер.

5. LG Electronics: формат модулей 1/1 и разворот на 2 полосы, реклама мониторов. Указан телефон центральной информационной службы и телефон магазина-салона Эл Джи. Указаны телефоны дистрибутеров: Фалькон, Формоза, Дюна, Клондайк, Эксимер, Regard-Tour, Корона, ТД "Мир" и Диал Электроникс.

6. Intel: формат модулей 1/1, реклама процессоров. Указан сайт компании в сети Internet, нет данных о дистрибутерах и партнерах. Логотип Intel Inside, Pentium и Pentium Pro являются зарегестрированными товарными знаками Intel Сorp. Данный логотип размещают на корпусах своих компьютеров и в рекламных модулях рядом с рекламой своих компьютеров, серверов и ноутбуков компании-вендоры: Hewlett Packard, IBM, Compaq, Siemens Nixdorf, CALIBER Computer Corporation. Российские компании-сборщики: Формоза, ВИСТ, R&K, R-Style, Белый ветер-ДВМ, Inel, Lizard Computers, Никс, КИТ, Валга, TOK Computer, ISM computers, Ramec, Техмаркет Компьютерс. Компании: Marvel, Дилайн, Soft-tronik, OCS, рекламирующие компьютеры и серверы компаний-вендоров, также размещают логотип Intel Inside, Pentium и Pentium Pro в своих рекламных модулях. Официальные дистрибутеры ELKO Moscow и AsBIS рекламируют процессоры Intel.

7. Samsung: формат модулей 1/1 и 1/2, реклама мониторов и сетевого оборудования для Ethernet. Указаны координаты штаб-квартиры в Сеуле, телефоны представительства компании в Москве. Партнеры в Москве: Формоза, Партия, X-Ring, Классика, LAAL'E, Data X\FLORIN, Клондайк, Роско, Валга, Белый ветер-ДВМ, Corvette, JIB, Inel, Никс, Инфорсер, Lizard, Corso, Техмаркет компьютерз, Сатурн, OLDI, SMS. С-Петербурге: ВИСТ, Ладога, МТ Компьютерз, Партия Балтика, Альянс. В Иркутске, Новосибирске, Ростове-на-Дону, Краснодаре, Н-Новгороде, Нижневартовске, Екатеринбурге.

8. 3Com: формат модулей 1/1, реклама сетей и модемов. Указаны сайт компании в сети Internet, телефоны и адрес представительства компании в Москве. Данных о дистрибутерах и партнерах нет.

9. Sony: формат модулей 1/1, реклама мониторов. Указаны телефоны партнеров в Москве: Эксимер, Белый ветер-ДВМ, ELKO Moscow, Marex, Партия, Пирит, Роско, R&K. В С-Петербурге: Ramec. В Минске, Киеве, Харькове, Новосибирске.

10. ATI Technologies: формат модулей 1/1, реклама мультимедийного оборудования. Указан сайт компании в сети Internet и телефоны дистрибутеров: CHS, CompuLink, Concom, Marex, Пирит, Эксимер, TS Computers.

11. ASUSTEK Computer International: формат модулей 3/4, реклама системных плат. Указан сайт компании в сети Internet и координаты компани в Тайвани. Дистрибутеры в России: Аэртон, Пирит, Лампорт, Элст, Эксимер, Юпитер, Ниеншанц.

12. Compaq: формат модулей 3/4, реклама компьютеров и серверов совместно с дистрибутерским центром Дилайн. Указан сайт компании в сети Internet. Указаны координаты дистрибутерского центра Дилайн и телефоны партнеров компании Дилайн: в Москве - Шарк Инвест, в Иркутске, Казани, Кемерове, Краснодаре, Омске и Челябинске.

Транснациональные компьютерные корпорации.

Данная группа поставщиков для «Эксимера» является второй по величине.

Хотя прямого прихода таких крупных дистрибуторов, как Ingram Micro, Computer2000 в 1999 году и не ожидалось (из-за экономических трудностей 1999 год оказался не самым подходящим временем для этого), они попытались увеличить свое присутствие на рынке, делая бизнес из-за рубежа, без открытия представительства в России.

Компании, входящие в эту группу, представляют собой крупные корпорации, работающие на международных рынках. В основном они являются дистрибуторами многих производителей, причем не только brand-name, но и неизвестных вендоров. Они предлагают продукцию по чрезвычайно низким ценам, но без указания способа доставки до покупателя. Т.е доставка – это уже проблемы покупателя.

Уровень цен связан с тем, что такие компании не только получают продукцию от поставщиков практически по себестоимости, но, также, являются основными потребителями продукции разорившихся фирм (вторичный рынок), обладают собственными мощностями для переработки данной продукции.

Основной поставщик в России ООО «Эксимер» – Дистрибуторский Центр ДИЛАЙН.

О Компании. Компания ДИЛАЙН является дистрибутором в классическом понимании этого слова. ДИЛАЙН не работает с конечными пользователями, не имеет магазинов, не предлагает решений, то есть не конкурирует со своими дилерами.

Партнерами ДИЛАЙН являются производители компьютерной и офисной техники brand name, сетевого и периферийного оборудования, компьютерных комплектующих. ДИЛАЙН поставляет продукцию более 30 производителей, предоставляя своим дилерам возможность выбора по каждой группе товаров. ДИЛАЙН не только поставляет "коробки" и информацию, но и транслирует идеи, политику производителя.

ДИЛАЙН стремится к тому, чтобы дилеры имели возможность приобретать всю ту продукцию, которая пользуется значительным спросом на рынке. Это стремление определяет стратегиею расширения круга вендоров ДИЛАЙН.

Способность обслуживать до нескольких тысяч дилеров с самого начала закладывалась в технологию компании. Поэтому ДИЛАЙН не ставит перед дилерами барьеров в виде высокой планки ежемесячного объема закупок. ДИЛАЙН не только успешно удовлетворяет интересы крупных дилеров, но и поддерживает малый бизнес, предоставляя уникальные возможности молодым, начинающим фирмам. ДИЛАЙН работает на рынке всего СНГ со всеми категориями дилеров.

В течении 1998 года ДИЛАЙН продолжал осуществлять маркетинговые программы, призванные помочь дилерам ДИЛАЙН реально увеличить сбыт. ДИЛАЙН постоянно работает над расширением спектра своих услуг для дилеров. На начало 1999 года количество дилеров ДИЛАЙН составляет более 930 компаний.

Закономерной оценкой деятельности ДИЛАЙН на российском рынке стало подведение итогов пятого ежегодного опроса "тор 100 компьютерного бизнеса России", проводимого Агентством маркетинговых исследований "Дейто р" и Российским Компьютерным Союзом (РКС).

По итогам опроса, проведенного в феврале 1998 года, в номинации "фирмы–дистрибуторы" компания ДИЛАЙН заняла первое место.

Поставщики Dealine

Партнерами ДИЛАЙН являются производители компьютерной и офисной техники brandname. Продукция brandname выпускается крупнейшими производителями, чьи имена, стоящие на упаковках товаров, гарантируют качество самого товара, его поддержки и услуг. ДИЛАЙН является гарантом того, что все возможности потребителя продукции brandname, все услуги предоставляемые производителем, в полном объеме дойдут до дилеров.

На начало 1999 года компания поставляет продукцию более 30 производителей, предоставляя своим дилерам возможность выбора по каждой группе товаров.

Большинство поставщиков рассматривают ДИЛАЙН как стратегического партнера. Почему производители считают ДИЛАЙН перспективным партнером? Потому, что правильная технология – это именно то, что они хотят видеть. С точки зрения производителя ДИЛАЙН устроен именно так, как должен быть устроен дистрибутор. Технология ДИЛАЙН четко работает на каждой стадии сотрудничества, профессионально действует персонал отдела закупок, пунктуально перечисляются средства. Производители понимают, как работает ДИЛАЙН, и уверены, что срывов не будет.

В случае крупных закупок ДИЛАЙН практикует поддержку трехсторонних контрактов.

ДИЛАЙН стремится к тому, чтобы дилеры имели возможность приобретать всю ту продукцию, которая пользуется значительным спросом на рынке, – в этом стратегия расширения круга вендоров ДИЛАЙН.

Дилеры

ДИЛАЙН работает на рынке всего СНГ. Системы информационного обеспечения и технической поддержки построены так, что дилеры в отдаленных от центра регионах имеют такое же качество обслуживания, как и в Москве. ДИЛАЙН придает большое значение развитию бизнеса в регионах, разрабатывает и осуществляет специальные программы, ориентированные на региональных дилеров.

ДИЛАЙН работает со всеми категориями дилеров. Это и компании, специализирующиеся на розничных продажах, и дилеры, предлагающие решения, и системные интеграторы, и отраслевые дилеры – каждой компании ДИЛАЙН стремится предложить именно те товары и услуги, которые ей необходимы.

В настоящее время дилерская сеть ДИЛАЙН охватывает более 900 компаний в 116 городах СНГ.

С целью расширения сотрудничества с партнерами, Дистрибуторский Центр ДИЛАЙН применяет систему предоставления скидок в зависимости от выполняемого компаниейпартнером квартального объема закупок.

Лучшим, наиболее активным дилерам предоставляется возможность обучения и сертификации их специалистов производителями. Обучение проводится совместно с представителями производителя для специалистов отделов продаж и технической поддержки дилеров.

Для более эффективной работы дилера ДИЛАЙН организует их авторизацию фирмамипроизводителями. В настоящий момент в ДИЛАЙН действуют программы поддержки авторизованных партнеров по следующим направлениям: 3Com, HewlettPackard, Epson, Xerox.

Программы направлены на обеспечение взаимовыгодных условий сотрудничества дилерам, работающим по данным направлениям. Участники программ имеют возможность получения маркетинговой поддержки в виде сувенирной продукции, информационных материалов, участия в рекламных кампаниях, семинарах, тренингах и т.п.

Дилеры, постоянно сотрудничающие с ДИЛАЙН, могут участвовать в совместных рекламных кампаниях, как в центральной, так и в региональной (прежде всего компьютерной) прессе.

Выводы

1. Сопоставление полученных результатов показывает, что в настоящее время вендоры продолжают политику, направленную на продолжение присутствия на российском рынке. Использование местных партнеров в качестве каналов продажи, остается преимущественным способом продвижения техники заказчикам.

Одновременно с этим вендоры ужесточили кредитную политику в работе с партнерами. В связи с потерями, понесенными в результате кризиса, можно прогнозировать в дальнейшем более осторожную политику вендоров на российском рынке - как в отношении кредитных линий, предоставляемых партнерам, так и в отношении инвестиций в развитие своего бизнеса. Наиболее вероятной моделью поведения вендоров к 2000 году будет продвижение на рынке собственных торговых марок на фоне осторожной кредитной политики и замораживания программ развития бизнеса.

2. Объемы бизнеса иностранных вендоров в 1999 году снизятся по сравнению с 1998 годом. Достижение докризисных объемов бизнеса (в расчете на месяц) прогнозируется в лучшем случае на осень 1999 года.

3. Увеличится доля серого рынка (и для Эксимера в т.ч.) за счет увеличивающегося присутствия транснациональных компаний по поставке компьютерной техники.

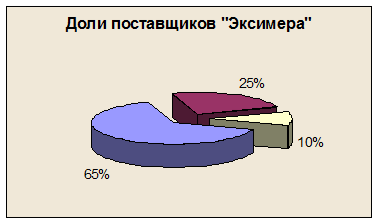

4. Доля компании «Дилайн» по поставкам оборудования увеличится лишь по поставке комплексных, сложных решений. По поставкам комплексов без сервиса, в т.ч. и сложных, эта доля сократится (диаграмма 1).

Диаграмма 1.

65% - вендоры Hardware

25% - транснациональные компании

10% - компания «Дилайн»

1 .4 Анализ маркетинговой системы предприятия

1.4.1. Ассортиментное предложение товаров и услуг

«Эксимер» предоставляет продукцию ведущих фирм мира и является авторизованным партнером известных поставщиков компьютерного оборудования и программного обеспечения:

· 3Com

· APC

· Cisco

· Compaq

· Epson

· Hewlett-Packard

· IBM

· Intel

· Novell

· Seagate

· Sony

- ViewSonic.

| Производитель |

Cтатус “Эксимер» |

|

| 3Com |

Networking Partner |

Партнер по сетевой продукции |

| APC |

Golden Reseller |

Золотой реселлер |

| Cisco |

Premier Reseller |

Премьер реселлер |

| Compaq |

Authorized Dealer |

Авторизо ванный дилер |

| Epson |

Authorized Dealer |

Авторизованный дилер |

| Hewlett-Packard |

HP Connect Business Reseller |

Бизнес-реселлер |

| IBM |

Business Partner (PC Products) |

Авторизованный партнер по персональным Компьютерам |

| Intel |

Intel Advanced Network Reseller |

Авторизованный реселлер сетевой продукции Интел |

| Intel Product Integrator |

Интегратор продукции Интел |

|

| Novell |

Authorized Reseller |

Авторизованный реселлер |

| Seagate |

OEM Partner |

OEM-партнер |

| Sony |

Business Partner |

Бизнес-партнер |

| Official Dealer |

Официальный дилер |

|

| ViewSonic |

Authorized Reseller |

Авторизованный реселлер |

«Эксимер» на сегодняшний день предлагает следующие виды продукции и услуг:

· Продажа компьютеров собственного производства и ведущих производителей.

![]()

| Компьютеры производства Эксимер |

Компьютеры CLR |

| · Компьютеры начального уровня · Компьютеры для офиса на базе процессора Intel Celeron (socket 370) · Компьютеры для офиса на базе платформы Zenith Data Systems · Компьютеры для дома и офиса на базе процессора Intel Pentium II (в корпусе ATX) · Модель Экстрим 4xПххх – универсальная мультимедийная станция · Модели на базе процессора Intel Pentium III |

· Простота установки · Поддержка широкого диапазона тактовых частот генератора · Intel PCI set · Разъем питания АТХ · Кэш-память L2 · Поддержка разнообразных типов памяти · Слоты расширения ISA и PCI · Супер система ввода-вывода · Интерфейс ACPI · Предлагаемые системы нацелены на бизнес-сектор рынка. Системы CLR Infinity PT2-DAX оснащены процессорами Intel Pentium® II с тактовыми частотами 266МГц и 300МГц. Все системы имеют кэш-память второго уровня объемом 512KB. Конфигурация систем оптимизирована для достижения максимальной производительности. |

· Продажа комплектующих и периферии.