| Скачать .docx | Скачать .pdf |

Книга: Фінансове право України

ПЕРЕДМОВА

Даний навчально-методичний посібник розроблено відповідно до програми та

навчального плану з курсу «Фінансове право України».

В основі вивчення студентами курсу фінансового права України лежить програма

та плани семінарських занять, які визначають перелік питань, що є обов’язковими для вивчення, навчальну і спеціальну літературу, нормативні акти.

Вивчення фінансового права України рекомендується почати з ознайомлення з

програмою курсу, засвоєння матеріалу цього навчально-методичного посібника, а також опрацювання відповідних розділів рекомендованих підручників, посібників, перелік яких подано в посібнику. Контрольні питання до семінарських занять використовуються для самоконтролю, з метою перевірки засвоєного матеріалу.

Обов’язковою умовою успішного засвоєння змісту основних інститутів

фінансового права є вивчення базових нормативних актів, перелік яких подається до кожного семінарського заняття.

Для повного оволодіння теоретичним і нормативним матеріалом з відповідного

розділу необхідно також опрацювати додаткову літературу та використовувати матеріали з фінансового права України, які публікуються в періодичних виданнях.

Посібник створено з метою:

- допомогти студентам засвоїти основні питання навчального курсу;

- звернути увагу студентів на складні теоретичні питання.

ПРОГРАМА КУРСУ

«ФІНАНСОВЕ ПРАВО УКРАЇНИ»

ЗАГАЛЬНА ЧАСТИНА

Модуль І. ФІНАНСИ, ФІНАНСОВА ДІЯЛЬНІСТЬ ДЕРЖАВИ ТА ОРГАНІВ

МІСЦЕВОГО САМОВРЯДУВАННЯ, ФІНАНСОВЕ ПРАВО

ТЕМА 1. ФІНАНСИ І ФІНАНСОВА ДІЯЛЬНІСТЬ ДЕРЖАВИ ТА ОРГАНІВ МІСЦЕВОГО САМОВРЯДУВАННЯ

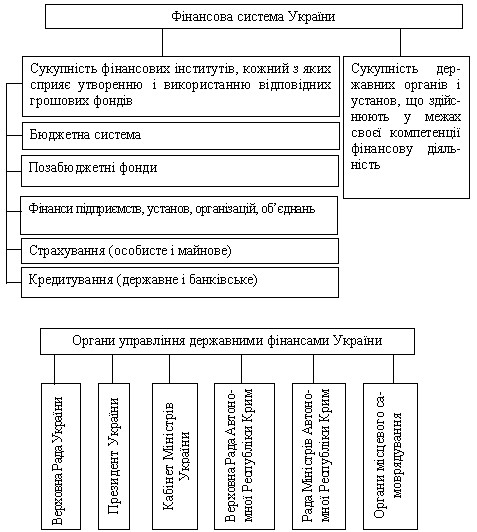

Фінанси, державні фінанси. Відмінність між державними та приватними фінансами. Види державних фінансів. Система органів управління державними фінансами.

Фінансова система держави.

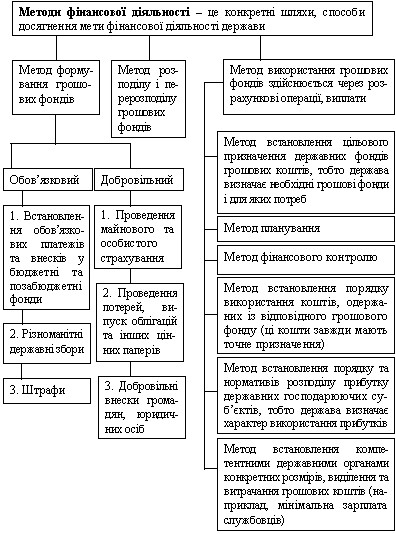

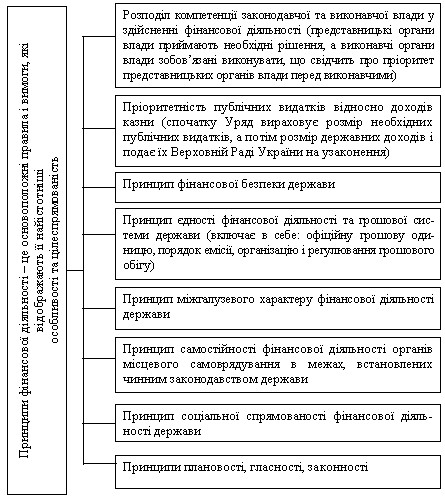

Фінансова діяльність держави та органів місцевого самоврядування. Принципи та функції фінансової діяльності. Методи фінансової діяльності.

ТЕМА 2. ПРЕДМЕТ, СИСТЕМА ТА ДЖЕРЕЛА ФІНАНСОВОГО ПРАВА.

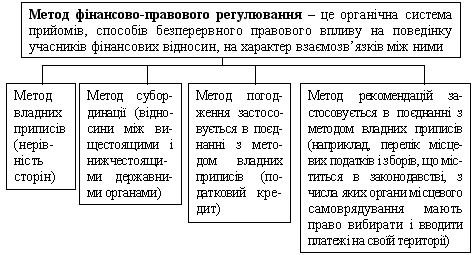

Поняття фінансового права, предмет. Наука фінансового права. Методи фінансовоправового регулювання. Зв’язок фінансового права з іншими галузями права. Система фінансового права. Джерела фінансового права.

Поняття фінансово-правової норми, її ознаки. Класифікація фінансово-правових норм. Структура фінансово-правової норми.

Фінансово-правові відносини та їх особливості. Структура фінансових правовідносин. Види суб’єктів фінансових правовідносин. Правосуб’єктність фінансових правовідносин та її складові елементи. Зміст фінансових правовідносин.

ТЕМА 3. ПРАВОВЕ РЕГУЛЮВАННЯ ФІНАНСОВОГО КОНТРОЛЮ В УКРАЇНІ.

Поняття фінансового контролю та його зміст. Види фінансового контролю. Система органів загальнодержавного фінансового контролю. Поняття аудиторського контролю. Методи фінансового контролю. Види ревізій.

ОСОБЛИВА ЧАСТИНА

Модуль ІІ. БЮДЖЕТНЕ ПРАВО

ТЕМА 4. ПОНЯТТЯ БЮДЖЕТУ. БЮДЖЕТНЕ ПРАВО.

Поняття бюджету. Бюджет як економічна, правова категорія, її матеріальний зміст. Ознаки, принципи та функції бюджету. Бюджетний період. Значення бюджету для функціонування держави, її адміністративно-територіальних утворень.

Бюджетне право. Предмет бюджетного права. Види бюджетно-правових норм, їх характеристика. Особливості бюджетних правовідносин. Система бюджетного законодавства. Перелік правовідносин, які регулюються Бюджетним кодексом України.

ТЕМА 5. БЮДЖЕТНИЙ УСТРІЙ УКРАЇНИ.

Бюджетний устрій. Структура бюджетної системи України. Принципи, на яких ґрунтується бюджетна система України, їх характеристика.

Структура бюджетної класифікації. Класифікація доходів бюджету за бюджетною класифікацією. Класифікація видатків бюджету за бюджетною класифікацією. Класифікація фінансування бюджету та боргу за бюджетною класифікацією.

ТЕМА 6. БЮДЖЕТНИЙ ПРОЦЕС В УКРАЇНІ.

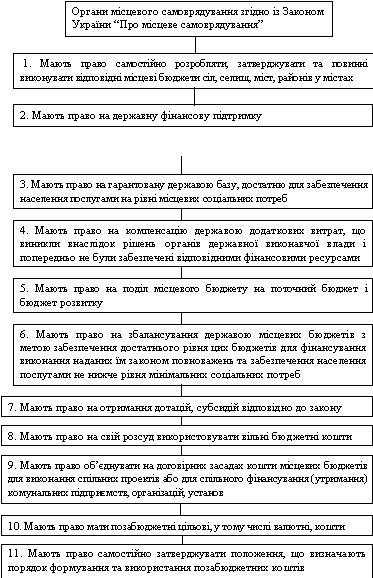

Поняття бюджетного процесу. Бюджетне регулювання. Стадії бюджетного процесу. Суб’єкти бюджетно-процесуальних відносин.

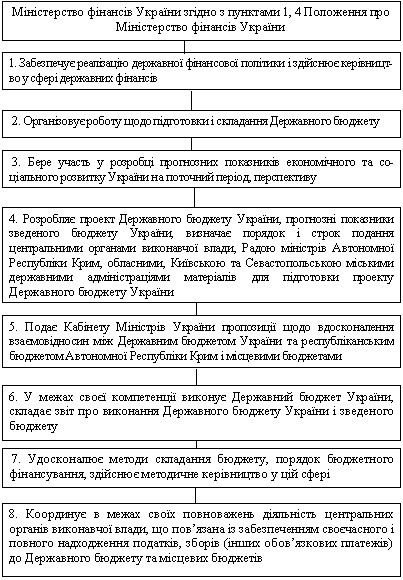

Повноваження основних учасників бюджетно-процесуальних відносин під час складання проекту бюджету.

Розгляд проекту закону про Державний бюджет України у Верховній Раді України.

Органи, які забезпечують виконання затвердженого бюджету. Форма обслуговування державного бюджету в Україні, її зміст. Виконання Державного бюджету України. Повноваження органів, які здійснюють виконання Державного бюджету України. Повноваження Державного казначейства України під час виконання Державного бюджету України.

Види звітності про виконання Державного бюджету України. Сутність місячної звітності. Квартальний звіт про виконання Державного бюджету України. Річний звіт про виконання Державного бюджету України.

Модуль ІІІ. ПРАВОВЕ РЕГУЛЮВАННЯ ДЕРЖАВНИХ ТА МІСЦЕВИХ ДОХОДІВ

ТЕМА 7. ДЕРЖАВНІ ДОХОДИ ТА ДОХОДИ БЮДЖЕТІВ

Державні доходи. Місцеві доходи. Доходи країни. Доходи бюджетів. Різниця між державними доходами і фінансовими ресурсами держави. Класифікація державних та місцевих доходів.

ТЕМА 8. ПОДАТКОВЕ ПРАВО.

Поняття обов’язкових платежів, податку, збору. Основні ознаки податку. Функції та принципи податку. Елементи податку. Поняття неподаткових платежів, їх види. Відмінність між податками і неподатковими платежами.

Поняття податкового права та податкових правовідносин.

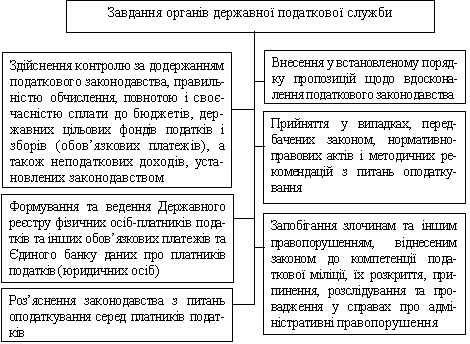

Система оподаткування в Україні та принципи її побудови. Методи оподаткування. Спрощена система оподаткування. Система податкових органів в Україні та повноваження Державної податкової адміністрації і податкової міліції.

Система податків в Україні. Загальнодержавні податки і збори. Система місцевих податків і зборів в Україні. Податки з доходів фізичних осіб. Плата за землю, податок з власників транспортних засобів. Непрямі податки. Мито. Податок на прибуток підприємств.

ТЕМА 9. ПРАВОВІ ОСНОВИ ДЕРЖАВНОГО ТА МІСЦЕВОГО КРЕДИТУ (БОРГУ)

Поняття державного і місцевого кредиту. Функції, принципи та ознаки державного (місцевого) кредиту. Відмінність між державним та банківським кредитом.

Поняття й види державного (місцевого) боргу. Джерела фінансування дефіциту бюджетів. Органи, які мають право на здійснення державних (місцевих) запозичень в Україні.

Фінансові правовідносини у сфері державного (місцевого) кредиту, їх об’єкт, суб’єкти. Управління державним (місцевим) боргом.

Види і форми боргових зобов’язань держави, органів місцевого самоврядування. Державні позики як основна форма державного боргу, їх система. Облігації внутрішніх державних позик, їх види та особливості випуску. Казначейські зобов’язання України.

Запозичення до місцевих бюджетів, порядок їх здійснення.

Поняття державних зовнішніх запозичень і зовнішнього державного боргу. Облігації зовнішніх державних позик України, їх види та порядок випуску. Відносини України з міжнародними кредитними організаціями.

Боргові зобов’язання держави щодо грошових заощаджень громадян України. Правовий статус відкритого акціонерного товариства «Державний ощадний банк України». Фонд гарантування вкладів фізичних осіб та його правовий статус.

ТЕМА 10. ФІНАНСОВО-ПРАВОВІ ОСНОВИ ОБОВ’ЯЗКОВОГО ДЕРЖАВНОГО СТРАХУВАННЯ

Страхування як економічна і правова категорія, її матеріальний зміст. Функції страхування. Суб’єкти та об’єкти страхових відносин.

Страхування як предмет фінансово-правового регулювання. Види страхових фондів. Органи державної влади, які здійснюють контроль за страховою діяльністю в Україні.

Поняття обов’язкового страхування. Види обов’язкового державного страхування.

Поняття й суб’єкти державного особистого страхування.

Загальнообов’язкове державне соціальне страхування: поняття, види, принципи.

Модуль IV. ПРАВОВЕ РЕГУЛЮВАННЯ ДЕРЖАВНИХ ТА МІСЦЕВИХ ВИДАТКІВ.

КОШТОРИСНО-БЮДЖЕТНЕ ФІНАНСУВАННЯ

ТЕМА 11. ПРАВОВІ ОСНОВИ ДЕРЖАВНИХ ТА МІСЦЕВИХ ВИДАТКІВ

Поняття державних видатків. Система державних видатків. Співвідношення поняття «державних видатків» та «видатків Державного бюджету». Класифікація державних видатків.

Фінансування державних видатків та його види. Принципи фінансування. Видатки Державного бюджету та їх види. Видатки з місцевих бюджетів.

ТЕМА 12. КОШТОРИСНО-БЮДЖЕТНЕ ФІНАНСУВАННЯ

Поняття бюджетного фінансування. Принципи бюджетного фінансування. Поняття кошторисно-бюджетного фінансування. Поняття кошторису. Види кошторисів. Структура кошторису бюджетної установи. Значення кошторису. Класифікація норм витрат кошторису. Кошторисний процес.

Модуль V. ПРАВОВІ ОСНОВИ БАНКІВСЬКОЇ ДІЯЛЬНОСТІ, ГРОШОВОГО ОБІГУ І РОЗРАХУНКІВ. ВАЛЮТНЕ РЕГУЛЮВАННЯ

ТЕМА 13. БАНКІВСЬКА СИСТЕМА УКРАЇНИ

Поняття банківської системи України. Загальна характеристика правової природи Національного банку України. Функції Національного банку України. Правовий статус Ради Національного банку України. Функції та повноваження Правління Національного банку України. Повноваження Голови Ради Національного банку України. Структура Національного банку України. Види операцій Національного банку України. Повноваження Національного банку України: щодо організації готівкового грошового обігу; у сфері валютного регулювання; щодо здійснення наглядових та регулятивних функцій.

Види банків. Поняття державного банку. Поняття банківських ресурсів. Розмір статутного капіталу банку. Органи управління та контролю банку. Банківські об’єднання.

ТЕМА 14. ПРАВОВІ ОСНОВИ БАНКІВСЬКОЇ ДІЯЛЬНОСТІ

Зміст банківської діяльності. Основні функції банків та види банківських операцій.

Порядок створення банків. Статут банку. Особливості державної реєстрації банків. Підстави для відмови в державній реєстрації. Особливості державної реєстрації банків з іноземним капіталом. Умови надання та відкликання банківської ліцензії. Банківські операції, які банки мають право здійснювати за умови отримання письмового дозволу Національного банку України.

Обмеження щодо діяльності банків. Реорганізація банку.

ТЕМА 15. ПРАВОВЕ РЕГУЛЮВАННЯ БАНКІВСЬКОГО КРЕДИТУВАННЯ

Поняття банківського кредитування. Банківське кредитування як предмет фінансовоправового регулювання. Принципи банківського кредитування.

Види банківського кредиту.

Загальна характеристика правопорушень у сфері банківського кредитування. Відповідальність сторін за порушення умов кредитної угоди.

ТЕМА 16. ПРАВОВЕ РЕГУЛЮВАННЯ БАНКІВСЬКОГО НАГЛЯДУ

Поняття банківського нагляду. Особливий режим контролю за діяльністю банків.

Заходи впливу, які має право застосовувати Національний банк України до банків та інших фінансово-кредитних установ за порушення банківського законодавства.

Письмове застереження. Скликання загальних зборів учасників, спостережної ради банку, правління банку для прийняття програми фінансового оздоровлення або плану реорганізації банку. Укладення письмової угоди з банком.

Видання Національним банком розпоряджень про застосування заходів впливу до банків.

ТЕМА 17. ПРАВОВЕ РЕГУЛЮВАННЯ ГРОШОВОГО ОБІГУ ТА РОЗРАХУНКІВ В УКРАЇНІ

Поняття грошей. Види та функції грошей. Поняття грошової системи, грошового обігу та грошової маси.

Поняття та принципи безготівкових розрахунків. Загальні правила здійснення безготівкових розрахунків.

Поняття банківського рахунку. Види банківських рахунків. Загальні правила відкриття банківських рахунків. Порядок переоформлення та закриття банківських рахунків.

Поняття форм розрахунків та платіжних інструментів.

Поняття готівкового обігу. Порядок організації готівкових розрахунків. Ліміт залишку готівки в касі та порядок його встановлення. Порядок здачі готівкової виручки. Правовий режим оприбутковування готівки в касі підприємства. Порядок використання, зберігання готівкової виручки підприємствами.

ТЕМА 18. ВАЛЮТНЕ РЕГУЛЮВАННЯ В УКРАЇНІ

Поняття валютної системи. Поняття валюти. Конвертованість валюти. Валютні цінності. Валюта України. Іноземна валюта.

Складові елементи валютної політики. Валютне регулювання. Валютні операції. Ліцензування валютних операцій. Порядок організації торгівлі та розрахунків у іноземній валюті. Валютні фонди та валютні резерви. Повноваження органів, що здійснюють державне валютне регулювання.

Поняття та функції валютного контролю. Органи валютного контролю в Україні. Кримінальна та адміністративна відповідальність за порушення правил валютного законодавства. Фінансові санкції, які застосовуються за порушення термінів здійснення валютних операцій.

МОДУЛЬ І Тема 1. ФІНАНСИ І ФІНАНСОВА ДІЯЛЬНІСТЬ ДЕРЖАВИ ТА ОРГАНІВ МІСЦЕВОГО САМОВРЯДУВАННЯ

План

1. фінанси, державні фінанси. Види державних фінансів.

2. система органів управління державними фінансами.

3. фінансова система держави.

4. фінансова діяльність держави та органів місцевого самоврядування. Принципи, функції та методи фінансової діяльності держави та органів місцевого самоврядування.

Методичні рекомендації

Фінансове право – це галузь права, яка регулює економічні, а саме фінансові відносини. Для розуміння природи і особливостей цієї галузі права необхідно мати чітке уявлення про те, що таке фінанси.

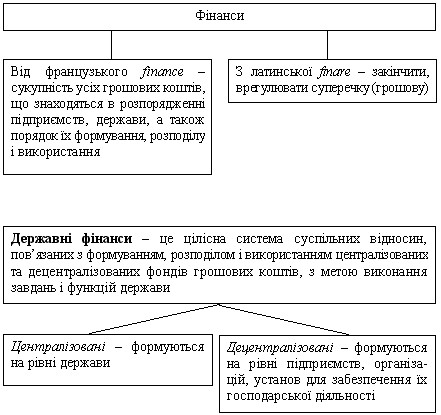

Студенти повинні розуміти, що фінанси – це економічна категорія, яка виражає реально існуючі суспільні відносини – фінансові відносини, тому поняття «фінанси» і «фінансові відносини» у науці прийнято вважати ідентичними.

Розглядаючи питання про сутність фінансів, студенти повинні уяснити, що фінанси – це не всі грошові відносини у суспільстві, а лише їх частина, а саме ті, які пов’язані зі створенням, розподілом і використанням фондів коштів держави, її територіальних утворень, а також підприємств і організацій, необхідних для забезпечення розширеного відтворення і соціальних потреб, у процесі яких відбувається розподіл і перерозподіл сукупного суспільного продукту та контроль за задоволенням суспільних потреб.

Студенти повинні знати зміст розподільчої, контрольної функцій фінансів, визначення державних фінансів як системи грошових відносин, за допомогою яких мобілізуються, розподіляються та використовуються централізовані та децентралізовані фонді коштів держави. Повинні пам’ятати, що державні фінанси охоплюють: державний бюджет, централізовані і децентралізовані фонди коштів, фінанси підприємств і організацій державної та комунальної власності, державний кредит, державне особисте і майнове страхування. Треба звернути увагу на відмінність між державними та приватними фінансами, тому що державні фінанси на відміну від приватних: визначаються рішеннями держави і діями публічної влади; можуть забезпечуватися у примусовому порядку; пов’язані з грошовою системою держави; є засобом досягнення загального інтересу.

При розгляді питанні про централізовані та децентралізовані фінанси як види державних фінансів, потрібно звернути увагу на те, що централізовані фінанси формуються на рівні держави згідно з прийнятими законодавчими і нормативними документами і охоплюють державний і місцевий бюджети, Пенсійний фонд, Фонд соціального страхування з тимчасової втрати працездатності, Фонд зайнятості населення тощо. Децентралізовані фонди формуються на рівні підприємств для забезпечення їхньої господарської діяльності за рахунок своїх прибутків і включають фонд обігових коштів, амортизаційний фонд, ремонтний фонд, фонд оплати праці, фонди економічного стимулювання, резервний фонд тощо.

Розглядаючи питання про фінансову систему як сукупність і взаємозв’язок урегульованих фінансово-правовими нормами окремих взаємопов’язаних різних груп фінансових відносин (фінансових інститутів, ланок фінансів), у процесі яких мобілізуються, розподіляються та використовуються кошти централізованих і децентралізованих фондів, слід уяснити поняття окремих ланок фінансової системи: бюджетної системи, позабюджетних цільових фондів, фінансів підприємств, установ, організацій різних видів власності, державного особистого та майнового страхування, кредиту.

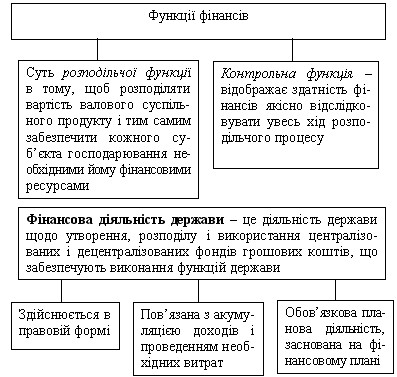

Фінансові відносини виникають у процесі фінансової діяльність. Важливо знати не лише зміст фінансової діяльності держави органів місцевого самоврядування як процесу планомірної мобілізації, розподілу та використання державою та органами місцевого самоврядування централізованих і децентралізованих фондів коштів для забезпечення виконання ними поставлених завдань і функцій, а й характерні особливості фінансової діяльності держави та органів місцевого самоврядування. Фінансова діяльність: має міжгалузевий зміст через розподіл фінансових ресурсів у всіх галузях і сферах державного управління; є видом діяльності представницьких і виконавчих органів влади; сфера фінансової діяльності є компетенцією не лише державних органів, а й органів місцевого самоврядування. Особливу увагу слід зосередити на аналізі функцій та методів фінансової діяльності. Розрізняють розподільчу, контрольну функції та три групи методів фінансової діяльності держави та органів місцевого самоврядування, а саме: 1) методи мобілізації коштів фондів: метод обов’язкової мобілізації; метод добровільної мобілізації; 2) методи розподілу коштів фондів: метод кредитування; метод фінансування; 3) методи використання коштів фондів: метод установлення цільового призначення коштів фондів; метод установлення порядку використання коштів, одержаних з відповідного фонду коштів; метод установлення фінансових нормативів і лімітів використання коштів фондів, за допомогою яких вона здійснюється.

1. Для вивчення фінансового права як галузі права необхідно мати уявлення про фінанси і фінансову діяльність держави.

Роль фінансів у житті держави виражається через їх функції

2. Поняття органів, які здійснюють фінансову діяльність, вагоміше, ніж поняття фінансових органів. Практично всі органи держави, без винятку, займаються фінансовою діяльністю. Проте масштаби їх фінансової діяльності та участь у ній неоднакові через відмінність у завданнях та правовому статусі.

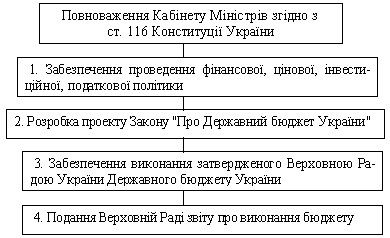

Кабінет Міністрів України – вищий орган у системі органів виконавчої влади, відповідальний перед Президентом , підзвітний і підконтрольний Верховній Раді.

Вищеперераховані органи забезпечують стратегічне, загальне керівництво й управління державними фінансами.

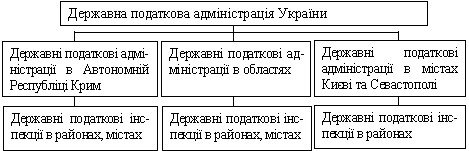

Відповідно до ст.1 Закону України від 5 лютого 1998 року “Про внесення змін до Закону України “Про державну податкову службу в Україні” державна податкова служба є системою органів, до складу якої належать:

Державна податкова адміністрація України, як центральний орган виконавчої влади, підпорядковується Кабінету Міністрів України, який затверджує її структуру, спрямовує і координує роботу. Голова ДПА України, якого призначає на посаду та звільняє з посади Президент України за поданням Прем’єр-міністра України, очолює Державну податкову службу України.

Залежно від кількості платників податків та інших місцевих умов, ДПА України може утворювати міжрайонні (на два і більше районів), об’єднані (на місто і район) державні податкові інспекції.

У складі органів державної податкової служби знаходяться відповідні спеціальні підрозділи з боротьби з податковими правопорушеннями (податкова міліція).

У ДПА України та ДПА в Автономній Республіці Крим, областях, містах Києві та Севастополі утворюються колегії. Чисельність і склад колегії ДПА України затверджується Кабінетом Міністрів України, а колегій ДПА в

Автономній Республіці Крим, областях, містах Києві та Севастополі – ДПА України. Колегії є дорадчими органами і розглядають найважливіші напрями діяльності відповідних державних податкових адміністрацій.

3. Фінансова політика – це система державних заходів, спрямованих на мобілізацію фінансових ресурсів, їх розподіл і використання.

4. Роль фінансів у житті держави виражається через їх функції

Контрольні запитання

1. Що таке фінанси?

2. Які функції виконують фінанси?

3. В чому відмінність між державними та приватними фінансами?

4. Що розуміють під централізованими та децентралізованими фінансами?

5. Назвіть органи, які здійснюють управління державними фінансами в Україні?

Практичні завдання

1. Користуючись Конституцією України, визначте права органів державної влади у галузі фінансової діяльності.

2. Зобразіть схематично систему органів, які здійснюють управління державними фінансами в Україні.

МОДУЛЬ І Тема 2. ПРЕДМЕТ, СИСТЕМА ТА ДЖЕРЕЛА ФІНАНСОВОГО ПРАВА

План

1. Предмет і метод фінансового права.

2. Система і джерела фінансового права.

3. Наука фінансового права.

4. Фінансово-правові норми: ознаки, види, структура.

5. Фінансово-правові відносини: особливості, структура.

Методичні рекомендації

При вивчені даної теми важливо зрозуміти, що фінансове право, як галузь права має свій однорідний предмет та метод правового регулювання. Предмет фінансового права складають суспільні відносини, що виникають у процесі діяльності держави та органів місцевого самоврядування з приводу мобілізації, розподілу та використання фондів коштів з метою реалізації їх завдань та функцій. Це – суспільні відносини, що виникають в процесі фінансової діяльності держави та органів місцевого самоврядування.

Студента важливо розуміти, що основним методом фінансово-правового регулювання є імперативний метод, або метод державно-владних приписів одним учасникам фінансових правовідносин з боку інших, які виступають від імені держави і наділені відповідними повноваженнями, а також те, що фінансово-правовому регулюванню властиві й інші методи (субординації, рекомендації, узгодження).

Фінансове право – самостійна галузь права, яка від обмежується від інших за предметом і методом правового регулювання, але водночас пов’язана з такими галузями права, як конституційне, адміністративне, цивільне, трудове, кримінальне.

Розкриваючи питання про систему фінансового права, студенти повинні враховувати, що її можна розглядати як сукупність фінансово-правових норм, фінансово-правових інститутів та підгалузей фінансового права, а також як сукупність фінансово-правових норм, об’єднаних у Загальну та Особливу частини.

Джерелами фінансового права є правові акти законодавчих і виконавчих органів державної влади та місцевого самоврядування, в яких містяться фінансово-правові норми. До джерел фінансового права належать: Конституція України; закони України; нормативні акти Верховної Ради України, АРК.; нормативні акти Президента України, Кабінету Міністрів України; рішення місцевих органів влади та органів місцевого самоврядування; акти органів виконавчої влади; спільні постанови фінансово-кредитних та інших органів; локальні акти, які приймаються трудовими колективами та адміністрацією підприємств. Студенти повинні визначити роль і значення міжнародних договорів, ратифікованих Україною, а також актів Конституційного Суду України та органів судової влади.

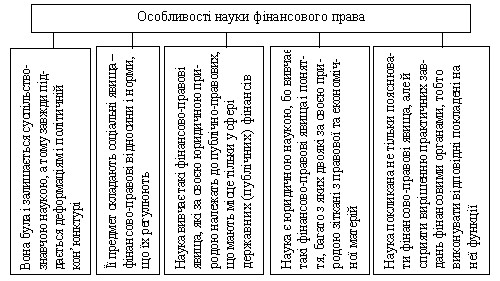

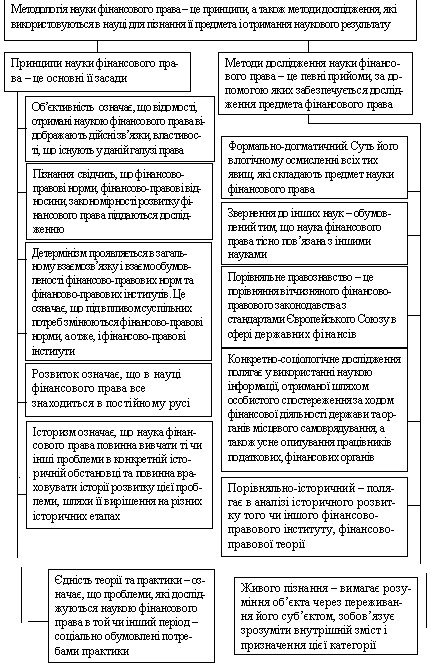

Існування і розвиток фінансового права як галузі права обумовило виникнення і розвиток науки фінансового права як внутрішньо цілісної системи узагальнених знань про фінансове право і фінансову діяльність держави та закономірність розвитку цих знань. Цілісне уявлення про науку фінансового права дає аналіз її предмета, системи, функцій, методології та методів. Предмет науки фінансового права – це дослідження фінансово-правових відносин і норм, що їх регулюють; практики фінансової діяльності; історії фінансового права, фінансового законодавства, науки і навчальної дисципліни; доктрини фінансового права. Методологією науки фінансового права – є вчення про методи пізнання, теоретичне обґрунтовування використаних методів і способів пізнання, теорію методів, сукупність певних теоретичних принципів, способів дослідження фінансово-правових явищ. Особливостями науки фінансового права є: вивчення фінансово-правових явищ, які мають місце тільки у сфері державних (публічних) фінансів; дослідження юридичних засобів держави мобілізації коштів для утворення централізованих і децентралізованих фондів коштів та витрачає їх для свого функціонування; вивчення фінансово-правових явищ, що мають правову та економічну природу; вивчення історії фінансового законодавства, розробка наукових рекомендацій щодо його вдосконалення. Студентам треба знати зміст аналітичної, критичної, конструктивної та прогнозуючої функцій науки фінансового права.

Первинними вихідними елементами фінансового права є фінансово-правові норми. Фінансово-правова норма – це установлене державою і забезпечене заходами державного примусу, виражене у категоричній формі правило поведінки учасників фінансових правовідносин, що виникають з приводу мобілізації, розподілу і використання коштів централізованих і децентралізованих фондів. Ознаками фінансово-правової норми є як ознаки загальні для будь-яких норм, так і специфічні, характерні для норм фінансового права. Специфічними ознаками фінансово-правових норм є такі: мають імперативний характер; забезпечуються примусовою силою держави; регулюють суспільні відносини тільки у сфері фінансової діяльності держави та органів місцевого самоврядування; виступають у формі категоричного припису, що виключає зміну умов норми за волевиявленням суб’єктів відносин.

Студенти повинні знати класифікацію фінансово-правових норм за різними критеріями: 1) залежно від суб’єктів, які видали нормативно-правовий акт: законодавчі, виконавчі, судові, контрольно-наглядові; 2) за характером диспозиції: уповноважуючи, зобов’язуючі, забороняючі; 3) за функціями у правовому регулюванні: матеріальні, процесуальні; 4) за терміном дії в часі: постійно діючі, тимчасово діючі; 5) за дією в просторі: загальнодержавні, місцеві; 6) за колом осіб, на яких поширюється дія норми: загальні, спеціальні, виняткові. Особливу увагу студентам потрібно звернути на гіпотезу, диспозицію, санкцію, як на структурні елементи норми, зокрема на зміст санкцій які містять вказівку на юридичні наслідки виконання чи невиконання правила поведінки, що міститься в диспозиції, є засобом державного примусу, який виражається переважно в грошовій формі та застосовується уповноваженими державними органами до юридичних і фізичних осіб за порушення фінансового законодавства.

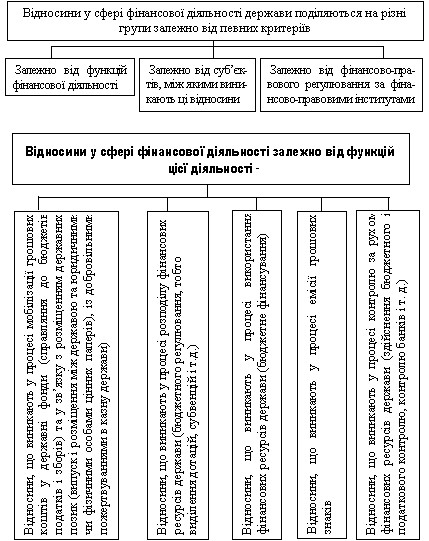

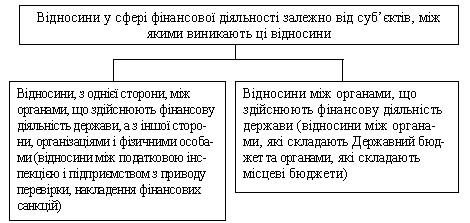

Фінансово-правові відносини – урегульовані нормами фінансового права суспільні відносини, учасники яких виступають як конкретні носії юридичних прав і обов’язків, установлених фінансово-правовими нормами та забезпечених примусовою силою держави, які реалізують приписи, що містяться в цих нормах щодо мобілізації, розподілу, використання централізованих і децентралізованих фондів коштів. Особливостями фінансово-правових відносин є: закріплення конкретної поведінки юридичних і фізичних осіб у галузі фінансової діяльності, якої вони повинні дотримуватися; є умовою приведення в дію юридичних засобів забезпечення суб’єктивних прав і юридичних обов’язків суб’єктів фінансових правовідносин; виникають тільки у сфері фінансової діяльності держави, органів місцевого самоврядування і пов’язані з мобілізацією, розподілом і використанням централізованих і децентралізованих фондів коштів; є різновидом майнових відносин, оскільки виникають з приводу фінансових ресурсів держави та органів місцевого самоврядування; одним із суб’єктів виступає держава або уповноважений нею органів, органи місцевого самоврядування; у фінансових правовідносинах не буває рівності сторін; об’єктом цих відносин виступають кошти чи грошові зобов’язання. Студенти повинні уміти класифікувати фінансові правовідносини за різними критеріями: 1) залежно від функцій: регулятивні, охоронні; 2) за характером фінансово-правової норми: матеріальні, процесуальні; 3) за видом фінансово-правових інститутів: бюджетні, податкові, кредитні, страхові, валютні; 4) залежно від об’єкта: майнові, немайнові; 5) за структурою юридичного складу: прості, складні. Структура фінансовоправових відносин складається з суб’єктів, якими виступають учасники фінансових правовідносин, які є носіями суб’єктивних прав і юридичних обов’язків з утворення розподілу і використання державних і місцевих грошових фондів. Об’єктами фінансових правовідносин є реальні соціальні блага, з приводу яких між суб’єктами виникають, змінюються чи припиняються суб’єктивні права і юридичні обов’язки і ними виступають фонди коштів, які формуються, розподіляються і використовуються внаслідок реалізації суб’єктивних прав і юридичних обов’язків. У змісті правовідносин вирізняють матеріальний (поведінка суб’єктів) та юридичний (суб’єктивні права та юридичні обов’язки суб’єктів фінансових правовідносин, що встановлені фінансово-правовими нормами).

1. Фінансове право – це окрема галузь права, оскільки має свої специфічні ознаки, предмет та метод правового регулювання.

Предметом фінансового права є суспільні відносини, що виникають у процесі фінансової діяльності держави. Ця діяльність об’єктивна за своєю сутністю і є процесом планомірного збирання, розподілу, перерозподілу і використання централізованих і децентралізованих фондів коштів, що забезпечують виконання державою її завдань і функцій.

Фінансове право – це самостійна галузь публічного права, що регулює суспільні відносини у сфері мобілізації, розподілу і використання централізованих і децентралізованих фондів держави з метою забезпечення виконання нею своїх завдань і функцій.

2. Система та джерела фінансового права

3. Поняття, особливості та система науки фінансового права

Предметом науки фінансового права є вся сукупність знань про фінансове право, фінансову діяльність держави. Наука фінансового права досліджує знання про фінансове право і фінансову діяльність держави у формі складних, найбільш узагальнених фінансово-правових понять та категорій.

Наука фінансового права – це внутрішня цілісна система узагальнених специфічних знань про фінансове право та фінансову діяльність держави, закономірності розвитку цих знань.

Методологія науки фінансового права

4. Поняття та особливості фінансово-правових норм

Фінансове право як галузь права має свої первинні елементи, якими є фінансово-правові норми.

Класифікація фінансово-правових норм

Класифікація фінансово-правових норм необхідна для розуміння особливостей фінансово-правового регулювання та рівня розвитку фінансового законодавства.

5. Поняття фінансових правовідносин, їх суб'єкти та об'єкти

Види фінансових правовідносин

Класифікація правових відносин завжди приваблює вчених, оскільки вона допомагає науковому осмисленню всього масиву відносин, що охоплюються тією чи іншою галуззю права. Перш за все, класифікація фінансових правовідносин будується на загально-правових засадах класифікації правовідносин. Проте у фінансовому праві можуть бути виділені і специфічні критерії.

Контрольні запитання

1. Які групи відносин складають предмет фінансового права?

2. В чому полягає особливість методу фінансово-правового регулювання?

3. Що розуміють під системою фінансового права?

4. З якими галузями права тісно пов’язане фінансове право?

5. Що таке наука фінансового права?

6. Назвіть ознаки фінансово правових норм?

7. Які види фінансово-правових норм ви знаєте

8. В чому полягає особливість фінансово-правових відносин?

9. Визначте систему фінансово-правових відносин?

10. Хто може виступати суб’єктом фінансово-правових відносин?

Практичне завдання

Завдання 1.

Наведіть по 2 приклади нормативно-правових актів, на підставі яких виникають, змінюються чи припиняються фінансово-правові відносини.

Завдання 2.

Визначте суб’єкти та об’єкти таких фінансових правовідносин:

1. сплата податку;

2. отримання банківського кредиту юридичною особою;

3. відкриття банківського рахунку фізичною особою;

4. плата за оренду землі;

5. сплата фізичною особою податку з власників транспортних засобів та інших самохідних машин та механізмів.

Завдання 3.

Підберіть та запишіть по 2 приклади джерел фінансового права таких форм: закон, кодекс, указ, розпорядження, наказ, інструкція, правила. Зазначте, які державні органи мають право видавати акти у цих формах

Завдання 4.

На основі змісту Закону України «Про страхування» поясніть, які страхові правовідносини регулюються нормами фінансового права, а які – нормами цивільного.

Завдання 5.

У наведених нижче правових нормах визначте їх гіпотезу, диспозицію і санкцію:

1. ст. 199 Кримінального кодексу України: «Виготовлення, зберігання, придбання, перевезення, пересилання, ввезення в Україну з метою збуту, а також збут підробленої національної валюти України у виді банкнот чи металевої монети, іноземної валюти, державних цінних паперів чи білетів державної лотереї – караються позбавлення волі на строк від трьох до семи років»;

2. ст. 118 Бюджетного кодексу України «У разі виявлення бюджетного правопорушення Міністерство фінансів України, Державне казначейство України, органи Державної контрольно-ревізійної служби України, місцеві фінансові органи, голови виконавчих органів міських міст районного значення, селищних та сільських рад і головні розпорядники бюджетних коштів у межах своєї компетенції можуть щодо тих розпорядників бюджетних коштів та одержувачів, яким вони довели відповідні асигнування, - зупинити операції з бюджетними коштами»;

3. ст. 155-1 Кодексу України про адміністративні правопорушення: «Неподання, несвоєчасне подання або подання за невстановленою формою державним податковим органам звітності, пов’язаної із застосуванням електронних контрольно-касових апаратів, незбереження документів, визначених порядком застосування електронних контрольнокасових апаратів, - тягнуть за собою накладання штрафу на посадових осіб у розмірі п’яти неоподатковуваних мінімумів доходів громадян і на громадян – суб’єктів підприємницької діяльності – у розмірі одного неоподаткованого мінімуму доходів громадян

МОДУЛЬ І

Тема 3. ПРАВОВЕ РЕГУЛЮВАННЯ ФІНАНСОВОГО КОНТРОЛЮ В УКРАЇНІ

Заняття 1 ФІНАНСОВИЙ КОНТРОЛЬ: ПОНЯТТЯ, ВИДИ, МЕТОДИ

План

1. Поняття і зміст фінансового контролю.

2. Види фінансового контролю

3. Поняття і зміст аудиторського контролю.

4. Методи фінансового контролю.

5. Види ревізій.

Методичні рекомендації

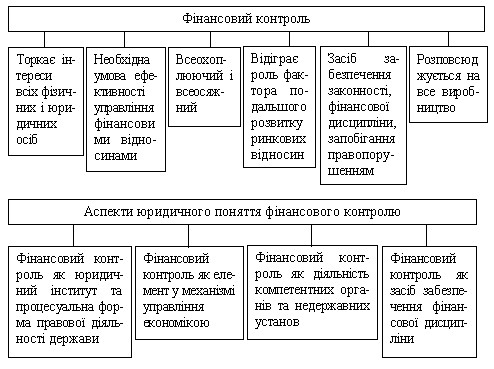

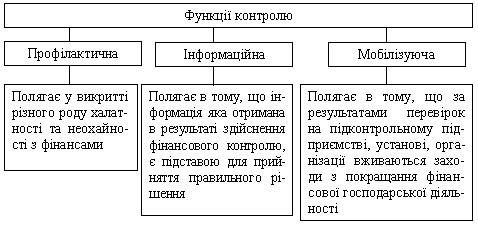

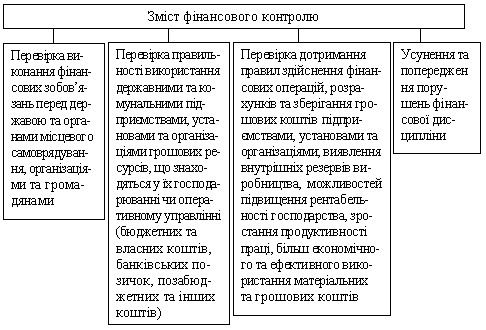

Фінансова діяльність держави та органів місцевого самоврядування – це діяльність, де проблема контролю постійно є важливою і актуальною. Фінансовий контроль – це регламентована нормами права цілеспрямована діяльність законодавчих і виконавчих органів держави, органів місцевого самоврядування та недержавних організацій спрямована на забезпечення законності, фінансової дисципліни і раціональності у процесі мобілізації, розподілу і використання відповідних фондів коштів з метою ефективного соціальноекономічного розвитку всіх суб’єктів фінансових правовідносин. Основним змістом фінансового контролю є: перевірка виконання юридичними та фізичними особами фінансових зобов’язань перед державою, органами місцевого самоврядування; перевірка правильності використання державними та муніципальними підприємствами грошових ресурсів, що перебувають у їхньому господарському віданні чи управлінні; перевірка дотримання правил здійснення фінансових операцій, розрахунків і зберігання коштів підприємствами на рахунках у кредитних установах; виявлення можливостей підвищення продуктивності праці, рентабельності, економії матеріальних і грошових ресурсів; попередження і усунення виявлених порушень фінансової дисципліни.

Фінансовий контроль поділяється на державний (загальнодержавний, відомчий, внутрішньогосподарський) та недержавний, а також види фінансового контролю за різними критеріями: 1) за часом проведення: попередній, поточний, наступний; 2) за формою проведення: обов’язковий, ініціативний; за сферою фінансової діяльності: бюджетний, податковий, контроль за операціями з готівкою, валютний; 3) за суб’єктами здійснення: контроль представницьких органів державної влади і місцевого самоврядування, контроль Президента України, контроль державних органів виконавчої влади загальної компетенції, контроль органів виконавчої влади спеціальної компетенції.

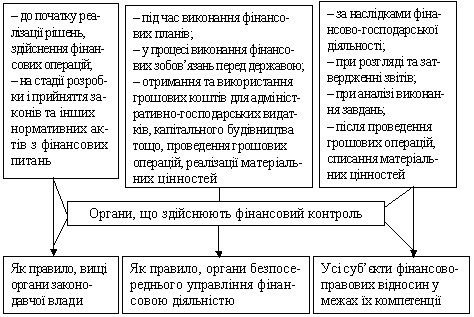

Розкриваючи поняття аудиторського контролю, студенти мають з’ясувати, що аудиторський фінансовий контроль – це перевірка незалежними уповноваженими особами (аудиторами), аудиторськими фірмами публічної бухгалтерської звітності, обліку, первинних документів та іншої інформації щодо фінансово-господарської діяльності суб’єктів господарювання з метою визначення достовірності їхніх звітності, обліку, його повноти і відповідності чинному законодавству та встановленим нормативам. Студенти повинні давати аналіз Закону України «Про аудиторську діяльність». Особливу увагу звернути на випадки коли аудиторська перевірка є обов’язковою. Крім того потрібно розкрити правовий статус Аудиторської палати України.

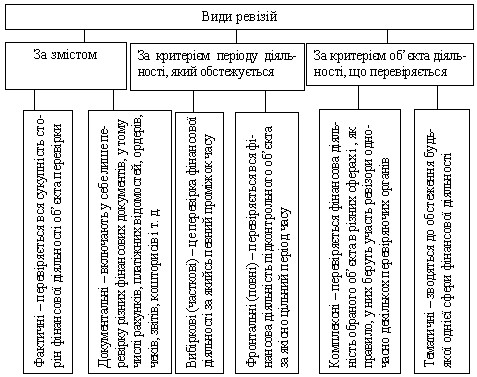

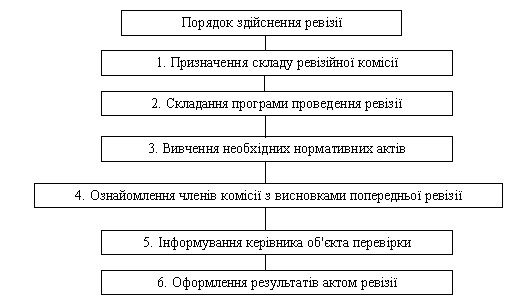

Студенти повинні вміти давати правовий аналіз ревізії, перевірки, обстеження, інспекції, спостереження як методів фінансового контролю та розрізняти їх. Окремо слід розглянути види ревізій за різними критеріями: 1) за змістом: фактичні, документальні; 2) за періодом діяльності, який обстежується: вибіркові, фронтальні; 3) за предметом перевірки:

комплексні, тематичні; 4) за організаційною ознакою: планові, непланові.

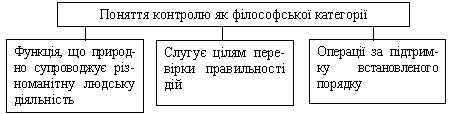

1. Поняття та призначення фінансового контролю

Слово “контроль” походить від латинського “контра ротулюс” (від якого утворилося французьке слово

“контроль”), що означає співставлення або протиставлення. Призначення контролю – констатувати, що потрібно.

Контроль – є однією з основних функцій органів управління, яка полягає в систематичній перевірці об’єктів контролю, виявленні відхилень, що допущені у процесі виконання управлінських рішень та встановленні їх причин.

Фінансовий контроль є складовою частиною державного контролю.

Фінансовий контроль – це цілеспрямована діяльність законодавчих і виконавчих органів публічної влади та недержавних організацій, що спрямована на забезпечення законності, фінансової дисципліни і раціональності у процесі мобілізації, розподілу та використання коштів централізованих і децентралізованих грошових фондів держави з метою найефективнішого соціально-економічного розвитку усіх суб’єктів правовідносин.

Фактичним об’єктом фінансового контролю є весь процес виробничо-господарської діяльності.

2. Форми, методи та види фінансового контролю

“Вид” трактується як підлегле поняття, яке має усі властивості більш загального поняття (“роду”), але має деякі специфічні властивості, які відокремлюють його від інших предметів даного роду.

Існують різні види фінансового контролю, що викликано багатогранністю функцій фінансового контролю. Форма (лат. – forma) – спосіб організації, предмет процесу, явища. Формою контролю є окремі сторони прояву змісту контролю.

Метод – форма практичного та теоретичного засвоєння дійсності, що виходить із закономірностей руху об'єкта, що вивчається. Метод контролю – це конкретні засоби, що застосовуються при здійсненні контрольних функцій. Форми фінансового контролю – це окремі сторони прояву змісту контролю залежно від часу здійснення контрольних дій.

![]()

Методи фінансового контролю – це прийоми, засоби та способи його здійснення.

![]()

3. Аудиторський контроль

Аудит – це перевірка публічної бухгалтерської звітності, обліку первинних документів та іншої інформації щодо фінансово-господарської діяльності суб’єктів господарювання з метою визначення достовірності їх звітності, обліку, його повноти і відповідності чинному законодавству та встановленим нормативам.

![]()

Правовою підставою для проведення аудиту є укладений договір між аудитором (аудиторською фірмою) та замовником.

За результатами проведення аудиту складається аудиторський висновок.

Контрольні запитання

1. Дайте поняття і визначте зміст фінансового контролю.

2. Які види фінансового контролю ви знаєте?

3. Які органи здійснюють загальнодержавний фінансовий контроль?

4. Що таке відомчий контроль і хто його здійснює?

5. Що таке аудит?

6. Які особливості проведення аудиторського контролю в Україні?

7. Назвіть методи фінансового контролю.

8. У чому полягає відмінність ревізії від перевірки

9. З якою метою проводяться інспекції та спостереження?

10. За якими критеріями класифікують види ревізій?

Практичні завдання

Завдання 1.

У яких видах фінансового контролю (попередній, поточний, наступний) застосовуються такі методи і способи фінансового контролю та чому?

1. аналіз проведеного аудиту;

2. ревізія;

3. аналіз фінансово-господарської діяльності;

4. інвентаризація;

5. контроль за складанням кошторису;

6. обстеження; 7. контроль за виконанням кошторису.

Завдання 2.

Відносно ПП «Валдай» з господарським оборотом на рік 4200 грн. наприкінці 2003 року було порушено питання про визначення його неплатоспроможним. ПП. «Валдай» не подало до податкового органу аудиторський висновок, мотивуючи це тим, що річний господарський оборот його не перевищує 250 неоподатковуваних мінімумів доходів громадян, а тому обов’язкова перевірка річного балансу і звітності проводиться один раз на три роки. Оцініть правомірність ситуації.

Завдання 3.

Товариство з обмеженою відповідальністю «Тандем» із річним господарським оборотом 4300 грн. надало річний баланс і звітність без аудиторського висновку.

Оцініть правомірність ситуації. Завдання 2.

Керівником аудиторської фірми «Аудит» є громадянин Слісаренко, який у травні 1998 року отримав сертифікат про право на заняття аудиторською діяльністю. Аудиторська фірма у липні 2003 року уклала з акціонерним товариством «Крок» такі договори:

- на проведення аудиторської перевірки з метою підтвердження достовірності фінансової звітності;

- на здійснення посередницьких операцій з реалізації продукції даного підприємства.

Оцініть правомірність ситуації.

Завдання 4.

Філіал акціонерного товариства «Екоплекс» внаслідок реорганізації отримав статус товариства з обмеженою відповідальністю. Господарський оборот товариства не перевищую 4200 грн.

Визначте, чи підлягає акціонерне товариство з обмеженою відповідальністю «Екоплекс» обов’язковому аудиту річного балансу, якщо попередню аудиторську перевірку було проведено рік тому.

Завдання 5.

Аудиторська фірма уклала договір на проведення аудиторської перевірки з акціонерним товариством «Пласт», директор якого є батьком провідного аудитора фірми, що бере участь в аудиторській перевірці.

У договорі на проведення аудиторської перевірки було передбачено предмет і термін перевірки.

Оцініть правомірність ситуації.

Завдання 6.

На вимогу контрольно-ревізійного управління у м. Києві було проведено аудиторську перевірку підприємства «Укргазбуд», що повністю утримується за рахунок бюджету і не займається підприємницькою діяльністю.

Аудит провели аудитори аудиторської фірми «Процес» Козаченко і Марченко (останній є родичем директора підприємства Воронова). Дайте правовий аналіз цій ситуації.

Завдання 7.

Підприємство «Глобус» звернулося до аудиторської фірми «Феміда» з проханням провести аудиторську перевірку для підтвердження достовірності й повноти річного балансу.

Засновником аудиторської фірми є приватний підприємець Остапенко, загальний розмір частки якого в статутному фонді складає 45%, а керівником – громадянин Капітонов, який не є аудитором.

Чи має право аудиторська фірма проводити аудиторську перевірку?

Завдання 8.

Аудитор Васильченко є членом акціонерного товариства «Старт» і володіє 3% акцій у цьому товаристві. 28 березня поточного року в акціонерному товаристві було проведено аудиторську перевірку аудиторською фірмою «Аудит». До складу аудиторської групи входив і Васильченко.

Оцініть правомірність ситуації.

Завдання 9.

За ініціативою підприємства «GDF» було проведено аудиторську перевірку цього підприємства аудитором іншої держави. За результатами перевірки аудитор склав висновок, підписав і передав керівництву підприємства. Чиє правомірними дії аудитора?

Тема 3. ПРАВОВЕ РЕГУЛЮВАННЯ ФІНАНСОВОГО КОНТРОЛЮ В УКРАЇНІ

Заняття 2

Повноваження органів фінансового контролю

План

1. Повноваження Рахункової палати у сфері фінансового контролю.

2. Контрольні функції Міністерства фінансів України, Державного казначейства України та контрольно-ревізійної служби в Україні.

3. Повноваження Державної податкової адміністрації України, податкової міліції щодо здійснення фінансового контролю.

4. Державна пробірна служба України та її повноваження.

5. Контрольні функції Національного банку України.

Методичні рекомендації

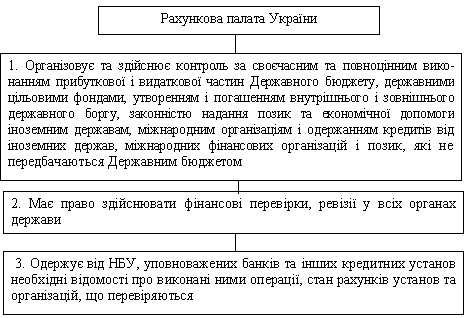

Відповідно до ст. 1 Закону України «Про Рахункову палату» Рахункова палата є постійно діючим органом контролю, який утворюється Верховною Радою України, підпорядкований їй та здійснює свою діяльність самостійно, незалежно від будь-яких інших органів держави. Ст. 2 зазначеного Закону закріплює основні завдання Рахункової палати, принципи здійснення нею контролю регламентує ст. 3, а також функції та повноваження регулюються главою ІІ зазначеного Закону. Особливу увагу слід звернути на обсяг контрольних повноважень Рахункової палати, які поширюються на апарат Верховної Ради України, органи виконавчої влади, Національний банк, Фонд державного майна України, а також на підприємства і організації незалежно від форм власності у тій частині їхньої діяльності, яка стосується використання коштів Державного бюджету України. Необхідно також проаналізувати порядок діяльності Рахункової палати та контроль Верховної Ради України за її діяльністю.

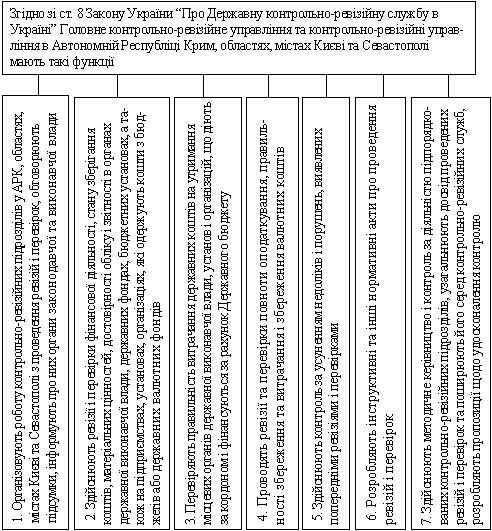

Розглядаючи друге питання студенти повинні ознайомитися зі змістом нормативноправових актів, які регламентують повноваження Міністерства фінансів України, Державного казначейства України та державної контрольно-ревізійної служби в Україні у сфері фінансового контролю. На основі цих актів студенти повинні розрізняти основні функції зазначених органів.

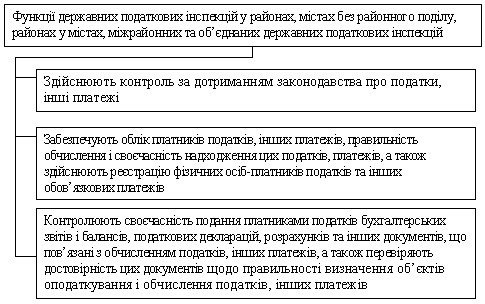

Вивчаючи третє питання необхідно опрацювати Закон України «Про державну податкову службу в Україні», на підставі змісту норм якого вивести систему повноважень органів податкової служби. Зокрема, Державна податкова адміністрація України має повноваження: здійснювати облік платників податків та інших обов’язкових платежів; здійснювати контроль за правильністю і своєчасністю сплати податків та інших обов’язкових платежів; здійснювати контроль за достовірністю податкового обліку та звітності. Потрібно охарактеризувати правовий статус податкової міліції як правоохоронного органу, головним завданням якого є виявлення, попередження та припинення податкових правопорушень. Основними функціями податкової міліції є: контроль за дотриманням податкового законодавства; проведення оперативно-розшукової діяльності; розшук платників, які ухиляються від сплати податків.

Розглядаючи питання про повноваження Державної пробірної служби, потрібно опрацювати постанову Кабінету міністрів України «Про утворення Державної пробірної служби та казенних підприємств пробірного контролю» та уяснити, що основними завданнями цього органу є здійснення контролю за ви добудуванням, виробництвом, використанням, обігом, обліком і зберіганням дорогоцінних металів та дорогоцінного каміння.

Висвітлення питання про зміст контрольних функцій Національного банку України необхідно розпочати з аналізу Закону України «Про національний банк України», відповідно до норм якого Національний банк України здійснює всі види перевірок на місцях банків в Україні, а також перевірку достовірності інформації, що надається юридичними та фізичними особами для реєстрації банків та ліцензування банківських операцій.

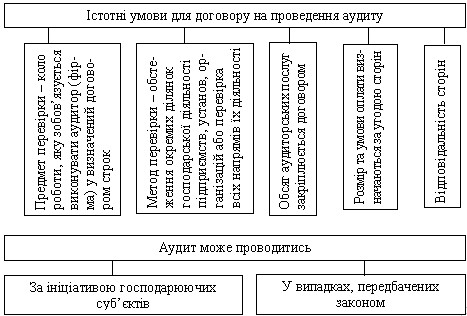

Органи фінансового контролю

Система органів фінансового контролю в Україні на сьогодні фактично сформувалася. Але вдосконалюється внутрішня структура цих органів, уточнюється місце кожного органу, що здійснює контроль у загальнодержавній системі контролю взагалі.

![]()

![]()

![]()

![]()

![]()

![]()

Концепція органів державної податкової служби України при здійсненні фінансового контролю визначається за організаційно-правовим статусом. Статус державної податкової служби в Україні, її функції та правові основи діяльності визначає Закон України “Про державну податкову службу в Україні” від 4.12.90 із наступними змінами та доповненнями.

Функції ДПА України у сфері фінансового контролю визначає ст. 4 Положення про Державну податкову адміністрацію України

1. Видає у випадках, передбачених законом, нормативно-правові акти і методичні рекомендації з питань оподаткування

2. Затверджує форми податкових розрахунків, звітів, декларацій та інших документів, які пов’язані з обчисленням і сплатою податків та інших платежів, декларацій про валютні цінності, зразок документа, що затверджує реєстрацію фізичної особи-платника податків та інших обов’язкових платежів, форму повідомлення про відкриття або закриття юридичними і фізичними особами-суб'єктами підприємницької діяльності банківських рахунків, а також форми звітів про роботу, проведену органами державної податкової служби 3. Виконує безпосередньо, а також організовує роботу органів державної податкової служби, що пов’язана із: – здійсненням контролю за дотриманням законодавства про податки та інші платежі, валютні операції, порядком розрахунків із споживачами з використанням реєстраторів розрахункових операцій, лімітів, готівки в касах та її використанням для розрахунків за товари, роботи, послуги, а також контролю за наявністю свідоцтв про державну реєстрацію суб’єктів підприємницької діяльності та ліцензій, патентів, інших спеціальних дозволів на здійснення окремих видів підприємницької діяльності;

– здійсненням контролю за дотриманням виконавчими комітетами сільських і селищних рад порядку прийняття і обліку податків, інших платежів від платників, своєчасністю і повнотою перерахування цих сум до бюджету; обліком платників податків та інших платежів залежно від сум, сплачених ними, веденням обліку надходжень податків, інших платежів;

– проведенням роботи щодо боротьби з незаконним обігом алкогольних напоїв та тютюнових виробів, веденням реєстрів імпортерів, експортерів, оптових та роздрібних торговців, місць зберігання алкогольних напоїв та тютюнових виробів, участю в розробленні пропозицій щодо основних напрямів державної політики і проектів державних програм у сфері боротьби з незаконним обігом алкогольних напоїв та тютюнових виробів, організацією виконання актів законодавства у межах своїх повноважень, здійсненням систематичного контролю за їх реалізацією, узагальненням практики застосування законодавства (застосування фінансових санкцій до суб’єктів підприємницької діяльності за порушення законодавства про виробництво і обіг спирту етилового, коньячного, плодового, алкогольних напоїв і тютюнових виробів), здійсненням заходів щодо вилучення та знищення або передачі на промислову переробку алкогольних напоїв, тютюнових виробів, що були незаконно вироблені чи знаходилися в незаконному обігу;

– здійсненням контролю за погашенням податкової заборгованості платниками податків, інших платежів, у тому числі тими, майно яких перебуває в податковій заставі

4. Пояснює через засоби масової інформації порядок застосування законодавчих та інших нормативно-правових актів з питань податків, інших платежів та організовує виконання цієї роботи органами державної податкової служби

5. Здійснює заходи щодо добору, розстановки, професійної підготовки та перепідготовки кадрів для органів державної податкової служби

6. Надає органам державної податкової служби методичну і практичну допомогу в організації роботи, проводить обстеження та перевірки її стану

7. Організовує роботу при створенні інформаційної системи автоматизованих робочих місць, інших засобів автоматизації та комп’ютеризації робіт органів державної податкової служби

8. Розробляє основні напрями, форми і методи проведення перевірок за додержанням податкового та валютного законодавства

9. При виявленні фактів, що свідчать про організовану злочинну діяльність, або дій, що створюють умови для такої діяльності, направляє матеріали з цих питань відповідним спеціальним органам з боротьби з організованою злочинністю

10. Передає відповідним правоохоронним органам матеріали за фактами правопорушень, за які передбачено кримінальну відповідальність, якщо їх розслідування не належить до компетенції податкової міліції

11. Інформує Президента України та Кабінет Міністрів України про основні показники мобілізації податків та інших платежів до Державного бюджету України

12. Подає Міністерству фінансів України та Головному управлінню Державного казначейства України звіт про надходження податків та інших платежів

13. Координує діяльність органів державної податкової служби та організовує їх взаємодію з фінансовими органами, органами Державного казначейства України, органами служби безпеки, внутрішніх справ, прокуратури, статистики, державними митною та контрольно-ревізійною службами, іншими контролюючими органами, установами банків

14. Вносить пропозиції та розробляє проекти міжнародних договорів стосовно оподаткування, виконує в межах, визначених законодавством, міжнародні договори з питань оподаткування

15. Здійснює зв’язки з податковими службами іноземних держав і міжнародними податковими організаціями, вивчає досвід організації діяльності податкових служб цих держав і розробляє пропозиції з його практичного використання в діяльності державної податкової служби України

16. Надає фізичним особам-платникам податків та інших обов’язкових платежів ідентифікаційні номери і надсилає до державної податкової інспекції за місцем проживання фізичної особи або за місцем одержання нею доходів чи за місцезнаходженням об’єкта оподаткування документ, що засвідчує реєстррацію фізичної особиплатника податків та інших обов’язкових платежів, і веде Єдиний банк даних про платників податків – юридичних осіб

17. Прогнозує, аналізує надходження податків, інших платежів, джерела податкових надходжень, вивчає вплив макроекономічних показників і податкового законодавства на надходження податків, інших платежів, розробляє пропозиції щодо їх збільшення та зменшення витрат бюджету

18. Забезпечує виготовлення марок акцизного збору, їх зберігання та продаж, організовує роботу, пов’язану із здійсненням контролю за наявністю цих марок на пляшках (упаковках) з алкогольними напоями і на пачках

(упаковках) тютюнових виробів під час транспортування, зберігання та реалізації

19. Організовує в межах своїх повноважень роботу щодо забезпечення охорони державної таємниці в органах державної податкової служби та захисту інформації про платників податків

20. Приймає і реєструє заяви, повідомлення та іншу інформацію про злочини і правопорушення, віднесені до її компетенції, здійснює в установленому порядку їх перевірку і приймає щодо них передбачені законом рішення 21. Здійснює відповідно до Закону оперативно-розшукову діяльність, провадження за протокольною формою досудової підготовки матеріалів, а також проводить дізнання та досудове (попереднє) слідство в межах своєї компетенції, вживає заходів до відшкодування завданих державі збитків

22. Виявляє причини і умови, що сприяли вчиненню злочинів та інших правопорушень у сфері оподаткування, вживає заходів до їх усунення

23. Вживає заходів щодо боротьби з приховуванням неоподаткованих доходів, незаконним вивезенням за межі України неоподаткованих капіталів, відмиванням доходів, одержаних незаконним шляхом, забезпечує виявлення фактів приховування від оподаткування або маскування незаконного походження доходів, їх справжнього характеру і джерел набуття, місцезнаходження і переміщення, розміру, використання (у тому числі для здійснення підприємницької, іншої господарської, інвестиційної діяльності, розрахункових і кредитних операцій), для чого:

– здійснює контроль за проведенням операцій з грошовими коштами у готівковій та безготівковій формі, у тому числі за банківськими рахунками, кредитами, переказами, операціями з іншими рухомим та нерухомим майном, за ввезенням в Україну і вивезенням за її межі іноземної та національної валюти у великих розмірах;

– проводить розшук коштів та іншого майна, одержаних злочинним шляхом, вживає відповідно до законодавства заходів щодо їх арешту і конфіскації;

― вживає в установленому порядку заходів щодо залучення до оподаткування доходів, що знаходяться в нелегальному обігу і не мають злочинного походження;

― взаємодіє з іншими правоохоронними органами, органами, що здійснюють контроль за додержанням законодавства у сфері фінансово-господарської діяльності, а також з відповідними органами іноземних держав у питаннях боротьби з відмиванням доходів, одержаних злочинним шляхом

24. Здійснює в межах своїх повноважень контроль за обліком, зберіганням і реалізацією конфіскованого та іншого належного державі майна

25. Забезпечує безпеку працівників органів державної податкової служби та їх захист від протиправних посягань, пов’язаних з використанням ними посадових обов’язків

26. Запобігає корупції та іншим службовим порушенням працівників державної податкової служби

27. Збирає, аналізує, узагальнює інформацію про порушення податкового законодавства, у тому числі про знаходження доходів у нелегальному обігу, прогнозує тенденції розвитку негативних процесів кримінального характеру, пов’язаних з оподаткуванням, розробляє заходи щодо протидії переведенню доходів у нелегальний обіг та забезпечує їх реалізацію в установленому порядку

28. Здійснює відповідно до законодавства функції з управління майном, що є у державній власності, у тому числі:

– приймає рішення про створення, реорганізацію, ліквідацію підприємств, установ, організацій, заснованих на державній власності;

– затверджує статути (положення) підприємств, установ і організацій, що перебувають в управлінні ДПА України, контролює їх додержання;

– укладає і розриває контракти з керівниками підприємств, установ і організацій, а також вирішує питання щодо їх відповідальності в разі здійснення підприємством, установою, організацією діяльності, що суперечить вимогам статуту (положення) та чинного законодавства;

– здійснює контроль за ефективністю використання і збереження закріпленого за підприємствами, установами, організаціями державного майна

29. Здійснює інші функції, необхідні для виконання покладених на неї завдань

![]()

.

Контрольні запитання

1. В чому проявляється особливий правовий статус Рахункової палати щодо здійснення фінансового контролю в Україні?

2. Визначте обсяг контрольних повноважень Рахункової палати.

3. Які повноваження має Міністерство фінансів України у сфері фінансового контролю?

4. Визначте обсяг повноважень Державного казначейства України у сфері фінансового контролю.

5. Назвіть основні функції органів державної контрольно-ревізійної служби щодо здійснення фінансового контролю в Україні.

6. Встановіть систему контрольних повноважень Державної податкової адміністрації України за чинним законодавством.

7. Охарактеризуйте правовий статус податкової міліції за чинним законодавством України.

8. Які повноваження має Державна пробірна служба у сфері фінансового контролю?

9. Визначте зміст контрольних функцій Національного банку України.

10.

Практичні завдання

Завдання 1.

Визначте до компетенції яких органів фінансового контролю належить перевірка таких суб’єктів:

1. недержавний страховий фонд;

2. адміністрація Президента України;

3. Ощадний банк України;

4. акціонерне товариство «Крокус»

5. обласний суд;

6. Міністерство фінансів України;

7. державне підприємство;

8. Національний банк України.

Завдання 2.

Визначте об’єкти фінансового контролю з-поміж перелічених у завданні 1 суб’єктів.

Завдання 3.

Рахунковою палатою на запит Кабінету Міністрів України було проведено позапланову перевірку недержавної страхової кампанії «Альянс» на предмет формування статутного фонду кампанії.

Оцініть правомірність ситуації.

Завдання 4.

Рахунковою палатою за зверненням Президента України було проведено позапланову перевірку Національного банку України на предмет дотримання порядку ліцензування банків. Оцініть правомірність ситуації.

Завдання 5.

Контрольно –ревізійним управлінням у Дніпропетровській області 27 травня 2002 року було проведено ревізію державного підприємства «Хімтекстильмаш».

16 грудня 2002 року до дирекції підприємства надійшло письмове повідомлення підписане інспектором контрольно-ревізійного управління у Дніпропетровській області, про проведення протягом найближчого часу ревізії фінансової діяльності підприємства за його ініціативою.

Чи є законними підстави для проведення такої ревізії?

Завдання 6.

Рахункова палата за власною ініціативою провела ревізію державного підприємства «Стандарт» за підсумками роботи у ІІ кварталі.

Оцініть правомірність ситуації. Завдання 7.

Контрольно-ревізійним управлінням в м. Києві у липні 2002 року було проведено планову перевірку державного підприємства «Київмлин» щодо правильності розрахунків з місцевим бюджетом.

У листопаді 2002 року за дорученням Служби безпеки України цим же управлінням було проведено непланову перевірку підприємства щодо законності отримання ним доходів.

Керівництво підприємства подало скаргу до Головного контрольно-ревізійного управління України на дії службових осіб контрольно-ревізійного управління у м. Києві, вважаючи, що воно не мало права проводити наступну перевірку раніше, як через рік після проведення попередньої.

Завдання 8.

Рахункова палата за дорученням Президента України провела перевірку кошторису

витрат апарату Кабінету Міністрів України. Оцініть правомірність ситуації.

ТЕСТОВІ ЗАВДАННЯ ПО МОДУЛЮ І

варіант І ПІБ _________________________________________

курс __________________ група ________________

1. Який орган здійснює роз’яснення законодавства з питань оподаткування серед платників податків:

□ податкова міліція

□ Державна податкова адміністрація України

□ Міністерство фінансів України

□ Рахункова палата

2. Який орган здійснює управління державним внутрішнім та зовнішнім боргом відповідно до чинного законодавства:

□ Головне контрольно-ревізійне управління

Державне казначейство України

Міністерство фінансів України

□ Рахункова палата

3. Який орган здійснює контроль за утворенням і погашенням внутрішнього і зовнішнього боргу України, визначення ефективності та доцільності видатків державних коштів, валютних і кредитнофінансових ресурсів

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

4. Головним завданням якого органу є здійснення державного контролю за витрачанням коштів і матеріальних цінностей, їх збереженням, станом і достовірністю бух обліку і звітності в міністерствах, відомствах, держфондах, бюджетних установах:

Головне контрольно-ревізійне управління

Державне казначейство України

Державна податкова адміністрація України

□ Рахункова палата

5. Який орган організовує виконання Державного бюджету України і здійснює контроль за цим:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

6. Основним завданням якого органу є розроблення та проведення єдиної державної фінансової, бюджетної, податкової політики: □ Головне контрольно-ревізійне управління

□ податкова міліція

□ Міністерство фінансів України

□ Державна податкова адміністрація України

7. Який орган готує і подає на розгляд Міністерства фінансів пропозиції щодо зупинення дії або анулювання виданих суб’єктам підприємницької діяльності ліцензій на здійснення операцій з металобрухтом дорогоцінних металів і дорогоцінним камінням, виготовлення і реалізацію виробів з їх використанням у разі порушення суб’єктами підприємницької діяльності законодавства та ліцензійних умов:

□ податкова міліція

□ Державна податкова адміністрація України

□ Міністерство фінансів України

□ Державна пробірна служба

8. Який орган здійснює контроль за додержанням податкового законодавства, правильністю обчислення, повнотою і своєчасністю сплати до бюджетів, державних цільових фондів податків і зборів: □ податкова міліція

□ Державна податкова адміністрація України

□ Міністерство фінансів України

□ Рахункова палата

9. Завданням якого органу є контроль за дотриманням законності щодо надання Україною позик і економічної допомоги іншим державам, міжнародним організаціям, передбачених у Державному бюджеті України: □ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

10. Головним завданням якого органу є здійснення державного контролю за витрачанням коштів і матеріальних цінностей на підприємствах і в організаціях, які отримують кошти з державних валютних фондів:

Головне контрольно-ревізійне управління

Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

11. Який орган забезпечує безпеку працівників органів державної податкової служби та їх захист від протиправних посягань, пов’язаних з виконанням ними посадових обов’язків: □ Головне контрольно-ревізійне управління

□ податкова міліція

□ Міністерство фінансів України

□ Державна податкова адміністрація України

ТЕСТОВІ ЗАВДАННЯ ПО МОДУЛЮ І

варіант ІІ ПІБ _________________________________________

курс __________________ група ________________

1. Який орган проводить у межах своїх повноважень перевірки додержання суб’єктами підприємницької діяльності та іншими суб’єктами господарювання вимог законодавства у процесі здійснення операцій з дорогоцінними металами і дорогоцінним камінням, виробами з них та матеріалами, що містять дорогоцінні метали: □ Головне контрольно-ревізійне управління

□ Державна пробірна служба

□ Міністерство фінансів України

□ Рахункова палата

2. Який орган здійснює управління наявними коштами державного бюджету, у тому числі в іноземній валюті, коштами державних позабюджетних фондів та позабюджетними коштами установ і організацій, що утримуються за рахунок коштів державного бюджету: □ Державне казначейство України

□ Кабінет Міністрів України

□ Міністерство фінансів України

□ Рахункова палата

3. Завданням якого органу є організація і здійснення контролю за своєчасним виконанням видаткової частини Державного бюджету України, витрачанням бюджетних коштів, у тому числі коштів загальнодержавних цільових фондів, за обсягами, структурою та їх цільовим призначенням:

□ Головне контрольно-ревізійне управління

Державне казначейство України

Міністерство фінансів України

Рахункова палата

4. Основним завданням якого органу є розроблення проекту Державного бюджету України та прогнозних показників зведеного бюджету України, забезпечення в установленому порядку виконання Державного бюджету України, контроль за дотриманням правил складання звіту про виконання Державного бюджету України та зведеного бюджету України: □ Кабінет Міністрів України

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

5. Який орган здійснює контроль за надходженням і використанням коштів державних позабюджетних фондів:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Державна податкова адміністрація України

6. Завданням якого органу є контроль за законністю та своєчасністю руху коштів Державного бюджету України та коштів позабюджетних фондів в установах Національного банку України та уповноважених банках:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Національний банк України

□ Рахункова палата

7. Який орган виявляє причини і умови , що сприяли вчиненню злочинів та інших правопорушень у сфері оподаткування, вживає заходів до їх усунення:

□ Головне контрольно-ревізійне управління

□ податкова міліція

□ Державна податкова адміністрація України

□ Рахункова палата

8. Основним завданням якого органу є забезпечення ефективного використання бюджетних коштів та здійснення в межах його компетенції державного фінансового контролю:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

9. Завданнями якого органу є регулярне інформування Верховної Ради України, її комітетів про виконання Державного бюджету України та стан погашення внутрішнього і зовнішнього боргу України:

□ Державна податкова адміністрація України

□ Державне казначейство України Міністерство фінансів України

Рахункова палата

10. Який орган проводить щорічну реєстрацію відбитка спеціального знака іменника, який засвідчує виготовлювача ювелірних та побутових виробів із дорогоцінних металів, видає дозволи на використання іменників на території України:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Державна пробірна служба

11. Який орган здійснює фінансування видатків державного бюджету: □ Державна пробірна служба

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

ТЕСТОВІ ЗАВДАННЯ ПО МОДУЛЮ І

варіант ІІІ ПІБ _________________________________________

курс __________________ група ________________

1. Основним завданням якого органу є розробка стратегії щодо внутрішніх та зовнішніх запозичень держави і погашення та обслуговування державного боргу:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

2. Який орган здійснює контроль за внесенням у встановленому порядку пропозицій щодо вдосконалення податкового законодавства:

□ Головне контрольно-ревізійне управління □ податкова міліція

□ Державна податкова адміністрація

□ Міністерство фінансів України

3. Завданням якого органу є контроль за фінансуванням загальнодержавних програм економічного, науково-соціального, соціального і національно-культурного розвитку, охорони довкілля:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

4. Який орган запобігає корупції та іншим службовим порушенням серед працівників державної податкової служби:

Головне контрольно-ревізійне управління

податкова міліція

Державна податкова адміністрація України

□ Рахункова палата

5. Який орган розробляє форми державних пробірних клейм з описом і подає Міністерству фінансів відповідні матеріали для їх затвердження, забезпечує виготовлення зазначених клейм, проводить їх реєстрацію та експертизу відбитків цих клейм:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Державна податкова адміністрація

□ Державна пробірна служба

6. Завданнями якого органу є аналіз встановлених відхилень від показників Державного бюджету та підготування пропозицій щодо їх усунення, а також про вдосконалення бюджетного процесу в цілому:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів

□ Рахункова палата

7. Основним завданням якого органу є здійснення разом з іншими органами виконавчої влади аналізу сучасної економічної та фінансової ситуації в Україні, а також перспектив її розвитку: □ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Державна податкова служба

□ Міністерство фінансів України

8. Який орган розподіляє між державним бюджетом та бюджетами АРК., областей, м. Києва, м. Севастополя відрахування від загальнодержавних податків, зборів і обов’язкових платежів за нормативами, затвердженими Верховною Радою:

□ Головне контрольно-ревізійне управління

□ Державне казначейство України

□ Міністерство фінансів України □ Рахункова палата

9. Який орган здійснює формування та ведення Державного реєстру фізичних осіб – платників податків та інших обов’язкових платежів та Єдиного банку даних про платника податків – юридичних осіб.

□ Головне контрольно-ревізійне управління

□ податкова міліція

□ Державна податкова адміністрація України □ Міністерство фінансів України

10. Який орган збирає, аналізує, узагальнює інформацію щодо порушень податкового законодавства:

□ Головне контрольно-ревізійне управління

□ податкова міліція

□ Державна податкова адміністрація України

□ рахункова палата

11. Який орган веде облік касового виконання державного бюджету, складає звітність про стан виконання державного та зведеного бюджетів:

□ Державне казначейство України

□ Міністерство фінансів України

□ Рахункова палата

□ Пробірна служба України

МОДУЛЬ ІІ

Тема 4. ПОНЯТТЯ БЮДЖЕТУ. БЮДЖЕТНЕ ПРАВО

План

1. Бюджет як економічна, правова категорія, її матеріальний зміст. Бюджетний період.

2. Предмет бюджетного права.

3. Види бюджетно-правових норм.

4. Системи бюджетного законодавства.

Методичні рекомендації

Для вивчення теми важливо з’ясувати зміст інституту «бюджет». Бюджет як правова категорія є затвердженим законом чи нормативно-правовим актом Верховної Ради АРК., відповідної ради розпис доходів і видатків на певний термін з метою забезпечення виконання завдань і функцій органів державної влади чи місцевого самоврядування. Бюджет як економічна категорія є сукупністю економічних (грошових) відносин, що виникають з приводу розподілу і перерозподілу національного доходу з метою утворення і використання централізованого фонду коштів. За матеріальним змістом бюджет виступає централізованим фондом коштів держави в цілому або органу місцевого самоврядування, який формується і використовується на тому чи іншому рівні для забезпечення виконання ними своїх завдань.

Для вивчення наступних питань теми рекомендується уважно опрацювати зміст Бюджетного кодексу України, на основі змісту норм якого необхідно розкрити поняття бюджетного періоду як терміну дії затвердженого бюджету і назвати особливі обставини, за яких Державний бюджет України може бути прийнято на інший бюджетний період: введення воєнного стану; оголошення надзвичайного стану в Україні або в окремих її місцевостях; оголошення окремих місцевостей зонами надзвичайної ситуації, необхідність усунення природних чи техногенних катастроф.

Бюджетне право України являє собою одну з підгалузей фінансового права, яка об’єднує сукупність фінансово-правових норм, що регулюють відносини в галузі бюджетної діяльності. Предмет бюджетного права – це сукупність внутрішньодержавних відносин, які виникають у зв’язку з утворенням, розподілом і використанням коштів державного і місцевого бюджетів. Систему бюджетно-правових відносин складають відносини, що виникають, змінюються або припиняються при: встановленні бюджетної системи і бюджетного устрою України; розподілу фондів і видатків між окремими видами бюджетів; складання, розгляду, затвердження, виконання бюджетів та розгляду звітів про їх виконання, а також здійснення контролю за виконанням бюджетів. Необхідно пам’ятати, що бюджетноправові норми поділяються за такими критеріями: 1) за дією в часі: постійно діючі, строкові; 2) за функціональним призначенням: матеріальні, процесуальні. Студенти повинні визначити особливості бюджетних правовідносин: є внутрішньодержавними; стосуються розподілу бюджетних ресурсів і реалізації цього розподілу; являють собою юридичну форму економічних відносин; мають офіційний характер і забезпечуються засобами державного примусу.

Система бюджетного законодавства складає: Конституція України, Бюджетний кодекс України, Закон про Державний бюджет України, інші закони, що регулюють бюджетні правовідносини; нормативно-правові акти Кабінету Міністрів України, прийняті на підставі й на виконання Бюджетного кодексу та інших законів, що регулюють бюджетні правовідносини; нормативно-правові акти центральних органів виконавчої влади; рішення органів АРК., місцевих державних адміністрацій, органів місцевого самоврядування.

Контрольні запитання

1. Розкрийте поняття бюджету.

2. Дайте визначення бюджетного періоду.

3. За яких обставин Державний бюджет України може бути прийнято на інший бюджетний період?

4. Які відносини складають предмет бюджетного права?

5. Назвіть види бюджетно правових норм.

6. Які особливості бюджетно-правових відносин?

7. Що таке система бюджетного законодавства?

8.

Практичні завдання

Завдання 1.

Складіть класифікацію нормативно-правових актів, які регулюють бюджетні правовідносини, наведіть приклади.

Завдання 2.

Наведіть приклади матеріальних і процесуальних бюджетно-правових норм.

Завдання 3.

Посилаючись на бюджетне законодавство, визначте коло Суб’єктів бюджетних правовідносин і наведіть приклади.

Завдання 4.

Наведіть приклади матеріальних і процесуальних бюджетно-правових норм.

МОДУЛЬ ІІ Тема 5. БЮДЖЕТНИЙ УСТРІЙ УКРАЇНИ

План

1. Поняття бюджетного устрою та бюджетної системи України.

2. Принципи, на яких ґрунтується бюджетна система України.

3. Класифікація доходів і видатків бюджету за бюджетною класифікацією України.

4. Склад доходів і видатків Державного бюджету України.

5. Поняття і зміст міжбюджетних трансфертів.

Методичні рекомендації

Розгляд цієї теми необхідно розпочати з розкриття понять «бюджетний устрій» та «бюджетна система»: бюджетний устрій – це організація бюджетної системи і принципи її побудови; бюджетна система – заснована на економічних відносинах і юридичних нормах сукупність бюджетів, які встановлюються залежно від державного та адміністративнотериторіального поділу держави. Студенти повинні детально розглянути зміст принципів, на яких ґрунтується бюджетна система України.

Відповідаючи на третє питання, студентам треба дати визначення бюджетної класифікації України як єдиного систематизованого згрупування доходів, видатків та фінансування бюджету за ознаками економічної сутності, функціональної діяльності, організаційного устрою та іншими ознаками відповідно до законодавства України та міжнародних норм. Необхідно пам’ятати, що чинну бюджетну класифікацію України введено в дію з 1 січня 1998 року відповідно до постанови Верховної Ради України «Про структуру бюджетної класифікації України» від 12 липня 1996 року та наказу Міністерства фінансів України «Про бюджетну класифікацію та її запровадження» від 27 грудня 2001 року № 604.