| Скачать .docx |

Реферат: Методологія й організація обліку і аналізу діяльності юридичної особи та її дочірніх підприємств як єдиної економічної одиниці

ДЕРЖАВНИЙ ВИЩИЙ НАВЧАЛЬНИЙ ЗАКЛАД

„КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ ІМЕНІ ВАДИМА ГЕТЬМАНА”

На правах рукопису

КОСТЮЧЕНКО ВАЛЕНТИНА МИКОЛАЇВНА

УДК 657:336

МЕТОДОЛОГІЯ Й ОРГАНІЗАЦІЯ ОБЛІКУ І АНАЛІЗУ ДІЯЛЬНОСТІ ЮРИДИЧНОЇ ОСОБИ ТА ЇЇ ДОЧІРНІХ ПІДПРИЄМСТВ ЯК ЄДИНОЇ ЕКОНОМІЧНОЇ ОДИНИЦІ

Спеціальність 08.00.09 – Бухгалтерський облік, аналіз та аудит

(за видами економічної діяльності)

Дисертація на здобуття наукового ступеня доктора економічних наук

Науковий консультант

Сопко Василь Васильович,

доктор економічних наук,

професор

Київ – 2008

Дисертацією є рукопис.

Роботу виконано на кафедрі обліку підприємницької діяльності ДВНЗ «Київський національний економічний університет імені Вадима Гетьмана» Міністерства освіти і науки України.

Науковий консультант : доктор економічних наук, професор

СОПКО Василь Васильович ,

ДВНЗ «Київський національний економічний університет імені Вадима Гетьмана», професор кафедри обліку підприємницької діяльності

Офіційні опоненти : доктор економічних наук, професор

КРУПКА Ярослав Дмитрович ,

Тернопільський національний економічний університет Міністерства освіти і науки України, декан факультету обліку і аудиту, професор кафедри обліку і контролінгу в промисловості

доктор економічних наук, професор

ШВЕЦЬ Віктор Григорович ,

Київський національний університет імені Тараса Шевченка, завідувач кафедри обліку та аудиту

доктор економічних наук, професор

ШЕВЧУК Володимир Олександрович ,

Державна академія статистики, обліку та аудиту Держкомстату України, перший проректор, завідувач кафедри аудиту

Захист дисертації відбудеться «_30_» травня 2008 р. о 12-00 годині на засіданні спеціалізованої вченої ради Д 26.006.06 у ДВНЗ «Київський національний економічний університет імені Вадима Гетьмана» Міністерства освіти і науки України за адресою: 03680, м. Київ, проспект Перемоги 54/1, аудиторія 203.

З дисертацією можна ознайомитись у бібліотеці ДВНЗ «Київський національний економічний університет імені Вадима Гетьмана» за адресою: 03113, м. Київ, вул. Дегтярівська 49-г, ауд. 601.

Автореферат розісланий «22» квітня 2008 р.

Вчений секретар

спеціалізованої вченої ради О.Д. Шарапов

ЗАГАЛЬНА ХАРАКТЕРИСТИКА РОБОТИ

Актуальність теми. Ринкові перетворення в Україні, процеси приватизації й реструктуризації великих підприємств, а також галузевих комплексів привели до утворення груп суб’єктів господарювання – юридичних осіб, пов’язаних між собою відносинами економічної та (або) організаційної залежності у формі участі в статутному капіталі та (або) управлінні (далі група підприємств). Група − це материнське (холдингове) підприємство та його дочірні підприємства.

Створені у такий спосіб об’єднання підприємств суттєво впливають на економічні процеси у багатьох сферах економіки. Проте багато питань, пов’язаних з їх діяльністю, на законодавчому рівні поки що не врегульовані. Потребує розв’язання ряд методичних проблем щодо відображення у системі бухгалтерського обліку інформації, яка узагальнюється у фінансовій звітності.

З юридичного погляду, учасники групи є окремими суб’єктами господарювання, які ведуть облік діяльності та складають власну звітність. Разом з тим, між підприємствами встановлюються відносини контролю-підпорядкування за рахунок переважної участі контролюючого підприємства в статутному капіталі та (або) загальних зборах чи інших органах управління дочірнього підприємства.

Тому зв’язані підприємства (материнське та дочірні) слід розглядати як єдину економічну одиницю – групу підприємств. З облікової точки зору, група підприємств є єдиною економічною одиницею.

Різні користувачі зацікавлені в інформації про фінансовий стан, результати діяльності та грошові потоки групи. Акціонерів (учасників) та кредиторів материнського підприємства цікавлять результати всіх операцій, здійснюваних під його контролем, зокрема дочірніми підприємствами. Звітність кожного окремого учасника групи не може надати такої інформації. У зв’язку з цим особливої актуальності набуває облік діяльності групи підприємств як єдиної економічної одиниці. Інформація про операції групи підприємств узагальнена в консолідованій фінансовій звітності. Аналіз показників консолідованих фінансових звітів групи підприємств є важливим для користувачів – на їх підставі приймають управлінські рішення.

Досліджуючи питання обліку та аналізу діяльності групи підприємств як єдиної економічної одиниці, автор спирався на попередні теоретичні і практичні розробки в цій сфері таких вітчизняних вчених, як В.В. Бабич, І.О. Бланк, Ф.Ф. Бутинець, С.Ф. Голов, А.М. Герасимович, В.Г. Горєлкін, В.І. Єфіменко, В.М. Добровський, З.В. Гуцайлюк, З.В. Задорожний, Я.Д. Крупка, В.В. Сопко, М.С. Пушкар, М.В. Кужельний, С.П. Лозовицький, В.Г. Швець, В.О. Шевчук, М.Г. Чумаченко, С.І. Шкарабан, Г.В. Уманців, а також таких зарубіжних учених, як П. Баркер, Дж. Бейлі, Девід М. Бішоп, С. O’Борн, Патрік А. Гохан, Френк Ч. Еванс, Дж. Лодон, К. Лодон, C. Ơгартеїн, В.Ф. Палій, Б. Пешеро Петі, В.С. Плотніков, В.Д. Новодворський, С.І. Пучкова, Н. Селезньова, У. Ф. Шарп, В.В. Скоблева,Я.В. Соколов, О.В. Соловйова, К.К. Ферріс, Стенлі Фостер Рід, Е. Хелферт, Е.С. Хендріксен, О.Д. Шеремет, І.П. Шестакова, Д. Янг та ін.

Проте проблеми відображення в обліку внутрішньогрупових операцій підприємств групи, частки меншості, складання консолідованих фінансових звітів та аналіз їх показників, оцінювання вартості групи підприємств з метою розроблення майбутньої стратегії діяльності групи для України залишаються невирішеними і майже не дослідженими. Практично немає наукових праць та методичних рекомендацій, які б цілісно подавали систему бухгалтерського обліку діяльності групи підприємств, засновану на врахуванні специфіки групи підприємств (материнського та його дочірніх підприємств) як об’єкта управління, а також особливостей ринкового середовища у вітчизняній економіці.

Відсутність теоретичного підґрунтя для вирішення означеного кола проблем дає підставу стверджувати про виокремлення групи підприємств (формування й діяльність) як об’єкта дослідження у вітчизняній бухгалтерській науці. Сучасні умови вимагають комплексного підходу до розв’язання проблем, пов’язаних зі створенням та функціонуванням груп підприємств в Україні, формуванням обліку, підготовкою консолідованої звітності та її аналізом, що потрібно для прийняття управлінських рішень.

Саме ці проблеми й мотиви зумовили вибір теми та цільову спрямованість цієї дисертаційної роботи. Актуальність дослідницьких ініціатив у галузі вивчення теорії і практики формування й діяльності групи підприємств як єдиної економічної одиниці та відображення їх в бухгалтерському обліку є виключно високою й об’єктивно зростатиме в подальшому.

Зв’язок роботи з науковими програмами, планами, темами. Дисертаційна робота є складовою науково-дослідної роботи кафедри обліку підприємницької діяльності ДВНЗ „Київський національний економічний університет імені Вадима Гетьмана” Міністерства освіти і науки України за темою „Удосконалення обліку і контролю в галузях економіки” (номер державної реєстрації 0103U004766).

Особисто автором розроблено рекомендації щодо вдосконалення методик консолідації фінансових звітів підприємств, об’єднаних шляхом придбання та злиття, запропоновано методику складання консолідованих фінансових звітів у іноземній валюті та в умовах диверсифікації діяльності. Вдосконалено методику визначення звітних сегментів.

Дисертація виконана відповідно до положень Закону України «Про бухгалтерський облік та фінансову звітність в Україні» від 16 липня 1999 р. № 996-ХІV зі змінами і доповненнями, Закону „Про загальнодержавну програму адаптації законодавства України до законодавства ЄС” від 18 березня 2004 р. № 1629-ІV та Державної програми реформування системи бухгалтерського обліку в Україні із застосуванням міжнародних стандартів, затвердженої постановою Кабінету Міністрів України від 28 жовтня 1998 р. № 1706.

Мета і завдання дослідження. Метою дисертаційної роботи є розроблення й обґрунтування концептуальних положень методології та організації обліку й аналізу діяльності юридичної особи та її дочірніх підприємств як єдиної економічної одиниці, що ґрунтуються на вітчизняних і міжнародних стандартах фінансової звітності, надання рекомендацій щодо їх практичного застосування.

Цільова спрямованість дисертації обумовила постановку та вирішення таких завдань:

– визначити концептуальні підходи до сутності об’єднання підприємств і консолідації фінансових звітів;

– проаналізувати міжнародні підходи до консолідації фінансових звітів групи підприємств, до складу якої входять материнське та його дочірні підприємства;

– дослідити економіко-правові засади створення та функціонування груп підприємств в Україні;

– проаналізувати міжнародні та вітчизняні методи обліку інвестицій у дочірні підприємства, методи обліку придбання та злиття, облік внутрішньогрупових операцій, облік частки меншості;

– опрацювати етапи консолідації фінансових звітів групи підприємств, об’єднаних методом придбання та методом злиття;

– удосконалити методологію та організацію процесу консолідації фінансових звітів групи підприємств за П(с)БО;

– удосконалити методику консолідації фінансових звітів, складених в іноземній валюті;

– розробити методику складання консолідованих фінансових звітів в умовах диверсифікації діяльності підприємств групи;

– дослідити методи фінансового аналізу консолідованої фінансової звітності;

– визначити концептуальні підходи до моделей оцінювання вартості групи з метою аналізу діяльності групи підприємств;

– визначити етапи оцінювання вартості групи методами аналізу коефіцієнтів прибутковості, дисконтування грошових потоків та економічної доданої вартості;

– обґрунтувати аналіз сегментів групи підприємств на основі консолідованих фінансових звітів;

– дослідити методологію формування і впровадження корпоративних інформаційних систем у групі.

Об’єктом дослідження є процес обліку та аналізу діяльності групи підприємств як єдиної економічної одиниці.

Предметом дослідження є теорія й методологія консолідації та аналізу фінансової звітності групи підприємств як єдиної економічної одиниці відповідно до національних і міжнародних стандартів обліку.

Методи дослідження. Теоретичною і методологічною основою дослідження є системний підхід до вивчення явищ і процесів господарської діяльності, теорія наукового пізнання. Методика дослідження ґрунтується на принципах і положеннях теорії ринкової економіки, наукових розробках з питань сучасної ринкової економіки. У процесі дослідження використовувалися діалектичний метод (при визначенні економічної сутності групи підприємств), історичний і системний підходи (при розгляді міжнародних підходів до консолідації фінансових звітів), методи індукції й дедукції, наукової абстракції (при розробленні методик консолідації фінансових звітів за П(с)БО), порівняльних характеристик (при розгляді методів обліку придбання та злиття), економіко-статистичні методи (при розрахунку показників прибутковості, платоспроможності, ліквідності, ефективності використання активів тощо) та ін.

Важливим джерелом дослідження, його інформаційною базою стали законодавчі та нормативні документи, наукові праці вітчизняних і зарубіжних учених з питань економіки, інвестування, менеджменту, фінансів, планування, оцінювання, обліку й аналізу, статистична інформація, досвід роботи й практичні дані обліку та звітності холдингів України.

Наукова новизна одержаних результатів полягає в теоретичному обґрунтуванні та наданні практичних рекомендацій з методології та організації обліку й аналізу діяльності групи як єдиної економічної одиниці.

вперше:

сформульовано концепції групи, консолідації фінансових звітів, що дасть змогу ідентифікувати тип об’єднання, визначити об’єкти та опрацювати методи бухгалтерського обліку;

визначено економічні та правові засади групи підприємств та консолідації фінансових звітів в Україні, що сприятиме розумінню розбіжностей у змісті нормативних актів при веденні обліку та складанні фінансової звітності учасників та консолідованої звітності групи як єдиної економічної одиниці;

розроблено та запропоновано методологію визначення прямої та непрямої частки меншості при послідовному та непослідовному придбанні підприємств, що дає змогу ідентифікувати такі об’єкти та визначає порядок їх відображення в процесі консолідації;

опрацьовано методологічну базу та розроблено методику складання консолідованого звіту про рух грошових коштів групи підприємств;

запропоновано методологічний інструментарій оцінювання вартості групи підприємств з використанням методів аналізу коефіцієнтів прибутковості, дисконтування грошових потоків, економічної доданої вартості, що дасть змогу розрахувати вартість капіталу групи підприємств та оцінити перспективу розвитку материнського підприємства і його дочірніх підприємств як єдиної економічної одиниці;

розроблено методику аналізу звітних сегментів групи підприємств у контексті консолідованих фінансових звітів, що уможливлює запровадження механізму оцінювання діяльності групи за реальними та потенційними ринками збуту продукції, місцями виробництва й безпосередньо видами бізнесу;

вдосконалено:

методику оцінювання й обліку інвестицій у дочірні підприємства за справедливою вартістю та історичною собівартістю, що забезпечує спрощення процедури складання консолідованих фінансових звітів;

методологічні засади обліку придбання та злиття для об’єднаних підприємств, що дасть змогу ідентифікувати об’єкти бухгалтерського обліку, порядок їх відображення в обліку, а також основні відмінності між ними;

процес консолідації фінансових звітів групи підприємств як єдиної економічної одиниці при поетапному та зворотному об’єднанні, що забезпечує врахування особливостей об’єднання підприємств, ідентифікацію їх в обліку та раціональну організацію обліку й складання консолідованої фінансової звітності;

процедуру врахування та коригування внутрішньогрупових операцій, пов’язаних з: продажем запасів і необоротних активів; реалізацією прибутків (збитків) під час продажу активу, який підлягає амортизації; переведенням активу зі складу запасів до складу необоротних активів; переведенням активу зі складу необоротних активів до складу запасів; внутрішньогруповими послугами та запозиченнями; внутрішньогруповими дивідендами, оголошеними і сплаченими після придбання, що сприятиме врахуванню всіх типів внутрішньогрупових операцій під час консолідації фінансових звітів;

методику консолідації фінансових звітів групи підприємств, об’єднаних методом придбання та злиття за П(с)БО 20 „Консолідована фінансова звітність”, зокрема враховано всі типи внутрішньогрупових операцій та їх вплив на фінансовий результат дочірнього підприємства, податок на прибуток материнського та його дочірніх підприємств з метою розрахунку консолідованої суми податку та ін.;

порядок консолідації фінансових звітів в іноземній валюті групи підприємств, до складу якої входять материнське та його дочірні підприємства, з урахуванням міжнародного досвіду, зокрема часового методу та методу поточного курсу (чистих інвестицій), що сприятиме формуванню порівняльної інформації на міжнародному рівні;

порядок складання та подання консолідованих звітів групи підприємств в умовах диверсифікації діяльності, що дасть можливість консолідувати фінансові звіти підприємств групи, діяльність яких відрізняється від діяльності материнського підприємства;

методи аналізу консолідованих фінансових звітів на основі моделей оцінювання вартості групи підприємств з метою формування інформації про майбутній фінансовий стан, вартість капіталу юридичної особи та її дочірніх підприємств як єдиної економічної одиниці;

методику визначення звітних сегментів групи підприємств, що дасть змогу врахувати всі показники для визначення звітних сегментів та уніфікувати сам процес визначення звітних сегментів;

одержали подальший розвиток:

підходи до аналізу законодавства Європейського Союзу, Міжнародних стандартів фінансової звітності з питань консолідації фінансової звітності з метою з’ясування відмінностей у положеннях бухгалтерського обліку та подальшої конвергенції;

методи фінансового аналізу консолідованих фінансових звітів групи підприємств, що сприятиме використанню отриманої інформації для оцінювання фінансового стану, результатів діяльності; ліквідності, платоспроможності, прибутковості юридичної особи та її дочірніх підприємств як єдиної економічної одиниці.

Практичне значення одержаних результатів полягає в можливості використання теоретичних і практичних розробок, запропонованих у дисертації, в процесі здійснення діяльності групи підприємств, складання консолідованих фінансових звітів, а також при аналізі консолідованих фінансових звітів та оцінюванні вартості групи підприємств як єдиної економічної одиниці.

Розробки автора схвалені і рекомендовані до практичного застосування Державною комісією з цінних паперів та фондового ринку України у формі Методичних рекомендацій з трансформації фінансової звітності українських підприємств у фінансову звітність за МСФЗ (розділ „Консолідація фінансових звітів”, „Звітність за сегментами”) (Довідка № 8775/17 від 30.07.03 р.).

Впровадження результатів розробок автора знайшло відображення в порівняльно-правовому дослідженні регулювання правовідносин у сфері бухгалтерського обліку та аудиту в ЄС та в Україні, проведеному фахівцями Федерації професійних бухгалтерів та аудиторів (ФПБАУ) на замовлення Центру європейського та порівняльного права в частині: здійснення аналізу відповідності законодавства України acquits ЄС у сфері консолідації фінансових звітів; здійснення термінологічної експертизи та наукового редагування перекладу актів acquits ЄС у сфері консолідації фінансових звітів українською мовою; розробки глосарію термінів acquits communitarian у сфері консолідації фінансових звітів (Довідка № 132 від 16.12.04 р.).

Розробки автора впроваджено на приватному підприємстві − аудиторській фірмі „ФІНАУДИТ-Б.І.” у формі методики консолідації фінансових звітів групи підприємств, яка складається з материнського та його дочірніх підприємств. Окрему частину цієї розробки складають: методика обліку внутрішньогрупових операцій та пов’язаних з ними внутрішньогрупових сальдо, нереалізованих прибутків та збитків, податку на прибуток та доходу від участі в капіталі дочірніх підприємств, балансової вартості інвестиції в дочірнє підприємство та частки меншості в чистих активах дочірнього підприємства; методика консолідації фінансових звітів групи в умовах зворотного придбання (Довідка № 52 від 1.07.05 р.).

Розробки автора впроваджено на підприємстві „Лабораторія Форт” у формі постановки методики поетапної консолідації фінансових звітів групи підприємств в умовах використання сучасних інформаційних технологій (Довідка № 87 від 14.07.05 р.).

Окремі пропозиції були враховані при підготовці П(с)БО 29 „Фінансова звітність за сегментами”, а також включені для розгляду Методологічною радою з бухгалтерського обліку до проектів змін і доповнень національних П(с)БО 1 „Загальні вимоги до фінансової звітності”, П(с)БО 12 „Фінансові інвестиції”, П(с)БО 19 „Об’єднання підприємств” і П(с)БО 20 „Консолідована фінансова звітність” у частині обліку гудвілу, інвестицій, частки меншості, ідентифікованих активів і непередбачених зобов’язань з розкриттям (наведенням) відповідної інформації у фінансовій звітності та до проекту Методичних рекомендацій з організації бухгалтерського обліку доходів, витрат і зобов’язань звітних сегментів (Довідка № 34000-05/91 від 28.03.06 р.).

Окремі положення дисертаційної роботи використовуються при проведенні семінарів і тренінгів у Навчальному центрі Федерації професійних бухгалтерів та аудиторів України (Довідка № 65 від 26.06.06 р.), а також у навчальному процесі Міжнародного інституту менеджменту (МІМ-Київ) при викладанні курсів „Фінансовий еккаунтинг” та „Міжнародний еккаунтинг”. При викладанні курсу „Міжнародний еккаунтинг” застосовується методика переведення фінансових звітів дочірніх підприємств, складених в іноземній валюті, у валюту подання материнського підприємства, методика складання звітності групи за сегментами (Довідка № 9 від 2.02.07 р.).

Розробки автора впроваджено на підприємстві − ТОВ „СІТІ Інвест Буд” у частині впровадження моделі доходного підходу оцінювання вартості підприємства: методу дисконтування грошових потоків та методу економічної доданої вартості (Довідка № 144/09 від 24.09.07 р.).

Особистий внесок здобувача. Дисертаційна робота є самостійно виконаним закінченим науковим дослідженням. Усі наукові результати, викладені в дисертації, отримані автором особисто та опубліковані в наукових працях.

Апробація результатів дисертації. Основні положення дисертації доповідались і обговорювалися на багатьох науково-практичних конференціях, де отримали позитивну оцінку. Серед них: Міжнародна науково-практична конференція „Реформування фінансово-кредитної системи і стимулювання економічного зростання” (м. Луцьк, 30−31 травня 2003 р.); Всеукраїнська науково-методична конференція „Проблеми теорії й практики обліку, аудиту, аналізу та шляхи їх вирішення” (м. Севастополь, 6−8 травня 2003 р. ); XXVII Щорічний Конгрес Європейської асоціації бухгалтерів (м. Прага, 1−3 квітня 2004 р.); Міжнародна науково-практична конференція „Облік, аналіз і аудит у сучасному бізнесі” (м. Львів, 2004 р.); Міжнародна науково-практична конференція „М. І. Туган-Барановський – видатний вчений-економіст. Спадщина та новації” (м. Донецьк, 20–21 січня 2005 р.); VІІІ Міжнародна науково-практична конференція „ Наука і освіта 2005” (м. Дніпропетровськ, 7–21 лютого 2005 р.); Міжнародна науково-практична конференція „Концепція розвитку бухгалтерського обліку, аналізу і аудиту в умовах міжнародної інтеграції” (м. Київ, 2–22 квітня 2005 р.); Міжнародна конференція „Інтеграція системи обліку і аудиту в Європейський Союз, нові виклики та можливості” (м. Вільнюс, 6–7 жовтня 2005 р.); Міжнародна науково-практична конференція „Обліково-аналітичні системи: глобальний і національний аспекти” (м. Полтава, 16–17 травня 2006 р.); Міжнародна науково-практична конференція „Міжнародні тенденції розвитку бухгалтерського обліку і аудиту та перспективи для України” (м. Київ, 19 травня 2006 р.); Міжнародний Форум бухгалтерів і аудиторів „Роль бухгалтерів і аудиторів в сучасному світі” (м. Київ, 7 грудня 2007 р.).

Публікації. Основні положення дисертації знайшли своє відображення в 50 наукових працях загальним обсягом 108,39 друк. арк. Серед них 1 особиста монографія обсягом 31,5 друк. арк., 1 підручник (у співавторстві), 2 навчальних посібники (у співавторстві), 33 статті у наукових фахових виданнях, 13 публікацій в інших наукових виданнях.

Обсяг і структура дисертаційної роботи. Дисертація складається зі вступу, чотирьох розділів, висновків, списку використаних джерел, додатків. Загальний обсяг дисертації становить 376 сторінок друкованого тексту, містить 37 таблиць на 24 сторінках, 30 рисунків на 14 сторінках, список використаних джерел із 274 найменувань на 27 сторінках, 20 додатків, розміщених на 247 сторінках.

ОСНОВНИЙ ЗМІСТ ДИСЕРТАЦІЙНОЇ РОБОТИ

У вступі обґрунтовано актуальність теми дисертаційної роботи, проаналізовано стан наукової розробки проблеми, необхідність її дослідження, визначено мету, завдання, об’єкт, предмет та методи дослідження, розкрито наукову новизну, теоретичне і практичне значення одержаних результатів, їх апробацію та публікації результатів наукового дослідження.

У розділі 1 „Теоретичні та економіко-правові засади об’єднання підприємств і формування консолідованої фінансової звітності” розкрито економічну сутність та досліджено концептуальні основи об’єднання підприємств. Проведене дослідження показало, що ключовим поняттям для визначення „об’єднання підприємств” є організаційна форма об’єднання. Одна з можливих форм об’єднання – це власне злиття двох підприємств, коли одне автоматично приймає на свій баланс усі активи та зобов’язання іншого. Друга форма – це придбання акцій підприємства, що купується з оплатою коштами, акціями або іншими цінними паперами. У цьому випадку покупець нерідко домовляється з акціонерами підприємства, що купується, на індивідуальній основі. Третя можлива форма – це придбання частини або всіх активів підприємства, що купується. Ця ситуація відрізняється від попередньої тим, що права власності на активи обов’язково переходять від продавця до покупця, а кошти виплачуються підприємству, що купується, як юридичній особі, а не безпосередньо її акціонерам.

За характером впливу організаційних форм на структуру об’єднань можна виділити такі типи об’єднань:

1) юридичне об’єднання, за якого активи та зобов’язання одного підприємства передаються іншому підприємству і перше підприємство ліквідується або активи та зобов’язання обох підприємств передаються новому підприємству, а обидва попередні підприємства ліквідуються;

2) економічне об’єднання, за якого підприємства після об’єднання залишаються самостійними юридичними одиницями. Придбане підприємство набуває статусу дочірнього підприємства, а підприємство-покупець стає материнським. У результаті економічного об’єднання утворюється група підприємств.

Підставою для складання консолідованих фінансових звітів є наявність контролю. Консолідація фінансових звітів передбачає об’єднання окремих фінансових звітів двох і більше підприємств, з яких одне підприємство контролює інші. Фундаментальним концептуальним питанням є таке: чи у формі консолідованих звітів окреслюються право власності контролюючого підприємства − економічної одиниці, чи активи і зобов’язання економічної одиниці відображаються як єдине ціле. Дослідження показало, що основу консолідації фінансової звітності складають дві теорії капіталу: теорія права власності та теорія господарської одиниці.

Згідно з теорією права власності, у звітності виділяється право власності на економічну одиницю власника – контролюючого акціонера групи, зазвичай, це акціонери материнського підприємства. Таким чином, у звітності відокремлюються або виключаються частки в капіталі меншості акціонерів, а в консолідованих фінансових звітах показується основна частка акціонерів материнського підприємства (концепція пропорційної консолідації).

Згідно з теорією господарської одиниці, у звітності виділяються активи і зобов’язання економічної одиниці, подається підсумок взаємовідносин корпоративних одиниць і частка меншості акціонерів як складова капіталу власників. За теорією господарської одиниці у консолідованих фінансових звітах відображаються всі сторони, які мають частки в економічній одиниці (концепція консолідації господарської одиниці).

Теорії капіталу, права власності та господарської одиниці є основою для окремих альтернативних концепцій консолідованих фінансових звітів. Найбільш наближеним до поточної облікової практики є „гібрид” концепцій пропорційної консолідації та господарської одиниці, який називають концепцією консолідації материнського підприємства. Відповідно до концепції консолідації материнського підприємства, консолідована звітність групи складається з активів та зобов’язань материнського підприємства та всіх активів і зобов’язань дочірніх підприємств, а також частки меншості, що класифікується як зобов’язання.

Проаналізовано міжнародні підходи до об’єднання підприємств та консолідації їх фінансової звітності, визначені у Директивах ЄС та Міжнародних стандартах фінансової звітності (МСФЗ). На даний час Директиви 83/349/ЄЕС та 78/660/ЄЕС не встановлюють уніфікованих правил складання консолідованої звітності, а лише визначають мінімальні вимоги щодо порядку складання консолідованих звітів, обсягу, оцінювання та подання інформації в консолідованому балансі, консолідованому звіті про прибуток і збиток, а також у примітках до консолідованих фінансових звітів. Держави – члени ЄС можуть визначати додаткові, більш деталізовані правила подання та розкриття інформації в консолідованій фінансовій звітності.

Директиви не забезпечили рівня прозорості фінансової інформації, необхідного для розвитку внутрішнього ринку у сфері фінансових послуг. У зв’язку з цим стратегічним напрямом подальшого розвитку правовідносин у сфері бухгалтерського обліку, зокрема подання консолідованої звітності, є застосування МСФЗ для складання консолідованих фінансових звітів товариств, цінні папери яких допущені до лістингу на фондових біржах країн – членів ЄС, починаючи з січня 2005 року, та подальше узгодження Директив із положеннями МСФЗ.

У дисертації проаналізовано законодавчі акти, які визначають та регулюють порядок створення і функціонування об’єднань підприємств в Україні. Визначено, що у законодавстві про холдингові компанії однакові терміни мають різне значення (наприклад, холдингове підприємство) і різні терміни використовуються для визначення одного об’єкта (наприклад, дочірнє підприємство і корпоративне підприємство; контрольний пакет акцій та холдинговий корпоративний пакет акцій тощо). Внаслідок такої ситуації компанія продовжує називатися холдинговою навіть за відсутності у її складі дочірніх підприємств. Результати дослідження показують, що Українська державна акціонерна холдингова компанія „Укрпапірпром”, яка визначена як холдингова компанія, володіє лише несуттєвими частками і паями у статутному капіталі інших підприємств.

Порівняння термінів, які використовуються в правовій базі, свідчить про різне їх тлумачення в законодавстві України про холдингові компанії та нормативних актах з бухгалтерського обліку. Йдеться про такі терміни, як об’єднання підприємств, контроль, асоційовані підприємства тощо. Різні терміни використовуються для визначення одного об’єкта (наприклад, проста залежність і суттєвий вплив). Терміни, які використовуються в нормативних актах з бухгалтерського обліку та фінансової звітності, не мають відповідних аналогів у правовому полі. Зокрема йдеться про такі терміни, як злиття, придбання, група. Проведене дослідження свідчить про те, що „Автомобільна компанія „Укртранс”, маючи частки в капіталі інших підприємств понад 99% (таких підприємств дев’ять), відображає такі інвестиції як інвестиції в асоційовані підприємства. Такі розбіжності в нормативних актах спричиняють ускладнення при веденні обліку та складанні фінансової звітності учасників і консолідованої звітності групи як єдиної економічної одиниці та потребують негайного узгодження. З огляду на це нагальним стає питання застосування принципу превалювання сутності над формою.

У розділі 2 „Методологія обліку операцій юридичної особи та її дочірніх підприємств: міжнародний досвід і практика України” розкрито принципи та методи обліку інвестицій у дочірні підприємства відповідно до Директив ЄС, МСФЗ та П(с)БО. Визначено, що методи оцінювання інвестицій у дочірні підприємства, передбачені національними П(с)БО, не відповідають ні МСФЗ, ні правилам, визначеними Директивами. Зокрема згідно з Директивами, підприємство, яке складає консолідовану звітність, має застосовувати ті самі методи оцінювання, які воно використовує для складання своєї річної звітності. Проте держава – член ЄС може вимагати або дозволяти для складання консолідованої звітності використовувати інші методи оцінювання.

Відповідно до законодавчих вимог різних держав – членів ЄС, інвестиції в дочірні підприємства можуть оцінюватися за собівартістю, на основі альтернативних методів оцінювання (відновною, переоціненою вартістю, за нижчою із собівартості або чистої реалізаційної вартості).

Положеннями МСФЗ передбачено застосування різних методів для обліку інвестицій у дочірні підприємства в окремих фінансових звітах. Зокрема метод собівартості та справедливої вартості. Метод участі в капіталі для оцінювання інвестиції в дочірні підприємства не застосовується ні з метою складання консолідованих фінансових звітів, ні з метою підготовки окремих фінансових звітів.

Обґрунтовано доцільність відмови від застосування методу участі в капіталі для обліку інвестицій у дочірні підприємства, оскільки цей метод надає користувачам певну інформацію про прибуток та збиток, зміни в складі власного капіталу об’єкта інвестування, подібну до тієї, яку надає консолідація, і така інформація відображається у фінансових звітах економічного суб’єкта господарювання інвестора.

У дисертаційній роботі визначено сутність методу обліку придбання та злиття. Метод обліку придбання передбачає розгляд об’єднання з точки зору перспективи підприємства, що об’єднується, яке визначається як покупець. Покупець придбаває чисті активи і визнає придбані (прийняті) активи, зобов’язання і непередбачені зобов’язання, включаючи ті, що спочатку не визнавалися підприємством, яке купують. Ця операція не впливає на оцінку активів і зобов’язань покупця, не приводить до виникнення будь-яких додаткових активів чи зобов’язань у покупця, оскільки вони не є об’єктами операції купівлі. У випадку злиття розглядається ситуація, коли материнське підприємство укладає угоду з іншим підприємством, унаслідок чого їх інтереси об’єднуються, проте материнське підприємство не є покупцем іншого підприємства.

У дисертації доведено, що застосування методу обліку придбання передбачає виконання певних кроків: визначення покупця, визначення вартості об’єднання підприємств та розподіл (на дату придбання) вартості об’єднання на придбані активи і зобов’язання, а також прийняті непередбачені зобов’язання.

З’ясовано основні відмінності у методах обліку об’єднання підприємств (бізнесу) за П(с)БО і МСФЗ. Ці відмінності стосуються: методів обліку об’єднання (відмови від застосування методу обліку злиття); оцінювання визнання придбаних активів і зобов’язань (визнаються нематеріальні активи і непередбачені зобов’язання); обліку гудвілу (амортизація не нараховується, тестування на зменшення корисності здійснюється не рідше одного разу на рік) та негативного гудвілу (невідкладне визнання в звіті про фінансові результати); частки меншості (визначення на основі справедливої вартості ідентифікованих активів, зобов’язань і непередбачених зобов’язань); розкриття інформації в примітках до консолідованої звітності.

З метою складання консолідованих фінансових звітів розглянуто методологію обліку поетапного та зворотного придбання.

Кожного разу, коли пов’язані сторони здійснюють продаж товарно-матеріальних цінностей або надання грошових коштів один одному, окремі підприємства розкривають вплив цих операцій на активи та зобов’язання, прибутки та збитки, відображені в звітах учасників. Під час підготовки консолідованих фінансових звітів показники фінансових звітів юридичних одиниць додаються. Отже, консолідовані фінансові звіти включають не лише результати групи в рамках операцій із зовнішніми сторонами (тобто за межами групи), а й результати операцій у межах групи. Для усунення подвійного впливу на статті активів, зобов’язань, доходів та витрат при складанні консолідованих фінансових звітів автором обґрунтована доцільність та запропонована методика врахування й коригування таких внутрішньогрупових операцій як: продаж запасів; продаж необоротних активів; визнання прибутків (збитків) у разі продажу активу, який підлягає амортизації; переведення активу зі складу запасів до складу необоротних активів; переведення активу зі складу необоротних активів до складу запасів; внутрішньогрупові послуги; внутрішньогрупові запозичення; внутрішньогрупові дивіденди, оголошені й сплачені після придбання.

Автором запропонована методика визначення частки меншості в капіталі дочірнього підприємства для складання консолідованих фінансових звітів. Розрахувати частку меншості в капіталі на звітну дату можна за допомогою трьох кроків: визначення частки меншості в капіталі дочірнього підприємства на дату придбання; визначення частки меншості у зміні капіталу дочірнього підприємства між датою придбання і початком звітного періоду, для якого готується консолідована фінансова звітність; визначення частки меншості в змінах капіталу дочірнього підприємства за поточний період.

Для обліку частки меншості під час складання робочої таблиці запропоновано відкрити тимчасовий рахунок „Частка меншості”, який може мати такі субрахунки: „Частка меншості у прибутках (збитках)” та „Частка меншості у чистих активах”.

Обґрунтовано доцільність коригування частки меншості на внутрішньогрупові операції з такими активами, як запаси, необоротні активи, які підлягають амортизації.

Однією з особливостей складної структури дочірнього підприємства, за якої материнське підприємство (М) має частку в дочірньому підприємстві, що саме є материнським підприємством іншого дочірнього підприємства, є потреба класифікувати частку меншості володіння дочірніх підприємств на пряму частку меншості (ПЧМ) та непряму частку меншості (НЧМ).

У дисертації обґрунтовано, що слід розрізняти послідовні та непослідовні придбання. Послідовним придбанням є таке придбання, за якого материнське підприємство „М” купує частки в дочірньому підприємстві „Д1 ” до того, як підприємство „Д1 ” купує свої частки в підприємстві „Д2 ”, або обидва придбання здійснюються на одну дату. Непослідовне придбання – це таке придбання, за якого підприємство „Д1 ” купує свої частки в підприємстві „Д2 ” раніше, ніж підприємство „М” купує свої частки в підприємстві „Д1 ”. У цьому випадку одним з активів підприємства „Д1 ” є частка в підприємстві „Д2 ” і на справедливу вартість чистих активів підприємства „Д1 ” впливає справедлива вартість чистих активів підприємства „Д2 ”.

Автором запропонована методика визначення частки меншості для складної структури дочірнього підприємства, яка враховує послідовність здійснення придбання. Основними правилами визначення частки меншості за умови послідовного придбання слід вважати такі:

1) пряма частка меншості є пропорційною часткою всіх складових капіталу, відображених дочірнім підприємством, – залишок капіталу включатиме суми до придбання і після придбання;

2) непряма частка меншості пропорційна лише частці капіталу дочірнього підприємства після придбання;

3) загальна частка меншості консолідується.

Проблемою непослідовного придбання є те, що, по відношенню до придбання частки підприємства „Д1 ” підприємством „М”, один з активів підприємства „Д1 ” є часткою в підприємстві „Д2 ”. Тобто, коли підприємство „М” розглядає справедливу вартість компенсації, сплаченої за частки підприємства „Д1 ”, воно розглядає не лише вартість підприємства „Д1 ”, а й вартість підприємства „Д2 ”.

У розділі 3 „Методологічні основи та організація процесу консолідації фінансових звітів” розкрито методологію консолідації фінансових звітів (балансу, звіту про фінансові результати, звіту про рух грошових коштів, звіту про власний капітал). Група не є юридичною одиницею, відокремленою від її учасників. Отже, група не матиме встановленого законодавством окремого самостійного обліку. Фінансові звіти групи мають базуватися на комплекті звітів, складених для узагальнення фінансових звітів групи підприємств. Як правило, це означає підготовку робочої таблиці.

У МСБО 27 „Консолідовані та окремі фінансові звіти” та П(с)БО 20 „Консолідована фінансова звітність” дату, на яку складається перший комплект консолідованої фінансової звітності, не визначено.

Автор обґрунтовує доцільність складання першого комплекту консолідованої фінансової звітності на дату придбання на підставі того, що материнське підприємство відображає свою інвестицію в дочірнє підприємство на дату придбання за собівартістю придбання (об’єднання), яка еквівалентна справедливій вартості сплаченої компенсації. Якщо вартість придбання (об’єднання) перевищує частку покупця в справедливій вартості чистих активів об’єкта придбання, визнається гудвіл. Якщо частка покупця в справедливій вартості чистих активів об’єкта придбання перевищує вартість придбання, то визнається негативний гудвіл. На дату придбання необхідно визнати ідентифіковані активи і зобов’язання дочірнього підприємства за справедливою вартістю. Згідно з МСФЗ 3 „Об’єднання бізнесу”, таке визнання може привести до визнання активів, зобов’язань і непередбачених зобов’язань, які не знайшли відображення в облікових записах дочірнього підприємства. Наприклад, об’єднання бізнесу може привести до визнання нематеріальних активів, які не можна було визнавати в обліку дочірнього підприємства. Якщо материнське підприємство отримало контроль не над усіма чистими активами об’єкта придбання, на дату придбання слід визнати частку меншості.

Оскільки під час складання консолідованого балансу в МСФЗ 3 „Об’єднання бізнесу” та П(с)БО 19 „Об’єднання підприємств” не визначено, чи оцінювання активів дочірнього підприємства на дату придбання має бути здійснене в робочій таблиці для консолідації, чи в записах дочірнього підприємства, автором запропоновано більшість записів робити в рамках коригувань до робочої таблиці з таких причин: коригування для активів, таких як гудвіл і запаси, не дозволяються в дійсних записах дочірнього підприємства. Гудвіл не дозволено переоцінювати, оскільки це буде сума до визнання внутрішньогенерованого гудвілу, тоді як запаси не можуть бути записані до суми, яка перевищує собівартість; переоцінювання необоротних активів в облікових записах дочірнього підприємства означає, що дочірнє підприємство застосовує модель переоцінювання для цих активів.

Для підприємств, які оцінюють активи за собівартістю, активи дочірнього підприємства мають бути переоцінені в робочій таблиці для консолідації.

У дисертації визначено, що певні типи операцій можуть бути причиною змін у записах після дати придбання, а саме: знецінення гудвілу; зміни в оцінці об’єднання; дивіденди, оголошені або сплачені дочірнім підприємством до придбання; розподіл нерозподіленого прибутку до придбання.

У будь-який визначений звітний період деякі з цих операцій виявляться здійсненими в попередніх періодах, а деякі матимуть місце у звітний період. Записи до придбання за звітний період включатимуть поєднання записів до придбання на початок звітного періоду (записи до придбання на дату придбання скориговані на вплив усіх змін у капіталі до придбання на початок звітного періоду) і записів, пов’язаних зі змінами в капіталі до придбання поточного періоду.

Автор обґрунтовує доцільність урахування під час складання консолідованого звіту про фінансові результати кількох важливих моментів, які впливатимуть на процес підготовки звіту: придбання дочірнього підприємства впродовж року; внутрішньогрупового продажу запасів, їх залишків і нереалізованого прибутку; внутрішньогрупового продажу активів, інших, ніж запаси; частки меншості.

Консолідований звіт про рух грошових коштів групи, на думку автора, має охоплювати лише грошові потоки, зовнішні по відношенню до групи. Під час підготовки звіту про рух грошових коштів групи слід розглянути такі питання: внутрішні грошові потоки; дивіденди, сплачені за межі групи; грошові потоки асоційованих підприємств, які обліковуються методом участі в капіталі; грошові потоки, які виникають унаслідок придбання і продажу дочірніх підприємств.

У дисертаційній роботі автором запропоновано методики поетапного складання консолідованих фінансових звітів підприємств, об’єднаних методом придбання та злиття за допомогою робочої таблиці.

Важливими елементами запропонованих методик є окреслення послідовності процедур консолідації та врахування внутрішньогрупових операцій „знизу-вгору” та „згори-вниз” під час визначення окремих показників у процесі підготовки фінансових звітів окремих підприємств до консолідації та безпосередньо консолідації фінансових звітів.

Материнське підприємство може мати дочірні підприємства, які здійснюють свою діяльність в іншій країні. У більшості випадків фінансові звіти зарубіжного дочірнього підприємства підготовлені у валюті іншої країни. Щоб фінансові звіти, які відображають операції в іноземній валюті, були включені до консолідованих фінансових звітів материнського підприємства, треба перевести такі звіти у валюту, яка використовується материнським підприємством для консолідації.

З метою гармонізації методів переведення фінансових звітів в іноземній валюті у валюту звітності материнського підприємства та забезпечення зіставності показників консолідованих фінансових звітів автором опрацьовано методики консолідації з використанням валютних курсів за методом поточного курсу (чистої інвестиції), згідно з яким функціональною валютою є місцева іноземна валюта, та консолідації фінансових звітів із використанням валютних курсів за часовим методом, згідно з яким функціональною валютою є валюта материнського підприємства. Обґрунтовано й розкрито методику процесу консолідації звіту про рух грошових коштів із використанням валютних курсів.

З огляду на те, що з метою зменшення ризику, досягнення кращих позицій на ринку, отримання більших прибутків шляхом розширення асортименту продукції, збільшення кількості потенційних покупців група диверсифікує свою діяльність, у розділі обґрунтовано методичні підходи до підготовки консолідованих фінансових звітів таких груп підприємств.

У роботі запропоновано два альтернативних підходи до складання консолідованої фінансової звітності групи з диверсифікованими видами діяльності дочірніх підприємств: складання єдиного комплекту консолідованих фінансових звітів групи, до складу якої входять дочірні підприємства з різними видами діяльності (передбачає, насамперед, поєднання статей форми фінансової звітності суб’єктів господарювання та переведення статей фінансових звітів дочірнього підприємства, діяльність якого відмінна від діяльності інших учасників групи, у статті фінансових звітів материнського підприємства) та подальша консолідація узгоджених фінансових звітів учасників групи.

У розділі 4 „Методологія оцінювання вартості й аналізу діяльності юридичної особи та її дочірніх підприємств як єдиної економічної одиниці” увага зосереджена на методах фінансового аналізу консолідованої фінансової звітності та методиках оцінювання вартості юридичної особи та її дочірніх підприємств як єдиної економічної одиниці.

Автором визначено, що як і у випадку окремого підприємства, найпоширенішими напрямами аналізу консолідованої фінансової звітності є горизонтальний аналіз, вертикальний (структурний) аналіз, аналіз трендів, аналіз коефіцієнтів.

Вибір методів аналізу консолідованої фінансової звітності, зокрема відповідних коефіцієнтів, залежить від суб’єкта аналізу та його мети. Суб’єктами аналізу є користувачі консолідованої фінансової звітності, які мають прямий або непрямий інтерес до діяльності материнського підприємства та його дочірніх підприємств як єдиної економічної одиниці.

Також у дисертаційній роботі з’ясовано, що консолідованій фінансовій звітності властиві певні недоліки щодо розкриття інформації (підприємства – учасники групи, які мають поганий фінансовий стан, можуть бути об’єднані з тими підприємствами, фінансовий стан яких задовільний; зобов’язання, відображені в консолідованій звітності, в цілому не забезпечені всіма активами підприємства тощо).

На думку автора, в умовах сьогодення уявлення про консолідовані фінансові звіти материнської (холдингової) компанії та її дочірніх підприємств як єдиної економічної одиниці має формуватися на підставі різних моделей оцінювання вартості групи. Оцінювання вартості групи є одним з основних аспектів фінансового аналізу. Його мета та завдання полягають у тому, щоб визначити реальну вартість активів, які будуть обумовлювати грошові потоки в майбутньому.

Одним із загальноприйнятих коефіцієнтів оцінювання вартості групи є коефіцієнт відношення ціни до прибутку (Price to Earnings, P/E). Цей коефіцієнт застосовується для оцінювання вартості групи тому, що він дає змогу оцінити прибутковість групи і сьогодні, і на перспективу та не вимагає складання прогнозів (проформи), що дає можливість заощадити час.

Найбільшого поширення набув такий критерій оцінювання вартості, як показник співвідношення ринкової ціни простої акції до отриманого на неї прибутку за останній звітний період:

| Коефіцієнт ціни до прибутку (Р/Е) | = | Ринкова вартість простої акції |

| Прибуток на просту акцію(EPS) |

Для розрахунку коефіцієнта прибутковості співвідношення ціни до прибутку можна застосувати методику, сутність якої полягає в послідовному виконанні таких кроків.

Крок 1. Визначення групи підприємств, окремого підприємства, які порівнюються з оцінюваною групою за видами продукції (товарів, послуг), що випускається, та ризиками.

Крок 2. Розрахунок середнього коефіцієнта Р/Е для групи відібраних підприємств.

Крок 3. Визначення очікуваної вартості акцій оцінюваної групи підприємств шляхом знаходження добутку середнього коефіцієнта Р/Е порівнюваної групи та EPS оцінюваного об’єкта.

Застосування оціночних коефіцієнтів – мультиплікаторів прибутковості для визначення можливої вартості об’єднання підприємств – групи „АВС” на кінець 2004 року наведено в табл. 1.

Таблиця 1

Вартість групи „АВС” (визначена за методом аналізу коефіцієнтів прибутковості)

| Формула розрахунку | Значення коефіцієнта | Можлива вартість | Розрахунок |

| CV/Sales (2003) | 1,22 | 150 | 1,22 Ч 123 |

| CV/Sales (2004) | 1,29 | 208 | 1,29 Ч 161 |

| CV/Sales (2005) | 1,18 | 227 | 1,18 Ч 192 |

| CV/EBITDA (2003) | 9,8 | 111 | 9,8 Ч 11,3 |

| CV/EBITDA (2004) | 6,3 | 105 | 6,3 Ч 16,6 |

| CV/EBITDA (2005) | 5,1 | 109 | 5,1 Ч 21,3 |

| CV/NI (2003) | 19,9 | 105 | 19,9 Ч 5,3 |

| CV/NI (2004) | 15,3 | 99 | 15,3 Ч 6,5 |

| CV/NI (2005) | 10,6 | 93 | 10,6 Ч 8,8 |

| Разом вартість групи | 134 | 1207 / 9 |

Для визначення вартості групи „АВС” розглядались аналогічні кондитерські підприємства, акції яких котируються на різних фондових ринках: „Ulker Gida Ve Ticaret” (Туреччина), „Gloetta Fazer” (Швеція), „Orion Corp” (Словаччина), „Kent Gida Maddeleri Sanayi” (Туреччина), „Pan Malaysia Corporation” (Малайзія), „Zaklady Przemyslu Cukiernicz” (Польща), „Appolo Food Holdings” (Малайзія), „Mieszko” (Польща), „Jurtzenk” (Польща), „Красный Октябрь” (Росія).

Для аналізу обрано період 2003−2005 рр. У результаті аналізу визначено, що для аналогічних підприємств коефіцієнт відношення вартості групи до доходу від реалізації (CV/Sales) за визначений період має значення 1,18−1,22; відношення вартості до прибутку до виплати процентів, податків і амортизації (CV/EBITDA) – 5,1−9,8; відношення вартості власного капіталу групи до чистого прибутку (СV/NI) – 10,6−19,9. Відповідні показники оцінюваної групи “АВС” наведено в табл. 2.

Таблиця 2

Показники групи „АВС” для розрахунку вартості групи

| Показник | 2003 | 2004 | 2005 (прогноз) |

| Дохід від реалізації (Sales), млн дол. | 123 | 161 | 192 |

| Прибуток до виплати процентів, податків, амортизації (EBITDA), млн дол. | 11,3 | 16,6 | 21,3 |

| Чистий прибуток (Net Income, NI), млн дол. | 5,3 | 6,5 | 8,8 |

Отже, оцінка вартості групи „АВС”, визначена за методом співвідношення коефіцієнтів-мультиплікаторів, становить 134 млн дол.

У дисертаційній роботі запропоновано оцінювати вартість материнського та його дочірніх підприємств як єдиної економічної одиниці на основі моделі дисконтування грошових потоків. Відповідно до цієї моделі, прогнозується очікування грошових потоків, а за ставку дисконту приймається або ставка процента, або норма прибутковості.

Ставка дисконту є вартістю капіталу інвестора, що показує прибутковість, яку очікуватиме інвестор, якщо грошові кошти були інвестовані в активи, капітальні інвестиції або „портфель” подібного ризику.

Після визначення кількості періодів прогнозування вартість групи можна розрахувати за формулою:

Вартість групи |

= | Теперішня вартість операційних грошових потоків упродовж прогнозованого періоду | + | Теперішня вартість операційних грошових потоків після закінчення прогнозованого періоду | (3). |

Залежно від цілей оцінювання, операційний грошовий потік може бути визначений у кілька способів. Щодо групи, то розуміння її вартості частково ґрунтується на чистій теперішній вартості (Net Present Value, NPV) її майбутніх „вільних грошових потоків” (Free Cash Flows).

Існують різні тлумачення складових “вільних грошових потоків”. Згідно з одним із таких пояснень, вільні грошові потоки включають грошові надходження після сплати податків групи, зміни робочого капіталу і капітальних витрат.

Результати дослідження свідчать про застосування термінів „вільні грошові потоки” та „чисті грошові потоки”. У цьому контексті слід зазначити, що чистий грошовий потік є сумою, яку можна вилучити із бізнесу без шкоди для майбутньої діяльності, оскільки були враховані всі внутрішні потреби групи. Ось чому чистий грошовий потік часто називають вільним грошовим потоком.

Чиста теперішня вартість таких грошових потоків може бути отримана дисконтуванням цих грошових потоків з використанням оціненої середньозваженої вартості капіталу всіх джерел фінансування групи. Звідси:

WACC = [Cd (1 – t) D/V] + [Cp P/V] + [Ce E/V], (4).

де, WACC (WeightedAverageCostofCapital )− середньозважена вартість капіталу

Cd – вартість зобов'язань;

t – ставка податку;

Cp – вартість привілейованих акцій;

Ce – вартість простих акцій;

D – ринкова вартість зобов'язань;

P – ринкова вартість привілейованих акцій;

E – ринкова вартість простих акцій;

V = D + P + E.

Вартість групи на цій основі буде:

| NPV | = | NCFt1 | + | NCFt2 | + | NCFt3 | + | NCFtn | , (5) |

| (1+WACC)1 | (1+WACC)2 | (1+WACC)3 | (1+WACC)n |

де NCF – чистий грошовий потік за період (t),

WACC– середньозважена вартість капіталу.

Вартість акціонерного капіталу групи „АВС", визначена за моделлю дисконтованих грошових потоків, становить 82 млн дол.

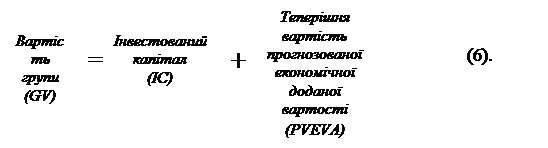

Традиційно вартість визначалась як сума дисконтованих грошових потоків. Проте зрозуміло, що якщо система оцінювання результатів ґрунтується на дисконтованому грошовому потоці, то вона спирається на прогноз, а не на фактичні результати діяльності. Ідентифікатором вартості, яка створюється групою у певний звітний період, є економічна додана вартість (Economic Value Added, EVA), яка ґрунтується на фактичних показниках. У роботі автором запропоновано оцінювання вартості материнського та його дочірніх підприємств як єдиної економічної одиниці за методом економічної доданої вартості. У разі застосування цього методу вартість групи еквівалентна сумі розміру інвестованого капіталу і приросту (спадання), який дорівнює теперішній вартості щорічної економічної доданої вартості, яка розраховується впродовж прогнозованого періоду.

Розрахунок вартості групи можна записати так:

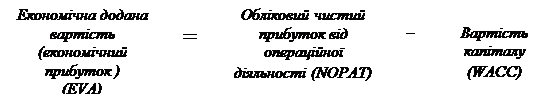

На підставі цього методу значення створеної економічної доданої вартості (економічного прибутку) розраховуються за такою формулою:

|

|

|

Основним принципом, який лежить в основі EVA, є припущення, що обліковий прибуток необхідний, але не достатній для створення додаткової вартості. Щоб отримати додаткову вартість, треба мати економічний прибуток, який безпосередньо впливатиме на підвищення ціни акцій.

Для одного періоду економічна додана вартість підприємства може бути розрахована так:

EVAt = ICt-1 Ч(ROICt – WACCt ), (8)

деIC (Invested Capital) – інвестований капітал;

ROIC (Return on Invested Capital) – прибутковість інвестованого капіталу;

WACC (Weighted average cost of capital) – середньозважена вартість капіталу.

Автором запропоновано алгоритм розрахунку економічної доданої вартості (EVA), який складається з таких кроків:

Крок 1. |

Розрахунок інвестованого капіталу (ІC) і операційного прибутку після вирахування податків (NOPAT) для кожного року. |

| Крок 2. | Розрахунок прибутковості інвестованого капіталу (ROIC) та розриву (спреду) між прибутковістю інвестованого капіталу та середньозваженою вартістю капіталу (ROIC – WACC). |

| Крок 3. | Розрахунок економічної доданої вартості групи (EVA). |

Вартість групи „АВС” за методом економічної доданої вартості становить 80,2 млн дол. (табл. 3).

Зміст консолідованих фінансових звітів групи підприємств може змінюватися відповідно до вимог суб’єктів аналізу. Аналіз групи потребує розуміння перспектив сегментів (інколи суттєво локалізованих), у межах яких вона діє, впливу економічних змін на сегменти та конкурентну позицію групи підприємств. Фінансові звіти окремих учасників групи не дають достатньої інформації для такого аналізу. Проте такі звіти допомагають окреслити позиції групи та напрям її діяльності, який формує основу для майбутнього аналізу.

Основним питанням, яке виникає в контексті аналізу консолідованих фінансових звітів групи підприємств, є безперервне оцінювання схильності групи до різноманітних географічних та господарських сегментів. У роботі обґрунтована доцільність оцінювання діяльності через аналіз звітних сегментів групи. Аналіз географічно диверсифікованих груп ґрунтується на розумінні динаміки географічної та господарської кон’юнктури ринків, що складають групу. Для визначення потенційної ціни та зміни ризиків групи, найбільшої прибутковості діючого сегмента і, нарешті, для оцінювання позиції групи та її перспектив значення набуває аналіз географічних сегментів через виробництво та ринки збуту.

У дисертаційній роботі розглядається методологія формування і впровадження корпоративних інформаційних систем у групі, що застосовуються з метою отримання оперативної інформації про діяльність материнського та його дочірніх підприємств як єдиної одиниці, узгодження інформації, підготовки консолідованої фінансової звітності та її аналізу для прийняття управлінських рішень.

Таблиця 3

Вартість групи компаній „АВС” за методом економічної доданої вартості

Показник |

2005 | 2006 | 2007 | 2008 | 2009 |

| Дохід від реалізації, тис. грн. | 970 000 | 1 080 000 | 1 180 000 | 1 270 000 | 1 360 000 |

| Прибуток до вирахування процентів, податків і амортизації, тис. грн | 107 383 | 126 344 | 140 572 | 154 246 | 168 801 |

| Амортизація, тис. грн. | (30 477) | (27 168) | (31 819) | (37 819) | (43 869) |

| Прибуток до процентів та податків, тис. грн | 76 906 | 99 176 | 108 583 | 116 427 | 124 931 |

| Податок на прибуток у грошових коштах, тис. грн | (19226) | (24 794) | (27 146) | (29 107) | (31 233) |

| Прибуток після оподаткування, тис. грн | 57 680 | 74 382 | 81 437 | 87 320 | 93 698 |

Інвестований капітал, Оборотні активи, тис. грн |

244 099 |

269 173 |

291 974 |

313 691 |

334 740 |

| Безпроцентні поточні зобов’язання, тис. грн | (86698) | (96 035) | (104 792) | (112 493) | (120 153) |

| Основні засоби, тис. грн | 263 807 | 309 057 | 363 057 | 418 057 | 473 057 |

| Інвестований капітал в основну діяльність, тис. грн | 421 208 | 482 195 | 550 239 | 619 255 | 687 644 |

| ROIC, % | 13,69 | 15,42 | 14,80 | 14,10 | 13,63 |

| WACC, % | 13,89 | 14,73 | 16,26 | 15,98 | 15,54 |

| Розрив (спред), % | - 0,20 | 0,69 | - 1,46 | - 1,88 | - 1,91 |

| Економічна додана вартість (EVA), тис. грн | - 842 | 3327 | - 8033 | - 11642 | - 13134 |

Приведена вартість прогнозованого сукупного економічного прибутку, тис. грн. Вартість групи (ІC + PVEVA), тис. грн. тис. дол. |

- 16 139 405 069 80 213 |

ВИСНОВКИ

Дисертація місить теоретичне узагальнення і нове вирішення наукової проблеми методології та організації обліку й аналізу діяльності материнського та його дочірніх підприємств як єдиної економічної одиниці. Сформульовано висновки концептуально-теоретичного, методичного та науково-практичного характеру відповідно до поставленої мети.

1. Історичні, економічні, політичні та соціальні фактори розвитку суспільства створили передумови появи та подальшого розвитку групи підприємств у складі юридичної особи (материнського підприємства) та її дочірніх підприємств.

У міжнародній практиці можна виділити такі найбільш розповсюджені організаційні форми об’єднання підприємств: злиття та поглинання (придбання акцій або чистих активів). У економічних джерелах розрізняють різновиди цих організаційних форм об’єднання. З облікової точки зору, існують два методи обліку об’єднання підприємств (бізнесу) – придбання та об’єднання інтересів (злиття). З’ясовано, що з позиції економічної сутності та облікового підходу, шляхи об’єднання підприємств – придбання, поглинання, злиття не є адекватними методам обліку придбання та об’єднання інтересів (злиття).

2. Дослідження теоретичних та економіко-правових засад об’єднання підприємств дало змогу сформулювати концепції групи, консолідації фінансових звітів, які створюють умови для ідентифікації типу об’єднання, визначення об’єктів та методів бухгалтерського обліку, консолідації фінансової звітності. Визначено, що підставою складання консолідованих фінансових звітів у міжнародній практиці є наявність контролю.

3. Аналіз законодавства Європейського Союзу і МСФЗ з питань консолідації фінансової звітності свідчить про те, що у державах − членах ЄС для складання консолідованої звітності застосовуються МСФЗ, але продовжують застосовуватися положення Директиви ЄС про консолідовану звітність від 13 червня 1983 р. 83/349/ЄЕС щодо консолідованої звітності товариств, акції яких не котируються на фондовій біржі. Виявлені відмінності у положеннях МСФЗ і в Директивах ЄС сприятимуть адаптації законодавства України до законодавства Європейського Союзу.

4. В Україні законодавчі акти визначають та регулюють порядок створення і функціонування об’єднань підприємств. Порядок складання консолідованої фінансової звітності групи підприємств визначений у П(с)БО 20 „Консолідована фінансова звітність”. Обґрунтування економічних і правових засад об’єднання підприємств та консолідації фінансових звітів в Україні, аналіз нормативних документів з обліку та складання фінансової звітності об’єднань і нормативно-правових актів, що регулюють порядок утворення об’єднань підприємств та здійснення ними діяльності, свідчать про розбіжності в тлумаченні термінів, що потребує негайного усунення. З огляду на це нагальним стає питання застосування принципу превалювання сутності над формою.

5. Відповідно до П(с)БО, фінансові інвестиції в дочірні підприємства на дату балансу відображаються за вартістю, яка визначена за методом участі в капіталі. Запропоновані підходи до оцінювання й обліку інвестицій у дочірні підприємства за справедливою вартістю та історичною собівартістю та відмова від методу участі в капіталі уможливлять спрощення обліку і процесу консолідації фінансових звітів.

6. Для об’єднань, які мають місце після 31 березня 2004 року, за МСФЗ передбачено застосовувати виключно один метод обліку об’єднання, а саме - метод обліку придбання. В національних П(с)БО можна застосовувати як метод обліку придбання, так і метод обліку об’єднання інтересів (злиття). Уточнення й обґрунтування методологічних засад обліку придбання та злиття для об’єднаних підприємств дадуть змогу ідентифікувати об’єкти бухгалтерського обліку, порядок їх відображення в обліку, а також основні відмінності між ними.

7. Об’єднання підприємств (бізнесу) може здійснюватися за допомогою однієї обмінної операції чи кількох обмінних операцій, коли, наприклад, здійснюється подальше придбання акцій на фондовій біржі. У такому разі йдеться про поетапне об’єднання бізнесу. Запропоновані методологічні підходи до консолідації фінансових звітів групи підприємств у випадку поетапного об’єднання дають змогу врахувати особливі умови об’єднання підприємств, ідентифікувати їх в обліку та забезпечити раціональну організацію обліку і процесу складання консолідованої фінансової звітності.

8. У випадку, якщо власники підприємства, що купується за умови об’єднання бізнесу, здобувають контроль над покупцем, вважається, що здійснено зворотне придбання. Облік зворотного придбання має певні особливості. Запропоновані методологічні підходи до консолідації фінансових звітів групи підприємств як єдиної економічної одиниці у випадку зворотного придбання дають можливість враховувати особливі умови об’єднання, ідентифікувати їх в обліку та забезпечити процес консолідації фінансової звітності.

9. Оскільки структури груп дуже різноманітні (дочірнє підприємство, що перебуває під прямим контролем; дочірнє підприємство, що перебуває під непрямим контролем; змішана група), то запропонована методологія визначення прямої та непрямої частки меншості у разі послідовного та непослідовного придбання дає змогу ідентифікувати такі об’єкти й відображати їх у процесі консолідації фінансових звітів.

10. Під час обліку операцій материнського підприємства та його дочірніх підприємств виникають проблеми, пов’язані з внутрішньогруповими операціями, внутрішньогруповими сальдо, нереалізованими прибутками (збитками). Такі об’єкти потребують урахування податкового впливу в процесі консолідації. У роботі запропонована методика врахування та коригування внутрішньогрупових операцій, яка сприятиме врахуванню всіх типів внутрішньогрупових операцій під час консолідації фінансових звітів.

11. Положення П(с)БО 20 „Консолідована фінансова звітність” визначають загальний порядок складання консолідованої фінансової звітності та загальні вимоги до розкриття інформації у консолідованій фінансовій звітності. Питання методики консолідації фінансової звітності в Україні, процесу консолідації не врегульовані законодавчо. Розглянуті методичні та організаційні підходи до складання консолідованого балансу та звіту про фінансові результати групи дали змогу запропонувати методику консолідації фінансових звітів за допомогою робочої таблиці.

За відсутності положення (стандарту) щодо порядку складання консолідованого звіту про рух грошових коштів обґрунтовано методологічні основи та розроблено методику складання консолідованого звіту про рух грошових коштів групи підприємств.

12. Аналіз методів переведення фінансових звітів, складених в іноземній валюті, які застосовуються в міжнародній практиці, свідчить про те, що найбільшого поширення набули часовий метод та метод поточного курсу. З врахуванням методологічних засад, які покладені в основу кожного з методів, запропоновано методику консолідації фінансових звітів у іноземній валюті.

13. Для складання консолідованих фінансових звітів групи, до складу якої входять дочірні підприємства з різними видами діяльності, обґрунтовано методологічні основи та розглянуто методичні підходи до складання та подання консолідованих звітів групи підприємств в умовах диверсифікації діяльності, а саме: складання комплекту консолідованих фінансових звітів, показники яких включають усі види діяльності учасників групи; переведення статей фінансових звітів дочірнього підприємства, діяльність якого відмінна від діяльності інших учасників групи, у статті фінансових звітів материнського підприємства та наступна консолідація узгоджених фінансових звітів учасників групи.

14. Консолідована фінансова звітність забезпечує найбільш повне уявлення про фінансовий стан і результати діяльності групи. Проте консолідованій фінансовій звітності властиві певні недоліки (підприємства – учасники групи, які мають незадовільний фінансовий стан, можуть бути об’єднані з тими підприємствами, фінансовий стан яких задовільний; консолідація підприємств, які мають різний фінансовий стан, може викривити значення багатьох коефіцієнтів та взаємозв’язки тощо). Запропоновано новий підхід до аналізу консолідованих фінансових звітів на основі моделей оцінювання вартості групи підприємств з метою формування інформації про майбутній фінансовий стан, вартість капіталу юридичної особи та її дочірніх підприємств як єдиної економічної одиниці, що дасть змогу здійснювати об’єктивніший аналіз діяльності материнського підприємства та його дочірніх підприємств як єдиної економічної одиниці.

15. Материнське підприємство та його дочірні підприємства як єдина економічна одиниця, розрізняються за характером своїх операцій, ринками та активами, що є в їх розпорядженні від інших підприємств та груп. Визначено доцільність застосування трьох основних підходів до оцінювання вартості групи: а) затратного підходу, який ґрунтується на методах скоригованої балансової вартості (чистих активів) та методі ліквідаційної вартості; б) ринкових порівнянь, який ґрунтується на методі порівнянь з підприємством-аналогом; в) доходного підходу, який передбачає використання методу капіталізації та дисконтування. Вибір конкретного підходу в кожному окремому випадку залежить від сильних та слабких сторін кожної методології; характеру кожної конкретної оцінки; обставин, що склались безпосередньо в оцінюваній групі й галузі, в якій здійснюють діяльність підприємства групи.

16. На підставі доходного підходу розроблено методики оцінювання вартості групи підприємств за методами аналізу коефіцієнтів прибутковості та дисконтування грошових потоків з метою формування інформації про вартість групи підприємств на майбутній прогнозований період та методику оцінювання вартості групи підприємств методом економічної доданої вартості, що дасть змогу розрахувати вартість капіталу групи підприємств з урахуванням витрат на залучення капіталу й оцінити розвиток материнського підприємства та його дочірніх підприємств як єдиної економічної одиниці.

17. Визначення потенційної вартості групи підприємств формується на основі характеристик цієї групи. Основним питанням, що постає в контексті аналізу консолідованих фінансових звітів групи підприємств, є безперервне оцінювання схильності групи до різноманітних географічних та господарських ринків. Запропонований аналіз звітних сегментів групи підприємств у контексті консолідованих фінансових звітів на підставі застосування коефіцієнтів прибутковості для аналізу географічних та господарських сегментів дасть можливість оцінити найприбутковіші сегменти та тенденції цих сегментів у динаміці, групи щодо існуючих та потенційних ринків збуту продукції, локалізації виробництва та видів бізнесу.

18. Розвиток групи підприємств ґрунтується на комплексній інформаційнійсистемі управління. Для запровадження корпоративних інформаційних систем в групі підприємств обґрунтовано методологію їх формування і впровадження, що дасть змогу оперативно формувати інформацію для прийняття управлінських рішень в межах групи підприємств як єдиної економічної одиниці.

СПИСОК ОПУБЛІКОВАНИХ ПРАЦЬ ЗА ТЕМОЮ ДИСЕРТАЦІЇ

Монографії, підручник, навчальні та практичні посібники:

1. Костюченко В.М. Облік і аналіз діяльності групи підприємств як єдиної економічної одиниці:( Монографія).––К.: Центр учбової літератури, 2007.–504 с.− Бібліограф.: с. 460−476 (31,5 друк .арк.).

2. Бухгалтерський облік та фінансова звітність в Україні: Навч.- практич. посібник / О.Г. Величко, С.Ф. Голов, Л.А. Голубєва та ін.; За заг. ред. С.Ф. Голова. – Дніпропетровськ: ТОВ “Баланс-клуб”, 2001. − 830 с. (загальний обсяг −72,8 друк. арк., особисто автору належить – 12,3 друк. арк.: Розділ 3. Облік запасів, розділ 7.6. Облік доходів, витрат за будівельними контрактами).

3. Голов С.Ф., Костюченко В.М. Бухгалтерський облік та фінансова звітність за міжнародними стандартами: Практик. посіб. − К.: Лібра, 2004. – 880 с. (загальний обсяг − 71,52 друк. арк., особисто автору належить – 16,3 друк. арк.: Розділ 14. Дохід; Розділ 15. Будівельні контракти; Розділ 33. Облік і звітність щодо програм пенсійного забезпеченя; частково: Розділ 17. Забезпечення, непередбачені зобов’язання та непередбачені активи; Розділ.19. Фінансові інструменти; Розділ 21. Консолідовані фінансові звіти; Розділ 25. Звітність за сегментами.).

4. Голов С.Ф., Костюченко В.М., Кравченко І.Ю., Ямборко Г.А. Фінансовий облік: Підручник. – К.: Лібра, 2005. − 975 с. (загальний обсяг −78,7 друк. арк., особисто автору належить – 12,0 друк. арк.: Розділ 6. Облік зобов’язань; Розділ 11.8. Звітність за сегментами).

Статті в наукових фахових виданнях:

5. Костюченко В. Облік запасів за національними Положеннями (стандартами) бухгалтерського обліку // Бухгалтерський облік і аудит. − 2000. − № 5. − С. 23−39 (1,98 друк. арк.); 2000. − № 6. − С. 13−31 (2,23 друк. арк.).

6. Костюченко В. Облік доходу від реалізації продукції, товарів та інших активів // Бухгалтерський облік і аудит. − 2001. − № 4. − С. 28−39 (1,36 друк. арк.).

7. Костюченко В. Облік доходу від надання послуг // Бухгалтерський облік і аудит. − 2001. − № 12. − С. 16−23 (0,99 друк. арк.).

8. Костюченко В.М. Звітність за сегментами юридичної особи та її дочірніх підприємств як єдиної економічної одиниці // Регіональні перспективи: Наук.- практич. журн. – 2003. − № 4−5. − С. 173−177 (0,4 друк. арк.).

9. Костюченко В.М. Відображення податку на прибуток у консолідованій фінансовій звітності // Економіка: проблеми теорії та практики: Зб. наук. пр. Вип. 177. – Дніпропетровськ: ДНУ, 2003. − Т.2. − С. 547−553 (0,3 друк. арк.).

10. Костюченко В.М. Методи відображення частки меншості у консолідованому балансі // Вісник Технологічного університету Поділля. Економічні науки. Ч.2. − Хмельницький, 2003. − Т. 1, № 5. − С. 14−18 (0,3 друк. арк.).

11. Костюченко В.М. Методичні аспекти консолідації фінансової звітності// Регіональні перспективи: Наук.-практич. журн. – 2003. − № 2−3. − С.73−75 (0,3 друк. арк.).

12. Костюченко В.М. Підготовка та подання оперативної інформації про грошові потоки // Торгівля і ринок України: Тематич. зб. наук. праць з проблем торгівлі і громадського харчування. − Донецьк, 2003. − Т.3. − С. 243−248 (0,2 друк. арк.).

13. Костюченко В.М. Консолідована фінансова звітність в системі міжнародної економічної інтеграції // Экономические инновации: Сб. науч. работ. Вып. 15. – Одесса: Институт проблем рынка и экономико-экологических исследований НАН Украины, 2003. − С. 218−225 (0,3 друк. арк.).

14. Костюченко В.М. Об’єднання підприємств: нові облікові підходи // Бухгалтерський облік і аудит. − 2004. − № 9. − С. 3−12 (1,0 друк. арк.).

15. Костюченко В.М. Облік і звітність в умовах зворотної купівлі бізнесу // Бухгалтерський облік і аудит. − 2004. − № 11. − С. 27−31 (0,6 друк. арк.).

16. Костюченко В.М. Консолідація фінансових звітів як основа аналізу діяльності групи підприємств/ Економіка: проблеми теорії та практики: Зб. наук. праць Ін-ту економіки ДНУ. Вип. 191. − Дніпропетровськ: ДНУ, 2004.−Т. 4.−С. 1169−1175 (0,3 друк. арк.).

17. Костюченко В.М. Гармонизация консолидированной финансовой отчетности в условиях международной экономической интеграции // Экономические инновации: Украинское Причерноморье в конкурентном экономическом пространстве (Проблемы международной экономической интеграции): Сборник научных работ. Вып.21. − Одесса: Ин.-т проблем рынка экономико-экологических исследований НАН Украины, 2005. − С. 196−203 (0,68 друк. арк.).

18. Костюченко В.М. Гармонізація національних положень (стандартів) бухгалтерського обліку та Сьомої Директиви ЕС щодо сфери застосування і подання консолідованих фінансових звітів // Бухгалтерський облік і аудит. − 2005. − № 4. − С.17− 24 (0,9 друк. арк.).

19. Костюченко В.М. Інформаційні системи для управління консолідованою економічною одиницею // Економіка: проблеми теорії та практики: Зб. наук. праць Ін-ту економіки ДНУ. Вип. 198. − Дніпропетровськ: ДНУ, 2005. − Т. 4. − С. 348−352 (0,3 друк. арк.).

20. Костюченко В.М. Консолідовані фінансові звіти: порядок складання за МСФЗ і П(с)БО // Бухгалтерський облік і аудит. − 2005. − № 6. − С.34−41 (0,75 друк. арк.).

21. Костюченко В.М. Методи обліку об’єднання підприємств / Фінанси, облік і аудит: Зб. наук. праць. Вип. 5. − К.: КНЕУ, 2005. − С. 238−243 (0,33 друк. арк.).

22. Костюченко В.М. Методика обліку внутрішньогрупових операцій між об’єктами групи // Економіка: проблеми теорії та практики: Зб. наук. праць. Вип. 206. − Дніпропетровськ: ДНУ, 2005. – Т. 2. − С. 422−428 (0,3 друк. арк.).

23. Костюченко В.М. Облік інвестицій у дочірні підприємства // Фінанси, облік і аудит: Зб. наук. праць. Вип. 7. − К.: КНЕУ, 2006. − С. 224−230 (0,31 друк. арк.).

24. Костюченко В.М. Облікова політика юридичної особи та її дочірніх підприємств як єдиної економічної одиниці // Фінанси, облік і аудит: Зб. наук. праць. Спец. вип. − К .: КНЕУ, 2006. − С. 220−226 (0,3 друк. арк.).

25. Костюченко В.М. Консолідована фінансова звітність при поетапному об’єднанні бізнесу // Бухгалтерський облік і аудит. – 2006. − № 6. − С.12−16 (0,49 друк. арк.).

26. Костюченко В.М. Теоретичні аспекти класифікації внутрішньогрупових операцій // Облік і фінанси АПК. − 2006. − № 1. − С.125− 128 (0,2 друк. арк.).

27. Костюченко В.М. Consolidated financial statements: the similarities and differences between IFRS, Russian and Ukraine accounting standards // Вестник СевГТУ. Экономика и финансы. − Севастополь, 2006. − № 73. − С. 152−160 (0,51 друк. арк.).

28. Костюченко В.М. Внутрішній аудит у системі управління холдингом // Бухгалтерський облік і аудит − 2007. − № 2. − С.19−25 (0,54 друк. арк.).

29. Костюченко В.М. Метод економічної доданої вартості як інструмент оцінки та аналізу діяльності холдингу // Бухгалтерський облік і аудит. − 2007. − № 4. − С.19−23 (0,39 друк. арк.).

30. Костюченко В.М. Методичні підходи до консолідації звіту про рух грошових коштів групи // Бухгалтерський облік і аудит. − 2007. − № 6. − С.48−56 (0,74 друк. арк.).

31. Костюченко В.М. Аналіз консолідованих фінансових звітів групи підприємств за моделями оцінки // Вісник Нац. ун.-ту „Львівська політехніка”: Зб. наук. праць. Вип. 577. − Львів, 2007. − С. 189−193 (0,4 друк. арк.).

32. Костюченко В.М. Організаційні аспекти впровадження інформаційної системи в холдингу // Бухгалтерський облік і аудит. − 2007. − № 8. − С.20−26 (0,51 друк. арк.).

33. Костюченко В.М. Концептуальні основи об’єднання підприємств // Економіка: проблеми теорії та практики: Зб. наук. праць. Вип. 229. − Дніпропетровськ: ДНУ, 2007. − Т.1.− С. 259−265 (0,31 друк. арк.).

34. Костюченко В.М. Консолідація фінансових звітів за умов диверсифікації діяльності // Економіка: проблеми теорії та практики: Зб. наук. праць. Вип. 230. − Дніпропетровськ: ДНУ, 2007. − Т.2. − С. 349−352 (0,3 друк. арк.).

35. Костюченко В.М. Правові та облікові основи консолідації фінансової звітності холдингу // Економіка: проблеми теорії та практики.: Зб. наук. праць. Вип.228. − Дніпропетровськ: ДНУ, 2007. − Т.3. − С. 569−576 (0,4 друк. арк.).

36. Костюченко В.М. Аналіз і оцінка діяльності холдингу // Облік і фінанси АПК. − 2007. − № 6−7 (29−31).− С.115−123 (0,4 друк. арк.).

37. Костюченко В.М. Проблеми консолідації фінансових звітів в іноземній валюті при інтеграції до Європейського та світового простору // Экономические инновации: Сб. науч. работ. Вып. 27– Одесса: Институт проблем рынка и экономико-экологических исследований НАН Украины, 2007. − С. 118−126 (0,5 друк. арк.).

Публікації в інших виданнях:

38. Костюченко В.М. Методика розрахунку податку на прибуток материнського підприємства та його дочірніх підприємств як єдиної економічної одиниці // Реформування фінансово-кредитної системи і стимулювання економічного зростання: Міжнар. наук.-практич. конф. Луцьк, 30−31 травня 2003 р. − Луцьк, 2003. − С. 163−165 (0,3 друк. арк.).