| Скачать .docx |

Реферат: Бухгалтерский учет строительных предприятий

Содержание

1. Особенности бухгалтерского учета строительного производства у подрядчика 2

2. Особенности бухгалтерского учета строительного производства у заказчика 8

3. Практическая часть. 12

Список литературы.. 20

1. Особенности бухгалтерского учета строительного производства у подрядчика

Подрядчики - это организации, выполняющие работы по договору подряда или государственному контракту. Договор подряда заключается с заказчиком в соответствии с Гражданским кодексом.

Состав расходов подрядчика имеет свои особенности. Рассмотрим некоторые из них.

Материалы. Подрядчик должен приобретать материалы самостоятельно, если договором не предусмотрено иное (ст.745 ГК РФ). Если же материалы поставляет заказчик, затраты на производство строительной продукции в некоторых случаях могут быть существенно снижены. Поэтому в договор подряда часто включается условие, что заказчик обеспечивает подрядчика материалами.

Материалы, приобретенные для выполнения строительных работ подрядчиком, учитываются в обычном порядке. Иными словами, используется счет 10 "Материалы", а на счете 19 "Налог на добавленную стоимость по приобретенным ценностям" выделяется НДС.[1]

При использовании материалов заказчика возможны различные варианты учета. Наиболее выгодный - вести учет аналогично передаче давальческих материалов в переработку. При этом материал числится у подрядчика на забалансовом счете 003 "Материалы, принятые в переработку" по цене, предусмотренной в договоре с заказчиком.

Подрядчик обязан использовать материалы заказчика экономно и расчетливо и по окончании работ представить заказчику отчет об их расходовании. Остаток необходимо возвратить либо с согласия заказчика уменьшить цену работы с учетом стоимости неиспользованных материалов, остающихся у подрядчика (п.1 ст.713 ГК РФ). Данную операцию следует отразить проводками:

Дебет 10 Кредит 60

- получены неиспользованные материалы в счет погашения задолженности заказчика;

Дебет 19 Кредит 60

- отражен НДС;

Дебет 60 Кредит 62

- произведено уменьшение стоимости выполненных работ на стоимость оставшихся у подрядчика материалов.

Оборудование. Подрядчик может работать на своем оборудовании и на оборудовании заказчика. Если он работает на своем оборудовании, амортизация начисляется в обычном порядке. Если же на оборудовании заказчика, амортизацию начисляет заказчик у себя в учете. У подрядчика оборудование должно числиться на забалансовом счете по стоимости, указанной в накладной или в акте передачи оборудования. Заказчик может возместить стоимость доставки оборудования подрядчику, если это оговорено в договоре.

Иногда подрядчик осуществляет расходы, связанные с получением договоров на строительство. Например, расходы по участию в тендерных торгах. Если такие расходы могут быть отдельно выделены и есть уверенность, что договор будет заключен, до заключения договора они должны учитываться как расходы будущих периодов. Это следует из пункта 12 Положения по бухгалтерскому учету "Учет договоров (контрактов) на капитальное строительство" (ПБУ 2/94).[2] Документ утвержден приказом Минфина России от 20.12.94 N 167.

После заключения договора на выполнение строительных работ расходы, учтенные на счете 97 "Расходы будущих периодов", списываются в дебет счета 20 "Основное производство". Расходы будущих периодов списываются в порядке, устанавливаемом организацией. Например, единовременно в момент начала работ на соответствующем объекте.

Стоимость работ, выполненных субподрядчиками, для генерального подрядчика является расходами по обычным видам деятельности.

Особенность строительства - длительный технологический цикл. Поэтому важно определить, когда расходы признаются в бухгалтерском и налоговом учете.

В бухучете признание расходов связано с моментом сдачи объекта по договору. По условиям договора объект может сдаваться по этапам или в целом. Расходы признаются тогда, когда признается выручка: в конце строительства или по этапам. В налоговом учете все сложнее.

В налоговом учете расходы на производство и реализацию подразделяются на прямые и косвенные (п.1 ст.318 НК РФ). К прямым относятся:

- материальные затраты, определяемые в соответствии с подпунктами 1 и 4 пункта 1 статьи 254 НК РФ;

- расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также начисленная на них сумма единого социального налога;

- суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным - все иные суммы расходов, за исключением внереализационных расходов.

Субподрядные работы оплачиваются ежемесячно после подписания акта о приемке выполненных работ (форма КС-2) и справки о стоимости выполненных работ и затрат (форма КС-3).[3]

В налоговом учете затраты по участию в тендере учитываются равномерно в течение срока действия договора (п.1 ст.272 НК РФ). Для сближения бухгалтерского и налогового учета можно и в бухучете списывать затраты равными долями в течение срока действия договора.

Далее бухгалтер организации должен отразить в учете работы, произведенные субподрядчиком:[4]

Дебет 20 Кредит 60 - приняты от субподрядчика выполненные работы;

Дебет 19 Кредит 60 - отражен НДС по субподряду;

Дебет 60 Кредит 51 - оплачены работы субподрядчика.

НДС по работам, выполненным субподрядчиками, генподрядчик вправе принять к вычету из бюджета при наличии счетов-фактур и документов, подтверждающих фактическую оплату, а также после принятия на учет указанных работ и услуг (статьи 171 и 172 НК РФ).

Дебет 68 Кредит 19 - принят НДС к вычету.

В бухгалтерском учете на конец марта вся сумма расходов относится к незавершенному производству (НЗП). Выручки по данному заказу нет. Она появится в следующем году, когда заказчик примет объект в целом.

Сумма косвенных расходов на производство и реализацию, осуществленных в текущем периоде, в полном объеме относится к расходам текущего периода с учетом требований, предусмотренных Налоговым кодексом. Сумма прямых расходов, осуществленных в текущем периоде, также относится к расходам текущего периода, за исключением сумм прямых расходов, распределяемых на остатки НЗП.

Зачастую организация выполняет несколько заказов одновременно. Одни принимаются заказчиком в текущем периоде, другие относятся к незавершенным заказам. Как в этом случае следует определять расходы? Признавая прямые расходы текущего периода, организация должна исключить из них расходы по незавершенному производству. Расходы по НЗП, в свою очередь, определяются исходя из доли НЗП в общей стоимости.

А как распределяется сумма прямых расходов для налогоплательщиков, деятельность которых связана с выполнением работ? На остатки НЗП пропорционально доле незавершенных (или завершенных, но не принятых на конец текущего месяца) заказов на выполнение работ в общем, объеме таких заказов, осуществляемых в течение месяца. Критерий, в соответствии с которым определяется объем выполненных заказов, в Налоговом кодексе не закреплен. Поэтому организация должна выбрать его самостоятельно и отразить в учетной политике для целей налогообложения. Например, в качестве критерия может быть выбрана договорная стоимость соответствующих заказов.

Заказчик может оплачивать работы в ходе строительства либо по окончании всех работ по договору. Расчеты осуществляются двумя способами: единовременно по завершении всех работ; частями за выполненные отдельные виды работ (по этапам).

Окончательный расчет заказчик производит после выполнения всех работ, включая устранение дефектов, выявленных при приемке объекта, за вычетом средств, перечисленных подрядчику ранее.

Согласно условиям договора заказчик принимает объект строительства по завершении строительства в целом или поэтапно. Соответственно строительная организация - подрядчик может применять один из двух методов определения финансового результата. Рассмотрим оба случая.

До 1 января 2003 года организации, которые по условиям договора сдавали заказчику объект в целом, в налоговом учете расходы принимали в уменьшение налоговой базы в текущем периоде (за исключением НЗП), а доходы - по окончании всех работ. В результате в одном периоде были большие убытки, в другом - весь доход подпадал под налогообложение.

C 1 января 2003 года вступила в силу новая редакция статьи 316 НК РФ. Поправки к ней коснулись производств с технологическим циклом более одного налогового периода, (то есть года), если договором не предусмотрена поэтапная сдача работ. Теперь доход от реализации работ распределяется налогоплательщиком самостоятельно с учетом принципа равномерности признания дохода.

В Методических рекомендациях по применению главы 25 "Налог на прибыль организаций" части второй Налогового кодекса Российской Федерации, утвержденных приказом МНС России от 20.12.2002 N БГ-3-02/729, уточнены способы распределения дохода между отчетными периодами:

1) равномерно в течение срока действия договора;

2) пропорционально доле фактических расходов отчетного периода в общей сумме расходов, предусмотренных в смете.

Выбранный способ нужно зафиксировать в учетной политике для целей налогообложения.

Если НДС исчисляется "по оплате", налогоплательщик обязан уплатить его по завершении строительства объекта в целом. То есть когда заказчик произведет оплату работ по договору. Если НДС исчисляется "по отгрузке", налогоплательщик обязан уплатить его также после приемки объекта в целом, поскольку только после этого возникнет объект налогообложения - реализация.

При поэтапном закрытии договора финансовый результат у подрядчика выявляется по этапам как разница между объемом выполненных работ и приходящимися на них затратами (п.17 ПБУ 2/94).[5] То есть учет затрат по каждому этапу ведется раздельно.

Для обобщения информации о законченных этапах работ, имеющих самостоятельное значение, предназначен счет 46 "Выполненные этапы по незавершенным работам". По дебету счета 46 учитывается стоимость оплаченных заказчиком и законченных организацией этапов работ, принятых в установленном порядке, в корреспонденции со счетом 90 "Продажи" (субсчет "Выручка"). Одновременно сумма затрат по законченным и принятым этапам работ списывается с кредита счета 20 "Основное производство" в дебет счета 90 (субсчет "Себестоимость продаж"). По окончании всей работы в целом оплаченная заказчиком стоимость этапов, учтенная на счете 46, списывается в дебет счета 62 "Расчеты с покупателями и заказчиками". То есть счет 46 закрывается после сдачи заказчику объекта, законченного строительством.

При признании выручки от выполнения работ по этапам сдача отдельного этапа для целей налогообложения рассматривается как реализация выполненных работ с начислением и уплатой с такой реализации налогов, установленных законодательством.

В налоговом учете доход признается сразу же после сдачи очередного этапа работ. Расходы признаются в обычном порядке: прямые (без НЗП) и косвенные расходы уменьшают налоговую базу текущего периода.

Сдача результатов выполненных строительных работ по этапу признается объектом обложения по НДС (пп.1 п.1 ст.146 НК РФ). Налоговая база определяется с учетом авансовых платежей, полученных в счет предстоящего выполнения работ (п.1 ст.162 НК РФ). Сумма НДС, исчисленная и уплаченная с авансов, принимается к вычету из бюджета в соответствии с пунктом 8 статьи 171 и пунктом 6 статьи 172 НК РФ.

2. Особенности бухгалтерского учета строительного производства у заказчика

Стоимость строительных работ в бухгалтерском учете организации-заказчика отражается на основании акта о приемке выполненных работ ф. N КС-2, который подписывают заказчик и подрядчик. Оплата указанных работ осуществляется заказчиком по справке о стоимости выполненных работ и затрат ф. N КС-3[6] . На основании этой справки организация-заказчик включает стоимость выполненных работ в состав вложений во внеоборотные активы. Данные хозяйственные операции в бухгалтерском учете организации-заказчика отражаются следующим образом:[7]

Дебет 08 "Вложения во внеоборотные активы",

Дебет 19, субсчет "Налог на добавленную стоимость при приобретении основных средств",

Кредит 60 "Расчеты с поставщиками и подрядчиками".

Следует обратить внимание на то, что при осуществлении строительства объектов организация-заказчик может приобретать оборудование, инструмент или инвентарь, которые будут отражаться по дебету счета 07 "Оборудование к установке". После того как заказчик передаст их подрядной организации для дальнейшей установки, производится запись: Дебет 08 "Вложения во внеоборотные активы", Кредит 07 "Оборудование к установке".

Основанием для этого служит акт приемки-передачи оборудования в монтаж ф. N ОС-15.

Перевод смонтированного оборудования в состав основных средств производится одновременно со сдачей объекта в эксплуатацию.

В соответствии с ПБУ 2/94 организация-заказчик выявляет финансовый результат от выполнения своих функций путем определения разницы между величиной средств, заложенных в смету на строящиеся в данном отчетном периоде объекты, и фактическими затратами. В случае расчетов застройщика с инвестором за сданный объект по договорной стоимости финансовый результат включает также разницу между этой стоимостью и фактическими затратами на строительство объекта с учетом затрат по содержанию застройщика. Согласно Положению по бухгалтерскому учету долгосрочных инвестиций финансовый результат от производственной деятельности организаций-заказчиков, специализирующихся на строительстве объектов, в том случае, если данный вид деятельности не является основным, ведется на счете 91 "Прочие доходы и расходы". В бухгалтерском учете организации-заказчика производятся записи:[8]

Дебет 08 "Вложения во внеоборотные активы", Кредит 91 "Прочие доходы и расходы", субсчет 1 "Прочие доходы" - отражена сумма полученной экономии;

Дебет 91 "Прочие доходы и расходы", субсчет "Налог на добавленную стоимость", Кредит 68 "Расчеты с бюджетом по налогу на добавленную стоимость" - отражено начисление НДС;

Дебет 99 "Прибыли и убытки", Кредит 68 "Расчеты с бюджетом по налогу на прибыль организаций" - отражено начисление налога на прибыль.

При составлении Отчета о прибылях и убытках ф. N 2 финансовый результат организации-заказчика отражается в составе внереализационных доходов и расходов по строкам 120 и 130.

Состав незавершенного строительства организации-заказчика формируется из затрат по возведению объектов с начала строительства до ввода их в эксплуатацию. К ним, в частности, относятся затраты на строительно-монтажные работы; затраты на приобретение оборудования, инструмента; прочие капитальные работы и затраты (проектно-изыскательские, геологоразведочные и буровые работы; затраты по отводу земельных участков и переселению в связи со строительством; на подготовку кадров для вновь строящихся организаций и др.).

В бухгалтерском балансе организации-заказчика незавершенные капитальные вложения отражаются по фактическим затратам. При завершении процесса строительства у организации-заказчика формируется объект завершенного строительства в размере затрат, имевших место при его создании и вводе в эксплуатацию. Ввод в эксплуатацию законченных строительством объектов оформляется на основании подписанных сторонами актов. Они являются основанием для списания стоимости объекта строительства со счета 08 на счета учета приходуемого имущества или источников их финансирования.

На стадии завершения объема строительных работ или их отдельных этапов, предусмотренных в договоре строительного подряда, законченное строительство оформляется актами приемки. На основании данных актов организация-заказчик на сумму произведенных капитальных затрат в размере инвентарной стоимости объекта производит уменьшение полученных от инвестора источников финансирования, которое отражается следующей записью:[9]

Дебет 86 "Целевое финансирование", Кредит 08 "Вложения во внеоборотные активы".

Компенсацию за ущерб, а также штрафные санкции за нарушения условий хозяйственных договоров, которые могут иметь место в случаях приостановления или полного прекращения работ на объекте строительства, организация-заказчик отражает в бухгалтерском учете следующим образом:

Дебет 91 "Прочие доходы и расходы", Кредит 76 "Расчеты с разными дебиторами и кредиторами".

Из-за нехватки денежных средств или по иным причинам объект незавершенного строительства может быть продан организацией-заказчиком. Финансовый результат по таким хозяйственным операциям в бухгалтерском учете организации-заказчика выявляется на счете 91. По кредиту данного счета отражается сумма, за которую реализуется объект незавершенного строительства, увеличенная на сумму НДС, в корреспонденции со счетом 76. Затраты по реализуемому объекту незавершенного строительства отражаются по дебету счета 91 в корреспонденции со счетом 08. Кроме того, по дебету счета 91 в корреспонденции со счетом 68 "Расчеты по налогам и сборам" отражается сумма НДС, начисленная организацией-заказчиком. Одновременно с этим предъявляется к зачету уплаченная подрядчикам по выполненным строительным работам сумма НДС.

Согласно ст.270 НК РФ затраты, носящие инвестиционный характер, затраты по созданию амортизируемого имущества в целях обложения налогом на прибыль не учитываются.

В ст.171 НК РФ установлено, что налоговым вычетам у организации-заказчика подлежат суммы НДС, предъявленные ей подрядными строительными организациями по проведенным ими строительным работам, а также поставщиками материальных ценностей, услуг, которые были приобретены для выполнения строительно-монтажных работ.

Согласно ст.172 НК РФ вычеты сумм НДС организацией-заказчиком производятся по мере постановки на учет объектов строительства или реализации объекта незавершенного строительства.

Таким образом, по истечении нормативного срока строительства, установленного договором строительного подряда, в налоговую базу по налогу на имущество по не введенному в эксплуатацию объекту включается стоимость незавершенного строительства, отражаемая на субсчете 08-3.

3. Практическая часть

Хозяйственные операции организации розничной торговли

Исходные данные

А. Начальные остатки по счетам (в рублях):

| Код счета | Наименование счета | Сумма |

| 1 | 2 | 3 |

| 01 | Основные средства | 10 200 |

| 02 | Износ основных средств | 2 470 |

| 10-9 | Хозяйственный инвентарь | 690 |

| 13 | Износ МБП | 11960 |

| 41-2 | Товары в розничной торговле | 88 590 |

| 41-3 | Тара | 300 |

| 42 | Торговая наценка | 6 580 |

| 44 | Расходы на продажу (транспортные расходы) | 570 |

| 90 | Продажи | - |

| 50-1 | Касса организации | 60 |

| 51 | Расчетный счет | 102 440 |

| 57 | Переводы в пути | 1 820 |

| 60 | Расчеты с поставщиками и подрядчиками | 3 760 |

| 76 | Расчеты по претензиям | 720 |

| 68 | Расчеты по налогам и сборам - дебетовое сальдо | 40 |

| 69 | Расчеты по социальному страхованию и обеспечению - дебетовое сальдо | 26 |

| 70 | Расчеты с персоналом по оплате труда | 460 |

| 76 | Расчеты с разными дебиторами и кредиторами - кредитовое сальдо | 80 |

| 99 | Прибыли и убытки | 9 668 |

| 98-4 | Доходы будущих периодов | - |

| 94 | Недостачи и потери от порчи ценностей | - |

| 80 | Уставный каптал | 101 266 |

| 83 | Добавочный капитал | 230 |

| 66 | Расчеты по краткосрочным кредитам и займам | 80 862 |

Б Описание хозяйственных операций, состоящих в текущем месяце (суть операции и ее числовая мера в рублях, если не указана иная единица измерения) по вариантам

1. Приняты товары и тара, поступившие от поставщика. Согласно счетам склада:

а) стоимость товаров по покупным ценам - 4) 29 270;

б) НДС 20%;

в) стоимость тары—190;

г) расходы по доставке товаров - 4) 243;

2. Начислена наценка на поступившие товары - 30%.

Оплачены счета поставщиков с расчетного счета - ?

Приняты товары и тара, поступившие от поставщиков Согласно их счетам:

а) стоимость товаров по покупным цепам — 9 480;

б) НДС -20%;

и) стоимость тары — 40.

1) наценка 30 %

При приемке выявлена недостача товаров (недовложение поставщиком) на сумму по покупным ценам-900.

На основании актов о порче списаны товары, продажная цена которых - 200. Тортовая скидка на эти товары - 35.

Принято решение списать потери от порчи товаров в пределах нормы естественной убыли.

В кассу поступила торговая выручка 16 840

С материально ответственного лица списаны проданные товары - 16 840.

Из кассы выдана по ведомостям заработная плата за прошлый месяц - 460.

10. Сдана торговая выручка инкассаторам банка - 16 400.

11. Начислена амортизация основных фондов – 108

12. Начислено в пользу разных организаций по их счетам за различные работы и услуги – 355.

13. В кассу поступила торговая выручка - 4) 21 360;

14. Списаны с материально ответственных лиц проданные товары (те же суммы, что и в операции 15),

15. списана торговая выручка инкассаторам банка – 4) 20 860;

16. Из кассы выдан по ведомостям аванс в счет заработной платы за текущий месяц – 490.

17. Зачислена на расчетный счет торговая выручка – 4) 37 130;

18. Зачислены на расчетный счет платежи, поступившие от дебиторов по претензиям – 1 308.

19. Банком списаны с расчетного счета денежные средства в уплату:

а) разным организациям за работы и услуги – 338;

б) взносов на социальное страхование – 20;

в) Отчислений из дохода и налоговых удержаний из заработной платы, перечисляемых в государственный бюджет – 459.

20. Начислена заработная плата – 976.

21. Начислены премии по основным системам премирования – 98.

22. Начислены пособия по временной нетрудоспособности болевшим работникам – 12.

23. Удержаны из заработной платы налоги – 116.

24. Начислены взносы на социальное страхование в размере 38,8% суммы заработной платы и премии (операции 21 и 22).

25. В дополнение к проводкам по операциям 9 и 15 списана реализованная торговая скидка.

26. Для определения величины дохода предприятия списываются учтенные издержки обращения (кроме относящихся к остатку товаров на конец месяца).

27. Для обобщения данных о доходах, полученных в истекшем месяце, доход от продажи товаров, выявленный на счете «Реализация», списывается на счет «Доход».

Таблица 1

Журнал учета хозяйственных операций за отчетный период

| № | Содержание хозяйственной операции | Сумма (в руб.) | Корреспонденция счетов | |

| Д | К | |||

| 1 | 2 | 3 | 4 | |

| 1 | Приняты товары и тара, поступившие от поставщика. стоимость товаров по покупным ценам | 29270 | 41-2 | 60 |

| 2 | НДС -20%; | 5854 | 68 | 60 |

| 3 | стоимость тары | 190 | 41-3 | 60 |

| 4 | расходы по доставке товаров | 243 | 44 | 60 |

| 5 | Начислена наценка на поступившие товары | 8781 | 41-2 | 42 |

| 6 | Оплачены счета поставщиков с расчетного счета | 35557 | 60 | 51 |

| 7 | Приняты товары и тара, поступившие от поставщика.стоимость товаров по покупным ценам | 9480 | 41-2 | 60 |

| 8 | НДС -20%; | 1896 | 68 | 60 |

| 9 | стоимость тары | 40 | 41-3 | 60 |

| 10 | Начислена наценка на поступившие товары | 2844 | 41-2 | 42 |

| 11 | При приемке выявлена недостача товаров (недовложение поставщиком) на сумму по покупным ценам | 900 | 94 | 76 |

| 12 | На основании актов о порче списаны товары | 200 | 94 | 41-2 |

| 13 | Тортовая скидка на эти товары | 35 | 94 | 42 |

| 14 | В кассу поступила торговая выручка | 16840 | 50 | 90 |

| 15 | Списаны с материально ответственных лиц проданные товары | 16840 | 90 | 41-2 |

| 16 | Из кассы выдана по ведомостям заработная плата за прошлый месяц | 460 | 70 | 50 |

| 17 | Сдана торговая выручка инкассаторам банка | 16400 | 57 | 50 |

| 18 | Начислена амортизация основных фондов | 108 | 02 | 01 |

| 19 | Начислено в пользу разных организаций по их счетам за различные работы и услуги | 355 | 76 | 99 |

| 20 | В кассу поступила торговая выручка | 21360 | 50 | 90 |

| 21 | Списаны с материально ответственных лиц проданные товары | 20860 | 90 | 41-2 |

| 22 | Сдана торговая выручка инкассаторам банка | 20860 | 57 | 50 |

| 23 | Из кассы выдан по ведомостям аванс в счет заработной платы за текущий месяц | 490 | 70 | 50 |

| 24 | Зачислена на расчетный счет торговая выручка | 37130 | 51 | 90 |

| 25 | Зачислены на расчетный счет платежи, поступившие от дебиторов по претензиям | 1308 | 51 | 76 |

| 26 | Банком списаны с расчетного счета денежные средства в уплату: а) разным организациям за работы и услуги | 388 | 76 | 51 |

| 27 | б) взносов на социальное страхование | 20 | 69 | 51 |

| 28 | в) Отчислений из дохода и налоговых удержаний из заработной платы, перечисляемых в государственный бюджет | 459 | 68 | 51 |

| 29 | Начислена заработная плата | 976 | 44 | 70 |

| 30 | Начислены премии по основным системам премирования | 98 | 44 | 70 |

| 31 | Начислены пособия по временной нетрудоспособности болевшим работникам | 12 | 69 | 70 |

| 32 | Удержаны из заработной платы налоги | 116 | 70 | 68 |

| 33 | Начислены взносы на социальное страхование в размере 38,8% суммы заработной платы и премии | 43 | 70 | 69 |

| 34 | Списана реализованная торговая скидка | 11310 | 42 | 90 |

| 35 | Для определения величины дохода предприятия списываются учтенные издержки обращения (кроме относящихся к остатку товаров на конец месяца). | 1317 | 90 | 44 |

| 36 | Для обобщения данных о доходах, полученных в истекшем месяце, доход от продажи товаров, выявленный на счете «Реализация», списывается на счет «Доход». | 10493 | 90 | 99 |

| Итого по журналу | 310663 | Х | Х | |

Таблица 2

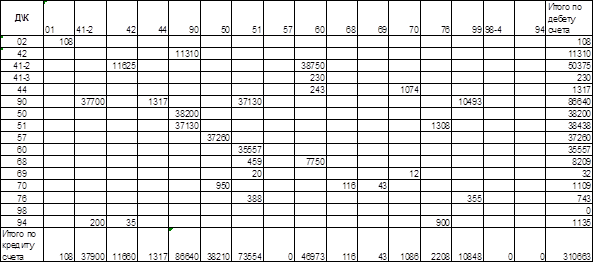

Шахматная ведомость учета хозяйственных операций за текущий месяц

Таблица 3

Расчет реализованной торговой скидки

| Показатель | Сумма |

| 1. торговая скидка, руб. (42): | |

| А) на начало месяца | 6580 |

| Б) оборот за месяц по дебету | 11310 |

| В) оборот за месяц по кредиту | 11660 |

| Г) предварительное сальдо на конец месяца (1а + 1б - 1в) | 6230 |

| 2. Товары, руб.: | |

| А) реализовано за месяц | 37900 |

| Б) остаток на конец месяца | 101065 |

| В) итого (2а + 2б) | 138965 |

| 3. Средний уровень торговой скидки, № (вычисляется по данным строк 1г и 2в) | 0,045 |

| 4. реализованная торговая скидка, руб. (вычисляется по данным строк 2а и 3) | 1705,5 |

Таблица 4

Расчет издержек обращения на остаток товаров и подлежащих списанию

| Показатель | Сумма |

| 1. Транспортные расходы, руб.: | |

| А) Остаток товаров на начало месяца (сальдо счета 44) | 570 |

| Б) за месяц (из записей по дебету счета 44) | 1317 |

| В) итого (строки 1а + 1б) | 1887 |

| 2. Товары (розничная стоимость), руб.: | |

| А) реализовано за месяц | 37900 |

| Б) остаток на конец месяца | 101065 |

| В) итого (строки 2а + 2б) | 138965 |

| 3. Средний уровень транспортных расходов, % (вычисляется по данным строк 1в и 2в) | 0,014 |

| 4. транспортные расходы на остаток товаров на конец месяца, руб. (вычисляются по данным строк 2б и 3) | 1414,91 |

| 5. общая сумма всех издержек за месяц (разность между оборотом по дебету счета 44 и записями по кредиту того же счета, если они есть), руб. | 0 |

| 6. издержки подлежащие списанию, руб.: | |

| А) всего (строки 1а + 5 – 4) | 844,91 |

Таблица 5

Оборотная ведомость по счетам синтетического учета

| Счета – шифр и наименование | Остаток на начало месяца | Обороты за месяц | Остатки на конец месяца | |||

| Д | К | Д | К | Д | К | |

| 01 | 10200 | 108 | 10092 | |||

| 02 | 2470 | 108 | 2362 | |||

| 10-9 | 690 | - | - | 690 | ||

| 13 | 11960 | - | - | 11960 | ||

| 41-2 | 88590 | 50375 | 37900 | 101065 | ||

| 41-3 | 300 | 230 | 530 | |||

| 42 | 6580 | 11310 | 11660 | 6230 | ||

| 44 | 570 | 1317 | 1317 | 570 | - | |

| 90 | - | 86640 | 86640 | - | - | |

| 50 | 60 | 38200 | 38210 | 50 | ||

| 51 | 102440 | 38438 | 73554 | 67324 | ||

| 57 | 1820 | 37260 | 39080 | |||

| 60 | 3760 | 35557 | 46973 | 15176 | ||

| 68 | 40 | 8209 | 116 | 8133 | ||

| 69 | 26 | 32 | 43 | 15 | ||

| 70 | 460 | 1109 | 1086 | 437 | ||

| 76 | 80 | 720 | 743 | 2208 | 2105 | |

| 99 | 9668 | 10848 | 20516 | |||

| 98-4 | - | - | - | |||

| 94 | - | 1135 | 1135 | |||

| 80 | 101266 | 101266 | ||||

| 83 | 230 | 230 | ||||

| 66 | 80862 | 80862 | ||||

| ИТОГО | 211396 | 211396 | 310663 | 310663 | 234914 | 234914 |

1. Бухгалтерский учет: Учеб.пособие.-4-е изд., перераб. И доп.- М.: ИНФРА-М, 2002- 635с.

2. Делопроизводство в бухгалтерии-4-е изд., испр. И доп.- М.: ИНФРА-М,2001-172с. (Библиотека журнала «Досье бухгалтера» ).

3. Ивашкевич В.Б. Бухгалтерский учет: учеб для вузов. – М.: ЭкономистЪ, 2003г.-618с.

4. Камышанов П.И., Камышанов А.П., Камышанова Л.И., Практическое пособие по бухгалтерскому учету.- М., Элиста.: АПП «Джонгар», 2000г.-600с.

5. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 3-е изд., перераб. И доп. – М.: Инфра-М, 2000.-635с.

6. Налоговый кодекс Российской Федерации (по состоянию на 15.10.03г.

7. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению (утвержден приказом Минфина РФ от 31.10.2000г. №94н).

8. Реформа бухгалтерского учета: Все 18 положений по бухгалтерскому учету: РИПЭЛ плюс,2003г.

9. Федеральный закон «О бухгалтерском учете» от 21.11.96 №129-ФЗ

[1] Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 3-е изд., перераб. И доп. – М.: Инфра-М, 2000.-540с.

[2] Реформа бухгалтерского учета: Все 18 положений по бухгалтерскому учету: РИПЭЛ плюс,2003г.

[3] Делопроизводство в бухгалтерии-4-е изд., испр. И доп.- М.: ИНФРА-М,2001-38с. (Библиотека журнала «Досье бухгалтера» ).

[4] Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 3-е изд., перераб. И доп. – М.: Инфра-М, 2000.- 541с.

[5] Реформа бухгалтерского учета: Все 18 положений по бухгалтерскому учету: РИПЭЛ плюс,2003г.

[6] Делопроизводство в бухгалтерии-4-е изд., испр. И доп.- М.: ИНФРА-М,2001-39с. (Библиотека журнала «Досье бухгалтера» ).

[7] Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – 3-е изд., перераб. И доп. – М.: Инфра-М, 2000.-543с.

[8] Ивашкевич В.Б. Бухгалтерский учет: учеб для вузов. – М.: ЭкономистЪ, 2003г.- 410с.

[9] Ивашкевич В.Б. Бухгалтерский учет: учеб для вузов. – М.: ЭкономистЪ, 2003г.-413с.