| Скачать .docx |

Реферат: Анализ финансовых результатов предприятия ОАО Газ – Сервис

Государственный комитет Российской Федерации

по строительству и жилищно – коммунальному комплексу

Региональный колледж экономики и предпринимательства

Специальность Экономка, бухгалтерский

учет и контроль 0601

АНАЛИЗ

ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

РАСЧЕТНО – ПОЯСНИТЕЛЬНАЯ ЗАПИСКА

К КУРСОВОМУ ПРОЕКТУ ПО АФХД

Разработала проект: студентка гр. Эу – 31 Степанова Т.В.

Руководитель проекта: Сыртланова Л.Д.

2002

Содержание:

Введение.

Характеристика предприятия.

1. Анализ финансовых результатов.

1.1 Анализ балансовой прибыли.

1.2 Анализ прибыли от реализации.

1.3 Анализ прибыли от прочей реализации и внереализационных операций.

1.4 Анализ рентабельности имущества и продукции.

2. Анализ финансового состояния предприятия.

2.1 Анализ структуры и динамики имущества.

2.2 Анализ структуры и динамики источников средств.

2.3 Анализ соотношения собственных и заемных средств.

2.4 Анализ обеспеченности собственными объемами и приравненными к ним средствами.

2.5 Анализ финансовой устойчивости.

2.6 Анализ финансовой устойчивости по запасам и затратам.

2.7 Анализ платежеспособности.

2.8 Анализ деловой активности.

2.9 Анализ производственного потенциала.

2.10 Анализ состояния дебиторской и кредиторской задолженности.

2.11 Анализ рыночной устойчивости.

2.12 Заключительный анализ финансового состояния.

Введение.

1. В рыночных условиях залогом выживаемости и основой стабильного положения предприятия служит его финансовая устойчивость. Она отражает такое состояние финансовых ресурсов, при котором предприятие, свободно маневрирует денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

2. Для оценки финансовой устойчивости предприятию необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых результатов.

3. Уход общества из системы плановой экономики и вступления в рыночные отношения коренным образом изменили функционирования предприятия. Предприятия, для того чтобы выжить, должны проявить инициативу, предприимчивость и бережливость с тем, чтобы повысить эффективность производства. В противном случае они могут оказаться на грани банкротства.

4. Цель финансового анализа – оценка прошлой деятельности и положения предприятия на данный момент, а также оценка будущего потенциала предприятия.

5. Цель анализа состоит не только и не столько в том, чтобы установить и оценить финансовое состояние предприятия, но также и в том, чтобы постоянно проводить работу, направлена на его улучшение. Анализ финансового состояния показывает по каким конкретно направлениям надо вести эту работу. В соответствие с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности.

6. Финансовое назначение предприятия характеризует размещение использования средств предприятия. Проявляется финансовое состояние в платежеспособности предприятия, в способности вовремя удовлетворять платежные требования поставщиков техников и материалов в соответствии с хозяйственным договорами, возвращать кредиты, выплачивать заработную плату работникам и служащим, вносить платежи в бюджет.

7. Для предприятия важное значение имеет распределение прибыли на част, отчисляемую в государственный и местный бюджет, и на часть прибыли, остающейся в распоряжении предприятия.

8. Задачами экономического анализа финансового состояния является: объективная оценка использования финансовых ресурсов на предприятии, выявление внутрихозяйственных резервов укрепления финансового положения, а также улучшение отношений между предприятием и внешними финансовыми, кредитными органами и другие.

Целью моей курсовой работы является анализ финансового состояния и анализ финансовых результатов предприятия ОАО «Газ – Сервис» филиал «Туймазыгаз» оценить прошлую деятельность и сравнить с данным периодом, а также выявить перспективы развития и разработать меры по улучшению финансовой устойчивости предприятия на отечественном и мировом рынках. Предприятие должно создать программу по улучшению качества продукции, рынка сбыта, работа с конкурентами и уменьшению себестоимости ТРУ.

Характеристика предприятия.

Структура предприятия ОАО «Газ – Сервис» состоит из двадцати пяти участков:

1 участок – административно – управленческий персонал

2 участок – общехозяйственный персонал

3 участок – столовая

4 участок - автотранспорт

5 участок – проектно – монтажная служба

6 участок – участок капитального ремонта

7 участок – механическая мастерская

8 участок – с РГ и ДГ

9 участок – ПМЗ

10 участок – СПГ и ПП

11 участок – НДС

12 участок – подсобное хозяйство

13 участок – ВДГО

14 участок – ГНС

15 участок – серафимовский участок

16 участок – Нижне – троицкий участок

17 участок – Буздякский участок

18 участок – Кандринский участок

19 участок – Шаранский участок

21 участок – медпункт

22 участок – Буздякский участок, село

23 участок – Субханкуловский участок

24 участок – монтаж газобалоновых установок

25 участок – лаборатория.

Общая численность рабочих на предприятии составляет 520 человек. 10 декабря 1958 г. распоряжением №1390 «Совета народного хозяйства» Башкирского экономического и административного района был организован трест «Тумазпрайгаз». Трест был организован во исполнении постановления Совета министров РСФСР №1071 от 12 сентября 1958 года, с целью упорядочивания газификации и обеспечение безопасной эксплуатации газового хозяйства.

В 1959 году в основном, задачи организационного характера были решены. В январе 1964 году было принято на профилактическое обслуживание газовое хозяйство (п. Кандры, в январе 1971 года было принято на профилактическое обслуживание газовое хозяйство Нижне – Трицкое).

В 1966 году своими силами было построено здание производственной базы Кандринской газовой службы , на следующий год была построена производственная база «Серафимовская газовая служба».

В 1974 году были введены в эксплуатацию новое административное здание треста и закрытое помещение на 18 автомашин и ремонтные мастерские.

В 1977 году также были построены новые складские помещения, бытовки, мастерская для ревизии и ремонта редукционных головок пожземных емкостных установок снижения газа.

Много сил было вложено для нормальной работы и обеспечения безопасности при наполнении сжиженым газом, балонов на газонакопительной станции.

Цели и виды деятельности общества.

Основной целью общества является надежное и безаварийное газоснабжение потребителей и получение прибыли обеспечивающее создание здоровых и безопасных условий труда и социальную защиту работников общества.

Основными видами деятельности общества являются:

- бесперебойная поставка газа потребителем в соответствии с договорами и оперативное управление газораспределительными системами;

- реализация сетевого газа потребителем РБ;

- хранение, транспортировка и реализация сниженного газа потребителем включая заправку автотранспорта;

- транспортировка сетевого газа потребителем по газопроводам, принадлежащим обществу;

- изготовление газопроводных труб и так далее.

Финансовая и производственная деятельность общества заключается в соответствии с заключенными договорами. Реализация газа и услуг производится по ценам установленным Правительством РФ РБ и обществом.

Общество вправе осуществить любые виды деятельности и предусмотренные настоящим уставом и не запрещенные законодательством РФ и РБ и договорами на выполнение.

Отдельные виды деятельности могут осуществляться обществом только после получения в установленном порядке специального разрешения – лицензии.

Общество обеспечивает проведение мероприятий по мобилизационной подготовке и гражданской обороне в соответствии с законодательством РФ и РБ и договорами не выполнение мероприятий по мобилизационной подготовке и гражданской обороне.

В соответствии с действующим законодательством общество осуществляет мероприятия по обязательному социальному и медицинскому страхованию своих работников, обеспечивает им безопасные условия, требования и несет ответственность в установленном законодательством порядке за ущерб причинений их здоровью, при исполнении ими своих трудовых обязанностей.

Общество самостоятельно устанавливает для своих работников дополнительные отпуска, сокращенный рабочий день и льготы.

1. Анализ финансовых результатов деятельности предприятия.

1.1 Анализ балансовой прибыли.

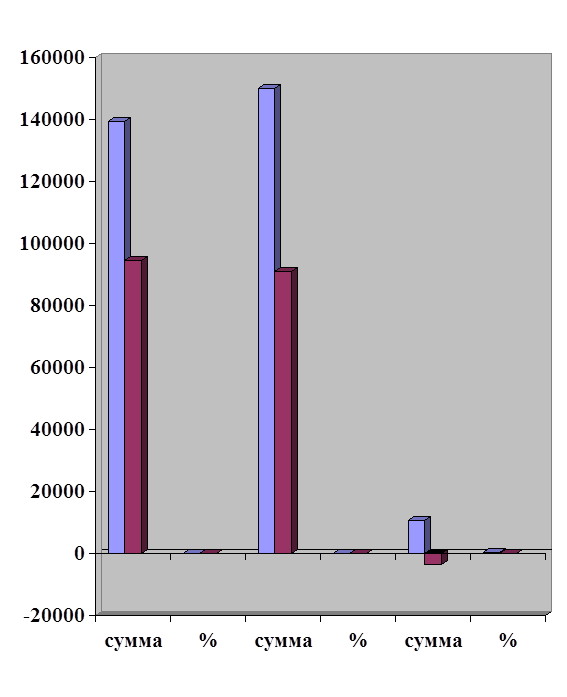

Таблица №1

Показатели |

Предыдущий год |

Отчетный год |

изменения |

|||

| в сумме |

% |

в сумме |

% |

в сумме |

% |

|

| 1.Выручка от реализации продукции, работ, услуг. (без НДС) 2. себестоимость продукции 3.Прибыль от реализации продукции 4.Результат от прочей реализации 5. Сальдо доходов и расходов от внереализационных операций 6.Балансовая прибыль 7.Чистая прибыль, остающаяся в распоряжении предприятия 8.Удельный вес прибыли от реализации 9.Затраты на 1 руб. реализации |

818 613 205 - 23 22 204 60 -- 0,75 |

100,5 - 11,27 10,78 100 1,005 |

770 684 86 - 9 -- 77 - 12 4,02 |

98,28 1,72 -- 100 0,98 |

- 48 + 71 - 119 - 14 + 22 - 127 - 48 +3,27 |

-2,22 - 9,55 10,78 - 0,025 |

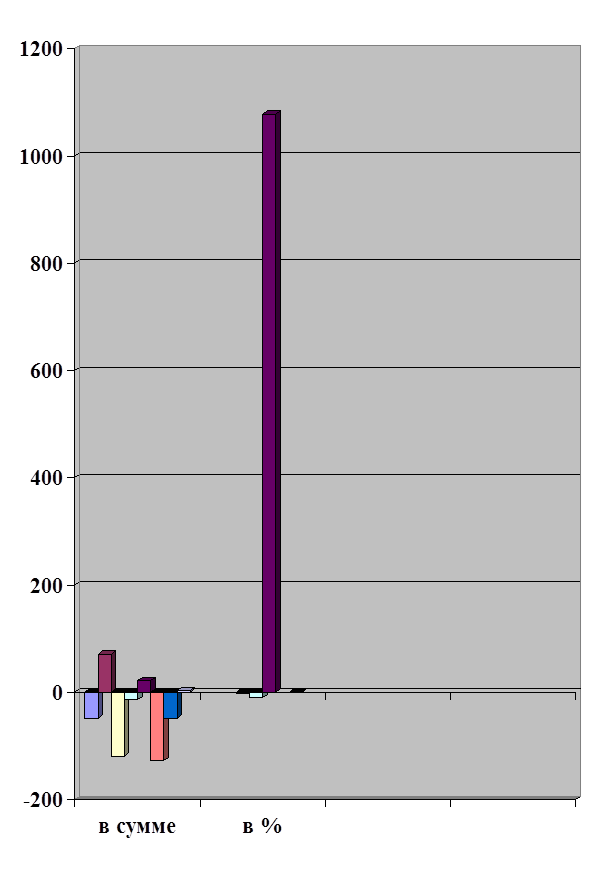

Вывод: Балансовая прибыль составляет из прибыли от реализации реализованной прибыли от внерелизационных операций и прибыли от прочих операций. Выручка от реализации в предыдущем году составляет 818 тысяч рублей, а в отчетном году 770 тысяч рублей.

Прибыль от реализации продукции за предыдущий год составляет 205 тысяч рублей, а в отчетном году прибыль составляет в размере 86 тысяч рублей, при уменьшении на 119 тысяч рублей удельный вес уменьшается на 2,22 %.

Результата внереализационных операций в отчетном году нет. Результат от прочей реализации на отчетный год составляет убыток на 9 тысяч рублей, но на начальный год он уменьшается на 14 тысяч рублей.

Предприятию следует разработать мероприятия по увеличению прибыли от прочих операций и внереализационных операций.

1.2 Анализ прибыли от реализации.

Таблица №2

| № |

Показатели |

Предыдущий |

Фактический |

Отчетный |

| 1 2 3 |

Выручка от реализации без НДС Полная себестоимость Финансовый результат + прибыль - убыток |

818 613 205 |

772 574,01 198 |

770 684 86 |

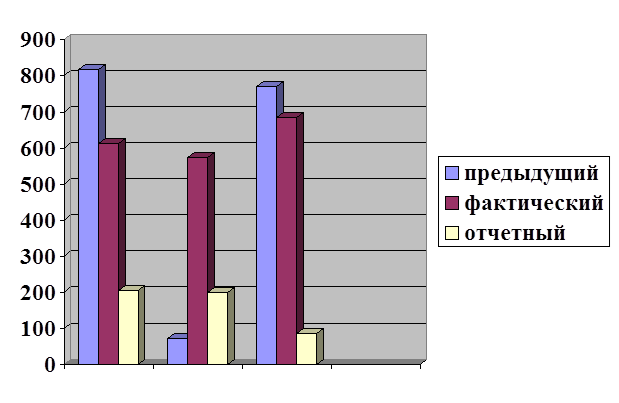

Вывод: Прибыль от реализации в отчетном году уменьшается на 119 тысяч рублей, за счет влияния следующих факторов:

1) за счет изменения V реализации, оно уменьшалось на – 11,5 тысяч рублей

2) за счет изменения структуры и ассортимента продукции она увеличилась на 4,5 тысяч рублей

3) за счет увеличения себестоимости, она уменьшалась на 11 тысяч рублей

4) за счет изменения цены, она уменьшалась на 2 тысячи рублей.

Предприятию необходимо разработать мероприятия по увеличению прибыли и V реализации, от цены, от себестоимости.

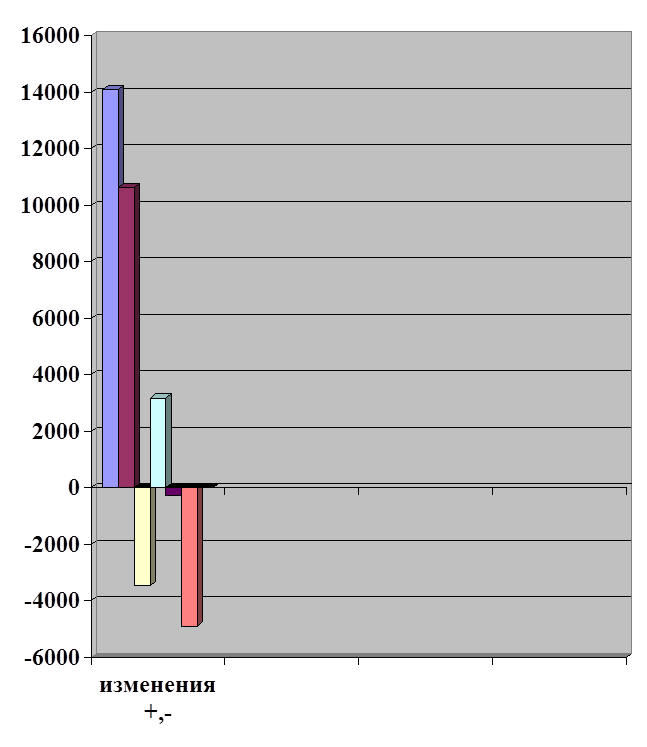

1.3 Анализ прибыли от прочей реализации и внереализационных операций.

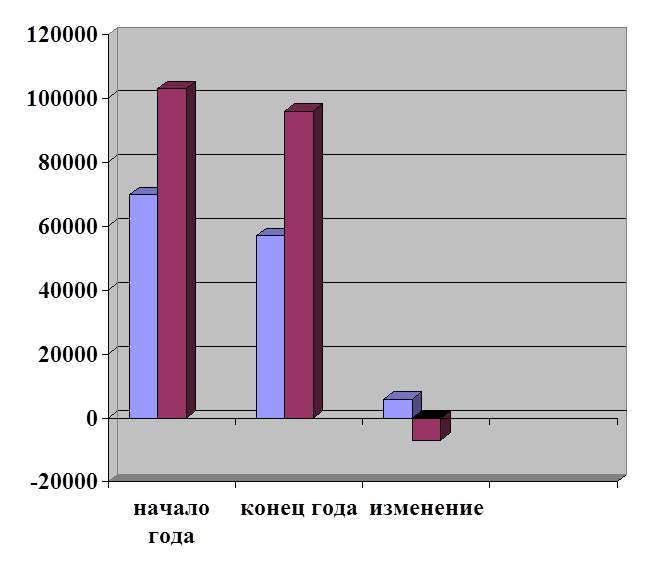

Таблица №3

| Показатели |

На начало года |

На конец года |

Изменение |

| 1.Операционные доходы 2.Операционные расходы 3.прибыль (убыток) от прочей реализации 4.Внереализационные доходы 5.Внереализационные расходы 6.Прибыль (убыток) от внереализационных операций |

14 37 - 23 23 1 22 |

4 13 - 9 -- -- -- |

- 10 - 24 - 14 - 23 - 1 - 22 |

Вывод: Прибыль от прочей реализации – это доходы полученные от реализации основных средств, нематериальных активов, материалов и иного имущества. Доходы на расходы по этим операциям на начало года составляют убыток – 23 тысячи рублей, а конец года – 9 тысяч рублей. Операционные расходы на начало года 37 тысяч рублей, а к концу года они составили 13 тысяч рублей.

Прибыль от внереализованных операций – это внереализационные доходы уменьшенные на внереализационные расходы. Внереализационные доходы на начало года составляют 23 тысячи рублей. Внереализационные расходы неизменяемы 1 тысяча рублей. От внереализационных операций предприятия получено прибыли: на начало года 22 тысячи рублей, на конец года внереализационных операций нет.

1.4 Анализ рентабельности имущества и продукции. Таблица №4

| № |

Показатели |

Предыдущий год |

За отчетный год |

Отклонения |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. |

Прибыль от реализации продукции Балансовая прибыль Чистая прибыль Выручка от реализации Собственные средства Основные средства Запасы и затраты Стоимость имущества Доходы по ценным бумагам и от долевого участия Финансовые вложения Коэффициент рентабельности всего капитала А) К1 Б) К2 В) К3 Коэффициент рентабельности собственных средств А) К1 Б) К2 В) К3 Коэффициент рентабельности производственных фондов А) К1 Б) К2 В) К3 Коэффициент рентабельности финансовых вложений Коэффициент рентабельности продаж А) К1 Б) К2 В) К3 |

205 204 60 818 130919 137152 2760 233859 --- --- 0,0009 0,009 0,0003 0,002 0,002 0,0004 0,0015 0,0014 0,0004 --- 0,25 0,25 0,07 |

86 77 - 12 770 145014 146576 6941 241017 --- --- 0,0004 0,0003 --- 0,0006 0,0005 --- 0,0006 0,0005 --- --- 0,1 0,1 |

- 119 - 127 - 48 - 48 + 14095 9424 4181 7158 --- --- - 0.005 - 0,006 - 0,0003 - 0,0014 - 0,0015 - 0,0004 - 0,0009 - 0,0008 - 0,0004 --- - 0,15 - 0,15 - 0,07 |

Вывод: Коэффициент рентабельности незначителен, но наблюдаю изменение в отчетном году, предприятие сработало менее эффективно, чем в предыдущем году.

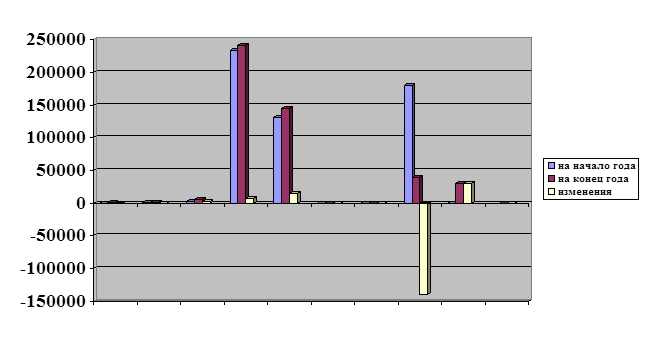

2. Анализ финансового состояния предприятия.

2.1 Анализ структуры и динамики имущества.

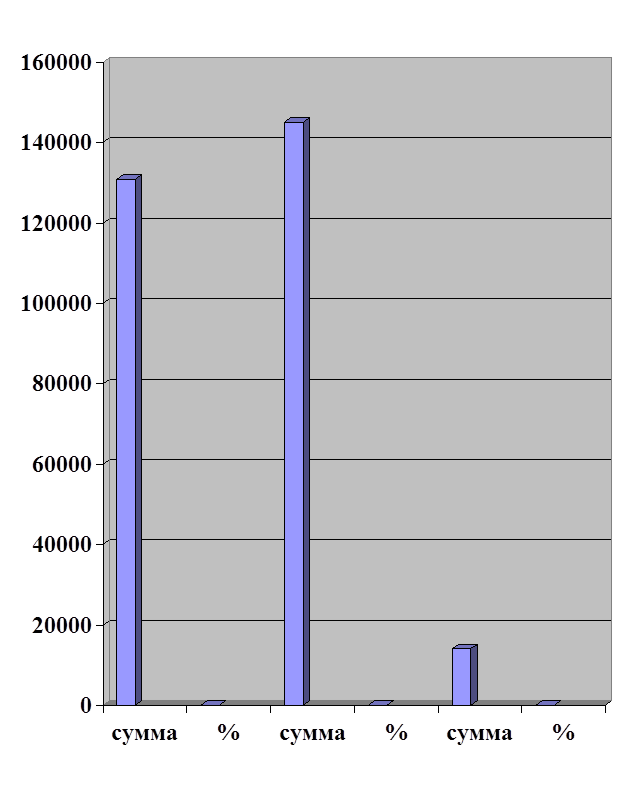

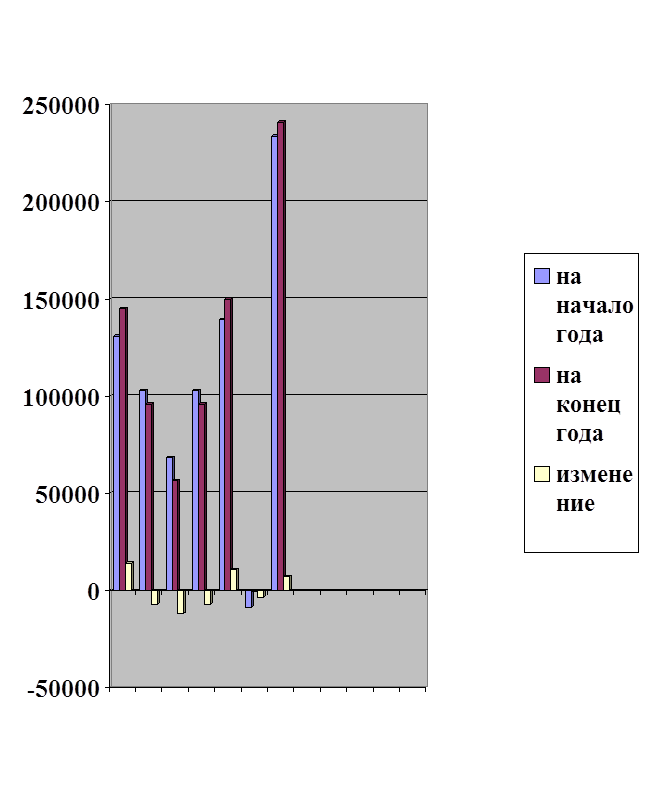

Таблица №5

| Показатели |

№ строки |

На начало года |

На конец года |

Изменение |

|||

| В сумме т.р. |

В % |

В сумме т.р. |

В % |

В сумме т.р. |

В % |

||

| НМА Основные средства Незавершенное строительство Итого по разделуЗапасы НДСДебиторская задолженность Дебиторская задолженность Денежные средства Итого по разделу

Валюта бал. |

110 120 130 190 210 220 230 240 260 290 300 |

199 137152 1994 139345 2760 22725 37424 30918 687 94514 233859 |

0,08 58,64 0,85 59,6 1,18 9,71 16 13,22 0,29 40,4 100 |

200 146576 3213 149989 6941 25245 27011 29497 2334 91028 241017 |

0,08 60,81 1,33 62,22 2,87 10,5 11,2 12,24 0,97 37,78 100 |

+1 +9424 +1219 +10644 +4181 +2520 -10413 -1421 +1647 -3486 7158 |

+0 +2,17 +0,48 2,65 +1,69 0,79 - 4,8 -0,98 0,68 -2,62 |

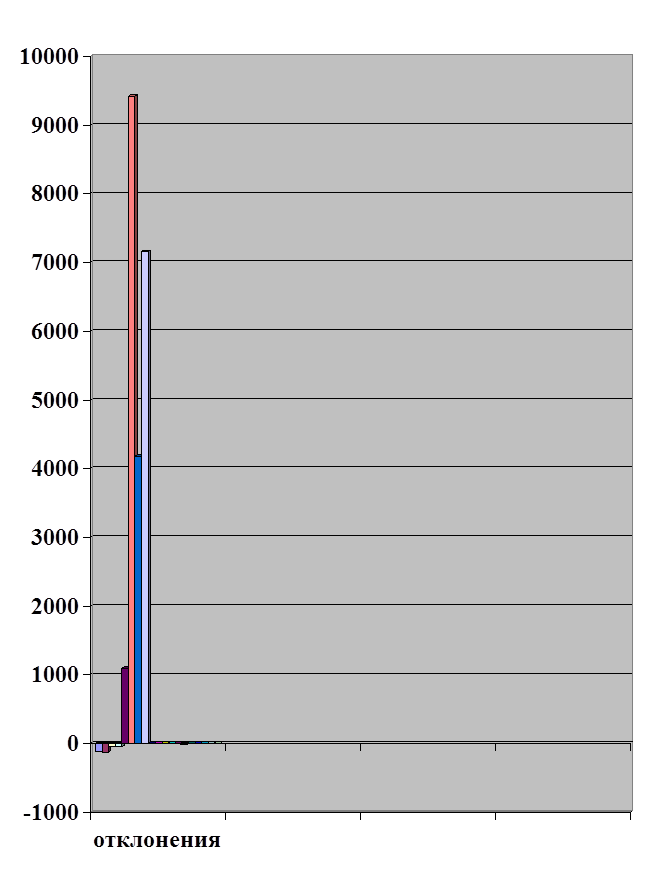

Вывод: Общая стоимость имущества на конец года увеличилась на 7158 тысяч рублей, в том числе имобилизованные активы увеличились на 10644 тысячи рублей, удельный вес их повысился на 2,65%, мобильные активы уменьшились на 3486 тысячи рублей, удельный вес понизился на 2,62%.

Среди имобилизированных активов отмечено увеличение нематериальных активов на 1 тысячу рублей и увеличение основных средств на 9424 тысячи рублей, незавершенное строительство увеличилось на 1219 тысяч рублей, удельный вес повысился на 0,48%, следующие предприятия были завершены и сданы объекты.

Среди мобильных актов отмечается увеличение производственных запасов на 4181 тысяч рублей, удельный вес их повысился на 1,69%, НДС увеличился на 2520 тысяч рублей, дебиторская задолженность уменьшилась на 10413 тысяч рублей. К концу года уменьшилась сумма дебиторской задолженности на 0,98%, что свидетельствует об улучшении финансовой ситуации на предприятии. Денежные средства увеличились, что является положительным фактором.

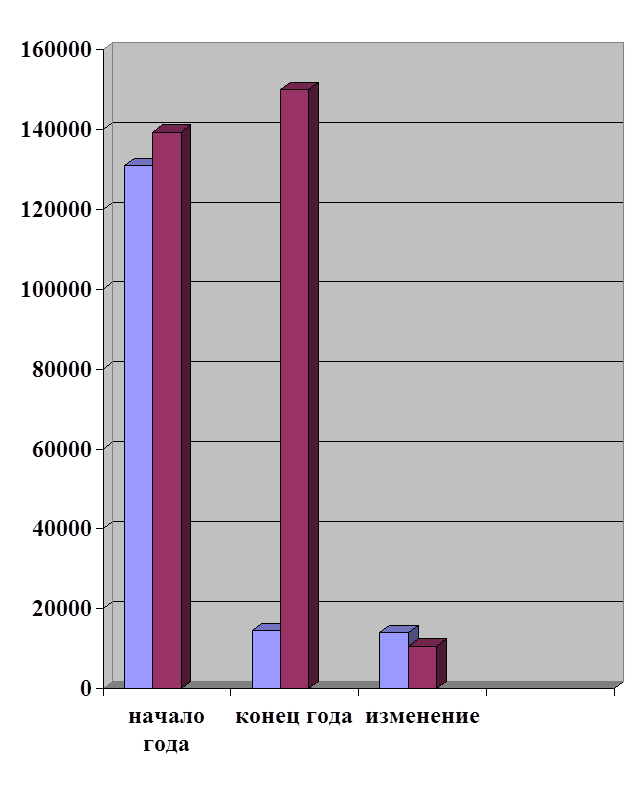

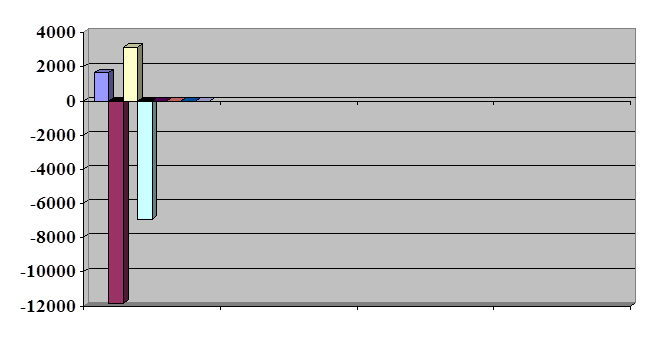

2.2 Анализ структуры и динамики источников средств.

Таблица №6

| Показатели |

На начало года |

На конец года |

Изменения |

|||

| сумма |

% |

сумма |

% |

Сумма |

% |

|

| 1. Уставной капитал 2. Добавочный капитал 3. Резервный капитал 4. Фонды 5. Нераспределенная прибыль 6. Другие источники Итого источников собственных средств 7. Долгосрочные кредиты и займы 8.Кракоср. кредиты и займы 9.Краткоср. задолженность 10.Авансы полученные 11 Общая сумма заемных средств 12 Другие источники 13 Валюта баланса 14 Коэффициент независимости 15 Удельный вес заемных средств, % 16 Удельный вес основных средств, % |

274 136344 --- 3159 - 8858 130919 --- --- 102940 --- 102940 --- 233859 1,27 44,02 58,65 |

0,12 58,30 1,35 - 3,79 55,98 44,02 44,02 100 |

274 142914 --- 3159 - 1333 145014 --- --- 96003 --- 96003 --- 241017 1,51 39,83 60,82 |

0,11 59,30 1,31 0,55 60,17 39,83 39,83 100 |

0 +6570 0 +7525 14095 - 6937 6937 + 7158 +0,24 + 2,17 |

- 0,01 +1 - 0,04 +3,24 +4,19 - 4,19 - 4,19 0 |

Вывод: Общая стоимость средств увеличилась на 7158 тысяч рублей, в том числе увеличились собственные средства на 6570 тысяч рублей, удельный вес их увеличился на 1%.

Источники собственных средств увеличились на 14095 тысяч рублей, удельный вес их составил 4,19%. Понизилась кредиторская задолженность на 6937 тысяч рублей, удельный вес уменьшился на 4,19%. Среди собственных средств наблюдается увеличение добавочного капитала на 6570 тысяч рублей, удельный вес уменьшился на 1%, фонды остались неизменными, а их удельный вес меньше на 0,04%, нереспределенная прибыль увеличилась на 7525 тысяч рублей, удельный вес их составил +3,24%, что свидетельствует о падении деловой активности предприятия.

Заемные средства уменьшились на 693, удельный вес их понизился на 4,19%.

Коэффициент незавершенности на начало года 1,27 тысяч рублей на конец года увеличился на 1,51, что свидетельствует о финансовой независимости предприятия. Удельный вес заемных средств уменьшился на 4,19, удельный вес основных средств увеличился на 2,17%.

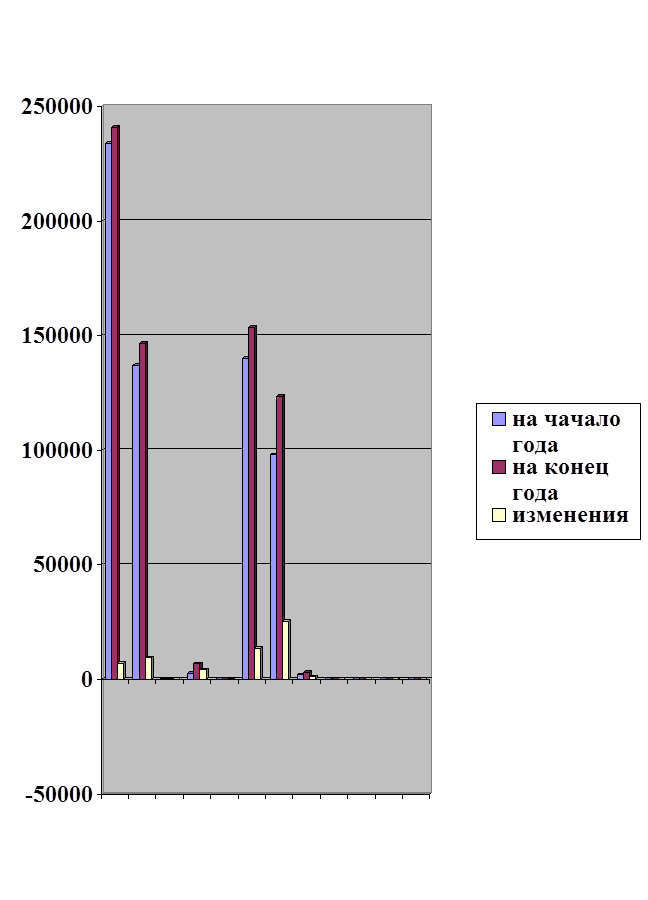

2.4 Анализ обеспеченности собственными средствами и приравненными к ним средствами

Таблица №8

| Показатели |

На начало года |

На конец года |

Изменение |

| 1 Уставный капитал 2 Добавочный капитал 3 Резервный капитал 4 Фонд социальной сферы 5 Фонд накопления 6 Фонд потребления 7 Целевое финансирование 8 Нераспределенная прибыль Итого источников собственных средств Исключаются: 9 НМА 10 Основные средства 11 Незавершенное строительство 12 Доходные вложения 13 Долгосрочные финансовые вложения 14 Прочие внеоборотные активы Итого внеоборотные активы15 Собственные оборотные средства |

274 136344 --- 3159 --- --- --- - 8858 130919 199 137152 1994 --- --- --- 139345 - 8426 |

274 142914 --- 3159 --- --- --- - 1333 145014 200 146576 3213 --- --- --- 149989 - 4975 |

+0 +6570 --- +0 --- --- --- +7525 +4095 +1 +9424 +1219 --- --- --- +10644 - 3451 |

Вывод: Источники собственных средств увеличиваются на 14095 тысяч рублей, в том числе снизился на 7525 тысяч рублей непокрытый убыток.

Уставный капитал остался неизменным. Среди внеоборотных активов наблюдается увеличение нематериальных активов на 1 тысячу рублей, основные средства на 9424 тысячи рублей, прочие внеоборотные активы остались неизменными, повысилось незавершенное строительство на 1219 тысяч рублей.

Также наблюдается уменьшение собственных оборотных средств, что свидетельствует о финансовой устойчивости предприятия. Предприятию необходимо увеличить наличие собственных средств и уменьшить величину запасов и затрат.

2.5 Анализ финансовой устойчивости предприятия.

Таблица №9

| № п/п |

Показатели |

На начало года |

На конец года |

Отклонения +.- |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. |

Собственные средства Сумма задолженности Дебиторская задолженность Долгосрочные заемные средства Стоимость имущества Коэффициент независимости Уд. вес заемных средств, % Соотн. собствен. И заемных средств Уд. вес дебиторской задолж., % Удельный вес собственных и долгосрочно – заемных средств % |

130919 102940 68342 --- 233859 1,27 44 1,27 29,2 56 |

145014 96003 56508 --- 241017 1,51 40 1,51 23,4 60 |

+14095 - 6937 - 11834 --- +7158 +0,24 -4 +0,25 5,8 +4 |

Вывод: Произошло уменьшение удельного веса собственных и заемных средств на 4%. Соотношение собственных и заемных средств на конец года составило 1,51, что больше с началом года. Это свидетельствует о повышении финансовой устойчивости предприятия. Удельный вес дебиторской задолженности уменьшилась на 5,8% и на конец года составила 23,4%.

2.6 Анализ финансовой устойчивости по запасами затратам.

Таблица №10

| № п/п |

Показатели |

На начало года |

На конец года |

Изменение +,- |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. |

Источники собственных средств Долгосрочные кредиты и займы Внеоборотные активы Наличие собственных оборотных средств Краткосрочные кредиты и займы Общая величина основных источников формирования запасов и затрат Общая величина запасов и затрат +,- собственных оборотных средств +,- общая величина основных источников формирования запасов и затрат Доля в формировании оборотных средств: - собственного капитала - заемного капитала Коэффициент маневренности Уровень обеспеченности оборотных средств собственными источниками финансирования,% |

130919 --- 139345 - 8426 --- -8526 2714 -11140 -5812 --- 108,91 --- --- |

145014 --- 149989 -4975 --- -4975 5890 -10865 -915 --- 105,46 --- --- |

+14095 --- +10644 -3451 --- -3451 +3176 -275 -4897 --- -3,45 --- --- |

Вывод: Анализируя изменения, произошедшие на предприятии к концу года, можно сделать следующие выводы:

- Произошло увеличение внеоборотных активов на 10644 тысяч рублей, что свидетельствует о их приобретании или росте за счет переоценки по действующим основным средствам.

- Краткосрочные кредиты и займы отсутствуют

- Общая величина запасов и затрат увеличилась на 3176 тысяч рублей. Доля формирования общего капитала во многом произошло из – за преобладания заемных капиталов.

2.7 Анализ платежеспособности.

Таблица №11

| № п/п |

Показатели |

Теоретическое значение |

На начало года |

На конец года |

Изменения +,- |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. |

Денежные средства Краткосрочные финансовые вложения Дебиторская задолженность Запасы и затраты Краткосрочные обязательства Коэф. абсолютной ликвидности Промеж. коэф. покрытия Общий коэф. покрытия Удельный вес запасов и затрат в сумме краткоср. обязательств, в % |

0,2-0,25 0,7-0,8 >1 |

687 --- 68342 2714 102940 0,007 0,30 0,92 0,03 |

2334 --- 56508 5860 96003 0,02 0,33 0,94 0,06 |

+1647 --- -11834 +3146 -6937 +0,013 +0,03 +0,02 +0,03 |

Вывод: Коэффициент абсолютной ликвидности меньше теоретического значения (0,2-0,25) составляет 0,02 это свидетельствует о невозможности покрытия краткосрочных обязательств денежными средствами и краткосрочными обязательствами.

В расчете на перспективу коэффициент покрытия увеличился на0,02. Запасы и затраты покрывают краткосрочные обязательства на 0,03%.

Промежуточный коэффициент покрытия краткосрочными обязательствами на коней года составил 0,33 и увеличился на 0,03 это свидетельствует, что он ниже теоретического значения (0,7-0,8).

2.8 Анализ деловой активности.

Таблица №12

| № п/п |

Показатели |

На начало года |

На конец года |

Изменения +,- |

| 1. 2. 3. 4. 5. 6. 7. 8. |

Выручка от реализации С/с реализованной продукции Запасы и затраты Стоимость имущества Собственные средства Общий коэф. оборачиваемости Оборачиваемость запасов - количество раз - в днях - экономический результат Оборач. собственных средств |

18 613 2714 233859 130919 0,002 0,23 180000 --- 0,006 |

770 684 5890 241017 145014 0,009 0,11 40000 29944,4 0,001 |

-648 +71 +3176 +7158 +14095 +0,007 -0,12 -140000 29944,4 -0,005 |

Вывод: Анализируется оборачиваемость оборотных средств на данном предприятии и используя различный коэффициент, которые могут дать характеристику на сколько эффективно предприятие исчисляет свои денежные средства, при этом период совершения полного цикла производства и обращения уменьшился, так как коэффициент увеличился на 0,007.

Оборачиваемость запасов в днях уменьшилась на 140000 дня, в результате чего произошло освобождение оборотных средств на 29944,4 тысяч рублей.

Деловая активность предприятия по сравнению с предыдущим периодом усилилась.

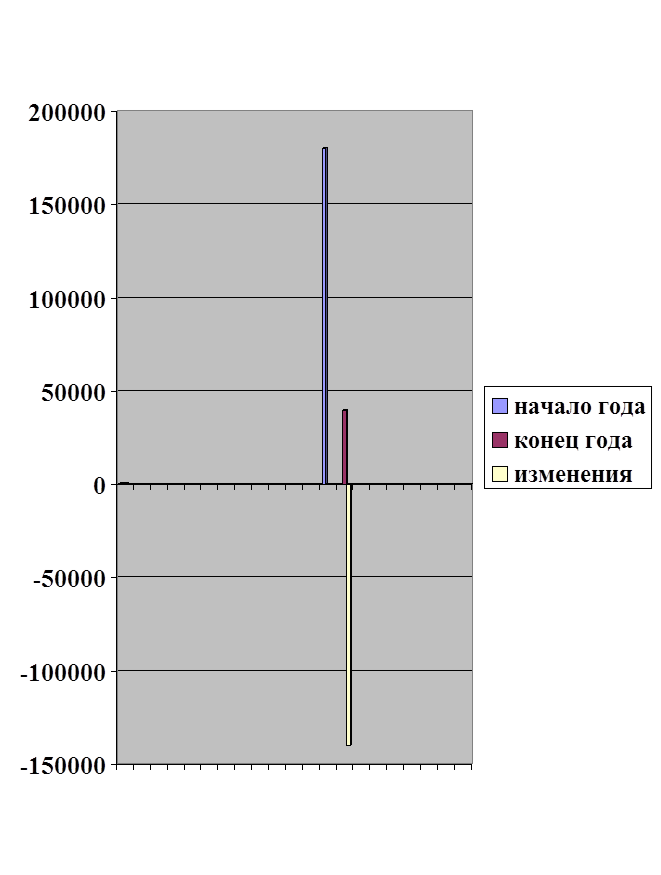

2.9 Анализ производительности потенциала

Таблица №13

| Показатели |

На начало года |

На конец года |

Изменения +,- |

| 1.Общая стоимость 2.Основные средства 3. НМА 4.Производственные запасы 5.Незавершенное производство 6.Итого производственные активы 7.Сумма износа основных средств 8.Сумма износа НМА 9.Сумма капитальных вложений 10.Сумма финансовых вложений 11.Удельн. вес пр – ных активов в ст – сти им - ва 12. Уд. вес основн средств в ст- сти им – ва 13.Коэффициент износа основных средств 14.Коэффициент износа НМА 15.Уд вес капитальных вложений 16.Соотношение капитальных вложений и финансовых вложений |

233859 137152 199 2618 142 140111 98123 --- 1994 --- 59,9 59 0,72 --- 0,85 --- |

241017 146576 200 6905 36 153717 123514 --- 3213 --- 63,8 61 0,84 --- 1,33 --- |

+7158 +9424 +1 +4287 -106 13606 25391 --- +1219 --- +3,9 2 -0,12 --- +0,48 --- |

Вывод: Общая стабильность имущества увеличилась на 7158 тысяч рублей из которых сумма 20764 тысяч рублей является суммой увеличения производственных активов производства, что свидетельствует о том, что на предприятии имеется значительный производственный потенциал. Сумма износа основных средств увеличилась на 25391 тысяч рублей.

Техническое состояние основных средств и нематериальных активов следует заметить, что предприятие обладает в основном производственным потенциалом изношенным. Коэффициент износа основных средств значительно увеличился на 0,12. В целом увеличение производственных активов положительно отражается на производственном потенциале, и сказывается на финансовом состоянии предприятия

Необходимо применять меры для обновления основных средств.

2.10 Анализ состояния дебиторской и кредиторской задолженности.

Таблица №14

| № п/п |

Дебиторская задолженность |

Начало года |

Конец года |

Изменение +,- |

№ п/п |

Кредиторская задолженность |

Начало года |

Конец года |

Изменение +,- |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. |

Покупатели и заказчики Векселя к получению Зад дочерних и зависим обществ Зад по взносам в уст капитал Авансы выданные Прочие дебиторы Итого

Превышение задолженности Расчетный баланс Сумма проср кредит задолж Уд вес проср задолж в общей сумме задолжен Уд вес дебит задолж в имущ-ве Уд вес деб задлж в общей сумме задолженности Уд вес задолж (в теч 12 месяцев)в общей сумме задолженности |

68342 --- ---- ---- --- 1432 69774 33166 102940 24504 35,1 29,22 53,64 44,31 |

56508 --- --- --- --- 460 56968 39035 36003 21614 37,9 23,44 38,71 42,28 |

-11834 --- --- --- --- -972 5869 -6937 -2890 4,6 -5,78 -14,93 -2,03 |

1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. |

Поставщики и подрядчики Векселя к уплате Задолженность по оплате труда По соц. страх и обеспечению Перед доч. и зависимыми общ Задолженность перед бюджетом Авансы полученные Прочие кредиторы Итого

Превыш.кредит. задолженности Расчетный баланс Сумма просроч. Задолженности Уд вес проср.задолж в общ. сум. задолж Уд вес кредит задолж в имуществе |

3733 --- 23 -80 83963 779 --- 14522 102940 --- 102940 --- --- 44,02 |

4254 --- 11 --- 79234 328 --- 12176 96003 --- 96003 --- --- 39,83 |

521 --- -12 -80 -4729 -451 --- -2346 -6937 --- -6937 --- --- -4,19 |

Вывод: Анализируя состояние дебиторской и кредиторской задолженности можно считать, что предприятие находится во временном улучшенном состоянии, так как кредиторская задолженность превышает дебиторскую на 5869 тысяч рублей, но при наступлении срока платежей предприятие может испытывать финансовое затруднение.

Положительным фактором является то, что произошло уменьшение кредиторской задолженности на конец года составляет 6937 тысяч рублей.

Происходит увеличение задолженности поставщиков и подрядчиков на 521 тысяч рублей, по социальному страхованию уменьшение на 80 тысяч рублей.

А среди дебиторской задолженности, мы видим уменьшение задолженности перед покупателями и заказчиками на 11834 тысяч рублей, прочие дебиторы на 972 тысяч рублей.

Удельный вес дебиторской задолженности (платежи более чем через 12 месяцев) в общей сумме задолженности уменьшились на 14, 93 тысяч рублей, также как и удельный вес задолженности (в течении 12 месяцев), в общей сумме задолженности которые составляют 2,03%, что является отрицательным фактором.

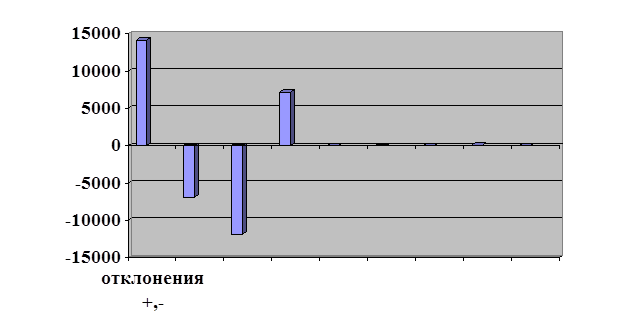

2.11 Анализ рыночной устойчивости предприятия.

Таблица №15

| № п/п |

Показатели |

На начало года |

На конец года |

Изменение +,- |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. 14. 15. |

Собственный капитал Сумма задолженности Дебиторская задолженность Краткосрочные заемные средства Долгосрочные заемные средства Общая сумма внеоборотных активов Собственный оборотный капитал Стоимость имущества Коэффициент зависимости Коэфф долгоср финансов независимости Коэфф текущей задолженности Коэфф покрытия долгов собст капитала Коэфф финансового левериджа Коэфф ликвидности собствен капитала Коэфф финансовой автономии |

130919 102940 68342 102940 --- 139345 -8426 233859 0,44 --- 0,44 1,27 0,79 --- 0,56 |

145014 96003 56511 96003 --- 149989 -4975 241017 0,39 --- 0,39 1,51 0,66 --- 0,60 |

14095 -6937 -11831 -6937 --- 10644 -3451 7158 -0,05 --- -0,05 0,24 -,13 --- 0,04 |

Вывод: Анализируя рыночную устойчивость предприятия можно сделать следующие выводы:

- Собственность капитала на конец года увеличилась на 130919 до 145014 тысяч рублей, что говорит о самостоятельности и независимости предприятия.

- Привлечение заемных средств способствует временному улучшению финансового состояния, при условии, что они незамораживаются на начало года было 102940 тысяч рублей к концу года они увеличились на 96003 тысячи рублей.

- Также увеличилась дебиторская задолженность на начало года 68342 тысячи рублей к концу года снизились на 56511 тысячи рублей, что говорит о временной неплатежеспособности

- Увеличение внеоборотных активов свидетельствует о их проибретении или росте за счет переоценки по действующим основным средствам.

- Средний коэффициент происходит уменьшение финансовой зависимости на 0,05; на 0,04 увеличивается коэффициент финансовой автономии; на 0,24 – коэффициент покрытия долгов собственного капитала.

2.13 Оценка структуры баланса.

Таблица №16

| № п/п |

Показатели |

На начало года |

На конец года |

Норматив коэффициент |

| 1. 2. 3. 4. |

Коэффициент текущей ликвидности Коэффициент обеспеченности собственными средствами Коэффициент восстановления платежеспособности Коэффициент утраты платежеспособности |

0,92 --- --- --- |

0,94 --- --- --- |

Не менее 2 Не менее 0,1 Не менее 1 Не менее 1 |

Вывод: На предприятии произошли следующие изменения:

- Коэффициент текущей ликвидности на начало и конец года соотносительно составляет 0,92 и 0,94, что не соответствует нормативному значению.

- Структура баланса считается неудовлетворительной.

2.14 Оценка вероятности банкротства.

Таблица №17

| № п/п |

Показатели |

На начало года |

На конец года |

Изменение |

|||

| Т.р. |

Уд вес % |

Т.р. |

Уд. вес % |

Т.р. |

Уд вес % |

||

| 1. 2. 3. |

Кредиторская задолженность всего В том числе: - просроченная - длительностью свыше 3 месяцев 500 минимальных размеров оплаты труда Превышение просроченной задолженности над критическим уровнем |

102940 --- --- 150 --- |

100 --- --- --- |

96003 --- --- 225 --- |

100 --- --- --- |

-6937 --- --- 75 --- |

--- --- --- |

Вывод: На данном предприятии вероятность банкротства можно сказать , что коэффициент задолженности уменьшилась на 6937 тысяч рублей как и длительность просроченной кредиторской задолженности, Оплаты труда нет.

2.15 Заключительная таблица по результатам финансового состояния.

Таблица №18

| № |

Показатели |

№ таблиц курсовработы |

На начало года |

На конец года |

Изменения +,- |

| 1. 2. 3. 4. 5. 6. 7. 8. 9. 10 11. 12 . 13. 14. 15. 16. 17. 18. 19. 20. 21. 22. 23. |

Объем реализованной продукции(работ, услуг) Затраты на 1 р. выпускаемой продукции (выполненных работ) Коэффициент финансирования Коэффициент инвестирования Уд вес пр- ных актов в им-ве, % Коэфф износа ОС и НМА Коэфф абсолютной ликвидности Промежут коэфф покрытия Общий коэфф покрытия Коэффициент независимости Коэффициент финансовой зависимости Коэффициент долгосрочной финансовой независимости Коэффициент текущей задолженности Коэффициент финансового риска Коэффициент маневренности Коэффициент оборачиваемости запасов: - в количество раз - - в днях Коэффициент оборачиваемости собственных средств Удельный вес дебиторской задолженности в имуществе, % Удельный вес просроченной дебиторской задолженности Удельный вес кредиторской задолженности в имуществе, % Удельный вес просроченной кредиторской задолженности в имуществе, % Балансовая прибыль, т.р. Коэффициент рентабельности - всего капитала - производственных финансов - продаж |

Т. 1.1 Т. 1.1 Т. 2.3 Т.2.3 Т.2.9 Т.2.9 Т.2.7 Т.2.7 Т.2.7 Т.2.11 Т.2.11 --- Т.2.11 Т.2.11 Т.2.6 Т.2.8 Т.2.8 Т.2.10 Т.2.10 Т.2.10 Т.2.10 Т.2.10 Т.1.1 Т.1.4 Т.1.4 Т.1.4 |

818 0,75 12,72 0,95 59,9 0,72 0,007 0,30 0,92 --- 0,44 --- 0,44 0,79 --- 0,23 180000 0,006 29,22 35,1 44,02 --- 204 0,0009 0,0009 0,0003 |

770 4,02 1,51 0,99 63,8 0,84 0,02 0,33 0,94 --- 0,39 --- 0,39 0,66 --- 0,11 40000 0,001 23,25 37,9 39,83 --- 77 0,0004 0,003 --- |

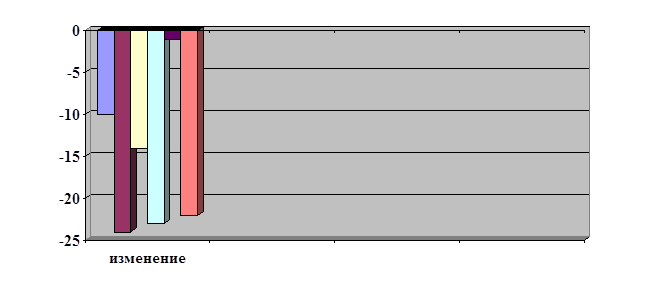

-48 3,27 -11,21 0,04 3,9 0,12 0,013 0,03 0,02 --- -0,05 --- -0,05 -0,13 --- -0,12 -140000 -0,005 -5,97 4,6 -4,19 --- -127 -0,005 -0,006 -0,0003 |

Вывод: По результатам финансового состояния объем реализованной продукции (работ, услуг) уменьшается на 48 тысяч рублей. Коэффициент текущей задолженности уменьшается на 0,05 так же как и коэффициент финансового риска на 0,13.

Положительным фактором является повышение удельного веса просроченной дебиторской задолженности на 4,6%.

Промежуточный коэффициент покрытия на начало года 0,30 на конец года 0,33, что составляет прибыль 0,03 тысяч рублей. Абсолютная ликвидность значительно повысилась на 0,013.

Коэффициент финансирования ухудшился на 11,21, что является отрицательным фактором для предприятия по размерам финансового состояния. Коэффициент инвестирования увеличился на 0,04 так же как и затраты на 1 рубль выполненных работ которые составляют 3,27 тысяч рублей. Коэффициент оборачиваемости запасов в количество раз значительно уменьшились на 0,12. Балансовая прибыль уменьшается на 127 тысяч рублей.

Список используемой литературы:

1. Баланов М.И., Шеремед А.П. – Теория экономического анализа. Москва Издательство «Финансы и статистика» 1996 год.

2. Ефримова О.В. «Финансовый анализ» Москва Б.У. 1998 год.

3. Савитская Г.В. «Анализ хозяйственной деятельности предприятия»

4. Шишкин А.Ф. « Бухгалтерский учет, Анализ, Аудит»

5. Шеремед А.Д. Сайфуллин Р.С. «Методика финансового анализа предприятия» Москва