| Скачать .docx |

Курсовая работа: Особливості бухгалтерського обліку в кредитних спілках

Курсова робота

Особливості бухгалтерського обліку в кредитних спілках

ЗМІСТ

ВСТУП.. 3

РОЗДІЛ 1. ТЕОРЕТИЧНІ АСПЕКТИ ФУНКЦІОНУВАННЯ КРЕДИТНИХ СПІЛОК 5

1.1 Поняття та сутність кредитної спілки. 5

1.2 Внески, відкриття рахунків та надання позичок. 8

1.3 Бухгалтерський облік та звітність у кредитних спілках. 17

РОЗДІЛ 2. ПРАКТИЧНІ АСПЕКТИ БУХГАЛТЕРСЬКОГО ОБЛІКУ У КРЕДИТНИХ СПІЛКАХ. 25

2.1 Створення кредитної спілки, складання установчих документів. 25

2.2 Державна реєстрація кредитної спілки. 26

2.3 Практичні питання бухгалтерського обліку кредитній спілці 32

2.3.1 Облік внесків членів кредитної спілки. 32

2.3.2 Облік розрахунків за кредитами. 36

2.3.3 Фінансові інвестиції 38

2.3.4 Облік доходів та витрат. 39

ВИСНОВКИ.. 48

ПЕРЕЛІК ВИКОРИСТАНИХ ДЖЕРЕЛ.. 51

Додаток 1. 54

Додаток 2. 58

Додаток 3. 59

Додаток 4. 72

Додаток 5. 73

Додаток 6. 74

Додаток 7. 78

Додаток 8. 80

Становлення ринкових умов господарювання в Україні зумовило перехід до дворівневої банківської системи, а банки є практично найважливішою складовою кредитної системи. Кредитування населення України в сучасних умовах є надзвичайно важливим питанням через те, що соціально-економічний рівень його життя дуже низький.

Певна особа, щоб підвищити свій соціально-економічний рівень життя прагне більших доходів, яких не може забезпечити держава, тому часто люди розпочинають власну діяльність, а на це потрібні чималі кошти. І тут на допомогу може прийти лише розвинена практика кредитування.

Крім того, такого роду допомоги потребують часто й ринкові структури, товарне виробництво, торгівля, тобто усі сфери народного господарства.

Формування дієздатної ринкової економіки в Україні постійно потребує певної фінансової підтримки. Комерційні банки не зацікавлені і не завжди готові працювати із дрібними позичальниками (фізичними особами) через високий ризик неповернення кредиту. З іншого боку фізичні особи не прагнуть отримувати позики в банках через високі відсотки та короткотерміновість, що ще більше погіршує їх скрутне матеріальне становище і складність оформлення кредиту, завищені є вимоги до застави.

Ці умови сприяли створенню кредитних спілок, які стають корпоративними членами кредитних організацій, таких як комерційні банки, ломбарди тощо. Кредитні спілки в основному функціонують у поселеннях з невеликою чисельністю населення, де люди переважно знають одне одного.

Кредитна спілка завжди створюється і діє на базі певної монолітної спільноти людей, які об’єднані відповідно до їх інтересів, спільної діяльності або компактного місця проживання. Така спільнота виступає в якості поля членства для своєї кредитної спілки. В Україні полями членства для кредитних спілок можуть бути трудові колективи, громадські організації, професійні спілки, церковні приходи та територіальні громади.

Актуальність теми даної курсової роботи полягає в тому, що кредитна спілка не займається жодною іншою господарською діяльністю крім надання кредитних і ощадних послуг своїм членам, і тому має певні особливості ведення бухгалтерського обліку своєї діяльності. Діяльність кредитної спілки як організації, яка не має на меті отримання прибутку, вона спрямована власне на надання конкретних послуг, що і визначає її вузьку спеціалізацію щодо можливих напрямів використання акумульованих за рахунок заощаджень членів фінансових ресурсів.

Мета даної курсової роботи – висвітлити теоретичні питання стосовно особливостей бухгалтерського обліку в кредитних спілках та на основи опрацьованого матеріалу зробити практичне завдання на прикладі умовного підприємства.

Для досягнення цієї мети ми поставили перед собою наступні завдання:

· розглянути економічну сутність кредитної спілки як неприбуткової організації;

· проаналізувати основні ресурси формування кредитної спілки;

· порядок створення кредитної спілки;

· розглянути складання установчих та реєстраційних документів.

· ведення бухгалтерського обліку у кредитних спілках;

· звітність кредитної спілки;

РОЗДІЛ 1. ТЕОРЕТИЧНІ АСПЕКТИ ФУНКЦІОНУВАННЯ КРЕДИТНИХ СПІЛОК

1.1 Поняття та сутність кредитної спілки

Саме слово “кредит” походить від латинського “creditum”, що означає “позика”, “борг”. А також цей термін можна перекласти як “вірю”, ”довіряю”. Звідси ми можемо дати визначення КС.

Кредитна спілка – це громадська організація, головною метою якої є фінансовий та соціальний захист її членів шляхом залучення їх особистих заощаджень для взаємного кредитування.

Кредитні спілки є одним з різновидів кооперативних організацій. Від того, як вони розвиватимуться, значною мірою залежить, чи вдасться відродити в Україні справді масовий кооперативний рух, тобто діяльність населення по самозабезпеченню необхідними товарами і послугами на засадах кооперування.

Відповідно до Закону України “Про кредитні спілки”: ”Кредитна спілка – це неприбуткова організація, заснована фізичними особами на кооперативних засадах з метою задоволення потреб її членів у взаємному кредитуванні та наданні фінансових послуг за рахунок об'єднаних грошових внесків членів кредитної спілки”. Іншими словами, кредитні спілки є специфічними організаціями фінансової взаємодопомоги громадян, які мають неприбуткову кооперативну основу.

Отже, головну мету діяльності кредитної спілки можна визначити як фінансовий та соціальний захист своїх членів шляхом залучення їх особистих заощаджень для взаємного кредитування, фінансової підтримки підприємницьких ініціатив та надання їм інших фінансових послуг [21, 97].

Управління кредитною спілкою здійснюється на демократичних засадах, що означає, що незалежно від моменту вступу чи розміру внеску, кожен учасник спілки має право одного голосу. Таким чином забезпечується захист інтересів усіх без винятку учасників спілки. Кредитна спілка є відкритою організацією, в якій кожному гарантовано вільний вхід і вихід. Оскільки кредит у кредитній спілці можуть отримати лише її учасники, то можна відмітити ще одну специфічну рису кредитної спілки — всі її клієнти є її учасниками. Однак, незважаючи на те, що учасниками спілки є лише фізичні особи, підприємства також можуть отримати кредит через своїх представників, які є її членами.

Суть неприбуткової діяльності кредитної спілки полягає в тому, що кінцевою метою її діяльності є не отримання прибутку від наданих послуг, а самі послуги, що надаються членам кредитної спілки. Фінансовий характер діяльності кредитної спілки робить її схожими на інших учасників фінансового ринку — банки. Між цими структурами є багато як спільного, так і відмінного. Спільним є те, що і банки, і кредитні спілки на ринку діють як фінансові посередники, створені для задоволення потреб споживачів у фінансових ресурсах. Вони мають можливість акумулювати кошти від тих, хто має в даний момент їх надлишок і передавати тим, хто відчуває в них нагальну потребу. Принциповою відмінністю між цими структурами є мета діяльності кожної з них: отримання прибутку для банку і надання фінансових послуг для кредитної спілки [21, 112].

В основному КС об’єднують осіб зо місцем роботи, або за місцем проживання. Для відкриття кредитної спілки основні матеріали можна отримати у НАКСУ (Національна Асоціація Кредитних спілок України) та у Представництві Канадської Кооперативної Асоціації в Україні.

Для заснування КС засновники укладають угоду, яка визначає порядок та принципи створення спілки, склад засновників, порядок підготовки проекту Статуту спілки та його затвердження. Для створення КС потрібно не менше 50 осіб-засновників. Особи – засновники (організаційний комітет) проводять збори, на яких власне й засновують кредитну спілку.

Кредитна спілка як і будь-яка громадська організація в Україні діє на основі статуту. Статут містить:

· назву КС, її зміст, юридичну адресу і банківські реквізити;

· права та обов’язки членів спілки;

· умови прийняття та вибуття з неї;

· розмір сплати вступних та членських внесків;

· порядок використання коштів спілки, в тому числі порядок та умови надання кредитів членам спілки, розмір відрахувань та порядок формування фондів, утворюваних спілкою,

· порядок звітності та контролю;

· порядок припинення діяльності спілки і вирішення майнових питань, пов’язаних з її ліквідацією.

У статуті КС можуть бути передбачені інші положення, які стосуються окремих видів її діяльності. Статут КС не повинен суперечити чинному законодавству України.

Для державної реєстрації КС її засновники подають заяву до Державної податкової інспекції. До заяви додається угода про заснування КС, статут, відомості про склад статутних органів, загальну чисельність членів кредитної спілки, документи про сплату реєстраційного збору. КС свою діяльність з питань кредитування та розрахунків погоджує з Національним банком України. КС охоплюють ті верстви населення, які в силу економічних причин не можуть отримати позику в банку [18, 25]..

Головною метою КС є забезпечення регулярних заощаджень та надання позичок своїм членам. Кредитна спілка також є джерелом кредиту, що надається її членам для будь-якої мети, яка заслуговує на увагу. За позичку сплачується помірно низька процентна ставка. Кінцевою метою кредитної спілки є підвищення соціально-економічного стану її членів. Покращення економічного становища громадян забезпечується їх спроможністю заробляти гроші, розумно їх витрачати, частину доходу заощаджувати для отримання майбутніх благ і мати доступ до джерел кредиту, що забезпечує умови для продуктивної прибуткової діяльності.

Членами кредитної спілки, в тому числі її засновниками можуть бути громадяни України, іноземні громадяни, особи без громадянства, які постійно проживають в Україні, не обмежені судом у дієздатності та не перебувають у місцях позбавлення волі.

Заява кандидата про вступ до Спілки складається письмово за формулою, встановленою Правлінням та розглянута на його засіданні [Додаток 5].

1.2 Внески, відкриття рахунків та надання позичок

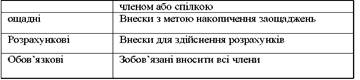

В основному ресурси КС формуються за рахунок вступних пайових внесків членів, а також їхніх наступних періодичних внесків. КС може приймати внески, які наведено в таблиці 1.2.1.

Таблиця 1.2.1 Види внесків у кредитну спілку

|

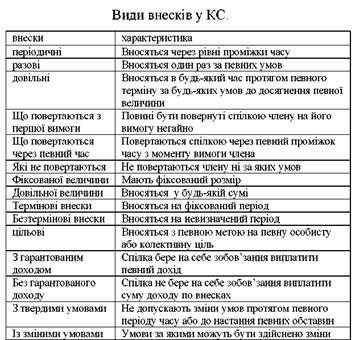

Схема 1.2.2 Види рахунків у кредитних спілках

Відкриття рахунків членам кредитної спілки, як правило здійснюється на підставі заповненої заяви, крім пайового рахунку, який відкривається на основі рішення про прийом у члени. для відкриття рахунку потрібно такі документи:

· Заява на відкриття рахунку;

· Касовий документ;

· Ощадна книжка;

· всі інші операції проводять за допомогою персонального комп’ютера (ПК) [16, 62]..

При прийняті коштів на рахунок обумовлюється відсоток під який його приймають. Наприклад, КС прийняла на рахунок кошти під 17% річних, а видала позику під 25% річних. З різниці 25%-17%=8% є прибуток для КС. Який іде на споживчі цілі Спілки, формується резервний фонд і залишок розподіляється між членами спілки.

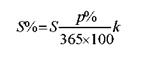

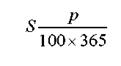

Для нарахування відсотків за 1 повний місяць здійснюється за формулою:

![]()

де

S% - відсоток за повний місяць;

S - сума вкладу;

Р % - річна відсоткова ставка.

Розрахунок відсотків за кілька повних місяців

здійснюється за формулою:

![]()

де:

S%-відсоток за повний місяць;

S-сума вкладу;

n - к-ть місяців.

Для розрахунку та дорахування відсотків за неповний місяць. скористаємося формулою:

S%-відсоток за повний місяць;

S-сума вкладу;

k-кількість днів.

Таке донарахування здійснюється перед проведенням будь-якої операції з рахунком: приймання коштів на рахунок, отримання коштів з рахунку та ін.

Особовий рахунок члена закривається у випадках виходу або виключення його із кредитної спілки. При закритті рахунку члену повертаються його ощадні внески.

Розглянемо такий приклад. Нехай член кредитної спілки вніс на ощадний безтерміновий рахунок 8000 грн., під 18% річних, з умовою отримувати відсотки кожного місяця.

За перший місяць відсотки становитимуть. S=8000 х 18/100 х 12 =120 грн.

Так як відсотки нараховуються кожного місяця, і член спілки їх отримує, то при закриті рахунку йому повертають відсотки за останній місяць і суму вкладу. І другий варіант, коли член спілки не отримував відсотків кожного місяця, і закриває рахунок через шість місяців, то відсотки становитимуть. S=8000 х (18/100 х 12) х 5 =600 грн. Виплачується сума вкладу і відсотки за всі місяці [16, 71]..

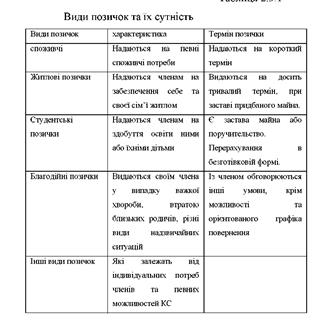

![]() Активні операції КС полягають у видавані позик своїм членам на різноманітні споживчі потреби. Види позик наведено у таблиці 1.2.3

Активні операції КС полягають у видавані позик своїм членам на різноманітні споживчі потреби. Види позик наведено у таблиці 1.2.3

Таблиця 1.2.3 Види позик у кредитних спілках

Позички – це основне джерело доходів кредитної спілки хоч ці активи не є високоліквідними.

Ліквідність – властивість позичальника забезпечити своєчасне виконання боргових зобов’язань і платоспроможності.

Позичка надається члену КС на основі підстави письмової заяви Члена Спілки.

При прийняті кредитним комітетом або уповноваженими особами рішення про надання позики між КС та позичальником укладається кредитний договір. У якій визначається термін та умови повернення позички. Позичка у частині, яка перевищує грошовий внесок члена спілки, надається під заставу заробітної плати, майна, або майнових прав, гарантії або поручительства в установленому порядку [Додаток 6].

Юридична особа має право виступити гарантом по позиках (для своїх працівників) фізичних осіб – членів Спілки.

На період кредиту, внески гаранта та нараховані відсотки блокуються. Придбане під заставу майно кредитна спілка повинна в 3-х місячний термін після закінчення дії кредитного договору (в разі невиконання по ньому зобов’язань) продати на аукціоні, а виручені кошти додати до Позичкового фонду, або ж взяти майно на баланс Спілки.

Сума кредиту неповинна перевищувати 70% вартості заставленого майна або майнових прав.

Чим більший термін позички, тим вона є менш ліквідною. Розрізняють поточну, короткотермінову і загальну ліквідність. Для визначення показників ліквідності в основу покладено принцип співвідношення зобов’язань кредитної спілки до її активів в залежності від терміну їхньої поточної ліквідності.

Поточна ліквідність – це співвідношення поточних зобов’язань КС до її поточних активів. Цей показник визначається формулою:

![]()

p – поточна;

Lp - поточна ліквідність КС;

Zp - поточні зобов’язання КС по ощадних безтермінових рахунках, інших рахунках, по яких члени можуть у будь-який час зажадати свої кошти та відсотки, по термінових ощадних внесках до одного місяця, кредиторській заборгованості перед членами, а також гарантії та поручительства, видані кредитною спілкою третім особам за своїх членів;

Ap - поточні ліквідні активи кредитної спілки (готівка в касі; кошти на розрахунковому чи поточному рахунках у комерційному банку; кошти вкладені у вигляді легколіквідних резервів; високоліквідні цінні папери; позички із строком погашення до одного місяця; дебіторська заборгованість КС; інші ліквідні активи). Ідеальним варіантом є коли Lp не перевищує 1,0. Хоча на практиці цього дуже важко досягти.

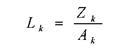

Короткострокова ліквідність – це співвідношення; короткострокових зобов’язань КС до її короткострокових активів. Визначаємо його за формулою:

де:

k – короткострокова;

Lk –коефіцієнт короткострокової ліквідності;

Zk-короткострокові зобов’язання КС по ощадних безтермінових рахунках, інших рахунках, по яких члени можуть у будь-який час зажадати свої кошти та відсотки, по термінових ощадних внесках до трьох місяців, кредиторської заборгованості перед членами, а також гарантії та поручительства, видані КС третім особам за своїх членів;

Ak-короткострокові ліквідні активи (готівка в касі; кошти на розрахунковому чи поточному рахунках у комерційному банку; кошти вкладені у вигляді легколіквідних резервів) високоліквідні цінні папери; позички із строком погашення до трьох місяців; депозити строком до трьох місяців, вкладені у комерційні банки; дебіторська заборгованість КС; інші ліквідні активи з терміном до трьох місяців хорошим варіантом для Lk коли він менший

Загальна ліквідність КС – це співвідношення загальних зобов’язань КС до загальної суми її активів визначаємо його за формулою:

де:

z – загальна;

Lz-коефіцієнт загальної ліквідності КС;

Zz-сукупність усіх зобов’язань КС;

Az-загальний розмір всіх активів КС.

Lz – не повинен перевищувати 0,95 звідси випливає ,що активи КC повинні бути більшими за її зобов’язання з певним запасом.

Слід зауважити, що збільшення цього показника впливає на дохідність КС. Ми бачимо, що між ліквідністю та дохідністю існує обернено пропорційний зв’язок: чим вища ліквідність – тим нижча дохідність.

|

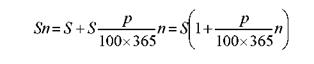

Нарахування відсотків за кредитом може здійснюватись у такий спосіб. Припустимо, що КС надає у позику певну суму S. Виникає питання, якою буде сума грошей S1 через n днів (тобто позика з відсотками при повернені КС) за умови, що річна процентна ставка p%. Розглянемо нарахування простого відсотка.

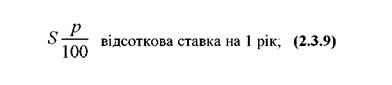

| процентна ставка на 1 день; |

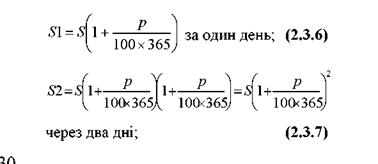

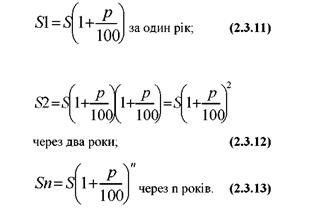

Розглянемо, як можна нараховувати відсотки за допомогою складного відсотка (відсоток від відсотка). Після першого дня майбутня вартість позики від відсотків, що має бути повернена становитиме.

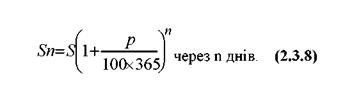

![]()

![]()

![]()

![]()

|

|

Наприклад: КС надала позику 1000 гривень, річна відсоткова ставка 72% .

· 1000+720=1720(грн.) – кредит +проценти

· 1720/12=143,33(грн.) – погашення кредиту разом з відсотками

· 720/12=60(грн.) – чистий % за 1 місяць річної ставки

· 143,33-60=83,33 – погашення боргу.

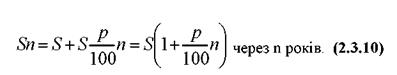

Аналогічно використовуються формули коли видають довгострокову позику (на кілька років). Припустимо, що Кс надає позику певну суму грошей S. Подивимось якою буде сума грошей S1 через n років (тобто позика з відсотками при повернені КС) за умови, що річна процентна ставка p% . Для нарахування простого відсотку використовується формули;

![]()

![]()

Розглянемо, як можна нараховувати відсотки за допомогою складного відсотка (відсоток від відсотка).

![]()

![]()

Відсотки мають сплачуватися за фактичну кількість днів користування позичкою і нараховуватися на суму залишку заборгованості за позичкою. Якщо сума що вноситься позичальником, недостатня для погашення строкового платежу, простроченої заборгованості, сплати нарахованих відсотків, то в першу чергу погашаються відсотки,

потім прострочена заборгованість, а на суму, що залишається після цього, погашається строковий платіж. Тому сума сплачуваних відсотків частками через певні проміжки часу нараховується так:

![]()

КС самостійно встановлює відсоткову ставку за користування позичками будь-якого виду і враховує найрізноманітніші фактори: попит на позички, облікова ставка НБУ, процентні ставки інших фінансових установ, напрям використання кредиту, рівень і темпи інфляції, термін позички, розмір [16, 77]..

1.3 Бухгалтерський облік та звітність у кредитних спілках

Бухгалтерський облік у кредитних спілках ведеться відповідно до Плану рахунків, Інструкції №291 та Національних стандартів бухгалтерського обліку. Інструкція №291 передбачає, що рахунок 41 “Пайовий капітал” призначено для обліку й узагальнення інформації про суми пайових внесків кредитної спілки. У цьому випадку під пайовим капіталом мається на увазі сукупність коштів фізичних і юридичних осіб, добровільно розміщених у товаристві для здійснення його господарсько-фінансової діяльності. На рахунку 37 “Розрахунки з різними дебіторами” ведеться облік розрахунків за позиками членів кредитних спілок. Зокрема, субрахунок 376 рахунка 37 має відповідну назву “Розрахунки за позиками членам кредитних спілок”.

Рекомендовано єдиний підхід щодо ведення бухгалтерського обліку та відображення кредитними спілками фінансово-господарських операцій.

Кредитні спілки використовують для обліку фінансово-господарських операцій План рахунків бухгалтерського обліку, затверджений наказом Міністерства фінансів України від 30.11.99 р. N 291.

Для ведення бухгалтерського обліку кредитним спілкам рекомендується використовувати такі рахунки та відкривати до них субрахунки [27, 34]:

| Синтетичні рахунки (рахунки першого порядку) |

Субрахунки (рахунки другого порядку) |

Субрахунки (рахунки третього та четвертого порядків) |

|||

| Код |

Назва |

Код |

Назва |

Код |

Назва |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 14 |

Довгострокові фінансові інвестиції |

142 |

Інші інвестиції пов'язаним сторонам |

11 |

Обов'язкові пайові внески в об'єднану кредитну спілку |

| 12 |

Додаткові пайові внески в об'єднану кредитну спілку |

||||

| 21 |

Обов'язкові пайові внески в кооперативний банк |

||||

| 22 |

Додаткові пайові внески в кооперативний банк |

||||

| 143 |

Інвестиції непов'язаним сторонам |

Державні цінні папери |

|||

| 35 |

Поточні фінансові інвестиції |

352 |

Інші поточні фінансові інвестиції |

2 |

Кредити, надані іншим кредитним спілкам |

| 3 |

Вклади на депозитних рахунках в банках |

||||

| 4 |

Вклади на депозитних рахунках в об'єднаній кредитній спілці |

||||

| 353 |

Кошти, спрямовані до спільних фінансових фондів асоціацій |

||||

| 37 |

Розрахунки з різними дебіторами |

373 |

Розрахунки за нарахованими доходами |

1 |

Розрахунки за нарахованими процентами за кредитами, наданими членам кредитної спілки |

| 2 |

Розрахунки за нарахованими процентами за кредитами, наданими іншим кредитним спілкам |

||||

| 3 |

Розрахунки за нарахованими процентами за вкладами на депозитних рахунках в банках |

||||

| 4 |

Розрахунки за нарахованими процентами за вкладами на депозитних рахунках в об'єднаній кредитній спілці |

||||

| 5 |

Розрахунки за нарахованими доходами за внесками в капітал об'єднаної кредитної спілки |

||||

| 6 |

Розрахунки за нарахованими доходами за внесками в капітал кооперативного банку |

||||

| 376 |

Розрахунки за кредитами членам кредитної спілки |

1X |

Кредити з терміном погашення до 3-х місяців |

||

| 2X |

Кредити з терміном погашення від 3 до 12 місяців |

||||

| 3X |

Кредити з терміном погашення більше 12 місяців |

||||

| 377 |

Розрахунки з іншими дебіторами |

||||

| 378 |

Розрахунки за безнадійними кредитами |

||||

| 38 |

Резерв сумнівних боргів |

381 |

Резерв забезпечення покриття втрат від неповернених кредитів |

||

| 41 |

Пайовий капітал |

411 |

Обов'язкові пайові внески членів кредитної спілки |

||

| 412 |

Додаткові пайові внески членів кредитної спілки |

||||

| 42 |

Додатковий капітал |

422 |

Інший вкладений капітал |

Цільові внески членів кредитної спілки |

|

| 424 |

Безоплатно одержані необоротні активи |

||||

| 425 |

Інший додатковий капітал |

Додатковий капітал, сформований за рахунок благодійних внесків фізичних та юридичних осіб |

|||

| 43 |

Резервний капітал |

431 |

Резервний капітал, сформований за рахунок вступних внесків членів кредитної спілки |

||

| 432 |

Резервний капітал, сформований за рахунок доходу кредитної спілки |

||||

| 433 |

Резервний капітал, сформований за рахунок інших джерел |

||||

| 44 |

Нерозподілені прибутки (непокриті збитки) |

441 |

Прибуток нерозподілений |

||

| 442 |

Непокриті збитки |

||||

| 443 |

Прибуток, використаний у звітному періоді |

||||

| 48 |

Цільове фінансування і цільові надходження |

481 |

Внески членів кредитної спілки до благодійного фонду |

||

| 482 |

Внески інших осіб до благодійного фонду |

||||

| 483 |

Цільове фінансування з бюджетних та позабюджетних фондів |

||||

| 484 |

Інше цільове фінансування та інші цільові надходження |

||||

| 50 |

Довгострокові позики |

505 |

Інші довгострокові позики в національній валюті |

||

| 55 |

Інші довгострокові зобов'язання |

551 |

Довгострокові внески (вклади) членів кредитної спілки на депозитні рахунки |

||

| 552 |

Довгострокові зобов'язання перед юридичними особами за отриманими коштами на безоплатній основі |

||||

| 61 |

Поточна заборгованість за довгостроковими зобов'язаннями |

611 |

Поточна заборгованість за довгостроковими зобов'язаннями в національній валюті |

1 |

Поточна заборгованість за довгостроковими зобов'язаннями перед членами кредитної спілки |

| 2 |

Поточна заборгованість за довгостроковими зобов'язаннями перед юридичними особами |

||||

| 67 |

Розрахунки з учасниками |

673 |

Розрахунки з членами кредитної спілки за нарахованою платою (процентами) на пайові внески |

1 |

Розрахунки з членами кредитної спілки за нарахованою платою (процентами) на обов'язкові пайові внески |

| 2 |

Розрахунки з членами кредитної спілки за нарахованою платою (процентами) на додаткові пайові внески |

||||

| 68 |

Розрахунки за іншими операціями |

684 |

Розрахунки за нарахованими процентами |

1X |

Розрахунки за нарахованими процентами на внески (вклади) на депозитні рахунки |

| 2X |

Розрахунки за нарахованими процентами за зобов'язаннями, які залучені від юридичних осіб на платній основі |

||||

| 686 |

Розрахунки з членами кредитної спілки за внесками (вкладами) на депозитні рахунки |

0X |

Внески (вклади) на депозитні рахунки до запитання |

||

| 1X |

Короткострокові внески (вклади) на депозитні рахунки |

||||

| 2X |

Середньострокові внески (вклади) на депозитні рахунки |

||||

| 687 |

Розрахунки з юридичними особами за зобов'язаннями, на які нараховуються проценти |

||||

| 688 |

Розрахунки за зобов'язаннями, на які не нараховуються проценти |

1X |

Розрахунки з фізичними особами за зобов'язаннями, на які не нараховуються проценти |

||

| 11 |

Блокований рахунок |

||||

| 2X |

Розрахунки з юридичними особами за зобов'язаннями, на які не нараховуються проценти |

||||

| 689 |

Розрахунки з особами, що припинили членство у кредитній спілці |

1 |

Розрахунки за сумою внесків (вкладів) |

||

| 2 |

Розрахунки за сумою невиплачених процентів |

||||

| 69 |

Доходи майбутніх періодів |

691 |

Проценти від членів кредитної спілки за кредитами, які сплачені авансом |

||

| 692 |

Проценти від інших кредитних спілок за кредитами, які сплачені авансом |

||||

| 71 |

Інший операційний дохід |

715 |

Одержані штрафи, пені, неустойки |

||

| 716 |

Відшкодування раніше списаних активів |

||||

| 718 |

Дохід від безоплатно одержаних оборотних активів |

||||

| 719 |

Інші доходи від операційної діяльності |

||||

| 73 |

Інші фінансові доходи |

732 |

Проценти одержані |

||

| 733 |

Інші доходи від фінансових операцій |

||||

| 79 |

Фінансові результати |

791 |

Результат операційної діяльності |

||

| 792 |

Результат фінансових операцій |

||||

| 84 |

Інші операційні витрати |

841 |

Витрати на розрахунково-касове обслуговування |

||

| 842 |

Витрати на оренду та утримання офісу |

||||

| 843 |

Господарські витрати |

||||

| 844 |

Витрати на обслуговування орендованих основних засобів |

||||

| 845 |

Витрати на формування резерву забезпечення покриття втрат від неповернених кредитів |

||||

| 846 |

Оплата інформаційно-консультаційних послуг |

||||

| 847 |

Витрати на відрядження |

||||

| 848 |

Витрати на нарахування обов'язкових платежів |

||||

| 849 |

Інші витрати |

||||

| 85 |

Інші затрати |

851 |

Витрати на нарахування податку на прибуток |

||

| 852 |

Витрати на нарахування процентів по внесках (вкладах) членів спілки на депозитні рахунки |

||||

| 853 |

Витрати на нарахування процентів по залучених коштах від юридичних осіб |

||||

| 854 |

Витрати на сплату членських внесків до асоціацій кредитних спілок |

||||

| 855 |

Витрати на відрахування до спільних фінансових фондів (метою формування яких є фінансове оздоровлення кредитних спілок) |

||||

| 856 |

Витрати на списання нарахованих, але несплачених процентів по кредитах |

||||

| 857 |

Витрати на страхування кредитів та внесків (вкладів) на депозитні рахунки |

||||

Порядок подання звітності кредитною спілкою врегульований Звітом №233. відповідно до нього, кредитні спілки здають Звіт про використання коштів неприбуткових організацій і установ. Звіт заповнюють і подають до державної податкової адміністрації за місцезнаходженням кредитної спілки у терміни, передбачені для подання податкової декларації. При складанні Звіту особливу увагу необхідно звернути на рядок 24, де зазначається загальна сума одержаних неприбутковою організацією (установою) пасивних доходів, що звільняють від оподаткування. Крім цього, при заповнення рядка 27 Звіту потрібно зазначити суму внесків, які надійшли до кредитних спілок. Якщо кредитна спілка одержує доходи не за основною діяльністю, визначеною Положенням №377,їй потрібно вказати про це в рядку 32. При цьому кредитна спілка повинна провадити окремий облік фінансових результатів неосновної діяльності у порядку, встановленому для платників податку, і сплачувати податок від неосновної діяльності у загальному порядку. Основна діяльність кредитної спілки в цьому випадку – це діяльність, що записана в її статуті [27, 39]

РОЗДІЛ 2. ПРАКТИЧНІ АСПЕКТИ БУХГАЛТЕРСЬКОГО ОБЛІКУ У КРЕДИТНИХ СПІЛКАХ

2.1 Створення кредитної спілки, складання установчих документів

Для створення КС потрібно не менш 50 осіб, що, відповідно до Закону про кредитні спілки, можуть бути членами КС і які об’єднані хоча б по одній з наступних ознак: мають спільне місце роботи чи навчання або відносяться до одного професійного союзу, об’єднання професійних союзів, іншої суспільної чи релігійної організації або проживають в одному селі, селищі, місті, районі, області.

Всі члени КС мають рівні права, в тому числі і у випадку голосування на загальних зборах, незалежно від розміру пайового та інших внесків.

Майбутні засновники (члени) КС проводять установчі збори, на яких:

1) приймається рішення про створення КС, що оформляється протоколом, підписаним головою і секретарем зборів; У протоколі вказуються дата і місце проведення зборів, після того дається денний пордок поставлених питань. По кожному питання фіксуються виступи членів зборів і результати голосування по висунутим пропозиціям і питанням [Додаток 1].

2) складається реєстр осіб, що брали участь в установчих зборах (список засновників). Реєстр є невід’ємною частиною протоколу, у ньому обов’язково вказуються: П.І.П. особи, дані його паспорта чи документа, що його заміняє (а для іноземців і осіб без громадянства, що постійно проживають в Україні, - дані національного паспорта чи документа, що його заміняє), адреса й інші відомості, що підтверджують наявність ознак, зазначених у частині першій діючої статті. Дані про особу засвідчуються її особистим підписом [Додаток 2];

3) затверджується статут КС [Додаток 3] ;

4) обираються органи управління (наглядова рада, ревізійна комісія);

5) призначаються особи для проведення державної реєстрації;

6) розглядаються інші питання, пов’язані зі створенням кредитного союзу. 1) заява за формою, згідно з додатком 1 до Положення №140, підписана не менше ніж 3-ма засновниками об’єднання громадян чи їхніми

У свою чергу наглядова рада обирає правління КС і призначує кредитний комітет КС.

Узгодження статуту в територіальному керуванні НБУ – норма тимчасова і встановлена вона п. 2 розділу ІХ "Прикінцеві положення" Закону про кредитні спілки. Там зазначено, що процедуру узгодження статуту повинні проходити ті КС, що створюються в період між днем вступу в силу Закону про кредитні спілки і днем створення державного реєстру фінансових установ. Після створення Держреєстру кредитні спілки повинні будуть проходити іншу процедуру - одержання ліцензії.

У Постанові №133 зазначено, що узгодження статуту КС здійснюється в двотижневий термін, за умови, що статут відповідає чинному законодавству.

Узгодження статуту КС – послуга платна. Тариф на таку послугу затверджений Постановою №311 і складає 8 неоподатковуваних мінімумів доходів громадян (без обліку ПДВ – 136 грн.).

Обов’язкові положення статуту КС визначені в п. 2 ст.7 Закону про кредитні спілки [27, 51].

2.2 Державна реєстрація кредитної спілки

На сьогодні реєстрація кредитних спілок здійснюється в порядку, передбаченому для державної реєстрації громадських організацій, і так буде продовжуватися аж до створення Держреєстра (див. п. 2 розділу ІХ "Прикінцеві положення" Закону про кредитні спілки). Порядок реєстрації об’єднань громадян, регламентований ст.14 Закону про об’єднання громадян і Положенням №140. Зокрема там зазначено, що для реєстрації об’єднання громадян в4 орган, що реєструє, подається:

1) заява за формою, згідно з додатком 1 до положення №140, підписана не менше ніж 3-ма засновниками об’єднання громадян [Додаток 4];

2) статут у 2-х екземплярах;

3) протокол загальних зборів, на якому прийнятий статут;

4) відомості про склад керівництва центральних установчих органів (із указівкою П.І.П, року народження, місця постійного проживання, посади (заняття), місця роботи);

5) дані про наявність місцевих центрів (додаток №2 до Положення №140), підтверджені протоколами зборів;

6) відомості про засновників кредитного союзу (для громадян - із указівкою П.І.П, року народження, місця постійного проживання; для спілок об’єднань громадян - назви об’єднання, місцезнаходження вищих установчих органів, надається копія документа про легалізацію);

7) документ про сплату реєстраційного збору.

Громадська організація є не що інше, як окремий випадок об’єднання громадян (див. ст. 1 Закону про об’єднання громадян).

На сьогодні КС реєструють управління юстиції - див. п. 2 Положення №140, п.п. 11 п.4 Положення про районні, районні у містах, міські (міст обласного підпорядкування) управління юстиції, затверджене наказом Мінюсту від 30.08.2000 г. №36/5.

Постановою №143 затверджений розмір збору за реєстрацію об’єднань громадян:

1) всеукраїнських - 340 грн.

2) міжнародних - 85 грн. і $ 500 (при наявності ліцензії НБУ) чи еквівалент цієї суми у валюті України за курсом НБУ на дату оплати;

3) міжобласних, обласних, Київських і Севастопольських міських - 170 грн.

4) міжрайонних, районних, міських, сільських, селищних - 85 грн.

5 Постановою №143 органам, які здійснюють реєстрацію об’єднань громадян надано право зменшувати розмір збору, але не більше, ніж на 50%.

Однак, імовірніше всього, що протягом 2003 р. процедура реєстрації КС повинна змінитися, тобто, порядок реєстрації буде здійснюватися відповідно до вимог ст.8 Закону про кредитні спілки [27, 56].

Реєстрація за Законом про кредитні спілки можлива тільки після введення Держреєстра. Відповідно до Закону про фінансові послуги, ввести Держреєстр повинен уповноважений орган протягом одного року з моменту його створення. Уповноваженим органом є Державна комісія з регулювання ринків фінансових послуг України (далі - Комісія), створена вона Указом Президента України від 11.12.02 р. №1153/2002, положення про Комісію затверджене Указом Президента України від 04.04.2003 р. №292/2003 (далі - Указ №292/2003).

Таким чином, уже зовсім незабаром кредитні спілки будуть реєструватися за правилами свого "профільного" закону. Розглянемо їх докладніше.

Згідно зі ст.8 Закону про кредитні спілки, державна реєстрація КС повинна здійснюватися спеціально уповноваженим органом виконавчої влади в сфері регулювання ринків фінансових послуг, яким є Комісія.

Для державної реєстрації кредитної спілки подаються наступні документи:

1) заява встановленого зразка про державну реєстрацію кредитної спілки;

2) протокол установчих зборів, до якого додається реєстр осіб, що брали участь в установчих зборах (список засновників кредитної спілки;)

3) статут кредитної спілки, скріплений підписом голови наглядової ради КС, вірогідність якого засвідчується нотаріально;

4) копія платіжного документа про сплату реєстраційного збору.

Реєстрація кредитних союзів здійснюється протягом одного календарного місяця шляхом внесення відповідного запису в Держреєстр. Уповноважений орган видає кредитній спілці посвідчення про державну реєстрацію за установленою формою. Кредитна спілка розміщує у відповідних засобах масової інформації, визначених Комісією, дані про його державну реєстрацію.

Протягом трьох місяців із дня державної реєстрації кредитна спілка зобов’язана розробити і затвердити, з урахуванням вимог Закону про кредитні спілки, інших законів і нормативно-правових актів уповноваженого органа, відповідні внутрішні положення і процедури для забезпечення ефективної і безпечної діяльності кредитного союзу відповідно до переліку, визначеного нормативно-правовими актами уповноваженого органа, і статуту кредитного союзу.

Кредитні спілки, зареєстровані до дня створення Держреєстра, повинні привести свої статути й інші внутрішні документи у відповідність до Закону про кредитні спілки, а також пройти перереєстрацію й одержати відповідні ліцензії. Усе це необхідно здійснити протягом року з моменту створення Держреєстра (див. п. 3 розділу ІХ "Прикінцеві положення" Закону про кредитні спілки).

Ліцензуванню в кредитній спілці підлягає діяльність по залученню внесків (внесків) членів кредитної спілки на депозитні рахунки, а також інші види діяльності, відповідно до закону.

Поки що кредитні спілки працюють без ліцензій, і це буде продовжуватися до моменту створення Держреєста. Однак після його створення одержувати ліцензію повинні будуть як уже зареєстровані КС, так і новостворювані.

Порядок одержання ліцензії встановлений ст. 34-38 Закону про фінансові послуги. Для одержання ліцензії в орган ліцензування (Комісії) надаються:

1) заява встановленого зразка;

2) копія посвідчення про державну реєстрацію чи копія посвідчення про внесення в ЄДРПОУ, завірена нотаріально чи органом, що видав оригінал документа.

Документи приймаються по опису, копія якого видається заявнику.

Рішення про видачу ліцензії чи про відмову приймається уповноваженим органом у термін, не пізніше ніж 30 календарних днів з дати надходження заяви про видачу ліцензії.

5. Реєстрація в органі статистики, у податковому органі, у соціальних фондах.

Для включення в Єдиний державний реєстр підприємств і організацій України й одержання ідентифікаційного коду кредитна спілка повинна надати у відповідний орган державної статистики:

1) облікову картку встановленого зразка;

2) статутні документи.

Документи подаються протягом 10 днів з моменту держреєстрації (див. п.9 Положення про Єдиний державний реєстр підприємств і організацій України, затверджене постановою КМУ від 22.01.1996 р. №118).

Згідно з п.4.5 Інструкції №80, неприбуткові організації до початку своєї діяльності (протягом 20днів з моменту держреєстрації) повинні стати на облік у податковому органі по своєму місцезнаходженню, згідно з Положенням про Реєстр неприбуткових організацій, затвердженим наказом ГНАУ від 11.07.1997 р. №232 (далі - Положення №232).

Для внесення до Реєстру неприбуткових організацій у податковий орган надаються:

1) заява за формою 1-РН (див. додаток до Положення №232);

2) копії статутних і установчих документів.

Податковий орган кредитної спілки присвоює код ознаки неприбуткової організації - 0010 (див. п. 3.2 Порядку визначення структури ознаки неприбуткових установ (організацій), затвердженого наказом ДПАУ від 03.07.2000 р. №355).

Після узяття кредитної спілки на облік, податковий орган видає йому довідку по ф. №4-ОПП (див. додаток 4 до Інструкції №80).

Реєстрація в соцфондах здійснюється протягом 10 днів з моменту держреєстрації. Порядок реєстрації регламентований (див. таблицю 2.1.1):

Таблиця 2.2.1 Порядок реєстрації в державних організаціях

| Фонд |

Регламентуючий документ, стаття, розділ, пункт і т.д. |

| Пенсійний |

розділом 4 Інструкції про порядок обчислення і сплати підприємствами, установами, організаціями і громадянами збору на обов’язкове державне пенсійне страхування, інших платежів, а також обліку їхнього надходження в Пенсійний фонд України, затвердженої постановою правління Пенсійного фонду України від 19.10.2001 р. №16-6; |

| Соціального страхування по тимчасовій непрацездатності |

розділом 2 Інструкції про порядок надходження, обліку і витрати коштів Фонду соціального страхування по тимчасовій втраті працездатності, затвердженої постановою правління Фонду соціального страхування по тимчасовій утраті працездатності від 26.06.2001 р. №16 |

| Соціального страхування на випадок безробіття |

розділом 3 Інструкції про порядок обчислення і сплати внесків на загальнообов’язкове державне соціальне страхування на випадок безробіття й обліку їхнього надходження у Фонд загальнообов’язкового державного соціального страхування України на випадок безробіття, затвердженої Мінпраці і соціальної політики України від 18.12.2000 р. №339 |

| Соціального страхування від нещасних випадків |

розділом 3 Інструкції про порядок перерахування, обліку і витрати страхових коштів Фонду соціального страхування від нещасних випадків на виробництві і професійних захворювань України, затвердженої постановою правління Фонду соцстрахування від нещасних випадків на виробництві і професійних захворювань України від 20.04.2001 р. №12. |

Для виготовлення печатки необхідно одержати відповідний дозвіл в органі внутрішніх справ. Порядок одержання такого дозволу регламентований Інструкцією №17.

Для відкриття банківського рахунка кредитному союзу необхідно зібрати документи, що зазначені в п.2.2 Інструкції про порядок відкриття і використання рахунків у національній і іноземній валюті, затвердженої постановою Правління НБУ від 18.12.1998 р. №527. Серед них: заява за встановленою формою, копія статуту, довідка про реєстрацію в органах Пенсійного фонду, завірені у встановленому порядку, копія посвідчення про держреєстрацію, копія ф. №4-ОПП, картка зі зразками підписів і зразком печатки, копія довідки про внесення КС у Єдиний державний реєстр підприємств і організацій України, копія страхового посвідчення про реєстрацію у Фонді соціального страхування від нещасних випадків.

Згідно з п. 4.12 Інструкції про організацію роботи з готівкового обігу установами банків України, затвердженої постановою Правління НБУ від 19.02.2001 р. №69, банк не встановлює кредитним спілкам ліміт каси. Кредитні спілки встановлюють ліміт каси самостійно, і повідомляють про нього банки, що здійснюють їхнє касове обслуговування.

2.3 Практичні питання бухгалтерського обліку кредитній спілці

2.3.1 Облік внесків членів кредитної спілки

Внески членів кредитної спілки класифікують за такими ознаками:

за власністю:

· внески, що є власністю членів кредитної спілки;

· внески, що є власністю кредитної спілки;

за обов'язковістю:

· обов'язкові внески;

· необов'язкові внески;

за характером формування ресурсної бази:

· внески, що формують капітал кредитної спілки;

· внески, що відносяться до зобов'язань кредитної спілки;

за зворотністю:

· зворотні внески;

· незворотні внески;

за можливістю розподілу доходу / нарахування плати (процентів) на внески членів:

· внески з обов'язковим нарахуванням;

· внески з необов'язковим нарахуванням;

· внески, по яких проценти не нараховуються.

До кредитної спілки можуть надходити такі види внесків її членів:

1) вступний внесок - обов'язковий незворотний внесок, що вноситься особою одноразово при її вступі до кредитної спілки у розмірі, визначеному загальними зборами членів кредитної спілки. На вступний внесок проценти не нараховуються. Вступний внесок повністю спрямовується на формування резервного капіталу і є власністю кредитної спілки;

2) обов'язковий пайовий внесок - обов'язковий зворотний внесок, що вноситься особою при її вступі до кредитної спілки у розмірі, визначеному загальними зборами членів кредитної спілки. За підсумками фінансового року на обов'язковий пайовий внесок може розподілятися нерозподілений доход у вигляді плати (процентів) у розмірі та порядку, які визначені загальними зборами кредитної спілки. Підставою для повернення обов'язкового пайового внеску є припинення членства у кредитній спілці. Обов'язкові пайові внески формують пайовий капітал кредитної спілки та є власністю кредитної спілки;

3) додатковий пайовий внесок - необов'язковий зворотний внесок члена кредитної спілки, режим залучення якого визначається положенням про фінансове управління. За підсумками фінансового року на додатковий пайовий внесок може розподілятися нерозподілений доход у вигляді плати (процентів) у розмірі та порядку, які визначені загальними зборами кредитної спілки. Крім цього, на додатковий пайовий внесок може протягом року нараховуватись плата (проценти) у розмірі та порядку, визначених загальними зборами кредитної спілки, але не частіше ніж один раз у квартал. Підставою для повернення додаткового пайового внеску є припинення членства у кредитній спілці. Додаткові внески пайового типу також можуть бути повернені за заявою члена кредитної спілки за умови дотримання кредитною спілкою нормативів капіталу. Додаткові пайові внески формують пайовий капітал кредитної спілки та є власністю кредитної спілки;

4) цільовий внесок в додатковий капітал - необов'язковий зворотний внесок члена кредитної спілки цільового призначення, який формує додатковий капітал та є власністю кредитної спілки. Нарахування плати (процентів) на ці внески не здійснюється. Підставою для повернення цільового внеску в додатковий капітал є припинення членства у кредитній спілці;

5) благодійний внесок в додатковий капітал - необов'язковий незворотний внесок фізичних та юридичних осіб, який спрямовується на формування додаткового капіталу кредитної спілки та є власністю кредитної спілки. Нарахування плати (процентів) на цей внесок не здійснюється;

6) внесок (вклад) на депозитний рахунок - кошти в готівковій або у безготівковій формі, внесені до кредитної спілки її членами на договірних умовах, на визначений строк або без зазначення такого строку і підлягають виплаті члену кредитної спілки відповідно до умов договору та законодавства України. Нарахування плати (процентів) на внесок (вклад) на депозитний рахунок здійснюється згідно умов укладеного договору. Внесок (вклад) на депозитний рахунок є власністю члена кредитної спілки та відноситься до її зобов'язань.

Кошти, що належать членам кредитної спілки, використовуються для надання кредитів членам кредитної спілки, а у разі наявності тимчасово вільних коштів членів кредитної спілки - можуть розміщуватися спілкою на депозитних рахунках в установах банків, які мають ліцензію на право роботи з вкладами громадян, і в об'єднаній кредитній спілці, а також у державні цінні папери, перелік яких встановлюється Державною комісією з регулювання ринків фінансових послуг України [16, 121].

Внески (вклади) на депозитні рахунки поділяються:

1. за строком залучення:

а) строкові;

· короткострокові (до 3 місяців);

· середньострокові (від 3 до 12 місяців);

· довгострокові (більше 12 місяців);

б) до запитання (без визначення у договорі строку залучення);

2. різновидом внеску (вкладу) на депозитний рахунок є блокований рахунок;

Внесок (вклад) на блокований рахунок - зворотний внесок (вклад) члена спілки, який залучається на договірних умовах для забезпечення зобов'язань члена перед кредитною спілкою. Можливість нарахування процентів визначається умовами договору. Внесок (вклад) на депозитний рахунок - блокований рахунок є власністю члена кредитної спілки та відноситься до її зобов'язань;

7) внесок до благодійного фонду – це необов'язковий незворотний внесок цільового призначення, що вноситься членом кредитної спілки та іншими особами на формування благодійного фонду та безпосередньо використовується та спрямовується на фінансування кредитною спілкою благодійної діяльності. Внесок до благодійного фонду є власністю кредитної спілки. Нарахування плати (процентів) на ці внески не здійснюється.

Наведемо приклади проведення господарських операцій у рахунках бухгалтерського обліку на умовному підприємстві.

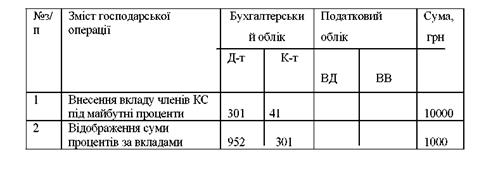

![]() Члени кредитної спілки сплатили щорічний членський внесок у розмірі 1000 грн. відобразимо господарські операції кредитної спілки на рахунках бухгалтерського обліку (таблиця 2.3.1.1)

Члени кредитної спілки сплатили щорічний членський внесок у розмірі 1000 грн. відобразимо господарські операції кредитної спілки на рахунках бухгалтерського обліку (таблиця 2.3.1.1)

Таблиця 2.3.1.1 Відображення господарських операцій на рахунках обліку

Наведемо інший приклад: Член кредитної спілки вніс гроші в сумі 10000 грн., розраховуючи в майбутньому одержати проценти за вкладом. Ці проценти було виплачено в сумі 1000 грн. господарські операції прикладу на рахунках бухгалтерського обліку будуть відображені таким чином (таблиця 2.3.1.2).

Таблиця 2.3.1.2 Відображення господарських операцій на рахунках обліку

2.3.2 Облік розрахунків за кредитами

Облік розрахунків за кредитами здійснюється відповідно до П(С)БО 10 "Дебіторська заборгованість", затвердженого наказом Міністерства фінансів України від 8 жовтня 1999 р. N 237.

Для обліку кредитів застосовується рахунок 37 "Розрахунки з різними дебіторами" - субрахунок 376 "Розрахунки за кредитами членам кредитних спілок".

На субрахунку 373/1 "Розрахунки за нарахованими доходами" ведеться облік розрахунків за нарахованими процентами за кредитами, які надані членам кредитної спілки.

За дебетом рахунку 37 "Розрахунки з різними дебіторами" відображається виникнення дебіторської заборгованості, за кредитом - її погашення чи списання.

Для обліку кредитів та процентів, за терміном користування, кредитна спілка, виходячи з потреб управління, контролю та аналізу, використовує субрахунки другого та третього порядку.

Кредитна спілка зобов'язана вести аналітичний облік за кожним дебітором, за видами заборгованості, термінами її виникнення й погашення.

На субрахунку 378 "Розрахунки за безнадійними кредитами" кредитна спілка відображає розрахунки за кредитами, які були визнані безнадійними.

Формування та використання резерву забезпечення втрат від неповернених кредитів, відповідно до нормативів, встановлених Держфінпослуг, здійснюється на субрахунку 381 "Резерв забезпечення покриття втрат від неповернених кредитів". За рахунок цього резерву здійснюється списання тільки основної суми кредиту за простроченими, неповерненими та безнадійними кредитами [16, 128].

Зменшення сформованого резерву забезпечення покриття втрат від неповернення кредитів відображається у складі доходів проведенням Дт 381 - Кт 716 на суми необхідного зменшення.

Таблиця 2.3.2.1 Рахунки бухгалтерського обліку по кредитам

| 34 |

Надання кредитів членам кредитної спілки |

376 |

301, 311 |

| 35 |

Надання кредиту шляхом перерахування коштів на оплату рахунків за заявою позичальника (оплата товару, послуги) |

376 685 |

685 311 |

| 36 |

Нарахування процентів за користування кредитом членом кредитної спілки |

373/1 |

719 |

| 37 |

Сплата членом кредитної спілки нарахованих процентів за кредитом |

301, 311 |

373/1 |

| 38 |

Повернення кредитів членами кредитної спілки |

301, 311 |

376 |

| 39 |

Сплачені проценти за користування кредитом авансом |

301, 311 |

691 |

| Нарахування процентів за кредитом |

373 |

719 |

|

| Погашення процентів за рахунок авансу |

691 |

373 |

|

| 40 |

Повернення членом кредитної спілки кредиту та процентів за ним шляхом перерахування коштів з місця роботи позичальника на поточний рахунок спілки у банку |

311 685 685 |

685 373 376 |

| 41 |

Сплата процентів за користування кредитом за рахунок коштів блокованого рахунку |

688/1 |

373/1 |

| 42 |

Повернення кредиту за рахунок коштів блокованого рахунку |

688/1 |

376 |

| 43 |

Формування резерву забезпечення покриття втрат від неповернених кредитів за простроченими кредитами |

845 |

381 |

| 44 |

Сплата штрафних санкцій за порушення строків платежу згідно з умовами кредитного договору |

301, 311 |

715 |

| 45 |

Списання неповерненого кредиту за рахунок резерву забезпечення покриття втрат від неповернених кредитів за рішенням спостережної ради |

381 |

376 |

| 46 |

Списання нарахованих, але не сплачених процентів за рахунок витрат від неповернених кредитів |

856 |

373 |

| 47 |

Визнання кредиту безнадійним |

378 |

376 |

| 48 |

Списання заборгованості за кредитами, які визнані безнадійними, за рахунок резерву забезпечення покриття втрат |

381 |

378 |

| 49 |

Зменшення суми сформованого резерву забезпечення покриття втрат від неповернених кредитів |

381 |

716 |

| 50 |

Погашення кредиту, що був списаний як неповернений |

301, 311 |

716 |

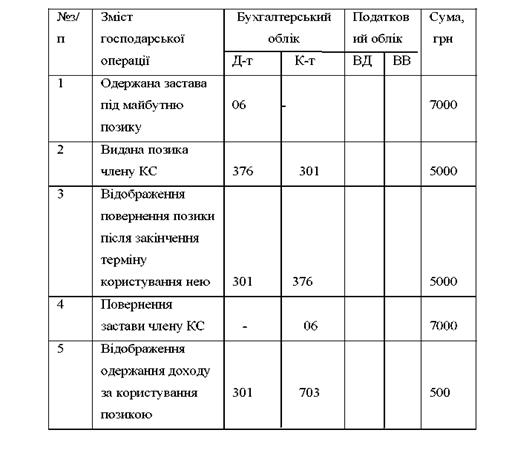

Розглянемо практичний приклад. Член кредитної спілки під заставу одержує позику в розмірі 5000 грн. експертна комісія оцінила заставу в 7000 грн. після закінчення строку користування позикою член кредитної спілки повертає її, сплативши при цьому 10%. Бухгалтерський облік господарських операцій прикладу 2 буде відображений на рахунках бухгалтерського обліку таким чином (таблиця 2.3.2.2)

Таблиця 2.3.2.2 Відображення операцій у рахунках бухгалтерського обліку

2.3.3 Фінансові інвестиції

Облік інвестиційної діяльності кредитної спілки здійснюється відповідно до П(С)БО 12 "Фінансові інвестиції", затвердженого наказом Міністерства фінансів України від 26 квітня 2000 р. N 91. (табл.2.3.3.1)

Таблиця 2.3.3.1 Зміст операцій П(С)БО 12

| 51 |

Внесення обов'язкового пайового внеску до об'єднаної кредитної спілки |

141/11 |

311 |

| 52 |

Внесення додаткового пайового внеску до об'єднаної кредитної спілки |

141/12 |

311 |

| 53 |

Внесення обов'язкового пайового внеску до капіталу кооперативного банку |

142/11 |

311 |

| 54 |

Внесення додаткового пайового внеску до капіталу кооперативного банку |

142/12 |

311 |

| 55 |

Нарахування доходу на пайові внески, що внесені до капіталу об'єднаної кредитної спілки та до капіталу кооперативного банку |

141, 142 373 (5, 6) |

724 141, 142 |

| 56 |

Отримання доходу, нарахованого на пайові внески, що направлені до капіталу об'єднаної кредитної спілки та до капіталу кооперативного банку |

311 |

373 (5, 6) |

| 57 |

Надання кредиту іншій кредитній спілці, внесені кошти на депозитний рахунок банку або внески (вклади), внесені на депозитні рахунки об'єднаної кредитної спілки |

352 |

311 |

| 58 |

Нарахування процентів за користування кредитом, наданим іншій кредитній спілці, та процентів за коштами, що розміщені на депозитному рахунку банку або плати (процентів) на внески (вклади), внесені на депозитні рахунки об'єднаної кредитної спілки |

373 (3, 4) |

733 |

| 59 |

Отримання нарахованих процентів |

311 |

373 (3, 4) |

2.3.4 Облік доходів та витрат

Доходи кредитної спілки, які отримані в процесі її діяльності, відображаються на рахунках 7 класу Плану рахунків бухгалтерського обліку, затвердженого наказом Міністерства фінансів України від 30.11.99 р. N 291. Рахунки 7 класу "Доходи і результати діяльності" призначені для узагальнення інформації про доходи від операційної та фінансової діяльності кредитної спілки. Склад доходів та порядок їх визнання регулюються Положенням (стандартом) бухгалтерського обліку 15 "Доходи", затвердженим наказом Міністерства фінансів України від 29.11.99 р. N 290.

Нарахування процентів за користування кредитами та визнання їх доходом здійснюється відповідно до вимог П(С)БО на останній день кожного місяця, відповідно до умов укладеного кредитного договору.

Облік витрат, які виникли у кредитній спілці в процесі провадження своєї діяльності протягом звітного періоду, здійснюється відповідно до П(С)БО 16 "Витрати операційної діяльності", затвердженого наказом Міністерства фінансів України від 31.12.99 р. N 318 [16, 133].

Відповідно до Інструкції по застосуванню Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємствами і організаціями N 291 від 30.11.99 р. кредитні спілки, для обліку своїх операційних витрат, використовують рахунки класу 8 "Витрати за елементами" Плану рахунків бухгалтерського обліку, затвердженого наказом Міністерства фінансів України від 30.11.99 р. N 291. По дебету класу 8 відображається сума визнаних витрат, по кредиту - списання на субрахунок 79 "Результат фінансових операцій" (табл. 2.3.4.1).

Таблиця 2.3.4.1 Кореспонденція рахунків

| N з/п |

Назва операцій |

Кореспонденція рахунків |

|

| Дебет |

Кредит |

||

| 60 |

Визначення фінансового результату на кінець звітного періоду |

79 71, 73, 74 |

81, 82, 83, 84, 85 79 |

| 61 |

Визначення фінансового результату на кінець року |

79 442 |

441 79 |

| 62 |

Формування резервного капіталу за рахунок частини доходу кредитної спілки протягом поточного року |

443 |

432 |

| 63 |

Формування резервного капіталу за рахунок нерозподіленого доходу кредитної спілки минулого року |

441 |

432 |

| 64 |

Використання коштів резервного капіталу, сформованого з доходу кредитної спілки для покриття збитків |

432 |

442 |

| 65 |

Використання коштів резервного капіталу, сформованого за рахунок інших джерел, для покриття збитків |

433 |

442 |

| 66 |

Використання коштів резервного капіталу, сформованого з вступних внесків для покриття збитків |

431 |

442 |

| 67 |

Використання коштів додаткового капіталу для покриття збитків |

425 |

442 |

| 68 |

Використання коштів пайового капіталу для покриття збитків |

411, 412 |

442 |

Кредитна спілка веде аналітичний облік розрахунків з кожним членом кредитної спілки. Для цього в паперовому та/або електронному вигляді ведеться особовий рахунок, який є об'єднаною єдиним реєстраційним номером сукупністю даних про члена кредитної спілки, відомості про рух внесків, вкладів, нарахованих процентів, розрахунки за отриманими кредитами.

Перед тим, як записати господарську операцію в бухгалтерському обліку, необхідно визначити їх кореспонденцію і скласти бухгалтерське проведення. Для того. щоб відобразити на рахунку бухгалтерське проведення необхідно скласти меморіальний ордер (2.3.4.2).

Меморіальний ордер №1 за _________р.

| Підстава (посилання на документ) |

Дебет рахунка |

Кредит рахунка |

Сума, грн |

| Внесення вкладів членів КС під майбутні проценти |

301 |

41 |

15000 |

Додаток ______1________

(аркушах)

Головний бухгалтер _________________

(підпис)

Рис. 2.3.4.2 Зразок меморіального ордеру

Після реєстрації дані меморіальних ордерів записують у Головну книгу, яка є систематичним регістром синтетичного обліку. Рахунки у Головній книзі будують за шаховим принципом у вигляді двосторонніх багатографних таблиць, окремі графи яких призначені для запису операцій у розрізі кореспондуючих рахунків. Така будова Головної книги полегшує контроль кореспондуючих рахунків, дає змогу аналізувати обороти за даними рахунків синтетичного обліку. Тому Головну книгу часто називають контрольною відомістю, а саму форму бухгалтерського обліку - контрольно-шаховою.

У Головну книгу записують дату і номер меморіального ордера, а також суми оборотів по дебету і кредиту рахунка в розрізі кореспондуючих рахунків. Приклад запису господарських операцій на рахунку Головної книги наведено нижче (рис. 2.3.4.3).

| Дата |

№ меморіального ордера |

Кредит рахунків |

Дата |

№ меморіального ордера |

Дебет рахунків |

|||||||||||

| 301 |

952 |

373 |

і т.д |

Разом |

41 |

301 |

41 |

06 |

і т.д. |

Разом |

||||||

| Сальдо на 01.01 |

- |

- |

- |

- |

160 000 |

05.01 |

2 |

34 400 |

50 000 |

7 500 |

10 000 |

... |

150 000 |

|||

| 03.01 |

1 |

923 000 |

14 700 |

20 000 |

... |

184 000 |

... |

... |

... |

... |

... |

... |

... |

|||

| ... |

... |

... |

... |

... |

... |

|||||||||||

| Оборот |

995 000 |

36 200 |

50 000 |

... |

1 723 000 |

Оборот |

68 800 |

90 000 |

15 000 |

30 000 |

... |

949 000 |

||||

| Сальдо на 01.02 |

- |

- |

- |

- |

934 000 |

|||||||||||

Рис. 2.3.4.3 Зразок головної книги

Кожне господарське явище і процес реєструється у спеціальному журналі. Процес реєстрації супроводжується присвоєнням кожній контировці певного номера (рис. 2.3.4.4.).

| Дата |

№ п/п |

Зміст запису |

Сума, грн. |

Кореспондуючі рахунки |

|

| Дебет |

Кредит |

||||

| 1 |

Відображено вступні внески до каси КС |

2000 |

301 |

41 |

|

| 2 |

Відображено обов'язкові пайові внески в КС |

5000 |

301 |

41 |

|

| 3 |

Додаткові пайові внески в КС |

1000 |

301 |

41 |

|

| 4 |

Відображено внесення членскіх внесків до каси КС |

1000 |

301 |

41 |

|

| 5 |

Внесення вкладів членів КС під майбутні проценти |

5000 |

301 |

41 |

|

| 6 |

Відображення суми процентів за вкладом |

1000 |

952 |

301 |

|

| 7 |

Наданно кредит члену КС |

7000 |

376 |

301 |

|

| 8 |

Надано кредит шляхом перерахування коштів на оплату рахунків за заявою позичальника |

6450 |

376 685 |

685 311 |

|

| 9 |

Нарахувано проценти за користування кредитом членом КС |

500 |

373/1 |

719 |

|

| 10 |

Сплата членом КС нарахованих процентів за кредитом |

500 |

301, 311 |

373/1 |

|

| 11 |

Повернено кредит членом КС |

6450 |

301, 311 |

376 |

|

| 12 |

Сплачено проценти за користування кредитом авансом |

350 |

301, 311 |

691 |

|

| 13 |

Нарахувано проценти за кредитом |

440 |

373 |

719 |

|

| 14 |

Погашено проценти за рахунок авансу |

1000 |

691 |

373 |

|

| 15 |

Повернено членом КС кредиту та процентів за ним шляхом перерахування коштів з місця роботи позичальника на поточний рахунок спілки у банку |

5000 |

311 685 685 |

685 373 376 |

|

| 16 |

Сплачено проценти за користування кредитом за рахунок коштів блокованого рахунку |

350 |

688/1 |

373/1 |

|

| 17 |

Повернено кредит за рахунок коштів блокованого рахунку |

5000 |

688/1 |

376 |

|

| 18 |

Сформовано резерв забезпечення покриття втрат від неповернених кредитів за простроченими кредитами |

10000 |

845 |

381 |

|

| 19 |

Сплачено штрафні санкції за порушення строків платежу згідно з умовами кредитного договору |

720 |

301 |

715 |

|

| 20 |

Списано неповернений кредит за рахунок резерву забезпечення покриття втрат від неповернених кредитів за рішенням спостережної ради |

5000 |

381 |

376 |

|

| 21 |

Списано нараховані, але не сплачені проценти за рахунок витрат від неповернених кредитів |

320 |

856 |

373 |

|

| 22 |

Визнанно кредит безнадійним |

7600 |

378 |

376 |

|

| 23 |

Списано заборгованості за кредитами, які визнані безнадійними, за рахунок резерву забезпечення покриття втрат |

15000 |

381 |

378 |

|

| 24 |

Зменшено суми сформованого резерву забезпечення покриття втрат від неповернених кредитів |

2500 |

381 |

716 |

|

| 25 |

Погашено кредит, що був списаний як неповернений |

5000 |

301, 311 |

716 |

|

| 26 |

Одержана застава під майбутню позику |

7000 |

06 |

- |

|

| 27 |

Видана позика члену КС |

5000 |

376 |

301 |

|

| 28 |

Відображення повернення позики членом КС після закінчення терміну користування нею |

5000 |

301 |

376 |

|

| 29 |

Повернення застави члену КС |

7000 |

- |

06 |

|

| 30 |

Відображення одержання доходу від користування позикою |

500 |

301 |

703 |

|

| 31 |

Внесено обов'язкового пайового внеску до капіталу кооперативного банку |

1000 |

142/11 |

311 |

|

| 32 |

Внесено додаткового пайового внеску до капіталу кооперативного банку |

1000 |

142/12 |

311 |

|

| 33 |

Нарахувано доход на пайові внески, що внесені до капіталу об'єднаної кредитної спілки та до капіталу кооперативного банку |

20000 |

141, 142 373 (5, 6) |

724 141, 142 |

|

| 34 |

Отримання доходу, нарахованого на пайові внески, що направлені до капіталу об'єднаної кредитної спілки та до капіталу кооперативного банку |

35000 |

311 |

373 (5, 6) |

|

| 35 |

Надання кредиту іншій кредитній спілці, внесені кошти на депозитний рахунок |

15000 |

352 |

311 |

|

| 36 |

Нараховано проценти за користування кредитом, наданим іншій кредитній спілці |

650 |

373 |

733 |

|

| 37 |

Нараховано проценти за коштами, що розміщені на депозитному рахунку банку |

400 |

374 |

733 |

|

| 38 |

Отримано нараховані проценти за кредитов наданим іншій КС |

550 |

311 |

373 |

|

| 39 |

Визначення фінансового результату на кінець звітного періоду |

10000 |

79 71, 73, 74 |

81, 82, 83, 84, 85 79 |

|

| 40 |

Визначення фінансового результату на кінець року |

15000 |

79 442 |

441 79 |

|

| 41 |

Сформовано резервний капітал за рахунок частини доходу кредитної спілки протягом поточного року |

35000 |

443 |

432 |

|

| 42 |

Сформовано резервний капітал за рахунок нерозподіленого доходу кредитної спілки минулого року |

25000 |

441 |

432 |

|

| 43 |

Використано кошти резервного капіталу, сформованого з доходу кредитної спілки для покриття збитків |

3500 |

432 |

442 |

|

| 44 |

Використано кошти резервного капіталу, сформованого за рахунок інших джерел, для покриття збитків |

4000 |

433 |

442 |

|

| 45 |

Надано кредит іншій кредитній спілці шляхом переведення коштів на депозитний рахунок |

2500 |

352 |

311 |

|

| 46 |

Нараховано проценти за коштами, що розміщені на депозитному рахунку банку |

1000 |

374 |

733 |

|

| 47 |

Нараховано проценти за користування кредитом, наданим іншій кредитній спілці |

800 |

373 |

733 |

|

| 48 |

Отримано нараховані проценти за кредитов наданим іншій КС |

800 |

311 |

373 |

|

| 49 |

Відображення одержання доходу від користування позикою |

800 |

301 |

703 |

|

| 50 |

Відображення повернення позики іншою кредитною спілкою |

2500 |

301 |

373 |

|

| РАЗОМ |

х |

х |

|||

Рис. 2.3.4.4. Журнал реєстрації господарських операцій за _____р.

Господарські операції на рахунках відображають на підставі бухгалтерських проведень. Наприклад, перша операція:

дебет рахунка „301”– 15000 грн.

кредит рахунка „41” – 15000 грн.

Друга операція:

дебет рахунка „952” – 500 грн.

кредит рахунка „301” – 500 грн.

Відповідно до розглянутого порядку відкривають рахунки, на яких відображають наведені господарські операції. Балансова інтерпретація наведених бухгалтерських проведень дає змогу з’ясувати економіко-матеріальний характер господарських процесів.

В кінці місяця по кожному рахунку підраховуються обороти, визначаються кінцеві залишки (сальдо), після чого дані за місяць відповідних рахунків узагальнюються в оборотних відомостях.

В першу чергу складають оборотну відомість за синтетичними рахунками головної книги.

У цій відомості відображають рівності підсумків залишків на початок місяця за дебетом та кредитом, оборотів дебету та кредиту, залишків на кінець місяця за дебетом та кредитом.

Аналогічно складаються оборотні відомості за аналітичними рахунками (рис. 2.3.4.5).

| Синтетичні рахунки |

Залишки на 1 травня |

Оборот за травень |

Залишки на 1 червня |

|||

| Актив |

Пасив |

Дебет |

Кредит |

Актив |

Пасив |

|

| Основні засоби |

24000 |

- |

- |

- |

240000 |

- |

| Розрахунковий рахунок |

21400 |

- |

- |

14500 |

6900 |

- |

| Статутний капітал |

- |

300000 |

- |

- |

- |

300000 |

| Позички банку |

- |

18000 |

12000 |

4500 |

- |

21000 |

| Кредитори |

- |

4000 |

2500 |

15500 |

- |

17000 |

| БАЛАНС |

322000 |

322000 |

49850 |

49850 |

338000 |

338000 |

Рис. 2.3.4.5 Оборотна відомість рахунків синтетичного обліку за травень __________р.

Залишки та обороти по аналітичних рахунках повинні відповідати даним відповідного синтетичного рахунку. Остаточне узагальнення даних поточного обліку синтетичних рахунків здійснюється в головній книзі – основному обов’язковому реєстрі.

Узагальнення даних рахунків у балансі відбувається наступним чином. Для цього активні рахунки, що мають дебетові залишки, записують в активі балансу, а пасивні рахунки, що мають кредитові залишки, - у пасиві.

Отже, з місяця в місяць облік господарських операцій починається і закінчується балансом. Баланс, складається на кінець звітного періоду, у наступному періоді розкладається на рахунки, за ними протягом червня обліковуються господарські операції, а в кінці місяця рахунки з їх залишками узагальнюються в „Баланс” форми №1 і форми №2 „Звіт про фінансові результати” [Додаток 7, 8].

Кредитні спілки є одним з різновидів кооперативних організацій. Від того, як вони розвиватимуться, значною мірою залежить, чи вдасться відродити в Україні справді масовий кооперативний рух, тобто діяльність населення по самозабезпеченню необхідними товарами і послугами на засадах кооперування.

Відповідно до Закону України “Про кредитні спілки”: ”Кредитна спілка – це неприбуткова організація, заснована фізичними особами на кооперативних засадах з метою задоволення потреб її членів у взаємному кредитуванні та наданні фінансових послуг за рахунок об'єднаних грошових внесків членів кредитної спілки”. Іншими словами, кредитні спілки є специфічними організаціями фінансової взаємодопомоги громадян, які мають неприбуткову кооперативну основу.

Отже, головну мету діяльності кредитівки можна визначити як фінансовий та соціальний захист своїх членів шляхом залучення їх особистих заощаджень для взаємного кредитування, фінансової підтримки підприємницьких ініціатив та надання їм інших фінансових послуг.

Управління кредитною спілкою здійснюється на демократичних засадах, що означає, що незалежно від моменту вступу чи розміру внеску, кожен учасник кредитівки має право одного голосу. Таким чином забезпечується захист інтересів усіх без винятку учасників кредитівки. Кредитна спілка є відкритою організацією, в якій кожному гарантовано вільний вхід і вихід. Оскільки кредит у кредитній спілці можуть отримати лише її учасники, то можна відмітити ще одну специфічну рису кредитівки — всі її клієнти є її учасниками. Однак, незважаючи на те, що учасниками кредитівки є лише фізичні особи, підприємства також можуть отримати кредит через своїх представників, які є її членами.

Суть неприбуткової діяльності кредитної спілки полягає в тому, що кінцевою метою її діяльності є не отримання прибутку від наданих послуг, а самі послуги, що надаються членам кредитівки. Фінансовий характер діяльності кредитної спілки робить її схожими на інших учасників фінансового ринку — банки. Між цими структурами є багато як спільного, так і відмінного. Спільним є те, що і банки, і кредитні спілки на ринку діють як фінансові посередники, створені для задоволення потреб споживачів у фінансових ресурсах. Вони мають можливість акумулювати кошти від тих, хто має в даний момент їх надлишок і передавати тим, хто відчуває в них нагальну потребу. Принциповою відмінністю між цими структурами є мета діяльності кожної з них: отримання прибутку для банку і надання фінансових послуг для кредитної спілки.

У 2006 р. Кабінет Міністрів України ухвалив Концепцію розвитку системи кредитної кооперації. В урядовому документі подано модель одного із сегментів фінансового ринку, спрямовану на далеку перспективу. Такий крок, йдеться в концепції, здійснено «з метою захисту кредитних спілок від ризиків недостатньої ліквідності, низької платоспроможності або неналежного фінансового стану».

Актуальним є проблема створення системи кредитної кооперації. Об’єднавшись, кредитні спілки стануть значно сильнішими. Вони міцнішають у співробітництві одна з одною на різних рівнях. Згідно з Концепцією розвитку кредитної кооперації, в Україні буде побудована трирівнева банківська кооперативна система. У цій системі члени кредитних спілок – приватні особи та малі підприємства – співпрацюватимуть у межах своєї кредитної спілки, а кредитні спілки являтимуть собою перший рівень системи. На другому її рівні кредитні спілки співпрацюватимуть у межах обласних чи регіональних асоціацій та об’єднаних кредитних спілок (ОКС), до складу яких вони входять. Об’єднані кредитні спілки (згодом вони перетворяться на регіональні кооперативні банки) співпрацюватимуть у рамках об’єднаної ОКС (у перспективі – центрального кооперативного банку) і разом сформують національну асоціацію кооперативних організацій. Завдяки такому об’єднанню ресурсів можна буде значно розширити коло послуг, які надаються нині кредитними спілками. Крім того, це сприятиме зміцненню всієї системи та підвищенню її надійності й стабільності.

Кредитна спілка не займається жодною іншою господарською діяльністю крім надання кредитних і ощадних послуг своїм членам, і тому має певні особливості ведення бухгалтерського обліку своєї діяльності. Діяльність кредитної спілки як організації, яка не має на меті отримання прибутку, вона спрямована власне на надання конкретних послуг, що і визначає її вузьку спеціалізацію щодо можливих напрямів використання акумульованих за рахунок заощаджень членів фінансових ресурсів.

Ведення бухгалтерського обліку кредитною спілкою та об'єднаною кредитною спілкою робиться відповідно до вимог Законів України "Про фінансові послуги та державне регулювання ринків фінансових послуг", "Про кредитні спілки", "Про бухгалтерський облік та фінансову звітність в Україні", Плану рахунків бухгалтерського обліку та Інструкції по застосуванню Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань та господарських операцій підприємств і організацій, затверджених наказом Міністерства фінансів України від 30.11.99 N 291 (зі змінами та доповненнями).

Кредитні спілки, як одна із форм небанківських фінансових інститутів, засвідчили свою життєздатність. На сьогодні пріоритетними напрямами кредитування є споживчі та соціальні кредити – понад 40% кредитного портфелю; кредити на підтримку малого і середнього бізнесу майже 20%; кредити на підтримку сільгоспвиробників – близько 40%. В середньому за рік кредитні спілки України надають майже 150 тис. кредитів на загальну суму понад 300 млн. грн.

Кредитні спілки поширені в усіх розвинених країнах. На відміну від інституційних інвесторів, їхній розвиток не залежить від ступеня сегментації фінансових ринків. З огляду на це створення нових кредитних спілок – справа перспективна.

1. Закон України "Про кредитні спілки" від 20.12.2001 р. №2908-ІІІ. // Відомості Верховної Ради (ВВР), 2002. – N 15. – С. 101.

2. Постанова №133 - постанова Правління НБУ "Про порядок узгодження територіальними управліннями Національного банку України статутів чи змін до статутів кредитних спілок з питань кредитування і розрахунків" від 09.04.2002 р. №133.

3. Постанова №311 - постанова Правління НБУ "Про затвердження переліків і тарифів банківських операцій (послуг), що надаються установами і територіальними управліннями Національного банку України з операцій (послуг), пов’язаних з діяльністю клієнтів і банків - кореспондентів Національного банку України" від 08.08.2000 р.№311.