| Скачать .docx |

Дипломная работа: Принципы построения учетной политики по учету готовой продукции

Введение

Готовая продукция — это изделие или полуфабрикат, работа, услуга что прошливсе стадии технологической обработки на данном предприятии и отвечают утвержденным стандартам или техническим условиям, договора, принятые техническим контролем предприятия и сданные на состав или заказчикувпокупателю согласно действующему порядку принятия продукции.

Все элементы производственного процесса (сырье, материалы и т.п.), которыенаходятся на разных стадиях технологического процесса, образовывают незавершенноепроизводство.

Готовая продукция может иметь, а может и не иметь количественные и качественные характеристики (количество массы, шт., метров, сорт и т.п.). Но во всех случаях продукция должна иметь стоимостную характеристику.

Построение учета готовой продукции возможназа разными вариантами. Продукция, которая имеет количественные и стоимостные характеристики, может быть сданная на состав, а оттуда будет осуществляться ее отгрузки (передача) и реализация покупателю. На отдельных предприятиях (фермерских хозяйствах), готовая продукция не передается на склад, а скапливается непосредственно в производстве, оттуда осуществляется ее отгрузки (или передача) покупателю и реализация.

Продукция, которая не имеет количественных характеристик (работа, услуга или посредничество и т.п.), непосредственно из производства передается покупателю (заказчику).

В бухгалтерском учете готовая продукция должна оцениваться за фактической себестоимостью, которая может быть определена только после собрания всех затрат и калькулирования. Вместе с тем возникает потребность в ежедневном учете наличия и движения готовой продукции и определении ее стоимостных характеристик. Поэтому в текущем учете готовая продукция оценивается за принятыми на предприятии "твердыми" учетными ценами. Ими могут быть среднегодовая, плановая себестоимость, оптово-расчетная, договорная цена или фактическая себестоимость.

Если готовая продукция оценивается не за фактической себестоимостью, то отделено от фактической себестоимости учитывается отклонение. В конце месяца эти отклонения в соответствующей судьбе распределяются между остатками нереализованной продукции и реализованными изделиями.

Оценка продукции за "твердыми" учетными ценами дает возможность вести постоянное наблюдение за количественными и стоимостными параметрами процессов выпуска и реализации продукции. Твердые учетные цены являются основой построения бухгалтерского учета готовой продукции на составах за оперативно - бухгалтерским методом.

Цель работы: ознакомиться с принципами построения учетной политики по учету готовой продукции, определить основную корреспонденцию счетов с помощью которых непосредственно ведется учет готовой продукции, на которых счетах формируется себестоимость, определить основные центры ответственности, которые непосредственно связаны с производством, классификацию затрат, рассмотреть аспекты налогового учета готовой продукции, сформировать основные принципы проведения аудиту готовой продукции и определить основные нарушения, которые приводят к искажению данных в учете, определить с помощью каких компьютерных программ в современных условиях осуществляется учет готовой продукции, а также отобразить данные учета в формах годовой финансовой отчетности.

І. Организация и методика бухгалтерского учета готовой продукции

1.1 Выбор учетной политики предприятия. Приказ об учетной политике

Предприятию которому П(С)БУ и Законом о бухгалтерском учете предоставлена возможность выбора методов или принципов учета, необходимо обязательно осветить это в его учетной политике. В частности, необходимо определить:

1. Границу существенности. П(С)БУ 2 установлены общие требования к раскрытию статей формы №1 «Баланс».А раскрытие, в соответствии с пунктом 3 П(С)БУ 1, - это представление информации, являющейся существенной для пользователей финансовой отчетности. Существенная информация – информация, отсутствие которой может повлиять на решение пользователей финансовой отчетности. Существенность информации определяется соответствующими П(С)БУ и руководством предприятия. Таким образом, признавать или нет те или иные затраты в составе активов предприятия и отражать их в Балансе или включать в состав расходов и отражать в Отчете о финансовых результатах – это определяется нормами, установленными соответствующими П(С)БУ, и границей существенности. Причем граница существенности для разных предприятий может быть различной: это зависит от оборотов, объемов производства. Например, предприятием установлена граница существенности 100 грн. Операция по приобретению вексельных бланков на сумму 50 грн. в составе запасов не отражается, а списывается на операционные расходы.

2. Порядок определения продолжительности операционного цикла в целях классификации активов. Операционный цикл – это промежуток времени между приобретением запасов для осуществления деятельности и получением средств от реализации произведенной из них продукции или товаров, услуг. В соответствии с П(С)БУ 7 материальные активы могут быть отнесены к основным средствам или прочим необоротным активам в том случае, если ожидаемый срок их полезного использования больше одного года (или больше операционного цикла, если он превышает один год). Аналогично и нематериальные активы могут быть отнесены к таковым наряду с прочим условиями в случае, если они предназначены для использования в течение периода блее одного года (или больше операционного цикла, если он превышает один год). Что касается дебиторской задолженности (п. 4 П(С)БУ 10), то она может быть отнесена к долгосрочной только в том случае, если такая задолженность не связана с операционной деятельностью предприятия и срок ее погашения больше одного года.

3. Порядок признания основных средств и прочих необоротных материальных активов, сроков их полезного использования, методов начисления амортизации и ликвидационной стоимости. В соответствии с П(С)БУ 7, вступающим в силу с 01.07.2000 г., предприятие самостоятельно определяет стоимостные признаки тех предметов, которые следует отнести к основным средствам, и тех, которые относятся к прочим необоротным материальным активам. Поскольку учетная политика должна включать также и процедуры, используемые для представления финансовой отчетности, в приказе необходимо предусмотреть порядок установления срока полезного использования необоротных материальных активов, определения ликвидационной стоимости основных средств. Установления методов начисления амортизации и сроков их полезного использования для конкретных объектов (групп) основных средств и прочих необоротных материальных активов можно отразить в приказе об учетной политике или в приложении к нему. Эта информация также отражается в примечаниях к финансовой отчетности.

4. Порядок признания нематериальных активов, сроков их полезного использования и методов начисления амортизации с учетом норм, установленных П(С)БУ 8 и П(С)БУ 7.

5. Методы оценки выбытия запасов, которые установлены П(С)БУ 9. Здесь следует отметить, что для запасов, которые имеют разное назначение и разные условия использования могут применяться различные методы оценки их выбытия (из предложенных в п.16 П(С)БУ 9). Запасы, которые отпускаются, и услуги, которые выполняются для специальных заказов и проектов, а также запасы, которые не заменяют друг друга, оцениваются только по идентифицированной стоимости, и поэтому отражать в учетной политике метод учета оценки выбытия таких запасов нет необходимости.

6. Перечень и состав статей калькулирования производственной себестоимости продукции(работ, услуг). В соответствии с пунктом 11 П(С)БУ 16 этот перечень и состав устанавливаются предприятием самостоятельно. В производственную себестоимость продукции (работ, услуг) включаются:

- прямые материальные расходы;

- прямые расходы на оплату труда;

- другие прямые расходы;

- общепроизодственные расходы.

Таким образом, на предприятие должен быть установлен конкретный перечень и состав таких расходов исходя из фактических осуществляемых предприятием расходов. Указанный порядок не распространяется на предприятия, осуществляющие торговую деятельность.

7. Перечень и базу распределения постоянных и переменных общепроизодственных расходов на каждый объект расходов, нормальную мощность производственных подразделений предприятия.

В соответствии с пунктом 16 П(С)БУ 16 к переменным общепроизодственным расходам относятся расходы на обслуживание и управление производствам (цехами, участками), которые изменяются прямо (или почти прямо) пропорционально к изменению объема деятельности. Переменные общепроизодственные расходы распределяются на каждый объект расходов с использованием выбранной предприятием базы распределения (часов труда, заработная плата и т.п.) исходя из фактической мощности отчетного периода.

К постоянным общепроизодственным расходам относятся расходы на обслуживание и управление производством, которые остаются неизмененными при изменении объема деятельности. Постоянные общепроизодственные расходы распределяются на каждый объект расходов с учетом выбранной базы распределения (часов труда, заработная плата и т.п.) при нормальной мощности. Нераспределенные постоянные общепроизодственные расходы включаются в состав себестоимости реализованной продукции. Таким образом, для списания себестоимости реализованной продукции и определения себестоимости запасов готовой продукции необходимо установить четкие параметры, влияющие на ее расчет. Указанный порядок не распространяется на предприятия, осуществляющие торговую деятельность.

8. Порядок определения величины резерва сомнительных долгов. Текущая дебиторская задолженность за продукцию, товары, работы, услуги включается в итог Баланса по чистой реализационной стоимости. Для определения чистой реализационной стоимости на дату баланса исчисляется величина резерва сомнительных долгов. Эта величина, в соответствии с П(С)БУ 10, может определяться двумя методами:

- исходя из платежеспособности отдельных дебиторов;

- на основании классификации дебиторской задолженности.

Предприятие в приказе об учетной политике указывает один из этих двух методов.

9. Метод оценки степени завершенности операций по предоставлению услуг. В соответствии с П(С)БУ 15 доход, связанный с предоставлением услуг, признается исходя из степени завершенности операций по предоставлению услуг на дату баланса, если может быть достоверно оценен результат этой операции. Пунктом 11 П(С)БУ 15 предусмотрено несколько вариантов оценки степени завершенности операций по предоставлению услуг:

- изучение выполненной работы;

- определение удельного веса объема услуг, предоставленных на определенную дату, в общем объеме услуг, которые должны быть предоставлены;

- определение удельного веса расходов, понесенных предприятием в связи с предоставлением услуг в общей ожидаемой сумме таких расходов. Сумма расходов, осуществленных на определенную дату, включает только расходы, отражающие объем предоставленных услуг на эту же дату.

Предприятие для признания дохода по предоставлению услуг в приказе об учетной политике называет один из вышеуказанных методов.

10. Необходимость создания резервов (резервирования средств) для обеспечения будущих расходов и платежей.

В соответствии с пунктом 13 П(С)БУ 11 предприятие может создавать обеспечения для возмещения предстоящих (будущих) расходов на:

- оплату отпусков работникам;

- дополнительное пенсионное обеспечение;

- выполнение гарантийных обязательств и т.п.

Предприятие самостоятельно решает вопрос о необходимости резервирования средств для обеспечения тех или иных расходов.

ПРИКАЗ №_12_

ОБ УЧЕТНОЙ ПОЛИТИКЕ ПРЕДПРИЯТИЯ

В связи с вступлением в силу Закона Украины от 16.07.99г. № 996-ХIV „О бухгалтерском учете и финансовой отчетности в Укаине” приказываю установить на предприятии следующую учетную политику:

1. В целях формирования показателей финансовой отчетности предприятия установить границу существенности в размере 0,1 тыс. грн.

2. Продолжительность операционного цикла, в целях классификации активов, считать равной 3 месяцам.

3. Для признания основных средств, прочих необоротных материальных активов и нематериальных активов, определения срока их полезного использования, ликвидационной стоимости, выбора метода начисления амортизации при их приобретении и эксплуатации создать комиссию в составе:

4. Установить стоимостную оценку, в целях отнесения необоротных материальных активов к малоценным, в сумме, не превышающей 500 грн.

5. Установить сроки службы и методы начисления амортизации основных средств и прочих необоротных материальных активов согласно перечню:

| № п/п | Наименование группы объекта | Срок службы | Метод начисления амортизации | Ликвидационная стоимость, грн. |

| Основные средства | ||||

| 1. | Здание (ул. Серова, д.4) | 25 | Прямолинейный | 100 000 |

| 2. | Автомобиль ГАЗ 3101 | 10 | Производственный | 800 |

| 3. | Компьютер PENTIUM | 5 | Кумулятивный | 700 |

| … | … | … | … | … |

| Прочие необоротные материальные активы | ||||

| … | … | … | … | … |

6. Установить срок службы компьютерных программ «МММ» 3 года и применять для начисления амортизации прямолинейный метод.

7. Установить метод оценки запасов при продаже их в розницу по ценам продажи.

8. Величину резерва сомнительных долгов устанавливать на основании классификации дебиторской задолженности.

9.Резервирование средств для осуществления будущих расходов и платежей не производить.

1.2 Организация бухгалтерского учета на предприятии. Оперограмма

Бухгалтерский учет на предприятии должен вестись со дня регистрации предприятия до его ликвидации. При этом он должен быть основан на следующих принципах:

- осмотрительности;

- полного освещения;

- автономности;

- последовательности;

- непрерывности;

- начисления и соответствия доходов и расходов;

- превалирования сущности над формой;

- исторической (фактической) себестоимости;

- единого денежного измерителя;

- периодичности.

Для обеспечения ведения бухгалтерского учета предприятие самостоятельно выбирает формы его организации (п.4 ст. 8 Закона о бухгалтерском учете) из следующих четырех:

1. Введение в штат предприятия должности бухгалтера или создание бухгалтерской службы во главе с главным бухгалтером.

2. Пользование услугами специалиста по бухгалтерскому учету, зарегистрированного как предприниматель, который осуществляет предпринимательскую деятельность без создания юридического лица.

3. Ведение на договорных принципах бухгалтерского учета централизованной бухгалтерией или аудиторской фирмой.

4. Самостоятельное ведение бухгалтерского учета и составление отчетности непосредственно собственником или руководителем предприятия. Эта форма бухгалтерского учета не может применяться предприятиями, отчетность которых должна обнародоваться.

При организации бухгалтерского учета предприятие также самостоятельно определяет свою учетную политику. Таким образом, на предприятии кроме приказа об организации бухгалтерского учета обязательно должен быть издан приказ об учетной политике. Причем желательно, чтобы это были два отдельных приказа, так как учетная политика предприятия должна быть постоянной и изменяться только в определенных случаях, установленных П(С)БУ 6, а выбор форм организации бухгалтерского учета может изменяться ежегодно.

Таким образом, в приказе об организации бухгалтерского учета на предприятии в обязательном порядке должны быть отражены следующие моменты:

1. Форма организации бухгалтерского учета как определенная система регистров учета (например, журнально-ордерная, упрощенная без использования регистров учета имущества, упрощенная с использованием регистров учета имущества).

2. Порядок и способ регистрации и обобщения информации в выбранных регистрах.

3. Лица, ответственные за ведение бухгалтерского учета.

Организация бухгалтерского учета готовой продукции

Организация учета готовой продукции на предприятии ведется согласно П(с)БУ №16 „ Затраты”, и П(с)БУ №9 „Запасы”.

Объект затрат – это продукция, работы, услуги или вид деятельности предприятия, которые нуждаются в признании связанных с ними затрат.

Элемент затрат – это совокупность экономически родственных затрат.

Согласно П(с)БУ №16 „ Затраты” затраты отображаются в бухгалтерском учете одновременно с уменьшением активов или увеличением обязательств. Затратами отчетного периода признаются или уменьшение активов, или увеличение обязательств, которые приводит к уменьшению собственного капитала предприятия (за исключением уменьшения капитала в результате его изъятия или перераспределения владельцами), при условиях, что эти затраты могут быть оценены надлежащим образом.

В состав затрат предприятия входит себестоимость продукции. Себестоимость запасов, которые используются для производства продукции определяется согласно П(с)БУ №9 „Запасы”. При отпуска запасов в производство, продажа, другом выбытии их оценка происходит по одному з следующих методов:

— идентифицированной себестоимости соответствующей единицы запасов;

— средневзвешенной себестоимости;

— себестоимости первых по времени поступления запасов (ФИФА);

— себестоимости последних по времени поступления запасов (ЛИФО);

— нормативных затрат;

— цены продажи;

Для всех единиц бухгалтерского учета запасов, которые имеют одинаковое назначение и одинаковые условия использования, используется только один из приведенных методов.

Оценка запасов методом ФИФА базируется на предположении, что запасы используются в той последовательности, в которой они поступали на предприятие, то есть запасы, которые первыми отпускаются в производство (продажа и прочее выбытие), оцениваются по себестоимости первых по времени поступления запасов.

Себестоимость реализованной продукции состоит из производственной себестоимости продукции, которая была реализована на протяжении отчетного периода, нераспределенных постоянных общепроизодственных затрат и сверхурочных производственных затрат.

К производственной себестоимости продукции включается:

— прямые материальные затраты;

— прямые затраты на оплату труда;

— другие прямые затраты;

— общепроизодственные затраты;

— сменные общепроизодственные и постоянные распределенные общепроизодственные затраты;

Перечень и состав статей калькулирования производственной себестоимости продукции устанавливается предприятием.

В состав прямых материальных затрат входит стоимость сырья и основных материалов, которые создают основу произведенной продукции, приобретенных полуфабрикатов и комплектующих изделий, вспомогательных и других материалов, которые могут быть непосредственно отнесены к определенному объекту затрат.

В состав прямых затрат на оплату труда входят заработная плата за окладами и тарифами и другие выплаты рабочим, которые заняты в производстве продукции, в предоставлении услуг, которые могут быть непосредственно отнесены к конкретному объекту затрат.

В состав других прямых затрат включаются все другие производственные затраты, которые могут быть отнесены к определенному объекту затрат, а именно: отчисление на социальные меры, плата за аренду земельных и имущественных паев, амортизация, затраты от недостатка, затраты на исправление недостатка, за минусом непоправимого недостатка по справедливой стоимости и прочее.

В состав общепроизодственных затрат включаются:

— затраты на управление производством ( оплата труда аппарата управления цехами, участками, и т.п.; отчисление на социальные меры и медицинское страхование аппарата управления цехами, участками; затраты на оплату служебных командировок персонала цехов, участков, и т.п.);

— амортизация основных средств общепроизводственного (цехового, участкового, линейного) назначение;

— амортизация нематериальных активов общепроизодственного (цехового, участкового, линейного) назначение;

— затраты на удержание, эксплуатацию и ремонт, страхование, операционную аренду основных средств, других необратимых активов общепроизодственного назначение;

— затраты на усовершенствование технологии и организации производства;

— затраты на отопление, освещение, водопользование, водоотвод и прочее удержание производственных помещений;

— затраты на охрану работы, технику безопасности и охрану окружающего среды;

— другие затраты (внутризаводское перемещение материалов, деталей, полуфабрикатов, готовой продукции на составы, и т.п.).

Общепроизодственные затраты делятся на постоянные и сменные. К сменным общепроизодственным затратам относят затраты на обслуживание и управление производством (цехов, участков), которые меняются прямо (или почти прямо) пропорционально изменению объема деятельности. Сменные общепроизодственные затраты распределяются на каждый объект затрат с использованием базы распределения (часов работы, заработной платы, объема деятельности, прямых затрат, и т.п.) исходя из фактической мощности отчетного периода.

К постоянным общепроизодственным затратам относят затраты на обслуживание и управление производством, которые остаются неизменными (или почти неизменные) при изменению объема деятельности. Постоянные общепроизодственные затраты распределяются на каждый объект затрат с использованием базы распределения (часов работы, заработной платы, объема деятельности, прямых затрат, и т.п.) за нормальной мощности. Нераспределенные постоянные общепроизодственные потери входят в состав себестоимости реализованной продукции (работ, услуг) в периоде их возникновение. Общая сумма распределенных и нераспределенных постоянных общепроизодственных затрат не может превышать их фактической величины.

Перечень и состав сменных и постоянных общепроизодственных затрат устанавливается предприятием.

Затраты связаны с операционной деятельностью, которые не входят в себестоимость реализованной продукции (товаров, работ, услуг), делятся на административные затраты , затраты на сбыт, и другие операционные затраты.

К административным затратам относят общехозяйственные затраты, которые направлены на обслуживания и управления предприятием.

Затраты на сбыт составляются из затрат, связанных с реализацией (сбытом) продукции (товаров, работ, услуг).

Другие операций затраты составляются из :

— - затраты на исследование и разработки;

— - потери от обесценения запасов;

- недостатка и потери от порчи ценностей;

- другие затраты операционной деятельности и прочее.

Более развернутая информация в финансовой отчетности приведена в Примечаниях к финансовой отчетности в статье „Другие операционные затраты ” и «Другие затраты» Отчета о Финансовых результатах.

Рассмотрим принцип распределения затрат на производство и формирование калькуляции на примере.

Предприятие ООО „Омега” изготовляет хлебопекарные изделия. Для организации производства были понесенные такие затраты:

1 Закупленное сырье для производства =6580 грн. (в т.ч. НДС);

2 Аренда производственного помещения = 900 грн.;

3 Коммунальные платежи = 610 грн.;

4 Зарплата руководителю цеха = 850 грн.;

5 Электроэнергия = 1,5 грн. на единицу продукции;

6 Зарплата производственного персонала с начислениями = 2600 грн.;

7 Непроизводственные затраты составили:

- зарплата администрации = 1000 грн.;

- зарплата менеджера = 700 грн.;

- затраты на удержание состава = 400 грн., с них 200 грн. – материальные затраты, 200 грн. – зарплата;

- реклама = 150 грн.;

- транспортировка продукции = 100 грн.

8 Амортизация оборудования = 100 грн.

9 Фактический объем производства 1300 од., нормальная производственная мощность 1500 од., реализовано 1200 од.

Другие хозяйственные операции предприятия приведены в таблице 1.3 „Журнал регистраций хозяйственных операций ”.

Необходимые данные для распределения общепроизодственных затрат мы имеем, итак переходим к построения таблицы 1 „Распределение общепроизодственных затрат”.

1. Определим постоянные и сменные ОПР.

Постоянные = 900+305+850+100 = 2155грн

Сменные = 0,5+1,5 = 2 грн на од.

Таблица 1.1„Распределение общепроизодственных затрат „

| № | Показатели | Вместе | На 1 базу распределения | Включают ОПР к | |

Производственная .себестоимость |

Себестоимость реализации | ||||

| 1 | Нормальная производственная мощность | 1500 | |||

| 2 | ОПР за нормальной мощности: - сменные - постоянные |

3000 2155 |

2 1,44 |

||

| 3 | Фактический объем производства | 1300 | |||

| 4 | Фактические ОПР: - сменные - постоянные - постоянные распределенные - постоянные нераспределенные |

2600 2155 1872 283 |

2 1,65 1,44 0,2 |

2600 1872 |

283 |

| 5 | Вместе | 4472 | 283 | ||

2. Прямые производственные затраты:

- прямые материальные затраты = 0,3 грн. на 1 од.

- затраты на оплату труда производственного персонала = 2 грн. на 1 од.

Определим себестоимость изготовленной продукции с учетом ОПР:

Производственная себестоимость = 0,3*1300+2*1300+4472 = 7462 грн.

Себестоимость реализации = 1200*2+1200*1,44+283+1200*0,3+1200*2 = 7171 грн.

Себестоимость остатка готовой продукции = 7462-7171 = 291 грн.

3. Непроизводственные затраты:

Административные = 1000+305 = 1305 грн.

Затраты на сбыт = 400+700+150+100+1350 = 2655 грн.

4. Сформируем калькуляцию продукции.

Таблица 1.2 „Калькуляция продукции ”

| № | Название статей калькулирования | На 1 од. продукции | На весь объем 1300 од. |

| 1 | Материальные затраты на продукцию | 0,3 | 390 |

| 2 | Затраты на зарплату с начислениями | 2 | 2600 |

| 3 | Общепроизодственные накладные затраты | 3,65 | 4755 |

| 4 | Административные затраты | 1 | 1305 |

| 5 | Затраты на сбыт | 1,04 | 1350 |

| 6 | Вместе затрат (полная себестоимость) | 8 | 10400 |

| 7 | Прибыль 20% | 1,6 | 2080 |

| 8 | НДС 20% | 1,92 | 2496 |

| 9 | Цена реализации | 11,52 | 14976 |

В данной таблице отображено распределение ОПР в калькуляции и определена цена реализации единицы продукции и на весь объем.

Отобразим производство продукции и другие хозяйственные операции предприятия за отчетный период в журнале регистрации хозяйственных операций с помощью счетов 8 и 9 класса.

Таблица 1.3 „Журнал регистраций хозяйственных операций ”

| № | Содержание хозяйственной операции | Дт | Кт | СУММА | ВД | ВР | |||||||||||

| 1 | Приобретенные материалы | 201 | 631 | 5483,33 | 5483,33 | ||||||||||||

| 2 | ПК | 641 | 631 | 1096,67 | |||||||||||||

| 3 | Уплачено за материалы поставщику | 631 | 311 | 6580 | |||||||||||||

| 4 | Отображенные материальные затраты | 80 | 20 | 1240 | |||||||||||||

| 5 | Зарплата | 81 | 661 | 3876,82 | 3876,82 | ||||||||||||

| 6 | Начисление на зарплату | 82 | 65 | 1473,18 | 1473,18 | ||||||||||||

| 7 | Начислена амортизация | 83 | 13 | 100 | |||||||||||||

| 8 | Отображенные другие производственные затраты | 84 | 685 | 3710 | 3710 | ||||||||||||

| 9 | ПК | 641 | 685 | 742 | |||||||||||||

| 10 | Уплаченные другие затраты | 685 | 311 | 4452 | |||||||||||||

| 11 | Списанные элементы затрат по видам деятельности | ||||||||||||||||

| 11.1 | Материальные затраты | 91 | 80 | 650 | |||||||||||||

| 11.2 | На производство | 23 | 80 | 390 | |||||||||||||

| 11.3 | На удержание состава | 93 | 80 | 200 | |||||||||||||

| 12 | Затраты на оплату труда | ||||||||||||||||

| 12.1 | Зарплата руководителя цеха | 91 | 81 | 615,94 | |||||||||||||

| 12.2 | Зарплата производственного персонала | 23 | 81 | 1884,06 | |||||||||||||

| 12.3 | Зарплата администрации | 92 | 81 | 724,64 | |||||||||||||

| 12.4 | Зарплата менеджера | 93 | 81 | 652,17 | |||||||||||||

| 13 | Начисление на зарплату | ||||||||||||||||

| 13.1 | Начисление на зарплату | 91 | 82 | 234,06 | |||||||||||||

| 13.2 | 23 | 82 | 715,94 | ||||||||||||||

| 13.3 | 92 | 82 | 275,36 | ||||||||||||||

| 13.4 | 93 | 82 | 247,83 | ||||||||||||||

| 14 | Амортизация | 91 | 83 | 100 | |||||||||||||

| 15 | Другие операционные затраты | 91 | 84 | 3155 | |||||||||||||

| 15.1 | на административные затраты | 92 | 84 | 305 | |||||||||||||

| 15.2 | на затраты на сбыт | 93 | 84 | 250 | |||||||||||||

| 16 | Списание ОПР | ||||||||||||||||

| 16.1 | производственные накладные затраты | 23 | 91 | 4472 | |||||||||||||

| 16.2 | нераспределенные постоянные затраты | 90 | 91 | 283 | |||||||||||||

| 17 | Оприходованная на состав готовая продукция | 26 | 23 | 7462 | |||||||||||||

| 18 | Списано в реализацию 1200 од. | 90 | 26 | 6888 | |||||||||||||

| 19 | Себестоимость реализованной продукции составили пост. нерозп. затраты | 90 | 91 | 283 | |||||||||||||

| 20 | Списанная себестоимость на ФР | 79 | 90 | 7171 | |||||||||||||

| 21 | Списано затраты на ФР за элементами | 79 | 92 | 1305 | |||||||||||||

| 21.1 | 79 | 93 | 1350 | ||||||||||||||

| 22 | Зарегистрирована сумма уставного капитала | 46 | 40 | 200000 | |||||||||||||

| 23 | Получены взносы в уставный капитал основными средствами | 104 | 46 | 20000 | |||||||||||||

| 24 | Внесенные денежные средства | 311 | 46 | 90000 | |||||||||||||

| 25 | Переданные права к уставному капиталу | 125 | 46 | 80000 | |||||||||||||

| 26 | Реализован объект основных средств | 377 | 742 | 30000 | |||||||||||||

| 27 | ПО | 742 | 641 | 5000 | |||||||||||||

| 28 | Отображен доход от реализации | 742 | 79 | 25000 | 25000 | ||||||||||||

| 29 | Получены средства на р/с | 311 | 377 | 30000 | |||||||||||||

| 30 | Списание реализованного объекта с баланса | 131 | 104 | 2400 | |||||||||||||

| 31 | В сумме окончательной стоимости | 85 | 104 | 7600 | |||||||||||||

| 32 | Затраты связаны с реализацией | 81 | 661 | 300 | 300 | ||||||||||||

| 33 | Начисление на ФОТ | 82 | 65 | 114 | 114 | ||||||||||||

| 34 | Списано затраты на видами | 972 | 85 | 7600 | |||||||||||||

| 972 | 81 | 300 | |||||||||||||||

| 972 | 82 | 114 | |||||||||||||||

| 35 | Списанные затраты на ФР | 79 | 972 | 8014 | |||||||||||||

| 36 | Реализованная готовая продукция | 361 | 701 | 14976 | 12480 | ||||||||||||

| 37 | ПО | 701 | 641 | 2496 | |||||||||||||

| 38 | Оплачено за готовую продукцию | 311 | 361 | 14976 | |||||||||||||

| 39 | Списан доход на ФР | 701 | 79 | 12480 | |||||||||||||

| 40 | Создан резерв на оплату отпусков | 81 | 471 | 12300 | |||||||||||||

| 82 | 471 | 4674 | |||||||||||||||

| 41 | Начисление отпускных | 471 | 661 | 1025,21 | 1025,21 | ||||||||||||

| 471 | 65 | 389,58 | 389,58 | ||||||||||||||

| 42 | Пополнение СК за счет резервного фонда | 43 | 40 | 10000 | |||||||||||||

| 43 | Поступление другого вложенного капитала | 30 | 422 | 1700 | |||||||||||||

| 44 | Использование другого вложенного капитала | 422 | 43 | 7000 | |||||||||||||

| 45 | Списано отпускные на АР | 92 | 81,82 | 16974 | |||||||||||||

| 46 | Списано на ФР | 79 | 92 | 16974 | |||||||||||||

| 47 | Уплачено НДС в бюджет | 641 | 311 | 5657,33 | |||||||||||||

| 48 | Выплачена зарплата | 661,65 | 311 | 7178,8 | |||||||||||||

| 49 | Начислен налог на прибыль | 85 | 641 | 666,5 | |||||||||||||

| 50 | Списано начисление налога | 981 | 85 | 666,5 | |||||||||||||

| 51 | Списан налог на ФР | 79 | 981 | 666,5 | |||||||||||||

| 52 | Уплачен налог в бюджет | 641 | 311 | 666,5 | |||||||||||||

| 53 | Отображена прибыль предприятия | 79 | 441 | 1999,5 | |||||||||||||

В таблице отображенные типичные операции предприятия за определенный период.

Потом на основе данных журнала регистраций хозяйственных операций составляется вращающееся сведение [Приложение Б], которая отображает обороты за каждым счетом, который использует бухгалтер для отображения хозяйственных операций. Потом данные высокомерничают к формам финансовой отчетности, но также заполняется журнал – ордер № 5А, который отображает затраты на 8 и 9 классом плана счетов [Приложение В].

Детальное описание документооборота, который связан с формированием себестоимости продукции показано на рисунке 1.2.

Чтобы воссоздать более полную картину документооборота и взаимосвязи подразделов на предприятии рассмотрим оперограмму изготовление готовой продукции и отображении ее себестоимости в формах финансовой отчетности.

Оперограмма – это организационный документ, который регламентирует процесс обработки входящих или исходящих документов; сроки которой предназначены для осуществления операций учета, регистрации, согласования, а колонки – для ответственных исполнителей.

Оперограма производства готовой продукции отображенная в таблице 1.4.

Чтобы ближе познакомиться с корреспонденцией счета 26 „Готовая продукция” рассмотрим модель учета за этим счетом, которая показана в таблице 1.5.

Таблица 1.5 Модель учета счета 26 „Готовая продукция”

| № | Содержание хозяйственной операции | Дт | Кт |

| 1 | Выпуск готовой продукции из производства | 26 | 23 |

| 2 | Корректирование нормативной себестоимости продукции | 26 | 23 |

| 3 | Перевод полуфабрикатов на состав готовой продукции в случае продажи полуфабрикатов | 26 | 25 |

| 4 | Перевод продукции сельскохозяйственного производства на состав готовой продукции | 26 | 27 |

| 5 | Оприходованы излишки готовой продукции, которые выявлены при инвентаризации | 26 | 71 |

| 6 | Списание готовой продукции в реализацию | 901 | 26 |

| 7 | Уцененная готовая продукция | 946 | 26 |

| 8 | Недостаток готовой продукции | 24 | 26 |

| 9 | Отображено затраты готовой продукции вспомогательных производств, которые являются сырьем основного производства | 20 | 26 |

| 10 | Отображено затраты готовой продукции на изготовление МШП | 22 | 26 |

| 11 | Списанная производственная себестоимость готовой продукции при ее утрате в связи со стихийным бедствием | 99 | 26 |

Из модели учета видно, что счет 26 корреспондирует со счетами затрат и доходов, себестоимость готовой продукции скапливается на счете 23 „Производство”, а потом списывается на счет 26, при реализации себестоимость отображается на счете 901 „Себестоимость реализованной продукции ”.

ІІ. Организация управленческого учета на предприятии

2.1 Центры ответственности по учету готовой продукции

Важное значение в системе управления затратами предприятия имеет их дифференциация за местами возникновения и центрами ответственности.

Формирование центров ответственности не только усиливает контроль за их деятельностью, но и с помощью ответственной системы мотивации управленческого персонала содействует более эффективному использованию ресурсов и экономии затрат.

Таким образом, выделение центров ответственности приводит к повышению качества управленческих решений на местах, а затем и к повышению эффективности деятельности предприятия в целом.

Центры ответственности – это структурный подраздел предприятия, который возглавляет определенное лицо, которое самостоятельно принимает управленческое решение в пределах своих полномочий и несет персональную ответственность за выполнения установленных планом показателей деятельности.

Каждый отдельный структурный подраздел выполняет разные функции, отвечает за определенный объем работы, имеет разные полномочия в сфере принятия управленческих решений. В зависимости от указанных факторов на предприятии выделяют несколько центров ответственности (рисунок 2.1).

Классификация затрат по местам возникновения упрощает формирование затрат и контроль за них осуществлением.

Создание центров ответственности осуществляется за соответствующими местами возникновения затрат –местами их формирование. Местом возникновения затрат может быть рабочее место или группа организационно объединенных мест (бригада, участок, цех). Чаще всего центры ответственности за затратами совпадают по местам их возникновение, но это необязательно.

Основной целью распределения затрат по центрам ответственности является получение возможности проведения систематического анализа затрат предприятия в разрезе их возникновение.

Формирование центров ответственности обеспечивает:

— участие менеджера центра ответственности в разработке целей деятельности, планов производства.

— ответственность менеджера центра ответственности за затраты, которые им контролируются;

— ответственность менеджера за результаты, на которые он способен влиять;

— оперативность принятия решений относительно контроля и уменьшения затрат;

— возможность оперативного контроля менеджеров высшего звена за работой менеджеров центров ответственности.

Формирование центров ответственности дает возможность создать эффективную систему мотивации менеджеров центров ответственности к действенному контролю и уменьшению затрат, которые повышает экономическую эффективность работы предприятия в целом.

Преимущества системы управления затратами над центрами ответственности состоят в том, что она дает возможность:

— повысить возможность оперативного и своевременного принятия решений на соответствующих уровнях управления через предоставления полномочий руководителям центров ответственности. Эти руководители более осведомлены и компетентные в вопросах, которые касаются затрат, затем, принимают оптимальные решения управления затратами, тем самым освобождают высшее руководство предприятия от принятия мелких управленческих решений, которое дает возможность сосредоточиться на глобальных вопросах управления предприятием;

— повысить эффективность контроля через персонификацию ответственности;

— повысить точность калькулирования затрат над носителями.

Предприятие самостоятельно определяет центры ответственности и место возникновения затрат в зависимости от особенностей производства и структуры предприятия. Если центр ответственности является крупным подразделом, то он может делиться на центры ответственности второго, третьего и других уровней.

За местами возникновения и центрами ответственности составляются сметы, исчисляются фактические затраты, а производственных подразделов определяется себестоимость изготовленной продукции. Смета является базой для оценки выполнения плана подразделом, а следовательно побуждает руководителя подраздела к надлежащему выполнению плана и поиска снижения уровня затрат.

Для принятия эффективного управленческого решения руководитель центра ответственности должны быть обеспеченным соответствующей подготовленной информацией, которую предоставляет система учета затрат по центрам ответственности.

Для обеспечения пользователей оперативной и достоверной информацией по вопросам управления затратами существующая система учета затрат нуждается в значительном усовершенствовании. Дело в том, что финансово-экономическая отчетность предприятия предусматривает лишь две стандартных для всех субъектов хозяйствования системы учета затрат: бухгалтерскую и налоговую. Эти системы учитывают общие затраты предприятия за определенный период. Руководству центров ответственности нужна информация о собственных (осуществленные центром) затратах. Такую информацию можно получить при условиях собственного индивидуального подхода предприятия к группированию и учету затрат.

Прогрессивное развитие информационной системы делает возможным на базе программного обеспечения автоматизированного индивидуального учета каждого центра ответственности.

2.2 Организационные методы управленческого учета

Методом управленческого учета, есть совокупность разных приемов, образов, с помощью которых отображается объект управленческого учета в информационной системе предприятия. К основным элементам метода управленческий учет отнесен: документацию, оценку, группирование и обобщение, контрольные счета, нормирования, планирование и лимитирование, контроль и анализ.

Учитывая, что метод – это путь к познанию, теория, наука, а основными объектами исследования в управленческом учете есть затраты и доходы. Итак, методом управленческого учета является совокупность традиционных методов планирования и контроля, учета, анализа, нормирование, принятие управленческих решений, которые содействуют исследованию поведения затрат и доходов с целью управления ими, поэтому специфика метода управленческого учета не в фиксации (отображении) величины затрат или доходов, которое характеризует финансовый учет, а в исследовании их поведения и возможности влияния на них с целью оптимизации их соотношения.

Законом Украины “ О бухгалтерском учете и финансовой отчетности в Украине ” предусмотрено, что предприятие может самостоятельно разрабатывать систему и формы внутрихозяйственного учета (управленческого), отчетности и контроля хозяйственных операций. Итак, не возможно определить четкий порядок организации управленческого учета на каждом предприятии, но можно определить ряд факторов, которые влияют на его построение, и некоторые общие принципы организации учета для управленческих нужд.

В управленческом учете предприятия сами избирают методы учета затрат, калькулирование, определение дохода, оценки результатов деятельности.

Все прямые затраты непосредственно относятся на те объекты, для которых они осуществляются, то есть в бухгалтерском учете такие затраты относят на Дт рах. 23 „Производство ”. В связи с этим их включение в себестоимость продукции.

В то же время косвенные затраты в момент их осуществление невозможно прямо отнести к конкретному объекту учета затрат (например, амортизацию здания цеха, в котором изготовляют разные виды изделий). Поэтому такие затраты учитывают на отдельных накопительных – распределительных счетах и периодически (как правило, в конце отчетного периода) распределяют и списывают на объекты учета затрат пропорционально к предварительно установленной базе распределения.

Базу распределения косвенных затрат каждое предприятие избирает самостоятельно, ориентируясь на общепринятую практику и рекомендации соответствующего министерства. Как база распределения косвенных затрат могут быть использованные:

—прямые затраты работы в человеко-часах;

—прямые затраты на оплату труда в денежном измерителе;

—отработанные машино-часы (машина – изменения и т.др.) на изготовлении отдельных видов продукции;

—все основные затраты;

—прямые затраты сырья и материалов;

—все основные затраты за минусом стоимости сырья и материалов и прочие.

В условиях преимущественно ручных работ при распределении косвенных затрат преимущество предоставляют такой базе распределения, как прямые затраты работы и заработной платы. В условиях широкого использования автоматизированных и полу автоматизированных производственных систем преимущество предоставляется затратам машинного времени на изготовление отдельных видов продукции. В тех же производствах, где высокий удельный вес затрат на материалы и сырье (перерабатывающая, пищевая и др. области промышленности), преимущество предоставляют распределению косвенных затрат и пропорционально массе или стоимости использованного сырья.

Метод прямого распределения предусматривает, что затраты вспомогательных подразделов распределяют и списывают на затраты лишь основных подразделов, а взаимные услуги вспомогательных производств к вниманию не берутся и не учитываются.

Метод последовательного распределения предусматривает, что затраты каждого вспомогательного подраздела распределяются последовательно на все подразделы (как основные, так и вспомогательные), кроме тех, затраты которых распределены раньше (первыми). При этом первыми распределяют затраты того вспомогательного подраздела, который предоставляет более всего услуг другим вспомогательным подразделам, а сам получает минимальное количество таких услуг. Подраздел, затраты которого распределены первыми, не принимает участие в распределении затрат других подразделов. Потом так же делают со сдачей вспомогательных подразделов.

Метод учета взаимных услуг предусматривает, что затраты вспомогательных производств сначала распределяют между самыми вспомогательными производствами пропорционально объема предоставленных услуг, исходя из начальной суммы затрат к распределению, а потом совокупные затраты каждого вспомогательного подраздела списывают на основные подразделы за методом прямого распределения.

На практике доказано, что разные методы распределения дают незначительные отклонения суммы затрат, отнесенных на отдельные подразделы. Тому предприятию необходимо самому выбрать оптимальный метод распределения, адекватный конкретным условиям.

В Украине ряд предприятий применяют списание затрат вспомогательных производств на протяжении отчетного периода за плановой себестоимостью единицы услуг, а в конце отчетного периода распределяют и списывают лишь калькуляционные различия, используя для этого метод прямого распределения.

2.3 Классификация затрат

Для эффективной организации управленческого учета необходимо использовать экономически обоснованную классификацию затрат по отдельным признакам. Затраты можно классифицировать за экономическим содержанием, образом отнесения на себестоимость продукции, составом, за местами возникновения и центрами ответственности, согласно объему деятельности, за целесообразностью использования, за степенью охвата планом и влиянием руководителя на величину затрат.

За экономическим содержанием затраты классифицируют за элементами и статьями. Согласно П(С)БУ 16: “элемент затрат – это совокупность экономически однородных затрат ”. Характерно, что номенклатура элементов затрат одинаковая для всех областей экономики.

Классификация затрат за экономическими элементами включает такие основные их виды:

— Материальные затраты;

— Затраты на оплату труда;

— Отчисление на социальные меры;

— Амортизация;

— Другие операционные затраты.

В состав элемента “Материальные затраты ” включается стоимость сырья и основных материалов, приобретенных полуфабрикатов и комплектующих изделий, топлива и энергии, запасных частей, тары и тарных материалов.

В состав элемента “ Затраты на оплату труда ” включаются заработная плата за окладами и тарифами, премии и поощрение, материальная помощь, компенсационные выплаты, оплата отпусков и другого неотработанного времени, другие затраты на оплату труда.

В состав элемента “Отчисление на социальное страхование ” включаются:

— отчисление на обязательное пенсионное страхование;

— отчисление на общеобязательное государственное социальное страхование в связи с временной потерей трудоспособности и затратами, обусловленными рождением и погребением;

— отчисление на общеобязательное государственное социальное страхование на случай безработицы;

— отчисление на общеобязательное государственное социальное страхование от несчастного случая на производстве и профессионального заболевания, которые послужили причиной потери трудоспособности;

— социальное страхование от несчастного случая;

— отчисление на индивидуальное страхование персонала предприятия;

— отчисление на другие социальные меры.

В состав элемента “Амортизация” включается сумма начисленной амортизации основных средств, нематериальных активов и других необоротных материальных активов.

В состав элемента “Другие операционные затраты ” включаются затраты, которые не вошли в состав предыдущих элементов затрат, в частности затраты на командировку, услуги связи, плата за расчетно – кассовое обслуживание.

За составом затраты делятся на одноэлементные и комплексные. Одноэлементные затраты составляются с одного элемента: материальных, трудовых или основных затрат. Комплексными называют затраты, которые содержат несколько элементов.

В зависимости от образа отнесения затрат на себестоимость продукции используется классификация затрат на прямые и косвенные.

К прямым принадлежат затраты, которые могут быть отнесены непосредственно к конкретному виду продукции на основе экономически обоснованных норм и нормативов.

К прямым затратам относят: стоимость сырья и материалов, которые представляют основу продукции, приобретенных полуфабрикатов и комплектующих изделий, заработную плату основных производственных рабочих, отчисление на социальное страхование.

Косвенные затраты – это те, которые не могут быть отнесены непосредственно к конкретному виду продукции экономически возможным путем, поскольку они связаны с изготовлением нескольких видов продукции или с разными стадиями обработки. Поэтому их включают в себестоимость конкретной продукции путем распределения пропорционально базе распределения.

Затраты на удержание и эксплуатацию машин и оборудования является основной частью косвенных затрат.

За экономической ролью в процессе производства затраты делятся на основные и накладные. К основным затратам принадлежат, непосредственно связанные с технологическим процессом изготовления продукции. Их нельзя избежать при любых условиях и характера производства, они не зависят от уровня и форм организации управления.

К накладным принадлежат затраты, связанные с организацией, управлением и обслуживанием производства, а именно: административные затраты, затраты на сбыт и прочие, не связанные непосредственно с процессом производства. Известное группирование затрат на продукт и на период.

Известное группирование затрат на продукт и на период. Такое группирование затрат базируется на принципе, согласно которому в себестоимость продукта должны включаться производственные затраты, непосредственно обусловленные процессом производства продукции. Все другие затраты являются затратами периода, связанные с обеспечением процесса реализации и функционированием предприятия. Их относят на финансовый результат.

В зависимости от объема производства затраты разделяют на переменные и постоянные. Переменные затраты возрастают или уменьшаются пропорционально объему производства продукции. Такой характер имеют основные производственные и накладные непроизводственные затраты. К переменным затратам принадлежат прямые материальные затраты, прямые затраты на оплату труда, другие прямые затраты, переменные общепроизводственные затраты. К накладным непроизводственным переменным принадлежат затраты, связанные с паковкой готовой продукции, предназначенной для реализации, и транспортные затраты. Перечисленные виды затрат принадлежат к затратам на сбыт.

Затраты, которые практически не меняются в зависимости от изменения объема производства на протяжении отчетного периода, принадлежат к постоянным. Однако они могут меняться в результате других причин, например принятия управленческих решений. К постоянным затратам принадлежат амортизация, страхование имущества, заработная плата административно – управленческого персонала.

Постоянные затраты делятся на две группы: обязательные и дискреционные (периодические). Обязательные затраты имеют тенденцию оставаться без перемен относительно изменения объема деятельности в пределах короткого периода. Примером таких затрат является заработная плата административно – управленческого персонала и амортизация основных средств. Дискреционные (периодические) затраты – это затраты, величина которых не связанная с объемом деятельности и определяется руководством предприятия. К ним принадлежат затраты на исследование и разработку, повышение квалификации персонала и стоимость рекламных мер. Дискреционные затраты возникают в результате принятия руководством организации любого конкретного стратегического решения, которое непосредственно не связано с объемами деятельности.

С целью эффективного управления накладными затратами целесообразно осуществлять группирование их на затраты номинальной мощности и затраты нормальной мощности.

Затраты нормальной мощности – накладные затраты при ожидаемом среднем объеме деятельности, которые могут быть достигнуты при условиях обычной деятельности предприятия на протяжении нескольких лет или операционных циклов с учетом запланированного обслуживания производства.

Затраты номинальной мощности – запланированные накладные затраты, которые могли бы быть при нулевом объеме деловых операций. Например, в случае стихийного бедствия или других непредвиденных ситуаций существует достоверность восстановления нормальной работы. При этом необходимо сохранять соответствующую базу, которая нуждается в затратах номинальной мощности. Затраты номинальной мощности должны включать затраты на заработную плату руководящего, технического и обслуживающего персонала, который был сохранен в ситуации “готовности к работе ”, налоги, амортизационные отчисления и другие постоянные затраты.

В свою очередь, затраты номинальной мощности разделяют на особые постоянные и общие постоянные для разных подразделов предприятия.

Особые затраты – накладные затраты, которые имеют особое отношение к конкретному подразделу предприятия и автоматически исчезают в случае его ликвидации.

Общие затраты – накладные затраты, которые существуют независимо от того, что происходит с тем или другим подразделом.

За целесообразностью расходования затраты делятся на продуктивные (эффективные) и непроизводительные (неэффективные). Продуктивными есть затраты, которые целесообразные для данных условий производства, то есть предусмотренные технологией и организацией производства. Возникновение непроизводительных затрат связано с недостатками в технологии и организации производства, недостатками, потерями от недостатка и другими отклонениями, то есть они необязательные. Классификация затрат на продуктивные и непроизводительные служит базой для осуществления контроля за экономным использованием разных видов ресурсов.

По месту возникновения затраты группируются за отдельными производствами, цехами, участками, службами и другими административно отделенными структурными подразделами.

Место возникновения затрат – структурные единицы, производственные подразделы, в которых происходит первоначальное потребление производственных ресурсов. Необходимость выделения мест возникновения затрат связана с проблемой управления затратами и их поведением в зависимости от изменения объема производства.

Важное значение для управления затратами имеет группирование в зависимости от срока их возникновение и образа отнесения на себестоимость продукции на фактические, плановые и прогнозные. Фактические затраты – это затраты, которые существовали в прошлом отчетном периоде, в котором они обеспечили доход и потеряли способность приносить выгоду в будущем. Текущие затраты делятся на фактические и плановые. К плановым принадлежат затраты, которые фактически не существовали в текущем периоде, но включаются в фактическую себестоимость продукции в плановом размере (оплата отпусков, вознаграждения за выслугу лет и стаж работы). Будущие затраты делятся на фактические и прогнозные. Фактические – те, что фактически существовали в текущем периоде, но подлежат включению в себестоимость продукции в будущем (затраты на подготовку и освоение новых видов продукции, производств, деятельности) и должны принести выгоду. Прогнозные затраты используются для прогнозирования будущей деятельности.

В зависимости от решения относительно принятия дополнительного заказа различают приложные (приложению) и маржинальные затраты. Маржинальные затраты – затраты, понесенные в случае выпуска дополнительной единицы продукции. Приложные (приложению) затраты – затраты, которые были понесены в случае выпуска нескольких дополнительно изготовленных единиц продукции.

2.4 Анализ состояния предприятия с помощью маржинального метода

В целом анализ взаимосвязи „ затраты –объем –прибыль ” направлен на подготовку рациональных управленческих решений.

Анализ взаимосвязи „ затраты –объем –прибыль ” позволяет оперативно оценить влияние величины и структуры затрат на прибыль, которая дает возможность управлять его объемом в процессе планирования.

Результатом анализа взаимосвязи „ затраты –объем –прибыль ” есть определения точки безубыточности. Поэтому данный анализ еще называют анализом безубыточности.

В процессе проведения анализа безубыточности строят такие предположения:

— все затраты можно четко поделить на сменные и постоянные;

— объем производства равняется объему реализации в аналогичном периоде;

— сменные затраты являются пропорциональными, а постоянные –функцией времени;

— цены на продукцию не зависят от объемов ее производства и являются стабильными в пределах анализируемого периода.

Анализ безубыточности осуществляется поэтапно:

1. Определение маржинальной прибыли как различия между выручкой от реализации и переменными затратами, или силы постоянных затрат и прибыли:

![]()

![]() (2.4.1)

(2.4.1)

![]() (2.4.2)

(2.4.2)

где МП- маржинальная прибыль за период, который анализируется;

Д – чистый доход (выручка) от реализации продукции за период что анализируется;

Взм – постоянные затраты за период, который анализируется;

Впост – постоянные затраты за период, который анализируется;

П – операционная прибыль;

Маржинальная прибыль является верхней границей прибыли при изменении величины Впост, когда Впост равняется нулю, операционная прибыль называется маржинальной.

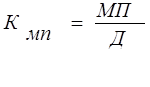

2. Рассчитывается маржинальная прибыль как соотношения маржинальной прибыли и выручки ( чистого дохода) от реализации:

(2.4.3)

(2.4.3)

где Кмп – коэффициент маржинальной прибыли за период, который анализируется;

МП – маржинальная прибыль за период, который анализируется;

Д – чистый доход за период, который анализируется.

Коэффициент маржинальной прибыли показывает частицу маржинальной прибыли в чистом доходе. Если цены и нормы сменных затрат являются стабильными, то коэффициент маржинальной прибыли является стабильной величиной. Тогда изменение операционной прибыли вследствие изменения объема производства можно определить за формулой:

![]() (2.4.4)

(2.4.4)

где ![]() - сменная операционной прибыли;

- сменная операционной прибыли;

![]() - сменный чистый доход;

- сменный чистый доход;

Кмп - коэффициент маржинальной прибыли за период, который анализируется;

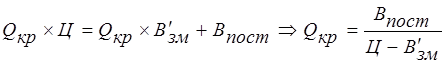

1. Определение точки безубыточности – объем производства и реализации продукции, за который полученные доходы от реализации продукции (работ, услуг) равняются затратам на ее производство и реализацию.

Для определения точки безубыточности ( критического объема) в натуральном выражении используют такую формулу:

(2.4.6)

(2.4.6)

где ![]() - критический объем реализации, в натуральных единицах измерения;

- критический объем реализации, в натуральных единицах измерения;

Ц – цена единицы продукции;

![]() - сменные затраты на единицу продукции;

- сменные затраты на единицу продукции;

В пост – постоянные затраты на весь объем;

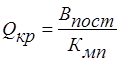

Денежная форма критического объема рассчитывается за формулой:

(2.4.7)

(2.4.7)

где ![]() - критический объем реализации, в натуральных единицах измерения;

- критический объем реализации, в натуральных единицах измерения;

Впост - постоянные затраты на весь объем;

Кмп - коэффициент маржинальной прибыли за период, который анализируется;

Итак, в точке безубыточности выручка от реализации равняется затратам на ее производство и реализацию, то есть:

![]() (2.4.8)

(2.4.8)

Отсюда имеем ![]() (2.4.9)

(2.4.9)

Поскольку левая часть равенства есть маржинальной прибылью ( согласно формуле 2.4.1), то точке безубыточности постоянные затраты возмещаются за счет маржинальной прибыли.

![]() (2.4.10)

(2.4.10)

Определим точку безубыточности на примере предприятия „Омега”:

Сменные затраты = 2600+390+2600+1350 = 6940грн;

Постоянные затраты = 100+150+1872+1305 = 3427грн;

Рентабельность = 14960/7171 = 1,7%

Прибыль = 10%*10387 = 1038,7 грн.

ТБ = 3427/(1-6940/14976) = 685,4

Двумя самыми важными линиями на графике есть функции чистого дохода и совокупных затрат. Точка их пересечения показывает тот объем производства, за которого прибыль предприятия будет равняться нулю, то есть выручка будет равняться совокупным затратам. Итак, точка пересечения линии выручки от реализации (чистого дохода) и линии затрат на производство и реализацию продукции определяет точку критического объема, объема реализации (точку безубыточности, порог рентабельности). Любое различие по вертикали между линиями выручки и совокупных затрат справа от точки безубыточности показывает прибыль за данного объема производства, а зона убытка показана слева от Точки безубыточности.

График показывает, что уровень критического объема зависит от структуры себестоимости. Прибыль предприятия зависит не только от количества реализованной продукции, а и от части Впост, что будет отнесена на единицу продукции.

Превышение объема реализованной продукции над критическим объемом является границей безопасности. Значение зоны безопасности заключается в том, что она показывает возможное сокращение объема реализации, которое предприятие может допустить перед ним, как понесет урон.

ІІІ. Организация налогового учета готовой продукции

3.1 Валовые доходы и Валовые затраты предприятия

С реализацией готовой продукции тесно связанно получение валового дохода. Реализация продукции отображается за датой отгрузки. Датой увеличения валового дохода считается дата, которая приходится на налоговый период, на протяжении которого происходит любое из событий, которое произошло раньше:

— или дата зачисления средств от покупателя (заказчика) на банковский счет налогоплательщика в оплату товаров (работ, услуг), что подлежат реализации, в случае реализации товаров (работ, услуг) за наличный расчет;

— дата ее оприходования в кассу налогоплательщика, а при отсутствии такой, дата инкассации денежной наличности в банковском учреждении, которое обслуживает налогоплательщика;

— или дата отгрузки продукции, а для работ (услуг) – дата фактического предоставления результатов работ (услуг) налогоплательщиком;

В случае предыдущего отпуска готовой продукции валовый доход учитывается на счетах доходов.

В периоде между датами отчетности валовой доход определяют как различие между оборотами по дебету и кредиту счетов, которые отображают доход от реализации готовой продукции. Если же предприятие получило аванс, то валовой доход определятся за суммой аванса, уменьшенного на сумму налога на добавленную стоимость.

Величина валового дохода и дохода предприятия от реализации по своей величине, как правило, не совпадают.

Следует отметить, что валовой доход в налоговом учете определяется согласно Закону Украины „ О налогообложении прибыли предприятия ”.

Также с производством продукции у предприятия возникают валовые затраты связанные с деятельностью и несвязанные.

Порядок отнесения затрат к валовым определяется Законом Украины „ О налогообложении предприятий”. Ставка налогоплательщика из прибыли предприятий составляет 25%.

Согласно ст.5.1 ЗУ „ О налогообложении прибыли предприятий ” валовые затраты производства и обращения – сумма любых затрат налогоплательщика в денежной, материальной или нематериальной формах, осуществляемых как компенсация стоимости товаров (работ, услуг), которые приобретают (изготовляются) таким налогоплательщиком для их дальнейшего использования в собственной хозяйственной деятельности. В частности, к валовым потерям предприятия включаются:

— суммы любых затрат, уплаченных (начисленных) на протяжении отчетного периода в связи с подготовкой, организацией, ведением производства, продажей продукции (работ, услуг) и охраной работы, в том числе затраты из приобретения электрической энергии (включая реактивную), с учетом отдельных ограничений, установленных законом.;

— уменьшение стоимости запасов сравнительно с началом года;

— суммы затрат, связанных с улучшением основных фондов в пределах 10% балансовой стоимости основных фондов к началу года;

— суммы заработной платы работников с вычитаниями к социальным фондам.

Для налогоплательщиков на прибыль предприятий, которые не зарегистрированы как плательщики налога на добавленную стоимость, в состав валовых затрат производства входят суммы налогов на добавленную стоимость, уплаченных в составе цены приобретения товаров (работ, услуг), стоимость которых принадлежит к валовым потерям такого налогоплательщика.

Следует отметить, что отдельные затраты, связанные с хозяйственной деятельностью, не включаются в состав валовых затрат, или включаются полностью. Например, не включаются в состав валовых затрат затраты налогоплательщика (кроме затрат на оплату труда) на удержание и эксплуатацию помещений жилищного фонда, бытовых летательных аппаратов и прочее. Затраты связаны со стоянкой, парковкой автомобилей, а также 50% затрат на приобретение горюче-смазочных материалов для легковых автомобилей и аренду легковых автомобилей.

Существуют также случаи, когда отдельные суммы включаются в состав валовых затрат, а к затратам деятельности не относятся.

Ведь понятие затрат в финансовом учете и понятии валовых затрат в налоговом учете существенно отличаются. Если рассмотреть валовые затраты и затраты производства по времени их отображение в бухгалтерском учете, то можно констатировать, что валовые затраты – это затраты периода, а затраты производства – это затраты на продукт. Их потоки на протяжении периода отчетных периодов, как правило, не совпадают. Так, перечисление аванса за материалы налогоплательщику на прибыль по обычной ставке включается в валовые затраты в сумме без НДС, а к затратам не включается. К затратам предприятия израсходованные на материалы суммы включаются по факту их использование в хозяйственной деятельности.

Единой суммой валовых затрат, которую нельзя выделить с данных финансового учета есть сумма начисленной амортизации, а потому налоговые расчеты наличия, движения необратимых материальных и нематериальных активов и начисления амортизации необходимо вести во внебалансовых регистрах.

При отображении сумм доходов и затрат на счетах в бухгалтерском учете и в налоговом учете в связи с различием во времени возникают так называемые „временные различия ” (например, вследствие различия в методах и нормах вычисления амортизации основных средств в бухгалтерском учете и при определении налоговой прибыли; использование правила „первого действия ”).

Временные различия – различие между оценкой актива или обязательство по данным финансовой отчетности и налоговой базы такого актива обязательства соответственно.

Регламентируется П(с)БУ №17 „Налог на прибыль ”. Согласно П(с)БУ №17 сумма прибыли, которая определена согласно налогового законодательства по правилам налогового учета, является налоговой прибылью (убытком). Сумма прибыли к налогообложению, определенная по данным бухгалтерского учета, называется учетной прибылью (убытком).

В „Отчете о финансовых результатах ” указывается сумма налогового налога на прибыль. Эта величина называется текущим налогом на прибыль и отображается в:

— декларации о прибыли предприятия;

— в балансе (статья 550);

Налоговый налог на прибыль в бухгалтерском учете отображается за кредитом счета 641 „Расчеты по налогам ”, а бухгалтерский налог на прибыль отображается за дебетом счета 981 „Налог на прибыль от обычной деятельности ”. Временные различия отображаются за такими счетами: 17 „Отсроченные налоговые активы”, 54 „Отсроченные налоговые обязательства”.

Рассмотрим случаи в которых используется счет 17, а в которых 54.

1. В случае, если налог на прибыль вычислен по данным бухгалтерского учета больше налога, уплаченного за расчетами налоговой декларации, то различие будет отображаться за кредитом счета 54 „Отсроченные налоговые обязательства”.

БП > ПП (3.1.1)

где, БП – бухгалтерский налог на прибыль;

ПП – налоговый налог на прибыль.

2. Если налог, который подлежит уплате в бюджет преувеличивает учетный налог, то различие будет отображаться за дебетом счета 17 „Отсроченные налоговые активы”.

БП < ПП (3.1.2)

Например, рассмотрим типичные проводки, которые использует бухгалтер в случае преувеличения бухгалтерского налога над налоговым: БП > ПП

Пусть сумма бухгалтерского налога составила 120грн, а налогового, начисленного по данным налоговой декларации составляет 70 грн. Типичные проведения приведенные в таблице 3.1

учет готовая продукция себестоимость

Таблица 3.1 Журнал регистраций хозяйственных операций

| № | Содержание хозяйственной операции | ДТ | КТ | Сумма, грн |

| 1 | Начисленный налог на прибыль по данным бухгалтерского учета | 981 | 641 | 120 |

| 2 | Начисленный налог по данным налоговой декларации | 981 | 54 | 70 |

| 3 | Уплаченный налог в бюджет | 641 | 311 | 120 |

| 4 | Списан налог на финансовый результат | 79 | 981 | 120+70 |

Рассмотрим второй случай, если налоговый налог будет больший чем бухгалтерский, БП < ПП. Пусть сумма бухгалтерского налога составила 120грн, а налогового налога, начисленного по данным налоговой декларации составляет 170 грн. Типичные проведения приведенные в таблице 3.2

Таблица 3.2 Журнал регистраций хозяйственных операций

| № | Содержание хозяйственной операции | ДТ | КТ | Сумма, грн |

| 1 | Начисленный налог на прибыль по данным бухгалтерского учета | 981 | 641 | 120 |

| 2 | Начисленный налог по данным налоговой декларации | 17 | 641 | 170 |

| 3 | Уплаченный налог в бюджет | 641 | 311 | 170+120 |

| 4 | Списан налог на финансовый результат | 79 | 981 | 120 |

В данных таблицах отображено типичные бухгалтерские проводки по учету временных различий.

Налог на прибыль предприятия, который подлежит уплате в бюджет рассчитывается в декларации из налога на прибыль, которая составляется нарастающим результатом [Приложение Г].

3.2 Налог на добавленную стоимость

Одной из составных цены реализации готовой продукции есть НДС, который включается в цену продукции по ставке 20% к объекту налогообложения. Законом Украины „ О налоге на добавленную стоимость” определениный, что объектом налогообложения НДС есть операции налогоплательщиков с :

— поставки товаров и услуг, место предоставления которых находится на таможенной территории Украины, в том числе операции по передаче права собственности на объекты залоги заемщику для погашения задолженности;

— ввоз товаров, работ, услуг в таможенном режиме импорта или реимпорта;

— ввоз из-за границ таможенного корону Украины на таможенную территорию Украины товаров по договору лизинга и прочее;

— поставка товаров из территории беспошлинных магазинов на таможенную территорию Украины с целью их свободной продажи;

— поставка продуктов переработки (готовой продукции) из таможенного режима переработки на таможенной территории Украины для них свободного обращения;

— других случаях, предусмотренных Таможенным Кодексом Украины.

То есть, сказать, что НДС включается в состав цены готовой продукции перед ее реализацией. Таким образом, при реализации готовой продукции у предприятия возникают налоговые обязательства, а при покупки продукции – налоговый кредит.

Если при изготовлении продукции предприятие использует давальческое сырье, то уплата налогов (НДС, и АСС) при ввозе такого сырья на таможенную территорию Украины осуществляется украинским исполнителем за давальческое сырье, которое будет использовано для проведения расчета за услуги по ее переработки при проведении таможенных процедур, а за давальческое сырье, которое будет использовано для изготовления продукции – путем выдачи простого векселя с отсрочкой платежа на срок выполнения операций с давальческим сырьем, но не больше 90 календарных дней с момента оформления грузовой таможенной декларации.

В случае вывоза готовой продукции за таможенную территорию Украины может применяться налоговая ставка 0%, а также такая ставка применяется к услугам, которые предоставляются по переработке давальческого сырья лишь при условии, которое изготовленное продукции пересекает таможенная граница Украины.

В случае вывоза готовой продукции в полном объеме в предусмотренные контрактом сроки, то налоговый вексель погашается, ввозная пошлина и собрание не взималось. Если продукция, согласно договору, реализованная на территории Украины, то основанием для погашения векселя есть ввозная грузовая таможенная декларация на готовую продукцию ( без фактического вывоза ее за таможенную территорию Украины).

Нужно учитывать, что при погашении векселя существенную роль будет отыгрывать объем готовой продукции, которая вывозится, а именно: если при ввозе давальческого сырья органам таможенного контроля был предоставлен вексель на общую сумму налоговых обязательств, то при частичном вывозе готовой продукции возникает необходимость в погашении векселя в части НДС из стоимости продукции, которая останется в исполнителя.

Закон Украины „ Об операциях с давальческим сырьем во внешне экономических отношениях” не предусматривает погашения векселя в случае возвращения нерезиденту полученного давальческого сырья. Тому вексель может быть погашенный лишь путем оплаты вексельных сумм или аннулированный при условии переоформления грузовой таможенной декларации на ввоз продукции на таможенную территорию Украины с изменением характера соглашения на временный ввоз давальческого сырья.

Налог на добавленную стоимость отображается в налоговой декларации из налога на добавленную стоимость и здесь же отображается налог НДС к уплате в бюджет. Чтобы проверить правильность составления декларации нужно сопоставить суммы НДС к уплате налоговой декларации и бухгалтерский расчет НДС к уплате в бюджет – эти суммы всегда равные [Приложение Д].

IV. Организация и методика аудиту готовой продукции

4.1 Документальное оформление аудиторской проверки. Программа проведения аудиту готовой продукции

Целью аудиту производственных затрат есть установления достоверности данных первичных документов относительно определения затрат, которые включаются в производственную себестоимость, полноту и своевременность их отображение в учетных регистрах, соответствия методики распределения общепроизодственных затрат действующим нормативным документам.

С целью эффективной организации аудиторской проверки необходимо соблюдаться научно обоснованной последовательности выполнения аудиторских работ.

Целесообразно определить четыре этапа аудиту :

— планирование и определение аудиторского подхода;

— тестирование средств контроля;

— проверка хозяйственных операций по сути (проверка оборотов и сальдо за счетами и аналитические процедуры);

— завершение аудиту.

Себестоимость готовой продукции есть одним из самых важных финансовых показателей, который влияет, с одной стороны, на размер полученного предприятием прибыли, а с другого — на показатель наличия активов (остатки готовой продукции), что, в свою очередь, оказывает влияние на индикаторы финансового состояния предприятия . Поэтому, осуществляя внутренний контроль или внутренний аудит производственных затрат предприятия, нужно уделять внимание порядка формирования и учета себестоимости готовой продукции. Аудит себестоимости готовой продукции (работ, услуг) можно выполнять по плану, который приведено в таблице 4.1:

Таблица 4.1 Программа аудиту себестоимости готовой продукции

| Общая программа | Рекомендации относительно осуществления аудиторских процедур |

| 1 | 2 |

| 1.Проведение анализа результатов финансово-хозяйственной деятельности предприятия | Аудитор изучает общее состояние предприятия, анализирует, какие виды деятельности предприятия имеют самое большое влияние на результаты его финансово-хозяйственной деятельности, выявляет, от каких факторов это зависит, каким образом происходили изменения |

| 2. Анализ затрат предприятия за элементами | Аудитор определяет удельный вес отдельных видов затрат в общем объеме затрат предприятия и в себестоимости готовой продукции, изучает динамику изменений элементов затрат на последние два-три года, выявляет причины этих изменений |

| 3.Контроль себестоимости готовой продукции и услуг | Проверяется соответствие классификации затрат предприятия действующим нормативным требованиям и типичной классификации статей затрат в конкретной области промышленности. Изучаются метод учета затрат и калькулирование себестоимости готовой продукции и услуг по переработки давальческого сырья, который избран предприятием, и номенклатура элементов затрат, которая используется в системе финансового учета предприятия. Определяются объекты контроля затрат и прикладные методы осуществления контроля. Проводится выборочный анализ разработанных и утвержденных норм затрат, которые относятся к себестоимости готовой продукции, и их соответствие фактическим затратам отдельных элементов. Определяются методы контроля за отклонениями затрат и их учетом |

| 4. Изучение организационной и технологической схем предприятия | Этот этап необходимо включать к плану аудиту с целью изучения технологического процесса производства, знание которого поможет правильно определить себестоимость продукции (работ, услуг) на отдельных участках производственного процесса. Это особенно важно, поскольку продукция, которая производится в каждом производственном цикле, может быть как полуфабрикатом для следующего цикла, так и готовой продукцией для реализации. Кроме того, важно выучить наличие сопутствующих продуктов и отходов, которые тоже нуждаются в определении своей себестоимости |

| 5. Проведение аудиту правате формирования и порядка ведения бух.учета себестоимости готовой продукции (работ, услуг) | Выполнение аудиту на этом этапе нужно начинать после дополнительного изучения действующих нормативных требований относительно порядка формирования себестоимости готовой продукции в конкретной области промышленности и действующего законодательства относительно учета затрат. Кроме того, обязательно нужно убедиться в том, что на предприятии выдан приказ об учетной политике и его пункты отвечают всем необходимым требованиям. В дальнейшем на протяжении выполнения аудиторской проверки порядок ведения финансового учета отдельных элементов себестоимости готовой продукции (работ, услуг) будет проверяться согласно приказу предприятия об учетной политике. |

| 5.1. Аудит правильности включения в состав производственной себестоимости стоимости сырья, основных и вспомогательных матов-лів и ведение бух. учета сырья, основных и доп. материалов | Проверяются: - наличие на предприятии норм использования сырья и материалов; - порядок утверждения норм и их изменения; - методы и формулы списания запасов на себестоимость продукции, их соответствие действующему законодательству и приказу об учетной политике предприятия |

| 5.2. Аудит правильности включения в состав производственной себестоимости затрат на оплату труда и ведение бух.учета таких затрат | Проверке подлежат действующая на предприятии система начисления заработной платы, ее взаимосвязь с отраслевыми инструкциями и соответствие коллективному договору, а именно: - нормы и порядок использования рабочей силы; - порядок нормирования и тарификации заработной платы |