| Скачать .docx |

Реферат: Кредит как экономическая категория

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

АКАДЕМИЯ УПРАВЛЕНИЯ И ПРЕДПРИНИМАТЕЛЬСТВА

КОНТРОЛЬНАЯ РАБОТА ПО ПРЕДМЕТУ

ФИНАНСЫ, ДЕНЕЖНОЕ ОБРАЩЕНИЕ И КРЕДИТ

НА ТЕМУ:

«КРЕДИТ КАК ЭКОНОМИЧЕСКАЯ КАТЕГОРИЯ »

Исполнитель:

ст. гр. КД-УСКО-02-2м/з

Сидорова Е.В.

Рецензент:

Истомина Н.А.

ЕКАТЕРИНБУРГ

СОДЕРЖАНИЕ:

ВВЕДЕНИЕ.. 3

1. Основные этапы развития кредитных отношений. 4

2. Основные принципы кредита. 6

3. Необходимость кредита. 9

4. Содержание кредита. 11

ПРИЛОЖЕНИЕ.. 14

ЗАКЛЮЧЕНИЕ……………………………………………………….16

СОДЕРЖАНИЕ БИБЛИОГРАФИИ: 17

Деньги, кредит, банки являются неотъемлемыми атрибутами современной цивилизации. Их функционирование позволяет соединить в непрерывный процесс производство, распределение, обмен и потребление общественного продукта. Без их использования не обходится ни один хозяйствующий субъект.

Деньги и кредит представляют собой сложный организм, они порождают сложные экономические связи, способны как облегчить обмен, так и создать определенные преграды на пути движения продукта.

В условиях перехода на рыночные отношения роль и значение финансово-кредитных рычагов резко возросло. Финансово-кредитная система – одна из тех секторов экономики, где наиболее эффективно работают рыночные механизмы.

Важным для обеспечения расширенного воспроизводства в народном хозяйстве являются укрепление денежного обращения и деятельность кредитной системы страны.

В данной теме мы определим экономическую сущность кредита, его роль, значение и целевой характер.

1. Основные этапы развития кредитных отношений

В своем историческом развитии кредит миновал несколько последовательных этапов, каждый из которых характеризовался радикальными преобразованиями как по степени его распространения и выполняемым функциям, так и непосредственным участникам.

Первичное становление. Основным признаком этого этапа было полное отсутствие на рынке ссудных капиталов специализированных посредников. Кредитные отношения устанавливались напрямую между владельцем свободных денежных средств и заемщиком. Кредит выступал в форме исключительно ростовщического капитала, характерными чертами которого были:

полная децентрализация отношений займа, определяемых лишь прямой договоренностью между кредитором и заемщиком;

ограниченность распространения (кредит использовался в основном в сфере обращения и частично на цели непроизводственного потребления, т. е. без последующей капитализации);

сверхвысокая норма процента как платы за использование заемных средств.

Завершение этого этапа было связано со становлением капиталистического способа производства, определившего резкое увеличение потребностей в заемных финансовых ресурсах на цели их производственного потребления (т.е. с обязательной последующей капитализацией). Индивидуальные капиталы ростовщиков были объективно не в состоянии удовлетворить указанный спрос, что и побудило некоторых из них использовать в своей деятельности денежные средства, на заемных началах привлекаемые у других собственников (аналогичные функции начали выполнять и менялы, другие традиционные участники финансовых отношений, специализирующиеся ранее исключительно на обмене национальных валют).

Структурное развитие. Рассматриваемый этап развития кредита характеризовался появлением на рынке ссудных капиталов специализированных посредников в лице кредитно-финансовых организаций. Первые банки, возникшие на базе крупных ростовщических и меняльных контор, приняли на себя важнейшие функции, ставшие впоследствии традиционными для большинства кредитных институтов;

аккумулирование свободных финансовых ресурсов с их последующей капитализацией и передачей заемщикам на платной основе;

обслуживание некоторых видов платежей и расчетов для юридических и физических лиц (в дальнейшем — и для государства);

проведение ряда специальных финансовых операций (например, по обслуживанию механизма вексельного обращения, сделок с недвижимостью).

Растущий уровень спроса на услуги специализированных посредников и соответственно высокая норма прибыли на Рынке ссудных капиталов предопределила стремительное развитие банковской системы за счет перелива в нее капиталов из других сфер деятельности (учредителями вновь создаваемых кредитных организаций были уже не ростовщики или менялы, а промышленные и торговые капиталисты). Отношения на рынке ссудных капиталов начали приобретать до некоторой степени формализованный характер, устанавливались типовые процедуры кредитования, среднерегио-нальные и средненациональные ставки ссудного процента, механизм ответственности сторон и т.п. Однако в целом деятельность кредитных организаций по-прежнему носила децентрализованный характер, что объективно препятствовало развитию рынка ссудных капиталов, а в условиях цикличного развития экономики временами провоцировало обострение диспропорций на других финансовых рынках.

Современное состояние. Основной признак этого этапа — централизованное регулирование кредитных отношений в экономике со стороны государства в лице центрального банка. Появление первых общенациональных государственных кредитных институтов, наделенных монопольными функциями по координации и нормативно-методическому обеспечению кредитно-денежных отношений, содействовало формированию полноценной системы безналичного денежного обращения, а также существенному расширению перечня услуг и операций коммерческих банков, например, по обслуживанию фондового рынка. В дальнейшем деятельность центральных банков развивалась по направлению прежде всего использования кредитных рычагов в качестве одного из наиболее эффективных регуляторов рыночной экономики, что потребовало определенного ужесточения контроля с их стороны за работой негосударственных кредитных организаций. Наконец, развитие информационных технологий в экономике, формирование глобальных банковских сетей, компьютерных коммуникаций и баз данных позволили вывести кредитные отношения на принципиально новый качественный уровень в части как техники обслуживания клиента, так и распространения их на все сферы финансовой деятельности, в том числе — на международных рынках.[1]

Кредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы стихийно складывались еще на первом этапе развития кредита, а в дальнейшем нашли прямое отражение в общегосударственном и международном кредитном законодательствах.

Возвратность кредита. Этот принцип выражает необходимость своевременного возврата полученных от кредитора финансовых ресурсов после завершения их использования заемщиком. Он находит свое практическое выражение в погашении конкретной ссуды путем перечисления соответствующей суммы денежных средств на счет предоставившей ее кредитной организации (или иного кредитора), что обеспечивает возобновляемость кредитных ресурсов банка как необходимого условия продолжения его уставной деятельности. В отечественной практике кредитования в условиях централизованной плановой экономики существовало неофициальное понятие "безвозвратная ссуда". Эта форма кредитования имела достаточно широкое распространение, особенно в аграрном секторе, и выражалась в предоставлении государственными кредитными учреждениями ссуд, возврат которых изначально не планировался из-за кризисного финансового состояния заемщика. По своей экономической сущности безвозвратные ссуды являлись скорее дополнительной формой бюджетных субсидий, осуществляемых через посредничество государственного банка, что традиционно осложняло кредитное планирование и вело к постоянной фальсификации расходной части бюджета, В условиях рыночной экономики понятие безвозвратной ссуды столь же недопустимо, как, например, понятие "планово-убыточное частное предприятие".

Принцип срочности кредита отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре или заменяющем его документе. Нарушение указанного условия является для кредитора достаточным основанием для применения к заемщику экономических санкций в форме увеличения взимаемого процента, а при дальнейшей отсрочке (в нашей стране — свыше трех месяцев) — предъявления финансовых требований в судебном порядке. Частичным исключением из этого правила являются так называемые онкольные ссуды, срок погашения которых в кредитном договоре изначально не определяется. Эти ссуды, достаточно распространенные в XIX— начале XX вв. (например, в аграрном комплексе США), в современных условиях практически не применяются, прежде всего из-за создаваемых ими сложностей в процессе кредитного планирования. Кроме того, договор об онкольном кредите, не определяя фиксированный срок его погашения, четко устанавливает время, имеющееся в распоряжении заемщика с момента получения им уведомления банка о возврате полученных ранее средств, что в какой-то степени обеспечивает соблюдение рассматриваемого принципа.

Платность кредита. Ссудный процент. Этот принцип выражает необходимость не только прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты права на их использование. Экономическая сущность платы за кредит отражается в фактическом распределении дополнительно полученной за счет его использования прибыли между заемщиком и кредитором. Практическое выражение рассматриваемый принцип находит в процессе установления величины банковского процента, выполняющего три основные функции:

перераспределение части прибыли юридических и дохода физических лиц;

регулирование производства и обращения путем распределения ссудных капиталов на отраслевом, межотраслевом и международном уровнях;

на кризисных этапах развития экономики — антиинфляционную защиту денежных накоплений клиентов банка.

Ставка (или норма) ссудного процента, определяемая как отношение суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного кредита выступает в качестве цены кредитных ресурсов.

Подтверждая роль кредита как одного из предлагаемых на специализированном рынке товаров, платность кредита стимулирует заемщика к его наиболее продуктивному использованию. Именно эта стимулирующая функция не в полной мере использовалась в условиях плановой экономики, когда значительная часть кредитных ресурсов предоставлялась государственными банковскими учреждениями за минимальную плату (1,5 — 5% годовых) или на беспроцентной основе.

Принципиально отличаясь от традиционного механизма ценообразования на другие виды товаров, определяющим элементом которого выступают общественно необходимые затраты труда на их производство, цена кредита отражает общее соотношение спроса и предложения на рынке ссудных капиталов и зависит от целого ряда факторов, в том числе чисто конъюнктурного характера:

цикличности развития рыночной экономики (на стадии спада ссудный процент, как правило, увеличивается, на стадии быстрого подъема— снижается);

темпов инфляционного процесса (которые на практике даже несколько отстают от темпов повышения ссудного процента);

эффективности государственного кредитного регулирования, осуществляемого через учетную политику центрального банка в процессе кредитования им коммерческих банков;

ситуации на международном кредитном рынке (например, проводившаяся США в 80-х гг. политика удорожания кредита обусловила привлечение зарубежного капитала в американские банки, что отразилось на состоянии соответствующих национальных рынков);

динамики денежных накоплений физических и юридических лиц (при тенденции к их сокращению ссудный процент, как правило, увеличивается);

динамики производства и обращения, определяющей потребности в кредитных ресурсах соответствующих категорий потенциальных заемщиков;

сезонности производства (например, в России ставка ссудного процента традиционно повышается в августе—сентябре, что связано с необходимостью предоставления аграрных кредитов и кредитов для завоза товаров на Крайний Север);

соотношения между размерами кредитов, предоставляемых государством, и его задолженностью (ссудный процент стабильно возрастает при увеличении внутреннего государственного долга).

Обеспеченность кредита. Этот принцип выражает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств и находит практическое выражение в таких формах кредитования, как ссуды под залог или под финансовые гарантии. Особенно актуален в период общей экономической нестабильности, например, в отечественных условиях.

Целевой характер кредита. Распространяется на большинство видов кредитных операций, выражая необходимость целевoгo использования средств, полученных от кредитора. Находит практическое выражение в соответствующем разделе кредитного договора, устанавливающего конкретную цель выдаваемой ссуды, а также в процессе банковского контроля за соблюдением этого условия заемщиком. Нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента.

Дифференцированный характер кредита. Этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков. Практическая реализация его может зависеть как от индивидуальных интересов конкретного банка, так и от проводимой государством централизованной политики поддержки отдельных отраслей или сфер деятельности (например, малого бизнеса и пр.)[2]

Вслед за деньгами изобретение кредита является гениальным открытием человечества. Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости имеет возможность увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и полученные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредит выступает опорой современной экономики, неотъемлемым элементом экономического развития. Его используют как крупные предприятия и объединения, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получить от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, представляет собой новые платежные средства.

При всей очевидности той пользы, которую приносит кредит, его воздействие на народное хозяйство оценивается неоднозначно. Зачастую одними специалистами считается, что кредит возникает от бедности, он нехватки имущества и ресурсов, имеющихся в распоряжении субъектов хозяйства. Кредит, по мнению других специалистов, разрушает экономику, поскольку за него надо платить, что подрывает финансовое положение заемщика, приводит к его банкротству.

Столь разноплановое понимание воздействия кредита на экономику во многом связано с отсутствием о нем четкого представления.

Для того чтобы возможность кредита стала реальностью, нужны определенные условия, по крайней мере два:

• кредит становится необходимым в том случае, если происходит совпадение интересов кредитора и заемщика;

• участники кредитной сделки - кредитор и заемщик - должны выступать как юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей.

Для того чтобы кредитная сделка состоялась, требуется, чтобы ее участники взаимно проявили интерес к кредиту, обладающему определенными качествами. Эти интересы не есть нечто субъективное, регулируемое в конечном счете волей участников производственных отношений. Всякий интерес, порождающий действие, обусловлен прежде всего объективными процессами, конкретной ситуацией, делающей неизбежной возникающую взаимную заинтересованность.

На практике, например, предприятие как субъект кредита в силу кругооборота средств может испытывать потребность в привлечении дополнительных ресурсов в целях обеспечения непрерывности производства. Однако потребность в дополнительных ресурсах у заемщика не есть абсолютно обязательный фактор, обусловливающий выдачу кредита кредитором.

Банки как коллективные кредиторы обязаны проанализировать возможности выдачи ссуды заемщику, определять его реальную кредитоспособность в соответствии с требованиями возврата средств и содержанием кредитного договора.[3]

4. Содержание кредита

Кредит как экономическая категория представляет собой определенный вид общественных отношений, связанных с движением стоимости на условиях возвратности. Кредитможет выступать в товарной и денежной формах. Втоварной форме он предполагает передачу во временное пользование стоимости в виде конкретной вещи, определенной родовыми признаками. В современной экономической системе преобладает денежная форма кредита. Это означает, что кредитпредоставляется и погашается в денежной форме. Участие денег в опосредствовании кредитных отношений не лишает их специфических черт и не превращает кредит в экономическую категорию «деньги». В кредитной сделке нет эквивалентного товарно-денежного обмена, а есть передача стоимости во временное пользование с условием возврата через определенное время и уплаты процентов за пользование этой стоимостью. Возвратность ссуженной стоимости, которую нельзя отменить волей одного из субъектов кредитной сделки, и представляет гобой неотъемлемую черту кредита как экономической категории. Сущность кредита во всем многообразии кредитных отношений определяется объективными причинами существования кредита в той или иной общественной формации.

Кредит как особая форма стоимостных отношений возникает тогда, когда стоимость, высвободившаяся у одного экономического субъекта, какое-то время не может вступить в новый воспроизводственный цикл, использоваться в хозяйственных сделках. Благодаря кредиту эта стоимость переходит к другому субъекту, испытывающему временную потребность в дополнительных средствах, и таким образом продолжает функционировать в рамках воспроизводственного процесса.

Возникновение кредитных отношений предполагает определенный уровень развития товарного производства и товарного обращения. Так, например, ранние формы кредита, в частности ростовщический кредит, не были непосредственно связаны с кругооборотом средств товаропроизводителей. Они обслуживали непроизводительные расходы феодальной знати, мелких ремесленников и крестьян. По мере развития товарного производства кредит все более приспосабливался к обслуживанию промышленного и товарного капитала. Кругооборот промышленного капитала неизбежно приводит, с одной стороны, к появлению временно свободного денежного капитала, а с другой — к возникновению временной потребности в дополнительных ресурсах. Разрешению этого противоречия и служит кредит.

Высвобождение денежного капитала обусловлено следующими обстоятельствами. Во-первых, происходит постепенное «снашивание» основного капитала. В промежутке между частичной амортизацией и полным восстановлением основного капитала часть его стоимости оседает в виде временно свободного денежного капитала. Во-вторых, реализация товаров по времени не совпадает с расходами на покупку сырья, материалов, полуфабрикатов, выплату заработной платы и т.п., поэтому часть выручки от продаж выступает в форме временно сводного денежного капитала. В-третьих, в виде свободного денежного капитала выступает часть прибыли, предназначенной для капитализации. Она ежегодно откладывается в денежной форме до достижения размеров, достаточных для приобретения нового оборудования и реализации инвестиционных проектов. С помощью кредита эти средства аккумулируются и предоставляются на условиях возврата и за плату другим производителям, у которых в силу объективных причин возник временный недостаток капитала для осуществления непрерывного процесса воспроизводства.

Следовательно, в условиях высокоразвитого товарного производства закономерности движения кредита определяются, с одной стороны, закономерностями высвобождения стоимости в денежной форме в процессе кругооборота капитала у товаропроизводителей, а с другой — закономерностями использования ссуженной стоимости в кругообороте капитала у заемщика. Завершение кругооборота стоимости у конкретного заемщика создает почву для возвратности кредита.

В условиях современного рыночного хозяйства на основе кредита аккумулируются не только денежный капитал, высвободившийся в процессе воспроизводства промышленного и товарного капитала, но и денежные доходы и сбережения различных социальных групп общества, временно свободные средства государства. Использование указанных средств па началах кредита также не ограничивается обслуживанием кругооборота промышленного и товарного капитала. Однако закономерности кругооборота этих капиталов предопределяют особенности движения кредита во всех его формах независимо от того, кто выступает субъектом кредитных отношений.

В качестве субъектовкредитных отношений выступают кредитор и заемщик. Кредитор — это сторона, предоставляющая ссуды. На ранних стадиях развития товарного производства в качестве кредиторов выступали ростовщики, с развитием товарного производства — банки. При передаче в ссуду товаров (в виде отсрочки платежа) кредитором выступают товаропроизводители. Они передают в ссуду не денежные средства, высвободившиеся в процессе кругооборота капитала, а товары, подлежащие реализации. Товаропроизводитель становится кредитором не в силу договора купли-продажи, а в силу дополнительной сделки, разрешающей платежи через определенное время после передачи товара покупателю. Во всех случаях кредитор является собственником ссужаемых средств и за передачу их во временное пользование он получает ссудный процент.

Заемщик — сторона, получающая кредит и принимающая на себя обязательство возвратить в установленный срок ссуженную стоимость и уплатить процент за время пользования ссудой. В период господства ростовщического кредита заемщиками были мелкие крестьяне, мастера-ремесленники либо знать, крупные земельные собственники. С образованием банков происходит концентрация заемщиков, для которых выступает «коллективным кредитором». В рамках кредитных отношений один и тот же экономический субъект может одновременно выступать и как кредитор, и как заемщик. В тех случаях, когда предприятие получает в банке ссуду, банк выступает кредитором, а предприятие — заемщиком. Если предприятие хранит деньги в банке, то кредитором выступает предприятие, а заемщиком - банк. Действуя как посредник, банк во всех случаях выступает от своего имени и принимает на себя все связанные с этим риски. В условиях широко развитой банковской системы кредитные отношения могут осуществляться и без участия банков.

Отношения между кредитором и заемщиком строятся как отношения юридически самостоятельных субъектов, обеспечивающих имущественную ответственность друг перед другом. В основе отношений между кредитором и заемщиком лежит взаимный экономический интерес к передаче стоимости во временное пользование. Для полного выяснения сущности кредита как экономической категории следует уяснить не только объективные причины его возникновения, роль кредитора и заемщика в организации кредитных отношений, но и функции кредита, которые также носят объективный характер.

При выявлении сущности кредита, как и сущности других экономических категорий, важно придерживаться следующих методологических принципов. Ихможно свести к следующему.

• Все разновидности кредита должны отражать его сущность независимо оттой формы, в которой он выступает. Например, ссуда может обслуживать разнообразные долговременные и краткосрочные потребности (затраты на приобретение сырья, материалов, оборудования). Кредит может функционировать во внутреннем и внешнем экономических оборотах, в денежной и товарной формах. Однако независимо от потребностей, которые обслуживает кредит, его суть не меняется, кредит продолжает выражать характерныедля него черты.

• Вопрос о сущности кредита надо рассматривать по отношению к

совокупности кредитных сделок. Если в одной из кредитных сделок заемщик не возвращает ссуду, то это еще не означает, что одно из свойств -возвратность становится не обязательным для кредита как экономической категории. Утрата одного из качеств в той или иной конкретной кредитной сделке не означает, что кредит теряет свою определенность и обособляемость.

• Анализ сущности кредита предполагает раскрытие ряда его конкретных характеристик, которые показывают сущность в целом. Вотпочему, отвечая на вопрос о том, что представляет сущность кредита, нужно рассмотреть:

структуру кредита;

стадии движения; основу.

Важно при этом, чтобы раскрываемая сущность кредита выражала его целостность, подходила для всех его проявлений.[4]

В настоящее время многие российские банки занимаются кредитованием населения. Сбербанк, несомненно, является лидером в этой области: на его долю приходится более 22% общего объема кредитов, предоставляемых КБ населению.

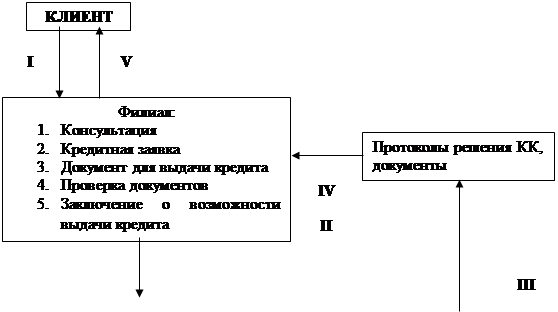

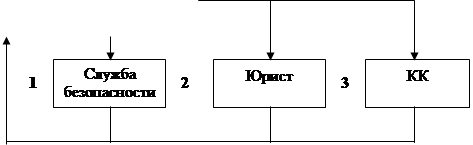

На примере Сбербанка рассмотрим технологическую прцедуру выдачи кредита.

Для получения кредита в Сбербанке граждане должны предоставить следующие документы:

· заявление;

· паспорт или заменяющий его документ (предъявляются);

· справки с места работы заемщика и поручителей о доходах и размерах производимых удержаний (для пенсионеров – справка из органов социальной защиты населения);

· декларацию о полученных доходах, заверенную налоговой инспекцией (для граждан, занимающихся предпринимательской деятельностью);

· анкеты;

· паспорта (заменяющие их документы) поручителей и залогодателей;

· для получения кредита свыше 5 тыс. долл. США или рублевого эквивалента этой суммы – справку из психоневрологического диспансера или водительское удостоверение (предъявляются);

· документы по залогу.

В подготовке к выдаче кредита принимают участие многие службы и подразделения Сбербанка (рис. 1). Для получения кредита гражданин должен обратиться в один из филиалов Сбербанка с заявлением и рядом установленных документов. Филиал консультируют потенциального заемщика, проверяет предоставленные им документы, составляет предварительное заключение о возможности выдачи кредита. Далее к работе подключается кредитный инспектор Сбербанка (ОСБ), в состав которого входит данный филиал. Он проверяет сведения о заемщике по базам данных. В подготовке документов участвуют также службы безопасности и юридический отдел. Окончательное решение о выдаче кредита или об отказе принимает кредитный комитет (КК).[5]

![]()

|

|

Рис. 1. Процедура выдачи кредитов населению в Сбербанке[6]

Отечественной системе финансового и денежно-кредитного регулирования социально-экономических процессов предстоит пройти еще многие этапы на пути своего становления и развития. Несомненно одно: подходы к оценке влияния на воспроизводство макроэкономических показателей, поиску направлений повышения эффективности адекватного экономического механизма должны базироваться на подлинно научной теории финансово-кредитного воздействия и объективном анализе конкретной исторической обстановки, обобщении существующей практики.

СОДЕРЖАНИЕ БИБЛИОГРАФИИ:

1. Деньги, кредит, банки/ Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2001.

2. Пещанская И.В. Учебное пособие. Организация деятельности коммерческого банка. М.: Инфра-М, 2001.

3. Финансы, денежное обращение и кредит: Учебник для вузов/Под ред. О.В. Врублевской. М.: Юрайт, 2001.

4. Финансы, денежное обращение и кредит: Учебник для вузов/ Под ред. Л.А. Дробозиной. М.: Юнити, 1997.

[1] Финансы, денежное обращение и кредит: Учебник для вузов/ Под ред. Л.А. Дробозиной. М.: Юнити, 1997.

[2] Финансы, денежное обращение и кредит: Учебник для вузов/ Под ред. Л.А. Дробозиной. М.: Юнити, 1997.

[3] Деньги, кредит, банки/ Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2001.

[4] Финансы, денежное обращение и кредит: Учебник для вузов/Под ред. О.В. Врублевской. М.: Юрайт, 2001.

[5] Пещанская И.В. Учебное пособие. Организация деятельности коммерческого банка. М.: Инфра-М, 2001.

[6] Пещанская И.В. Учебное пособие. Организация деятельности коммерческого банка. М.: Инфра-М, 2001.