| Скачать .docx |

Реферат: Особенности инфляционных процессов в России 3

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Государственное образовательное учреждение высшего

Профессионального образования

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ СОЦИАЛЬНЫЙ

УНИВЕРСИТЕТ

Филиал в г.Брянске

Кафедра Экономических дисциплин

Специальность Бухгалтерский учет анализ и аудит

Форма обучения_______________________________________________________

Курс___________________________________________________________

Группа_________________________________________________________

КУРСОВАЯ РАБОТА

По предмету:___________________________________________________

Студента(ки)___________________________________________________

Тема:__________________________________________________________

_______________________________________________________________

_________________________________________

Научный руководитель____________________________

(Ф.И.О.,ученая степень, звание)

Работа проверена и допущена к защите

___________________________________

Брянск, 2010

Содержание

Введение

Глава 1. Сущность измерение и виды инфляции.

1.1.Сущность и причины инфляции………………………………………...4-6

1.2.Теории инфляции……………………………………………………….6-10

1.3.Измерение инфляции………………………………………………….11-12

1.4.Виды инфляции………………………………………………………..12-15

1.5.Инфляция спроса………………………………………………………15-17

1.6.Инфляция предложения……………………………………………….17-19

1.7.Стагфляция…………………………………………………………………19

Глава 2. Последствия инфляции и антиинфляционная политика

2.1.Последствие инфляции………………………………………….. ……19-21

2.2.Современная инфляция………………………………………………...21-23

2.3.Антиинфляционная политика………………………………………….23-26

Глава 3. Особенности инфляционных процессов в России

3.1.Причины инфляции в России………………………………………….27-28

3.2.Инфляционные процессы в России……………………………………29-33

Заключение

Список используемой литературы

3

Введение

Инфляция - одна из основных проблем нашей сегодняшней экономической жизни. Это проблема не только предпринимателей, которые вынуждены работать в условиях нестабильной макроэкономической ситуации, а, значит, в условиях большей неопределенности; не только государства, которое должно все время предпринимать какие-то шаги к стабилизации. Инфляция - это проблема каждого жителя нашей страны, на которого ложится бремя инфляционного налога. Нет необходимости перечислять, какие именно издержки несут все участники экономической жизни страны в связи с высокой и нестабильной инфляцией.

Основной причиной инфляции в большинстве случаев является бюджетный дефицит, возникший или в результате долгосрочной экономической политики, или в результате какого-то внешнего шока.

В последнее время появилось новое явление в экономической жизни, получившее название хронической инфляции. Это явление связано с интернациональными процессами в экономике. Кроме того, практика 70х -80х годов показала несостоятельность ''кривой Филипса'', утверждающей наличие обратной зависимости между инфляцией и безработицей. В краткосрочном аспекте эта зависимость сохраняется, однако в долгосрочном аспекте на уровень инфляции влияет множество других факторов, и возникает инфляционная спираль, при которой безработица и инфляция растут одновременно.

В каждой стране инфляция носит свой специфический характер. Цель данной работы в том, чтобы проанализировать это экономическое явление в России, выявить природу и причины инфляции.

4

Глава 1. Сущность измерение и виды инфляции.

1.1.Сущность и причины инфляции

Под инфляцией понимается дисбаланс спроса и предложения (форма нарушения общего равновесия), проявляющийся в общем росте цен. Но это не означает, что в период инфляции растут все цены. Цены на одни товары могут расти, на другие оставаться стабильными; цены на одни товары могут расти быстрее, чем на другие. В основе этих пропорций лежит разное соотношение между спросом и предложением и различная эластичность.

Инфляцию можно определить как непрерывный общий рост цен. И в этом случае ключевыми словами при ее определении будут следующие: непрерывный, т.е.рост цен происходит постоянно; и общий, т.е.повышение цен охватывает все рынки и это характерно для экономики в целом. А что происходит с деньгами? Они обесцениваются, падает их покупательская способность.

Однако не всякое повышение цен служит показателем инфляции. Цены могут повышаться в силу улучшения качества продукции, ограниченности факторов производства, изменения общественных потребностей.

Причины инфляции.

Повышение цен и появление излишнего количества денег – это лишь внешние проявления инфляции; ее глубинной причиной является нарушение пропорций национального хозяйства, т.е. нарушение общего равновесия.

В мировой экономической литературе выделяют три основные силы, приводящие к дисбалансу национального хозяйства и инфляции:

-государственная монополия на эмиссию бумажных денег, на внешнюю торговлю, на непроизводственные, прежде всего военные, и прочие расходы, связанные с функциями современного государства;

-профсоюзная монополия, задающая размер и продолжительность того или иного уровня заработной платы;

5

-монополизм крупнейших фирм на определение цен и собственных издержек.

Все эти три причины взаимосвязаны и каждая по-своему может вести к росту или падению спроса и предложения, нарушая их баланс. Значение источников инфляции важно для выработки конкретных мер борьбы с инфляцией.

Как и большинство других явлений, характерных для рыночной экономики, инфляция не может быть оценена однозначно. Негативные последствия инфляции хорошо известны в нашей стране. Гораздо менее известен тот факт, что инфляция вместе с тем способствует экономическому росту. Поэтому, как и большинство других процессов, характерных для рыночного регулирования экономики, инфляция не должна рассматриваться как абсолютное зло, которое должно быть подавлено и уничтожено. Она является инструментом, который может быть использован государством для блага общества и его экономического развития.

Научный подход к проблемам инфляции отличается от обыденного мифологизированного трезвой оценкой опасности выхода инфляции из-под контроля и выработкой рекомендаций по ее регулированию, четко оценивающих конкретно-исторические и национально-государственные условия и особенности функционирования национальной экономики.

Инфляция, способствуя повышению цен и нормы прибыли, вначале выступает как фактор оживления конъюнктуры, но по мере углубления она превращается из двигателя в тормоз, усиливая социально-экономическую неустойчивость в стране.

В странах с развитой рыночной экономикой ползучая инфляция рассматривается в качестве нормального фактора экономического роста. Однако галопирующая, а тем более, гиперинфляция воспринимается как явление негативное, поскольку несет в себе огромные социально-экономические издержки.

6

Борьба с инфляцией представляет собой задачу макроэкономическую. Перед правительством стоит главный вопрос: или ликвидировать инфляцию посредством радикальных мер, или адаптироваться к ней. Различные страны решают эту дилемму по-своему. США, Великобритания активно борются с инфляцией, другие же страны разрабатывают комплекс адаптивных государственных мер.

1.2.Теории инфляции

Самой старой и наиболее популярной является количественная теория инфляции. Инфляция рассматривалась исключительно как феномен, вызываемым причинами денежного порядка. Сторонник данной теории З.С.Канцеленбаум отмечает: “Мы понимаем причинную связь между ростом количества бумажно-денежных знаков и падением покупательной силы денежной единицы в следующем смысле. Этак причинная связь кроется, по нашему мнению, в той общей роли, которую играют деньги в капиталистическом хозяйстве. Деньги представляют собой в условиях современного хозяйства товар, хотя и товар своеобразный. В качестве товара деньги подвержены влиянию оценки и мощи в зависимости от спроса и предложения стоить дороже или дешевле“. [1]

Все остальные факторы, связанные с обесценением денег, рассматривались только как причины, увеличивающие количество денег в обращении. В то же время, инфляция не рассматривалась как специальная проблема, а изучалась в рамках количественной теории и представляла собой анализ повышения уровня цен. Такая теория была развита в работах Д.Локка, А.Смита, Д.Риккардо, Дж.С.Милля, А.Маршалла, Фишера, Касселя и др. “Всякое умножение бумажных денег,— пишет А.Миклашевский,— свыше

7

потребностей обогащения роняет их достоинство и в прямом отношении с выпущенным количеством“. [2]

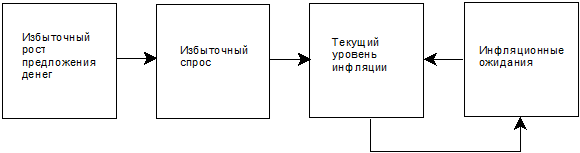

Представители ортодоксального монетаризма, в противоположность кейнсианцам, рассматривают количество денег в обращении как экзогенную переменную, считая избыточный рост денежной массы единственной причиной долгосрочного повышения цен. В монетаристской однофакторной модели инфляции не учитывается инфляционное воздействие непроизводительных расходов и т.д. Считается, что эти явления могут вызвать только изменения в структуре цен, сохраняя неизменным их уровень. Лишь в условиях избыточного роста денежной массы они оказывают инфляционное воздействие. В общем виде монетаристская концепция инфляции может быть представлена так: [3]

Большинство современных монетаристов признает, что существует более сложная зависимость между ростом цен и денежной массы, чем жесткая связь “деньги-цены“ ортодоксальной количественной теории денег. В новой трактовке особая роль отводится оценкам и прогнозам возможных изменений хозяйственной конъюнктуры. По их мнению, связь между изменение масштабов денежного обращения и движением цен лишь в редких

8

случаях может просматриваться на протяжении коротких промежутков времени. “Современная количественная теория,— пишут Э.Дж.Долан, К.Д.Кэмпбелл и Р.Дж.Кэмпбелл,— направление развития количественной теории денег и цен, допускающее систематические изменения скорости обращения денег и реальных доходов аналогично изменениям количества денег, находящихся в обращении, и абсолютного уровня цен“. [4]

Важным элементом монетарной модели инфляции являются инфляционные ожидания, с помощью которых объясняется феномен стагфляции. Монетаристы акцептируют внимание на том факте, что ожидания и прогнозы повышения уровня цен оказывают инфляционное воздействие даже в случае сокращения совокупного спроса. В качестве обоснования эффекта “запаздывания“ воздействия денежных факторов на уровень цен приводится разработанная монетаристами система, то есть временных промежутков между моментом воздействия и моментом проявления его результатов: лаг “перестройки цен“ и лаг “ожидания роста цен“. Первый временный лаг имеет место, когда отдельные хозяйственные единицы расширяют объем производства в ответ на увеличение спроса. Это приводит к истощению ресурсов и производственных запасов, а при высоком уровне спроса — к росту цен.

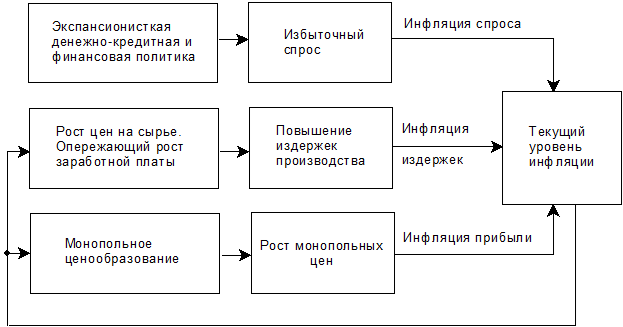

Неокейнсианская теория инфляции, кредитная концепция цикла и монетаристские рекомендации по использованию политики стабилизации предложения денег в качестве центрального элемента денежно-кредитной политики оказали решающее влияние при выработке основных направлений государственной экономической политики промышленно развитых стран в послевоенный период. Особый интерес в этом плане представляет анализ взглядов неокейнсианцев, которые выделяют три основных фактора инфляции: экспансионистскую финансовую и денежно-кредитную политику,

9

стимулирующую спрос; рост издержек производства; практику монополистического ценообразования. Как отмечает сам Дж.М.Кейнс, “когда дальнейшее увеличение эффективного спроса уже не ведет более к увеличению продукции, а целиком исчерпывается в увеличении единицы издержек, строго пропорциональном увеличению эффективного спроса, мы достигаем положения, которое вполне уместно назвать подлинной инфляцией“. [5]

Кейнсианцы рассматривают денежную массу как эндогенную переменную, которая зависит от политики органов денежно-кредитного регулирования и уровня экономической активности. “Инфляция издержек“ трактуется как результат воздействия нескольких факторов. Главным из них считается, увеличение заработной платы сверх уровня, соответствующего росту производительности труда. Хотя, по мнению Кейнса, полная или… приблизительно полная занятость является редким и скоропроходящим событием“. [6]

Уровень занятости определяется Кейнсом точкой пересечения функций совокупного спроса и совокупного предложения. Именно в этой точке ожидаемая предпринимателями прибыль будет наибольшей. Выступая за сознательное управление денежным обращением, Кейнс считал необходимым использовать разного рода мероприятия только при неполной занятости. Он предостерегал от применения денежных рычагов в условиях полной занятости, считая, что в этом случае они могут вызвать безудержную инфляцию. “Как только попытка еще больше увеличить инвестиции независимо от величины предельной склонности к потреблению повлечет за

10

собой тенденцию к безудержному росту цен, иначе говоря, в такой ситуации мы достигли бы состояния подлинной инфляции“,— подчеркивает Кейнс. [7]

Кейнс довольно-таки подробно описывает переход инфляционного процесса из первой стадии во вторую: происходит замена роста цен, обусловленного изменением количества денег в обращении и активно воздействующего на темпы экономического развития, таким повышением цен, которое вызвано издержками производства и ведет к их дальнейшему взвинчиванию и дезорганизации денежного обращения. По мнению Кейнса, “увеличение количества денег должно будет почти сразу же понизить норму процента в той степени, в какой это необходимо для того, чтобы увеличение занятости и заработной платы смогло привести к поглощению дополнительной массы денег в обращении“. [8]

Кроме того кейнсианцы предполагают, что рост цен в значительной степени обусловлен политикой монополий. В общем виде кейнсианскую модель инфляции можно представить так:

11

1.3. Измерение инфляции

В макроэкономике широко используются индексы, и в частности, индексы цен. Среди них наиболее распространенными являются индекс стоимости жизни (индекс цен потребительских товаров), индекс оптовых цен (индекс цен товаров производственного назначения) и дефлятор ВНП.

Все они выражают относительное изменение среднего уровня цен за определенный промежуток времени. Обычно цены базового года принимают за 100%, а цены других лет оценивают к этим 100%.

С помощью индекса стоимости жизни изменяются цены фиксированной «рыночной корзины» потребительских товаров. В США такой индекс рассчитывается ежемесячно Бюро Статистики Труда. В потребительской корзине учитывается 400 видов товаров и услуг, приобретаемых средней городской семьей за определенный промежуток времени (месяц, год).

Индекс цен в данном периоде = Цена «рыночной корзины» в данном периоде ÷ Цена аналогичной картины в базовом периоде.

Если раньше за базовый период в США принимался 1967г., то сейчас-1982г. Это связано с тем, что с развитием общества изменяются человеческие потребности и, следовательно, меняется содержимое «потребительской корзины».

В 1996г. Индекс стоимости жизни в США составил 129%. Что это значит? Это означает, что за тот же набор товаров и услуг потребители сейчас платят в 1,29 раза больше, чем в 1982г., т.е. цены за 14 лет выросли на 29%.

Индекс стоимости жизни используется при расчете минимальной заработной платы, от него зависит уровень заработной платы. В развитых странах раз в полгода происходит корректировка заработной платы: на 1% роста инфляции рост заработной платы составляет 0,5%.

Индекс оптовых цен. При исчислении индекса оптовых цен (индекса цен товаров производственного назначения) рассматривается изменение цен определенного количества промежуточных товаров, используемых в

12

производстве. Изменение оптовых цен отражает динамику цен на сырьё, полуфабрикаты, материалы, конечные виды продукции на оптовом рынке.

Два названных индекса тесно взаимосвязаны, так как рост промышленных товаров и услуг в конечном итоге ведет к росту розничных цен.

Дефлятор ВНП. Для измерения общего уровня цен чаще используется индекс валового национального продукта – дефлятор ВНП. Его корзина включает в себя все конечные товары и услуги, произведенные в обществе. То есть дефлятор ВНП более полно отражает изменение цен в обществе, охватывает не только отдельные группы товаров и услуг.

Дефлятор ВНП= (номинальный ВНП ÷ реальный ВНП)*100;Где номинальный ВНП – расходы в нынешнем году по текущим ценам; реальный ВНП – расходы в нынешнем году по ценам базового года. Реальный ВНП показывает, насколько возрос валовой национальный продукт исключительно за счет роста цен.

1.4. Виды инфляции

С точки зрения проявления различают «открытую» и «подавленную» инфляцию.

Открытая инфляция. Она характерна для стран рыночной экономики, где взаимодействие спроса и предложения способствует открытому и неограниченному росту цен. Хотя открытая инфляция и искажает рыночные процессы, все же она сохраняет за ценами роль сигналов, показывающих производителям и покупателям сферы выгодного приложения капиталов.

Подавленная инфляция. Это скрытая инфляция, присущая экономике с командно-административным контролем над ценами и доходами. Жесткий контроль над ценами не позволяет открыто проявиться инфляции в росте цен. В такой ситуации инфляция принимает скрытый характер. Внешне цены остаются стабильными, но так как масса денег возрастает, то их избыток вызывает товарный дефицит.

13

Для экономики СССР длительное время была характерна подавленная инфляция, которая выражалась в росте неудовлетворенного спроса и денежных сбережений населения, которые не находили реализации. Норма сбережений в приросте дохода в 1969г. Составляла 50%, в 1976-79, в 1984-100%. Часто сбережения являлись вынужденными, инфляционный разрыв составлял 40%. Дефицит порождал очереди, теневую экономику, ослабевали стимулы к труду.

В результате подавленной инфляции товарный дефицит становится видимой стороной невидимого инфляционного процесса, поскольку на то же количество товаров приходится большее количество денежных знаков. В рыночной экономике диспропорция нашла бы естественный выход в виде роста денежных цен.

Можно сказать, что при подавленной инфляции только часть денежных знаков является деньгами. Покупатели, желая подтвердить значение своих денег, стараются найти дефицитный товар. Появляется «черный рынок» - нелегальная форма инфляции в условиях ее подавления. «Черный рынок» в какой-то мере показывает подлинные цены товаров, а иллюзия неизменности цен создает видимость экономического благосостояния, вводя в заблуждение продавцов и покупателей.

Другим критерием вида инфляции выступает темп роста цен. В этом плане выделяют три вида инфляции:

-умеренная, когда цены растут менее, чем на 10% в год, стоимость денег сохраняется, отсутствует риск подписания контрактов в номинальных ценах. На Западе ее рассматривают как элемент нормального развития экономики, который не вызывает особого беспокойства.

-галопирующая инфляция – рост цен измеряется двузначными и более цифрами в год, контракты «привязываются» к росту цен, деньги ускоренно материализуются. Считается, что она опасна для народного хозяйства и требует антиинфляционных мер.

14

-гиперинфляция – цены растут астрономическими темпами, расхождение цен и заработной платы становится катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев общества, бесприбыльными и убыточными становятся крупнейшие предприятия; она парализует хозяйственный механизм, поскольку резко усиливается эффект бегства от денег с целью превращения их в товары. Разрушаются экономические связи, осуществляется переход к бартерному обмену.

Вести успешный бизнес в условиях гиперинфляции почти невозможно. Речь может идти только о стратегии выживания. Рецепт самовыживания таков: автономность и самодостаточность, упрощение производства, сокращение внешних связей, натурализация базовых элементов внутрифирменного хозяйствования.

По степени сбалансированности роста цен выделяют два вида инфляции: сбалансированную и несбалансированную.

При сбалансированной инфляции цены различных товарных групп относительно друг друга остаются неизменными, а при несбалансированной – цены различных товаров постоянно изменяются по отношению друг к другу, причем в различных пропорциях.

Сбалансированная инфляция не страшна для бизнеса. Приходится лишь периодически повышать цены товаров. Риск потери доходности присущ только тем предпринимателям, которые стоят последними в цепочке повышения цен. Это, как правило, производители сложной продукции, основанной на интенсивных внешних кооперационных связях. Цена на их продукцию отражает всю сумму повышения цен внешней кооперации, и именно они рискуют задержать сбыт сверхдорогой продукции конечному потребителю.

В России и в странах СНГ преобладает несбалансированная инфляция. Рост цен на сырье опережает рост цен на конечную продукцию, стоимость комплектующего компонента превышает цену всего сложного прибора и т.п.

15

Несбалансированность инфляции - большая беда для бизнеса. Но еще хуже, когда нет прогноза на будущее, нет уверенности хотя бы в том, что товарные группы – лидеры роста цен останутся лидерами и в ближайшем будущем. Невозможно рационально выбрать сферы приложения капитала, рассчитать и сравнить доходность вариантов инвестирования. Промышленность развиваться в таких условиях не может, индустриальное развитие кажется нереальным. Возможны лишь короткие спекулятивно-посреднические операции.

С точки зрения четвертого критерия различают ожидаемую и неожидаемую инфляцию. Под ожидаемой инфляцией понимается инфляция, которая предсказывается и прогнозируется заранее, неожидаемая – наоборот.

Комбинация сбалансированной и ожидаемой инфляции не наносит особого вреда экономике, а несбалансированная и неожидаемая особо опасна, чревата большими издержками адаптационного плана.

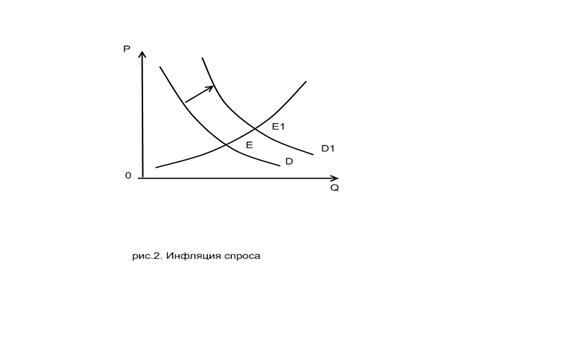

1.5. Инфляция спроса

Инфляция спроса возможна, если растет совокупный спрос при постоянном совокупном предложении, или же рост совокупного спроса превышает расширение предложения. Суть инфляции спроса иногда объясняется одной фразой: «Слишком большое количество денег охотятся за слишком малым количеством товаров».

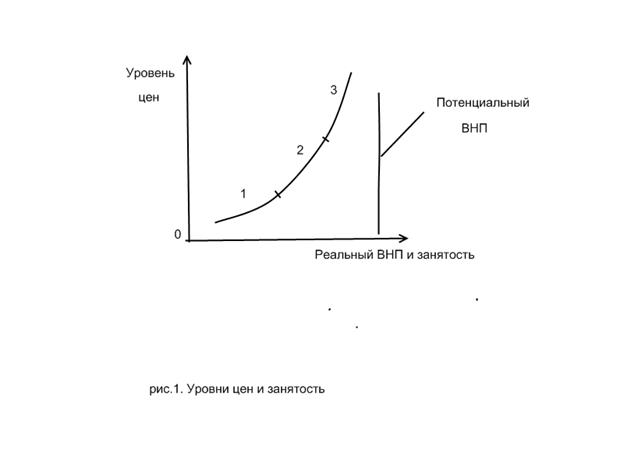

Но соотношение между совокупным спросом, с одной стороны, и объемом производства, занятостью и уровнем цен, с другой стороны – гораздо сложнее.

На первом отрезке кривой общие расходы до такой степени низки, что объем валового национального продукта отстает от своего максимального уровня. Уровень безработицы высок, большая доля производственных мощностей бездействует.

16

Передположим, что совокупный спрос начал расти, это приведет к росту производства, снижениюбезработицы, уровень цен будет очень медленно повышаться (это объясняется тем,что существует огромное количество незадействованных трудовых и материальных ресурсов: ведь вчерашние безработные не будут сразу требовать повышения заработной платы).

По мере роста спроса экономика вступает во второй отрезок кривой: растет производство, растут цены. По мере расширения производства запасы исчерпываются, все труднее и труднее находить необходимые экономические ресурсы. Ведь привлечение квалифицированной рабочей силы требует более высокой оплаты, что приведет к росту издержек и соответственно цен.

Третий отрезок характеризуется полной занятостью, достигнут максимальный валовой продукт, т.е. экономика не может отвечать на рост

спроса увеличением объема. Единственное, что может вызвать

17

увеличивающийся совокупный спрос – это рост цен.

Условия инфляции спроса:

-рост спроса со стороны населения, факторами которого выступают рост заработной платы и рост занятости;

-увеличение инвестиций и рост спроса на капитальные товары во время экономического подъема;

-рост государственных расходов (рост военных и социальных заказов).

Допустим, что экономика близка к полной занятости и загруженности производственных мощностей. Рост расходов населения, предприятий,

государства на потребление смещает кривую совокупного спроса вверх, растут цены.

государства на потребление смещает кривую совокупного спроса вверх, растут цены.

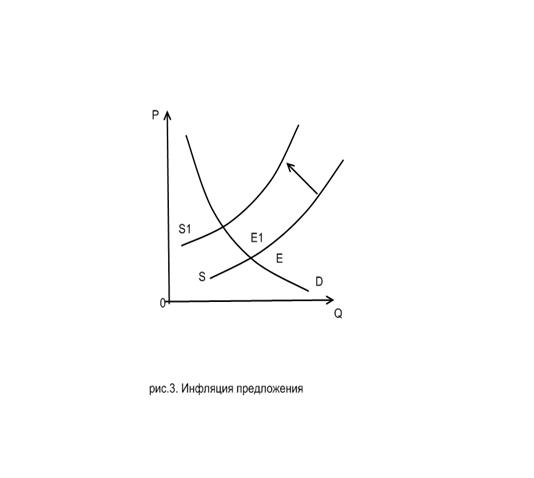

1.6. Инфляция предложения

Инфляция предложения означает рост цен, спровоцированный увеличением издержек производства в условиях недоиспользования производственных ресурсов. Ее иногда так и называют инфляцией издержек производства. В

18

последнее время тип инфляции, при котором цены растут при снижении совокупного спроса, часто встречается в мировой практике.

Теория инфляции, обусловленной ростом издержек, объясняет рост цен такими факторами, которые приводят к увеличению издержек на единицу продукции. Повышение издержек на единицу продукции сокращает прибыль

и объем продукции, которое предприятия готовы предложить при

существующем уровне цен. В результате уменьшается предложение товаров и услуг и увеличиваются цены. Следовательно, по этой схеме не спрос, а издержки взвинчивают цены.

Основными источниками инфляции предложения являются рост заработной

платы и цен за счет удорожания сырья и энергоносителей. Проиллюстрируем механизм инфляции предложения (рис.3.).

Как видно из графика, повышение цены предложения (рост издержек) приводит к смещению кривой предложения вертикально вверх. В итоге,

19

через определенное время баланс спроса и предложения вновь налаживается, но уже в точке, соответствующей более высокой цене.

1.7. Стагфляция

Стагфляция – ситуация, когда возрастание общего уровня цен происходит одновременным сокращением производства, т.е. цена и объем выпуска изменяются в разных направлениях.

Экономисты по-разному объясняют причины стагфляции.

Одна точка зрения: существование структурных несовершенств. В экономике с хорошо отлаженным рыночным механизмом рост цен на одни товары ведет к снижению цен на другие товары, т.е. должно соблюдаться рыночное равновесие, а при отсутствии должного уровня конкуренции наблюдается «жесткость» цен в направлении их понижения.

Другая точка зрения: стагфляцию вызывают монополии и их власть над рынком. Ведь кривая спроса фирмы-монополиста совпадает с кривой спроса на товар, следовательно, количество продукции, которое может быть продано, растет по мере того, как снижается цена и часто монополисту выгоднее производить меньше и продавать дороже.

Существует также мнение, что причиной стагфляции могут быть инфляционные ожидания, когда владельцы факторов производства начинают завышать стоимость своих услуг, ожидая падения своих доходов от инфляции.

Глава 2.Последствия инфляции и антиинфляционная политика

2.1. Последствия инфляции

Как и большинство других явлений, характерных для рыночной экономики, инфляции не может быть оценена однозначно. Негативные последствия инфляции хорошо известны в нашей стране. Гораздо менее известен тот факт, что инфляция вместе с тем способствует и экономическому росту.

20

Поэтому, как и большинство других процессов, характерных для рыночного регулирования экономики, инфляция не должна рассматриваться как абсолютное зло, которое должно быть подавлено и уничтожено. Она является инструментом, который может быть использован государством для блага общества и его экономического развития. Научный подход к проблемам инфляции отличается от обывательского, трезвой оценкой опасности выхода инфляции из-под контроля и выработкой рекомендаций по ее регулированию, четко оценивающих конкретно-исторические и национально-государственные условия и особенности функционирования национальной экономики.

Инфляция, способствуя повышению цен и нормы прибыли, вначале выступает как фактор оживления конъюнктуры, но по мере углубления она превращается из двигателя в тормоз, усилия социально-экономическую неустойчивость в стране.

В странах с развитой рыночной экономикой ползучая инфляция рассматривается в качестве нормального фактора экономического роста. Однако галопирующая, а тем более, гиперинфляция воспринимается как явление негативное, поскольку несет в себе огромные социально-экономические издержки. Она отвлекает капиталы из сферы реального производства в сферу обращения, где они быстрее оборачиваются и приносят огромные прибыли; приводит в расстройство товарооборот страны в связи с нарушением закона денежного обращения; ведет к деформации потребительского спроса, к «бегству от денег» к любым товарам независимо от реальной потребности в них; искажает нормальную структуру соотношения спроса и предложения; усиливает спекулятивную торговлю; отрицательно влияет на кредит и кредитную систему; вызывает глубокое расстройство денежной системы. Обесценение денег подрывает стимулы к денежным накоплениям.

Таким образом, инфляция ведет к нарушению процесса воспроизводства во

21

всех звеньях – как в сфере производства, так и в сфере обращения.

Вместе с тем инфляция не только подрывает экономический рост внутри страны, но и отрицательно воздействует на международные валютные отношения.

Во-первых, рост цен означает внутреннее обесценение валют, падение их покупательной способности. Обесценение валют порождает валютный демпинг, бросовый экспорт по ценам ниже мировых.

Во-вторых, инфляция повышает уровень мировых цен. Под воздействием инфляции цены на мировом рынке по темпам роста не только сравнялись с темпами роста внутренних цен, но и превзошли их, что эксперты МВФ связывают с ростом экспортных цен на нефть.

В-третьих, рост цен ослабляет конкурентоспособность экспортной продукции. Подрывая конкурентоспособность национального производства, инфляция тем самым усиливает рост внешнеторгового дефицита, затрудняет уравновешивание платежных балансов.

В-четвертых, неравномерность падения покупательной способности валют усиливает неэквивалентность валютных курсов, вызывает несоответствие между официальными и рыночными курсами валют, что чрезвычайно затрудняет стабилизацию валютных курсов, делает необходимым пересмотры курсовых соотношений. Однако каждое такое изменение (девальвация или ревальвация) не только не устраняло причин неустойчивости валютных курсов, но наоборот, еще больше углубляло и обостряло их, порождая множество новых противоречий.

Таким образом, инфляция стала не только внутренней проблемой, но и основной разрушительной силой в международных валютных отношениях.

2.2.Современная инфляция

Можно отметить ряд особенностей современной инфляции.

Во-первых, если раньше инфляция охватывала экономику одной или

22

нескольких стран, то теперь рост цен носит не локальный, а всеобщий, мировой характер.

Во-вторых, инфляция в разных странах развивается разными темпами, неравномерно, скачкообразно. Скорость инфляционного процесса определяется внутренними факторами, действие которых может усиливаться или ослабевать в зависимости от той или иной фазы цикла, а также степени государственного вмешательства по регулированию экономики.

В-третьих, современная инфляция носит не эпизодический, а непрерывный, хронический характер. В прошлом периоды инфляции в отдельных странах чередовались с периодами относительной стабилизации денежного обращения. В настоящее же время цены растут на всех фазах промышленного цикла, не снижаясь сколько-нибудь значительно даже в периоды экономических кризисов.

В-четвертых, изменился характер инфляции: до середины 80-х годов преобладает уже не «ползучая», а «галопирующая» инфляция. Особенно широкий размах она получила в странах Латинской Америки. Своего максимума инфляция в этом регионе достигла в 1989 и 1990 гг., когда ее уровень составил 1200%, а в отдельных странах – даже 5000-8000% (Никарагуа, Перу, Аргентина, Бразилия).

Вместе с тем следует отметить снижение темпов инфляции с середины 80-х годов в развитых капиталистических странах. Каковы тому причины?

1.Особенности циклического развития мировой экономики, затяжная депрессия после мирового экономического кризиса 1980-1992гг. Медленное послекризисное восстановление экономики, массовая безработица вызвали сокращение спроса на товары и услуги, что в какой-то мере сдерживало рост цен.

2.Сдвиги в динамике производительности труда. Рост производительности труда и сокращение издержек производства в условиях обострения конкурентной борьбы на внутренних и внешних рынках поставили

23

объективные пределы взвинчиванию цен монополиями и тем самым ограничили инфляцию.

3.Новые явления в финансовой сфере. В 80-х годах по сравнению с серединой 70-х в ряде стран произошло относительное снижение бюджетных дефицитов, что в определенной степени нейтрализует инфляционный эффект кризиса государственных финансов. Так, если в 70-х годах средний дефицит составлял 1,8% от номинального ВНП стран ОЭСР, то в 1993г.он оценивался в 1,2%.

4.Некоторое торможение кредитной экспансии в 80-х годах. Резкое повышение официальной учетной ставки центральных банков повлекло за собой общий рост процентных ставок в промышленно развитых странах, что снизило спрос на ссудный капитал. В результате роль кредитной экспансии в современном инфляционном процессе несколько ослабла.

5.Снижение цен на энергосырьевые товары на мировом рынке. К 1986г.индекс цен на сырьевые товары (1980г.-100%) упал до 65%, в том числе на нефть до 55%. Это способствовало снижению издержек производства в развитых капиталистических странах.

Однако все это не означало, что инфляция побеждена. Рост цен на потребительские товары в настоящее время превышает показатели 60-х годов. Кроме того, снижение темпов инфляции неустойчиво: периодически происходит их увеличение. Так, в США среднегодовой дефлятор ВНП за 1951-1960гг. составил 2,6%, за 1961-1965гг.-1,4%, за 1966-1970гг.-4,1%, за 1971-1975гг.-6,6%, за 1976-1980гг.-7,3%, за 1981-1985гг.-5,2%, за 1986-1990гг.-3,4%.

2.3. Антиинфляционная политика.

Борьба с инфляцией и разработка специальной антиинфляционной программы является необходимым элементом стабилизации экономики. В основе такой программы должен лежать анализ причин и факторов,

24

определяющих инфляцию, набор мер экономической политики, способствующей устранению или снижению уровня инфляции до разумных пределов.

Возможны два подхода к управлению хозяйством в условиях инфляции: один заключается в поиске адаптационной политики, т.е. приспособление к инфляции, другой–в попытке ликвидировать инфляцию антиинфляционными мерами.

Адаптационная политика построена на том, что все субъекты рыночной экономики (домохозяйства, фирмы, государство) в своих действиях учитывают инфляцию-прежде всего через учет потерь от снижения покупательной способности денег. В мировой практике существует два метода компенсации потерь от снижения покупательной способности денег. Наиболее распространена индексация ставки процента. Как правило, эта операция сводится к увеличению ставки процента на величину инфляционной премии. Другой метод компенсации инфляции – индексация первоначальной суммы инвестиций, которая периодически корректируется, согласно движению определенного, заранее оговоренного индекса.

Домохозяйства пытаются адаптироваться к инфляции через поиск дополнительных источников доходов. Работники пытаются защитить себя от инфляции через введение в контракт инфляционной корректировки заработной платы. Другими способами адаптации является перестройка семейного бюджета в сторону наиболее неэластичных товаров и услуг, быстрая материализация денег в товарно-материальные ценности и т.п.

Фирмы также изменяют свою экономическую политику в условиях инфляции. Это выражается, например, в том, что они берутся лишь за реализацию краткосрочных проектов, которые сулят более быстрое возвращение инвестиций. Недостаток собственных оборотных средств толкает фирмы на поиск новых внешних источников финансирования через выпуск акций и облигаций, лизинг, факторинг. Это приводит к росту доли

25

заемных средств относительно собственных и повышению финансового риска предприятий, риска неплатежеспособности (банкротства). В области управления запасами многие фирмы переходят на формирование спекулятивного запаса. Они стараются иметь превышение кредиторской задолженности над дебиторской и лишь незначительное количество денег хранить на счетах в банке.

В условиях инфляции фирмы вынуждены изменять политику использования прибыли. С одной стороны, для стимулирования экономического интереса к деятельности фирмы менеджеры вынуждены увеличивать средства, направляемые на материальное поощрение. С другой стороны – ввиду того, что в условиях инфляции поток доходов уменьшается, а поток расходов растет, собственники фирмы если они не хотят допустить сворачивания своего капитала, вынуждены все большую часть чистой прибыли направлять на развитие производства.

История знает много вариантов адаптационной политики правительства. В 60-70-х годах 20 века в Англии и в других странах внедрялась политика «стоп-вперед», т.е. крайне осторожное движение вперед. Но эта политика оказалась неэффективной, так как сдерживание цен оплачивалось снижением производительности труда и жизненного уровня населения.

В основе иной политики лежит контроль за соотношением цен и заработной платы. Эта политика дает положительный эффект в краткосрочном плане (например, в США в 1951-1952гг., в Финляндии в 1967-1971гг.), но в долгосрочном периоде эта политика не прижилась, не стала популярной.

Сторонники кейнсианской трактовки инфляции, представители теорий «структурной инфляции» и «экономики предложения» в своей программе предусматривают более активное регулирующее воздействие государства, включая временное замораживание роста цен и заработной платы, налоговое стимулирование предпринимательства, сбережений населения, поддержку жизненно важных отраслей и производств.

26

Другим вариантом государственной политики в условиях инфляции является минимизация государственного вмешательства в игру рыночных сил при использовании антиинфляционных мер.

Ортодоксальная программа чисто монетаристского характера предусматривает широкое поле деятельности для рыночных регуляторов наряду со свертыванием хозяйственной активности государства. Примером такой программы служит программа МВФ, принятая в России: либерализация условий деятельности фирм на внутреннем и мировом рынках, свободные цены при ограничении роста заработной платы и поддержании плавающего курса национальной валюты.

На практике борьба с высокой инфляцией в различных западных странах используются смешанные программы, в которых в различной степени используются рекомендации обеих программ.

Рассмотрим основные экономические меры, предпринятые в США в период президентства Рейгана. Антиинфляционная политика предусматривала заметное сокращение социальных программ и хозяйственных государственных расходов, ликвидацию дефицита государственного бюджета и последовательное проведение жестко ограничительной кредитно-денежной политики. Целью программы провозглашалась борьба и с высокой инфляцией, и с высокой безработицей. Таким образом, «рейганомика» сочетала методы и концепции «экономики предложения», монетаристской и кейнсианской. В результате галопирующая инфляция была снижена до уровня 4-6% годовых при ускорении научно-технического прогресса и роста производительности труда.

Страны с рыночной экономикой практически все прошли через инфляцию. Изучение их опыта дает ответы на многие вопросы. Однако в России своя специфика: отсутствии самонастраивающейся, саморегулирующейся рыночной экономической системы. Многие причины и факторы инфляции в России вообще не относятся к экономике.

27

Глава 3.Особенности инфляционных процессов в России

3.1.Причины инфляции в России

Российский тип инфляции отличается от всех других известных типов, что объясняется условиями ее развития при переходе от экономики к рыночной, а также высокими темпами роста цен.

Ряд исследователей считают, что характер инфляции в России не может быть объяснен только разрушением денежной массы вследствие гипертрофированного спроса. Они полагают, что инфляция имеет немонетарную или, по крайней мере, не только монетарную природу. В качестве причин, вызывающих инфляцию, приводятся следующие:

1.Структурные диспропорции между отраслями экономики, оставшиеся в наследство от централизованной плановой системы. Микро- и макроэкономические перекосы не только не соответствуют стандартам рыночной экономики, но и не позволяют быстро победить инфляцию. Последняя может быть остановлена только после радикальных структурных преобразований, на которые потребуются десятилетия.

2.Высокий уровень монополизации экономики, что объясняет монопольный характер поведения производителей на рынке и устанавливаемые ими монопольные цены.

3.Глобальная милитаризация экономики, большая армия, гипертрофированный уровень развития ВПК. Эти сектора экономики, по своему определению, являются нерыночными. Их продукция не ориентируется на свободный рынок и производится только по государственным заказам, а финансирование осуществляется из государственного бюджета. Факторы производства не являются достаточно мобильными и не могут быть легко перемещены в рыночно ориентированные секторы экономики. Другими словами, разрыв между спросом на потребительские товары, который предъявляет население, и рыночным

28

предложением этих товаров не может быть легко устранен, что сохраняет базу для роста инфляции.

4.Огромные масштабы страны и колоссальный экономический потенциал. Импорт, который в относительно небольшой стране может создать конкурентную среду для внутренних производителей, не может полностью нейтрализовать монопольные тенденции и все существующие перекосы российской экономики.

При определенном высоком уровне инфляция становиться опасной для экономики и социальной стабильности общества. Отрицательное влияние высокой инфляции для национальной экономики России состоит в следующем:

-обесцениваются доходы населения, особенно занятого в бюджетной сфере;

-происходит перераспределение национального богатства от наиболее бедных к наиболее богатым слоям населения, что подрывает социальную стабильность в обществе и усиливает социальное расслоение;

-разрушается денежная система страны, иностранные денежные знаки постепенно вытесняют национальную валюту, расцветает бартер;

-денежные накопления предприятий обесцениваются, невозможны инвестиции, никакие долгосрочные решения не могут быть приняты, подрывается база для экономического роста.

Сегодня можно утверждать, что поскольку инфляция порождена диспропорциями общественного воспроизводства в сложных условиях перехода России к рыночной экономике и распада традиционных связей с бывшими союзными республиками, то доминантной в антиинфляционной стратегии и политике должен быть воспроизводственный аспект. Поэтому первоочередной задачей в борьбе с инфляцией является преодоление экономического спада, эффективная инвестиционная политика, формирование стабильной макроэкономической структуры рынка с целью постепенного выравнивания диспропорций общественного воспроизводства.

29

3.2.Инфляционные процессы в России.

Экономический кризис, поразивший Россию в первой половине 90-х годов, по своим масштабам и глубине не имеет аналогов в новой истории. Действительно, за пять лет с 1990 по 1995г. объем ВВП в стране сократился на 51%. Ключевой проблемой преодоления кризиса в экономике на начальном этапе реформ является финансовая стабилизация, снижение темпов инфляции. Эта проблема остается актуальной и сегодня.

На первых этапах реформирования российской экономики были предприняты две попытки стабилизации-в 1992 и в 1994 гг. Обе они основывались на «жестких» монетарных взглядах, но обе окончились неудачей. Каждая из них реализовывалась в виде двухактного цикла: за полугодовым периодом жесткой денежной политики следовал поворот к ее смягчению, в результате чего инфляция опять резко возрастала.

В январе – июне 1992г. проводилась относительно жесткая денежная политика, что проявилось в замедлении роста денежной массы и снижении темпов инфляции. Негативным следствием такой политики явился рост взаимной задолженности предприятий. За полгода задолженность возросла почти в 100 раз. Предприятия оказались не в состоянии ни покрыть свои расходы, ни получить правительственные кредиты. Кризис неплатежей стал причиной отказа от денежной кредитной политики, после чего месячная инфляция превысила уровень 20%. Кредитная политика смягчилась, кредиты стали более доступными, а накопленные долги предприятий были в основном погашены за счет денежной эмиссии и выделения новых кредитов.

Начало второй попытки стабилизации относится к январю 1994г. До августа удавалось постепенно уменьшать темпы инфляции, а в августе инфляция была меньше 5%. Правительством был сделан вывод, что окончательная финансовая стабилизация будет скоро достигнута.

Проводимое в первом полугодии 1994г. ужесточение денежной и кредитной политики снова обострило проблему неплатежей. Ситуация усложнилась

30

тем, что образовавшиеся в 1994г. неплатежи включали в себя задолженности по зарплате и налогам и были характерны в основном для убыточных отраслей. Вместе с тем, правительство не было готово идти на массовое разорение и банкротства фирм.

Уже в апреле 1994г. произошло ускорение роста денежной массы и увеличение кредитования промышленности. Поэтому было не удивительно, что наступил «черный вторник» (11 октября 1994г.) и темпы инфляции во второй половине 1994г. снова выросли.

Кризис принял затяжной характер. Главным препятствием его преодоления выступило свертывание емкости внутреннего рынка в связи с сокращением реальных доходов большинства населения, с одной стороны, и падением нормы и массы накопления капитала, с другой. В этот период на кризис сбыта вместе с платежным кризисом и необеспеченностью материального снабжения предприятий приходилось свыше 80% падения производства. Что касается сдвигов в отношении распределения, то о них можно судить по данным о структуре денежных доходов населения (таб.1.).

Реальная среднемесячная заработная плата в 1996г. была ниже уровня 1991г. более чем в 3 раза.

В результате, если ведущим фактором экономического спада явился распад СССР, то с 1993г. фактор спроса превратился в главную причину продолжавшегося экономического упадка. Нараставшее сокращение емкости внутреннего рынка блокировало возможности стабилизации положения и выхода из экономического кризиса.

Свертывание процесса капиталосбережений намного сократило спрос на инвестиционные товары и тем самым обострило ситуацию. В 1995г. в соответствии с федеральной программой инвестиций было предусмотрено ввести в строй 207 объектов производственной сферы, из которых 137 намечалось профинансировать за счет средств федерального бюджета на

безвозвратной основе. Однако реально было введено в строй 10 объектов или

31

5% от намеченного.

| 1991г. | 1992г. | 1993г. | 1994г. | 1995г. | 1996г. | |

| Всего денежных доходов | 100 | 100 | 100 | 100 | 100 | 100 |

В том числе: Оплата труда |

74 |

70 |

61 |

47 |

39 |

38 |

| Пенсии, пособия, стипендии | 16 |

14 |

15 |

15 |

16 |

15 |

Доходы от собственности И предпринимат.деят. И т.д. |

10 |

16 |

24 |

38 |

45 |

47 |

Таблица 1.

В условиях инфляции усилилась общая разбалансированность системы цен.

Они оторвались от своей основы – товарного производства. Действительно, свободные цены в высокомонополизированных отраслях превысили издержки производства и платежеспособный спрос в 2-3 раза, т.е. проявились как монопольно спекулятивными. Это, в свою очередь, привело к инфляционному росту денежной массы и обесценению рубля.

Инфляция подорвала стимулы для долговременных инвестиций в сферу производства. Обесценивая оборотный капитал, она явилась одной из главных причин кризиса платежей.

Поскольку инфляция дезорганизовала экономику и вела к опасному обострению социальной напряженности, власти были вынуждены

32

предпринять антиинфляционные меры. Они включали изменение системы финансирования бюджетных дефицитов, ограничение кредитов Центрального банка отдельным отраслям экономики и др.

В 1995г. была осуществлена третья с начала реформ попытка достижения макроэкономической стабилизации в России. Во многом она оказалась успешнее первых двух. Сказалось, прежде всего более последовательное осуществление правительством и ЦБ ограничений бюджетной и кредитно-денежной политики.

В результате развитие российской экономики в 1995г. в сравнении с 1994г. характеризовалась рядом позитивных тенденций. Спад производства, который продолжался 6лет, в 1995г. заметно замедлился. Объем ВВП сократился по сравнению с предыдущим годом на 4% против 13% в 1994, объем производства промышленной продукции – соответственно на 3 и 21%.

Изменение структуры денежной массы за счет более медленных темпов роста денежной массы позволило существенно сжать количество денег в обращении, что привело к снижению темпов инфляции. Но все же инфляция снижалась значительно медленнее, чем ожидалось. Сказалось сохранение высоких инфляционных ожиданий, рост цен на энергоносители и транспортные услуги.

Подавление инфляции и развитие финансового сектора по существу явились теми целями, на достижение которых была направлена экономическая политика в 1992-1996гг. В результате системного воздействия денежно-кредитной политики ЦБР в 1996г. удалось снизить до минимальных значений темпы инфляции, начать тем самым формирование необходимых предпосылок для ввода экономики из фазы депрессивного развития и обеспечения последующего экономического роста.

Темпы прироста потребительских цен снизились в 1996г. до 1,9% в среднем за месяц, индекс цен составил около 125% в целом за год. Сравним эти цифры с предшествующими годами:

33

1992г. – 31,2% и 2600%;

1993г. – 29,5% и 900%;

1994г. – 10% и 300%;

1995г. – 7,2% и 250%;

1996г. – 1,9% и 125%.

Во многом это явилось следствием последовательно осуществляемого контроля за состоянием конъюнктуры на финансовом и валютном рынках. Способствуя развитию банковской системы, Центральный банк России использовал в 1996г. весь арсенал доступных ему рыночных инструментов регулирования предложения денег в экономике: политику резервных требований, дисконтную политику, политику рационального предоставления кредитов, меры административного воздействия в сфере валютного контроля и валютного регулирования.

34

Заключение

Процесс инфляции ведет к тому, что возможно рост массы обращающихся денег ускоряет платежеспособный оборот, способствует активизации инвестиционной деятельности. В свою очередь рост производства нередко приводит к восстановлению равновесия между товарной и денежной массой при более высоком уровне цен. С одной стороны, увеличиваются денежные прибыли, расширяются капиталовложения, а с другой — рост цен ведет к обесценению неиспользуемого капитала. Выигрывают не все, а прежде всего наиболее сильные фирмы, имеющие современное оборудование, наиболее организованное производство.

В условиях инфляционных ожиданий предприниматели стремятся обезопасить себя от риска, в частности от предполагаемого роста цен на импортируемые товары (сырье, топливо, комплектующие). Чтобы избежать потерь, вызываемых обесценением денег, производители, поставщики, посредники повышают цены, подстегивая тем самым инфляцию. От инфляции могут выиграть люди, взявшие деньги в кредит, если не оговорено, что процент за кредит должен учитывать инфляционный рост цен.

Каковы бы не были позитивные функции инфляции, выходя из-под контроля и даже оставаясь относительно слабой, регулируемой, инфляция оказывает на ход экономического развития целый комплекс сугубо отрицательных, негативных явлений. Отметим кратко некоторые из них:

1. Инфляция снижает мотивы к трудовой деятельности, ибо она подрывает возможности нормальной реализации ценовых заработков. Инфляция, особенно в условиях существенного роста цен, усиливает социальную дифференциацию населения.

2. Инфляция сужает возможности накопления. Сбережения в ликвидной форме сокращаются, частично принимают натуральную форму (скупку недвижимости). Соотношение между потребляемой и сберегаемой частями доходов сдвигается в сторону потребления. Выпуске ценных бумаг нередко не достигает желаемой цели, ибо оказывается не в состоянии “связать“ деньги у населения.

3. Инфляция ослабляет позиции властных структур. Стремление государственных органов получить посредством эмиссии дополнительные средства для решения неотложных задач имеет своим следствием рост недовольства, усиление нажима со стороны различных социальных групп в целях повышения заработков, получения дополнительных льгот и субсидий.

4. Инфляция ведет к снижению реальных доходов населения при неравномерном росте национальных доходов.

5. Инфляция ведет к обесценению сбережений населения. Повышение процентов на вклады, как правило, не компенсирует падение реальных сбережений.

6. Инфляция приводит к потере у производителя заинтересованности в создании качественных товаров. При этом увеличивается выпуск товаров низкого качества, сокращается производство относительно дешевых товаров.

7. Инфляция ограничивает размеры продажи сельскохозяйственных продуктов в городе деревенскими производителями в силу падения заинтересованности, в ожидании повышения цен на продовольствие.

8. Инфляция приводит к ухудшению условий жизни преимущественно у представителей социальных групп с твердыми доходами (пенсионеров, служащих, студентов, доходы которых формируются за счет госбюджета).

Своего рода парадокс в том, что преодолеть инфляцию можно только перестроив хозяйственный механизм и выключив рыночные регуляторы, что возможно лишь при стабильной политической ситуации.

Список используемой литературы

1.Афанасьев М.В., Витте О. Инфляция издержек и финансовая стабилизация.-М.:Феникс,2000

2.Гришин И.В. Под бременем инфляции. – М.:Экономика, 1997.

3.Динкевич А.И., Игнацкая М.А. Первая половина 90-х: уроки экономического кризиса в России / Деньги и кредит. 1996.№4

4.Душанич Т.Н., Душанич Й.Б. Экономика переходного периода.-М.: ИМПЭ,1998.

5.Камаев В.Д. Экономическая теория/ Учебное пособие. – М.: Владос, 2000.

6. Митраков С.В.Особенности инфляции.- М.:Феникс,2001

7.Носова С.С. Экономическая теория – М.: Владос, 2000.

8.Пугачев В., Пителин А. Анализ вариантов антиинфляционной политики / Экономист, 1996.№5.

9.Хасбулатов Р.И. Мировая экономика – М.: ИНСАН, 1999.

10.Экономиеская теория:Учебник / Под ред. В.И. Видяпина, Г.П. Журавлевой.-М.: ИНФРА-М, 1997.

[1] Канцеленбаум З.С. Очерки по теории и практике денежного обращения. Пг.-М. 1922. С.4.

[2] Миклашевский А. Деньги. Опыт изучения основных положений экономической теории классической школы в связи с историей денежного вопросы. М., 1895. С.615.

[3] См.: Родионов С.С, Бабичева Ю.А. Денежно-кредитное регулирование капиталистической экономики. М., 1991. С.54.

[4] Долан Э.Дж., Кэмпбелл К.Дж., Кэмпбелл Р.Дж. Указ. соч. С.245.

[5] Кейнс Дж.М. Общая теория занятости, процента и денег. М., 1978. С.298.

[6] .Кейнс Дж.М. Общая теория занятости, процента и денег. М., 1978. С.321.

[7] Кейнс Дж.М. Указ. соч. С.378.

[8] Кейнс Дж.М. Указ. соч. С.237.