| Скачать .docx |

Реферат: Рентабельность 3

Введение

Рыночная экономика в Российской Федерации набирает всё большую силу. Вместе с ней набирает силу и конкуренция как основной механизм регулирования хозяйственного процесса.

Целью любого предприятия является прибыль, как важнейший показатель деятельности организации, однако сам размер прибыли не может охарактеризовать эффективность использования предприятием своих ресурсов, огромное значение также имеет, какие средства были вложены для получения этой прибыли. Одним из основных показателей характеризующих эффективность работы предприятия является рентабельность. Рентабельность, в общем смысле, характеризует целесообразность затраченных ресурсов в отношении к вновь приобретенным ресурсам.

Рентабельность и прибыль – показатели, которые четко отражают эффективность деятельности предприятия, рациональность использования предприятием своих ресурсов, доходность направлений деятельности (производственной, предпринимательской, инвестиционной и т.д.).

Предприятие реализует свою продукцию потребителям, получая за нее денежную выручку. Но это еще не означает получение прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство продукции и ее реализацию, т.е. с себестоимостью продукции. Предприятие получает прибыль, если выручка превышает себестоимость; если выручка равна себестоимости, то удается лишь возместить затраты на производство и реализацию продукции, и прибыль отсутствует; если затраты превышают выручку, то предприятие получает убыток, т.е. отрицательный финансовый результат, что ставит его в сложное финансовое положение, не исключая банкротство. Для получения максимальной прибыли и избежания банкротства необходимо изучать показатели прибыли, факторы, влияющие на нее, и показатель рентабельности, который отражает эффективность текущих затрат и представляет собой своего рода синтез различных качественных и количественных показателей.

Аналитические данные более полезны, если они выражены в виде соотношений различных видов активов и пассивов. Динамика таких соотношений со всех сторон характеризует деятельность организаций. Данные соотношения и представляют собой относительные коэффициенты. Коэффициенты можно разбить на группы, характеризующие рентабельность, деловую активность, финансовое положение организации, состояние организации на рынке ценных бумаг. На основе данных бухгалтерской отчетности могут быть рассчитаны десятки коэффициентов. Для решения возникшего вопроса обычно достаточно бывает рассчитать несколько коэффициентов из множества возможных, их выбор определяется целью того или иного исследования.

В данной курсовой работе будет более подробно рассмотрена рентабельность, как основной показатель эффективности работы предприятия. В современных рыночных условиях этот вопрос является наиболее актуальным, т.к. показывает финансовый результат деятельности организации.

Глава 1. Общие понятия рентабельности

1.1 Определение рентабельности

В экономической литературе дается несколько понятий рентабельности. Так, одно из его определений звучит следующим образом: рентабельность (от нем. rentabel – доходный, прибыльный) представляет собой показатель экономической эффективности производства на предприятиях, который комплексно отражает использование материальных, трудовых и денежных ресурсов. [Финансы предприятий. А.Д. Шеремет, Р.С. Сайфуллин, - М. : ИНФРА, 2002г.].

По мнению других авторов рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы. Так или иначе, рентабельность представляет собой соотношение дохода и капитала, вложенного в создание этого дохода. Увязывая прибыль с вложенным капиталом, рентабельность позволяет сравнить уровень доходности предприятия с альтернативным использованием капитала или доходностью, полученной предприятием при сходных условиях риска. Более рискованные инвестиции требуют более высокой прибыли, чтобы они стали выгодными. Так как капитал всегда приносит прибыль, для измерения уровня доходности прибыль, как вознаграждение за риск, сопоставляется с размером капитала, который был необходим для образования этой прибыли. Рентабельность является показателем, комплексно характеризующим эффективность деятельности предприятия. При его помощи можно оценить эффективность управления предприятием, так как получение высокой прибыли и достаточного уровня доходности во многом зависит от правильности и рациональности принимаемых управленческих решений. Поэтому рентабельность можно рассматривать как один из критериев качества управления.

По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции. Для долгосрочных кредиторов инвесторов, вкладывающих деньги в собственный капитал предприятия, данный показатель является более надежным индикатором, чем показатели финансовой устойчивости и ликвидности, определяющиеся на основе соотношения отдельных статей баланса.

Устанавливая связь между суммой прибыли и величиной вложенного капитала, показатель рентабельности можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования с фактическими и ожидаемыми инвестициями сопоставляется прибыль, которую предполагается получить на эти инвестиции. Оценка предполагаемой прибыли базируется на уровне доходности за предшествующие периоды с учетом прогнозируемых изменений. Кроме того, большое значение рентабельность имеет для принятия решений в области инвестирования, планирования, при составлении смет, координировании, оценке и контроле деятельности предприятия и ее результатов.

Таким образом, можно сделать вывод, что показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и систематизируются в соответствии с интересами участников экономического процесса.

1.2 Группы показателей рентабельности

Первая группа показателей, отражая уровень рентабельности различных экономических субъектов общества от отдельного частного предпринимателя без образования юридического лица, предприятия до страны, межгосударственной организации, международного региона и мира в целом, показывает соотношение и формирование эффективности функционирования различных сфер экономики. Ее роль заключается в обеспечении социально-экономической ориентации, выбора направлений движения и перелива капитала из малоприбыльных и убыточных сфер (регионов,стран) в более доходные. Реальный процесс инвестиций строится на механизме расчета средних норм рентабельности предпринимательской деятельности с учетом конкретных специфических особенностей социально-экономического развития того или иного субъекта (приложение 5).

Вторая группа представлена множеством параметров в зависимости от разнообразия используемых ресурсов экономического субъекта.

Третья группа охватывает параметры рентабельности затрат или издержек производства и реализации. Показатели могут быть исчислены применительно к отдельным элементам затрат (потребленные основные средства, материалы, сырье и т.д.) и себестоимости в целом. Наибольшее применение получили рентабельность изделия и продукции.

Четвертая группа показателей формируется в зависимости от разновидностей получаемого эффекта - прибыли (убытка). Последняя имеет несколько видов, в том числе: прибыль одного изделия, прибыль выпуска изделия, прибыль товарной продукции, прибыль реализованной продукции, прочая прибыль, прибыль года, чистая прибыль.

Особую роль в финансовом менеджменте играет пятая группа рентабельности, отражающая различные управленческие фазы предпринимательской деятельности: плановую, текущую и заключительную. Наибольшие значение и сложность представляют расчеты плановых показателей. От степени их обоснованности и достоверности зависят как принятие решения о реализации инвестиционных проектов, так и конечные результаты предпринимательской деятельности.

Последняя шестая группа показателей рассчитывается в зависимости от сроков функционирования экономических субъектов: день, неделя, месяц, полугодие, год. Эти параметры необходимы при финансовом анализе состояния и перспектив развития как отдельных сторон, так и предпринимательской деятельности в целом.

Комплексное использование рассмотренных выше параметров рентабельности должно стать неотъемлемой составной частью финансового менеджмента всех экономических субъектов. Особенно велика его роль на базовом уровне экономики – коммерческом предприятии. При этом неотъемлемым условием полноценного анализа рентабельности в современных условиях является компьютерная обработка всех социально-экономических и производственных параметров информационного нормативной системы функционирования организаций.

1.3 Рентабельность как показатель эффективности предприятия

Имея на руках бухгалтерскую финансовую отчетность за отчетный год или за ряд предыдущих лет, акционеры общества должны оценить эффективность использования вложенных капиталов, рентабельность активов организации, финансовую устойчивость и перспективы развития на будущее. К сожалению, это сделать не всегда просто. Для более точной оценки деятельности организации необходимо использовать методы экономического анализа. Имея на вооружении набор инструментов анализа хозяйственной деятельности, возможно достоверно и всесторонне оценить результаты хозяйственной деятельности организации. [Финансы предприятий. Под редакцией проф. Колчиной Н.В.- М.: Изд-во ЮНИТИ, 2001г. Стр. 12-15 ] .

Рост любого показателя рентабельности зависит от единых экономических явлений и процессов. Это, прежде всего, совершенствование системы управления производством в условиях рыночной экономики на основе преодоления кризиса в финансово-кредитной и денежной системах. Это повышение эффективности использования ресурсов организациями на основе стабилизации взаимных расчетов и системы расчетно-платежных отношений. Это индексация оборотных средств и четкое определение источников их формирования.

Доходность капитала исчисляется отношением балансовой (валовой, чистой) прибыли к среднегодовой стоимости всего инвестированного капитала или отдельных его слагаемых: собственного (акционерного), заемного, основного, оборотного, производственного капитала и т.д.:

Рк=БП/SК; Рк=Прп/SК; Рк=ЧП/SК

В процессе анализа следует изучить динамику перечисленных показателей рентабельности, выполнение плана по их уровню и провести межхозяйственные сравнения с предприятиями-конкурентами.

Показатели рентабельности (доходности) являются общеэкономическими. Они отражают конечный финансовый результат и отражаются в бухгалтерском балансе и отчетности о прибылях и убытках, о реализации, о доходе и рентабельности. Рентабельность можно рассматривать как результат воздействия технико-экономических факторов, а значит, как объекты технико-экономического анализа, основная цель которого выявить количественную зависимость конечных финансовых результатов производственно-хозяйственной деятельности от основных технико-экономических факторов.

Рентабельность является результатом производственного процесса, она формируется под влиянием факторов, связанных с повышением эффективности оборотных средств, снижением себестоимости и повышением рентабельности продукции и отдельных изделий. Общую рентабельность предприятия необходимо рассматривать как функцию ряда количественных показателей – факторов: структуры и фондоотдачи основных производственных фондов, оборачиваемости нормируемых оборотных средств, рентабельности реализованной продукции (Приложение 1).

Оценка рентабельности.

К основным показателям этого блока анализа относятся рентабельность авансированного капитала и рентабельность собственного капитала. При расчёте можно использовать либо балансовою прибыль, либо чистую. [Справочник финансиста предприятия.- М.: ИНФРА- М,1999г. Стр. 27].

Анализируя рентабельность в пространственно-временном аспекте, следует принимать во внимание три ключевых особенности:

- временный аспект, когда предприятие делает переход на новые перспективные технологии и виды продукций;

- проблема риска;

- проблема оценки, прибыль оценивается в динамике, собственный капитал в течении ряда лет.

Однако далеко не всё может быть отражено в балансе, например, торговая марка, суперсовременные технологии, слаженный персонал не имеют денежной оценки, поэтому при выборе решений финансового характера необходимо принимать во внимание рыночную цену фирмы.

Планирование показателей рентабельности

Прибыль, являясь важнейшим показателем результативности производственно-хозяйственной деятельности, не дает полного представления об его эффективности, так как не учитывает величину затрачиваемых ресурсов и условий, при которых она была достигнута. Она в большей степени характеризует результат деятельности.

Для реальной оценки уровня прибыльности организации пользуются методами комплексного анализа прибыли по технико-экономическим факторам. В числе экономических показателей эффективности предпринимательской деятельности используются показатели рентабельности.

Показатели рентабельности – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Если прибыль выражается в абсолютной сумме, то рентабельность – это относительный показатель интенсивности производства, так как отражает уровень прибыльности относительно определенной базы. Организация рентабельна, если суммы выручки от реализации продукции достаточно не только для покрытия затрат на производство и реализацию, но и для образования прибыли. Рентабельность может определяться по-разному.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразования.

Запас финансовой прочности

Запас финансовой прочности предприятия – это разница между достигнутой фактической выручкой от реализации и порогом рентабельности. Определяется по формуле:

ЗФП=ВР-ПР,

где ЗФП – запас финансовой прочности,

ВР – выручка от реализации,

ПР – порог рентабельности.

Запас финансовой прочности, или кромка безопасности, показывает, насколько можно сокращать производство продукции, не неся при этом убытков.

Чем выше показатель финансовой прочности, тем меньше риск потерь для предприятия.

Полная и всесторонняя оценка риска имеет принципиальное значение при принятии финансовых решений, поэтому в западном финансовом менеджменте разработаны многочисленные методы, позволяющие с помощью математического аппарата просчитать последствия предпринимаемых мер.

Показатели, используемые при анализе безубыточности и запасе финансовой прочности

Анализ безубыточности в настоящее время широко используется для определения:

- критического объема производства для безубыточной работы;

- зависимости финансового результата от изменений одного из элементов соотношения;

- запаса финансовой прочности предприятия;

- оценки производственного риска;

- целесообразности собственного производства или закупки;

- минимальной договорной цены на определенный период;

- планирования прибыли и т. д.

К постоянным расходам относятся:

- амортизационные отчисления;

- арендная плата;

- плата за установленную (энергетическую) мощность;

- постоянные составляющие заработной платы;

- административно-управленческие расходы с учетом особенностей разделения расходов по заработной плате на переменные и постоянные.

Зависимость между объемом реализованной продукции и переменными издержками линейная. В реальной жизни переменные издержки могут изменяться в другой пропорции.

Известно, что соотношение переменных издержек и объема производства зависит как от жизненного цикла изделия, так и от инфляции, по-разному затрагивающей цены на покупаемое сырье, материалы, заработную плату, остается неизменным ассортимент изделий, объем производства и реализации в прогнозируемом периоде равны. [Баканов М.И., Шеремет А.Д: Теория анализа хозяйственной деятельности; М.: Финансы и статистика,1998г.].

Резервы увеличения рентабельности

Основными источниками резервов повышения уровня рентабельности продаж являются, увеличение суммы прибыли от реализации продукции и снижение себестоимости товарной продукции. Для подсчета резервов может быть использована следующая формула:

,

,

где РR – резерв роста рентабельности;

Rв – рентабельность возможная;

Rф – рентабельность фактическая;

РП – резерв роста прибыли от реализации продукции;

VРПвi - возможный объем реализации продукции с учетом выявленных резервов его роста;

Свi - возможный уровень себестоимости i-х видов продукции с учетом выявленных резервов снижения;

Пф – фактическая прибыль от реализации продукции;

Иф - фактическая сумма затрат по реализованной продукции.

Порог рентабельности – это такая выручка от реализации, при которой предприятие не имеет убыток, но еще не имеет и прибыли. Суммы покрытия в точности хватает на покрытие постоянных затрат, а прибыль равна нулю. [Клецкий В.И., Страх И.В.: Прибыль в хозяйственном механизме, - Минск, 1986г. Стр. 40].

Порог рентабельности («точка безубыточности») определяется по формуле:

ПР=Зпост/((ВР-Зпер)/ВР),

где ПР – порог рентабельности,

Зпост – затраты постоянные,

Зпер – затраты переменные,

ВР – выручка от реализации.

Существует определенное взаимовлияние и взаимозависимость между затратами, объемом производства и прибыли. Известно, что при соблюдении всех прочих равных условий темпы роста прибыли всегда опережают темпы роста реализации продукции. При росте объема реализации продукции доля постоянных затрат в структуре себестоимости продукции снижается и появляется «эффект дополнительной прибыли».

Эффектом производственного операционного рычага называется более быстрое изменение прибыли при изменении выручки от реализации. Он обеспечивается за счет влияния постоянных затрат в составе общих расходов на производство и реализации продукции (работ, услуг), которые остаются неизменными при изменении выручки от реализации.

Сила воздействия операционного рычага означает, насколько процентов изменится прибыль при изменении и выручки от реализации на 1%.

Чем больше удельный вес постоянных расходов в общих расходах на производство и реализацию продукции, товаров (работ, услуг), тем сильнее действует производственный рычаг, и наоборот.

Сила воздействия операционного рычага определяется по формуле:

СВОР=(ВР – Зпер)/П,

где СВОР – сила воздействия операционного рычага,

ВР – выручка от реализации,

Зпер – затраты переменные,

П – прибыль.

Глава 2. Показатели рентабельности и их виды

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций. [Верещака В.В. Экономический анализ финансового положения предприятия // Экономист.-2000.-№12. стр. 49].

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Основными задачами анализа финансовых результатов деятельности являются:

- систематический контроль за выполнением планов реализации продукции и получением прибыли;

- определение влияния как объективных, так и субъективных факторов на объем реализации продукции и финансовые результаты;

- выявление резервов увеличения объема реализации продукции и суммы прибыли;

- оценка работы предприятия по использованию возможностей увеличения объема реализации продукции, прибыли и рентабельности;

- разработка мероприятий по использованию выявленных резервов.

Основными источниками информации при анализе реализации продукции и прибыли являются:

- накладные на отгрузку продукции;

- данные аналитическо го бухгалтерского учета по счету 46, 47, 48 и 80;

- данные финансовой отчетности ф.№2 "Отчет о прибылях и убытках";

- форма №5-ф "Краткий отчет о финансовых результатах";

- соответствующие таблицы плана экономического и социального развития предприятия.

Основные показатели рентабельности можно объединить в следующие группы (приложение 4):

1. Рентабельность продукции, продаж (показатели оценки эффективности управления);

2. Рентабельность производственных фондов ;

3. Рентабельность вложений в предприятия (прибыльность хозяйственной деятельности).

2.1 Рентабельность продукции

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции (работ, услуг) или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат. [Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 3-е изд, - Мн.: ИП «Экоперспектива »; «Новое издание », 1999].

Показатель рентабельности продукции включает в себя следующие показатели:

- рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализа ции ( без НДС);

- общая рентабельность, равная отношению балансовой прибыли к выручке от реализации проду кции (без НДС);

- рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации (без НДС);

- рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

Показатели рентабельности продукции отражают эффективность текущих затрат (в отличие от показателя общей рентабельности, характеризующего эффективность авансированного капитала) и исчисляются как отношение прибыли от реализации продукции к полной себестоимости реализованной продукции:

Ррп =Прп /С*100%,

где Ррп – рентабельность продукции;

Прп – прибыль от реализации продукции;

С - полная себестоимость реализованной продукции.

Рентабельность конкретного вида продукции зависит от цен на сырье, качества продукции, производительности труда, материальных и других затрат на производство.

Анализ рентабельности продаж предприятия

Детерминированная факторная модель показателя рентабельности продаж, исчисленного в целом по предприятию, имеет следующий вид:

В условиях если предприятие производит один вид продукции, уровень рентабельности продаж зависит от среднего уровня цены и себестоимости изделия:

![]()

Рентабельность продаж рассчитывается делением прибыли от реализации продукции, работ и услуг или чистой прибыли на сумму полученной выручки (ВР). Характеризует эффективность предпринимательской деятельности: показывает, сколько прибыли имеет предприятие с рубля продаж. Широкое применение этот показатель получил в рыночной экономике. Рассчитывается в целом по предприятию и отдельным видам продукции.

, или

, или ![]()

Рентабельность вложений предприятия.

Рентабельность вложений предприятия - это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности предприятия выделяют пять основных:

1. Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на один рубль имущества предприятия, то есть насколько эффективно оно используется.

2. Рентабельность вложений по чистой прибыли.

3. Рентабельность собственных средств, позволяющий установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4. Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5. Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

2.2 Виды рентабельности

Рентабельность бывает следующих видов:

- общая рентабельность (Приложение 3) объединений, предприятий определяется отношением балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств и рассчитывается по формуле:

П * 100

![]() R = Оф + Об

R = Оф + Об

где R – уровень рентабельности, %

Р - прибыль

Оф – среднегодовая стоимость основных производственных фондов

Об - среднегодовая стоимость нормируемых оборотных средств

- фактическая общая рентабельность определяется отношением балансовой прибыли к фактической среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств, не прокредитованных банком. Фактические остатки нормируемых оборотных средств устанавливаются исходя из их остатка по балансу за вычетом задолженности поставщикам по акцептованным платежным требованиям, срок оплаты которых не наступил, и поставщикам по не отфактурованным поставкам, а также износа малоценных и быстроизнашивающихся предметов и резерва на возмещение плановых потерь и предстоящих расходов.

Уровень рентабельности зависит не только от суммы прибыли, но и от фондоемкости производства. На предприятиях, объединения тяжелой промышленности с высокой фондоемкостью производства уровень рентабельности по отношению к производственным фондам ниже, чем в объединениях, на предприятиях легкой и особенно пищевой промышленности. С увеличением суммы прибыли и уменьшением стоимости основных производственных фондов и нормируемых оборотных средств рентабельность повышается, и наоборот.

- расчетная рентабельность представляет собой, отношение балансовой прибыли за вычетом платы за производственные фонды, фиксированных платежей, процентов за банковский кредит, прибыли целевого назначения (прибыль от реализации товаров широкого потребления, новых товаров бытовой химии и т. п.), а также прибыли, полученной по причинам, не зависящим от деятельности объединения, предприятия, к среднегодовой стоимости основных производственных фондов (за вычетом основных фондов, по которым'' предоставлены льготы по плате) и нормируемых оборотных средств.

При анализе работы объединений, предприятий, особенно при планировании к оценке рентабельности изделиям, важное значение имеет рентабельности определяемая как отношение суммы прибыли к полной себестоимости реализованной продукции. Расчет рентабельности отдельных видов продукции производится по формуле:

![]() ( О – С ) *100

( О – С ) *100

R = C

где R – уровень рентабельности , %

О – оптовая цена предприятия на изделия

С – полная себестоимость изделия.

Показатель рентабельности по изделиям отражает эффективность затрат живого и овеществленного труда на производство продукции.

В машиностроении и других обрабатывающих отраслях промышленности рентабельность определяют как отношение прибыли к себестоимости за вычетом стоимости использованного сырья, топлива, энергии, материалов, полуфабрикатов и комплектующих изделий. При этом может быть использована формула:

![]() Ф Rф

Ф Rф

Rм = С – М

где Rм – расчетный норматив рентабельности к себестоимости за вычетом материальных затрат

Ф – производственные фонды отрасли

Rф – норматив рентабельности к производственным фондам

С – М - себестоимость товарной продукции за вычетом прямых материальных затрат. [Экономика предприятия: Учебник для вузов/ под ред. проф. Н.А.Сафронова.- М.: « Юристъ », 1998. стр. 64].

Использование показателя нормативной расчетной рентабельности в обрабатывающих отраслях промышленности обусловлено высоким удельным весом в себестоимости продукции этих отраслей материальных затрат, значительными их колебаниями в себестоимости отдельных видов изделий и широкими возможностями технологической замены используемого сырья, материалов.

При анализе путей повышения рентабельности важно разделять влияние внешних и внутренних факторов. Такие показатели, как цена продукта и ресурса, объем потребляемых ресурсов и объем производства продукции, прибыль от реализации и рентабельность продаж, находятся между собой в тесной функциональной связи. (Приложение 1)

Анализ рентабельности деятельности предприятия

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразовании.

Показатели рентабельности можно объединить в несколько групп:

показатели, характеризующие рентабельность (окупаемость) издержек

- производства и инвестиционных проектов;

- показатели, характеризующие рентабельность продаж;

- показатели, характеризующие доходность капитала и его частей.

Все эти показатели могут рассчитываться на основе балансовой прибыли, прибыли от реализации продукции и чистой прибыли.

Рентабельность производственной деятельности (окупаемость издержек) исчисляется путем отношения валовой (Прп ) или чистой прибыли (ЧП ) к сумме затрат по реализованной или произведенной продукции (И ):

, или

, или ![]()

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, отдельным его подразделениям и видам продукции. [ Ефимова О. В. Анализ финансового положения предприятия – М.:1997. ].

2.3 Анализ финансового состояния компании

Цель анализа рентабельности - оценить способность предприятия приносить доход на вложенный в предприятие капитал.

От уровня рентабельности зависит инвестиционная привлекательность организации, величина дивидендных выплат.

Характеристика рентабельности предприятия базируется на расчете трех основных показателей - рентабельности всего капитала, собственного капитала и акционерного капитала.

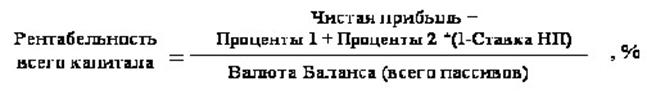

Рентабельность всего капитала всех активов показывает, сколько чистой прибыли без учета стоимости заемного капитала приходится на рубль вложенного в предприятие капитала. В международной практике финансового анализа показатель рентабельности всего капитала определяется по формуле:

где Проценты 2 - величина начисленных в анализируемом периоде процентов по кредитам, уменьшающих налогооблагаемую прибыль, ден. ед.;

Проценты 1 - начисленные в анализируемом периоде проценты по кредитам, не уменьшающие налогооблагаемую прибыль, ден. ед.

Ставка НП - ставка налога на прибыль, %.

Валюта Баланса определяется как средняя величина общей величины пассивов в рассматриваемом периоде, то есть как

[Итого пассивов (на начало периода) + Итого пассивов (на конец периода)]/2

В расчетах используются данные за период (не нарастающим итогом).

В настоящее время нередкой является ситуация, когда при расчете рентабельности всего капитала несколько отходят от классического алгоритма расчетов - в числителе формулы рассматривается исключительно чистая прибыль. Данный ход делает три основных показателя рентабельности более сопоставимыми, так как в этом случае используется единая база расчета - величина чистой прибыли.

Рентабельность собственного капитала характеризует эффективность использования вложенных в организацию собственных средств. Рентабельность собственного капитала показывает, сколько чистой прибыли приходится на рубль собственных средств.

Аналогично рассчитывается и интерпретируется рентабельность акционерного капитала, определяемая как отношение чистой прибыли к величине акционерного (уставного) капитала организации.

Для оценки результата деятельности отдельных предприятий и сравнения предприятий между собой необходимо, чтобы показатели рентабельности были представлены в адекватном для сравнения виде .

Так как в расчетах показателей рентабельности используются данные за анализируемый период, результат расчетов будет напрямую зависеть от продолжительности этого периода. Сравнение показателей рентабельности Re1=5% (Предприятие 1) и Re2 =8% (Предприятие 2) является корректным, только если оба коэффициента определены за одинаковые по продолжительности периоды анализа - то есть оба показателя рассчитаны за месяц, квартал, полугодие, год.

Если же Предприятие1 проводило расчет по кварталам, а Предприятие2 - по годам, то в сопоставимом виде показатели рентабельности будут иметь значения Re1 = 5%* [360 дней/ 90 дней] = 20%, Re2=8%. Таким образом, сопоставимость показателей рентабельности будет обеспечена, если показатели будут приведены к единому интервалу анализа, например, к году.

Представление показателей рентабельности в годовом измерении наиболее удобно. Стоимость капитала на рынке (процентные и депозитные ставки) и макроэкономическое окружение (инфляция, ставка рефинансирования) характеризуются показателями в годовом выражении. При расчете рентабельности в годовом выражении создается адекватная база для оценки результатов деятельности конкретного предприятия и сравнения различных предприятий между собой.

Показатели рентабельности рекомендуется приводить к годовому измерению. Приведение показателей к годовому измерению осуществляется с помощью сомножителя [360/Продолжительность интервала анализа в днях]

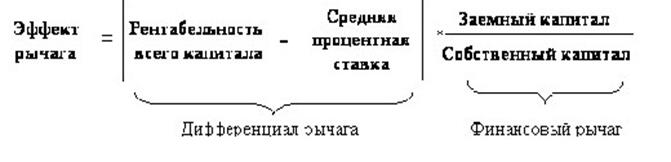

Для анализа эффективности управления структурой источников финансирования предприятия рассчитывается так называемый эффект рычага. Суть эффекта рычага заключается в следующем:

Предприятие, используя заемные средства, увеличивает либо уменьшает рентабельность собственного капитала. Снижение или увеличение рентабельности собственного капитала зависит от средней стоимости заемного капитала (средней процентной ставки) и размера финансового рычага.

Финансовым рычагом называется соотношение заемного и собственного капитала организации:

Рекомендуется использовать в расчетах средние значения заемного и собственного капитала в анализируемом периоде - (данные на начало периода + данные на конец периода)/2. Однако встречается подход, при котором используются не средние, а абсолютные значения собственного и заемного капитала на конкретную анализируемую дату. Выбор метода расчетов - на основании средних значений или значений на конкретную отчетную дату - осуществляется в индивидуальном порядке.

Не сложно заметить, что финансовый рычаг - показатель, обратный коэффициенту автономии (1/Коэффициент автономии).

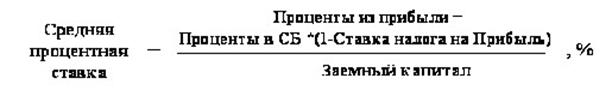

Средняя процентная ставка рассчитывается как отношение общей стоимости заемного капитала в анализируемом периоде к величине заемного капитала.

где Проценты в СБ - начисленные в анализируемом периоде проценты

по кредитам, включаемые в себестоимость продукции, ден. ед.;

Проценты из прибыли - начисленные в анализируемом периоде проценты по кредитам, относимые на финансовые результаты, ден. ед.; Проценты, относящиеся на финансовые результаты, не очищаются на величину ставки налога на прибыль.

Заемный капитал определяется как [Заемный капитал (на начало периода) + Заемный капитал (на конец периода)]/2

Разница рентабельности всего капитала и средней процентной ставки носит название дифференциал рычага . Дифференциал рычага предоставляет информацию для выбора целесообразной структуры источников финансирования. В данном случае под выбором целесообразной структуры источников финансирования понимается выбор наиболее "дешевых" для организации источников.

Произведение финансового рычага на его дифференциал определяет величину эффекта рычага

Знак эффекта рычага (дифференциала рычага) отражает целесообразность увеличения заемного капитала:

- эффект рычага положительный - увеличение заемного капитала повышает рентабельность собственного капитала.

- эффект рычага отрицательный - увеличение заемного капитала нецелесообразно, это снижает рентабельность собственного капитала.

То есть если рентабельность всего капитала меньше стоимости заемных источников финансирования, целесообразно увеличивать долю собственных средств.

Абсолютное значение эффекта рычага отражает степень влияния структуры источников финансирования на рентабельность собственного капитала.

То есть если рентабельность всего капитала меньше стоимости заемных источников финансирования, целесообразно увеличивать долю собственных средств.

Абсолютное значение эффекта рычага отражает степень влияния структуры источников финансирования на рентабельность собственного капитала.

Влияние структуры источников финансирования на рентабельность собственного капитала можно представить в виде формулы:

При расчете показателей рентабельности необходимо использовать единый подход - проводить расчет на основании средних значений за период анализа, либо на основании значений на конкретную отчетную дату. Это обеспечит сопоставимость результатов расчета.

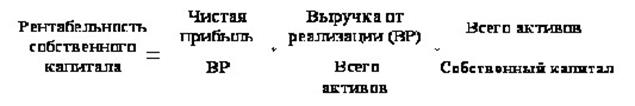

Анализ факторов, повлиявших на изменение рентабельности собственного капитала, проводится с помощью формулы DUPONT. Формула DUPONT устанавливает взаимосвязь между рентабельностью собственного капитала и тремя основными финансовыми показателями предприятия: прибыльностью продаж, оборачиваемостью всех активов и финансовым рычагом в одной из его модификаций.

Оценка влияния изменений перечисленных показателей на рентабельность собственного капитала производится с помощью приема цепных подстановок. Согласно этому приему наибольшее влияние оказывает показатель, имеющий максимальную абсолютную величину коэффициента влияния.

Рентабельность собственного капитала и финансовая устойчивость имеют обратную зависимость. Достаточно обратить внимание на формулы коэффициента автономии и рентабельности собственного капитала.

При увеличении собственного капитала возрастает финансовая устойчивость организации и снижается рентабельность собственных средств. В связи с этим утверждение, что для предприятия всегда целесообразно увеличение собственного капитала является неоднозначным. Собственных средств должно быть достаточно для обеспечения финансовой устойчивости. Задача финансового менеджмента на предприятии - обеспечив финансовую устойчивость, способствовать росту рентабельности собственного капитала. [Материалы с сайта: http://www.alt-invest.ru/ ].

Заключение

Показатель рентабельности производства имеет особенно важное значение в современных, рыночных условиях, когда руководству предприятия требуется постоянно принимать ряд неординарных решений для обеспечения прибыльности, а, следовательно, финансовой устойчивости предприятия.

Факторы, оказывающие влияние на рентабельность производства, многочисленны и многообразны. Одни из них зависят от деятельности конкретных коллективов, другие связаны с технологией и организацией производства, эффективности использования производственных ресурсов, внедрением достижений научно-технического прогресса.

Как показали практические расчёты, показатели рентабельности имеют более или менее значительные колебания по годам, что является следствием изменения цен реализации и себестоимости продукции. На уровень реализационных цен оказывает, прежде всего, количество и качество товарной продукции.

Показатели рентабельности являются важными характеристиками факторной среды формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

По значению уровня рентабельности можно оценить долгосрочное благополучие предприятия, т.е. способность предприятия получать достаточную прибыль на инвестиции. Для долгосрочных кредиторов инвесторов, вкладывающих деньги в собственный капитал предприятия, данный показатель является более надежным индикатором, чем показатели финансовой устойчивости и ликвидности, определяющиеся на основе соотношения отдельных статей баланса.

Устанавливая связь между суммой прибыли и величиной вложенного капитала, показатель рентабельности можно использовать в процессе прогнозирования прибыли. В процессе прогнозирования с фактическими и ожидаемыми инвестициями сопоставляется прибыль, которую предполагается получить на эти инвестиции. Оценка предполагаемой прибыли базируется на уровне доходности за предшествующие периоды с учетом прогнозируемых изменений. Кроме того, большое значение рентабельность имеет для принятия решений в области инвестирования, планирования, при составлении смет, координировании, оценке и контроле деятельности предприятия и ее результатов.

Комплексное использование рассмотренных выше параметров рентабельности должно стать неотъемлемой составной частью финансового менеджмента всех экономических субъектов. Особенно велика его роль на базовом уровне экономики – коммерческом предприятии. При этом неотъемлемым условием полноценного анализа рентабельности в современных условиях является компьютерная обработка всех социально-экономических и производственных параметров информационного нормативной системы функционирования организаций.

Библиографический список

1. Финансы предприятий. А.Д. Шеремет, Р.С. Сайфуллин, - М. : ИНФРА, 2002г.

2. Финансы предприятий. Под редакцией проф. Колчиной Н.В.- М.: Изд-во ЮНИТИ, 2001г.

3. Справочник финансиста предприятия.- М.: ИНФРА- М,1999г.

4. Баканов М.И., Шеремят А.Д Теория анализа хозяйственной деятельности. – М.: Финансы и статистика,1998г.

5. Клецкий В.И, Страх И.В. Прибыль в хозяйственном механизме, - Минск, 1986г.

6. Верещака В.В. Экономический анализ финансового положения предприятия // Экономист.-2000.-№12.

7. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: 3-е изд,- Мн.: ИП «Экоперспектива»; «Новое издание», 1999.

8. Экономика предприятия: Учебник для вузов/ Под ред.проф. Н.А.Сафронова.- М.: Юристъ, 1998.

9. Ефимова О. В. Анализ финансового положения предприятия – М.:1997.

10. Материалы с сайта: http://www.alt-invest.ru/.