| Скачать .docx | Скачать .pdf |

Реферат: Эволюция форм денег и денежных систем 2

Содержание

Введение……………………………………………………………............……...3

Глава 1. Сущность и функции денег…………………………………..............…4

1.1 Возникновение денег…………………………………………......................4

1.2 Сущность денег……………………………………………...…....................7

1.3 Функции денег……………………………………………..…..................…9

Глава 2. Эволюция форм денег и денежных систем………………..............…12

2.1 Формы деньг…………………………………………………......................12

2.2 Денежные системы………………………………………….…..................17

2.3 Современная денежная система……………………………......................19

2.4. Состояние денежной сферы и реализация денежно-кредитной

политики в 2009 года………………………………...…..........................25

Заключение…………………………………………………………..............…..41

Список литературы…………………………………………………...................38

Введение

Современное хозяйство и человеческая жизнь немыслимы без денег. Они нужны нам ежедневно и повсеместно. Каждый день мы покупаем за деньги разнообразные товары и услуги, помещает их в банки для накопления, оплачиваем с их помощью поездки в транспорте, берем взаймы, платим налоги. Очевидно, что деньги нужны и важны не только для обычного человека, который использует их с целью удовлетворения личных потребностей. Они необходимы и другим экономическим субъектам – предприятиям и государству. Первые будут использовать деньги для осуществления предпринимательской деятельности и получения прибыли, а вторые – в основном в целях регулирования экономики страны. Широкие возможности применения денег делают их особо значимыми и ценными для всех субъектов. При этом не имеет значения, какие формы принимают деньги, буду ли они представлены красочными кусочками бумаги, бухгалтерскими записями или чаще всего байтами информации, которые передаются с помощью современных средств связи. Все эти формы одинаково важны и нужны для нас.

Деньги в современном мире создают основу для большинства экономических отношений, поэтому представить без них функционирование рыночной экономике невозможно. Именно денежная система составляет её необходимый базис. Эффективно и стабильно функционирующая денежная система сегодня является залогом нормальной работы экономики и устойчивого экономического роста. Огромное значение денег доказывает и тот факт, что в денежном измерении определяются почти все макро- и микроэкономические показатели, что позволяет анализировать их динамику и сравнивать с другими показателями. К основным показателям относятся денежная масса, уровень цен, внутренний валовой продукт, прибыль, выручка, затраты. Все это обуславливает важность и необходимость исследования проблем, связанных с деньгами, и доказывает, что для экономиста наличие простых знаний по данному вопросу недостаточно.

1. Сущность и функции денег

1.1. Возникновение денег

Деньги стали неотъемлемой частью нашей жизни и быта. Однако деньги были не всегда. Они возникли на определенной ступени развития общества. Их возникновение связано с обменом. Они пришли на смену натуральному обмену. В условиях натурального обмена, когда товар менялся на товар напрямую (бартер), потребность в деньгах не существовала. Но уже с самого зарождения товарного обмена начался процесс формирования будущих денег. Первоначально в их роли у разных народов выступал тот товар, который пользовался наибольшим спросом, мог относительно долго храниться и был в достаточном количестве. Отсюда и многообразие товаров, выполнявших роль эквивалентов — измерителей стоимости других товаров.

По мере расширения и углубления общественного разделения труди, развития частных и общественных форм собственности (включая раздвоение отношений присвоения на основе владения и распоряжения) происходило расширение сферы товарного производства, отношений обмена. В процессе исторического развития товарный обмен, сопровождался сменой одних форм стоимости другими.

Простая форма стоимости

Первоначальной формой стоимости была простая, или случайная, т.е. форма стоимости, которую можно представить уравнением: х товара А — у товара Б. В этой формуле товар А, выражающий свою стоимость через отношение к другому товару Б, находится в относительной форме стоимости. Товар Б, выражающий собой стоимость другого товара А, находится в эквивалентной форме стоимости. Однако оба товара легко могут поменяться местами: товар А выражать эквивалентную форму стоимости, а товар Б — относительную. Эта подвижность свидетельствует о неустойчивости меновых пропорций.

Относительная форма стоимости выражает собой качественную однородность обмениваемых товаров, что делает их соизмеримыми между собой, а также количественную определенность стоимости, выражающуюся в меновой стоимости или в пропорциях обмена.

Эквивалентная форма стоимости указывает на то, что потребительная стоимость (полезность) одного товара (Б), находящегося в этой форме, служит для выражения стоимости другого товара (Л). Отсюда можно сделать вывод, что стоимость товара может быть измерена не абсолютно и не непосредственно, а только относительно и исключительно косвенным образом.

Развернутая форма стоимости

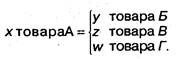

Следующей исторической формой стоимости является полная, или развернутая. Она может быть представлена следующей формулой:

Из этой формулы видно, что товар А, находящийся в относительной форме стоимости, выражает свою стоимость с помощью целого ряда товаров-эквивалентов. Ясно, что по сравнению с простой формой стоимости (х товара А = у товара Б) относительная форма ее жестко закрепляется за товаром А, тогда как группа других товаров (Б, В, Г) находятся в эквивалентной форме стоимости.

Всеобщая форма стоимости

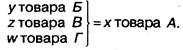

Всеобщая форма стоимости «вырастает» из развернутой формы путем выделения из товарной массы какого-то одного товара-эквивалента, который наиболее часто вступает в обмен и, следовательно, который охотно все берут, ибо на него наиболее легко выменять любой другой товар. Этот товар уже выступает в роли всеобщего эквивалента, а все остальные товары находятся в относительной форме стоимости. Так, в регионах преимущественного развития скотоводства у древних народов таким товаром непременно становился скот либо шкуры животных. Всеобщая форма стоимости выражается следующей формулой:

Денежная форма стоимости

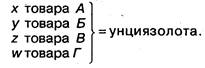

Однако обилие различных товаров, играющих роль всеобщего эквивалента на отдельных местных рынках, вступило в противоречие с потребностями растущего обмена, который уже требовал перехода к единому эквиваленту. Эта роль постепенно закреплялась за благородными металлами — золотом и серебром. С этого момента вступает в силу денежная форма стоимости, которую можно представить в виде формулы

Возникновение денег — закономерный результат развития товарного обращения и форм стоимости. Сначала использовались золотые песок и слитки. В дальнейшем стали чеканить и использовать золотые и серебряные монеты. Поэтому, до тех пор пока деньги представлены благородными металлами, можно говорить о том, что деньги — это особый товар, который является всеобщим эквивалентом для остальных товаров. Их потребительная стоимость (полезность) заключается в способности обмениваться на любой другой товар, т.е. имеет непосредственно общественный характер. И, как любой другой товар, деньги обладают стоимостью.

Наибольшую популярность в прошлом имело золото. Связано это с его физическими свойствами: долго хранится, легко делится и транспортируется. К тому же оно довольно ограничено в природе, что позволяло относительно небольшое количество золота обменивать на большое количество разнообразных товаров.

1.2. Сущность денег

Деньги – это очень многогранная и сложная категория. Поэтому дать их всеобъемлющее определение достаточно трудно. И связано это прежде всего с отсутствие единого взгляда на их сущность. Мы будем рассматривать деньги как особое экономическое благо, безусловно и свободно принимаемое для оплаты всех товаров и услуг и измеряющее их стоимость .

Данное определение позволяет включать в понятие денег не только бумажные купюры и монеты, которые мы используем ежедневно, но и все другие их формы (в первую очередь безналичные).

Разные формы денег обладают несколькими общими свойствами:

· всеобщей непосредственной обмениваемостью на товары и услуги;

· измерением стоимости;

· сохранением стоимости.

Деньги как особый тип экономического блага обладают реальной и представительной стоимостью.

Реальная, или внутренняя, стоимость денег – это рыночная стоимость того денежного материала, который пошел на их создание, её величина определяется издержками производства деньг.

Представительная стоимость денег отражает экономическую силу субъекта, который выпускает (эмитирует) деньги, его возможность поддерживать их постоянную покупательную способность, т.е. способность денежной единицы обмениваться на определенное количество товаров и услуг. Представительная стоимость зависит от субъективно-психологических факторов и определяе6тся доверием населения к деньгам, которое проявляется в молчаливом согласии людей принимать их по нарицательной стоимости в качестве инструмента обмена. В процессе эволюции денег комбинация реальной и представительной стоимости не остается постоянной, она все время меняется, причем в пользу последних. Увеличение в деньгах доли представительной стоимости называется процессом рационализации.

Таким образом, деньги можно также определить как единство реальной и представительной стоимостей, а процесс их эволюции – как процесс постоянного изменения комбинации этих двух видов стоимости деньг.

Деньги имеют номинальную стоимость, которая указана на денежных знаках. Если номинальная стоимость совпадает с реальной, то деньги называются полноценными.

Например, в России, стоимость производства монеты в 5 руб. обходится государству в 67 коп., 2 руб. – 79 коп., 1 руб. – 35 коп. Выпускаемые в обращение бумажные деньги также не могут рассматриваться как полноценные, поскольку их номинальная стоимость значительно выше затрат на их изготовление, т.е. их внутренней стоимости. Встречаются также случаи, когда реальная стоимость превышает номинальную. Так, в советское время в обращении находилось одно-, двух-, трех- и пятикопеечные монеты, издержки на чеканку которых превышали их номинал.

1.3. Функции денег

Функции денег рассматриваются как проявление их сущности, они стабильны и мало подвержены изменениям. В большинстве случаев осуществляются лишь деньгами и могут выполняться только при участии людей. Функции денег – эта та работа, которую они выполняют.

Современные деньги осуществляют четыре основные функции:

· мера стоимости;

· средство обращения;

· средство платежа;

· средство накопления.

Деньги как мера стоимости используется для измерения и соизмерения стоимостей различных товаров. Стоимость, выраженная в деньгах, есть цена. Продажа товара означает, что он обменивается на определенную сумму денег в соответствии с установленной ценой. Для этой функции важное значение имеет масштаб цен, который устанавливается государством. Первоначально он рассматривался как весовое количество металла, принятое в стране за денежную единицу (например, 1 долл. США содержал 0,888 г золота). Сегодня такое определение масштаба не имеет экономического смысла, так как деньги потеряли связь с золотом. Современный масштаб цен – это национальная денежная единица и её деление на более мелкие кратные части. Выполняя функцию меры стоимости, деньги измеряют стоимость товаров так же, как и при помощи килограммов измеряется вес, метров – длина. Как мера стоимости деньги однородны, что очень важно для различных экономических расчетов. Для реализации данной функции нет необходимости иметь деньги в наличии, достаточно мысленно их представлять. Поэтому функцию меры стоимости деньги выполняют идеально.

Выполняя функцию средства обращения , деньги обслуживают сделки купли-продажи между различными экономическими субъектами, принимаются для оплаты товаров и услуг. При обмене товаров они выступают посредником, который признается всеми экономическими агентами безусловно. Выполнение деньгами этой функции позволяет преодолеть временные и пространственные ограничения, свойственные натуральному обмену. Появляется возможность обменивать товары, производимые в разных, часто отдельных друг от друга местностях, а также с разрывом во времени.

Деньги часто применяются не для товарных сделок, а при совершении платежей, которые не предполагают получения какого-либо эквивалента или проведения обмена, например, при уплате налогов, получении и погашении кредитов, выплате пенсий и пособий. В данном случае они используются как средство платежа .

Последняя функция деньг - средство накопления – свидетельствует о возможности их применения не только для измерения стоимости и оплаты, но и для сбережения. Часть полученных доходов хозяйствующие субъекты не тратят на текущее потребление, а в денежной форме накапливают с целью использования в будущем. Функция накопления проявляется в способности деньг к сохранению богатства. Деньги имеют относительно более устойчивую стоимость по сравнению с другими товарами. В силу этого их следует рассматривать как актив без риска в отличии от ценных бумаг или других товаров, которые в любой момент могут потерять свою стоимость. Деньги обладают свойством абсолютной ликвидности, сохраняющим моментальную покупательную способность, что характеризует их как лучшее средство накопления.

Функцию средства накопления деньги выполняют только после выхода из сферы обращения, остановившись в движении для своего владельца. Если это происходит с полноценными деньгами, то можно говорить, что они реализуют функцию образования сокровищ. Если же из обращения выходят неполноценные деньги, то они выполняют эту функцию номинально, обеспечивая накопления и сбережения.

Функция средства накопления имела важное регулирующее значение в условиях существования полноценных денег. При переполнении ими каналов обращения лишние уходили из него, образуя сокровища, и тем самым происходило стихийное регулирование денежной массы. При использование неполноценных денег этого не наблюдается. Последние не имеют альтернативных вариантов применения, и их стоимость непостоянна. Поэтому в наличной форме такие деньги невыгодно сберегать достаточно длительное время. Безналичные сбережения позволяют в определенной степени защищать сохраняемые средства от обесценивания.

Независимо от конкретной формы деньги всегда должны выполнять все свои функции. В то же время каждой форме соответствует своя доминирующая функция, а остальные являются подчиненными по отношению к ней. Так, в период обращения товарных денег доминирующей функцией было средство образования сокровищ. Преобладающая функция монет – средство обращения, банкноты в основном выполняют функцию меры стоимости. Бумажные и современные электронные деньги функционируют как средство платежа.

Обычно на территории какого-либо государства все четыре функции выполняет одна валюта – национальная. Иногда в периоды экономических кризисов, сопровождающихся сильной инфляцией, некоторые функции денег переходят к валютам других стран. Например, в России в начале 1990-х годов в условиях сильнейшего обесценивания рубля почти все функции денег параллельно обеспечивались российским рублем и американским долларом. Сегодня, поскольку рубль является единственным законным средством платежа на территории РФ, доллар (или другие стабильные валюты) может выполнять функции меры стоимости (установление цен в условных единицах) и средства накопления (долларовые накопления россиян, по некоторым оценкам, достигают нескольких миллиардов).

Глава 2. Эволюция форм денег и денежных систем

2.1 Формы деньг

Как уже отмечалось, деньги нужны и важны для нас независимо от того, в какой форме и в каком виде они существуют. Для каждого этапа развития общества характерна своя господствующая функциональная форма деньг. В современной теории выделяют пять таких форм:

· товарные деньги;

· монеты;

· банкноты;

· бумажные деньги;

· электронные деньги.

В процессе эволюции деньг происходит последовательная смена их функциональных форм. Каждая последующая из них становится все менее вещественной. Этот процесс называется дематериализацией деньг.

С достаточной степенью условности денежную эволюции. Можно связать с изменением форм ведения хозяйства. Так, при натуральном хозяйстве на ранней стадии развития обмена преобладающей формой денег являлись товарные деньги, выполняющие функцию всеобщего эквивалента. В региональном хозяйстве в период становления феодальных государств на смену товарной форме денег приходит монета. В эпоху расцвета национальных хозяйств при капитализме в условиях свободной конкуренции доминирующей формой денег становятся банкноты. На стадии государственно-монополистического капитализма банкноты вытесняются бумажными деньгами. В условиях современной рыночной экономики появляются электронные деньги.

Для каждого типа хозяйства характерна своя преобладающая форма денег. Однако в отдельные периоды в обращении одновременно может находиться несколько различных форм денег. При чем по мере усложнения хозяйственных связей и усиления разнообразия условий рыночных сделок число денежных форм увеличивается. Так, в настоящее время банкноты являются преобладающей формой денег и обращаются одновременно с монетами, электронным деньгами, а иногда и товарными эквивалентами.

Рассмотрим теперь, каким образом происходили появление новых функциональных форм денег и отмирание старых.

На ранних стадиях развития человеческого общества наиболее типичными предметами, выполнявшими роль всеобщего эквивалента, были скот, меха, зерно, соль, морские раковины, зубы акулы, пластинки из черепах и т.д. Это были так называемые вещные деньги .

Развитие обмена привело к тому, что полноценные вещные знаки постепенно потеряли свою потребительскую стоимость как товар. Экономический агент, принимавший такие деньги, не собирался использовать их для непосредственных целей потребления и абстрагировался от их потребительских качеств. Он принимал вещные денежные знаки ради того, чтобы в дальнейшем обменять их на другие необходимые ему товары. Поэтому появилась возможность заменить полноценные товарные деньги на неполноценные. Неполноценные вещные денежные знаки, потеряв потребительную стоимость товара, сохранили потребительную стоимость деньг – способность обмениваться на любой другой товар.

Однако не каждый товар способен играть роль всеобщего эквивалента. В процессе развития обмена определились свойства, которыми должны были обладать вещные денежные знаки, чтобы быть деньгами. К ним относятся следующие: делимость, прочностью, износоустойчивость, узнаваемость, способность к длительному хранению, высокая стоимость, редкость. Совокупность перечисленных свойств и создает из товаров, обладающих ими, деньги. Такими товарами в результате длительной эволюции стали металлы. На смену вещным денежным знакам пришли металлические деньги .

Сначала металлические деньги принимали форму орудий труда. В качестве таковых выступали плуги, оружие, кованные мотыги, наконечники копий и т.д. С течением времени, когда добыча металла увеличилась, из него стали изготавливать не только орудия труда, но и украшения, что позволило использовать и их в качестве деньг. Третьей и последней формой металлических денежных знаков стали слитки, которые широко использовались в торговле. Но применение таких деньг в обращении создавало ряд неудобств, вызванных, во-первых, трудностью определения их количества, т.е. точности взвешивания и, во-вторых, сложностью определения качества, т.е. частоты металла в слитке. Следовательно, возникли трудности при установлении стоимости слитков. Для устранения этих неудобств государство приняло на себя обязанности по удостоверению чистоты металла, а затем и его веса. Постепенно закрепилась и единая форма слитков в виде монет.

Появление в обращении банкнот было вызвано экономической необходимостью, так как использование монет в денежном обращении перестало отвечать потребностям развития экономики и даже начало тормозить его. Банкноты господствовали в эпоху свободной нерегулируемой конкуренции. Впервые они появились в Западной Европе, где крупные купцы отдавали свои деньги на хранение первым банкирам того времени (менялам), которые взамен выдавали им банковские расписки. Последние были близки к переводным векселям, так как в них содержалось требование к контрагенту менялы, который находился в другом городе, выдать предъявителю данной банкноты указанное в ней количество монет. Это позволило купцам переводить большие суммы деньг быстро и безопасно. Расчеты между торговцами стали осуществляться посредством передачи этих расписок, т.е. фактически требование в получении определенного количества монет от менялы переуступалось другому лицу.

Первые банкноты, получив широкое распространение в торговом обороте благодаря удобству при расчетах, не часто возвращались к выпустившим их банкирам для обратного размена, что привело к образованию у последних невостребованных кассовых остатков драгоценных металлов в течение финансового года. Их наличие натолкнуло банкиров на мысль о возможности выдать кредиты посредством выписки банкнот на эту сумму. Выпуск таких банкнот, обеспеченных лишь доверием к банкиру, приносил менялам дополнительный так называемый эмиссионный доход. Эмиссионный доход - доход от эмиссии неполноценных денежных знаков, образуемый как разница между их номинальной и реальной стоимостями. Государство, увидев в такой форме ваыпуска дополнительный источник пополнения своего бюджета, монополизировало эмиссию банкнот.

Банкноты – бумажные денежные знаки, выпускаемые эмиссионными банками, не имеющие принудительного курса и обязательные к размену на монеты по рыночному курсу. Банкноты, являясь разменными денежными знаками, предусматривают определенный порядок обеспечения их эмиссии. Обеспечение может быть реальным и номинальным. К первому относятся монеты, отчеканенные из драгоценных металлов и векселя, а ко второму – обязательство государства принимать эмитированные им банкноты в уплату налоговых платежей.

Прекращение размена банкнот на золотые монеты произошло в большинстве развитых стран в период Первой мировой войны. Банкноты закончили свое существование и трансформировались в бумажные деньги .

Бумажные деньги всегда связывались с нуждами государственного бюджета и преследовали фискальные цели. Изначально они выпускались от имени казначейства, от чего их самая распространенная форма получила название «казначейские билеты». Современные бумажные деньги характеризуются тремя признаками:

1. неразменностью на металл;

2. наличием принудительного курса;

3. беспроцентностью, хотя по существу они являются государственными обязательствами.

В настоящее время в категорию бумажных денег включаются не только казначейские, но и банковские билеты, т.е. билеты центрального банка. Современные бумажные деньги существуют в наличной и безналичной формах.

Эмиссия бумажных деньг является выгодной для государства и приносит ему эмиссионный доход. Очевидно, что чем больше объем эмиссии, тем существеннее должен быть эмиссионный доход, но также очевидно и то, что чем выше темп эмиссии, тем значительнее обесцениваются денежные знаки, что в итоге приводит к уменьшению реального эмиссионного дохода.

В настоящее время параллельно с бумажными в обращении присутствуют и электронные деньги . На данный момент они являются наиболее перспективной и динамично развивающейся формой. По существу эти деньги являются безналичными, они находятся в памяти компьютеров в банках. Преимущества их использования очевидны: издержки выпуска и обращения таких денег значительно меньше, чем при применении бумажной технологии, а степень защищенности и скорость передачи, трудоемкость обработки значительно ниже. Поэтому сейчас очень быстро развиваются специальные механизмы и системы, позволяющие распоряжаться электронными деньгами и осуществлять их быстрый и беспрепятственный перевод с одного счета на другой.

Сегодня трудно предсказать, какими деньги станут в будущем. Очевидно, развитие пойдет в направлении поиска путей дальнейшего снижения издержек их обращения и уменьшения времени, связанного с сокращением денежных операций. Решающую роль в этом сможет сыграть применение новейших информационных технологий.

2.2 Денежные системы

В предыдущем пункте мы рассмотрели исторический процесс смены различных функциональных форм денег. Однако каждая из них существует не отвлеченно, а в рамках какой-либо денежной системы. На протяжении истории человечества менялись не только внешний облик денег и их внутреннее содержание, но и постоянно происходили изменения и в денежных системах в целом. Они имеют длительную историю и основные этапы их развития в целом связаны с изменением форм денег.

Денежная система – это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная действующим национальным законодательством.

Денежная система состоит из следующих элементов:

· денежной единицы;

· масштаба цен;

· вида денег, имеющих законную платежную силу;

· порядка эмиссии и обращения денег;

· государственного аппарата, осуществляющего регулирование денежного обращения.

Денежная единица – это установленный в законодательном порядке денежный знак, служащий для соизмерения и выражения цен всех товаров.

Масштаб цен – порядок деления денежной единицы на более мелкие кратные части.

Под видами денег, имеющих законную силу, подразумеваются их формы, обращающиеся в стране, которые экономически утвердились и признаются законодателем в качества законного платежного средства.

Под порядком эмиссии и обращения денег понимаются законодательно урегулированные процессы их обеспечения, выпуска, хранения и изъятия из обращения.

Под государственным аппаратом, осуществляющем регулирование денежного обращения, подразумевается тот государственный орган, которому законодательно поручено наблюдать и регулировать процессы эмиссии, обеспечения, хранения и изъятия из обращения денежных знаков.

Виды денежных в историческом аспекте можно выделить в зависимости от характера их различных элементов. Денежная единица как элемент денежной системы может быть:

· с законодательно фиксированным содержанием металла;

· без законодательно фиксированного содержания металла;

· с косвенно фиксированным содержанием металла.

Денежная единица с фиксированным содержанием металла имеет законодательно закрепленное за ней весовое количество денежного металла. Так, в 1895 г. 1 руб. соответствовал 7,518797 г, а в 1961 г. – 0,987412 г. золота.

К денежным единицам без фиксированного содержания металла относится современный российский рубль. Официальное соотношение между рублем и золотом или другим драгоценным металлом не устанавливается.

Если в денежном обращении находится денежная единица с косвенно фиксированным содержанием металла, то это означает, что её металлическое содержание определяется по валютному курсу относительно той денежной единицы, у которой имеется фиксированное содержание металла. К такой денежной единице можно отнести советский рубль периода 1937 – 1953 гг., когда был закреплен его обменный курс к доллару, что и позволяет определять золотое содержание рубля.

В настоящее время в развитых странах денежных единиц с фиксированным содержанием металла не существует.

2.3 Современная денежная система

В настоящее время в мире функционируют денежные системы, в которых обращаются неразменные на металл бумажные деньги. К их основным отличительным особенностям относятся следующие:

· отмену официального золотого содержания и размер банкнот на золото;

· уход золота из внутренней и международной систем расчетов;

· выпуск деньг в порядке банковского кредитования хозяйства и под прирост официальных золотовалютных резервов;

· развитие безналичного денежного оборота и сокращение наличного;

· монополизацию государством эмиссии наличных денежных знаков;

· возрастание роли государственного регулирования денежного обращения.

Фактически золото в настоящее время полностью перестало выполнять денежные функции и может рассматриваться только как товар или финансовый актив, пригодный для накопления. Однако остается одна сфера, где золото по-прежнему связано с деньгами и их обеспечением. Несмотря на то, что прямой связи с золотом современные деньги не имеют и выпускаемое их количество не увязывается с его стоимостью, оно косвенно может влиять на состояние и устойчивость национальной денежной единицы. В настоящее время золото является одной из составляющих золотовалютных резервов государства. Как правило, доля её золотовалютных резервов невелика; значительная их часть приходится на более ликвидный актив – устойчивую свободно конвертируемую валюту.

Золотовалютные резервы страны используются для регулирования стабильности национальной денежной единицы. Например, стремясь к поддержанию курса рубля по отношению к доллару, Центральный Банк РФ будет скупать рубли (ограничивать спрос на них), продавая при этом доллары из резервов. И наоборот, выпуская в обращение дополнительную рублевую массу, он должен создать для неё соответствующую поддержку в виде увеличения своих золотовалютных резервов. Если же такой поддержки не будет, то выпуск дополнительных денег при прежнем обеспечении приведет к снижению их покупательной способности и обесцениванию. Отмена официального золотого содержания денег потребовала также внесения серьёзных изменений в сам механизм их эмиссии. Сегодня он строится таким образом, чтобы не допустить чрезмерного выпуска денег и не спровоцировать тем самым инфляцию.

Во всех странах существует монополия центрального банка на эмиссию денег. Последние выпускаются в обращение его специальными подразделениями, а затем через систему коммерческих банков попадают к предприятиям, частным лицам и другим банкам, при этом происходит списание соответствующих сумм с их банковского счета. На центральный банк возложена также обязанность организации и регулирования обращения наличных денег, в том числе и их изъятие из обращения.

Безналичные деньги попадают в обращение благодаря действию механизма банковского мультипликатора. Коммерческие банки выдают кредиты своим клиентам и тем самым создают дополнительные депозиты, что ведет к росту денежной массы.

Предложение денег в хозяйстве, таким образом, обеспечивается центральным эмиссионным банком страны, который выпускает наличные деньги, и системой коммерческих банков, создающих деньги безналичные.

Спрос на деньги исходит от различных экономических субъектов, которым они требуются для совершения покупок, проведения других платежей и накопления. При этом на объем спроса и предложения влияет множество факторов как национального масштаба, так и международного. Как правило, размер денежного предложения зависит от основных приоритетов экономической политики государства. Центральный банк имеет специальные механизмы, с помощью которых он может регулировать не только общую сумму наличных денег в обращении, но и безналичную эмиссию коммерческих банков. Спрос на деньги также может служить объектом государственного регулирования, хотя он в меньшей степени контролируется государством. Например, американские доллары востребуются не только населением и предприятиями США, но и зарубежными субъектами. Это объясняется широким их применением в международных расчетах и использованием во внутреннем обороте других стран.

Структура денежного обращения сегодня такова, что наибольшая его доля приходится на безналичные деньги, которые существуют в виде записей по счетам в банках (преимущественно в электронном виде). Эти деньги абсолютно равноправны с наличными, с их помощью осуществляется большая часть денежных расчетов между экономическими субъектами. Широкое применение безналичных денег вызвано их существенными преимуществами. Во-первых, издержки выпуска и обращения для государства таких денег несоизмеримо малы по сравнению с издержками выпуска и обращения наличных денег. Во-вторых, тот факт, что безналичные деньги существуют в виде записей по счетам, позволяет государству прослеживать и контролировать их движение. В-третьих, применение безналичных денег участниками хозяйства (особенно при проведение платежей на крупные суммы) позволяет им сократить затраты, связанные с хранением, охраной, перевозкой денег и др., значительно ускорить сами расчеты. Однако преимущественное использование безналичных денег характерно для стабильной рыночной экономики и устойчивой банковской системы. В условиях банковского кризиса (например, в России в 1998 г) экономические субъекты больше доверяют наличным деньгам.

Доля наличных денег в общем объеме денежной массы в обращении зависит от множества факторов. Для каждой страны она будет своей на различных этапах исторического развития. В общем количестве проведенных сделок доля налично-денежных платежей может оставаться существенной. Это объясняется тем, что наличные деньги чаще применяются при совершении покупок на небольшие суммы, а таковых совершается очень много. Но в общей сумме проведенных платежей на безналичные расчеты будет приходится подавляющая часть. Развитие современных средств связи и повсеместное распространение компьютерных технологий являются серьёзным стимулом для дальнейшего повышения роли безналичных денег.

Денежная масса является важнейшим показателем количества денег в обращении. Денежная масса включает совокупный объем денежных средств – наличных и безналичных, который на данный момент находится в обращении и принадлежит различным экономическим субъектам. Помимо денег в неё могут входить и другие высоколиквидные финансовые активы, которые обращаются в деньги с минимальными потерями времени и средств. К ним относятся, например, депозитные сертификаты коммерческих банков, краткосрочные казначейские векселя и др. Порядок их отнесения к денежной массе зависит от национальных особенностей её измерения. Таким образом, по своей структуре денежная масса является неоднородным показателем.

Для характеристики структуры денежной массы используются денежные агрегаты – М0, М1, М2, М3, М4. Денежный агрегат – это систематический показатель, определяющий объем и структуру денежной массы.

При всем многообразии методов статистического учета денежной массы в различных странах денежные агрегаты в наиболее общем виде могут быть представлены следующим образом:

М0 – включает наличные деньги в обращении (Банкноты, монеты металлические, а в некоторых странах и казначейские билеты) и денежные средства в касках банков;

М1 – содержит агрегат М0 плюс средства на текущих банковских счетах и вклады до востребования, которые можно немедленно использовать в функции денег или как средство обращения, или как средства платежа;

М2 – состоит из агрегата М1 плюс срочные и сберегательные вклады коммерческих банков; средства с этих вкладов становятся доступны вкладчику лишь по истечение определенного времени, предусмотренного депозитным договором между банком и клиентом;

М3 – содержит агрегат М2 плюс сберегательные сертификаты в специализированных финансово-банковских учреждениях;

М4 – состоит из агрегата М3 плюс акции, облигации, депозитные сертификаты коммерческих банков, векселя физических и юридических лиц, т.е. денежные обязательства, для превращения которых в «живые» деньги требуется много времени.

Денежные агрегаты различаются по степени их ликвидности, т.е. возможной быстрой, с наименьшими рисками и затратами конверсии различных форм вкладов и сбережений в быстрореализуемые средства. Денежные агрегаты М0 и М1 характеризуют наиболее ликвидную составляющую часть денежной массы. Они включают в себя компоненты, определяющую денежную массу в узком смысле слова. Другие её агрегаты состоят из денежных средств, которые используются при расчетах с определенными ограничениями. По своей сути они скорее являются субститутами, или квазиденьгами.

Качественный состав денежных агрегатов неоднозначен в различных странах, что обусловлено как традиционно сложившимися теоретическими представлении о деньгах, соотношении налично-денежного и безналичного компонентов в совокупном денежном обороте, денег и финансовых активов, так и спецификой денежно-кредитной системы и используемыми методами её регулирования центральным банком.

В любой стране денежная масса выступает объектом постоянного государственного регулирования. Необходимость такого регулирования определяется тем, что размер денежной массы и темпы её прироста влияют на состояние других экономических показателей. Так, например, если денежная масса растет значительно быстрее, чем объем национального производства, то при прочих равных условиях это может привести к инфляции. В то же время государство прибегает к дополнительной денежной эмиссии для стимулирования экономического роста. В этом случае увеличение количества денег в обращении удешевляет кредиты и способствует расширению производственных инвестиций. Если же рост денежной массы не успевает за увеличением объема национального производства, то при неизменной скорости обращения денег их может не хватить для нормального обслуживания всех платежей и расчетов, что создает вероятность возникновения перебоев в работе национального хозяйства. Контрагентам попросту будет нечем расплачиваться друг с другом, они не смогут погашать возникающие денежные требования. При этом главным должником, как правило, является государство. Именно оно будет сдерживать рост денежной массы.

Объем и состав денежной массы в РФ в 2001 – 2002 11 представлены в таблице 1.

Таблица 1. Структура денежной массы в РФ (на начало года; млрд. рублей; 1996 г. - трлн. руб.)

| 1996 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | |

| Денежная масса М2 | 220,8 | 714,6 | 1154,4 | 1612,6 | 2134,5 | 3212,7 | 4363,3 |

| в том числе: | |||||||

| наличные деньги М0 |

80,8 | 266,1 | 418,9 | 583,8 | 763,2 | 1147,0 | 1534,8 |

| безналичные средства |

140,0 | 448,4 | 735,5 | 1028,8 | 1371,2 | 2065,6 | 2828,5 |

Из данной таблицы мы видим, что денежная масса год от года увеличивается и на начало 2005 года составляет 4363,3 млрд. руб.

2.4. Состояние денежной сферы и реализация денежно-кредитной политики в 2009 году

Состояние денежной сферы в 2009 г. характеризовалось постепенным укреплением национальной валюты, нормализацией ситуации с ликвидностью банковской системы, снижением процентных ставок и увеличением спроса на национальную валюту.

Денежная масса М2 за IV квартал 2009 г. возросла на 15,0% (за IV квартал 2008 г. — сократилась на 6,1%), а за 2009 г. в целом ее прирост составил 16,3% (за 2008 г. — 1,7%). Соотношение темпов роста потребительских цен и денежного агрегата М2 обусловило рост рублевой денежной массы в реальном выражении в 2009 г. на 6,9% (в 2008 г. наблюдалось ее сокращение на 10,3%).

Денежный агрегат М0 за октябрь—декабрь 2009 г. увеличился на 15,9% (за IV квартал предыдущего года — сократился на 2,8%). В целом за 2009 г. объем наличных денег в обращении вырос на 6,4% (за 2008 г. — на 2,5%).

На динамику денежного агрегата М0 существенное влияние оказывал спрос населения на наличную иностранную валюту. В феврале—июне 2009 г. на фоне стабилизации и постепенного укрепления рубля к доллару США и евро резко уменьшились объемы продажи банками наличной иностранной валюты населению при росте объемов покупок по сравнению с январем. В III квартале 2009 г. нетто-продажи составили 6,4 млрд. долл. США, в IV квартале их объем был незначительным (0,2 млрд. долл. США). В целом за 2009 г. нетто-продажи банками наличной иностранной валюты (долларов США и евро) физическим лицам равнялись 14,9 млрд. долл. США, что значительно меньше, чем за 2008 г. (47,5 млрд. долл. США).

Безналичная составляющая денежной массы М2 за IV квартал 2009 г. увеличилась на 14,7% (за аналогичный период 2008 г. — сократилась на 7,4%), а за 2009 г. ее рост составил 20,2% (за 2008 г. — 1,3%). В целом за 2009 г. средства юридических лиц на рублевых счетах выросли на 14,5%, средства физических лиц — на 27,1% (в 2008 г. наблюдались их рост на 5,6% и сокращение на 3,4% соответственно). При этом во II—IV кварталах 2009 г. отмечался рост депозитов предприятий и депозитов населения, тогда как в I квартале они сократились в абсолютном выражении.

На фоне снижения экономической активности депозиты "до востребования" (формируемые главным образом за счет средств на расчетных и текущих счетах нефинансовых организаций) за 2009 г. возросли на 11,4%. В то же время после значительного сокращения в январе—марте 2009 г. во II—IV кварталах 2009 г. наблюдался их рост, который составил 11,3; 3,7 и 11,8% соответственно.

Объем срочных рублевых депозитов за 2009 г. увеличился на 26,1% (за аналогичный период 2008 г. — на 9,7%), при этом срочные вклады нефинансовых организаций возросли на 23,8%, населения — на 27,6%. Аналогично внутригодовой динамике депозитов до востребования начиная с апреля 2009 г. отмечался рост общего объема срочных рублевых депозитов, который составил во II квартале 7,7%, в III квартале — 6,5%, в IV квартале — 16,5%. В значительной степени это было обусловлено укреплением российского рубля и сохранением достаточно высокого уровня процентных ставок по депозитам.

В структуре рублевой денежной массы доля наличных денег в обращении на 1.01.2010 уменьшилась относительно 1.01.2009 на 2,4 процентного пункта (до 25,7%), удельный вес депозитов "до востребования" снизился на 1,2 процентного пункта (до 27,7%), а доля срочных депозитов возросла на 3,6 процентного пункта (до 46,6%).

Несмотря на неустойчивую динамику, скорость обращения денег, рассчитанная по денежному агрегату М2 в среднегодовом выражении, снизилась за 2009 г. на 2,4% (за 2008 г. — на 3,0%). Уровень монетизации экономики (по денежному агрегату М2) за 2009 г. возрос с 33,1 до 33,9%.

Депозиты населения в иностранной валюте за 2009 г. увеличились в долларовом эквиваленте на 21,5%, а нефинансовых организаций — на 4,6% (за аналогичный период 2008 г. — на 21,4 и 24,1% соответственно). Общий объем депозитов в иностранной валюте возрос за 2009 г. на 12,4%, в то время как в 2008 г. они увеличились более чем вдвое.

Широкая денежная масса (включающая депозиты в иностранной валюте) за октябрь—декабрь 2009 г. возросла на 11,4% (за аналогичный период 2008 г. — на 4,4%), а за 2009 г. — на 16,4% (за предыдущий год — на 14,6%).

Во II—IV кварталах 2009 г. основным источником роста широкой денежной массы было увеличение внутренних требований. В IV квартале 2009 г. чистые иностранные активы банковской системы возросли на 5,1%, а внутренние требования — на 13,9% (за аналогичный период предыдущего года — сократились на 0,6% и увеличились на 23,6% соответственно). В целом за 2009 г. внутренние требования возросли на 25,4%, а чистые иностранные активы — на 13,9% (за 2008 г. — на 27,9 и 23,2% соответственно). При этом наиболее существенный вклад в прирост внутренних требований внесло увеличение чистого кредита к органам государственного управления.

Динамика кредитных агрегатов в IV квартале 2009 г. не свидетельствовала об изменении негативных тенденций, складывающихся на кредитных рынках. Задолженность по всем категориям кредитов продолжала сокращаться в абсолютном выражении, за исключением долгосрочных кредитов нефинансовым организациям и краткосрочных кредитов физическим лицам. В результате за 2009 г. задолженность по кредитам нефинансовым организациям увеличилась всего на 0,3% (годом ранее — на 34,3%). Задолженность по кредитам физическим лицам за 2009 г. сократилась в абсолютном выражении на 11% (в предыдущем году — возросла на 35,2%). Общий объем задолженности по кредитам за год сократился в абсолютном выражении на 2,5%.

Динамика кредитных агрегатов в целом в 2009 г. в определенной степени была обусловлена существенно снизившимся спросом на кредиты в результате ухудшения макроэкономической ситуации и ужесточения условий заимствования. В то же время предпосылками для восстановления кредитной активности являются благоприятная ситуация с ликвидностью на межбанковском денежном рынке, а также существенно ускорившийся во второй половине 2009 г. рост депозитной базы кредитных организаций.

Денежная база в широком определении за IV квартал 2009 г. увеличилась на 34,6% (за 2008 г. — на 4,9%), а за 2009 г. в целом она выросла на 15,9% (за предыдущий год — на 1,2%). В структуре денежной базы в широком определении удельный вес наличных денег снизился с 78,4% на 1.01.2009 до 71,5% на 1.01.2010, доля средств кредитных организаций на счетах обязательных резервов увеличилась с 0,5 до 2,3%, на депозитных счетах — с 2,5 до 7,9%, в облигациях Банка России — с 0,2 до 4,4% на соответствующие даты. Удельный вес средств кредитных организаций на корреспондентских счетах снизился с 18,4% на 1.01.2009 до 13,9% на 1.01.2010.

Совокупные банковские резервы (без учета наличных денег в кассах кредитных организаций) за октябрь—декабрь 2009 г. увеличились почти в два раза, а их средний дневной объем в IV квартале был равен 1136,2 млрд. руб. (в III квартале — 917,4 млрд. руб.)1 . При этом требования Банка России к кредитным организациям по инструментам рефинансирования за IV квартал сократились с 1,1 до 0,9 трлн. руб., их средний дневной объем составил 0,8 трлн. руб. (в III квартале — 1,3 трлн. руб.).

Средства кредитных организаций на корреспондентских счетах в Банке России за октябрь—декабрь 2009 г. выросли на 65,1%. Их средний дневной объем за IV квартал 2009 г. составил 573,4 млрд. руб., что больше, чем в предыдущем квартале (459,4 млрд. руб.).

В IV квартале 2009 г. уровень ставок по межбанковским кредитам (МБК) на российском денежном рынке продолжал снижаться. Этому способствовали понижение процентных ставок по операциям Банка России и увеличение объема ликвидных рублевых средств кредитных организаций. Средняя ставка по размещенным российскими банками рублевым МБК сроком на 1 день снизилась с 7,1% годовых в III квартале 2009 г. до 5,5% годовых в IV квартале. Ставка MIACR по однодневным рублевым МБК на протяжении всего IV квартала (за исключением 31 декабря) колебалась в диапазоне от 4,0 до 7,1% годовых (в III квартале — от 5,9 до 8,6% годовых).

Среднемесячная ставка MIACR по однодневным рублевым кредитам в октябре составила 5,8% годовых, в ноябре — 5,3% годовых. В декабре, несмотря на увеличение волатильности номинального курса рубля по отношению к ведущим мировым валютам, среднемесячная ставка MIACR по однодневным рублевым кредитам продолжала снижаться и составила 5,1% годовых. На протяжении всего IV квартала динамика ставок характеризовалась внутримесячной цикличностью.

Инструменты денежно-кредитной политики 2

В IV квартале 2009 г. ситуация на денежном рынке оставалась стабильной и характеризовалась достаточно высоким уровнем ликвидности банковского сектора. В данный период средний объем средств кредитных организаций на корреспондентских счетах и депозитах в Банке России последовательно увеличивался, а уровень краткосрочных процентных ставок межбанковского рынка постепенно снижался на фоне продолжившегося смягчения процентной политики Банка России.

В целях дальнейшего повышения доступности кредитных ресурсов для экономических субъектов, необходимого для обеспечения устойчивости сформировавшихся в IV квартале 2009 г. тенденций экономического роста, а также сокращения разницы в уровнях процентных ставок на внутреннем и внешних рынках Банком России были приняты решения о дальнейшем снижении процентных ставок по операциям рефинансирования. За октябрь—декабрь ставка рефинансирования была снижена на 1,25 процентного пункта — до 8,75% годовых, процентные ставки по отдельным операциям Банка России были снижены на аналогичную величину.

На фоне роста в IV квартале уровня совокупных банковских резервов и снижения средневзвешенной ставки MIACR по однодневным кредитам в рублях по сравнению со значением предыдущего квартала заметно уменьшился спрос со стороны банковского сектора на инструменты рефинансирования — объем валового кредита банкам сократился на 9,1%.

В 2009 г. в рамках реализации курсовой политики Банк России проводил конверсионные операции рубль/доллар США и рубль/евро на биржевом сегменте межбанковского валютного рынка. Операционным ориентиром Банка России при реализации курсовой политики оставалась рыночная стоимость бивалютной корзины.

В октябре—ноябре 2009 г. на фоне благоприятной внешнеэкономической конъюнктуры на внутреннем валютном рынке преобладали тенденции к укреплению рубля. В этих условиях Банк России проводил операции по покупке иностранной валюты, при этом в указанный период фактический объем валютных интервенций значительно превысил объем покупок Банка России, осуществляемых в рамках плановых интервенций.

В конце ноября — первой половине декабря на внутреннем валютном рынке происходила коррекция в сторону ослабления рубля в результате фиксации прибыли участниками мирового и внутреннего валютных рынков, во второй половине декабря выраженного тренда в динамике обменного курса рубля не наблюдалось. Таким образом, в ноябре—декабре 2009 г. Банк России осуществлял как покупку, так и продажу иностранной валюты в рамках плановых интервенций.

Объем нетто-покупки иностранной валюты Банком России на внутреннем валютном рынке в октябре—декабре составил 25,3 млрд. долларов США против нетто-продажи иностранной валюты в предыдущем квартале в объеме 2,7 млрд. долларов США. Общий объем предоставления рублевой ликвидности в результате данных операций составил 738,7 млрд. рублей.

Для рефинансирования кредитных организаций Банк России применял как рыночные инструменты на аукционной основе, так и инструменты постоянного действия.

Важным источником предоставления денежных средств кредитным организациям являлись операции прямого РЕПО. Совокупный объем сделок прямого РЕПО в IV квартале 2009 г. практически не изменился по сравнению с предыдущим периодом, составив 5,0 трлн. рублей. При этом средний объем задолженности кредитных организаций перед Банком России по операциям прямого РЕПО в IV квартале снизился на 6,2%, составив 138,1 млрд. руб. против 147,1 млрд. руб. в июле—сентябре 2009 года.

Банк России также предоставлял кредитным организациям кредиты овернайт для завершения операционного дня. Объем предоставленных Банком России кредитов овернайт в IV квартале 2009 г. составил 70,7 млрд. рублей (в III квартале — 46,7 млрд. руб.).

Объем внутридневных кредитов в IV квартале 2009 г. составил 6,2 трлн. руб. (в предыдущий период — 5,3 трлн. руб.).

Кредитные организации также активно использовали механизм рефинансирования в соответствии с Положением Банка России от 12.11.2007 № 312-П "О порядке предоставления Банком России кредитным организациям кредитов, обеспеченных активами". Объем выданных кредитов по фиксированной процентной ставке, обеспеченных активами или поручительствами кредитных организаций, в IV квартале 2009 г. составил 572,7 млрд. руб. по сравнению с 697,6 млрд. руб. в предыдущем квартале.

В IV квартале 2009 г. общий объем предоставленных кредитным организациям ломбардных кредитов сократился по сравнению с предыдущим кварталом на 33,1% и составил 57,4 млрд. рублей.

Обеспечением ломбардных кредитов Банка России являлись ценные бумаги, входящие в Ломбардный список Банка России. По состоянию на 1.01.2010 рыночная стоимость заблокированных кредитными организациями ценных бумаг, кроме ценных бумаг, находящихся в залоге, составила 443,6 млрд. руб., увеличившись за 2009 г. в 2,3 раза. В структуре портфеля ценных бумаг, заблокированных кредитными организациями на 1.01.2010, более половины (53,4%) составляют облигации Российской Федерации, остальную часть составили: облигации юридических лиц — резидентов Российской Федерации, облигации кредитных организаций, облигации Банка России, облигации субъектов Российской Федерации, ипотечные ценные бумаги, облигации международных финансовых организаций.

Кроме того, в соответствии с федеральными законами и решениями Совета директоров Банка России в рамках реализации комплекса мер по поддержке финансовой системы Российской Федерации и в целях осуществления мероприятий по предупреждению банкротства кредитных организаций Банк России в 2009 г. (начиная с 2008 г.) предоставлял кредиты государственной корпорации "Агентство по страхованию вкладов" (АСВ) и размещал депозиты в отдельных кредитных организациях и ГК "Внешэкономбанк". Общая задолженность по предоставленным кредитам (размещенным депозитам) по состоянию на 1.01.2010 составила 383,2 млрд. руб., в том числе задолженность АСВ — 166,9 млрд. рублей.

В IV квартале 2009 г. Банк России также приступил к проведению эксперимента по предоставлению ОАО "Российский банк развития" целевых кредитов, связанных с кредитованием субъектов малого и среднего предпринимательства. Обеспечением указанных кредитов являются права требования по межбанковским кредитным договорам. Объем кредитов, предоставленных в рамках эксперимента, составил в 2009 г. 0,38 млрд. рублей.

Общий объем кредитов без обеспечения, предоставленных кредитным организациям за IV квартал 2009 г., составил 0,31 трлн. руб., в то время как за предыдущий квартал банковским сектором посредством данного инструмента рефинансирования было привлечено 0,91 трлн. рублей. Задолженность банковского сектора по беззалоговым кредитам за октябрь—декабрь сократилась на 40,1% и на 11 января 2010 г. составила 190,4 млрд. рублей.

Принимая во внимание стабилизацию ситуации на финансовых рынках и снижение рисков устойчивости банковского сектора, Банк России принял решение о снижении с 1 февраля 2010 г. лимитов по кредитному риску и повышении минимальных уровней рейтингов кредитоспособности, присваиваемых тремя национальными рейтинговыми агентствами и необходимых для получения кредитов без обеспечения.

Данное изменение должно способствовать постепенному уменьшению масштабов использования механизма кредитования без обеспечения, введенного в качестве антикризисного инструмента, и переориентации кредитных организаций на традиционные инструменты денежно-кредитной политики. Сокращение возможностей кредитных организаций по привлечению от Банка России кредитов без обеспечения вступит в силу в условиях улучшения ситуации на денежном рынке, поэтому не окажет неблагоприятного воздействия на функционирование финансового сектора.

Объем операций "валютный своп" в IV квартале 2009 г. составил 3,6 млрд. рублей.

Операции по покупке и продаже ОФЗ из собственного портфеля Банком России в IV квартале 2009 г. не осуществлялись.

Банк России в IV квартале 2009 г. продолжил проведение операций по абсорбированию свободной ликвидности кредитных организаций (депозитных операций и операций с облигациями Банка России).

В IV квартале 2009 г. Банк России проводил депозитные операции с кредитными организациями — резидентами в валюте Российской Федерации по фиксированным процентным ставкам на стандартных условиях: "том-некст", "спот-некст", "до востребования", "1 неделя", "спот-неделя", а также по процентным ставкам, определяемым на аукционной основе, со сроками привлечения средств в депозиты на 4 недели и 3 месяца. Операции по фиксированным процентным ставкам проводились с использованием системы "Рейтерс-Дилинг" и Системы электронных торгов ЗАО "Московская межбанковская валютная биржа", а на аукционной основе — как с использованием вышеуказанных систем, так и путем оформления договоров-заявок (через территориальные учреждения Банка России).

Общий объем заключенных Банком России депозитных сделок в IV квартале 2009 г. составил около 4 трлн. руб. (в III квартале — 4,7 трлн. руб.).

С точки зрения объемов операций в IV квартале 2009 г. лидировали инструменты со сроком "1 неделя" (69,4%), "до востребования" (18%), "том-некст" (7,2%), с точки зрения систем доступа к операциям — система "Рейтерс-Дилинг" (83,4% общего объема операций).

В IV квартале 2009 г. активность на рынке облигаций Банка России существенно повысилась по сравнению с предыдущим периодом. Объем средств, привлеченных на аукционах по размещению ОБР на первичном рынке, составил в октябре 7,97 млрд. руб., в ноябре — 76,02 млрд. руб., в декабре — 181,99 млрд. рублей.

15 декабря 2009 г. было проведено погашение выпуска 4-10-21BR0-9 в объеме 13,2 млрд. рублей. В тот же день был проведен аукцион по размещению выпуска ОБР 4-12-21BR0-9 с датой погашения 15 июня 2010 года. Объем привлеченных средств на данном аукционе составил 145,5 млрд. рублей. Тогда же был произведен обратный выкуп по оферте выпуска ОБР 4-11-21BR0-9 на общую сумму 3,0 млрд. рублей.

Объем продажи ОБР Банком России на вторичном рынке (без учета аукционов) по рыночной стоимости составил в октябре 4,24 млрд. руб., в ноябре — 3,85 млрд. руб., в декабре — 5,14 млрд. рублей.

Объем операций Банка России по покупке собственных облигаций на вторичном рынке по рыночной стоимости в ноябре составил 0,15 млрд. рублей. В октябре и декабре данные операции не проводились.

Объем средств кредитных организаций, размещенных на депозитных счетах и в облигациях Банка России, увеличился за IV квартал 2009 г. на 557,4 млрд. руб. и по состоянию на 1.01.2010 составил 792,7 млрд. рублей.

В IV квартале 2009 г. продолжалась работа по совершенствованию порядка депонирования обязательных резервов кредитными организациями в Банке России.

С 1 ноября 2009 г. вступило в силу Положение Банка России от 7 августа 2009 года № 342-П "Об обязательных резервах кредитных организаций" (далее — Положение № 342-П), предусматривающее перенос начала и окончания периода усреднения обязательных резервов (то есть периода поддержания обязательных резервов на корреспондентских счетах), с тем чтобы окончание периода усреднения не совпало с периодом наибольшей потребности кредитных организаций в ликвидности в дни уплаты налоговых платежей в бюджет, а также перенос сроков регулирования обязательных резервов.

В целях упрощения составления кредитными организациями расчета обязательных резервов, подлежащих депонированию в Банке России, и обеспечения большей прозрачности при его составлении Положением № 342-П уточнена группировка обязательств, включаемых в состав резервируемых, и внесены отдельные изменения в порядок определения резервируемых обязательств.

В IV квартале 2009 г. резервные требования характеризовались следующими показателями:

— нормативы обязательных резервов составили 2,5% по всем категориям резервируемых обязательств (до вступления в силу Положения № 342-П — по обязательствам перед банками-нерезидентами в валюте Российской Федерации и иностранной валюте, перед физическими лицами в валюте Российской Федерации, по иным обязательствам кредитных организаций в валюте Российской Федерации и иным обязательствам в иностранной валюте, с 1 ноября 2009 г. — по обязательствам перед юридическими лицами — нерезидентами в валюте Российской Федерации и в иностранной валюте, по обязательствам перед физическими лицами в валюте Российской Федерации и в иностранной валюте, по иным обязательствам кредитных организаций в валюте Российской Федерации и в иностранной валюте в соответствии с Указанием Банка России от 17 сентября 2009 г. № 2295-У "Об установлении нормативов обязательных резервов (резервных требований) Банка России");

— коэффициент усреднения для расчета усредненной величины обязательных резервов для кредитных организаций (кроме РНКО, РЦ ОРЦБ) составил 0,6;

— коэффициент усреднения для расчета усредненной величины обязательных резервов РНКО и РЦ ОРЦБ был равен 1,0.

С 1 ноября 2009 г. в соответствии с Приказом Банка России от 17 сентября 2009 г. № ОД-620 "О корректировочном коэффициенте" установлен корректировочный коэффициент в размере 0,2, применяемый для определения суммы обязательств кредитной организации по выпущенным ею долговым ценным бумагам перед кредитными организациями — резидентами Российской Федерации.

Сумма обязательных резервов, депонированных кредитными организациями на счетах обязательных резервов в Банке России, на 1.01.2010 составила 151,4 млрд. руб. (на 1.10.2009 — 153,9 млрд. руб.), уменьшившись в IV квартале на 2,5 млрд. рублей. За 2009 г. обязательные резервы увеличились на 121,5 млрд. руб. (на 1.01.2009 — 29,9 млрд. руб.).

Кредитные организации активно пользовались усреднением обязательных резервов, то есть выполняли норматив обязательных резервов частично за счет поддержания соответствующего среднемесячного остатка денежных средств на корреспондентских счетах (корреспондентских субсчетах) в Банке России. В течение периода усреднения с 10 декабря 2009 г. по 10 января 2010 г. правом на усреднение обязательных резервов воспользовались 818 кредитных организаций (или 76,6% от общего числа действующих кредитных организаций).

Усредненная величина обязательных резервов в течение периода усреднения с 10 декабря 2009 г. по 10 января 2010 г. составила 195,0 млрд. руб. (в течение периода с 1 сентября по 1 октября 2009 г. — 199,9 млрд. руб.). При этом в общей сумме усреднения 93,7% приходится на кредитные организации, имеющие зарегистрированный уставный капитал свыше 300 млн. руб., 3,9% — на кредитные организации, имеющие зарегистрированный уставный капитал от 150 до 300 млн. руб., 1,3% — на кредитные организации, имеющие зарегистрированный уставный капитал от 60 до 150 млн. руб., 0,7% — на кредитные организации, имеющие зарегистрированный уставный капитал от 30 до 60 млн. руб., 0,3% — на кредитные организации, имеющие зарегистрированный уставный капитал от 10 до 30 млн. руб., 0,1% — на кредитные организации, имеющие зарегистрированный уставный капитал до 10 млн. рублей.

Заключение

Как много значат деньги для экономического процветания и благополучия? Экономическое значение денег трудно переоценить.

Наилучшим образом преимущество деньг проявляется при сравнении денежной экономики с бартером. Последняя предполагает, что товары обмениваются напрямую в натуральном виде и без посредничества денег. Но сразу возникает несколько проблем: как измерить стоимость одного товара относительно другого и определить его цену; каким образом накапливать и сберегать стоимость для использования в будущем; как найти контрагента, у которого будут встречные интересы, т.е. контрагент должен быть заинтересован в приобретении товара агента и одновременно должен быть готов уступить последнему товар, в котором он нуждается.

Применение денег позволяет постепенно решить все эти проблемы. Именно поэтому появление денег способствовало значительному облегчению и ускорению обменных операций, а следовательно, стимулировало предпринимателей к развитию производства товаров, расширению их ассортимента, максимальные ориентации на запросы потребителей.

Роль деньг характеризуется также их использованием государством с целью экономического регулирования. Огромное значение деньги имеют как особый инструмент, позволяющий измерять и сравнивать различные экономические показатели, а также оценивать их динамику.

Без понимания сущности денег и их функций не возможно понимать действия механизмов рыночной экономики, а главное – воздействие на них. Знание этого вопроса позволяет по-новому взглянуть на многие экономические проблемы, с которым сталкивается наше общество, и дает шанс попытаться изменить что-то к лучшему, используя свой индивидуальный подход и накопленный учеными опыт.

Итак, подведем некоторые итоги относительно денег. Оценивая значение денег в жизни общества, необходимо отметить, прежде всего, то, что они, во-первых, существенным образом облегчают процесс обмена. Во-вторых, их использование обеспечивает значительную экономию общественного богатства, которое общество вынуждено было бы растрачивать в рамках натурального обмена. Поэтому можно сказать, что деньги создают богатство нации. И чем совершеннее денежная система, тем быстрее идет наращивание общественного богатства. В-третьих, отход от золотого стандарта, отказ от использования золота в качестве денег позволяет экономить колоссальные трудовые и материальные ресурсы, которые требовались бы для постоянного наращивания добычи золота с целью поддержания равновесия между товарной и денежной массой. Конечно, увеличение количества золота по сравнению с ростом товарной массы требуется на порядок ниже, ибо на это влияет скорость обращения денег. В-четвертых, золото в качестве денег стало определенным тормозом для дальнейшего развития общественного производства и мировой торговли. Возврат к золотому стандарту потребовал бы колоссальных издержек. Это не значит, что в отношении данной проблемы у экономистов существует единое мнение.

Как у нас, так и на Западе далеко не всеми отвергается сама идея возрождения золотого стандарта и введения фиксированного курса валют. Данная точка зрения базируется на том, что в этом случае необходимо будет жестко соблюдать принцип ограниченности предложения денег. Правительство в таком случае будет вести себя сдержанно, не поддаваясь искушению дополнительной эмиссии денег. Однако не «дешевле» ли не назначать безответственное правительство или вовремя от такого избавляться, нежели с помощью золота пытаться предотвратить безответственное поведение правительства на денежном рынке? Одновременно, очевидно, необходимо вводить дополнительные рычаги воздействия в существующую денежную систему, которые бы не позволяли реализоваться подобного рода искушениям.

Список литературы

1. Деньги, кредит, банки. / Под ред. Г. Н. Безоглазовой. – М.: Юрайт – Издат, 2004 г.

2. Деньги, кредит, банки. / Под ред. Воронин В. П., Федосова С. П. – М.: Юрайт – Издат, 2002 г.

3. Деньги, кредит, банки. / С. Ф. Жуков, Л. М. Максимова, А. В. Печникова – М.: ЮНИТИ – ДАНА, 2003 г.

4. Деньги, кредит, банки. / Под ред. О. И. Лаврушина – М.: Финансы и статистика, 2003 г.

5. Деньги, кредит, банки / Под ред. Г. Н. Белоглазовой. – М.: Юрайт – Издат, 2004 г.

6. Финансы, денежное обращение и кредит./Под. ред. В. К. Семчагова. – М. – 1999

7. Финансы. Денежное обращение. Кредит: Учебник для вузов/ Под. ред. Л. А. Дробозиной. – М.: Финансы. ЮНИТИ, 1999

8. Экономическая теория: Учебник Для вузов / Под ред. Проф. И. П. Николаевой. – М.: ЮНИТИ – ДАНА, 2002 г.

9. Вопросы статистики, № 1. 2005 г.

10. www.cbr.ru