| Скачать .docx |

Дипломная работа: Оптимізація біржової торгівлі конвертованими валютами на базі прогнозування їх крос-курсів на прикладі діяльності приватного підприємця

Міністерство освіти і науки України

Національний гірничий Університет

Інститут економіки

Кафедра економічної кібернетики та

інформаційних технологій

ПОЯСНЮВАЛЬНА ЗАПИСКА

до дипломної роботи

магістра

спеціальності 8.050102 Економічна кібернетика

на тему: „Оптимізація біржової торгівлі конвертованими валютами на базі прогнозування їх крос-курсів на прикладі діяльності приватного підприємця”

Виконав: _________ Сова В.С.

| Керівники | Прізвище, ініціали | Оцінка | Підпис |

| Проекту | Пістунов І.М. | ||

| розділів: | |||

| Фінансовий | Пістунов І.М. | ||

| Спеціальний | Пістунов І.М. | ||

| Інформаційний | Нецвєтаєв В.А. | ||

| Охорона праці | Пістунов І.М. | ||

| Рецензент | Алексеєв М.О. | ||

| Нормоконтролер | Пістунов І.М. |

м. Дніпропетровськ

2008 р.

ЗАТВЕРДЖЕНО:

Завідуючий кафедри Економічної кібернетики

_____________ Є.В. Кочура

ЗАВДАННЯ

для дипломної роботи

магістра

студента групи ЭК–03м Сови Віктора Сергійовича

Тема дипломного проекту: „Оптимізація біржової торгівлі конвертованими валютами на базі прогнозування їх крос-курсів на прикладі діяльності приватного підприємця”

Затверджена наказом ректору НГУ України від 7.05.2008 №_501-л

| Розділ | Зміст завдання | Строк виконання |

| Фінансовий | Виконати аналіз фінансово-економічного стану підприємства. | 03.09.07 – 18.10.07 |

| Спеціальний | На підставі матеріалів виробничих практик, інших науково-технічних джерел розробити оптимальний алгоритм прогнозування крос-курсів для приватного підприємця. | 01.01.08 –03.04.08 |

| Інформаційний | Розробити автоматизовану інформаційну систему оптимізації біржової торгівлі в виді математичного індикатора. | 05.04.08 – 05.05.08 |

| Охорона праці | Розробити правила безпеки при роботі з комп’ютером. | 06.05.08 – 15.05.08 |

Завдання видав _____________ І.М. Пістунов

Завдання прийняв до виконання _____________ В.С. Сова

Дата видання завдання: 03.09.2007.р.

Строк надання дипломного проекту до ДЕК: 21.06.2008 р.

РЕФЕРАТ

Пояснювальна записка: 80 арк., 8 табл., 23 рис., 3 додатків, 13 літ. джерел.

Об’єкт розроблення – оптимізація біржової торгівлі конвертованими валютами на базі прогнозування їх крос-курсів на прикладі діяльності приватного підприємця.

Мета дипломної роботи – Розробити новий математичний метод прогнозування крос-курсів конвертованих валют.

Метод дослідження та апаратура . Для дослідження даної предметної області використаний аналітичний метод на основі математичного програмування та перетворення Фур‘є.

Новизна проектних рішень – Новизна полягає в винаході нового математичного індикатора «SV-Trend».

Практичне значення – дипломної роботи полягає у підвищенні економічного ефекту завдяки новому математичному індикатору.

ЗМІСТ

РЕФЕРАТ

ВСТУП

1. МІЖНАРОДНИЙ ВАЛЮТНИЙ РИНОК

1.1 Історія виникнення міжнародного валютного ринку

1.2 Структура міжнародного валютного ринку

1.3 Здійснення торгових операцій

1.4 Торговий термінал «Meta4»

1.4.1 Види ринкових ордерів

1.5 Постановка задачі

2. ОПИС ТЕОРІЙ І МЕТОДИК

2.1 Фундаментальний аналіз

2.2 Технічний аналіз

2.2.1 Графічний метод

2.2.2 Математичний метод

3. ОПИС І РОЗРОБКА НОВОГО МАТЕМАТИЧОГО МЕТОДУ ПРОГНОЗУВАННЯ КРОС-КУРСІВ

3.1 Математична постановка задачі

3.2 Проведення розрахунків

3.3 Перевірка якості прогнозування

4. РОЗРОБКА ІНФОРМАЦІЙНОЇ СИСТЕМИ

4.1 Розробка ІС для реалізації запропонованого методу

4.2 Приклад інтерфейсу

5. ОХОРОНА ПРАЦІ

5.1 Інженерний - технічні заходи

5.1.1 Шкідливі і небезпечні чинники при роботі з ПК і їх вплив на

організм людини

5.1.2 Заходи щодо боротьби з шкідливими і небезпечними чинниками при роботі з ПК

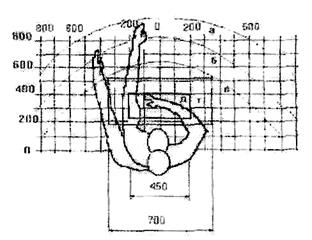

5.2 Загальні вимоги до організації робочого місця користувача ЕОМ

ВИСНО ВОК

ВИКОРИСТАНА ЛІТЕРАТУРА

ВСТУП

Прогнозування грає важливу роль в повсякденній людській діяльності і в ухваленні рішень відносно майбутнього – наприклад, прогноз погоди і різних природних явищ, планування виробничої діяльності і продажів товарів, прогнози, пов'язані з поведінкою фінансового ринку і тому подібне можна віднести до тих прикладів, для яких точніші оцінки визначають специфіку дій, що робляться, і роблять істотний вплив на підготовку планів конкретних сценаріїв поведінки в майбутньому.

Вільні грошові кошти переслідують дві основні мети – отримання максимальної прибутковості при дотриманні відповідної надійності. В цілому, спекуляції на валютному і фондовому ринках до надійних активів віднести важко, але вони забезпечують найвищу прибутковість зі всіх легальних видів операцій. Якщо ж грошові кошти не інвестувати, то вони мають властивість з часом зникати, тому або ви працюєте з грошима, або ви прощаєтеся з ними назавжди.

Прогнозування валютного ринку (зокрема, проблема прогнозування обмінних курсів/котирувань валют) практично щоденно (а часом, і щогодини) привертають пильну увагу як професійних учасників ринку (банків, державних і приватних інвестиційних компаній, брокерських контор, і тому подібне), так і людей, які так чи інакше відстежують лише загальнодоступні тенденції в спробі мінімізувати можливі втрати власних скромних накопичень.

На валютному ринку національна валюта обмінюється на іноземні валюти. Ціна грошової одиниці іноземної валюти, виражена в певній кількості грошових одиниць національної валюти, називається валютним курсом. Він є важливим елементом валютної системи, оскільки розвиток міжнародних економічних відносин вимагає вимірювання вартісного співвідношення валют різних країн. Валютний курс необхідний для:

• взаємного обміну валютами при торгівлі товарами, послугами, при русі капіталів і кредитів. Експортер обмінює виручену іноземну валюту на національну, оскільки валюти інших країн не можуть звертатися як законний купівельний і платіжний засіб на території даної держави. Імпортер обмінює національну валюту на іноземну для оплати товарів, куплених за кордоном. Боржник набуває іноземної валюти на національну для погашення заборгованості і виплати відсотків по зовнішніх позиках;

• порівняння цін світових і національних ринків, а також вартісних показників різних країн, виражених в національних або іноземних валютах;

• періодичної переоцінки рахунків в іноземній валюті фірм і банків.

Суть валютного курсу як вартісній категорії полягає в наступному. Валютний курс — «ціна» грошової одиниці однієї країни, виражена в іноземних грошових одиницях або міжнародних валютних одиницях (СДР, ЕКЮ, замінені євро з 1999 р.). Зовні валютний курс представляється учасникам обміну як коефіцієнт перерахунку однієї валюти в іншу, визначуваний співвідношенням попиту і пропозиції на валютному ринку. Проте вартісною основою валютного курсу є купівельна спроможність валют, що виражає середні національні рівні цін на товари, послуги, інвестиції. Ця економічна (вартісна) категорія властива товарному виробництву і виражає виробничі відносини між товаровиробниками і світовим ринком. Оскільки вартість є всеосяжним виразом економічних умов товарного виробництва, то порівнянність національних грошових одиниць різних країн заснована на вартісному відношенні, яке складається в процесі виробництва і обміну. Виробники і покупці товарів і послуг за допомогою валютного курсу порівнюють національні ціни з цінами інших країн. В результаті зіставлення виявляється ступінь вигідності розвитку якого-небудь виробництва в даній країні або інвестицій за кордоном. Як би не спотворювалася дія закону вартості, валютний курс кінець кінцем підкоряється його дії, виражає взаємозв'язок національної і світової економіки, де виявляється реальне курсове співвідношення валют.

При продажі товарів на світовому ринку продукт національної праці отримує суспільне визнання на основі інтернаціональної міри вартості. Тим самим валютний курс опосередковує абсолютну обмінюваність товарів в рамках світового господарства. Вартісна основа валютного курсу обумовлена тим, що кінець кінцем інтернаціональна ціна виробництва, лежача в основі світових цін, базується на національних цінах виробництва в країнах, що є основними постачальниками товарів на світовий ринок.

У зв'язку з різким збільшенням міжнародного руху капіталів на валютний курс впливає купівельна спроможність валют по відношенню не тільки до товарів, але і фінансовим активам.

Як будь-яка ціна, валютний курс відхиляється від вартісної основи — купівельної спроможності валют — під впливом попиту і пропозиції валюти. Співвідношення такого попиту і пропозиції залежить від ряду чинників. Багатофакторність валютного курсу відображає його зв'язок з іншими економічними категоріями — вартістю, ціною, грошима, відсотком, платіжним балансом і так далі Причому відбувається складне їх переплетення і висунення як вирішальні то одних, то інших чинників. Серед них можна виділити наступні.

1. Темп інфляції. Співвідношення валют по їх купівельній спроможності (паритет купівельної спроможності), відображаючи дію закону вартості, служить своєрідною віссю валютного курсу. Тому на валютний курс впливає темп інфляції. Чим вище темп інфляції в країні, тим нижче курс її валюти, якщо не протидіють інші чинники Інфляційне знецінення грошей в країні викликає зниження купівельної спроможності і тенденцію до падіння їх курсу до валют країн, де темп інфляції нижчий. Дана тенденція зазвичай простежується в середньо і довгостроковому плані. Вирівнювання валютного курсу, приведення його у відповідність з паритетом купівельної спроможності відбуваються в середньому протягом двох років. Це пояснюється тим, що щоденне котирування курсу валют не коректується по їх купівельній спроможності, а також діють інші курсотворчі чинники

2. Стан платіжного балансу. Активний платіжний баланс сприяє підвищенню курсу національної валюти, оскільки збільшується попит на неї з боку іноземних боржників. Пасивний платіжний баланс породжує тенденцію до зниження курсу національної валюти, оскільки боржники продають її на іноземну валюту для погашення своїх зовнішніх зобов'язань. Нестабільність платіжного балансу приводить до стрибкоподібної зміни попиту на відповідні валюти і їх пропозицію. У сучасних умовах зріс вплив міжнародного руху капіталів на платіжний баланс і, отже, на валютний курс.

3. Різниця процентних ставок в різних країнах. Вплив цього чинника на валютний курс пояснюється двома основними обставинами. По-перше, зміна процентних ставок в країні впливає за інших рівних умов на міжнародний рух капіталів, перш за все короткострокових. В принципі підвищення процентної ставки стимулює притока іноземних капіталів, а її зниження заохочує відлив капіталів, зокрема національних, за межу. Рух капіталів, особливо спекулятивних «гарячих» грошей, підсилює нестабільність платіжних балансів. По-друге, процентні ставки впливають на операції валютних ринків і ринків позикових капіталів. При проведенні операцій банки беруть до уваги різницю процентних ставок на національному і світовому ринках капіталів з метою витягання прибутків. Вони вважають за краще отримувати дешевші кредити на іноземному ринку позикових капіталів, де ставки нижчі, і розміщувати іноземну валюту на національному кредитному ринку, якщо на нім процентні ставки вищі.

4. Діяльність валютних ринків і спекулятивні валютні операції. Якщо курс якої-небудь валюти має тенденцію до пониження, то фірми і банки завчасно продають її на стійкіші валюти, що погіршує позиції ослабленої валюти. Валютні ринки швидко реагують на зміни в економіці і політиці, на коливання курсових співвідношень. Тим самим вони розширюють можливості валютної спекуляції і стихійного руху «гарячих» грошей.

5. Ступінь використання певної валюти на євроринку і в міжнародних розрахунках. Наприклад, той факт, що 60% операцій євро-банків здійснюються в доларах, визначає масштаби попиту і пропозиції цієї валюти. На курс валюти впливає і ступінь її використання в міжнародних розрахунках. Так, в 90-х роках долара припадало на частку 50% міжнародних розрахунків, 70% зовнішньої заборгованості, країн, що зокрема розвиваються. Тому періодичне підвищення світових цін, виплати, що ростуть, по боргах держав сприяють підвищенню курсу долара навіть в умовах падіння його купівельної спроможності.

6. На курсове співвідношення валют впливає також прискорення або затримка міжнародних платежів. В очікуванні зниження курсу національної валюти імпортери прагнуть прискорити платежі контрагентам в іноземній валюті, щоб не понести втрат при підвищенні її курсу. При зміцненні національної валюти, навпаки, переважає їх прагнення до затримки платежів в іноземній валюті. Така тактика, що отримала назву «Лідз енд легз», впливає на платіжний баланс і валютний курс.

7. Ступінь довіри до валюти на національному і світових ринках. Вона визначається поляганням економіки і політичною обстановкою в країні, а також розглянутими вище чинниками, що надають дію на валютний курс. Причому дилери враховують не тільки дані темпи економічного зростання, інфляцію, рівень купівельної спроможності валюти, співвідношення попиту і пропозиції валюти, але і перспективи їх динаміки. Іноді навіть очікування публікації офіційних даних про торговий і платіжний баланси або результати виборів позначається на співвідношенні попиту і пропозиції і курсі валюти. Деколи на валютному ринку відбувається зміна пріоритетів на користь політичних новин, чуток про відставку міністрів і так далі

8. Валютна політика. Співвідношення ринкового і державного регулювання валютного курсу впливає на його динаміку. Формування валютного курсу на валютних ринках через механізм попиту і пропозиції валюти зазвичай супроводжується різкими коливаннями курсових співвідношень. На ринку складається реальний валютний курс — показник стану економіки, грошового звернення, фінансів, кредиту і ступеня довіри до певної валюти. Державне регулювання валютного курсу направлене на його підвищення або зниження виходячи із завдань валютно-економічної політики. З цією метою проводиться певна валютна політика.

Таким чином, формування валютного курсу — складний багатофакторний процес, обумовлений взаємозв'язком національної і світової економіки і політики. Тому при прогнозуванні валютного курсу враховуються розглянуті курсоутворення чинники і їх неоднозначний вплив на співвідношення валют залежно від конкретної обстановки.

В умовах плаваючих валютних курсів посилився вплив їх змін на рух капіталів, особливо короткострокових, що позначається на валютно-економічному положенні окремих держав. В результаті притоки спекулятивних іноземних капіталів в країну, курс валюти якої підвищується, може тимчасово збільшитися об'єм позикових капіталів і капіталовкладень, що використовується для розвитку економіки і покриття дефіциту державного бюджету. Відлив капіталів з країни приводить до їх браку, згортання інвестицій, зростання безробіття.

Наслідки коливань валютного курсу залежать від валютно-економічного потенціалу країни, її експортної квоти, позицій в МЕО. Валютний курс служить об'єктом боротьби між країнами, національними експортерами і імпортерами, є джерелом міждержавних розбіжностей. З цієї причини проблеми валютного курсу займають видне місце в економічній науці.

1. МІЖНАРОДНИЙ ВАЛЮТНИЙ РИНОК

1.1 Історія виникнення міжнародного валютного ринку

Сьогодні ми живемо в еру глобалізації. Країни торгують товарами і послугами між собою, існують такі явища як туризм, міжнародні інвестиції, транснаціональні корпорації і тому подібне. Іншими словами, капітал блукає по світу зоднієї країни в іншу. Але в різних країнах своя національна валюта, якимсь чином необхідно обмінювати свою валюту на валюту країни, в якій ви, наприклад, збираєтеся відкрити бізнес. Таких як ви дуже багато, що створює потребу в обміні валюти в величезних об'ємах Отже, наявність зручного механізму обміну валют вкрай необхідна в світовій економіці. Для цього і утворився міжнародний валютний ринок.

ForeignMarket (FOREX) - міжнародний валютний ринок - сформувався 70-і роки, коли міжнародна торгівля перейшла від системи фіксованих валютних курсів до системи плаваючих обмінних курсів валют. На FOREX| курс однієї валюти щодо іншої визначається ринковими умовами, - співвідношенням попиту і пропозиції. Валютний ринок об'єднує чотири регіональні ринки: азіатський, австралійський, європейський, американський. Обмінні операції не припиняються протягом всього робочого тижня, ринок працює 24 години в добу (табл. 1.1.).

Таблиця 1.1.

Час роботи торгових сесій.

| Година по Києву | Зимній година | Літній година | |||

| Регіон | Місто | Відкриття | Закриття | Відкриття | Закриття |

Азія |

Токіо | 2:00 | 10:00 | 3:00 | 11:00 |

| Гонконг | 3:00 | 11:00 | 4:00 | 12:00 | |

| Сінгапур | 4:00 | 12:00 | 4:00 | 12:00 | |

Європа |

Франкфур | 9:00 | 17:00 | 9:00 | 17:00 |

| Цюрі | 9:00 | 17:00 | 9:00 | 17:00 | |

| Пари | 9:00 | 17:00 | 9:00 | 17:00 | |

| Лондо | 10:00 | 18:00 | 10:00 | 18:00 | |

Америка |

Нью-Йор | 16:00 | 24:00 | 16:00 | 24:00 |

| Нью-Йор | 6:30 | 0:30 | 16:30 | 0:30 | |

| Чікаг | 17:00 | 1:00 | 17:00 | 1:00 | |

Океанія |

Веллінгто | 23:00 | 7:00 | 23:00 | 7:00 |

| Сідне | 0:00 | 8:00 | 0:00 | 8:00 | |

1.2 Структура міжнародного валютного ринку

Основними учасниками валютного ринку є:

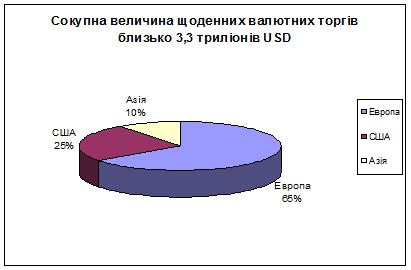

- комерційні банки – роблять основний об'єми торгів (90-95%) на валютному ринку (рис.1.1.), здійснюючи конверсійні операції, як на користь своїх клієнтів, так і в своїх. Це такі банки, як Deutsche Bank, Barclays Bank, Union Bank of Switzerland, Citibank, Chase Manhattan Bank, Standard Chartered Bank та інші.

Рис.1.1. – Сукупна величина щоденних торгів

Зрештою валютним ринком є ринок міжбанківських операцій, і, кажучи про рух курсів валют і процентні ставки, слід мати на увазі міжбанківський валютний ринок. Їх головним завданням є валютне регулювання на зовнішньому ринку - запобігання різким стрибкам курсів національних валют, з метою недопущення економічних криз, підтримка балансу експорту-імпорту і інше. Вплив банків може бути як прямим - у вигляді валютної інтервенції, так і непрямим - через регулювання об'єму грошової маси і процентних ставок.

- валютні біржі – це елемент інфраструктури валютного ринку, діяльність якої полягає в наданні послуг з організації і проведення торгів, в ході яких учасники укладають операції з іноземною валютою. Валютна біржа організовують роботу базових елементів інфраструктури валютного ринку: торгової системи (механізм пошуку контрагента), клірингової і розрахункової систем (механізм виконання операції).

Існують валютні біржі, що спеціалізуються на терміновій торгівлі валютою і фінансовими активами, — Лондонська міжнародна біржа фінансових ф'ючерсів (London International Financial Futures Exchange), Європейська опційна біржа в Амстердамі (European Options Exchange), Німецька термінова біржа у Франкфурті (Deutsche Terminboerse), Сінгапурська біржа (Singapore International Monetary Exchange), біржа термінової торгівлі в Сіднеї (Sydney Futures Exchange), Австрійська термінова опційна біржа у Відні (Oesterreichische Termin Option-sboerse). З економічної точки зору валютна біржа — це організований учасник на біржовому організованому валютному ринку. У правовому сенсі валютна біржа є юридичною особою, що формує оптовий ринок шляхом організації і регулювання біржової торгівлі іноземною валютою.

Пряме призначення валютної біржі — визначати валютний курс, який є вартістю іноземної валюти.

- центральні банки – посередники між державою і рештою економіки через банки. Як така установа він покликаний регулювати грошові і кредитні потоки за допомогою інструментів, які закріплені за ним в законодавчому порядку.

У різних державах такі банки називаються по-різному: народні, національні, державні, емісійні, резервні, Федеральна резервна система США, Європейський центральний банк, Банк Англії, Німецький федеральний банк, Державний банк В'єтнаму, Народний банк Китаю. У Україні – Національний Банк України.

o Australia - Reserve Bank of Australia - www.rba.gov.au;

o Canada - Bank of Canada - www.bank-banque-canada.ca;

o European Union - European Central Bank (ECB) - www.ecb.int;

o France - Banque de France - www.banque-france.fr;

o Germany - Deutsche Bundesbank - www.bundesbank.de;

o Italy - Banca d'Italia - www.bancaditalia.it;

o Korea - Bank of Korea - www.bok.or.kr;

o Japan - Bank of Japan - www.boj.or.jp;

o Russia - Central Bank of Russia - www.cbr.ru;

o Switzerland - Schweizerische Nationalbank - www.snb.ch;

o Ukraine - National Bank of Ukraine - www.bank.gov.ua;

o United Kingdom - Bank of England - www.bankofengland.co.uk;

o United States - Board of Governors of the Federal Reserve System (Washington) - www.federalreserve.gov;

o USA, New York - Federal Reserve Bank of New York - www.ny.frb.org;

o International Monetary Fund Міжнародний валютний фонд - www.imf.org.

Центральний банк не завжди належить державі. Але навіть якщо держава формально не володіє його капіталом (США, Італія, Швейцарія) або володіє частково (Бельгія — 50%, Японія — 55%), центральний банк виконує функції державного органу.

По своєму положенню в кредитній системі центральний банк грає роль «банку банків», тобто зберігає обов'язкові резерви і вільні засоби комерційних банків і інших установ, надає їм позики, виступає як «кредитор останньої інстанції», організовує національну систему взаємозаліків грошових зобов'язань або безпосередньо через свої відділення, або через спеціальні розрахункові палати. Основні функції: емісія банкнотів, проведення грошово-кредитної політики, рефінансування кредитово-банківських інститутів, проведення валютної політики, регулювання діяльності кредитних інститутів, функції фінансового агента уряду.

- фірми, що здійснюють зовнішньоторговельні операції – здійснюють операції по імпорту пред'являють попит на іноземну валюту (для покупки товарів) і відповідну нею пропозицію національної валюти. Компанії, що здійснюють експортні операції створюють пропозицію іноземної валюти (вирученою за продаж товарів) і відповідний попит на національну валюту, необхідну для оплати праці, інших витрат і податків. Крім того, і ті та інші розміщують вільні залишки валюти на своїх рахівницях в депозити або цінні папери або привертають кредити в різних валютах залежно від процентних ставок і власних очікувань. Як правило, всі ці операції робляться через комерційні банки.

- інвестиційні фонди – міжнародні інвестиційні фонди, а також крупні комерційні корпорації, що здійснюють діяльність за кордоном, управляють власним портфелем цінних паперів (наприклад, державних облігацій і облігацій приватних компаній), номінованих в різних валютах або тримають крупні депозити в комерційних банках з метою витягання прибули від таких інвестицій. До даного виду фірм відносяться також крупні міжнародні корпорації, що здійснюють іноземні виробничі інвестиції: створення філій, спільних підприємств і тому подібне, такі, як, наприклад, XEROX, Nestle, General Motors, British Petroleum та інші.

- брокерські компанії – займаються зведенням покупця і продавця валюти в тому випадку, якщо між ними ще немає стійких контрагентських угод. За своє посередництво брокерські фірми стягують брокерську комісію, зазвичай у вигляді відсотка від суми операції. Сюди можна так само віднести дилінгові центри, які грають роль своєрідних посередників, працюючи з невеликими сумами фізичних осіб і акумулюючи їх для комерційних банків.

- «Straighthold Investment Group» www.liteforex.org;

- «Fx-Pro»www.fxpro.com;

- «Форекс Клуб» www.fxclub.org;

- «Альпарі» www.alpari-idc.ru;

- «FIBO» www.fibo-forex.ru;

- «Fxprofit» www.fxprofit.ru;

- «Телетрейд» www.teletrade.ru;

- «Е-капитал» www.e-capital.ru;

- «UMIS» www.umis.ru;

- «Forexite» www.forexite.com;

- «Форексервіс» www.forexservice.net;

- «ФОРЕКС www.forexua.com;

- «Укрсоцбанк» www.forex.ukrsotsbank.com.

- приватні особи – проводять великий спектр конверсійних і арбітражних операцій, пред'являють попит на валюту для цілей туризму, покупки товарів за кордоном, конверсії заробітної плати. А в 1986 р. з введенням маржевої торгівлі фізичні особи дістали можливість інвестувати вільні грошові кошти на ринку FOREX з метою отримання прибули.

1.3 Здійснення торгових операцій

Для здійснення торгових операцій на ринку Forex приватному підприємцеві необхідно:

- вибрати брокера

Існує як мінімум 8 основних критеріїв вибору брокера:

1. Громадська думка.

Який сервіс надає своїм клієнтам, як у них організовано місце валютного ділера (dealing desk)? Варто почитати відгуки трейдерів про того або іншого брокера на інтернет-форумах, присвячених валютному трейдингу.

Термін існування компанії в даному секторі послуг теж є важливим - очевидно, що фірми, що зарекомендували себе часом, переважніше, ніж початківці; в той же час початкуючі брокери надають деколи комфортніші умови роботи, адже саме так вони можуть скласти конкуренцію.

2. Надійність і репутація брокера, збереження засобів

Чи є брокер регульованим? Якщо так, то законодавством якої країни регулюється його діяльність?

Не у всіх країнах регулювання однакове, так само як і середовище регулювання при фінансовій реєстрації фірми Таким чином, для інвестора або трейдера дуже важливо знати країни, де компанії, що надають послуги на форексі, знаходяться під пильним оком агентств, що здійснюють моніторинг їх діяльності.

Також важливо знати чи регулюється брокер в офшорній країні, останнє є гнучкішим в реєстрації.

Країни, де є виділені регулюючі організації: США, Великобританія, Австралія, Швейцарія

3. Виконання ордерів (order execution)

Тут треба отримати відповіді на наступні питання:

· Наскільки швидко брокер виконує ордери?

· Як організовано автоматичного виконання ордерів?

· Чи торгує брокер проти своїх клієнтів?

Також слід з'ясувати яка політика компанії при перенесенні позицій через вихідні дні, і по яких цінах виконуються виставлені вами ордери.

4. Комісія і спред (fee & spread)

· Розмір спреда;

· Спред фіксований, плаваючий.

Трейдер завжди має справу із спредом (різницею між ціною попиту і пропозиції Незмінний фіксований спред відрізняє постійна різниця між курсом покупки і продажу незалежно від ситуації на ринку.

Заробіток брокера включає спред, комісію з кожної операції (якщо така комісія взагалі стягується), ставку на перенесення позиції через ніч (овернайт) - Валютний своп (swap) – це одночасна покупка і продаж одного і того ж об'єму базової валюти на різні дати валютування (розрахунків). Своп можна представити у вигляді двох операцій на різні дати. Існує два види свопу залежно від напряму позиції: buy/sell і sell/buy. При торгівлі на умовах спот прийнято переносити позицію за допомогою свопу Том/next. Це означає, що одна сторона свопу робиться розрахунками ТОМ, а інша SPOT|. Таким чином, наша позиція знову виявляється на споті.

5. Проковзування (slippage)

· Яке прослизання присутнє в умовах нормальної торгівлі і при сильних рухах на ринку?

· Як брокер вирішує ситуації, пов'язані з викидами в котируваннях?

· Як це регламентовано?

6. Плече (leverage) і маржинальні вимоги (margin requirements)

Велике кредитово-торгове плече (leverage), яке надає вибирають брокер, - збільшує можливість прибутковості, проте такі плечі збільшують ризик при торгівлі.

У різних брокерів також різна політика відгуку маржі (margin call). Одні для закриття операцій (коли поточний стан рахунку не задовольняє вимогам) використовують метод FIFO (перший прийшов, перший обслужений - first in first out), інші - LIFO (останній прийшов, перший обслужений - last in first out), а деякі взагалі просто закривають всі операції.

7. Торгова платформа і програмне забезпечення

· Яка торгова платформа, що надається дилинговим центром?

· Яка швидкість відкриття і закриття ордерів? (може робитися миттєво)

· Які передбачені стоп-ордера| (дуже важливий|поважний| елемент для побудови стратегії і тактики роботи)

Також важливо для користувача здійснювати операції і управляти ордерами за допомогою одного кліка. Цей момент є основоположним у виборі платформи для трейдера, що предпочитає внутрішньоденну торгівлю

Не варто нехтувати можливістю встановити і спробувати в роботі демо-версію торгового терміналу, що надається брокером. Другорядним, алеприємним буде також факт надання дилінговим центром разом з терміналом інших додаткових програм - на зразок програми для технічного аналізу.

Існує багато торгових терміналів таких як:

- EXPRESSFX;

- Meta Trader 4;

- Dealing DESK 2005;

- FxNews.

На сьогоднішній день найпоширенішим і багатофункціональним терміналом для торгівлі є «Meta Trader 4»

8. Розмір торгового рахунку (аккаунта)

Одним з основоположних параметрів при виборі брокера є величина стартового капіталу. Хоча слід відмітити, що останнім часом вимоги компаній до величини депозиту помітно знизилися.

- відкрити торговий рахунок

при відкритті торгового рахунку необхідно:

· уважно вивчити умови договору;

· правова адекватність, юридичний супровід;

· конфіденційність;

· ознайомитися із способами введення і виведення грошових коштів з рахунку наприклад це можна проводити через регіональні банки, а також через електронні платіжні системи як:

o WebMoney Transfer - www.webmoney.ua;

o AllMoney - www.allmoney.com.ua;

o Автоматичний обмін електронних валют - www.megaexchange.ru;

o Інтернет гроша - www.imoney.com.ua;

o Яндекс Гроші - www.money.yandex.ru;

o Приват24 (Приват Банк) - www.privatbank.com.ua.

- комп'ютер з доступом в мережуInternet

Комп'ютер потрібний для установки торгового|торгівельного| терміналу (Meta Trader 4) – є частиною інформаційно-торгової системи. Він встановлюється на комп'ютері трейдера і призначений:

· отримання котирувань і новин в режимі реального часу;

· виконання торгових операцій;

· контролю і управління станом відкритих позицій і відкладених ордерів;

· проведення технічного аналізу;

· написання радників, призначених для користувача індикаторів, скриптів і функцій на мові MetaQuotes Language 4 (MQL 4);

· тестування і оптимізації торгових стратегій.

1.4 Торговий торгівельного термінал «Meta Trader 4»

Клієнтський термінал може працювати під управлінням операційних систем Microsoft Windows 98SE/ME/2000/XP/2003. Вимоги до апаратної частини обмежуються вимогами до операційних систем. Мінімальні вимоги:

· Процесор: 800 MHz;

· Оперативна пам'ять: 256 Mb;

· Жорсткий диск: 20 Gb;

· Відео плата: AGP 4-х, 32 Mb;

· Звукова плата;

· Мережева плата або модем (залежно від типу підключення до мережі Internet);

· Монітор;

· CD або DVD-ROM приводи;

· Клавіатура і маніпулятор «Миша»

Інтернет необхідний для з'єднання торгового терміналу з брокерським сервером. Достатнім, для комфортної роботи, вважається підключення швидкістю 112 MBit/s. Головним чинником при виборі провайдера є відсутність збою трафіку, інакше це може спричинити серйозні наслідок. Так само зниження фінансових рисок пов'язаних з торгівлею рекомендується підключати комп'ютер через джерело безперебійного живлення (UPS), це забезпечити працездатність торгового терміналу у разі раптового відключення електроенергії.

У зв'язку з бурхливим розвитком інформаційних технологій, біржовіможна виконувати через мобільні пристрої (смартфон і КПК), при цьому функціональність терміналу не зменшилася (рис. 1.2.).

Рис. 1.2. – Приклад терміналу Meta Trader Mobile на КПК

Для доступу в інтернет використовуються технології безпровідного доступу WAP (Wireless Application Protocol) через технологію GPRS (General Packet data Radio Service) і EDGE (Enhanced Data-Rates For GSM Evolution) або ж CSD – (Circuit-Switched Data)

Щоб ухвалити рішення про проведення торгових операцій, необхідна оперативна і надійна інформація. Для цього в термінал вбудовані функції постачання котирувань і новин в режимі реального часу. На основі оперативних котирувань, що поступають, можна проводити аналіз ринків з використанням технічних індикаторів і лінійних інструментів. Крім того, щоб забезпечити гнучкіше управління позиціями, в термінал вбудовано декілька видів ордерів.

Ринковий ордер

Ринковий ордер — це розпорядження брокерської компанії купити або продати фінансовий інструмент за поточною ціною. Виконання даного ордера приводить до відкриття торгової позиції. Покупка відбувається за ціною Ask (ціна попиту), а продаж — по Bid (ціна пропозиції). До ринкового ордера можна прикріпити ордери Стоп Лосс і Тейк Профіт. Режим виконання ринкових ордерів залежить від фінансового інструменту.

· Негайного виконання

В цьому режимі виконання ринкового ордера здійснюється за ціною, запропонованою брокерові. При відправці запиту на виконання, термінал автоматично підставляє в ордер поточні ціни. У випадку, якщо брокер приймає ціни, ордер буде виконаний. Якщо брокер не приймає запитану ціну, то відбувається так зване "Перекотирування" (Requote) — брокер повертає ціни, по яких може бути виконаний даний ордер.

· Виконання за запитом

В цьому режимі виконання ринкового ордера здійснюється за ціною, заздалегідь отриманою від брокера. Перед відправкою ринкового ордера у брокера запрошуються ціни його виконання. Після їх отримання виконання ордера за даною ціною можна або підтвердити, або відхилити.

· Виконання по ринку

В цьому режимі виконання ринкового ордера рішення про ціну виконання приймає брокер без додаткового узгодження з трейдером. Відправка ринкового ордера в такому режимі має на увазі дострокову згоду з ціною, по якій він буде виконаний.

Відкладений ордер — це розпорядження брокерської компанії купити або продати фінансовий інструмент в майбутньому за заданою ціною. Даний ордер використовується для відкриття відчиняти торгової торгівельної позиції за умови рівності майбутніх котирувань встановленому установленому рівню. Існує чотири типи відкладених ордерів (рис. 1.3.):

1. Buy Limit — купити при рівності майбутньої ціни "Ask" встановленому значенню. При цьому поточний рівень цін більше значення встановленого ордера. Зазвичай ордери цього типу виставляються з розрахунку на те, що ціна інструменту, опустившись до певного рівня, почне рости;

2. Buy Stop — купити при рівності майбутньої ціни "Ask" встановленому значенню. При цьому поточний рівень цін менше значення встановленого ордера. Зазвичай ордери цього типу виставляються з розрахунку на те, що ціна інструменту подолає якийсь рівень і продовжить своє зростання;

3. Sell Limit — продати при рівності майбутньої ціни "Bid" встановленому значенню. При цьому поточний рівень цін менше значення встановленого ордера. Зазвичай ордери цього типу виставляються з розрахунку на те, що ціна інструменту, піднявшись до певного рівня, почне знижуватися;

4. Sell Stop — продати при рівності майбутньої ціни "Bid" встановленому значенню. При цьому поточний рівень цін більше значення встановленого ордера. Зазвичай ордери цього типу виставляються з розрахунку на те, що ціна інструменту досягне певного рівня і продовжить знижуватися.

Рис. 1.3. – Типи відкладених ордерів

До відкладеного ордера можна прикріпити ордери Стоп Лосс і Тейк Профіт. Після спрацьовування відкладеного ордера його Стоп Лосс і Тейк Профіт автоматично прикріпляються до відкритої позиції.

Цей ордер призначений для мінімізації втрат в тому випадку, якщо ціна фінансового інструменту почала рухатися в збитковому напрямі Якщо ціна інструменту досягне цього рівня, позиція закриється автоматично. Такий ордер завжди пов'язаний з відкритоюпозицією або з відкладеним ордером. Він видається на установку брокерської компанії тільки разом з ринковим або відкладеним ордерами. При перевірці умови цього ордера для довгих позицій використовується Bid-ціна, а при перевірці коротких позицій — Ask-ціна. Коли ж відкрита позиція стає прибутковою, Стоп Лосс можна переміщати уручну на беззбитковий рівень. Для автоматизації цього процесу використовується Трейлінг Стоп (Trailing Stop).

Трейлінг Стоп (Trailing Stop)

Даний інструмент особливо корисний при сильному однонаправленому русі ціни, а також в тих випадках, коли немає можливості уважно стежити за зміною стану ринків. Трейлінг Стоп завжди пов'язаний з відкритою позицією і виконується в клієнтському терміналі, а не на сервері, як Стоп Лосс. Для установки трейлинг стопа необхідно у вікні «Термінал» виконати однойменну команду контекстного меню відкритої позиції. Потім в списку, що відкрився, вибрати бажану величину відстані між рівнем ордера Стоп Лосс і поточною ціною. Для кожної відкритої позиції можна встановити тільки один трейлинг стоп. Після виконання вказаних дій з приходом нових котирувань термінал перевіряє, чи прибуткова відкрита позиція. Як тільки прибуток в пунктах стає рівним або більшим вказаного рівня, автоматично видається команда на установку ордера Стоп Лосс. Рівень ордера встановлюється на вказаній відстані від поточної ціни. Далі, якщо ціна рухається із збільшенням прибутковості позиції, трейлинг стоп автоматично пересуває Стоп Лосс за ціною. Якщо прибутковість позиції зменшується, модифікації ордера не відбувається. Таким чином, автоматично фіксується прибуток торгової позиції. Відключити трейлинг стоп можна, виставивши параметр "Ні" в меню управління. А при виконанні команди "Видалити всі рівні" відключаються трейлинг стопи всіх відкритих позицій і відкладених ордерів.

Трейлінг Стоп працює на клієнтському терміналі, а не на сервері (як Стоп Лосс або Тейк Профіт). Отже, при вимкненому терміналі, на відміну від вказаних ордерів, Трейлінг Стоп не працюватиме. При вимкненому терміналі може спрацювати тільки|лише| Стоп Лосс, виставлений трейлінг| стопом|.

Тейк Профіт

Тейк Профіт призначений для отримання прибутку при досягненні ціною фінансового інструменту прогнозованого рівня. Виконання даного ордера приводить до закриття позиції. Він завжди пов'язаний з відкритою позицією або з відкладеним ордером. Ордер можна видати тільки разом з ринковим ордером або відкладеним ордером. При перевірці умови цього ордера для довгих позицій використовується Bid-ціна, а при перевірці коротких позицій — Ask-ціна.

1.5 Постановка ЗАДАЧІ

Гра на біржі вимагає постійного дотримання наступних принципів та стратегії:

1. В результаті торгівлі товар повинен "працювати", тобто куплений товар необхідно повністю реалізувати, а заздалегідь проданий - в повному об'ємі купити.

2. Торгівля повинна приносити дохід, - закупівельні ціни на товар повинні бути менше продажних.

3. Дохід – не є прибуток, в будь-якому бізнесі є накладні витрати і потрібно стежити за тим, щоб вони не витратили дохід.

4. Власний капітал торгової фірми повинен бути достатнім, щоб погасити можливі збитки по операції.

5. Товар продається і купується не за довільною ціною, а за ціною встановлюваної ринком.

6. Найголовніше в бізнесі - вчасно отримати потрібну інформацію, вона допомагає прогнозувати, що трапитися з цінами в майбутньому.

Математично це звучить наступним чином:

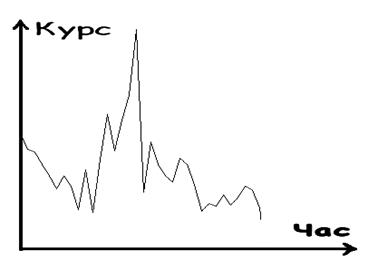

Купувати валюту коли її курс знижується і продавати коли курс підіймається, але трохи випереджуючи ці екстремуми (рис. 1.4.). В зв’язку з цією стратегією виникає потреба передбачення настання цих екстремумів.

Рис. 1.4. – Екстремуми на графіку

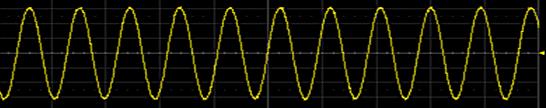

Таке передбачення можливо здійснити за допомогою економіко-математичного моделювання. Розгляд графіка будь якої валюти показує, що він являє собою суму синусоїд з різним періодом (рис. 1.5.).

Рис. 1.5. – Воліативний графік цін

Дослідження впливу зміни цих проміжків часу, розділені на амплітуди характеристичних частот повинно забезпечити прогнозування перетворення Фур’є і методів нелінійно регресійного аналізу.

2 ОПИС ТЕОРІЙ І МЕТОДИК

Для прогнозування стану валютного ринку застосовуються аналіз двох видів: фундаментальний і технічний .

2.1 Фундаментальний аналіз

Фундаментальний аналіз заснований на оцінці ситуації з погляду політичної, економічної і фінансово-кредитної політики.

В рамкахфундаментального аналізу вивчаються різні повідомлення про валютно-фінансові події в світі, явища політичному і економічному життю як окремих країн, так і світової спільноти в цілому які можуть зробити вплив на розвиток валютного ринку, проводиться аналіз, до якої зміни в курсах валют вони можуть привести. Тут важливою виявляється інформація про роботу бірж і крупних компаній типуmarket-makers, облікові ставки центральних банків, економічний курс уряду, можливі зміни в політичному житті країни, а також всілякі чутки і очікування. Фундаментальний аналіз - одна з найскладніших частин - і в той же час, одна з ключових частин роботи на валютному ринку. Фундаментальний аналіз набагато складніший, ніж який-небудь інший, оскільки одні і ті ж чинники надають в різних умовах неоднакове значення на ринок, або можуть з вирішальних стати абсолютно незначними. Необхідно знати взаємозв'язок і взаємний вплив двох різних валют, що відображають зв'язки між різними державами, історію розвитку валют, визначати сукупний результат тих або інших економічних мерів і встановлювати зв'язок між абсолютно незв'язаними на перший погляд подіями.

Фундаментальні чинники оцінюються, як правило, з двох позицій:

· з погляду впливу на офіційну облікову ставку;

· з погляду стану національної економіки країни.

Фундаментальні чинники, що впливають на валютний ринок

В цілому фундаментальний аналіз виділяє чотири групи чинників, що безпосередньо впливають на ринок:

· економічні;

· політичні;

· чутки і очікування;

· форс-мажор.

Класифікація новин по степені їх очікуємості:

· випадкові і несподівані - зазвичай новини політичного і природного походження, рідше економічного (політична нестабільність в країні, війни, стихійні лиха і тому подібне);

· плановані і очікувані - зазвичай новини економічного, рідше політичного характеру.

Економічна група чинників і її вплив на ринок валют базується на аксіомі, що будь-яка валюта є похідної від економічного розвитку країни і її вартість може регулюватися за допомогою певних економічних мерів.

Економічну групу чинників впливу на ринок можна розбити на наступні складові:

· дані про економічний розвиток країни (табл. 2.1.);

· торгові переговори;

· засідання центральних банків;

· будь-які зміни грошово-кредитної політики;

· засідання великої сімки, економічних або торгових союзів;

· виступи глав центральних банків, глав урядів, видних економістів з приводу ситуації на ринку валют, зміні економічної політики, економічній ситуації в країні або їх прогнози;

· інтервенції;

· суміжні ринки;

· спекуляції.

Економічні індикатори

США

· Atlanta Fed index - Індекс ділової активності Федерального резервного банку в Атланті;

· Average hourly earnings - Середня почасова заробітна плата;

· Average workweek - Середній робочий тиждень;

· Beige book - Економічний огляд Федеральної резервної системи США;

· Building permits - Дозволи на будівництво;

· Business inventories - Запаси проведених товарів, що комплектують і напівфабрикатів на складах;

· Capacity utilisation - Ємкість використання;

· Chicago PMI index - Індекс ділової активності Асоціації Менеджерів в Чікаго;

· Construction spending - Витрати на будівництво;

· Consumer confidence - Індекс довіри споживачів;

· Consumer credit - Споживчий кредит;

· Consumer price index (CPI) - Індекс споживчих цін;

· Current account (Balance of payments) - Платіжний баланс;

· Durable goods orders - Замовлення на товари тривалого користування;

· Employment cost index - Індекс вартості робочої сили;

· Existing home sales - Кількість проданих будинків, побудованих раніше;

· Export prices - Ціни на експорт;

· Factory orders - Виробничі замовлення.

· Federal budget - Державний бюджет;

· GDP - Gross domestic product - Валовий внутрішній продукт (ВВП);

· GDP advance - Валовий внутрішній продукт (ВВП) - попереднє значення.

· GDP deflator - Дефлятор ВВП;

· GDP final - Валовий внутрішній продукт (ВВП) - остаточне значення;

· GDP provisional (revised) - Валовий внутрішній продукт (ВВП) - переглянуте значення;

· Help-wanted index - Індекс кількості необхідних працівників;

· Housing starts - Будівництво нових будинків;

· Humphrey-Hawkins testimony - Це виступ розділу Федеральної резервної системи США (Federal Reserve) (зараз це Alan Greenspan) перед двома банківськими комітетами Конгресу США;

· Import prices - Ціни на імпорт;

· Industrial production - Промислове виробництво ;

· International trade (Trade balance) - Торговий баланс ;

· Jobless claims (Initial claims) - Заявки на посібник з безробіття;

· Leading indicators index - Індекс провідних індикаторів;

· Michigan consumer sentiment index - Індекс настрою споживачів Університету Мічігану;

· Money supply (М1, M2, М3) - Грошові агрегати "М";

· NAPM index (National Association of Purchasing Managers' index) - Індекс ділової активності Національної Асоціації Менеджерів;

· NAPM services index (National Association of Purchasing Managers' services index) - Індекс ділової активності Національної Асоціації Менеджерів у сфері послуг;

· New home sales - Цифра показує кількість проданих або виставлених на продаж будинків, розрахованих на одну сім'ю, за рік;

· Nonfarm payrolls - Кількість нових робочих місць, створених в несільскогосподарських галузях економіки за місяць;

· Personal income - Особисті доходи;

· Personal spending (consumption) - Особисті витрати;

· Philadelphia Fed index - Індекс ділової активності Федерального резервного банку у Філадельфії;

· Producer price index (PPI) - Індекс промислових цін;

· Productivity - Продуктивність праці;

· Real earnings (Real average weekly earnings) - Середня заробітна плата за тиждень;

· Redbook - Щотижневий огляд роздрібних продажів;

· Retail sales - Роздрібні продажі;

· Unemployment rate - Рівень безробіття;

· Unit labour cost – Вартість одиниці випущеної продукції;

· Wholesale inventories - Товарні запаси на складах оптової торгівлі.

Великобританія

· Average earnings growth - Зростання середнього заробітку;

· Producer output prices (PPI output) - Промислові ціни "на виході";

· Producer input prices (PPI input) - Промислові ціни "на вході";

· Retail price index (RPI) - Індекс роздрібних цін;

· CBI industrial trends - Економічний огляд Британської Конфедерації Промисловців;

· CBI distributive trades - Економічний огляд Британської Конфедерації Промисловців(у формі цифр);

· Purchasing managers index (PMI) - Індикатор дослідницького інституту попиту і пропозиції (Chartered Institute of Purchasing and Supply);

· Retail Sales - Роздрібні продажі;

· Manufacturing output - Об'єм продукції, випущеною оброблювальною промисловістю, виражений в цінах;

· Unemployment (Claimant count rate) – Безробіття;

· Global trade, NON-EU trade balance - Торговий баланс;

· Industrial output (Industrial production) - Об'єм промислового випуску;

· Gross domestic product (GDP) - Валовий внутрішній продукт;

· M4 money supply - Грошовий агрегат М4 (показник об'єму грошової маси);

· Public sector borrowing requirement (PSBR) - Дефіцит бюджету;

· Unit wage costs - Вартість робочої сили;

· Net consumer credit - Сума виданих кредитів фізичним особам за останній місяць;

· Housing starts - Будівництво нових будинків;

Німеччина

· M3 money supply - Грошовий агрегат М3 (показник об'єму грошової маси);

· Unemployment – Безробіття;

· IFO survey - Огляд німецького дослідницького інституту IFO;

· Manufacturing orders - Індикатор показує зміна кількості замовлень на продукцію німецьких підприємств;

· Manufacturing production - Показує зміна об'єму продукції, випущеною оброблювальною промисловістю;

· Industrial production - Промислове виробництво;

· Producer price index (PPI) - Індекс промислових цін;

· Retail Sales - Роздрібні продажі;

· Import prices - Ціни на імпорт;

· Balance of trade - Торговий баланс;

· Current account - Платіжний баланс;

· Wholesale price index - Індекс оптових цін;

· Gross domestic product (GDP) - Валовий внутрішній продукт.

Японія

· Tankan report - Щоквартальний економічний огляд, що публікується департаментом досліджень і статистики Банку Японії;

· Balance of payments - Платіжний баланс;

· Industrial production index - Індекс промислового виробництва;

· Gross domestic product (GDP) - Валовий внутрішній продукт;

· Machinery orders - Замовлення на продукцію машинобудування;

· Unemployment – Безробіття;

· Consumer price index (CPI) - Індекс споживчих цін;

· Wholesale price index (WPI) - Індекс оптових цін;

· Leading and coincident indices of business conditions - Індекси провідних і співпадаючих індикаторів;

· Retail sales - Роздрібні продажі.

Таблиця 2.1.

Вплив фундаментальних чинників на зміну курсу національної валюти

Назва показника |

Ступінь важливості | Зміна показника | Зміна курсу нац. валюти |

| Дефіцит торгового балансу (Trade deficit) | 1 | зростання | зниження |

| Дефіцит платіжного балансу (Payment deficit) | 1 | зростання | зниження |

| Індекси інфляції: індекс споживчих цін (CPI) і індекс оптових цін (PPI) | 1 | зростання |

зниження |

| Офіційні облікові ставки (репо, ломбардна і тому подібне) | 1 | зростання |

зростання |

| Валовий національний продукт (GDP) | 1 | зростання | зростання |

| Безробіття (Unemployment) | 1 | зростання |

зниження |

| Дані по грошовій масі (М4, М3, М2, М1, М0) | 1 | зростання |

зниження |

| Вибори президента або парламенту | 1 | зростання |

- |

| Розміри роздрібних продажів (Retail sales) | 2 | зростання |

зростання |

| Житлове будівництво (Housing starts) | 2 | зростання |

зростання |

| Величина замовлень (Orders) | 2 | зростання |

зростання |

| Індекс виробничих цін (Producer price) | 2 | зростання |

зниження |

| Індекс промислового виробництва (Industrial production) | 2 | зростання |

зростання |

| Продуктивність в економіці | 2 | зростання |

зростання |

| Форвардні курси валюти | 3 | - | - |

| Ф'ючерсні курси валют | 3 | - | - |

| Ефективний обмінний курс | 3 | - | - |

| Депозитні ставки (Deposit repos) | 3 | - | - |

| Індекси акцій (DJI, NIKKEY, DAX, FTSE) | 3 | зростання |

зростання |

| Ціни державних облігацій (T-bills, T-bonds) | 3 | зростання |

зростання |

Торгові переговори

Торгові переговори є важливою складовою частиною економічної політики будь-якої країни. Зокрема, співвідношення імпорту і експорту дає такий важливий показник економічного розвитку як торговий дефіцит. Для США дефіцит торгового балансу є основною проблемою протягом останніх декількох років, що грає чималу роль в падінні американського долара проти основних європейських валют. Результат торгових переговорів знаходить негайний відгук на ринку, іноді більш ніж значний.

Засідання центральних банків.

Основним завданням центральних банків є регулювання внутрішнього економічного життя країни - як основне завдання. Крім того, регулювання внутрішньої і зовнішньої вартості валюти також входить в його обов'язки. Тому будь-які засідання центрального банку - або точніше, його робочого комітету, - привертає пильну увагу учасників валютного ринку. Одним з основних засобів стимулювання або, навпаки, уповільнення зростання економіки, залучення іноземного капіталу, привабливості державних облігацій, і, як результат, вартості валюти, є регулювання процентних ставок.

Виступи глав урядів, глав центральних банків

видных економістів з приводу ситуації на ринку

Це один з чинників, що в більшості випадків знаходить негайний відгук на ринку. Виступ глави Швейцарського Національного Банка Лумьера про незацікавленість Швейцарії в сильній власній валюті 29 вересня 1995 року привів до стрибка швейцарського франка з рівня 1,1400 до 1,1480 протягом декількох хвилин, і далі до рівня 1,1580 протягом подальшої години. Іншим прикладом може бути виступ видного економіста Бергстейна, який разом з несподіваними цифрами торгового балансу США, що погіршав, і очікуваннями, що не виправдалися, з приводу додаткового бюджету Японії привів до катастрофічного обвалу ієни в перебіг менш ніж двох днів з відмітки 104,55 до 97,15, звівши нанівець двотижневі зусилля Центрального банку Японії і Федеральної Резервної Системи США. Достатньо часто, особливо за наявності певних умов, виступ тієї або іншої особи може не тільки сильно вплинути на поведінку тієї або іншої валюти, але і в корені змінити ситуацію на ринку (табл. 2.2.).

Таблиця 2.2.

Варіанти реакції ринку на фундаментальну подію

| Очікування ринку | Динаміка ціни |

| В цілому виправдалися | Сильних змін зазнавати не буде |

| Ринок недооцінив данный чинник |

Продовження динаміки, що діє, з прискоренням в момент появи події |

| Виявилися помилковими | Можна чекати сильної зміни курсу в напрямі, протилежному попередньому |

Якщо фундаментальна новина не підтверджує тренду, що діє, то час її впливу на динаміку ринку може обмежитися часом або декількома годинами. Якщо ж фундаментальний чинникпідтверджує тренд, то відбувається його деяке прискорення з подальшим можливим відскоком.

Цикл життя фундаментальних чинників:

· Короткий цикл: не більш за одну добу; характерний для всіх несподіваних новин.

· Довгий цикл: від декількох тижнів до декількох років; всі чинники, пов'язані із загальним станом національної і світової економіки (динаміка інфляції, безробіття і процентних ставок і тому подібне).

Дані про вихід фундаментальних чинників публікуються провідними інформаційними агентствами:

· Reuters

· Bloomberg

· Financial Times

· CNN

· CNBC

· Telerate

При цьому ці агентства і інші подібні служби надають свою інформацію в режимі on-line. На сайтах цих агентств в інтернеті можна також знайти інформацію про очікуваний | вихід фундаментальних даних в найближчий період (1-2 тижні) – так званий «календар економічних подій», а також прогнози аналітиків за фундаментальними даними, що виходять. Це дозволяє трейдеру як робити прогноз руху ціни валюти на основі очікуваних даних, так і вчасно закривати відкриті позиції безпосередньо перед виходом несприятливих даних.

Основні напрями економічної політики урядів розвинених країн

Основні принципи і напрямки економічної політики наведені в табл. 2.3.

Таблиця 2.3.

Стратегічні цілі економічної політики

| Економ. показник | Високе значення | Низьке значення | Оптимальне значення |

| Інфляція | → високі % ставки → зниження ефективності виробництва → перерозподіл капіталу від виробництва до посередників | → низькі % ставки → застій в торгівлі і у фінансовій сфері |

при стабільно високій ефективності виробничого сектора залишаються можливості для прибуткового ведення справ у посередників |

Безробіття |

→ соц. напруженість, зменшення середнього класу, зниження чистої маси реальних доходів населення |

→ у працівників пропадають стимули до хорошої праці → страждають інтереси працедавців | на перетині інтересів працедавців і працівників |

Бюджетний дефіцит |

→ зростання гос. Заборгованості → ускорение інфляція Рішення - або через зниження витрат (за рахунок малообесп.), або через підвищення податків (за рахунок платника податків) | → зниження інфляції |

засновано на помірній інфляції при дотриманні інтересів всіх зацікавлених в бюджеті країни груп |

Обмінний курс |

Невигідно експортерам і внутрішнім виробникам → зниження експорту, вивіз капіталу за рубіж | Невигідно імпортерам і внутрішнім споживачам → підвищення цін на імпорт, посилення інфляції | величина, близька до ринкової, але що відрізняється від неї через спекулятивні коливання |

Облікова |

→ дорожчання кредиту → економічний застій Невигідно осн. масі населення і виробництву | → відплив капіталу з країни, знецінення нац. валюти Не відповідає інтересам фінансових посередників | знаходиться на перетині інтересів всіх зацікавлених груп |

2.2 Технічний аналіз

Технічний аналіз – метод прогнозування цін за допомогою розгляду графіків рухів ринку за попередні періоди часу, - підрозділяється на два методи: графічний і математичний .

2.2.1 Графічний метод

Під графічними розуміються ті методи, в яких для прогнозування використовуються наочні зображення рухів ринку. Ці методи виникли раніше всіх останніх із-за простоти їх застосування максимум необхідних інструментів – лист бумаги , ручка і лінійка. Подібні методи розрізняються в залежності від того, на якому типі графіка будуються.

Види графіків.

Лінійний графік – відзначає тільки ціну закриття для кожного подальшого періоду (рис. 2.1).

Рис. 2.1. – Лінійний графік

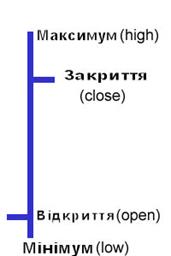

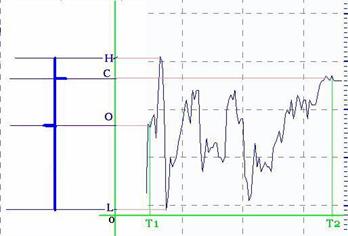

Гистограммний (бар) графік – кожен період в такому графіку містить вертикальну лінію, з двома короткими перпендикулярами, що стирчать по обидві сторони. Верхня і нижня межі цієї лінії – бару – відображають ціни максимуму і мінімуму в цьому періоді відповідно. Лівий перпендикуляр відображає ціну відкриття, а правий – закриття. Таким чином, для правильного формування гистограммного графіка, необхідно всі чотири ціни для кожного з періодів (рис. 2.2.).

Рис. 2.2. – Формування гистограммного графіка «бар»

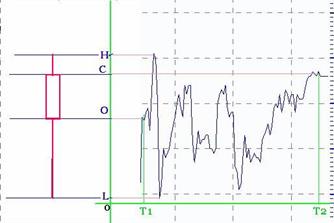

Японські свічки – дають аналітикам можливість наочніше вивчати рух цін (рис. 2.3.). Головна перевага японських свічок полягає в тому, що вони чітко розрізняють падіння і зростання ціни. Але окрім цієї головної переваги, японські свічки ще мають ряд абсолютно унікальних параметрів: послідовні комбінації різних типів свічок сприймаються як повноцінні фігури на графіці, що відкриває ще ряд можливостей для аналітика.

Рис. 2.3. – «Японська свічка»

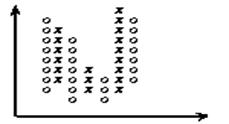

Хрестики-нулики – немає осі часу, а нова колонка цін будується після появи іншого напряму динаміки (рис. 2.4.). Хрестик малюється, якщо ціни знизилися на певну кількість пунктів (критерій риверсировки), якщо ціни підвищилися на певну кількість пунктів, то малюється нуль.

Рис. 2.4. – «Хрестики-нулики»

Основні фігури розворотів

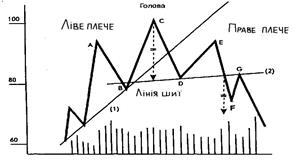

Фігура Голова і Плечі.

Ліве і праве плече (крапки А і Е) розміщені приблизно на одному і тому ж рівні (рис. 2.5.).

Голова (крапка Свище обох плечей). Фігура завершується нижчим за шию (лінії 2). Мінімальна величина зниження ціни показана стрілкою

Рис. 2.5. – «Голова і Плечі»

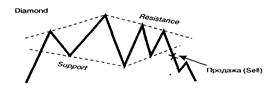

Фігура діамант (Diamond) (рис. 2.6.) більш екзотична і відрізняється викривленими лініями опору і підтримки. Її можна сплутати з Головою і Плечима, але це не має значення, оскільки обидві фігури сигналізують про розворот.

Рис. 2.6. –Фігура «Діамант».

Фігури продовження тенденції

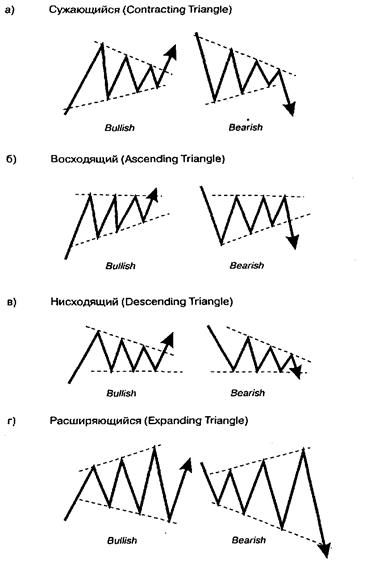

Найбільш поширеними фігурами такого типу є трикутники (Triangles). Їх розрізняють залежно від розташування обмежуючих ліній (Boundary Lines). Верхня межа є лінією опору, а нижня – лінією підтримки. Це виконується для всіх коливань усередині трикутника (рис. 2.7.).

Рис. 2.7. – Види трикутників

Деякі аналітики розрізняють такі фігури продовження, як прапор (flag), вимпел (pennant), клин (wedge). Їх відмінності від трикутників полягають у взаємному розташуванні верхньої і нижньої меж (рис. 2.8.).

1) Прапори (Flags)

Рис. 2.8. –Фігури: «Прапор», «Вимпел» і «Клин».

2.2.2 Математичний метод

Математичний - методи, що використовують фільтрацію або математичну апроксимацію.

Ці методи бурхливо розвиваються останні 25 років разом з комп'ютерною технікою. Кожен з них складно втілити в життя вручну. Для цього довелося б проводити громіздкі обчисленнядля кожного відрізання часу цінового графіка, - акуратно зображати набутих значень переважно на міліметрівку... Зпоявою комп'ютера, підключеного до сучасної інформаційної мережі , всі наші проблемы вирішуються автоматично. Все, що від нас вимагається — ввести вхідні параметри і відразу після цього проаналізувати потрібну криву.

Ця група ділиться на дві основні частини: ковзаючі середні (індикатори) і осцилятори.

Ковзаючі середні

Moving Average (MA). Індикатор Moving Average є найбільш часто використовуваним індикатором в технічному аналізі. Лінію ковзаючої середньою відкладають прямо на графіці рухи ціни (рис. 2.9.).

MA = (Cn + Cn -1 + ... + C1 ) / n (2.1)

де МА – рухоме середнє;

Cn , Cn -1, C 1 – ціни закриття попередніх періодів;

C 1 – ціна закриття останнього періоду;

n – кількість даних періодів.

Ковзаюча середня зважає на деякий заздалегідь, наперед заданий період. Чим менше період, тим більше ймовірність помилкових сигналів. Чим більше період, тим слабкіша чутливість ковзаючої середньої.

Варіанти ковзаючих середніх:

Simple Moving Average – просте ковзаюче середнє;

Weighted Moving Average – зважене ковзаюче середнє;

Exponential Moving Average – експоненціальне ковзаюче середнє.

Рис. 2.9. – Ковзаюча середня «Moving Average»

Bollinger Bands. Смуги Боллінджера схожі з конвертами ковзаючих середніх (рис. 2.10.). Відмінність між ними полягає в тому, що межі конвертів розташовані вище і нижче за криву ковзаючого середнього на фіксованій, вираженій у відсотках відстані, тоді як межі смуг Боллінджера будуються на відстанях, рівних певному числу стандартних відхилень. Оскільки величина стандартного відхилення залежить від волатильности, смуги самі регулюють свою ширину: вона збільшується, коли ринок нестійкий, і зменшується в стабільніші періоди.

Рис. 2.10. – Смуги Боллінджера

Особливості смуг Боллінджера:

· Різкі зміни цін зазвичай відбуваються після звуження смуги;

· Якщо ціни виходять за межі смуги, слід чекати продовження поточної тенденції;

· Якщо за списами і западинами за межами смуги слідують списи і западини усередині смуги, можливий розворот тенденції;

· Рух цін, що почався від однієї з меж смуги, зазвичай досягає протилежної межі. Останнє спостереження корисне для прогнозування цінових орієнтирів.

Осцилятори

Stochastic Oscillator. Стохастичний осцилятор (рис. 2.11.) був винайдений Д. Лейном в 50-і роки і є одним з найпопулярніших індикаторів в технічному аналізі. Індикатор вдає із себе криву, що коливається в діапазоні від 0 до 100. Передбачається, якщо індикатор піднімається вище 70 пунктів або опускається нижче 30 пунктів, то котирування акцій знаходяться поза станом рівноваги. Сигналами до покупки служить перетин індикатором від низу до верху рівня в 30 пунктів. Сигналами до продажу є перетин індикатором зверху вниз рівня в 70 пунктів. Також, іноді як сигнальна лінія розглядають просту ковзаючу середню, побудовану на графіці Стохастичного осцилятора.

Рис. 2.11. – Стохастичний осцилятор «Stochastic»

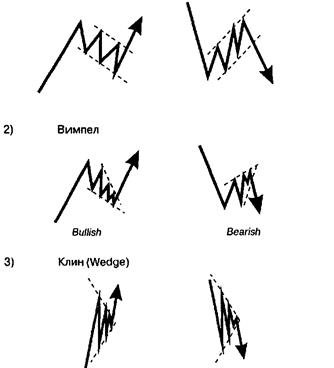

Williams' Percent Range (%R). Процентний діапазон Уїльямса(%R) рис. (рис. 2.12.) – це динамічний індикатор, що визначає стан перекупленості/перепроданності. Індикатор (%R) дуже схожий із стахостическим осцилятором. Відмінність між ними полягає лише в тому, що перший має перевернуту шкалу, а другою будується з використанням внутрішнього згладжування.

Для побудови індикатора %R у перевернутій шкалі його значенням зазвичай привласнюється негативний знак (наприклад -30%). При аналізі негативний знак можна не враховувати.

Значення індикатора в діапазоні від 80 до 100% вказують на станперепроданості. Значення в діапазоні від 0 до 20% свідчать про те, що ринок перекуплений.

Рис. 2.12. – Динамічний оссилятор «Williams' Percent Range»

Метод математичного програмування

Існуючі в економіці залежності повинні мати не тільки періодичні функції, але й експоненціальні та степеневі. Тому справедлива наступна формула:

![]() , (2.2)

, (2.2)

де х – аргумент;

у – функція;

A - Н – константи;

e – основа натурального логарифму.

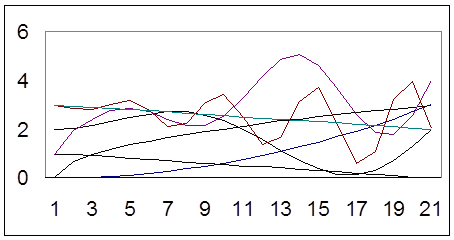

В залежності від чисельних значень констант, ця формула дає множину кривих, представлену на рис. 2.13.

Рис. 2.13. Типи кривих, які можна створити за допомогою формули (2.2)

Вирішення другої задачі ускладнюється тим, що не існує таких математичних перетворень, які б дозволили лінеаризувати (2.2), щоб потім отримати значення констант A - Н методом регресії або найменших квадратів. Тому потрібно застосований наступний оптимізаційний підхід:

1. Встановити довільні значення констант A - Н .

2. Для всіх значень аргументу і довільних значень констант розрахувати величину у , яку позначимо як ур за формулою (2.2).

3. Для кожного значення функції знайти (ур – уф )2 , де уф – фактичне значення функції, отримане за статистичними даними.

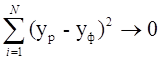

4. Вирішити оптимальну задачу з функціоналом виду

, (2.3)

, (2.3)

а параметрами, що змінюються, будуть константи A - Н . Де N – розмір статистичної вибірки.

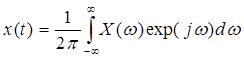

Метод перетворення Фур’є.

Перетворення Фур’є переводить часову функцію x(t) в частотну функцію X(f) через інтегральне співвідношення

![]() (2.4)

(2.4)

Інколи його записують у вигляді

![]() (2.5)

(2.5)

Вхідна незалежна змінна t для часу, яка вимірюється, як правило, в секундах, змінюється в інтервалі (-¥, ¥). Одиницями вимірювання нової незалежної змінної є герци. Інтервалом її зміни також буде (-¥, ¥). Інколи замість f використовується змінна w ; відповідність між ними визначається рівністю w = 2p f . Величина w вимірюється в радіанах за одиницю часу.

Розмірності w та f однакові і дорівнюють 1/t .

Для довільної функції x(t) не завжди існує функція X(f).

Якщо замість змінної f використовується змінна w , то наведене вище рівняння набуває вигляду

(2.6)

(2.6)

3. ОПИС І РОЗРОБКА НОВОГО МАТЕМАТИЧНОГО МЕТОДУ ПРОГНОЗУВАННЯ КРОС-КУРСІВ

3.1 Математична постановка задачі

Розгляд графіка будь якої валюти показує, що він являє собою суму синусоїд з різним періодом (рис. 3.1).

Рис. 3.1. – Співвідношення хвильоподібності крос-курсу з синусоїдою

Дослідження впливу зміни цих проміжків часу, розділених на амплітуди характеристичних частот, повинно забезпечити покращення прогнозування, – перетворення Фур’є (2.4) і методів нелінійно регресійного аналізу(2.2).

3.2 Проведення розрахунків

Проведемо дослідження графіка зміни крос-курсу EUR/JPY в наступних періодах:

· 25.01.2007 – 5.02.2007

· 6.02.2007 – 15.02.2007

· 16.02.2007 – 23.02.2007

· 26.02.2007 – 5.03.2007

· 6.03.2007 – 15.03.2007

· 16.03.2007 – 25.03.2007

· 26.03.2007 – 5.04.2007

· 6.04.2007 – 15.04.2007

· 16.04.2007 – 25.04.2007

· 26.04.2007 – 4.05.2007

· 06.05.2007 – 15.05.2007

· 16.05.2007 – 25.05.2007

Таким чином утворено 12 вибірок по 240 точок у кожній. Вихідні дані розміщені в таблиці 3.1.

Таблиця 3.1.

Вихідні дані до першого періоду (25.01.2007 – 5.02.2007)

| Дата | Час | Відкриття | Максимум | Мінімум | Закриття |

| 25,01,2007 | 0:00 | 157,15 | 157,18 | 156,92 | 156,94 |

| 25,01,2007 | 1:00 | 156,95 | 156,98 | 156,66 | 156,68 |

| 25,01,2007 | 2:00 | 156,67 | 156,83 | 156,65 | 156,7 |

| 25,01,2007 | 3:00 | 156,72 | 156,77 | 156,42 | 156,46 |

| 25,01,2007 | 4:00 | 156,44 | 156,49 | 156,06 | 156,1 |

| 25,01,2007 | 5:00 | 156,09 | 156,38 | 156,06 | 156,22 |

| 25,01,2007 | 6:00 | 156,21 | 156,26 | 156,03 | 156,03 |

| 25,01,2007 | 7:00 | 156,02 | 156,27 | 155,75 | 155,97 |

| 25,01,2007 | 8:00 | 155,98 | 156,23 | 155,85 | 156,2 |

| 25,01,2007 | 9:00 | 156,21 | 156,59 | 156,08 | 156,5 |

| ... | ... | ... | ... | ... | ... |

| 05,02,2007 | 19:00 | 155,6 | 155,66 | 155,49 | 155,5 |

| 05,02,2007 | 20:00 | 155,52 | 155,54 | 155,46 | 155,47 |

| 05,02,2007 | 21:00 | 155,49 | 155,61 | 155,47 | 155,55 |

| 05,02,2007 | 22:00 | 155,54 | 155,63 | 155,5 | 155,63 |

| 05,02,2007 | 23:00 | 155,61 | 155,63 | 155,55 | 155,58 |

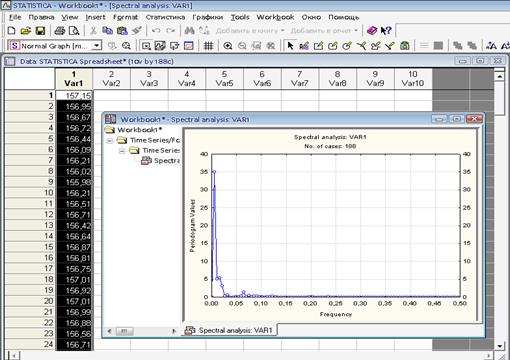

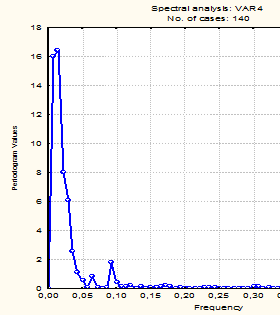

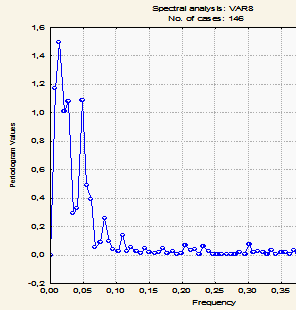

Для кожної вибірки розрахуємо спектральну щільність за (2.4) із застосуванням програми Statistica 6.0 (рис. 3.2.). Приклад такого графіка для 2-го та 8-го періодів показано на рис. 3.3..

Рис. 3.2. – Інтерфейс програми «Statistica 6.0»

Рис. 3.3. – Графік спектральної щільності

Проаналізувавши 12 періодів на графіках спектральної щільності ми бачимо, що вини мають одну, дві або і три амплітуди коливання але всі вони схожі однією чітко вираженою амплітудою з періодом f = 0,02.

Тепер, знайшовши графічну закономірність за допомогою перетворення Фур’є, – а це є ключовим моментом в прогнозуванні економічних періодичних процесів, необхідно описати закономірність математично. Виконаємо математичний опис знайдених закономірностей за допомогою методів математичного програмування (2.2).

Представимо математичну модель в виді таблиці 3.2..

Таблиця 3.2.

Математична модель

| № періоду | t | A f = 0,2 | A | ∆ = (A f = 0,2 - A )2 | |||

| 1 | 31.01.2007 | 2,8 | 1,0 | 1,8 | |||

| 2 | 20.02.2007 | 59 | 1,0 | 58,0 | |||

| 3 | 12.03.2007 | 3,2 | 1,0 | 2,2 | |||

| 4 | 01.04.2007 | 32 | 1,0 | 31,0 | |||

| 5 | 21.04.2007 | 18 | 1,0 | 17,0 | |||

| 6 | 11.05.2007 | 6,5 | 1,0 | 5,5 | |||

| 7 | 31.05.2007 | 36 | 1,0 | 35,0 | |||

| 8 | 20.06.2007 | 100 | 1,0 | 99,0 | |||

| 9 | 10.07.2007 | 16,5 | 1,0 | 15,5 | |||

| 10 | 30.07.2007 | 2,8 | 1,0 | 1,8 | |||

| 11 | 19.08.2007 | 30 | 1,0 | 29,0 | |||

| 12 | 08.09.2007 | 2,2 | 1,0 | 1,2 | |||

| 297,0 | ← ∑ | ||||||

| A | B | C | D | E | F | G | H |

| 1 | 1 | 1 | 1 | 1 | 1 | 1 | 1 |

Для розробки та побудови даної математичної моделі було взято 12 періодів, t – середина інтервалів, A f = 0,2 визначено графічним методом з графіків спектральної щільності, в стовбець A – занесена формула (2.2) з посиланням на коефіцієнти A , B , C , D , E , F , G , H .

Визначимо вищевказані коефіцієнти в MS Excel (табл. 3.3.). Вже перші розрахунки за допомогою функції “Пошук рішень” електронних таблиць Excel показали, що константи E та G в (2.2) визначаються як нулі у випадку, коли амплітуда синусоїди менше середнього значення функції у 3-10 разів. Тому, для збільшення точності розрахунку, рекомендується встановлювати обмеження на значення констант за наступним правилом:

1. На графіку, який було побудовано за статистичними даними, виділяється елемент кривої, що нагадує синусоїду і знаходиться проміжок значень агрументу, на якому ця синусоїда здійснює повне коливання – Δх . Тоді, для константи E треба встановити наступне обмеження

E ≤ (0,5 – 1,5) 2π/Δх1 . (3.1)

2. Початкові значення констант B та F рекомендується становити рівними одиниці, константи Н – середньому арифметичному статистичного значення функції, константу – D - 0.05, А =0.

3. Константа C визначається з максимальної амплітуди Δу тієї частини графіку, яка визначена як синусоїдальна, і має наступні обмеження

С ≤ (0,4 – 0,6) Δу. (3.2)

Таблиця 3.3.

Математична модель з відомими коефіцієнтами

| № періоду | t | A f = 0,2 | A | ∆ = (A f = 0,2 - A )2 | ||||

| 1 | 31.01.2007 | 2,8 | 421,4 | 175207,1 | ||||

| 2 | 20.02.2007 | 59 | 39,2 | 390,3842 | ||||

| 3 | 12.03.2007 | 3,2 | 49,0 | 2101,777 | ||||

| 4 | 01.04.2007 | 32 | 31,4 | 0,362309 | ||||

| 5 | 21.04.2007 | 18 | 29,2 | 125,9568 | ||||

| 6 | 11.05.2007 | 6,5 | 27,6 | 443,4496 | ||||

| 7 | 31.05.2007 | 36 | 26,2 | 95,55286 | ||||

| 8 | 20.06.2007 | 100 | 25,1 | 5606,694 | ||||

| 9 | 10.07.2007 | 16,5 | 24,2 | 59,10535 | ||||

| 10 | 30.07.2007 | 2,8 | 34,4 | 1001,264 | ||||

| 11 | 19.08.2007 | 30 | 22,7 | 53,64417 | ||||

| 12 | 08.09.2007 | 2,2 | 25,1 | 525,4244 | ||||

| 1856,7 | ← ∑ | |||||||

| A | B | C | D | E | F | G | H | |

| 49,04514 | -0,32172 | 435,263 | -259,325 | 18,33648 | 0,5 | 7,779768 | 10 | |

Тепер, коли відомі всі коефіцієнти і систематизована модель (2.2) можливо прогнозувати направлення крос-курсів конвертованих валют в майбутньому. Прогнозування тренду крос-курсу виконується наступним чином:

· в формулу (2.2) підставляеться наступний проміжок часу, період, якиий повинен бути одинаковим по розміру з попередніми;

· провести обчислення (2.2) з заздалегідь відомими коефіцієнтами.

Достовірним сигналом, що в наступному періоді тренд стане зростаючий буде (табл. 3.4.):

A t ≤ A t + 1 (3.3)

Достовірним сигналом, що в наступному періоді тренд стане спадаючий буде:

A t ≥ A t + 1 (3.4)

Таблиця 3.4.

Прогнозування тренду в майбутньому періоді

| № періоду | t | A f = 0,2 | A | ∆ = (A f = 0,2 - A )2 | |||

| 1 | 31.01.2007 | 2,8 | 421,4 | 175207,1 | |||

| 2 | 20.02.2007 | 59 | 39,2 | 390,3842 | |||

| 3 | 12.03.2007 | 3,2 | 49,0 | 2101,777 | |||

| 4 | 01.04.2007 | 32 | 31,4 | 0,362309 | |||

| 5 | 21.04.2007 | 18 | 29,2 | 125,9568 | |||

| 6 | 11.05.2007 | 6,5 | 27,6 | 443,4496 | |||

| 7 | 31.05.2007 | 36 | 26,2 | 95,55286 | |||

| 8 | 20.06.2007 | 100 | 25,1 | 5606,694 | |||

| 9 | 10.07.2007 | 16,5 | 24,2 | 59,10535 | |||

| 10 | 30.07.2007 | 2,8 | 34,4 | 1001,264 | |||

| 11 | 19.08.2007 | 30 | 22,7 | 53,64417 | |||

| 12 | 08.09.2007 | 2,2 | 25,1 | 525,4244 | |||

| 28.09.2007 | 29,2 | 1856,7 | ← ∑ | ||||

| A | B | C | D | E | F | G | H |

| 49,04514 | -0,32172 | 435,263 | -259,325 | 18,33648 | 0,5 | 7,779768 | 10 |

Як видно з табл. 3.4. прогнозування можливо проводити до безкінечності, однак для більш ефективного прогнозування, тобто, для збільшення довірчої ймовірності, - треба в кінці кожного періоду проводити перерахунки.

3.3 Перевірка якості прогнозування

Щоб перевірити якість прогнозування простежимо поведінку крос-курсу EUR/JPY в минулому, підставляємо в формулу (2.2) деякий період.

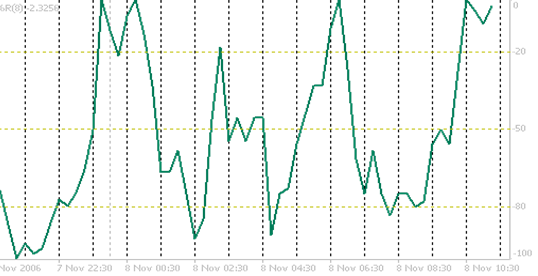

Нехай у нас є 10-ть проміжків часу – ми беремо 9-ть, прогнозуємо і спів ставляємо історію крос-курсу з виданим прогнозом кібернетичної моделі (рис. 3.4.).

Рис. 3.4. – Співставлення математичного прогнозу з історією

графіка крос-курса

Бачимо, що математичний прогноз справдився. Для статистичних підрахунків довірчої ймовірності пропрацюємо перевірку прогнозу ще близько 100-а разів.

Так після перевірки прогнозування були виведені такі результати:

86,8% прогнозів, які робились за допомогою нового математично методу – справдились. Це на 40,2% краще ніж давно відомі методи мат. аналізу (Williams' Percent Range, Stochastic Oscillator, Bollinger Bands)

4. РОЗРОБКА ІНФОРМАЦІЙНОЇ СИСТЕМИ

4.1 Розробка ІС для реалізації запропонованого методу

Для продуктивної торгівлі на міжнародному валютному ринку потрібно мати мобільну систему інформаційно-технічних методів. Швидкість подачі новин, швидкість реакції індикаторів, осциляторів, реакція брокера на фундаментальні фактори – все це є невід’ємною частиною успішної торгівлі.

Сьогодні, коли інформаційні системи, комп’ютеризація набирають обертів з галопуючим темпом, всі нововведення, науково-дослідні випробування потрібно представляти у вигляді інформаційної, автоматизованої системи.

Новий метод прогнозування періодичних процесів, створений для крос-курсів конвертованих валют, – не євиключенням.

Для практичного застосування запропонованого мною математичного методу, потрібно завантажити архів котирувань, перетворення Фур‘є краще всього робити за допомогою прикладної програми «Statistica 6.0», потім отримані дані необхідно імпортувати в MSExcelі вже там за допомогою «Пошуку рішень» знайти необхідні коефіцієнти. З таким широким алгоритмом майже неможливо вести внутриденну торгівлю. Тому необхідно розробити інформаційну систему.

Краще всього, новорозроблена математична модель автоматизується в торговому терміналі «Meta Trader 4» на основі вбудованого редактора «MetaEditor», мова якого нагадує мову програмування «С++». Дамо новому математичному індикатору назву «SV-Trend», - після компіляції повна назва індикатора буде: «SV-Trend.mq4»

Програмний структурний код виглядає так: