| Скачать .docx |

Курсовая работа: Антиінфляційна державна політика

Контрольна робота

з дисципліни:

“Державне регулювання економіки”

Тема:

«Антиінфляційна державна політика»

Зміст

Вступ. 3

1. Теоретичні основи питання: „Антиінфляційна державна політика”. 5

1.1. Основні визначення, фактори виникнення інфляції 5

1.2. Економічна думка про інфляцію.. 6

1.3. Механізм функціонування інфляційного процесу, його регулювання та наслідки. 8

2. Основні шляхи подолання інфляції 12

2.1. Гасіння інфляційних очікувань. 12

2.2. Ефективна монетарна політика. 13

2.3. Скорочення бюджетного дефіциту. 15

2.4. Раціоналізація зовнішньоекономічної політики. 17

2.5. Тактичні антиінфляційні заходи. 18

3. Досвід Польщі в проведенні антиінфляційної політики. 22

Висновки. 36

Список використаних джерел. 39

Доопрацювання. 41

Вступ

Важливим індикатором здоров'я економіки є інфляція, яка характеризується загальним підвищенням цін, збільшенням грошей та зниженням їх купівельної спроможності. Інфляція виникає не стихійно, а внаслідок більш швидкого зростання випуску грошей проти виробництва товарів.

Боротьба з некерованою інфляцією є однією з головних проблем державного регулювання, бо на її врахуванні ґрунтується вся соціально-економічна, фінансова і банківська політика. З метою стримання інфляції та зменшення її негативних наслідків уряд здійснює антиінфляційну політику.

Антиінфляційна політика – це комплекс відповідних заходів державного регулювання економіки, спрямованих на боротьбу з інфляцією. Втілення в життя такої політики вимагає від уряду розроблення антиінфляційної програми, яка визначає мету, задачі і шляхи її реалізації, що залежить від стадії інфляційного процесу, його інтенсивності та інших факторів. Так, задачі боротьби з інфляцією або обмеження масштабів інфляційних наслідків різні і потребують прийняття неоднакових методів регулювання. Важливою частиною розроблення антиінфляційної програми є встановлення кількісних показників, які визначають її кінцеві результати. До таких належать цінові показники (темп інфляції, індекс споживчих цін, індекси оптових цін та ін), динаміка грошової маси в обігу, розмір і динаміка державних видатків тощо.

Вибір конкретних шляхів антиінфляційної політики обумовлюються впливом багатьох факторів, у тому числі: характером інфляційних процесів; загальногосподарською кон'юнктурою; особливостями теоретичної бази економічного розвитку країни; політичними аспектами, оскільки треба визначити об'єкт (сектори економіки, верстви населення), який нестиме головний тягар інфляційних витрат. Незважаючи на багатофакторність інфляції, заведено, що напрями її подолання мають бути адекватними фактором, що викликали цю інфляцію. Тому антиінфляційна політика здебільшого охоплює політику управління факторами попиту і пропозиції, а також факторами, які регулюють живильне середовище інфляції - сферу грошового обігу.

Високі темпи економічного зростання, а саме темпи приросту валового внутрішнього продукту (ВВП), зафіксовані в Україні в останні роки, безумовно, мають вітатись, а зусилля уряду - спрямовуватись на їх (темпів) довгострокову підтримку. Водночас стрімке економічне зростання викликає певні занепокоєння, зокрема чи зможуть встановлені темпи у 8-10% на рік утримуватись у середньо - та довгостроковій перспективі, а також чи не станеться "перегрів" економіки з високою інфляцією та розбалансуванням все ще слабкого господарського механізму.

Насамперед зазначимо, що високе економічне зростання в Україні останніх п'яти років не є чимось надзвичайним. Взірцем стійкого прискореного розвитку останньої декади минулого століття безумовно є Китай та В'єтнам. Високі темпи економічного зростання, починаючи з другої половини 90-х, демонстрували деякі країни колишнього СРСР, проте ресурсною базою забезпечення їх розвитку були переважно енергетичні ресурси, і зростання пов'язувалось безпосередньо з високими цінами в енергетичному секторі (насамперед на нафту).

З макроекономічної точки зору сьогодні в Україні ми маємо економічне середовище із зростанням виробництва та доходу, у якому не є обов'язковим посилення інфляційного тиску (в умовах високих темпів економічного зростання), принаймні у середньостроковій перспективі. [22]

В представленій роботі даються теоретичні основи з питання контрольної роботи, оцінка антиінфляційної політики, зарубіжний досвід подолання інфляції в державі (на прикладі Польщі).

1. Теоретичні основи питання: „Антиінфляційна державна політика”

1.1. Основні визначення, фактори виникнення інфляції

Інфляція - багатогранний, складний процес, який чітко відображає всі основні проблеми й суперечності економіки. Найбільш очевидно вона проявляє себе в систематичному переповненні каналів грошового обігу масою надлишкових грошей, що веде до їх знецінення та додаткового перерозподілу національного доходу й національного багатства на шкоду більшості населення. Залежно від сили згубної дії на економіку розрізняють інфляцію: повзучу, галопуючу і гіперінфляцію. [13]

Оскільки у комплексі інфляційного процесу в різні часи й періоди окремі фактори цього складного процесу проявляють себе неоднаково, то в багатьох країнах визначення типу інфляції робиться на основі визначення провідного з них. Залежно від цього розрізняють такі типи інфляції: інфляція грошової маси, інфляція зростання доходів, інфляція зростання матеріальних затрат виробництва, структурна інфляція, інфляція прибутків, інфляція податків, бюджетна інфляція, кредитна інфляція.

Якщо друкарському процесу немає меж, то соціальні межі інфляції вкрай тривожні, тому що вони спираються на відому закономірність, згідно з якою збільшення кількості грошей в обігу в 4-5 разів порівняно з товарною масою означає, що держава вже вичерпала себе і на черзі непередбачені соціальні потрясіння.

Гіперінфляція неминуче веде до ще більшого скорочення промислового виробництва і падіння життєвого рівня населення. Загальні ознаки інфляції Найпершою ознакою переповнення каналів грошового обігу масою надлишкових грошей та їх знецінення стало зростання цін. Воно може здійснюватися приховано чи стрибко подібно. При цьому адміністративне підвищення цін так і не усунуло дефіциту товарів, не врівноважило попит і пропонування, бо для формування цін рівноваги за умов збереження сильних позицій адміністративно-командною системою не було простору. Таке підвищення цін, скорочуючи споживання товарів, не підвищувало і рівня їх виробництва, тому що переважали потужніші стимули: монополізм, незахищеність споживача і диктат виробників. Друга ознака інфляційного процесу - дефіцитність на товарному ринку, спустошення ринку товарів народного споживання. Третьою ознакою посилення інфляційного процесу є знецінення грошової одиниці.

Конкретним проявом ознаки посилення інфляційного процесу також стало формування лажа на золото. Лаж - це підвищення ринкової ціни золота, вираженої в паперових грошах порівняно з кількістю знаків, які номінально представляють дану кількість золота. Наприклад, у роки першої світової війни 10-рублева золота монета продавалася за 16-17 паперових рублів.

Зворотна сторона лажа на золото - дизажіо паперових грошей, тобто падіння їх курсу в золоті нижче від номіналу. Це найбільше проявляється в запровадженні кількох курсів валюти - офіційного, комерційного, спеціального, тепер ще й курсу аукціонів. Дуже болючою ознакою інфляційного процесу є неухильне підвищення курсів іноземних валют і падіння курсу національної валюти. [6]

1.2. Економічна думка про інфляцію

Інфляція властива багатьом країнам. Бурхливого розвитку вона набула в 20-гі роки. Вже тоді ряд учених (Л. Крінцман, В. Базаров, В. Новожилов та ін) шукали засоби протидії інфляції, їх зусиллями було розроблено модель початкового циклу інфляційного процесу. Як бачимо, зображена схема є замкненою; вона сама себе відтворює в розширених масштабах. Адже нові нестачі товарів підштовхують адміністративно-командну систему впроваджувати нові жорсткі методи регулювання, картки, купони, вдаватися до обмежень грошової маси в обігу, здійснювати грошові реформи та ін. Водночас такі адміністративні дії збільшують розрив між регульованими цінами та цінами чорного ринку, породжують гігантські спекулятивні угоди в тіньовій економіці, остаточно розвалюють ринок товарів народного споживання і викликають нові адміністративні заходи, від яких дефіцит засобів життя не ліквідується, а купівельна сила карбованця падає.

Свого часу В. Базаров сформулював закон грошової емісії, згідно з яким темп інфляції знаходиться в квадратній залежності від емісії паперових грошей.

Звичайно, в ті ж 20-ті роки були й ненаукові концепції інфляції. Зокрема, Є. Преображенський виходив з того, що грошова політика держави визначається її класовими інтересами. Тому жодних економічних законів грошового обігу, емісії грошей не потрібно дотримуватися. Ще більш вульгарно таку "концепцію" потім використав Сталін для ліквідації досягнень ринкової економіки непу. Величезні наукові традиції в аналізі закономірностей інфляційного процесу нагромадили західні економісти. Основні положення їхніх теорій інфляції такі:

1. Інфляція виникає внаслідок загального підвищення цін на товари, спричиненого будь-якими факторами. "Будь-який період, протягом якого рівень цін підвищився... є період інфляції", - писав американський економіст Л. Клейн. Аналогічних підходів дотримувалися Б. Хансен, Е. Там, Е. Дене та ін.

Проте ототожнювати інфляцію з будь-яким підвищенням цін не можна, тому що це означає відрив інфляції від паперо-грошового обігу. Підвищення цін можливе і при золотовалютному обігу, але це не допускає можливості інфляції, більше того, суперечить законам грошового обігу. Зростання цін можливе також без інфляції при зниженні вартості благородних металів, підвищенні цін монополіями, переважанні попиту над пропонуванням в силу зміни кон'юнктури ринку і при циклічних коливаннях виробництва.

2. Провідним у визначенні інфляції стало ототожнення її з надмірним попитом. Інфляція, згідно з концепцією Дж. Кейнса, є ланцюгом обставин, процесом, де існує надмірний попит (інфляційний розрив). Подібні твердження висловлювали Б. Хан-сен, Г. Фішер та ін. Але слід мати на увазі, що надмірний попит не обов'язково пов'язаний з паперогрошовим обігом. Він здатний виникнути незалежно від грошей, скажімо, від входження циклу в фазу промислового піднесення. Водночас інфляція не є обов'язковим атрибутом цієї фази циклу, але вона властива саме паперо-грошовому обігу. Необхідно додати також, що жодного надлишкового попиту у нас нині немає. Хіба особисте споживання, яке так різко знизилося подальшим розвитком інфляційного процесу, здатне викликати інфляцію?

3. Існували також визначення інфляції як процесу надмірного зростання будь-чого: цін, зарплати, доходів, податків, позик, інвестицій та ін. Щодо розширення виробництва взагалі пропонувалося здійснити ряд фінансово-економічних заходів, які привели б до новітніх структурних зрушень і зниження темпів економічного зростання.

1.3. Механізм функціонування інфляційного процесу, його регулювання та наслідки

Розвиток інфляційного процесу, як правило, проходить два етапи. На першому з них темпи знецінення паперових грошей відстають від темпів зростання паперової маси, дезорганізуючий вплив інфляції на виробництво, торгівлю, кредит і грошовий обіг ще не вповні виявляється. Тимчасово навіть може створюватися специфічно висока кон'юнктура, основою якої насправді є інфляція. Це пояснюється, з одного боку, зростанням товарної маси, внаслідок чого частина додаткових паперових грошей заміщує в каналах обігу необхідну кількість повноцінних паперів, а з іншого - необхідністю задовольнити потребу в готівкових грошах, тому що вже починає скорочуватися обсяг кредиту й уповільнюється швидкість обертання середньогрошової маси.

Таким чином, на першому етапі розвитку інфляційного процесу його згубна дія ще не повною мірою проявляється. Економіка та фінансова система ще мають ряд резервів, ефективних засобів регулювання, тому є можливість не тільки обмежувати негативні наслідки інфляції, а й приховувати її, коли потрібно - приглушувати, направляти на досягнення певних політичних цілей.

На другому (вищому) етапі свого розвитку інфляційний процес різко прискорюється, темпи зростання суспільного виробництва починають відставати від знецінення паперових грошей, а інфляційне переповнення каналів грошового обігу стає вже очевидним. Таке випередження темпів збільшення паперогрошової маси спричинюється, по-перше, занепадом виробництва, зростаючим відставанням у науково-технічному прогресі, уповільненням підвищення, а потім і зниженням суспільної продуктивності праці; по-друге, зменшенням товарообігу, зумовленого зниженням якості та скороченням асортименту товарів, які тепер виробники почали поділяти на "вигідні" й "невигідні", скороченням закупок імпортних товарів; по-третє, зростанням дефіцитності товарів; по-четверте, від'ємним платіжним балансом країни, коли збитки від зовнішньоекономічної діяльності вже не покривалися потоком доходів. [21]

Світовий досвід країн ринкової економіки знає два основних способи регулювання інфляційного процесу: кейнсіанський і монетаристський. Кейнсіанський метод передбачає розширення впливу держави на економіку, підвищення її регулюючої ролі в кредитно-відсотковій політиці, а монетаристський, проти якого виступають усі прихильники унітарної держави, - впровадження таких дій, як самоусунення держави з економічного життя, відмова від дотацій на соціальні та інші потреби. Звичайно, в країнах, де такі дотації не мають істотного значення, монетаристські дії дають значний позитивний ефект. Однак очевидно, що застосування цього методу у нас нині неможливо, бо неможливо раптово припинити субсидії на культуру, сільське господарство чи багатодітним сім'ям.

Отже, про пряме запозичення того чи іншого методу нашою економікою не йдеться. Водночас деякі елементи цих напрямів, зокрема встановлення економічно обґрунтованої ставки відсотків за кредит, регулювання зайнятості, валютного та грошового обігу, необхідно негайно використати.

Кредитна політика держави має бути обов'язково вигідною як для боржника, так і для кредитора, щоб забезпечити останньому кошти на покриття витрат і дотацій, прибуток для вдосконалення матеріально-технічної бази кредитного закладу. Економічно обґрунтована ставка кредиту негайно дала б позитивні результати, тому що підвищення плати за кредит на кожен відсоток, як свідчить світовий досвід, веде до зменшення кількості грошей в обігу відповідно на 4%, а грошей - готівки на руках громадян - на 2%. Ще сильніший ефект у здійсненні контролю над інфляцією дало б встановлення норми відсотка вищого інфляційного індексу на 2-4%. [22]

В Україні, щоб оволодіти ситуацією в грошовому обігу та кредитуванні, необхідно в найкоротший час вдатися до регулювання обсягу сукупної грошової маси, застосувавши для цього такі спеціальні інструменти та методи: резервні вимоги, тобто норматив депонування частини вкладів комерційних банків на безвідсоткових рахунках Національного банку України (він становить 15% статутного фонду комерційного банку); квоти і форми рефінансування банків; гнучку відсоткову політику; нормативи ліквідних коштів комерційних банків та обов'язкових інвестицій у державні папери тощо.

Змінюючи нормативи резервів та ставки операцій рефінансування, Національний банк зможе збільшувати (зменшувати) величину ліквідності комерційних банків і тим активно впливати на інфляційний процес. При цьому основою регулювання грошової системи України має стати насамперед ліквідація штучного поділу готівкового й безготівкового обігу та перехід до цивілізованого регулювання сукупного грошового обігу. Гривня мусить мати однакову купівельну силу в будь-якій формі і в будь-яких операціях. Світова практика свідчить, що для цього потрібно зняти всі необґрунтовані обмеження з безготівкових платежів та розрахунків і паралельно ввести граничні межі загального зростання грошової маси в обігу.

Виходячи з нинішнього стану грошового обігу в Україні, Національному банку варто терміново розробити надзвичайну програму розвитку безготівкових платежів і водночас можливого обмеження питомої ваги готівки, яка найбільше піддається інфляційному знеціненню. Напевно, доречним були б також запровадження "електронних грошей", карток споживача, обмеження максимальних готівкових платежів, формування такої відсоткової політики, коли зберігання готівки поза банком стає невигідним. Чіткішим має бути розмежування сфері діяльності Національного банку та державного бюджету; без цього грошова система будь-якої країни ніколи не стане безінфляційною. Необхідно законодавче заборонити пряме фінансування державного бюджету з коштів Національного банку, а також купівлю за його кошти державних облігацій Міністерства фінансів, тому що це рівнозначно емісії, порушує нормальне регулювання грошового обігу й неухильно веде до інфляції. [20]

Виникнувши не за часів незалежності України, інфляція настільки деформувала всі фази відтворення сукупного суспільного продукту, що нині стала найнебезпечнішою загрозою для збереження державності. Будучи наслідком багатофакторного процесу, вона може бути приборкана лише в результаті оперативного застосування взаємоузгодженого комплексу заходів в усіх сферах господарського і суспільного життя.

2. Основні шляхи подолання інфляції

Світова практика знає цілий арсенал боротьби з інфляцією. Справа полягає лише в тому, щоб уміло його використати. Цей арсенал з певною умовністю можна поділити на дві частини. Відома антиінфляційна стратегія, що об'єднує цілі і методи тривалого характеру. Існує антиінфляційна тактика, від якої можна чекати результатів у межах порівняно невеликого відрізку часу.

2.1. Гасіння інфляційних очікувань

Одним із найважливіших завдань антиінфляційної стратегії є гасіння інфляційних очікувань, насамперед адаптивних цінових. Для подолання психології суб'єктів економічної системи, позбавлення їх страху перед знеціненням заощаджень, відвернення нагнітання поточного попиту, який зумовлений безперервним подорожчанням товарів і послуг, необхідно зупинити інфляцію. Однак проблему очікувань бажано розв'язувати якнайшвидше – ще до того, як інфляція поставлена під контроль. Світовий досвід говорить про можливість це зробити. Він показує, що інфляційні очікування якнайшвидше долалися там, де виконувалися принаймні дві умови.

Перша із них – всебічне зміцнення механізмів ринкової системи. Тільки вони здатні викликати природне, що супроводжується збільшенням кількості і підвищенням якості товарів, зниження цін або хоча б уповільнення їхнього зростання. Лише за такої умови ймовірна зміна споживчої психології, подолання в ній інфляційних мотивів. Доки споживач не переконається в тому, що коливання цін набули ринкових окреслень, він зберігає пагубну для економіки схильність до інфляційного збільшення поточного попиту.

Другою умовою є існування уряду, який непохитно дотримується курсу на поступове викорінення некеруючої інфляції і користується довір'ям більшості населення. Заслужити це довір'я, щоправда, можна лише тоді, коли уряд ставить перед собою цілком визначені, практично здійснимі і такі, що можна легко перевірити, антиінфляційні завдання, заздалегідь інформує про це населення і неухильно домагається розв'язання цих завдань. Маються на увазі, наприклад, регулярні повідомлення про той рівень інфляції, який уряд збирається утримувати, і необхідний для цього темп зростання грошової маси. [13]

Якщо уряд добросовісно виконує свої обіцянки, то і виробники, і споживачі поступово переконуються в тому, що керівництво країни не тільки з усією рішучістю стало на шлях боротьби з інфляцією, але й здатне контролювати становище, добиватися реалізації оголошених цілей. Чим глибше це усвідомлюється, тим більше довіряють урядові, тим охочіше рішення про ціни, пропозицію, попит, заощадження тощо пристосовуються до заздалегідь установленого ліміту на приріст грошової маси.

Отже даний ліміт стає реальною силою, яка впливає на економічну поведінку, сприяє зниженню інфляційних очікувань. За цих умов учасники економічної системи починають працювати разом з урядом, допомагають йому подолати інфляцію. Тому в інфляційній обстановці, тим більше в умовах гіперінфляції, країна не може собі дозволити мати уряд, до якого не має довір'я. І ступінь останнього визначається зовсім не розмірами протиінфляційних компенсацій. Довіряють не стільки “доброму”, скільки сильному уряду, який на ділі довів свою рішучість і здатність протидіяти інфляції.

2.2. Ефективна монетарна політика

Другим невід'ємним компонентом антиінфляційної стратегії є тривала грошова політика. Її відмінна особливість – введення жорстких лімітів на щорічні прирости грошової маси. Цей показник визначається довгостроковим темпом зростання реального виробництва і таким рівнем інфляції, який уряд вважає прийнятним і зобов'язується контролювати.

Для того щоб грошова політика була справді антиінфляційною, вказаного ліміту треба дотримуватися протягом тривалого часу і, найважливіше, незалежно від стану бюджету, інтенсивності інвестиційного процесу, рівня безробіття тощо. Межу грошової експансії треба перетворити у стелю, що обмежує будь-яку діяльність держави, пов'язану зі змінами грошової маси.

При цьому треба пам'ятати, що немає більш підступного шляху розладнання економіки будь-якої країни, як запуск зайвих грошей у сферу обігу. Тільки керуючись цими імперативами, держава має шанси не допустити або зупинити інфляцію. Очевидно, що здійснення антиінфляційної грошової стратегії під силу лише сучасній банківській системі, очолюваній незалежним від виконавчої влади центральним банком.

Проведення центральними банками стабілізаційної й антиінфляційної політики передусім здійснюється за допомогою таких економічних важелів, як облікова ставка, норма обов'язкових резервів і операції на відкритому ринку. Перші два важелі (регулятори) запускають механізми непрямої дії, що з'єднують центральний банк з іншими ланками банківської системи. Підвищуючи облікову ставку і норми обов'язкових резервів, центральний банк задає цій системі неінфляційну лінію поведінки. Використовуючи третій регулятор, центральний банк уже безпосередньо впливає на стан грошового обігу. Саме він володіє найбільшою силою впливу на грошову масу.

Ринкове господарство влаштоване так, що йому не під силу здійснювати повний контроль за рахунок грошової маси.

Проте регулюючий потенціал центрального банку навіть за умови, що він діє ідеально, в принципі обмежений. Адже, як було показано вище, в обігу постійно перебувають гроші, не тільки випущені центральним банком, але й інші, випущені комерційними банками. Насамперед йдеться про банківські чеки. Отже, покладаючись тільки на правильну грошову політику, держава не зможе впоратися з інфляцією. Незалежний центральний банк, сучасна грошова стратегія, ефективна банківська система, безумовно, необхідні, але не достатні. Потрібні й інші, надійні заходи боротьби з інфляцією. [8]

2.3. Скорочення бюджетного дефіциту

Важливим заходом антиінфляційної політики є скорочення бюджетного дефіциту з перспективою його повної ліквідації до його здійснення можна йти двома шляхами – через збільшення доходів і зменшення видатків держави.

Перевагу все-таки слід надати другому шляху. Річ у тім, що посилення податкового пресу в кращому випадку може принести лише миттєвий антидефіцитний результат. У тривалому плані така політика звичайно веде до підриву стимулів до праці та інвестування, уповільнення економічного розвитку і, як наслідок, скорочення надходжень до державного бюджету.

Сучасна податкова система еволюціонізує у протилежному напрямі – у бік лібералізації, зниження ставок. Тобто правильна політика уряду, який хоче покінчити з бюджетним дефіцитом, полягає не в тому, щоб якнайбільше в економіки забрати, а в тому, щоб менше їй давати із державної скарбниці.

Важливо відзначити, що вдосконалення податкової системи можна з успіхом перетворити в елемент антиінфляційної стратегії. Як було показано вище, зниження ставок податку на прибуток дає додатковий імпульс інвестиційному процесу, а від нього у віддаленій перспективі слід чекати збільшення виробництва і зайнятості, отже, маси доходів, що підлягають оподаткуванню. У кінцевому підсумку ймовірні зростання державних доходів і скорочення дефіциту.

Щодо ставок прибуткових податків, то їх зниження приводить до збільшення особистих заощаджень, звичайно, у випадку, якщо вдасться переламати інфляційну психологію споживачів. Приріст заощаджень йде як на фінансування економічного розвитку, так і на покриття дефіциту бюджету. З точки зору приборкання інфляції такий варіант дещо кращий, ніж урядові позики у центральному банку або грошова емісія, але щоб він став реальністю, оподаткування доходів має будуватися за прогресивною шкалою. А зниження ставок охоплює здебільшого високі доходи: отже, саме власники таких доходів схильні перетворювати їх приріст у заощадження, бідні все потратять на потреби споживання.

Однак все це може бути ефективним у перспективі. Коли ж взяти поточний момент, то антидефіцитні і антиінфляційні резерви оподаткування у принципі обмежені, тобто вони швидких ефектів не дають. Тому основне навантаження лягає все-таки на зменшення державних видатків. Однак варто підкреслити, що скорочення бюджетних асигнувань, а водночас і дефіциту – складний процес, який вимагає досить тривалого часу. Ніякі масштабні одномоментні ампутації тих чи інших статей бюджету тут неприпустимі.

Потрібна антидефіцитна стратегія, втілена в перспективний план відновлення рівноваги державного бюджету.

Розумна обережність не повинна заважати організації послідовного, безкомпромісного наступу на дефіцит. Проблема настільки гостра, що робить доречним застосування найжорсткіших заходів, характерних скоріше для директивної, ніж для ринкової економіки. Інколи навіть доцільно застосовувати автоматичне пропорційне скорочення всіх видів державних видатків на випадок, коли Міністерство фінансів подає парламенту такий проект бюджету, в якому величина дефіциту перевищує заздалегідь запланований показник.

Боротьба з дефіцитом дасть позитивний результат, коли вона ведеться межах єдиної антиінфляційної стратегії, підсилюється іншими її елементами.

До них належить державне стимулювання: науково-технологічного прогресу і структурної перебудови виробництва; орієнтації інвестиційних потоків на сектори, що забезпечують товарами споживчий ринок; демілітаризації і конверсії військової економіки. [8]

Держава, організуючи раціональну грошову політику і домагаючись скорочення бюджетного дефіциту, підходить до проблеми інфляції з боку попиту, намагається відрегулювати його так, щоб зняти інфляційну нерівновагу ринків. Коли ж держава допомагає структурним перетворенням і налагоджує конверсію військового виробництва, то відкривається другий шлях наступу на інфляцію – той, що проходить через товарну пропозицію.

Вводячи в дію регулюючі механізми (насамперед податкові й кредитні), держава допомагає розширити продаж наукоємних, технічно-досконалих товарів і послуг (побутової електроніки, засобів зв'язку, інформації тощо), сформувати нові динамічні ринки. Приріст пропозиції, компенсуючи надлишковий попит, впливає на зниження ціни, гальмує інфляцію.

2.4. Раціоналізація зовнішньоекономічної політики

Ефективна антиінфляційна стратегія має бути побудована так, щоб звести до мінімуму вплив на національну економіку зовнішніх інфляційних імпульсів, особливо тих, що пов'язані з переміщеннями через кордони спекулятивних капіталів. Оскільки рух капіталів отримує концентроване вираження в сальдо платіжного балансу, необхідно зняти його інфляційний ефект.

Припустимо, що сальдо платіжного балансу позитивне, тобто в даній країні має місце чистий приплив капіталів з-за кордону. Останнє, далі, поділяється на два основні потоки. Деякі капітали проникають у банківську систему, частково переводяться в національну валюту і, перетворюючись, припустимо, у короткострокові кредити, набувають ліквідної форми, поповнюють запас грошей в економіці. Інший потік капіталів приймає уряд, який бере позики за кордоном, даючи свої боргові зобов'язання. І в тому, і в іншому випадку інфляційні ефекти очевидні. І їх можна зняти, коли на виручку прийде національний центральний банк. У зазначених ситуаціях йому доведеться суттєво розширити обсяг продажу державних цінних паперів для того, щоб зменшити збільшену грошову масу, переправити певну її частину в централізовані резерви.

Особливе місце в антиінфляційній діяльності займає державне регулювання валютного курсу. Первісне співвідношення валют різних країн залежить від співвідношення цін на товари, які надходять в обмін. Курс валюти в принципі має бути таким, щоб продавцеві товару було байдуже, за яку валюту його продавати. Наприклад, якщо ціна тонни пшениці на ринку однієї держави становить 100 дол., а на ринку іншої – 100 тис. крб., то курс останнього щодо цього товару становитиме 1000 крб. за дол.

В умовах товарного дефіциту і зменшення обсягів виробництва курс національної валюти кон”юктурно знижується через підвищений попит на імпорт.д.ержава своїми часто необгрунтованими діями може сприяти “роздуванню” попиту на імпорт, на іноземну валюту. Внутрішня конвертованість національної валюти за значного дефіциту товарів розвиває попит на іноземну валюту.

Торговельний посередник скуповує інвалюту, за неї імпортує товар, який продає з прибутком, знову купує іноземну валюту і т.д. За невеликого дефіциту це сприяє наповненню ринку, після чого попит на іноземну валюту зменшується а валютний курс знову підвищується. Але коли дефіцит гострий і наростаючий, а виробництво різко скорочується - ринок не врівноважується, курс іноземної валюти під тиском шаленого попиту зростає дедалі вище. Він ще підігрівається лихварством і вивезенням валюти за кордон. Такий спекулятивний вихор стає важливим чинником інфляції.

2.5. Тактичні антиінфляційні заходи

При виникненні нестерпної інфляційної ситуації, коли одними тривалими механізмами не обійтися, необхідно мобілізувати тактичний механізм, швидкодіючий потенціал антиінфляційного регулювання. Таким першим шляхом антиінфляційної тактики необхідно виділити державну підтримку підвищення ступеня товарності народного господарства. Мається на увазі, зокрема, пільгове оподаткування підприємств, що організують вільний продаж побічних продуктів виробництва і послуг, або таке ж доброзичливе ставлення до банків, які зайнялися обробкою наявних у них запасів комерційної інформації і торгівлею товарними банками даних. Здебільшого подібний різновид диверсифікації не потребує значних витрат, у тому числі на заробітну плату, а тому сприяє чистому приросту пропозиції і хоча б тимчасовому припиненню інфляційних процесів.

Великий антиінфляційний заряд несе в собі розумно організована приватизація державної власності. Вона повертається збільшенням державних доходів і послабленням напруженості у видатковій частині бюджету, а отже, сприяє розв'язанню проблеми дефіциту. Існує ще й ефект прямої дії: поява на ринку акцій підприємств, що приватизуються, відволікає частину інфляційного попиту. Вказаний ефект був зафіксований в усіх країнах, де здійснювалася великомасштабна приватизація. Він може дати позитивні наслідки і в умовах приватизації в Україні.

Дієвими засобами короткострокової антиінфляційної політики можуть стати масований імпорт споживчих товарів і часткова реалізація державних стратегічних запасів. У країнах з неринковими економіками, зокрема в українській, залишається ще й такий антиінфляційний резерв, як продаж населенню частини нагромаджених підприємствами матеріальних ресурсів виробничого призначення. Варто застерегти, що з кожним витком інфляції сила цього резерву стає дедалі меншою. Чим відчутніші удари інфляції і ближчий параліч грошової системи, тим сильніше діють чинники, що спонукають підприємства утримуватися від торгівлі надлишковими матеріальними ресурсами і приберегти їх для прямого продуктообміну.

Основною метою другого шляху антиінфляційної тактики, що передбачає короткочасне регулювання поточного попиту, є підвищення норми заощаджень зменшення рівня їх ліквідності. Якщо уряд має намір впливати на поведінку власників грошових доходів, спонукаючи їх до збільшення заощаджень за рахунок поточного попиту, то йому доведеться потурбуватися про істотне підвищення процента за вкладами. Треба домагатися, щоб він ні в якому разі не був меншим суми поточного темпу зростання цін і рівня адаптивних очікувань. Очевидно, однак, що і в цьому плані можливості аж ніяк не безмежні. Швидке підвищення процента за вкладами може призвести до негайного подорожчання кредиту, а отже, матиме згубні наслідки для інвестицій і виробництва. [8]

Важливо пам'ятати, що людина може поміщати свої заощадження не тільки в банки. Її можна і треба заохочувати також достатньо високим процентом за державними облігаціями, поширенням акціонерних форм власності, приватизацією і перспективами вкладень грошей у нерухоме майно.

Антиінфляційний ефект таких засобів значно підвищується, коли уряд не обмежується одним збільшенням норми заощаджень. Адже вони бувають різними.

Є, наприклад, депозити до вимоги, які мають дуже високу ліквідність, здатні у будь-який момент перетворитися в готівку, стати додатковим поточним попитом, що посилює інфляційну нерівновагу. Тому в інфляційній економіці потрібні заходи, спрямовані на зниження рівня ліквідності збережень.

Практикуються, зокрема, встановлення підвищених процентів за строковими вкладами і безліч інших заходів, розрахованих на те, щоб якнайдовше утримати депозити у банківській системі. Іноді навіть вводиться тимчасове заморожування вкладів до вимоги.

Зрозуміло, що держава завжди має в запасі такий радикальний варіант, як грошова реформа конфіскаційного типу. Однак вона по суті не має відношення до коренів і механізмів інфляції, оскільки може лише тимчасово зменшити величину інфляційного розриву. Конфіскаційні реформи здійснюються нечасто; здебільшого, вони супроводжують завершення війн та інших великих соціально-політичних потрясінь. Щодо економіки мирного часу, то уряд, який вдається до цього ризикованого заходу, може розраховувати на успіх тільки в тому випадку, коли він користується безмежним довір'ям громадян, готових пожертвувати своїми сьогоднішніми доходами задля майбутнього процвітання, або коли повністю вичерпані інші способи протидіяння інфляції. На превеликий жаль, все це не властиве сучасній Україні.

Саме інфляція стала в сучасній українській економіці проблемою номер один. У такій ситуації "добра" влада, що турбується лише про своєчасне надання грошових компенсацій, придатна хіба що для тимчасового полегшення становища. Якщо ж поглянути на ситуацію ширше, із урахуванням перспективи, то виявляється, що, діючи так, влада тільки нарощує обороти механізму інфляції. Нічого доброго не приносить подібна доброчинність і для популярності властей, якою вони, звичайно, дорожать, а іноді бачать у ній свою найпершу мету. Адже люди більш-менш швидко все одно усвідомлять, що все це не в їхніх інтересах, оскільки будь-які надбавки до грошових доходів неминуче знищуються зростаючими цінами, а інфляція залишається.

В умовах гіперінфляції настає час сильних урядів, перейнятих рішучістю перемоги її, незважаючи ні на що. Маються на увазі жорсткі обмеження у сфері грошового обігу, прискорення приватизації, демонополізації, неухильне скорочення державних видатків тощо. Формування в Україні уряду, якому б народ повірив, є об'єктивною неминучістю. І чим швидше це відбудеться, тим швидше її економіка вийде на шлях здорового неінфляційного високоефективного розвитку.

3. Досвід Польщі в проведенні антиінфляційної політики

Аналізуючи розроблення та реалізацію антиінфляційної політики, застосовуваної в Польщі протягом останнього десятиліття, необхідно усвідомлювати, що в економіці країни відбулися значні зміни, передусім перехід від центрально-планової її структури до ринково орієнтованої. Польща визнана країною з відкритою економікою і віднесена до клубу так званих новостворених ринків. Перехідний процес, що триває і досі, розпочався в 1989 р. і передбачав цінову лібералізацію, що вплинула на ринки всіх видів товарів. Він спричинив досить високу інфляцію, яка спочатку досягала навіть трицифрових рівнів. Намагаючись знизити темпи інфляції, органи влади Польщі вже на початку реформ стикнулися з іншим викликом, обумовленим поступовим зростанням рівня відкритості економіки і доступністю товарного ринку для іноземної конкуренції. Лібералізація ринку капіталу тривала значно довше, і на даний момент він майже повністю відкритий для основних його потоків.

Протягом усього періоду реформ грошово-кредитна політика Польщі була спрямована на нейтралізацію таких несприятливих ефектів:

надліквідність у банківському секторі;

низькій рівень монетизації в польській економіці;

досить невизначена і недостатньо прозора бюджетна політика.

Надліквідність, що й досі притаманна польській банківській системі, вважається однією з головних причин зменшення дієвості імпульсів грошово-кредитної політики. Доходи від цінних паперів, використаних в операціях на вільному ринку, для комерційних банків визначають, скоріше, граничний прибуток від інвестицій, ніж гранично високу собівартість придбання грошей. Таким чином, основний ринковий інструмент центрального банку не може ефективно вплинути на кредитне постачання та рівень позичкового проценту з боку комерційних банків. [17]

Низький рівень монетизації і покриття Національним банком Польщі дефіциту державного бюджету, яке тривало протягом досить значного періоду (до 1998 р), збільшили вплив дефіциту на інфляцію.

Незважаючи на вищезазначені труднощі, процес зниження темпів інфляції в Польщі здійснювався паралельно з послідовним відходом від режиму фіксованого валютного курсу на користь розвиненої системи плаваючого курсу. Цей унікальний досвід вирізняє процес реформування польської банківської системи від аналогічних процесів, що відбувалися в інших країнах перехідного періоду. Так, управління валютним курсом, що є одним з ключових елементів монетарної стратегії (Другим ключовим елементом управління обмінним курсом є контроль. До введення DIT-стратегії з метою реалізації монетарної політики здійснювався контроль над обмінним курсом і монетарний контроль), здійснювалося паралельно з униканням будь-яких раптових (добровільних або примусових) змін обмінного курсу.

Можна виділити три підходи, які, починаючи з 1990 р., застосовували польські монетарні органи задля втримання інфляції. Так, протягом 1990-1991 рр. грошово-кредитна політика грунтувалася на режимі фіксованого валютного курсу. Другий етап охоплював період від 1991 до 1998 рр. і передбачав контроль як обмінного курсу, так і грошової маси. Згодом цей період дістав назву "еклектична" стратегія. Від 1998 р. новостворена Рада монетарної політики, яка набула повноважень щодо здійснення грошової політики в державі, почала впроваджувати DIT-стратегію (Direct Inflation Targeting), або прямий контроль над інфляцією. Слід зазначити, що стійкий антиінфляційний напрям, що переважав в польській економіці від початку реформ, об'єднує всі перераховані етапи.

У січні 1990 р. було проголошене внутрішнє конвертування польської валюти (злотого) водночас із встановленням фіксованого обмінного курсу злотого до американського долара. Останнє було необхідне для забезпечення номінального "якоря" грошово-кредитної політики. Однак застосування контрольованого обмінного курсу не виправдало себе в довгостроковому періоді. Основними причинами цього стали реальне зростання злотого і очікування можливого погіршення торгового балансу країни. Відтак у травні 1991 р. Польща відмовилася від фіксованого прив'язування курсу злотого до долара на користь прив'язку до кошика з п'яти валют її головних торгових партнерів. Крім того, проведена девальвація мала перекрити негативні наслідки подорожчання валюти.

Проте цього кроку виявилося недостатньо, і тому в жовтні 1991 р. система фіксованого валютного курсу була замінена на режим плаваючого курсу валюти (Злотий залишився прив'язаним до того самого кошика з п'яти валют). Це рішення було продиктоване тривогою за можливе зниження конкурентоспроможності польського експорту і відсутністю координації між монетарною та фіскальною політикою, остання з яких до того ж не відповідала змінам грошово-кредитної політики, що є необхідною умовою здійснення ефективного контролю над обмінним курсом.

На початку "еклектичного" періоду впровадження паралельного контролювання обмінного курсу і грошової маси (1991 р) органи влади прагнули досягти одночасно двох цілей: дотримати стійкого антиінфляційного напряму і підтримати міжнародні валютні резерви на рівні, достатньому для укладення угоди з членами Лондонського і Паризького клубів. Остання мета була однаково важливою як для зміцнення економіки, так і для зниження темпів інфляції в довгостроковому періоді. Тому реакція НБП на стрімке зростання міжнародних резервів та збільшення пропозиції грошової маси була досить-таки обережною.

У 1994-1995 рр. основним джерелом значного росту міжнародних резервів стало збільшення надлишку поточного балансу. Можна визначити три найважливіші причини цього явища:

* значне зростання експорту (наприклад, у 1994 р. на 24,8%), зумовлене знеціненням реального обмінного курсу (наслідок 8,0% девальвації в серпні 1993 р);

* ріст виробництва;

* надходження завдяки стрімкому зростанню кількості некласифікованих поточних господарських операцій, спричинених здебільшого значними різницями в цінах.

Акумуляція резервів, незважаючи на окремі рішення, прийняті у вересні і листопаді 1994 р. та лютому 1995 р., продовжувала знижувати рівень валютного курсу. Підвищення ліквідності польської банківської системи зумовило зростання пропозиції грошової маси в 1995 р. До того ж впровадження низхідного тиску на номінальні процентні ставки на міжбанківському грошовому ринку спричинило занепокоєння НБП щодо можливого зниження ставок депозитів, встановлених комерційними банками, і послідовного падіння коефіцієнта заощаджень.

Втручання - "чистки" НБП спричинили на першому етапі зміни в здійсненні операцій на відкритому ринку. У другій половині 1994 р. центральний банк розпочав відкритий розпродаж векселів, і зокрема власних. Обсяг "чисток" досяг максимуму в квітні 1996 р., однак згодом, на тлі стабілізації резервного фонду в іноземній валюті, він різко знизився.

Після успішних переговорів з членами Лондонського клубу в лютому 1995 р. були здійснені конкретні кроки щодо збільшення гнучкості обмінного курсу. Метою цього процесу було зниження темпів зростання міжнародних резервів і створення коридору для очікуваного росту злотого. Інше завдання полягало в запобіганні валютному ризику, пов'язаному з припливом капіталу, здебільшого спекулятивного характеру. Зростання злотого мало відбутися без адміністративного тиску з боку НБП, шляхом безпосереднього впливу на ціну іноземних валют.

Це вимагало впровадження більш гнучкого механізму обмінного курсу. У березні 1995 р. офіційні обсяги купівлі та продажу НБП були розширені, що фактично стало поштовхом для ревальвації (підвищення валютного курсу) злотого. У травні того самого року механізм утримання курсу валюти на відносно стабільному рівні був замінений на механізм валютного коридору, спочатку встановленого в межах плюс-мінус 7,0%. За рекомендацією уряду, НБП намагався стримувати зростання злотого в межах коридору, зокрема за допомогою інтервенції на валютних ринках. Таке втручання було необхідним для того, аби дати економічним агентам якийсь час для коригування своєї поведінки напередодні збільшення гнучкості обмінного курсу. Іншою метою стало впровадження умов, сприятливих для встановлення довгострокової рівноваги обмінного курсу. [17]

Різке збільшення пропозиції грошей (понад допустимий рівень) було результатом тривалого припливу міжнародних валютних резервів. Однак це не сприймалось як потенційне джерело інфляційного тиску, оскільки інтенсивний попит на кошти не зменшувався (Однак кількісно визначити грошовий попит виявилося неможливо). Крім того, зростання пропозиції грошової маси випередило зростання номінального ВВП за умов зниження інфляції. Проте в грудні 1995 р. НБП прийняв рішення переоцінити злотий.

Помірний розвиток інфляції в Польщі став для монетарних органів влади аргументом для послаблення політики процентної ставки, особливо в першій половині 1996 р. До того ж нижчі номінальні процентні ставки повинні були зменшити доходи (в іноземній валюті) від цінних паперів з фіксованим доходом, деномінованих у злотих, що послабило тиск на злотий, здійснюваний на валютних ринках. Це спричинило зростання іноземних резервів у квітні 1996 р. Однак менші процентні ставки активізували процес надання комерційними банками позик на невизначений термін, збільшили внутрішній попит і призвели до стрімкого зростання дефіциту поточного рахунку.

На тлі непевності, що спостерігалася на міжнародних фінансових ринках у серпні 1996 - грудні 1997 років, подальше погіршення поточного рахунку загрожувало валютною кризою і руйнуванням антиінфляційних механізмів. Внутрішній попит був зумовлений трьома головними чинниками:

зростанням реальної заробітної плати;

збільшенням пропозицій щодо кредитування з боку комерційних банків (Причиною цього феномена стало поліпшення інвестиційної активності реального сектора, підвищення попиту населення на товари народного споживання та зростання конкуренції серед банків, які займалися обслуговуванням дрібної клієнтури);

зростанням дефіциту бюджету.

Незважаючи на те, що протягом 1996-1997 рр. втручання НБП посилилося, реакція з боку банків, що займалися обслуговуванням дрібної клієнтури, не була вчасною, а згодом взагалі ослабла через згадувану вже проблему надмірної ліквідності. Крім того, конкуренція в банківському секторі, що набула сили в цей період, сприяла тому, що комерційні банки стали утримувати частку на ринку за рахунок незначної маржі від позичок.

У вересні 1997 р. НБП вдався до заходів, які рідко застосовують центральні банки країн світу. Населенню була надана можливість вкладати власні заощадження в Національний банк Польщі на основі конкурентоспроможних процентних ставок на термін від шести до дев'яти місяців. Мета цього кроку була така:

* знівелювати потенційно негативні ефекти одноразової позики, яку центральний банк надав уряду після катастрофічної повені влітку 1997 р.;

* стримати внутрішній попит і заохотити населення до заощаджень.

Зростання внутрішніх процентних ставок стало штучним стимулом для припливу іноземного капіталу. Однак через хвилювання на міжнародних фінансових ринках (травнева криза чеської крони, липнева тайська криза, азіатська криза восени) та деяка деструкція, що спостерігалася на внутрішній політичній та економічній аренах (повінь, можливі парламентські вибори тощо), приплив іноземного капіталу виявився обмеженим, порівняно з тим, на який можна було очікувати з огляду на різницю в процентних ставках.

Із зростаючою відкритістю економіки дедалі очевиднішою ставала непослідовність "еклектичної" монетарної політики. Застосування паралельного контролю за зростанням пропозиції грошової маси та обмінним курсом не виправдало себе у довгостроковому періоді. Значний розрив у процентних ставках і позитивні економічні перспективи на початку 1998 р. повернули іноземних інвесторів. Загроза, що виникла для механізму стабільності обмінного курсу, потребувала зміни монетарної стратегії. Ймовірні альтернативні рішення обмежувалися двома варіантами: або реалізація єдиної проміжної цілі, що грунтується на валютному курсі чи пропозиції грошової маси, або відмова від проміжних цілей як таких на користь прийняття стратегії прямого контролю над інфляцією (DIT).

За умов стрімкого розвитку польського фінансового ринку контролювання монетарних інструментів ускладнювалося. Ще однією перешкодою стало зростання монетизації економіки внаслідок збільшення попиту на гроші. Волатильність грошового мультиплікатора зумовлювалася здебільшого зовнішніми чинниками. Як наслідок - взаємозв'язок між інфляцією та грошовими агрегатами (Традиційно визначається як агрегат М2 або, зважаючи на дивергентну наявність грошових якостей їх окремих складників, як агрегат Divisia) став нестійким.

З огляду на підтримку зовнішнього балансу економіки в контексті збільшеної мобільності світового капіталу контролювати валютний курс стало невигідним. Більше того, контроль над валютним курсом також потребував певної еластичності фіскальної політики як щодо внутрішнього, так і зовнішнього порушення грошового обігу.

Зважаючи на глибокі зміни в грошово-кредитній політиці, природно було б взяти до уваги перешкоди щодо прийняття та реалізації DIT-стратегії, а саме:

недостатній або занадто жорсткий контроль міг негативно позначитися на довірі до монетарних органів влади (втім, цієї небезпеки не можна було уникнути навіть за проміжного плану);

недостатня координація фінансової та грошово-кредитної політики не могла не розглядатися як перешкода до введення DIT, оскільки вона була притаманна й іншим режимам;

зростання побоювань, що занадто амбітний шлях контролю над інфляцією призведе до значних антиінфляційних витрат порівняно з альтернативними стратегіями;

наявність надто обмежених знань щодо механізму переходу до грошово-кредитної політики та відсутність точних прогнозів інфляції. В багатьох випадках це пояснювалося як дефіцитом надійних даних, так і природою польської перехідної економіки.

Водночас на користь DIT висувалися такі аргументи:

інфляційні очікування (за досить низького рівня інфляції) впливають на зростання цін. Стратегія DIT реалізується таким чином, щоб збільшити можливість інформування економічного середовища щодо планів грошово-кредитної політики. Це допомагало сформувати інфляційні очікування;

позитивні досягнення НБП на шляху зниження темпів інфляції заклали фундамент довіри до нього, що в будь-якому випадку є чинником ефективного втілення DIT;

введення більш гнучкого механізму валютного курсу збільшило автономію грошово-кредитної політики, що створило сприятливі умови для реалізації DIT-стратегії;

фундаментальні перетворення в інституційній структурі центрального банку стали підгрунтям для більшої його незалежності.

Нова Конституція, що набрала чинності 17 серпня 1997 р., скасувала практику фінансування Національним банком Польщі дефіциту державного бюджету. На її основі в структурі НБП був створений новий орган з прийняття рішень - Рада монетарної політики, що в своїй діяльності керувалася, крім Конституції, Статутом Національного банку Польщі.

У квітні 1998 р. Радою були внесені зміни до Положень грошово-кредитної політики на 1998 р. У січні того самого року оголошено проміжний контроль над інфляцією, конкретизований у документі під назвою Проміжна стратегія грошово-кредитної політики, 1999-2003. Рада визначила такі підстави для прийняття DIT:

завдяки чіткому та зрозумілому контролю над інфляцією буде поліпшений зв'язок між центральним банком і економічним середовищем;

збільшена прозорість грошово-кредитної політики підсилить довіру до НБП;

стане можливою гнучка реакція на внутрішні і зовнішні шоки, до яких польська економіка особливо чутлива;

макроекономічні втрати від зниження темпів інфляції будуть зменшені завдяки підвищенню рівня реальності очікувань економічних агентів;

будуть ліквідовані труднощі, які асоціюються з проміжними планами.

Наслідуючи центральні банки, які прийняли DIT-стратегію, НБП визначив свою ціль, виходячи з рівня інфляції, а не рівня цін. Крім того, в Польщі дана стратегія грунтувалася на індексі споживчих цін (ІСЦ) без винятків (наприклад нестійкі або регульовані елементи). Різні механізми, застосовувані центральним банком з метою деривації основних інфляційних заходів, були надто грубими та механічними, а відтак не могли повністю охопити складний процес інфляції в перехідній економіці. Взагалі в цьому періоді дуже важко виділити лише ті складники, які повністю залежать від важелів грошово-кредитної політики. Поведінка щомісячних ІСЦ та певних ключових інфляційних показників свідчить про значний ступінь координації двох груп. Цей феномен міг, як це не парадоксально, виникнути в результаті вилучення певних пунктів з ІСЦ з метою обчислення головного індексу інфляції. Чим більше пунктів вилучається, тим більша ймовірність того, що комплектуючі товари, товари-субстітути й елементи витрат будуть вилучені із ІСЦ. [17]

Хочу зауважити також, що базовий індекс інфляції не оприлюднюється Польським центральним статистичним управлінням. Прийняття його за основу в будь-яких розрахунках НБП стосовно виконання грошово-кредитної політики могло б підірвати авторитет монетарних органів влади.

Прогноз щодо рівня інфляції спирався на 12-місячне (від грудня до грудня) ІСЦ. Однак, як вже зазначалося, Рада монетарної політики прийняла також проміжні прогнозні оцінки стосовно рівня інфляції, розраховані до 2006 р.

Починаючи з 1998 р., всі щорічні прогнозні оцінки приймалися в межах валютного коридору, а середньострокові - на максимальному рівні. Отже, зрозуміло, що впровадження дискретних оцінок інфляції допомагає посилити довіру до монетарної політики, бо робить зрозумілими заходи центрального банку щодо досягнення та підтримки конкретної траєкторії інфляції. Дискретні і прогнозні оцінки передбачають жорстку відповідальність грошово-кредитної політики за можливу реакцію на шоки. Визначення прогнозних оцінок в межах коридору збільшує гнучкість монетарної політики. Більше того, це істотно збільшує ймовірність виконання плану (у випадку дискретного плану ймовірність дорівнює нулю), що також підтримує довіру до центрального банку.

Існуючі обмеження щодо гнучкості обмінного курсу не були відразу скасовані із введенням DIT. Лібералізація обмінного курсу була необхідною для збільшення автономії грошово-кредитної політики і для визначення ймовірності виникнення валютної кризи.

Лібералізація обмінного курсу розширила межі втручання НБП в грошово-кредитну політику за одночасного зменшення здійснюваного ним впливу. Впровадження плаваючого обмінного курсу Рада монетарної політики пропонувала кілька разів, однак він не був реалізований через відсутність дозволу уряду. Лише 12 квітня 2000 р. уряд Польщі нарешті ухвалив відповідні рішення щодо цього курсу, і нині в країні діє розвинений режим плаваючого валютного курсу.

Обмеження щодо ефективного впровадження DIT, спричинені зобов'язанням центрального банку виходити на міжнародні валютні ринки, були скасовані.

Останніми роками польський валютний ринок значно поглибився, в результаті чого:

* спостерігається швидкий розвиток похідних інструментів;

* зростає схильність корпоративних економічних агентів до застереження їх іноземних валютних позицій від ризику зміни обмінного курсу;

* макроекономічні показники спричинили значний вплив на рух обмінного курсу.

Це стало підґрунтям для остаточного переконання фінансових кіл Польщі, що обмінний курс є важливим елементом у досягненні зовнішнього балансу.

Оптимальне поєднання фіскальної та грошово-кредитної політики - це одна з головних проблем економік різних країн, зокрема перехідних. Вона зумовлюється, зазвичай, недостатнім рівнем координації між двома складовими макроекономічної політики. Поєднання жорсткої бюджетної політики і відносно вільної грошово-кредитної допомагає ліквідувати зовнішню нерівновагу за одночасного зниження внутрішнього дефіциту бюджету.

Значний вплив бюджетного дефіциту на інфляційний процес особливо чітко проявляється завдяки низькій монетизації економіки та досить значній участі комерційних банків у його фінансуванні. Таким чином, надмірне фінансове розширення стримує здатність центрального банку провадити грошово-кредитну політику. В Польщі до здійснення стратегії DIT фіскальна та монетарна політика були непослідовними. Перша недостатньо стримувала другу. Найбільш значущою причиною відсутності такої координації були розходження між інфляційними очікуваннями, закладеними в проекті державного бюджету, та планами щодо можливого рівня інфляції, виробленими центральним банком. Нереально низький рівень інфляції, набутий для цілей бюджету, полегшив його виконання, оскільки зібрані податки з обороту завжди були вищими від запланованих.

Стратегія DIT впроваджувалася НБП самостійно, без будь-яких попередніх домовленостей з урядом. За період її дії спостерігався значний прогрес у напрямі вдосконалення послідовності макроекономічної політики. За законом 1998 р. представник Ради Міністрів зобов'язаний був відвідувати засідання Ради грошово-кредитної політики. Очікування інфляції в Проміжній державній фінансовій стратегії, 2003-2006 збігаються з очікуваннями Ради. Після довгих вагань уряд нарешті ухвалив рішення перетворити частину боргу державного бюджету в державні облігації, що дало змогу НБП зменшити рівень необхідних резервів. Частину облігацій було передано комерційним банкам (зокрема, дилерам міжбанківського грошового ринку) з метою їх подальшого продажу. НБП здійснював реалізацію державних цінних паперів шляхом проведення щотижневих тендерів.

Слід нагадати, що на початку впровадження DIT-стратегії в Нацбанку Польщі бракувало точного аналізу і прогнозів щодо інфляції. Цим пояснюється дискреційний характер тодішньої монетарної політики. Згодом інформація про інфляційні процеси почала нагромаджуватися, що дало змогу монетарним органам прогнозувати свої завдання. Зокрема, в НБП почали створюватися перші реальні моделі інфляції та публікуватися результати досліджень. Однак через нестійкі економічні відносини, типові для перехідної економіки, механізми грошово-кредитної політики ще й досі досліджені недостатньо, приміром не вивчений вплив монетарних імпульсів на зростання цін. Тому до результатів як теоретичних, так і практичних досліджень поки що потрібно ставитися виважено.

На прес-конференціях членів Ради монетарної політики, що відбуваються на постійній основі, оголошуються та пояснюються всі прийняті ними рішення. У червні 1999 р. Радою було започатковано видання Звітів про інфляцію, в першому числі якого висвітлювалися інфляційні процеси попереднього (1998) року. В наступні роки періодичність цього видання зросла, і звіти почали виходити щоквартально. [17]

Отже, підсумовуючи все вищесказане можемо зробити наступні висновки.

Протягом перехідного періоду антиінфляційна стратегія грошово-кредитної політики Польщі була пристосована до нового, орієнтованого на ринок, характеру польської економіки, підвищився рівень її відкритості, сталися інституційні зміни на фінансовому ринку.

Фіксований валютний курс і кредитне нормування були введені ще в перші роки здійснення в Польщі економічних реформ. Якщо взяти до уваги гіперінфляцію, що супроводжувала цей процес, можна вважати подібні кроки навіть більш ніж розсудливими. В наступні роки спостерігалося підвищення гнучкості режиму обмінного курсу, впровадженого водночас зі спробами посилити контроль за грошовими агрегатами. Такий "еклектичний" підхід виявився досить ефективним, незважаючи навіть на зростаючу лібералізацію потоків капіталу, спричинену зацікавленістю закордонних інвесторів польським фінансовим ринком.

Непослідовність "еклектичної" політики стала очевидною після макроекономічної і політичної стабілізації країни та інтеграції її у світові фінансові ринки. На початку 1998 р., водночас із зниженням інфляції майже до одноцифрового рівня, новостворена незалежна Рада монетарної політики вдалася до DIT, аби лібералізувати режим обмінного курсу. Радою був впроваджений режим плаваючого курсу, оскільки на тлі росту дефіциту поточного рахунку він є найбільш ефективним захистом від раптового і непередбачуваного стрибку обмінного курсу. Запобігаючи уповільненню антиінфляційної політики, він сприяє загальному економічному зростанню країни.

Впровадження DIT-стратегії, на нашу думку, було досить своєчасним і вдалим прийомом, особливо, якщо взяти до уваги, що її мета у перехідний період полягала, скоріше, в зменшенні інфляції, аніж у стабілізації цін. За таких умов індекс споживчих цін стає тим параметром, який формує мету і полегшує оцінку виконання грошово-кредитної політики. Цей індекс виявився непостійним внаслідок його чутливості до шоків пропозиції, структурних і адміністративних змін.

Серед інших проблем, що постали перед банківською системою Польщі, можна виокремити ті, що пов'язані з короткою історією розвитку орієнтованої на ринок економіки та зі складом грошової маси, що постійно розвивається. Серйозні проблеми виникали також через недостатньо обмежувальну фіскальну політику і властиві перехідній економіці конструктивні похідні (негнучкий ринок праці, низька конкурентоспроможність товарів).

Вищенаведені фактори утруднили процедуру прогнозування інфляційних процесів у країні, що спричинило зниження ефективності DIT і зменшення довіри до монетарних органів. Однак саме DIT-стратегія стала для монетарних політиків та економічних агентів однозначним і ясним критерієм прийняття відповідних рішень. Це стимулювало реалізацію антиінфляційної політики і спонукало грошово-кредитну політику до відкритості та прозорості.

Реалізації політики зниження темпів інфляції в країні сприяє економічна освіта суспільства (в даному випадку щодо інфляційних процесів).

Таким чином, можна очікувати, що в майбутньому, за умов ринкової економіки та зовнішньої пропозиції грошей, знання природи трансмісійних механізмів зросте і посилиться їх стабільність. Це вдосконалить методи прогнозування, посилить дієвість і авторитет грошово-кредитної політики.

Висновки

Інфляція - багатогранний, складний процес, який чітко відображає всі основні проблеми й суперечності економіки. Найбільш очевидно вона проявляє себе в систематичному переповненні каналів грошового обігу масою надлишкових грошей, що веде до їх знецінення та додаткового перерозподілу національного доходу й національного багатства на шкоду більшості населення. Залежно від сили згубної дії на економіку розрізняють інфляцію: повзучу, галопуючу і гіперінфляцію.

Світовий досвід країн ринкової економіки знає два основних способи регулювання інфляційного процесу: кейнсіанський і монетаристський.

Світова практика знає цілий арсенал боротьби з інфляцією. Справа полягає лише в тому, щоб уміло його використати. Цей арсенал з певною умовністю можна поділити на дві частини. Відома антиінфляційна стратегія, що об'єднує цілі і методи тривалого характеру. Існує антиінфляційна тактика, від якої можна чекати результатів у межах порівняно невеликого відрізку часу.

Особливе місце в антиінфляційній діяльності займає державне регулювання валютного курсу. Первісне співвідношення валют різних країн залежить від співвідношення цін на товари, які надходять в обмін. Курс валюти в принципі має бути таким, щоб продавцеві товару було байдуже, за яку валюту його продавати.

При виникненні нестерпної інфляційної ситуації, коли одними тривалими механізмами не обійтися, необхідно мобілізувати тактичний механізм, швидкодіючий потенціал антиінфляційного регулювання.

Отже, антиінфляційна політика – це комплекс відповідних заходів державного регулювання економіки, спрямованих на боротьбу з інфляцією. Втілення в життя такої політики вимагає від уряду розроблення антиінфляційної програми, яка визначає мету, задачі і шляхи її реалізації, що залежить від стадії інфляційного процесу, його інтенсивності та інших факторів. Так, задачі боротьби з інфляцією або обмеження масштабів інфляційних наслідків різні і потребують прийняття неоднакових методів регулювання.

Проведення антиінфляційної політики залежить від співвідношення багатьох економічних процесів та ступеня їх активності. Найбільшої ефективності можна досягти лише за умов комплексного використання всіх можливих способів боротьби з інфляцією та довіри населення країни до уряду.

Аналізуючи розроблення та реалізацію антиінфляційної політики, застосовуваної в Польщі протягом останнього десятиліття, ми усвідомили, що в економіці країни відбулися значні зміни, передусім перехід від центрально-планової її структури до ринково орієнтованої.

Протягом перехідного періоду антиінфляційна стратегія грошово-кредитної політики Польщі була пристосована до нового, орієнтованого на ринок, характеру польської економіки, підвищився рівень її відкритості, сталися інституційні зміни на фінансовому ринку. Можна очікувати, що в майбутньому, за умов ринкової економіки та зовнішньої пропозиції грошей, знання природи трансмісійних механізмів зросте і посилиться їх стабільність. Це вдосконалить методи прогнозування, посилить дієвість і авторитет грошово-кредитної політики.

Щоб унеможливити або пом'якшити вплив інфляції, варто задіяти такі фактори. Зокрема, переглянути бюджет-2007 задля зменшення його дефіциту шляхом скорочення певних видатків. Потрібно здійснити, окрім того, додаткові кроки щодо лібералізації імпорту антиінфляційного спрямування і запровадити жорсткішу монетарну політику (обмежити зростання грошової бази рівнем 30-40 відсотків), а також вдатися до подальшої лібералізації валютного регулювання. Щоб протистояти ціновим викликам поточного року, потрібно посилити конкуренцію у банківській системі через полегшення доступу іноземних банків до системи відповідних послуг, стимулювати процентною політикою активізацію заощаджень громадян, сприяти додатковому поштовху у розвитку ринку цінних паперів, зокрема для населення. Доцільно активізувати антимонопольну політику з метою профілактики необгрунтованого завищення цін (передусім споживчих), системно працювати над демобілізацією інфляційних очікувань.

Список використаних джерел

1. Агапова Т.А., Серегина С.Ф. Макроэкономика: Учебник/под ред. профес., д. э. н. А.В. Сидоровича. – М.: МГУ им. Ломоносова, Издательство «ДИС», 1997. – 416с.

2. Антонов Н.Г. и др. Денежное обращение, кредит и банки. – М.: “Финстатинформ”, 1995. – 272 c.

3. Банківські ставки продовжують падати, панове... // Галицькі контракти. - 2000. - № 16. -С.5.

4. Вітлінський В., Наконечний Я., Пернарівський О. Концепція стратегії кредитного ризику // Банківська справа. - 2000. - № 1. - С.13 - 16.

5. Государственное регулирование рыночной экономики: Учебн. пособие. – 2-е изд. – М: Дело, 2002. – 280с.

6. Гриценко О. Гроші та грошово-кредитна політика. – К.: Основи, 1997. – 180 с.

7. Гроші та кредит: Підручник/ За ред. професора Б.С. Івасіва. - К: КНЕУ, 1999. – 404с.

8. Грошово-кредитна політика в Україні / За ред.В.С. Стельмаха, А.О. Єпіфанова, Н.Т. Гребеника, В.І. Міщенка – К.: КНЕУ, 2001. – 305 с.

9. Закон України „Про Державний бюджет України на 2007 рік”.

10. Закон України «Про банки і банківську діяльність» від 7 грудня 2000 р.

11. Кодекс України, Закон, Кодекс від 16.01. 2003 № 436-IV Господарський кодекс України.

12. Кротюк В.Л. Національний банк – центр банківської системи України. Організаційно-правовий аналіз. – К.: Ін Юре, 2000. – 248 с.

13. Лаврушин О.И. Деньги и кредит. – М.: Финансы и статистика, 1998. – 448 с.

14. Мережа Internet

15. Микро-, макроэкономика. Практикум. / Под общ. ред. Ю.А. Огибина. – СПб.: “Литература плюс”, “Санкт-Петербург оркестр”, 1994 – 432с.

16. Михасюк І., А. Мельник, М. Крупка, З. Залога. Державне регулювання економіки. – ЛНУ ім. Франка, Львів: “Українські технології”, 1999. – 640с.

17. Павел Дур'яш, директор департаменту аналізу і досліджень Національного банку Польщі. ВЗАЄМОЗВ'ЯЗОК КУРСОВОЇ ТА АНТИІНФЛЯЦІЙНОЇ ПОЛІТИКИ В ПОЛЬЩІ. http: // economix. com. ua

18. Постанова НБУ від 12.02. 2002 р. № 61 «Положення про депозитарну діяльність Національного банку».

19. Прогноз: інфляція в 2007 році складе 11-13%. http: // www. invest-ua. com/news.

20. Стельмащук А.М. Державне регулювання економіки. Навчальний посібник. – Тернопіль: Астон, 2001. –362с.

21. Стеченко Д.М. Державне регулювання економіки: Навч. посібник. – К.: МАУП, 2000. -176с.

22. Юрчишин В.В. Перспективи довгострокового безінфляційного зростання. // Статистика України, 2005, №1, с.85-89

Доопрацювання

Економіка України була глибоко інфляційною і в складі колишнього СРСР. Це зумовлювалося, з одного боку, повним домінуванням державного монополізму та відсутністю конкуренції, а з іншого - спотвореною структурою виробництва (1990 р. в загальному обсязі продукції промисловості питома вага виробництва засобів виробництва становила 69,5%, а виробництва предметів споживання - 30,5%), надзвичайно високою часткою військово-промислового комплексу та базових галузей, надмірною зношеністю основних виробничих фондів (1990 р. - 47,6%), неефективним використанням капітальних витрат, зокрема величезною кількістю об'єктів незавершеного будівництва, та іншими чинниками.

Не можна не враховувати й надлишкову емісію грошей, що значною мірою перевищувала наявну товарну масу. За допомогою цього засобу, починаючи з середини 1970-х років, керівництво колишнього СРСР створювало ілюзорне уявлення стосовно «невпинного» зростання життєвого рівня населення. Однак насправді вже на початку 1980-х pp. кожен 4-й рубель, а 1985 - 90 pp. - кожен 3-й не мав товарного покриття. Відображенням цього було невпинне зростання процесу одержавлення національного доходу. Якщо 1980 р. частка бюджетних видатків у національному доході колишнього СРСР становила 63,7%, то 1985 р. цей показник виріс до 66,8%, а 1990 р. - до 73,5%. Це зростання значною мірою визначалося додатковою емісією грошей.

Однак, попри це, цінова динаміка лишалась відносно стабільною. За даними державної статистики України, 1990 р. індекс роздрібних цін на продовольчі товари становив 111 (1985 - 100), непродовольчі - 108. Така цінова динаміка відображала жорстку систему цінового контролю, що зумовлювала розвиток найбільш деструктивної за змістом притамованої інфляції. її виявом був дедалі більший товарний голод, надмірні цінові дотації на основні групи товарів, зниження економічних стимулів виробництва та низька якість продукції, розширення спекуляцій у сфері товарообігу, невпинне зростання цін на «чорному» ринку, зниження ринкового курсу грошової одиниці та інші такого ж гатунку деструктивні процеси.

Аналізуючи це питання, важливо враховувати й те, що розвиток притамованої інфляції був типовим для всіх країн з адміністративною економікою. Україна не становила винятку. Поряд із цим розвиток інфляційних процесів в Україні в 1991 - 95 pp. мав і специфічні особливості. Вони пов'язані, насамперед, з непослідовністю економічних перетворень, допущеними помилками в економічній політиці, втратою керованості економікою, деформаціями процесу роздержавлення і приватизації, надмірністю бюджетних видатків.

Інфляційні процеси в Україні на сучасному етапі

Враховуючи динаміку, що склалася, інфляція за підсумками 2006 року може становити 10-11%, навіть у разі підвищення комунальних тарифів і цін на енергоносії.

«Стабільний розвиток сільського господарства і зважена і прогнозована політика уряду щодо подолання негативних наслідків газового шоку і бюджетної політики, а також сприяння загальному позитивному інвестиційному клімату може дати змогу утримати інфляцію в межах 10-11% за підсумками року, навіть за підвищення комунальних тарифів і цін на енергоносії» - відзначив експерт Центру соціально-економічних досліджень «CASE Україна» Микита Михайличенко.

Він також додав, що після стрімкого уповільнення інфляції за підсумками січня-квітня, в травні зростання споживчих цін на 0,5% можна порівняти з інфляцією за аналогічний період минулого року (0.6%). При цьому, як і передбачалося, істотний вплив на індекс споживчих цін (ІПЦ) мали тарифи природних монополій і ціни на енергоресурси.

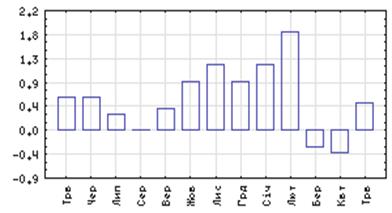

Експерт відзначив, що в травні, перш за все, зросли ціни на послуги (з 14.6% до 17.8% в річному вимірюванні) у зв`язку з подорожчанням комунальних послуг (на 8.4%), а також ціни на пальне, що, на думку М. Михайличенка, є результатом зростання світових цін. Ці чинники, у свою чергу, спровокували прискорення порівняно з попереднім роком темпів зростання цін на непродовольчі товари (з 2.5% до 2.7% (травень 2005 р. до травня 2006 р). На рис.1. наочно показані зміни інфляції за рік (травень 2005 - травень 2006)

Рис.1. Iнфляцiя,% (травень 2005 - травень 2006)

М. Михайличенко вважає, що тиск на ІПЦ з боку вищезгаданих чинників найближчим часом збережеться.

Він також наголосив, що в травні ціни на продовольчі товари втримали ІПЦ від прискорення. При цьому найбільше подешевшало м`ясо - за рахунок відновлення пропозиції через зростання внутрішнього виробництва і різке скорочення імпорту до Росії.

Як відзначив експерт Інституту економічних досліджень і політичних консультацій Віталій Кравчук, доволі незначне зростання цін за підсумками минулого місяця, в основному обумовлене, зниженням цін на продукти тваринництва, а також на цукор і картоплю і помірним зростанням цін на решту с/г продуктів і непродовольчих товарів. «Саме це уповільнення зростання цін на продовольчі товари перекрило вплив підвищення тарифів на газ і електроенергію: ціни на електроенергію, воду, газ і тепло збільшилися на 20,6% (травень 2006 року до травня 2005 року), - відзначив експерт.

Він також вважає, що зростання цін на сільськогосподарські продукти за відсутності «різких» дій з боку уряду, наприклад, з обмеження на ввезення до України м`яса, залишиться доволі низьким. При цьому інших підвищень тарифів, окрім як на пасажирські перевезення, урядом на червень не заплановано, що дає підставу припустити, що інфляція в червні буде помірною, відзначив експерт.

Iнфляцiя в Українi у травнi становила 0,5% порiвняно з дефляцiєю 0,3% i 0,4% в березнi та квiтнi вiдповiдно, внаслiдок чого iнфляцiя за перiод з сiчня по березень досягла 2,8%, повiдомив Держкомстат.

Згiдно з його даними, основною причиною прискорення iнфляцiї стало зростання вартостi послуг – на 3,6% у травнi порiвняно з їх зниженням на 0,8% у квiтнi та зростанням на 0,1% у березнi. Подорожчали електроенергiя, газ, тепло i вода, оскiльки Нацiональна комiсiя регулювання електроенергетики України з 1 травня на 25% пiдвищила цiни на газ i електроенергiю для населення, а також збiльшила вартiсть газу для пiдприємств теплокомуненерго i бюджетних споживачiв.

Продовольчi товари у травнi знову подешевшали – на 0,3% порiвняно з 0,4% в квiтнi та 0,5% у березнi, а промисловi товари подорожчали на 0,4%, що трохи вище за показники квiтня i березня, коли цiни на них зросли на 0,1% i 0% вiдповiдно.

Загалом за сiчень-травень продовольчi товари подорожчали на 3%, промисловi – на 0,7%, а послуги – на 4,4%.

У лютому i сiчнi 2006 року в Українi була зафiксована iнфляцiя на рiвнi 1,8% i 1,2% вiдповiдно. Мiнiстерство економiки прогнозує iнфляцiю в 2006 роцi на рiвнi 11,4%.

Iнфляцiя в Українi в 2005 роцi уповiльнилася до 10,3% з 12,3% роком ранiше. При цьому в сiчнi-травнi 2005 iнфляцiя становила – 5,7%, зокрема продовольчi товари подорожчали на 7,7%, непродовольчi – на 1,9%, послуги – на 2,6%.

Прогноз: інфляція в 2007 році складе 11-13% (http: // www. invest-ua. com/news. php)