| Скачать .docx |

Реферат: Денежное обращение и денежная система

Понятие денежного обращения.

Наличное и безналичное обращение

Сменяя форму стоимости (товар на деньги, деньги на товар), деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение.

Общественное разделение труда и развитие товарного производства являются объективной основой денежного обращения. Образование общенациональных и мировых рынков при капитализме дало новый толчок дальнейшему расширению денежного оборота. Деньги обслуживают обмен совокупного общественного продукта, в том числе кругооборот капитала, обращение товаров и оказание услуг, движение ссудного и фиктивного капитала и доходов различных социальных групп.

Началу движения денег предшествует их концентрация у субъектов. Они сосредоточиваются в кошельках населения, в кассах юридических лиц, на счетах в кредитных учреждениях, в казне государства. Чтобы зародилось движение денег, необходимо возникновение потребности в деньгах у одной из двух сторон. Спрос на деньги возникает при осуществлении сделок, деньги нужны для обращения, платежей за товары и услуги. Их объем определяется номинальным валовым внутренним продуктом. Чем больше общая денежная стоимость товаров и услуг, тем больше требуется денег для заключения сделок. Спрос на деньги предъявляют и для накопления, которое выступает в разных формах: вкладах в кредитных учреждениях, ценных бумагах, официальных государственных запасах.

Денежное обращение осуществляется в двух формах: наличной и безналичной.

Нлично-денежное обращение — движение наличных денег в сфере обращения и выполнение ими двух функций (средства платежа и средства обращения). Наличные деньги используются:

для кругооборота товаров и услуг;

для расчетов, не связанных непосредственно с движением товаров и услуг, а именно: расчетов по выплате заработной платы, премий, пособий, пенсий; по выплате страховых возмещении по договорам страхования; при оплате ценных бумаг и выплат по ним дохода; по платежам населения за коммунальные услуги и др.

Налично-денежный оборот включает движение всей налично-денежной массы за определенный период времени между населением и юридическими лицами, между физическими лицами, между юридическими лицами, между населением и государственными органами, между юридическими лицами и государственными органами.

Налично-денежное движение осуществляется с помощью различных видов денег: банкнот, металлических монет, других кредитных инструментов (векселей, банковских векселей, чеков, кредитных карточек). Эмиссию наличных денег осуществляет центральный (как правило, государственный) банк. Он выпускает наличные деньги в обращение и изымает их, если они пришли в негодность, а также заменяет деньги на новые образцы купюр и монет.

В России в связи с огромным расширением налично-денежного оборота в последние несколько лет[1] предприняты попытки ограничить для юридических лиц этот оборот. Для хозяйствующих субъектов установлен лимит наличных денег. Ежедневно они подсчитывают все поступившие и выданные деньги и зачисляют их в оборотную кассу. Если остаток денег в конце превысит установленный лимит, то сумма сверх лимита зачисляется в резервный фонд. Однако на практике эти и другие ограничения действуют еще слабо.

Безналичное обращение — движение стоимости без участия наличных денег: перечисление денежных средств по счетам

кредитных учреждении, зачет взаимных требовании. Развитие кредитной системы и появление средств клиентов на счетах в банках и других кредитных учреждении привели к возникновению такого обращения.

Безналичное обращение осуществляется с помощью чеков, векселей, кредитных карточек и других кредитных инструментов.

Безналичный денежный оборот охватывает расчеты между:

предприятиями, учреждениями, организациями разных форм собственности, имеющими счета в кредитных учреждениях;

юридическими лицами и кредитными учреждениями по получению и возврату кредита;

юридическими лицами и населением по выплате заработной платы, доходов по ценным бумагам;

физическими и юридическими лицами с казной государства по оплате налогов, сборов и других обязательных платежей, а также получению бюджетных средств.

Размер безналичного оборота зависит от объема товаров в стране, уровня цен, звенности расчетов, а также размера распределительных и перераспределительных отношений, осуществляемых через финансовую систему. Безналичное обращение имеет важное экономическое значение в ускорении оборачиваемости оборотных средств, сокращении наличных денег, снижении издержек обращения-

В Российской федерации форма безналичных расчетов определяется правилами Банка России, действующими в соответствии с законодательством. Определено, что расчеты предприятий всех форм собственности по своим обязательствам с другими предприятиями, а также между юридическими лицами и физическими за товарно-материальные ценности производятся, как правило, в безналичном порядке через учреждения банка.

В зависимости от экономического содержания различают две группы безналичного обращения: по товарным операциям и финансовым обязательствам .

К первой группе относятся безналичные расчеты за товары и услуги, ко второй — платежи в бюджет (налог на прибыль, налог на добавленную стоимость и другие обязательные платежи) ч внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями.

Между налично-денежным и безналичным обращением существуют взаимосвязь и взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую, наличные деньги меняют форму на счета в кредитном учреждении и обратно. Безналичный оборот возникает при внесении наличных денег на счет в кредитном учреждении, следовательно, безналичное обращение немыслимо при отсутствии наличного. Одновременно наличные деньги появляются у клиента при снятии их со счета в кредитном учреждении.

Таким образом, наличное и безналичное обращение образует общий денежный оборот страны, в котором действуют единые деньги одного наименования.

Закон денежного обращения.

Денежная масса и скорость обращения денег

Товарно-денежные отношения требуют определенного количества денег для обращения.

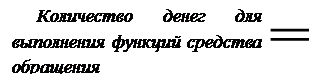

Закон денежного обращения, открытый Карлом Марксом, устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа.

Количество денег, потребное для выполнения функций денег как средства обращения, зависит от трех факторов:

количества проданных на рынке товаров и услуг (связь прямая);

уровня цен товаров и тарифов (связь прямая);

скорости обращения денег (связь обратная).

Вес факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше объем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда, тем ниже стоимость товаров и услуг и цены. Формула в этом случае такова:

|

||||

|

||||

|

||||

Скорость обращения денег определяется числом оборотов денежной единицы за известный период, так как одни и те же деньги в течение определенною периода постоянно переходят их рук к руки, обслуживая продажу товаров и оказание услуг.

При функционировании золотых денег их количество поддерживалось на необходимом уровне стихийно, поскольку регулятором выступала функция сокровища. Эта функция устанавливала сравнительно правильное соотношение между денежной массой и товарами, необходимыми для обращения. Лишние деньги в обращении исключались, они уходили в сокровище. При росте товарной массы деньги возвращались из сокровищ.

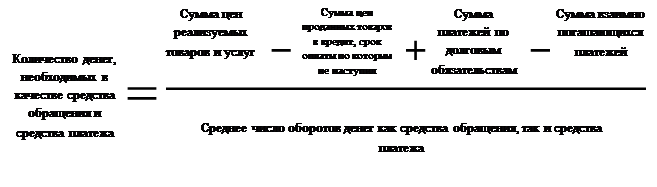

С появлением функции денег как средства платежа общее количество денег должно уменьшиться. Кредит оказывает обратное влияние на количество денег. Такое уменьшение вызывается погашением путем взаимного зачета определенной части долговых требований и обязательств. Количество денег для обращения и платежа определяется следующими условиями:

общим объемом обращающихся товаров и услуг (зависимость прямая);

уровнем товарных цен и тарифов на услуги (зависимость прямая, поскольку чем выше цены, тем больше требуется денег);

степенью развития безналичных расчетов (связь обратная);

скоростью обращения денег, в том числе кредитных денег (связь обратная).

Таким образом, закон, определяющий количество денег в обращении, приобретает следующий вид.

|

При металлическом обращении количество денег стихийно регулировалось функцией сокровища, т.е. денежная масса увеличивалась и сокращалась, свободно приспосабливаясь к потребностям товарного производства, количество денег всегда сохранялось на требуемом уровне. Это обеспечивало устойчивость денежного обращения.

При отсутствии золотого стандарта стал действовать закон бумажно-денежного обращения, в соответствии с которым количество знаков стоимости приравнивалось к оценочному количеству золотых денег, потребных для обращения. При таком положении стабильность денег пошатнулась, стало возможным их обесценение.

Ныне в условиях демонетизации золота, т.е. утраты им своих денежных функций, закон денежного обращении претерпел модификацию. Теперь уже нельзя оценить количество денег с точки зрения даже приблизительного их расчета через золото. Оно ушло из обращения и не выполняет функции не только средства обращения и средства платежа, но и меры стоимости.

Мерой стоимости товаров и услуг стал денежный капитал, измеряющий стоимости не на рынке при обмене путем приравнивания товара к деньгам, а в процессе производства — товара к товару. Следовательно, количество неразменных кредитных денег должно определяться стоимостью всех ценностей в стране через денежный капитал. Стихийный регулятор общей величины денег при господстве кредитных денег отсутствует. Отсюда вытекает роль государства в регулировании денежного обращения. Эмиссия кредитных денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране в процессе производства, распределения и обмена неизбежно вызовет их излишек и в конечном счете приведет к обесценению денежной единицы. Главное условие стабильности денежной единицы страны — соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

Денежная масса — совокупность покупательных, платежных и накопленных средств, обслуживающая экономические связи и принадлежащая физическим и юридическим лицам, а также государству. Это важный количественный показатель движения денег.

С развитием форм товарного обмена и платежно-расчетных отношений состав и структура денежной массы претерпели значительные изменения. В начале XX в. при золотом обращении структура денежной массы была в развитых странах такова:

золотые монеты составляли 40%, банкноты и другие кредитные деньги — 50% и остатки на счетах в кредитных учреждениях — 10%; накануне Первой мировой войны — соответственно 15, 22 и 67%. Уход золотых денег сначала из внутреннего оборота, а затем из внешнего внес качественные изменения в структуру

денежной массы. Действительные деньги (золотые) полностью исчезли из обращения, господствующее положение заняли неразменные кредитные деньги, которые стали выступать в наличной и безналичной формах.

Для анализа изменений движения денег на определенную дату и за определенный период в финансовой статистике стали использовать сначала и экономически развитых странах, а затем и в нашей стране денежные агрегаты М0, М1, М2, М3, М4.

• Агрегат М0 включает наличные деньги в обращении: банкноты, металлические монеты, казначейские билеты (в некоторых странах). Металлические монеты, составляющие незначительную долю наличности (в развитых странах 2—3%), дают возможность лицам совершать мелкие сделки. Обычно эти монеты чеканятся из дешевых металлов. Реальная стоимость монеты значительно ниже номинальной, чтобы не допустить их переплавку в целях прибыльной продажи в виде слитков.

Казначейские билеты — бумажные деньги, эмиссии которых осуществляются казначейством. Бумажные деньги ныне функционируют в слабо развитых странах. Например, в Республике Джибути в обращении находятся казначейские билеты (достоинством 500, 5000, 1000 франков) и монеты, эмиссии которых осуществляется казначейством; казначейские билеты и монеты функционируют и в Королевстве Тонга.

Преобладающая роль принадлежит банкнотам.

• Агрегат М1 состоит из агрегата М0 и средств на текущих счетах банков. Средства на счетах могут использоваться для платежей в безналичной форме, через трансформацию в наличные деньги и без перевода на другие счета. Для расчетов с помощью средств на этих счетах их владельцы выписывают платежные поручения (преобладающая форма расчетов в российской экономике) либо чеки и аккредитивы. Именно агрегат М1 обслуживает операции по реализации валового внутреннего продукта (ВВП), распределению и перераспределению национального дохода, накоплению и потреблению.

• Агрегат М2 содержит агрегат М1 , срочные и сберегательные депозиты в коммерческих банках, а также краткосрочные государственные ценные бумаги. Последние не функционируют как средство обращения, однако могут превратиться в наличные деньги или чековые счета. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность Срочные депозиты доступны вкладчику только по истечении определенного срока и, следовательно, обладают меньшей ликвидностью, чем сберегательные депозиты. В США агрегат М2 включает:

М1 — 23%(в том числе наличные деньги 7% и чековые вклады 19%), сберегательные и срочные депозиты — 74%.

• Агрегат М3 содержит агрегат М2 , сберегательные вклады в специализированных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в том числе коммерческие векселя, выписываемые предприятиями. Эта часть средств, вложенная в ценные бумаги, создается не банковской системой, но находится под ее контролем, поскольку превращение векселя в средство платежа требует, как правило, акцепта банка, т.е. гарантии его оплаты банком в случае неплатежеспособности эмитента.

• Агрегат М4 равен агрегату М3 плюс различные формы депозитов в кредитных учреждениях.

Между агрегатами необходимо равновесие, в противном случае происходит нарушение денежного обращения. Практика подсказывает, что равновесие наступает при М2 > М1; оно укрепляется при М2 + М3 > М1.

В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении такого соотношения между агрегатами в денежном обращении начинаются осложнения: нехватка денежных знаков, рост цен и др.

Для определения денежной массы страны используют разное количество агрегатов (например, США — четыре, Франция — два). В России для расчета совокупной денежной массы применяют агрегаты М0, М1, М2 М3 К денежным агрегатам относят; М0 — наличные деньги в обращении; М1, кроме М0 — средства предприятий на расчетных, текущих, специальных счетах в банках, депозиты населения в сберегательных банках до востребования, средства страховых компаний; М2; равняется М1 плюс срочные депозиты населения в сберегательных банках, в том числе компенсация; М3 состоит из М2 и сертификатов, облигаций государственного займа.

К началу 1994 г. структура совокупной денежной массы Российской федерации имела следующий состав:

М0 - 29,8%; М1(без М0) - 66,71%; М2 (без М1,) - 3,1%;

М3 (без М2) - 0,5%.

Данные свидетельствуют, что почти треть денежной массы приходится на наличные деньги. Причем этот денежный агрегат за последние четыре года резко увеличился. Рост наличных денег, которые обслуживают население, а в современных условиях к ним часто прибегают юридические лица, вызывает не-хватку денег в стране. Переход денег из безналичного оборота и наличный— результат жесткой финансовой политики и ведет к расширению уклонения от уплаты налогов. Кроме того, сокращение безналичного оборота свидетельствует о снижении возможности государства влиять на реальные хозяйственные процессы.

Совокупный объем денежной массы (денежный агрегат М2) увеличивался быстрыми темпами, о чем свидетельствуют следующие данные (на конец соответствующего года): в 1992 г. — 7,14 трлн. руб.; 1993 г. — 36,72 трлн. рубл. и в 1994 г. — 106,4 трлн.руб.

На денежную массу влияют два фактора: количество денег и скорость их оборота.

Количество денежной массы определяется государством — эмитентом денег, его законодательной властью. Рост эмиссии обусловлен потребностями товарного оборота и государства. В России главная причина увеличения денежной массы — государство, огромный дефицит федерального бюджета, который в значительной степени погашался в течение 1992 — 1994 гг. выпуском денег в обращение. Товарный оборот в то же время в реальном выражении даже сократился из-за падения темпов производства.

Другой фактор, влияющий на денежную массу, — скорость обращения денег, т.е. их интенсивное движение при выполнении ими функций обращения и платежа. Для расчета этого показателя используют косвенные методы, в том числе:

• скорость движения денег в кругообороте стоимости общественного продукта или кругообороте доходов определяется как отношение:

Валовой национальный продукт, или национальный доход

Денежная масса (агрегаты М1 или М2 )

Этот показатель свидетельствует о связи между денежным обращением и процессами экономического развития;

• оборачиваемость денег в платежном обороте определяется отношением:

Сумма денег на банковских счетах

Среднегодовая величина денежной массы в обращении

Этот показатель свидетельствует о скорости безналичных расчетов. Применяются и другие показатели скорости оборота

денег.

На скорость обращения денег влияют общеэкономические факторы, т.е. циклическое развитие производства, темпы его роста, движение цен, а также денежные (монетарные) факторы, т.е. структура платежного оборота (соотношение наличных и безналичных денег), развитие кредитных операций и взаимных расчетов, уровень процентных ставок за кредит на денежном рынке, а также внедрение компьютеров для операций в кредитных учреждениях и использование электронных денег в расчетах. Кроме этих общих факторов, скорость обращения денег зависит от периодичности выплаты доходов, равномерности расходования населением своих средств, уровня сбережения и накопления.

Но так как скорость обращения денег обратно пропорциональна количеству денег в обращении, ускорение их оборачиваемости означает рост денежной массы. Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесценению, денег, т.е. в конечном итоге является одним из факторов инфляционного процесса.

Денежная система и ее элементы

Денежная система — устройство денежного обращения в стране, сложившееся исторически и закрепленное национальным законодательством. Она сформировалась в XVI — XVII вв. с возникновением и утверждением капиталистического производства, а также централизованного государства и национального рынка. По мере развития товарно-денежных отношений и капиталистического производства денежная система претерпела существенные изменения.

В зависимости от вида денег (деньги как товар, выполняющий роль всеобщего эквивалента, или деньги как знак стоимости) различают денежные системы двух типов:

система металлического обращения, которая базируется на действительных деньгах (серебряных, золотых), выполняющих все пять функций, а обращающиеся банкноты беспрепятственно обмениваются на действительные деньги;

система бумажно-кредитного обращения, при которой действительные деньги вытеснены знаками стоимости, а в обращении находятся бумажные (казначейские векселя) либо кредитные деньги.

При системе металлического денежного обращения выделяются два вида денежных систем: биметаллизм и монометаллизм в зависимости от того, сколько металла принято в качестве всеобщего эквивалента и базы денежного обращения.

• Биметаллизм — денежная система, при которой роль всеобщего эквивалента закреплена за двумя металлами (серебром и золотом). Предусматривалась свободная чеканка монет из двух металлов и их неограниченное обращение. На рынке устанавливались две цены на один товар. Эта система существовала в XVI — XVIII вв., а в ряде стран Западной Европы действовала и в ХX в.

Наличие двух металлов в роли всеобщего эквивалента вступило н противоречие с природой денег как единого товара, осуществляющего измерение стоимости всех товаров. Эта система не обеспечивала устойчивости денежного обращения, поскольку изменение стоимости одного из денежных металлов приводило к колебанию цен на товары. Развитие капитализма, требующее стабильности денежной системы, единого всеобщего эквивалента, обусловило переход к монометаллизму,

• Монометаллизм — денежная система, при которой один металл (серебро или золото) служит всеобщим эквивалентом. При этой системе функционируют монеты из одного благородного металла и знаки стоимости, разменные на монеты. Серебряный монометаллизм существовал в России (1843 — 1852 гг.), Индии (1852

- 1893 гг.), Нидерландах (1847 - 1875 гг.), Китае (до 1935 г.). В большинстве развитых стран в конце XIX в. биметаллизм и серебряный монометаллизм сменился золотым монометаллизмом. В России золотое обращение стало действовать с 1897 г.

• Различают три разновидности золотого монометаллизма: золотомонетный, золотослитковый и золотодевизный стандарты.

Золотомонетный стандарт, соответствующий периоду свободной конкуренции и развития производства, кредитной системы и торговли, характеризовался золотым обращением, свободной чеканкой монет, беспрепятственным обменом банкнот на золото, не запрещенным движением золота между странами. Закон денежного обращения действовал автоматически. Этот стандарт требовал наличия золотых запасов в эмиссионных центрах. Первая мировая война, потребовавшая больших военных затрат, вызвала рост дефицита воюющих государств и привела к отмене золотомонетного стандарта в большинстве стран.

После окончания Первой мировой войны вводятся урезанные формы золотого монометаллизма: -золотослитковый стандарт (Великобритания, Франция), при котором банкноты обменивались на золотые слитки, и золотодевизный стандарт (Германия, Австрия, Дания, Норвегия и др.),при котором банкноты обменивались на д е в и з ы (платежные средства в иностранной валюте), разменные на золото. В результате мирового экономического кризиса (1929 — 1933 гг.) были ликвидированы все формы золотого монометаллизма и утвердилась система обращения бумажно-кредитных денег, не разменных на действительные деньги.

Система бумажно-кредитных денег предусматривала господствующее положение банкнот, выпускаемых эмиссионным центром страны.

• В 1944 г. международная денежная система капитализма сформировалась в рамках мировой валютной системы на валютно-финансовой конференции ООН в Бреттон-Вудсе (США). По форме Бреттон-Вудская денежная система представляла собой своеобразный межгосударственный золотодевизный стандарт. Ее главными ориентирами являются:

золото выполняло функцию мировых денег, оно выступало средством окончательных расчетов между странами и всеобщим воплощением общественного богатства;

кроме золота в международном платежном обороте использовались национальная денежная единица США — доллар и английский фунт стерлингов, имеющий более узкую сферу действия;

доллар США обменивался на золото в Казначействе США по официально установленному соотношению, если он представлялся (с 1934 г.) центральными банками и правительственными учреждениями стран. Цена золота на свободных рынках складывалась на базе официальной цены США и до 1968 г. не отклонялась от нее;

национальные денежные единицы свободно обменивались через центральные банки на доллары и между собой по твердо установленным Международным валютным фондом (МВФ) соотношениям. Все обратимые национальные денежные единицы через доллар могли превратиться в золото, что обеспечивало многосторонние расчеты между странами.

В связи с ослаблением позиций США на внешнем рынке в результате сокращения золотых запасов страны международная

денежная система, основанная на широком использовании доллара как эталона ценности всех денежных единиц, а 1971 — 1973 гг. потерпела банкротство: доллар перестал быть единственной мировой резервной валютой; роль резервных валют стали выполнять марки ФРГ, японская иена, а также СДР и ЭКЮ; был прекращен обмен с 1 августа 1971 г. доллара на золото; отменена официально долларовая цена золота.

• На смену Бретгон-Вудской денежной системы пришла Ямайская денежная система, оформленная соглашением стран — членов МВФ в Кингстоне (о. Ямайка) в 1976 г. После ратификации странами этого соглашения в апреле 1978 г. были внесены изменения в устав МВФ. Новая денежная система характеризовалась следующими чертами:

а) мировыми деньгами объявлялись специальные права заимствования в МВФ — СДР, которые становились международной счетной единицей;

б) доллар США сохранял важное место в международных расчетах и в валютных резервах других стран, а также продолжал играть важную роль при расчетах условной стоимости СДР;

в) юридически была завершена демонетизация золота; утрата золотом денежных функций, отмена его официальной цены. Однако золото осталось резервом государства и используется для приобретения ключевых денежных единиц других стран.

Современные денежные системы зарубежных стран, несмотря на свои особенности, имеют много общих черт. Они включают следующие элементы: денежную единицу, масштаб цен, виды денег, являющихся законным платежным средством, эмиссионную систему и государственный аппарат регулирования денежного обращения.

• Денежная единица — это установленный в законодательном порядке денежный знак, служащий для соизмерения и выражения цен всех товаров и услуг. Она, как правило, делится на мелкие пропорциональные части. В большинстве стран действует десятичная система деления (I доллар США равен 100 центам, 1 английский фунт стерлингов равен 100 пенсам)

• Масштаб цен — как выбор денежной единицы страны и как средство выражения стоимости товара через весовое содержание денежного металла в этой выбранной единице. Последнее определение масштаба цен утратило экономическое значение, поскольку кредитные деньги не имеют собственной стоимости и не могут быть выразителем стоимости других товаров.

• Виды денег, являющихся законными платежными средствами, — прежде всего это кредитные деньги и в первую очередь банкноты, разменная монета, а также бумажные деньга (казначейские билеты). Так, в США в обращении находятся банковские билеты в 100,50,20,10,5,2 и 1 доллар (выпуск 500-долл. и выше прекращен), казначейские ноты (билеты, выпускаемые Казначейством США) в 100 долл., а также серебряно-медные и медно-никелевые монеты в 1 доллар, 50, 25, 10 и 1 цент.

В экономически развитых странах, как правило, государственные бумажные деньги (казначейские билеты) не выпускаются либо выпускаются в ограниченных количествах, тогда как в слаборазвитых странах они имеют достаточно широкое обращение. Так, в Индонезии обращаются банкноты достоинством 10000, 5000, 1000, 500, 100 рупий казначейские билеты — 200, 100, 25, 10, 5 и 1 рупий и монеты — 100 50, 25, 10, 5, 2 и 1 сен (1 сен равен 0,01 рупии).

• Эмиссионная система — законодательно установленный порядок выпуска и обращения денежных знаков. Эмиссионные операции (операции по выпуску и изъятию денег из обращения) I государствах осуществляют:

центральный (эмиссионный) банк, пользующийся монопольным правом выпуска банковских билетов (банкнот), составляющих подавляющую часть налично-денежного обращения;

казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки (казначейские билеты и монеты, изготовленные из дешевых видов металла, на которые приходится около 10% (в развитых странах) общего выпуска наличных денег.

Эмиссия банкнот осуществляется центральным банком тремя путями: предоставлением кредитов кредитным учреждениям в форме переучета коммерческих векселей; кредитованием казны под обеспечение государственных ценных бумаг; выпуском банкнот путем их обмена на иностранную валюту.

Государство, стремясь к ослаблению возможных циклических колебаний экономических процессов, предпринимает меры к регулированию процесса производства, используя денежную и кредитную системы, которые тесно взаимосвязаны, особенно в результате господства кредитных денег.

Во многих промышленно развитых странах под влиянием усиления инфляции и нарастания кризисных явлений в экономике в середине 70-х годов получило распространение таргетирование — установление целевых ориентиров с целью регулирования прироста денежной массы в обращение и кредита. которыми должны руководствоваться центральные банки.

Центральный банк по согласованию с государственными органами определяет сумму увеличения денежной массы, ограничивая ее приростом в реальном исчислении. Эта мера рассматривается как важная форма борьбы с инфляцией и обеспечения стабилизации экономики. В США таргетируются все четыре денежных агрегата (М1, М2, М3, М4), во Франции — только агрегат М2 . Однако практика показала слабую эффективность такой формы регулирования, ибо денежное обращение находится под влиянием различных экономических факторов, а не только объема денежно-кредитных операций. В связи с этим в 80-е годы центральные банки ряда стран (Канады, Японии) отказались от таргетирования.

Итак, современная денежная система зарубежных стран характеризуется следующими основными чертами:

1) отменой официального золотого содержания денежных единиц, демонетизацией золота;

2) переходом к не разменным на золото кредитным деньгам, немногим отличающимся по своей природе от бумажных денег;

3) сохранением в денежном обороте некоторых стран "наряду с кредитными деньгами бумажных денег в форме казначейских билетов;

4) выпуском банкнот в обращение в порядке кредитования хозяйства, государства, а также под прирост официальных золотых и валютных резервов;

5) развитием и преобладанием в денежном обращении безналичного оборота при одновременном сокращении наличного;

6) усилением государственного регулирования денежного обращения в связи с постоянным нарушением основополагающего принципа денежной системы — соответствия количества денег объективным потребностям экономического оборота, которое ведет к инфляционному процессу.

Денежная система Российской Федерации

Денежная система России функционирует в соответствии с Федеральным законом о Центральном Банке РФ (Банке России) от 12 апреля 1995 г., определившим правовые ее основы.

Официальной денежной единицей в нашей стране (валютой) является рубль. Введение на территории РФ других денежных единиц запрещено. Соотношение между рублем и золотом или другими драгоценными металлами Законом не установлено. Официальный курс рубля к иностранным денежным единицам определяется Центральным Банком РФ (ЦБР) и публикуется в печати.

Исключительным правом эмиссии наличных денег, организации их обращения и изъятия на территории РФ обладает Банк России. Он отвечает за состояние денежного обращения с целью поддержания нормальной экономической деятельности в стране.

Видами денег, имеющими законную платежную силу, являются банкноты и металлические монеты, которые обеспечиваются всеми активами Банка России, в том числе золотым запасом, государственными ценными бумагами, резервами кредитных учреждений, находящимися на счетах в ЦБР.

Образцы банкнот и монет утверждаются Банком России. Сообщение о выпуске банкнот и монет новых образцов, а также их описание публикуются в средствах массовой информации. Они обязательны к приему по их нарицательной стоимости на всей территории страны и во всех видах платежей, а также для зачисления на счета, во вклады и для перевода. Срок изъятия старых банкнот не должен быть, меньше одного года, но не более пяти лет. При обмене не допускается какое-либо ограничение сумм и субъектов обмена. Банкноты и монеты могут быть объявлены по закону недействительными (утратившими силу законного платежного средства). Подделка и незаконное изготовление денег преследуются по закону.

На территории России функционируют наличные деньги (банкноты и монеты) и безналичные деньги (в виде средств на счетах в кредитных учреждениях). В целях организации наличного денежного обращения на территории РФ на Банк России возложены следующие обязанности:

прогнозирование и организация производства, перевозка и хранение банкнот и монет, а также создание их резервных фондов;

установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций;

определение признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монет, а также их уничтожения;

разработка порядка ведения кассовых операций для кредитных организаций.

Все вопросы, связанные с организацией и регулированием безналичных расчетов, устанавливаются Банком России в соответствии с действующим законодательством. Он определяет правила, формы, сроки и стандарты осуществления безналичных расчетов. В его обязанности входит лицензирование расчетных систем кредитных учреждений. Законом предусмотрен общий срок безналичных расчетов не более двух операционных дней в пределах субъекта Федерации и пяти дней в пределах РФ. В качестве платежных документов для безналичных расчетов используются платежные поручения, расчетные чеки, аккредитивы, платежные требования-поручения и другие платежные документы, утвержденные Банком России.

В связи с тем, что российская денежная единица — рубль по закону не связана с денежным металлом (золотом), фиксированный его масштаб цен отсутствует. Официальный масштаб цен рубля устанавливается государством.

Регулирование денежного обращения, возлагаемое на Банк России, осуществляется в соответствии с основными направлениями денежно-кредитной политики, которая разрабатывается и утверждается в порядке, установленном банковским законодательством. Банк России, наделенный исключительным правом эмиссии денег, особо ответствен за поддержание равновесия в сфере денежного обращения. В отличие от периода существования действительных (золотых) денег при бумажно-кредитном обращении, когда знаки стоимости оторвались от металлической основы, Центральный банк должен создавать определенные ограничения, сдерживающие эмиссию этих денег.

Используя денежно-кредитную политику как средство регулирования экономики, Центральный банк привлекает следующие инструменты:

ставки учетного процента (дисконтную политику);

нормы обязательных резервов кредитных учреждений;

операции на открытом рынке;

регламентацию экономических нормативов для кредитных учреждений и другие Для осуществления кассового обслуживания кредитных учреждений, а также других юридических лиц на территории РФ создаются расчетно-кассовые центры при территориальных главных управлениях Банка России. Эти центры формируют оборотную кассу по приему и выдаче наличных денег, а также резервные фонды денежных банковских билетов и монет. Резервные фонды представляют собой запасы нс выпущенных в обращение банкнот и монет в хранилищах ЦБР и имеют важное значение для организации и централизованного регулирования кассовых ресурсов. Остаток наличных денег в оборотной кассе лимитируется, и при превышении установленного лимита излишки денег передаются из оборотной кассы в резервные фонды.

Резервные фонды банкнот и монет создаются по распоряжению Банка России, который устанавливает их величину исходя из размера оборотной кассы, объема налично-денежного оборота, условий хранения. Объективная потребность в резервных фондах обусловлена:

необходимостью удовлетворить нужды экономики в наличных деньгах;

обновлением денежной массы в обращении в связи с пришедшими в негодность деньгами;

поддержанием обязательного покупюрного состава денежной массы в целом по стране и регионам;

сокращением расходов на перевозку и хранение денежных знаков.

Наличные деньги выпускаются в обращение на основе эмиссионного разрешения — документа, дающего право ЦБР подкреплять оборотную кассу за счет резервных фондов денежных банкнот и монет. Этот документ выдается Правлением Банка России в пределах эмиссионной директивы, т.е. предельного размера выпуска денег в обращение, установленного Правительством РФ.

[1] По некоторым оценкам, общая сумма наличных денег составила на начало 1995 г. 36 трлн. руб.