| Скачать .docx |

Курсовая работа: Государственный долг

Содержание

Введение

1. Теоретические аспекты государственного долга

1.1 Понятие и сущность государственного долга

1.2 Виды государственного долга, причины возникновения и последствия

1.3 Две точки зрения на государственный долг

2. Способы и методы управления государственным долгом

3. Государственный долг Республики Беларусь

Заключение

Список использованных источников

Введение

Большое внимание в последние годы уделяется дефициту бюджета и растущему государственному долгу. Бюджетный дефицит - это та сумма, на которую в данный год расходы правительства превосходят его доходы; национальный или государственный долг - это общая сумма накопленных положительных сальдо бюджета за вычетом дефицитов, имевших место в стране. В общеупотребительном смысле термин "государственный долг" означает совокупность обязательств государства перед иностранными и внутренними кредиторами.

В долг живут как слаборазвитые или развивающиеся страны, так и страны с мощной экономикой. Такие, как, например, США, Япония, Германия. Причём лидером является США, его долг на середину 2009г. составлял 12,1 трлн. долл. США[1].

Республика Беларусь также имеет государственный долг, и хотя наша страна относится к странам с малым государственным долгом, не перестаёт волновать то обстоятельство, что он постоянно растёт. По данным Национального статистического комитета, на первое августа 2009 года внешний государственный долг Беларуси составил 6,09 млрд. долларов. В начале 2009 года задолженность Беларуси находилась на уровне 3,718 млрд. долларов. Таким образом, за семь месяцев 2009 года внешний госдолг Беларуси увеличился на 63,8%. Увеличение внешнего госдолга Беларуси в июле вызвано поступлением в Беларусь очередного транша кредита Международного валютного фонда в размере 679,2 млн. долларов. С внутренним долгом дела обстоят лучше. В Национальном статистическом комитете сообщили, что внутренний государственный долг Беларуси уменьшился в июле 2009 года на 2,3% по сравнению с июнем и составил на первое августа 8,736 трлн. рублей. С учетом инфляции внутренний государственный долг сократился с первого января 2009 года на 5,5%[2].

На мой взгляд такая ситуация не может остаться без внимания. В связи с этим я поставил перед собой цель – проанализировать ситуацию в области государственного долга в Республике Беларусь и выявить пути его погашения.

На основе цели в курсовой работе поставлены следующие задачи:

- изучить теоретические основы вопроса о государственном долге;

- рассмотреть ситуацию по проблеме управления государственным долгом в различных странах мира;

- описать ситуацию на внутреннем и внешнем рынке государственного долга Республики Беларусь;

- рассмотреть проблемы государственного долга в Республики Беларусь

1. Теоретические аспекты государственного долга

1.1 Понятие и сущность государственного долга

В научной литературе государственный долг определяется по-разному. Н.Е.Заяц определяет его как сумму задолженностей (включая проценты по ней) по обязательствам государства перед физическими и юридическими лицами-резидентами, иностранными государствами, международными организациями и иными субъектами международного права [3, c 286]; выдающиеся экономисты Кэмпбелл С. Макконнелл и Стэнли Л. Брю – общий размер задолженности федерального правительства владельцам государственный ценных бумаг, равный сумме прошлых бюджетных дефицитов минус бюджетные доходы (профициты)[4,с254]. Иными словами можно сказать, что государственный долг – это сумма накопленных за несколько лет бюджетных дефицитов.

Рассматривая категорию государственного долга нельзя обойти стороной понятие государственного кредита. Государственный кредит — совокупность экономических отношений между государством в лице его органов власти и управления, с одной стороны, и юридическими и физическими лицами, с другой, при которых государство выступает преимущественно в качестве заемщика, а также кредитора и гаранта. Можно выделить следующие принципы государственного кредита:

· принцип возвратности подразумевает возврат выданных взаймы денежных средств.

· принцип срочности означает, что в кредитном договоре должен устанавливаться срок кредитования и этот срок должен заемщиком соблюдаться.

· принцип платности заключается в том, что за пользование заемными средствами заемщик, как правило, уплачивает кредитору ссудный процент.

Причиной появления и увеличения государственного долга является финансирование дефицита государственного бюджета, появившегося из-за спада производства, милитаризации экономики, выполнение крупномасштабных социальных программ, за счёт внутреннего и внешнего займов. Рост государственного долга может повлечь за собой реальные негативные экономические последствия.

Во-первых, выплата процентов по государственному долгу увеличивает неравенство в доходах, поскольку значительная часть государственных обязательств сконцентрирована у наиболее состоятельной части населения. Погашение государственного внутреннего долга приводит к тому, что деньги из карманов менее обеспеченных слоев населения переходят к более обеспеченным, т.е. те, кто владеет облигациями, становится еще богаче.

Во-вторых, повышение ставок налогов как средство выплаты государственного внутреннего долга или его уменьшения, может подорвать действие экономических стимулов развития производства, снизить интерес к вложениям средств в новые рискованные предприятия, а также усилить социальную напряженность в обществе.

В-третьих, когда правительство берёт займ на рынке капиталов для рефинансирования долга или уплаты процентов по государственному долгу, это неизбежно приводит к увеличению ставки процента на капитал. Рост процентной ставки влечет за собой снижение капитализированной стоимости, сокращение частных капиталовложений, в результате последующие поколения могут унаследовать экономику с уменьшенным производственным потенциалом и всеми вытекающими отсюда отрицательными последствиями.

И последние и, пожалуй самое важное – большой внешний государственный долг может быть причиной угрозы экономической безопасности страны.

1.2 Виды государственного долга, причины возникновений и последствия

Существует несколько классификаций государственного долга в зависимости от признака, положенного в основу данной классификации.

Государственный долг подразделяется на капитальный и текущий. Капитальный государственный долг - вся сумма выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты, которые должны быть выплачены по этим обязательствам. Текущий долг включает расходы государства по выплате доходов кредиторам и погашению обязательств, срок которых наступил.

Но в данной работе нас будет интересовать государственный долг с точки зрения рынка размещения займов, а именно, внутренний и внешний.

Внутренний долг – это долг правительства перед физическими и юридическими лицами, связанный с заимствованием внутри страны денежных средств, необходимых для покрытия дефицита бюджета[5, с 330]. В соответствии со второй статьёй Бюджетного кодекса Республики Беларусь внутренний государственный долг Республики Беларусь – общая сумма основного долга Республики Беларусь по внутренним государственным займам, в том числе займам органов местного управления и самоуправления, на определенный момент времени.

В качестве основных компонентов внутреннего долга можно выделить:

· кредит, полученный правительством в центральном банке страны;

· кредит, полученный в коммерческих банках, за минусом размещенных депозитов;

· объём продаж государственных обязательств, распростра-няемых среди юридический лиц;

· облигации внутренних займов, распространяемых среди физических лиц;

· простроченная задолженность коммерческим банкам со стороны государственных предприятий-банкротов, которую правительство, выполняя ранее выданные гарантии, берёт на себя;

· вклады населения в государственные сберегательные банки(за минусом полноценного кредитного портфеля), использованные для кредитования государственных предприятий.

Обобщив выше сказанное внутренний государственный долг можно определить как сумму долговых обязательств перед резидентами данной страны.

Западные экономисты склоняются к той точке зрения, что умеренный внутренний долг - явлений обычное, не имеющий тяжёлых социально-экономических последствий. Они считают, что даже большой внутренний государственный долг не приведёт к банкротству нации, так как это долг самим себе. Кроме того, государство всегда имеет возможность профинансировать его путем повышения налоговых ставок, выпуска денег, рефинансирования.

Вместе с тем нельзя недооценивать негативные последствия внутреннего долга, потому что при определенных условиях он может стать серьезной проблемой для экономики страны. Рассмотрим некоторые из самых ярких проблем.

Рост внутреннего долга опасен для страны с низким уровнем доходов, а следовательно, и сбережений. Покупка населением, субъектами хозяйствования государственных ценных бумаг является альтернативой инвестированию свободных денежных средств в производство. Поэтому наращивание быстрыми темпами выпуска государственных ценных бумаг может привести к сокращению основного капитала.

Другая опасность связана с тем, что государство, продавая ценные бумаги, конкурирует на рынке ссудного капитала с частным сектором. В результате конкуренции ставка ссудного процента повышается, что ведет к совращению частных инвестиций в экономику страны, чистого экспорта и частично потребительских расходов.

Негативным последствием роста внутреннего долга является увеличение суммы процентных выплат по нему. Если в экономике наблюдается стагнация или спад производства, то процентные выплаты могут оказаться неподъемными для страны. Поэтому необходимо постоянно отслеживать динамику соотношения между внутренним долгом и объемом национального производства. Если долг растет медленнее, чем объем валового внутреннего продукта, то это означает уменьшение его доли в национальном продукте. Если же темпы роста внутреннего долга обгоняют темпы роста валового внутреннего продукта, то доля государственного долга в последнем будет увеличиваться. Чтобы при этом его последствия не стали слишком тяжелыми для экономики, правительство должно предпринять определенные меры по управлению внутренним государственным долгом.

Внешний государственный долг – это финансовые долги правительства данной страны перед иностранными государствами, зарубежными банками, международными финансовыми организациями и т.п. [5, с 331].

Внешний долг более опасный, чем внутренний. Внутренний долг всегда можно вернуть, пойдя, как выражаются экономисты, на управляемую инфляцию. Внешний же долг надо отдавать теми деньгами, которыми занимал, т.е. в валюте, кроме того нация вынуждена отдавать другим странам ценные товары и услуги, чтобы оплатить проценты и погасить долг, что снижает жизненный уровень населения данной страны. Также можно отметить что, при предоставлении займа страна-кредитор может потребовать выполнения ряда условий, которые "неудобны" для страны-заемщика. В связи с негативными последствиями внешнего долга обычно законодательно устанавливается его лимит. Следует отметить, что абсолютная сумма долга малопоказательна для экономического анализа. Поэтому оценивают его динамику и относительную величину:

· Показатель внешнего долга на душу населения даёт больше представления о внешнеэкономической зависимости страны, чем его абсолютное значение.

· Коэффициент "Внешний долг/ВВП" позволяет оценить уровень долговой нагрузки на экономику страны. Данный коэффициент не должен превышать установленного предельного норматива (55%).

· Коэффициент "Внешний долг/Экспорт". Соотношение объёма внешнего долга страны и экспорта товаров и услуг является индикатором состояния долга, отражающим возможность страны погасить его накопленный объём. Данный показатель имеет отличительную особенность: при превышении критической отметки до 275% может частично или полностью списываться внешний долг страны.

· Коэффициент "Платежи по внешнему долгу/Экспорт". Коэффициент обслуживания внешнего долга позволяет оценить способность страны погашать и обслуживать внешний долг с точки зрения способности правительства и резидентов приобрести необходимую им для этих целей иностранную валюту. Критическим считается коэффициент, если расчетная сумма годовых платежей превышает 30% экспорта.

Основной причиной широкого привлечения иностранных ресурсов для финансирования инвестиционного процесса, а тем самым и образования внешнего долга, является недостаток внутренних накоплений и сбережений для проведения экономических реформ и соответствующих им преобразований. Страны также прибегают к внешним заимствованиям при дефиците государственного бюджета, при пассивном платёжном балансе.

Использование средств внешнего заимствования в качестве дополнительного источника финансирования расширенного воспроизводства (или, другими словами, экономического роста) неизбежно влечёт за собой изъятие из оборота ресурсов для возврата заёмных средств, необходимость делиться частью прибавочного продукта для выплаты процентов по международным кредитам[6, с 10].

Понятно, что если полученный совокупный прибавочный продукт превышает величину процентных платежей, то в стране-получателе внешнего финансирования сложились условия для экономического роста (расширенного воспроизводства). Приемлемым является и вариант, когда проценты по международным кредитам, например, можно выплачивать и из других источников, если это не создает напряжения в других секторах национальной экономики. И только при соблюдении этих двух условий возможно нормальное использование средств внешнего финансирования на расширенное воспроизводство, но именно эти условия и труднее всего соблюсти странам-реципиентам заемных средств, для которых чаще характерно совершенно обратное соотношение, в случае которого мы имеем дело с сужающейся воспроизводственной базой. Причем в 1990-х гг. у стран-реципиентов она объяснялась не столько неэффективностью инвестированных внешних средств (за этим в рамках своих стабилизационных и инвестиционных программ строго следил МВФ), сколько эффектом "долгового навеса", т. е. накопившейся массы внешней задолженности.

В настоящее время соблюдение принципов нормальной окупаемости внешних финансовых ресурсов в экономике стран-реципиентов невозможно по той простой причине, что ими накоплена чрезмерная внешняя задолженность по международным кредитам, прошедшая стадию кризиса и вступившая в период реструктуризации с параллельным продолжением зарубежного кредитования и инвестирования. Если бы страны-получатели внешнего финансирования могли начать после кризиса внешней задолженности с "чистого листа", т. е. кредиторы аннулировали бы всю их внешнюю задолженность, то тогда можно было бы и далее развивать внешнее финансирование. Но так как высокие платежи по обслуживанию иностранных займов совершенно очевидно мешают нормальной отдаче внешнего финансирования для экономического роста, то в 1990-е гг. в развивающихся и "переходных" странах была нарушена взаимосвязь между внешним финансированием и экономическим развитием.

1.3 Две точки зрения на государственный долг

В современной экономической литературе выделяют две различные точки зрения на проблему государственного долга: традиционная и рикардианская.

В соответствии с традиционной точкой зрения государственные займы - фактор уменьшения национальных сбережений и сдерживания накопления капитала. Этой точки зрения придерживается большинство экономистов.

Как снижение налогов и бюджетный дефицит повлияют на состояние экономики с традиционной точки зрения?

Снижение налогов, финансируемое правительством за счёт займов, будет оказывать воздействие на экономику по многим направлениям. Снижение налогов сразу же вызовет рост потребительских расходов. Рост потребительских расходов влияет на состояние экономики, как в краткосрочном, так и долгосрочном периоде. На протяжении краткосрочного периода увеличение потребительских расходов приводит к росту спроса на товары и услуги и, таким образом, к росту объёма производства и занятости. Однако ставка процента будет также расти из-за обострения конкуренции между инвесторами в связи со снижением объёма сбережений. Повышение ставки процента будет сдерживать инвестиции и стимулировать приток иностранного капитала. Курс национальной валюты по отношению к иностранным валютам будет расти, что приведёт к снижению конкурентоспособности национальных фирм на мировом рынке.

В долгосрочном плане сокращение национальных сбережений, вызванное снижением налогов, приведёт к уменьшению размеров накопленного капитала и росту внешней задолженности. Поэтому объём национального продукта снизится, а доля в нём внешнего долга возрастёт.

Трудно оценить конечные результаты воздействия снижения налогов на экономическое благосостояние страны. Жизнь современного поколения улучшится благодаря росту дохода и занятости, хотя весьма вероятно, что одновременно повысится и темп инфляции. Тяжёлое бремя последствий такого бюджетного дефицита ляжет в основном на плечи будущих поколений: они будут рождены в стране с меньшими размерами накопленного капитала и большим внешним долгом.

С точки зрения "рикардианской школы", которой придерживается небольшая, но очень влиятельная группа экономистов, бюджетный дефицит и государственный долг могут не повлиять на рост процентных ставок, уменьшение инвестиций и т.д.

С этой позиции "нейтральность" бюджетного дефицита и государственного долга является следствием того, что снижение налогов при неизменном уровне государственных расходов само по себе может и не повлиять на рост расходов потребителей.Это утверждение вытекает из теории поведения потребителей, в соответствии с которой потребители при выборе линии поведения учитывают не только текущий интерес, но и интерес будущего, т.е. будущий доход.Снижение налогов при неизменных государственных расходах, с точки зрения потребителя, думающего о будущем, означает, что правительство финансирует данное снижение за счет государственного долга. В свою очередь, рост государственного долга подразумевает, что в будущем для его покрытия необходимо будет увеличивать государственные налоги. Таким образом, фактически налоги не изменяются, а просто перераспределяются во времени.Ожидания налогоплательщиков относительно будущего роста налогов и снижения доходов приведут к тому, что сегодняшнее потребление не увеличится, увеличатся лишь сбережения потребителей как защитная мера по поддержанию в будущем "привычного" уровня жизни. Прирост частных сбережений позволит реализовать государственные ценные бумаги, предназначенные для покрытия бюджетного дефицита без увеличения нормы процента.Иначе говоря, рост частных сбережений будет равен по величине снижению государственных сбережений, которое явилось следствием уменьшения налоговых поступлений. Объем сбережений в рамках национальной экономики останется в целом неизменным, изменится лишь их структура (доля частных и государственных сбережений в общем объеме национальных сбережений). Поэтому в данном контексте снижение налогов не приведет к последствиям, описываемым традиционной точкой зрения. Изложенные рассуждения означают, что финансирование государственных закупок за счет государственного долга равнозначно их финансированию за счет налогов [7, с 411-412]Подводя итог можно сделать вывод, что:1. Государственный долг - сумма задолженностей (включая проценты по ней) по обязательствам государства перед физическими и юридическими лицами-резидентами, иностранными государствами, международными организациями и иными субъектами международного права.2. Причиной появления и увеличения государственного долга является финансирование дефицита государственного бюджета, появившегося из-за спада производства, милитаризации экономики, выполнение крупномасштабных социальных программ, за счёт внутреннего и внешнего займов.3. Внешний долг более опасный, чем внутренний, т.к. внешний долг надо отдавать теми деньгами, которыми занимал, т.е. в валюте, кроме того нация вынуждена отдавать другим странам ценные товары и услуги, чтобы оплатить проценты и погасить долг, что снижает жизненный уровень населения данной страны.2. Способы и методы управления государственным долгом

Государственный долг - явление неоднозначное и поэтому требующее к себе пристального внимания ученых и государственных деятелей.

Существование государственного долга автоматически подразумевает обязанность государства по управлению им. Под управлением государственным долгом понимают совокупность действий и мероприятий государства в лице уполномоченных органов по погашению займов, организации выплат доходов по ним, проведению изменений условий и сроков ранее выпушенных займов, а также по размещению новых долговых обязательств.[8, с.153] Управление государственным долгом можно также определить как совокупность мероприятий государства по регулированию величины, структуры и стоимости обслуживания государственного долга. Управление государственным долгом Республики Беларусь осуществляется Правительством страны.

Таким образом, управление государственным долгом - одно из направлений финансовой политики любого государства, связанное с его деятельностью в качестве заемщика, эмитента государственных ценных бумаг и гаранта. Оно предусматривает решение таких задач, как: минимизация стоимости долга, недопущение переполнения рынка заемными обязательствами государства и резкого колебания их курса, эффективное использование мобилизованных средств, обеспечение своевременного возврата кредитов, поиск средств для выплаты долга, нейтрализация негативных последствий государственного долга, а также максимальное решение задач, определенных финансовой политикой.

В систему управления государственным долгом включаются такие элементы, как: разработка общей стратегии государственных внутренних и внешних заимствований, в том числе снижение стоимости заимствований, эффективное использование заемных ресурсов, комплекс мер по обеспечению своевременного выполнения долговых обязательств. Особую остроту проблема управления государственным долгом приобретает в условиях долгового кризиса, когда имеющихся в распоряжении государства ресурсов недостаточно для исполнения принятых на себя обязательств.

Рассмотрим на примере мирового опыта каковы же основные методы и способы управления государственным долгом.

К основным методам управления государственным долгом, которые широко используются в мировой практике можно отнести: реструктуризацию, рефинансирование, конверсию, аннулирование и списание долга.

Самым худшим вариантом, с точки зрения подрыва престижа страны как заёмщика, стало бы, безусловно, аннулирование государственной задолженности перед иностранными кредиторами. Такой опыт есть, например, у России. Правительство РСФСР в 1918 году отказалась платить по всем обязательствам, внутренним и внешним, взятым на себя Российской Империей. Следствием этого стало непризнание молодого Правительства Советов, а также небывалое падение престижа страны и международная изоляция. Кстати, часть долгов Правительства Российской Империи приняло на себя нынешнее Правительство Российской Федерации,

Другим методом, который более приемлемый для современного общества, является рефинансирование. Это метод представляет собой процесс списания старых государственных займов за счёт привлечения новых. Многие страны мира (например, Англия, Италия, Мексика, США, Россия, Украина, Беларусь и др.) активно применяют этот механизм пролонгации своих долгов. Особенно часто рефинансирование принимается при выплате процентов и погашений по внешней части государственного долга. Однако непременным условием предоставления новых внешних займов является хорошая репутация страны-должника в кругах международного финансового рынка, ее экономическая и политическая стабильность. Опасность этого метода управления долгом заключается в том, что он может вовлечь заёмщика в бесконечную спираль наращивания долга до того момента, пока кредиторы не откажутся предоставлять новые займы. Рефинансирование может дать краткосрочный экономический эффект, но малоэффективно в долгосрочном периоде. Это связано с тем, что если полученные средства не идут на расширение производства, а "проедаются", то в будущем могут возникнуть проблемы, связанные с уменьшением поступления налогов в государственную казну.

Оптимальным на данный момент методом управления внешним долгом является реструктуризация. Под реструктуризацией долга понимается основанное на соглашении прекращение долговых обязательств, составляющих государственный или муниципальный долг, с заменой указанных долговых обязательств иными долговыми обязательствами, предусматривающими другие условия обслуживания и погашения обязательств.

Сумма расходов на обслуживание реструктурируемого долга не включается в объем расходов на обслуживание долгового обязательства в текущем году, если указанная сумма включается в общий объем реструктурируемых обязательств.[9, с.24]

Для наглядного примера рассмотрим случай с всемирно известной дорогой соединяющей материковую Европу и Англию. В 2006 году Citigroup, консорциум Goldman Sachs и Deutsche Bank подали конкурентные заявки на финансирование проекта по реструктуризации долгового обязательства англо-французской компании Eurotunnel. Компания являлась оператором железнодорожного туннеля, связывающего Великобританию и Францию под водами пролива Ла-Манш. Eurotunnel представила на рассмотрение кредиторов план по реструктуризации долга, который позволил сократить выплату процентов по задолженности до 289 млн. USD в год. Финансовые проблемы в компании начались еще в ходе строительства тоннеля в 80-е годы. Стоимость прокладки 51-километровой трассы, 80% которой проходит под водой, в два раза превысила первоначальные расчеты - 10 млрд. вместо 4,9 млрд. фунтов. Строители увеличивали объемы долга, но из-за удешевления стоимости авиаперелетов число пассажиров, перевозимых через тоннель поездами, оказалось на треть меньше запланированного. В итоге франко-британская компания Eurotunnel была вынуждена уволить 30% сотрудников. Новый управляющий совета директоров предложил реструктурировать долг компании.

Механизм реструктуризации долга позволил компании избежать банкротства. Более того, в 2007 году эксплуатация евротоннеля стала приносить доход. Завершение в 2007 году строительства высокоскоростной железнодорожной ветки от Ла-Манша до лондонского вокзала Сент-Панкрас значительно увеличило число пассажиров Eurostar. Чистая прибыль компании Groupe Eurotunnel по итогам 2007 года составила 1,57 млн. USD. За первую четверть 2008 года до ходы компании выросли на 15% и составили почти 300 млн. USD. [10, C.19]

Конверсия внешнего долга предполагает различные механизмы сокращения величины внешней задолженности и облегчения условий по обслуживанию внешнего долга. Это может быть обмен долговых обязательств на собственность должника или на ценные бумаги государства-должника. Данный процесс может быть реализован путем проведения тендеров по обмену пакетов акций приватизированных предприятий на внешние долговые обязательства государства. Данная схема является трудоемкой, но позволяет привлечь стратегических инвесторов. Обмен долговых обязательств может проводиться и путем создания инвестиционных фондов, в активы которых передаются принадлежащие государству пакеты акций приватизированных предприятий. Использование данного метода ограничивается количеством предприятий, которые подлежат приватизации. Кроме того, ряд предприятий, представляющих интерес для инвесторов, может являться стратегически важными объектами для государства и важными объектами социально-экономической инфраструктуры. Внешний долг может погашаться и экспортными товарными поставками. Такая схема выгодна еще и тем, что происходит наращивание экспорта и развитие внутренних конкурентоспособных производств.

Долг Украины за российский газ в 2000 году был оформлен в ценные бумаги и облигации украинской корпорации "НАФТ-нефтегаз". В 2006 году Россия списала Алжиру значительную часть долга в обмен на закупку российских самолетов и многомиллиардные военные контракты[10, с 20].

Консолидация - это изменение условий займа, связанное с изменением сроков погашения, когда краткосрочные обязательства консолидируются в долгосрочные и среднесрочные. Таким образом, под консолидацией понимается изменение условий займов, связанное с их сроками. Например, в СССР в 1938 г. была проведена консолидация свободно обращавшихся займов с обменом старых облигаций на новые, срок действия которых был увеличен вдвое (до 20 лет). Однако возможна и обратная операция – уменьшение срока действия государственных ценных бумаг. Так, в 1990 г. срок функционирования казначейских обязательств был сокращен с 16 до 8 лет.

Возможно совмещение консолидации с конверсией. Такая операция была проведена, например, в СССР в 1936 г., когда облигации семи государственных займов, размещавшихся среди населения по подписке с рассрочкой платежа, были обменены на облигации нового займа с более низкой доходностью и с увеличением вдвое (до 20 лет) срока действия ценных бумаг.

Унификация государственных займов обычно проводится вместе с консолидацией, но может быть проведена и вне ее. Унификация займов – это объединение нескольких займов в один, когда облигации ранее выпущенных займов обмениваются на облигации нового займа. Такая мера предусматривает уменьшение количества видов обращающихся одновременно ценных бумаг, что упрощает работу и сокращает расходы государства по системе государственного кредита. Унификация займов была проведена в 1930 г.: одновременно с выпуском займа "Пятилетка – в четыре года" на его облигации обменивались облигации займов индустриализации и укрепления крестьянского хозяйства.

Отсрочка погашения займа или всех ранее выпущенных займов проводится в условиях, когда дальнейшее активное развитие операций по выпуску новых займов не имеет финансовой эффективности для государства. Это происходит в тот момент, когда правительство уже выпустило слишком много займов и условия их эмиссии не были достаточно выгодными для государства. В таких случаях большая часть поступлений от реализации облигаций новых займов направляется на выплаты процентов и на погашение ранее выпущенных займов. Чтобы разорвать этот порочный круг правительство объявляет об отсрочке погашения займов, которая отличается от консолидации тем, что не только отодвигаются сроки погашения, но и прекращается выплата доходов (во время консолидации же займов владельцы облигаций продолжают получать по ним свой доход).

Конверсия, консолидация и унификация государственных займов обычно осуществляются только в отношении внутренних займов. Что касается отсрочки погашения обязательств, то эта мера возможна и по отношению к внешней задолженности. Отсрочка погашения внешних займов, как правило, проводится по согласованию с кредиторами. При этом отсрочка погашения долга может и не повлечь приостановку выплаты процентов по нему.

Ещё одним методом управления государственным долгом является его частичное или полное списание. Списание части внешнего долга является одной из процедур, применяемых в случае возникновения значительных финансовых трудностей у страны-заемщика. Так, с 1995 г. Всемирный банк и МВФ осуществляли руководство программой HIPC, в рамках которой было проведено списание долгов семи государств на 3 млрд. дол. Боливия, Буркина-Фасо, Кот-д'Ивуар, Гайана, Мозамбик, Мали и Уганда приняли участие в программе как страны с низким ВВП и чрезмерно высоким уровнем задолженности.

Власти США, координирующие усилия по оказанию экономической помощи Ираку, призвали страны-кредиторы списать иракский внешний долг. Общий внешний долг Ирака составляет 140 млрд. USD. которые были заимствованы в период с 1980-го по 1988 г. для ведения военных действий с Ираном. Саудовская Аравия списала 80% долга Ираку, что составляет около 15 млрд. USD. Еще 52 страны согласились списать от 80 до 100% иракского внешнего долга.

В 1992 году было списано 50% чистой приведенной стоимости задолженности Польши и Египта, хотя эти страны относились к государствам со средним уровнем доходов (беднейшим из них). В результате внешний долг Польши сократился с 30 млрд, до 15 млрд. долл., а Египта - с 25 млрд. до 12,5 млрд. долл. Списание долгов Польше и Египту было обусловлено прежде всего политическими соображениями ведущих стран Запада (в случае Польши - успешное проведение рыночных реформ в первой стране бывшего советского блока; в случае Египта - заключение мира с Израилем).

В данной курсовой работе уже много сказано о методах управления государственным долгом. А какие же ещё элементы и направления есть в системе управления государственным долгом?

Одним их элементов управления государственным долгом является регламентирование допустимых пределов роста долга в планируемом периоде либо установление предельно допустимого уровня долга по отношению к валовому внутреннему продукту. Уровень задолженности в пределах 50-70 % ВВП обычно не вызывает опасений. Однако у многих стран с достаточно устойчивым финансовым положением уровень государственного долга значительно выше. Например, в Бельгии и Италии он превышает 120% ВВП. Этот показатель не всегда адекватно отражает ситуацию с состоянием государственного долга страны, так как источником погашения долга является не национальный продукт, а лишь государственный бюджет. Более корректным в этой связи представляется сравнение государственного долга с уровнем бюджетных доходов. В процессе управления государственным долгом для некоторых стран имеет значение установление и соблюдение именно соотношения между уровнем бюджетных доходов и государственным долгом.

Следующим важным направлением в системе управления государственным долгом является контроль за соотношением внутреннего и внешнего долга. При высоком уровне внешнего долга, по сравнению с внутренним, целесообразно обратиться к показателю упомянутому выше: внешнего долга и объема экспорта, так как последний является основным источником поступления валюты для расчета с иностранными кредиторами. Эта сторона в управлении внешним долгом оказалась весьма важной для России. Финансовый кризис 1998 года привел к резкому дефициту иностранной валюты для платежей по внешнему долгу. С целью решения этой проблемы были, в первую очередь, применены меры по усилению валютного контроля. В их числе увеличение доли обязательной продажи экспортной выручки Центральному банку, ужесточение контроля за переводом валюты за рубеж, строгая регламентация целей, на которые может приобретаться иностранная валюта, занижение курса национальной валюты с целью стимулирования экспорта и ограничения импорта. В системе управления внешним долгом меры валютного контроля обычно рассматриваются как временные. Они приводят к определенным экономическим и политическим издержкам. В частности, к дефициту импортных товаров на внутреннем рынке, их недоступности для многих потребителей, замедлению ввоза иностранного капитала в страну с чрезмерно жестким валютным законодательством, усилению тенденций сокрытия валютной выручки и т.п.

В системе управления внешним долгом важное место занимает осуществление специальных приватизационных программ. Как и в других рассмотренных выше случаях, данный инструмент имеет различные схемы применения. Один из них — приватизация предприятий отечественными инвесторами для пополнения бюджетных доходов, которые в последующем могут быть использованы для погашения или обслуживания внешнего долга. Второй вариант представляет собой приватизацию предприятий иностранными инвесторами также с целью пополнения финансовых ресурсов государства, необходимых для обслуживания внешнего долга. Третий вариант предполагает непосредственный обмен государственных облигаций на акции приватизируемых предприятий. Так в ряде стран Евросоюза форсировали осуществление приватизационных программ с целью снижения размеров государственного долга до допустимого критерия в 60% ВВП; при том, что в этих случаях выручка от приватизации, по положению, не должна засчитываться в покрытие бюджетного дефицита (с критерием 3% ВВП), но может использоваться для снижения долга правительства. Среди стран Евросоюза с наибольшими поступлениями в 1997 г. от приватизации отмечают Италию (свыше 20 млрд. дол.), Швецию. Францию, Испанию, Германию, всего на сумму около 60 млрд. дол., и только в прошлом году около 40 млрд. дол. В Испании значительная часть выручки от приватизации (около 2% ВВП) идет на погашение госдолга. В Египте поступления от приватизации используются для реструктуризации государственного долга в целях снижения процентных платежей. В Австралии для снижения государственного долга постепенно проводят полную приватизацию ведущей телекорпорации на общую сумму около 19 млрд. дол. В Венгрии половина выручки от приватизации должна направляться на погашение внешнего долга.

Таким образом:

1.Управление государственным долгом – это совокупность действий и мероприятий государства в лице уполномоченных органов по погашению займов, организации выплат доходов по ним, проведению изменений условий и сроков ранее выпушенных займов, а также по размещению новых долговых обязательств.

2.При управлении государственным долгом необходимо учитывать ряд показателей, которые не должны превышать пороговой оценки.

3.Важное значение имеет расходование заимствованных средств

4.Правильное управление государственным долгом ведёт к экономическому росту страны.

3. Государственный долг Республики Беларусь

Современный этап новейшей истории Республики - период трансформации экономического курса с целью вывести из кризиса финансовую систему страны и придать новый импульс экономическому развитию. На сегодняшний день нет страны в мире, в которой бы имелась совершенная финансовая система: у каждого государства имеются свои проблемы. Беларусь не является исключением: среди прочих проблем управления государственными финансами, возникающих в связи с переходом к рыночным взаимоотношениям, Правительство страны решает проблемы обслуживания государственного долга.

Государственный долг Республики Беларусь существует в следующих формах долговых обязательств:

· кредитных соглашений (договоров), заключенных от имени Республики Беларусь как заемщика с кредитными организациями, иностранными государствами, международными организациями и иными резидентами и нерезидентами Республики Беларусь, а также соглашений (договоров), заключенных от имени Республики Беларусь, о пролонгации и реструктуризации долговых обязательств Республики Беларусь прошлых лет;

· государственных займов, осуществленных путем выпуска ценных бумаг от имени Республики Беларусь;

· договоров о предоставлении гарантий Правительства Республики Беларусь;

Основными целями привлечения и использования государственных займов являются [11, ст 2]:

- покрытие дефицита республиканского бюджета;

- пополнение валютных ресурсов Республики Беларусь;

- реализация инвестиционных проектов и государственных программ в соответствии с приобретенными направлениями развития экономики республики;

- решение острых социальных и экологических проблем, ликвидации последствий стихийных бедствий;

- импорт сырья, энергоресурсов и других необходимых продуктов и товаров в случаях критического положения в обеспечении ими республики;

- поддержка экономических реформ.

В первой главе мы говорили о том, что государственный долг любой страны представлен долгом внутренним и внешним. Не является исключением и наша республика, государственный долг которой регламентируется определенными законодательными актами отдельно по внутреннему и внешнему долгу страны.

Лимиты внутреннего и внешнего государственного долга устанавливаются Законом о республиканском бюджете на очередной финансовый год с учётом параметров безопасности Республики Беларусь в экономической сфере.

Проанализируем внешний государственный долг Республики Беларусь.

Впервые внешний долг появился в Беларуси в 1992 году. Первые кредиты были предоставлены Комиссией Европейского сообщества, США, Германией и Россией. Эти заемные средства использовались для закупки зерна, сахара, детского питания, медикаментов, стабилизации платежного баланса и покрытия бюджетного дефицита.

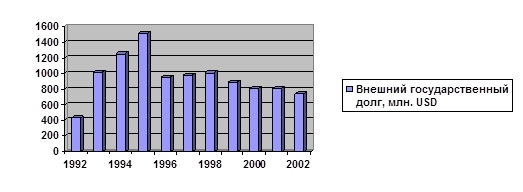

Условно можно выделить несколько периодов в истории белорусских внешних заимствований.До 1996 г. республике удавалось ежегодно привлекать в свою экономику от 300 до 600 млн.USD иностранных кредитных средств, при этом ежегодное погашение основного долга не превышало 50% от привлекаемых в том же году средств. Можно утверждать, что эти пять лет (1992-1996 гг.) были периодом наиболее активного привлечения иностранных кредитов. К началу 1996 г. внешний государственный долг достиг своего максимума и составил 1,5 млрд.USD.В 1996 году произошло значительное уменьшение внешнего долга. На конец 1995 года он составлял 1513,1 млн.USD, в течение 1996 г. привлечено 453,8 млн.USD, а погашено 96,2 млн.USD. Таким образом, на конец 1996 г. внешний долг должен был достичь размера в 1870,7 млн.USD. Однако реально он составил только 950 млн.Такое значительное уменьшение внешнего долга объясняется тем, что в соответствии с Соглашением с РФ от 27 февраля 1996 г. было произведено урегулирование части долга России путем отказа российской стороны от претензий по беларускому государственному долгу по состоянию на 1 января 1996 г. за ранее предоставленные кредиты. Со своей стороны Беларусь отказалась от претензий и компенсаций по внутреннему валютному долгу бывшего СССР за расходы, связанные с затратами на экологическое обследование и рекультивацию мест дислокации выведенных воинских формирований Министерства обороны РФ, за комплекс зданий, переданных для размещения дипломатического и консультативного представительств России [12, с.13-15].С конца 1996 - начала 1997 гг. начался второй этап в развитии внешнедолговой ситуации в республике. Участие международных финансовых организаций в инвестиционных процессах нашей страны ограничилось в основном технической и консультационной помощью, новые займы практически не предоставлялись. В это же время обострилось положение с обслуживанием предприятиями ранее привлеченных кредитов, сузился круг стран, которые предоставляют нашей стране займы. Кроме того, по привлеченным ранее кредитам наступили сроки уплаты основных сумм долга. Пик платежей по погашению и обслуживанию внешнего долга пришелся на 2000 год, однако положение было несколько смягчено путем проведения серии двусторонних переговоров с австрийскими и немецкими кредиторами о переносе части платежей на более поздние сроки (от полугода до 4 лет).

Рисунок №1 – Динамика внешнего государственного долга Республики Беларусь 1992-2002гг

В развитии государственного долга 2008-2009гг. хочется отметить его большой рост. Беларусь и Россия заключили соглашение, предусматривающее выделение Беларуси стабилизационного кредита в размере $2 млрд. в 2008-2009 годах. Первый транш кредита от Российской Федерации в размере $1 млрд. поступил на счет Министерства финансов в Нацбанке Беларуси 18 ноября 2008 года. Второй в размере $500 млн. - в марте 2009 года. В январе 2009 года руководство МВФ одобрило выделение кредита "стэнд-бай" для Беларуси в объеме около 2,46 млрд долларов под программу экономических реформ, рассчитанную на 15 месяцев (до апреля 2010 года). В результате чего за этот период внешний государственный долг вырос более чем в 3 раза[13].

Рисунок №2 – Динамика внешнего государственного долга Республики Беларусь 2003-2009 гг

В числе основных кредиторов Беларуси можно назвать Россию, Германию, МВФ, ЕБРР, МБРР, США, Кувейт.

По оценкам Всемирного банка к числу государств, считающихся несущими тяжёлое бремя внешних долгов относятся те страны, у которых три показателя превышают расчётные уровни в среднем в течении трёх лет:

· Отношение общей суммы долга к ВВП, если оно не превышает 50 %. В Беларуси этот показатель в 2000 – 2009 г. составлял 18,5 – 31,5 %, то есть на много ниже 50%.

· Отношение общей суммы долга к годовому объёму экспорта товаров и услуг, если оно превышает 275 %. В последние годы в Беларуси этот показатель составлял менее 50%. Однако в течение этого года он увеличился до 62,3 %, что существенно меньше порогового значения.

· Отношение платежей по погашению и обслуживанию внешнего долга к экспорту товаров и услуг, если оно превышает 30 %.

В Республике Беларусь этот показатель в последние годы не превышал 20%, однако в этом году он вырос до 26,5%. Таким образом, по международным стандартам уровень внешнего государственного долга нашей страны далёк от критического, что свидетельствует о потенциальной возможности привлекать новые внешние государственные займы.

Таблица 1— Относительные показатели внешнего долга Республики Беларусь за последние 5 лет [14]

| Показатели |

Пороговое значение показателя |

1.01.05 |

1.01.06 |

1.01.07 |

1.01.08 |

1.01.09 |

1.07.09 |

| Внешний долг/ВВП |

55 |

21,3 |

17,0 |

18,5 |

27,9 |

25,1 |

31,5 |

| Внешний долг/экспорт |

100 |

31,5 |

28,2 |

30,8 |

45,3 |

40,9 |

62,3 |

| Обслуживание долга/ экспорт |

30 |

15,6 |

12,4 |

16,6 |

14,4 |

17,4 |

26,5 |

С учётом этих данных определяется лимит внешнего государственного долга, который утверждается Законом Республики Беларусь "О бюджете Республики Беларусь" на очередной финансовый год. Первоначально лимит внешнего государственного долга Беларуси на 2009 год был определен в границах 6 млрд. долл. США, однако Президент Беларуси в конце мая своим указом скорректировал установленный лимит внешнего госдолга, увеличив его до 8 млрд. долл.

Анализируя внешний долг можно отметить ещё и такую негативную тенденцию, что основную часть внешнего долга страны составляют краткосрочный обязательства на один год и менее. А как мы знаем краткосрочные кредиты в силу небольшого периода их обращения не могут быть инвестированы в реальный сектор экономики, и выплаты по ним наступают быстрее, что может привести к оттоку капитала из страны[15,с33].

"На первый взгляд, ситуация с внешним долгом нашей страны выглядит штатно. Но доминирование краткосрочных кредитов в ближайшей перспективе может усугубить проблему отрицательного сальдо текущего счета платежного баланса страны, - считает Сергей Пупликов. - Зарубежные деньги привлекать нужно, но в форме прямых инвестиций в уставные фонды предприятий на обновление активной части основных фондов (машины, оборудование)".

С тем, что соотношение краткосрочных и долгосрочных заимствований необходимо менять в пользу последних, согласны и в Минэкономики. "Конечно, желательно, чтобы доминировало привлечение долгосрочных ресурсов на инвестиционные цели. Такие займы напрямую влияют на темпы экономического роста, - отметил начальник главного управления финансовой, налоговой, денежно-кредитной и валютной политики Минэкономики Вахтанг Воложинец. - Однако я бы не стал называть сложившуюся ситуацию опасной. Надо стремиться к тому, чтобы в общем объеме внешнего долга больший удельный вес занимали долгосрочные заимствования. Это работа длительная и непростая".

Рисунок № 3 – Сопоставление краткосрочных и долгосрочных займов Республики Беларусь

Процесс увеличения доли долгосрочных заимствований в общем объеме совокупного внешнего долга непосредственно связан и с улучшением кредитных рейтингов как страны в целом, так и отдельных банков. В этом направлении за последние годы Беларусь добилась значительных успехов. Международные эксперты также постоянно отмечают улучшение инвестиционного климата в стране. Все это дает основания предполагать, что в будущем доля долгосрочных заимствований в общем объеме внешнего долга будет стабильно увеличиваться, а краткосрочных - снижаться. На сегодняшний день такая тенденция уже имеется. По состоянию на 1 июля 2007 года доля краткосрочных кредитов в общем объеме совокупного внешнего долга составляла 72,5%, к 1 июля 2008 года она снизилась до 66,2%, а на 1 августа 54,6% 2009 года. Это хорошая динамика, считают в Минэкономики [16]. Важными показателями, характеризующими уровень задолженности страны, являются показатели ее кредитоспособности.

Таблица 2 – Показатели кредитоспособности по внешнему государственному долгу Республики Беларусь [17].

| Показатели кредитоспособности |

01.01.2008 |

01.01.2009 |

| - отношение внешнего госдолга к экспорту товаров и услуг, % |

8,4 |

10 |

| - отношение внешнего госдолга к ВВП, % |

5,2 |

6.4 |

| - отношение платежей по внешнему госдолгу к экспорту товаров и услуг, % |

1,1 |

1,0 |

Показатели кредитоспособности по внешнему государственному долгу (согласно нормативам, рекомендуемым МБРР), свидетельствуют о том, что Республика Беларусь относится к группе стран с низким уровнем задолженности. Относительно последнего показателя, следует отметить, что преобладает тенденция, когда республика осуществляет платежи по погашению и обслуживанию внешнего долга больше, чем привлекает новых займов. И это не удивительно, ведь основная тяжесть долга состоит именно в необходимости ежегодно отчислять процентные платежи, возникающие как результат государственного долга, что тяжким бременем ложится на любое государство, берущее взаймы. Отсюда обеспечение своевременного выполнения заемщиками обязательств по кредитам является наиболее острым вопросом, связанным с обслуживанием внешнего долга. Наличие просроченной и сомнительной задолженности перед кредиторами негативно сказывается на взаимоотношениях с иностранными партнерами и ограничивает доступ к внешним источникам финансирования.

Рассмотрев проблемы в сфере внешнего долга Республики Беларусь, обратимся к ситуации с внутренним государственным долгом страны.

В соответствии с Законом Республики Беларусь "О внутреннем государственном долге" под внутреннем госдолгом понимается выраженная в форме государственных долговых обязательств задолженность Совета Министров Республики Беларусь перед юридическими и физическими лицами на территории республики. [18, ст.1] Причем гарантией по внутреннему долгу является имущество и другие активы, находящиеся в республиканской собственности.

Внутренний государственный долг Республики Беларусь выражается:

- в виде займов, выпускаемых в форме ценных бумаг от лица Совета Министров;

- кредитов Национального банка Республики Беларусь;

- других государственных долговых обязательств (краткосрочных или долгосрочных), гарантированных Правительством Республики Беларусь.

Исключительное право привлечения заемных средств у юридических и физических лиц от лица Совета Министров Республики Беларусь принадлежит Министерству финансов Республики Беларусь. Для этого используются операции на открытом ранке - один из трех основных методов финансирования дефицита бюджета (помимо эмиссии гособлигаций, это - использование золотовалютных резервов Национального банка и денежная эмиссия). При этом учитываются следующие моменты:

- размер внутреннего государственного долга, в свою очередь, является бюджетной функцией, при положительном сальдо бюджета появляется перспектива сократить внутренний госдолг;

- новая эмиссия государственных ценных бумаг выполняет функцию рефинансирования накопленной задолженности, первостепенно той ее части, по которой наступают сроки платежа;

- финансирование бюджетного дефицита путем новых эмиссий государственных ценных бумаг не обязательно приведет к росту инфляции в будущем (хотя такой потенциал имеет место).

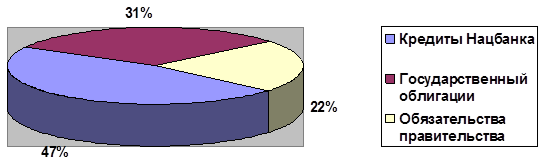

Таким образом, внутренний государственный долг - это задолженность правительства юридическим и физическим лицам в пределах национальных границ, выраженная в денежной или иных формах, обеспечиваемых актами Республики Беларусь. Его образование обусловлено, прежде всего, несоответствие между потребностями государства в финансировании своих расходов и его возможностями. Государство всегда испытывает недостаток в финансовых ресурсах для выполнения своих функций, следствием чего и является образование дефицита бюджета. В структуре внутреннего государственного долга примерно 47% занимают кредиты, предоставленные Нацбанком на финансирование дефицита республиканского бюджета, 31% - государственные облигации, 22% - обязательства правительства, сформированные в рублевых и валютных векселях. Для большей наглядности представим эти данные в диаграмме (рис.№4).

Рисунок №4— Структура внутреннего долга Республики Беларусь

В 2006–2010 гг. будет проводиться активная долговая политика в рамках создания механизма мониторинга и управления государственного долга с целью минимизации рисков и ограничения прироста государственного долга параметрами экономической безопасности страны, в том числе сокращения рисков, связанных с обязательствами бюджета по гарантированному долгу. Эффективное управление государственным долгом с учетом достигнутого уровня стоимости государственного заимствования и структуры используемых финансовых инструментов, оптимизации консультационных, административных и операционных расходов по инвестиционным проектам будет обеспечиваться за счет государственных внешних займов [19].

Что касается минимизации государственного Республики Беларусь, то тут нужны стратегические меры. Для минимизации внутреннего долга Республики Беларусь нужно упростить налоговую систему (документооборот, запутанность и т.д.), тем самым это позволит уменьшить нагрузку на малый бизнес и позволит "развернуться предпринимателям", что в свою очередь позволяет появиться новому бюджетному источнику. Для минимизации внешнего долга нужно поступление иностранных инвестиций в государство, т.е. продажа обанкротившихся предприятий другим странам.

Во избежание ошибок в управлении и минимизации государственного долга необходимо учитывать мировой опыт и особенность экономического развития нашей страны.

На основе вышесказанного можно сделать вывод, что:

1. Впервые внешний долг появился в Беларуси в 1992 году

2. По международным стандартам уровень внешнего государственного долга Республики Беларусь далёк от критического

3. Начиная с 2007 года внешний долг Республики Беларусь стремительно растёт

4. За последние годы Беларусь добилась значительных успехов в улучшении кредитных рейтингов как страны в целом, так и отдельных банков. Международные эксперты также постоянно отмечают улучшение инвестиционного климата в стране.

5. При увеличении внешнего долга предпочтения следует отдавать заимствованиям на долгосрочной основе.

Заключение

Государственный долг - сумма задолженностей (включая проценты по ней) по обязательствам государства перед физическими и юридическими лицами-резидентами, иностранными государствами, международными организациями и иными субъектами международного права.Причиной появления и увеличения государственного долга является финансирование дефицита государственного бюджета, появившегося из-за спада производства, милитаризации экономики, выполнение крупномасштабных социальных программ, за счёт внутреннего и внешнего займов.Внешний долг более опасный, чем внутренний, т.к. внешний долг надо отдавать теми деньгами, которыми занимал, т.е. в валюте, кроме того нация вынуждена отдавать другим странам ценные товары и услуги, чтобы оплатить проценты и погасить долг, что снижает жизненный уровень населения данной страны.

Для того чтобы государственный долг не стал причиной нарушения экономической безопасности страны необходимо целесообразное использование занятых средств и правильное управление государственный долгом. Управление государственным долгом – это совокупность действий и мероприятий государства в лице уполномоченных органов по погашению займов, организации выплат доходов по ним, проведению изменений условий и сроков ранее выпушенных займов, а также по размещению новых долговых обязательств. Основные методы управления государственным долгом: рефинансирование, реструктуризация, конверсия, консолидация, унификация займов, отсрочка погашения займа, аннулирование государственного долга, списание государственного долга.

При управлении государственным долгом необходимо учитывать ряд показателей (отношений Внешний долг/ВВП, Внешний долг/экспорт, Обслуживание долга/ экспорт), которые не должны превышать пороговой оценки.

Правильное управление государственным долгом ведёт к экономическому росту страны.

Впервые внешний государственный долг в Беларуси появился в 1992 году. Условно можно выделить несколько периодов в истории белорусских внешних заимствований. Начиная с 2007 года внешний государственный долг начинает стремительно расти.Согласно статье 31 Закона Республики Беларусь "О бюджете Республики Беларусь на 2009 год", лимит внешнего государственного долга Республики Беларусь на конец 2009 года установлен в размере 6 млрд. долларов США, однако Президент Беларуси в конце мая своим указом скорректировал установленный лимит внешнего госдолга, увеличив его до 8 млрд. долл.

По международным стандартам уровень внешнего государственного долга Республики Беларусь далёк от критического. При дальнейшем увеличении внешнего долга предпочтения следует отдавать заимствованиям на долгосрочной основе.

За последние годы Беларусь добилась значительных успехов в улучшении кредитных рейтингов как страны в целом, так и отдельных банков. Международные эксперты также постоянно отмечают улучшение инвестиционного климата в стране.

Республика Беларусь должна учитывать мировой опыт в регулировании государственного долга.

Список используемых источников

1. http://ru.wikipedia.org

2. http://telegraf.by/in_belarus/57130.html

3. Теория финансов: Учеб. Пособие/ Н.Е. Заяц [и др].;Под ред. Проф. Н.Е. Заяц, М.К. Фисенко.—Мн.: БГЭУ, 2005. – 351с.

4. Макконнелл К.Р., Брю С.Л. Экономикс: принципы, проблемы и политика: пер. 17-го англ. изд – М.: ИНФРА-М, 2009. XXVIII, 916 с.

5. Лемешевский И.М.:Макроэкономика.(Экономическая теория.Часть 3) учебное пособие для студентов экономических специальностей высшых учебных заведений. – МН.: ООО "ФУ Аинфром", 2004. 00 576 с.

6. В.А. Дмитриев Внешние заимствования государств: теоретический, практический и региональный аспекты // Деньги и кредит - 2006 - №10 – с 10-22

7. Камаев В.Д. и колл. авт. Экономическая теория: Учебник – М.: Гуманит. изд. центр ВЛАДОС, 1998.- 640 с.8.Экономика.Учеб.пособие/под ред. А.Г.Грязновой. - М.:ЮНИТИ-ДАНА, Издательство политической литературы "Единство",2001.812с.

9. Е.С. Подвинская Об управлении государственный долгом Е.С. /Подвинская// Финансы - 2002. - №3. – с. 22-24.

10. А. Попкова Мировой опыт по регулированию внешнего долга / А. Попкова// Вестник Ассоциации беларуских банков - 2008-№25-26 – с. 17-23

11. Закон Республики Беларусь от 22 июня 1998 года №170-3 "О внешнемгосударственном долге Республики Беларусь

12. Цедрик С. Внешний государственный долг Беларуси // Финансовый директор - 2005. - №3 - с.13-19

13. http://www.profmedia.by/newse

14. http://www.nbrb.by/statistics/ExternalDebt/Parameters/

15. Пупликов С. Факторы отрицательного воздействия / Финансы, учёт и аудит. – 2009. - №1. – С 32-33

16. http://news.belta.by/

17. http://www.minfin.gov.by/

18. Закон Республики Беларусь от 24 сентября 1996 года №615 "О внутреннем государственном долге Республики Беларусь"//Ведомости Верховного Совета Республики Беларусь,1996г. №32. Ст.581.

19. Программа социально-экономического развития Республики Беларусь на 2006-2010