| Похожие рефераты | Скачать .docx |

Дипломная работа: Использование пластиковых карточек в банковском бизнесе

РЕФЕРАТ

Объем пояснительной записки 84 стр., рис. 13, табл. 13, источников 30, приложений 3.

Тема: «Совершенствование банковских услуг путем расширения возможностей применения пластиковых карточек (на примере ОАО «Белвнешэкономбанк») ».

Ключевые слова: банк, пластиковые карточки, Интернет банк, Мобильный банк.

Объект исследования: Открытое акционерное общество «Белвнешэкономбанк».

Цель проекта: исследование существующей ситуации банка и совершенствование банковских услуг посредством пластиковых карточек.

В проекте проведен анализ финансовой деятельности банка за 2006-2008 гг.

На основе полученных в результате анализа данных в проектной части разработаны конкретные предложения, направленные на совершенствование банковских услуг. Предлагается внедрить:

а) услугу «Интернет-банк»;

б) услугу «Мобильный банк»;

в) пакет «Зарплатный».

Общая сумма затрат на внедрение трех проектов равна 46,8 млн. р.

Для окупаемости проектов необходимо:

- подключение 1 387 чел. к услуге «Интернет-банк»;

- подключение 4 160 абонентов к услуге «Мобильный банк»;

- подключение пакета «Зарплатный» 743 людьми.

Прогнозируемый срок окупаемости услуг «Мобильный банк» «Интернет- банк», исходя из мировой практики, равен двум годам. Пакет «Зарплатный» должен окупиться за пять месяцев.

Содержание

Перечень условных обозначений

Введение

1. История развития и современные возможности пластиковых банковских карточек

1.1 Возникновение пластиковых карточек

1.2 История возникновения и развития дистанционного банковского обслуживания физических лиц

1.3 Виды карт

1.4 Существующая система безналичных расчетов в Республике Беларусь

1.5 Мировой опыт в области «Интернет-банка»

1.6 Мировой опыт в области «Мобильного банка»

2. Анализ деятельности ОАО «Белвнешэкономбанк»

2.1 Характеристика ОАО «Белвнешэкономбанк»

2.2 Анализ организационной структуры ОАО «Белвнешэкономбанк»

2.2.1 Департамент банковских карточек «Белвнешэкономбанка»

2.2.2 Кадровая политика банка и ее анализ

2.3 Анализ результатов деятельности ОАО «Белвнешэкономбанк»

2.3.1 Анализ баланса банка

2.3.2 Анализ доходов и расходов банка

2.3.3 Финансовый результат и его анализ

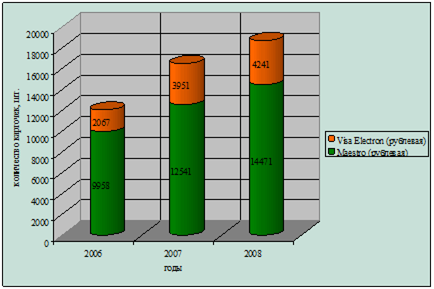

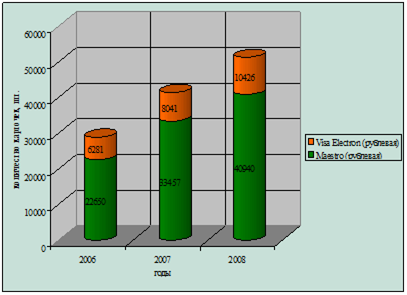

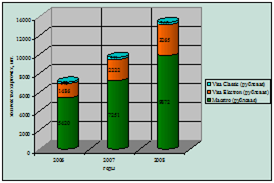

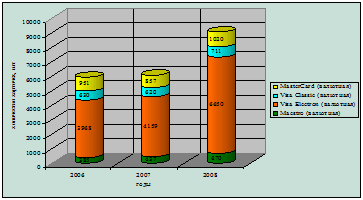

2.4 Анализ пластиковых карточек банка

2.4.1 Анализ системы безналичных расчетов с использованием пластиковых карточек в ОАО «Белвнешэкономбанк»

2.4.2 Анализ использования карточек в ОАО «Белвнешэкономбанк»

2.4.3 Анализ услуг, предоставляемых банком посредством пластиковых карточек в банкомате

3. Совершенствование банковских услуг путем расширения возможностей применения пластиковых карточек

3.1 Внедрение услуг «Интернет-банк» и «Мобильный банк»

3.1.1 «Интернет-банк» и «Мобильный банк» в Беларуси

3.1.2 Услуги, предоставляемые «Интернет-банком» и «Мобильным банком»

3.1.3 Преимущества и недостатки «Интернет-банка» и «Мобильного банка»

3.1.4 Планирование внедрения услуг в банке

3.1.5 Организация и пользование виртуальными услугами

3.1.5.1 Услуга «Интернет-банк»

3.1.5.2 Услуга «Мобильный банк»

3.1.6 Расчет эффекта от внедрения «Интернет-банка» и «Мобильного банка»

3.1.6.1 Экономия времени

3.1.6.2 Сокращение обслуживающего персонала

3.1.6.3 Эффект от внедрения услуг «Интернет-банк» и «Мобильный банк»

3.2 Внедрение дополнительного пакета услуг «Зарплатный»

3.2.1 Краткая характеристика пакета услуг «Зарплатный»

3.2.2 Преимущества и недостатки пакета «Зарплатный»

3.2.3 Расчет эффекта от внедрения пакета «Зарплатный»

3.3 Общий эффект от предлагаемых мероприятий

3.4 Использование печатной платы вычислительного устройства банка

4. Оптимизация условий труда банковских работников, занятых работой на компьютере

4.1 Общие требования по организации рабочих мест банковских служащих, работающих за компьютером

4.2 Требования безопасности перед началом работы

4.3 Требования безопасности при выполнении работы

4.4 Требования безопасности в аварийных ситуациях

4.5 Требования безопасности по окончании работы

Заключение

Список литературы

Приложение А Организационная структура ОАО «Белвнешэкономбанк»

Приложение Б Структура Департамента банковских карточек

Приложение В Организационный процесс по созданию и продвижению услуги «Интернет-банк» и «Мобильный банк»

ПЕРЕЧЕНЬ УСЛОВНЫХ ОБОЗНАЧЕНИЙ

ОАО – открытое акционерное общество;

ЗАО – закрытое акционерное общество;

СП – совместное предприятие;

НПП – научно-производственное предприятие;

УП – унитарное предприятие;

РУП – республиканское унитарное предприятие;

ЧУП – частное унитарное предприятие;

ИП – индивидуальный предприниматель;

ЦБ- Центральный банк;

РФ – Российская Федерация;

РБ – Республика Беларусь;

США – Соединенные Штаты Америки;

ДБО – дистанционное банковское обслуживание;

ПП – печатная плата;

ПК – персональный компьютер.

ВВЕДЕНИЕ

Попытки потеснить наличные деньги из обращения с помощью различных платежных инструментов имеют длительную историю, однако только в конце ХХ в. развитие международных платежных систем на базе пластиковых карточек заставило специалистов всерьез говорить о том, что наличные деньги «уходят». Современное развитие рынка финансовых услуг, оказываемых банками, характеризуется бурным внедрением электронных технологий и широким использование пластиковых карт.

Белорусская банковская система подвержена массовому ажиотажу «карточного бизнеса». Количество банков, эмитирующих пластиковые карты различных отечественных и международных платежных систем, увеличивается. Расширяется сеть торговых предприятий, реализующих свои товары с использованием пластиковых карт, банки активно внедряют в сферу своих услуг выдачу наличных денежных средств по пластиковым картам через банкоматы и кассы, растут объемы операций по картам.

Внедрение передовых технологий и хорошо поставленная коммерческая работа являются условиями положительных результатов. Интерес белорусских банков к зарубежным платежным системам не случаен. Выпуск таких карточек позволяет интегрироваться в мировую структуру банковских услуг, поднять деловой имидж банка, завоевать рынок и привлечь клиентуру. Участие в международной карточной системе дает возможность овладеть новейшими банковскими технологиями, использовать гигантскую инфраструктуру для осуществления расчетов в глобальных масштабах [1].

Благодаря своему главному назначению – платежный инструмент – банковские карточки превратились в весьма прибыльный вид услуг, предлагаемых финансовой сферой. После чековых банковских счетов банковские карточки становятся наиболее распространенным платежным инструментом.

При разработке стратегии работы банка на рынке пластиковых карточек необходимо учитывать, что присоединение к международным платежным системам весьма затруднено. Оно требует значительных затрат, что под силу только крупным банкам и, кроме того, соблюдение жестких требований, установленных международными карточными системами. Многим мировым требованиям отвечает ОАО «Белвнешэкономбанк», на основании практического опыта которого, написаны главы данного дипломного проекта, в котором главный акцент сделан на совершенствование банковских услуг посредством пластиковых карточек.

Объектом исследования данного дипломного проекта является ОАО «Белвнешэкономбанк», который имеет статус Основного участника (Principal Member) международных платежных систем MasterCard International и Visa International. Банк предоставляет множество банковских услуг как физическим, так и юридическим лицам.

Цель дипломного проекта – исследование существующей ситуации банка и совершенствование банковских услуг посредством пластиковых карточек.

Для достижения цели поставлены следующие задачи:

- изучить историю возникновения пластиковых карточек;

- рассмотреть российский опыт возникновения и развития дистанционного банковского обслуживания частных лиц;

- дать классификацию пластиковым карточкам;

- рассмотреть существующую систему безналичных расчетов в РБ;

- изучить мировой опыт в области «Интернет-банка» и «Мобильного банка»;

- охарактеризовать ОАО «Белвнешэкономбанк» (месторасположение, статус, уставный фонд, существующие услуги, партнеры, организационная структура);

- проанализировать баланс банка, его доходы и расходы и финансовый результат;

- исследовать и проанализировать существующую ситуацию в банке;

- рассмотреть карточки, которые эмитирует «Белвнешэкономбанк»;

- проанализировать услуги, предоставляемых банком посредством пластиковых карточек;

- с учетом ранее исследуемых моментов, предложить услуги, которые увеличат денежный оборот и прибыль банка.

Предмет исследования дипломного проекта – разработка мероприятий, которые позволят увеличить оборот денежных средств банка, привлечь клиентов и, таким образом, увеличить прибыль банка.

1. ИСТОРИЯ РАЗВИТИЯ И СОВРЕМЕННЫЕ ВОЗМОЖНОСТИ ПЛАСТИКОВЫХ БАНКОВСКИХ КАРТОЧЕК

На современном этапе все большее распространение получают инновации связанные непосредственно с научно – техническим прогрессом, то есть технологические инновации. Банковское дело становится все более зависимо от новейших информационных технологий. Это обусловлено, прежде всего, доминирующей на сегодняшний день стратегией развития нововведений в банковском бизнесе.

К технологическим инновациям относят электронные переводы денежных средств и различные другие виды банковского обслуживания, предоставляемые посредством банковских карточек.

Банковская пластиковая карточка – это персонифицированный платежный инструмент, предоставляющий пользующемуся карточкой лицу возможность безналичной оплаты товаров и/или услуг, получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах), а также оплаты других услуг. Карточки являются платежными инструментами, выпускаемыми банками–эмитентами.

В системе безналичных расчетов пластиковые карточки составляют особый класс инструментов платежа, которые могут обладать качествами как дебетовых, так и кредитных инструментов (в зависимости от типа используемых карт).

В борьбе за конкурентные преимущества крупнейшие банки стремятся диверсифицировать свою деятельность. Одним из самых перспективных направлений развития банка является выход на рынок розничных финансовых услуг.

Рынок розничных услуг дает банку ряд неоспоримых преимуществ. В первую очередь розничный клиентский сегмент является массовым, поэтому очевидно, что банк получает хорошо диверсифицированную клиентскую базу, колебания которой крайне не значительны. Как следствие, кредитный портфель и ресурсная база банка становятся также диверсифицированными. В итоге, бизнес банка становится более прибыльным и устойчивым, что повышает его надежность, ценность для владельцев банка и привлекательность для потенциальных клиентов [1].

Основные преимущества банковских карт заключаются в их универсальности. Платежные системы заинтересованы в максимально широком их распространении.

Расчеты с использованием наличных денег чрезвычайно дорого обходятся государственным и коммерческим финансовым структурам. Выпуск в обращение новых купюр, обмен старых, содержание большого персонала, неудобства и большие потери времени рядовых клиентов — все это тяжелым бременем ложится на экономику страны. Около 20 % стоимости каждого рубля уходит на поддержание его же собственного обращения. Один из возможных и самых перспективных способов разрешения проблемы наличного оборота — создание эффективной автоматизированной системы безналичных расчетов. По экспертным оценкам, такая система может обеспечить сокращение наличного денежного обращения почти на треть.

В настоящее время безналичные расчеты посредством банковских карточек получили такое широкое распространение, что трудно себе представить сферу обслуживания, в которой бы они не использовались. Магазины, билетные кассы, гостиницы, всех стран мира готовы обслужить клиента, приняв его пластиковую карточку, как средство оплаты.

1.1 Возникновение пластиковых карточек

Время появления банковских пластиковых карточек является в определенной степени спорным вопросом. Первые кредитные карточки возникли в начале века в Соединенных Штатах на базе сильно развитого потребительского кредита частных лиц. И предназначались для подтверждения кредитоспособности владельца вне его банка. Магазину они давали возможность «привязать» к себе наиболее богатых и постоянных клиентов.

Большинство специалистов считает, что начало банковских кредитных карточек было положено Джоном Биггинсом, специалистом по потребительскому кредиту из Национального банка Флэтбуш в нью-йоркском районе Бруклин. В 1946 г. Биггинс организовал работу по кредитной схеме под названием «Charge-it». Эта схема предусматривала собой расписки, которые принимались от клиентов местными магазинами за мелкие покупки. После того, как покупка состоялась, магазин сдавал расписки в банк, и банк оплачивал их со счетов покупателей.

С середины XX в. начинают появляться автоматизированные системы расчетов с помощью специальных банковских карточек, пионером этого начинания можно считать платежную систему Diners Club. Именно эта особенность позволила ей стать первой массовой универсальной картой.

Затем по мере развития и интернационализации появились, такие ныне известные системы, как American Express, Visa, Master Card. 1 октября 1958 г. была выпущена первая карта American Express. Уже через год эта компания насчитывала 32 тыс. предприятий и более 475 тыс. держателей карточек. Такой успех American Express объясняется, тем, что компания приобрела Universal Travel Card, которые выпускались Ассоциацией американских отелей. Но главной причиной была уже существовавшая разветвленная международная сеть обслуживания дорожных чеков «American Express» и огромные финансовые средства, позволившие кредитовать клиентов.

Изначально в зарубежной классификации универсальные карточки разделялись на карточки для «путешествий и развлечений» (Travel and Entertainment — T&E) и чисто банковские. Первые выпускались компаниями Diners Club, American Express, Carte Blanshe и предназначались главным образом для оплаты гостиниц, ресторанов, то есть преимущественно для путешествующих бизнесменов. Карточки же, выпускаемые банками, имели более «потребительский» характер и предназначались для «обычных клиентов».

«American Express» — карточка, созданная на основе международной сети обслуживания дорожных чеков «American Express» и Universal Travel Card — карточки ассоциации американских отелей.

Visa, переименованная «BankAmericard», которую выпускала National BankAmericard Incorporated, образовалась после выведения карточной программы из под контроля «Bank of America». Инициатором карточной программы был «Chase Manhattan Bank», но вследствие убыточности была продана им ассоциации National BankAmericard.

Master Card, переименованная карточка Межбанковской карточной ассоциации – МКА (Interbank Card Association), выпускавшей карточку Master Charge.

Eurocard также не стояла на месте. Расширяя свое сотрудничество с MasterCard, эта ассоциация по мере появления новых технологий заключила соглашения с компаниями Cirrus и Maestro, что позволило расширить ассортимент предлагаемых клиентам видов услуг за счет карточек для получения наличных в банкоматах. В конце 1992 г. произошло слияние Eurocard International с платежной системой Eurocheck. Новая организация стала называться Europay International.

Конкурентная борьба между платежными системами разворачивалась не только в Европе. В Японии, например, несмотря на активные попытки завоевания этого рынка «Visa» и «MasterCard», они проигрывали карточкам JCB (японская банковская карточка). Общее количество держателей этих карточек в 1980 г. было почти в два раза больше, чем выпущенных в Японии «Visa» и «MasterCard» вместе взятых [2].

Японская компания кредитных карт JCB была основана в 1961 г. Она является лидером на рынке кредитных карт Японии и активно развивает свою экспансию в качестве транснациональной компании. На конец марта 1996 г. (на конец финансового года в Японии) количество карт в обращении составило 31, 6 млн. шт., количество ассоциированных предприятий торговли и услуг (т.е. принимающих карты JCB) – 3,1 млн., в том числе 660 тыс. карточек в 139 странах мира.

Теперь рассмотрим историю карточек с точки зрения технологического развития.

Первые карточки были картонными, данные на них были либо написаны, либо выдавлены. Затем стали использовать металлические пластины (данные о клиенте на них выдавливались). Затем появились пластиковые карточки. Первоначально информация о клиенте на них была только в виде эмбоссированных данных. По мере развития научной мысли, у пластиковой карточки появилась магнитная полоса, на которой начала храниться основная информация о клиенте. Появление магнитной полосы позволило выпускать карточки без эмбоссирования на них информации. Эти карточки могут быть использованы только в электронном оборудовании, позволяющем получить информацию с магнитной полосы.

Последним этапом технологической эволюции карточек стало появления на них микросхемы. Это позволило хранить на карточке больший объем информации. Этот факт позволяет карточкам с микросхемой (или микрочипом) осуществлять больше функций, чем карточкам с магнитной полосой. Пока карточки с микрочипом не получили широкого распространения в сфере банковских карточек. Это связано с отсутствием единых стандартов на микрочипы, применяемые для карточек, а также сложностью перевода инфраструктуры приема банковских карточек с магнитной полосы на чип.

1.2 История возникновения и развития дистанционного банковского обслуживания физических лиц

Конкуренция среди западноевропейских банков за предоставление своим клиентам банковских услуг «на дому» достигла особого накала в начале 80-х гг. XX в. В ноябре 1982 г. строительное общество Nottingam Building Society совместно с Банком Шотландии и британской телефонной компанией British Telecom внедрило систему Homelink, которая начала функционировать в середине 1983 г. Затем аналогичные системы стали создавать другие кредитные институты.

Впервые возможность покупать банковские услуги исключительно по телефону предложил английский банк First Direct (1989 г.). Впервые в истории банковского дела было объявлено, что клиенты банка обслуживаются только по телефону, так как банк не имел ни одного отделения. First Direct был первым и остается одним из самых успешных банков, обслуживающих своих клиентов через электронные каналы.

Бум электронных банков начался в США еще в 1995 г., и их возникновение было обусловлено в основном существующими в США ограничениями на открытие банками филиалов в других штатах, а также появлением интернет-банка. Первым американским полностью электронным банком, не имевшим ни одного офиса для работы с клиентами, стал Security First Network Bank (1995 г.).

В России дистанционное обслуживание частных лиц начало развиваться в 90-е гг. Одним из первопроходцев стал Инкомбанк с системой «Инком-Телебанк». Но после кризиса 1998 г. наиболее активными игроками в создании систем дистанционного доступа к услугам стали Автобанк и Гута-банк (ныне Банк Уралсиб и ВТБ-24 соответственно).

Также, в 1992 г. появился первый (и на сегодня единственный) полностью «виртуальный» банк – Банк24.ru, работающий на рынке Свердловской области. Этот банк позиционирует себя именно как автоматизированный банк, осуществляющий круглосуточное обслуживание клиентов, где особое внимание уделяется качеству обслуживания, брэнду и маркетингу [3].

На развитие российского рынка розничного ДБО оказывают влияние несколько ключевых факторов:

- сокращение численности банков вследствие ужесточения требований ЦБ РФ;

- активное проникновение иностранных кредитных организаций, пока преимущественно в форме участия в капитале и приобретения контрольного пакета акций российских банков;

- рост интереса со стороны клиентов к ДБО, который связан с повышением плотности общения между банками и частными лицами. Если раньше физические лица появлялись в банке в основном для того, чтобы оформить вклад, то сейчас они уже начинают отрывать счета, оформлять кредиты и покупать паи инвестиционных фондов, а также оплачивают значительно расширившийся в последние годы список платных услуг вроде спутникового телевидения и мобильной связи.

Сегодня в России невозможно подсчитать точное количество банков и клиентов, использующих ДБО в своей деятельности. Способами получения подобной информации могли бы являться статистические данные о количестве проданных лицензий на программное обеспечение компаний-производителей либо данные ЦБ РФ. Но статистика по проданным лицензиям компаний-разработчиков может являться неадекватной, так как с момента приобретения банком лицензии и до момента начала коммерческой эксплуатации системы (использование системы реальными клиентами банка) может пройти некоторое время [4].

Большинство банков, оказывающих полноценные услуги по дистанционному обслуживанию частных клиентов в России, находятся в Москве и Санкт-Петербурге. Это связано с высокой концентрацией в этих городах самих банков, сравнительно высоким уровнем распространения компьютерной техники и доступом населения к сети Интернет в сравнении с другими регионами России.

1.3 Виды карт

Существуют следующая классификация карт:

а) По механизму расчетов карточки бывают двусторонние и многосторонние. Двухсторонние карточки возникли на базе двухсторонних соглашений между участниками расчетов. Владельцы карточек могут использовать их для покупки товаров в замкнутых сетях. Многосторонние карточки предоставляют владельцу карточки возможность покупать товары в кредит у различных торговцев и организаций сервиса, получать кассовые авансы, пользоваться автоматами для снятия наличных денег с банковского счета.

б) По функциональному назначению карты бывают кредитными и дебетовыми. С помощью кредитных карт возможна оплата различных услуг и товаров за счет кредита, предоставленного банком либо специализированной сервисной компанией не имея ни наличных денег, ни денег на банковском счете. Также необходимо иметь договор с банком, в котором клиент обязуется в течение определенного срока возвратить банку появившийся в результате платежа долг. Дебетовые карточки используются для оплаты товаров и услуг, получения наличных денег в банках путем прямого списания денег со счета плательщика.

в) Производится классификация карт по материалу, из которого она изготовлена. Карты бывают бумажными, пластиковыми, металлическими. В настоящее время практически повсеместное распространение получили пластиковые карточки. В отличие от металлических карт пластик легко поддается термической обработке и давлению, что весьма важно для персонализации карты перед выдачей ее клиенту.

г) По способу записи информации на карту делятся на следующее: графическая запись, эмбоссирование, штрих-кодирование, кодировка на магнитной полосе, чип-карты, лазерная запись. Графическая запись это самая ранняя и простая форма записи информации. До сих пор используется во всех картах. Наносится фамилия, имя, образец подписи и информация об эмитенте. Эмбоссирование позволяет значительно быстрее оформлять операцию оплаты карточкой, делая оттиск на ней слипа. Штрих-кодирование применялось до изобретения магнитной полосы. Оно имеет низкий уровень секретности. В платежных системах распространения не получил. Кодировка на магнитной полосе это один из самых распространенных на сегодняшний день способов нанесения информации на карту. Очень популярна в платежных системах. Чип-карты являются дорогостоящими, но наиболее надежно хранят информацию. Лазерная запись это еще более дорогие карты, чем чиповые. Технология записи на них схожа с записью на лазерные диски. В банковских технологиях распространения не получили.

д) По категории клиентуры, на которую ориентируется эмитент, карты, бывают обычными, серебряными, золотыми. Обычные карты предназначены для рядового клиента. Это Visa Classic, Eurocard/MasterCard Mass (Standart). Серебряная карта (Silver, Business) называется бизнес-картой и предназначена для частных лиц, для сотрудников компаний, уполномоченных расходовать в тех или иных пределах средства своей компании. Золотая карта (Gold) предназначена для наиболее состоятельных богатых клиентов [2].

В системах Visa и Europay есть карточки, которые могут быть использованы только в банкоматах для получения наличных денег и в электронных терминалах: Visa Electron, Cirrus/Maestro. Они действуют в пределах остатка на счете, по ним, как правило, держателю карточки кредит не предоставляется, и поэтому они могут быть выданы любому клиенту независимо от уровня его обеспеченности или кредитной истории.

1.4 Существующая система безналичных расчетов в Республике Беларусь

Существующая в Республике Беларусь система безналичных расчетов по розничным платежам, на основе применения электронных платежных инструментов представлена в основном системами расчетов с использованием банковских пластиковых карточек и электронных денег.

Отдельными банками прорабатываются либо реализуются проекты оплаты услуг и передачи финансовой информации с использованием мобильных телефонов и сети интернет [5].

Правовую основу функционирования системы составляют Банковский кодекс Республики Беларусь, нормативные правовые акты Национального банка, а также разработанные в соответствии с ними локальные нормативные правовые акты и договоры банков и иных участников систем расчетов с использованием электронных платежных инструментов.

На протяжении пяти последних лет развитие в Республике Беларусь системы расчетов на основе банковских пластиковых карточек осуществлялось преимущественно в рамках реализации банками проектов выплаты заработной платы населению республики через карт-счета. Выбор зарплатной технологии как приоритетного в Республике Беларусь направления развития системы расчетов с использованием карточек был обусловлен тем, что оборот денежных средств, связанный с выплатой заработной платы, является одним из самых крупных в экономическом обороте государства. А удаленный доступ к карт-счету, который обеспечивает банковская пластиковая карточка, позволил предоставить населению возможность выбора способа расходования заработной платы: наличными либо посредством совершения безналичных платежей. В итоге все участники расчетов получили определенные положительные результаты.

Для банков реализация карточных проектов обеспечивает увеличение ресурсной базы (за счет оседаемости средств граждан на карт-счетах до 30 % от зачислений на эти счета при условии развития технической инфраструктуры), получение постоянного дохода от услуг, предоставляемых держателям карточек (выдача наличных денег через сеть банкоматов и пунктов выдачи наличных, предоставление овердрафта, осуществление коммунальных и иных платежей в сети банкоматов и информационных киосков и др.), а также от эквайринга по обслуживанию безналичных расчетных операций с использованием карточек в предприятиях торговли и сервиса (комиссионные).

Для предприятий торговли и сервиса эффект применения карточек проявляется в уменьшении рисков, которые присутствуют при использовании в расчетах наличных денег, в росте товарооборота и прибыли за счет реализации системы поощрительных мер для держателей карточек (программы лояльности, в основу которых положена система бонусов, скидок), снижении затрат на инкассацию наличности.

Для предприятий и организаций других отраслей экономики, внедряющих зарплатные проекты на базе карточек, обеспечивается диверсификация выдачи заработной платы по срокам, имеется серьезный социальный эффект за счет ухода от так называемого «дня получки», минимизируется потребность в наличных деньгах в кассе предприятия.

Для держателей банковских пластиковых карточек эффект проявляется в минимизации риска утери или хищения наличных денег, повышении платежной культуры (удаленный доступ к своему счету в банке, возможность осуществления коммунальных и иных видов платежей в безналичном порядке), росте доходов за счет получения процентов на остаток средств по карт-счету, возможности оперативного получения кредита (овердрафта).

В масштабах государства в целом решаются задачи по сокращению налично-денежного оборота и затрат на его обслуживание, расширению возможностей кредитования реального сектора экономики за счет пополнения ресурсной базы банков, что, в конечном счете, способствует экономическому росту. За счет привлечения денежных средств населения в банки и роста доли операций, проводимых с использованием банковских пластиковых карточек в безналичном порядке, обеспечиваются прозрачность и подконтрольность совершаемых населением операций с денежными средствами [6].

Динамика показателей в разрезе наличных и безналичных операций с использованием банковских пластиковых карточек свидетельствует о сокращении доли безналичных операций в иностранной валюте и ее росте в белорусских рублях, что является следствием расширения предлагаемого белорусскими банками спектра услуг по проведению безналичных расчетов в национальной валюте с использованием карточек. Количество безналичных операций в национальной валюте за 2004 г. составило 12,1 % от общего количества операций, совершаемых с использованием карточек, удельный вес этих операций в суммарном выражении составил 3,1 %. За 2003 г. аналогичные показатели составляли 8,4 % и 2,2 % соответственно.

Вместе с тем результаты развития системы расчетов с использованием банковских пластиковых карточек свидетельствуют о значительном отставании темпов развития технической инфраструктуры их обслуживания, особенно в части инфраструктуры, позволяющей совершать безналичные платежи, от темпов эмиссии карточек. За 2004 г. количество карточек в обращении увеличилось на 92 %, количество банкоматов – на 77 %, количество предприятий торговли и сервиса, оснащенных платежными терминалами, – на 46 %.

В соответствии со средними международными показателями на один банкомат приходится 2600 карточек, на один платежный терминал – 160 карточек. По состоянию на 01.01.2009 г. в Республике Беларусь в расчете на один банкомат эмитировано 2477 карточек, на один терминал, установленный в предприятиях торговли и сервиса и пунктах выдачи наличных, – 358 карточек, что более чем в два раза превышает международный показатель. Кроме того, банкоматная сеть пока сосредоточена в наиболее крупных городах и не является должным образом разветвленной [7].

Недостаточным на сегодняшний день является уровень развития инфраструктуры так называемого «двойного применения», позволяющей обслуживать карточки различных систем расчетов. Из 887 банкоматов, функционирующих по состоянию на 01.01.2005 г., только в 293 можно осуществлять операции с использованием карточек различных систем, из общего количества терминалов, установленных в предприятиях торговли и сервиса, только 15 % позволяют осуществлять платежи по карточкам различных систем [8].

Следует отметить, что по сравнению с экономически развитыми странами рынок банковских пластиковых карточек в Республике Беларусь находится на этапе становления. Эмиссия карточек не достигла и половины потенциального объема рынка. Количества терминального оборудования, предназначенного для работы с пластиковыми карточками, недостаточно даже для находящихся в обращении карточек. При этом не унифицированы правила работы с карточками в пунктах торговли и сервиса, отчетные документы, тарифы и интерфейсы работы терминального оборудования с пользователями, что затрудняет применение карточек населением. Явно недостаточен перечень услуг, оказываемых с использованием банковских пластиковых карточек. Техническая инфраструктура обслуживания карточек требует совершенствования, в том числе в части условий ее территориального распределения. Необходим комплекс действенных мер со стороны государственных органов, предприятий торговли и сервиса, банков, других заинтересованных организаций для создания в Республике Беларусь эффективно работающей терминальной и банкоматной сети, сети платежно-справочных терминалов самообслуживания, на должном уровне обеспечивающей потребности держателей банковских пластиковых карточек.

В настоящее время основные затраты по развитию технической инфраструктуры несет банковское сообщество. Закупка и установка дорогостоящего оборудования, которое в Республике Беларусь не производится, требует существенных капитальных вложений. Банки, находясь в условиях жесткой конкуренции, вынуждены развивать программы с использованием банковских пластиковых карточек, самостоятельно работая с каждым поставщиком услуг, что неизбежно замедляет темпы развития данной сферы услуг и требует дополнительных затрат, которых можно было бы избежать при наличии централизованного решения.

1.5 Мировой опыт в области «Интернет-банка»

Первыми, кто представил свои услуги в интернете, были банки. В 1995 г. западные банковские организации предоставили своим клиентам прямой доступ к своим счетам, позволяющий управлять ими из любой точки мира, где есть интернет. Такой доступ к счету через сеть получил название «Интернет–банка». Сейчас под данным понятием подразумевается нечто большее, чем просто дистанционное управление счетом. Сегодня банки позволяют клиенту получать в электронном виде выписки со счета, переводить средства на любой счет в другом банке, а также по специальным шаблонам осуществлять коммунальные платежи, оплачивать счета за связь и пр. Клиент через интернет может купить/продать иностранную валюту, а также торговать на фондовых рынках. Некоторые банки предоставляют такие услуги, как получение кредита и страхование депозитов, непосредственно через интернет.

Сам факт того, что многие услуги могут быть осуществлены дистанционно через глобальную сеть, привел к тому, что сам банк как физический объект (здание), в принципе, может не существовать. В свою очередь, теоретически это приводит к снижению операционных издержек, уменьшению стоимости услуг и повышению прибыли самого банка. Именно по этим причинам с 1995 г. по наше время в США и в Европе стали открываться так называемые «виртуальные банки», у которых не существовало ни одного офиса. Открытие счета и управление им, получение кредита – все это осуществлялось только через интернет.

По статистике более 80 % всех банковских операций человек может делать, сидя за компьютером дома или в офисе. Выгода для банкиров и их клиентов налицо: первые значительно сокращают издержки на содержание густой филиальной сети и значительно повышают эффективность банковских операций, а вторые получают дополнительные удобства.

Количество людей, активно переходящих на общение с банком через интернет, растет с каждым днем. На Западе количество банковских операций, осуществляющихся через сеть, уже превысило 30 % от общего объема операций, проводимых клиентами кредитных учреждений. Количество клиентов «Интернет-банка» в Европе и США уже превысило 120 млн. чел. При этом в одной только Европе оборот «Интернет–банка» составляет сегодня 5 млрд. евро.

Общий объем операций, осуществляемых вне банковских отделений (т.е. через банкоматы, телефоны и компьютеры), в США растет ежегодно на 15% и сейчас составляет более 50 % всех банковских операций. Согласно прогнозам, в США доля операций, проводимых через компьютерные сети, составит к 2010 г. до 75 %. Около 80 % банков предлагают услуги домашнего банка – от электронной оплаты счетов до управления инвестиционными портфелями. В настоящее время в Западной Европе (Германии, Испании, Франции, Нидерландах) электронных банков в два раза больше, чем в США. У потребителей наивысшим рейтингом за качество предоставляемых онлайновых услуг пользуются следующие банки: Security First Network Bank, Wells Fargo Bank, Citibank, Salem Five Cents Saving Bank, Bank of America [9].

Наиболее активно банковские интернет-услуги развиты в северных странах – Финляндии, Норвегии, Швеции, где их оказывают приблизительно у 95 % банков и пользуются 70 % клиентов. По оценкам, к 2010 г. в России услуги «Интернет-банка» будут предоставлять 70 % банков, и пользоваться ими будут приблизительно 10 % населения, или около 10 млн. чел.

Согласно данным Шведской ассоциации банков, в этой стране услугами Интернет-банка пользуются или почти 40 % населения, что делает Швецию одним из мировых лидеров в развитии систем «Интерент-банка». Достаточно высокая для Европы степень интернетизации населения привела к тому, что шведские банки одними из первых стали предлагать свои услуги через интернет.

Исследования компании Datamonitor показывают, что число клиентов онлайн-банка в Европе удваивается каждые три года и к 2010 г. достигнет 91 млн. чел. В абсолютном выражении больше всего таких пользователей в Великобритании и Германии, а в процентах от населения страны – в Скандинавских странах (более 60 %).

Из-за опасений, связанных с безопасностью транзакций и традиционно высокой доли расчетов с использованием бумажных чеков, США несколько отстают от Европы. Тем не менее, в 2009 г. удаленные сервисы используют уже около 53 % американцев, имеющих расчетные счета и депозиты.

Опыт европейских соседей переняли и прибалтийские банки. По доле интернетчиков Эстония уже несколько лет опережает некоторые ведущие европейские страны и вплотную приближается к Америке. Активными пропагандистами использования интернета стали местные банки. Ставки комиссий за операции через системы дистанционного обслуживания в Эстонии в четыре раза ниже, чем при обычном оформлении платежей у банковской стойки. Через интернет здесь можно оформить кредит, заключить лизинговый договор на покупку автомобиля, оплатить дорожную страховку, заказать кредитную карточку, заполнить налоговые декларации. Не удивительно, что банковские услуги через интернет используют более трети эстонских граждан.

«Интернет–банк» имеет значительные преимущества, как для клиентов системы, так и для самих банков, проведение банковских операций с помощью Интернета значительно экономит расходы банков, по сравнению с непосредственным обслуживанием в филиальных центрах. Себестоимость «Интернет–банка» ниже, чем затраты на обслуживание банкоматной сети. «Интернет-банк» не предполагает расходов на инкассацию, а также страхование банкоматов. Поэтому интернет — дешевый канал продаж для банка.

1.6 Мировой опыт в области «Мобильного банка»

Крупные банки мира предлагают новую услугу («Мобильный банк») или совершенствуют уже существующую. В целом количество людей в США, которые используют «Мобильный банк», увеличилось до 3,1 млн. в 2008 г. с 400 тыс., которые были в 2007 г. Планируется, что число достигнет 7 млн. в этом году, согласно оценкам исследовательской компании ABI Research. В то же самое время, количество банков в США, которые предлагают «Мобильный банк» достигло 614 в 2008 г. Это около 45 % от всех банковских структур страны. В 2008 г. их количество составляло 245, согласно данным стратегической консалтинговой компании Aite Group [11].

Услуга делает осуществление банковских операций более удобными для потребителей и малого бизнеса. Клиенты могут использовать свои телефоны для того чтобы проверить сколько денег у них на счету перед тем как осуществить платеж или оплатить счет во время ожидания самолета в аэропорту. Собственники малого бизнеса могут подтвердить платежное поручение и не обращаться к компьютеру или ноутбуку. В большинстве случаев банки предлагают эту услугу бесплатно, сообщает WSJ.

Банки инвестируют достаточно много средств в развитие мобильных услуг, несмотря на то, что находятся в тяжелейшем финансовом положении. Они верят, что потребители, в особенности молодежь, будут рассматривать наличие «Мобильного банка» как обязательный критерий выбора того или иного финансового института [10].

Банки экспериментируют уже в течение нескольких лет в отношении услуг, связанных с «Мобильным банком». Они стремятся найти максимально востребованные и удобные для потребителей способы взаимодействия. Не все клиенты приветствуют эти новшества, так как большинство мобильных телефонов имеют небольшие и неудобные для получения информации экраны.

Как показывает мировая практика, такие услуги как «Мобильный банк» и «Интернет-банк» стоит внедрять в систему обслуживания клиентов «Белвнешэкономбанка», так как они позволят увеличить привлекательность банка, и при активном использовании банк сможет сэкономить банковские средства и привлечь их в большем объеме.

2 АНАЛИЗ ДЕЯТЕЛЬНОСТИ ОАО «БЕЛВНЕШЭКОНОМБАНК»

2.1 Характеристика ОАО «Белвнешэкономбанк»

Объектом исследования данного дипломного проекта является Открытое акционерное общество «Белвнешэкономбанк».

История формирования банка и юридический адрес. Акционерный коммерческий банк внешнеэкономической деятельности Республики Беларусь был создан 12 декабря 1991 г. в форме закрытого акционерного общества на базе Белорусского республиканского банка Внешэкономбанка СССР. Банк преобразован в открытое акционерное общество 25 марта 1994 г. В связи с принятием нового Гражданского Кодекса Республики Беларусь Национальный банк 2 ноября 1999 г. зарегистрировал новое наименование банка – Открытое акционерное общество «Белвнешэкономбанк».

Общество располагается по адресу: 220050, Республика Беларусь, г. Минск, Мясникова, д. 32.

Регистрационный номер банка в книге регистрации коммерческих банков – 24.

Статус банка. ОАО «Белвнешэкономбанк» – универсальный кредитно-финансовый институт. Он занимает ведущие позиции среди коммерческих банков Республики Беларусь в области международных расчетов, валютных операций и обслуживании внешнеэкономической деятельности государства и клиентов. Имеет многолетний опыт работы и признанную репутацию на зарубежном и внутреннем валютных рынках.

В соответствии с основными направлениями деятельности, Белвнешэкономбанк на протяжении всего периода своего функционирования занимает лидирующие позиции в банковской системе страны по обслуживанию экспортно-импортных операций и финансированию внешней торговли. Подтверждением этого является наличие кредитных линий банков Германии, Австрии, Италии, Чехии и других стран, открытых для финансирования контрактов на поставку товаров и услуг, необходимых для реализации инвестиционных проектов в Республике Беларусь.

Признанный авторитет Белвнешэкономбанка в международных финансовых кругах стал основанием для выбора его в качестве гаранта многими зарубежными фирмами и организациями. Банк является клиринговым центром для большинства белорусских банков по расчетам в иностранной валюте и основным оператором для банков стран СНГ и Балтии по расчетам в белорусских рублях.

Белвнешэкономбанк имеет статус Основного участника международных платежных систем MasterCard International (с 1994 г.) и Visa International (с 1995 г.). Полученные лицензии позволяют банку осуществлять эмиссию и обслуживание банковских пластиковых карточек, а также оказывать содействие другим белорусским банкам во вступлении в международные платежные системы.

Уставный фонд банка. Уставный фонд ОАО «Белвнешэкономбанк» на 01.01.2009 г. составляет 24 157 933 000 р.

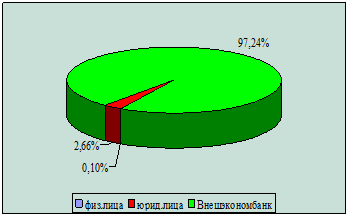

Общее количество акционеров банка – 44 064, в том числе: 43 411 физических лиц и 653 юридических. На долю физических лиц приходится 0,1% акций, а на долю юридических лиц – 2,66 %. Акционером, который имеет наибольший процент акций ОАО «Белвнешэкономбанка», является Внешэкономбанк (г. Москва), доля которого составляет 97,24 % акций банка.

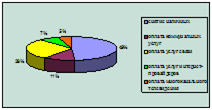

Наглядно распределение уставного фонда банка можно увидеть на рисунке 2.1.

Рисунок 2.1 – Распределение УФ «Белвнешэкономбанка» в процентном соотношении

Лицензии банка. ОАО «Белвнешэкономбанк» осуществляет свою деятельность на основании следующих лицензий:

- лицензия Национального банка Республики Беларусь № 6 от 27 октября 2006 г. на осуществление банковской деятельности;

- лицензия Министерства финансов Республики Беларусь № 02200/0056352 от 23 июня 2005 г. на право осуществления деятельности, связанной с драгоценными металлами и драгоценными камнями;

- лицензия Министерства финансов РБ № 02200/0247744 от 28 июня 1993 г. на право осуществления профессиональной и биржевой деятельности по ценным бумагам;

- лицензии ассоциации «Europay International» на эмиссию международных пластиковых карточек MasterCard от 15 ноября 1994 г., EuroCard от 29 ноября 1994 г.;

- лицензия ассоциации «Visa International» на эмиссию пластиковых карточек Visa от 22 мая 1995 г.;

- лицензии ассоциации «Europay International» на эмиссию пластиковых карточек Cirrus от 21 августа 1997 г., edc/Maestro от 21 августа 1997 г., eurocheque Pictogram от 21 августа 1997 г.

Сеть территориальных подразделений банка и его дочерние компании. Сеть территориальных подразделений банка насчитывает 24 филиала, в том числе пять региональных отделений в областных городах, шесть отделений в г. Минске, 13 отделений в крупных городах страны, а также три центра банковских услуг. Банк имеет дочерние компании: УСП «Белвнешстрах», СЗАО «Белинтерфинанс», КСО «Внешстройинвест» ООО, КСО «Внешэкономстрой» ООО, ЗАО «Внешэнергосервис.

Деловыми партнерами общества являются ЗАО «Атлант», выставочное общество «МинскЭкспо», ЗАО «Мазконтрактлизинг».

Услуги банка и потребители услуг. ОАО «Белвнешэкономбанк», как универсальный кредитно-финансовый институт, предлагает клиентам широкий спектр услуг, осуществляя при этом комплексное обслуживание, как в белорусских рублях, так и в иностранных валютах. Банк своевременно реагирует на колебания рыночной конъюнктуры путем совершенствования действующих и внедрения новых банковских продуктов, учитывающих потребности различных групп клиентов.

Услуги, которые банк предоставляет юридическим лицам:

- кредитование за счет средств иностранных банков;

- кредитование юридических лиц;

- международные валютные операции;

- международные торговые расчеты;

- операции с векселями и банковскими сертификатами;

- операции с корпоративными ценными бумагами;

- открытие счетов в белорусских рублях и иностранной валюте юридическим лицам и индивидуальным предпринимателям резидентам Республики Беларусь;

- открытие счетов в белорусских рублях и иностранной валюте юридическим лицам-нерезидентам Республики Беларусь, дипломатическим представительствам, консульским учреждениям иностранных государств;

- покупка-продажа иностранной валюты по поручению клиентов на ОАО «Белорусская валютно-фондовая биржа» и внебиржевом валютном рынке Республики Беларусь;

- работа с государственными ценными бумагами и ценными бумагами национального банка Республики Беларусь;

- расчетное и кассовое обслуживание юридических лиц и индивидуальных предпринимателей-резидентов Республики Беларусь;

- расчетное и кассовое обслуживание юридических лиц-нерезидентов Республики Беларусь, дипломатических представительств, консульских учреждений иностранных государств;

- услуги банковского депозитария;

- финансовый лизинг;

- факторинговые операции.

Услуги, которые банк предоставляет физическим лицам:

- кредитование физических лиц;

- банковские пластиковые карточки ОАО «Белвнешэкономбанк»;

- валютно-обменные операции с наличной иностранной валютой;

- вкладные (депозитные) операции и ведение текущих (расчетных) счетов физических лиц;

- операции со сберегательными сертификатами;

- денежные переводы по системе Western Union;

- денежные переводы в белорусских рублях по системе ОАО «Белвнешэкономбанк»;

- предоставление в аренду депозитарных ячеек;

- платежи;

- покупка и продажа драгоценных металлов в виде мерных слитков;

- прием страховых взносов в иностранной валюте по договорам обязательного страхования гражданской ответственности владельцев транспортных средств «Зеленая карта»;

- услуги банковского депозитария.

Потребителями услуг, предоставляемыми банком, являются как физические, так и юридические лица.

Белвнешэкономбанк осуществляет обслуживание клиентов различных форм собственности. Банк имеет высокий уровень доверия клиентов и качество предоставляемых услуг.

Основу клиентской базы банка составляют крупные предприятия и организации, осуществляющие хозяйственную деятельность в области производства и экспорта готовой продукции и сырья, транспорта, сельского хозяйства, строительства и торговли. В их числе такие известные в Республике Беларусь и за ее пределами предприятия, как ОАО «Могилевхимволокно», РУП «Минский автомобильный завод», ОАО «Нафтан», ЗАО «Белтехэкспорт», ЗАО «Атлант», ОАО «Савушкин продукт», ГТПУП «Белрыба», ОАО «Борисовский ДОК», ОАО «Горизонт», СП ОАО «Спартак», ОАО «Гродненская табачная фабрика «Неман», ОАО «Гродно Химволокно», РУП «БелАЗ», ИП «Рестораны Макдональдс», ИП «Кока-Кола Бевриджиз Белоруссия», ЧУП «БТ Телекоммуникации», СП ЗАО «МАЗ-МАН», ОАО «Гомельский мясокомбинат», СП ООО «Крупица», РУП «ЗИВ», ОАО «Забудова», РУП «Торговый дом «Традиция», ЗАО НПП «Белсофт», ЗАО «Мазкоптрактлизипг», ООО «Полымя», ОАО «Лепта», СП ООО «Сельхозуслуги», СП ООО «ПП Полесье».

По состоянию на 01.01.2009 г. в банке были открыты текущие расчетные счета более чем 13,3 тыс. субъектам хозяйствования, в том числе почти шесть тысяч юридических лиц.

Белвнешэкономбанком проводится постоянная работа по привлечению на обслуживание динамично развивающихся, эффективно работающих предприятий. В необходимых случаях решается вопрос об установлении индивидуальных условий банковского обслуживания. Льготные условия обслуживания предлагались в рамках акций для юридических лиц при открытии в Белвнешэкономбанке дополнительных расчетных счетов и индивидуальным предпринимателям для создаваемых ими частных унитарных предприятий.

Белвнешэкономбанк осуществляет весь комплекс розничных банковских услуг, поскольку этот сегмент рынка традиционно является одним из приоритетных направлений деятельности банка. Наличие высокопрофессиональных кадров, разветвленной филиальной сети и современной материально-технической базы позволяет обеспечить высокое качество и удобство обслуживания физических лиц, предложить клиентам широкий спектр банковских услуг и дифференцированный подход к осуществлению различных видов операций.

По состоянию на 01.01.2009 г. клиентами банка являются свыше 148 тысяч физических лиц. Белвнешэкономбанк проводит постоянную работу по повышению комфортности обслуживания населения. Розничные услуги физическим лицам оказываются в 24 филиалах, трех центрах банковских услуг, 25 банковских пунктах, 12 расчетно-кассовых центрах и 13 обменных пунктах.

Наиболее востребованными видами розничных услуг являются:

- привлечение денежных средств населения в банковские вклады (депозиты);

- кредитование физических лиц на потребительские нужды, в том числе посредством открытия возобновляемой кредитной линии с выдачей личной банковской кредитной пластиковой карточки, кредитование на приобретение недвижимости и автотранспортных средств.

В отчетном периоде банк продолжал привлекать средства населения во вклады в долларах США, евро, российских и белорусских рублях. Объем привлеченных средств физических лиц на начало 2009 г. достиг 289,5 млрд.р. в эквиваленте, в том числе 74 млрд. р. в национальной валюте и 100,2 млн. долл. США – в иностранной валюте. Темп роста привлеченных средств населения за отчетный период составил 111,1 %.

В целях наращивания объемов доходов от операций, с населением проводится работа по заключению договоров с юридическими лицами по перечислению их сотрудникам заработной платы на текущие счета с выдачей пластиковых карточек. Клиентами заключено с ОАО «Белвнешэкономбанк» более 1400 таких договоров.

За 2008 г. физическим лицам выдано кредитов на сумму 65,2 млрд. р. в эквиваленте. Наибольшим спросом у населения в отчетном году пользовались кредиты на потребительские нужды, выдача по которым составила 55,7 млрд. р., или 85 %. На финансирование недвижимости выдано кредитов в сумме 9,5 млрд. р.

В отчетном году внедрена эмиссия личных банковских кредитных пластиковых карточек в долл. США, увеличен размер предоставляемых кредитных линий в белорусских рублях. Физическим лицам обеспечена возможность погашения кредитов во всех кассах и обменных пунктах банка, независимо от места ведения счета по учету кредитной задолженности.

Для расширения перечня услуг, оказываемых населению, банком заключаются договоры с предприятиями – поставщиками товаров и услуг населению по приему платежей от физических лиц в пользу указанных предприятий.

В банкоматах и информационных киосках банка осуществляется прием коммунальных платежей, платежей за услуги связи, кабельного телевидения, интернет-провайдеров в пользу 29 поставщиков услуг. Более 250 договоров регулируют прием различных видов платежей населения через кассы структурных подразделений банка в пользу юридических лиц и индивидуальных предпринимателей.

Продажу драгоценных металлов в виде мерных слитков производили кассы головного офиса и всех филиалов банка. За 2008 г. продано более 49 кг золота.

Сеть Белвнешэкономбанка и банков-субагентов насчитывает 305 пунктов обслуживания денежных переводов по системе Western Union, которыми обрабатывалось около 40 % таких переводов, осуществляемых в стране.

2.2 Анализ организационной структуры ОАО «Белвнешэкономбанк»

Эффективность работы банка зависит, прежде всего, от его организационной структуры. Схема организационной структуры представлена в приложении А.

Организационная структура «Белвнешэкономбанка» линейно-функциональная.

Линейные звенья принимают решения, а функциональные подразделения информируют и помогают линейному руководителю в разработке конкретных вопросов и подготовке соответствующих решений, программ, планов для принятия конкретных решений.

Функциональные службы доводят свои решения до исполнителей либо через высшего руководителя. Как правило, функциональные службы не имеют права самостоятельно отдавать распоряжения производственным подразделениям.

Назначение органов управления – обеспечить эффективное руководство коммерческой деятельностью банка. Основной орган управления – собрание акционеров банка. Он решает стратегические задачи деятельности банка. Эти задачи реализуются через исполнительные и контрольные органы.

Председатель правления банка в соответствии с уставом избирается собранием акционеров и является членом его исполнительного органа. Также уставом определяются права, обязанности и ответственность председателя правления. Он должен постоянно информировать совет директоров о положении банка и о практической реализации принятой политики. Кроме того в его компетенцию входят планирование, связи с общественностью, разработка политики банка.

Заместители председателя правления возглавляют ведущие управления банка.

Организационная структура банка состоит из функциональных подразделений и служб, каждая из которых имеет определенные права и обязанности. Количество подразделений зависит от величины и характера деятельности банка. По состоянию на 01.01.2009 г. «Белвнешэкономбанк» насчитывает 16 департаментов, одно казначейство, одна бухгалтерия, один секретариат Председателя Правления, одна группа советников, три центра банковских услуг.

Они реализуют как оперативные, так и вспомогательные функции. К первым относятся функции, непосредственно связанные с выполнением поставленных перед банком задач, – это такие виды деятельности, как кредитование, доверительные операции, международные расчеты, расчетно-кассовое обслуживание, а также прием и обслуживание вкладов.

Прочие подразделения составляют службы банка, обслуживающие его основную коммерческую деятельность. Они осуществляют бухгалтерский учет и анализ хозяйственной деятельности, прием на работу, маркетинг и другие функции.

Линейно-функциональная структура управления обладает целым рядом преимуществ, а также имеется ряд недостатков.

Преимущества:

- быстрое осуществление действий по распоряжениям и указаниям, отдающимся вышестоящими руководителями нижестоящим;

- рациональное сочетание линейных и функциональных взаимосвязей;

- стабильность полномочий и ответственности за персоналом;

- оперативное принятие и выполнение решений;

- личная ответственность каждого руководителя за результаты деятельности;

- профессиональное решение задач специалистами функциональных служб.

Недостатки:

- усиление тенденции к выполнению только своих функций;

- возникает необходимость координации работы функциональных служб;

- медленное принятие решений;

- нежелание руководителей брать на себя ответственность за принимаемые решения;

- разногласия между линейными и функциональными службами;

- неправильное толкование информации, передаваемой линейным исполнителям функциональными менеджерами.

В ходе анализа были обнаружены следующие недостатки организационной структуры банка.

Не все сотрудники обладают достаточными навыками работы на компьютере. Для устранения этой проблемы необходимо ввести соответствующие курсы обучения.

Необходимо усиление связей между отделами, но сделать это не посредством увеличения канцелярской работы, а использованием электронной почты.

Одним из центральных вопросов является вопрос о мотивации к труду, заинтересованности банковского персонала в эффективной работе. Главным здесь является обеспечение высокой заработной платы персоналу. Однако, повышение оплаты должно сопровождаться более высокой отдачей.

Фактором, приводящим к успеху, является также ориентация банка на клиента. Для этого нужно максимум простоты, максимум внимания, удобств, доступность информации, партнерские отношения между банком и клиентом. Департамент, который занимается безналичным расчетом, называется Департамент банковских карточек.

2.2.1 Департамент банковских карточек «Белвнешэкономбанка»

Департамент банковских карточек является самостоятельным структурным подразделением открытого акционерного общества «Белвнешэкономбанк», состоящим из отделов, объединенных общностью решаемых задач. Организационная структура департамента банковских карточек расположена в приложении Б.

Основными задачами департамента являются:

- развитие в Республике Беларусь системы безналичных расчетов с использованием банковских карточек и ее интеграция с ведущими мировыми платежными системами; эксплуатация, совершенствование и развитие системы банковских карточек банка;

- обеспечение максимальной экономической эффективности операций с использованием банковских карточек;

- соблюдение законности в своей деятельности с сохранением тайны по операциям и счетам клиентов.

Основными функциями департамента являются:

- эмиссия банковских карточек и их поддержка в процессе обращения;

- обеспечение валютного и рублевого обслуживания белорусских и иностранных граждан – держателей пластиковых карточек;

- обеспечение финансовой безопасности операций с использованием банковских карточек;

- разработка, совершенствование и контроль исполнения внутрибанковских и других документов, регламентирующих взаимоотношения между участниками системы банковских карточек банка;

- обеспечение полноты и своевременности отражения операций с использованием банковских карточек в бухгалтерском учете, представления необходимой отчетности;

- проведение комплекса работ по планированию развития и совершенствованию системы банковских карточек банка;

- обучение персонала соответствующих подразделений банка порядку и правилам обслуживания клиентов с использованием банковских карточек;

- оказание консультационных услуг клиентам, предприятиям торговли, сервиса и банкам по организации и осуществлению расчетов с использованием банковских карточек;

- проведение переговоров и переписка с международными ассоциациями Visa International, Europay International, MasterCard International и другими банками, предприятиями и организациями по вопросам, касающимся деятельности департамента.

2.2.2 Кадровая политика банка и ее анализ

Кадровая политика банка в 2008 г. была направлена на формирование коллектива сотрудников, способных квалифицированно решать стоящие перед банком задачи по повышению эффективности работы, росту качества и расширению спектра оказываемых клиентам услуг. В соответствии с этими задачами, банк уделяет значительное внимание подбору и расстановке кадров, оптимизации организационной структуры, повышению профессиональной квалификации сотрудников, а также развитию внутрибанковской корпоративной культуры.

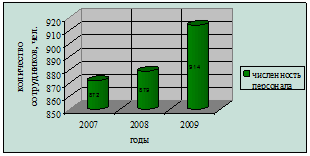

По состоянию на 1 января 2009 г. в банке работало 914 чел. Из них 565 женщин (62 %) и 349 мужчин (38 %). На рисунке 2.2 приведена динамика численности персонала в банке. Из диаграммы видно, что количество работников с годами растет. За исследуемый период численность персонала в банке увеличилась на 42 чел.

Рисунок 2.2 – Численность персонала банка в динамике за три года

Высшее образование имеют 754 чел. (83 %), в том числе 11 кандидатов наук. Среднее специальное – 59 чел. (6 %), а среднее – 101 чел. (11 %).

Возрастная структура представлена следующим образом:

- 18 - 24 лет – 76 чел. (8 %);

- 25 - 29 лет – 130 чел. (14 %);

- 30 - 39 лет – 341 чел. (38 %);

- 40 - 49 лет – 195 чел. (21 %);

- 50 - 54 лет – 99 чел. (11 %);

- 55 лет и старше – 73 чел. (8 %).

На рисунке 2.3 отражена диаграмма возрастной структуры персонала банка в 2008 г.

Из рисунка 2.3 видно, что наибольший удельный процент занимают сотрудники в возрасте 30-39 лет и составляет он 38 %. Наименьший удельный вес имеют молодые специалисты и работники пенсионного возраста. Это типичная ситуация организаций: молодые специалисты являются неопытными, поэтому их процент не велик, а сотрудники с возрастом 55 и старше являются людьми пенсионного возраста. А сотрудники возрастной категории 30-39 вполне опытны, поэтому и составляют высший процент.

Рисунок 2.3 – Возрастная структура персонала банка

По характеру и содержанию труда персонал подразделяется на:

- служащих – 866 чел. (95 %), из них 554 женщины, в том числе:

а) руководители – 260 чел. (30 %), из них 132 женщины;

б) специалисты – 578 чел. (67 %), из них 403 женщины;

в) другие служащие – 28 чел. (3 %), из них 19 женщин.

- рабочих - 48 чел. (5 %), из них 11 женщин.

На 01.01.2009 г. шесть женщин находятся в отпуске по беременности и родам и 57 женщин находятся в отпуске по уходу за ребенком до достижения им возраста 3-х лет.

В течение 2008 г. были приняты на работу 104 чел. и уволено 69 чел. Из общего количества принятых на работу человек – 64 женщины и 40 мужчин, 77 чел. имеют высшее образование, 11 чел. имеют среднее специальное образование, 16 чел. имеют среднее образование.

За 12 мес. 2008 г. было повышено в должности – 145 чел., переведены – 68 чел., перемещены – 69 чел., а 541 чел. работает по контракту.

В 2008 г. на базе учебного центра Белвнешэкономбанка организовано проведение 24 семинаров, в которых принял участие 291 специалист. Для работников, назначаемых на должности руководителей, проводились индивидуальные стажировки в различных подразделениях банка. В семинарах и программах повышения квалификации вне банка приняли участие 94 сотрудника, из них 11 – за рубежом.

С целью поддержания необходимого уровня владения английским языком и облегчения делового общения с иностранными партнерами и клиентами банка в 2008 г. были организованы занятия с квалифицированными преподавателями для 98 сотрудников. Успешно повышая свою квалификацию и приобретая новую специальность, в вузах страны обучались 50 работников банка, 20 из которых получали второе высшее образование. В 2008 г. закончили учебу и получили диплом 12 чел.

2. 3 Анализ результатов деятельности ОАО «Белвнешэкономбанк»

Основной целью деятельности банка является получение прибыли для удовлетворения экономических интересов его акционеров.

Стратегическими приоритетами деятельности Белвнешэкономбанка являются:

- повышение финансовой устойчивости и конкурентоспособности;

- наращивание кредитной поддержки предприятий реального сектора экономики;

- участие в осуществлении важнейших государственных программ, инвестиционных и социально-значимых проектов;

- укрепление долгосрочных взаимовыгодных связей с клиентами, акционерами и деловыми партнерами банка.

Годовая бухгалтерская отчетность составляется за отчетный год. Отчетным годом является календарный год – с 1 января по 31 декабря включительно.

Годовой бухгалтерский отчет состоит из:

- бухгалтерского баланса;

- отчета о прибылях и убытках;

- примечаний;

- пояснительной записки.

Бухгалтерский баланс – это основной отчетный финансовый документ, в котором на определенную дату отражено финансовое состояние банка, включая стоимостные оценки состояния активов, долгов, обязательств и оставшуюся часть требований акционеров (собственный капитал).

Эффективность работы банка (рентабельность, прибыльность) раскрывается в отчете о прибылях и убытках. Основные виды доходов и расходов, получаемые банком в результате его операций: проценты, плата за услуги, комиссионные доходы и расходы. Каждый вид доходов и расходов банка учитывается отдельно. В отчете о прибылях и убытках однотипные доходные и расходные статьи не сальдируются (не погашаются друг против друга), так как этот метод учета не позволяет пользователям оценить отдельные направления деятельности банка.

2. 3.1 Анализ баланса банка

Динамику развития банка можно проследить по данным бухгалтерского баланса, представленного в таблице 2.1.

Таблица 2.1 – Бухгалтерский баланс банка, млн. р.

| Наименование статьи |

2006 г. |

2007 г. |

2008 г. |

||||

| АКТИВЫ |

|||||||

| Денежные средства |

23 364,5 |

27 511,1 |

42 205,5 |

||||

| Средства в Национальном банке |

55 186,1 |

65 302,4 |

69 987,9 |

||||

| Ценные бумаги: |

81 557,4 |

22 542,5 |

15 267,3 |

||||

| для торговли |

0,0 |

0,0 |

0,0 |

||||

| удерживаемые до погашения |

55 836,6 |

6 141,2 |

0,0 |

||||

| в наличии для продажи |

25 720,8 |

16 401,3 |

15 267,3 |

||||

| Кредиты и другие средства в банках |

144 561,7 |

166 167,6 |

156 366,8 |

||||

| Кредиты клиентам |

410 824,6 |

452 366,6 |

634 205,4 |

||||

| Долгосрочные финансовые вложения |

1 022,6 |

2 267,1 |

3 372,1 |

||||

| Основные средства и нематериальные активы |

49 522,6 |

56 520,5 |

64 098,2 |

||||

| Прочие активы |

26 969,2 |

19 835,5 |

12 276,5 |

||||

| ИТОГО активы: |

793 088,7 |

812 513,3 |

997 779,7 |

||||

| ОБЯЗАТЕЛЬСТВА |

|||||||

| Средства Национального банка |

4 109,3 |

5 278,2 |

8 424,3 |

||||

| Кредиты и другие средства банков |

66 351,1 |

59 056,3 |

164 514,4 |

||||

| Средства клиентов |

594 355,8 |

604 730,3 |

691 665,0 |

||||

| Ценные бумаги, выпущенные банком |

1 005,1 |

5,1 |

1 215,7 |

||||

| Прочие обязательства |

45 463,8 |

51 273,0 |

21 525,9 |

||||

| ВСЕГО обязательства: |

711 285,1 |

720 342,9 |

887 345,3 |

||||

| КАПИТАЛ |

|||||||

| Уставный фонд |

24 124,0 |

24 125,3 |

24 157,9 |

||||

| Эмиссионный доход |

0,0 |

0,0 |

0,0 |

||||

| Резервный фонд |

11 053,1 |

11 870,3 |

13 173,2 |

||||

| Накопленная прибыль |

16 834,0 |

18 659,7 |

29 534,3 |

||||

| Фонд переоценки статей баланса |

29 712,5 |

37 515,1 |

43 604,8 |

||||

| Всего капитал |

81 723,6 |

92 170,4 |

110 434,4 |

||||

| ИТОГО обязательства и капитал: |

793 008,7 |

812 513,3 |

997 779,7 |

||||

| ТРЕБОВАНИЯ И ОБЯЗАТЕЛЬСТВА НА ВНЕБАЛАНСОВЫХ СЧЕТАХ |

|||||||

| Требования |

184 705,8 |

260 802,0 |

377 459,9 |

||||

| Обязательства |

201 834,1 |

200 868,7 |

378 467,9 |

||||

Состав и структура актива баланса ОАО «Белвнешэкономбанка» . Активы банка — средства собственного капитала банка и средства вкладчиков, размещенные с целью получения прибыли. В активы банка входят: кассовая наличность, ссуды, инвестиции, ценные бумаги, недвижимость и другие объекты собственности, имеющие денежную оценку. Активы банка отражаются в активе бухгалтерского баланса банка.

Актив и пассив баланса коммерческого банка тесно связаны друг с другом. Выходя на рынки кредита, покупая и продавая ценные бумаги, предоставляя клиентам разнообразные услуги, банки постоянно контролируют состояние своих пассивов, следят за наличием свободных ресурсов, сроками востребования депозитов, стоимостью привлекаемых капиталов. В таблице 2.2 представлены удельные веса статей актива.

Таблица 2.2 – Удельные веса статей актива, %

| Наименование статьи |

2006 г. |

2007 г. |

2008 г. |

| АКТИВЫ |

|||

| Денежные средства |

2,9 |

3,4 |

4,2 |

| Средства в Национальном банке |

7,0 |

8,0 |

7,0 |

| Ценные бумаги |

10,3 |

2,8 |

1,5 |

| Кредиты и другие средства в банках |

18,2 |

20,5 |

15,7 |

| Кредиты клиентам |

51,8 |

55,7 |

63,6 |

| Долгосрочные финансовые вложения |

0,1 |

0,3 |

0,3 |

| Основные средства и немат. активы |

6,2 |

7,0 |

6,4 |

| Прочие активы |

3,4 |

2,4 |

1,2 |

| ИТОГО активы: |

100,0 |

100,0 |

100,0 |

В структуре активов основную долю занимают кредиты клиентам, на втором месте – кредиты и другие средства в банках. При этом наблюдается ежегодный стабильный рост кредитов клиентам, что обусловлено активной кредитной поддержкой таких крупных предприятий как ОАО «Нафтан», СП «Санта Бремор» ООО, ОАО «Горизонт», ГТПУП «Белрыба», СП «МАЗ-МАН» ЗАО, ОАО «Могилевхимволокно», УПП ВКК «Витьба» и другим.

Объем выданных кредитов реальному сектору экономики в 2008 г. составил 1332,4 млрд. р. в эквиваленте. Проведено операций финансового лизинга на сумму 17,5 млрд. р.

Значительная часть кредитных вложений направлено банком на финансирование инвестиционных проектов. В отчетном году на эти цели банком предоставлено кредитов в сумме 150,8 млрд. р.

Банком открыты кредитные линии на финансирование ряда проектов социально-бытовой сферы:

- СП «Лада ОМС-Холдинг» ЗАО в размере трех млн. у. е. на строительство жилого дома общей площадью 5,1 тыс. кв. м. в г. Минске;

- ОАО «Продтовары» в размере 14,9 млрд. р. на строительство магазина с кафе до 50 посадочных мест с парковочной стоянкой в г. Бресте;

- ЗАО «Евросот» в размере трех млн. у. е. на строительство павильона крытого рынка общей площадью 5,1 тыс. кв. м. в г. Солигорске и другие.

В соответствии со стратегией развития банк продолжал кредитование субъектов малого и среднего бизнеса. Общий объем кредитов, выданных на указанные цели, составил 337,4 млрд. р.

Активизировалась работа по выдаче кредитов физическим лицам. Так, задолженность по кредитам физических лиц в целом по банку возросла в 2008 г. на 23,4 млрд. р. (или на 42,1 %) и на 01.01.2009 г. составила 79 млрд. р., в том числе: кредиты на потребительские нужды – 58,5 млрд. р. (или 74 %) и кредиты на финансирование недвижимости – 20,5 млрд. р. (или 26 %). Удельный вес кредитов населению в кредитном портфеле банка по состоянию на 01.01.2009 г. составил – 12,6 %.

Продолжена работа по улучшению качества кредитного портфеля. Доля проблемной задолженности в кредитах клиентам и банкам по состоянию на 01.01.2009 г. составила – 1,28 %, в том числе пролонгированных – 0,12 %, просроченных – 1,16 %.

Доля проблемных активов в активах, подверженных кредитному риску, составила 1,6 % против 2,8 % на начало 2008 г. при рекомендованном Национальным банком параметре не более 4,0 %.

Состав и структура пассива баланса ОАО «Белвнешэкономбанка». Пассив баланса банка характеризуют источники его средств, которые определяют состав и структуру активов. Пассив баланса банка состоит из обязательств (привлеченных и заемных средств) и капитала (собственных средств банка). Собственные средства банка – совокупность фондов и нераспределенной прибыли банка. Уставный фонд образуется при создании банка, другие фонды – в процессе его деятельности.

По результатам проведенного анализа можно отметить, что уставный капитал банка за анализируемый период увеличился и на конец периода составил 24 157,9 млн. р., что на 33,9 млн. р. превышает его значение на начало анализируемого периода. При этом анализ структуры уставного капитала в разрезе объема регистрации акций, позволяет сказать, что уставный капитал банка формируется преимущественно за счет зарегистрированных обыкновенных акций.

Предназначением резервного фонда является покрытие, прежде всего рисков банка, по которым не формируют специальные резервы. Источником образования резервного фонда служат отчисления от прибыли.

Привлеченные средства создаются с помощью кредитов, полученных от других юридических лиц и депозитных операций.

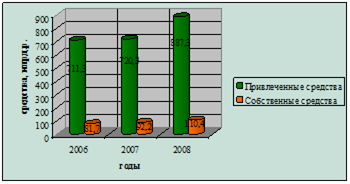

Рисунок 2.4 наглядно демонстрирует соотношение собственных и привлеченных средств в структуре пассива банка и динамику этого соотношения за анализируемый период.

Рисунок 2.4 – Структурное соотношение собственных и привлеченных средств

Пассив баланса банка за исследуемый период имеет уверенный рост. В 2008 г. он составил 997,8 млрд. р., по сравнению с 2007 г. пассив увеличился на 23 %. Собственные средства в 2008 г. по сравнению с 2007 г. увеличились на 19 % и составили 110,4 млрд. р., а привлеченные — на 23 % (887,3 млрд. р.). Что касается соотношения 2008 г. к 2006, то здесь наблюдаются несколько иные цифры: на 26 % возросли пассивы (на 204,7 млрд. р.), на 35% собственные средства, на 25 % увеличилось количество привлеченных средств.

В истекшем году рост ресурсного потенциала осуществлялся в условиях перевода счетов и финансовых потоков предприятий государственной формы собственности в государственные банки, что привело к некоторому оттоку относительно дешевых ресурсов и необходимости их замещения более дорогостоящими. Объем переводных депозитов субъектов хозяйствования-резидентов сократился за год на 41,5 млрд. р. (был 59,6 млрд. р.). В этих условиях была активизирована работа по восстановлению и наращиванию ресурсной базы.

Основными источниками ее увеличения стали срочные депозиты предприятий-резидентов и средства физических лиц.

Средства физических лиц возросли на 19,6 млрд. р. (прирост 8,2 %) и составили 259,6 млрд. р., или 32,6 % ресурсной базы. Их привлечение осуществлялось как в белорусских рублях, так и в иностранной валюте с конкурентоспособными и выгодными для клиентов условиями. Банком активно проводилась работа по заключению договоров с предприятиями и организациями по перечислению их сотрудникам заработной платы на текущие счета с выдачей пластиковых карточек, что также способствовало увеличению остатков денежных средств на текущих счетах физических лиц.

2. 3.2 Анализ доходов и расходов банка

Доходы, расходы и прибыль являются отражением комплекса объективных и субъективных факторов, воздействующих на деятельность банка: клиентская база, местоположение, наличие достаточных помещений для обслуживания клиентуры, уровень конкуренции, степень развития финансовых рынков, уровень взаимоотношений с государственными органами и отдельными их представителями, качество управления банков.

В таблице 2.3 предоставлен отчет о прибыли и убытках.

Таблица 2.3 – Отчет о прибыли и убытках, млн. р.

| Наименование статьи |

2006 г. |

2007 г. |

2008 г. |

|||

| Процентные доходы |

60 215,4 |

65 232,2 |

80 198,3 |

|||

| Процентные расходы |

33 335,7 |

36 752,9 |

40 917,7 |

|||

| Чистые процентные доходы |

26 879,7 |

28 479,3 |

39 280,6 |

|||

| Комиссионные доходы |

33 991,9 |

34 467,1 |

38 489,8 |

|||

| Комиссионные расходы |

2 299,1 |

3 120,3 |

4 293,7 |

|||

| Чистые комиссионные доходы |

31 692,8 |

31 346,8 |

34 196,1 |

|||

| Чистый доход по операциям с иностранной валютой |

8 868,6 |

13 725,2 |

17 349,6 |

|||

| Чистый доход по операциям с ценными бумагами |

509,3 |

66,9 |

11,9 |

|||

| Доход в форме дивидендов |

14,3 |

39,4 |

64,7 |

|||

| Чистые отчисления в резервы |

1 919,9 |

7 479,9 |

5 205,7 |

|||

| Прочие доходы |

10 584,9 |

6 358,5 |

2 420,2 |

|||

| Операционные расходы |

51 940,7 |

54 291,2 |

61 420,8 |

|||

| Прочие расходы |

6 390,9 |

4 954,3 |

6 423,9 |

|||

| Налог на прибыль |

10 651,0 |

5 085,4 |

7 251,7 |

|||

| ПРИБЫЛЬ |

7 647,1 |

8 205,3 |

12 997,2 |

|||

Доходы банка и их анализ . Доходы банка – это общая сумма денежных средств, полученных от осуществления активных операций.

Доходы коммерческого банка обязательно должны покрывать расходы, тем самым образуя прибыль. При этом часть доходов направлено на создание резервов для открытия имеющихся рисков.

В таблице 2.4. отражена информация о структуре чистых доходов банка.

Таблица 2.4 – Структура чистых доходов, млн. р.

| Наименование статьи |

2006 г. |

2007 г. |

2008 г. |

| Чистые процентные доходы |

26 879,7 |

28 479,3 |

39 280,6 |

| Чистые комиссионные доходы |

31 692,8 |

31 346,8 |

34 196,1 |

| Чистый доход по операциям с иностранной валютой |

8 868,6 |

13 725,2 |

17 349,6 |

| Чистый доход по операциям с ценными бумагами |

509,3 |

66,9 |

11,9 |

| Доход в форме дивидендов |

14,3 |

39,4 |

64,7 |

| Прочие доходы |

10 584,9 |

6 358,5 |

2 420,2 |

| Итого доходы |

78 549,6 |

80 016,1 |

93 323,1 |

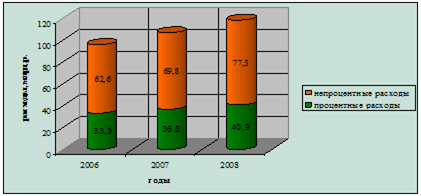

Из таблицы видно что, основным источником прибыли являются чистые процентные и комиссионные доходы, удельный вес которых в 2008 г. составил соответственно 42 % и 37 %.

По сравнению с 2006 г. чистые процентные доходы увеличились на 68%, а в сравнении с 2007 г. на 73 %.