| Скачать .docx |

Реферат: Отчет по практике: Сущность риска и методы его оценки

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

Филиал Федерального государственного образовательного учреждения высшего профессионального образования

«Южный федеральный университет в г. Новошахтинске Ростовской области

ОТЧЕТ

по преддипломной практике

На ООО «ЭМС»

Студентки Марочник Ирины Николаевны

Руководитель практики от НШФ ЮФУ Бодрухина Н.Н.

Новошахтинск 2010 г.

СОДЕРЖАНИЕ

1. ОБШАЯ ХАРАКТЕРИСТИКА ООО «ЭМС»

1.1 Сведения о предприятии ООО «ЭМС»

1.2 Организационная структура управления

1.3 Анализ факторов внешней и внутренней среды

1.4 Управление персоналом

1.5 Управление маркетингом

1.6 Экономические службы и финансовый менеджмент

2. СУЩНОСТЬ РИСКА И МЕТОДВ ИХ ОЦЕНКИ

2.1 Понятие риска, классификация и оценка риска

2.2 Факторы, влияющие на возникновение рисков

2.3 Методы оценки экономических рисков

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. ОБШАЯ ХАРАКТЕРИСТИКА ООО «ЭМС»

1.1 Сведения о предприятии ООО «ЭМС»

ТОО «ЭМС», зарегистрированное Администрацией г. Новошахтинска, регистрационный номер № 7113 от 30.12.1993 г., утверждает настоящий Устав в связи с приведением его в соответствие с требованиями Федерального закона «Об обществах с ограниченной ответственностью» № 14-ФЗ от 08.02.1998 г. С момента регистрации настоящего Устава и учредительного договора Устав ТОО «ЭМС» становится не действительным.

Предприятие является юридическим лицом – обществом с ограниченной ответственностью (ООО).

Полное фирменное наименование общества на русском языке: общество с ограниченной ответственностью «ЭМС».

Сокращенное фирменное наименование общества на русском языке: ООО «ЭМС».

Местонахождение Общества: 346905 Ростовская область г. Новошахтинск, ул. Бестужева, 95 (нежилое помещение).

Почтовый адрес Общества: 346919 г. Новошахтинск, Ростовская области, пр. Ленина, 20.

e - mail : ems 1@ aaanet . ru , sales @ ems - don . ru .

Численность на предприятии – 150 человек, в 2009 году численность составляла 200 человек, в 2010 году в связи с экономическим кризисом в стране произошло сокращение до 150.

В состав ООО «ЭМС» входит филиал № 1 в качестве территориально обособленного структурного подразделения, расположенного в г. Шахты Ростовской области, пер. Енисейский 15.

Общество является коммерческой организацией, преследующей в качестве основной цели своей предпринимательской деятельности извлечение прибыли.

Предметом деятельности Общества являются: платные услуги производственно-технического назначения населению и юридическим лицам; посредническая деятельность; торгово-закупочная деятельность; производство и реализация строительных материалов; переработка сельхозпродуктов; изготовление и реализация мебели; выполнение всех видов ремонта и технического обслуживания контрольно-кассовых машин; выполнение всех видов ремонта и технического обслуживания контрольно-измерительных приборов; выполнение строительно-монтажных работ; выполнение работ по устройству наружных и внутренних инженерных сетей связи, радио, телевидения; эксплуатация грузоподъемных машин; осуществление других работ и оказание услуг, не запрещенных и не противоречащих действующему законодательству РФ.

Миссия ООО «ЭМС» - оказание строительных и монтажных работ, производство пенобетона, соответствующих гос. стандарту с дальнейшей реализацией юридическим и физическим лицам по территории РФ.

Цели – это конкретизация миссии организации в форме, доступной для управления процессом их реализации.

Также существуют долгосрочные и краткосрочные цели в организации, краткосрочные вытекают из долгосрочных.

Главной целью Общества является извлечение прибыли. Долгосрочной целью предприятия является создание филиалов и представительств на территории РФ и за рубежом. Краткосрочные цели:

1) Повышение квалификации сотрудников;

2) Привлечение новых клиентов и заказчиков и др.

По существующим основным видам деятельности планируется увеличить производство пенобетона.

Задачи ООО «ЭМС» основываются на поставленных целях, в задачи Общества входит:

1) Внедрение новых технологий изготовления металлоизделий, в частности покраска порошковым покрытием;

2) Изучение рынка металлоизделий в поисках новых изделий, с целью выхода на серийное производство;

3) Реализация продукции через дилерские компании по продажам металлопластиковых окон, а также через мебельные, строительные, хозяйственные магазины;

4) Рассмотрение ценообразования на монтажи металлических изделий и вставку замков на двери и ворота;

5) Поиск новых идей на металлоизделия, технологически связанных с понижением трудоемкости;

6) Изучение конъюнктуры рынка металлоизделий;

7) Поиск малых подрядных строительных организаций, не имеющих своих механических мастерских для изготовления металлоизделий;

8) Реализация металлоизделий в специализированные учебные заведения и через отделы народного образования;

9) реализация ритуальных изделий через бюро ритуальных услуг близлежащих населенных пунктах (г. Шахты, г. Гуково, г. Красный Сулин, село Родионово-Несветаевская);

10) Применение нового вида услуг в форме кредитного договора для реализации металлоизделий;

11) Участие в специализированных выставках.

ООО «ЭМС» действует на основании Устава.

Устав утвержден учредителями, зарегистрирован местными органами власти. Предприятие имеет право на собственную печать и расчетный счет в банке.

Генеральный директор ООО «ЭМС» - Ушанев Юрий Владимирович, вместе с его учредителями являются владельцами уставного капитала.

Целью создания Общества является ускорение формирования товарного рынка, извлечение прибыли из хозяйственной деятельности. Совет учредителей решает вопрос о распределении чистой прибыли.

За счет привлечения дополнительных денежных средств, предприятие увеличивает свои основные и оборотные фонды, наращивает выпуск продукции, улучшает ее качество, увеличивает доход.

1.2 Организационная структура управления

На предприятии ООО «ЭМС» линейно-функциональная структура управления.

|

Рисунок 1 – Организационная структура ООО «ЭМС»

Наличие линейно-функциональной структуры дает возможность сочетания преимуществ линейных и функциональных систем. Такая структура дает возможность более глубокой проработке планов и решений.

Преимущества:

1) Более глубокая подготовка к решению планов, связанных со специализацией работников.

2) Освобождение главного линейного менеджера от глубокого анализа проблем.

3) Возможность привлечения конкурентов и консультантов.

4) Сочетание возможностей линейных и функциональных систем.

Недостатки:

1) Отсутствие тесных взаимосвязей и взаимодействия на горизонтальном уровне между структурными подразделениями.

2) Недостаточная четкая ответственность подразделений, т.к. готовящееся решение, как правило, не участвует в его реализации.

3) Чрезмерная развернутая система, взаимодействующая по вертикале, а именно подчиняющаяся по иерархии управления, т.е. тянущееся к чрезмерной централизации.

4) Конкуренция и конфликты по ресурсам.

Данная структура управления взаимодействует внутри системы удовлетворительно, и поэтому не нуждается в особых изменениях.

В соответствии с действующей линейной структурой управления предприятием утверждается следующий состав основных функций и служб, обеспечивающих их реализацию: маркетинг: служба маркетинга; организация производства: отдел обеспечения сырьем и взаиморасчетов; отдел перспективного развития; отдел внешнеэкономической деятельности; технический и конструкторский отделы; служба главного технолога; основные производства и цех по производству изделий с печатным рисунком; отделы главного энергетика и механика; ремонтно-строительный цех; служба независимого контроля; отдел реализации договоров; транспортно - складское хозяйство; финансы и экономика: финансовый отдел; экономический отдел; юридический отдел; бухгалтерский учет: бухгалтерия (материальный, финансовый учет и расчеты с персоналом); отдел кадров и социальных вопросов; отдел подготовки кадров; отдел охраны труда; здравпункт; столовая; информационное обеспечение: отдел информационно - компьютерных технологий.

Единство и взаимосвязь выполнения поставленных задач реализуется через качественное и оперативное исполнение всеми службами возложенных на них обязанностей.

Данная структура управления взаимодействует внутри системы удовлетворительно, и поэтому не нуждается в особых изменениях.

Механизм управления организации гармонично взаимодействует на всех этапах и между всеми составляющими элементами, что свидетельствует о наличие хорошо функционирующей структуры управления, где каждое подразделение работает пропорционально и дополняет друг друга.

Для развития организации ООО «ЭМС» проводит маркетинговые исследования, то есть производит сбор информации по деятельности предприятий, занимающихся оказанием таких же услуг.

Руководитель анализирует информацию каждую в отдельности, тем самым, делая выводы по каждой проблеме, затем производит общий анализ по сложившейся ситуации и принимает нужное управленческое решение.

А для принятия правильных управленческих решение руководитель пользуется услугами специалистов (экономист, менеджер, юрист и т.д.).

1.3 Анализ факторов внешней и внутренней среды

Любая организация находится и функционирует в среде. В менеджменте под средой организации понимается наличие условий и факторов, которые воздействуют на функционирование фирмы и требуют принятия управленческих решений, направленных на их управление либо на приспособление к ним.

В структуре среды организации различают факторы внутренней и внешней среды. Такое деление факторов в менеджменте общепризнанно.

Под внутренней средой понимается хозяйственный организм фирмы, включающий управленческий механизм, направленный на оптимизацию научно- технической и производственно сбытовой деятельности фирмы.

Под внешней средой организации понимаются все условия и факторы, возникающие в окружающей среде, независимо от деятельности конкретной фирмы, но оказывающие или могущие оказать воздействие на ее функционирование и поэтому требующие принятия управленческих решений.

Внешняя среда организации является источником, питающим организацию ресурсами, необходимыми для поддержания ее внутреннего потенциала на должном уровне. Организация находится в состоянии постоянного обмена с внешней средой, обеспечивая тем самым себе возможность выживания.

Выбор поставщиков осуществляется на основе реестра, в который включены наиболее выгодные партнеры. Оценка поставщиков осуществляется по следующим критериям: соответствие закупленного сырья требованиям к качеству, установленным в договоре на поставку, соблюдение поставщиком сроков поставки, условия оплаты, цена на закупаемое сырье по сравнению со среднерыночной ценой, место расположения поставщика.

Поставщики: ООО «СКСтроймастер»: Москва, Таганрог, ООО «Спецэнероснаб»: Таганрог, ООО «Сталвекс»: Таганрог, ООО «СтальГрупп»: Москва, Таганрог (импорт,экспорт), ЗАО «Сулинский Металлургический Завод»: Красный Сулин, ЗАО «Т.П.С. – Юнайтед»: Таганрог, ОАО «Тагмед»: Таганрог, ООО «Твид»: Таганрог, Филиал «ТДТМК»: Таганрог.

Поставляют: полуфабрикаты для строительно-монтажных работ, металлопластиковые трубы, деревянные конструкции, оборудование и детали для спец. техники и землеройных машин, пластмасс, двери, решетки, ворота и др.

Конкуренты по городу Новошахтинск: ООО «Стройверк», ООО «Рамада», ООО «Стройсервис» и ООО «Строймонтаж», ООО «Синусоида», ООО «Строитель», ООО «Контакт», Магазин «ЭКСКЛЮЗИВ», Магазин «У ЯКОВА». Конкуренты по РФ: Организации: Сигма, Восток Юг, Стройматериалы, Интекстрой, Мегастрой, Фипеб, Донстрой бетон, Каменстрой индустрия, Металсервис, Депосервис, Аспект Юг, Бриг + и др.

Потребители жители РФ, а также прилегающие к ней объекты (магазины, здания, организации и т.д.).

ООО «ЭМС» фактически находится в центре города Новошахтинск по Ленина 20, что позволяет привлекать дополнительно клиентов за счет удобства расположения офиса. Наличие в городе железной дороги дает возможность, транспортировать продукцию в другие регионы страны.

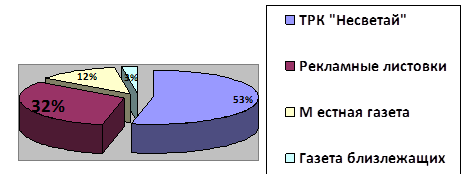

ООО «ЭМС» активно занимается рекламной деятельностью, для улучшения имиджа своей организации и увеличения объема продаж. Общество проводит следующие рекламные мероприятия:

1) Реклама на местном телевидении ТРК «Несветай», при этом увеличивается объем заказов на предприятии;

2) Печатная реклама в местных газета, благодаря чему увеличивается объем продаж на 12 %;

3) Печатная реклама в близлежащих городов;

4) Распространение рекламных листовок;

5) Участие в выставках.

Рисунок 2

Анализируя рекламную деятельность, можно сделать вывод, что наиболее недорогим и эффективным средством рекламы являются рекламные листовки.

Технический потенциал: техническая оснащенность организации соответствует нормам. ООО «ЭМС» информационно обеспеченно и компьютезировано и оснащено информационно технической базой. В наличии организации имеются услуги спецтехники и токарных машин.

Учет движения готовой продукции в ООО «ЭМС» состоит из двух этапов: поступление готовой продукции на склад; отпуск готовой продукции со склада покупателям (заказчикам) в порядке реализации или при ином ее выбытии.

Готовая продукция сдается на склад в подотчет материально ответственному лицу.

Поступление готовой продукции на склад (выпуск из производства) оформляется приемосдаточными накладными, которые выписываются в двух экземплярах, один из них предназначен для сдатчика, а другой остается на складе и которые хранятся в информационной системе Общества. В организации склад автоматизирован, поэтому вместо карточек складского учета на поступившую на склад продукцию используются оперативные машинограммы и видеограммы остатков и движения готовой продукции по каждому наименованию и виду.

1.4 Управление персоналом

Согласно штатному расписанию в Обществе на период 1 квартала 2010 года работают – 150 человек, в 2009 году численность составляла 200 человек, в 2010 году в связи с экономическим кризисом в стране произошло сокращение.

Возрастная структура за 4 года существования предприятия приведена в таблице № 1.

Из таблицы видно, что большее количество работников ООО «ЭМС», это люди в возрасте 36-45 лет, которые составляют больше 50 % всего количества работающих в организации. В возрасте 30-35 лет около 15 %, 21-19 лет – 10 %, более 46 – больше 20 %.

Таким образом средний возраст работников 36-45 лет. Все работники имеют высшее и среднееспециальное образование. Большинство работников имеют стаж работы не менее 5 лет. Текучесть кадров не значительная (видно из таблицы). За время существования Общества прогулов по не уважительным причинам не наблюдалось. Оплата труда персонала, фиксированная, и прописана в трудовых договорах. Максимальная заработная плата составляет около 20 тыс. руб., а минимальная составляет МРОТ установленный российским законодательством.

Таблица № 1 – Возрастная структура персонала Общества

| Возраст | Количество людей | ||||

| Года | |||||

| 2006 | 2007 | 2008 | 2009 | 1 кв. 2010 г. | |

| Моложе 20 | 3 | 3 | 5 | нет | нет |

| 21-29 | 9 | 12 | 14 | 15 | 10 |

| 30-35 | 28 | 30 | 26 | 34 | 23 |

| 36-45 | 105 | 113 | 111 | 102 | 82 |

| Более 46 | 35 | 42 | 44 | 49 | 35 |

| Всего | 180 | 200 | 200 | 200 | 1 50 |

В ООО «ЭМС» все сотрудники проходят курсы повышения квалификации, организация приглашает специалистов, которые проводят тренинги с рабочими, тренинги различны, к каждой группе рабочих по их специализации.

Также Общество направляет своих сотрудников на переобучение, если это необходимо.

Мотивация и стимулирование работников: выдача премий, наличие соц. пакета, предоставление оплачиваемого отпуска и путевок по льготной цене.

1.5 Управление маркетингом

На предприятии ООО «ЭМС» существует свой отдел маркетинга. Основной задачей данного отдела является заключение договоров сбыта. Маркетинговый отдел дает заявки, в соответствии с которыми плановым отделом составляются недельные, месячные планы. Есть группа реализации договоров – это технические работники, составляющие в системе товарно-транспортные накладные. Все договора попадают непосредственно к ним.

Под политикой цен понимаются общие цели, которые предприятие собирается достичь с помощью установления цен на свою продукцию. Ценовую политику использует Общество для: максимизации рентабельности продаж, максимизации рентабельности чистого собственного капитал предприятия, максимизации рентабельности всех активов предприятия, стабилизации цен, прибыльности и рыночной позиции, достижение наиболее высоких темпов роста продаж.

Методы определения цен на продукцию: расчет цен, исходя из себестоимости и прибыли; ориентации на покупательский спрос продукции, выпускаемой предприятием; использование среднеотраслевых цен; ориентация на цены продукции, выпускаемой предприятиями – конкурентами. Политика предприятия в сфере ценообразования заключается в установлении цен на продукцию, выпускаемую предприятием, соблюдения таких факторов как: цены, которые могут обеспечить реализацию продукции; объемы реализации возможные при этих ценах; средние затраты, соответствующие объемам производства и др. Стратегия ценообразования у Общества заключается в установлении цен несколько ниже чем у конкурентов, то есть происходит ценовой прорыв (пониженные цены) ООО «ЭМС». Такая стратегия ценообразования направлена на получение большей массы прибыли за счет увеличения объема продаж и захваченной доли рынка.

1.6 Экономические службы и финансовый менеджмент

Анализ его за 3

Согласно устава предприятия имущество и финансы ООО «ЭМС» образуется за счет.

- доходов от реализации продукции, работ, услуг,

- кредитов банков, доходов от аукционов,

- безвозмездных или благотворительных взносов предприятий и граждан.

Резервный фонд образуется за счет ежегодных отчислений от прибыли в размерах, определяемых Общим собранием, до тех пор, пока сумма резервного фонда не достигнет 25% уставного капитала Общества.

В целях управления финансами предприятия применяется финансовый механизм.

Финансовый механизм предприятия – это система управления финансами предприятия, предназначенная для организации взаимодействия финансовых отношений и фондов денежных средств с целью эффективного их воздействия на конечные результаты производства.

Модель финансового механизма ООО «ЭМС» состоит из:

- финансово-кредитного планирования;

- финансово-оперативной работы;

- финансового учета и отчетности;

- финансового анализа и контроля.

Финансово-кредитное планирование включает в себя:

-разработку управленческой учетной политики организации (определяются формы планирования новых производств и участков, методы списания сырья и материалов в производство);

-разработку бизнес – плана. Разрабатываются следующие его разделы: «Основные показатели финансово-экономического состояния организации», «Прогноз прибыли и убытков», «Прогноз движения наличных средств»;

-определение источников финансирования предприятия;

-разработку налоговой политики предприятия и организацию разработки налогового бюджета предприятия;

-руководство работами по формированию кредитной политики организации, которые включают в себя: анализ структуры баланса; определение уровня соотношения собственных и заемных средств; составления плана возврата заемных средств; расчет процентных ставок за период кредита; разработку планов погашения кредитов.

Финансово-оперативная работа представляет собой:

-управление движением финансовых ресурсов организации и регулирование финансовых отношений в целях наиболее эффективного использования ресурсов и получения максимальной прибыли;

-непосредственное ведение переговоров с коммерческими банками, иными кредитными учреждениями и организациями;

-управление активами организации;

-обеспечение своевременного поступления доходов, оформление финансово-расчетных и банковских операций, оплату счетов, погашение займов, выплату процентов, зарплаты работникам, перечисление платежей в банки, перечисление налогов и сборов.

Финансовый учет и отчетность включает в себя:

-руководство разработкой стандартов финансового учета;

-руководство учетом движения финансовых средств и составлением отчетности о результатах финансовой деятельности, обеспечение достоверности финансовой информации, контроль правильности составления и оформления отчетной документации;

-координацию работы по составлению пояснительных записок (ежемесячных, ежеквартальных, ежегодных) по формам финансового учета и отчетности с подробным анализом отклонений (от плановых, среднеотраслевых показателей, показателей предыдущего года, организаций-конкурентов);

-подготовку отчетов по финансовым вопросам для директора и собственников предприятия.

Финансовый анализ и контроль представляет собой:

-организацию анализа финансово-экономического состояния предприятия (анализ бухгалтерской отчетности, расчет финансовых коэффициентов);

-организацию исследования и анализа затрат на закупку сырья и материалов, потребление электроэнергии, транспортных и других издержек с целью определения политики управления издержками;

-организацию и обеспечение контроля исполнения финансовых планов, правильного расходования денежных средств и целевого использования оборотных средств;

-ведение финансового анализа по следующим показателям: поступление средств на счет предприятия за выполненные работы; выплата процентов по кредитам; величина свободных средств организации;

-контроль работы бухгалтерии.

Финансовые отношения Общества можно разделить на три группы. Это отношения:

- с другими предприятиями и организациями;

- внутри предприятия;

- с финансово-кредитной системой – бюджетами и внебюджетными фондами, банками, страхованием, различными фондами.

Финансовые отношения с другими предприятиями и организациями включают в себя отношения с поставщиками, покупателями, строительно-монтажными и транспортными организациями, почтой и телеграфом и др.

Самая большая по объему денежных платежей группа – это отношения предприятия с другими предприятиями и организациями: отношения, связанные с выполнением различного рода работ и услуг, приобретением материальных ценностей для хозяйственной деятельности. Роль этой группы финансовых отношений очень важна, так как именно в сфере материального производства создается доход, предприятие получает выручку от реализации выполненных работ и прибыль. Организация этой группы отношений оказывает самое непосредственное влияние на конечные результаты производственной деятельности.

Финансовые отношения внутри предприятия включают отношения между участками, отделами, бригадами и т.д., а также отношения с рабочими и служащими.

Отношения с финансово-кредитной системой ООО «ЭМС многообразны. Прежде всего, это отношения с бюджетами различных уровней и внебюджетными фондами, связанные с перечислением налогов и отчислений.

Отношения со страховым звеном финансовой системы состоят из перечислений средств на социальное и медицинское страхование, а также страхование имущества предприятия.

Финансовые отношения предприятия с банком строятся как в части организации безналичных расчетов, так и в отношении получения и погашения краткосрочных и долгосрочных кредитов. Организация безналичных расчетов оказывает непосредственное влияние на финансовое положение предприятия. Кредит является источником формирования основных средств, расширения производства, его ритмичность, улучшение качества выполняемых работ и услуг, способствует устранению временных финансовых трудностей предприятий. Долгосрочный кредит (более 1 года) в ООО «Ростверк» практически не применяется.

Так как предметом экономического анализа являются хозяйственные процессы, количественное содержание и значение которых выражается экономическими показателями, назовем наиболее значимые показатели бухгалтерской (финансовой) отчетности, применяемые в ООО «ЭМС».

Основными показателями ф. № 1 «Бухгалтерский баланс» и справки к ней являются: внеоборотные активы; оборотные активы; активы; валюта баланса; собственный капитал (капитал и резервы); долгосрочные и краткосрочные обязательства; дебиторская и кредиторская задолженность; ценности, учитываемые на забалансовых счетах.

В ф. № 2 «Отчет о прибылях и убытках», справках и расшифровках к ней содержаться такие показатели как: выручка от продажи товаров, работ, услуг; усеченная и полная себестоимость проданных товаров; валовая прибыль, прибыль (убыток от продаж); прибыль (убыток) до налогообложения; прибыль (убыток) от обычной деятельности; чистая прибыль (нераспределенная прибыль / убыток) отчетного периода; операционные доходы и расходы; внереализационные доходы и расходы; чрезвычайные доходы и расходы; расшифровка отдельных прибылей и убытков.

В ф. № 3 «Отчет об изменениях капитала» раскрываются частные показатели движения собственного капитала предприятия; рассчитываются их величины по состоянию на начало и конец года; отражаются поступления и использования всех составляющих собственного капитала.

В ф. № 3 включены сведения о таких факторах увеличения собственного капитала, как: переоценка активов; прирост имущества; слияние или присоединение компаний и др. Здесь же содержится информация о факторах уменьшения собственного капитала.

В ф. № 4 «Отчет о движении денежных средств» отражается наличие, поступление и расходование денежных средств предприятия от текущей и финансовой деятельности, оценивается их изменение по состоянию на конец года в сравнении с началом года.

В ф. № 5 «Приложение к бухгалтерскому учету» дается развернутая количественная характеристика показателей движения заемных средств; дебиторской и кредиторской задолженности, в том числе краткосрочной и долгосрочной, из нее – просроченной свыше трех месяцев; амортизируемого имущества; расходов по обычным видам деятельности за предыдущий и отчетный годы по элементам затрат, а также остатков незавершенного производства, расходов будущих периодов и резервов предстоящих расходов и др.

Форма № 6 «Отчет о целевом использовании полученных средств» в ООО «ЭМС» не применяется.

Общество применяет общую систему налогообложения. При применении общей системы налогообложения, налогоплательщик должен платить все налоги в общеустановленном порядке. Объектом налогообложения общей системы является прибыль предприятия при налоговой ставке 24%. В настоящее время у предприятия нет долгов по налоговым платежам.

2. СУЩНОСТЬ РИСКА И МЕТОДЫ ИХ ОЦЕНКИ

2.1 Понятие риска, классификация и оценка риска

В «Словаре русского языка» С.И. Ожегова термин «риск» определяется как «возможная опасность» и «действие на удачу в надежде на счастливый исход». Следовательно, риск предполагает возможность и неблагоприятного исхода. Риск — это неопределенность в отношении возможных потерь на пути к цели. Экономические издания конкретизируют термин «риск» применительно к цели исследования, определяя его то как «отклонение фактического результата от достигнутого», то как «вероятность определенного нежелательного события». Большинство экономистов под риском понимают вероятность (угрозу) потери лицом или организацией части своих ресурсов, недополучение доходов или появление дополнительных расходов в результате осуществления определенной производственной или финансовой политики. Для любого бизнеса важно не избежать риска вообще, а предвидеть его и принять наилучшее решение относительно определенного критерия, отражающего основной интерес предпринимателя.

Первое упоминание о риске как об обязательном атрибуте предпринимательской деятельности встречается у Р.Кантильона. Расхождения между рыночным спросом и предложением, по Р.Кантильону, создают возможности покупать дешево и продавать дорого. Предпринимательство для Р.Кантильона заключалось в предвидении и желании брать на себя риск, что обязательно связано с вовлечением труда в производственный процесс, но не обязательно требует вовлечения всех средств предпринимателя.

В работе И.Г. фон Тюнена «Изолированное государство» (1850 г.) отмечаете» такое свойство предпринимательской деятельности, как непредсказуемость. В частности, он считал, что вознаграждение предпринимателя является доходом за принятие на себя тех рисков, которые из-за непредсказуемости не покроет ни одна страховая компания. В дальнейшем это свойство предпринимательской деятельности рассматривалось в теории Ф.Х. Найта и определялось как «неопределенность».

В теоретической литературе и учебниках встречается несколько общих классификаций рисков. Применительно к конкретной фирме список рисков индивидуален, однако понятие «риск» .включает в себя по крайней мере три элемента:

- неопределенность события, т.е. риск существует только тогда, когда возможно не единственное развитие событий;

- потери. Хотя бы один исход должен быть нежелательным. Потери — неопределенное сокращение стоимости в результате реализации опасности;

- небезразличность. Риск должен задевать определенного человека или организацию, которые стремились бы не допустить нежелательное для них развитие событий.

Экономические решения с учетом перечисленных и множества других факторов принимаются в рамках так называемой теории принятия решений - аналитического подхода к выбору наилучшего действия (альтернативы) или последовательности действий. В зависимости от степени определенности возможных исходов или последствий различных действий, с которыми сталкивается лицо, принимающее решение (ЛПР), в теории принятия решений рассматриваются три типа моделей:

• выбор решений в условиях определенности, если относительно каждого действия известно, что оно неизменно приводит к некоторому конкретному исходу;

• выбор решений при риске, если каждое действие приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно оцениваемую вероятность появления. Предполагается, что ЛПР эти вероятности известны или их можно определить путем экспертных оценок;

• выбор решений при неопределенности, когда то или иное действие или несколько действий имеют своим следствием множество частных исходов, но их вероятности совершенно неизвестны или не имеют смысла

Проблема риска и прибыли — одна из ключевых в экономической деятельности, в частности, в управлении производством и финансами. В специальной литературе обычно различают следующие общие для всех виды экономических рисков:

— производственный, связанный с возможностью невыполнения фирмой своих обязательств перед заказчиком;

— кредитный, обусловленный невозможностью выполнения фирмой своих финансовых обязательств перед инвестором;

— процентный, возникающий вследствие непредвиденного изменения процентных ставок;

— риск ликвидности, обусловленный неожиданным изменением кредитных и депозитных потоков;

— инвестиционный, вызванный возможным обесцениванием инвестиционно-финансового портфеля, состоящего из собственных и приобретенных ценных бумаг;

— рыночный, связанный с вероятным колебанием рыночных процентных ставок, как собственной национальной денежной единицы, так и зарубежных курсов валют.

В приведенном перечне рисков, по крайней мере, процентный, инвестиционный, рыночный риски являются по существу рисками форсмажорных обстоятельств.

В экономической литературе сложились устойчивые понятия «безрисковые инвестиции» или «нулевой риск». Инвестиция считается безрисковой, если доход по ней гарантирован. Примером безрисковой инвестиции являются вложения в государственные ценные бумаги, а именно — в казначейские обязательства.

К вышеприведенному перечню рисков необходимо прибавить риски проигрыша в «игре с природой», которые в некоторых отраслях народного хозяйства весьма вероятны (сельское хозяйство) и вызываются не только форсмажорными обстоятельствами, но и степенью точности прогнозов, используемых при определении вероятности наступления ожидаемого события (прогнозы погоды, промысловые прогнозы добычи рыбы).

Особенности проявления риска тесно связаны со сферой возникновения предпринимательской деятельности. В соответствии со сферами предпринимательской деятельности обычно выделяют производственный, хозяйственный (коммерческий), финансовый риски, риск оказания посреднических операций, а также риск осуществления страховых операций.

Применительно к сфере предпринимательства риски классифицируют по следующим признакам (табл. 2).

Таблица 2 – Классификация предпринимательских рисков

Классификационный признак |

Сферы предпринимательской деятельности . Сферы |

||||||||||

1 |

Виды предпринимательской деятельности | 1.1. Производство | 1.2. Коммерция | 1.3. Финансы | 1.4. Посредничество | 1.5. Страховой рынок | |||||

| 2 | Характер последствий | 2.1. Чистый риск | 2.2. Спекулятивный риск | ||||||||

3 |

Сфера возникновения | 3.1. Внешний риск | 3.3. Внутренний риск | ||||||||

4 |

Факторы возникновения | 4.1. Политический риск | 4.2. Экономический риск |

||||||||

| 4.2.1. Рыночный риск | 4.2.2. Кредитный риск | 4.2.3. Операционный риск | |||||||||

5 |

Масштаб предпринимательской деятельности | 5.1. Локальный риск | 5.2. Отраслевой риск | 5.3. Региональный риск | 5.4. Национальный риск | 5.5. Международный (страновой) | |||||

| 6 | Этап предпринимательской деятельности | 6.1. Расчетный риск | 6.2. Текущий риск | ||||||||

| 6.1.1. Долгосрочный риск | 6.1.2. Краткосрочный риск | ||||||||||

7 |

Время возникновения | 7.1. Ретроспективный риск | 7.2. Текущий риск | 7.3. Перспективный риск | |||||||

8 |

Оценка масштабов последствий | 8.1. Недопустимый риск | 8.2. Критический риск | 8.3. Повышенный риск | 8.4. Умеренный риск | 8.5. Минимальный риск | |||||

9 |

Возможности диверсификации | 9.1. Систематический риск | 9.2.Несистематический риск | ||||||||

Производственный риск связан с возможным невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных фондов, сырья, рабочего времени. Наиболее важными причинами возникновения производственного риска являются: возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, повреждение оборудования и т.п.

Хозяйственный (коммерческий) риск — это риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем. Причинами коммерческого риска являются: возможное снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товара в процессе обращения, повышение издержек обращения и др.

Финансовый риск связан с возможностью невыполнения предприятием финансовых обязательств. Основными причинами финансового риска являются: обесценивание инвестиционно-финансового портфеля вследствие изменения валютных курсов, неосуществление платежей, войны, катастрофы и т.п.

Риски посреднической деятельности. В условиях рыночной экономики практически все производственные и торгующие предприятия имеют взаимоотношения и связи с посредническими организациями, решающими для них проблему сбыта продукции и другие проблемы.

Посреднические риски в подавляющем большинстве являются внешними. Причинами их появления служит деятельность контрагентов — производственных и торгующих предприятий.

Возможно, именно это обстоятельство является причиной того, что посреднические фирмы часто терпят банкротство. Но тем не менее существует и группа внутренних рисков, поддающихся управлению со стороны руководства предприятия. Чем больше оно уделяет внимания изучению и минимизации рисков своей деятельности, тем больше у него шансов достичь успехов.

Все виды рисков взаимосвязаны, и изменение одного вида риска вызывает изменение большинства остальных.

Страховой риск — это риск наступления предусмотренного условиями страхования события, в результате чего страховщик обязан выплатить страховое возмещение (страховую сумму). Результатом риска являются убытки, вызванные неэффективной страховой деятельностью как на этапе, предшествующем заключению договора страхования, так и на последующих этапах — перестрахование, формирование страховых резервов и т.п. Основными причинами страхового риска являются неправильно определенные страховые тарифы, катастрофы, войны и т.д.

Вышеприведенный перечень рисков является общим и дает представление только о направлениях возможного возникновения рисковых ситуаций в бизнесе. Для конкретной фирмы риски всегда определены, а анализ рисков делится на два взаимно дополняющих друг друга вида: качественный, задачей которого является определение факторов риска и обстоятельств, приводящих к рисковым ситуациям, и количественный, позволяющий вычислить как размеры отдельных рисков, так и их совокупности.

Наиболее распространена точка зрения, согласно которой мерой риска какого-то коммерческого решения или операции следует считать среднее квадратичное отклонение (положительный квадратный корень из дисперсии) значения показателя эффективности этого решения или операции. Поскольку риск обусловлен недетерминированным исходом решения (операции), то чем меньше разброс (дисперсия) результата решения, тем более он предсказуем, т.е. меньше риск. Если вариация (дисперсия) результата равна нулю, риск полностью отсутствует. Субъективное отношение к риску учитывается в теории Неймана-Моргенштерна.

Хотя среднее квадратичное отклонение эффективности решения и используется часто в качестве меры риска, оно не совсем точно отражает реальность. Возможны ситуации, при которых варианты обеспечивают приблизительно одинаковую среднюю прибыль и имеют одинаковые средние квадратичные отклонения прибыли, однако не являются в равной мере рискованными. Действительно, если под риском понимать риск разорения, то величина риска должна зависеть от величины исходного капитала ЛПР или фирмы, которую он представляет. Теория Неймана— Моргенштерна это обстоятельство учитывает.

На рис. 3 рассмотрен случай выбора из более чем двух вариантов инвестиций. Характеристики вариантов показаны точками на плоскости ( m , S ), где m — средняя прибыль, получаемая в результате инвестиций, а S — среднее квадратичное отклонение прибыли.

В общем определении риска как разброса (дисперсии) доходности следует выделять две компоненты:

1. Деловой риск, определяемый как возможность того, что фирма не сможет работать на конкурентном рынке с теми активами, которые она приобрела. Например ее оборудование может плохо работать, производимую продукцию невозможно продать, товары-субституты (заменители) могут вытеснять продукцию фирмы с рынка. Все это деловые, операционные проблемы, формирующие соответствующий риск.

2. Финансовый риск – это возможность того, что инвестиции не смогут произвести денежного потока, достаточного для покрытия расходов по обслуживанию долга (своевременных выплат процентов и основной суммы), а также для обеспечения необходимой прибыльности фирмы. Если фирма не достигает целей доходности, то она, возможно, будет способна оплатить операционные расходы, но издержки финансирования могут остаться неоплаченными. На эффективном рынке все активы, которыми на нем торгуют (акции, облигации, капитальные активы и т.п.) будут располагаться на соответствующих точках рыночной линии. На неэффективном рынке не все активы будут располагаться на рыночной линии: те из них, которые прибыльней среднерыночных показателей, будут располагаться выше линии, и наоборот.

Мера риска всегда связывается с доходностью. Фундаментальная закономерность формируется так: для того чтобы стать приемлемым, высокорискованное инвестиционное предложение должно сулить большую прибыльность, чем низкорискованнос.

Чем выше доходность, тем выше рискованность, и наоборот.

На инвестиционном рынке эта связь описывается рыночной линией, изображенной на рис. 2.2, имеющей следующие свойства:

1. Положительный наклон (по возрастающей слева направо) отражает связь большей доходности с большим риском.

2. Риск изображается по горизонтальной оси X как независимый параметр, а доходность — по вертикальной оси V как параметр, зависимый от X .

3. Безрисковая ставка доходности изображается точкой пересечения рыночной линии с осью X .

Концептуальная база изучения связей между риском и Доходностью была развита в рамках теории оценки капитальных активов такими экономистами-теоретиками, как Уильям Шарп, Джон Линтиер, Мертон Миллер и Франко Модильяни в 60-с годы. Эта концепция предлагает методологию оценки любой инвестиции, которая делается с целью зарабатывания будущей прибыли.

При оценке предложения финансирования проекта предприниматель должен осознавать, что фактическая доходность может оказаться ниже предполагаемой. В этом и состоит рискованность принятия решения. Риск в данном случае так и понимается как вероятность того, что фактическая доходность окажется ниже заложенной в проект.

Для оценки риска чаще всего используются три подхода:

1. Коэффициент b (бета): математическая оценка рискованности одного актива в терминах ее влияния на рискованность группы (портфеля) активов. Учитывается только рыночный риск и рассчитывается показатель b : чем он выше, тем выше риск.

2. Стандартное отклонение: статистическая мера разброса (дисперсии) прогнозируемых доходов. Мерой рискованности удержания актива является его стандартное отклонение, представляющее разброс доходности: чем оно выше, тем выше риск.

3. Экспертные оценки: в учет берутся скорее качественные оценки, чем количественные. Собираются и усредняются личные мнения экспертов.

Разные инвесторы могут по-разному понимать доходность. Некоторые главное значение предают краткосрочным денежным потокам и более длительные выгоды оценивают ниже, покупая, например, акции компаний, которые постоянно выплачивают большие дивиденды наличными. Другие инвесторы больше ценят рост, разыскивая проекты со значительным (выше среднерыночного) внутренним потенциалом роста продаж и заработков. А третьи, пользуясь финансовыми коэффициентами, стремятся найти проекты с высокой совокупной доходностью на инвестицию или капитал. Т.е. отношение инвесторов к риску разное. Кривая индифферентности для такого инвестора изображена на рис. 5.

Ожидаемый доход

![]() %

%

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]() 19

19

17

15

13

11

Рис. 5. Кривая безразличия (индифферентности) инвестора

Для характеристики этого отношения был выработан инструмент кривой индифферентности, которая представляет собой геометрическое место точек соответствия риска и доходности, которые готов принять на себя данный инвестор. Например, предположим, что инвестор не хочет рисковать ради дохода до 11%. Он готов принять на себя небольшой риск, если предлагаемая доходность составляет 13%. От среднерисковой инвестиции он требует от 13 до 17% годового дохода. Риск выше верхней части среднего для данного инвестора неприемлем.

Выбор решения при риске приводит к одному из множества возможных частных исходов, причем каждый исход имеет вычисляемую или экспертно оцениваемую вероятность появления, т.е. предполагается, что ЛПР эти вероятности известны или их можно определить путем экспертных оценок.

Выбор решений при неопределенности, когда то или иное действие имеет своим следствием множество частных исходов, но их вероятности совершенно неизвестны, не имеет смысла.

В теории принятия решений все факторы, влияющие на рост степени риска, условно разделяют на объективные и необъективные. Объективные факторы непосредственно не зависят от самой фирмы: это инфляция, девальвация валюты, налоги, политические и экономические кризисы и т.д. Субъективные факторы непосредственно характеризуют саму фирму: производственно-технический потенциал, собственный и заемный капитал, коммерческие связи, уровень маркетинга и т.д. Среди субъективных факторов следует выделить отношение к риску ЛПР.

Конечно, должен быть математический аппарат теории принятия субъективных решений. Методология рационального принятия решений в условиях неопределенности имеет в своей основе функцию полезности.

Функция полезности Неймана—Моргенштерна для ЛПР показывает полезность, которую он приписывает каждому возможному исходу. У каждого ЛПР есть своя функция полезности, которая показывает его предпочтение к тем или иным исходам в зависимости от его отношения к риску. Ожидаемая полезность события равна сумме произведений вероятностей исходов на значение полезности этих исходов.

Для принятия решения в случае небезразличия ЛПР к риску необходимо уметь оценивать значение полезности каждого из допустимых исходов. Дж. Нейман и О.Моргенштерн предложили следующую процедуру построения индивидуальной функции полезности.

ЛПР отвечает на ряд вопросов, обнаруживая при этом свои индивидуальные предпочтения, учитывающие его отношение к риску. Значения полезностей могут быть найдены за два шага.

Являясь субъективным фактором, склонность или несклонность к риску ЛПР не является абсолютной, поскольку на поведение ЛПР оказывают влияние другие факторы (наличие финансового резерва, кредитное обеспечение, оперативные ситуации и др.).

Чтобы обеспечить сравнимость и надежность рассматриваемых экономических альтернатив с точки зрения их выбора по наименьшему риску и достижения наибольшей определенности, их описывают посредством экономических показателей, классифицируемых на результативные и факторные.

Результативные показатели выступают как средства определения цели, как критерии степени ее достижения, а также как составляющие направления результатов альтернатив. Факторные показатели отражают условия и средства формирования результативных показателей.

2.2 Факторы, влияющие на возникновение рисков

Предпринимательские риски могут возникнуть при осуществлении деятельности в результате влияния многочисленных факторов. Они могут возникнуть вследствие внутренних для фирмы решений или вследствие воздействия высшей предпринимательской среды.

Анализ современного состояния экономики позволяет выделить следующие причины, приводящие к появлению предпринимательских рисков: экономический кризис; рост криминализации общества; высокие темпы инфляции; политическая нестабильность; необязательность и безответственность хозяйствующих субъектов; нечеткость и непрерывная изменяемость законодательных и нормативных актов, регулирующих предпринимательскую деятельность; отсутствие реального предпринимательского права, что препятствует снижению общего уровня риска; отсутствие персональной ответственности значительной части предпринимателей за результаты своей деятельности, что увеличивает «моральный» риск любой сделки; зависимость предпринимателя от уголовного мира, неспособность и нежелание правоохранительных органов защитить его; неправовое, безграничное вмешательство политиков в экономику; резкое увеличение аппарата управления на федеральном и местном уровнях; неустойчивое налоговое законодательство; высокое бремя налогов и обязательных платежей; недобросовестная конкуренция; низкий уровень образования предпринимателей по проблемам рынка и предпринимательства и др.

Проведенный социологический опрос предпринимателей показал, что опасными для ведения цивилизованного бизнеса являются следующие факторы (табл. 3)

Таблица 3 - Факторы предпринимательского риска

Возможные факторы риска |

В % к числу опрошенных |

Недобросовестность украинских деловых партнеров Вымогательство со стороны государственных чиновников Политическая нестабильность Финансовая нестабильность Ущемление прав предпринимателей государственными органами и должностными лицами Вымогательство со стороны криминальных структур |

61 57 55 53 44 23 |

Поскольку риск имеет объективную основу из-за неопределенности влияния среды и субъективную основу в результате принятия решения самим предпринимателем, успехи и неудачи предпринимательской фирмы следует рассматривать как взаимодействие целого ряда факторов, одни из которых являются внешними по отношению к предпринимательской фирме, а другие – внутренними.

К внутренним факторам следует отнести все те действия, процессы и предметы, причиной которых является деятельность компании, как в сфере управления, так и в сфере обращения и производства (основная, вспомогательная и обеспечивающая деятельность). В группу внутренних факторов обычно включают планомерность, целенаправленность и научный подход в деятельности руководства и соответствующих служб компании по разработке эффективной стратегии развития предприятия, оценочные характеристики надежности функционирования технической системы в компании, уровень образования персонала и пр.

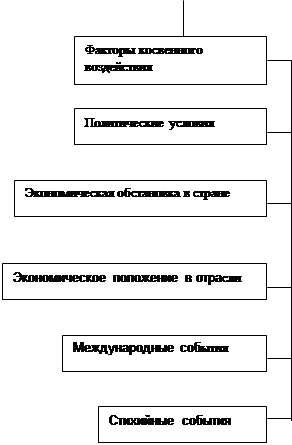

Под внешними факторами понимаются те условия, которые предприниматель не может изменить, но должен учитывать, поскольку они сказываются на состоянии его дел. На рис 6. перечислены основные внешние факторы, влияющие на уровень предпринимательского риска. Трудно выделить приоритетность этих факторов, так как внешние факторы взаимосвязаны: изменение одного фактора может вызвать изменение других и, следовательно, взаимосвязано их влияние на уровень риска.

Внешние факторы, влияющие на уровень риска

|

|

Рис. 6. Система внешних факторов, влияющих на уровень предпринимательского риска

Внешние факторы, влияющие на уровень предпринимательского риска, подразделяются на две группы: факторы прямого воздействия и факторы косвенного воздействия. Факторы прямого воздействия непосредственно влияют на результаты предпринимательской деятельности и уровень риска. Факторы косвенного воздействия не могут оказывать прямого влияния на предпринимательскую деятельность и уровень риска, но способствуют его изменению.

Кроме того, представляется возможным классифицировать факторы риска по степени влияния компании на воздействие этих факторов. С этой точки зрения факторы можно условно подразделить на:

объективные факторы - факторы, на которые предприятие, компания не может оказывать воздействие;

субъективные факторы - факторы, регулируемые компанией.

Анализ направлений теоретических исследований в области эффективного управления рисками позволяет сделать вывод о том, что в этих исследованиях уделяется недостаточное внимание ряду проблем, недооценка которых при практическом использовании результатов теоретических исследований может привести к неполной или некорректной оценке влияния тех или иных факторов на соответствующие виды рисков.

Первая проблема заключается в том, что не акцентируется факт наличия целого ряда факторов, оказывающих воздействие, причем иногда взаимоисключающее, на динамику сразу нескольких видов рисков. Так, инфляция существенно влияет на валютные, кредитные и процентные риски в сфере вложений в ценные бумаги. Ухудшение политической ситуации, в свою очередь, ведет к повышению инвестиционных, политических, страновых рисков. Представляется целесообразным ввести понятие так называемых нейтивных (от англ. native – присущий факторов, воздействующих только на конкретный вид риска, и рискообразующих факторов, оказывающих влияние на риски сразу нескольких видов. Причем наличие в группе факторов для конкретного вида риска хотя бы одного интегрального фактора должно являться основанием для обязательного комплексного анализа всех связанных с ним видов рисков. Так, неточно определенный размер обеспечения кредита (один из факторов кредитных рисков) ведет к возникновению риска ликвидности и операционного риска, поскольку использование обеспечения требует наличия комплексной информационной системы и значительных возможностей для внутреннего контроля.

Вторая проблема состоит в представлении факторов только в качестве факторов прямого воздействия на конкретные виды рисков. Из поля зрения исследователей выпадает возможность диалектического перехода самого риска в категорию рискообразующего фактора, что требует разработки представления о рискообразующих факторах как о факторах прямого, так и опосредованного воздействия. Например, такой недостаток проявляется при попытках анализа рыночного и кредитного рисков без учета их взаимовлияния - общая практика по-прежнему рассматривает рыночный и кредитный риски отдельно, что ведет к неполному отражению риска.

В экономической литературе приводятся два базовых подхода к исследованию рисков, подтверждающие наличие описанных выше проблем.

В первом случае прослеживается достаточно сильная тенденция к селективному анализу рисков с рассмотрением воздействия на них всех факторов. Однако при этом комплексное воздействие интегральных факторов на целые группы рисков игнорируется, что в значительной степени понижает эффективность формируемых рекомендаций по оптимизации исследуемых рисков.

Приверженцы второго подхода пытаются выявлять интегральные факторы для конкретных видов рисков, однако не просчитывают обобщенное воздействие таких факторов на группы ассоциируемых с ними рисков.

Назрела настоятельная необходимость внедрения комплексного подхода к исследованию рисков, в основе которого должна лежать идея рассматривать риски интегрировано, а не по отдельности.

Резюмируя вышесказанное, следует отметить, что на конкретный риск может оказывать воздействие значительное количество факторов. Одни из них являются нейтивными (уникальными) факторами этого риска, другие – интегральными, которые воздействуют одновременно и на другие риски.

2.3 Методов оценки экономических рисков

Оценка риска — это этап анализа риска, имеющий целью определить его количественные характеристики: вероятность наступления неблагоприятных событий и возможный размер ущерба (рис. 7). Можно выделить три основных метода оценки риска для конкретных процессов:

• анализ статистических данных по неблагоприятным событиям, имевшим место в прошлом;

• теоретический анализ структуры причинно-следственных связей процессов;

• экспертный подход.

Рис. 7. Общая схема процесса количественной оценки риска

Используя имеющиеся статистические данные, можно оценить и вероятность возникновения неблагоприятных событий, и размеры ущерба. Этот метод подходит для частых и однородных событий.

Для редких и уникальных событий, например крупных аварий; не имеющих репрезентативной статистики, используется теоретический анализ системы, имеющий целью выявить возможный ход развития событий и определить их последствия. Условно такой метод можно назвать сценарным подходом, поскольку итогом рассмотрения процесса в этом случае является построение цепочек событий связанных причинно-следственными связями, для каждой из которых определена соответствующая вероятность. В начале цепочки стоит группа исходных событий, называемых причинами, в конце — группа событий, называемых последствиями.

Существует ряд принципиальных сложностей, связанных с оценкой риска при помощи сценарного подхода. Используемые математические модели и методы для расчета последствий аварий и отказов оборудования содержат внутри себя значительную неопределенность, связанную с большой сложностью моделируемых объектов и недостаточным знанием путей развития неблагоприятных процессов. Поэтому большое значение для разработки стратегии управления рисками крупных производственных предприятий и повышения точности расчетов имеет создание баз данных по отказам элементов оборудования, проработка различных вариантов» создание базы данных по сценариям развития аварий, а также повышение качества сбора первичной статистической информации.

Рассмотрим некоторые из методов.

Статистический метод. Финансовый риск, как и любой риск, имеет математически выраженную вероятность наступления потери, которая опирается на статистические данные и может быть рассчитана с достаточно высокой точностью. Чтобы количественно определить величину финансового риска, необходимо знать все возможные последствия какого-нибудь отдельного действия и вероятность самих последствий. Вероятность означает возможность получения определенного результата. Применительно к экономическим задачам методы теории сводятся к определению значений вероятности наступления событий и к выбору из возможных событий самого предпочтительного ожидания. Иначе говоря, математическое ожидание какого-либо события равно абсолютной величине этого события, умноженной на вероятность его наступления:

М(х)= R *Р(х),

где M (х) - математическое ожидание события х ;

R - абсолютный результат события;

R (х) - вероятность наступления события.

Пример . Имеются два варианта вложения капитала. Установлено, что при вложении капитала в мероприятие А получение прибыли в сумме 15 тыс. руб. имеет вероятность 0,6, а в мероприятие Б получение прибыли в сумме 20 тыс. руб. - 0,4. Каково математическое значение ожидаемой прибыли по вариантам?

Решение

Ожидаемое получение прибыли от вложения капитала (т.е. математическое ожидание) составит:

по мероприятию А — 9 тыс. руб. (15 х 0,6);

по мероприятию Б — 8 тыс. руб. (20 х 0,4).

Вероятность наступления события может быть определена объективным методом или субъективным. Объективный метод определения вероятности основан на вычислении частоты, с которой происходит данное событие. Например, если известно, что при вложении капитала в какое-либо мероприятие прибыль в сумме 15 тыс. руб. была получена в 120 случаях из 200, то вероятность получения такой прибыли составляет 0,6 (120 : 200). Отсюда вероятность события Р(х) определяется по формуле

Р(х) = n фак / n возм ,

где n фак - число фактических случаев наступления события;

n возм , - число возможных случаев наступления события. Субъективный метод определения вероятности основан на использовании субъективных критериев, которые основываются на различных предположениях. К таким предположениям могут относиться суждение оценивающего, его личный опыт, оценка эксперта, мнение финансового консультанта и т.п. Когда вероятность определяется субъективно, то разные люди могут устанавливать разное ее значение для одного и того же события и таким образом делать различный выбор.

Критерии степени риска.

Мера риска - это степень неопределенности финансовых результатов, степень вероятности потерь. Например, риск вложения капитала в бизнес связан с неопределенностью ожидаемого дохода. Для его оценки применяют математический инструментарий теории вероятностей - стандартное отклонение (среднее квадратическое отклонение), дисперсию, математическое ожидание, коэффициент вариации. Чем меньше значение стандартного отклонения s и коэффициента вариации по основным параметрам деятельности, тем меньше риск. Это количественный подход к оценке риска.

Присвоение вероятностей осуществляется на основании обработки статистической информации (объективная вероятность) или экспертным путем (субъективная вероятность).

Величина риска, или степень риска, измеряется двумя критериями: среднее ожидаемое значение; колеблемость (изменчивость) возможного результата.

Среднее ожидаемое значение - это то значение величины события, которое связано с неопределенной ситуацией. Среднее ожидаемое значение является средневзвешенной для всех возможных результатов, где вероятность каждого результата используется в качестве частоты или веса соответствующего значения. Среднее ожидаемое значение измеряет результат, который мы ожидаем в среднем, т.н.

х = S R i * P i ( x ),

где ` х - среднее ожидаемое значение;

R i – результат наступления i -го события;

P i – вероятность наступления i -го события.

Средняя величина представляет собой обобщенную количественную характеристику и не позволяет принять решения в пользу какого-либо варианта вложения капитала. Для окончательного принятия решения необходимо измерить колеблемость показателей, т.е. определить меру колеблемости возможного результата. Колеблемость возможного результата представляет собой степень отклонения ожидаемого значения от средней величины. Для этого на практике обычно применяют два близко связанных критерия: дисперсию и среднее квадратическое отклонение. Дисперсия представляет собой среднее взвешенное из квадратов отклонений действительных результатов от средне ожидаемых:

G 2 = S (Х - ` Х) 2 * n / S n ,

где G 2 – дисперсия;

Х – ожидаемое значение для каждого случая наблюдения;

Х – среднее ожидаемое значение;

n – число случаев наблюдения (частота).

Среднее квадратическое отклонение определяется по формуле:

G = S (Х - ` Х) 2 * n / S n .

При равенстве частот имеем частный случай:

G 2 = S (Х - ` Х) 2 * n / S n ;

G = S (Х - ` Х) 2 * n / S n .

Среднее квадратическое отклонение является именованной величиной и указывается в тех же единицах, в каких измеряется варьирующийся признак. Дисперсия и среднее квадратическое отклонение являются мерами абсолютной колеблемости. Для анализа обычно используется коэффициент вариации. Коэффициент вариации представляет собой отношение среднего квадратического отклонения к средней арифметической и показывает степень отклонения полученных значений:

V = G / ` X *100,

Где V – коэффициент вариации;

G - среднее квадратическое отклонение;

Х – среднее ожидаемое значение.

Коэффициент вариации – относительная величина. Поэтому на его размер не оказывают влияние абсолютные значения изучаемого показателя. С помощью коэффициент вариации можно сравнивать даже колеблемость признаков, выраженных в разных единицах измерения. Коэффициент вариации может изменяться от 0 до 100 %. Чем больше коэффициент, тем сильнее колеблемость. Установлена следующая качественная оценка различных значений коэффициента вариации: до 10 % - слабая колеблемость, 10-25 % - умеренная колеблемость, свыше 25 % - высокая колеблемость.

Существует также упрощенный метод определения степени риска. Качественно риск инвестора характеризуется его оценкой вероятностей величины максимального и минимального доходов. При этом чем больше диапазон между этими величинами при равной вероятности, тем выше степень риска.

Тогда для расчета дисперсии используют следующую формулу:

G 2 = P max (x max – ` x) + P min (x min – ` x) 2 .

C реднее квадратическое отклонение

G = G 2 .

Коэффициент вариаций

V = + G / ` X *100.

В приведенных формулах приняты следующие обозначения:

G 2 – дисперсия;

P max – вероятность получения максимального дохода;

x max – максимальная величина дохода;

x – средняя ожидаемая величина дохода;

P min - вероятность получения минимального дохода;

x min - минимальная величина дохода.

Метод экспертной оценки риска. Экспертный метод может быть реализован путем обработки мнений опытных предпринимателей и специалистов. Желательно, чтобы эксперты сопровождали свои оценки данными о вероятности возникновения различных величин потерь. Можно ограничиться получением экспертных оценок вероятностей допустимого критического риска либо оценить наиболее вероятные потери в данном виде предпринимательской деятельности.

Каждому эксперту, работающему отдельно, предоставляется перечень возможных рисков и предлагается оценить вероятность их наступления, основываясь, например, на следующей системе оценок;

О — несущественный риск ;

25 — рисковая ситуация, вероятнее всего, не наступит;

50 — возможности рисковой ситуации нельзя сказать ничего определенного;

75 — рисковая ситуация, вернее всего, наступит;

100 — рисковая ситуация наступит наверняка.

Затем оценки экспертов подвергаются анализу на их противоречивость и должны удовлетворять следующему правилу: максимально допустимая разница между оценками двух экспертов по любому виду риска не должна превышать 50, что позволяет устранить недопустимые различия в оценках экспертами вероятности наступления отдельного риска:

max | a i + b i | < 50,

где а, b — векторы оценок каждого из двух экспертов. При трех экспертах должно быть сделано три оценки: для попарного сравнения мнений первого и второго экспертов, первого и третьего, второго и третьего;

i — вид оцениваемого риска.

При экспертной оценке предпринимательского риска большое внимание следует уделять подбору экспертов, так как именно от правильности их оценок зависит решение о выборе того или иного предпринимательского проекта.

Интуитивные характеристики, основанные на знаниях и опыте экспертов, дают в ряде случаев достаточно точные оценки. Метод экспертных оценок позволяет быстро и без больших временных и трудовых затрат получить информацию, необходимую для выбора управленческого решения. Экспертная оценка необходима в том случае, когда нет надлежащей теоретической основы развития объекта.

На первом этапе оценки рисков следует сформировать репрезентативную с точки зрения качества и количества экспертную группу.

Основные требования, предъявляемые к участникам экспертизы для получения качественного результата их работы, следующие:

- высокий уровень общей эрудиции;

- высокий квалификационный (профессиональный) уровень в оцениваемой области;

- способность перспективно мыслить;

- восприимчивость инноваций;

- наличие производственного и (или) исследовательского опыта в данной области.

Для оценки совпадений мнений экспертов можно использовать коэффициент конкордации W , или коэффициент согласованности:

W = 12 * S / m 2 * ( n 3 – n ),

где S - сумма квадратов отклонения сумм рангов (ответов, данных всеми экспертами на каждый вопрос) от среднего значения суммы рангов по данному предмету (объекту) исследования R .

Тогда

S R i = m * ( n - !0 / 2,

где R i , - ранги (значимость места рисков), присваиваемые каждому вопросу i -м экспертом;

т — число экспертов;

n - число вопросов.

Среди методов оценки вероятности наступления неблагоприятных событий наиболее известным является метод построения деревьев событий, т.е. — это графический способ прослеживания последовательности отдельных возможных инцидентов, например отказов или неисправностей каких-либо элементов технологического процесса или системы, с оценкой вероятности каждого из промежуточных событий и вычисления суммарной вероятности конечного события, приводящего к убыткам.

Дерево событий строится, начиная с заданных исходных событий, называемых инцидентами. Затем прослеживаются возможные пути развития последствий этих событий по цепочке причинно-сиедственных связей в зависимости от отказа или срабатывания промежуточных звеньев системы.

Недостатки данного метода:

• это очень трудоемкий метод;

• в «дереве» учитываются только те действия, которые намерен совершить предприниматель, и только те исходы, которые, с его точки зрения, могут иметь место. При этом совсем не учитывается влияние внешней среды на деятельность предпринимательской фирмы, а, как уже было отмечено, предприниматель не всегда может предвидеть действия партнеров, конкурентов.

Дерево решений - особый графический прием, позволяющий наглядно представить логическую структуру принятия решений. К нему прибегают тогда, когда решение принимается поэтапно или когда с переходом от одного варианта решения к другому меняются вероятности. Дерево решений создается при движении слева направо, а анализируется в обратном направлении. Поэтому этот анализ называют обратным.

При создании дерева пункты принятия решений обозначаются квадратами, а узлы возникающих неопределенностей - кружками,

Для каждого разветвления неопределенности рассчитывается вероятность, а в конце каждой финальной ветви указывается ожидаемая выплата. При обратном анализе для каждого узла неопределенности рассчитывается математическое ожидание выплаты. Для каждого пункта принятия решения выплата максимизируется. Лучшее решение выбирается по максимуму выплат.

В качестве примера такого анализа рассмотрим построение дерева событий для случая развития аварии в виде пожара или взрыва на компрессорной станции (КС) магистрального газопровода. Исходным событием при этом является утечка газа вследствие нарушения уплотнений аппаратуры или разрыва трубопровода.

Предположим, что в данном случае функционирует простейшая схема предупреждения пожара, состоящая из четырех последовательных звеньев — систем: контроля утечки газа; автоматического прекращения подачи газа в поврежденный участок трубопровода; аварийной вентиляции; взрыво- и пожарозащиты.

| a | b | c | d | e |

| Разрыв трубопровода | Системы контроля утечки газа | Системы автоматического прекращения подачи газа в поврежденный участок трубопровода | Системы аварийной вентиляции | Системы и мероприятия пожаротушения |

Все элементы схемы развития аварии обозначены в верхней части рисунка в соответствующей последовательности. На каждом шаге развития событий рассматриваются две возможности: срабатывание системы (верхняя ветвь дерева) или отказ (нижняя ветвь). Предполагается, что каждое последующее звено срабатывает только при условии срабатывания предыдущего. Около каждой ветви указывается вероятность отказа (Р), либо вероятность срабатывания (1-Р). Для независимых событий вероятность реализации данной цепочки определяется произведением вероятностей каждого из событий цепочки. Полная вероятность событий указывается в правой части диаграммы. Поскольку вероятности отказов, как правило, очень малы, а вероятность срабатывания есть 1-Р, то для всех верхних ветвей в данном примере вероятность считается приблизительно равной 1.

Построение дерева событий позволяет последовательно проследить за последствиями каждого возможного исходного события и вычислить максимальную вероятность главного (конечного) события от каждого из таких инцидентов. Основное при этом — не пропустить какой-либо из возможных инцидентов и учесть все промежуточные звенья системы.

Конечно, такой анализ может дать достоверный результат вероятности главного события только в том случае, если достоверно известны вероятности исходных и промежуточных событий. Но это и непременное условие любого вероятностного метода.

Анализ риска может происходить и в обратную сторону — от известного последствия к возможным причинам. В этом случае мы получим одно главное событие у основания дерева и множеств возможных причин (инцидентов) в его кроне. Такой метод называется деревом отказов и фактически представляет собой инверсию рассмотренного здесь дерена событий. Оба метода являются взаимно дополняющими друг друга.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Бодрухина Н.Н. Экономические риски и их оценка: Учеб. пособие / Юж.-Рос. гос. техн. ун-т. – Новочеркасск: ЮРГТУ, 2006. – 120 с.

2. Злобина, Н.В. Управленческие решения : учебное пособие / Н.В. Злобина. – Тамбов : Изд-во Тамб. гос. техн. ун-та, 2007. – 80 с. – 100 экз.

3. Управленческий анализ: Учеб. Пособие / М.А. Вахрушина. – 2-е изд. – М.: Омега-Л, 2005. – 432 с. – (Оптимизация бизнес-процессов).

4. Фатхутдинов Р.А. Разработка управленческого решения: Учебник для вузов. -3-е изд., доп. - М.: ЗАО "Бизнес-школа «Интел-Синтез», 1999. - 240 с.

5. Хохлов Н.В. – Управление риском: учеб. пособие для вузов. – М.: 1999. – 239 с.